Отчет 2 мэ налоговая

Опубликовано: 07.05.2024

Приложение N 26

ОТЧЕТ

О ПОСТУПЛЕНИИ ДОХОДОВ, АДМИНИСТРИРУЕМЫХ НАЛОГОВЫМИ ОРГАНАМИ, В ФЕДЕРАЛЬНЫЙ БЮДЖЕТ И КОНСОЛИДИРОВАННЫЙ БЮДЖЕТ СУБЪЕКТА РОССИЙСКОЙ ФЕДЕРАЦИИ

за _______ __________ 2014 года

(число) (месяц)

Управлениями ФНС России по субъектам Российской Федерации Федеральной налоговой службе

До 14 часов московского времени 1, 5, 25 числа каждого месяца, с 26 числа - ежедневно в порядке, установленном в указаниях по заполнению формы

Утверждена приказом ФНС России

от 12 декабря 2013 г.

Республика, край, область, автономное образование, город

Раздел I. Поступление в федеральный бюджет доходов, администрируемых налоговыми органами

за ________________ ____________ 2014 года

(число) (месяц)

Наименование налогов и сборов

I. Всего доходов

Налог на прибыль организаций

182 1 01 01000 00 0000 110

налог на прибыль организаций

182 1 01 01011 01 0000 110

182 1 01 01020 01 0000 110

налог на прибыль организаций с доходов, полученных в виде дивидендов

182 1 01 01030 01 0000 110

182 1 01 01040 01 0000 110

182 1 01 01050 01 0000 110

182 1 01 01060 01 0000 110

налог на прибыль организаций с доходов, полученных в виде процентов по государственным и муниципальным ценным бумагам

182 1 01 01070 01 0000 110

Налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории Российской Федерации

182 1 03 01000 01 0000 110

Налог на добавленную стоимость на товары, ввозимые на территорию Российской Федерации из Республики Беларусь и Республики Казахстан

182 1 04 01000 01 0000 110

Акцизы по подакцизным товарам (продукции), производимым на территории Российской Федерации

182 1 03 02000 01 0000 110

акцизы на этиловый спирт из пищевого или непищевого сырья, в том числе денатурированный этиловый спирт, спирт-сырец, дистилляты винный, виноградный, плодовый, коньячный, кальвадосный, висковый, и спиртосодержащую продукцию

182 1 03 02011 01 0000 110

182 1 03 02012 01 0000 110

182 1 03 02013 01 0000 110

1821 03 02020 01 0000 110

акцизы на табачную продукцию

182 1 03 02030 01 0000 110

акцизы на автомобили легковые и мотоциклы

182 1 03 02060 01 0000 110

акцизы на автомобильный бензин

182 1 03 02041 01 0000 110

акцизы на прямогонный бензин

182 1 03 02042 01 0000 110

акцизы на дизельное топливо

182 1 03 02070 01 0000 110

акцизы на моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей

182 1 03 02080 01 0000 110

Акцизы на алкогольную продукцию с объемной долей этилового спирта свыше 9 процентов (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята)

182 1 03 02110 01 0000 110

Налоги, сборы и регулярные платежи за пользование природными ресурсами

182 1 07 00000 00 0000 000

налог на добычу полезных ископаемых

182 1 07 01000 01 0000 110

182 1 07 01011 01 0000 110

газ горючий природный из всех видов месторождений углеводородного сырья

182 1 07 01012 01 0000 110

газовый конденсат из всех видов месторождений углеводородного сырья

182 1 07 01013 01 0000 110

Остальные налоги и сборы

Утилизационный сбор (сумма сбора, уплачиваемого за колесные транспортные средства, произведенные, изготовленные в Российской Федерации)

182 1 12 08000 01 0000 120

Раздел II. Поступление в консолидированный бюджет субъекта Российской Федерации доходов, администрируемых налоговыми органами

за ___________________ ____________ 2014 года

(число) (месяц)

Наименование налогов и сборов

II. Всего доходов

(стр. 2000 = 2010 + 2020 + 2030 + 2040 + 2050 + 2060)

Налог на прибыль организаций

182 1 01 01012 02 0000 110

182 1 01 01020 01 0000 110

Налог на доходы физических лиц

182 1 01 02000 01 0000 110

Акцизы по подакцизным товарам (продукции), производимым на территории Российской Федерации

(стр. 2030 >= 2031 + 2032 + 2033 + 2034 + 2035 + 2036)

182 1 03 02000 01 0000 110

акцизы на этиловый спирт из пищевого или непищевого сырья, в том числе денатурированный этиловый спирт, спирт-сырец, дистилляты винный, виноградный, плодовый, коньячный, кальвадосный, висковый, и спиртосодержащую продукцию

182 1 03 02011 01 0000 110

182 1 03 02013 01 0000 110

1821 03 02020 01 0000 110

акцизы на автомобильный бензин

182 1 03 02041 01 0000 110

акцизы на прямогонный бензин

182 1 03 02042 01 0000 110

акцизы на дизельное топливо

182 1 03 02070 01 0000 110

акцизы на моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей

182 1 03 02080 01 0000 110

акцизы на алкогольную продукцию

182 1 03 02110 01 0000 110

182 1 03 02130 01 0000 110

Налоги на имущество

182 1 06 00000 00 0000 000

Налог на имущество организаций

182 1 06 02000 02 0000 110

182 1 06 04000 02 0000 110

182 1 06 06000 00 0000 110

Налоги, сборы и регулярные платежи за пользование природными ресурсами

182 1 07 00000 00 0000 000

налог на добычу полезных ископаемых

182 1 07 01000 01 0000 110

Остальные налоги и сборы

Методические указания по порядку составления отчета по форме N 2-ЕМ "Отчет о поступлении доходов, администрируемых налоговыми органами, в федеральный бюджет и консолидированный бюджет субъекта Российской Федерации"

1. Отчет по форме N 2-ЕМ представляется управлениями ФНС России по субъектам Российской Федерации.

В отчете показываются данные о поступлении доходов, администрируемых налоговыми органами, в целом по субъекту Российской Федерации, включая суммы, уплаченные крупнейшими налогоплательщиками, состоящими на учете в межрегиональных инспекциях ФНС России по крупнейшим налогоплательщикам.

Управления ФНС России по субъектам Российской Федерации, в состав которых включены межрайонные инспекции ФНС России по автономным округам, при отправке файла с отчетом в ФНС России в имени файла указывают код субъекта Российской Федерации, за который высылают отчет.

2. Отчет по форме N 2-ЕМ представляется на первый рабочий день после отчетной даты до 14 часов московского времени. Если срок представления данных отчета по форме N 2-ЕМ приходится на выходной или праздничный день, данные представляются в первый рабочий день после выходного или праздничного дня.

Опоздания в передаче отчета не допускаются.

Первого числа текущего месяца передаются данные за предшествующий отчетный месяц. Уточненные данные за предшествующий отчетный месяц сообщаются третьего числа текущего месяца также до 14 часов московского времени. При необходимости уточненные сведения могут быть переданы также второго числа текущего месяца.

5 и 25 числа каждого месяца представляются сведения соответственно за 1-4, 1-24 числа нарастающим итогом с начала месяца.

Начиная с 26 числа (отчет за 1-25 число), данные передаются ежедневно нарастающим итогом с начала месяца.

Например: отчет за 1-25 числа текущего месяца года представляется 26 числа этого месяца, за 1-26 числа текущего месяца - 27 числа этого месяца и т.д.

Корректировки к ранее сообщенным отчетным данным по форме N 2-ЕМ не представляются, а учитываются в нарастающих итогах с начала месяца.

Отчетные данные передаются в тысячах рублей в целых числах.

3. При формировании файла для передачи по электронной почте указывается число, соответствующее отчетной дате. Отчеты за 1-4, 1-24 числа в обязательном порядке датируются 4, 24 числами, независимо от выходных (нерабочих) дней в указанном отчетном периоде. Например: отчет за 1-24 число месяца, представляемый 26 числа (24 и 25 число - нерабочие дни), датируется 24 числом. При передаче отчета на остальные даты до конца отчетного месяца, если в отчетном периоде имеются выходные (нерабочие) дни, в имени файла указывается дата соответствующего рабочего дня. Например: отчет за 1-29 число месяца, представляемый 1 числа текущего месяца (30 и 31 число - нерабочие дни), датируется 29 числом.

4. Отчет по форме N 2-ЕМ содержит 2 раздела:

Раздел 1. Поступление в федеральный бюджет доходов, администрируемых налоговыми органами;

Раздел 2. Поступление в консолидированный бюджет субъекта Российской Федерации доходов, администрируемых налоговыми органами. Два раздела по форме N 2-ЕМ передаются одновременно.

Данные, отражаемые по строке 1000, по методологическому содержанию должны соответствовать данным, приводимым по строке 1010 графы 2 раздела I и по строке 3070 графы 2 раздела II отчета по форме N 1-НМ.

Данные, отражаемые по строке 2000, по методологическому содержанию должны соответствовать данным, приводимым по строке 1010 граф 3 и 4 раздела I по форме N 1-НМ.

Основанием для отражения в отчете по форме N 2-ЕМ сведений о поступлении налогов и сборов, администрируемых налоговыми органами, являются данные графы 10 "Перечислено поступлений в федеральный бюджет", (приложение N 18 к Порядку учета Федеральным казначейством поступлений в бюджетную систему Российской Федерации и их распределения между бюджетами бюджетной системы Российской Федерации, утвержденному приказом Минфина России от 05.09.2008 N 92н).

Из строки 1000 выделяются данные о поступлении соответствующих доходов. Данные строки 1000 должны быть равны сумме данных, показанных по строкам 1020, 1026, 1027, 1030, 1040 и 1060.

Из строки 1020 выделяются данные по строке 1021 налог на прибыль организаций, по строке 1022 налог на прибыль организаций с доходов, полученных в виде дивидендов, по строке 1023 налог на прибыль организаций, полученных в виде процентов по государственным и муниципальным ценным бумагам

Из строки 1030 выделяются данные: по строке 1031 акцизы на этиловый спирт из пищевого или непищевого сырья, в том числе денатурированный этиловый спирт, спирт-сырец, дистилляты винный, виноградный, плодовый, коньячный, кальвадосный, висковый и спиртсодержащую продукцию, по строке 1032 акцизы на табачную продукцию, по строке 1033 акцизы на автомобили легковые и мотоциклы, по строке 1034 акцизы на автомобильный бензин, по строке 1035 акцизы на прямогонный бензин, по строке 1036 акцизы на дизельное топливо, по строке 1037 акцизы на моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, по строке 1038 акцизы на алкогольную продукцию с объемной долей этилового спирта свыше 9 процентов (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята).

Из строки 1040 выделяются данные по строке 1045. Из строки 1045 выделяются данные по строкам: по строке 1046 - нефть, по строке 1047 - газ горючий природный из всех видов месторождений углеводородного сырья, по строке 1048 - газовый конденсат из всех видов месторождений углеводородного сырья.

По строке 1060 показываются данные по остальным налогам и сборам, администрируемым налоговыми органами, включая поступления в счет погашения задолженности по единому социальному налогу, зачисляемому в федеральный бюджет.

Строка 1062 рассчитывается как сумма строк 1000 и 1061.

Основанием для отражения в отчете по форме N 2-ЕМ сведений о поступлении налогов и сборов, администрируемых налоговыми органами, являются данные графы 12 "Перечислено поступлений в бюджет субъекта Российской Федерации", графы 14 "Перечислено поступлений в местный бюджет" раздела I Справки о перечислении поступлений в бюджеты (приложение N 18 к Порядку учета Федеральным казначейством поступлений в бюджетную систему Российской Федерации и их распределения между бюджетами бюджетной системы Российской Федерации, утвержденному приказом Минфина России от 05.09.2008 N 92н).

В форме N 2-ЕМ по строкам с кодами 2030 (КБК 182 1 03 02210 01 0000 110), 2032, 2033 (КБК 182 1 03 02041 01 0000 110, КБК 182 1 03 02042 01 0000 110), 2034 (КБК 182 1 03 02070 01 0000 110) и 2035 (КБК 182 1 03 02080 01 0000 110), отражаются суммы в полном объеме поступившие на счет N 40101 "Доходы, распределяемые органами федерального казначейства между уровнями бюджетной системы Российской Федерации" органа Федерального казначейства данного субъекта Российской Федерации. При формировании указанных строк используется информация из граф 12, 14, 24 раздела 1 Справки по соответствующим кодам бюджетной классификации.

Из строки 2000 выделяются данные о поступлении соответствующих доходов (строки 2010 - 2060). Данные строки 2000 должны быть равны сумме данных, показанных по строкам 2010, 2020, 2030, 2040, 2050, 2060.

Из строки 2030 выделяются данные: по строке 2031 акцизы на этиловый спирт из пищевого или непищевого сырья, в том числе денатурированный этиловый спирт, спирт-сырец, дистилляты винный, виноградный, плодовый, коньячный, кальвадосный, висковый и спиртсодержащую продукцию; по строке 2032 акцизы на автомобильный бензин, по строке 2033 акцизы на прямогонный бензин; по строке 2034 акцизы на дизельное топливо; по строке 2035 акцизы на моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, по строке 2036 акцизы на алкогольную продукцию.

Из строки 2040 выделяются данные: по строке 2041 налог на имущество организаций; по строке 2042 транспортный налог, по строке 2043 земельный налог.

Из строки 2050 выделяются поступления по налогу на добычу полезных ископаемых (строка 2055).

По строке 2060 показываются данные по остальным налогам и сборам, администрируемым налоговыми органами, рассчитанные как разница между данными строки 2000 и суммой строк 2010, 2020, 2030, 2040 и 2050.

По двум разделам необходимо обеспечить контроль за суммой поступлений с начала текущего месяца. Если значение показателя на последующую отчетную дату по какой-либо строке с начала месяца меньше, чем на предыдущую отчетную дату (например, в связи с возвратами), одновременно с отчетом обязательно должны сообщаться необходимые объяснения.

После подготовки отчета по форме N 1-НМ необходимо сравнить его данные по соответствующим строкам с уточненным отчетом по форме N 2-ЕМ (разделы 1, 2), сформированным 3-го числа. Данные о поступлении налогов и сборов по их видам за месяц, определенные по данным отчетов по форме N 1-НМ за отчетный период и предыдущий отчетный период, по сопоставимым показателям должны соответствовать сведениям, показанным в отчете по форме N 2-ЕМ. Причины возникших расхождений приводятся в пояснительной записке к отчету по форме N 1-НМ.

5. Учитывая оперативность и ограниченные сроки разработки информации мониторинга по форме N 2-ЕМ, исполнители не уходят с работы после отправки этих отчетов в ФНС России без наличия протоколов электронной почты о прочтении информации и результатах проверки контрольных соотношений. Особенно это относится к регионам шестого, седьмого, восьмого и девятого часовых поясов.

В случае неполучения от ФНС России протокола о прочтении информации до 14 часов московского времени (для дальних регионов - до конца рабочего дня по местному времени) следует продублировать данные по факсу (495) 913-03-58 и сообщить об этом по контактным телефонам.

6. Пояснительная записка представляется на последнюю дату представления отчета в случае:

- отклонения поступления от ИПП доходов в целом и (или) по отдельным налогам менее 100% или более 10% (раздел 1);

- в случае снижения или роста (свыше 10%) поступлений относительно аналогичного периода прошлого года (разделы 1 и 2).

Пояснительная записка должна быть краткой, содержать сумму отклонений, причины и конкретных налогоплательщиков, оказавших влияние на данные отклонения (с указанием вида налога).

При подготовке пояснительной записки за последний месяц квартала необходимо проанализировать исполнение ИПП за квартал и при наличии отклонений указать повлиявшие на них причины и факторы.

Данная пояснительная записка представляется в ФНС России после представления отчетов по форме N 2-ЕМ до 15-30 московского времени на последнюю дату представления отчета.

Пояснительная записка направляется по системе электронного документооборота (СЭД) на Аналитическое управление.

Каждый год ФНС подводит итоги за предыдущий год и отчитывается об успехах на фискальном поприще. Впечатляют размеры доначислений по результатам проверок. Чтобы оценить весь масштаб работы, проделанной ФНС в 2019 голу, обратимся к «языку цифр» — суровой статистике отчета налогового органа.

Общая картина пополнения бюджета

В прошлом году ФНС обеспечила 76% доходов бюджетной системы страны. Драйверами роста традиционно выступили НДС — поступления увеличены на 19%, или на 683 млрд. руб., и налог на прибыль — рост на 11%, или на 443 млрд. руб.

Налог на прибыль

Основной рост налоговых поступлений по налогу на прибыль организаций по основной ставке обеспечивает металлургическая отрасль (+63,0 млрд. руб.) и финансовый сектор (+30,0 млрд. руб.) в результате роста курса доллара и переоценки валютных обязательств, в том числе рыночных котировок ценных бумаг.

По налогу на прибыль при выполнении соглашений о разделе продукции нефти и газа поступления составили 179,4 млрд. руб., что в 1,9 раза больше 2018 года, в том числе за счет увеличения объемов добычи углеводородного сырья и роста стоимость нефти.

По налогу на прибыль с доходов, полученных в виде дивидендов поступления в 2019 году составили 346,0 млрд. руб., что на 27 % больше 2018 года, за счет роста доходности акций по эмитентам нефтегазового и финансового секторов экономики.

Таким образом, общий прирост поступлений налога на прибыль организаций на 443,1 млрд. руб. обусловлен:

- на 389,7 млрд. руб. (88%) — экономическими факторами;

- на 53,4 млрд. руб. (12%) — налоговым администрированием.

Рост поступлений на 683,2 млрд. руб. обеспечен за счет:

- экономических факторов: прирост поступлений по компаниям нефтегазового сектора, в т.ч. в связи с ростом средней цены на нефть на внутреннем рынке;

- законодательных факторов: (+ 262 млрд. руб.) в результате повышения основной ставки НДС;

- структурных и временных факторов: в том числе за счет:

- перехода ряда крупнейших налогоплательщиков на заявительный порядок возмещения (НДС и фактическое возмещение в I квартале 2018 года за два налоговых периода, а в I квартале 2019 года возмещение — за один налоговый период +43,7 млрд. руб.);

- прироста поступлений в банковском секторе за счет получения крупных агентских вознаграждений в IV квартале 2018 года и I квартале 2019 года в связи с заключением новых агентских договоров по страхованию +7,5 млрд. руб.;

- налогового администрирования (+118,0 млрд. руб.).

Выездные проверки

В 2019 году в целом по РФ было проведено всего 9 334 проверок, из них результативных −8 977 проверок (96,2% от общего количества). Доначислено налогов на общую сумму 212 млрд. руб., а также пеней и штрафов — 88,9 млрд. руб.

При этом доля организаций в этих значениях является определяющей: 7 909 эффективных проверок (88,1% от общего количества) на 296, 4 млрд. руб. доначисленных налогов, пеней и штрафов (98,5% от общей суммы).

Следует отметить, что количество выездных проверок сокращается год от года:

![]()

![]()

Уменьшение количества выездных проверок, несомненно, хорошая новость для налогоплательщиков, однако ложку дегтя добавляет тот факт, что суммы доначислений на 1 проверку на протяжении последних 3 лет продолжают неумолимо расти:

![]()

В частности, это связано с увеличением роли предпроверочного анализа, улучшающего качество планирования проверок, позволяющего заранее выявить «слабые налоговые зоны», «схематозы» и прочие «налоговые инфекции» у налогоплательщика, прикинуть примерную сумму возможных доначислений и определить целесообразность и эффективность проведения выездного контроля в отношении компании.

Снижение количества выездных проверок связано и с тем, что предпроверочный анализ позволяет в рамках комиссий по легализации налоговой базы настоятельно рекомендовать компаниям в добровольно-принудительном порядке подкорректировать свои налоговые обязательства в сторону их увеличения (например, заплатить НДС, налог на прибыль за налоговые грехи «того парня», контрагентов далеко не первого звена).

И этот факт подтверждает ФНС своим отчетом, согласно которому «предупреждение налогоплательщиков о налоговых рисках позволило избежать контрольных мероприятий, и налогоплательщики самостоятельно доплатили более 130,6 млрд. руб. без применения штрафных санкций».

Камеральные проверки

В 2019 году в РФ было проведено 62 802 102 проверки, по итогам 2 447 065 проверок (3,9% от общего количества) выявлены нарушения, повлекшие исчисление к доплате налогов на сумму 21,5 млрд. руб., а также пеней и штрафов — 16, 2 млрд. руб.

При этом, сравнение указанных значений с результатами камерального контроля за период с начала действия новых форм налоговых деклараций по НДС, позволивших налоговой службе более оперативно реагировать на нарушения налогового учета, демонстрирует снижение его результативности:

![]()

![]()

Данный эффект также может объясняться существенным ростом роли аналитической работы налогового органа и частым на практике добровольным или добровольно-принудительным уточнением налогоплательщиками своих обязательств перед бюджетом.

Как указано в докладе ФНС, конечной целью стратегии налоговой службы является неотвратимость наказания для тех, кто не соблюдает налоговое законодательство, и создание стабильной налоговой среды для добросовестных, «прозрачных» налогоплательщиков, с предоставлением им комфортных условий налогового администрирования и исполнения налоговых обязательств.

Таким образом, ФНС России обещает создать условия, когда налогоплательщику выгоднее платить, быть добросовестным, выстраивая деятельность для приобретения репутации, позволяющей иметь связи с такими же добросовестными контрагентами. Хочется надеяться, что добросовестным компаниям действительно будет легче жить и все свое внимание налоговая служба направит на недобросовестных. Время покажет, а пока на практике картина не всегда радужная для добросовестных, особенно в части НДС-разрывов из-за «сомнительных звеньев», которые не платят налоги. Тем не менее, быть честным, в том числе и в налоговом плане, использовать здоровое налоговое планирование и своевременно выявлять/исправлять ошибки и нивелировать налоговые риски бизнеса намного выгоднее и уж точно спокойнее, чем получать сомнительную и необоснованную налоговую выгоду от применения «схематозов», которые с каждым днем становятся все более заметными для ФНС.

Оспаривание результатов налоговых проверок

Все последние годы ФНС России констатирует свой тотальный успех в делах об оспаривании решений, действий и бездействия налоговых органов.

Так, согласно итоговому докладу о деятельности службы за 2019 год из общей суммы рассмотренных судами требований по всем спорам с налогоплательщиками в пользу налоговых органов было разрешено 85,4% дел. Напомним, что в 2017 году — 80,3%, в 2018 году — 82,6%.

![Редакция сайта klerk.ru «Клерк» — крупнейший сайт для бухгалтеров. Мы не берем денег за статьи, новости или скачивание документов. Мы делаем все, чтобы сделать работу бухгалтеров проще.]()

«Клерк» Рубрика НДС![]()

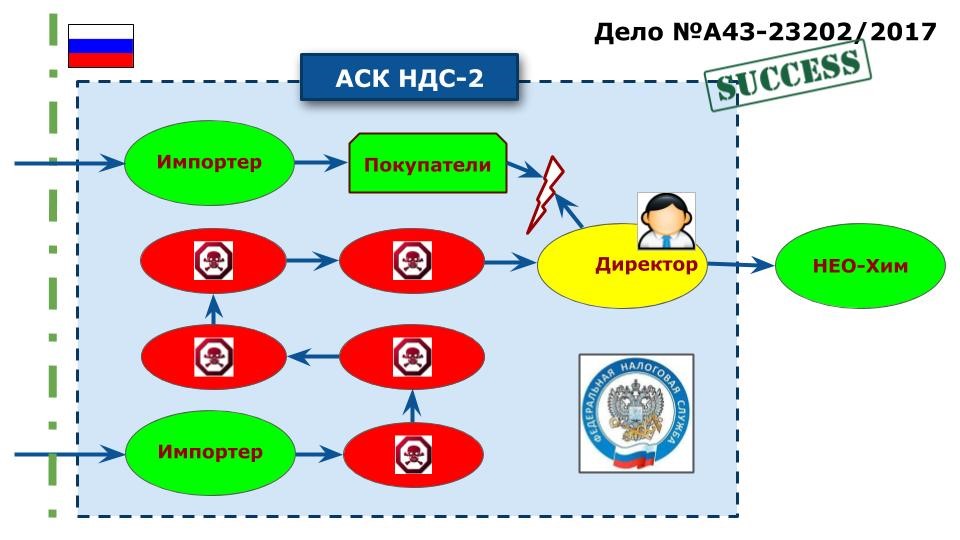

Почему же АСК НДС-2 до сих пор так и не победила «бумажный» НДС и поможет ли ей в этом новый Регламент? Давайте разберемся.

Во-первых, надо понимать, что АСК НДС-2 это поисковая система. У нее нет задачи кого-то побеждать, исключать, доначислять, ликвидировать. Она просто показывает налоговикам разрывы! А уже задача налоговиков как-то пресекать эти схемы. При помощи инструментов, которые даны в Налоговом кодексе, кстати! Это важно. Это значит что они не могут просто доначислить налоги на основании того, что в АСК НДС-2 разрыв. Хотя попытки такие они делали.

Во-вторых, существует неверное представление о работе АСК НДС-2. Многие думают что продавцы бумажного НДС постоянно находят лазейки в ее работе, а налоговики ее дорабатывают чтобы все лучше и лучше выявлять новые схемы. На самом деле, все не так.

Разрывы все АСК НДС-2 видела сразу, еще с 2015 года. Проблема в том, что налоговики не всегда могут достоверно выявить налогоплательщика, который наварился на этих «потерях» НДС в разрыве. Ведь очевидно, если воздействовать на контору, на которой случился разрыв, толку для бюджета будет мало. То есть АСК НДС-2 свое отрабатывает, а вот налоговики со своей задачей найти и пресечь не совсем справляются. Что и понятно, рук не хватает.

То есть, вся эта недолгая шестилетняя история эволюции администрирования НДС — это просто попытки налоговиков «монетизировать» тот пласт информации, который им предоставляет система. По сети гуляет внутренняя статистика налоговиков, из которой видно, что разрывы они видели все (ну «почти» все), просто отрабатывали только не более 10%. А потом с 2016 года уровень отработки вырос до 70%-80%.

![]()

Кратко напомню основные вехи этой эволюции. Сначала, как я уже сказал, налоговые органы делали робкие попытки доначислить просто на основании разрывов в АСК НДС-2. При этом надо помнить, что без выездной проверки этого сделать все равно бы не получилось. Но суды не оценили порыв налоговиков. Неудивительно, ведь в Налоговом кодексе об АСК НДС-2 ни слова.

![]()

Следующим заходом было пытаться доначислять в камеральных проверках, но такой способ тоже оказался ресурсозатратным, потому что налогоплательщики оспаривали эти доначисления, а возможностей по сбору доказательств в камеральной проверке у налоговиков несоизмеримо меньше. Опять рук не хватило.

Потом, как многие помнят, была история с тематическими проверками. Когда ВНП назначается не за три года, а за один квартал и по одному налогу (НДС) или по двум (НДС и налог на прибыль), но проверяют только подозрительные сделки. И ничего более.

Ну и последней итерацией стали побуждения. По сути, коллекторский способ, когда не надо соблюдать все процессуальные нормы, а достаточно припугнуть налогоплательщика и он уточнится и заплатит налоги в бюджет добровольно. Этот метод стал самым эффективным. В 2017 году в бюджет в результате побуждения поступило 50 млрд. рублей, в 2018 году 80 млрд. рублей, а в 2019 уже 130 млрд. рублей.

Для сравнения: по результатам проведения проверок (камеральных и выездных) в 2019 году в бюджет поступило 190 млрд рублей. Если тенденция сохранится, то в 2020 году побуждения должны догнать контрольные мероприятия (а с учетом приостановки проверок в связи с пандемией рискуют и обогнать).

Для целей повышения эффективности побуждений ФНС России ввела новые регламенты в 2019 (для отработки сложных разрывов) и в июне 2020 (для отработки разрывов и побуждения Выгодоприобретателей).

Какие новые проблемы ожидать налогоплательщикам в связи с новыми Регламентами?

1. Самый неприятный сюрприз — это запрет «замены» плохих контрагентов. Как это работает? Все проблемные места по конкретной инспекции попадают в сводный ежеквартальный отчет 2-МЭ (накопительно за 12 предыдущих кварталов). Соответственно, инспекция отрабатывает их на предмет устранения (побуждает к добровольному уточнению, начисляет в рамках КНП, начисляет в рамках тематической ВНП). Теперь по новому регламенту замена контрагента в книге покупок без уплаты соответствующей суммы налога не улучшает показатели налоговой инспекции в ежеквартальном отчете 2-МЭ.

То есть, если вас побуждают убрать «проблемного» контрагента и доплатить налог в бюджет, замена этого «проблемного» контрагента на другого «приличного» не спасет. Вас продолжат побуждать заплатить эту сумму НДС еще в течении 12 кварталов.

2. Порешать со своими налоговиками вряд ли получится. Побуждения налогоплательщика, который по мнению инспекции получил налоговую выгоду (Выгодоприобретатель) от схемы ведет, естественно, та инспекция, в которой он состоит на учете. Налоговый кодекс иных вариантов не предусматривает.

Но согласно внутреннему регламенту налоговиков, ответственной за побуждение является совсем не эта инспекция, а та, в которой выявлен технический разрыв.

3. Налоговики знают про такой, пожалуй, последний инструмент защиты, как создание контролируемого первого звена. В новом регламенте предусмотрен не только поиск Выгодоприобретателей, но и фиксация и контроль устойчивых пар «Выгодоприобретатель — Первое звено». Это все делается с учетом применения ст. 54.1 НК РФ, которая запрещает налоговую выгоду если сделка не исполнена стороной договора (первое звено).

Однако тут стоит сказать, что это изменение не прямого действия, как два предыдущих. Это пока исключительно как накопление информации. То есть, завтра же все контролируемые первые звенья не накроют. Но точно будут искать способ «монетизации» этой информации и почти наверняка найдут.

4. Очень многих пугают расширением списка вариантов «разрыва» — созданием списка Операций Особого Контроля. Но это относится больше к противодействию площадкам по торговле «бумажным» НДС и направлено на более эффективное пресечение изощренных способов прятать «разрывы». Реального бизнеса это касается мало.

С точки зрения выявления разрывов это тоже не означает, что были какие-то разрывы, которые раньше были не видны, а теперь станут видны. Разрывы были видны все. Правильнее говорить о том, что эти разрывы будут выявлять гораздо быстрее, таким образом срок жизни «бумажной» отчетности еще сократится. Об этом надо задуматься, структурируя вход «бумаги» в бизнес тем, кто ее до сих пор использует. Но лучше вообще отказаться от такого способа оптимизации НДС.

5. Все разрывы, включая созданные операциями особого контроля, будут висеть в отчете об эффективности работы конкретной инспекции в течении 12 кварталов или пока сумма разрыва не поступит в бюджет. Поэтому если вам не повезло и ваш Поставщик просто кинул свою контору не сдав отчетность, терпеть побуждения вам придется три года.

Ваши пояснения ничего не изменят. Однако лучше все же их предоставить, причем как можно более развернуто, это может избавить вас от назначения тематической ВНП.

6. Также, важным является то, что оба регламента направлены на поиск Выгодоприобретателя среди Покупателей. То есть, если ваш Поставщик продает вам товар через свою прокладку, на которой оптимизирует НДС с наценки, вопросы налоговики будут задавать все равно вам.

Тут скорее даже не налоговики виноваты, а конструкция нашего законодательства (а именно ст. 54.1 НК РФ), в которой исключить вычеты проще, чем доначислить выручку (в первую очередь поэтому надо уходить от устоявшегося клише «Нам нужен Поставщик с НДС» — упрощенец, а если еще и на сумму НДС он скинул цену, гораздо менее рисковый партнер).

7. Поиск Выгодоприобретателей теперь осуществляется в соответствии с бальной системой, согласно которой не очень «жирные» (мало активов и мало сотрудников) компании не признаются Выгодоприобретателями.

Для примера (это реальный кейс), компания с 800 тыс. рублей внеоборотных активов, с 7 сотрудниками, имеющая вычеты по НДС 82% и среднюю официальную зарплату 30 тыс. рублей, наберет лишь 35 баллов, тогда как на Выгодоприобретателя надо 50 баллов. Поэтому если вы большая и дорогая компания, вопросы по НДС сначала зададут именно вам, даже если с «бумажным» НДС баловался Поставщик (с указанными параметрами).

8. Побуждения налогоплательщиков к самостоятельному уточнению налоговых обязательств теперь официально закреплены на уровне внутренних регламентов. То есть, это теперь не инициатива на местах, а целенаправленное воздействие на налогоплательщика, утвержденное ФНС России.

Что делать?

1. Тщательно проводить комплаенс поставщиков. Причем из особо рисковых сфер деятельности (клининг, транспорт) вообще желательно работать с упрощенцами. То, что вы надеетесь обхитрить бюджет, переложив риски за полученную вами экономию налога (а то, что клининг и транспорт закрывают этот НДС «бумагой» — 100%) выйдет вам боком. Если на вашем Поставщике не будет дорогостоящих активов, вопросы будут задавать вам. Побуждать уточниться тоже.

2. Многие налоговые юристы и консультанты рекомендуют не отвечать на запросы налоговиков и отказывать по любым формальным основаниям. На самом деле универсального рецепта тут нет. Безусловно, отвечать на все и в полном объеме не стоит, тем более налоговики обычно шлют требования, составленные по образцам, которые содержат все что надо и все что не надо. При этом, если вы сами не используете «бумажный» НДС, то с налоговым органом надо идти на контакт. Механизмы поиска не совсем справедливы (ищут Покупателя с активами, а не ту компанию, которая «бумажный» НДС покупала), но они такие какие есть.

Если по требованию запросили подтверждение реальности сделки с каким-то вашим Поставщиком, то скорей всего лучше предоставить, даже если запрос по каким-то параметрам не совсем правомочен. Наличие у вас реальных фактов, подтверждающих реальность сделки с вашим Поставщиком охладит пыл налогового органа в части желания назначить выездную налоговую проверку. Если у вашей инспекции появилась проблема (разрыв), то налоговый орган не успокоится пока деньги не поступят в бюджет, даже если все сроки по камеральному контролю периода вышли (по регламенту разрыв висит в отчетности 12 кварталов). Поэтому лучше показать, что у вас все нормально, чтобы они искали в другом месте, чем гордо отбивать все требования и получить выездную проверку.

3. Ну а тем, кто по-прежнему не может обходиться без «бумаги», станет еще сложнее. К сожалению, уже не подойдет продукт, у которого в качестве гарантийного сопровождения предлагается замена Поставщика. Это теперь не спасает. Поэтому надо искать таких, которые готовы держать отчетность в течении нужного вам срока без замен.

Да, кстати, надеяться что этот срок будет больше года, в нынешних условиях тоже не стоит. Поэтому даже если вы и найдете такого поставщика «бумаги» (на удивление, они по прежнему есть), нужно еще и правильно структурировать вход в свой бизнес.

4. Как я уже отмечал выше побуждения официально закреплены во внутренних регламентах налоговых органов, при этом эта процедура вообще никак не закреплена в Налоговом кодексе. В связи с этим создается ситуация, когда у налогоплательщика нет никакой определенности, какие действия и в каком объеме может совершать налоговый орган, почему он это делает, в чем заключается проблема у налогоплательщика, а также отсутствуют гарантии защиты его прав (как, например, при полностью регламентированной выездной налоговой проверке).

Поэтому рекомендуем вам в случае, если в отношении вас ведутся какие-либо побуждающие действия, обращаться к специалистам, не только знающим Налоговый кодекс (которые предлагают по формальным основаниям ни на что не отвечать), но и четко понимающим порядок администрирования и действия налоговых органов по побуждению налогоплательщика. Вопросы, своевременно снятые на этапе предварительных претензий, могут уберечь вас от выездной налоговой проверки.

![]()

В ФНС случилось грандиозное событие. Только что центральный аппарат разослал в управления по регионам новый регламент по отработке НДС.

Я покажу вам основной кусок нового регламента до того, как его увидит большинство сотрудников в обычных территориалках.

И расскажу, как изменится работа по отработке злодеев. Чего именно хочет добиться руководство ФНС. И почему у них вряд ли что-то получится.

Регламент — это такая штука, где описывают, как именно сотрудники НДСного отдела и руководство территорий должны вылавливать врагов, применяющих схематозы для ухода от уплаты НДС.

Предыдущий регламент не менялся несколько лет и совершенно устарел. Ситуация была смешная: схемы по бумажному НДС по своей сложности улетели в космос, а старый регламент освещал только примитивные схемки образца 2016 года. Т.е, полезной информации в прежнем регламенте было ноль. И вот, наконец-то, пришло большое обновление.

Сначала маленькое отступление.

Рядовой сотрудник НДСного отдела в территориалке обычно еле-еле шарит по НДС. К примеру, по схеме с журналами, дай бог, выловят 1 из 20 компаний. И то, выловят не из-за самого схематоза, а из-за смежных признаков технички: юрадрес, директор и т.д.

Последние 8 месяцев всех сотрудников-НДСников упорно обучают в Питере. Там ФНСный центр повышения квалификации. Кого-то обучают в живую, кого-то дистанционно. В конце обучения сотрудники проходят экзамен. Потом им дают красивый сертификат, его можно повесить в рамочке в кабинете.

Я беседовал с ребятами, прошедшими обучение. Практически полезных знаний там дают мало. Другой косяк обучения: простые вещи доносят сложным языком. Сдать экзамен зубрежкой люди могут. А вот применить потом в жизни — нет. Ведь, на самом деле, они мало что поняли.

И вот настал светлый день. Сотрудникам поступил новый регламент. В котором описываются актуальные схемы. И как с ними бороться.

К примеру, вот выдержка из документа:

![]()

Перевожу на русский язык: в регламенте описали, что существует схема с журналами. Описали, что существует схема 2014. Про обе схемы я писал в блоге ещё давно.

А дальше что? Что делать сотруднику ФНС с этой информацией? Тут центральный аппарат тоже всё описал: прислали детальную инструкцию по заполнению формы 2МЭ. 2МЭ — это такая гигантская форма, куда нужно занести тонну информации.

Если коротко: по замыслу, рядовые сотрудники территорий должны искать эти схемы руками. Ведь в дереве АСК НДС они не светятся. И новая фишка, которую недавно ввели в дереве АСК НДС под названием «TG» тоже совершенно никак не выявляет схематозы.

Сотрудник должен отвлечься от текущей работы, перерыть разделы и контрольные соотношения. Дальше дать отчет руководству отделов НДС и аналитики. Начальники отделов формируют форму 2МЭ, которую потом подписывает заместитель руководителя территориалки.

Конец бумажного НДСа? Собираемость НДС резко прыгнет вверх?

Конечно же нет. И вот по каким причинам:

1. Ранее мы уже видели ввод глобальных обновлений в системе АСК НДС. Которые должны были что-то резко изменить.

К примеру, в августе 2019 года ввели обновление, благодаря которому стало видно повторение юридических лиц в дереве АСК на разных уровнях. Между ними появились жирные синие линии. Внешне это казалось катастрофой: сейчас всех поймают, всем всё доначислят. На практике итог был совсем другой, совершенно никто не пострадал.

Сотрудники ФНС просто не лезли смотреть деревья по старым периодам, если по ним не возникало прямых разрывов. А жулики быстренько сделали выводы и уже к следующему кварталу начали строить деревья из техничек без их повторений на разных уровнях дерева. Т.е, история показывает, что в предыдущие периоды никто не лезет, если там не возникает слетов.

2. Рядовой инспектор Вася из отдела НДС в гробу видал отработку предыдущих кварталов и копание лапками в разделах по текущим. Премий за это особо не дадут. Задачами его и сейчас грузят так, что приходится задерживаться на работе. У Васи с его окладом в две копейки нет никакого желания ковырять руками контрольные соотношения и разделы. Включать голову, искать замаскированные журналы на дальнем звене и т.д. Всё это дополнительные часы работы.

Руководству портить себе статистику тоже особо не хочется. У них вообще другой приоритет: личный заработок, доить своих налплатов. И тут хороши просто средние показатели, чтобы не привлекать к себе внимание.

3. Самые глобальные схематозы из тех, что я видел, не обходились без самих налоговиков. Эти ребята просто ищут жирные, старые лавки на своей территории, которые прекратили фактическую деятельность. Сканируют их контрагентов. И перевешивают их объем.

Или ещё проще: сдают от лавок только продажи. А покупки не сдают, вообще не вносят в систему системе. Разрыва нет, всё спокойно, камералка закрыта.

Масштабы такой деятельности внутри ведомства просто катастрофические. Внешние рисовальщики НДС в сравнении с самими налоговиками просто дети.

Руководство в регионах просто не будет вносить в отчет 2МЭ лавки, по которым у них присутствует какая-то заинтересованность. Да они и сейчас этого не делают. Мне на это лично жаловались рядовые сотрудники КАО регионов: «Мы наковыряли, а руководство информацию игнорирует и в отчеты не вносит». Разумеется, жаловаться куда-то наверх они не будут. Им там ещё жить и работать. Это всё равно, что если бы гаишник пожаловался на коррупцию у себя в ведомстве.

Тут у меня всегда возникает вопрос. Почему я, Миша, фиг знает кто, вижу работу целых кланов региональных руководителей ФНС, кстати, часто сформированных по этническому принципу, которые схематозят на десятки млрд рублей. А центральный аппарат вместе со службой собственной безопасности ФНС их не видят.

Вообще, место зама территориалки весьма почетное и в регионах стоит от 50 млн рублей. Кажется, что много? Нет конечно, окупить можно за пару проверок. Мне лично тоже предлагали скинуться, чтобы повысить человека.

Помните Арашуковых, обвиняемых в скандалах по возмещению НДС на миллиарды рублей? Как думаете, где у них у них работал и по сей день спокойно работает ближайший родственник? Правильно. Трудится замом по НДС. И такие истории по всем регионам.

4. Главный косяк заключается в самом центральном аппарате. Именно центральный аппарат согласовывает миллиардные бюджеты на программное обеспечение и вычислительные мощности. В т.ч. на разработку самого модуля АСК НДС уходят астрономические суммы. Подрядчик исторически один и тот же, ГНИВЦ.

При этом, на противоположной стороне ребята-схематозники тоже лепят свой софт, уже для обхода АСК НДС. Самописный, бесплатный. Но он работает. Работает лучше, чем АСК НДС при всех бюджетах на его разработку.

По моим прикидкам, все дыры, связанные с журналами, со схемой 2014 и с другими схемами, можно было бы закрыть приблизительно за 500 млн рублей на круг. Включая расходы на вычислительные мощности.

На выходе была бы программа, которая сама бы подсвечивала всех схемников, сама формировала бы требования и посылала запросы в смежные органы.

Но реально эффективное ПО не внедряют годами. ГНИВЦ в муках рожают бесполезные обновления. В т.ч, последний фикс 10-20.5.13.1, который, якобы, должен начать подсвечивать 2014.

Возможно, бюджет на ПО в ФНС — это такая черная дыра, на которой зарабатывают интеграторы, аудиторы большой четверки, некоторые чиновники и прочие счастливые люди.

Итог простой. Вместо того, чтобы в 2020 году жуликов внутри и снаружи системы ловила программа, это вынуждены делать ручками сами налоговики.

Отчет 2МЭ, при этом, будут формировать и подписывать те, кто сами иногда очень заинтересованы в том, чтобы неуплата по НДС на их территории не была обнаружена.

К ребятам из центрального аппарата только один вопрос:

Вы не думали как-нибудь допустить до разработки софта вместо бессменной ГНИВЦ и IBSа маленькую, но эффективную софтовую компанию? Которая знает все детали работы АСК-НДС и существующие в ней дыры. За квартал-два вам за смешные деньги напишут внешнюю софтину-парсер, которая выявит всех злодеев со всеми существующими схемами. И никаких копошений ручками. Сотрудникам сразу будут прилетать указания на разработку. Вопрос риторический.

На следующей неделе постараюсь сделать подробный обзор нового регламента и сопроводительной документации по нему, с цитатами и выдержками. Подписывайтесь, чтобы не пропустить.

Ещё в ближайшее время будет анонс обучения по НДС. Я, бывший начальник КАО управления по столице и недавно покинувший службу высокопоставленный руководитель центрального аппарата ФНС, решили рассказывать о том, как работают налоговики по НДС. Вот прямо во всех деталях: показывая IT программы налоговой и их слепые зоны, внутренние инструкции для сотрудников и многое другое.

В течение 2021 года сдать декларацию по НДС нужно четыре раза. Первым станет отчет за 4 квартал 2020 года — его надо сдать до 25 января. Все остальные отчеты идут за 2021 год, в том числе за первый квартал — до 26 апреля, за второй квартал — не позднее 26 июля, а за третий квартал — до 25 октября. Декларацию за 4 квартал подавайте уже в 2022 году — до 25 января. Декларация изменилась в сентябре 2020 — новая форма будет действовать с отчета за 4 квартал 2020 года. Расскажем, кто, когда и куда должен сдавать декларацию, чем грозит несдача документа, и дадим пример заполнения.

Кто и как сдает декларацию по НДС

Сдавайте декларацию по НДС с помощью веб-сервиса Контур.Бухгалтерия. Система сама сформирует декларацию на основе первичных документов и проверит ее перед отправкой.

Все плательщики налога на добавленную стоимость сдают эту декларацию. Также ее сдают импортеры, неплательщики НДС, которые в прошедшем квартале выставили счет-фактуру с НДС, и налоговые агенты, которые получили или выставили счета-фактуры как посредники, даже если они работают на спецрежимах.

Все эти категории сдают декларацию в электронном виде. Если сдать документ на бумаге, налоговая посчитает это равносильным несдаче декларации. На бумаге документ можно сдать только некоторым налоговым агентам (п. п. 3, 12 ст. 80, п. 5 ст. 174 НК РФ) .

Если в отчетном периоде вы не вели деятельность или у вас не возникало объектов налогообложения, декларацию все равно придется сдать, но уже в нулевой форме. Иногда вместо декларации по НДС можно сдать единую налоговую декларацию. Это возможно, если вы не вели деятельность в течение квартала, а на ваших счетах и в кассе не было движения денежных средств.

Куда и в какие сроки сдаем декларацию

Декларацию в общем случае сдают в течение 25 дней после завершения квартала. В 2021 году сроки сдачи таковы:

- за 4 квартал 2020 — до 25 января 2021;

- за 1 квартал 2021 — до 26 апреля;

- за 2 квартал 2021 — до 26 июля;

- за 3 квартал 2021 — до 25 октября.

Смещение дат связано с тем, что 25 число приходится на выходные дни. Например, отчет за 1 квартал 2021 надо сдать до 25 апреля включительно, но это воскресенье. Поэтому последним днем для сдачи становится понедельник.

Декларации направляют в налоговый орган по месту учета. Если у вас есть обособленные подразделения, декларацию вы должны представлять централизованно в ИФНС, в которой головная организация состоит на учете. Крупнейшие налогоплательщики подают декларацию в налоговый орган по месту учета в качестве крупнейшего налогоплательщика.

Ответственность за несдачу декларации

Сдавайте декларацию по НДС с помощью веб-сервиса Контур.Бухгалтерия. Система сама сформирует декларацию на основе первичных документов и проверит ее перед отправкой.

За опоздание со сдачей декларации налоговая может привлечь компанию или предпринимателя к ответственности. Прежде всего это штраф: его размер составит 5% от налога к уплате. Штраф назначается за каждый полный или неполный месяц, начиная с последнего срока сдачи декларации. Штраф не превысит 30% от суммы налога, но и не опустится ниже 1000 рублей.

То есть, за опоздание с декларацией вы заплатите 1000 рублей или больше. Скорее всего, штраф назначат даже при несвоевременной отправке нулевой декларациеи. Единого мнения по этому вопросу нет, но на практике налоговая штрафует за просрочку с “нулевкой”, а суды поддерживают ее. Хотя есть и противоположные решения судов, когда опоздавшие с «нулевкой» компании освобождаются от штрафов, — но их меньше.

Также ФНС может блокировать расчетный счет за несдачу декларации спустя 10 рабочих дней после завершения сроков предоставления документа.

Вычеты в декларации

Сдавайте декларацию по НДС с помощью веб-сервиса Контур.Бухгалтерия. Система сама сформирует декларацию на основе первичных документов и проверит ее перед отправкой.

Вычеты помогают уменьшить сумму налога. Есть несколько видов вычетов по НДС, они перечислены в ст. 171 НК РФ. Суммы НДС к вычету отражаются в строках 120-190 раздела 3 декларации по НДС. В строках 120-185 вычет распределяется по видам, а в строке 190 — подсчитывается общий вычет за квартал. Всего в декларации выделяется 9 видов вычетов. Их итоговую сумму вычитают из общей суммы исчисленного налога и таким образом определяют НДС к уплате или возмещению.

Безопасная доля вычетов НДС для отчетности за третий квартал изменилась. Если доля вычетов больше средней, есть риск попасть под наблюдение. Средняя доля вычетов по стране в 2020 году — 89 %. На практике многие налоговики ориентируются не на общероссийские, а на региональные показатели. Уточняйте их на сайте ФНС. Ничто не запрещает вам делать вычет большего размера, если для этого есть основания. Но если вычет у компании не соответствует средним вычетам по региону, инспекторы могут вызвать «на ковер» и назначать проверки — даже выездные.

Подробнее о расчете безопасной доли вычетов мы рассказывали в статье «Безопасная доля вычетов по НДС».

Что нового в 2021 году

ФНС внесла изменения в декларацию по НДС приказом от 19.08.2020 № ЕД-7-3/591@ . Для большинства налогоплательщиков ничего важного в форме не поменялось, но использовать новый бланк должны все.

Во всех разделах декларации поменяли штрих-коды, с титульного листа удалили ОКВЭД, а в раздел 1 добавили строки 085, 090 и 095, предназначенные для налогоплательщиков, которые заключили соглашение о защите и поощрении капиталовложений (СЗПК).

Также внесли изменения в коды операций, они даны в приложении 3 к приказу ФНС от 19.08.2020 № ЕД-7-3/591. Некоторые операции привели в соответствие с НК РФ, а другие, рекомендованные ранее в письмах ФНС, окончательно утвердили.

Из каких разделов состоит декларация

![]()

Декларация включает титульный лист и 12 разделов. Разберитесь, какие разделы нужно заполнить вам. Если заполнение декларации вызывает много вопросов и сложностей, обратитесь за помощью к опытному бухгалтеру или ведите учет в удобном бухгалтерском сервисе, который сформирует все отчеты и проверит их перед отправкой в налоговую и фонды. Это актуально для большинства плательщиков НДС и посредников, которые отправляют документ в налоговую только в электронном виде.

- титульный лист и 1 раздел заполняют все плательщики НДС;

- 2 раздел заполняют налоговые агенты отдельно на каждую компанию, по которой есть обязанности налогового агента;

- 3 раздел — для расчета налоговой базы и налога к уплате по ненулевым ставкам;

- 4, 5 и 6 разделы заполняют экспортеры;

- 7 раздел — для компаний, которые осуществляли необлагаемые НДС операции в предыдущем квартале;

- 8 раздел — это данные книги покупок, то есть данные о полученных счетах-фактурах;

- 9 раздел — данные книги продаж, то есть данные о выставленных счетах-фактурах ;

- 10 раздел для посредников — нужно указать сведения из журнала учета выставленных счетов-фактур;

- 11 раздел для посредников — сведения из журнала учета полученных счетов-фактур;

- 12 раздел заполняют те, кто освобожден от НДС или совершает необлагаемые операции, например, упрощенцы и плательщики ЕНВД, которые выставляют счета-фактуры с НДС.

В общем случае в декларации заполняют титульный лист и разделы 1, 3, 8 и 9.

Инструкция по заполнению

Приведем образец заполнения декларации для ООО «Ромашка» — это микропредприятие с двумя сотрудниками на ОСНО, основная деятельность — оптовая торговля. Организация заполняет лишь часть разделов декларации:

- «Ромашка» не является налоговым агентом, поэтому не заполняет раздел 2;

- не применяет налоговую ставку 0%, поэтому не заполняет разделы 4, 5 и 6;

- не имеет дела с операциями, которые не подлежат налогообложению или проводятся вне территории России, также не вносит предоплату за поставку товаров с циклом изготовления больше полугода, поэтому не заполняет раздел 7;

- не является посредником и не получает освобождение от НДС.

Титульный лист

На титульном листе указываем ИНН и КПП, код налогового органа, отчетный год 2020 (2021) и отчетный период — «21» для 1 квартала, «22» для 2 квартала, «23» — для 3 квартала и «24» — для 4-го квартала. Название организации пишем полностью, указываем телефон, число листов в декларации и данные директора или предпринимателя.

С отчета за 4 квартал 2020 года с титульного листа удалили строку «Код вида экономической деятельности по классификатору ОКВЭД». Ничего особенного в этом нет, просто убрали дублирование данных. Налоговой и так знает виды деятельности компаний, ведь при регистрации их указывают в документах и их заносят в ЕГРЮЛ/ЕГРИП. Указывать ОКВЭД больше не нужно.

В разделе 1 указываем код ОКТМО и код бюджетной классификации. КБК зависит от вида операции, по которой уплачивается налог. Налог с реализации в России (в том числе для налоговых агентов) платят по КБК — 182 1 03 01000 01 1000 110.

В строке 030 указывают сумму налога поставщики на спецрежимах или освобожденные от НДС по ст. 145 НК РФ, если выставляют счета-фактуры с НДС. Эта сумма не включается в строки 040 и 050.

«Ромашка» указывает в строке 040 сумму налога к уплате, рассчитанную после сложения данных из раздела 3. Если бы вычет оказался больше начисленного налога, можно было бы заявить НДС к возмещению и отразить в строке 050.

Все остальные строка «Ромашка», как и многие другие плательщики НДС, не заполняет.

Раздел 3

В разделе 3 делаем расчет суммы налога к уплате: вносим облагаемые по обычным и расчетным ставкам операции, а также указываем налоговые вычеты.

В строках 010-118 «Ромашка» указала начисленный НДС и налог к восстановлению. Налог уплачивается только по ставке 20 %. В расчет попала оплата за поставку 25 000 рублей и предоплата на сумму 29 500 рублей. Затем в строках 120-190 отражаются вычеты по налогу и в строках 200 или 210 указывается итоговый налог к уплате или возмещению (стр. 118 — стр. 190).

Разделы 8 и 9

Разделы 8 и 9 — это сведения из Книг покупок и продаж об операциях за квартал. Для формирования этих разделов Декларации компании придется установить бухгалтерскую программу или зарегистрироваться в веб-сервисе, потому что налогоплательщики, которые заполняют и сдают эти разделы в составе декларации, имеют право сдавать ее только в электронном виде.

Разделы 8 и 9 можно не включать в состав декларации, если в течение отчетного квартала вы не регистрировали в книге покупок или в книге продаж ни одного счета-фактуры.

Легко подготовьте и сдайте через интернет декларацию по НДС с помощью онлайн-сервиса Контур.Бухгалтерия. Декларация формируется автоматически на основе бухучета и проходит проверку перед отправкой. Избавьтесь от рутины, сдавайте отчеты и пользуйтесь поддержкой экспертов нашего сервиса. Первые 14 дней новые пользователи работают в сервисе бесплатно.

Читайте также:

.PNG)

.PNG)