Нужно ли репетитору регистрироваться как самозанятому

Опубликовано: 13.05.2024

Какие особенности нужно учитывать и что включить в текст договора

Договор оказания репетиторских услуг с самозанятым

Образец договора, подготовленный специалистами сервиса.

Платные услуги репетитора обычно оказываются без оформления каких-либо правоотношений. В таких случаях преподаватель может быть привлечён к административной ответственности за незаконную предпринимательскую деятельность.

С 1 января 2019 у физических лиц и индивидуальных предпринимателей появилась возможность получить статус самозанятых. Это позволило репетиторам официально оформить свою деятельность.

Но есть некоторые ограничения при осуществлении репетиторской деятельности в статусе самозанятого:

- Репетиторство может осуществляться только самостоятельно.

- Репетитор не должен проводить частные уроки в общеобразовательном учреждении, в котором он работает преподавателем. Но иногда это правило можно обойти, сняв в аренду у школы помещения для своих частных занятий.

- Заработок не должен превышать 2, 4 млн. рублей в год.

Как зафиксировать отношения между сторонами при осуществлении платных услуг репетитора

Репетиторством являются консультативные услуги, которые не могут воплощаться в каком-то материальном результате. Даже если процесс обучения направлен на подготовку к сдаче определённого экзамена, то нет гарантий достижения желаемого результата.

В тех случаях, когда обязательства заключаются непосредственно в совершении каких-либо действий, результат которых не существует в материальном виде и не передаётся второй стороне, то отношения между сторонами регулируются договором возмездного оказания услуг.

Таким образом для самозанятого репетитора подойдёт договор на оказание платных репетиторских услуг.

Заключение договора с физическими лицами для самозанятого не является обязательным. Но такой документ, оформленный в письменном виде, помогает закрепить договорённости сторон и минимизировать риски возникновения спорных ситуаций. Тем более, договор очень полезен в тех случаях, когда предполагается длительное сотрудничество между сторонами.

Самозанятому будет очень полезно иметь образец договора репетиторских услуг, который должен отвечать требованиям законодательства, предусмотренным для оказания возмездных услуг. Также в договоре должны содержаться некоторые особенные положения, характерные именно для соглашений с самозанятыми.

Содержание договора

Классический образец соглашения об оказании услуг включает следующие пункты:

- Наименование документа и его номер (при наличии), дата и место подписания.

- Стороны договора: Исполнитель и Заказчик, их реквизиты.

- Предмет соглашения. Укажите здесь по каким дисциплинам будет проводиться обучение, и кто именно будет получать услугу. Также можно указать конкретное место оказания услуги и количество уроков, их продолжительность.

- Срок оказания услуг, то есть период времени в течение которого будут проводиться занятия (например, до конца учебного года или в течение трёх месяцев).

- Размер вознаграждения и порядок оплаты. Обычно прописывают стоимость за одно занятие, а оплату выбирают наличными или на карту.

- Порядок сдачи-приёма услуг. Для этих целей обычно составляется акт приёма-передачи. Предоставление такого документа для самозанятого будет гарантией отсутствия после выполнения услуги претензий со стороны родителей о качестве, количестве часов занятий и оплате.

- Ответственность сторон, обстоятельства непреодолимой силы, порядок расторжения и иные типичные положения для договоров.

Нюансы договора оказания услуг репетитора с самозанятым

В текст соглашения рекомендуется добавить следующие специальные положения:

- Стороны при заключении договора исходили из того, что Исполнитель применяет специальный налоговый режим «Налог на профессиональный доход».

- Исполнитель обязан на каждую полученную от Заказчика сумму формировать чек и передавать его плательщику (в распечатанном или электронном виде).

- В случае снятия Исполнителя с учета в качестве плательщика налога на профессиональный доход он обязуется сообщить об этом Заказчику.

Лента новостей

- 10:20 В ЦБ рассказали как будет выглядеть новая 100-рублевая купюра

- 09:49 Титов предложил ввести систему налоговой медиации для бизнеса

- 09:23 Мишустин отправил Чернышенко на Камчатку, чтобы разобраться с развитием потенциала Долины гейзеров

- 08:50 Глава ФСИН сообщил о восстановлении здоровья Навального

- 08:19 Незаконным мигрантам МВД может продлить пребывание в России

- 07:46 Счетная палата предупредила о неэффективности управления фондом недр

- 07:16 Эрдоган намерен сделать заявление по Кипру для всего мира

- 06:30 Американским авиапассажирам придется взвешиваться перед посадкой

- 05:29 Американская компания создает пассажирский сверхзвуковой самолет

- 03:59 В Южной Каролине смертникам придется выбирать между электрическим стулом и расстрелом

- 02:50 Лавров и Блинкен завершили переговоры в Рейкьявике

- 02:36 Ученые выясняют тайну происхождения Христофора Колумба

- 01:59 Блинкен и Лавров подчеркнули важность диалога

- 01:43 Вашингтон выступает за сотрудничество с Москвой

- 01:35 Лавров пошутил по поводу поведения журналистов из США перед официальной встречей с Блинкеном

- 00:59 Трамп осудил возбуждение дела против его компаний

- вчера, 23:51 Минюст предложил открыть интернет в СИЗО и тюрьмах

- вчера, 23:24 В России задумались о прокате «Золушки» с гендерно-нейтральной феей

- вчера, 22:51 Калининградская область с 2022 года введет турсбор

- вчера, 22:25 Студия Бондарчука снимет фильм о ДНК-модифицированных людях

- вчера, 21:55 Матвиенко заявила о гендерном неравенстве в руководстве Генпрокуратуры

- вчера, 21:39 Устроивший массовое убийство в Екатеринбурге скончался в больнице

- вчера, 21:23 Программа детского туристического кешбэка будет запущена 25 мая

- вчера, 20:54 Colonial Pipeline признал, что заплатил хакерам

- вчера, 20:44 Госдеп США отказался вводить новые санкции против Nord Stream 2

- вчера, 20:24 Германия с 1 июня возобновляет выдачу шенгенских виз в России

- вчера, 19:55 В Кремле прокомментировали слова Медведева сделать прививку от ковида обязательной

- вчера, 19:26 Белорусскую студентку задержали за оскорбления в адрес властей

- вчера, 18:50 «Новую газету» оштрафовали за фейк

- вчера, 18:21 Минздрав раскрыл данные по переболевшим COVID-19 детям

- вчера, 17:51 «Ведомости» сообщили о смене своего главреда

- вчера, 17:32 Астрахань внезапно накрыла пыльная буря

- вчера, 17:18 Путин обратил внимание на слова Чернышенко о туристах, которые «все вытопчут» в Долине гейзеров

- вчера, 16:58 Росстат после совещания у Путина назвал возможные новые даты переписи

- вчера, 16:52 ГИБДД Москвы поддержала идею введения скоростного режима в 30 километров в час

- вчера, 16:24 Bloomberg пишет о возобновлении полетов Россия — Турция с 15 июня

- вчера, 15:48 При крушении военного самолета в Белоруссии погибли два летчика

- вчера, 15:37 Умерла актриса, сыгравшая Мальвину в «Приключениях Буратино»

- вчера, 15:22 В Кремле возобновляются церемонии развода караулов, пропущенные в прошлом году из-за ковида

- вчера, 15:07 СМИ: США намерены снять санкции с оператора «Северного потока — 2»

- вчера, 14:51 В Белоруссии может быть организовано производство российской вакцины от COVID-19 для животных

- вчера, 14:22 Президент и премьер Франции отметили чашечкой кофе на террасе снятие ограничений

- вчера, 13:52 МОК ожидает, что к открытию Олимпиады 80% спортсменов приедут на нее вакцинированными

- вчера, 13:19 Россияне испытывают стресс из-за роста цен и низких зарплат

- вчера, 13:12 Путин и Си Цзиньпин по видеосвязи запустили строительство новых энергоблоков на двух АЭС в Китае

- вчера, 12:51 Der Spiegel: в Германии дорожные рабочие обнаружили тоннель, ведущий к банку

- вчера, 12:20 Хакеры получили от Colonial Pipeline $5 млн выкупа в биткоинах

- вчера, 12:05 Дума ужесточила ответственность СМИ за цитирование

- вчера, 11:49 Пентагон будет проверять военных на склонность к экстремизму

- вчера, 11:19 Свыше полутора миллиардов прививок сделано в мире от коронавируса

Все новости »

В столице с начала 2019 года зарегистрировали 110 тысяч самозанятых. Среди самых распространенных видов деятельности — пассажирские перевозки, сдача квартир в аренду, консультирование, реклама, а также репетиторство

Фото: depositphotos.com -->

В Москве с начала года зарегистрировали 110 тысяч самозанятых. Как говорят столичные власти, это 60% от общего количества российских плательщиков налога на профессиональный доход.

Среди самых популярных видов деятельности — пассажирские перевозки, сдача квартир в аренду, консультирование, репетиторство и реклама. При этом репетиторам в этом году продлили налоговые каникулы. Иными словами, ни налоги, ни страховые взносы репетиторам-самозанятым по-прежнему платить не надо, как и подавать отчетность.

Преподаватель или репетитор может при желании зарегистрироваться в качестве самозанятого и платить налог на профессиональный доход. Сейчас действуют две ставки: 4% при расчетах с физлицами и 6% — с юрлицами и предпринимателями.

Самозанятый не обязан вести какую-то специальную отчетность, а начисление налога и его уплата производится автоматически через мобильное приложение «Мой налог». Платить страховые взносы самозанятые не обязаны, но, если этого не делать, пенсия будет минимальной. Среди определенных недостатков: запрет нанимать работников по трудовому договору и лимит по доходам — не более 2,4 млн рублей в год.

Репетитор по математике Ольга Сергеевна из Подмосковья говорит, что минусов в новой системе не видит, а цены от регистрации в качестве самозанятой у нее не меняются.

— Есть возможность самой контролировать свое время. Также никаких проблем в оформлении. Все это онлайн, никаких походов никуда не нужно, все меня пока устраивает, никаких минусов не замечено.

— То есть декларацию вы не подаете, вы просто все делаете через приложение?

— Повышаются ли цены?

— Пока нет. В прошлом году я работала не как самозанятая, работала по договору. Цены остались те же. Час групповых занятий — 600 рублей, индивидуально — 750 рублей.

— Это очно или по «Скайпу»?

— Количество учеников у вас увеличивается?

— Увеличивается так, что времени не хватает. Реклама из уст в уста передается.

Репетитор по русскому, английскому и литературе Татьяна говорит, что мобильное приложение на удивление удобно. Вносишь свои доходы, и каждый месяц выставляется счет, который можно оплатить тут же, в приложении. Но цену на свои занятия Татьяна повышает, правда, из-за инфляции.

— Цены растут на все. Учитывая это, я поднимаю свои цены. Но с тем, что я зарегистрировалась как самозанятая, это не связано. Примерно на 7-10%. Если брать, например, индивидуальное занятие с ребенком русским языком, не подготовку к ЕГЭ, а с пятого по восьмой класс, то час стоит 1000 рублей. В прошлом году такое занятие стоило 900 рублей, очное индивидуальное занятие. Мамы детей, с которыми я разговаривала, говорят, что другие репетиторы тоже поднимают цены раз в год.

— Отражается ли это на количестве учеников?

— Нет. С этого года я даже не подавала никаких объявлений, не искала детей, меня сами находят.

А вот репетитор по итальянскому языку Светлана самозанятой не стала, считая, что это удел тех, кто преподает более востребованные языки и дисциплины.

«Я не оформляюсь как самозанятая, потому что в данный момент не вижу для себя в этом смысла, так как у меня сейчас мало работы. И поскольку нет притока новых учеников, эти суммы не имеют смысла. В целом тенденция, что людей не особо интересует уровень преподавателя, если они не готовятся к международным экзаменам или если это не английский для сдачи тестов ОГЭ, ЕГЭ и т. д. Еще несколько лет назад университетский преподаватель со стажем более десяти лет мог совершенно спокойно просить 2000 рублей за 60 минут, а сейчас это довольно-таки проблематично».

В то же время результаты эксперимента с самозанятыми показывают, что встали на учет немногие. Одна из главных причин — недоверие к государству. Большинство считает, что они зарегистрируются, а налоги повысят. Репетиторы, которые зарегистрировались как ИП, столкнулись именно с этим: обязательные страховые взносы за последние несколько лет выросли почти вдвое: с 17 тысяч рублей в 2012 году до почти 32,5 тысячи рублей в прошлом.

Самозанятость – отличная альтернатива для тех, кому по разным причинам невыгодно открывать ИП. Речь о стартапах с небольшим бюджетом, фрилансерах, репетиторах, таксистах, арендодателях жилых помещений с доходом не выше определенной планки. Как перейти на специальный налоговый режим самозанятости и в чем нюансы – читайте в нашей пошаговой инструкции.

Особенности, плюсы и минусы самозанятости

Режим для самозанятых ввели в 2019 году экспериментально сроком на 10 лет. Поначалу он действовал только для нескольких регионов. С июля 2020 его разрешили применять в любой точке РФ. Сейчас на него перешли уже около 2 000 000 человек.

Самозанятость – неофициальный термин. Но его используют даже в государственных органах. Самозанятыми считаются лица, которые уплачивают НПД – налог на профессиональный доход. Перейти на этот спецрежим могут те, кто работает самостоятельно без наемных сотрудников.

Основное преимущество режима – это возможность легализовать свою деятельность, работать прозрачно и не бояться штрафов за незаконное предпринимательство. К тому же, для самозанятых предусмотрена довольно щадящая налоговая ставка: 4% и 6%. Никаких дополнительных обязательных платежей нет.

В список преимуществ также входят:

- быстрый и максимально простой процесс регистрации без посещения налоговой инспекции;

- отсутствие необходимости в сдаче деклараций и отчетов;

- ведение учета в удобном приложении для смартфона «Мой налог» (там же формируются чеки, поэтому приобретать кассовое оборудование не нужно);

- получение единоразового вычета (10 тысяч рублей);

- автоматическое начисление налога;

- возможность совмещать самозанятость с основной работой по договору без прерывания стажа.

Стать самозанятыми могут фотографы и видеооператоры, организаторы праздников, продавцы изделий собственного производства, водители, строители, мастера маникюра, специалисты, работающие удаленно через разные интернет-площадки. Все виды деятельности, допустимые на спецрежиме, прописаны в законе.

Перейти на самозанятость можно, если вы:

- Занимаетесь индивидуальной профессиональной деятельностью или получаете деньги от своего имущества.

- Зарабатываете не больше 2 400 000 рублей за год.

- Не нанимаете сотрудников и не оформляете отношения с работодателем.

- Работа не попадает под исключение в 422-ФЗ.

НПД заменяет страховые взносы и НДС.

Лимитов по сумме месячного дохода на режиме не существует. Но если выйти за пределы годового ограничения, вас автоматически переведут на другую систему. Все данные строго контролируются через «Мой налог».

Минусы у режима НПД тоже есть. Обычно самозанятые сталкиваются с такими сложностями:

- лимит по годовым доходам;

- нельзя привлекать наемных сотрудников;

- самозанятость подходит не для всех видов деятельности;

- нет социальных гарантий, выплат на случай больничного или декрета;

- без добровольных страховых взносов самозанятость не войдет в трудовой стаж, на них нельзя снижать налог;

- совмещение режима с другими системами ограничено.

Чтобы стать пользователем спецрежима, нужно зарегистрироваться и получить соответствующее подтверждение. Все детали процедуры есть в Налоговом кодексе.

Самозанятость оформляется разными способами. Рассмотрим подробнее все случаи.

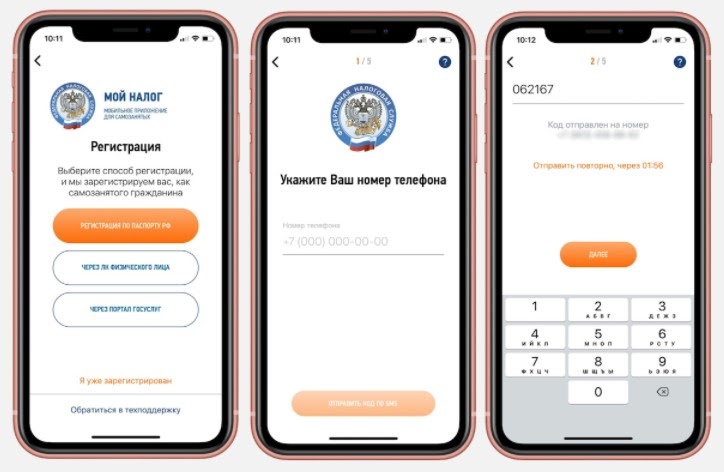

Через приложение

Первым делом скачайте программу в сервисе Google Play или в AppStore, отталкиваясь от вашего устройства и ОС.

Далее откройте ее, поставьте отметку в поле для согласия на обработку информации и примите правила.

После этого появится экран, предлагающий выбрать подходящий способ регистрации.

№1 – по паспорту:

Когда выполните все перечисленные действия, программа автоматически уведомит инспекцию о постановке на учет.

Это самый простой и удобный способ регистрации, занимающий буквально 3-5 минут. Выбрав его, вы можете не посещать налоговую, а все необходимые процедуры выполнить в режиме онлайн. Кроме того, для дальнейшего взаимодействия с инспекцией программа понадобится в любом случае. Через нее инспекторы контролируют самозанятых.

В самой программе есть еще 2 варианта оформления.

№2 – на Госуслугах:

- создайте аккаунт на портале;

- впишите паспортную информацию, телефонный номер, СНИЛС;

- подтвердите создание аккаунта в МФЦ (нужен паспорт и ранее указанный на сайте телефон);

- на регистрационном экране в системе выберите соответствующий вариант;

- введите данные для входа, мобильный и код из sms;

- выберите нужный регион, проверьте ИНН и кликните по кнопке «Подтверждаю».

№3 – через ЛК на официальном ресурсе налоговой:

- войдите в кабинет, применив подтвержденную запись на Госуслугах;

- или получите реквизиты для входа у налогового инспектора;

- укажите мобильный, пароль из sms;

- выберите регион, подтвердите факт регистрации.

Последний метод подойдет не только для жителей РФ, но и для иностранцев.

При наличии подтвержденного аккаунта на веб-сайте ФНС или Госуслугах проще и быстрее всего оформлять самозанятость именно через эти ресурсы. Если записи нет, регистрируйтесь по паспорту. В любом случае это удобнее, чем обращаться в службу или МФЦ.

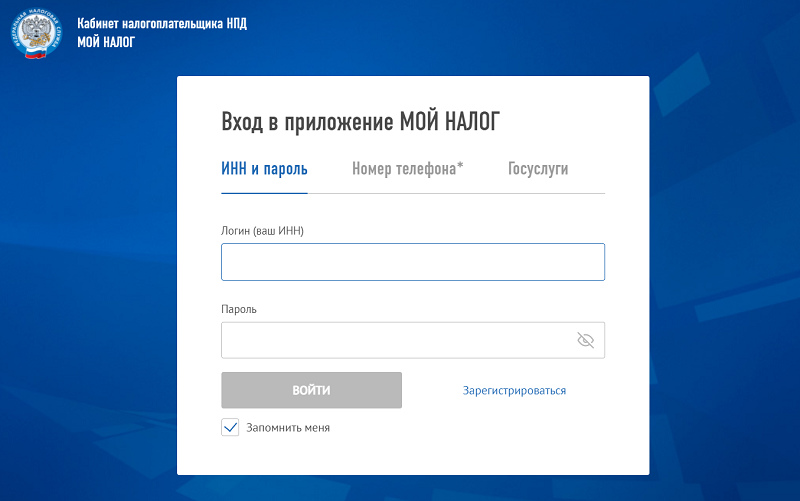

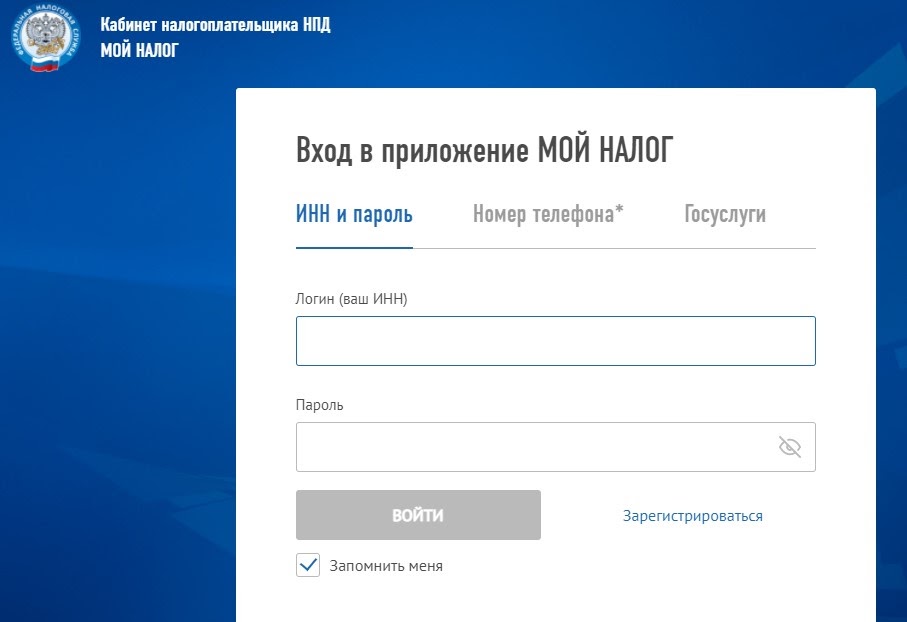

На ПК в браузере

Пройти регистрацию можно и без приложения. Делается это прямо на ресурсе ФНС в ЛК плательщика налогов. Для входа понадобятся те же данные, которые запрашивает приложение (логин/пароль или учетка с Госуслуг).

Схема аналогичная:

- войдите через браузер (логин = ИНН);

- вбейте пароль и кликните «Зарегистрироваться»;

- согласитесь на обработку запрашиваемой информации;

- нажмите «Далее» и подтвердите.

На этом оформление для физлиц завершается. Паспорт, фото не нужны. Если самозанятость оформляет ИП, предприниматель должен будет дополнительно уведомить инспекцию о том, что отказывается от другого спецрежима. Например, от УСН или патента. Совмещать режимы нельзя. В противном случае налоговая аннулирует регистрацию. Такое уведомление необходимо подать на протяжении месяца.

Если ИП применяет патент, сначала следует дождаться пока истечет срок его действия или уведомить о прекращении данной деятельности предварительно. И только потом заниматься регистрацией плательщика НПД.

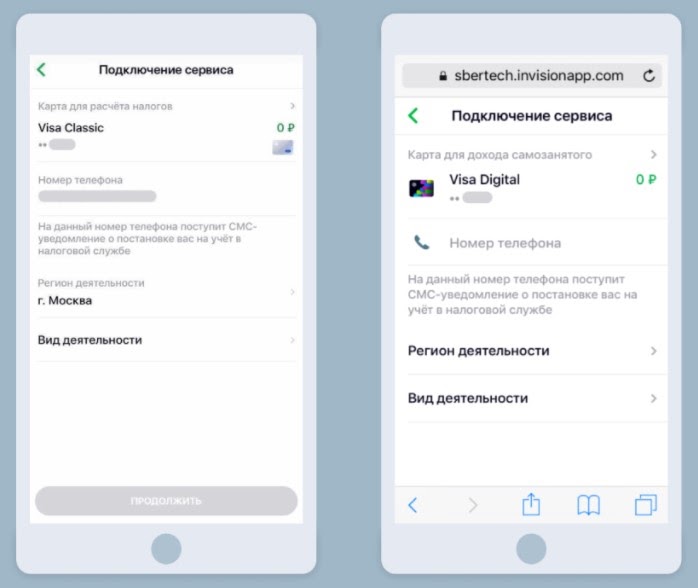

В уполномоченном банке

Еще один канал для оформления – банк, который предлагает такую услугу. Чаще всего получить статус можно в мобильном сервисе учреждения. Для примера возьмем «Сбербанк».

Что нужно сделать для получения статуса:

- зайти в онлайн-приложение банка;

- найти пункт «Свое дело» в разделе с каталогом;

- указать карту для регистрации (лучше выпустить для этого отдельную, оптимально – цифровую);

- прописать реальный телефонный номер (на него пришлют регистрационные данные, позже сюда будут отправляться фискальные документы);

- поставить отметку напротив региона, где планируется ведение деятельности;

- определить конкретную сферу, выбрав из предложенных вариантов в списке – консультирование, маркетинг/реклама, косметолог и так далее (можно выбрать 3-5 направлений);

- ознакомиться с условиями подключения и нажать на кнопку «Продолжить»;

- дождаться ответа из налоговой, который приходит в течение нескольких минут;

- ожидать уведомление банка, информирующее о подключении сервиса.

В целом процедура регистрации через банк занимает не более 6 дней. Но обычно все проходит намного быстрее.

После этого в приложении «Сбербанка» можно будет формировать электронные чеки, которые являются единственным обязательным видом отчетности для самозанятых. Они подтверждают доходы. Позже эта информация учитывается при расчете налога. Чеки в приложении могут формироваться даже на иностранные организации.

При оплате переводом на карту фискальные документы создаются автоматически. Формировать их вручную придется только в случае оплаты наличными, на счет или, если плательщиком является ИП/юрлицо.

Помимо этого, в сервисе банка есть и другие бонусные предложения для самозанятых. Это различные инструменты, облегчающие рутинные ежедневные процессы. К примеру, календарь для записи/учета клиентов, конструктор документов, обучающая платформа с полезными материалами, 3 бесплатные консультации юриста.

Кроме того, самозанятым доступны кредиты с особыми условиями на личные цели или развитие своего дела. Ипотека составляет от 1,4% годовых.

Услуга регистрации самозанятости предоставляется не только в «Сбербанке». Полный список организаций, которые поддерживают обмен данными с налоговой, размещен на официальном ресурсе ФНС.

В нем присутствуют:

- «Альфа-Банк»;

- «Киви»;

- «КУБ»;

- «ВТБ»;

- «МТС-Банк»;

- «Тинькофф» и прочие.

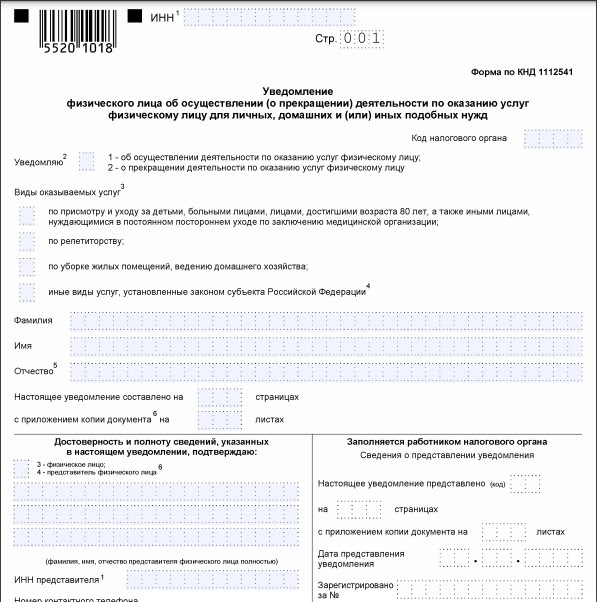

В налоговой

Последний вариант – пойти в ближайшую службу по месту проживания. Перед этим нужно заполнить уведомление в бланке соответствующей формы.

В нем указывают:

- ИНН, код органа;

- персональные данные: ФИО/пол/дата рождения;

- вид/сфера деятельности;

- паспортную информацию;

- адрес проживания;

- дату/подпись.

Чтобы отказаться от статуса в дальнейшем, необходимо подавать аналогичный документ о прекращении деятельности.

Нужно учитывать, что в постановке на учет могут отказать. Но это бывает крайне редко. Основная причина – несоответствия или противоречия между поданными документами и информацией, которой владеет налоговая инспекция.

Как подтвердить получение статуса

Налоговая служба не предоставляет самозанятым никаких уведомлений, которые бы подтверждали факт взятия на учет.

Подтвердить свой новый статус можно двумя способами:

- Поставить отметку на копии предварительно составленного уведомления в инспекции.

- Сгенерировать регистрационную справку в сервисе «Мой налог». Она приравнивается к обычным бумажным документам, которые выдают налоговые органы.

Нюансы расчета налога

Размер ставки определяется тем, кто рассчитывается с самозанятым:

- Если физлицо, нужно уплатить 4% от суммы дохода.

- При сотрудничестве организациями/ИП – 6%.

Учет и контроль начислений, а также предварительные расчеты выполняются в программе. Все процессы полностью автоматизированы.

Что необходимо от пользователя:

- формировать чеки по каждой транзакции в программе;

- указывать плательщика, сумму перечисления;

- отправлять клиенту электронный/бумажный чек;

- отслеживать информацию о предварительных расчетах в режиме онлайн;

- фиксировать рассчитанную сумму до 12-го числа каждого месяца;

- уплачивать начисленную сумму удобным способом за предыдущий месяц до 25-числа текущего.

Чеки в программе формируются автоматически при добавлении новой транзакции. При этом нужно прописывать наименование и стоимость товара/услуги. Во время проведения расчетов с ИП и юрлицами желательно указывать их ИНН. Чек клиенту передается в руки, на email или телефон. Также можно предоставлять QR-код на мобильном.

Главное – отражать получаемые средства непосредственно после расчета. Отложить можно только переводы на счет и посредством агентов. Но они должны быть обязательно отражены до 9-го числа следующего месяца. Если приложение не работает, данные вносятся через веб-кабинет.

Квитанция на оплату формируется налоговой службой автоматически, после чего сразу же появляется в программе.

Доступные способы оплаты:

- картой прямо в сервисе «Мой налог»;

- по реквизитам через платежную систему;

- в банковском приложении, на кассе, в банкомате или на терминале;

- на Госуслугах;

- поручением банку;

- через ОЭП, разрешенных ФНС – «Яндекс.Такси», «Достависта», «Сити-Мобил» и другие.

Сумму меньше 100 рублей переносят на следующий расчетный период.

Заключение

Спецрежим для самозанятых предусматривает максимально простые условия. Процесс регистрации по большей части уведомительный, требует минимум документов и времени. Пройти его и узаконить доходы может любой желающий. Разумеется, если его работа подходит для этого режима. Самый быстрый и удобный вариант – оформление в приложении или в онлайн-сервисе банка.

В каких случаях, чтобы выплачивать налог на профессиональный доход (НПД), нужно стать ИП. И могут ли стать самозанятыми несовершеннолетние? Кто относится репетитором?

Публикация актуальная для слушателей образовательных программ

Федеральная налоговая служба РФ распространила Письмо от 13.02.2019 № СД-4-3/2440@

"О применении налога на профессиональный доход". В данном Письме даются разъяснения по вопросу применения специального налогового режима "Налог на профессиональный доход" несовершеннолетними физическими лицами.

Может ли несовершеннолетний гражданин стать самозанятым?

ФНС РФ говорит, что граждане от 14 до 18 лет могут стать самозанятыми, но при соблюдении нескольких условий.

Первое условие: Место ведения профессиональной деятельности

Чтобы стать самозанятым гражданином, нужно вести свою проф. деятельность только в 4 регионах страны, а именно в Москве, Московской области, Калужской области и в республике Татарстан.

Таким образом, остальные граждане, желающие выплачивать налог на профессиональный доход, которые проживают и ведут свою деятельность вне этих регионов, не могут быть самозанятыми.

Второе условие: Зарегистрироваться в качестве индивидуального предпринимателя (ИП), если для ведения деятельности такая регистрация обязательна, согласно федеральному законодательству.

Если несовершеннолетним не нужна регистрация в качестве ИП?

Несовершеннолетние физические лица в возрасте от 14 до 18 лет, не зарегистрированные в качестве индивидуальных предпринимателей, вправе вести виды деятельности, доходы от которых облагаются налогом на профессиональный доход, за исключением видов деятельности, ведение которых требует обязательной регистрации в качестве индивидуального предпринимателя в соответствии с федеральными законами, регулирующими ведение соответствующих видов деятельности (часть 6 статьи 2 Закон № 422-ФЗ) в следующих предусмотренных Гражданским кодексом РФ случаях:

приобретения несовершеннолетним дееспособности в полном объёме в связи с вступлением в брак (пункт 2 статьи 21 ГК РФ);

наличия письменного согласия законных представителей несовершеннолетнего - родителей, усыновителей или попечителя на совершение сделок в связи с ведением вышеуказанных видов деятельности (пункт 1 статьи 26 ГК РФ);

объявления несовершеннолетнего полностью дееспособным (эмансипация) по решению органа опеки и попечительства либо по решению суда (статья 27 ГК РФ).

Таким образом, чтобы стать самозанятым гражданином, несовершеннолетний должен выполнить два основных и одно их 3 дополнительных условий.

Кто такой репетитор, и кто из них может быть самозанятым?

В Письме Департамента налоговой и таможенной политики Минфина России от 7 февраля 2019 г. № 03-04-05/7483 чиновники дали разъяснения по поводу репетиторства.

Согласно пункту 70 статьи 217 Налогового кодекса РФ, репетиторы могут не регистрироваться в качестве ИП и могут не платить НДФЛ за оказанные услуги. Вместо этого выплачивать НПД. Но для этого им нужно уведомить налоговые органы о начале своей деятельности. Если репетитор не привлекает наемный труд, то ему разрешат быть самозанятым гражданином.

Куда подать уведомление?

Уведомить можно налоговый орган по месту жительства. А если нет регистрации по месту жительства, то можно месту пребывания.

Минфин не знает, что относится к репетиторству

Вместе с тем, Минфин не смог определить виды деятельности, которые относятся к репетиторству. Для выяснения этого вопроса Минфин направил письмо в Минэкономразвития, который должен определить, являются ли репетиторством следующие услуги:

услуги тренеров по шахматам и шашкам,

услуги частных преподавателей музыки и преподавателей по вокалу,

преподавателей танцев, сценического искусства,

частные услуги по изучению иностранных языков.

Это первая часть большой статьи о самозанятости. В ней мы ответили на популярные вопросы исполнителей, например, нужно ли заключать договоры с заказчиками, можно ли совмещать с основной работой и где брать справку о самозанятости.

В чём суть самозанятости?

Чтобы понять суть самозанятости, нужно разобраться с терминами. В этой теме их три:

- НПД — налог на профессиональный доход — это специальный налоговый режим, который могут применять физические лица и ИП без наемных сотрудников и с годовым оборотом до 2,4 млн рублей;

- профессиональный доход — доход, который получают без работодателя и наемных сотрудников, а также доход от использования имущества, например аренды;

- налогоплательщики НПД — те, кто платит налог на профессиональный доход. Это могут быть физлица, которые зарегистрировались в налоговой как самозанятые, и ИП, которые перешли на НПД с другого налогового режима, например с упрощенки или патента.

При этом в законе нет определения самозанятых, но по смыслу это те, кто получает доход без работодателя или бизнеса. Когда человек регистрируется как самозанятый, он как бы говорит налоговой: «Здравствуйте! Я тут иногда вяжу и продаю шарфы и хочу платить налоги, чтобы всё было легально». А налоговая ему: «Окей, спасибо, держите приложение, мы всё посчитаем сами и каждый месяц будем вам говорить, сколько нужно заплатить налогов».

Если упростить, самозанятость — это способ легализации доходов с простой регистрацией, небольшими налогами, без взносов и деклараций.

В каких регионах и до какого года можно стать самозанятым?

Самозанятость — это эксперимент правительства, и у него есть территория и сроки проведения:

- территория — с 1 июля 2020 года самозанятым можно стать в любом регионе;

- срок — эксперимент действует до 31 декабря 2028 года.

Что будет с самозанятостью после 2028 года, пока неизвестно. Но в законе обещают, что в течение десяти лет эксперимента налоговые ставки для самозанятых расти не будут.

Какие ограничения?

У самозанятости есть три ограничения: годовой доход, наём сотрудников и виды деятельности.

Годовой доход самозанятого не должен превышать 2,4 млн рублей. При этом ограничений по доходу в месяц нет: можно заработать 2 млн рублей в январе, а остальные 400 000 рублей в течение года, и остаться самозанятым.

Наём сотрудников. Самозанятые не могут нанимать сотрудников по трудовым договорам. Но могут нанять кого-то в помощь по договору услуг.

Виды деятельности. Самозанятость подходит не для всех видов деятельности — есть шесть запрещенных:

- продажа подакцизных товаров и товаров, которые требуют маркировки. Например, нельзя продавать алкоголь, сигареты, лекарства, обувь;

- перепродажа товаров и имущественных прав;

- добыча и продажа полезных ископаемых;

- доставка чужих товаров, если нужно принимать оплату;

- работа по договорам поручения, комиссии или агентских.

С доставкой чужих товаров есть исключение: можно доставлять и принимать оплату, если с собой есть касса.

Подходит ли самозанятость для сдачи квартиры в аренду?

Самозанятость подходит, если человек сдает свою квартиру в аренду на длительный срок или посуточно. В законе так и написано:

«Профессиональный доход — доход физических лиц от деятельности, при ведении которой они не имеют работодателя и не привлекают наемных работников по трудовым договорам, а также доход от использования имущества »

Деньги за долгосрочную или посуточную аренду — это и есть доход от использования имущества. Но в другой статье этого же закона говорится, что самозанятым запрещено заниматься перепродажей имущественных прав. Это значит, что получать доход от сдачи в аренду чужих квартир нельзя. Только со своих.

Можно ли совмещать с работой по трудовому договору?

Можно быть самозанятым и работать по трудовому договору, например, днем работать бухгалтером в серьезной организации, а по вечерам подрабатывать феей на детских праздниках как самозанятый.

С дохода по трудовому договору налог будет платить работодатель — 13% НДФЛ с зарплаты, а с доходов от подработок самозанятый оплачивает налоги сам.

Но при этом нельзя формально перейти на самозанятость, а фактически продолжать ту же работу по трудовому договору — за это работодатель рискует получить штраф.

Как оформить самозанятость?

Приложение «Мой налогов» в апсторе и гугл-плее

Чтобы оформить самозанятость, нужно зарегистрироваться в налоговой. Зарегистрироваться можно через приложение «Мой налог» или в личном кабинете налогоплательщика НПД.

Через приложение «Мой налог». Нужно скачать приложение на телефон и пройти регистрацию одним из трех способов:

- по паспорту;

- через личный кабинет физического лица на сайте налоговой;

- через госуслуги.

Для регистрации по паспорту нужно ввести номер телефона, затем код из смс, выбрать регион, отсканировать паспорт и сделать фото на фронтальную камеру. Вместо подписи нужно будет моргнуть. Рассмотрение заявки на регистрацию может занять от пары минут до шести дней.

В приложении регистрация выглядит так:

При регистрации через личный кабинет налогоплательщика или госуслуги паспортные данные подтягиваются автоматически, и сканировать паспорт не надо.

В личном кабинете налогоплательщика НПД. Зарегистрироваться как самозанятый можно через личный кабинет налогоплательщика НПД — это можно сделать на компьютере.

Для регистрации понадобится ИНН и пароль с сайта налоговой. Нужно зайти в личный кабинет, ввести ИНН и пароль и нажать кнопку «Зарегистрироваться».

Затем поставить принять соглашение об обработке персональных данных, нажать «Далее» и «Подтвердить».

Для ИП процесс перехода на самозанятость немного отличается: нужно зарегистрироваться в приложении или личном кабинете, а затем подать в налоговую уведомление об отказе от прошлого налогового режима, например упрощенки.

А иностранцам можно?

Иностранцы тоже могут зарегистрироваться как самозанятые, но не все, а только граждане Беларуси, Армении, Казахстана и Киргизии.

Для регистрации им понадобится ИНН и пароль от личного кабинета налогоплательщика — всё это можно получить в любой налоговой. Также нужен паспорт или удостоверение личности.

С ИНН и паролем иностранец может зарегистрироваться как самозанятый через личный кабинет налогоплательщика или приложение «Мой налог».

Кроме ИНН, пароля и паспорта, нужен будет российский номер мобильного телефона — это тот, который начинается с «+7». Без номера зарегистрироваться не получится.

Нужно ли самозанятым оформлять договоры с заказчиками?

Самозанятым нужно оформлять договоры с заказчиками — это требование закона:

Как заключать сделки — статья 161 Гражданского кодекса

«Сделки должны совершаться в простой письменной форме, за исключением сделок, требующих нотариального удостоверения:

- сделки юридических лиц между собой и с гражданами;

- сделки граждан между собой на сумму, превышающую десять тысяч рублей, а в случаях, предусмотренных законом, — независимо от суммы сделки».

Граждане — это и есть самозанятые. Чтобы им оказывать услуги ООО или ИП, нужно оформить письменный договор. Договор понадобится заказчику — для перевода денег с расчетного счета и подтверждения расходов, и исполнителю — для защиты от обмана.

Договор не обязательно разрабатывать с юристом, подойдет самый простой вариант — ДСА — договор-счет-акт в одном документе. Взять шаблон можно из нашей статьи.

Самый простой договор

Если же самозанятый оказывает услугу или продает что-нибудь не компании, а обычному человеку, например чинит кран соседу, договор не нужен. Закон разрешает не заключать письменные сделки между гражданами, если сумма меньше 10 000 рублей.

Нужна ли самозанятому касса?

Самозанятым не нужна касса. Они формируют и выдают чеки через приложение «Мой налог».

Исключение — если самозанятый доставляет чужие товары и принимает оплату, например подрабатывает курьером в зоомагазине. Тогда ему понадобится касса заказчика: магазин выдает свою кассу самозанятому, а тот через нее принимает оплату.

Но чтобы самозанятому принять оплату заказчика, касса не нужна.

Как и когда выдавать чеки?

Самозанятые формируют чеки в приложении «Мой налог». Чек нужно формировать в день оплаты: в день, когда клиент оплатил наличными или пришли деньги на карту, нужно зайти в приложение и нажать на кнопку «Новая продажа».

Как делать возврат и отменять чеки?

Если заказчик вернул товар, перевел больше денег, чем нужно, или в чек закралась ошибка, самозанятый может отменить чек и сделать возврат. Для этого в приложении нужно потянуть нужную продажу влево и нажать «Аннулировать».

После отмены приложение пересчитает налог так, будто этой продажи не было.

Сколько налогов платить и как?

Ставка, по которой самозанятые платят налоги, зависит от типа заказчика:

- если заказчик физическое лицо — ставка 4%;

- если юридическое или ИП — ставка 6%.

Например, если самозанятый получает 50 000 рублей от соседа за починку крана, он платит налог по ставке 4%, если от ООО «Петрушка» или ИП Петрова, по ставке 6%.

При регистрации самозанятый получает налоговый вычет — 10 000 рублей. Этим вычетом нельзя оплачивать налоги полностью, но он снижает ставку до 3% при получении оплаты от физлица и 4% — юрлиц и ИП. Вычет выдается и используется автоматически.

Чтобы заплатить налоги, самозанятому не нужно вести учет и заполнять декларации. Он лишь вбивает продажи в приложение, а всё остальное считается автоматически.

12-го-13-го числа следующего месяца приложение присылает уведомление с точной суммой налога. А заплатить нужно будет до 25-го числа.

Налог будут списывать со всех переводов на карту?

В социальных сетях и мессенджерах можно встретить страшилку: «Внимание! У самозанятых со всех поступлений на карту ФНС будет списывать налог автоматически! Срочно предупредите друзей». Это неправда.

Налог самозанятые оплачивают сами через приложение. Налоговая ничего с карт сама не списывает.

Что со взносами?

У самозанятых нет обязательных пенсионных, страховых или медицинских взносов. Но можно платить добровольные пенсионные взносы, чтобы увеличить стаж и размер пенсии. Сделать это можно через приложение «Мой налог».

Нужно зайти в раздел «Добровольное пенсионное страхование» и подать заявление.

Хоть взносы и добровольные, всё же есть правила: платить до 31 декабря текущего года и не больше максимальной суммы. Максимальная сумма считается по формуле:

((8 * МРОТ) * 0,22) * 12

Например, для Москвы расчет максимальной суммы добровольных взносов будет таким:

((8 * 20 589) * 0,22) * 12 = 434 839 рублей.

Минимальной суммы для добровольных взносов нет.

Где получить справку о самозанятости?

Справку о самозанятости можно получить в приложении «Мой налог». Нужно зайти в раздел «Прочее», затем «Справки» и нажать на кнопку «Сформировать справку о постановке».

Справка выдается в электронном виде, но приравнивается к бумажным справкам, которые дают в налоговой.

Нужно ли открывать отдельный счет в банке?

Самозанятые могут принимать оплату наличными и на обычную банковскую карту. Открывать специальный расчетный счет не нужно.

Теряют ли самозанятые пенсионеры право на индексацию пенсии?

Если пенсионер регистрируется как самозанятый и получает деньги с подработок, он не теряет прав:

- на индексацию пенсии;

- льготы и компенсации.

Пенсионеры считаются работающими, только если их доходы подлежат обязательному пенсионному страхованию, а доходы самозанятых такому страхованию не подлежат. Поэтому самозанятые пенсионеры не считаются работающими и сохраняют право на индексацию пенсии и льготы.

Как перестать быть самозанятым?

Чтобы перестать быть самозанятым, нужно сняться с учета. Сделать это можно в приложении «Мой налог». Нужно выбрать в меню пункт «Прочее», затем «Профиль» и «Сняться с учета НПД».

Дополнительных заявлений никуда относить не нужно. Но важно заплатить те налоги, что накопились, пока человек был самозанятым, иначе налоговая насчитает пеню.

Читайте также: