Налоговый учет расходов организации тест

Опубликовано: 01.05.2024

Контур.Бухгалтерия — веб-сервис для малого бизнеса!

Быстрое заведение первички, автоматический расчет налогов, отправка отчетности онлайн, электронный документооборот, бесплатные обновления и техподдержка.

В бухгалтерском и налоговом учете признать доходы и расходы можно двумя способами.

Первый из них — метод начисления. Он связан с периодом фактического проведения хозяйственной операции. Учесть соответствующий доход или расход нужно в дату его возникновения по документам или в дату передачи сырья, оказания услуг, то есть в момент, когда доход или расход был начислен.

Второй вариант — кассовый метод. При его использовании признать доходы или расходы следует в периоде, когда произошел факт оплаты, то есть когда деньги поступили или покинули кассу или рассчетный счет или когда организация получила или передала иное имущество.

На практике чаще всего компании ведут учет первым способом, следуя указаниям бухгалтерских стандартов и Налогового кодекса. Считается, что признание доходов и расходов по факту отгрузки наиболее точно отражает результат работы бизнеса. Однако иногда предприятия могут или даже обязаны учесть расходы по факту оплаты.

Главное преимущество кассового метода — сокращение кассовых разрывов: исключается ситуация, когда компания должна уплатить налог, а денежные средства еще не поступили.

Кому можно вести налоговый учет доходов и расходов кассовым методом

Чаще всего на кассовый метод переходят плательщики УСН. Выбора такие компании не имеют: вести учет поступлений и затрат по отгрузке им нельзя. Некоторые организации на ОСНО также имеют право признавать доходы и расходы по факту оплаты при расчете налога на прибыль. Главное условие — величина средней выручки без учета НДС за предыдущие четыре квартала в каждом из них не должна превышать один миллион рублей.

Кому нельзя применять кассовый метод даже при соблюдении лимита выручки (ст. 273 НК РФ):

- банки;

- кредитные потребительские кооперативы;

- микрофинансовые организации;

- компании — контролирующие лица КИК;

- компании, ведущие деятельность по добыче углеводородного сырья на новом морском месторождении.

Еще одно ограничение для перечисленных организаций — запрет на заключение договоров доверительного управления имуществом, договоров простого или инвестиционного товарищества.

Когда можно применять кассовый метод в бухгалтерском учете

Если говорить о бухгалтерском учете, в законодательстве указан ряд организаций, которые могут вести его упрощенным способом. Только таким предприятиям разрешается учитывать доходы и расходы в момент проведения платежа. К ним относятся малые предприятия, некоммерческие организации и компании со статусом участников проекта «Сколково». Есть некоторые исключения:

- компании, отчетность которых подлежит обязательному аудиту;

- кооперативы (жилищные, жилищно-строительные, кредитные);

- компании госсектора;

- микрофинансовые организации и др.

Способ признания доходов и расходов нужно обязательно закрепить в учетной политике. Если компания может применять способ учета по оплате и в бухгалтерском учете, и в налоговом, это значительно упростит документооборот в компании.

Когда можно перейти на кассовый метод

Компания может перейти на учет доходов и расходов по факту оплаты при соблюдении ограничения по выручке, начиная с 1 января следующего налогового периода. Вновь зарегистрированная фирма имеет право сразу применять такой способ учета. Это целесообразно, если в первое время работы ожидаются небольшие поступления.

Пример. Компания ООО «Янтарь» на режиме ОСНО планирует перейти на кассовый метод учета с 1 января 2020 г. Ее выручка без НДС в каждом квартале 2019 г. составляла:

1 квартал 2019 — 0,55 млн рублей;

2 квартал 2019 — 1,37 млн рублей;

3 квартал 2019 — 1,21 млн рублей;

4 квартал 2019 — 0,62 млн рублей.Средняя выручка в нашем случае составила 0,94 млн руб. Это означает, что ООО «Янтарь» может признавать доходы и расходы по мере их оплаты.

Учет доходов при кассовом методе

Компания имеет право признать доходы в момент поступления оплаты наличными в кассу или на расчетный счет. При расчетах с помощью обмена дата получения дохода — это день поступления актива в организацию.

Одна из особенностей учета по факту оплаты — признание в качестве дохода полученного аванса. Как быть в ситуации, когда аванс требуется вернуть? - например, при расторжении договора с контрагентом и отказе от поставки товаров или услуг нашей фирмы. В таком случае Налоговый кодекс разрешает вычесть эти поступления из общей суммы доходов.

Учет расходов при кассовом методе

Факт оплаты — ключевое событие в кассовом методе. Под оплатой в рамках признания расходов понимается прекращение встречного обязательства перед продавцом. Отток средств должен быть обязательно связан с товарами, работами или услугами, которые приобретаются фирмой.

При признании отдельных видов расходов есть и дополнительные условия. Например, для компаний на ОСНО расходы на материалы и сырье можно учесть только по мере их отправки в производство. Амортизацию можно учесть, только если амортизируемое имущество оплачено и используется в производстве. Для организаций на упрощенке есть ограничение по учету расходов на товары для перепродажи: такие затраты списываются по мере реализации продукции.

Когда в расходах можно учесть аванс, выданный фирмой контрагенту? Даже если компания работает на кассовом методе, такой платеж признать расходом нельзя. Таким образом, учет предоплаты поставщикам на практике производят в момент отгрузки товара или оказания услуг/проведения работ.

Что будет, если организация нарушает условия

При учете кассовым методом компания должна постоянно контролировать соблюдение лимита доходов. Если предельное значение за последние четыре квартала превышено, нужно перейти на метод учета по отгрузке в текущем налоговом периоде. Так же следует поступить при заключении договора доверительного управления, создании простого или инвестиционного товарищества.

При возврате к методу начисления возникает либо переплата по налогу на прибыль, либо недоимка. Придется пересчитать сумму налога и представить уточненную налоговую декларацию. При недоимке следует погасить возникшие обязательства перед бюджетом. Если не выполнить указанные требования, компании грозят штрафы от налоговой.

Автор статьи: Валерия Текунова

Учитывайте доходы и расходы кассовым методом в облачном сервисе Контур.Бухгалтерия. Легко ведите учет, начисляйте зарплату, автоматически формируйте отчетность и отправляйте ее онлайн. Сервис напомнит о важных задачах и датах, обновляется автоматически, доступен из любого места, где есть интернет. Протестируйте возможности Контур.Бухгалтерии бесплатно в течение 14 дней.

эксперт Контур.Школы по бухгалтерскому учету, зарплате, кадрам, трудовому праву

Начинающие бухгалтеры порой задают вопрос, как сблизить бухгалтерский учет с налоговым. Чтобы избежать ошибок при сближении бухгалтерского и налогового учета, надо сначала разобраться, в чем их различие. Статья поможет понять разницу в признании доходов, расходов, амортизации, в создании резервов.

Определение бухгалтерского и налогового учета и цель их применения

Обратимся к Налоговому кодексу РФ. В статье 313 НК РФ приведено определение налоговому учету:

Налоговый учет — это система обобщения информации для определения налоговой базы по налогу на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным НК РФ.

Если организация применяет общую систему налогообложения, то налоговый учет она ведет с целью определить налог на прибыль – это главная цель налогового учета.

Онлайн-курс «Налог на прибыль». Вы научитесь без ошибок вести учет доходов, отражать расходы, определять налоговую базу по налогу на прибыль. А также рассчитывать и уплачивать авансовые платежи и налог, сдавать отчетность. Узнать подробнее

Основной нормативный документ в области ведения бухгалтерского учета — Федеральный закон от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» (далее — Закон № 402-ФЗ). Рассмотрим, какое же определение дает данный нормативно-правовой документ бухгалтерскому учету.

Бухгалтерский учет — формирование документированной систематизированной информации об объектах, предусмотренных настоящим Федеральным законом, в соответствии с требованиями, установленными Законом № 402-ФЗ, и составление на ее основе бухгалтерской (финансовой) отчетности (п. 2 ст. 1 Закона № 402-ФЗ).

Цель бухгалтерского учета — составить бухгалтерскую (финансовую) отчетность, на основании которой можно судить о результатах деятельности организации, что невозможно сделать, пользуясь данными налогового учета. Например, решение о предоставлении организации кредита или займа в большинстве случаев осуществляется на основании представленной бухгалтерской (финансовой) отчетности. Она же необходима и для участия в конкурсах, аукционах и т.д. Почему же внешним пользователям нужна именно бухгалтерская (финансовая) отчетность? – только на основании бухгалтерской (финансовой) отчетности можно судить об экономическом положении организации.

Не меньший интерес вызывает бухгалтерская отчетность и у внутренних пользователей: учредителей, руководителей и т.д. Дело в том, что на основании бухгалтерской отчетности они принимают управленческие решения.

Итог из вышесказанного: налоговый учет позволяет государственным органам контролировать полноту и своевременность уплаты налогов. А бухгалтерский учет, в свою очередь, ведется с целью составить бухгалтерскую отчетность, на основании которой можно судить о результатах финансово-хозяйственной деятельности организации.

Итак, организации, являющиеся плательщиками налога на прибыль, вместе с бухгалтерским учетом ведут налоговый учет в целях исчисления налоговой базы по налогу на прибыль.

Основные отличия между бухгалтерским и налоговым учетом

В рамках данного раздела рассмотрим следующие различия между бухгалтерским и налоговым учетом:

Различия в признание доходов в бухгалтерском и налоговом учете

| Порядок и условия признания доходов | ||

|---|---|---|

| В бухгалтерском учете: | В налоговом учете: | Комментарий эксперта |

| Регламентирует ПБУ 9/99 «Доходы организации», утв. приказом Минфина России от 06.05.1999 № 32н. Согласно п. 2 ПБУ 9/99, доходами организации признается увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и (или) погашения обязательств, приводящее к увеличению капитала этой организации, за исключением вкладов участников (собственников имущества). | Понятие дохода в налоговом учете приведено в ст. 41 НК РФ. Доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемая в соответствии с главами «Налог на доходы физических лиц», «Налог на прибыль организаций» НК РФ. | Обратите внимание, что в понятии «доход» в бухгалтерском и в налоговом учете фигурирует термин «экономическая выгода». Российское законодательство не раскрывает данное понятие. Обратимся к Концепции бухгалтерского учета в рыночной экономике*. Экономические выгоды — это потенциальная возможность имущества прямо или косвенно способствовать притоку денежных средств в организацию (п. 7.2.1 Концепции). То есть, если говорить о доходе организации как в бухгалтерском учете, так и в налоговом учете, то в первую очередь доход тождествен притоку денежных средств в организацию. |

| * Концепция одобрена Методологическим советом по бухгалтерскому учету при Минфине и Президентским советом Института профессиональных бухгалтеров России РФ от 29.12.1997г. | ||

| Классификация доходов | ||

| 1) доходы от обычных видов деятельности — выручка от продажи продукции и товаров, поступления, связанные с выполнением работ, оказанием услуг (п. 5 ПБУ 9/99); | 1) доходы от реализации товаров (работ, услуг) и имущественных прав — выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от реализации имущественных прав; | В обоих случаях организация имеет дело с выручкой |

| 2) прочие доходы (п. 7 ПБУ 9/99, перечень открытый). Например, к прочим доходам относятся поступления, связанные с предоставлением за плату во временное пользование (временное владение и пользование) активов организации; штрафы, пени, неустойки за нарушение условий договора, курсовые разницы и т д. | 2) внереализационные доходы (ст. 250 НК РФ, перечень закрытый). К ним можно отнести те доходы, которые не признаются доходами от реализации товаров (работ, услуг) и имущественных прав. Например, к внереализационным доходам в целях исчисления налога на прибыль относятся доходы от долевого участия в других организациях, за исключением дохода, направляемого на оплату дополнительных акций (долей), размещаемых среди акционеров (участников) организации; доходы в виде положительной (отрицательной) курсовой разницы и т д. | Обратите внимание, что перечень внереализационных расходов, поименованных в ст. 250 НК РФ закрытый, чем отличается от перечня доходов в бухгалтерском учете, приведенных в п.7 ПБУ 9/99. |

| Ограничения в признании доходов | ||

| Перечень доходов, которые нельзя учитывать в бухгалтерском учете (п.3 ПБУ 9/99). Не признаются доходами организации поступления от юридических и физических лиц, например, сумм возмещаемых налогов, в погашение кредита, займа, предоставленного организацией заемщику и т д. | Перечень доходов, не учитываемых при определении налоговой базы по налогу на прибыль, приведен в ст. 251 НК РФ. Например, не являются доходами те доходы, которые поступили в виде имущества, имущественных прав, работ или услуг, полученных от других лиц в порядке предварительной оплаты товаров (работ, услуг) налогоплательщиками, определяющими доходы и расходы по методу начисления; в виде имущества, которое получено в форме залога или задатка в качестве обеспечительных обязательств и т д. | Перечни в обоих случаях закрытые и расширительному толкованию не подлежат. |

| Порядок признания доходов | ||

| Раздел 4 ПБУ 9/99. Для признания выручки в бухгалтерском учете должны выполняться условия, предусмотренные п.12 ПБУ 9/99. Если хотя бы одно из условий не выполняется, это уже не выручка, а кредиторская задолженность.* В общем случае бухучет ведут методом начисления, но есть исключения. Организациям, которым разрешено вести бухучет упрощенным способом, можно применять кассовый метод признания доходов. | Порядок признания доходов при методе начисления в налоговом учете приведен в ст. 271 НК РФ. | Дата признания отдельных видов доходов в налоговом учете отличается от даты признания в бухгалтерском учете. |

| * Не следует забывать и о п.13 ПБУ 9/99. Согласно данному пункту, признание выручки в целях бухгалтерского учета может зависеть от условий договора, заключенного с контрагентом. Также, исходя из норм п.13 ПБУ 9/99, может возникнуть ситуация, когда в бухгалтерском учете возникает возможность применять одновременно разные способы признания выручки в течение одного отчетного периода. Это возможно в том случае, если речь идет о признании выручки в отношении разных по своему характеру и условиям выполнения работ, оказания услуг и производства изделий. | ||

Вывод при сравнении доходов, формируемых в бухгалтерском и налоговом учете: в общем случае данные налогового учета будут совпадать с данными бухгалтерского учета. И все-таки правильнее сделать акцент, что совпадение рассмотренных видов доходов происходит «в общем случае». Поэтому при ведении бухгалтерского и налогового учета нельзя забывать и о случаях частных: при признании доходов в налоговом учете есть несколько особенностей. Далее в статье рассмотрим их по порядку.

Особенности признания доходов в налоговом и бухгалтерском учете

1. Классификация доходов в бухгалтерском учете в отдельных случаях отличается от классификации доходов, формируемых в налоговом учете

Например, в доходы, формируемые в бухгалтерском учете, можно включить доходы от участия в капитале других организаций, согласно п. 5 и 7 ПБУ 9/99, как в доходы от обычных видов деятельности при условии, что для организации это является предметом ее деятельности, так и в прочие доходы, если это предметом деятельности не является.

А вот в налоговом учете доходы от долевого участия в других организациях (за исключением дохода, направляемого на оплату дополнительных акций (долей), размещаемых среди акционеров (участников) организации) следует всегда относить к внереализационным доходам. Это требование п. 1 ст. 250 НК РФ.

2. Перечень доходов, не формируемых при определении налоговой базы по налогу на прибыль, несколько шире, чем перечень доходов, которые не следует учитывать в бухгалтерском учете

Например, не является доходом поступление в виде имущества, имеющего денежную оценку, которое получено в виде взноса (вклада) в уставный капитал (фонд) организации (включая доход в виде превышения цены над номинальной стоимостью (первоначальным размером)) (пп. 3 п. 1 ст. 251 НК РФ). Данного вида поступления в перечне доходов, которые не следует учитывать в бухгалтерском учете, нет.

3. Дата признания доходов в целях бухгалтерского учета может отличаться от даты признания в целях налогового учета

Вести учет доходов в отдельных случаях можно не только методом начисления, но и кассовым методом. Бухгалтерский учет, в общем случае, организации могут вести только методом начисления, за исключением субъектов малого предпринимательства. А вот налоговый учет доходов можно вести как кассовым методом, так и методом начисления. Вот здесь и следует понимать, что если в двух рассматриваемых видах учетов доходы будут признаваться разными методами, то это приведет к разнице в дате признания этих доходов.

Различия в признании расходов в бухгалтерском и налоговом учете

Порядок учета расходов в бухгалтерском учете регламентирует ПБУ 10/99 «Расходы организации», утв. приказом Минфина России от 06.05.1999 г. № 33н.

Расходами организации признается уменьшение экономических выгод в результате выбытия активов (денежных средств, иного имущества) и (или) возникновения обязательств, приводящее к уменьшению капитала этой организации, за исключением уменьшения вкладов по решению участников (собственников имущества) (п. 2 ПБУ 10/99).

Не признается расходами организации выбытие активов (п. 3 ПБУ 10/99):

- в связи с приобретением (созданием) внеоборотных активов (основных средств, незавершенного строительства, нематериальных активов и т п.);

- вклады в уставные капиталы других организаций, приобретение акций акционерных обществ и иных ценных бумаг не с целью перепродажи (продажи);

- по договорам комиссии, агентским и иным аналогичным договорам в пользу комитента, принципала и т п.;

- в порядке предварительной оплаты материально-производственных запасов и иных ценностей, работ, услуг;

- в виде авансов, задатка в счет оплаты материально-производственных запасов и иных ценностей, работ, услуг;

- в погашение кредита, займа, полученных организацией.

Сравним, в чем же отличие в признании расходов в налоговом учете.

Расходами признаются обоснованные и документально подтвержденные затраты, осуществленные налогоплательщиком (п. 1 ст. 252 НК РФ).

Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме. Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

То есть, для того, чтобы признать в налоговом учете расход, должны выполняться следующие условия:

- затраты обоснованы;

- затраты документально подтверждены;

- затраты произведены для осуществления деятельности, направленной на получение дохода.

В бухгалтерском же учете расходы признаются при наличии условий, поименованных в п. 16 ПБУ 10/99:

- расход производится в соответствии с конкретным договором, требованием законодательных и нормативных актов, обычаями делового оборота;

- сумма расхода может быть определена;

- есть уверенность, что в результате конкретной операции произойдет уменьшение экономических выгод организации. Уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации, имеется в случае, когда организация передала актив либо отсутствует неопределенность в отношении передачи актива.

Если в отношении любых расходов, осуществленных организацией, не исполнено хотя бы одно из названных условий, то в бухгалтерском учете организации признается дебиторская задолженность.

Исходя из вышесказанного: в общем случае, на стадии признания расходов данные налогового учета и бухгалтерского учета совпадут

Но также как и с доходами, расходы в бухгалтерском и налоговом учете все же будут различаться, так как, например, в налоговом учете признаются не все расходы, учитываемые в бухгалтерском учете. Есть и другие различия. Рассмотрим данный вопрос более подробно.

- Часть расходов, которые учитываются в бухгалтерском учете, в целях налогообложения прибыли учитываться не будут. В ст. 270 НК РФ поименованы расходы, которые в целях налогового учета не учитываются. Например, расходы в виде сумм начисленных налогоплательщиком дивидендов и других сумм прибыли после налогообложения; в виде пени, штрафов и иных санкций, перечисляемых в бюджет; в виде взноса в уставный (складочный) капитал и другие расходы. В свою очередь, в бухгалтерском учете, указанные расходы учитываются.

- Часть расходов в налоговом учете являются нормируемыми, что существенно отличается от бухгалтерского учета. Например, расходы на капитальные вложения для целей налогообложения прибыли являются нормируемыми в соответствии с п.9 ст.258 НК РФ. В свою очередь в бухгалтерском учете можно учесть в расходах всю сумму расходов на капитальные вложения.

- Момент признания расходов в налоговом учете может отличаться от момента признания в бухгалтерском учете, даже если расходы будут признаваться в одинаковой сумме. Обратите внимание, что порядок признания расходов в налоговом учете при методе начисления представлен в ст. 272 НК РФ, при кассовом методе — в ст. 273 НК РФ. Например, расхождения между бухгалтерским и налоговым учетом могут возникнуть при учете курсовых разниц.

Также остановимся на прямых и косвенных расходах в налоговом учете.

К прямым расходам, например, можно отнести расходы на оплату труда, суммы начисленной амортизации по основным средствам, используемым при производстве товаров, работ, услуг и другие расходы (п. 1 ст. 318 НК РФ).

К косвенным расходам относят все иные суммы расходов, за исключением внереализационных расходов, определяемых в соответствии со статьей 265 НК РФ, осуществляемых налогоплательщиком в течение отчетного (налогового) периода (ст. 318 НК РФ).

В бухгалтерском же учете нет такого деления расходов. Это может привести к расхождениям между двумя рассматриваемыми видами учета.

Амортизация в бухгалтерском и налоговом учете: различия

Также расхождения между двумя рассматриваемыми видами учета возможно и при изменении срока полезного использования объектов основных средств, при применении повышающих коэффициентов, при установлении лимита отнесения объектов к основным средствам. Также в налоговом учете можно говорить об амортизационной премии, что в свою очередь отличается от бухгалтерского учета. Напомню, что амортизационной премии в бухгалтерском учете нет.

Систематизируйте или обновите знания, получите практические навыки и найдите ответы на свои вопросы на курсах повышения квалификации в Школе бухгалтера. Курсы разработаны с учетом профстандарта «Бухгалтер».

Различия между бухгалтерским и налоговым учетом при создании резервов

Организация также может столкнуться с расхождениями между бухгалтерским и налоговым учетом, если создает резервы.

- При создании резерва на оплату отпусков. Порядок создания резерва в налоговом учете не применим для бухгалтерского учета. Обратите внимание, что механизм создания резерва на оплату отпусков в налоговом учете приведет в ст. 324.1 НК РФ. Согласно указанной правовой норме, резерв на оплату отпусков в налоговом учете создается непосредственно под отпуска отчетного года и, соответственно, в конце года он в редких случаях имеет остаток. Это кардинально отличается от бухгалтерского учета.

- При создании резерва по сомнительным долгам. Если возникла просроченная дебиторская задолженность, организация обязана создать резерв по сомнительным долгам в бухгалтерском учете. В налоговом учете создавать такой резерв — это право организации. Метод формирования резерва в учетах разный. Поэтому даже если создать резерв по сомнительным долгам в бухгалтерском и налоговом учете, расхождения неизбежны.

Когда исчезнут расхождения в учете?

Изменения последних лет, вносимые в Налоговый кодекс РФ, направлены на сближение бухгалтерского учета с налоговым учетом.

В этой статье приведено задание для главного бухгалтера - 2021, которое можно предложить кандидатам при подборе или порешать просто для удовольствия, чтобы освежить знания и отточить профессиональное мастерство.

Задание включает 10 задач и охватывает самые важные темы бухгалтерского, налогового учета и управленческого учета: ПБУ 18/02, онлайн-кассы, импорт товаров, расчеты в валюте, себестоимость, расчет НДС, расчет налога на прибыль, расчет единого налога по УСН, расчет точки безубыточности и составление управленческой отчетности.

Специализация вопросов.

Общие вопросы: задачи 1- 4, 9.

Для главного бухгалтера на упрощенной системе налогообложения: задачи 6, 8.

Для главного бухгалтера на общей системе налогообложения: задачи 5, 7.

Для главного бухгалтера с функциями финансового директора: задача 10.

Уровень сложности - высокий.

Дата составления: 01.02.2021.

Если есть вопросы - задавайте в комментариях. Всегда рада обратной связи!

Искренне ваша,

Елена Позднякова

Подробные пояснения ко всем задачам

Задача №1. Отложенный налоговый актив (ПБУ 18/02).

Дополнительные материалы к задаче №1 про ПБУ 18:

Задача №2. Онлайн-касса

Ответ:

В соответствии с законом 54-ФЗ "О применении ККТ" организации и ИП обязаны применять онлайн-кассу и выдавать чеки ПРИ РАСЧЕТАХ.

В понятие РАСЧЕТЫ для целей 54-ФЗ входит:

- прием и выплата денежных средств;

- наличными деньгами или в безналичном порядке;

- за товары, работы, услуги;

- предварительной оплаты;

- зачет авансов;

- предоставление и погашение займов для оплаты товаров, работ, услуг;

- предоставление или получение иного встречного предоставления за товары, работы, услуги.

Учитывая взаимосвязанные положения 54-ФЗ, отгрузка с отсрочкой - это предоставление займа товаром. Письмо Минфина РФ от 11 июля 2017 г. N ЕД-3-20/4686@.

Дополнительные материалы к задаче №2 про онлайн-кассу :

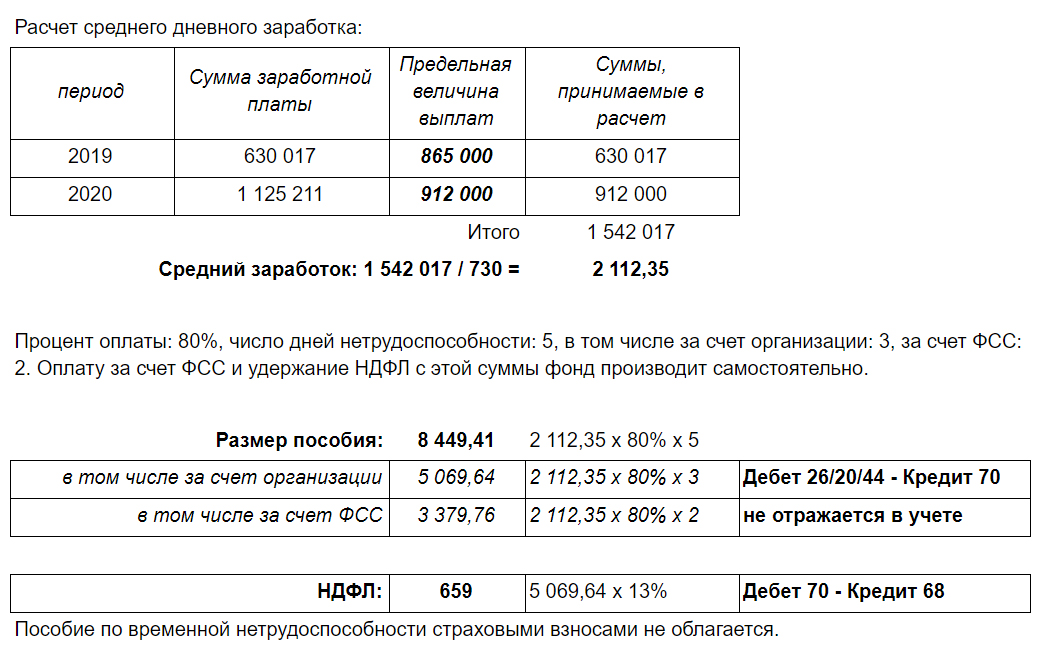

Задача №3. Пособие по временной нетрудоспособности

Сотрудник Соколов представил в бухгалтерию больничный лист за период с 18.02.2021 по 22.02.2021.

Его заработная плата составила:

2019 - 630 017 руб.

2020 - 1 125 211 руб.

2021 (с 01.01.2021 по 31.01.2021) - 118 147 руб.

Трудовой стаж - 7 лет

Рассчитайте размер пособия, налоги и составьте бухгалтерские проводки. Сотрудник является налоговым резидентом РФ.

Дополнительные материалы к задаче №3 по теме Заработная плата :

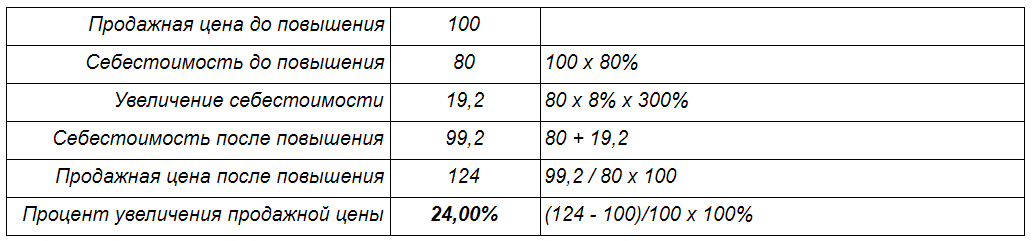

Задача № 4. Продажная цена и себестоимость

Себестоимость составляет 80% от продажной цены, а компонент N составляет 8% от всей себестоимости.

Цена компонента N выросла на 300%.

На сколько процентов нужно поднять цену, чтобы доля себестоимости в цене продажи сохранилась?

Ответ:

Ответ: 24,00% Можно рассчитать двумя способами:

Способ №1. Прямым счетом.

Принимаем продажную цену до повышения за 100 рублей и рассчитываем новую цену и процент изменения:

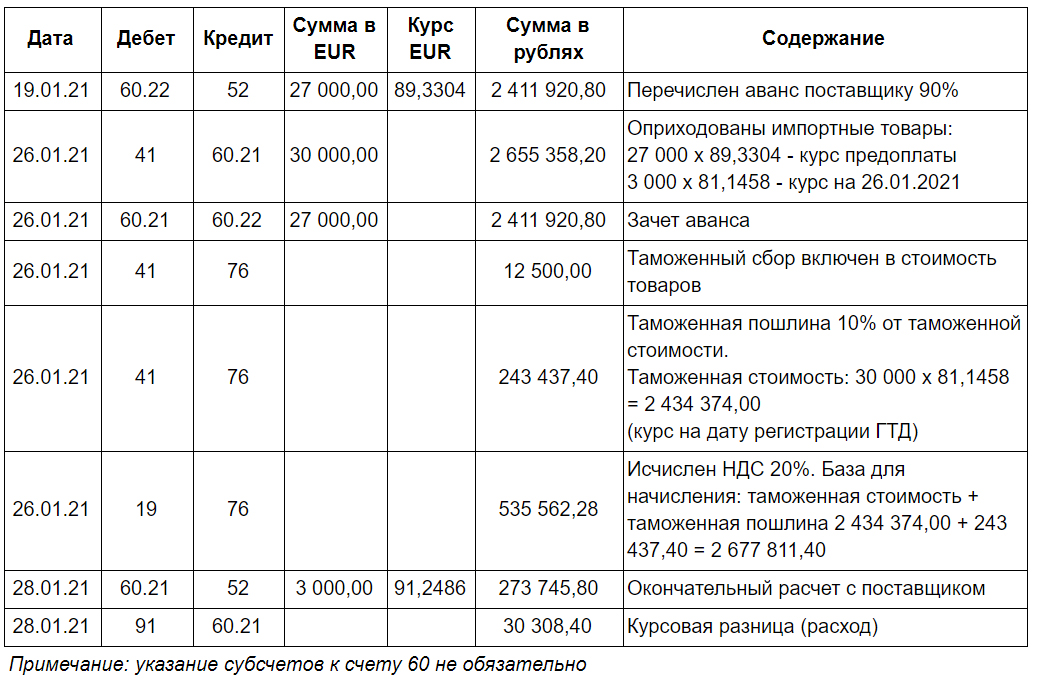

Задача №5. Импорт

Российская организация приобрела в Польше партию товаров для перепродажи.

Стоимость партии по контракту - 30 000 EUR.

Ввозной НДС - 20%, таможенная пошлина - 10%, таможенный сбор составил 12 500 руб.

Были совершены следующие операции:

19.01.2021 - предоплата поставщику 90%

26.01.2021 - оплата таможенных платежей, регистрация таможенной декларации, проставление отметки Выпуск разрешен на ГТД, переход права собственности на товар

28.01.2021 - окончательный расчет с поставщиком

Составьте проводки по расчетам с поставщиком, формированию себестоимости и отражению НДС.

Рассчитайте себестоимость партии по данным бухгалтерского учета.

Курс EUR (по данным ЦБ):

19.01.21 89,3304

26.01.21 81,1458

28.01.21 91,2486

Дополнительные материалы к задаче №5 по теме Импорт :

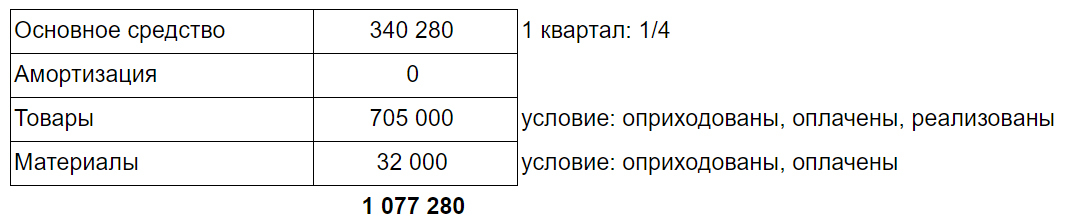

Задача №6. Расходы на УСН

Компания на УСН, объект налогообложения: доходы минус расходы.

За 1 квартал 2021 года были совершены следующие операции:

1) Оплачено и введено в эксплуатацию основное средство - 1 361 120

2) Начислена амортизация - 32 408

3) Оплачены и оприходованы товары - 810 000 (из них: 105 000 - остались на остатке, 705 000 - реализованы)

4) Оплачены и оприходованы материалы для хозяйственных нужд офиса - 32 000 (из них: 17 300 - остались на остатке, 14 700 - использованы)

Какую сумму можно принять в расходы для целей расчета единого налога по УСН за 1 квартал 2021?

Дополнительные материалы к задаче №6 про расходы на УСН :

Задача № 7. Расчет НДС (1 квартал 2021)

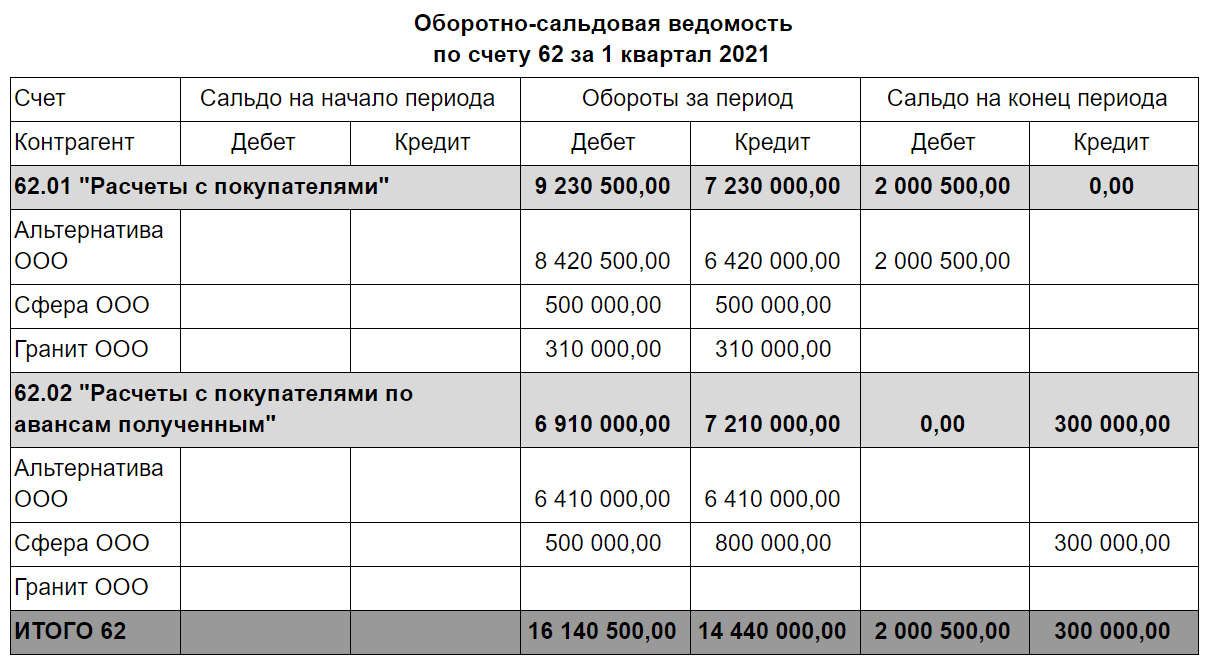

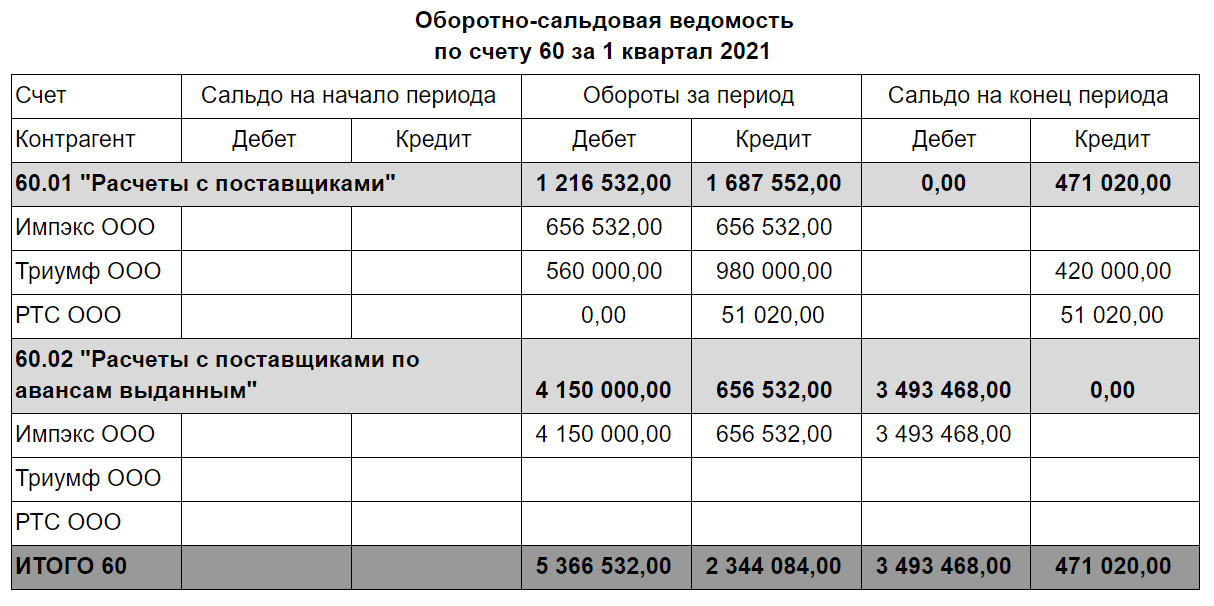

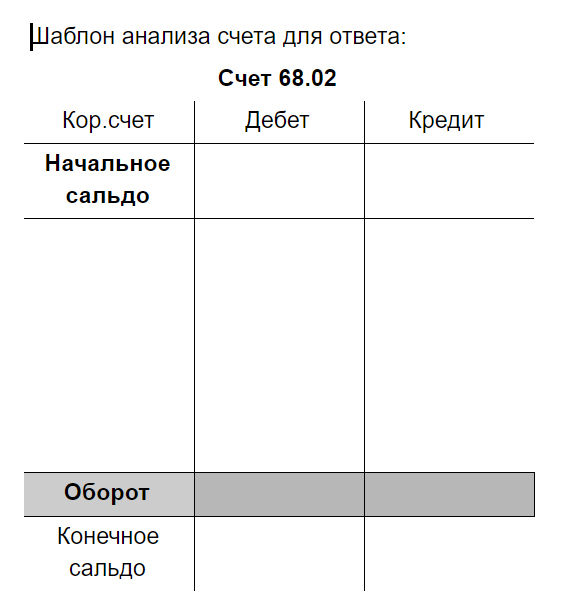

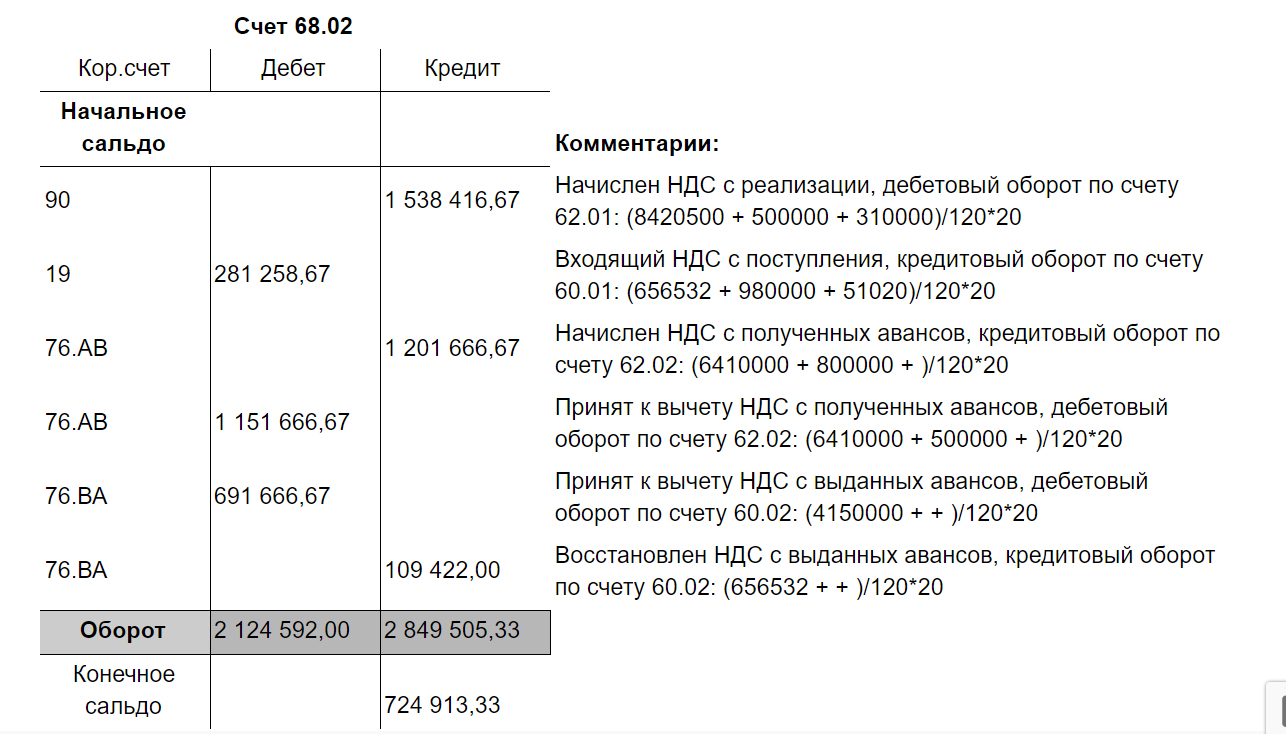

Ниже представлены оборотно-сальдовые ведомости компании-плательщика НДС за 1 квартал 2021 по счетам 62 и 60 в разрезе субсчетов.

На основании этих данных рассчитайте сумму НДС к уплате (или возмещению) за 1 квартал 2021 и составьте анализ счета 68.02 (НДС).

Все операции облагаются НДС по ставке 20%, все счета-фактуры от поставщиков получены (в т.ч. и авансовые), и у организации есть право на налоговый вычет. Все поставщики применяют общий режим налогообложения.

На счетах 60 и 62 отражены только стандартные операции, связанные с предоплатой, отгрузкой, поступлением, зачетом предоплаты и оплатой за ранее поставленные товары.

Дополнительные материалы к задаче №7 "Расчет НДС" :

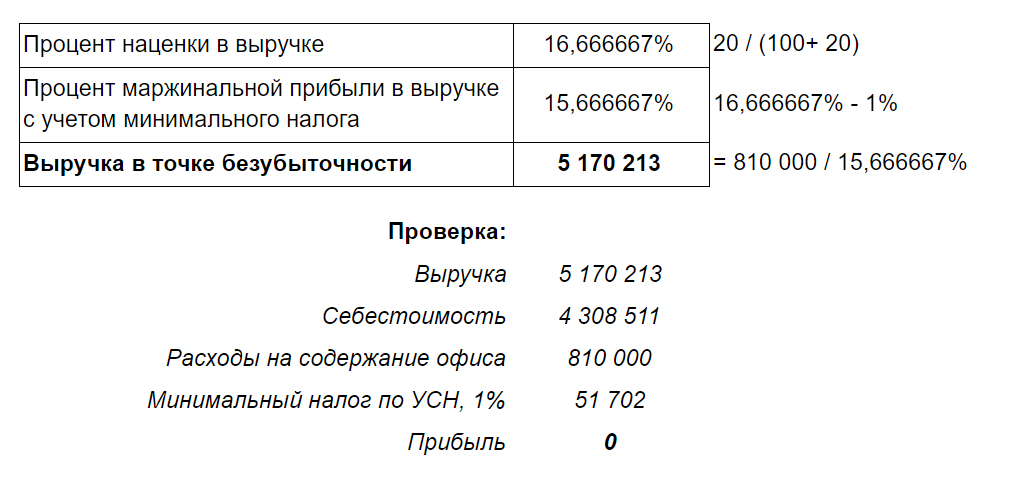

Задача №8. Точка безубыточности (продажи через интернет)

Организация ведет продажи бытовой техники через интернет, работает на упрощенной системе налогообложения, объект: доходы минус расходы.

Ежемесячные затраты на содержание офиса составляют 810 000 руб.

Наценка на покупную цену составляет 20%.

Какую выручку нужно получить в месяц, чтобы прибыль была равна нулю?

Дополнительные материалы к задаче №_ про ___ :

Задача №9. С кем банк расторгает договор

В последнее время в практике компаний все чаще происходят ситуации, когда банк отказывает в проведении операции, расторгает договор банковского обслуживания или просит юр. лицо закрыть счет в банке без объяснения причин.

Две компании: Лион и АРКС обслуживаются в одном банке. С одной из них банк расторгает договор банковского счета и ссылается на правовые основания в соответствии со 115-ФЗ.

С кем и почему банк расторгает договор? Какие из перечисленных операций несут в себе потенциальные риски?

Операции по счету за текущий месяц представлены ниже:

Лион

12.09 – в банк было направлено поручение на перевод денежных средств на счет ИП за услуги 320 000, но отдел финансового мониторинга банка запросил договор и документы, подтверждающие факт оказания услуг. Руководитель компании не захотел представлять договор и в итоге отказался от проведения операции и перевел сумму с личной карточки

14.09 – перевод собственных средств на счет в другом банке 500 000

15.09 – снятие с корпоративной карты 150 000

16.09 – снятие с корпоративной карты 150 000

АРКС

1.09 – внесены денежные средства учредителем на пополнение оборотных средств: 40 000 (основание: решение единственного участника)

04.09 - банк отказал в проведении операции по счету, перечисление беспроцентного займа 350 000 в связи с тем, что договор не был представлен в срок по запросу банка

12.09 – возврат средств покупателю в связи с расторжением договора 470 000 (основание: доп.соглашение, письмо об изменении реквизитов)

15.09 – банк отказал в проведении операции по счету: возврат средств покупателю в связи с расторжением договора 320 000 (основание: доп.соглашение, письмо об изменении реквизитов)

Ответ:

Банк вправе расторгнуть договор с АРКС, потому что 2 раза отказал в проведении операций в течение календарного года.

В соответствии с Федеральным законом 115-ФЗ "О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма" от 07.08.2001 банк вправе расторгнуть договор банковского счета с клиентом в случае принятия в течение календарного года двух решений об отказе в проведении операций по распоряжению клиента (статья 7, пункт 5.2, абзац 2).

Основанием для такого решения может стать (115 –ФЗ Статья 7 п.11):

1. Не предоставление документов по сделке в банк на основании запроса банка

2. Возникновение подозрений у сотрудников банка на основании представленных документов

Положение о требованиях к правилам внутреннего контроля кредитной организации в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма" (утв. Банком России 02.03.2012 N 375-П, ред. от 28.07.2016) расширило перечень оснований (пункт 6.3):

3. кредитная организация затруднилась сделать вывод об очевидном экономическом смысле сделки. Опять речь идет лишь о субъективном мнении сотрудников банка.

4. Проведение клиентом систематически или в значительных объемах операций, которые имеют признаки, указывающие на необычный характер сделки. Перечень признаков (сделок) приведен в Приложении к Положению о требованиях к правилам внутреннего контроля кредитной организации в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма" (утв. Банком России 02.03.2012 N 375-П, ред. от 28.07.2016). Этот перечень очень большой, в частности, все операции, приведенные в задании, включены в него.

Решение о том, сколько нужно провести подобных операций, чтобы они носили систематический характер или какой объем считать значительным, принимается субъективно сотрудником отдела финансового мониторинга банка.

5. В случае если клиент не представил актуальную информацию о местонахождении организации или о ее бенефициарном владельце (то есть бездействовал, чем воспрепятствовал кредитной организации обновить сведения, полученные в результате идентификации.

6. Иные факторы, самостоятельно определяемые кредитной организацией: например, налоговая нагрузка до 0,9% от оборота и незначительно превышающая.

«Клерк» Рубрика Налоги, взносы, пошлины

В условиях сложившейся тяжелой ситуации с коронавирусом многие работодатели как по своей воле, так и по воле регионального закона по сей день тестируют своих сотрудников на наличие коронавирусной инфекции с целью не допустить ее распространение среди работников. Расскажем о том, как правильно отразить расходы на прохождение тестов, а также о возможных сложностях при обложении НДФЛ и страховыми взносами.

Вариант 1. Тестирование инициировано работодателем

Инициатива работодателя протестировать сотрудников на COVID-19 может быть двух видов:

1) обязанность работодателя выполнять данное действие обусловлено законом региональной власти;

2) непосредственная инициатива организации исходя из ее составленных внутренних регламентов.

Здесь нужно пояснить: даже если со стороны региональных властей нет строгого предписания к исполнению определенных условий, работодатель в любом случае обязан соблюдать профилактические мероприятия, направленные на предотвращение распространения инфекционных заболеваний (ст. 11 Федерального закона № 52-ФЗ от 30.03.1999 «О санитарно-эпидемиологическом благополучии населения»), а также обеспечивать безопасные условия труда работников (ст. 212 ТК РФ), поэтому инициатива может быть и непосредственно от самого работодателя.

Если организация самостоятельно инициирует проведение тестов на COVID-19 с целью профилактики и невозможности распространения инфекции на рабочих местах, то в обязательном порядке должен быть издан внутренний приказ с поименным перечнем сотрудников, подлежащих медицинскому обследованию.

И в первом, и во втором случае при налогообложении прибыли расходы на тестирование сотрудников на COVID-19 организация вправе включить в состав прочих расходов, связанных с производством и реализацией на основании пп. 7 п. 1 ст. 264 НК РФ (тем самым реализационные доходы организации уменьшаются на затраты по тестам). Такой вывод был сделан Минфином РФ в письмах № 03-03-10/54288 от 23.06.2020 и № 03-03-07/54757 от 25.06.2020.

В этих документах указано следующее: в пп. 7 п. 1 ст. 264 НК РФ отмечено, что к прочим расходам от производства / реализации относятся в том числе расходы на обеспечение нормальных условий труда. В ст. 212 ТК РФ на работодателя возлагается обязанность по обеспечению безопасных условий и охраны труда. Также, исходя из п. 3 ст. 39 Федерального закона № 52-ФЗ от 30.03.1999 «О санитарно-эпидемиологическом благополучии населения», граждане, индивидуальные предприниматели и юрлица обязаны соблюдать установленные санитарные правила.

Следовательно, расходы, связанные с проведением тестов на наличие коронавирусной инфекции и иммунитета к ней, относятся к выполнению требований законодательства и направлены на обеспечение безопасных условий труда, а значит, данные затраты учитываются в целях налогообложения прибыли в составе прочих расходов, связанных с производством и реализацией (на основании пп. 7 п. 1 ст. 264 НК РФ).

Данные затраты должны быть обязательно документально подтверждены, например:

- договор с лицензированным медучреждением о проведении тестирования сотрудников на COVID-19, акты об оказании услуг, документы, подтверждающие оплату медицинских услуг (если непосредственно организация оплачивает услуги), а также внутренний приказ о необходимости проведения тестов для сотрудников (в случае, если организация самостоятельно инициирует данное мероприятие);

- если же сотрудник сам проходит обязательное тестирование и впоследствии компенсирует расходы у работодателя, то также необходимо запросить у работника подтверждающие документы (чеки об оплате, договор; заявление о возмещении расходов).

В том же письме Минфина РФ № 03-03-07/54757 от 25.06.2020 указан и порядок учета НДФЛ: оплата работодателем для своих работников стоимости услуг по тестированию на коронавирус не облагается НДФЛ в связи с тем, что такая оплата не может расцениваться как получение экономической выгоды работниками (получение дохода), а обусловлено необходимостью работодателя создать безопасные условия труда.

Что касается страховых взносов, то здесь ситуация немного иная. Следует обратить внимание на два момента:

1) если организация самостоятельно заключает договор с медучреждением и оплачивает услуги по проведению тестирования сотрудников на коронавирус (что обусловлено прямым федеральным и/или региональным законодательством), то, соответственно, никаких выплат сотрудникам не осуществляется, а значит, и нет базы для обложения страховыми взносами, следовательно, взносы организация не платит;

2) если сотрудник самостоятельно прошел обязательное тестирование и работодатель компенсирует ему расходы, то в данной ситуации выплаты следует облагать страховыми взносами во избежание споров с контролирующими органами, поскольку со стороны законодательных актов нет четкого разъяснения по данному вопросу, к тому же в ст. 422 НК РФ данный вид компенсации не указан в перечне выплат, не облагаемых страховыми взносами.

Вариант 2. Компенсация тестов инициируется работниками, а затем организация компенсирует сотрудникам расходы

Если работник по своему желанию и за свой счет прошел тестирование на наличие инфекции или антител к COVID-19, т.е. исследование является необязательным для работника — данные расходы не признаются обоснованными (письма Минфина РФ № 03-03-06/1/44840 от 8 сентября 2014 г. и № 03-03-06/1/196 от 31.03.2011). Поэтому стоимость дальнейшего возмещения тестирования работодателем сотруднику нельзя включить в расходы от производства/реализации и тем самым уменьшить налоговую базу по налогу на прибыль.

В отношении обложения НДФЛ компенсационной суммы сотруднику от работодателя: данная выплата будет расцениваться как получение экономической выгоды сотрудником, то есть получение дохода, поскольку добровольное медицинское исследование работника не является обязательным мероприятием и решение о компенсации работодателем также принимается по его желанию. Причем если работодатель будет компенсировать подобного рода тестирование, то данная выплата считается доходом в натуральной форме (пп. 1 п. 2 ст. 211 НК РФ), с которого необходимо будет удержать НДФЛ с ближайшей денежной выплаты сотруднику.

В части обложения страховыми взносами, как уже было выяснено, возмещение сотруднику расходов как обязательного, так и необязательного тестирования на коронавирус в любом случае будет облагаться страховыми взносами.

Стоит также заметить, что компенсацию расходов работнику организация может осуществить и через выплату материальной помощи. Настоящим трудовым и гражданским законодательством не регламентирован список причин-оснований для предоставления матпомощи.

Для оформления материальной помощи потребуются следующие документы:

- заявление от сотрудника в произвольной форме;

- подтверждающие от сотрудника документы по прохождению тестирования (копии чеков об оплате, договор физлица с медицинским учреждением);

- Данная материальная помощь учитывается в составе прочих расходов на счете 91, т.е. не уменьшает налогооблагаемую базу по налогу на прибыль (п. 23 ст. 270 НК РФ). Однако выплата материальной помощи работнику в год в размере до 4000 руб. включительно не облагается страховыми взносами и НДФЛ (п. 28 ст. 217 НК РФ).

Взаимосвязь бухгалтерского и налогового учета в разных странах, в разные периоды осуществляется по- разному. Однако в целом можно выделить две основные позиции:

1.Налоговые расчеты происходят в рамках бухгалтерского учета. 2.Разделение правил бухгалтерского и налогового учета.

В российском учетной практике с введением в действие 25 главы Налогового кодекса четко стала формироваться система разделения двух видов учета: бухгалтерского и налогового. И хотя информационной базой налогового учета остается бухгалтерский учет, разделение этих видов учета не могло не привести к формированию многих противоречий, усложняющих современную учетную практику и неоднозначно трактуемых теорией.

Среди ряда различий, возникших из проведенного разделения, чаще всего в экономической литературе выделяют следующие:

1. Задачи данных видов учета;

2. Системы нормативного регулирования бухгалтерского и налогового учета;

3. Порядок признания доходов и расходов;

4. Различия при создании резервов.

Задача бухгалтерского учета – это предоставление действительных сведений о финансовом положении и финансовых результатах деятельности организации.

Задача налогового учета иная. Она заключается в формировании полной и достоверной информации о величине доходов и расходов организации, определяющих размер налоговой базы отчетного налогового периода в порядке, установленном главой 25 НК РФ, а также обеспечении этой информацией внутренних и внешних пользователей для контроля за правильностью исчисления, полнотой и своевременностью расчетов с бюджетом по налогу на прибыль. [1]

В основе нормативного регулирования бухгалтерского учета лежит Федеральный закон № 402-ФЗ «О бухгалтерском учете» и Положения по бухгалтерском учету. В свою очередь регулирование налогового учета основывается на Налоговом кодексе Российской Федерации.

Взаимодействие налогового и бухгалтерского учета по разным объектам обусловлено разными причинами. В плане налогового учета для расчета налога на имущество интерес представляет информация бухгалтерского учета активов организации. С точки зрения НДС – это расчеты с поставщиками, подрядчиками, покупателями, но особое место, как в бухгалтерском, так и налоговом учете занимает проблема признания и учета доходов и расходов.

Доходы и расходы – основные составляющие, влияющие на величину прибыли, а значит и на налог, который уплачивается из нее. Анализ различий бухгалтерского и налогового учета доходов и расходов следует начать с определений данных понятий.

Согласно п. 2 ПБУ 9/99 под доходами понимается увеличение экономических выгод в результате поступления активов или погашения обязательств, приводящее к увеличению капитала данной организации, за исключением вкладов участников. [2]

В ст. 41 НК РФ сказано, что доход – экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки в той мере, в которой такую выгоду можно оценить, и определяемая в соответствии с такими главами НК РФ как «Налог на доходы физических лиц», «Налог на прибыль (доход) организаций», «Налог на доходы от капитала». [1]

Расходы в бухгалтерском учете, согласно ПБУ 10/99 – это уменьшение экономических выгод, в результате выбытия активов или возникновения обязательств, приводящее к уменьшению капиталов данной организации, кроме случая уменьшения вкладов по решению участников. [3]

Под расходами в налоговом учете понимаются обоснованные и документально подтвержденные затраты, осуществленные (понесенные) налогоплательщиком.

Между бухгалтерским и налоговым учетом доходов и расходов имеются определенные различия, причем они заключаются не только в различной трактовке определений доходов и расходов, но и в их различных классификациях, способах оценки, моменте признания. В результате таких различий данные налогового и бухгалтерского учета относительно доходов и расходов в большей части случаев не совпадают.

На практике в деятельности организаций возникает множество случаев несовпадения расчетов доходов и расходов. [4, с.138] В Табл.1 представлены операции, ситуации, когда доходы и расходы в бухгалтерском и налоговом учете не совпадают.

Таблица 1 Примеры хозяйственных операций, в которых данные налогового и бухгалтерского учета доходов и расходов не совпадают

Доход (расход) не отражается в бухгалтерском учете, но признается для целей налогообложения.

Доходы по сделкам по цене ниже рыночной

Доход (расход) признается в полном размере для целей бухгалтерского учета, частично — для целей налогообложения.

Расходы на рекламу

Доход (расход) признается в полном размере для целей бухгалтерского учета и налогообложения, но моменты признания в бухгалтерском и налоговом учете различаются

Суммы восстановленных резервов по гарантийному ремонту и обслуживанию.

Доход (расход) не признается для целей налогообложения, но отображается в бухгалтерском учете.

Расходы в виде стоимости имущества или имущественных прав, переданных в качестве задатка, залога.

Сложности вызывает и различная классификация доходов в бухгалтерском и налоговом учете. В бухгалтерском учете доходы в зависимости от их характера, условия получения и направления деятельности организации делятся на доходы от обычных видов деятельности и прочие доходы.

Доходы от обычных видов деятельности – выручка от продажи продукции и товаров, поступления, связанные с выполнением работ, оказанием услуг.

К прочим доходам относятся поступления, связанные с предоставлением за плату во временное пользование активов организации, различные штрафы, пени, курсовые разницы и т.д. Перечень прочих доходов открытый, поскольку невозможно предусмотреть все виды доходов, получение которых возможно в процессе осуществления хозяйственной деятельности организации.

В целях налогообложения прибыли доходы делятся на доходы от реализации товаров и имущественных прав и внереализационные доходы.

Доходами от реализации признаются выручка от реализации товаров как собственного производства, так и ранее приобретённых, выручка от реализации имущественных прав. Выручка от реализации определяется исходя из всех поступлений, связанных с расчетами за реализованные товары или имущественные права, выраженные в денежной или натуральной форме.

Доходы, не вошедшие в статью 249 НК РФ, относятся к внереализационным доходам.

Можно заметить, что доходы в бухгалтерском и налоговом учете подразделяются на совершенно различные виды, что создает дополнительные сложности при ведении данных видов учетов организацией.

Особое значение для организаций имеет момент признания доходов и расходов. Порядок признания доходов и расходов в бухгалтерском учете отличается от порядка признания доходов и расходов в налоговом учете. На практике это также вызывает ряд трудностей для организаций при ведении учета.

Для признания расходов в бухгалтерском учете существует несколько условий:

1. Расход производится в соответствии с конкретным договором, требованием законодательных и нормативных актов, обычаями делового оборота.

2. Сумма расходов может быть определена.

3. Имеется уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод операции.

В налоговом учете доходы признаются в том отчетном периоде, в котором они имеют место, независимо от фактического поступления денежных средств или имущественных прав. Расходами в налоговом учете признаются только обоснованные и документально подтвержденные затраты.

Итак, с точки зрения самого понятия расходов, мы видим, что в налоговом учете основным признаком расходов является «обоснованность», а в бухгалтерском учете данный признак отсутствует, но зато в последнем существует понятие оценки и денежного выражения расходов, что не присутствует в налоговом учете. В плане признания доходов и расходов, можно отметить, что в налоговом учете этот момент определен недостаточно четко.

Исходя из вышеизложенного, можно констатировать, что параллельное ведение рассматриваемых видов учета усложняет их организацию, ведет к росту трудовых и финансовых затрат. Однако такое положение дел обусловлено особенностями современного этапа развития и реформирования российской экономики и, на наш взгляд, является обоснованным и допустимым. Управление этими процессами может вестись по пути сближение этих видов учета, а не отмены какого- то из них или поглощения одного другим. В отношении учета доходов и расходов это может проявиться в пересмотре ряда позиций их признания и классификации. Для этого следует прежде всего при совершенствовании законодательства исходить из единого интереса, а не противопоставления интересов конкретного вида учета - бухгалтерского или налогового. Необходимо понимать, что бухгалтерский учет создает информации для налогового учета, а налоговый учет не только форма ведения налоговых расчетов, а еще элемент фискальной политики государства.

1. "Налоговый кодекс Российской Федерации " (принят ГД ФС РФ 19.07.2000) [Электронный ресурс] - http://www.consultant.ru/document/cons_doc_LAW_19671/ - Справочно-правовая система «Консультант плюс»

2. Положение по бухгалтерскому учету «Доходы организации» ПБУ 9/99. Утверждено Приказом Минфина РФ от 6 мая 1999 г. № 32н. [Электронный ресурс]- http://www.consultant.ru/document/cons_doc_law_6208/ - «Справочно-правовая система «Консультант плюс»

3. Положение по бухгалтерскому учету «Расходы организации» ПБУ 10/99. Утверждено Приказом Минфина РФ от 6 мая 1999 г. № 33н. [Электронный ресурс] - http://base.consultan t.ru/cons/cgi/online.cgi?req=doc;base=LAW;n=12508 – Справочно-правовая система «Консультант плюс»

4. Меркулова Л.В. Различия в бухгалтерском и налоговом учете доходов и расходов/ Л.В. Меркулова// Интеллектуальный потенциал XXI века: ступени познания – 2015 - №28 – С. 136-141

Читайте также: