Налоговый метод финансовой деятельности

Опубликовано: 14.05.2024

Методы финансовой деятельности ориентированы на практическое освоение и обеспечение финансовой действительности. Направленные на конкретный результат реализации власти в сфере финансов, методы подчинены решению как общей цели, так и конкретных задач и функций. Методы отражают качественную сторону финансовой деятельности, так как позволяют судить о характере внутригосударственных взаимоотношений .

См.: Крохина Ю.А. Бюджетное право и российский федерализм. С. 67.

Финансовая деятельность как практически-организующая динамическая система во всем своем многообразии проявлений осуществляется различными методами, обусловленными ее целевым назначением, задачами и функциями. Единство цели обеспечения финансами государственных потребностей достигается общими методами, обусловленными публичным характером и особой целенаправленностью финансовой деятельности. Реализация задач и функций предполагает более конкретные и по отношению к общим методам специальные приемы и способы достижения результата. В специальной литературе в большей степени получили разработку методы аккумуляции, распределения и использования финансовых фондов и в меньшей степени методы реализации отдельных функций. Это связано с узкой трактовкой содержания финансовой деятельности, процедурно или функционально сведенной к сбору, распределению и расходованию денежных средств. Каждая из функций финансовой деятельности (планирование, прогнозирование, регулирование, координация и контроль) использует свои специфические методы. Например, финансовый контроль как функция деятельности в основном обеспечивается методами проверок и ревизий, а финансовое планирование - балансовым методом и пропорциональностью в распределении.

Для достижения единой цели финансовой деятельности государство использует общий метод властных предписаний, обеспечивающий органам государственной власти и местного самоуправления финансовые успехи. Вместе с тем, как справедливо замечает Ю.А. Крохина , все больше получают распространение методы рекомендаций и согласований, что обусловлено реализацией принципа федерализма. Особенностью их является производный характер от основного императивного метода в рамках выполнения властного веления . Действительно, согласования между субъектами финансово-правовых отношений возможны, но по поводу более удобного, точного, своевременного исполнения императивной обязанности, то есть согласовывается не сама природа обязанности, а порядок, особенность ее исполнения .

См.: Крохина Ю.А. Бюджетное право и российский федерализм. С. 67.

См.: Кучерявенко Н.П. Целостность и системность финансового права. С. 14.

См.: Кучерявенко Н.П. Целостность и системность финансового права. С. 15.

В специальной литературе при характеристике финансовой деятельности и в зависимости от ее задач выделяются три группы методов: аккумулирования, распределения и расходования (использования) денежных фондов . Нередко в учебной литературе методы распределения либо не выделяются, либо заменяются методами использования или отождествляются с ними . Однако система межбюджетных и иных межфондовых отношений без распределительных приемов и способов существовать не может. Так, Ю.А. Крохина обращает внимание на то, что действие принципа федерализма в бюджетном праве наиболее существенные изменения вносит в межбюджетные отношения, что обусловливает такую особенность специального метода межбюджетного регулирования, как применение различных форм финансовой помощи субъектам Российской Федерации . Не отрицая возможность распределения денежных средств методами расходования, следует выделять и специальные распределительные механизмы в финансовой деятельности.

См.: Карасева М.В. Финансовое право. Общая часть. 1999. С. 21 - 23; Зуев В.М. Финансовое право Российской Федерации: теория общей части. С. 51 - 55.

См.: Грачева Е.Ю., Куфакова Н.А., Пепеляев С.Г. Финансовое право России. М.: ТЕИС, 1995. С. 4; Финансовое право. М.: БЕК, 1995. С. 9 и др.

Крохина Ю.А. Бюджетное право и российский федерализм. С. 68.

Решение задачи по аккумуляции денежных средств в те или иные фонды достигается путем привлечения обязательных и добровольных платежей, а также способами хозяйственной деятельности. В системе обязательных платежей доминирует налоговый метод, посредством которого формируется основа всех российских бюджетов и государственных внебюджетных фондов. Наряду с налоговым методом, включающим в себя установленные налоговым законодательством налоги, сборы, пошлины как обязательные подати (повинности), метод обязательных неналоговых платежей - это изъятие сборов, пошлин и иного обязательного взимания, не предусмотренного налоговым законодательством. К ним относятся патентные пошлины, сборы за технический осмотр транспортных средств, за участие в конкурсах и аукционах, оформление и выдачу документов, оказание услуг.

Методы добровольного привлечения денежных средств на нужды государственных и муниципальных фондов представлены особыми способами непринудительного характера. Это различные формы государственного и муниципального кредита, добровольного государственного страхования, а также пожертвований, благотворительности в виде взносов юридических и физических лиц на добровольных началах.

Методы мобилизации доходов по результатам хозяйственной деятельности пока еще находятся в зачаточном состоянии. Различные способы отчуждения, передачи в пользование или в аренду и иного использования имущества, находящегося в государственной или муниципальной собственности, не дают должного эффекта. Бюджетный кодекс РФ (ст. 42) дает неокончательный перечень таких доходов и возможны иные способы изъятия. К сожалению, Кодекс практически не затрагивает проблему определения режима использования для неналоговых доходов в интересах пополнения бюджетов .

Горбунова О.Н., Селюков А.Д., Другова Ю.А. Бюджетное право России. С. 46.

К методам распределения в финансовой деятельности относятся приемы и способы регулирования доходов в межбюджетных и иных межфондовых отношениях. Основным методом является передача собственных доходов федерального или регионального бюджета в бюджеты других уровней по нормативам, устанавливаемым законами о соответствующем бюджете на очередной финансовый год и на срок не менее трех лет. Нормативное распределение установлено и Федеральным законом "О финансовых основах местного самоуправления в Российской Федерации" (ст. 7). Доходы местных бюджетов могут быть переданы бюджетам других уровней по ставкам (нормативам), определяемым правовыми актами местного самоуправления.

Вспомогательными методами распределения в бюджетной сфере являются различные формы финансовой помощи. Это дотации на выравнивание уровня минимальной бюджетной обеспеченности в субъектах Федерации и муниципальных образованиях. Передачу денежных средств на выравнивание минимальной бюджетной обеспеченности из специальных фондов финансовой поддержки регионов или муниципальных образований принято называть трансфертами или нормативно-долевой дотацией. Далее это субвенции и субсидии на финансирование отдельных целевых расходов. Наконец, к финансовой помощи отнесены бюджетные кредиты и ссуды (ст. 133 БК РФ). Методы распределения характерны и для государственных внебюджетных фондов. Так, согласно ст. 91 Федерального закона "О федеральном бюджете на 2003 год" установлен предельный объем субвенций бюджету Пенсионного фонда РФ. Выравнивание финансовых условий для деятельности территориальных фондов обязательного медицинского страхования осуществляется также путем предоставления субвенций.

Для расходования государственных и муниципальных денежных средств основными методами являются финансирование и кредитование конкретных потребностей из собственных или управляемых денежных фондов. В отличие от распределительных приемов и способов использование денежных поступлений производится в плановом порядке на потребности, указанные в финансовом плане определенного фонда денежных средств. Конкретность фонда или указание источника финансирования и кредитования при этом обязательно. Таким образом, финансирование как метод расходования денежных средств есть безвозмездный и безвозвратный отпуск денежных средств целевого назначения в соответствии с расходной частью финансового плана определенного фонда. Кредитование как метод расходования в финансовой деятельности есть возмездный и возвратный отпуск денежных средств на конкретные сроки и на установленные цели. Разновидностью кредитования является беспроцентная ссуда как возвратный отпуск денежных средств целевого назначения и в плановом порядке, но на бесплатной основе.

Одним из направлений особенно для муниципального кредитования в новых условиях может стать развитие взаимного кредита среди муниципальных образований. Он зарождается как один из важнейших приемов и способов, позволяющих объединять финансовые ресурсы как внутри отдельных муниципальных образований, так и межмуниципальные денежные средства. Взаимное кредитование дает прямую возможность уменьшить бюрократическую опеку, содействует объединению муниципальных образований и выгодно в том отношении, что при нем чистая прибыль поступает в пользу самих же заемщиков. Кроме финансирования и кредитования в сфере финансовой деятельности применяются другие дополнительные приемы и способы. В частности, для страховой деятельности - выплата страхового возмещения, для рынка ценных бумаг - выплата дивидендов владельцам ценных бумаг, при возмещении ущерба - компенсационные выплаты и некоторые другие.

В процессе осуществления отдельных функций финансовой деятельности применяются особые методы их реализации. Собственные приемы и способы характерны для каждой функции, они зависят от особенностей в решении отдельных задач финансовой деятельности, от специфики их реализации на разных уровнях российского финансового федерализма.

Финансовое планирование как функция, охватывающая бюджетное, налоговое, кредитное, денежно-расчетное и валютное планирование, осуществляется посредством прежде всего системного метода его реализации. Системность методологии планирования необходима для увязки всех финансовых планов в решении общей цели и отдельных задач финансовой деятельности. Пропорциональность, сбалансированность финансовой деятельности и координация ее задач и функций достигаются посредством методов баланса и пропорций. Балансовый метод позволяет путем применения необходимых расчетов проверять реальность и сбалансированность плана. Наконец, для укрепления планового кругооборота денежных средств и расчетной дисциплины в финансовом планировании необходим расчетный метод. Расчетный метод в планировании позволяет определить расчетную прибыль, рентабельность, себестоимость в производстве, расчетные цены для реализации товаров, работ, услуг, расчетный баланс в связях с зарубежными государствами.

Методы реализации функции прогнозирования непосредственно связаны с перспективным финансовым планированием, но вместе с тем имеют собственные приемы и способы. Для прогнозирования важными являются углубленный анализ и высокая степень обобщения финансовых результатов, научное предвидение ожидаемых согласно прогнозу событий. Далее необходим учет позитивных и негативных сторон финансового законодательства и его влияния на тенденции социально-экономического развития, а также тактику и стратегию финансовой политики. Наконец, следует серия аналитических оценок и расчетов для получения информации о будущем развитии тех или иных сторон финансового механизма в условиях рынка.

Методы финансового регулирования отличаются широким многообразием и направлены на упорядочение тех или иных действий в финансовой сфере, на создание определенного порядка и укрепление финансовой дисциплины. Являясь производными от методов правового регулирования, методы финансового регулирования индивидуализированы по видам финансовой деятельности, ее задачам и функциям и органам, их осуществляющим. Методы бюджетного регулирования призваны создать условия для организации бюджетной системы России и межбюджетных отношений в ней. Они включают в себя приемы и способы по выравниванию уровней минимальной бюджетной обеспеченности, сбалансированности всех бюджетов, ограничение их дефицитности. В своем проявлении они представляют собой нормативное установление условий использования финансовой помощи, правил, регулирующих дефицит бюджета, формирование собственных доходов и т.д.

Методы налогового регулирования направлены на обеспечение финансовых потребностей казны государства и носят фискально-экономический характер. Налоговые методы не следует сводить только к способам изъятия налоговых платежей. Регулирующая функция налоговой системы в основном реализуется через систему установления налоговых льгот, преференций, вычетов, кредитов и через систему налоговых санкций. Банк России, являясь органом валютного регулирования, определяет сферу и порядок обращения в России иностранной валюты и ценных бумаг в иностранной валюте. Банк России устанавливает правила проведения резидентами и нерезидентами операций с иностранной валютой и ценными бумагами в иностранной валюте, а также правила проведения нерезидентами операций с российской валютой . В валютном регулировании применяются методы нормативно-правового обеспечения, установления правил, выдача разрешений, ограничение валютных операций, лицензирование, учет, отчетность и статистический анализ. В целях регулирования валютного рынка устанавливается предел отклонения курса на покупку иностранной валюты от курса ее продажи. К методам финансового регулирования рынка ценных бумаг следует отнести: а) установление обязательных требований к эмитентам и профессиональным участникам рынка ценных бумаг; б) регистрацию выпуска эмиссий и проспектов эмиссии; в) лицензирование деятельности участников рынка.

Указанием Банка России от 10 сентября 2001 г. N 1030-У установлен уведомительный порядок проведения валютных операций, связанных с получением юридическими лицами - резидентами кредитов и займов в иностранной валюте на срок более 180 дней.

Координация как функция финансовой деятельности, предопределяющая общее направление, с одной стороны, есть метод финансового регулирования, но вместе с этим несет и самостоятельную нагрузку. Например, в целях финансового оздоровления Правительство РФ осуществляет координацию деятельности представителей от федеральных органов исполнительной власти и представителей государственных внебюджетных фондов как кредиторов по денежным обязательствам и обязательным платежам . Методика координирования в финансовой деятельности разнообразна и зависит от органов, ее осуществляющих, сферы воздействия и функционального назначения. Координация по осуществлению финансового контроля различными системами контрольных органов достигается посредством создания единой информационной базы, согласования усилий, методологических установок. К сожалению, пока нет единого координирующего органа в этой сфере.

Собрание законодательства РФ. 2002. N 43. Ст. 4190.

Финансовый контроль как функция финансовой деятельности осуществляется своими собственными методами. К ним относятся совокупность приемов и способов по достижению результата контрольных действий и реагирования на выявленные недостатки. Разнообразие видов, организационных структур и многоплановость целевых установок финансового контроля порождают многообразие его методов. В обобщенном виде способы выявления можно представить как наблюдение, ревизии, проверки, обследования, инспектирование, инвентаризация, отчетность, анализ информации и другие. А методы реагирования по результатам контрольных действий - это приемы и способы принудительного или поощрительного характера. К ним следует отнести восстановление нарушенных прав, возбуждение преследования, возмещение вреда, применение санкций, предложения о поощрениях.

Таким образом, финансовая политика переходного периода к рыночным отношениям предопределила возрастающее значение методов финансовой деятельности для дальнейшего экономического развития Российской Федерации. Эти методы наполняются новым содержанием и подвержены изменениям, как и само финансовое законодательство. Отличаясь своим многообразием, методы финансовой деятельности находятся в прямой зависимости от объекта воздействия, особенностей организационно-правового статуса субъекта их осуществления, целей, задач и функций самой деятельности.

«Клерк» Рубрика 1С

Внесенные в ПБУ 18/02 изменения во многом соответствуют МСФО 12 «Налоги на прибыль» и рекомендациям БМЦ. В связи с указанными изменениями в отчете о финансовых результатах уточнены состав и наименование показателей, раскрывающих величину налога на прибыль. Организации вправе применить новые правила в отчетности за 2019 г., закрепив свое решение в учетной политике.

Что изменилось в стандарте

Главная цель стандарта ПБУ 18/02 — определить порядок учета налогов на прибыль. Этот стандарт помогает организации учитывать последствия:

- будущего возмещения стоимости активов, которые признаны в отчете о финансовом положении организации;

- событий текущего периода, признанных в финансовой отчетности организации (IAS 12 «Налоги на прибыль», Минфин, приказ от 28.12.2015 № 217н).

ПримерПредприятие приобрело оборудование в 2020 году. В течение трех лет с помощью этого оборудования предприятие рассчитывает получить доход.

Прибыль предприятия за эти три года будет доход за вычетом стоимости оборудования, амортизированной на три года. При этом согласно НК РФ срок амортизации может быть 10 лет. В таком случае в первый год деятельности налогооблагаемая прибыль будет существенно больше заработанной и налог с нее «съест» большую часть этой прибыли. Инвестор может решить, что и через три года на налоги будет уходить половина прибыли. Однако за счет амортизации налогооблагаемая прибыль будет меньше и налогов придется платить меньше — о чем стоит заранее знать инвестору. В ПБУ 18/02 есть инструменты, чтобы показать такие ситуации.

Отложенный налоговый актив (ОНА) отражает вероятность заплатить меньшую долю налога в будущем аналогично тому, как дебиторская задолженность отражает надежду вернуть долг в будущем (п. 14 ПБУ 18/02). Отложенные налоговые активы отражаются в бухгалтерском учете

на отдельном синтетическом счете 09 «Отложенные налоговые активы».В том периоде, когда возникают налогооблагаемые временные разницы, признаются отложенные налоговые обязательства (ОНО). ОНО — это та часть отложенного налога, которая должна привести к увеличению налога на прибыль, подлежащего уплате в будущем (п. 15 ПБУ 18/02). Отложенные налоговые обязательства отражаются в бухгалтерском учете на отдельном синтетическом счете 77 «Отложенные налоговые обязательства».

Кто обязан применять ПБУ 18/02:

Основные изменения ПБУ 18/02:

- Публичные общества (для информирования акционеров и инвесторов).

- Дочерние и зависимые общества (для подготовки консолидированной отчетности (МСФО).

- Остальные компании, кроме малых предприятий и некоммерческих организаций.

При соблюдении правил, предусмотренных Приказом Минфина РФ № 236н, расчета показателей по ПБУ 18/02 можно выполнять разными методами: балансовым или методом отсрочки. При этом стандарт не содержит ограничений для использования организацией любого из этих способов по своему выбору (Информационное сообщение Минфина РФ от 28.12.2018 № ИС-учет-13).

- из сферы действия ПБУ 18/02 исключаются организации государственного сектора;

- уточняется порядок определения временных разниц (ВР) и постоянных разниц (ПР), в том числе участником КГН;

- по некоторым видам разниц устраняется неопределенность, к каким видам их относить — временным или постоянным;

- устанавливается порядок определения расхода (дохода) по налогу на прибыль, который складывается из текущего и отложенного налога и отражается в отчете о финансовых результатах за отчетный период. Текущий налог на прибыль — это налог на прибыль для целей налогообложения, определяемый по данным налогового учета. Отложенный налог на прибыль определяется как суммарное изменение отложенных налоговых активов (ОНА) и отложенных налоговых обязательств (ОНО), за исключением результатов операций, не включаемых в бухгалтерскую прибыль (убыток);

- уточняется терминология: вместо понятия «постоянный налоговый актив» (ПНА) используется термин «постоянный налоговый доход» (ПНД), а вместо понятия «постоянное налоговое обязательство» (ПНО) — «постоянный налоговый расход» (ПНР). При этом все определения данного понятия остаются прежними.

Упрощение расчетов по ПБУ 18/02

В приложении к новой редакции ПБУ 18/02 приведен практический пример, который наглядно демонстрирует, что все показатели, необходимые для выполнения требований ПБУ 18/02, можно получить, используя только данные бухгалтерского и налогового учета — без выделения в учете ПР и ВР.

Рекомендация БМЦ от 26.04.2019 № Р-102/2019-КпР «Порядок учета налога на прибыль» предлагает отражать суммы текущего и отложенного налога на прибыль на отдельных субсчетах счета 99 «Прибыли и убытки». При этом суммы постоянного налогового расхода (дохода) отражать на счете 99 не требуется. Следование рекомендации БМЦ № Р-102/2019-КпР также позволяет отказаться от детального учета ПР и ВР.

Поддержка в «1С»

- Не ведется.

- Ведется балансовым методом.

- Ведется балансовым методом с отражением постоянных и временных разниц.

- Ведется затратным методом (методом отсрочки).

Балансовый метод учета отложенного налога

При выполнении регламентной операции «Расчет налога на прибыль» по данным налогового учета рассчитывается сумма текущего налога на прибыль.

При выполнении регламентной операции «Расчет отложенного налога по ПБУ 18/02» по каждому виду активов и обязательств определяются временные разницы — как разницы между балансовой и налоговой стоимостью актива (обязательства) на отчетную дату.

Текущий и отложенный налоги соответствуют показателям, раскрывающим величину налога на прибыль в отчете о финансовых результатах в редакции Приказа № 61н:

- «Текущий налог на прибыль» — строка (2411).

- «Отложенный налог на прибыль» — строка (2412).

Порядок расчета отложенного налога

Балансовая стоимость — Налоговая стоимостьСальдо временных разниц * Ставка налогаОтложенный налог на отчетную дату — Отложенный налог на начало годаЗатем рассчитываются суммы отложенного налога. Отложенный налог на отчетную дату рассчитывается как произведение сальдо временных разниц по виду актива (обязательства) и текущей ставки налога. При этом проводки формируются исходя из сравнения отложенного налога, рассчитанного на отчетную дату и отложенного налога, рассчитанного на начало года.

В программе «1С» можно сформировать справку-расчет отложенного налога.

Расчет расхода по налогу на прибыль

Порядок расчета основан на приложении к ПБУ 18, иллюстрируется справкой-расчетом и включает простые арифметические действия.

Строки с А по Д содержат базовые данные. Строки с Б по 2 — данные справки-расчета отложенного налога. Строки с 1 по 8 — расчетные величины. Данные строк с 3 по 5 включаются в отчет о финансовых результатах. Данные в строках 6-7 рассчитываются без применения постоянных разниц.

Переход на балансовый метод

Первое выполнение закрытия месяца приведет суммы на счетах 09 и 77 в соответствии с

балансовым данным на 31 января 2020 г. Такое исправление может требовать ретроспективного пересчета, если:Суть ретроспективного пересчета заключается в том, что данные на начало периода необходимо откорректировать так, как если бы новый способ применялся всегда. Для этого после выпуска отчетности за 2019 г. нужно изменить настройки учетной политики на 2019 г. и выполнить закрытие месяца за декабрь 2019. В результате на 01.01.2020 данные на счетах 09 и 77 будут посчитаны балансовым методом, а разница отразится на счете 84 «Нераспределенная прибыль». Вы здесь: Главная

- результат пересчета существенный;

- организация не имеет права применять упрощенные способы учета (п. 15 ПБУ 1 «Учетная политика организации», п. 9 ПБУ 22 «Исправление ошибок в бухгалтерском учете и отчетности»).

ОБЩАЯ ЧАСТЬ

ТЕМА 1. ФИНАНСЫ И ФИНАНСОВАЯ ДЕЯТЕЛЬНОСТЬ ГОСУДАРСТВА

1.2. Финансовая деятельность государства. Принципы, методы и формы финансовой деятельности государства. Субъекты финансовой деятельности государства1.2. Финансовая деятельность государства. Принципы, методы и формы финансовой деятельности государства. Субъекты финансовой деятельности государства

Финансы в обществе, где существуют товарно-денежные отношения, объективно необходимы. Но финансы возникают не стихийно, а в процессе планомерной деятельности государства.

Содержание категории "финансовая деятельность государства" раскрывается в науке финансового права. Несмотря на некоторые отличия в определении финансовой деятельности государства, которые содержатся в юридической литературе. Финансовую деятельность государства можно определить как особый вид государственной деятельности, направленной на создание, распределение и использование фондов денежных средств, как централизованных, так и децентрализованных, необходимых для финансового обеспечения деятельности органов государства, безопасности и обороны страны, социально-экономического развития общества.

Финансовая деятельность государства – это особый вид государственной деятельности, которая включает в себя и законодательную деятельность представительных органов государства в области финансов (установление и введение налогов и сборов), и управленческую деятельность органов исполнительной власти, направленную на практическую реализацию нормативных правовых актов в сфере финансовых отношений.

Финансовую деятельность государства осуществляет и судебная власть в процессе создания фондов денежных средств (взимание государственной пошлины при рассмотрении исковых заявлений и жалоб).

Таким образом, финансовая деятельность осуществляется органами государства всех трех ветвей власти – законодательной, исполнительной и судебной – в пределах их компетенции. Финансовая деятельность местного управления и самоуправления осуществляется органами местного управления и самоуправления в пределах их компетенции.

Осуществляя финансовую деятельность, государство решает две взаимосвязанные цели — статистическую и динамическую.

Статистическая цель подразумевает определенную «консервацию» финансового состояния государства, сохранение уже достигнутого уровня стабильности и равновесия в доходах и расходах централизованных денежных средств, межбюджетных отношениях, валютном регулировании и т. п.

Динамическая цель направлена на непрерывный процесс правового совершенствования, реформирования и развития финансовых отношений.

Основной же целью социального государства является финансовое покрытие затрат на осуществление социально заказанных программ. Эта цель предполагает реализацию ближайших (промежуточных) целей этой деятельности: сбор государством запланированных денежных средств в свои бюджетные фонды и запланированное использование денежных средств для решения государственных задач.

Финансовая деятельность государства осуществляется в соответствии с определенными принципами. Основными из них являются:

1. Принцип законности, который заключается в том, что весь процесс образования, распределения и использования фондов денежных средств детально регламентируется нормами финансового права, соблюдение которых обеспечивается возможностью применения к правонарушителям мер государственного принуждения.

2. Принцип гласности, проявляющийся в процедуре доведения до граждан, в том числе и с помощью средств массовой информации, содержания проектов различных финансово-плановых актов, принятых отчетов об их выполнении, результатов проверок и ревизий финансовой деятельности и т. д.

3. Принцип плановости, означающий, что вся финансовая деятельность государства базируется на основе целой системы финансово-плановых актов, структура которых, порядок составления, утверждения, исполнения закрепляются в соответствующих нормативных правовых актах.

4. Самостоятельность финансовой деятельности органов местного управления и самоуправления, основанная на ст. 121 Конституции Республики Беларусь[1], согласно которой местные Советы депутатов, в частности, утверждают программы экономического и социального развития, местные бюджеты и отчеты об их исполнении; устанавливают в соответствии с законом местные налоги и сборы.

Вышеперечисленные принципы находят отражение и закрепление в законодательстве, регулирующем разные стороны финансовой деятельности государства и органов местного управления и самоуправления.

В процессе финансовой деятельности государствами решаются следующие задачи:

1) мобилизации денежных средств:

- учет возможности получения средств;

- увеличение денежных средств, поступающих в бюджет;

- учет и возможности налогоплательщиков;

- установление особого порядка взимания налогов и сборов;

- изыскание иных средств мобилизации денег;

2) распределение и использование денежных средств:

- учет объектов использования денежных средств и их нужд;

- определение размера каждой потребности;

- определение размеров и сроков использования денежных средств;

- определение правового положения распределителей бюджетных средств;

- строгий учет и отчетность в использовании денежных средств;

- обеспечение сохранности денежных средств;

- выявление резервов расходования денежных средств.

Финансовая деятельность осуществляется государством с помощью разнообразных методов. Их различие определяется тем, с какими субъектами государство вступает в отношения, а также конкретными условиями собирания и распределения денежных средств.

Для аккумулирования денежных средств в централизованные фонды применяются методы обязательных и добровольных платежей. Метод обязательных платежей является доминирующим, реализуется через механизмы налогообложения, отчисления во внебюджетные фонды, обязательное страхование и т. д. Добровольное привлечение денежных средств реализуется через государственные займы, лотереи, вклады в кредитные учреждения, благотворительные пожертвования и т. п. Соотношение методов обязательных и добровольных платежей зависит от многих факторов: финансовой политики, экономических отношений, потребности государства в финансовых ресурсах, уровня жизни населения и т. д.

При распределении и использовании государственных денежных средств применяются два основных метода: метод финансирования и метод кредитования. Финансирование выражается в безвозмездном и безвозвратном предоставлении денежных средств. Кредитование означает выделение денежных средств на условиях платности и возвратности.

Формы финансовой деятельности разнообразны. По своему характеру эти формы могут быть правовыми и неправовыми. Правовые формы выражаются в установлении или применении норм права. Неправовые – это формы, имеющие локальный характер, т. е. обеспечивающие реализацию отдельных процедур(например, инструктирование финансовой службы предприятий, проведение совещаний, разъяснение финансового законодательства и т. д). Неправовые формы создают предпосылки для осуществления правовых форм финансовой деятельности, в которых проявляется государственно-властный характер действий органов государственной власти в финансовой сфере

Государственные органы в пределах своей компетенции принимают финансово-правовые акты, посредством которых в пределах своих полномочий регулируют общественные отношения в области образования, распределения и использования финансовых ресурсов, проведения контроля за выполнением финансовых обязательств перед государством.

Субъекты финансовой деятельности освещаются главным образом как государственные органы и органы местного самоуправления[2]. Естественно, что основная задача по мобилизации и расходованию фондов денежных средств ложится на уполномоченные государственные органы всех ветвей власти.

Основная роль в финансовой деятельности принадлежит самому государству, т.к. практически все органы государства без исключения занимаются этой деятельностью.

Субъекты, принимающие участие в мобилизации денежных средств в доход государства:

1. Высшие представительные и исполнительные органы государственной власти. Они руководят бюджетом, налогами, денежно-кредитной системой, организуют и осуществляют государственное страхование, валютно-денежное обращение, таможенное регулирование и эмиссию (раздел VII Конституции Республики Беларусь).

2. Органы местного самоуправления обеспечивают в пределах своей компетенции руководство финансами в соответствующей административно-территориальных образованиях, устанавливает местные налоги и сборы и др. Поскольку финансовая система страны едина, то все местные органы выполняют на своей территории обязанности в отношении финансов в строгом соответствии со своей компетенцией. Так, помимо того, что они утверждают местные бюджеты, они обеспечивают на своей территории поступление доходов в вышестоящие бюджеты, образование кредитных ресурсов банков, государственных страховых фондов.

3. Государственные органы специальной компетенции занимают особое место в мобилизации денежных средств. Такими органами являются: а) Министерство финансов; б) Министерство по налогам и сборам Республики Беларусь; в) Национальный банк Республики Беларусь.

4. Все организации, занимающиеся хозяйственной и коммерческой деятельностью. Они выступают плательщиками налогов, сборов, пошлин и других обязательных платежей. Они также могут быть заемщиками по государственному кредиту.

5. Граждане как налогоплательщики также могут быть кредиторами государства путем хранения денег в отделениях Сбербанка Республики Беларусь и как покупатели ценных бумаг государства.

Следовательно, есть субъекты финансовой деятельности, которые являются только участники расходования (использования) денежных средств. Как правило, такими субъектами выступают государственные учреждения образования (школы, лицеи, гимназии, университеты), здравоохранения (поликлиники, больницы) и многие другие так называемые бюджетные организации и учреждения. Они могут быть участниками мобилизации только в том случае, если им будет разрешено заниматься определенным видом предпринимательской деятельности.

[1] НРПА. 1999. № 1. 1/0; 2004. № 188. 1/6032.

[2] Финансовое право: учебник. М.: Юристъ, 1996; Соколова, Э.Д. Понятия и принципы финансовой деятельности государства / Э.Д. Соколов // Государство и право. 2007. № 5. С. 96.

Как управляющая система, финансовая деятельность осуществляется разнообразными методами. Всю совокупность группируют по 2 направлениям:

1. методы собирания денежных средств.

налоговый метод (метод установления налогов, с помощью которого государство в определенной форме, в обязательном порядке, в установленные сроки и установленном размере изымает денежные средства для зачисления их в бюджеты соответствующих уровней).

метод обязательных платежей (взносов). Аналогичен предыдущему; средства направляются в государственные внебюджетные фонды (пенсионный, медицинского страхования);

метод добровольных взносов. Это покупка государственных ценных бумаг, пожертвования, вклады в банки и др.

2. методы распределения денежных средств.

2.1 метод финансирования. Предполагает безвозвратность и безвозмездность.

2.2. метод кредитования. Это предоставление денежных средств на возвратной и платной основе, осуществляется в отношении государственных и негосударственных организаций.

Различия в формах финансовой деятельности обусловлены тем, что она протекает на уровнях законодательной и исполнительной власти. По своему характеру данные формы делятся на неправовые и правовые.

финансово-технические операции (расчеты ассигнований из бюджета);

финансовое планирование и прогнозирование;

проведение совещаний в бюджетно-налоговых органах;

заседание комитетов по бюджетно-финансовым вопросам;

другая организационная работа.

Таким образом, неправовые формы финансовой деятельности государства не имеют юридической силы, но создают предпосылки для реализации правовых форм финансовой деятельности.

2. правовые формы носят государственно-властных характер, что выражается в принятии государственными и муниципальными органами ФИНАНСОВО-ПРАВОВЫХ АКТОВ по поводу:

аккумуляции, распределения и исполнения финансовых ресурсов;

контроля по поводу их исполнения.

Такие акты являются правовыми формами, следовательно, имеют юридическую силу.

Финансово-правовые акты устанавливают, изменяют или отменяют финансово-правовые нормы или служат основанием для возникновения, прекращения или изменения конкретных правоотношений. В свою очередь различия в правовых формах обусловлены особенностями регулируемых отношений. Например, федеральный бюджет по форме является законом РФ, а выделение денежных средств подведомственным предприятиям оформляются актами министерств.

Классификация финансово-правовых актов.

1) по юридическим свойствам:

нормативные (регулируют группу однородных финансовых отношений и содержат правила поведения для участников, то есть содержат правовые нормы). Данные финансово-нормативные акты устанавливают вид финансовых обязательств перед государством и муниципальным образованием, порядок исчисления платежей, порядок расходования денежных средств и порядок осуществления финансового контроля; действуют длительное время.

индивидуальные являются необходимым условием для реализации нормативных финансово-правовых актов, так как конкретизируют их. Индивидуальный финансово-правовой акт предусматривает один конкретный случай, обращен к определенным участникам финансовых отношений.

2) по юридической природе:

законодательные (федеральные законы, законы субъектов по вопросам финансовой деятельности государства);

подзаконные (акты всех других государственных органов, основанные на законе и принятые во исполнение закону)

3) по органам, их издающим:

Основные формы финансово-правовых актов государственных органов установлены Конституцией РФ:

Президент – законы, указы;

Правительство – постановления, распоряжения;

Отраслевые органы государственного управления – приказы, инструкции;

Финансово-кредитные органы - приказы, инструкции.

Примечание: инструкции относятся к нормативным финансовым актам; приказы могут содержать нормы права и решения конкретного характера; органы государственного управления, особенно финансово-кредитные, издают индивидуальные финансово-правовые акты.

Среди финансово-правовых актов большую группу составляют финансово-плановые акты, которые содержат конкретные задания на фиксированный период по мобилизации, распределению и использованию финансовых ресурсов.

Виды финансово-плановых актов:

Федеральный бюджет, бюджет субъектов РФ и местные бюджеты;

Бюджеты государственных и муниципальных внебюджетных фондов;

Финансово-кредитные и кассовые планы банков;

Финансовые планы страховых организаций;

Финансовые планы и сметы министерств, ведомств и других органов местного самоуправления;

Финансовые планы предприятий и объединений;

Сметы бюджетных учреждений.

Вывод: утверждаемый в установленном порядке финансово-плановый акт регулирует финансовые отношения и вызывает юридические последствия.

Осуществляется финансовая деятельность специальным аппаратом на основании разнообразных методов (в том числе - стимулов, ограничений и санкций).

В зависимости от участников финансовой деятельности методы ее осуществления делятся на две группы:

- методы собирания (мобилизации) фондов денежных средств (добровольные, обязательные и смешанные);

- методы их распределения и использования.

1) Методы собирания (мобилизации) фондов денежных средств делятся на виды:

а) налоговый метод - используется государством для изъятия части доходов граждан, государственных и негосударственных предприятий, организаций и учреждений в бюджет;

б) обязательных взносов (платежей) юридическими и физическими лицами в Пенсионный фонд, юридическими лицами - в фонды занятости населения, социального страхования, обязательного медицинского страхования и др.;

в) добровольного привлечения денежных средств в форме вкладов населения в банк, приобретение облигаций и других ценных бумаг, государственных и муниципальных займов, лотерей, благотворительных пожертвований;

г) взимания сборов и пошлин, то есть платы за услуги, оказываемые уполномоченными на то органами (судебная, таможенная пошлина и т. п.);

д) с помощью метода страхования образуются страховые фонды;

е) эмиссия денег - дополнительный выпуск денежных средств в обращение.

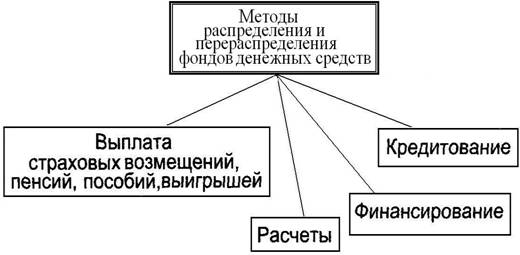

2) Методы распределения фондов денежных средств:

а) финансирование - плановая, целевая, безвозмездная и безвозвратная выдача государственных денежных средств из бюджета;

б) кредитование - это плановая, целевая, но возвратная и возмездная выдача средств в форме банковских ссуд;

в) выплаты страховых возмещений, пенсий, пособий, выигрышей осуществляемые из образованных ранее соответствующих фондов;

г) осуществление расчетов между различными субъектами.

Совокупность однородных, взаимосвязанных по формам и методам аккумуляции или распределения денежных средств, экономических отношении принято называть финансовым институтом, к которым относятся, например, все отношения в области бюджета или все отношения в области налогов или кредита.

Соотношение методов обязательных и добровольных платежей зависит от многих факторов: политического курса государства и местных органов власти, потребности в финансовых ресурсах, уровня жизни населения и т. д.

При распределении денежных средств используются финансирование и кредитование.

Финансирование предназначено для сохранения непрерывной и возобновляющейся производственной деятельности государственных и муниципальных предприятий. Это обеспечение денежными средствами потребностей расширенного воспроизводства.

В условиях рыночной экономики государственные и муниципальные органы власти финансируют только целевые местные программы. Государственные и муниципальные нужды обеспечиваются за счет бюджетных средств и внебюджетных источников, привлекаемых для решения поставленных задач.

Кроме прямого финансирования в целях экономического развития государство может использовать косвенное финансирование в виде налоговых льгот, валютных средств, оставляемых на льготных условиях в распоряжении предприятия, и т. п. Конкретные виды, размеры и порядок предоставления финансовых льгот устанавливаются органами государственной власти и органами местного самоуправления во время утверждения конкретной целевой программы.

Через бюджетную систему осуществляется и опосредованное финансирование государством важных мероприятий и программ.

Кредитование, как и финансирование, обеспечивает финансовые потребности процесса расширенного воспроизводства, но отличается возмездностью, срочностью и возвратностью. Кредиты из государственных и муниципальных средств предоставляются в основном частным предприятиям, но возможны случаи получения государственных и муниципальных кредитов и бюджетными предприятиями, учреждениями, организациями.

Использование государственных и муниципальных денежных средств осуществляется посредством расчетных операций, которые могут быть в наличной и безналичной формах.

Финансовая деятельность осуществляется государством как охранительными, так и регулятивными способами, административными и экономическими методами. В условиях рыночной экономики применение административных методов в финансовой деятельности сокращается. Они используются в органичном единстве с экономическими методами. Регулирование финансовой деятельности государства и муниципальных образований в современных условиях направлено на усиление экономической обоснованности любых административных решений и на устранение элементов администрирования в финансовой деятельности.

Поможем написать любую работу на аналогичную тему

МЕТОДЫ ОСУЩЕСТВЛЕНИЯ ФИНАНСОВОЙ ДЕЯТЕЛЬНОСТИ

МЕТОДЫ ОСУЩЕСТВЛЕНИЯ ФИНАНСОВОЙ ДЕЯТЕЛЬНОСТИ

Читайте также: