Налоговые льготы для инновационных компаний за рубежом

Опубликовано: 14.05.2024

Старший юрист Департамента международного налогового планирования Юридической фирмы Клифф

специально для ГАРАНТ.РУ

Что такое налоговый маневр в IT-отрасли?

Это "народное название" нового пакета налоговых льгот для российских IT-компаний. О налоговом маневре в этой отрасли (еще он получил название IT-маневр), в рамках которого предполагалось существенно снизить налог на прибыль и страховые взносы, впервые заговорил премьер-министр РФ Михаил Мишустин в июне 2020 года. Далее намерение провести IT-маневр подтвердил Владимир Путин в своем публичном выступлении 23 июня, указав, что предлагаемые ставки налога будут одними из самых низких в мире.

В итоге 31 июля 2020 года был принят Федеральный закон № 265-ФЗ "О внесении изменений в часть вторую Налогового кодекса Российской Федерации" (далее – Закон № 265-ФЗ), которым были внесены соответствующие изменения в режим налогообложения IT-компаний. Изменения вступают в силу с 1 января 2021 года.

Чем отличается новый режим налогообложения от ранее действующего?

Изменения коснулись режима налогообложения доходов от ПО и баз данных НДС, налогом на прибыль организаций, а также обложения страховыми взносами.

Основным отличием ИТ-маневра от действующего в настоящий момент режима является изменение порядка налогообложения доходов от программного обеспечения НДС. В текущей редакции подп. 26 п. 2 ст. 149 Налогового кодекса от НДС освобождаются операции по передаче прав на любое ПО и любые базы данных на основании лицензионных, в том числе сублицензионных договоров, а также на основании договоров об отчуждении исключительных прав.

С 2021 года от НДС освобождается передача прав на ПО, в том числе, передача через Интернет при соблюдении следующих условий:

- ПО включено в специальный реестр российского ПО. В настоящее время в реестр включено более 7,1 тыс. наименований ПО, причем с августа по октябрь текущего года в реестр включено более 230 наименований ПО и баз данных (за тот же период прошлого года в реестр было добавлено около 150 наименований), что может свидетельствовать о высокой заинтересованности во льготе производителей ПО;

- порядок включения в реестр регулируется Федеральным законом от 27 июля 2006 г. № 149-ФЗ "Об информации, информационных технологиях и о защите информации" и Постановлением Правительства РФ от 16 ноября 2015 г. № 12365. Для включения в данный реестр необходимо, чтобы исключительные права на ПО (базу данных) были законно получены на территории РФ (введены в гражданский оборот в РФ) или экземпляры программы (базы данных) свободно распространялись в РФ; менее 30% выручки от передачи прав использования на такие ПО (базу данных) приходилось на договоры с иностранными лицами; ПО, права на которое передаются, не является государственной тайной. Кроме того, необходимо, чтобы исключительное право на ПО (базу данных) без ограничений по территории и сроку действия принадлежало российскому лицу (лицам), в том числе российской коммерческой организации, не менее 50% прямого или косвенного участия в которой принадлежат гражданам РФ, российским публичным образованиям (РФ, субъекты РФ, муниципальные образования) или российским некоммерческим образованиям. Помимо указанных выше, Постановлением Правительства № 1236 установлены также дополнительные критерии: ПО не управляется и не обновляется принудительно из-за границы; обслуживание и техническая поддержка ПО осуществляется российской организацией без преимущественного владения иностранными лицами или гражданином РФ;

- права на ПО, которые буду передаваться, не включают в себе права распространения рекламы в Интернете, и (или) получения доступа к ней, размещения предложений о покупке / продаже товаров (работ, услуг, имущественных прав) в Интернете, поиска информации о потенциальных покупателях (продавцах) и (или) заключения сделок. То есть теперь льгота по НДС станет недоступна для торговых площадок, а также практически любого ПО, на котором есть рекламные баннеры или иное продвижение собственных или чужих товаров (услуг). При этом, льгота потенциально может быть применима, например, к компьютерным играм, продуктам в сфере информационной безопасности, системам управления процессами, образовательному ПО и другим.

Налог на прибыль

Важной составляющей IT-маневра стало существенное снижение ставки по налогу на прибыль для компаний в IT-сфере – 3% вместо 20%.

Так, согласно п. 4 ст. 1 Закона № 265-ФЗ льготы по налогу на прибыль предусмотрены для двух категорий компаний, работающих в сфере ИТ: для российских организаций, разрабатывающих и реализующих ПО, оказывающих услуги по его модификации, адаптации, установке, тестированию и сопровождению ПО и баз данных, а также для организаций, которые занимаются проектированием и разработкой изделий электронной компонентной базы и электронной продукции.

Для организаций из первой группы для получения льготы по налогу на прибыль необходимо соблюдение следующих условий:

- получение документа о государственной аккредитации компании в сфере ИТ в Порядке, установленном Постановлением Правительства РФ от 6 ноября 2007 г. № 7586. После принятия Закона № 265-ФЗ в данное Постановление не вносились изменения, однако возможно внесение их в будущем;

- не менее 90 % от суммы доходов компании получено в виде доходов от отчуждения экземпляров ПО (баз данных), разработанных компанией, отчуждения исключительных прав (передачи прав на использование такого ПО и базы данных, обновления к ним, в том числе через Интернет), а также доходов от оказания услуг по разработке, адаптации и модификации ПО, установке, тестированию и сопровождению ПО и баз данных. То есть льгота касается самостоятельно разработанного ПО. При этом, такие доходы не должны включать доходы от передачи прав на распространение или получение доступа к рекламе в Интернете, размещения предложений о покупке и продаже товаров (услуг, работ, имущественных прав) и поиска информации о потенциальных продавцах и покупателях, а также заключения соответствующих сделок. При расчете доли доходов в нее не включаются доходы в виде курсовой разницы и курсовой разницы, возникшей от переоценки выданных (полученных) авансов (п. 2, п. 11 ч. 2 ст. 250 НК РФ), а также доходы от уступки прав требования долга, который возник при признании доходов от операций в IT-сфере;

- не менее 7 сотрудников за отчетный период (среднесписочная численность).

Для организаций второй категории требования являются аналогичными – включение в реестр (в настоящее время существует только проект Постановления Правительства РФ "О ведении реестра организаций, оказывающих услуги (осуществляющих работы) по проектированию и разработке изделий электронной компонентной базы и электронной (радиоэлектронной) продукции"), получение не менее 90% доходов от соответствующих доходов (доходов от реализации услуг (работ) по проектированию и разработке изделий электронной компонентной базы и электронной (радиоэлектронной) продукции) и наличие среднесписочной численности работников не менее 7 человек в течение отчетного периода.

Также в рамках изменений по налогу на прибыль, отменяется возможность амортизации в отношении электронно-вычислительной техники, ранее предусмотренная п. 6 ст. 259 НК РФ. Теперь расходы на приобретение ЭВМ можно учесть в налоговой базе в качестве материальных расходов.

Условия для применения пониженных тарифов страховых взносов аналогичны перечисленным выше условиям в отношении налога на прибыль (включение в соответствующий реестр, получение не менее 90% доходов от указанных видов деятельности, минимальная среднесписочная численность сотрудников не менее 7 человек). С 2021 года пониженные тарифы страховых взносов являются следующими:

- на обязательное пенсионное страхование – 6%;

- на случай временной нетрудоспособности и в связи с материнством – 1,5%

- на обязательное медицинское страхование – 0,1%.

Таким образом, общая нагрузка по страховым взносам составит 7,6%. Напомню, что в текущей редакции нормы п. 5 ст. 427 НК РФ организации в сфере ИТ могут претендовать на пониженные тарифы по страховым взносам в общем размере 14 % (на ОПС – 8 %, на случай ВНиМ – 2 %, на ОМС – 4 %).

Подводя итог, следует отметить, что несмотря на то, что некоторые представители ИТ-индустрии негативно отзывались об изменениях в налогообложении НДС, в силу которых на льготу может претендовать меньшее число компаний, чем раньше, и более высокую эффективную ставку налогообложения при использовании ПО, чем в аналогичных режимах в иностранных государствах (например, IP-box на Кипре дает возможность использования эффективной ставки налогообложения доходов от использования программного обеспечения в размере 2,5 %), IT-маневр может стать эффективным инструментом для ряда компаний в сфере ИТ, чья деятельность с использованием ПО не связана с рекламой и реализацией товаров (услуг).

- Общие принципы, методы и формы налогового стимулирования

- Опыт развития в зарубежных странах

- Основные направления налоговой политики РФ в сфере инноваций

- Оценка эффективности

Государство заинтересовано в развитии технологий и науки, оно может влиять на этот процесс, используя фискальную систему и механизмы регулирования налогового бремени. С другой стороны, необходимо повышать спрос на инновационные технологии, заинтересованность в модернизации и создании новых технологий.

Налоговое стимулирование инноваций помогает в развитии технологий и науки.

Налоговое стимулирование инноваций на примере зарубежных стран показывает, что наиболее продуктивно использование сочетания нескольких механизмов и форм такого регулирования.

Общие принципы, методы и формы налогового стимулирования

Налоговая система должна регулироваться таким образом, чтобы не создавать препятствий для внедрения инноваций в производственные процессы. Таким образом, результаты научных исследований смогут приносить прибыль не только разработчикам, но и тем, кто использует эти результаты, увеличивая производительность труда.

По опыту применения в России и за рубежом эффективным считают механизм уточнения налогообложения сделок, совершаемых с использованием интеллектуальной собственности.

Рационально амнистирование, а не снижение НДС и таможенных сборов в части экспорта высокотехнологичных товаров. В Российской Федерации пристальное внимание инновациям начали уделять в 2014 г., когда из-за санкций разработали и поэтапно приняли комплекс мер налогового стимулирования развития промышленности и науки страны.

Законодательство о налогах и сборах было соответствующим образом изменено для поддержки инноваций, поощрения научных исследований и увеличения числа опытно-конструкторских разработок.

При изменении фискальной системы учитываются следующие основополагающие принципы:

- законность;

- ориентация на налогоплательщиков по категориям;

- учет того, какие проблемы потребуют решения в будущем;

- соразмерность;

- мотивация;

- интегрируемость.

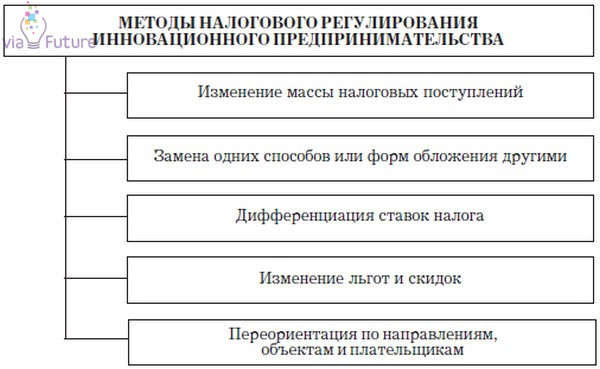

Методы налогового регулирования инноваций.

Формы налогового стимулирования в области поддержки инноваций должны соответствовать ряду требований:

- необходимость соблюдения национальной безопасности;

- учет конкурентоспособности отечественной фискальной системы;

- обеспечение налоговых доходов бюджета и баланс бюджетов разного уровня;

- сохранение социальной стабильности и предсказуемости;

- обязательность воспроизводства налоговой базы;

- устойчивость общественного устройства с точки зрения важных социальных характеристик.

По видам стимулирование исследований и внедрения новых технологий подразделяется на:

- перенос сроков уплаты налогов;

- предоставление рассрочки;

- налоговое инвестиционное кредитование.

В России используется ряд способов налогового стимулирования. Льготы и схемы поощрения закреплены в законе о налогах.

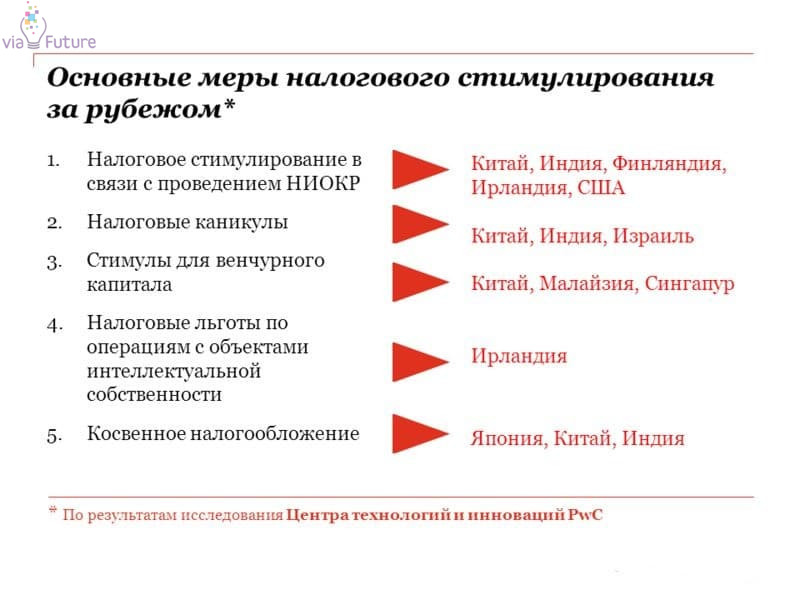

Опыт развития в зарубежных странах

Каждая страна реализует собственный набор решений по налоговому стимулированию инновационной деятельности. Первые результаты смягчения политики взимания платежей в бюджет страны получили в США в 50-х гг. прошлого века.

Вторая волна фискальных льгот прошла в промышленно развитых странах в 80-е гг. Во время мирового кризиса 2008 г. многие страны снова обратились к этому методу стимулирования развития экономики и промышленности.

Показателен пример Японии, которая в этом отношении занимает лидирующие позиции в мире. Там активно используется ускоренная амортизация в отношении научно-исследовательского оборудования и оснащения.

Разработан ряд скидок на платежи в государственный бюджет, учитывающих расходы на инновационные разработки и затраты, понесенные в связи с научными исследованиями. При покупке зарубежных технологий также действуют льготы и рассрочки.

Основные меры налогового стимулирования за рубежом.

В Швеции используют два основных механизма налогового поощрения инновационной деятельности. Скидку до 20% на разницу в затратах на научные и исследовательские работы получают те, кто в текущем году вложил больше, чем в прошлом. 10% от того, что потрачено на исследования, освобождается от налогообложения.

Льготы распространяются на крупный, средний и малый бизнес, но наиболее активно используются мелкими предприятиями и стартапами.

В США из налогообложения исключается ряд затрат, связанных с инновационной деятельностью. Это закупка оборудования, документации и технологий, проведение испытаний и сборка опытных образцов. Подобные методы используются в промышленно развитых странах Европы, в Америки и Австралии.

Одновременно с вычетами выделяются субсидии и гранты на разработки, разовые и регулярные скидки и льготы при создании рабочих мест и выплате зарплаты научно-исследовательскому составу лабораторий, научным сотрудникам.

Налоговое стимулирование в связи с проведением НИОКР.

Основные направления налоговой политики РФ в сфере инноваций

В Российской Федерации используется несколько форм налоговой стимуляции инноваций и научных разработок, внедрения новых технологий и оборудования на действующем производстве.

Прежде всего это освобождение от налога на добавленную стоимость при реализации НИОКР (научно-исследовательских и опытно-конструкторских работ), а также использовании результатов этой работы. Учет расходов на инновационные работы и исследования происходит при расчете НДС.

Как и в большинстве развитых стран, в России приняты повышающие коэффициенты, ускоряющие амортизацию основных средств при ведении научно-технической деятельности.

Амортизация может начисляться нелинейным способом, что снижает размер платежей в ФНС и позволяет развивающемуся предприятию достигнуть стабильности.

Основные направления государственного регулирования инновационной деятельности.

Средства целевого финансирования, направленные на НИОКР, освобождены от налогов на прибыль (статья 149 НК). Ввоз нового оборудования, не имеющего аналогов в России, происходит без уплаты таможенных пошлин и НДС (статья 149 НК).

Расходы на исследования, которые не принесли результата согласно планам, могут списываться, уменьшая налоговую массу (статья 262 НК). К расходам относят также траты на повышение квалификации и подготовку персонала. Действуют льготы на взносы организаций на научно-исследовательскую деятельность.

Оценка эффективности

Действенность государственных методов стимуляции инноваций доказана обширным международным опытом. В результате ожидаются стабильный экономический рост и повышение конкурентоспособности разработанных в России технологий.

Развитие фискальных стимулов движется в сторону увеличения гибкости и комбинирования механизмов, различающихся по форме и срокам действия, при достижении поставленных правительством целей.

Однако в действующем законодательстве есть несовершенства, которые уменьшают заинтересованность налогоплательщиков в использовании доступных форм снижения налоговой нагрузки. В результате возникают завышенные трансакционные издержки, обусловленные тем, что право на пользование льготами надо доказывать.

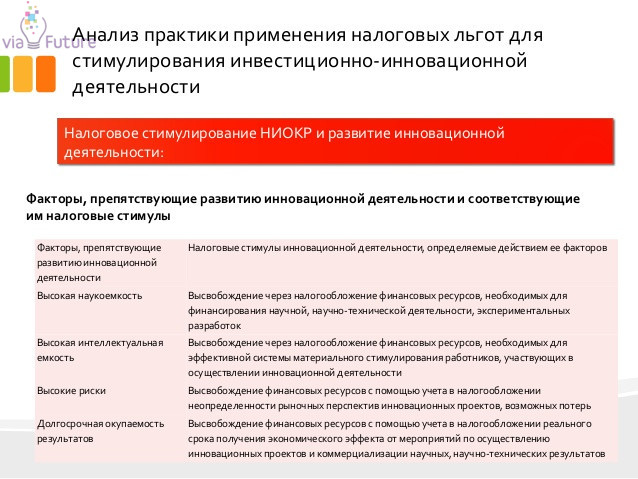

Анализ практики применения льгот для стимулирования инвестиционно-инновационной деятельности.

В первую очередь оказываются востребованы механизмы, связанные с учетом грантов и целевого финансирования, освобождение от НДС при получении патентов и ведении исследовательских работ. Часто используется ускоренная амортизация основных средств.

Наиболее активно налоговое стимулирование инноваций действует для предприятий, относящихся к государственному сектору. Это добывающая и перерабатывающая промышленность, научно-исследовательские предприятия, оборонные и приборостроительные производства.

К ним относятся учреждения образования и здравоохранения, культуры и охраны природы.

Мировая практика показывает, что более продуктивна ориентация на малый бизнес и молодые компании. Стартапы возникают на основе новых идей, требуют оригинальной подачи и стремятся опередить конкурентов, утвердившихся на ранке раньше.

Это дает мощные стимулы для развития. От 1 до 3 лет новый бизнес не приносит прибыли и выходит на самоокупаемость. В это время важно снизить налоговое бремя и дать возможность для роста, что и происходит благодаря продуманной политике налогового стимулирования.

Библиографическая ссылка на статью:

Пучило О.И. Налоговое регулирование инновационной деятельности // Экономика и менеджмент инновационных технологий. 2017. № 3 [Электронный ресурс]. URL: https://ekonomika.snauka.ru/2017/03/14282 (дата обращения: 12.04.2021).

Научный руководитель Удальцова Наталья Леонидовна

Финансовый университет при Правительстве РФ (г.Москва)

кандидат экономических наук, доцент

В современном мире научно-технический прогресс – это основной фактор экономического роста. Любая страна заинтересована в своем росте и развитии, а значит, особое внимание, должно уделяться инновационной деятельности. Данная сфера не может развиваться без эффективного государственного регулирования, так как процесс внедрения инноваций отличается длительностью, неоднозначностью и неопределенностью результата, высокими издержками.

Государственное регулирование – это комплекс мер, направленных на создание благоприятных условий для развития инновационной деятельности на определенном этапе экономического развития страны.

Государственное регулирование может осуществляться с помощью прямых и косвенных методов. К прямым методам относится непосредственно финансирование НИОКР и инновационной деятельности, к косвенным – методы налогового регулирования, которые включают налоговые льготы, отсрочку налогообложения.

Налоговое регулирование является одним из основных методов государственного регулирования инновационной деятельности. Одни из его элементов является предоставление налоговых льгот. Налоговые льготы решают несколько задач экономики, в том числе способствуют привлечению частного капитала в сферу инновационного развития и обеспечивают конкурентоспособность национальной экономики.

Налоговые льготы, предусмотренные российским законодательством условно можно разделить на 3 группы:

- Налоговые льготы для всех налогоплательщиков, занимающихся инновационной деятельностью;

- Налоговые льготы для налогоплательщиков, осуществляющих деятельность на территории особой экономической зоны;

- Налоговые льготы для организаций-участников проекта ИЦ «Сколково».

Основными налогами, в рамках которых и внедрены такие стимулирующие механизмы как налоговые льготы, являются налоги, которые несут наибольшую налоговую нагрузку, то есть НДС, налог на прибыль организаций, налог на имущество организаций. Исходя из этого, первую группу налоговых льгот можно представить в виде таблицы.[4с. 153]

Таблица 1. Налоговые льготы для всех налогоплательщиков

Не менее важны налоговые льготы второй группы, то есть относящиеся к налогоплательщикам, осуществляющим деятельность на территории особой экономической зоны. Аналогично их можно разделить на 3 подгруппы.

Таблица 2. Налоговые льготы для налогоплательщиков, осуществляющих деятельность на территории особой экономической зоны

Для организаций-участников проекта ИЦ «Сколково» можно выделить следующие группы налоговых льгот:

- Освобождение от уплаты НДС.

- Освобождение от уплаты налога на прибыль.

- Пониженный тариф страховых взносов.

В последние годы государство активно использует систему налоговых льгот, отметилась тенденция к их увеличению. Эффективное использование налоговых льгот действительно влияет на регулирование экономики, содействует перераспределению налогового бремени. Однако в настоящее время налоговое регулирование инновационной деятельности с помощью налоговых льгот затруднено. Это связано, прежде всего, с сырьевой специализацией экономики, отсутствием стабильного финансирования инновационных процессов и как следствие значительным технологическим отставанием России от мирового уровня.

Следует отметить, что изменение только нормативно-правовой базы не приведет к значительным улучшениям в экономике. Необходимо стимулирование повышенного интереса со стороны частного бизнеса, которое может быть достигнуто введением действительно эффективных налоговых льгот и общим реформированием научно-технической сферы.

В настоящее время систему налоговых льгот нельзя назвать совершенной. Изменения в налоговом кодексе часто непонятны налогоплательщикам, что не приводит к их правильному использованию. Кроме этого, отсутствие эффективного мониторинга использования налоговых льгот, в особенности по региональным и местным налогам, не отражает реальные изменения, происходящие в экономике.

С целью выявления значимых и эффективных налоговых льгот, а так же полноты и правильности их использования следует ввести ряд требований:

- Устанавливать максимально длительный срок действия льгот (так как процесс внедрения инновация отличается не только высокими издержками, но и длительностью);

- Обеспечить контроль над целевым использованием сэкономленных финансовых ресурсов (средства должны использоваться для инновационной деятельности, льготы по которой были получены);

- Выработать единые объективные критерии оценки эффективности налоговых льгот.[1]

Для реализации действенной политики налогового регулирования не менее важным аспектом является и изучение опыта зарубежных стран. Многие страны отличаются своими, индивидуальными способами стимулирования и регулирования инновационной деятельности.

В США особое внимание уделяется амортизации, которая непосредственно связана с налогом на прибыль организаций. Так, для оборудования, используемого в НИОКР, устанавливается пятилетний срок амортизации. Результатом ускоренной амортизации становится успешное стимулирование обновления производственных фондов.[2 с.3] В международной практике можно встретить положения, разрешающие в отдельных странах полное списание стоимости оборудования в первый год. Аналогом данной льготы в России является амортизационная премия, которая предусматривает размер максимального списания в первый год в размере 30% от стоимости оборудования.

Во Франции, например, применяются амортизационные каникулы, то есть отсрочка амортизации, которой пользуется предприятие, попавшее в трудное положение. Оно может вычесть из облагаемого дохода суммы амортизации с обязательством включить их в последующем в амортизацию, а до этого использовать эти средства на цели текущего финансирования для выхода из кризисной ситуации.

Таким образом, инновационная деятельность, которая является важнейшим составляющим успешного развития государства, не может быть реализована без государственного регулирования. Налоговое регулирование является одним из способов государственного регулирования. Непосредственно воздействуют на сферу внедрения инноваций такие инструменты как налоговые льготы. В настоящее время налоговое законодательство претерпевает ряд изменений, в том числе в сфере НИОКР. Положительным результатом является действие амортизационной премии, признание расходов на НИОКР независимо от их результата. Намечается тенденция к росту налоговых льгот. Однако не все они являются эффективными. Необходимо разработать ряд принципом, требований для выявления действенных налоговых льгот; разработать контроль над правильностью использования финансовых ресурсов предприятиями, применяющими данные налоговые льготы; изучить наиболее успешные методы налогового регулирования инновационной сферы зарубежных стран. Осуществление данных задач может стать предпосылкой к созданию эффективного механизма развития инноваций в России.

Библиографический список

- Власова Е.В., Баклушина Ю.А Налоговое регулирование инновационного развития экономики в условиях преодоления кризиса // Концепт. – 2015.- №4. – с.1-8

- Залибекова Д. З., Касимова Д. М. Налоговое регулирование инвестиционной и инновационной деятельности за рубежом // Евразийский юридический журнал. – 2015

- Куклина Е. А. Система налоговых льгот и стимулов и их эффективность (в контексте инновационного развития Российской Федерации) // Вестник ЛГУ им. А.С. Пушкина. – 2014.- №1. – с.118-128

- Попова Е. В. Налоговое стимулирование как метод регулирования инновационного развития территории/ Е.В. Попова// Региональное развитие.- 2014.- №3-4. – с.152-156

- Удальцова Н.Л. Системные проблемы и угрозы национальной инновационной системе России/ Н.Л. Удальцова // Экономика. Налоги. Право. – 2016.- №3. –с.113-119

- Удальцова Н.Л., Михелашвили Н.Р. Конкурентоспособность национальной инновационной системы России: аналитический обзор // Креативная экономика. — 2016. — Том 10. — № 1. — с. 9-20.

Термина «IT-компания» в Налоговом кодексе нет. Но на налоговые льготы могут претендовать организации, которые занимаются следующими видами деятельности.

- Разрабатывают и продают программное обеспечение (ПО) и базы данных (БД).

- Оказывают услуги по адаптации и модификации ПО и БД.

- Устанавливают, тестируют и сопровождают ПО и БД.

Для удобства такие организации в дальнейшем называю IT-компаниями. Для них государство снизило ставки по налогам и взносам и предусмотрело другие льготы.

В 2020 году IT-компании используют сниженную ставку по страховым взносам. Вместо общего тарифа в 30% платят взносы по ставке 14%. Вы можете получить льготу IT-компаний по взносам, если подходите под условия.

- Компания аккредитована в Минкомсвязи.

- Не менее 90% доходов получает от деятельности в IT.

- Среднесписочная численность сотрудников — минимум семь человек.

Если вы выполняете два других условия, по доходам и численности сотрудников, то можете применять льготные ставки по взносам с того месяца, когда организацию включили в реестр. Например, вас аккредитовали 15 сентября 2020 года, значит, пользуетесь льготой с 1 сентября.

Продлевать аккредитацию не требуется: льгота доступна, пока соблюдаете все условия. Но если перестанете соответствовать, то должны пересчитать взносы по стандартным тарифам с начала года.

ПРИМЕР: В 2019 году компания соответствовала условиям по доходу и численности. В январе 2020 года получила аккредитацию Минкомсвязи и с тех пор пользуется льготой по страховым взносам.

Если по итогам 2020 года окажется, что среднесписочная численность сотрудников — менее 7 человек, то придется доплатить взносы за весь год по стандартной ставке в 30%.

Сведения о количестве сотрудников компании раз в год сдают в ИФНС. Долю доходов от деятельности в IT по отчетности не определить. Но нарушение могут выявить налоговики во время выездной проверки.

Так что вы самостоятельно контролируете соблюдение условий по доходам и количеству сотрудников, и своевременно платите взносы, если перестали им соответствовать. Иначе после проверки вам придется доплачивать не только взносы, но и платить пени и штраф, его размер — 20% от неуплаченной суммы.

ПРИМЕР: Выручка компании за год — 10 млн ₽. Если компания произведет 1 млн ₽ затрат, не относящихся к НИОКР, то облагаемая база по налогу на прибыль будет равна

База по налогу на прибыль = 10 млн ₽ - 1 млн ₽ = 9 млн ₽

Если же организация произведет за год 1 млн руб затрат на НИОКР, то облагаемая база по налогу на прибыль будет меньше:

База по налогу на прибыль = 10 млн ₽ - 1 млн ₽ х 1,5 = 10 млн ₽ - 1,5 млн ₽ = 8,5 млн ₽

Льгота действует для расходов, которые входят в утвержденный перечень. Например, к НИОКР относят разработку средств информационной безопасности, методов поиска информации в базах данных, систем управления транспортом.

Если вы использовали льготу, то должны обосновать расходы. Для этого вместе с декларацией по налогу на прибыль сдайте в ИФНС отчет о проведенных НИОКР. Налоговики проверят данные, и, если потребуется, привлекут экспертов, чтобы подтвердить достоверность отчета.

Для пользования льготой аккредитация в Минкомсвязи не нужна, требований по доходам и количеству сотрудников тоже нет.

Мгновенная амортизация. Крупные IT-компании, которые работают в основном на экспорт, могут сразу списать на затраты стоимость приобретенной электронно-вычислительной техники.

Обычно после покупки объекта дороже 100 000 ₽, налоговую базу по налогу на прибыль уменьшают на его стоимость постепенно в течение нескольких лет. Такой способ списания затрат называют амортизацией.

В данном случае амортизацию не используют. Можно сразу существенно уменьшить налог на прибыль в том периоде, когда купили новое оборудование.

Чтобы получить право на льготу, IT-компания должна соблюсти все условия:

- Иметь аккредитацию в Минкомсвязи.

- Получать не менее 90% дохода от деятельности в IT. В том числе не менее 70% — от иностранных клиентов.

- Среднесписочная численность сотрудников — не менее 50 человек.

Если нарушить любое из этих условий, воспользоваться льготой будет нельзя.

По закону, юрлица и ИП в сфере IT освобождаются от НДС, если продают исключительные права на ПО и БД, а также права на их использование по лицензионному договору. Но льготы IT-компаниям по НДС касаются только перечисленных выше продуктов, а не деятельности в целом.

Чтобы воспользоваться льготой, аккредитация в Минкомсвязи не нужна. Ограничений по доходам и количеству сотрудников тоже нет.

Важно: Перечисленные ниже льготы недоступны компаниям, если разработанные ими ПО и БД дают возможность размещать или просматривать рекламу, находить продавцов или покупателей, заключать сделки.

Налоговики пока не разъяснили, на какие именно виды ПО и БД не будут распространяться льготы в 2021 году. Если вы сомневаетесь в своем праве на льготные ставки — обратитесь за разъяснением в свою ИФНС.

Максимальный срок для ответа на запрос налогоплательщика — 60 календарных дней. Отправьте запрос не позднее 1 ноября 2020 года, тогда гарантированно получите ответ до начала 2021 года. Форма запроса не регламентирована: опишите свою ситуацию, расскажите об особенностях вашего ПО и БД.

Ставку по страховым взносам снизят до 7,6%. Если в 2020 году для IТ-компаний действует льготная ставка в 14%, то с 2021 года она составит 7,6%.

Вы можете претендовать на новую льготу, если продаете и обслуживаете программы и базы данных собственной разработки. Продаете и обслуживаете ПО и БД других разработчиков — платите с 2021 года взносы по стандартной ставке в 30%.

Для получения льготы в 2021 году вам нужно аккредитоваться в Минкомсвязи и соблюдать другие условия. Не менее семи сотрудников, доходы в сфере ИТ — не менее 90%.

Ставку налога на прибыль снизят с 20% до 3%. Все 3% зачисляются в федеральный бюджет. То есть налог можно перечислять одним платежом, а не двумя, как раньше.

Вы можете получить льготу по налогу на прибыль, если соответствуете условиям. Продаете и обслуживаете ПО и БД собственного производства, есть аккредитация в Минкомсвязи, у вас не менее семи сотрудников, доходы от деятельности в IT — не менее 90%.

Мгновенной амортизации не будет. С 1 января 2021 года прекратит действовать льгота, которая позволяет крупным IT-компаниям единовременно списывать стоимость купленной компьютерной техники.

Меньше компаний смогут применять льготу по НДС. С 2021 года вы можете не начислять НДС, только если продаете ПО и БД, включенные в единый реестр российских программ для ЭВМ и баз данных. То есть в 2021 году количество плательщиков НДС в IT вырастет.

Важно: Сейчас для небольших организаций в IT самый выгодный налоговый режим — упрощенка. Но если ваша IT-компания работает с прибылью и подходит под все требования для использования новых льгот, то с 2021 года вам выгоднее работать на общей системе налогообложения (ОСНО).

Новые условия делают ОСНО дешевле. С учетом всех льгот в 2021 году вы заплатите на ОСНО по налогу на прибыль всего 3%, в то время как стандартная ставка на УСН «Доходы минус расходы» — 15%.

CEO S4 Consulting

Айгуль Шадрина, CEO S4 Consulting, рассказывает, какие льготы сможет получить IT-компания в 2021 году, как работать с ними и как это отразится на налоговой нагрузке бизнеса.

Налоговый маневр в IT отрасли

31 июля 2020 года был подписан закон о «налоговом маневре в IT отрасли» (п. 1 ФЗ-265 от 31.07.2020). Этот закон говорит о льготах по налогу на прибыль и страховым взносам, но вводит также ограничение на реализацию ПО и услуг по разработке без обложения НДС. Насчет этого в одно время поднялся большой шум в комьюнити IT-предпринимателей. Однако с НДС не все так просто, мы это разберем ниже.

Льготы, которые сможет применять IT-компания с 2021 года:

15%, как у обычных компаний (пункт 9 (а, б) статьи 2 №102-ФЗ от 01.04.2020). Льгота распространяется на всех сотрудников, от уборщиц до генерального директора.

Подробнее рассмотрим вопрос с НДС.

Льгота по НДС регулируется п.п. 26 п. 2 ст. 149 НК РФ. До 31.12.2020 формулировка закона позволяет не облагать НДС реализацию от предоставления прав на использование ПО и при продаже исключительных прав на это ПО.

Конкурс ВТБ – придумай имя голосовому помощнику и выиграй Iphone 12

Если перевести на понятный язык, то до 31 декабря 2020 года любая компания, которая разрабатывает программный IT-сервис и предоставляет доступ в этот сервис по лицензионному договору, может не облагать эту реализацию НДС. То же самое касается компаний, которые ведут разработку на заказ, только в их случае нужно передавать исключительные права на использование ПО (по сути передача интеллектуальной собственности).

С 01.01.2021, чтобы воспользоваться этой льготой, потребуется включить разработанное ПО и базы данных в единый реестр российских программ для электронных вычислительных машин и баз данных (п. 1 ФЗ-265 от 31.07.2020). Это будет дополнительное бюрократическое препятствие для получения льготы IT-компанией, особенно для компаний, которые осуществляют заказную разработку (аутсорсинг).

В этом законе отдельно отмечается, что льготой не смогут воспользоваться площадки, которые дают возможность рекламного размещения (например, рекламная площадка желтого поисковика).

Дополнительные особенности работы с этим «льготным НДС»:

- IT-компания, работающая на ОСН (общей системе налогообложения) и реализующая свое ПО с помощью этой льготы без НДС, не сможет принять входящий НДС к вычету, который был направлен на эту реализацию (п. 1 ст. 171 НК РФ, п. 4 ст. 166 НК РФ). Если компания для разработки ПО пользовалась услугами и товарами подрядчиков с НДС, то она не сможет принять к вычету этот НДС от подрядчика.

- Однако в этом случае (пункт 1) компания на ОСН сможет учесть размер НДС в стоимости товаров и услуг, тем самым уменьшив налог на прибыль (п.п. 1 п. 2 ст. 170 НК РФ). Например, компания купила услугу у поставщика на ОСН за 120 рублей, в том числе 20 рублей НДС. Если реализация компании не облагается НДС, то организация примет в расходы 120 рублей (100 рублей стоимость услуг, 20 рублей НДС). Если организация облагает реализацию НДС, то организация примет в расходы 100 рублей (только стоимость товара), а НДС примет к вычету.

- Если покупателем IT-компании является компания на ОСН, которая требует входящий НДС, чтобы принять его к вычету, то IT-компания должна выставить реализацию с НДС по 20% ставке. Иначе покупатель не сможет принять НДС к вычету (отсылка к первому пункту).

- Если покупателем IT-компании является компания на УСН и IT-компания не будет пользоваться льготой (будет выставлять реализацию с 20% НДС), то в этом случае покупателю не будет выгодно сотрудничать с такой компанией, потому что она не сможет принять НДС к вычету. Если же IT-компания будет использовать льготу, то предложение для покупателя на УСН будет таким же, как от других подрядчиков на УСН.

Если подытожить, то:

- Небольшие IT-компании в основном работают на УСН 6% или УСН 15%, поэтому маневр в НДС и по налогу на прибыль их будет мало касаться.

- IT-компании, которые работают на ОСН — это в основном крупные IT-компании, работающие с крупными заказчиками, которые так же на ОСН. Они, скорее всего, вообще не применяют эту льготу, чтобы давать НДС к вычету для своих покупателей.

- Компании на ОСН, которые оказывали услуги по разработке сайта для подрядчиков на УСН, не смогут применять льготу, потому что не смогут зарегистрировать сайт в реестре.

Так что нельзя однозначно сказать, что условное «лишение льготы по НДС» значительно увеличит налоговую нагрузку компании на ОСН или отвернет множество клиентов. Нужно считать.

Ниже приведена таблица с размером ставок до 2021 и после 2021 года.

Как получить льготы и как с ними работать

Для того чтобы применять льготы с 2021 года, организация должна получить аккредитацию Минцифры и включить свое ПО в единый реестр российских программ для электронных вычислительных машин и баз данных:

- Выручка от реализации ПО и баз данных должна составлять не менее 90%. Причем для давно функционирующей организации выручка считается за девять месяцев предыдущего года (организация хочет применять льготы в 2021, значит, за 9 месяцев 2020 года у нее должна быть выручка от реализации ПО в 90%), а для недавно созданной — за последний квартал (организация открылась в 2021 году, сдала квартальную отчетность, и если выручка от реализации ПО составляет 90%, то она может применять льготы).

- Среднесписочное количество сотрудников должно составлять не менее семи человек, по максимальному количеству ограничений нет. Условия соблюдения критерия для давно функционирующих организаций и для недавно открытых такие же, как для выручки. Среднесписочное число рассчитывается следующим образом = [общее количество сотрудников за девять месяцев или за последний квартал, которые были в компании] / [девять месяцев или три месяца].

- Для получения льгот по НДС потребуется подать документы через сайт реестра. Главные условия получения льгот: чтобы ПО попадало в коды продукции (их можно найти в приложении №1 к официальной методичке с сайта реестра), чтобы ПО попадало в нужный класс программного обеспечения (приложение №2 из официальной методички), чтобы организация имела исключительные права на ПО, доля участия граждан РФ составляла более 50% (пункт 2). Полные официальные требования указаны в правилах ведения реестра, пункт 5.

Как получить льготы

Налог на прибыль и страховые взносы

Чтобы получить льготы по страховых взносам и налогу на прибыль, нужно заполнить два документа для аккредитации в Минцифре:

С получением льготы по НДС придется попотеть:

- Нужен аккаунт организации в ЕСИА (по сути, Госуслуги). Если вы хоть раз сдавали отчетность по ООО, ваш бухгалтер уже должен был создать учетную запись.

- Нужна ЭЦП для подписи заявлений.

- Нужно подать заявление о регистрации ПО в реестр через сайт реестра (пункт 19). Авторизация в реестре происходит через ЕСИА. Вам потребуется зайти в личный кабинет и подать заявление: указать необходимые данные и приложить пакет документов. Список документов указан в официальной инструкции. Среди этих документов: устав; документы, подтверждающие исключительность права владения ПО; техническая документация и другие.

Исчерпывающий список документов для подачи заявления представлен в этом документе (пункт 14 и 15).

Решение о регистрации заявления принимается в течение 20 рабочих дней после подачи всех документов (пункт 36).

Далее заявление рассматривается Экспертным советом по программному обеспечению Минцифры. Решение может приниматься до 65 рабочих дней (пункт 10), но обычно происходит быстрее.

По регламенту общий срок включения ПО в реестр составляет до 85 рабочих дней (

3,5 месяца), так что если вы хотите с 2021 применять освобождение от НДС, то лучше уже сейчас подавать документы на регистрацию (тем более что вас могут развернуть, если, например, подадите не те документы или не предоставите всю информацию).

На сайте реестра можно посмотреть, какое ПО находится в реестре. Сейчас там порядка 8140 программных продуктов.

Как работать после получения льгот, чтобы сохранить право их использования

Налог на прибыль и страховые взносы

Вам нужно будет соблюдать пропорцию по выручке на уровне 90% и поддерживать уровень среднесписочного количества сотрудников не менее чем из семи человек.

В договорах нужно внимательно обратить внимание на наименование услуги. Оно должно содержать формулировку «Разработка программного обеспечения для электронно-вычислительных машин» или «Разработка базы данных для электронно-вычислительных машин». Формулировки можно взять прямо из условий применения льготы на сайте Минкомсвязи.

В остальном нужно следить за первичкой так же, как по другим документам, чтобы были все подписи и печати, корректные реквизиты с суммами.

Минцифра будет контролировать выполнение этих требований с помощью статистической отчетности, которую обязаны предоставлять юридические лица, прошедшие аккредитацию.

Главный критерий освобождения от НДС — наличие ПО в реестре. Исключить ПО из реестра могут по следующим причинам (пункт 68):

- Если организация самостоятельно подаст сведения об исключении ПО из реестра.

- Если организация передаст исключительные права на ПО организации, которая имеет в своем капитале более 50% иностранного присутствия (подпункт (а) пункта 5 и 42 Правил).

- Если обнаружится факт передачи недостоверных данных организацией в реестр при подаче заявления о включении в реестр и при изменении сведений.

- Один раз в год уполномоченный орган будет проверять действительность данных в реестре. Если будут найдены несоответствия, то ПО исключат из реестра. Методика проведения проверки устанавливается уполномоченным органом. (Пункт 30(4) Правил).

- Если организация не уведомит об изменениях в ПО в течение пяти рабочих дней после вступления в силу этих изменений. Например, уведомлять нужно при изменении следующих параметров:

- названия ПО;

- кода продукции в соответствии с Общероссийским классификатором продукции;

- адреса с документацией по ПО;

- класса ПО;

- адреса страницы, на которой размещена информация по стоимости ПО;

- остальные пункты можно найти в пункте 30 и 4 Правил.

Государство оставило возможность освобождения реализации от НДС при продаже ПО, но сделала процедуру получения «льготы» бюрократизированной. Компаниям придется потратиться на хорошего юриста и поддерживать актуальность данных в реестре. Юридические компании берут за эту услугу от 80 до 200 тысяч рублей.

Таблица требований к организациям до 31.12.2020 и после 01.01.2021 года:

Что поменяется для IT-компаний после налогового маневра

Сравним, какая налоговая нагрузка будет у IT-компании в 2020 году и в 2021 году при условии наличия аккредитации в Минкомсвязи и отсутствии регистрации ПО в реестре.

- Выручка = 50 млн рублей в год без учета НДС;

- Расходы на подрядчиков и товары = 10 млн рублей в год без учета НДС;

- Зарплата на руки по всем сотрудникам = 17,4 млн рублей в год;

- НДФЛ = 2,6 млн рублей в год;

- НДС с выручки = 50 * 20% = 10 млн рублей в год;

- НДС входящий с подрядчиков = 10 млн * 20% = 2 млн рублей в год.

Для ОСН

Отдельно выделим комбо, которое может значительно сократить налоговую нагрузку IT-компании без пляски с включением ПО в реестр:

- Компании нужно получить аккредитацию Минцифры, чтобы получить льготы по страховым взносам.

- Компании нужно стать резидентом «Сколково». Подробно разберем этот кейс в следующей статье.

Резидентство позволяет получить освобождение от уплаты НДС (п. 1, ст. 145.1 НК РФ) и налога на прибыль (п.1, ст. 246.1 НК РФ).

Для общей системы налогообложения получатся следующие значения:

Налоговая нагрузка для компаний на ОСН до и после 01.01.2021 года

Если организация не будет регистрировать свое ПО в реестре и начнет выставлять НДС с реализации, то у организации появится НДС в размере 10 млн рублей в год. При этом организация сможет принять входящий НДС к вычету и уменьшить НДС к уплате (вместо 10 млн рублей уплатит 8 млн рублей).

Отметим, что НДС — это не налог организации, а косвенный налог. Это значит, что НДС платит покупатель организации, а организация его только перечисляет в бюджет — является налоговым агентом.

Если рассмотреть уплату в данном примере, то исходящий НДС в 10 млн рублей платит покупатель организации, а 2 млн рублей входящего НДС платит сама организация.

Если рассматривать это в рамках рынка, то для клиентов ваши услуги станут дороже на 20%, если ранее им не требовался входящий НДС. Соответственно, вы можете их потерять, если они находятся на УСН, потому что им будет выгоднее обратиться к компании на УСН.

Если у вас все клиенты ОСН, то для вас в плане НДС ничего не изменится. Если у вас множество клиентов на УСН, то в этом случае вы можете уменьшить стоимость услуг за счет прибыли компании (что нелогично делать), либо придется регистрировать ПО в реестре.

Расход компании на страховые взносы после получения льготы уменьшится практически в два раза (с 14% до 7,6%). По налогу на прибыль выгода получается в

семь раз (с 20% до 3%).

Так что налоговый маневр для компаний на ОСН выходит не таким уж и плохим. Крупные компании все равно работают с НДС и льготу все же можно получить, но процесс значительно усложняется. Но существенный минус присутствует — для покупателей на УСН услуги станут на 20% дороже, если компания-разработчик не внесет свое ПО в реестр.

Для УСН 6%

Для компаний на УСН 6% будет значительная экономия на страховых взносах, сумма налога УСН 6% уменьшается на величину страховых взносов, но не более чем на половину от суммы налога УСН 6% (подпункт 3 пункта 3.1 статьи 346.21 НК РФ). Формула расчета налога такая:

Сумма УСН 6% = [Выручка * 6%] — [сумма страховых взносов]

Если сумма страховых взносов больше, чем [выручка * 6%]/2, то размер УСН 6% можно уменьшить только на [выручка * 6%]/2. Например такая ситуация вышла в нашем примере:

- 50 000 000 * 6% = 3 000 000 рублей;

- 3 000 000 / 2 = 1 500 000 рублей;

- 1 500 000 Итоговая налоговая нагрузка IT-компаний до 2020 года и с 2021 года

Ранее формулировка п.п. 26 п. 2 ст. 149 НК РФ позволяла делать сайты и не выставлять НДС (сайт попадает под определение программы для ЭВМ по статье 1261 ГК РФ), то с 01.01.2021 это будет невозможно. У вас просто не примут заявку на регистрацию этого ПО, вы не сможете вписать корректные коды продукции и класс ПО.

Если вы работали на ОСН и ваши основные заказчики были на ОСН, то вы почувствуете сильное облегчение налоговой нагрузки из-за снижения страховых взносов и налога на прибыль (с НДС изменений не будет). Ваша налоговая нагрузка может получиться ниже, чем у компаний на УСН 6%.

Если вы работаете на ОСН и пользовались льготой, чтобы делать реализацию без НДС для подрядчиков на УСН, то вам придется внести свое ПО в реестр. А если вы разрабатывали сайты, то вы больше не сможете применять льготу по НДС.

Если вы на ОСН и ваши основные заказчики — иностранные компании не из России, ваша налоговая нагрузка будет практически нулевая или даже государство будет доплачивать вам (за счет вычетов по НДС). Зависит от структуры расходов.

Если вы на УСН 15% или УСН 6%, то у вас будет значительная экономия — в два раза — на страховых взносах.

Если вы хотите сократить свою налоговую нагрузку до минимума, получайте аккредитацию в Минцифре и становитесь участником «Сколково».

Фото на обложке: Shutterstock/Akira Kaelyn

Изображения в тексте предоставлены автором

Читайте также: