Налоговая проверка пострадавших отраслей

Опубликовано: 11.05.2024

Эксперт по правовым вопросам Московского отделения "ОПОРЫ РОССИИ", сооснователь и совладелец юридической компании URVISTA

специально для ГАРАНТ.РУ

На фоне экономического кризиса, вызванного пандемией COVID-19 чиновникам в 2020 году пришлось существенно скорректировать правила проведения контрольно-надзорных мероприятий в отношении юрлиц и ИП. Снижение бремени госконтроля было заявлено в качестве одной из мер поддержки бизнеса со стороны государства. В этой связи в начале апреля появилось Постановление Правительства РФ от 3 апреля 2020 г. № 438 "Об особенностях осуществления в 2020 году государственного контроля (надзора), муниципального контроля и о внесении изменения в п. 7 Правил подготовки органами государственного контроля (надзора) и органами муниципального контроля ежегодных планов проведения плановых проверок юридических лиц и индивидуальных предпринимателей" (далее – Постановление № 438), которое полностью запрещало проведение проверок в плановом режиме в отношении субъектов МСП с апреля по декабрь включительно, а внеплановые проверки субъектов МСП и иных юрлиц и ИП ограничивало только основаниями, прямо перечисленными в п. 1 Постановления № 438.

Таким образом, с апреля этого года контрольно-надзорные органы были вправе проводить плановые проверки только в отношении юрлиц и ИП, не являющихся субъектами МСП, и то только при условии, что их деятельность относится к первому классу опасности, либо сопряжена с высокими или чрезвычайными рисками, либо их деятельность подпадает под режим постоянного госконтроля или госнадзора. Что же касается внеплановых проверок, то они могли проводиться как в отношении субъектов МСП, так и в отношении любых юрлиц и ИП только в случаях, если основаниями для их проведения являлись факты причинения или угрозы причинения вреда жизни и здоровью людей, возникновению техногенных или природных чрезвычайных ситуаций и некоторые другие случаи, прямо перечисленные в Постановлении № 438.

Как будут скорректированы проверки в 2021 году?

В наступающем году влияние коронавирусной повестки будет продолжаться и вносить свои коррективы в контрольно-надзорную деятельность над субъектами предпринимательской деятельности. Новая нормативно-правовая база уже сформирована и в ближайшее время мы увидим новые правила в действии. В целях корректировки регулирования контрольно-надзорной деятельности Правительство РФ выпустило Постановление Правительства РФ от 30 ноября 2020 г. № 1969 "Об особенностях формирования ежегодных планов проведения плановых проверок юридических лиц и индивидуальных предпринимателей на 2021 год, проведения проверок в 2021 году и внесении изменений в пункт 7 Правил подготовки органами государственного контроля (надзора) и органами муниципального контроля ежегодных планов проведения плановых проверок юридических лиц и индивидуальных предпринимателей" (далее – Постановление № 1969), которое определяет особенности проведения проверок в плановом режиме на 2021 год. Оно уже вступило в силу. Кроме этого, с 1 июля следующего года вступают в силу большинство норм нового Федерального закона от 31 июля 2020 г. № 248-ФЗ "О государственном контроле (надзоре) и муниципальном контроле в Российской Федерации" (далее – Закон № 248-ФЗ). Этим законом устанавливаются базовые "правила игры" в сфере осуществления госконтроля во многих сферах деятельности. В этих документах прописывается множество различных правовых нюансов, которые будут непосредственно влиять на процесс проведения проверок в отношении бизнеса. Но в рамках этой колонки мы рассмотрим только три очень важных момента, правильное понимание которых убережет отечественный бизнес от многих иллюзорных ожиданий и совершения роковых ошибок. Итак, нас прежде всего интересует:

- Продление моратория на плановые проверки;

- Дистанционные проверки;

- Появление новой формы контроля под названием "инспекционный визит".

Рассмотрим каждый из этих моментов подробнее.

Особенности и подводные камни моратория на проверки в 2021 году

Согласно п. 7 Постановления № 1969 Правительство РФ запрещает контролирующим органам включать в план осуществления проверочных мероприятий субъектов так называемого малого предпринимательства, под которыми понимаются представители малого и среднего бизнеса, включенные в реестр МСП. Однако, в отличии от полного "табу" на проверки в плановом режиме, установленного Постановлением № 438 в этом году, новые правила выводят за рамки этого запрета несколько групп представителей бизнеса, нахождение которых в госреестре МСП не спасает от проведения проверки. Иными словами, окно возможностей для проверяющих оставили приоткрытым.

Пункт 8 Постановления № 1969 позволяет проведение проверочных мероприятий в плановом режиме у субъектов МСП, в отношении которых контролирующие органы располагают информацией о:

- привлечении к административной ответственности в связи с совершением грубого правонарушения;

- дисквалификации или приостановки деятельности;

- приостановке или аннулировании лицензии.

При этом, негативная информация на субъекта МСП рассматривается в рамках трех лет с момента проведения проверок, по итогам которых были применены указанные выше наказания. Таким образом, очевидно, что если контролирующие органы имеют на субъекта МСП компромат в пределах трехлетнего срока давности, они имеют полное право провести у него плановую проверку в 2021 году, невзирая на мораторий. Понимание этого обстоятельства может сыграть ключевую роль при определении стратегии защиты бизнеса от произвола чиновников. Ведь многие субъекты МСП, узнав из СМИ общую информацию о продлении моратория на 2021 год и не вникнув во все детали, расслабятся и не будут готовиться к проверке. Между тем, прежде чем забыть о плановых проверках, вначале следует поинтересоваться, было ли исключено юрлицо или ИП из сводного ежегодного плана проведения плановых проверок. Подробную информацию об этом можно получить уже с 15 декабря 2020 года, поискав себя в планах контролирующих органов на 2021 год.

Не стоит рассчитывать на избавление от плановых проверок и субъектам МСП, которые в силу характера своей деятельности находятся под федеральным надзором (в сферах обеспечения радиационной безопасности, использования атомной энергетики, защиты гостайны, внешнего контроля качества работы аудиторских организаций), а также тем ИП и юрлицам, которые не попали под действие моратория в текущем году.

Дистанционные проверки: развеиваем мифы

Дистанционные проверки, а точнее иллюзия замены обычной проверки дистанционной, стали еще одним опасным заблуждением отечественного бизнеса. Действительно, в Постановлении № 1969, прямо в п. 1 идет речь о том, что проверки юрлиц и ИП могут быть проведены в дистанционном режиме, например при помощи видеосвязи. Многие СМИ радостно подхватили эту новость и тут же превратили ее в фейк, сообщив, что проверки будут проводиться только дистанционно. Если мы откроем Постановление № 1969 и внимательно его прочитаем, то становится абсолютно ясно, что законодатель предлагает дистанционное взаимодействие между проверяющим и проверяемым только в качестве возможного решения. Не более того. Иными словами, проверяющий вправе принять решение о дистанционной проверке. Вправе, но не обязан.

Инспекционный визит: противоречия законодательства и новые мифы

Закон № 248-ФЗ, который вступит в силу с 1 июля 2021 года в ст. 56 предусматривает введение новой формы контроля, которая называется инспекционный визит. А ст. 70 раскрывает само это понятие и особенности его проведения. Согласно ст. 70 Закона № 248-ФЗ под инспекционным визитом следует понимать выездное контрольное мероприятие, которое может длиться не более одного рабочего дня и которое проводится по месту нахождения/ведения деятельности проверяемого субъекта либо по месту нахождения объекта контроля. В ходе проведения визита проверяющие вправе осуществлять осмотр, опрос, инструментальное обследование, истребовать документацию и требовать письменных объяснений. Особое внимание следует обратить на тот факт, что, согласно п. 4 ст. 70 Закона № 248-ФЗ, инспекционный визит проводится без предварительного уведомления проверяемого субъекта. А согласно п. 5 ст. 2, сфера применения Закона № 248-ФЗ, а значит и сфера применения такой формы контроля как инспекционный визит, не может применяться в отношении 24 сфер госконтроля, в том числе налогового, таможенного и валютного. Таким образом, развеивается еще один фейк-ньюс о том, что инспекционные визиты заменят плановые налоговые проверки. Действительно, в п. 2 Постановления № 1969 мы видим, что Правительство РФ допускает замену плановой проверки инспекционным визитом после 1 июля 2021 года. Но, поскольку Закон № 248-ФЗ не применяется в сфере налогового контроля, следует понимать, что к налоговым проверкам это не имеет никакого отношения. А именно налоговые проверки и интересует большинство субъектов бизнеса. Также откровенные вопросы вызывает и противоречивость п. 3 Постановления № 1969, который, ну, никак не бьется с п. 4 ст. 70 Закона № 248-ФЗ. В п. 3 Постановления № 1969 говорится о том, что в случае замены плановой проверки инспекционным визитом проверяемый субъект (юрлицо или ИП) должен быть уведомлен об этом в течение 10 рабочих дней с момента вынесения контролирующим органом такого решения. А в п. 4 ст. 70 Закона № 248-ФЗ, прямо говорится о том, что инспекционный визит проводится без уведомления проверяемого лица. Как будут разрешены эти противоречия на практике? Пока это трудно представить. Время как обычно расставит все по местам.

В сухом остатке…

Несмотря на то, что государство пытается скорректировать деятельность контролирующих органов в пользу малого и среднего бизнеса, расслабляться точно еще рано:

- во-первых, мораторий 2021 года затронет не всех субъектов МСП, поскольку законодатель предоставляет контролирующим органам много возможностей "пошерстить" бывших нарушителей по полной. А за три последних года нарушителей наберется довольно много;

- во-вторых, не стоит питать иллюзий по поводу введения дистанционных проверок и инспекционных визитов. И то и другое представляет собой лишь возможные формы контроля, применение которых не затронет тех юрлиц и ИП, кем контролирующие органы заинтересовались всерьез и надолго.

Таким образом, ожидать реального ослабления госконтроля в 2021 году, на мой взгляд, не стоит. Наоборот, следует быть готовым к любым поворотам судьбы, поскольку Правительство РФ закладывает фундамент коронавирусной повестки и на будущий год.

Малый бизнес освободили от плановых проверок на 2021 год. Но он не распространяется на внеплановые проверки - только на плановые, которые проводятся 1 раз в 3 года.

Какие проверки возможны, каких ожидать и что делать - читайте далее.

Какие проверки

Налоговым кодексом предусмотрены плановые и внеплановые проверки (согласно пп. 2 п. 1 ст. 32 НК РФ). Оформили информацию о них в таблице ниже.

Виды проверок / Свойства

Проверки, которые проводятся по заранее установленному плану.

Проверки, которые проводятся по уведомлению налогового органа.

по заявлению потребителей либо третьих лиц.

Основание для визитов налоговых инспекторов

Налоговые органы обязаны регулярный осуществлять контроль (согласно требованиям налогового законодательства).

отсутствие реакции на предписание налогового органа в рамках оговоренного срока;

если проверка является условием для выдачи специального разрешения (лицензии) или разрешения (согласования);

обращение граждан (с доказательствами) об угрозе и причинению вреда организацией или бизнесменом жизни, здоровью граждан, животных, растений, окружающей среде, объектам культурного наследия народов России, безопасности государства;

нарушение прав потребителей; нарушения требований к маркировке товаров;

обнаружение фактов, которые могут вести к нарушениям;

отдельное поручение Президента РФ, Правительства РФ, требование прокурора на основании предоставленных фактов.

Согласно налоговому Законодательству налоговая проверка обязательно произойдет по факту предоставления налоговой отчетности — сообщается на официальном сайте ФНС.

Плановые и внеплановые проверки бывают следующих подвидов:

Камеральная налоговая проверка – это проверка соблюдения налогового законодательства на основе налоговой декларации, данных бухгалтерского учета и других документов.

Проверка начинается после подачи декларации в налоговый орган без уведомления налогоплательщика и длится около 3-х месяцев.

Истребование документов у налогоплательщика,

Истребование документов у контрагентов,

Участие переводчика или стороннего эксперта,

Осмотр документов и предметов с согласия налогоплательщика.

Выездная налоговая проверка - проверка с посещением представительства организации и проводится в отношении налога на прибыль организации.

Срок проведения - 1-6 месяцев (зависит от вида проверки и используемых инструментов).

требование документов (информации),

получение экспертного заключения,

Вместе с этим в Налоговом Законодательстве закреплено понятие налоговых рисков — возможных финансовых убытков вследствии визита налоговой инспекции. Хотя четкого определения нет.

По результатам налоговой проверки в случае обнаружения нарушения предприниматель привлекается к ответственности (требования фнс об этом изложены в ст 101 НК РФ и Федеральном законе от 16.11.2011 N 321-ФЗ).

Так как же узнать об ожидаемых проверках и минимизировать налоговые риски? Читайте далее.

Актуальный ежегодный график планов проверок

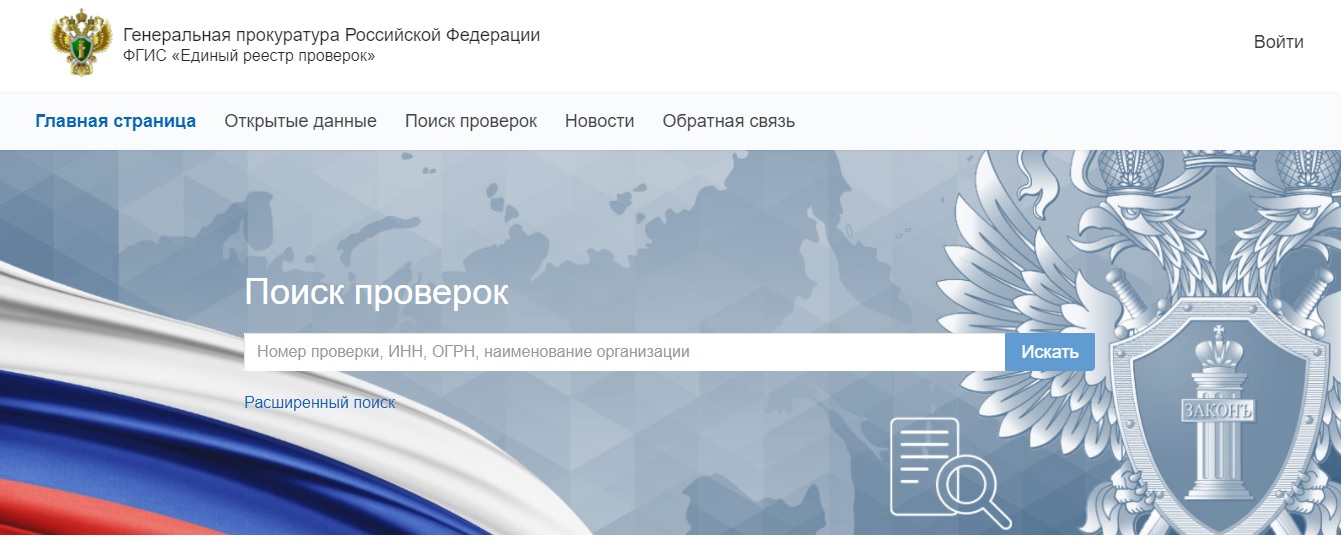

Сайт Генеральной прокуратуры РФ.

Введите ИНН, ОГРН или наименование искомой организации — получите информацию из базы данных ФНС с информацией по проведению выездных и камеральных налоговых проверок.

Скриншот результата проверки

В 2021 году произошло обновление налогового законодательства.

На 2021 год мораторий продлен

Документ устанавливает, что в 2021 году действует мораторий (продолжается с 2020 года) на проведение плановых выездных проверок в отношении юридических лиц и ИП, субъектов малого бизнеса. Соответствующее постановление было подписано Михаилом Мишустиным, сообщает Министерство Экономического Развития.

Однако, как и раньше инспекторы ФНС будут проверять следующие субъекты мсп:

осуществляющие деятельность в социальной сфере,

сфера теплоснабжения, электроэнергетики и энергосбережения и повышения энергетической эффективности,

предприятия из области производства, использования и обращения драгоценных металлов и драгоценных камней.

Малые предприятия этих сфер будут подвергаться налоговому мониторингу и другим методам проверки налоговой инспекции — в соответствии с п.9 ст. 9 закона № 294-ФЗ.

Кроме этого, государственный орган контроля проверит:

компании, использующие производственные объекты из категории чрезвычайно высокого или высокого уровня налоговый рисков, либо попадающие в 1 и 2 класс опасности, либо в отношении которых установлен режим постоянного государственного контроля;

субъекты малого предпринимательства, в отношении которых есть вступившее в законную силу постановление о назначении административной ответственности за совершение грубого нарушения требований КоАП, дисквалификации или административного приостановления деятельности (с возможной блокировкой расчетного счета);

Также с проверкой придут, если ранее приняли решение о приостановлении действия лицензии или вообще ее аннулировали. Учтите условие для таких ревизий – с даты окончания налоговой проверки, по результатам которой вынесли постановление или приняли решение, прошло менее 3 лет.

ВНИМАНИЕ! Если вас не должны проверять, но включили в план — подайте заявление

Подготовьте следующие документы:

Заявление об исключении из плана проверок (форма по ссылке).

Если у вас ООО, сделайте копию бухгалтерской отчётности.

Если вы ИП, подготовьте копию отчета по УСН или НДФЛ.

Для организаций всех форм, нужна копия отчета для налоговой о численности персонала.

Эти документы подавайте в орган, который назначил проверку — информацию смотрите в плане проверок.

В течение 10 дней примут решение об отмене вашей проверки и до 2021 года включать вас в план больше не должны.

Несмотря на мораторий, государственный контроль в 2021 году будет осуществляться. Каким образом? Читайте далее.

В 2021 году ФНС может обойти мораторий на законном основании

Государственной думой был принят Федеральный Закон N 248-ФЗ "О государственном контроле (надзоре) и муниципальном контроле в Российской Федерации". Он одобрен Советом Федерации 24 июля 2020 года. Вступил в силу 1.07.2021 года.

Данный закон вводит новые формы внеплановых налоговых проверок, согласно которым налоговые инспекторы вправе проверять бизнес.

Контрольная закупка — создание ситуации для сделки — для оценки обязательных требований при продаже. Проводится без предварительного уведомления.

Мониторинговая сделка — сделка с последующим направлением товаров или услуг на экспертизу на соответствие их (приобретенных товаров или услуг) требуемому качеству. Также проводится без предварительного уведомления.

Выборочный контроль — отбор проб образцов продукции с целью определения соответствия продукции качеству. Проводится только по предварительному согласованию с прокуратурой (исключения — поручение Президента, требование прокурора, окончание сроков об устранении предварительно выявленного нарушения, наступление события из программы проверок и если есть сведения об угрозе охраняемым законом ценностям).

Инспекционный визит — осмотр предприятия без предварительного уведомления владельца (представителя бизнеса). Также проводится по согласованию с прокуратурой (исключения — те же, что и в пункте про выборочный контроль).

Рейдовый осмотр — мероприятие по оценке соблюдения обязательных требований по использованию (эксплуатации) объектов контроля, которыми владеют несколько лиц, осуществления деятельности или совершения действий контролируемых лиц на определенной территории.

Документарная проверка — проверка документов контролируемых лиц, устанавливающих их организационно-правовую форму, права и обязанности, а также документов, используемых при осуществлении их деятельности и связанные с исполнением ими обязательных требований контрольного органа.

Выездная проверка — мероприятие по проверке соблюдения обязательных требований и оценке качества выполнения этих требований.

Наблюдение за соблюдением обязательных требований — анализ данных об объектах контроля, имеющихся у контрольного (надзорного) органа, в том числе данных, которые поступают в ходе межведомственного информационного взаимодействия, предоставляются контролируемыми лицами в рамках исполнения обязательных требований, а также данных, содержащихся в государственных и муниципальных информационных системах.

Выездное обследование — визуальная оценка соблюдения контролируемым лицом обязательных требований. Проводится без информирования о процедуре.

Также вводятся так называемые “профилактические мероприятия”:

информирование — размещение соответствующих сведений на официальном сайте контрольного (надзорного) органа, в СМИ, через личные кабинеты контролируемых лиц в государственных информационных системах и в иных формах;

обобщение правоприменительной практики — подготовка доклада, содержащего результаты обобщения правоприменительной практики контрольного органа;

меры стимулирования добросовестности — мероприятия по нематериальному поощрению добросовестных контролируемых лиц. Подробная информация — на сайте контрольного органа;

объявление предостережения — объявление контрольным органом предостережения о недопустимости нарушения обязательных требований и предложение мер по обеспечению соблюдения обязательных требований;

консультирование — бесплатные разъяснения по вопросам, связанным с организацией и осуществлением государственного контроля, муниципального контроля;

самообследование — самостоятельная оценка соответствия обязательным требованиям законодательства;

профилактический визит — беседа по месту осуществления деятельности контролируемого лица либо путем использования видео-конференц-связи об обязательных требованиях, предъявляемых к его деятельности либо к принадлежащим ему объектам контроля, их соответствии критериям риска, основаниях и о рекомендуемых способах снижения категории риска, а также о видах, содержании и об интенсивности контрольных мероприятий, проводимых в отношении объекта контроля исходя из его отнесения к соответствующей категории риска.

Порядок проведения данных мероприятий также обозначен в соответствующем федеральном законе.

Сдаем налоговую отчетность в 3 клика

Подготовить и сдать отчетность предпринимателю помогают специальные сервисы для ведения бухгалтерского учета. Например, “Контур.Эльба”, “Мое дело”, “1С-Бухгалтерия”. В силу своей доступности, наиболее популярен сервис “Мое дело”. Если у вас небольшой бизнес, то программа вполне заменит вам бухгалтера. А вам для работы в ней не потребуется специализированных знаний.

рассчитывают налоги, зарплату, отпускные и больничные

формируют и отправляют необходимые отчеты в ПФР, ФСС и ФНС

создают счета и договора

напоминают о приближении сроков сдачи отчетов.

Кстати, МТС Касса интегрирована со всеми упомянутыми бухгалтерскими сервисами. Поэтому вам не придется вводить вручную информацию по продажам, остаткам, возвратам выручке и деньгам. Все необходимые для бухучета данные будут передаваться из кассы автоматически.

Выбирайте правильные кассы и недорогих помощников в бизнесе.

Дата публикации: 02.04.2021

До 1 июня 2020 года правительство ввело мораторий на выездные налоговые проверки и на рассмотрение материалов проверок. Кроме того, продлены сроки представления документов по требованию налоговиков. Однако в реальности дела могут обстоять иначе. Как бизнесу на это реагировать?

Согласно Постановлению Правительства РФ от 02.04.2020 № 409, до 31 мая 2020 года включительно вынесение решений о назначении выездных налоговых проверок и проведение уже назначенных проверок приостанавливаются. Также приостанавливаются проверки в области трансфертного ценообразования и валютного законодательства РФ (за исключением случаев, когда по уже начатым проверкам выявлены нарушения, срок давности привлечения к административной ответственности за которые истекает до 1 июня 2020 года).

Помимо выездных проверок приостанавливаются и все сроки, которые устанавливает Налоговый кодекс по данным проверкам.

При этом несмотря на то, что сроки предоставления отчетности для ряда налогоплательщиков сдвигаются, камеральные отделы, контрольно-аналитические отделы налоговых инспекций и отделы, которые занимаются предпроверочным анализом, продолжают работать.

Ранее Приказ ФНС РФ от 20.03.2020 N ЕД-7-2/181@ приостановил до 1 мая 2020 года проверки соблюдения требований законодательства о применении ККТ, использования специальных банковских счетов для осуществления расчетов.

Перенос сроков представления документов по требованию

Постановление № 409 внесло некоторые корректировки в процесс камеральных проверок, исполнения требований о представлении документов. И поэтому бизнес, которому поступают любые документы от налоговых органов — уведомления о вызове, повестки о вызове на допрос и т.д., должен знать, что сроки представления документов по требованию налоговиков предлеваются:

- на 10 рабочих дней

На такой срок предоставлена отсрочка по представлению документов и пояснений по требованиям, направляемых в рамках камеральных проверок по НСД и полученным с 1 марта по 31 мая 2020 года включительно.

- на 20 рабочих дней

На такой срок смещается представление документов и пояснений по всем остальным требованиям, которые получены в этот период.

Таким образом, сроки увеличиваются за счет того, что к стандартному сроку, установленному Налоговым кодексом, прибавляется срок, прописанный в Постановлении.

С учетом объявления нерабочих дней до конца апреля, для компаний, которые не работают в указанный период, срок реагирования на требования налогового органа продлевается еще дальше. Однако если компания продолжает осуществлять свою деятельность даже в нерабочие дни, в том числе в режиме удаленки, период нерабочих дней, установленный указом президента, в это срок не включается.

В п. 7 Постановления № 409 указывается на запрет, который налагается на применение санкций за налоговые правонарушения по ст. 126 НК РФ, совершенные в период с 1 марта до 31 мая 2020 года. То есть если вы, как налогоплательщик, не представили документы в рамках проверки, которая проводится в отношении вашей компании, или не представили документы (информацию) по требованию, направленному в рамках встречных проверок, то ответственность применяться не будет.

Однако при запрете на применение ст. 129.1 НК РФ, которая имеет отношение к неисполнению требований, направленных вне рамок налогового контроля, то есть по конкретным сделкам, риск привлечения к ответственности остается. На практике бизнес может столкнуться с проблемой, когда таких требований начнет поступать еще больше. В этих требованиях могут быть завуалированы вопросы, которые обычно налоговые органы задают на допросе.

Налоговый юрист фирмы «Гин и партнеры» Мария Лоецкая, обращая внимание компаний на этот факт на вебинаре «Пандемия COVID‑19: налоги и налоговый контроль», просит внимательнее относиться к таким требованиям и анализировать их законность. Более того, следует ожидать, что по окончании периода карантина налоговыми органами будет осуществляться усиленный контроль: пандемия повлияет на радикальное сокращение налоговых поступлений, при этом задача пополнения бюджета никуда не денется.

Как отмечают эксперты, несмотря на то, что выездные налоговые проверки приостановлены, на практике компаниям продолжают поступать требования за проверяемый период, но со ссылкой на ч. 2 ст. 93.1 НК РФ. Это незаконно, и если подобные действия предпринимаются в отношении вашей компании, то вы не обязаны такие требования исполнять.

Как отвечать на требования в период пандемии

Часть компаний перевела сотрудников на удаленный режим работы и продолжает деятельность в объявленные нерабочие дни. Может случиться так, что бухгалтерия получит требование от налоговой о необходимости представления некоторых документов, находящихся в офисе. То есть доступа к документам у бухгалтеров нет.

Будет ли распространяться продление срока предоставления документов по требованию на такую компанию? И каким локальным нормативным актом следует доказать тот факт, что бухгалтерия не могла исполнить требование?

Алгоритм действий

Если компания перевела сотрудников на удаленный режим, у нее должен быть соответствующий приказ. Поскольку требование направлено не в рамках камеральной проверки по НДС, а документы истребуются вне рамок проверки, то срок его исполнения составляет 10 рабочих дней. Но как уже было сказано выше, Постановление № 409 продлило сроки представления документов, и поэтому к стандартным 10 рабочим дням прибавляются еще 20. Таким образом, у компании есть 30 рабочих дней на то, чтобы дать ответ налоговикам.

В течение этого срока необходимо сообщить о том, что приказом гендиректора в компании установлен удаленный режим работы для сотрудников бухгалтерии и необходимые документы находятся в офисе, доступа к ним нет.

Если в течение 30 дней режим работы в связи с обстоятельствами не будет отменен, то следует дать ответ о невозможности представления документов в установленный срок. Это необходимо сделать для того, чтобы к компании не применили санкции.

Направлено требование в рамках выездной проверки — что делать?

В такой ситуации логично ссылаться на Постановление № 409, в рамках которого приостановлены все выездные проверки.

Если вы получаете встречное требование по ст. 93.1 НК РФ в связи с проведением выездной проверки у вашего контрагента или у какого-либо третьего лица, то имеет смысл сослаться на положения Постановления № 409 о том, что все выездные проверки приостановлены, а потому вы в рамках встречной проверки в период с 1 марта по 31 мая ни на какие встречные требования отвечать не обязаны.

Важно помнить еще и о том, что действие принципа приостановки выездных проверок распространяется на все компании, независимо от того, в каком режиме они продолжают работать.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

«Клерк» Рубрика Налоговые проверки

Иллюстрация: Ирина Григорьева / Клерк.ру

В статье автор рассматривает вопрос принятия органами государственной власти мер поддержки бизнеса в виду угрозы распространения коронавирусной инфекции в виде введения моратория на осуществления налогового контроля и применение санкций, а также вопросы фактического соблюдения налоговыми органами введенных запретов, противоречия введенных запретов иным нормативным актам и разъяснениям государственных органов, что свидетельствует о несистемности законодательной техники, и необоснованном позиционировании данных мер в качестве мер поддержки в принципе.

Вопрос поддержки бизнеса и населения Российской Федерации в связи с применением ограничительных мер, введенных в большинстве субъектов в виду угрозы распространения коронавирусной инфекции, стал одним из наиболее актуальных в информационной повестке.

С начала апреля 2020 г. было принято существенное число норм, меняющих налоговое законодательство. Тем не менее, нельзя сказать, что принятые нормативные акты затрагивают налоговые обязательства большого количества налогоплательщиков, поскольку направленность данных норм имеет два основных критерия: принадлежность налогоплательщика к субъектам малого, среднего предпринимательства и его причастность к наиболее пострадавшим отраслям, определяемым Постановлением Правительства РФ № 434 от 03.04.2020 г. «Об утверждении перечня отраслей российской экономики, в наибольшей степени пострадавших в условиях ухудшения ситуации в результате распространения новой коронавирусной инфекции». В этой связи, действительное число субъектов, к кому бы относились меры поддержки ничтожно мало.

Вопрос вызывает и содержание принятых норм, так как трудно представить, чтобы отсрочка, рассрочка уплаты налогов, страховых взносов, авансовых платежей, либо отсрочка сдачи налоговой отчетности являлись потенциальными генераторами дохода для предпринимателей, либо снимали с бизнеса установленную обязанность по уплате налогов, страховых взносов, либо авансовых платежей.

Наиболее своеобразным средством поддержки бизнеса можно назвать введенные моратории на осуществление контрольно-надзорных функций государственных органов и применение ряда санкций.

С целью наибольшего погружения в данный вопрос предлагаем обратиться к соответствующей нормативно-правовой базе.

В первую очередь, следует обратить внимание на Постановление Правительства РФ от 02.04.2020 № 409 «О мерах по обеспечению устойчивого развития экономики» (вместе с «Правилами предоставления отсрочки (рассрочки) по уплате налогов, авансовых платежей по налогам и страховых взносов») (далее — Постановление № 409), которым предусмотрено 2 группы норм: первая — в поддержку субъектов предпринимательской деятельности из пострадавших отраслей, вторая — общего характера. Среди норм общего характера обращают на себя внимание пункты 3, 4 и 7 данного Постановления.

В пункте 3 Постановления № 409 продлены сроки сдачи бухгалтерской, налоговой отчетности, отчетности по страховым взносам (но не продлены сроки уплаты налогов), а также продлены сроки для реагирования налогоплательщиков на требования налоговых органов, а именно:

— на 20 рабочих дней продлены установленные ст. 93, 93.1 НК РФ сроки представления налогоплательщиками, плательщиками страховых взносов, налоговыми агентами документов (информации), пояснений по требованию о представлении документов (информации) пояснений, обязанность по представлению которых предусмотрена законодательством о налогах и сборах, при получении таких требований с 1 марта до 31 мая 2020 г. включительно;

— на 10 рабочих дней продлен установленный п. 3 ст. 88 НК РФ срок представления налогоплательщиками, плательщиками страховых взносов, налоговыми агентами документов (информации), пояснений по требованию о представлении документов (информации), пояснений, направляемому в рамках камеральных налоговых проверок налоговых деклараций по налогу на добавленную стоимость, обязанность по представлению которых предусмотрена законодательством о налогах и сборах, при получении таких требований с 1 марта до 31 мая 2020 г. включительно.

При этом, Указом Президента РФ от 02.04.2020 № 239 «О мерах по обеспечению санитарно-эпидемиологического благополучия населения на территории Российской Федерации в связи с распространением новой коронавирусной инфекции (COVID-19)» (далее — Указ Президента РФ № 239) установлены нерабочие дни на период до 30 апреля 2020 года включительно. В этой связи, логично, что налогоплательщики, не составляющие перечень исключений, отраженных в п. 4 Указа Президента РФ № 239, должны соблюдать введенные ограничительные меры, а значит, находятся в нерабочем режиме. Тем не менее, п. 3 Постановления № 409 допускает направление в адрес налогоплательщиков требований, продляя лишь срок ответа на них, несмотря на введенный Указом Президента РФ № 239 режим нерабочих дней.

У налогоплательщиков в этой связи вопросы простые: каким образом обеспечивать получение требований, если налогоплательщик обязан соблюдать режим нерабочих дней, а также, каким образом налогоплательщику отвечать на данные требования, если окончание срока ответа на требование приходится на нерабочий день.

Также на себя обращает внимание пункт 4 Постановления № 409, где Правительство постановило приостановить до 31 мая 2020 г. включительно:

— вынесение решений о проведении выездных (повторных выездных) налоговых проверок, проверок полноты исчисления и уплаты налогов в связи с совершением сделок между взаимозависимыми лицами;

— проведение назначенных выездных (повторных выездных) налоговых проверок, проверок полноты исчисления и уплаты налогов в связи с совершением сделок между взаимозависимыми лицами;

— течение сроков, установленных НК РФ (в том числе сроков, предусмотренных статьями 100 и 101 Кодекса), в отношении проверок, указанных в абзаце втором настоящего пункта;

— течение сроков, предусмотренных статьей 101.4 НК РФ;

— инициирование налоговыми органами проверок соблюдения валютного законодательства Российской Федерации;

— проведение налоговыми органами проверок соблюдения валютного законодательства Российской Федерации, за исключением случаев, когда по проводимым проверкам соблюдения валютного законодательства Российской Федерации выявлены нарушения, срок давности привлечения к административной ответственности за которые истекает до 1 июня 2020 г. В указанных случаях проведение проверок соблюдения валютного законодательства Российской Федерации и осуществление административного производства могут продолжаться только в части таких нарушений;

— вынесение налоговыми органами в соответствии с пунктами 3 и 3.2 статьи 76 Кодекса решений о приостановлении операций по счетам в банках и переводов электронных денежных средств.

Содержание данного пункта прямо показывает, что налоговые органы вправе продолжать осуществление камеральных налоговых проверок, и соответственно, истребовать необходимые документы (информацию), пояснения, исходя из ст. 88 НК РФ, что опять же входит в некоторое противоречие с установленным в Указе Президента РФ № 239 режимом нерабочих дней до 30.04.2020 г.

Также обращаем внимание, что по вопросам камеральных проверок по декларациям 3-НДФЛ есть специальное Письмо ФНС России от 09.04.2020 № БС-4-11/6022@ «О проведении КНП деклараций 3-НДФЛ», из которого следует прямое указание ФНС продолжать камеральные налоговые проверки по данному виду деклараций.

Конечно же, с точки зрения своевременного получения налогоплательщиками налоговых вычетов по НДФЛ, продолжение камеральных проверок — это разумное решение ФНС, между тем, встает вопрос соотношения данного письма ФНС с Указом Президента РФ № 239, Приказом ФНС России от 20.03.2020 № ЕД-7-2/181@, если налоговому органу потребуется провести допрос налогоплательщика, контрагентов в условиях введенных ограничительных мер, учитывая, что не все региональные нормативные акты, предусматривающие режим повышенной готовности, обращают внимание на приведенный аспект.

В развитие Постановления № 409 ФНС России издано и доведено до территориальных налоговых органов Письмо от 09.04.2020 № СД-4-2/5985@, где содержание п. 4 Постановления № 409, диспозиция содержащихся в нем норм, практически полностью переиначена, путем введения следующих указаний ФНС:

— Если на период до 31.05.2020 включительно приходится дата, на которую назначено рассмотрение материалов налоговой проверки или дела о налоговом правонарушении, налоговому органу в письменной форме необходимо известить участвующих в таком рассмотрении лиц о новом сроке рассмотрения дел после окончания срока, установленного пунктом 4 Постановления № 409.

— Приостановления, предусмотренные в соответствии с пунктом 4 Постановления № 409, и их возобновление 01.06.2020 не требуют их оформления решением налогового органа.

— Также приостановление течения сроков, предусмотренных статьей 101 НК РФ, не препятствует вынесению итогового решения по выездной налоговой проверке, предусмотренного пунктом 7 статьи 101 НК РФ, и направлению его лицу, в отношении которого проведена выездная налоговая проверка, если к моменту получения настоящего письма материалы такой проверки уже рассмотрены в установленном порядке, и все предусмотренные Кодексом процедуры соблюдены. В данном случае срок для вступления в силу указанного решения начинает течь 01.06.2020. Соответственно 01.06.2020 начинает течь срок для подачи апелляционной жалобы на указанное решение.

Таким образом, данное письмо наглядно показывает видоизменение со стороны ФНС России приведенных в п. 4 Постановления № 409 положений о необходимости приостановления проведения каких-либо контрольно-надзорных мероприятий в отношении налогоплательщиков.

Позиция ФНС России основана на устоявшейся, с учетом п. 14 ст. 101 НК РФ, догме о том, что главное не нарушать права налогоплательщика в части возможности предъявления возражений налоговому органу на акт проверки, а также возможности обжалования принятых в порядке п. 7 ст. 101 НК РФ решений о привлечении к ответственности, либо об отказе в привлечении к ответственности за совершение налогового правонарушения.

Уникальность такой поддержки заключается и в том, что Письме ФНС от 09.04.2020 № СД-4-2/5985@ также обращается внимание на то, что до 01.06.2020 необходимо исключить проведение вне рамок выездных налоговых проверок мероприятий налогового контроля, связанных с непосредственным контактом с налогоплательщиками (их сотрудниками, представителями), свидетелями, иными лицами (осуществление допросов, осмотров, вызовов в налоговый орган и т.п.).

Данное требование со стороны ФНС России является прямым напоминанием существования Приказа ФНС России от 20.03.2020 № ЕД-7-2/181@, установившего запрет на проведение мероприятий налогового контроля. Прямое напоминание связано это с тем, что данный приказ повсеместно игнорировался территориальными налоговыми органами вплоть до момента введения в субъектах ограничительных мер на передвижение граждан. Следовательно, с одной стороны государством создавались меры для предотвращения распространения коронавируса, с другой стороны, само же государство в лице налоговых органов, на протяжении длительного времени, плодило факторы распространения инфекции.

Более того, полагаем, не будет секретом, если сказать, что налоговые органы продолжают осуществление не только камеральных проверок, но и предпроверочных мероприятий, направленных на отбор налогоплательщиков на выездные налоговые проверки.

В рамках данных мероприятий производится не только истребование документов, но и вызов для дачи пояснений налогоплательщиков, их представителей, вызов на допрос свидетелей. Естественно, данные проявления находят не повсеместный характер, но такая практика налогового администрирования имела место быть в практике налогового консультирования.

Помимо этого, встречаются случаи приостановления операций по счетам (хотя это также запрещено, исходя из п. 4 Постановления № 409). Более того, по данному вопросу можно сослаться и на материалы существующей судебной практики.

Так, обратило на себя внимание Определение Арбитражного суда Курганской области от 06.04.2020 по делу № А34-3201/2020 о принятии обеспечительных мер. Суд приостановил взыскание доначисленных налогов и блокировку счетов налогоплательщика в том числе из-за запрета ФНС России до 31.05.2020 выносить решения о приостановлении операций по счетам субъектов малого и среднего предпринимательства в рамках мер по борьбе с коронавирусом.

Помимо этого, обращает на себя внимание и тот факт, что в Постановлении № 409 в отношении моратория на применение налоговых санкций в число правонарушений, ответственность за которые не применяется, при их совершении в период с 1 марта до 31 мая 2020 г. включительно, входит лишь ст. 126 НК РФ, тогда как появившаяся в практике очевидная неопределенность в сроках сдачи отчетности и уплате налогов, зависящая от статуса налогоплательщика, прямо требует также освобождения и неприменения к налогоплательщикам в рассматриваемый период времени санкций, предусмотренных ст. 119, 122, 123 НК РФ, а также исключения применения ст. 75 НК РФ (начисление пеней) в ситуациях возникшей повсеместно неопределенности в вопросе наличия/ отсутствия у налогоплательщиков права на осуществление деятельности вследствие введения в регионах режима повышенной готовности.

Таким образом, очевидно, что субъекты нормотворчества, а также правоприменители оказались неготовыми к созданию оптимальных условий для работы бизнеса, которые бы действительно можно было квалифицировать в качестве меры поддержки предпринимателей, и принятая нормативно-правовая база, по справедливому замечанию многих представителей юридического сообщества, может быть охарактеризована как «нормативные акты, принятые в состоянии аффекта».

Тем не менее, считаем возможным выразить надежду на дальнейшее развитие нормативных актов и расширение мер поддержки бизнеса в сложившихся тяжелых экономических условиях, которые будут отражать действительное понимание государства текущих проблем бизнеса и искренние намерения в эффективном устранении последствий распространения коронавирусной инфекции и прочих факторов, повлиявших в 1 квартале 2020 г., на устойчивость экономики страны.

Закончился мораторий на выездной контроль, и шквал проверок буквально захлестнул многие регионы страны. И это понятно, поскольку необходимо выполнить все запланированные мероприятия, да и «прилично исхудавший» бюджет страны нужно пополнять. Расскажем, каковы требования ФНС к налогоплательщикам и с чем можно столкнуться в ходе фискального контроля и оперативных проверок.

Ох, уж эти требования!

Немногие компании могут похвастать редким получением требований о представлении документов (информации), как в рамках, так и вне проверок. Причем количество истребуемых документов порой просто шокирует.

Если вы получили требование о представлении документов, которое не в состоянии исполнить в срок, надо быстро действовать для получения «отсрочки». В течение 1 дня, следующего за днем получения требования необходимо письменно уведомить инспекцию о невозможности представления в указанные сроки документов и указать причину (например, большое количество документов) (п. 3 ст. 93 , п. 5 ст. 93.1 НК РФ).

Стоит отметить, что продление срока, это право, а не обязанность налогового органа, и не всегда инспекция идет на встречу налогоплательщикам.

В этом случае есть два варианта действий:

- постараться предоставить все документы в срок,

- представить своевременно часть документов, а остальную — позже.

Как показывает практика, при втором варианте действий есть существенный риск получить штраф по ст. 126 НК РФ — 200 руб. за каждый непредставленный документ. Например, у компании истребовали в ходе выездного контроля более 1 млн. документов, отведя на это 10 рабочих дней с даты получения требования, затем, не продлевая срок, привлекли к ответственности. Благо, что суды поддержали налогоплательщика, освободив от штрафа и признав непредставление большого количества документов в короткий срок уважительной причиной (Постановление Девятого ААС от 16.07.2020 № 09АП-9404/2020). Кстати, инспекция упорно настаивала на физической возможности подготовить копии документов в срок, если привлечь всех работников компании. Приятно, что суды умерили пыл налогового органа. Так что, если инспекция не идет на встречу, можно попытаться оспорить штраф в судебном порядке.

Не всегда из требований можно точно определить, какие именно документы компании следует предоставить, тем не менее ее могут оштрафовать за непредставление таковых. Иногда суды в таких ситуациях могут снизить сумму штрафа (Постановление АС Северо-Западного округа от 12.03.2020 № Ф07-2209/2020).

Инспекторы могут допустить ошибки, в том числе в сроках представления документов. Например, в рамках выездной проверки компании было направлено требование о представлении документов, в котором инспекция, ссылаясь на ст. 93 НК РФ ошибочно указала срок представления не 10, а 20 рабочих дней со дня его получения. Поскольку в установленный НК РФ срок документы не были представлены, компанию оштрафовали. Суды освободили компанию от штрафа, указав, что налогоплательщик вправе руководствоваться информацией, указанной в требовании — 20 дней и в его действиях отсутствует вина в совершении налогового правонарушения. (Постановление Седьмого ААС от 26.06.2020 по делу № А03-13296/2019).

И еще популярная налоговая «фишка» текущего года —сравнить показатели деклараций по НДС и налогу на прибыль и попросить налогоплательщика пояснить причины расхождений налоговых баз по этим налогам. Знакомая ситуация, не правда ли? И никого не смущает, что правила исчисления налога на прибыль и НДС (включая порядок определения «дохода» для целей начисления налога на прибыль и порядок определения «отгрузки» для исчисления НДС) существенно различаются. Данные, содержащиеся в налоговых декларациях по налогу на прибыль и НДС несопоставимы и не находятся в зависимости друг от друга. Тем не менее в этой ситуации пояснения давать надо, даже в части «налоговых азов». Кстати, суды тоже считают различия между показателями налоговых деклараций по налогу на прибыль и НДС нельзя классифицировать в качестве ошибок (противоречий, несоответствий), упомянутых в п. 3 ст. 88 НК РФ, поэтому представление выписок из регистров налогового и (или) бухгалтерского учета или иных документов является правом, а не обязанностью налогоплательщика (например, Решение АС Липецкой области от 30.06.2020 № А36-2872/2020).

Несомненно, требования о представлении пояснений и документов будут приходить налогоплательщикам регулярно. Но если вы хотите сократить этот поток, не забывайте о своих правах, анализируйте каждый запрос на предмет его правомерности и возможности своевременного его исполнения.

Портрет добросовестного налогоплательщика

Несмотря на отсутствие в налоговом законодательстве понятия «добросовестный налогоплательщик», оно не первый год звучит в инспекциях и залах судов. Картину идеального налогоплательщика «рисуют» инспекторы по-своему и по-разному. Недавно на официальном сайте ФНС появился портрет добросовестного налогоплательщика. Отметим важные его черты:

- средняя заработная плата сотрудников не ниже среднего уровня по соответствующему виду экономической деятельности в субъекте РФ;

- имеется всё необходимое для достижения результатов соответствующей экономической деятельности: наличие технического или управленческого персонала, основных средств, производственных активов, транспортных средств, складских помещений;

- совершенные сделки с контрагентами имеют логичную экономическую цель;

- реальность осуществления операций производится с учетом времени, места нахождения имущества, объема материальных ресурсов, экономически необходимых для производства товаров, выполнения работ или оказания услуг;

- результат любой сделки — получение прибыли;

- к оформлению финансово-хозяйственных взаимоотношений с контрагентами подходит ответственно;

- не осуществляет операции с компаниями, в отношении которых возбуждены уголовные, административные судопроизводства;

- нет транзитных платежей с организациями-участниками взаимосвязанных хозяйственных операций;

- присутствует осмотрительность (в том числе, с использованием сети Интернет, СМИ и официальных источников информации, характеризующих деятельность контрагента), сформированная в виде досье на каждого контрагента.

Многие черты перекликаются с положениями статьи 54.1 НК РФ, посвященной пределам осуществления прав налогоплательщиками по исчислению налоговой базы или, проще говоря, — основаниям для учета расходов и вычетов.

Так, что ориентиры фискального органа в целом понятны, для минимизации налоговых рисков стоит учитывать их в своей деятельности и надеяться на отсутствие формализма со стороны инспекторов при проведении поверок, который не поддерживается судами. Например, в делах, посвященных «налоговой реконструкции» указано на недопустимость формального подхода инспекторов в случаях исполнения обязательств по договору третьей стороной, а не заявленным контрагентом и необходимость определения действительных налоговых обязательств налогоплательщика (учет реально понесенных расходов) (Постановление АС Западно-Сибирского округа от 02.07.2020 № Ф04-611/2020, Постановление 7 ААС от 13.07.2020 № А27-14675/2019).

Разумная коммерческая осмотрительность

Одно упоминание об осмотрительности вызывает у многих налогоплательщиков массу негативных эмоций. Почти каждый налогоплательщик хоть раз сталкивался с недобросовестными контрагентами, которые не уплатили налоги или не отразили сделки с ним в своей налоговой отчетности, или оказалось, что у контрагента формально отсутствовали ресурсы (сотрудники, техника и т.п.) для выполнения договора (он не оформлял официально свои отношения с субподрядчиками). Претензии о неправомерных расходах и вычетах в такой ситуации получал налогоплательщик, поскольку именно он не проявил должную осмотрительность.

Да, деловая цель сделок, хозяйственных операций и должная осмотрительность продолжают оставаться критериями оценки действий налогоплательщика с позиции добросовестности. Проблема в том, что четких требований, в чем именно должна выражаться «должная осмотрительность» у налоговых органов нет. Суды указывают, что следует учитывать разумные пределы при проявлении коммерческой осмотрительности и не превращать «недостаточное проявление должной осмотрительности» по оценке инспекторов в безусловное основание для отказа в налоговых вычетах и учете расходов по сделкам с контрагентами.

При оценке обоснованности налоговой выгоды необходимо проверять преследовал ли налогоплательщик цель уклонения от налогов, либо в отсутствие такой цели знал (должен был знать) о «налоговой порочности» контрагента (Определения ВС РФ от 14.05.2020 № 305-ЭС19-27597, от 28.05.2020 № 305-ЭС19-16064).

То есть, налоговый орган должен учитывать:

Знал или должен был знать налогоплательщик о допущенных контрагентом нарушениях (в силу зависимости или аффилированности).

Данное требование закреплено в п. 10 Постановления Пленума ВАС РФ от 12.10.2006 № 53 и как бы инспекторы ни пытались забыть его, налогоплательщики и суды настойчиво напоминают о нем.

Безусловно, концепция осмотрительности будет применяться при проверке сделок сквозь призму ст. 54.1 НК РФ, особенно при «тесте стороны договора», поэтому рекомендуем пользоваться полезными сайтами для проверки контрагентов:

Оперативные налоговые проверки

Слухи о скором появлении неких оперативных проверок налоговых органов появились еще в 2019 году, но что под этим подразумевалось, оставалось только догадываться. И вот получен ответ на «загадку» — это проверки применения ККТ, только в новом обличии и с расширенными возможностями. Предлагается отменить Закон 54-ФЗ о применении ККТ и административные штрафы за «кассовые» нарушения (ст. 14.5 КоАП РФ) и перенести их в Налоговый кодекс (Законопроекты «О внесении изменений в части первую и вторую НК РФ в связи с совершенствованием законодательства о применении контрольно-кассовой техники» — ID проекта 02/04/07-20/00106012, «О внесении изменений в КоАП РФ» -ID проекта 02/04/07-20/00106036).

Отметим важные изменения для бизнеса:

- увеличат размеры штрафных санкций за неприменение ККТ и расширят основания для их применения. Например, расчет без ККТ будет грозить организации штрафом — в размере 100% суммы расчета, осуществленного без фиксации, но не менее 30 000 руб. (сейчас штраф может быть от 3/4 до 1 размера суммы расчета без применения ККТ), а за непредставление организацией всех положенных фискальных данных в налоговые органы введут штраф — 200 000 руб.

- вводятся новые способы наказаний для компаний, неправильно применяющих ККТ. Например, блокировка автоматических устройств для расчетов, банковских счетов, сайтов, программных продуктов, мобильных приложений и страниц в соцсетях, через которые проводятся расчеты без ККТ, приостановление деятельности. Блокировку интернет-ресурсов будут производить с привлечением Роскомнадзора;

- увеличится срок давности по нарушениям — вместо 1 года будет 3;

- появятся новые термины. Например, «фиксация расчетов» — действия, совершаемые организацией или ИП с использованием средств автоматизации — ККТ или информационного ресурса на сайте ФНС (кабинет ККТ);

- бланки строгой отчетности (БСО) исчезнут из делового оборота;

- оперативные налоговые проверки, заменяющие привычные проверки ККТ, будут с более широкими полномочиями инспекторов. Инспекторы смогут привлекать сотрудников ФСБ. Длительность оперативной проверки увеличится до 20 рабочих дней, с возможностью ее продления до 40 рабочих дней, а акт проверки будет составляться только в электронном виде;

- право на контрольные закупки инспекторами закрепят на законодательном уровне. Проводить их можно будет и при дистанционной торговле (услугах);

- будет проводиться постоянный мониторинг — сбор, обобщение, систематизация информации о конкретном лице (например, данные о применении ККТ, поступающие в инспекцию, жалобы и данные любых открытых источников). О том, что проводился мониторинг, компания сможет узнать, получив через кабинет ККТ предписание об устранении нарушений.

Следует констатировать, что ФНС активно расширяет полномочия и возможности для тотального онлайн-контроля за деятельностью налогоплательщиков, в том числе за всеми расчетами и выручкой компаний и ИП. При таком подходе и темпах вполне реально в самые короткие сроки исполнение намерения Минфина о собираемости налогов не менее 99% (Проект Плана деятельности Министерства финансов РФ на 2020-2025 годы).

Как видим, налоговый контроль ежегодно усиливается, а значит, руководителям важно всерьез задуматься о налоговом порядке в своих компаниях и принять необходимые меры по снижению налоговых рисков.

Оптимальным решением для исключения рисков налогового контроля и налоговых доначислений является проведение системного комплексного аудита в «Правовест Аудит» со страховкой от налоговых претензий, юридической защитой проверенного периода и компенсацией штрафов и пени в случае доначисления налогов в течении 3 лет. Также налоговые юристы компании «Правовест Аудит» -при необходимости готовы представлять интересы в налоговых органах и судах, сопровождать и защищать ваши права при проведении допросов, выемке документов и осмотре территорий.

Читайте также: