Налоги с заработной платы 2011

Опубликовано: 21.09.2024

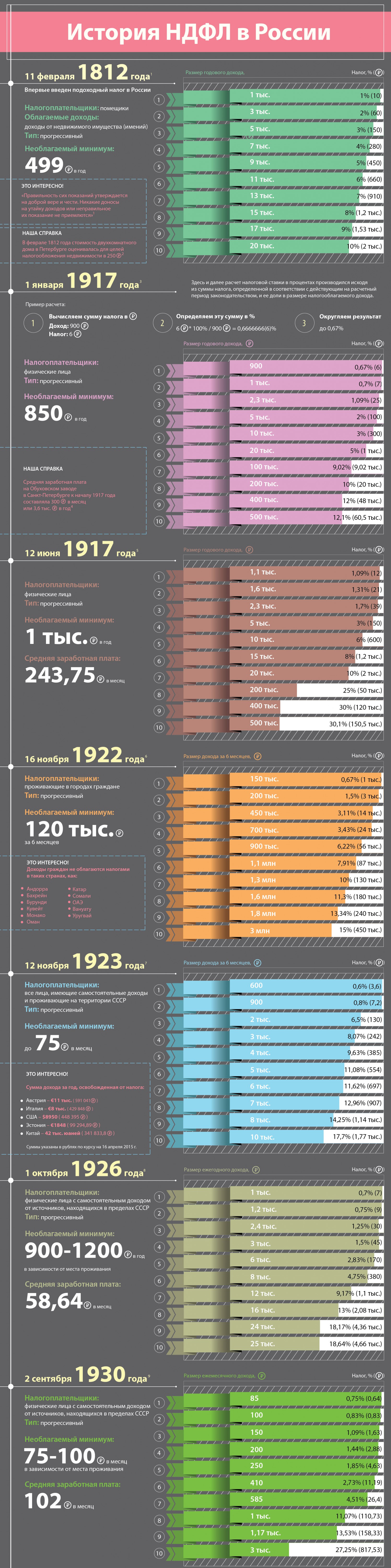

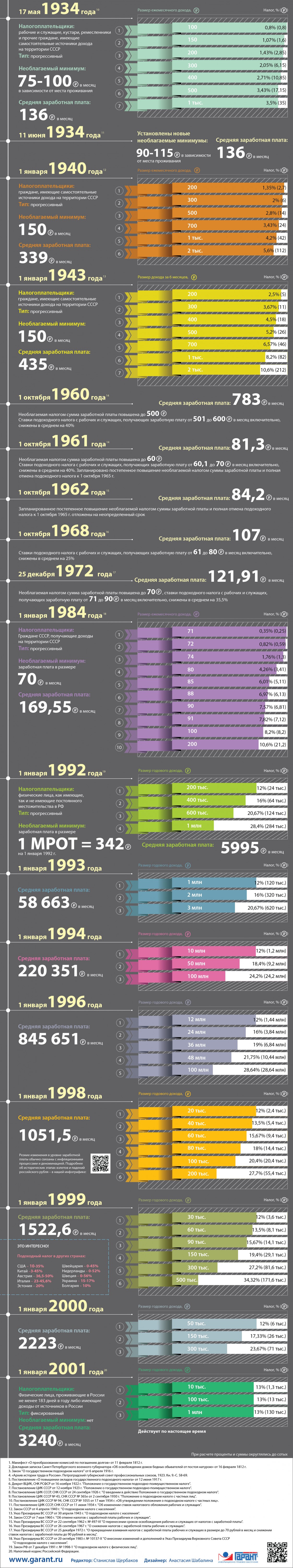

За свою историю налог на доходы граждан пережил множество изменений, но практически всегда высокие доходы облагались повышенным налогом, а минимально необходимые для жизни заработки налогом не облагались вообще. Но с момента вступления в силу части второй НК РФ в 2001 году в России действует фиксированная ставка налога в размере 13% и отсутствует минимальный не облагаемый налогами размер доходов.

Впервые подоходный налог был введен в России 11 февраля 1812 года в форме налога на доходы помещиков от принадлежащего им недвижимого имущества. Его ставка являлась прогрессивной и варьировалась от 1% до 10%, а не облагаемый налогом минимум дохода составлял 500 руб. в год. Для сравнения, на тот момент стоимость двухкомнатного дома в Петербурге оценивалась для целей налогообложения недвижимости в 250 руб.

Этот уровень налога продержался до 1992 года, когда в России было принято новое налоговое законодательство, которым также была установлена прогрессивная шкала подоходного налога. Она менялась от 12% при доходе до 200 тыс. руб. (при этом минимальный размер оплаты труда налогом не облагался) до налога в размере 124 тыс. руб. с заработков, превышающих 600 тыс. руб. Сумма дохода сверх 600 тыс. руб. также дополнительно облагалась налогом по ставке 40%.

В дальнейшем ставки налога почти ежегодно корректировались по мере роста инфляции, пока в 2001 году не был введен в действие современный НК РФ, впервые в России установивший плоскую шкалу налогообложения доходов физических лиц в размере 13% независимо от суммы дохода. Эта ставка действует и в настоящее время, подвергаясь постоянной критике сторонников прогрессивной шкалы налогообложения.

В марте 2015 года на рассмотрение Госдумы поступили сразу три законопроекта об изменении ставок НДФЛ и порядка его исчисления.

Первый законопроект 1 был внесен 16 марта депутатом от фракции КПРФ Николаем Рябовым и предполагает повышение ставки НДФЛ до 16% при одновременной освобождении от налогообложения суммы в размере прожиточного минимума. Как поясняет автор, это позволило бы снизить налоговую нагрузку на наименее защищенные слои населения.

Практически сразу после него, 18 марта, был внесен второй законопроект 2 от фракции КПРФ, предлагающий ввести в России прогрессивную шкалу налогообложения по НДФЛ, при которой доходы в сумме свыше 1 млн руб. в месяц будут облагаться налогом по ставке 50%.

Третий законопроект 3 поступил в Госдуму 26 марта от депутатов Сергея Миронова, Василия Швецова, Валерия Гартунга, Михаила Емельянова и Александра Тарнавского. Он также предусматривает введение прогрессивной шкалы налога на доходы физических лиц, превышающие 24 млн руб. в год. Максимальная ставка НДФЛ в случае принятия этого законопроекта достигнет 50% по доходам, превышающим 200 млн руб. в год.

Это не первые попытки отказаться от действующей в России плоской шкалы налогообложения доходов граждан. Аналогичные законопроекты регулярно вносятся в Госдуму и так же регулярно отклоняются ею. Например, такой законопроект 4 , внесенный в октябре 2013 года депутатами от фракции "Справедливая Россия", был возвращен его инициаторам 12 декабря 2013 года по причине отсутствия заключения Правительства РФ, после чего так и не был внесен повторно.

История развития подоходного налога в России – в инфографике.

Материалы по теме:

Вычет по НДФЛ для тех, кто думает про пенсии

В отличие от других социальных вычетов, вычет на уплату взносов по пенсионному страхованию можно получить и в налоговой инспекции, и у работодателя.

Новые правила налога на имущество физических лиц

С 1 января 2015 года налог на имущество физических лиц будет рассчитываться из кадастровой стоимости недвижимости, что повлечет за собой его резкое увеличение.

НДФЛ

Одним из прямых налогов в России является налог на доходы физических лиц (НДФЛ). На практике у налогоплательщиков возникает множество вопросов, связанных с его уплатой. Как рассчитывается ставка НДФЛ? Какие существуют сроки подачи декларации? И нужно ли ее подавать? Имеет ли физическое лицо право на налоговый вычет? Какие доходы освобождаются от налога? Ответы на эти и другие вопросы вы найдете в нашем материале.

«Клерк» Рубрика Страховые взносы

С 01 января 2010 г. перестала действовать глава 24 «ЕСН» НК РФ. Вместо ЕСН, объединявшего в себе несколько выплат, работодатели теперь перечисляют страховые взносы отдельно: в Пенсионный фонд, в Фонд социального страхования и в Фонды обязательного медицинского страхования РФ.

С 01 января 2010 г. порядок уплаты страховых взносов во внебюджетные фонды определяетс законом от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования» и частично федеральными законами о конкретных видах обязательного социального страхования.

Расчет взносов

Для того чтобы смягчить переход с ЕСН на уплату страховых взносов в отдельные внебюджетные фонды, ст. 57 закона № 212-ФЗ предусмотрено, что в 2010 г. общий размер тарифов страховых взносов сохраняется в размерах действующих ставок ЕСН. Таким образом, общая страховая нагрузка в 2010 году составляет – 26%.

Тарифы страховых взносов в 2010 году составляют (п.1 ст. 57 Федерального закона от 24.07.2009 № 212-ФЗ):

Для лиц 1967 года рождения и моложе

С 2011 года взносы будут рассчитываться с использованием следующих тарифов (ст.12 Федерального закона от 24.07.2009 № 212-ФЗ):

ФСС

ФФОМС

ТФОМС

Для лиц 1967 года рождения и моложе

С сумм выплат и иных вознаграждений в пользу физического лица, превышающих 415 000 рублей, страховые взносы не взимаются (ч.4,5 ст. 8 Федерального закона от 24.07.2009 № 212-ФЗ). С 2011 года данная предельная величина (415 000 руб.) будет ежегодно индексироваться Правительством РФ в соответствии с ростом заработной платы (ч. 5 ст. 8 Федерального закона от 24.07.2009 № 212-ФЗ).

На 2011 год предельный размер базы для начисления страховых взносов установлен в сумме, не превышающей 463 000 рублей нарастающим итогом с начала расчетного периода.

Уплата взносов

Уплата страховых взносов осуществляется отдельными платежными поручениями, которые направляются в каждый из четырех фондов: ПФР, ФСС, ФФОМС, ТФОМС (ч. 1, 8 ст. 15 Федерального закона от 24.07.2009 № 212-ФЗ).

В течение расчетного (отчетного) периода работодатель по итогам каждого календарного месяца не позднее 15-го числа следующего за ним месяца уплачивает ежемесячный обязательный платеж (ч.3 - 5 ст. 15 Федерального закона от 24.07.2009 № 212-ФЗ).

Федеральными законами от 30.11.09г. № 307-ФЗ, от 28.11.09г. № 294-ФЗ, от 28.11.09г. № 292-ФЗ установлены КБК, которые нужно указывать в платежном поручении на перечисление страховых взносов.

Коды Бюджетной Классификации для уплаты взносов:

- в ФСС РФ - 393 1 02 02090 07 0000 160;

- в ФФОМС - 392 1 02 02100 08 0000 160;

- в ПФР на выплату страховой части пенсии - 392 1 02 02010 06 0000 160;

- в ПФР на выплату накопительной части пенсии - 392 1 02 02020 06 0000 160.

Взносы в ТФОМС нужно перечислять по КБК 392 1 02 02110 09 0000 160 - приказ Минфина России от 25.12.2008 № 145н.

Отчетность

П. 21 ст. 27 Федерального закона № 213-ФЗ с 01.01.2010г. отменен порядок исчисления и представления отчетности в налоговые органы по страховым взносам на обязательное пенсионное страхование. При этом согласно п.1 ст. 59 Федерального закона № 212-ФЗ по отчету за 2009 год плательщики страховых взносов на обязательное пенсионное страхование не позднее 30 марта 2010 года должны были представить в налоговые органы декларацию по данным платежам. В этой связи обращаем внимание, что за 2009 год последний авансовый платеж по единому социальному налогу и страховым взносам на обязательное пенсионное страхование должен был быть уплачен по сроку не позднее 15 января 2010 года (за декабрь 2009 года).

Декларации по ЕСН и страховым взносам на обязательное пенсионное страхование за 2009 год должны были быть представлены в налоговые органы по следующим формам:

- Приказом Минфина России от 29.12.2007 № 163н "Об утверждении формы налоговой декларации по единому социальному налогу для налогоплательщиков, производящих выплаты физическим лицам, и Порядка ее заполнения";

- Приказом Минфина России от 27.02.2006 № 30н "Об утверждении формы декларации по страховым взносам на обязательное пенсионное страхование для лиц, производящих выплаты физическим лицам, и Порядка ее заполнения";

Декларации за истекший 2009 г. нужно было подать в налоговый орган по указанным формам не позднее 30 марта 2010 г. Это следует из ст. 38 Федерального закона от 24.07.2009 № 213-ФЗ, абз. 2 п. 3 ст. 243, п. 6 ст. 244 НК РФ, а также отмечено в Письме ФНС России от 16.09.2009 № ШС-22-3/717@.

За 2009 год в региональное отделение ФСС РФ по месту регистрации страхователя до 15 января 2010 г. также должна была быть представлена Расчетная ведомость - форма 4-ФСС (утв. Постановлением ФСС РФ от 22.12.2004 № 111, в ред. от 13.04.2009 № 92).

Начиная с 2010 года расчеты по начисленным и уплаченным страховым взносам плательщики, производящие выплаты физическим лицам, представляют по месту своего учета в территориальные органы:

ПФР - до 1-го числа второго календарного месяца, следующего за отчетным периодом (по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование и на обязательное медицинское страхование в фонды обязательного медицинского страхования);

ФСС - до 15-го числа календарного месяца, следующего за отчетным периодом (ч. 9 ст. 15 Федерального закона от 24.07.2009 № 212-ФЗ).

В 2010 году сведения Персонифицированного учета представляются в Пенсионный фонд РФ два раза – за первое полугодие до 1 августа 2010 года; за второе полугодие до 1 февраля 2011 года (п. 12 ст. 37 Федерального закона от 24.07.2009 № 213-ФЗ).

С 2011 года такая отчетность представляется ежеквартально до 1 числа второго календарного месяца, следующего за отчетным периодом (п. 2 ст. 11 Федерального закона от 01.04.1996 № 27-ФЗ):

- за 1 квартал – до 1 мая;

- за 2 квартал – до 1 августа;

- за 3 квартал – до 1 ноября;

- за 4 квартал – до 1 февраля следующего года.

В соответствии с положениями ч. 9 ст. 15 Закона № 212-ФЗ отчетность по страховым взносам представляется по форме, утверждаемой Министерством здравоохранения и социального развития РФ.

Электронная сдача отчетности. С 01 января 2011 года плательщики страховых взносов, у которых среднесписочная численность физических лиц, в пользу которых производятся выплаты и иные вознаграждения, за предшествующий расчетный период превышает 50 человек, а также вновь созданные (в том числе при реорганизации) организации, у которых численность указанных физических лиц превышает данный предел, представляют расчеты по начисленным и уплаченным страховым взносам, в орган контроля за уплатой страховых взносов по установленным форматам в электронной форме с электронной цифровой подписью в соответствии с Федеральным законом от 10 января 2002 года N 1-ФЗ «Об электронной цифровой подписи», если иной порядок представления сведений, отнесенных к государственной тайне, не предусмотрен законодательством Российской Федерации.

Камеральные и выездные проверки

В Законе № 212-ФЗ предусмотрены положения, касающиеся передачи контрольных функций от налоговых органов к органам ПФР и ФСС. В законе определены полномочия ПФР и ФСС при выездных и камеральных проверках - они аналогичны тем, которые имели налоговые органы при проверках ЕСН.

Максимальное время длительности выездной проверки - два месяца. Камеральная проверка каждого представленного расчета будет проходить в течение трех месяцев.

На основании разъяснений Минздравсоцразвития России от 26.05.2010 № 1344-19 выездные проверки правильности исчисления и уплаты страховых взносов могут производиться органами контроля не ранее 2011 г. за расчетный период – 2010 г.

Ответственность работодателей

Глава 6 Закона № 212-ФЗ посвящена вопросам нарушения законодательства РФ о страховых взносах и ответственности за их совершение. В ст. 46, 47 Закона № 212-ФЗ предусмотрена ответственность за непредставление (несвоевременное представление) расчетов и за неуплату страховых взносов, которую будут нести плательщики.

В ст. 25-27 Закона № 212-ФЗ установлены порядок взыскания фондами недоимки, пеней, штрафов и возврата излишне взысканных сумм. Ст. 16 Закона № 213-ФЗ ужесточена ответственность за непредставление в срок отчетности в ФСС.

Подробнее об ответственности работодателей за непредставление расчетов и за неуплату страховых взносов читайте в нашей статье от 17/09/2010 "Ответственность за непредставление или несвоевременное представление бухгалтерской, налоговой, статистической отчетности и отчетности по страховым взносам", размещенной в разделе Публикации на сайте нашей компании.

В 2010 году страховые взносы начисляются на выплаты в пользу застрахованных лиц до того момента, пока сумма этих начислений не превысит 415 000 рублей. Выплаты рассчитываются нарастающим итогом с начала года (часть 4 ст. 8 Федерального закона от 24 июля 2010 г. № 212-ФЗ).

Причем было установлено, что указанный предел ежегодно индексируется в соответствии с ростом средней заработной платы. А размер данной индексации определяет Правительство (часть 5 ст. 8 Закона № 212-ФЗ). Недавно в этот порядок были внесены изменения Законом от 16 октября 2010 г. № 272-ФЗ.

Теперь Правительство устанавливает не только коэффициент индексации, но и конкретный размер предельной величины базы. Правда, ориентироваться оно при этом также будет на рост средней заработной платы. На 2011 год указанные коэффициент и лимит уже известны: индексация проведена на 1,1164, а размер базы составит 463 000 рублей (постановление Правительства РФ от 27 ноября 2010 г. № 933).

Отметим еще один немаловажный момент, связанный с порядком округления лимита. Если предельную базу проиндексировать на установленный коэффициент, то получится 463 306 рублей (415 000 руб. х 1,1164). Лимит на 2011 год, как мы видим, несколько меньше. Это объясняется тем, что сумму 500 рублей и более нужно округлять до полных тысяч, а менее 500 рублей – отбрасывать.

Тарифы страховых взносов

Как известно, с 1 января 2011 года общий тариф взносов для всех страхователей составит 34 процента (часть 2 ст. 12 Закона № 212-ФЗ). Разбивка по фондам при этом будет следующая:

- в Пенсионный фонд РФ - 26 процентов;

- в ФСС РФ — 2,9 процента;

- в ФФОМС — 3,1 процента;

- в ТФОМС — 2,0 процента.

Закон № 272-ФЗ внес существенные изменения в размеры тарифов, которые планировались на 2011 год: перечень льготных категорий страхователей был расширен. Пониженные тарифы имеют право применять:

- сельскохозяйственные товаропроизводители;

- организации и индивидуальные предприниматели на ЕСХН;

- плательщики страховых взносов, производящие выплаты и иные вознаграждения физическим лицам, являющимся инвалидами I, II или III группы, — в отношении указанных выплат и вознаграждений.

Указанные организации и предприниматели будут уплачивать взносы в 2011-2014 годах в следующих размерах (часть2 ст. 58 Закона № 212-ФЗ):

Наименование фонда

2013-2014 годы

Но это еще не все льготники.

В 2011- 2019 годах право платить страховые взносы в меньшем размере получили следующие категории:

- хозяйственные общества, созданные после 13 августа 2009 года бюджетными научными учреждениями;

- организации и индивидуальные предприниматели, имеющие статус резидента технико-внедренческой особой экономической зоны и производящие выплаты физическим лицам, работающим на указанной территории;

- организации, осуществляющие деятельность в области информационных технологий (за исключением организаций, имеющих статус резидента технико-внедренческой особой экономической зоны).

Для указанных организаций тарифы в переходный период будут такие (часть 3 ст. 58 Закона № 212-ФЗ):

Наименование фонда

2012-2017 годы

Причем для каждой из категорий предусмотрены определенные, достаточно жесткие требования, при соблюдении которых они имеют право на указанные тарифы. В случае несоответствия этим требованиям компания вынуждена будет платить взносы в размере 34 процентов.

Важно

Контроль за соблюдением обоснованности применения тарифов некоторыми льготниками фонды смогут осуществлять с помощью налоговых органов. Дело в том, что за налоговиками теперь закреплена обязанность представлять по запросу Пенсионного фонда и ФСС необходимую для этого информацию. А кроме того, налоговым органам предоставлено право участвовать вместе с органами контроля в выездных проверках для осуществления такого контроля (п. 5, 6 ст. 33 Закона № 212-ФЗ).

Тарифы страховых взносов также снижены для некоторых видов деятельности в области средств массовой информации (Федеральный закон от 8 декабря 2010 г. № 339-ФЗ). Для того, чтобы иметь право на применение пониженных тарифов, придется подтвердить основной вид экономической деятельности.

В 2011-2014 годах, при условии подтверждения основного вида экономической деятельности указанные плательщики вправе применять следующие тарифы:

Наименование Фонда

Выплаты в рамках трудовых отношений облагаются страховыми взносами

Рассмотрим другие изменения Закона № 212-ФЗ (в редакции Закона № 339-ФЗ). Для начала остановимся на тех нормах, которые по большому счету носят уточняющий (технический) характер.

Документ дополнен статьей 5.1, которая устанавливает правила для представителей плательщиков страховых взносов. Как и во всех других правоотношениях, уполномоченное представительство будет осуществляться на основании доверенности. Без нее от имени юридического лица вправе действовать лицо, уполномоченное учредительными документами (например, директор).

Теперь перейдем к более существенным поправкам. В разряд облагаемых взносами попали компенсации за неиспользованный отпуск, не связанные с увольнением работников (подп. «и» п. 2 часть 1 ст. 9 Закона № 212-ФЗ). Причем ранее Минздравсоцразвития разъясняло, что такие выплаты не подлежат включению в базу по страховым взносам (письмо от 19 мая 2010 г. № 1239-19). Что касается компенсации за неиспользованный отпуск, выплачиваемой при увольнении, то здесь никаких изменений не произошло. Указанная выплата как и прежде облагается взносами (подп. «д» п. 2 ст. 9 Закона № 212-ФЗ).

Таким образом, с 1 января 2011 года компенсация за неиспользованный отпуск, не связанная с увольнением, будет включаться в базу по страховым взносам (подп. «и» п. 2 ст. 9 Закона № 212-ФЗ ).

С 1 января 2011 года объектом обложения страховыми взносами будут признаваться выплаты и вознаграждения, которые производятся в рамках трудовых отношений (часть 1 ст. 7 Закона № 212-ФЗ, в ред. Закона № 339-ФЗ ). В старой редакции Закона № 212-ФЗ указывалось, что облагаются исключительно выплаты, предусмотренные трудовым договором.

Чиновники же на протяжении всего 2010 года поясняли, что взносами следует облагать все выплаты работнику независимо от того, предусмотрены они в указанных документах или нет. Главное, чтобы они были произведены в рамках трудовых отношений. Исключение составляют выплаты, перечисленные в статье 9 Закона № 212-ФЗ (письма Минздравсоцразвития России от 23 марта 2010 г. № 647-19, от 19 мая 2010 г. № 1239-19).

Установлены иные сроки сдачи отчетности

Важное изменение касается переноса сроков сдачи отчетности. Теперь отчетность в ПФР нужно сдавать не позднее 15-го числа второго календарного месяца, следующего за отчетным периодом. Ранее этот срок был установлен до 1-го числа второго календарного месяца, следующего за отчетным периодом ( п. 1 ст. 15 Закона № 212-ФЗ, в ред. Закона № 339-ФЗ). Таким образом, отчетность за 2010 календарный год страхователям необходимо представить не позднее 15 февраля 2011 года, а за 2011 год — не позднее 16 мая, 15 августа, 15 ноября 2011 года и 15 февраля 2012 года. На основании этого ждем соответствующих изменений в форму РСВ-1 (утв. приказом Минздравсоцразвития России от 12 ноября 2009 г. № 894н).

Обращаем ваше внимание, что, согласно новой редакции закона, одновременно с этим расчетом организация обязана будет представлять сведения о каждом работающем застрахованном лице. Речь идет о персонифицированных сведениях.

Аналогичные изменения о сроках внесены в Закон № 27-ФЗ. Если ранее предполагалось, что в 2011 году сведения персонифицированного учета нужно будет сдавать также поквартально, но в другие сроки до 1 мая, 1 августа, 1 ноября и 1 февраля следующего года, то теперь, как уже было сказано, эти данные следует представить вместе с расчетом в Пенсионный фонд.

Что касается расчета в ФСС, то его нужно будет сдать не «до 15-го числа» календарного месяца, следующего за отчетным периодом, а «не позднее 15-го числа» указанного месяца. Форму-4 ФСС РФ (утв. приказом Минздравсоцразвития России от 6 ноября 2009 г. № 871н). Таким образом форму необходимо будет подать не позднее 15 апреля, 15 июля, 17 октября 2011 года и не позднее 16 января 2012 года.

Напомним, что плательщики страховых взносов, у которых среднесписочная численность физических лиц за 2010 год превысит 50 человек, сдают отчетность в фонды в электронной форме.

Уточнение платежа и правила зачета взносов

Уточнение платежа. Новой редакцией закона установлено: если плательщик обнаружит ошибку в поручении, которая не повлекла непоступление денег в бюджет, он вправе подать заявление об уточнении основания, типа и принадлежности платежа, отчетного (расчетного) периода или статуса плательщика в связи с допущенной ошибкой с приложением документов, подтверждающих уплату взносов (п. 4 часть 6 ст. 18 Закона № 212-ФЗ).

По предложению органа контроля или плательщика может быть проведена совместная сверка уплаченных взносов. Результаты такой сверки оформляются актом.

На основании данного заявления и акта совместной сверки (если она проводилась) орган контроля принимает решение об уточнении основания, типа и принадлежности платежа на день фактической уплаты страховых взносов, причем орган контроля должен уведомить плательщика в течение пяти дней после принятия данного решения. Кроме того, органы ПФР и ФСС вправе затребовать у банка копию платежки на перечисление взносов. Кредитная организация обязана ее представить в течение пяти рабочих дней с момента получения соответствующего требования (часть 10 ст. 18 Закона № 212-ФЗ).

После этого фонды проведут пересчет пеней за период со дня фактической уплаты взносов в бюджет до дня принятия органом контроля указанного решения. Рассмотренный порядок уточнения платежа применяется также в отношении пеней и штрафов (часть 12 ст. 18 Закона № 212-ФЗ).

В связи с поправками интерес вызывает постановление ФАС Поволжского округа от 15 сентября 2010 г. № А55-38937/2009. Суть спора заключалась в том, что компания перечислила взносы, но при этом неправильно указала КБК в платежном поручении. И Пенсионный фонд посчитал обязанность организации по уплате неисполненной. Это объяснялось тем, что в порядке исполнения обязанности по уплате страховых взносов существует особенность. Она не считается исполненной, если в платежном поручении указан неверный КБК (ст. 18 Закона № 212-ФЗ). Действительно, законом не установлен порядок уточнения платежа. Однако в Бюджетном кодексе указано, что в функции администратора доходов бюджета входят принятие решения о зачете (уточнении) платежей в бюджеты бюджетной системы и представление соответствующего уведомления в орган Федерального казначейства. Таким образом, Пенсионный фонд как администратор пенсионных взносов с 2010 года обладает полномочиями по уточнению платежа, несмотря на то что это прямо не предусмотрено Законом № 212-ФЗ.

Зачет взносов. Теперь прямо закреплено право организации на зачет перерасхода по пособиям в счет предстоящих платежей по страховым взносам, но только в рамках одного расчетного периода (часть 2.1 ст. 15 Закона № 212-ФЗ). Напомним, что такая ситуация возникает в случае превышения расходов на выплату страхового обеспечения над суммой начисленных взносов.

Однако это «нововведение» лишь закрепило позицию ФСС, которую он высказал ранее: нормы действующего законодательства не содержат запрета по выплате пособия в счет предстоящих платежей по страховым взносам в ФСС. Поэтому при превышении суммы расходов на выплату пособий в определенном месяце над суммой начисленных за этот же месяц страховых взносов организация вправе:

- обратиться в территориальный орган фонда за необходимыми средствами на выплату пособий;

- зачесть сумму превышения расходов на выплату страхового обеспечения в счет предстоящих платежей по взносам в соцстрах (письмо ФСС России от 21 июня 2010 г. № 02-03-13/08-4917).

Еще одна интересная поправка касается пересмотра правил зачета излишне уплаченных страховых взносов в счет предстоящих платежей. Если сейчас такой зачет проводится только по заявлению плательщика, то после вступления поправок в силу орган контроля получит право проводить его самостоятельно. Но это не будет препятствием для плательщика подать заявление о зачете или возврате.

Е. Антипова, налоговый консультант

Основным документом, определяющим, порядок расчета и уплаты страховых взносов фонды социального, медицинского и пенсионного страхования, а также порядок предоставления отчетности является Федеральный закон от 24.07.2009 N 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования". 2010-2014 годы являются переходными и для отдельных категорий налогоплательщиков в это период применяются пониженные тарифы страховых взносов

Дополнительную информацию Вы можете найти в разделе "Ставки страховых взносов в 2011".

Ставки страховых взносов для разных категорий налогоплательщиков применяемых в 2011 году приведены в таблице:

| Пенсионный фонд | Фонд медицинского страхования | Фонд социального страхования | ||||

| Для лиц 1966 года рождения и старше | Для лиц 1967 года рождения и моложе | ФФОМС | ТФОМС | |||

| Страховая часть | Страховая часть | Накопительная часть | ||||

| Общий режим | 26 | 20 | 6 | 3,1 | 2 | 2,9 |

| Плательщики, применяющие УСН | 26 | 20 | 6 | 3,1 | 2 | 2,9 |

| Плательщики переведенные на ЕНВД | 26 | 20 | 6 | 3,1 | 2 | 2,9 |

| Начисления инвалидов и общественных организаций инвалидов | 16 | 10 | 6 | 1,1 | 1,2 | 1,9 |

| Плательщики, применяющие ЕСХН | 16 | 10 | 6 | 1,1 | 1,2 | 1,9 |

| Сельскохозяйственные товаропроизводители | 16 | 10 | 6 | 1,1 | 1,2 | 1,9 |

| Организации, имеющие статус резидента технико-внедренческой зоны | 16 | 10 | 6 | 1,1 | 1,2 | 1,9 |

Напоминаем что из необлагаемых доходов по страховым пенсионным взносам с 2010 исключены:

- компенсация за неиспользуемый отпуск

- выплаты в денежной форме за работу с тяжелыми, вредными и (или) опасными условиями труда, кроме компенсационных выплат в размере, эквивалентном стоимости молока или других равноценных пищевых продуктов

Помимо этого важно помнить, что взносами облагаются все выплаты в пользу физических лиц по трудовым или гражданско-правовым договорам (подряда, услуг) вне зависимости от того пойдут ли они на уменьшение налога на прибыль или нет.

Для организаций и предпринимателей, применяющих общую систему налогообложение, упрощенную систему налогообложения и переведенных на уплату единого налога на вмененный доход налоговая нагрузка (сумма всех страховых взносов) составляет 34%.

Т.е. в случае, если зарплата работника составляет 30 тысяч рублей, организация, либо предприниматель должны заплатить:

26100 – Зарплата сотруднику на руки

3900 – Налог на доходы физических лиц

7800 – Пенсионный фонд

630 – ФФОМС

900 – ТФОМС

870 – ФСС

Итого сумма всех страховых взносов (без учета НДФЛ) составит 10200 рублей.

С 2011 года произошло очень серьезное увеличение налоговой нагрузки на организации и предпринимателей, применяющие УСН и ЕНВД, т.к. в 2010 году эта нагрузка составляла только 14%.

Для организаций и предпринимателей, имеющих статус резидента технико-внедренческой особой экономической зоны; для организаций и индивидуальных предпринимателей, применяющих единый сельскохозяйственный налог; для сельскохозяйственных товаропроизводителей; для плательщиков страховых взносов, производящих выплаты и иные вознаграждения физическим лицам, являющимся инвалидами I, II или III группы, для общественных организаций инвалидов налоговая нагрузка так же возросла и в 2011 и 2012 году она будет составлять 20,2 %.

Т.е. в случае, если зарплата работника составляет 30 тысяч рублей, организация, либо предприниматель должны заплатить:

26100 – Зарплата сотруднику на руки

3900 – Налог на доходы физических лиц

4800 – Пенсионный фонд

330 – ФФОМС

360 – ТФОМС

570 – ФСС Общая сумма страховых взносов составит 6060 рублей.

С сумм выплат и иных вознаграждений в пользу физического лица (по трудовым или гражданско-правовым договорам (подряда, услуг)), превышающих 415 000 рублей нарастающим итогом с начала расчетного периода, страховые взносы не взимаются. Таким образом, в 2011 году максимальная налоговая нагрузка по каждому сотруднику для обычной организации составит 141 100 рублей (415 000 * 34%), для организаций применяющих пониженные тарифы страховых взносов: 83 830 рублей(415 000 * 20,2 %).

Предприниматели и нотариусы уплачивают за себя соответствующие страховые взносы в Пенсионный фонд Российской Федерации и фонды обязательного медицинского страхования в размере, определяемом исходя из стоимости страхового года.

Стоимость страхового года определяется как произведение МРОТ, установленного на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в соответствующий государственный внебюджетный фонд, увеличенное в 12 раз.

Если считать исходя из текущего размера МРОТ, то

Взнос в ПФР 4330*12*26% = 13509,6

Взнос в ФФОМС 4330*12*2,1% = 1091,16

Взнос в ТФОМС 4330*12*3% = 1558,8

Общая налоговая нагрузка составит 16159,56

В зависимости от года рождения предпринимателя страховой взнос в ПФР начисляется полностью на страховую часть (для лиц 1966 года рождения и старше) либо разделяется на:

20% на страховую

6% на накопительный часть (для лиц 1967 год рождения и моложе).

Плательщики страховых взносов, не производящие выплат физлицам вправе добровольно вступить в правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством и уплачивать за себя страховые взносы в размере 2,9 % от стоимости страхового года. Уплата страховых взносов лицами, производится не позднее 31 декабря текущего года, начиная с года подачи заявления о добровольном вступлении в правоотношения по обязательному социальному страхованию.

В случае вступления в добровольные правоотношения с ФСС пособия выплачиваются исходя из среднего заработка, равного МРОТу. При этом исчисленное ежемесячное пособие по уходу за ребенком не может быть меньше минимального размера ежемесячного пособия по уходу за ребенком, установленного Федеральным законом "О государственных пособиях гражданам, имеющим детей".

Плательщики страховых взносов, производящие выплаты и иные вознаграждения физическим лицам, сумму страховых взносов, подлежащую перечислению во внебюджетные фонды, определяют в полных рублях. Сумма страховых взносов менее 50 копеек отбрасывается, а сумма 50 копеек и более округляется до полного рубля. Ежемесячные платежи подлежат уплате в срок не позднее 15-го числа календарного месяца, следующего за календарным месяцем, за который начисляется ежемесячный обязательный платеж.

Предприниматели, уплачивающие страховые взносы за себя должны перечислить их не позднее 31 декабря текущего календарного года. На эти взносы необхоимость округления сумм, следующих к перечислению не распространяется.

До 15-го числа календарного месяца, следующего за отчетным периодом надо представить отчет по форме 4-ФСС в территориальный орган Фонда социального страхования.

Помимо этого до 1-го числа второго календарного месяца, следующего за отчетным периодом надо представить отчеты в территориальный орган ПФР расчет по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование и на обязательное медицинское страхование в фонды обязательного медицинского страхования (РСВ-1).

В 2010 году плательщики страховых взносов, у которых среднесписочная численность физических лиц, в пользу которых производятся выплаты и иные вознаграждения, за предшествующий расчетный период превышает 100 человек, представляют расчеты по страховым пенсионным взносам по установленным форматам в электронной форме с электронной цифровой подписью.

С 2011 года барьер для сдачи электронной отчетности снижен до 50 человек.

В 2010 году отчетность по персоницицированному учету сдается два раза в год. В соответсвии со статьей 37 п.12 федерального закона 213-ФЗ в 2010 году отчетными периодами признаются полугодие и календарный год. Отчет по персоницированному учету надо будет предоставить соответственно до 1 августа 2010 и до 1 первого февраля 2011.

С 1 января 2011 года отчетными периодами признаются первый квартал, полугодие, девять месяцев и календарный год.

| Пенсионный фонд | Фонд медицинского страхования | Фонд социального страхования | ||||

| Для лиц 1966 года рождения и старше | Для лиц 1967 года рождения и моложе | ФФОМС | ТФОМС | |||

| Страховая часть | Страховая часть | Накопительная часть | ||||

| Общий режим | 20 | 14 | 6 | 1,1 | 2 | 2,9 |

| Плательщики, применяющие УСН | 14 | 8 | 6 | 0 | 0 | 0 |

| Плательщики переведенные на ЕНВД | 14 | 8 | 6 | 0 | 0 | 0 |

| Начисления инвалидов и общественных организаций инвалидов | 14 | 8 | 6 | 0 | 0 | 0 |

| Плательщики, применяющие ЕСХН | 10,3 | 4,3 | 6 | 0 | 0 | 0 |

| Сельскохозяйственные товаропроизводители | 15,8 | 9,8 | 6 | 1,1 | 1,2 | 1,9 |

| Организации, имеющие статус резидента технико-внедренческой зоны | 14 | 8 | 6 | 0 | 0 | 0 |

При этом база для начисления страховых взносов в отношении каждого физического лица устанавливается в сумме, не превышающей 415 000 рублей нарастающим итогом с начала расчетного периода.

Предприниматели и нотариусы уплачивают за себя соответствующие страховые взносы в Пенсионный фонд Российской Федерации и фонды обязательного медицинского страхования в размере, определяемом исходя из стоимости страхового года.

Стоимость страхового года определяется как произведение МРОТ, установленного на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в соответствующий государственный внебюджетный фонд, увеличенное в 12 раз.

Если считать исходя из текущего размера МРОТ, то

Взнос в ПФР 4330*12*20% = 10392

Взнос в ФФОМС 4330*12*1,1% = 571,56

Взнос в ТФОМС 4330*12*2% = 1039,2

Общая налоговая нагрузка составит 12002,76

В зависимости от года рождения предпринимателя страховой взнос в ПФР начисляется полностью на страховую часть (для лиц 1966 года рождения и старше) либо разделяется на:

14% на страховую

6% на накопительный часть (для лиц 1967 год рождения и моложе).

Перед официальным открытием любого бизнеса будущему предпринимателю необходимо продумать, какие сотрудники ему потребуются и во сколько обойдется их содержание. В данной ситуации лучше воспользоваться калькулятором и просчитать все предстоящие расходы.

Любые организации или предприниматели, которые производят выплату заработной платы и иные вознаграждения физическим лицам, являются налоговыми агентами.

При выплате сотрудникам зарплаты налоговый агент обязан рассчитать сумму налога, удержать его и перечислить в бюджет. Согласно п. 4 ст. 226 НК РФ налог на доходы, то есть НДФЛ, удерживается из доходов работников при их фактической выплате. А вот в момент выплаты аванса этот налог не уплачивается.

Доходы физического лица для расчета налога на доходы могут выражаться в любом виде: в денежном, материальном и нематериальном.

Что нужно знать об НДФЛ

C 2021 года произошли некоторые изменения в уплате НДФЛ. И они коснутся тех компаний, в которых работают сотрудники с высокими зарплатами.

Ранее НДФЛ рассчитывался от фактических доходов сотрудников за месяц, «работала» единая ставка в размере 13 % для резидентов РФ. С 1 января 2021 года введена ставка НФДЛ стала прогрессивной. Это значит, что удерживаемая сумма будет зависеть от размера доходов (Федеральный закон от 23.11.2020 № 372-ФЗ).

Если размер годовой зарплаты превышает 5 млн руб., то на нее распространяется НДФЛ 15 %. При этом повышенная ставка применяется не на весь доход, а только на часть, которая выходит за рамки 5 млн руб.

Для нерезидентов РФ продолжает действовать НДФЛ в размере 30 %.

Уменьшение налога

Для уменьшения налога в Налоговом кодексе предусмотрены специальные вычеты:

- стандартный (применяется при наличии детей определенного возраста);

- социальный (применяется в случае предоставления документов на лечение или образование);

- имущественный (применяется при приобретении жилья).

Вышеуказанные вычеты оформляются в ИФНС или у работодателя. Вычет на детей предоставляется по заявлению работодателя с приложением необходимых документов.

В налоговую работодатель сдает отчеты 2-НФДЛ (ежегодно) и 6-НДФЛ (ежеквартально). Несмотря на то, что с 2021 года 2-НФДЛ отменяется, за 2020 год его придется сдать — до 1 марта. Правила заполнения формы описаны в Приказе ФНС РФ от 02.10.2018 N ММВ-7-11/566@.

О порядке заполнения формы 6-НДФЛ читайте в Приказе ФНС РФ от 14.10.2015 N ММВ-7-11/450@.

Взносы в фонды

Страховые агенты ежемесячно начисляют на ФОТ своих сотрудников взносы во внебюджетные фонды. Это обеспечивает застрахованным лицам права на получение пенсий, медобслуживания, пособия по временной нетрудоспособности, декретные.

Компании и предприниматели уплачивают взносы из собственных средств, не за счет средств работников.

Налоги с ФОТ сотрудников в 2021 году

НДФЛ по ставке 13 % уплачивают налогоплательщики-резиденты, у которых зарплата не превышает 5 млн руб. в год. НДФЛ по ставке 15 % рассчитывается с зарплат свыше 5 млн руб. Работники-нерезиденты уплачивают 30 % НДФЛ.

Страховые взносы во внебюджетные фонды начисляются и перечисляются по следующим тарифам, тарифы закреплены ст. 425 НК РФ:

- в Пенсионный фонд России (ПФР) — 22 %

- в Фонд социального страхования (ФСС) — 2,9 %

- в Федеральный фонд обязательного медицинского страхования (ФФОМС) — 5,1 %

- на страхование от несчастных случаев — от 0,2 до 8,5 % (ставка зависит от класса профессионального риска)

На работах с тяжелыми условиями труда, на подземных работах, в горячих цехах женщинам трактористкам-машинисткам, водителям локомотивных бригад (категории работников указаны в ст. 30 Федерального закона от 28.12.2013 № 400-ФЗ) предусмотрены дополнительные тарифы страховых взносов (ст. 428 НК РФ).

Калькулятор страховых взносов

Для самостоятельного расчета взносов, в том числе за неполный год, воспользуйтесь бесплатным калькулятором взносов.

Обратите внимание на КБК по страховым взносам во внебюджетные фонды РФ на 2021 год.

Что изменилось в связи с действием прямых выплат

С 1 января 2021 года на прямые выплаты перешли оставшиеся регионы, и теперь работодатели избавлены от необходимости резервировать средства под выплаты и изымать их из оборота.

Работодатели назначает и выплачивает за счет собственных средств пособие по временной нетрудоспособности за первые три дня, а за последующие дни нетрудоспособности «отвечает» региональное отделение ФСС, то есть выплачивает пособие за остальной период за счет средств бюджета фонда

Обязательные отчисления ИП в 2021 году

При любом режиме налогообложения ИП обязан производить систематические отчисления за самого себя. У ИП не бывает работодателя, ему не начисляется заработная плата, поэтому фиксированные платежи рассчитываются от доходов. Именно от величины полученного дохода зависит сумма взносов в фонды.

Еще в 2018 году страховую нагрузку ИП отвязали от величины МРОТ, после этого размер взносов стал фиксированным. В Федеральном законе от 15.10.2020 № 322-ФЗ указаны размеры страховых взносов на обязательное пенсионное страхование (ОПС) и обязательное медицинское страхование (ОМС) вплоть до 2023 года.

По общему правилу ИП обязаны уплачивать страховые взносы во внебюджетные фонды:

- на собственное пенсионное и медицинское страхование;

- на социальное страхование работников, если они есть у предпринимателя.

Также ИП могут добровольно уплачивать страховые взносы на социальное страхование за себя, если хотят получать пособия из средств ФСС (например, пособие по беременности и родам, детские пособия, пособие по временной нетрудоспособности). Для этого нужно самостоятельно встать на учет в ФСС. О том, как это сделать, мы писали в статье «Больничный для ИП без работников».

Сумма страховых взносов, которую ИП нужно перечислить в ФСС, если он вступает с ним в добровольные правоотношения по социальному страхованию, в 2021 году составит 4 4516 руб.

Стоимость страхового года вычисляется по формуле: 12 792 (МРОТ) * 2,9 % (страховой тариф) * 12

Бухгалтерский и налоговый учет, расчеты по сотрудникам, отчетность в ФНС, ПФР, ФСС и Росстат, валютный учет — все в одном сервисе.

В соответствии с п. 1 ст. 430 НК РФ страховые взносы на ОПС рассчитываются следующим образом:

- если доход ИП укладывается в пределы 300 000 руб., то фиксированный размер составляет 32 448 руб.;

- если доход ИП превышает 300 000 руб., то фиксированный размер составляет 32 448 руб. + 1 % от суммы дохода, превышающей лимит в 300 000 руб., но не более восьмикратного увеличения фиксированного платежа — 8 * 32 448 руб.

Предельный размер взносов на ОПС в 2021 году установлен на уровне 1 465 000 руб. (Постановление Правительства РФ от 26.11.2020 № 1935).

Страховые взносы на ОМС для ИП в 2021 году составляют 8 426 руб.

Сколько нужно платить за одного сотрудника в месяц?

Изучив все налоги, давайте подсчитаем, сколько необходимо платить за одного сотрудника в месяц.

Если зарплата по трудовому договору составляет 20 000 руб. в месяц (до вычета налогов), то за год составит 240 000 руб.

Рассчитаем НДФЛ: 20 000 х 13 % = 2 600 руб.

На руки сотрудник получает 17 400 руб. (20 000 — 2 600).

Каждый месяц при неизменных условиях нужно будет платить взносы:

- на ОМС: 20 000 х 5,1 % = 1 020 руб.

- на ОПС: 20 000 х 22 % = 4 400 руб.

- на ОСС: 20 000 х 2,9 % = 580 руб.

- «на травматизм»: 20 000 х 0,2 % = 40 руб.

В общей сумме получается 6 040 руб. в месяц и 72 480 руб. в год.

Итого: расходы на одного сотрудника составят 26 040 руб. в месяц или 312 480 руб. в год.

Помимо зарплаты нужно также учитывать затраты работодателя на оборудование рабочего места каждого сотрудника. До недавнего времени считалось, что значительно экономят те, кто переводит сотрудников на удаленку. Однако Федеральный закон от 08.12.2020 № 407-ФЗ внес изменения в Трудовой кодекс и стало понятно, что удаленная работа накладывает на работодателей отдельные обязательства.

В частности, работодатель за свой счет обязан обеспечить работника, выполняющего свои трудовые функции из дома, оборудованием, которое ему нужно для полноценной работы, программно-техническими средствами, средствами защиты информации. Возможны варианты, когда работник использует свою технику, оборудование и программы, но тогда работодатель должен ему компенсировать затраты.

Опасная экономия

Многие предприниматели ищут различные возможности минимизации расходов на сотрудников. И на смену зарплатам в конвертах приходят новые варианты сокращения величины выплат с ФОТ. Но каждый из них несет определенные риски.

Заключение договоров ГПХ

Такой вариант минимизации расходов интересен работодателю тем, что отпадает необходимость предоставлять сотруднику гарантии и компенсации, предусмотренные Трудовым кодексом. Работодатель не обязан выплачивать пособия, он не тратится на создание условий труда. Единственное, что ему нужно от работника, — это результат работы.

Однако в большинстве случаев выплаты по договорам ГПХ все же облагаются страховыми взносами. При этом НДФЛ платится в любом случае, поскольку компания выступает в роли налогового агента при выплате доходов в пользу физлиц.

В п. 4 ст. 420 НК РФ указаны случаи, когда выплаты по договорам ГПХ не облагаются взносами. Речь идет о ситуациях, когда предмет договоров — переход права собственности или иных вещных прав на имущество (имущественные права). Сюда же относятся договоры, связанные с передачей в пользование имущества (имущественных прав), за исключением договоров авторского заказа, договоров об отчуждении исключительного права на результаты интеллектуальной деятельности, указанные в пп. 1-12 п. 1 ст. 1225 ГК РФ, издательских лицензионных договоров, лицензионных договоров о предоставлении права использования результатов интеллектуальной деятельности, указанных в пп. 1-12 п. 1 ст. 1225 ГК РФ.

Суть риска состоит в том, что договоры ГПХ, фактически регулирующие трудовые отношения, могут быть переквалифицированы в трудовые (ст. 19.1 ТК РФ). Существует ряд признаков, на которые обращают внимание суды, признавая отношения трудовыми.

Следствие переквалификации договора — это начисление недоимки, штрафы, пени, ответственность за нарушение законодательства об охране труда и т.д.

Оформление сотрудников как ИП

Это еще один вариант минимизации расходов на сотрудников. Например, если взять ИП на УСН «доходы», то сумма выплаты фактической зарплаты составит 6 %, также нужно учитывать взносы на ОПС — 32 448 руб. и взносы на ОМС — 8 426 руб. Если доходы ИП превысят 300 000 руб. в год, то уплачивается плюс 1 % от суммы превышения.

С целью экономии работодатели даже компенсируют необходимые суммы в рамках 6 %, что для ИП тоже выгодно — по факту предприниматель получает полную сумму. При этом сотрудник-ИП лишается всех гарантий, предусмотренных Трудовым кодексом.

Договор с ИП, так же как и в предыдущем случае, могут признать трудовым, если он содержит признаки того, что ИП по факту задействован в производственном процессе, ежедневно выполняет одни и те же обязанности наравне со штатными работниками, имеет рабочее место в офисе компании и пользуется ее оборудованием. Налоговая учитывает совокупность признаков и показания свидетелей. Если окажется, что компания действительно «спрятала» трудовые отношения в договорах с ИП, то последует доначисление налогов.

«Перевод» сотрудников в самозанятые

Об этой схеме стало известно сразу же, как только начал действовать налог на профессиональный доход, который позволил людям, работающим на себя, стать самозанятыми официально.

С 1 января 2021 года все без исключения регионы подключились к эксперименту с налогом на профессиональный доход. Те, кто зарегистрировался в качестве самозанятого, уплачивает налог в размере 4 % с дохода от сделок с физлицами и 6 % с дохода от сделок с ИП и юрлицами. Некоторые работодатели решили перевести часть сотрудников в плательщиков налога на профессиональный доход, то есть уволить их и переоформить с ними отношения, используя договоры ГПХ.

Работодатели поняли, что выгода от этого довольна большая: они перестают быть налоговыми агентами по НДФЛ в отношении работника, который стал самозанятым, и избавляются от обязанности уплачивать страховые взносы. Соответственно, никаких гарантий по Трудовому кодексу они тоже не обязаны соблюдать. Самозанятые сотрудники остаются без выходных пособий, оплачиваемого отпуска и пособий на случай временной нетрудоспособности.

Однако стоит учесть, что помимо явных признаков, которые могут свидетельствовать о реальном статусе «самозанятого» (например, ежедневное присутствие в офисе бывшего работника и использование им конкретного рабочего места), существуют еще положения самого закона о самозанятых. Они указывают на то, что работодатель может в рамках договора ГПХ сотрудничать с бывшим сотрудником, ставшим самозанятым, только при одном условии — если с момента увольнения этого сотрудника из компании прошло не менее двух лет.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Читайте также: