Налоги относимые на финансовые результаты деятельности

Опубликовано: 04.05.2024

Налоги оказывают значительное влияние на формирование результатов хозяйственной деятельности предприятия и на размер чистой прибыли. Со дня введения в действие части второй НК РФ, то есть с 1 января 2001 года, выделяют федеральные налоги и сборы; налоги и сборы субъектов РФ (региональные налоги и сборы); местные налоги и сборы. Начисление налогов производится с отнесением их на различные источники. Некоторые налоги являются косвенными и включаются в цену продукции. Другие налоги включаются в состав затрат по производству и реализации продукции, то есть относятся на себестоимость продукции. Часть налогов относят на финансовый результат хозяйственной деятельности предприятия до налогообложения.

Налоги, относимые на финансовый результат, непосредственно уменьшают прибыль для целей налогообложения. К ним относят: налог на прибыль, налог на имущество, налог на содержание ЖКХ и др.

Налог на прибыль относится к прямым налогам, его основное функциональное предназначение заключается в обеспечении стабильных инвестиционных процессов в сфере производства продукции (работ, услуг), а также возможности законного наращивания капитала. В России налог на прибыль относится к федеральным налогам, т.е. он взимается на всей территории России. В настоящее время этот налог превратился в два отдельных налога: федеральный и региональный с общими элементами структуры (с 2005 года перестал распределяться в местный бюджет).

Объектом налогообложения прибыли является валовая прибыль предприятия. С момента введения 25 главы Налогового кодекса прибылью признаются полученные доходы, уменьшенные на величину произведённых расходов.

Основная ставка налога на прибыль начиная с 2002 года установлена в размере 24%. При этом налоговым законодательством предусмотрено разделение этой ставки на три составляющие (по бюджетам), которые приведены в таблице 9.12.

Таблица 9.12 Динамика ставок налога на прибыль по годам, %

| 2001 год | 2002 год | 2003 год | 2004 год | 2005 год | 2006 год |

| Ставка налога | |||||

| В т.ч. федеральный бюджет | 7,5 | 6,5 | 6,5 | ||

| региональный бюджет | 14,5 | 17,5 | 17,5 | ||

| местный бюджет | - | - |

Организациям могут предоставляться различные льготы по налогу на прибыль, связанные с содержанием объектов социальной сферы, взносами на благотворительные цели и др. Причем налоговые льготы в совокупности не должны уменьшать фактическую сумму налога, исчисленную без учета данных налоговых льгот, более чем на 50 процентов.

Налог на имущество также является налогом, относимым на финансовый результат. Основные цели налога на имущество: обеспечить бюджет регионов стабильными доходами и стимулировать производственное использование имущества. Налоговой базой для начисления налога на имущество является среднегодовая стоимость имущества. Величина налоговой ставки устанавливается субъектами РФ не выше 2,2%.

Налог на содержание жилищного фонда и объектов социально-культурной сферы (налог на ЖКХ) относится к числу местных налогов и вводится органами местного самоуправления городов и районов. Его конкретные ставки, льготы по налогу устанавливаются представительными органами власти в размере, не превышающем 1,5% объема реализации продукции (работ, услуг), произведенной юридическими лицами, расположенными на соответствующей территории.

Следует отметить, что к налогам из прибыли ранее относили налог на милицию (отменен в 2003 г.) и налог на рекламу (отменен с 1 января 2005 г.).

В анализе финансово-хозяйственной деятельности предприятия изучается динамика и структура налогов, относимых на финансовый результат, проводится оценка налоговой нагрузки и факторный анализ основных налогов. Рассмотрим пример анализа налогов, относимых на финансовый результат.

Таблица 9.13 Динамика и структура налогов, относимых

на финансовый результат

| Наименование налоговых платежей | Предыдущий год | Отчетный год | Абс.изме-нение,тыс. руб. | Темп прироста, % |

| тыс. руб. | уд.вес, % | тыс. руб. | уд.вес, % | |

| Налог на прибыль | 87,31 | 84,17 | -141225 | -16,30 |

| - бюджет РФ | 21,83 | 17,53 | -65503 | -30,26 |

| - региональный | 58,50 | 59,62 | -66839 | -11,52 |

| - местный | 6,98 | 7,01 | -8883 | -12,82 |

| Налог на имущество | 12,52 | 15,82 | 9,72 | |

| -региональный | 5,44 | 7,43 | 18,63 | |

| -местный | 7,08 | 8,39 | 2,88 | |

| Прочие налоги | 0,17 | 0,02 | -1512 | -91,64 |

| Итого налогов из прибыли | -130672 | -13,18 | ||

| Прибыль до налогообложения | 27,49 | 28,51 | -588436 | -16,32 |

Как видно из таблицы 9.13, общая сумма налогов, начисленных из прибыли, в текущем периоде составила 724719 тыс. руб., что на 16,3% ниже, чем в предыдущем году. При этом прибыль до налогообложения снизилась на 16,32%, что привело к незначительному повышению уровня налоговой нагрузки на 1,02 копейки (28,51–27,49). Основной причиной уменьшения налога на прибыль является значительное снижение прибыли от продаж, при этом стоимость имущества возросла и повысился налог на имущество. Следует отметить, что в отчетном году структура налогов изменилась в сторону увеличения доли налога на имущество, хотя наибольшую долю в общей сумме налогов по-прежнему имеет налог на прибыль.

Сумма любого налога зависит от двух основных факторов: налогооблагаемой базы и ставки налога. Общая факторная зависимость для анализа налогов:

Налог = Налогооблагаемая база * ставка налога (9.35)

Например, факторный анализ налога на прибыль проводится по следующей факторной зависимости:

Нпр = Пн*Ст/100, ( 9.36)

где Нпр – сумма налога на прибыль, тыс. руб.;

Пн – налогооблагаемая прибыль, тыс. руб.;

Ст – ставка налога на прибыль, %.

Используя способ абсолютных разниц, можно рассчитать влияние налогооблагаемой прибыли на изменение суммы налога на прибыль:

DНпр П = DПн*Ст0/100, (9.37)

где DПн – изменение налогооблагаемой прибыли;

Ст0 – ставка налога на прибыль в предыдущем периоде.

Влияние ставки налога на прибыль рассчитывается по формуле:

DНпр Ст = Пн1*DСт/100, (9.38)

где Пн1 – сумма налогооблагаемой прибыли отчетного года;

DСт – изменение ставки налога на прибыль.

Рассмотрим факторный анализ налога на прибыль в таблице 9.14.

Таблица 9.14 Факторный анализ суммы налога на прибыль

| Факторы | Алгоритм расчёта | Влияние |

| Налогооблагаемая прибыль | ∆Нпр Пн =∆Пн*Ст 01 = -588436*0,24 | -141225 |

| Ставка налога на прибыль | ∆Нпр Ст =Пн 02 *∆Ст = 3019664*0 | |

| Итого | -141225 |

Факторный анализ показал, что снижение суммы налога на прибыль произошло в результате сокращения налогооблагаемой прибыли, при этом ставка налога на прибыль не изменилась.

Аналогично проводится анализ налога на имущество по следующей факторной зависимости:

Ним = ССим*Ст, (9. 39)

где ССим – среднегодовая стоимость имущества, тыс. руб.;

Ст – ставка налога на имущество, %.

Используя данные расчета среднегодовой стоимости имущества, подлежащего налогообложению, можно установить изменения в его составе и влияние каждой составляющей на сумму данного налога. Для этого изменение суммы налогооблагаемого имущества по каждому виду нужно умножить на плановую (базовую) ставку налога на имущество:

Если уже известно, за счет каких факторов второго порядка изменилась налогооблагаемая прибыль, то их влияние на сумму налога можно определить умножением ее прироста за счет i-гофактора на ставку налога на прибыль предыдущего года:

DНпр i = DПн i *Ст0/100, (9.41)

где DНпр i – влияние на сумму налога на прибыль i-тых факторов, характеризующих изменение налогооблагаемой прибыли (рисунок 9.6);

DПн i – влияние на сумму налогооблагаемой прибыли i-тых факторов, характеризующих ее изменение.

Рассмотрим оценку влияния факторов второго порядка на величину налога на прибыль исходя из данных таблиц 9.6 и 9.13.

Таблица 9.15 Факторный анализ налога на прибыль

| Факторы изменения налогооблагаемой прибыли | Расчет влияния факторов на сумму налога | Изменение налога на прибыль | % |

| 1. Изменение прибыли до налогообложения | -588436*0,24 | -141225 | 100,00 |

| 1.1. Прибыль от продаж | -492192*0,24 | -118126 | 83,64 |

| 1.2. Сальдо операционных доходов и расходов | -193752*0,24 | -46501 | 32,93 |

| 1.3. Сальдо внереализационных доходов и расходов | 97508*0,24 | -16,57 | |

| 2. Изменение прибыли до налогообложения | -588436*0,24 | -141225 | 100,00 |

| 2.1. Объём реализованной продукции | 223334*0,24 | -37,95 | |

| Оконч. табл. 9.15 | |||

| 2.2. Структура реализованной продукции | -69893,4*0,24 | -16774,4 | 11,87 |

| 2.3. Цены на реализованную продукцию | 143549,9*0,24 | -24,39 | |

| 2.4. Себестоимость реализованной продукции | -885426,5*0,24 | -212502,6 | 150,47 |

Практически по всем факторам наблюдается снижение величины налога на прибыль. Наибольшее отрицательное влияние оказал рост затрат при незначительном повышении цен на реализованную продукцию. Совокупное влияние этих факторов составило 178050,6 тыс. руб., при этом влияние объема и структуры реализованной продукции компенсировало снижение прибыли от продаж на 36825,6 тыс. руб.

Налогообложение добычи нефти в нашей стране было и остается предметом особой дискуссии. Законодательство в этой части меняется практически ежегодно. Только в последние два года были введены новые системы налогообложения добычи углеводородного сырья на шельфе, установлены специальные режимы для налогообложения добычи нефти из труднодоступных залежей, был проведен масштабный «налоговый маневр» — перераспределение налоговой нагрузки между экспортом, добычей и переработкой нефти. И, несмотря на то, что президент РФ Владимир Путин в конце прошлого года предложил на четыре года зафиксировать действующие налоговые условия и «к этому вопросу больше не возвращаться», попытки перекроить налогообложение в нефтяном секторе не прекращаются.

Министерство энергетики и нефтяные компании предлагают уже в этом году приступить к более масштабной реформе налогообложения в нефтяном секторе, основанной на налогообложении чистого дохода. Основная цель реформы – предотвратить падение добычи в традиционных регионах. На первый взгляд, идеология этой реформы понятна и давно известна – перейти от налогов с выручки к налогам, основанным на прибыли от деятельности по добыче нефти. Однако при ближайшем рассмотрении выясняется, что появившаяся идея о переходе на налог на финансовый результат является не системной налоговой реформой, а лишь способом дальнейшего расширения налоговых льгот посредством более «технологичного» механизма, чем привычные уже понижающие коэффициенты к ставке налога на добычу полезных ископаемых (НДПИ) или налоговые каникулы по этому же налогу. Этот подход более не применим, так как он не позволяет предоставлять льготы по индивидуальному признаку, что и является основной целью предлагаемой реформы.

Напомним, что действующая система налогообложения в нефтяной отрасли основывается на совокупности экспортной пошлины и НДПИ. Оба этих налога исчисляются от выручки, определяемой на основании цены нефти, и соответственно не учитывают затраты, связанные с разработкой и добычей сырья. Вместе с тем перемещение добычи углеводородного сырья в новые регионы, увеличение сложности месторождений и растущая степень выработанности действующих месторождений приводит к дифференциации затрат по разработке разных месторождений, снижению рентабельности инвестиционных проектов и соответственно – к необходимости принятия все новых льгот.

Как следствие этого процесса мы наблюдаем все возрастающую сложность налогового законодательства: собственно говоря, большинство изменений законодательства последних лет сводились к установлению новых и дифференциации имеющихся льгот, понижающих коэффициентов, специальных ставок, понижающих коэффициентов и т.д. Очевидным выходом из этой постоянно раскручивающейся спирали налоговых льгот является переход к универсальному рентному налогу, в условиях которого уровень налоговой нагрузки напрямую зависел бы от рентабельности конкретного проекта по добыче сырья. В мировой практике такие налоги, как правило, называются налогами на дополнительный доход.

Нельзя сказать, что идея перехода к универсальному налогу является новой — еще в начале 2000х годов рассматривались законопроекты, предусматривающие установление в России налога на дополнительный доход от добычи углеводородного сырья. Тогда предполагалось (и это соответствует лучшей мировой практике), что для каждого месторождения будет определяться показатель, близкий по правилам расчета к валовой норме доходности инвестиционного проекта по разработке этого месторождения. Далее, в зависимости от реальной доходности проекта должна определяться величина дополнительного дохода и в зависимости от этой величины будет рассчитываться налоговая ставка (по прогрессивной шкале ставок) и определяться сумма налога. При этом механизм исчисления налога предполагал определенные защитные механизмы - в частности, от чрезмерного роста затрат. В силу ряда причин в то время была принята система более простых и, как впоследствии оказалось, более выгодных для бюджета налогов.

Однако идеи по реинкарнации НДД в форме налога на финансовый результат, которые материализовались в законопроекте, внесенном в Государственную Думу законодательным собранием Ханты-Мансийского АО, на наш взгляд, не только дискредитируют саму идею НДД, но ставят под угрозу устойчивость нефтегазовых доходов бюджета в сегодняшний и так непростой период. Высокий уровень бюджетных доходов от нефтегазового сектора позволил реализовать многие программы президента и правительства, а также не допустить существенного ухудшения ситуации в России в кризисные времена. Даже с учетом этого обстоятельства отрасль предлагает первоначально снизить налоговую нагрузку для ограниченного числа конкретных месторождений (их число колеблется от 12 до 35 в зависимости от участников обсуждения), а по истечении 3-5 лет принять окончательное решение о распространении новой системы на все месторождения в традиционных регионах нефтедобычи. Причем предлагаемый режим основывается на введении фактически для избранных месторождений вместо НДПИ дополнительного налога на прибыль по высокой ставке 60% с немедленным вычетом инвестиций с повышающим коэффициентом, а также неограниченным переносом убытка на будущее. Еще одной удивительной особенностью нового налога (в том виде, в котором он поступил в парламент) является и то, что его параметры подобраны таким образом, что капитальные затраты на добычу нефти полностью возмещаются за счет государства. При таких налоговых условиях ожидать эффективности инвестиций вряд ли приходится, но их рост участники эксперимента гарантировать точно способны.

Из-за давления нефтяных компаний, а также фактически выступающего от их имени законодательного собрания ХМАО, правительство вынуждено всерьез рассматривать эти предложения. Между тем, их суть сводится к избирательному установлению льготного налогового режима для некоторых инвестиционных проектов, отобранных произвольно и не объединенных никакими общими признаками (например, там есть и новые, и достаточно выработанные месторождения), кроме одного – в силу объективных обстоятельств они не могут претендовать на какие-либо из установленных сейчас льгот. При этом авторы инициативы предлагают принимать это решение как эксперимент по введению нового налога, но не предлагают никаких критериев для оценки успешности такого эксперимента.

К сожалению, спор о том, нужно ли с помощью налога на финансовый результат льготировать добычу нефти на отдельных месторождениях, не позволяет начать гораздо более важную со стратегической точки зрения дискуссию о том, как должна быть в долгосрочной перспективе построена система налогообложения добычи нефти в России?

Новые налоги – для новых месторождений

Исходя из соображения экономической и бюджетной эффективности, новую систему налогообложения добычи нефти надо внедрять на базе НДД и преимущественно для новых месторождений, гринфилдов, то есть тех участков недр, разработка которых либо была начата незадолго до, либо уже после внедрения нового налога. При разработке всех остальных месторождений, затраты на которые уже были понесены в старых налоговых условиях, следует сохранить в среднесрочной перспективе действующую налоговую систему со всеми ее многочисленными льготами и освобождениями, которые применяются и в настоящее время. В долгосрочной перспективе, после отработки НДД на новых месторождениях, возможно подумать о его более широком внедрении в области.

Если же вспомнить о проблеме падения добычи нефти в традиционных регионах - во многом это естественный процесс, связанный с истощением крупных месторождений, разрабатываемых с 70-80-х годов прошлого века (Самотлор, Приобское, Федоровское, Ромашкинское), – то выборочное снижение налоговой нагрузки на отдельные месторождения с текущей совокупной добычей в 20-30 млн. тонн в год, возможно, сможет остановить этот процесс в среднесрочной перспективе (добыча в Западной Сибири снижается на 2-3 млн. тонн ежегодно), но, как уже говорилось выше, сделано это будет исключительно за счет государства. Расширение перечня месторождений – счастливчиков, попавших в перечень, скорее всего, позволит даже временно нарастить добычу, при этом выгоды для нефтяных компаний очевидны, для государства, в условиях секвестра бюджета и риска потратить на покрытие дефицита бюджета весь Резервный фонд в ближайшие годы, совсем нет. Также очевидным представляется и тот факт, что естественный процесс можно лишь замедлить и то, пока у государства есть на это ресурсы, остановить – не получится.

Между тем, цели поддержания объемов добычи нефти в целом по стране в долгосрочной перспективе необходима активизация работ и ускоренный ввод в разработку новых крупных месторождений, расположенных в новых регионах нефтедобычи (Иркутская область, Красноярский край, Якутия, континентальный шельф), требующих больших капитальных инвестиций. Существующая фискальная система не оптимальна именно для таких месторождений, что замедляет их разработку.

Введение нового налога на таких месторождениях гораздо менее рискованно для доходов федерального бюджета, поскольку сейчас для них действуют льготы по НДПИ и экспортной пошлине на нефть. Более того, введение НДД на этих месторождениях позволило бы избавиться от субъективных факторов при предоставлении льгот по экспортной пошлине, установив в качестве администратора налоговые органы. Сейчас оценка обоснованности права на миллиардные льготы по экспортной пошлине, а также контроль за текущей доходностью льготируемого проекта производится Министерством энергетики на основании данных, представленных самими пользователями недр на основании технических проектов, рассмотренных Минприроды, но подготовленных опять же самими пользователями недр (интересующиеся степенью обоснованности принятия таких решений могут для примера проследить историю предоставления льготы по экспортной пошлине Дулисьминскому нефтегазоконденсатному месторождению).

А для проектов, которые предлагается стимулировать с помощью эксперимента по налогообложению финансового результата, основной стимул для активизации добычи состоит не в уровне налоговой нагрузки, а в уровне цен на нефть. Так, при цене нефти в 1-2 $/bbl никто не думал разрабатывать Северное море, однако рост цен в начале 1970-х годов до 12-13 $/bbl, и до 20-30 $/bbl в конце 1970-х сделал возможной разработку таких проектов. До середины 2000-х никто не думал об активной разработке глубоководного шельфа Мексики или сланцевой нефти, но когда цена нефти перешла с уровня $30-40 на уровень $80-100, такие проекты приобрели свою инвестиционную привлекательность. Вряд ли стоит пытаться обогнать время.

Нефтяники режим не выбирают

При этом чрезвычайно важно, чтобы у налогоплательщиков не было возможности выбора налоговой системы в зависимости от того, какой режим представляется наиболее выгодным, а переход на новую систему был обязательным для всех проектов, удовлетворяющих определенным условиям, которые предстоит установить. Это позволит избежать ситуации, когда новая налоговая система применяется лишь в тех случаях, когда она приводит к снижению общего уровня налоговой нагрузки. Налоговая реформа, приближая систему налогообложения к оптимальному уровню, не может приводить лишь к одним выгодам для налогоплательщиков – снижение налогов в одних случаях вполне может сопровождаться увеличением нагрузки в тех ситуациях, когда в действующих условиях она неоправданно занижена.

Нельзя при прочих равных условиях давать возможность выбора между действующей системой льгот и налогообложением дополнительного дохода – если сделан выбор в пользу системы, основанной на налогообложении дохода, система «старых» льгот должна не конкурировать с НДД, а отмирать вместе с окончанием сроков разработки тех месторождений, где она применяется.

В этом и главный недостаток проведения эксперимента по внедрению нового налога на пилотных проектах: помимо очевидно долгосрочного характера любых инвестиционных проектов по добыче нефти, не позволяющего в течение 3-4 лет оценить эффект налоговых изменений, существует риск неполной репрезентативности выборки пилотных проектов. В отсутствие внятных критериев их подбора совокупность пилотов можно подобрать таким образом, чтобы заранее обеспечить заданный результат. Например, при подборе проектов в выборку можно включить ряд месторождений, применение нового налога на которых приведет к росту налогов и компенсирует недопоступление с остальных, при этом налогоплательщики, чтобы обеспечить успех эксперимента в виде роста добычи с пилотных проектов и добиться таким образом распространения новой системы на всю отрасль, могут достигать роста добычи на пилотных проектов даже в ущерб эффективности. Поэтому польза от такого эксперимента, если он будет проведен, будет весьма ограниченной.

Необходимо тщательно проработать вопросы определения налоговой базы и налоговой ставки (либо налоговых ставок). Следует понимать, что в условиях системы, основанной на налогообложении дохода, налогоплательщики не будут освобождены от уплаты обычного налога на прибыль, поэтому для избежания возможных искажений следует дать определение дополнительного дохода от продажи добытого сырья, а не пытаться дополнить действующую систему налогообложения.

Велик соблазн упростить систему – ввести налог на операционный денежный поток, назвав его налогом на финансовый результат, однако помимо экономических задач при введении новой системы не должны теряться и важнейшие для бюджета ценные свойства существующих налогов – стабильность и прогрессивность. Сейчас бюджет получает налоговые доходы от добычи нефти даже при отрицательном операционном денежном потоке в отдельные периоды, система налогообложения дополнительного дохода также может подразумевать уплату налога в таких случаях, если в целом инвестиционный проект приносит дополнительный доход.

Меняем в зависимости от доходности

Если мы обсуждаем контуры налоговой системы на долгосрочную перспективу, то ключевым ее элементом должна быть возможность увеличения налоговой ставки при существенном росте уровня доходности проекта – мы не знаем и не можем прогнозировать уровень цен на сырье на десятилетия (а именно на таком горизонте будет применяться новый налог), поэтому справедливо предусмотреть возможность более высоких уровней изъятия ренты в периоды супервысоких цен, ведь возможность снижения нагрузки при снижении прибыли от реализации нефти в этой концепции никем не оспаривается. Идеи по введению налогу на финансовый результат подразумевают дополнительное обложение прибыли по фиксированной ставке и не предусматривают ее изменение в зависимости от доходности проекта. Это лишь подчеркивает, что такие идеи слишком далеки от системной реформы.

Особое внимание предстоит уделить налоговому администрированию. Не исключено, что придется изменить и законодательство о недропользовании. Российская налоговая система находится в гораздо более высокой степени готовности к применению сложных систем налогообложения прибыли организаций, чем это было 10 лет назад, поэтому нет сомнений, что со временем удастся отладить новые механизмы администрирования. Эти механизмы должны обеспечивать, чтобы доходы и расходы от проектов по освоению разных месторождений, во-первых, не смешивались в одной базе, а во-вторых, не были подвержены манипулированию с целью искусственного перераспределения налогооблагаемого дохода между месторождениями. В любом случае новая налоговая система будет связана со значительно более сложными инструментами, чем используемые в секторе сейчас. Они во многом аналогичны методам, применяемым при контроле за трансфертным ценообразованием, и поэтому внедрение новой системы необходимо производить постепенно. В противном случае можно добиться результата, при котором 13% доходов бюджета будут зависеть не от цен на нефть и объемов добычи, а от способности бухгалтеров манипулировать доходами и расходами, учитываемыми при расчете налога.

При разработке системы НДД предстоит получить ответы на ряд других, не менее сложных вопросов, связанных как с конструкцией налога, так и с системой его администрирования, поэтому после принятия решений по «налоговому маневру», которые позволили несколько снизить налоговую нагрузку на добычу нефти за счет ее потребителей, необходимо определиться с основными целями и задачами универсальной налоговой реформы в нефтяной отрасли, разработать концепцию нового налога с учетом долгосрочного прогноза развития нефтяной отрасли и бюджетных последствий, а также проработать основные вопросы его администрирования. Очевидно, что разработка, а тем более принятие, любых законопроектов без проведения подобной работы не только преждевременна, но и крайне непродуктивна.

2.2 Классификация налогов

В настоящее время виды налогов и сборов как важнейшей составляющей налоговой системы весьма разнообразны. Налоги можно классифицировать по разным признакам.

Все налоги, действующие на территории РФ, в зависимости от уровня установления подразделяются на три вида:

- федеральные:

- региональные;

- местные.

Федеральные налоги устанавливаются, отменяются и изменяются НК РФ и обязательны к уплате на всей территории РФ.

Региональные налоги устанавливаются НК РФ и обязательны к уплате на всей территории соответствующих субъектов РФ. Правительство субъектов Федерации наделено правом вводить или отменять региональные налоги на своей территории и изменять некоторые элементы налогообложения в соответствии с действующим федеральным законодательством.

Местные налоги регламентируются законодательными актами федеральных органов власти и законами субъектов РФ. Органам местного самоуправления в соответствии с НК РФ предоставлено право вводить или отменять на территории муниципального образования местные налоги и сборы.

Классификация налогов в РФ в зависимости от уровня установления

При введении в действие на территории соответствующего субъекта РФ налога на недвижимость прекращается действие налога на имущество организаций, налога на имущество физических лиц и земельного налога.

В зависимости от метода взимания налоги подразделяются следующим образом:

- прямые;

- косвенные.

Прямые налоги устанавливаются непосредственно на доход или имущество налогоплательщика, владение и пользование которым служит основанием для налогообложения. К прямым налогам относятся:

- налог на доходы физических лиц;

- налог на прибыль организаций;

- налоги на имущество как юридических, так и физических лиц.

Косвенные налоги нередко называются налогами на потребление, непосредственно включаются в цену товара (работы, услуги) в виде надбавки и уплачиваются потребителями. Эти налоги предназначены для перенесения реального налогового бремени на конечного потребителя. При косвенном налогообложении субъектом налога является продавец товара (работы, услуги), а носителем и фактическим плательщиком данного налога выступает потребитель. К косвенным налогам относятся:

- налог на добавленную стоимость;

- акцизы;

- таможенные пошлины и др.

Косвенные налоги — наиболее простые для государства с точки зрения их взимания, но достаточно сложные для налогоплательщика с точки зрения укрывательства от их уплаты. Привлекательны для государства эти налоги еще и потому, что их поступления в казну прямо не привязаны к финансово-хозяйственной деятельности субъекта налогообложения и фискальный эффект достигается в условиях падения производства и даже убыточной работы организаций.

Вместе с тем государство в силу этих особенностей косвенного налогообложения вынуждено использовать и прямые налоги, чтобы под налоговое воздействие подпало как можно большее число объектов деятельности налогоплательщика. Все это в комплексе создает достаточную устойчивость налоговых поступлений и одновременно усиливает зависимость размера уплачиваемых налогоплательщиком налогов от эффективности его деятельности.

Нередко на практике проводят разделение налогов в зависимости от их использования:

- общие;

- специальные.

К общим налогам относятся большинство взимаемых в любой налоговой системе налогов. Их отличительная особенность заключается том, что после поступления в бюджет они обезличиваются и расходуются на цели, определенные в соответствующем бюджете.

В отличие от них специальные налоги имеют строго целевое предназначение и «закреплены» за определенными видами расходов. В частности, в РФ примером специальных налогов могут служить:

- транспортный налог;

- налог на воспроизводство минерально-сырьевой базы.

В зависимости от установленных ставок налогообложения налоги бывают:

- твердыми;

- процентными (пропорциональными, прогрессивными и регрессивными).

В зависимости от финансово-экономической целесообразности и отражения в бухгалтерском учете налоги классифицируются следующим образом:

- включаемые в продажную цену товаров (работ, услуг);

- относимые на издержки обращения и затраты производства;

- относимые на финансовые результаты;

- уплачиваемые за счет чистой прибыли, остающейся в распоряжении налогоплательщика.

В зависимости от принадлежности к уровню бюджета налоги можно подразделить так:

- закрепленные;

- регулирующие.

Закрепленные налоги непосредственно и целиком поступают в конкретный бюджет или во внебюджетный фонд. Среди них выделяют налоги, поступающие в федеральный, региональный и местные бюджеты.

Регулирующие налоги поступают одновременно в бюджеты разных уровней в пропорции, определенной бюджетным законодательством.

Особая категория налогов — так называемые специальные налоговые режимы. В НК РФ предусмотрена возможность установления четырех таких режимов.

Классификация налогов в РФ в зависимости от субъектов налогообложения

Налоги, уплачиваемые юридическими лицами

Налоги, уплачиваемые физическими лицами

Специальные налоговые режимы в соответствии с НК РФ:

- система налогообложения в виде единого налога на вмененный доход для определенных видов деятельности;

- упрощенная система налогообложения;

- система налогообложения для сельскохозяйственных товаропроизводителей;

- система налогообложения при выполнении соглашений о разделе продукции.

Особенность этих налогов состоит в том, что со дня их введения на территории соответствующих субъектов Федерации с налогоплательщиков, как правило, прекращается взимание большинства налогов, предусмотренных НК РФ.

Субъекты предпринимательской деятельности уплачивают налоги в бюджеты согласно законодательству РФ. Государство заинтересовано в поступлении как можно большего количества платежей, которые идут на решение социальных вопросов. Однако слишком большие суммы налоговых платежей делают работу компании нерентабельной. Предприниматели не получают запланированную прибыль и теряют мотивацию заниматься бизнесом.

Поэтому важно правильно выполнить необходимые расчеты и проанализировать результаты последующего планирования работы компании. Рассмотрим, как производится расчет налоговой нагрузки и для чего необходимо проводить эту работу.

- Основные понятия

- Коэффициент нагрузки по налогам

- Как рассчитать налоговую нагрузку организации

- Формулы расчета по видам налогообложения

- Налоговая нагрузка по НДФЛ

- Налоговая нагрузка по налогу на прибыль и формула для расчета

- Налоговая нагрузка по НДС и формула расчета

- Зачем производить анализ налоговой нагрузки организации

- Методы анализа нагрузки по налогам

- Как оценить степень налогового давления

- Опасность низкой налоговой нагрузки

- Налоговая стратегия как способ снижения налоговой нагрузки

Основные понятия

По д термином «налоговая нагрузка» понимают количество налоговых платежей, которые компания платит государству по результатам своей работы и с заработной платы своих сотрудников. Рассчитывается абсолютная и относительная налоговая нагрузка. Разница заключается в следующем:

1. Абсолютная. Обязательные платежи, которые компания уплачивает в госбюджет. Она исчисляется в рублях за отчетный период. Не является объективной характеристикой, так как не учитывает результаты деятельности субъекта предпринимательства. Например, налог в 1 млн рублей будет большим, если компания за год зарабатывает 2 млн. Но маленьким, если валовый доход составляет 100 млн.

2. Относительная. Процент от финансовых показателей компании, который уходит на уплату налогов. Этот показатель и необходим для большинства финансовых расчетов. Он показывает, сколько денег из доходов уходит на уплату налогов.

Далее речь пойдет именно об относительной нагрузке.

Коэффициент нагрузки по налогам

Под этим термином имеется в виду понимают процент налогов в сравнении с общим доходом субъекта предпринимательства. Он очень важен для налоговиков. При слишком низком показателе ИФНС делает вывод о том, что субъект предпринимательства уклоняется от уплаты обязательных платежей, его ожидают налоговые проверки. В приказе № ММ-3−06/333@, принятом в мае 2007 г., указано, что компанию необходимо обязательно проверять, если коэффициент у нее ниже, чем у других субъектов в этой же отрасли.

Также коэффициент налоговой нагрузки рассматривают кредитные организации. На основе результатов анализа принимается решение о кредитовании субъекта предпринимательства.

Банковские учреждения могут отказать в обслуживании счета и заблокировать операции по нему, если размер налоговых платежей ниже 0,9% от всего объема операций. Это требование введено согласно закону 115-ФЗ и методическим рекомендациям 18-Р, принятым Центральным банком РФ.

Как рассчитать налоговую нагрузку организации

Коэффициент налоговой нагрузки учитывает размер всех начисленных и уплаченных налогов, независимо от их видов. Это требование закреплено в приказе № ММ-3−06/333@. Налоговая служба дополнительно в своем письме (№ БА-4−1/12 589@ от 29 июня 2018 г.) разъяснила порядок расчетов:

- Полученная на счет выручка в денежном выражении учитывается без включенных в нее сумм НДС и акцизного сбора.

- Размер налоговых платежей включает в себя НДФЛ, который компания перечислила за своих сотрудников.

- Страховые взносы в расчетах не участвуют.

После вычисления коэффициент сравнивается с таблицами средних показателей по отрасли, которые публикует ИФНС. Если он ниже, следует ожидать повышенного внимания со стороны налоговых органов.

Например, компания по продаже недвижимости заплатила в государственных бюджет 1 200 000 рублей, в том числе налоговые платежи сотрудников. Страховые взносы составили 520 000 рублей. Общий размер выручки от оказания услуг, из которого уже был вычтен налог на добавленную стоимость, составил 13 000 000 рублей.

Налоговая нагрузка считается следующим образом

1,2 млн рублей / 13 млн рублей * 100% = 9,23%

Таблица средних показателей по отрасли:

Из таблицы видно, что коэффициент в примере существенно ниже среднеотраслевого. Это означает, что проверку компании следует ожидать в ближайшее время.

Обратите внимание, что иногда должностные лица ИФНС неправильно определяют налоговую нагрузку, так как при расчетах используют только один из налогов. Например, на прибыль. После чего требуют у компании пояснения. В этом случае достаточно предоставить копии документов, подтверждающих начисление и уплату всех налоговых платежей с письменными объяснениями.

На официальном сайте налоговой службы РФ есть отдельный раздел, посвященный налоговой нагрузке. В нем имеется налоговый калькулятор. С его помощью можно вычислить нужные коэффициенты компаниям, которые используют общую систему налогообложения.

Следует понимать, что минимизация налоговой нагрузки на предприятие не является незаконной. Однако для уменьшения налогов можно использовать только законные методы, предусмотренные НК РФ и подзаконными нормативными актами. С другой стороны, платить минимум налогов нецелесообразно из-за постоянного повышенного внимания со стороны контролирующих органов.

Поэтому обычно субъекты предпринимательства прибегают к оптимизации налогообложения с помощью консалтинговых компаний. С их помощью производится оценка налоговой нагрузки и вырабатывается налоговая стратегия, позволяющая уменьшить налоги без дополнительных рисков.

Формулы расчета по видам налогообложения

В расчет налоговой нагрузки также включаются другие обязательные платежи, если компания уплачивает их по результатам своей деятельности:

- Налоги на полезные ископаемые;

- Акцизные платежи;

- Водный налог и платеж за пользование природными ресурсами;

- На имущество и транспорт;

- На землю.

Налоговая нагрузка по НДФЛ и формула для расчета

Порядок расчета налоговой нагрузки для предпринимателей, которые платят налог на доходы физлиц, указан в письме налоговой службы под номером ЕД-4−15/14 490@. Он определяется как частное от деления начисленного и уплаченного налога на общую сумму выручки. ФНС указывает, что при низкой нагрузке возможен вызов в инспекцию. Но само значение коэффициента, ниже которого показатель опускать не рекомендуется, нет.

Кроме того, в этом же документе указан дополнительный критерий риска — процент профессиональных вычетов при расчете налога на доходы физлиц. Если он составляет более 95%, возможен вызов в налоговую.

Для юридических лиц размер НДФЛ не регламентируется. Здесь во внимание принимается периодичность поступления денежных средств в бюджет. Анализ производится по отчетности формы 6-НДФЛ. Риск возникает в случае:

- Если поступления платежей уменьшились более чем на 10% в сравнении с предыдущим отчетным периодом;

- Если размер поступающего НДФЛ на сотрудника слишком низкий, то есть компания платит своим работникам меньшую зарплату, чем в среднем по региону.

Аналогичные исследования ИФНС может проводить и по страховым взносам.

Налоговая нагрузка по налогу на прибыль и формула для расчета

Налоговая нагрузка по НДС и формула расчета

Регламентация расчетов коэффициента по НДС такая же, как по прибыли. Однако здесь для анализа с точки зрения налоговой службы важна не общая нагрузка, а удельный вес НДС, который предъявляется к вычету, в сравнении с уплаченным.

В письме налоговой службы под номером ММ-3−06/333@ указано, что компания будет попадать в группу риска, если размер вычисленного коэффициента будет более 89% (показатель немного варьируется в зависимости от региона).

Негативные последствия при превышении указанного предела:

- Включение субъекта предпринимательства в план проверок;

- Направление запроса для получения пояснений и подтверждающих документов;

- Вызов на комиссию в налоговую службу. На ней в большинстве случаев предпринимателя убеждают подать уточненную декларацию и уменьшить размер вычетов.

Зачем производить анализ налоговой нагрузки организации

В законодательстве нет точного понятия налоговой нагрузки и значений, которые будут оптимальными с точки зрения государства и предпринимателя. Налоговая нагрузка может быть разной в зависимости от налоговой политики страны, степени контроля и других факторов. Поэтому однозначного ответа на вопрос, достаточно ли компания платит налогов, нет.

Если для государства важно получать максимум налоговых платежей, то компания должна так рассчитывать нагрузку по налогам, чтобы сохранить возможность работы и получения прибыли. Для этого предпринимаются меры по оптимизации платежей, но с одновременным уменьшением возможных рисков.

Правильная оценка налоговой нагрузки позволяет оценить степень ее влияния на хозяйственную деятельность компании, но при этом не выделить компанию среди аналогичных по отрасли и не стать объектов внимания должностных лиц налоговой службы.

Предприниматели, стремясь минимизировать свои расходы, делают это за счет налоговых платежей, в том числе и с помощью «серых» схем. Однако такой подход может привести к большим проблемам в будущем, когда ИФНС начислит штрафы и пени после проведения выедной проверки. Поэтому важно так спланировать налоговую стратегию, чтобы оставаться в рамках действующего в нашей стране законодательства.

Для этого необходимо досконально знать действующее законодательство и умело его применять в зависимости от особенностей работы компании, общих тенденций в экономике. Часто у администрации субъекта предпринимательства нет достаточного количества знаний в налоговой сфере, которые помогут правильно оптимизировать налоговую нагрузку. Поэтому целесообразно в этом случае прибегать к помощи квалифицированных налоговых консультантов.

Методы анализа нагрузки по налогам на субъект предпринимательства

В сфере налогообложения в России отсутствует четкая методика оценки нагрузки по налогам. Иногда из-за недостатка знаний предприниматели используют формулы для расчет аналогового потенциала, что делает невозможным использование полученных результатов для анализа и планирования.

Кроме того, формулы могут изменяться в зависимости от изменения налогового и иного законодательства, выхода новых усредненных показателей по отраслям, изменения местных показателей рентабельности. Поэтому грамотные налоговые консультанты используют несколько методов оценки. Такой поход позволяет учесть влияние большого количества факторов. Полученный по результатам таких расчетов результат поможет принять правильное управленческое решение.

Обратите внимание, что налоговая нагрузка рассматривается ФНС как размер обязательств, которые должны быть уплачены в виде налогов. То есть, ее нельзя уменьшат за счет повышения цен или других факторов, а также уменьшать с помощью налогового планирования и другими способами.

Как оценить степень налогового давления

Для владельца предприятия или индивидуального предпринимателя важна не величина налоговой ставки, а размер прибыли, который остается у субъекта предпринимательства после завершения расчетов с государством.

Поэтому для оценки налогового давления нецелесообразно использовать формулы, предложенные налоговой службой. В них не учитываются доли каждого из налоговых платежей. То есть невозможно проследить, как влияет каждый из налогов на финансовое состояние компании.

Для должностных лиц налоговой службы, которые разрабатывали эту формулу, важен размер поступающих налогов, а не результаты работы компании, то есть рентабельность бизнеса

Министерство финансов РФ разработало свою методику, при использовании которой можно определить общую долю налоговых платежей в выручке. В этой методике также не учитываются отдельные налоги, то есть степень давления каждого проследить невозможно.

Но и проводить вычисления по каждому налогу также необязательно из-за высокой трудоемкости. Поэтому целесообразно выделить только наиболее крупные платежи. Например, если компания работает на общей системе налогообложения, то рассчитывать и анализировать нужно только прибыль и НДС.

Примерные расчеты можно сделать и самостоятельно без использования сложных формул и методик. Например, если вам приходится платить до 40% налогов в сравнении с прибылью, то работа компании однозначно требует оптимизации. Нормальной считается нагрузка, когда размер платежей находится в промежутке между 20% и 40%. Все, что ниже — слишком рискованно, так как обязательно вызовет повышенное внимание со стороны сотрудников.

Опасность низкой налоговой нагрузки

Одним из инструментов контроля соблюдения действующего налогового законодательства плательщиками является вычисление и анализ налоговой нагрузки. Если она ниже, чем общие показатели по отрасли, компании следует ожидать следующих негативных последствий:

- Вызова должностных лиц для выяснения отдельны вопросов и легализации налоговой базы;

- Требования о предоставлении документации, которая подтверждает правильность начисления и уплаты налоговых платежей.

Низкая нагрузка по налоговым платежам будет понятной, если субъект предпринимательства начал работать только недавно. Поэтому размер его налоговых платежей может быть меньше, чем у аналогичных компаний в отрасли. Чтобы объяснить маленький размер платежей достаточно предоставить письменное объяснение в ИФНС.

Большие сложности возникают в случае, если предприятие работает долго. Низкий показатель по отрасли может быть вызван тем, что компания работает в нескольких сферах, а налоговики во время анализа используют только основной код экономической деятельности.

Например, компания производит какую-либо продукцию в сфере, где коэффициент нагрузки составляет 20−22%, но одновременно с этим занимается торговлей, где этот же показатель составляет 10%. Если анализировать работу только по первому коду, нагрузка будет заниженной, но по второму она может находиться в пределах нормы. Этот момент необходимо объяснять представителям налоговой службы. Например, посчитать коэффициенты отдельно по каждой сфере деятельности.

Другие причины, которые могут привести к уменьшению размера налогов в сравнении со среднеотраслевым:

- Большое количество инвестиций в развитие бизнеса за счет собственной прибыли компании.

- Развитие производственных комплексов или сетей продаж, что требует использования всей выручки, то есть затраты практически равняются получаемой прибыли.

- Общее снижение спроса на продукцию и уменьшение рентабельности работы предприятий в целом по отрасли.

- Увеличение закупочных цен на сырье в сравнении с предыдущими налоговыми периодами.

- Снижение объемов реализации и увеличение административных расходов.

Налоговая стратегия как способ снижения налоговой нагрузки

Цель расчета налоговой нагрузки на субъекта предпринимательской деятельности — разработка оптимальной налоговой стратегии. В ее состав включается учетная политика и средства управления налоговыми рисками, которые дают возможность уменьшить размер платежей законными методами.

От того, насколько эффективной будет выбранная налоговая стратегия, зависят взаимоотношения с подразделениями ИФНС. Поэтому задача собственника компании или ее руководителя — правильно и строго в рамках действующего законодательства проводит коррекцию налоговой нагрузки.

Сделать это вам помогут специалисты компании «Мегаконсалт». Мы специализируемся на предоставлении аутсорсинговых услуг по ведению бухгалтерского и налогового учета для предприятий среднего и крупного бизнеса. Наши сотрудники, имеющие большой опыт работы в предпринимательстве и налоговой службы, разработают и реализуют налоговую стратегию для получения максимальной прибыли.

Для получения консультаций по этому вопросу и оформления заявки на услугу обращайтесь к нашим менеджерам.

31 января 2020

Анализ финансовых результатов деятельности компании: пошаговый алгоритм

Кандидат экономических наук, доцент. Автор двух монографий, шести учебных пособий и нескольких десятков статей по вопросам бухгалтерского учета, финансового менеджмента и анализа. Лауреат премии губернатора в сфере науки, техники и инновационной деятельности за 2012 г. За плечами — опыт работы главбухом бюджетного учреждения и преподавателем государственного вуза.

С чего начать оценку финансовых результатов деятельности организации

Весомый блок в анализе финансового состояния предприятия – это оценка прибыльности его деятельности. Ее проводят, чтобы увидеть:

- насколько адекватны расходы организации при сложившемся уровне доходов;

- значимо ли влияние чистой прибыли в формировании собственного капитала;

- насколько эффективно используются активы и пассивы в привязке к прибыли;

- какие факторы препятствуют росту финансового результата.

По сути, в названных задачах мы обобщили этапы проведения анализа. К ним мы еще вернемся. А теперь расскажем, какими вопросами стоит задаться в начале исследования. Это будут такие:

- где взять информацию?

- за какой период делать расчеты?

- как сформулировать корректные выводы?

Где взять информацию? Чтобы проанализировать финансовые результаты компании, вам понадобятся отчет о финансовых результатах и бухгалтерский баланс. Отчет будет основным, так как именно он содержит четыре вида прибыли (убытка). В балансе под это отводится лишь одна строка.

За какой период делать расчеты? Если вы возьмете годовую финансовую отчетность, которая составлена по российскому формату, то анализом получится охватить максимум два года. Для, например, пятилетнего исследования, потребуются отчеты за четыре последовательных годовых периода.

Как сформулировать корректные выводы? Бытует заблуждение: финансовый анализ сводится, прежде всего, к расчету массы коэффициентов. А выводы – второстепенны и нормально, когда они строятся по принципу «Было столько, стало столько». В действительности, лучше рассчитать ограниченный набор показателей, но проникнуться их сутью и основательно разобраться, о чем говорят значения. Куча неосмысленных цифр – пустая трата времени аналитика.

Иногда проблема с пониманием и выводами кроется в нехватке общих познаний о том, как считается финансовый результат и каким он бывает. Давайте вспомним ключевые моменты этих вопросов.

Как посчитать финансовый результат деятельности предприятия

Вот несколько простых правил:

- финансовый результат деятельности предприятия – это разница между доходами и расходами. Если она положительна, то итог называется прибылью. Если отрицательна – убытком. Выходит, отождествлять прибыль с доходами, а убыток с расходами неверно. Это принципиально отличающиеся показатели;

- финансовый результат бывает разный. Все определяется тем, какие именно доходы и расходы вы берете в расчет. Например, если вообще все, то получите чистую прибыль (убыток). Если только по основным видам деятельности, то прибыль (убыток) от продаж. Иначе она именуется операционным результатом деятельности;

- предыдущие два правила не совсем подходят для расчета нераспределенной прибыли или непокрытого убытка из баланса. Там это уже не просто доходы за вычетом расходов. Это сумма чистой прибыли (убытка), которую предприятие накопило за весь период функционирования с учетом корректировки на некоторые операции. Например, на уменьшение по причине выплаты дивидендов;

- в большинстве случаев неверно отождествлять доходы и расходы с денежными притоками и оттоками. Значит, нельзя рассматривать финансовый результат как остаток денег на счетах и в кассе. Такое равенство иногда возможно лишь у организаций, которые пользуются кассовым методом признания доходов и расходов. О том, кому разрешается его использовать, написано в п. 4 и 5 ст. 6 Закона «О бухгалтерском учете».

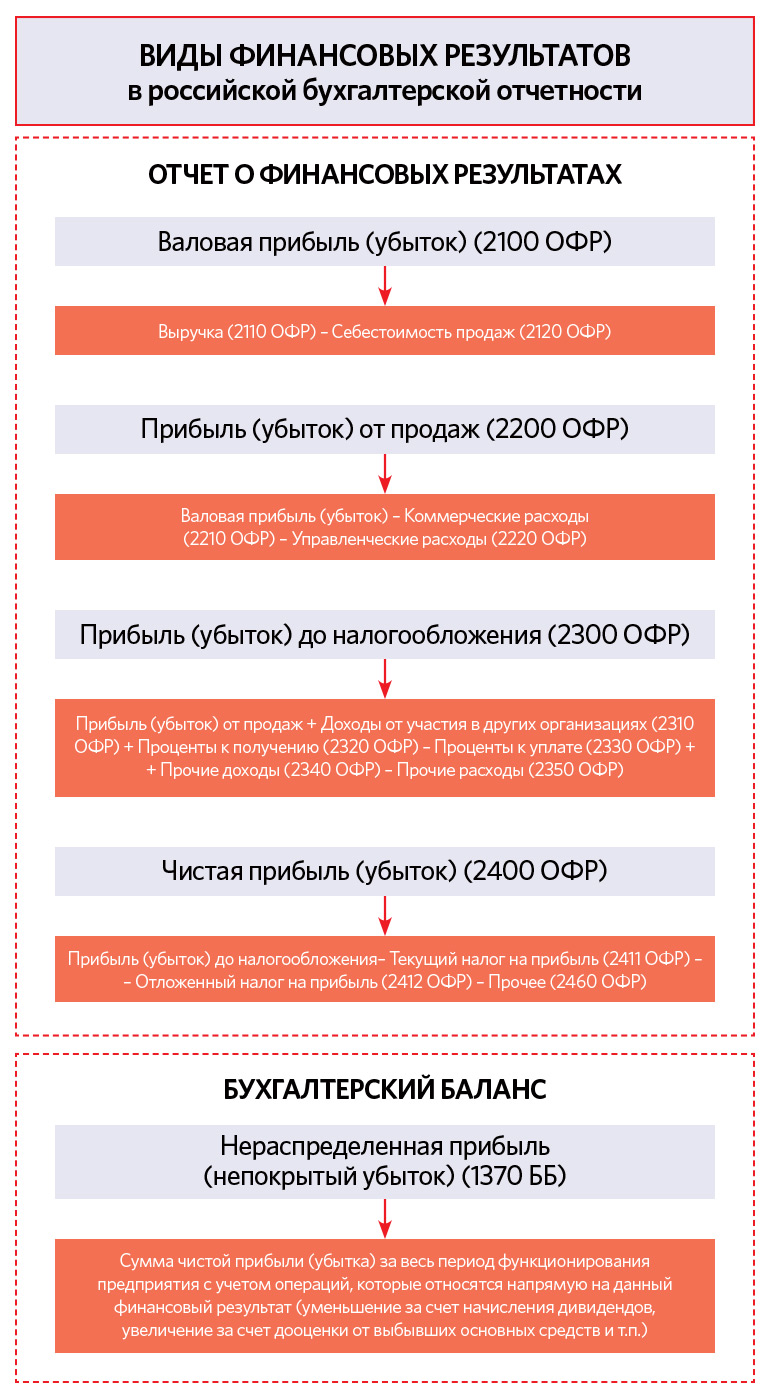

На схеме мы показали, как называются виды финансового результата в российской отчетности и как они рассчитываются.

ОФР – отчет о финансовых результатах;

ББ – бухгалтерский баланс;

цифры в скобках – номера строк бухгалтерской отчетности

Рисунок. Виды финансовых результатов в российской отчетности

Оценка финансовых результатов: этапы и показатели

Важно понимать: в финансовом анализе нет жестко заданных правил. Это значит, что методику расчета и набор как исходных, так и итоговых показателей аналитик всегда выбирает сам. Поэтому наш подход – примерный. В нем мы ориентировались, прежде всего, на российскую отчетность. В ней нет готовых показателей маржинальной прибыли, EBITDA, NOPAT и т.п. Не будет их и в наших этапах и примерах.

Предлагаем пошаговую инструкцию, как сделать финансовый анализ предприятия в части финансовых результатов.

Этап 1. Провести горизонтальный анализ прибыли (убытка)

Суть горизонтального анализа в том, чтобы понять: как изменился финансовый результат по сравнению с предыдущим периодом. Вот некоторые его особенности:

- потребуется минимум два значения прибыли (убытка). Одно из них принимается как база для сравнения. Обычно это величина из самого раннего временного промежутка;

- рассчитываются либо абсолютные, либо относительные отклонения фактического уровня от базового. Для вычисления последних пригодятся формулы темпов роста и прироста. Смотрите их в таблице 1;

- абсолютные отклонения измеряются в той же единице, что и анализируемый показатель. В нашем случае это будут рубли. Относительные – либо в процентах, либо в долях;

- если показатель в базовом периоде равнялся нулю или имел другой знак, нежели в текущем, то темпы роста/прироста рассчитать либо не выйдет, либо они не будут иметь смысла. Для примера: в 2018 г. организация получила 1 млн руб. убытка, а в 2019 г. – 2 млн руб. прибыли. Темп прироста равен: 2 ÷ (-1) × 100% – 100% = -300%. Если трактовать буквально, то выйдет так: финансовый результат за год уменьшился на 300%. Согласитесь, это глупость;

- характер изменения (позитивный, негативный) зависит не от знака полученного отклонения. Он определяется смыслом самого показателя. Например, для доходов или прибыли важен рост и, значит, положительные величины отклонений. Для расходов и убытков, наоборот, – отрицательные.

Таблица 1. Формулы отклонений для горизонтального анализа

Название показателя

N0, N1 – значения анализируемого показателя в базовом и текущем периодах

Этап 2. Выполнить вертикальный анализ финансовых результатов деятельности предприятия

Вертикальный анализ заключается в расчете удельного веса какого-либо показателя в общей сумме однородных величин. Иначе – это оценка структуры, при которой отдельный элемент соотносится с неким целым, частью которого он является.

Данный подход отличается особенностью для всех показателей из отчета о финансовых результатах, так как не сразу ясно, что считать тем целым, на которое будут делиться частные значения. Причина: отчет строится по принципу вычитания, а не суммирования в отличие от баланса.

Поэтому предлагаем реализовать вертикальный анализ по двум направлениям:

- для нераспределенной прибыли из баланса рассчитать ее долю в собственном капитале и/или в пассиве. Это позволит понять, насколько значим вклад накопленного результата в совокупную величину источников финансирования деятельности предприятия;

- для прочих видов прибыли из отчета о финансовых результатах соотнести их значение с доходами. Причем для валовой прибыли и от продаж рассчитать соотношение с выручкой. Для прибыли до налогообложения и чистой – с суммой выручки и прочих доходов. Обоснование: так сделаем сопоставление с теми доходами, которые принимали участие в расчете конкретного вида финансового результата. Что покажут эти вычисления? Какая сумма от заработанного дохода остается у предприятия на каждом этапе формирования прибыли. Косвенно это характеристика значительности расходной части, ведь чем меньше получится удельный вес, тем больше расходов приходится на каждый рубль дохода.

Важно помнить: вертикальный анализ лишен смысла для показателей убытка.

Вот формула для расчета удельного веса:

где Ni – значение конкретного показателя (часть);

∑Ni – величина общего показателя, в который Ni входит как составной элемент (целое).

Этап 3. Рассчитать показатели рентабельности

Абсолютные значения финансового результата имеют большой недостаток: низкая степень сравнимости с другими организациями. Это так, даже если исследуется финансовая отчетность предприятий одного вида деятельности. Например, у федеральной торговой сети рублевая прибыль запросто окажется в разы выше, чем у локального магазина. Однако ее соотношение с величиной активов, собственного капитала или выручки может показать иную картину – совсем не в пользу торгового гиганта.

Такие соотношения значений финансового результата с прочими показателями деятельности организации называются рентабельностью. Их несомненное преимущество – открывающаяся возможность сравнивать изначально несопоставимые абсолютные величины.

Вот несколько особенностей, которые характерны для таких относительных величин:

- есть базовая схема расчета. Ее суть: в числителе – всегда прибыль, в знаменателе – тот показатель, рентабельность которого рассчитывается. Чаще других это: активы, собственный капитал и выручка. Но ничто не мешает поставить в знаменатель только внеоборотные или оборотные активы, обязательства или заемные средства. Конкретные названия показателей определяются именно знаменателем. Например, рентабельность активов, собственного капитала, продаж и т.д.;

- какую именно прибыль использовать в числителе? Решайте сами. Чаще других используются чистая и от продаж;

- если в знаменателе формулы находится балансовый показатель, значит, берется его среднегодовое значение, а не просто величина на дату. Почему? Потому что прибыль из числителя – это финансовый результат, который получен за период. Неверно совмещать при расчете периодические и точечные значения. Разумный выход: превратить то, что сложилось на дату, в то, что было в среднем за год. Не самый точный, но самый простой способ для этого – суммировать половинки значений на начало и на конец года. Помните: в балансе все данные приводятся на конец периода, например, на 31.12.2019 г. Их можно расценить, как величину на начало следующего года, то есть на 01.01.2020 г.;

- в чем измеряется рентабельность? Стандартная практика – проценты. Реже – доли единиц. И совсем редко, но тоже приемлемо – рубли на рубль. Например, для рентабельности активов, рассчитанной по чистой прибыли и равной 10%, трактовка будет следующей: на каждый рубль, который вложили в активы, идет отдача в виде 10 копеек чистой прибыли;

- неверно называть рентабельностью те показатели, в числителе которых – убыток. Правильнее – убыточность. В данном случае не будет противоречия с исконным смыслом слова «рента».

Смотрите в таблице 2 формулы основных показателей рентабельности. Дальше в примере мы воспользуемся именно таким набором.

Таблица 2. Относительные показатели для оценки финансовых результатов

Читайте также: