Налог с оборота в россии 2019

Опубликовано: 15.05.2024

|

| Ai825 / Depositphotos.com |

Минэкономразвития России ежегодно формирует проект плана проведения оценки фактического воздействия нормативных правовых актов (п. 5-6 Правил проведения оценки фактического воздействия нормативных правовых актов, утв. постановлением Правительства РФ от 30 января 2015 г. № 83). Соответствующий проект на 2021 год 1 ведомство представило на обсуждение вчера.

При формировании проекта указанного плана были рассмотрены все предложения заинтересованных лиц независимо от формы их представления. Одним из предложений, включенных в план, предусмотрено внесение поправок в Налоговый кодекс – в главы 21, 23, 25, 30 и 34 НК РФ. Рассмотрим его подробнее.

Предпосылки внесения поправок

Разработку инициативы ее авторы связывают с проблемами реализации в правоприменительной практике принципа равенства налогообложения, закрепленного в п. 1 ст. 3 НК РФ. Он означает, что хозяйствующие субъекты, юридически признаваемые плательщиками одного налога и осуществляющие одинаковые облагаемые налогом операции, не должны подвергаться различному налогообложению.

Как отметил Конституционный суд Российской Федерации в своем Постановлении от 22 июня 2009 г. № 10-П, в налогообложении равенство понимается, прежде всего, как равномерность, нейтральность и справедливость налогообложения. "Это означает, что одинаковые экономические результаты деятельности налогоплательщиков должны влечь одинаковое налоговое бремя и что принцип равенства налогового бремени нарушается в тех случаях, когда определенной категории налогоплательщиков предоставляются иные по сравнению с другими налогоплательщиками условия, хотя между ними нет существенных различий, которые оправдывали бы неравное правовое регулирование", – подчеркивается в документе.

Может ли решение налогового органа стать основанием для уплаты налога в большем размере, чем установлено законом? С правовыми позициями судов по данному вопросу ознакомьтесь в "Энциклопедии судебной практики" системы ГАРАНТ . Получите бесплатный доступ на 3 дня!

Разработчики инициативы указывают, что в соответствии с главами 21, 23, 25, 30 и 34 НК РФ налогоплательщики на общеустановленной системе налогообложения при прочих равных условиях начисляют и уплачивают следующие дифференцированные налоги и взносы: НДС (по ставке 20% к выручке), налог на прибыль (20% к прибыли), НДФЛ (13% к фонду оплаты труда), страховые взносы в фонды (30% к фонду оплаты труда), налог на имущество (не более 2,2% от среднегодовой стоимости имущества). Причем в зависимости от функционала, определяемого с учетом долей фонда оплаты труда, материальных затрат и налога на имущество в выручке, налоговая нагрузка организаций из сфер строительства, транспорта, ЖКХ, сельского хозяйства и машиностроения составляет примерно 24-27% к выручке, а аналогичный показатель для организаций из ТЭК и ритейла в 2-4 раза меньше (6-14% к выручке).

Это подтверждается не только анализом функционала, но и тем, что в соответствии с приказом ФНС России от 30 мая 2007 г. № ММ-3-06/333@ налоговые нагрузки отраслей (без учета НДПИ и акцизов), находящихся на общеустановленной системе налогообложения, варьируют в пределах от 5% до 30%. Такое соотношение нагрузок приводит к неравенству, возникающему из-за различного соотношения материальных и трудовых затрат в себестоимости продукции различных отраслей. Кроме того, материало- и фондоемкие отрасли получают экономию по НДС, страховым взносам и НДФЛ, а трудо- и наукоемкие отрасли имеют сверхвысокую нагрузку по тем же налогам, отмечается в обосновании инициативы.

"В результате сегодняшняя дифференцированная система налогообложения (пять налогов и сборов), установленная в главах 21, 23, 25, 30 и 34 НК РФ, превращается в преференциально-дискриминационную. Она дает в скрытой, ползучей форме односторонние налоговые преимущества (преференции) одним отраслям (нефть, газ, энергетика, металлургия, химия, ритейл) за счет остальных отраслей, подвергающихся, также в завуалированной форме, налоговой дискриминации, то есть фактически попадающих в налоговое рабство (машиностроение, строительство, ЖКХ, сельское хозяйство, транспорт)", – считают авторы предложения. В связи с этим они предлагают кардинально перестроить систему налогообложения в России.

Суть инициированных поправок сводится к введению единого оборотного налога, исчисляемого в процентах к выручке, вместо четырех основных налогов и сборов – НДС, налога на прибыль, страховых взносов и НДФЛ. По замыслу разработчиков, признаки и элементы нового налога будут выглядеть следующим образом:

- налогоплательщик – организация или ИП, на чей расчетный счет поступают доходы от реализации товаров (работ, услуг) покупателям;

- объект налогообложения – реализация товаров, работ или услуг организацией или ИП путем передачи на возмездной основе (в том числе обмен товарами, работами или услугами) права собственности на товары, результатов выполненных работ, возмездное оказание услуг;

- налоговая база – выручка организации от реализации;

- налоговый период – каждое событие, связанное с реализацией;

- налоговая ставка – 6,2%;

- порядок исчисления налога – произведение налоговой ставки на налоговую базу.

Предусмотрены и особенности уплаты налога, а именно – безакцептное изъятие суммы налога при каждом поступлении на расчетный счет денежных средств от покупателей. То есть безналичное списание суммы налога при каждом поступлении денег на расчетный счет организации или ИП от покупателей, заказчиков или при инкассации наличных денег в ритейле. По мнению авторов идеи, упрощенному сбору данного налога будут способствовать современные банковские технологии.

В числе предполагаемых результатов введения единого оборотного налога указаны следующие:

- оптимизация системы налогообложения за счет замены одним налогом четырех других – НДС, налога на прибыль, страховых взносов и НДФЛ;

- обеспечение реализации принципа равенства налогообложения;

- устранение налоговой дискриминации;

- избавление от такого явления, как теневая зарплата;

- обеспечение максимальной простоты налогового администрирования и защиты от уклонения от уплаты налогов;

- построение профицитного пенсионного бюджета, который позволит снять с повестки дня вопрос повышения пенсионного возраста;

- восстановление инвестиционной активности и построение гармоничной отраслевой структуры экономики.

Реализация предлагаемой инициативы, по мнению ее авторов, будет способствовать экономическому росту во всех отраслях.

Позиция заинтересованных органов

Стоит отметить, что идея введения единого оборотного налога выдвигалась уже давно. Так, позиция Минфина России по этому вопросу была озвучена еще в 2006 году в ответах на вопросы интернет-конференции Президента России Владимира Путина. Тогда в целях упрощения налоговой системы России предлагалось оптимизировать налоговую систему, исключив из нее лишние налоги. Речь шла о сохранении только двух налогов (НДФЛ и налога на прибыль) и введении третьего – единого оборотного налога при условии корректировки порядка распределения между бюджетами разных уровней доходов от их уплаты. Минфин России отметил, что налоговая система РФ включает в себя совокупность налогов, применяемых во многих странах мира с развитой экономикой, и предлагаемый переход на три налога может создать неоправданные трудности с наполнением доходными источниками бюджетов различных уровней. А значительные различия в налогооблагаемой базе по субъектам и муниципалитетам потребуют применения более сложного механизма перераспределения между ними собираемых налоговых доходов, подчеркнули в ведомстве. "Кроме того, произойдет неоправданное выпадение из налоговой системы имущественных и других видов налогов", – отмечалось в ответе.

Что касается ФНС России, то она не высказала свою позицию по рассматриваемому вопросу, подчеркнув в своем письме от 17 мая 2019 г. № СД-3-3/4898@ "О рассмотрении обращения", что служба не наделена правом законодательной инициативы, которым обладает Минфин России.

НК РФ находится в числе лидеров среди федеральных законодательных актов по числу ежегодно вносимых в него поправок. Помимо корректировки норм, касающихся конкретных налогов и сборов, совершенствуется и сама налоговая система страны. Так, если в момент принятия НК РФ в 1998 году было установлено 16 федеральных, 7 региональных и 5 местных налогов и сборов, то в настоящее время их насчитывается 9, 3 и 3 соответственно (ст. 13-15 НК РФ). Однако заданный курс на оптимизацию системы налогообложения не означает, что государство готово к таким радикальным мерам, как исключение традиционных и устоявшихся в российской системе НДС, налога на прибыль, страховых взносов, НДФЛ и замена их единым оборотным налогом. Даже если законодатель посчитает такую корректировку целесообразной и возможной к осуществлению, потребуется немало времени для подготовки необходимых законодательных решений и анализа всех возможных последствий их принятия.

Согласно проекту плана проведения оценки фактического воздействия нормативных правовых актов на 2021 год рассматривать возможность внесения предлагаемых поправок в НК РФ будет Минфин России. Обсуждение проекта плана продлится до 26 августа.

1 С текстом Проекта Плана проведения ОФВ НПА на 2021 год и материалами к нему можно ознакомиться на федеральном портале проектов нормативных правовых актов (ID: 05/16/07-20/00106559).

Проводимая Правительством РФ налоговая реформа начнет действовать уже с начала 2019 года. Увеличение некоторых основных налогов обернется дополнительной нагрузкой на бизнес и конкретных граждан. Правоведы нашего юридического агентства изучили ключевые изменения законодательства, собрав всю важную информацию в одном месте. Итак, какие новые налоги с января 2019г. ждут россиян?

Налог для самозанятых

Инициатива введения этого налога исходила от президента страны и была реализована руководителем налогового ведомства М. Мишустиным. Разработанный им совместно с Минфином пилотный проект начнет работать сначала в 3 регионах России – Татарстане, Калужской и Московской областях. Тестирование системы будет осуществляться и в самой столице. Перечисленные области в настоящее время участвуют в проекте онлайн-класс. По словам М. Мишустина, мобильное приложение для новой реформы почти готово.

Назначением приложения станет возможность перечисления налоговых взносов самозанятым населением напрямую в ИФНС РФ, сокращение объема бумажного документооборота. Цель введения этих правил – включение страховых выплат данной категории работающих граждан в налоговый бюджет. Для самих людей новшество по задумке разработчиков должно принести свою пользу: они смогут пользоваться всеми услугами наравне с гражданами, которые трудоустроены в организациях.

Экологический налог

Плательщиками нового налога станут организации, ИП и физические лица. При этом льгот для малого бизнеса или крупных корпораций не предусмотрено. Основное отличие от действующих сборов за загрязнение окружающей среды – администрирование налоговой службой.

Экологический налог появится в НК РФ в виде отдельной главы, разработка проекта уже завершена. Плательщиками вводимого налога в новом году станут:

- компании любых организационно-правовых форм собственности;

- простые граждане;

- индивидуальные предприниматели, которые зарегистрированы на территории РФ и осуществляющие любую деятельность.

Объектом налогообложения выступит негативное воздействие, направленное на окружающую среду. Причиной такого воздействия станут следующие действия:

- выброс в атмосферу загрязняющих веществ (по прилагаемому перечню);

- сброс стоков в водоемы;

- образование вредных и опасных отходов – продуктов жизнедеятельности, потребления или производства; их захоронение, накопление и размещение (отличается по классам опасности).

Вносятся налоги в казну авансовыми платежами, исключение составляют ИП и малые предприятия – им разрешат перечислять итоговый платеж сразу за год.

Туристический налог

В перечне «Новые налоги с 1 января» появится туристический платеж, который вводится во всех 85 регионах страны. В настоящее время 3 края – Ставропольский, Алтайский и Краснодарский, а также республика Крым уже знакомы с курортным сбором. Остальные регионы смогут взимать с туристов плату за проживание в размере не более 2% начиная с 2020-го года.

Налогоплательщиками станут все туристы, в т.ч. иностранные, которые приезжают в конкретный регион для знакомства с достопримечательностями или отдыха. И часть регионов уже заинтересовались инициативой разработчиков, поэтому Министерство культуры РФ вынесло предложение о туристическом налоге на обсуждение Министерством культуры и Министерством финансов.

Повышение налогов в России с 1 января 2019 года: полный перечень

Работодателей грядущий год встретит совсем не радостными изменениями. По всей видимости, увеличится сумма минимального размера оплаты труда на федеральном и региональном уровне. Согласно требованиям законодательства о МРОТ, с 1 января 2019 г. он должен составлять величину прожиточного минимума за 2 квартал 2018 г. Пока конкретных цифр Правительство РФ не устанавливало, но реализация закона приведет к росту зарплат сотрудников.

Увеличение фонда заработной платы – ключ к повышению налоговой нагрузки, потому что на все выплаты необходимо начислить страховые взносы во внебюджетные фонды (порядка 30%). Рост предельной базы по страховым взносам с 01.01.2019 г. от 10 до 15% также обернется для многих компаний ростом расходной части их бюджетов.

Внесенный в Государственную Думу еще 28 марта 2018 г. законопроект о повышении ставки налога на доходы физических лиц и введении прогрессивной налоговой шкалы уже 2 апреля был одобрен думским Комитетом по налогам и бюджету и отправлен на рассмотрение законодателей. Одновременно Комитет отправил соответствующие запросы о подготовке экспертного заключения Президенту РФ, в Правительство, Совет Федераций и другие заинтересованные ведомства.

Разработчики законопроекта предлагают ввести пониженную ставку 5% по НДФЛ для граждан, чей среднегодовой доход составляет меньше 100 тысяч рублей. Если заработок составит 100 тыс. руб. – 3 млн. руб., налог составит 13%. На доход 3-10 млн. руб. в год предлагается ставка НДФЛ – 25%.

Акцизы

Новые налоги в 2019 г. распространяются и на подакцизную продукцию. Рост акцизов, запланированный на следующий год – 10%. Это вызовет ощутимое повышение цен на сигареты и алкоголь. Рост акцизов на топливо приведет к автоматическому увеличению расценок на перевозки – потребитель ощутит это на себе изменением розничных ценников на продукты питания.

Стоимость бензина в 2018 г. стала причиной того, что увеличения акцизов с 1 июля удалось избежать. Поэтому многие аналитики предполагают резкий скачок цен на топливо с начала 2019-го года. Налоговым кодексом РФ установлены фиксированные ставки по акцизам вплоть до 2020г., но Правительство постоянно корректирует положения законодательного акта.

Повышение ставки НДС

Начиная с 1-го января 2019г. НДС увеличится с 18 до 20%, на социально значимую и детскую продукцию будет действовать льготная ставка налога 10%. Новые налоги в 2019 г. в части увеличения НДС не коснутся только представителей малого бизнеса по причине того, что эти субъекты экономики находятся на специальных налоговых режимах (ЕНВД, ПСН, УСН, ЕСХН). Основанием для освобождения этой категории налогоплательщиков от уплаты НДС зафиксировано пунктом 2 статьи 346.11 Налогового кодекса России.

Важно: перейти на УСН с общей системы налогообложения можно лишь при соблюдении ряда условий (годовая среднесписочная численность работников не более 100 чел., доход за 9 месяцев – не более 112 млн. рублей).

Повышение налогов для ИП

Индивидуальные предприниматели тоже почувствуют увеличение налогов в 2019г. Речь идет о повышении взносов с ИП, которые они платят «за себя». Суммы этих платежей:

- в Пенсионный фонд РФ – 29,354 тыс. руб.;

- ФФОМС – 6,884 тыс. руб.

1% страховых взносов на доход свыше 300 тыс. руб. в год остается на прежнем уровне, без увеличения.

Заключение

Простые граждане ждут новых налогов без энтузиазма. Несмотря на запланированный рост уровня дохода, возрастет и нагрузка на бизнес работодателя. Эта мера повлечет за собой перевод сотрудников на неполный рабочий день с выведением части зарплаты на наличные, «серые» расчеты.

Увеличение акцизов приведет к повышению цен на основные потребительские товары. Рост НДС также ударит по карману конечного покупателя, снижая социальную защищенность населения.

Увеличение всех цен станет катализатором для уровня инфляции в стране. Предприниматели начнут скрывать часть доходов, вводя систему двойной бухгалтерии. Вместо прогнозируемого пополнения казны возможен обратный эффект от налоговых реформ 2019г.

Действие ставок по налогу на прибыль продлено до 2024 года

С 01.01.19 вступили в силу изменения в п. 1 ст. 284 НК РФ.

Срок действия ставок по налогу на прибыль продлен до 2024 года включительно. Налог на прибыль в федеральный бюджет уплачивается по ставке 3%, в региональный бюджет – по ставке 17%.

Напомним, ранее ставки в таком размере действовали до 2020 года.

С 1 января 2019 года регионы лишены права уменьшать свои налоговые ставки

Согласно новой редакции п. 1 ст. 284 НК РФ субъекты РФ теперь не вправе уменьшать региональные ставки по налогу на прибыль по своему усмотрению.

Ранее п. 1 ст. 284 НК РФ давал право субъекту РФ для отдельных категорий налогоплательщиков понизить ставку налога на прибыль, зачисляемого в региональный бюджет, до 12,5 %.

Теперь регионы вправе уменьшить ставки только в случае прямого указания в НК РФ. Так, пониженные ставки могут быть установлены для резидентов ОЭЗ, участников региональных инвестиционных проектов.

Пониженные ставки, введенные до 03.09.18, действуют до 01.01.23. При этом субъекты РФ данные ставки вправе повысить на периоды 2019 — 2022 годов.

Расходы на отдых работников и их семей в России теперь учитываются в расходах на оплату труда

С 01.01.19 статья 255 НК РФ дополнена пунктом 24.2. Компания вправе учесть в расходах на оплату труда затраты на отдых работников и их семей. А именно, расходы на:

- проезд;

- проживание и питание, если оно входит в стоимость путевки;

- санаторно-курортное обслуживание;

- экскурсионные услуги.

Ключевое условие учета данных затрат в расходах на оплату труда — наличие договора между работодателем и туроператором или турагентом.

Минфин России в письме от 02.07.18 № 03-03-20/45524 подчеркнул, расходы на оплату отдыха работников в случае оказания услуг на основании прямых договоров с исполнителями — гостиницами, перевозчиками, экскурсоводами, гидами — в составе расходов на оплату труда учесть нельзя.

По новым правилам компания вправе оплатить отдых для работников и членов из семьи: супругов, родителей, детей или подопечных в возрасте до 18 лет или до 24 лет — в случае обучения по очной форме. Максимальный размер затрат – 50 000 рублей в год на каждого туриста.

При расчете налога на прибыль компания есть один важный нюанс: общая сумма затрат на путевки работников, ДМС, оплату медицинских услуг не должна превышать 6% от суммы расходов на оплату труда.

Участник вышел из общества, компания ликвидирована. Как в этом случае рассчитать налог на прибыль?

1. С 2019 года в составе внереализационных доходов в соответствии со ст. 250 НК РФ налогоплательщик вправе учесть доход в виде дивидендов, который он получил при выходе из компании или при ее ликвидации. Формула расчета:

Дивиденды = доход, полученный при выходе из компании или при ее ликвидации, — фактически оплаченная стоимость акций, долей или паев.

2. С 2019 года в составе внереализационных расходов в соответствии с пп. 8 п. 2 ст. 265 НК РФ бывший участник вправе учесть убыток, полученный при ликвидации компании или при выходе из нее. Рассчитывается убыток на дату ликвидации компании или выхода из нее. Формула расчета:

Убыток = рыночная цена полученного имущества — фактически оплаченная стоимость акций, долей или паев.

Во всех случаях действует правило: при расчете доходов, расходов налогоплательщиков-акционеров (участников, пайщиков) учитывается рыночная цена получаемого ими имущества, имущественных прав на момент их получения (п. 2 ст. 277 НК РФ).

Внесены изменения в статью 251 НК РФ: дополнен перечень доходов, не учитываемых при расчете налога на прибыль

С 01.01.19 пункт 1 статьи 251 НК РФ дополнен пп. 11.1 и пп. 11.2. При расчете налога на прибыль в составе доходов компания не учитывает:

- доходы, полученные безвозмездно от участия в иных юрлицах, в пределах ранее внесенных вкладов в их имущество в виде денежных средств. Компании-налогоплательщики, их правопреемники обязаны хранить документы, подтверждающие сумму соответствующих вкладов в имущество и суммы полученных безвозмездно денежных средств;

- доходы в виде результатов работ по переносу, переустройству объектов основных средств, принадлежащих налогоплательщику на праве собственности или оперативного управления. При условии выполнения указанных работ привлеченными организациями в связи с созданием объекта капитального строительства, находящегося в государственной или муниципальной собственности и финансируемого за счет бюджетных средств.

Новые правила оформления путевых листов

С 01.03.19 путевые листы компания вправе оформить только для одного рейса или смены. Это правило установил Минтранс России в приказе от 21.12.18 № 467. Только в этом случае при расчете налога на прибыль можно будет списать расходы на ГСМ.

Ранее путевые листы оформлялись на срок от одного дня до месяца. В период их действия сотрудник мог совершить неограниченное число выездов.

Напомним, путевые листы оформляются по форме № 3 для легкового автомобиля и формам № 4-П и № 4-С для грузовых автомобилей. Данные формы и их реквизиты утверждены Постановлением Госкомстата России от 28.11.97 № 78 и Приказом Минтранса России от 18.09.08 № 152.

1. Изменится ли ставка налога на прибыль в 2019 году?

Основные ставки налога прибыль для зачисления в федеральные и региональные бюджеты до 2024 года не изменятся (согласно Федеральному закону №301-ФЗ, принятому 03.08.2018). А значит, в 2019 году продолжаем выплачивать налоги по уже привычным ставкам: 3% - в федеральный бюджет, 17% - в региональный.

Основания и подробности:

Федеральный Закон от 03.08.2018 № 301-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации»: согласно статье 15, в пункте 1 статьи 284 второй части Налогового кодекса РФ в абзацах втором и третьем цифры 2020 меняются на 2024.

С 1 января 2019 года налоговая ставка устанавливается в размере 20 процентов, если иное не установлено настоящей статьей. При этом сумма налога, исчисленная по налоговой ставке в размере 2 процентов (3 процентов в 2017 — 2024 годах), зачисляется в федеральный бюджет, если иное не установлено настоящей главой; сумма налога, исчисленная по налоговой ставке в размере 18 процентов (17 процентов в 2017 — 2024 годах), зачисляется в бюджеты субъектов Российской Федерации.

2. Сохранится ли у регионов в 2019 году право устанавливать новые пониженные ставки?

Нет – согласно закону №302-ФЗ регионы не смогут устанавливать пониженные ставки по налогу на прибыль. Исключение сделано только для отдельных категорий организаций – например, резидентов особых экономических зон (ОЭЗ).

Если же решение о пониженной ставке по налогу на прибыль было принято в регионе до 1 января 2018 года, такая ставка может быть сохранена до 1 января 2023 года. При этом, по решению региональных властей с 2019 по 2022 год ранее установленные пониженные налоговые ставки могут быть пересмотрены – но только в сторону повышения.

Основания и подробности:

Федеральный Закон от 03.08.2018 № 302-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса РФ»: согласно статье 2, в пункт 1 статьи 284 второй части Налогового кодекса РФ вносится следующее дополнение: "Пониженные налоговые ставки по налогу на прибыль организаций, подлежащему зачислению в бюджеты субъектов Российской Федерации, установленные законами субъектов Российской Федерации до 1 января 2018 года, подлежат применению налогоплательщиками до даты окончания срока их действия, но не позднее 1 января 2023 года. При этом указанные пониженные налоговые ставки могут быть повышены законами субъектов Российской Федерации на налоговые периоды 2019 - 2022 годов".

Дополнение вступает в силу с 1 января 2019 года.

3. Какие основные средства можно будет амортизировать в 2019 году с повышающим коэффициентом?

Здесь – сразу две хорошие новости, особенно для компаний, активно использующих инновационные технологии и средства производства. Во-первых, с 2019 года перечень основного технологического оборудования, которое эксплуатируют в условиях наилучших доступных технологий, будет расширен почти в 3 раза: теперь в него войдут 583 позиций (ранее – 246 позиций). Во-вторых, такое оборудование можно будет амортизировать с повышающим коэффициентом 2. Основания для этих изменений приводятся в подпункте 5 пункта 1 статьи 259.3 Налогового кодекса РФ, вступающем в силу с 1 января 2019 года.

Основания и подробности:

Статья 259.3 Налогового кодекса РФ (действует в новой редакции с 1 января 2019 года согласно Федеральному закону от 21.07.2014 № 219-ФЗ).

4. Как учитывать в 2019 году проценты по займу или кредиту, полученному от иностранного взаимозависимого лица?

С 2019 года вводятся особые условия, при которых задолженность по заемным средствам не признается контролируемой. Они перечислены в пункте 7, который добавился к статье 269 Налогового кодекса РФ в соответствии с Федеральным законом №199-ФЗ. Теперь проценты по займу или кредиту, полученному от иностранного взаимозависимого лица, можно будет учесть в расходах полностью при следующих одновременно выполненных условиях:

- заемные деньги инвестированы в России исключительно в строительство комплекса для производства товаров (оказания услуг);

- новый комплекс введен в эксплуатацию после 1 января 2019 года;

- условия договора займа предусматривают начало погашения задолженности не ранее чем через 5 лет после ее возникновения;

- совокупная доля прямого и косвенного участия взаимозависимого иностранного лица в российской организации, получившей заемные средства, не превышает 35 процентов;

- местом регистрации иностранного кредитора является иностранное государство, с которым заключен договор (соглашение, конвенция) об избежании двойного налогообложения.

Основания и подробности:

Федеральный Закон от 19.07.2018 № 199-ФЗ, статья 2, пункт 3. Статья 269 пункт 7 Налогового кодекса РФ (новая редакция). Дополнение вступает в силу с 1 января 2019 года.

5. Можно ли будет в 2019 году при расчете налога на прибыль учитывать расходы на путевки для сотрудников?

С 2019 года при расчете налога на прибыль можно учесть стоимость путевок не только для сотрудников, но и для членов их семей. Изменения, внесенные в статьи 255 и 270 Налогового кодекса РФ в соответствии с Федеральным законом №113-ФЗ, позволяют учитывать затраты по перевозке, проживанию и питанию в гостинице или ином объекте размещения на территории РФ, услуги по санаторно-курортному обслуживанию и экскурсионные услуги, предусмотренные абзацем девятым пункта 16 статьи 255 НК РФ (медицинские расходы застрахованных работников).

Однако при этом должны соблюдаться следующие условия:

- Отдых должен проходить на территории России

- Затраты не могут превышать 50000 руб в год на человека

- Общая сумма расходов на путевки, расходов в виде взносов по договорам добровольного личного страхования, а также расходов работодателей по договорам на оказание медицинских услуг, заключенным в пользу работников, за год не должна будет превышать 6 процентов от годовой суммы расходов организации на оплату труда.

Основания и подробности:

6. Какие льготы в 2019 год получат инновационные компании?

Компании, имеющие статус участника инновационных научно-технологических проектов, освобождаются от налога на прибыль на 10 лет - но при условии, что их деятельность соответствует требованиям статьи 2 (пункт 9) и статьи 14 Федерального закона №216-ФЗ. 10-летний срок исчисляется с момента получения статуса.

Основания и подробности:

Налоговый кодекс РФ, статья 246.1

Новые правила вступают в силу с 1 января 2019 года

7. Будут ли в 2019 году льготы для резидентов специальных административных районов?

Да, с 2019 года иностранные компании, имеющие статус международных, смогут получить налоговые льготы, если зарегистрируются на острове Русский (Приморский край) и острове Октябрьский (Калининградская область).

Для получения статуса международной компании необходимо выполнить ряд условий (например, в течение 6 месяцев с момента регистрации инвестировать в экономику России не менее 50 млн руб). Статус получается одновременно с государственной регистрацией.

Основания и подробности:

Федеральные Законы от 03.08.2018 № 290-ФЗ, 291-ФЗ, 292-ФЗ, 294-ФЗ, 295-ФЗ

8. Изменится ли в 2019 году порядок уплаты налога для резидентов СЭЗ Крыма и Севастополя?

Да, изменения коснутся порядка применения пониженных налоговых ставок: с 2019 года эта льгота будет доступна компаниям-резидентам только в течение срока действия договора об условиях деятельности в СЭЗ. В случае расторжения договора по решению суда компания должна будет уплачивать налог по общим ставкам (их размер мы привели выше, в начале статьи). Может ли данный договор быть расторгнут не по решению суда? Текст поправок касается только случая расторжения по решению суда. Но в любом случае, льготы предусмотрены только для действующего договора об условиях деятельности в СЭЗ.

Отправьте заявку на услугу и получите скидку 3%

Есть вопросы? Поможем! (812) 385-05-33 ежедневно с 9:00 до 18:00

Какие налоги повысились в 2019 году?

Какие налоги повысятся с 2020 года?

Рост поступлений налогов и их собираемость

Увеличение объема собираемости налогов напрямую связано с совершенствованием системы администрирования ИФНС. Ее реорганизация началась в 2013-м и с тех пор ежегодный прирост фискальных доходов составляет не менее 25%. Эффективность работы ИФНС обеспечивает использование следующих инструментов:

- Автоматизированные системы контроля (АСК). С их помощью отслеживают возмещение и законность вычетов по НДС. АСК-1 заработала в 2013 г. Она позволила быстро и точно выявлять неправомерное возмещение НДС. АСК-2 запущена в 2015-м и нацелена на выявление незаконных вычетов.

- Введение крупных штрафных санкций. Пени и штрафы за просрочку платежей, недоимки, неверно рассчитанные суммы налогов к уплате в 2019 году на порядок выше тех, что применялись еще 5 лет назад. Один из самых эффективных методов борьбы с неплатежами – это блокировка расчетного счета на двукратную сумму задолженности. Счет при этом не работает до 10 дней. Даже, если долг перекрыт раньше, банк счет активирует только по истечении этого срока.

- Судебное взыскание задолженности. Более 70% решений выносится в пользу ИФНС. Таким пробюджетным подходом бизнес обязан именно инициативе ФНС. Если до 2015 г. суды старались выносить решения таким образом, чтобы не увеличивать нагрузку на бизнес, и лояльно снижали штрафные санкции, то теперь строго соблюдаются интересы госбюджета. Налоговики строго придерживаются порядка досудебного урегулирования спора, пытаясь получить причитающиеся им платежи без суда.

- Система управления поведением налогоплательщиков. Открытость информации о результатах проверок, постоянный контроль за движением по счетам, встречные запросы документов и т.д. – все это побуждает честно платить предписанные законом сборы и взносы.

- Продуктивное сотрудничество ИФНС и Центробанка. Реструктуризация банковской системы, внедрение современных платежных систем, эффективный обмен информацией между налоговиками и банками гарантирует прозрачность всех сделок. ИФНС видит все движения по счетам. Такое право закреплено за ней в ст. 86 НК РФ, и банки обязаны передавать данные инспекторам абсолютно по всем сделкам. Выявить расхождения по налоговой базе, указанной в декларации, и складывающейся из сведений о движении по расчетному счету, инспекторам несложно. Для этого даже не нужно запрашивать подтверждающие документы.

Падение собираемости зафиксировано только по двум позициям: имущественные налоги и акцизы. Снижение первых объясняется ликвидацией налога на движимое имущество юридических лиц и изменением базы по расчету платежа на недвижимость - с 01.01.2019 г. по кадастровой стоимости. Причиной падения акцизных сборов является их стабильное увеличение. Многие компании и предприниматели прекратили реализацию алкогольной и табачной продукции, отдав предпочтение более дешевым и стабильным товарным направлениям.

Налоговая нагрузка на бизнес

Основными причинами закрытия стали:

- Увеличение НДС с 18 до 20% в 2019 году.

- Отмена сниженных тарифов на страховые взносы для упрощенцев, патентщиков и вмененщиков.

- Внедрение обязательной ККТ.

- Падение спроса по причине снижения покупательской способности.

- Отсутствие мер по улучшению делового климата.

Налоговая нагрузка по видам экономической деятельности

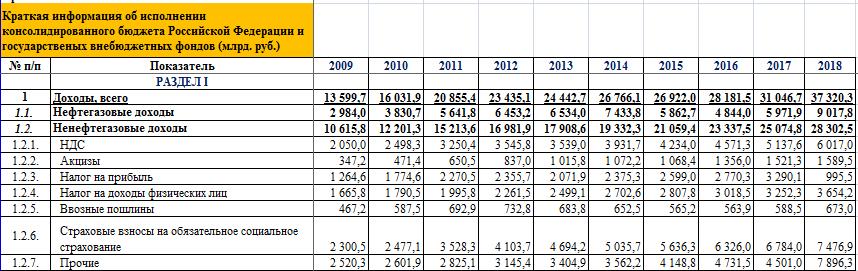

Данная таблица применяется в 2019 году (обновлена в мае 2019 г.).

Вид экономической деятельности (согласно ОКВЭД-2)

Читайте также: