Налог на прибыль на украине 2021

Опубликовано: 30.04.2024

1 января 2021 вступил в силу Закон Украины «О Государственном бюджете на 2021», а с ним и новые размеры минимальной заработной платы и прожиточного минимума. Что изменится для плательщиков единого налога в 2021 году? - рассказывает prostopravo. // 05.01.2021

Минимальная заработная плата и прожиточный минимум в 2021 году

Минимальная заработная плата:

- в месячном размере: с 1 января - 6000 гривен, с 1 июля - 6500 гривен;

- в почасовом размере: с 1 января - 36,11 гривны, с 1 июля - 39,12 гривны.

Прожиточный минимум:

- на одного человека в расчете на месяц в размере с 1 января 2021 - 2189 гривен, с 1 июля - 2294 грн, с 1 декабря - 2393 гривны.

Для основных социальных и демографических групп населения:

- детей в возрасте до 6 лет: с 1 января 2021 - 1921 гривна, с 1 июля - 2013 гривен, с 1 декабря - 2100 гривен;

- детей в возрасте от 6 до 18 лет: с 1 января 2021 - 2395 гривен, с 1 июля - 2510 гривен, с 1 декабря - 2618 гривна;

- трудоспособных лиц: с 1 января 2021 - 2270 гривен, с 1 июля - 2379 гривен, с 1 декабря - 2481 гривна;

- лиц, утративших трудоспособность: с 1 января 2021 - 1769 гривен, с 1 июля - 1854 гривны, с 1 декабря - 1934 гривны.

Отдельные размеры прожиточного минимума установлены для:

- трудоспособных лиц, который применяется для определения базового размера должностного оклада судьи: с 1 января 2021 - 2102 гривны;

- трудоспособных лиц, который применяется для определения должностных окладов работникам других государственных органов, оплата труда которых регулируется специальными законами: с 1 января 2021 - 2102 гривны;

- трудоспособных лиц, который применяется для определения должностного оклада прокурора окружной прокуратуры: с 1 января 2021 - 1000 гривен.

Лимиты годового дохода в 2021 году для единщиков

Объем годового дохода, дающего право на применение упрощенной системы налогообложения и отчетности, на сегодня зависит от размера минимальной заработной платы, установленной на 1 января отчетного года, и в 2021 году составляет:

- для 1 группы плательщиков единого налога - 167 размеров минимальной заработной платы (1002000 грн.)

- для 2 группы плательщиков единого налога - 834 размеров минимальной заработной платы (5004000 грн.)

- для 3 группы плательщиков единого налогов - 1167 размеров минимальной заработной платы (7002000 грн.)

Ставки единого налога в 2021 году

Ставки единого налога для плательщиков первой группы устанавливаются в процентах (фиксированные ставки) к размеру прожиточного минимума для трудоспособных лиц, установленного законом на 1 января налогового (отчетного) года, второй группы - в процентах (фиксированные ставки) к размеру минимальной заработной платы, установленной законом на 1 января налогового (отчетного) года, третьей группы - в процентах к доходу (процентные ставки).

Фиксированные ставки единого налога устанавливаются сельскими, поселковыми, городскими советами или советами объединенных территориальных общин в зависимости от вида хозяйственной деятельности.

В 2021 году маскимально ставки составят:

- для первой группы плательщиков единого налога - не более 10 процентов размера прожиточного минимума (227 грн.) в месяц;

- для второй группы плательщиков единого налога - не более 20 процентов размера минимальной заработной платы (1200 грн.) в месяц.

Процентная ставка единого налога для плательщиков третьей группы устанавливается в размере:

- 3 процента дохода - в случае уплаты налога на добавленную стоимость;

- 5 процентов дохода - в случае включения налога на добавленную стоимость в состав единого налога.

Применение плательщиками единого налога РРО

С 1 января 2021 регистраторы расчетных операций или программные регистраторы расчетных операций не применяются плательщиками единого налога второй - четвертой групп (физическими лицами - предпринимателями), объем дохода которых в течение календарного года не превышает объема дохода, не превышающего 220 размеров минимальной заработной платы, установленной законом на 1 января налогового (отчетного) года, то есть до 1 320 000 гривен.

Напомним, что плательщики единого налога 1 группы имеют право не применять РРО.

Независимо от объема дохода применяют РРО плательщики единого налога, которые осуществляют:

- реализацию технически сложных бытовых товаров, подлежащих гарантийному ремонту;

- реализацию лекарственных средств, изделий медицинского назначения и предоставление платных услуг в сфере здравоохранения;

- реализацию ювелирных и бытовых изделий из драгоценных металлов, драгоценных камней, драгоценных камней органогенного образования и полудрагоценных камней.

В случае превышения плательщиком единого налога второй - четвертой групп (физическим лицом - предпринимателем) в 2021 году объема дохода в 1 320 000 грн., применение регистратора расчетных операций и / или программного регистратора расчетных операций для такого плательщика единого налога является обязательным. Применение регистратора расчетных операций и / или программного регистратора расчетных операций начинается с первого числа первого месяца квартала, следующего за возникновением такого превышения, и продолжается во всех последующих налоговых периодах в течение регистрации субъекта хозяйствования как плательщика единого налога.

Единый социальный взнос

Минимальный размер ЕСВ составляет 22% от минимальной заработной платы:

- с 1 января 2021 - 1320 грн .;

- с 1 декабря 2021 - 1430 грн.

Максимальный размер ЕСВ начисляется на базу в размере 15 минимальных заработных плат, которая составляет:

- с 1 января 2021 - 90 000 грн .;

- с 1 декабря 2021 - 97 500 грн.

Плательщиками налога на прибыль традиционно являются резиденты - юридические лица, ведущие хозяйственную деятельность на территории Украины, и получающие прибыль как в Украине, так и за ее пределами, кроме того, плательщиками налога являются нерезиденты – юридические лица и их постоянные представительства, получающие прибыль на территории Украины, за исключением имеющих привилегии и иммунитет обеспечиваемый международными договорами. Неприбыльные организации, бюджетные учреждения и плательщики единого налога не платят налога на прибыль. Однако, неприбыльные организации должны состоять в Реестре неприбыльных организаций.

Кардинальных изменений в перечне налогов, подлежащих уплате в Украине не предусмотрено. Одним из ключевых изменений в порядке уплаты налога на прибыль является необходимость удержания налога в случае осуществления выплат нерезиденту. Также значительные изменения который год подряд претерпел как порядок налогообложения операций с контролируемыми иностранными компаниями, так и доходов, связанных с владением такими компаниями.

Разделение труда - вот главное отличие наших комплексных пакетов. Хотите экономить - пакет БИЗНЕС - ведите базу самостоятельно, мы будет выполнять лишь функции контроля. В пакете ПРЕМИУМ мы будем вести вашу базу самостоятельно.

Пакет ПРОСТОЙ - платите по-операционно. Плата за бухуслуги зависит от активности вашей хоздеятельности в отчетном месяце.

Анна Кравченко

глава отдела бухгалтерии

кандидат экономических наук

С чего платится налог на прибыль

Так, по общему правилу, объектом налогообложения предприятий налогом на прибыль является прибыль. А размер прибыли определяется путем корректировки финансового результата на разницы установленные Налоговым кодексом. Финансовый результат до налогообложения определяется на основании данных финансовой отчетности согласно бухгалтерскому учету по национальным либо международным стандартам.

Как видим, главным нововведением налога на прибыль является переход к единой модели учета предприятий, а именно бухгалтерский учет. Понятие налогового учета кануло в лета. При этом, налоговая служба получила право осуществлять проверки бухгалтерского учета.

Итак, объект налогообложения определяется как финансовый результата до налогообложения, откорректированный на предусмотренные НК разницы.

Какого вида корректировки предусмотрены Налоговым кодексом:

- корректировка путем увеличения финансового результата - при этом происходит уменьшение убытков и/или увеличение прибыли в финансовом результате;

- коррекция путем уменьшения финрезультата - происходит увеличение убытка и/или уменьшение прибыли

При применении корректировок, стоит учитывать, что предприятия, выручка которых за год не превышает 40 млн. грн., имеют право не применять корректировки (кроме убытков).

Какие разницы предусмотрены Налоговым кодексом:

- разницы, связанные с амортизацией основных средств

- разницы, связанные с формированием резервов

- разницы, связанные с финансовыми операциями (проценты, участие в капитале, оффшорные выплаты, роялти и т.п.) Полный список в ст. 140 НК Украины

Налоговый кодекс установил отдельный порядок налогообложения налогом на прибыль для:

- страховой деятельности

- букмекерской и схожей деятельности

- налогообложение нерезидентов

- сельхозпредприятия

- и пр.

А также отдельный порядок налогообложения определенных операций, таких как:

- налог на дивиденды

- расходы на пенсионное обеспечение

- институты совместного инвестирования

- и пр.

Напомним, что ранее резиденты определяли объект налогообложения путем уменьшения суммы дохода на себестоимость реализованных товаров, работ, услуг, а также прочих затрат отчетного периода. Налоговый кодекс в нормативном определял:

- порядок определения и признания доходов

- доходы, которые не являлись объектом налогообложения предприятий

- состав затрат, на которые уменьшается доход при определении объекта налогообложения.

Ставка налога на прибыль, порядок оплаты и отчетность

В 2020 году базовая ставка налога на прибыль составляет 18%. Помиимо базовой ставки, законодатель предусмотрел и другие ставки:

для игрального бизнеса - 10, 20%, для лотерей - 30%

для доходов нерезидентов - 0, 2, 4, 5, 6, 12, 15, 18, 20%

для страховиков - 0, 3%

С точки зрения как порядка уплаты налога на прибыль, так и порядка предоставления отчетности, среди плательщиков налога на прибыль можно выделить две основные группы:

1. Юрлица, чья годовая выручка (выручка - это размер суммы всех доходов без учета расходов) составляет менее 40 млн. грн в год. Такие предприятия платят налога на прибыль раз в год по итогу подачи налогового отчета - Налоговой декларации по налогу на прибыль.

2. Предприятия, выручка которых составляет более 40 млн. грн. в год. Для таких предприятий введен особый режим - уплата налога на прибыль квартальными платежами (авансовые платежи отменены).

Годовая декларация по налогу на прибыль подается плательщиками самостоятельно либо через бухгалтерскую компанию по итогу года в течении 60 дней следующих за отчетным годом (ст. 49.18.3 НКУ). Уплата налога (кроме авансовых платежей) осуществляется в течении 10 календарных дней с момента прекращения срока подачи налоговой декларации.

Налогоплательщики не обязаны подавать отчетность при отсутствии либо объекта налогообложения либо показателей, подлежащих декларированию, (кроме лиц, имеющих лицензию на право осуществления деятельности с подакцизной продукцией).

Особые условия для установления налогового периода установлены для:

Как рассчитать налог на прибыль предприятий в Украине?

Если же одновременно с налогом на прибыль вы также являетесь плательщиком НДС, то вам необходимо обратить внимание на то, что учет НДС ведется отдельно, а НДС, полученный в составе дохода, не учитывается при определении размера налогового обязательства. Учет НДС, а именно расчет налогового кредита и налогового обязательства, ведется исключительно согласно выписанных и полученных налоговых накладных в налоговом периоде.

Рассмотрим конкретный пример расчета налога на прибыль – юридическое лицо по итогам месяца выписало налоговых накладных на 540,00 грн. и получило накладных на 360,00 грн., а размер налогооблагаемой прибыли составил 1200,00 грн. (в т.ч. НДС – 200,00 грн.).

Размер НДС, подлежащий оплате в бюджет, представляет собой разницу между налоговым обязательством и налоговым кредитом, а именно:

- налоговое обязательство = 540,00 / 6 = 90,00 грн.

- налоговый кредит = 360,00 / 6 = 60,00 грн.

- размер НДС, подлежащий оплате в бюджет = 90,00 – 60,00 = 30,00 грн.

Следующий этап – расчет суммы налога на прибыль. Упомянутая выше особенность налогообложения налогом на прибыль плательщиков НДС на практике имеет следующий вид:

- от размера налогооблагаемой прибыли необходимо отнять размер «заработанного» НДС = 1200,00 / 6 = 200,00 грн. Таким образом, сумма прибыли к налогообложению составляет 1000,00 грн.

- 1000,00 * 0,18 = 180,00 грн. – размер налога на прибыль.

Оценка материала сайта на 4.8 балла из 5.

Количество оценок 543. Для оценки необходима авторизация. 24.01.2021

Накануне Нового года в Раде планируют принять налоговые изменения. Повысятся ли в результате этого налоги и для кого в первую очередь?

В материале 24 канала мы проанализировали законопроект №4101 о налоговых изменениях в 2021 году, который уже включили в повестку дня.

Налоги для ФЛП

Уплаты ЕСВ не избежать

В законопроекте предлагают обязать ФЛП (кроме упрощенцев) и лиц, осуществляющих независимую профессиональную деятельность и одновременно работающих на работе, платить ЕСВ (как предпринимателя) с суммы превышения доходов от предпринимательства над зарплатой.

Допустим человек работает бухгалтером и получает условно зарплату 10 тысяч гривен, с которой платит налоги он и его работодатель. Параллельно этот человек является ФЛП и получает в среднем 15 тысяч гривен, поэтому за разницу в 5 тысяч гривен (15 тысяч – 10 тысяч) придется уплатить ЕСВ на сумму 1 100 гривен от деятельности ФЛП.

Какие налоги будут платить ФЛП в 2021

Налоги для 1 группы ФЛП:

- ЕСВ – 1 320 гривен (22% от минимальной зарплаты).

- Единый налог – 227 гривен (10% от прожиточного минимума).

Налоги для 2 группы ФЛП:

- ЕСВ – 1 320 гривен (22% от минимальной зарплаты).

- Единый налог – 1 200 гривен (20% от минимальной зарплаты).

Налоги для 3 группы ФЛП:

- ЕСВ – 1 320 гривен (22% от минимальной зарплаты)

- 5% от дохода или 3% + НДС

Налоги для ФЛП 2021 / Инфографика 24 канала

С 1 июля ЕСВ для всех вырастет до 1 430 гривен из-за повышения минимальной зарплаты.

Спящие ФЛП

Сроки списания задолженности по ЕСВ физическим лицам-предпринимателям, которые не осуществляют предпринимательскую деятельность продлили до 1 марта 2021 года.

Мораторий на проверки отменят

Мораторий на проведение налоговых проверок и проверок по ЕСВ, который ввели на время карантина, могут отменить. Если раньше, его ввели с 18 марта до конца карантина, то теперь независимо от того, будет ли в 2021 карантин, проверки будут проводить.

Акцизы повысят

В законопроекте предусмотрели увеличение акциза на спирт и алкогольные напитки. Например, акциз на пиво предлагают увеличить с 2,78 гривны до 3,10 гривны, акциз на игристые вина – с 11,65 гривны до 13 гривен, а вина с 8,02 гривны до 8,95 гривны на литр продукта.

Также повысили наказание за нарушения. Если налогоплательщик не вовремя платит акцизный налог (через 15 дней после получения акцизных марок), то штраф составит 20% этого налога. Авторы законопроекта подсчитали, что таким образом можно привлечь в бюджет 3,9 миллиарда гривен.

Жидкости для электронных сигарет также с 1 января будут облагаться акцизом. Это касается новой продукции. Те, которые произвели или завезли до 2021, можно будет продать без акциза до 30 июня 2021 года.

Экологический налог

Экологический налог уплачивается с фактических объемов различных выбросов, сбросов, размещения отходов в окружающей среде. С 2021 его также могут повысить. К примеру, за выбросы двуокиси углерода могут собирать втрое более высокий налог – 30 гривен за тонну вместо 10 гривен. А в целом экологический налог вырастет на 11,6%.

Рентная плата возрастет

Рентную плату за специальное пользование недрами, водой, лесными ресурсами предлагают повысить на 12%. За пользование радиочастотным ресурсом – на 11,6%.

Налоги на недвижимость

Сейчас для отдельных категорий населения действуют льготы по налогу на недвижимое имущество, если его сдают в аренду, лизинг, ссуду и тому подобное. Если закон примут в действующей редакции, то эти льготы могут сузить.

Если ребенок-сирота или одинокая мать будет сдавать свою недвижимость в аренду, то он будет обязан платить налог на недвижимость с такого имущества. Это же касается общежитий, детских домов, МАФов, церквей и тому подобное.

Налоги на недвижимость в 2021 вырастут / Unsplash

Размер налога на недвижимость

Украинцы платят налог на недвижимость за так называемые "лишние" квадратные метры.

- квартиры площадью более 60 метров квадратных;

- частные дома площадью более 120 метров квадратных;

- квартира + дом общей площадью более 180 метров квадратных.

В 2021 году ставка налога на один квадратный метр не будет превышать 1,5% от минимальной зарплаты. Размер ставки зависит от местных властей, которые его и устанавливают.

В 2021 году будут платить налог за прошлый год, то есть по 2020. Соответствующая ставка налога будет рассчитываться от размера минимальной зарплаты по состоянию на 1 января 2020 года (4 723 гривны) и составит максимум 70 гривен 85 копеек за каждый "лишний" метр.

То есть владелец квартиры на 90 квадратных метров заплатит максимум 2 125 гривен за "лишние" 30 квадратов.

Если площадь квартиры больше 300 квадратных метров, а дома – более 500, то сумма налога увеличивается на 25 тысяч гривен за каждый такой объект (так называемый "налог на роскошь").

Транспортный налог

Предлагают уменьшить порог налогообложения с 375 минимальных зарплат до 200.

Это будет означать, что с 2021 года владельцы автомобилей дороже 1,2 миллиона гривен будут обязаны платить транспортный налог ежегодно в размере 25 тысяч гривен.

Больше автомобилей подпадут под налог на роскошь в 2021 / Unsplash

Интересно, что это будет касаться не только новых автомобилей, а закон будет иметь обратное действие. То есть человек, который в прошлом году купил автомобиль за 1,4 миллиона гривен, теперь также будет платить налог на роскошь.

Какие автомобили подпадут под новый налог

Критикуют нововведения из-за того, что под налог будут подпадать не только автомобили класса luxury, но и высшего среднего класса.

Ежегодно до 1 февраля Минэкономики на своем сайте размещают перечень авто, подпадающих под транспортный налог. Сейчас таких 213 моделей. К ним относятся Audi SQ8, BMW X5 M50d, Chevrolet Corvette, Lamborghini Aventador, Mercedes-Benz G63 AMG, Porsche Panamera и Tesla Model S.

Если законопроект примут, то он может распространиться и на такие модели как BMW X1, Toyota RAV 4, Hundai Santa Fe и др.

Авторы законопроекта объясняют необходимость уменьшения порога налогообложения тем, что все меньше автомобилей подпадают под этот налог. Однако цифры свидетельствуют о другом. Владельцы элитных авто уплатили в местные бюджеты 97,2 миллиона гривен транспортного налога в течение января – июля этого года. По сравнению с соответствующим периодом прошлого года сумма выросла на 55,2 миллиона гривен или более чем в 2,3 раза, пишет Gazeta ua.

Контроль за уплатой налогов

Обратят внимание, что в следующем году хотят расширить полномочия контролирующих органов, например в получении информации относительно банковских счетов налогоплательщиков. Фактически налоговики получат доступ к банковской тайне должников и по решению суда смогут требовать информацию о состоянии счетов, движении средств и тому подобное.

Почему повышают налоги

Резкое повышение минимальной зарплаты, расходы на инфраструктуру и пиковые выплаты по долговым обязательствам заставляют искать дополнительные поступления в бюджет. Согласно госбюджету-2021, который пока приняли в первом чтении, дефицит бюджета составит 270 миллиардов гривен при том, что доходы увеличатся на 5,1%.

Откуда берутся доходы бюджета? В основном это налоги. Из-за девальвации гривны, повышения "минималки", к которой привязаны ЕСВ и другие налоги, а также поднятия самих ставок налогов, поступления в бюджет возрастут.

Налог на прибыль в Украине – это налог, который уплачивают только юридические лица. Любое юридическое лицо становится плательщиком налога на прибыль по умолчанию, если не заполняло при регистрации заявление о переводе на альтернативную систему налогообложения - упрощенную, то есть единый налог 2021.

При этом нет разницы, являются ли плательщики резидентами или нерезидентами Украины – они обязаны платить налог на прибыль.

Нерезиденты и резиденты: Что это и в чем разница

Плательщики-резиденты - субъекты хозяйствования, которые осуществляют хозяйственную деятельность на территории Украины и за ее пределами. Но тут есть и свои исключения – так, право не платить налог на прибыль в качестве резидентов получают следующие категории налогоплательщиков:

- неприбыльные предприятия, учреждения и организации (НПО), которые находятся в Реестре неприбыльных учреждений и организаций и выполняют требования, установленные п. 133.4 НКУ;

- юридические лица на упрощенной системе налогообложения, кроме случая уплаты налога на доходы нерезидентов;

- физические лица - предприниматели, кроме случая уплаты налога на доходы.

Плательщики-нерезиденты – это:

- юридические лица, которые не являются резидентами Украины однако получают доход, связанный с деятельностью в стране.

- нерезиденты, имеющие постоянные представительства, через которые осуществляют хозяйственную деятельностью на территории Украины;

- другие нерезиденты, которые имеют обязанность платить налог на прибыль (контролируемые иностранные компании, КИК).

КИК должны платить налог на прибыль с 1 января 2022 года, это юридические лица, образованные в соответствии с законодательством других стран и имеющие место эффективного управления на территории Украины, но при этом они проводят свою хозяйственную деятельность за границей. Такая иностранная компания может получить статус резидента Украины и облагаться тогда налогом на прибыль по таким же правилам, как для других плательщиков-резидентов. Тогда она перестает считаться КИК.

Ставки налога на прибыль в 2021 году

Налог на прибыль в 2021 году нужно уплачивать по следующим ставкам:

- 18% от прибыли – базовая (основная) ставка налога на прибыль;

- 18% от скорректированной прибыли КИК - если контролирующей лицом является юрлицо (с 1 января 2022);

- 3% от дохода – для страховщиков (общее страхование);

- 0% от дохода – для страховщиков (страхование жизни, медицинское страхование, пенсионное страхование);

- 30% от дохода - деятельность по проведению лотерей;

- 10% от дохода - деятельность по проведению азартных игр с использованием игровых автоматов. Оплачивается дополнительно к налогу с прибыли, облагается по обычной ставке 18% (п. 136.4 НКУ;

- 18% от дохода - букмекерская деятельность, азартные игры, в т.ч. казино. Оплачивается дополнительно к налогу с прибыли, облагается по обычной ставке 18%.

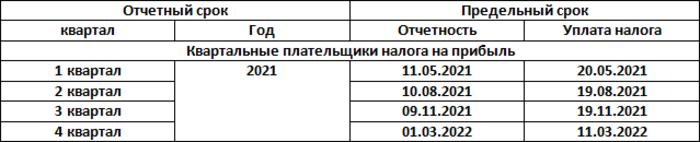

Сроки уплаты налога на прибыль в Украине в 2021 году

Для декларирования и уплаты налога на прибыль существуют стандартные сроки:

- При уплате раз в квартал – в течение 40 календарных дней за первый, второй и третий квартал, либо в течение 60 календарных дней за четвертый квартал;

- При уплате за год – в течение 60 календарных дней после конца года.

На уплату налогов на прибыль обычно отводится 10 календарных дней от даты подачи декларации. Подробнее даты уплаты налога на прибыль приведены в таблице:

Штрафные санкции за неуплату налога на прибыль

С 1 января 2021 года штрафы за неуплату налогов и связанные с налогами нарушения изменились. Во сколько обойдется связанное с налогами (в т.ч. налогом на прибыль) нарушение:

- непредставление в срок налоговой отчетности – первый раз 340 грн, повторный - 1020 грн;

- штрафы при задержке уплаты налогов до 30 дней - 5%, после 30 дней - 10% от суммы недостачи в первый раз и 25%/50% от суммы просрочки до 90 дней во второй раз;

Штраф могут снизить вполовину, если имеется хотя бы одно смягчающее обстоятельство:

- нарушение было совершено по принуждению;

- нарушение было совершено в связи с материальной, служебной или иной зависимостью;

- нарушение было совершено из-за стечения тяжелых личных или семейных обстоятельств;

- плательщик сам сообщил о совершенном им правонарушении

Украинцы в 2021 году должны заплатить налоги с дополнительных доходов, а также за свои квартиры и машины. Ставки остались неизменными, однако, уже в ближайшее время правила могут кардинально изменить.

За что и сколько нужно заплатить украинцам до лета, пишет Александр Литвин, Обозреватель.

Кто должен платить налоги с доходов? За что и сколько?

В Украине работодатель платит налоги вместо сотрудника. "На руки" отдают уже "чистую" зарплату, а положенное государству – переводят сами. Но, если вы получаете доходы, например, как фрилансер, продали недвижимость или машину, предоставляете какие-то услуги "на дому", то налоги нужно платить самостоятельно.

Об этом говорится в 162 статье Налогового кодекса. К примеру, если вы сдаете в аренду квартиру, раз в год нужно подсчитать свой доход и уплатить с него налог. Правда, львиная доля украинцев не просто не декларируют дополнительные доходы, но даже не знают, что это нужно делать.

За что нужно платить налог:

- доход от независимой профессиональной деятельности (парикмахеры, сантехники, копирайтеры и т. д.) – 18%;

- доход от аренды недвижимости – 18%;

- прибыль от ценных бумаг – 18%;

- вознаграждения и другие выплаты по договору – 18%;

- подарки и не целевая благотворительность – 18%;

- доход от продажи недвижимости – 5%.

В сумме за год владелец квартиры, которую он сдает за 10 тыс. грн, должен заплатить в бюджет 21 600 грн. За нарушения грозят штрафы. Если не подать декларацию вовремя, придется заплатить 51-136 грн. А за сокрытие дохода штраф может составить от 10 до 50% не уплаченной суммы (зависит от того, как долго скрывать). Ну и, к тому же, придется и заплатить в бюджет сам налог.

Кому нужно заплатить налог за квартиру?

Часть украинцев до 1 июля получит по месту прописки квитанции-уведомления о необходимости заплатить налог на недвижимость. Платить нужно за квартиры, площадь которых превышает 60 квадратов, и за дома площадью от 120 квадратных метров.

Это при условии, что одному члену семьи принадлежит больше указанной площади. Размер налога – до 1,5% от минимальной зарплаты за прошлый год за каждый квадрат сверх нормы. Например, если квартира площадью 80 квадратных метров, заплатить придется до 1416 грн (по 70,8 грн за каждый "лишний" квадрат).

Кому нужно заплатить налог за машины?

Украинцы, которые владеют машинами стоимостью от 2,2 млн грн и возрастом не больше пяти лет, должны заплатить 25 тыс. грн налога. На это дают 60 дней с момента получения квитанции.

Как говорится в ст. 267 Налогового кодекса, квитанция придет по месту регистрации. Если же не заплатить в течение 60 дней, сумма налога будет расти. Так, оплата в первые 90 дней – плюс 10% к штрафу, после 90 дней – 20%. Кроме того, автомобиль или другое имущество могут арестовать (так называемый налоговый залог).

Пользоваться машиной можно и в залоге, но продать или подарить ее не получится. Более того, налоговики имеют право забрать автомобиль, продать его, из полученной суммы получить платеж, а сдачу вернуть уже бывшему собственнику автомобиля. Правда, такая ситуация – большая редкость. Зачастую должники после налогового залога сразу же платят по счетам.

А сколько нужно заплатить заробитчанам?

Украинец, который получил доход за границей, по закону должен, вернувшись домой, пойти в налоговую по месту регистрации, заполнить декларацию и уплатить часть государству. Как отмечает генеральный директор Baker Tilly Ukraine Александр Почкун, в налогообложении заробитчан есть свои особенности.

Если украинец работает в стране, с которой подписано специальное соглашение, то по приезду в Украину нужно заполнить декларацию и компенсировать только налоговую ставку. К примеру, в Болгарии подоходный налог составляет 10%. Если с ней подписано специальное соглашение, то в Украине нужно будет доплатить налог в размере 9,5% (в Украине подоходный налог с военным сбором составляет 19,5%).

Что хотят изменить?

Подоходный налог менять не будут. Во всяком случае, о таких планах ни в правительстве, ни в парламенте не заявляют. А вот другие, более мелкие налоги, могут изменить. К примеру, глава профильного комитета Верховной Рады Даниил Гетманцев рассказал, что уже разработал новые правила для налога на недвижимость.

По действующим правилам, если в одном городе два одинаковых по площади дома: один на окраине и стоит 1 млн грн, а второй в центре и стоит 10 млн грн, налог будет одинаковым.

А вот новые ставки для налога на машины в Раде уже зарегистрировали. Соответствующее нововведение предусмотрено в законопроекте №4104 (под авторством премьер-министра Дениса Шмыгаля). Сейчас минимальная стоимость машины, при которой нужно платить налог – 2,2 млн грн. По новым правилам была бы – 1,2 млн.

В Украине культура уплаты налогов все еще формируется. Налоги не платят миллионы украинцев, целые рынки, такие как аренды жилья, находятся в тени. Однако любое государство не может быть успешным без прозрачной уплаты налогов.

Читайте также: