Налог на ооо в 2014 году

Опубликовано: 14.05.2024

Такое явление, как упрощенная система налогообложения для ООО, является добровольно выбранным специфическим режимом, используемым наравне с остальными системами налогообложения, но при этом предполагающим особенный порядок начисления налогов, а также ведения налоговой отчетности.

Основное преимущество данной системы заключается в значительном смягчении несения налогового бремени в сравнении с классической системой. Кроме того, значительно упрощается ведение бухгалтерии для небольшой компании.

При этом каждому обществу с ограниченной ответственностью необходимо учитывать, что в соответствии с письмами Министерства Финансов, упрощенная система для ООО не позволяет отказаться от бухгалтерского учета. Также в 2013 году были приняты некоторые изменения, которые были внесены в Налоговый кодекс, поэтому система немного модернизировалась.

Какие существуют обязательные условия использования УСН

УСН для ООО в 2014 году предполагает соблюдение строгих ограничений и требований. В частности:

- за 1 налоговый период численность лиц, которые официально работают в организации, не должна составлять более 100 человек;

- 60 миллионов рублей – в пределах такой суммы устанавливается годовой доход компании;

- все основные средства и нематериальные активы по своей стоимости не должны превышать 100 млн. рублей;

- другие организации могут принимать участие в ООО, но с ограниченной долей в 25%.

УСН не имеют право использовать ООО:

- которые используют ЕСХН;

- которые имеют свои филиалы или представительства;

- являются сторонами соглашения относительно раздела продукции;

- профессионально участвуют в рынке ценных бумаг.

Кроме того, заявление на УСН ООО предприятие не имеет права подавать тогда, когда оно осуществляет отдельные виды деятельности, которые прямо ограничены для использования упрощенки. Частные предприниматели могут использовать любые разновидности УСН, а для общества с ограниченной ответственностью существуют ограничения:

- налогооблагаемый доход, который включает чистую прибыль;

- доходы при 6-процентной ставке.

Общество с ограниченной ответственностью имеет право в начале любого отчетного периода поменять порядок налогообложения, для чего необходимо всего лишь уведомить собственный налоговый орган.

Схема налогов ООО в виде упрощенки выбирается самостоятельно, кроме обществ, которые принимают участие в соглашениях доверительного управления. Для таких компаний установлен единственный вариант упрощенки – доходы, которые исключают расходы.

По такой системе в качестве объекта налогообложения выступает только чистая прибыль. Минимальное значение налогового платежа составляет 1% от налоговой базы, однако субъекты федерации имеют право самостоятельно определять ставки.

Преимущества

- любая организация имеет право перейти на эту систему добровольно;

- организация самостоятельно выбирает ту базу, которая будет использоваться для начисления единого налога;

- широкие возможности использования сниженной ставки налогов;

- единый налог заменяет выплату нескольких налогов (налог на имущество, на доход, на прибыль);

- налоговую декларацию необходимо подавать только 1 раз в год по истечении отчетного периода (для организаций – до 31.03);

- ставки по взносам в различные фонды существенно ниже (14%).

Документы для перехода

Для того чтобы перейти на упрощенку, организация должна предоставить в налоговый орган уведомление с 1 октября по 31 декабря того года, который предшествует году начала работы по УСН. Переход на упрощенку является уведомительным, поэтому никаких подтверждений об использовании системы не нужно.

В произвольной форме ООО может подать собственный запрос в налоговый орган на подтверждение режима, а налоговая инспекция в течение 1 месяца отправляет ответ. В качестве приложения к отчету по упрощенной системе используются все первичные документы ООО, которые и будут подтверждать операции, которые совершаются по этой системе.

Виды деятельности

Большинство видов деятельности ООО попадает под упрощенку, кроме:

- организаций, у которых есть филиалы и представительства;

- негосударственного пенсионного фонда;

- ломбарда;

- банков;

- страховых компаний;

- инвестиционных фондов;

- ООО, работающих в игорном бизнесе.

Упрощенка и бухгалтерия

Всем обществам с ограниченной ответственностью следует учитывать, что налоговую отчетность обязаны вести все организации, которые подают в полном объеме информацию об итогах деятельности (отчет о результатах, о финансах, приложения, баланс и т.д.).

Уже сегодня следует учитывать небольшой нюанс. В частности, бухгалтерский баланс за этот год следует пополнить аналогичными данными за 2 года, поэтому если упрощенец не вел бухгалтерию раньше, это может стать определенной проблемой. Не исключено, что в будущем будут сделаны некоторые послабления, но ситуация останется неизменной.

ООО с упрощенным налогообложением в современных условиях является достаточно выгодным. Самое важное правило, чтобы у компании все данные ее деятельности подходили под требования закона.

Изменения 2013-2014 гг.

- Основное изменение коснулось необходимости ведения отчетности для вех участников УСН.

- Для вновь зарегистрированных компаний был продлен срок для подачи заявления о переходе на упрощенку до 30 дней с момента включения сведений в государственный реестр.

- ООО отныне избавляются от подсчета курсовой разницы, а все валютные сделки фиксируются также в рублевом эквиваленте на момент оплаты.

- Налоги ООО на УСН, которые уже работают по данной системе, могут быть уменьшены на сумму пособий, выплачиваемых предприятием. При этом снижать налог можно только на 50%.

- Будет происходить индексация годового дохода, что предполагает, что каждый субъект предпринимательской деятельности в 2014 году будут принимать в расчет коэффициент-дефлятор. В итоге максимальная сумма дохода в 60 млн. рублей будет увеличена пропорционально по этому коэффициенту.

Упрощенная система налогообложения для ООО не переживет никаких нововведений, кроме того, что компании, которые в 2013 году не вели свой бухгалтерский учет, обязаны будут полностью восстановить его. Те субъекты, которые уже находятся на упрощенке, в 2014 году должны подать налоговую декларацию не позже 31 марта.

Ставки налогов

Для тех компаний, которые в 2014 году только перейдут на упрощенку, ставки налогов останутся прежними. В частности, для компаний, выбравших систему «доходы – расходы» ставка будет составлять 15%. Для тех, кто выбрал систему УСН исключительно в части доходов, налоговая ставка составляет 6%.

Подходит к концу годовой отчетный период, и каждый бухгалтер начинает задумываться о приближающейся подготовке годовой отчетности. Эксперты бератора решили напомнить об основах отчетности, ее составе и особенностях оформления с учетом всех новшеств, введенных в законодательство в 2013 году.

Состав отчетности и особенности ее оформления

Любая фирма, обязанная вести бухгалтерский учет, должна составлять бухгалтерскую (финансовую) отчетность.

Состав отчетности и отчетные периоды установлены статьями 14 и 15 Федерального закона от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учете».

Начиная с 2011 года бухгалтерскую отчетность необходимо представлять по формам, которые утверждены приказом Минфина России от 2 июля 2010 г. № 66н.

Бухгалтерская отчетность может быть промежуточной и годовой.

Промежуточную бухгалтерскую (финансовую) отчетность составляют за период с 1 января по отчетную дату периода включительно. То есть за месяц, квартал, девять месяцев, а возможно и за любой другой период. Состав промежуточной бухгалтерской (финансовой) отчетности устанавливается федеральными стандартами (п. 3 ст. 14 Закона от 06.12.2011 № 402-ФЗ). В настоящее время ее состав не утвержден. Однако, согласно пункту 49 ПБУ 4/99, в состав промежуточной отчетности включают бухгалтерский баланс и отчет о прибылях и убытках. Начиная с отчетности за 2012 год, отчет о прибылях и убытках именуют отчетом о финансовых результатах (информация Минфина России № ПЗ-10/2012 «О вступлении в силу с 01.01.2013 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»).

По итогам года фирмы составляют годовой отчет. В годовой отчет включают:

- Бухгалтерский баланс;

- Приложения к бухгалтерскому балансу и отчету о финансовых результатах;

- Отчет об изменениях капитала;

- Отчет о движении денежных средств;

- Пояснения к Бухгалтерскому балансу и Отчету о финансовых результатах (в табличной и текстовой форме).

Cогласно Федеральному закону от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учете» пояснительную записку и аудиторское заключение не нужно представлять в составе годовой бухгалтерской (финансовой) отчетности.

Аудиторское заключение можно не представлять в налоговую инспекцию уже с отчетом за 2012 год. Это подтвердил Минфин России в письме от 30 января 2013 г. № 03-02-07/1/1724.

Малые предприятия могут формировать бухгалтерскую отчетность по упрощенным формам. Они приведены в приложении № 5 к приказу Минфина России от 2 июля 2010 г. № 66н. Это формы бухгалтерского баланса и отчета о финансовых результатах, в которых показателей существенно меньше, чем в обычных формах. Также представление этих форм не предусмотрено на отчетные даты в течение года – только на 31 декабря отчетного года. Более подробно о том, как составить формы отчетности малым предприятиям, читайте в разделе Бухгалтерский баланс – Баланс для малых предприятий и Отчет о финансовых результатах – Отчет для малых предприятий.

Вместе с тем малые предприятия имеют право сдавать бухгалтерскую отчетность и в общеустановленном порядке.

Как оформить отчетность при прекращении какого-либо вида деятельности

Для отражения данных о прекращении деятельности используйте ПБУ «Информация по прекращаемой деятельности» (ПБУ 16/02).

В бухгалтерской отчетности такую информацию надо отразить обособленно. В отчетности должны быть указаны:

- описание прекращаемой деятельности;

- стоимость активов и обязательств фирмы, предполагаемых к выбытию или погашению при прекращении деятельности;

- суммы доходов, расходов, прибыли (убытка) до налогообложения, а также начисленного налога на прибыль, которые относятся к прекращаемой деятельности;

- приход и расход денежных средств по прекращаемой деятельности.

Всю эту информацию вы можете привести в Пояснительной записке. Однако в ПБУ 16/02 есть и другой способ: доходы и расходы можно показать в Отчете о финансовых результатах, а движение денежных средств – в Отчете о движении денежных средств.

Для этого в нужные формы отчетности следует ввести дополнительные графы – продолжающаяся и прекращаемая деятельность.

Отчет о движении денежных средств нужно заполнить в аналогичном порядке. В нем отдельно указывают данные по продолжающейся и прекращаемой деятельности, а также по фирме в целом.

Как оформить отчетность при реорганизации фирмы

Реорганизация фирмы может проходить в форме слияния, присоединения, разделения, выделения или преобразования.

При слиянии и разделении несколько фирм прекращают свою деятельность и передают свое имущество вновь созданной организации. Если реорганизация проходит в форме присоединения, то одна или несколько фирм передают все свое имущество уже существующей организации.

При разделении фирма передает только часть своего имущества другой, вновь образованной организации. Например, на базе филиала фирмы может быть создана другая организация.

Преобразование – это изменение организационно-правовой формы фирмы. Например, если общество с ограниченной ответственностью становится открытым или закрытым акционерным обществом.

Решение о реорганизации принимает общее собрание акционеров (в ОАО или ЗАО) или участников (в ООО). Об этом решении вы должны сообщить в налоговую инспекцию не позднее трех дней после утверждения такого решения.

Если этого не сделать, вас оштрафуют по статье 129.1 Налогового кодекса. Сумма штрафа – 5000 рублей.

После того как налоговая инспекция получит уведомление о реорганизации, она должна будет провести выездную проверку фирмы.

Если ваша фирма реорганизуется, бухгалтерскую отчетность составляют в соответствии с Методическими указаниями, утвержденными приказом Минфина от 20 мая 2003 г. № 44н.

Документы о реорганизации

Отразить операции, связанные с реорганизацией (например, списать или оприходовать какое-либо имущество), бухгалтер сможет после того, как будут оформлены необходимые документы. Прежде всего это решение владельцев фирмы о реорганизации, учредительные документы новых предприятий и их свидетельства о госрегистрации.

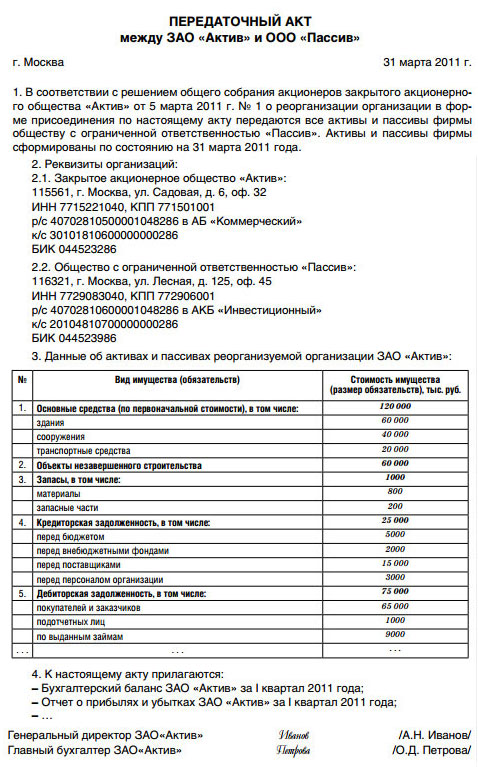

Дополнительно к этим документам при слиянии, присоединении или преобразовании вашей фирмы составляют передаточный акт.

При реорганизации фирмы в форме выделения или разделения оформляют разделительный баланс.

Кроме того, в некоторых ситуациях нужно оформить заключительную и вступительную отчетность.

К указанным документам должны прилагаться: акты инвентаризации имущества фирмы и ее обязательств; бухгалтерская отчетность, составленная на последнюю отчетную дату; первичные документы по передаваемому имуществу (накладные, акты приемки-передачи и т. д.); расшифровка дебиторской и кредиторской задолженности и уведомления партнерам фирмы о ее реорганизации.

Передаточный акт

Специального бланка для передаточного акта нет. Поэтому его составляют в произвольной форме. В нем нужно указать:

- реквизиты фирм, которые участвуют в реорганизации;

- данные актива и пассива баланса реорганизуемой фирмы;

- список прилагаемых документов (форм бухгалтерской отчетности, актов инвентаризации, сличительных ведомостей и т. д.) .

На основании данных передаточного акта имущество приходуют (или списывают) на баланс фирмы. Копия акта должна быть направлена в тот отдел налоговой инспекции, который занимается регистрацией организаций.

После этого инспекторы внесут необходимые изменения в государственный реестр.

Передаточный акт может выглядеть так:

Разделительный баланс

Этот баланс составляют на основе обычной формы Бухгалтерского баланса, утвержденной Минфином России.

Однако в отличие от обычной формы в разделительный баланс включают данные ранее действующей фирмы и всех новых организаций.

Заключительная отчетность

Реорганизуемые фирмы обязаны составить заключительную бухгалтерскую отчетность. В нее входят те же формы, что и в годовую: Бухгалтерский баланс, Отчет о финансовых результатах и приложения к ним.

Если фирма реорганизуется в форме слияния, разделения или преобразования, сформируйте заключительную бухгалтерскую отчетность по состоянию на тот день, который предшествует дате внесения записи о новых организациях в Единый госреестр. При этом, отчетность должна содержать данные о хозяйственной жизни в период с даты утверждения передаточного акта (разделительного баланса) до даты госрегистрации последней из возникших организаций (даты внесения в Единый госреестр записи о прекращении деятельности присоединенной компании). Эти правила установлены пунктами 3 и 4 статьи 16 Федерального закона от 6 декабря 2011 г. № 402-ФЗ.

Перед составлением отчетности в бухгалтерском учете реорганизуемой фирмы закройте счет 99 «Прибыли и убытки»:

ДЕБЕТ 99 (84) КРЕДИТ 84 (99)

– отражена чистая прибыль (непокрытый убыток) отчетного года.

Фирмам, которые не ликвидируются при реорганизации, не нужно оформлять заключительную отчетность. Это бывает в случаях, когда к одной фирме присоединяется другая или из фирмы выделяется только ее часть.

Обычно государственная регистрация новой фирмы происходит гораздо позже оформления передаточного акта (разделительного баланса). В период до регистрации реорганизуемая фирма может продолжать свою деятельность: продавать товары, рассчитываться с кредиторами и т. д. Поэтому данные передаточного акта будут отличаться от данных заключительной бухгалтерской отчетности. Все возникшие изменения расшифруйте в Пояснительной записке к ней или в уточнениях к передаточному акту.

Вступительная отчетность

Вступительную отчетность новой фирмы сформируйте на основании передаточного акта (разделительного баланса) и данных о фактах хозяйственной жизни, которые произошли в период с даты утверждения передаточного акта (раздели-тельного баланса) до даты государственной регистрации предприятия.

Началом отчетного периода для новой фирмы будет считаться день ее государственной регистрации по 31 декабря года, в котором произошла реорганизация.

Фирма, возникшая в результате реорганизации, должна заново установить порядок начисления амортизации по полученным основным средствам и нематериальным активам. Порядок амортизации этого имущества, который применялся ранее, значения не имеет.

Учредители вновь образованной фирмы должны определить размер ее уставного капитала. Для этого они принимают решение о порядке конвертации акций (обмена долей или паев) ликвидируемых предприятий в акции (доли или паи) вновь созданных фирм.

Такое решение можно закрепить, например, в договоре о слиянии или присоединении.

Размер уставного капитала новой фирмы укажите во вступительной отчетности. Он может быть больше или меньше суммы уставных капиталов реорганизованных предприятий. Возникшую разницу включите в состав нераспределенной прибыли.

Уставный капитал вновь образованной фирмы также может не совпадать с величиной ее чистых активов.

Если он окажется меньше чистых активов после конвертации (обмена) акций, то во вступительном балансе отнесите разницу на добавочный капитал (строка 1350 баланса).

Если же размер уставного капитала окажется больше чистых активов, такую разницу покажите по строке 1370 баланса в круглых скобках. При этом в бухгалтерском учете никаких записей делать не нужно.

Как оформить отчетность при ликвидации фирмы

Ликвидация – это прекращение деятельности фирмы без перехода прав и обязанностей к ее правопреемникам. Ликвидация считается законченной, а фирма прекратившей существование с момента ее исключения из Единого государственного реестра юридических лиц.

Решение о ликвидации принимает общее собрание учредителей (участников) общества. Общее собрание должно назначить ликвидационную комиссию. Эта комиссия должна оформить документы, связанные с ликвидацией, и провести инвентаризацию.

Фирма обязана сообщить о своей ликвидации налоговой инспекции не позднее чем через три дня со дня утверждения такого решения.

Если этого не сделать, вас оштрафуют по статье 129.1 Налогового кодекса. Сумма штрафа – 5000 рублей.

После того как налоговая инспекция получит уведомление о ликвидации, она должна будет провести выездную проверку фирмы

В процессе ликвидации фирма составляет промежуточный и ликвидационный баланс.

В промежуточном балансе указывают сведения о составе активов и пассивов общества, стоимости его имущества, дебиторской и кредиторской задолженности.

Ликвидационный баланс составляют после всех расчетов с кредиторами. Оставшееся имущество распределяется между владельцами фирмы. В результате все статьи баланса закрываются, а его валюта обнуляется.

Промежуточный баланс

Для составления промежуточного баланса используют данные последнего бухгалтерского баланса, составленного накануне утверждения решения о ликвидации фирмы.

Ликвидационный баланс

После продажи имущества и окончательного расчета с кредиторами комиссия составляет ликвидационный баланс.

На его основе принимается решение о распределении оставшегося имущества фирмы между ее собственниками.

Выбор читателей

С 1 июля новые правила блокировки расчетных счетов

Авансовый отчет 2021: шпаргалка для бухгалтера

Не все ошибки в СЗВ-М приводят к штрафам

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

- Какие налоги должны заплатить ООО на УСН в 2014 году

- Какие налоги платит ООО

- Как платить налоги с фирмы

УСН на сегодня наиболее выгодный налоговый режим для ООО, так как компания в данном случае освобождается от уплаты ряда налогов - налога на прибыль, НДС, имущественного налога. Все они заменяются на единый налог.

Для того, чтобы применять "упрощенку" в 2014 г., компания должна была подать заявление о переходе на УСН до конца 2013 г., либо одновременно, при регистрации нового ООО.

- Какие налоги платит ИП на упрощенке

- Как платить налоги на усн, если нет доходов

- Как платить налоги в пенсионный фонд индивидуальному предпринимателю

- Как оплатить налог по УСН

![Как оплатить налог по УСН]()

- Какие взносы уменьшают налог УСН

![Какие взносы уменьшают налог УСН]()

- Как платятся налоги с дохода учредителя ООО

![Как платятся налоги с дохода учредителя ООО]()

- Как платить единый налог при УСН

![Как платить единый налог при УСН]()

- Как платить налог по упрощенной системе

![Как платить налог по упрощенной системе]()

- Как платить упрощенный налог

![Как платить упрощенный налог]()

- Стоит ли оформлять УСН

![Стоит ли оформлять УСН]()

- Как начислить единый налог по УСН

![Как начислить единый налог по УСН]()

- Как ООО уменьшать налог УСН в 2017 году

![Как ООО уменьшать налог УСН в 2017 году]()

- Какие документы нужно подать в налоговую при «упрощенке»

![Какие документы нужно подать в налоговую при «упрощенке»]()

- Какие фиксированные выплаты есть у ИП и ООО

![Какие фиксированные выплаты есть у ИП и ООО]()

- Как рассчитать налоги ООО

![Как рассчитать налоги ООО]()

- Какие налоги должен платить ИП

![Какие налоги должен платить ИП]()

- Как платить новые налоги

![Как платить новые налоги]()

- Можно ли ИП не платить налоги при нулевом доходе

![Можно ли ИП не платить налоги при нулевом доходе]()

- Как уплачивать единый налог

![Как уплачивать единый налог]()

- Сколько заплатят предприниматели в Пенсионный фонд в 2014 году

![Сколько заплатят предприниматели в Пенсионный фонд в 2014 году]()

- Ключевые изменения в налоговом законодательстве для компаний на УСН в 2015 году

![Ключевые изменения в налоговом законодательстве для компаний на УСН в 2015 году]()

- Что такое общий режим налогообложения

![Что такое общий режим налогообложения]()

- Что такое упрощенная схема налогообложения

![Что такое упрощенная схема налогообложения]()

- Как работать ИП на УСН

![Как работать ИП на УСН]()

- Как отчитываться по УСН, если нет дохода

![Как отчитываться по УСН, если нет дохода]()

- Как отчитываться в налоговой по УСН

![Как отчитываться в налоговой по УСН]()

- Как минимизировать налоги на УСН

![Как минимизировать налоги на УСН]()

«Клерк» Рубрика Налог на имущество

Екатерина Анненкова, аудитор, аттестованный Минфином РФ, эксперт по бухгалтерскому учету и налогообложению ИА "Клерк.Ру". Фото Б. Мальцева ИА «Клерк.Ру»

Налог на имущество относится к региональным налогам и представляет собой стабильный источник дохода региональных бюджетов. Порядку обложения налогом на имущество посвящена 30 глава Налогового кодекса.

№307-ФЗ от 02.11.2013,

в эту главу были внесены значительные изменения, вступившие в силу в 2014 году.

Согласно ст.372 НК РФ, налог на имущество организаций устанавливается и вводится в действие в соответствии с Налоговым Кодексом и законами субъектов РФ.

С момента введения в действие налог обязателен к уплате на территории соответствующего субъекта РФ.

При установлении налога субъекты РФ определяют налоговую ставку в пределах, установленных 30 главой НК РФ, порядок и сроки уплаты налога.

С 2014 года законами субъектов РФ могут не только предусматриваться налоговые льготы и основания для их использования налогоплательщиками, но и особенности определения налоговой базы отдельных объектов недвижимого имущества*.

*В соответствии с обновленной редакцией 30 главы НК РФ.

Данное дополнение напрямую связано с изменениями, внесенными в статью 375 НК РФ:

Если раньше налоговая база определялась исключительно как среднегодовая стоимость имущества, признаваемого объектом налогообложения, то с 2014 года, в отношении отдельных объектов недвижимого имущества, налоговая база определяется как их кадастровая стоимость*.

*По состоянию на 1 января года, являющегося налоговым периодом, в соответствии со статьей 378.2 НК РФ.

В нашей статье будут подробно рассмотрены изменения налогового законодательства по налогу на имущество, вступившие в силу с 2014 года.

Общие положения

-

переданное во временное владение, в пользование, распоряжение, доверительное управление,

внесенное в совместную деятельность,

полученное по концессионному соглашению,

учитываемое на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета.

Плательщиками данного налога являются не только российские организации, но и иностранные компании, в случае:

-

осуществления ими деятельности в Российской Федерации через постоянные представительства,

если они имеют в собственности недвижимое имущество на территории РФ.

Налоговым периодом по налогу на имущество признается календарный год.

Отчетными периодами по налогу признаются:

Налоговым кодексом предусмотрено, что законами субъектов РФ устанавливаются:

1. Отчетные периоды (в соответствии со ст.379 НК РФ – субъекты РФ вправе не устанавливать отчетные периоды).

2. Налоговые ставки по налогу (в пределах, установленных Налоговым кодексом в соответствии с п.1 и п.3 ст.380 НК РФ).

По налогу на имущество допускается установление дифференцированных налоговых ставок в зависимости от:

видов имущества, признаваемого объектом налогообложения

3. Порядок и сроки уплаты налога и авансовых платежей (ст.382, ст.383 НК РФ).

Налогоплательщики должны предоставлять декларации и уплачивать налог по месту:

-

нахождения и учета налогоплательщика;

нахождению каждого своего обособленного подразделения, имеющего отдельный баланс;

нахождению каждого объекта недвижимого имущества;

постановки на учет крупнейшего налогоплательщика;

постановки постоянного представительства иностранной организации на учет в ИФНС;

нахождения имущества, входящего в состав Единой системы газоснабжения.

Напомним, что с 01 января 2013 года вступили в силу изменения, внесенные Законом №202-ФЗ от 29.11.2012, в соответствии с которыми:

-

начиная с 2013 года, движимое имущество, принятое с 1 января 2013 года на учет в качестве основных средств, налогом на имущество не облагается.

Имущество, являющееся объектом налогообложения

Налогом на имущество облагается движимое имущество и недвижимое имущество*, либо только недвижимое имущество, в зависимости от категории налогоплательщика.

*В соответствии с п.1 ст.130 Гражданского кодекса, к недвижимому имуществу (недвижимости) относятся:

1. Земельные участки.

3. Все, что прочно связано с землей, то есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе:

объекты незавершенного строительства.

Кроме того, к недвижимым вещам относятся подлежащие государственной регистрации:

-

воздушные и морские суда,

суда внутреннего плавания,

Вещи, не относящиеся к недвижимости, включая деньги и ценные бумаги, признаются движимым имуществом (п.2 ст.130 ГК РФ).

*В соответствии с действующим законодательством государственной регистрации подлежит следующее движимое имущество:

1. Транспортные средства (п.3 ст.15 закона от 10.12.1995г. №196-ФЗ «О безопасности дорожного движения»).

При этом, в соответствии с Постановлением Правительства РФ №938 от 12.08.1994г. «О государственной регистрации автомототранспортных средств и других видов самоходной техники на территории Российской Федерации», государственной регистрации на территории РФ подлежат так же:

-

самоходные дорожно-строительные машины,

с рабочим объемом двигателя внутреннего сгорания более 50 куб.см. или максимальной мощностью электродвигателя более 4 кВт.

2. Оружие (ст.12, 13, 15 закона от 13.12.1996г. №150-ФЗ «Об оружии».)

Имущество, не признаваемое объектом налогообложения

-

движимое имущество, принятое с 1 января 2013 года на учет в качестве ОС (пп.8 п.4 ст.374 НК РФ).

В своем Письме от 24.12.2012г. №03-05-05-01/79 Минфин разъясняет, что с 1 января 2013 года, движимое имущество, учтенное в качестве ОС на балансе:

в рамках договора финансовой аренды (лизинга) не признается объектом налогообложения по налогу на имущество организаций.

Обратите внимание: При этом необходимо помнить, что движимое имущество, принятое на баланс в качестве ОС до 01.01.2013г. все так же облагается налогом на имущество.

С 2013г. также не признаются объектом обложения налогом на имущество организаций, в соответствии с новой редакцией п.4 ст.374 НК РФ (ранее нижеперечисленное имущество освобождалось от налогообложения в соответствии со ст.381 «Налоговые льготы» НК РФ):

-

Объекты, признаваемые объектами культурного наследия (памятниками истории и культуры) народов Российской Федерации федерального значения в установленном законодательством Российской Федерации порядке.

Ядерные установки, используемые для научных целей, пункты хранения ядерных материалов и радиоактивных веществ и хранилища радиоактивных отходов.

Ледоколы, суда с ядерными энергетическими установками и суда атомно-технологического обслуживания.

Суда, зарегистрированные в Российском международном реестре судов.

Как и прежде, в соответствии с п.4 ст.374 НК РФ, не признаются объектами налогообложения:

-

Земельные участки и иные объекты природопользования (водные объекты и другие природные ресурсы).

-

Имущество, принадлежащее на праве оперативного управления федеральным органам исполнительной власти, в которых законодательно предусмотрена военная и (или) приравненная к ней служба, используемое этими органами для нужд обороны, гражданской обороны, обеспечения безопасности и охраны правопорядка в РФ.

Налогообложение отдельных объектов недвижимого имущества

-

определения налоговой базы,

исчисления и уплаты налога,

К таким объектам недвижимости, в соответствии с п.1 ст.378.2 НК РФ, относятся:

-

Административно-деловые центры и помещения в них.

Административно-деловым центром признается отдельно стоящее нежилое здание, строение, сооружение (далее - здание), помещения в котором принадлежат одному или нескольким собственникам и которое отвечает хотя бы одному из следующих условий (п.3 ст.378.2 НК РФ):

-

Здание расположено на земельном участке, один из видов разрешенного использования которого предусматривает размещение офисных зданий делового, административного и коммерческого назначения.

Здание предназначено для использования или фактически используется в целях делового, административного или коммерческого назначения. При этом:

-

Здание признается предназначенным для такого использования, если назначение помещений общей площадью не менее 20% площади этого здания, в соответствии с кадастровыми паспортами или документами технического учета (инвентаризации), предусматривает размещение офисов и сопутствующей офисной инфраструктуры, включая:

-

централизованные приемные помещения,

комнаты для проведения встреч,

-

Фактическим использованием здания в вышеуказанных целях признается использование не менее 20% его общей площади для размещения офисов и сопутствующей офисной инфраструктуры, включая:

-

централизованные приемные помещения,

комнаты для проведения встреч,

-

Торговые центры (комплексы) и помещения в них.

Торговым центром признается отдельно стоящее нежилое здание, помещения в котором принадлежат одному или нескольким собственникам и которое отвечает хотя бы одному из следующих условий (п.4 ст.378.2 НК РФ):

- Здание расположено на земельном участке, один из видов разрешенного использования которого предусматривает размещение:

- торговых объектов,

объектов общественного питания/бытового обслуживания.

-

Здание признается предназначенным для такого использования, если назначение помещений общей площадью не менее 20% общей площади этого здания в соответствии с кадастровыми паспортами соответствующих объектов недвижимости или документами технического учета (инвентаризации) таких объектов недвижимости предусматривает размещение торговых объектов, объектов общественного питания/ объектов бытового обслуживания.

-

Фактическим использованием здания в вышеуказанных целях признается использование не менее 20% его общей площади для размещения торговых объектов, объектов общественного питания/ объектов бытового обслуживания.

-

Нежилые помещения, назначение которых в соответствии с кадастровыми паспортами объектов недвижимости или документами технического учета (инвентаризации) объектов недвижимости предусматривает размещение:

объектов общественного питания и бытового обслуживания.

Либо которые фактически используются* для размещения:

объектов общественного питания и бытового обслуживания.

*Согласно п.5 ст.378.2, фактическим использованием нежилого помещения в вышеуказанных целях признается использование не менее 20% его общей площади для размещения:

объектов общественного питания/объектов бытового обслуживания.

-

Объекты недвижимого имущества иностранных организаций, не осуществляющих деятельности в РФ через постоянные представительства, а также объекты недвижимого имущества иностранных организаций, не относящиеся к деятельности данных организаций в РФ через постоянные представительства.

-

толькопосле утверждения субъектом РФ в установленном порядке результатов определения кадастровой стоимости объектов такого недвижимого имущества.

Обратите внимание:После принятия закона,переходк определению налоговой базы, как их среднегодовой стоимостине допускается.

Согласно п.6 ст.378.2 НК РФ, в случае, если определена кадастровая стоимость здания, в котором расположено помещение, являющееся объектом налогообложения, но при этом кадастровая стоимость такого помещения не определена, налоговая база в отношении этого помещения определяется:

-

как доля кадастровой стоимости здания, в котором находится помещение, соответствующая доле, которую составляет площадь помещения в общей площади здания.

В соответствии с п.7 ст.378.2 НК РФ, уполномоченный орган исполнительной власти субъекта РФ не позднее 1-го числа очередного налогового периода по налогу:

-

Определяет на этот налоговый период перечень объектов недвижимого имущества, указанных в пп.1 и 2 п.1 ст.378.2 НК РФ, в отношении которых налоговая база определяется как кадастровая стоимость (далее - перечень).

-

Направляет перечень в электронной форме в налоговые органы по месту нахождения соответствующих объектов недвижимости.

-

Размещает перечень на своем официальном сайте или на официальном сайте субъекта РФ в информационно-телекоммуникационной сети «Интернет».

-

о кадастровой стоимости недвижимого имущества, составляющего общее имущество товарищей, по состоянию на 1 января года, являющегося налоговым периодом (п.11 ст.378.2 НК РФ).

Исчисление суммы налога и сумм авансовых платежей по налогу, осуществляется в порядке, предусмотренном ст.382 НК РФ, с учетом следующих особенностей (п.12 ст.378.2 НК РФ):

1) сумма авансового платежа по налогу исчисляется по истечении отчетного периода как 1/4 кадастровой стоимости объекта недвижимости по состоянию на 1 января года, являющегося налоговым периодом, умноженная на соответствующую налоговую ставку;

2) в случае, если кадастровая стоимость была определена в соответствии с законодательством РФ в течение налогового (отчетного) периода и/или указанный объект недвижимого имущества не включен в перечень по состоянию на 1 января года налогового периода, определение налоговой базы и исчисление суммы налога (суммы авансового платежа по налогу) по текущему налоговому периоду в отношении данного объекта недвижимого имущества осуществляются в порядке, предусмотренном главой 30 НК РФ, без учета положений ст.378.2 НК РФ;

3) объект недвижимого имущества подлежит налогообложению у собственника такого имущества, если иное не предусмотрено главой 30 НК РФ.

Согласно п.13 ст.378.2 НК РФ, организация - собственник, уплачивает налог (авансовые платежи по налогу) в бюджет по месту нахождения каждого из указанных объектов недвижимого имущества в сумме, определяемой как произведение налоговой ставки, действующей на территории соответствующего субъекта РФ, на которой расположены эти объекты недвижимого имущества, и кадастровой стоимости (1/4 кадастровой стоимости) этого имущества.

Обратите внимание:В случае, если в отношении объектов недвижимого имущества, указанных в пп.3 п.1 статьи 378.2 НК РФ, кадастровая стоимость не определена, в отношении указанных объектов недвижимого имущества налоговая база принимается равной нулю (п.14 ст.378.2 НК РФ).

Налоговые ставки по налогу на имущество

Согласно пп.1 п.1 ст.380 НК РФ, в отношении объектов недвижимого имущества, налоговая база по которым определяется как кадастровая стоимость, налоговая ставка не может превышать следующих значений:

1) для Москвы: в 2014 году - 1,5%, в 2015 году - 1,7%, в 2016 году и последующие годы – 2%;

2) для иных субъектов РФ: в 2014 году - 1,0%, в 2015 году - 1,5%, в 2016 году и последующие годы – 2%.

Статья 380 НК РФ допускает установление дифференцированных налоговых ставок в зависимости от:

имущества, признаваемого объектом налогообложения.

Напоминаем, что с 01.01.2013г. введены предельные значения налоговых ставок, являющихся пониженными относительно основной ставки налога.

Так, в соответствии с п.3 ст.380 НК РФ, налоговые ставки, определяемые законами субъектов РФ, в отношении вышеперечисленного имущества не могут превышать:

в 2014 году - 0,7%,

в 2015 году - 1,0%,

в 2016 году - 1,3%,

в 2017 году - 1,6%,

в 2018 году - 1,9%.

Перечень имущества, относящегося к указанным объектам, утверждается Правительством РФ.

В случае, если налоговые ставки не определены законами субъектов РФ, налогообложение производится по налоговым ставкам, установленным п.1 и п.3 статьи 380 НК РФ.

При этом, если законами субъектов РФ в будущем будут приняты ставки ниже предусмотренных НК РФ, такие законы могут иметь обратную силу и распространяться на 2013 год, даже если вступят в силу в 2014 году.

На это указал Минфин в своем Письме от 30.11.2012г. №03-05-04-01/40:

«Законы субъектов Российской Федерации, принимаемые в целях приведения их в соответствие с Федеральным законом от 29.11.2012 N 202-ФЗ, должны учитывать требования ст. 5 Налогового кодекса Российской Федерации, согласно которой акты законодательства о налогах вступают в силу не ранее чем по истечении одного месяца со дня их официального опубликования и не ранее 1-го числа очередного налогового периода по налогу.

Между тем следует отметить, что законы субъектов Российской Федерации, предусматривающие пониженные налоговые ставки в отношении железнодорожных путей общего пользования, магистральных трубопроводов, линий энергопередачи, сооружений, являющихся неотъемлемой технологической частью указанных объектов, относительно налоговых ставок, установленных ст. 380 Налогового кодекса Российской Федерации (в ред. Федерального закона от 29.11.2012 N 202-ФЗ), на основании норм п. 4 ст. 5 Налогового кодекса Российской Федерации, могут иметь обратную силу и, вступив в силу с 2014г., применяться к правоотношениям 2013 г.»

Рекомендуем также ознакомиться со статьей «Изменения по НДС в 2014-2015 годах»

Порядок признания в налоговом учете доходов и расходов в виде процентов по длящимся договорам займа

Порядок признания в налоговом учете доходов и расходов в виде процентов по длящимся договорам займа и иным аналогичным договорам долго время оставался дискуссионным и спорным.

С 1 января 2014 г. Федеральным законом от 28.12.2013 № 420-ФЗ "О внесении изменений в статью 27.5-3 Федерального закона "О рынке ценных бумаг" и части первую и вторую Налогового кодекса Российской Федерации" (далее - Закон № 420-ФЗ) внесены изменения в пункт 6 статьи 271 НК РФ и пункт 8 статьи 272 НК РФ. Теперь установлен однозначный порядок определения доходов и расходов в виде процентов по длящимся договорам займа и иным аналогичным договорам.

Пунктом 8 статьи 272 НК РФ установлено, что по договорам займа или иным аналогичным договорам (включая долговые обязательства, оформленные ценными бумагами), срок действия которых приходится более чем на один отчетный (налоговый) период, в целях настоящей главы расход признается осуществленным и включается в состав соответствующих расходов на конец каждого месяца соответствующего отчетного (налогового) периода независимо от даты (сроков) таких выплат, предусмотренных договором.

Таким образом, проценты по договорам займа должны включаться в состав расходов при определении налоговой базы по налогу на прибыль ежемесячно в течение всего срока действия договора займа независимо от срока их уплаты, предусмотренного договором, если срок его действия приходится более чем на один отчетный (налоговый) период.

Также Законом № 420-ФЗ с 1 января 2015 г. по существу отменяется нормирование расходов в виде процентов по долговым обязательствам. По общему правилу проценты по долговым обязательствам будут учитываться в расходах исходя из фактической ставки. Аналогичное правило предусмотрено и в отношении соответствующих доходов.

Но по долговым обязательствам, возникшим в результате совершения контролируемых сделок, доходом (расходом) будет признаваться процент, исчисленный исходя из фактической ставки с учетом положений разд. V.1 Налогового кодекса о контролируемых сделках.

Исключением являются случаи, когда одной из сторон такой сделки является банк. В этом случае налогоплательщик вправе:

- признать доходом процент, исчисленный исходя из фактической ставки, если она превышает минимальное значение установленного интервала предельных значений;

- признать расходом процент, исчисленный исходя из фактической ставки, если она менее максимального значения установленного интервала предельных значений.

При этом по рублевым долговым обязательствам такой интервал составляет от 75 до 180 процентов ставки рефинансирования Банка России. По долговым обязательствам, оформленным в евро, - от Европейской межбанковской ставки предложения (EURIBOR) в евро, увеличенной на 4 процентных пункта, до ставки EURIBOR в евро, увеличенной на 7 процентных пунктов.

В связи с введением с 01.01.2015 года особого порядка нормирования процентов по контролируемым сделкам на семинаре вспомнили, какие сделки являются контролируемыми.

В соответствии со статьей 105.14. НК РФ контролируемыми сделками признаются сделки между взаимозависимыми лицами. Взаимозависимые лица в соответствии с определением, данным в пункте 1 статьи 105.1 НК РФ, могут оказывать влияние на условия и (или) результаты сделок, совершаемых этими лицами, и (или) экономические результаты деятельности этих лиц или деятельности представляемых ими лиц. Перечень лиц, являющихся взаимозависимыми, установлен пунктом 2 статьи 105.1.

Также к сделкам между взаимозависимыми лицами приравниваются сделки между независимыми лицами, предусмотренные пунктом 1 статьи 105.14. На семинаре рассмотрели один из видов сделок, предусмотренный подпунктом 1 пункта 1 статьи 105.14 НК РФ.

Сделки по продаже товаров (выполнению работ, оказанию услуг) между взаимозависимыми лицами с участием формальных посредников.

По мнению Департамента налоговой и таможенно-тарифной политики Минфина РФ, такие сделки не могут быть автоматически (без анализа функций и рисков, принимаемых указанными лицами, а также используемых ими активов) приравнены к сделкам между взаимозависимыми лицами (Письмо МФ РФ от 17 июля 2013 г. № 03-01-18/27872).

При этом Кодекс не устанавливает требования к сумме доходов по таким сделкам, за соответствующий календарный год, для целей признания их контролируемыми. Учитывая изложенное, вышеуказанные сделки признаются контролируемыми независимо от суммы доходов, полученных по таким сделкам в соответствующем календарном году.

Перенос убытков на будущее

Федеральным законом № 420-ФЗ внесено небольшое уточнение в абзац 1 пункта 1 статьи 283 НК РФ. Данная норма регламентирует перенос полученных убытков на будущее с целью уменьшения налоговой базы по налогу на прибыль. До сих пор в этом пункте речь шла о возможности уменьшить облагаемую базу текущего налогового периода.

Если буквально прочитать норму, можно прийти к выводу, что по итогам отчетного периода учесть прошлые убытки нельзя. Напомним, что согласно ст. 285 НК РФ налоговым периодом по налогу на прибыль признается календарный год, а отчетными периодами - первый квартал, полугодие и девять месяцев календарного года. Отчетными периодами для налогоплательщиков, исчисляющих ежемесячные авансовые платежи исходя из фактически полученной прибыли, являются месяц, два месяца, три месяца и т.д. до окончания календарного года.

Теперь уточнено, что все-таки по итогам отчетного периода уже можно учесть данные убытки. Хотя, и в отношении прежней редакции Минфин России соглашался с тем, что перенос убытков на будущее возможен по итогам как отчетного, так и налогового периодов (Письма от 16.01.2013 № 03-03-06/2/3, от 03.08.2012 № 03-03-06/1/382). Изменения в статью 283 НК РФ вступили в силу с 1 января 2014 г.

Напоминаем об особых требованиях в порядку хранения документов, подтверждающих сумму убытка. Первичные документы мы должны хранить в течение всего срока переноса убытка и еще 4 года после окончания срока, когда убыток был списан. Первичные документы должны продолжать храниться даже если сумма убытка была подтверждена налоговой проверкой.

Учет убытка при отсутствии доходов

Довольно часто организации сталкиваются с вопросом: как отразить в налоговом учете расходы, которые произведены для деятельности, направленной на получение дохода, если доходы от этой деятельности:

- либо будут получены в следующих периодах;

- либо не будут получены совсем.

По правилам главы 25 НК РФ расходы признаются и в отсутствие доходов. То есть для того, чтобы учесть расход, не нужно, чтобы одновременно был получен доход. Главное, чтобы расходы осуществлялись в рамках деятельности, по которой предполагается получение дохода, и соответствовали критериям, изложенным в пункте 1 статьи 252 НК РФ.

Таким образом, расходы налогоплательщика должны соотноситься с характером его деятельности, а не с получением прибыли. Такая позиция подтверждается контролирующими органами (Письмо Минфина России от 05.09.2012 № 03-03-06/4/96).

Момент отражения расходов в налоговом учете определен пунктом 1 статьи 272 НК РФ. Расходы признаются в том отчетном (налоговом) периоде, в котором эти расходы возникают исходя из условий сделок.

Более того, даже если вы ошибочно не учли такие расходы в том году, когда они были понесены, учесть эти расходы в году, когда вы обнаружили эту ошибку, нельзя (пункт 1 статьи 54 НК РФ).

Если в периоде, когда были понесены расходы, образуется убыток, его сумму можно перенести на будущее (статья 283, пункт 7 статьи 346.18 НК РФ).

В то же время надо помнить, что при применении основной системы налогообложения некоторые расходы признаются одновременно с доходами, для получения которых они понесены, например:

- расходы в виде стоимости товаров, приобретенных для перепродажи, признаются одновременно с выручкой от их продажи (пункт 1 статьи 268, статья 320 НК РФ);

- прямые расходы на производство продукции (работ) признаются одновременно с выручкой от продажи этой продукции (работ) (пункты 1, 2 статьи 318 НК РФ).

Необходимо помнить, что начиная с 01.01.2014 при камеральной проверке убыточных деклараций ИФНС вправе потребовать от вас представить пояснения, обосновывающие размер полученного убытка (пункт 3 статьи 88 НК РФ).

- для проведения выездной налоговой проверки вашей организации (п. 2 Приложения 2 к Приказу ФНС от 30.05.2007 № ММ-3-06/333@);

- рассмотрения деятельности вашей организации комиссией по легализации налоговой базы (убыточной комиссией) (Письмо ФНС от 17.07.2013 № АС-4-2/12722).

Как корректировать налог на прибыль

В соответствии с абзацем 3 пункта 1 статьи 54 НК РФ перерасчет налоговой базы и суммы налога производится за налоговый (отчетный) период, в котором выявлены ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, в случаях невозможности определения периода совершения ошибок (искажений), а также в случаях, когда допущенные ошибки (искажения) привели к излишней уплате налога.

На основании п. 1 ст. 11 НК РФ институты, понятия и термины гражданского, семейного и других отраслей законодательства РФ, используемые в НК РФ, применяются в том значении, в каком они используются в этих отраслях законодательства, если иное не предусмотрено Кодексом.

Правила исправления ошибок в бухгалтерском учете установлены Положением по бухгалтерскому учету "Исправление ошибок в бухгалтерском учете и отчетности" ПБУ 22/2010, утвержденным Приказом Минфина России от 28.06.2010 № 63н.

При этом не являются ошибками неточности или пропуски в отражении фактов хозяйственной деятельности в бухгалтерском учете и (или) бухгалтерской отчетности организации, выявленные в результате получения новой информации, которая не была доступна организации на момент отражения (неотражения) таких фактов хозяйственной деятельности.

Более подробно вопрос внесения изменений в бухгалтерский и налоговый учет будет рассмотрен в рамках семинара «Ошибки в учете: выявляем и исправляем», который пройдет 26 июня 2014 года.

В рамках семинара также будут рассмотрены следующие вопросы:

- Как корректировать НПР в результате получения новой информации.

- Как корректировать НПР при выявлении ошибок.

- Как корректировать НПР при получении документов позже.

Применение УПД

Одна из последних новаций в российском учете – использование УПД (универсального передаточного документа).

УПД (со статусом "1" - счет-фактура и передаточный документ) может использоваться покупателем одновременно в целях бухгалтерского учета, исчисления налога на прибыль, а также принятия к вычету сумм предъявленного НДС.

В Письме ФНС России от 05.03.2014 № ГД-4-3/3987@ "О применении УПД для подтверждения расходов налогоплательщиков" налоговики подтвердили право использовать УПД для подтверждения затрат при исчислении налога на прибыль.

Состав обязательных реквизитов УПД, предложенного ФНС России к применению хозяйствующими субъектами, соответствует всем требованиям Федерального закона от 06.12.2011 № 402-ФЗ "О бухгалтерском учете", предъявляемым к первичному учетному документу. Поэтому УПД является документом, который может быть использован для подтверждения затрат, учитываемых при исчислении налога на прибыль организаций.

Станет проще оформлять представительские расходы

В Письме Минфина России от 10.04.2014 № 03-03-РЗ/16288 определен упрощенный порядок подтверждения представительских расходов.

Поскольку в отношении представительских расходов главой 25 Кодекса не предусмотрено конкретного перечня и форм первичных документов, подтверждающих указанные расходы, любые первичные документы, свидетельствующие об обоснованности и производственном характере произведенных расходов, могут служить для их подтверждения в целях налогообложения прибыли.

В частности, документом, подтверждающим обоснованность представительских расходов, может быть отчет о представительских расходах, утвержденный руководителем организации. При этом все расходы, перечисленные в отчете о представительских расходах, должны быть подтверждены соответствующими первичными документами.

Новации в порядке исчисления налога на прибыль, вступающие в силу с 01.01.2015 года

(в соответствии Федеральным законом от 20 апреля 2014 г. N 81-ФЗ "О внесении изменений в часть вторую Налогового кодекса Российской Федерации")

- убыток от уступки права требования третьему лицу, которая была произведена после наступления предусмотренного договором о реализации товаров (работ, услуг) срока платежа, учитывается единовременно на дату уступки права требования (пункт 2 статьи 279 НК РФ);

- налогоплательщик сможет списывать стоимость имущества, не являющегося амортизируемым, в течение более чем одного отчетного периода (подпункт 3 пункта 1 статьи 254 НК РФ);

- доход от реализации полученного безвозмездно имущества можно будет уменьшить на рыночную стоимость такого имущества, определенную на дату его получения (подпункт 2 пункта 1 сттатьи 268 НК РФ, абзац 2 пункта 2 статьи 254 НК РФ);

- из Налогового кодекса РФ исключается понятие "суммовые разницы", а также специальный порядок их учета (утрачивают силу пункт 11.1 части 2 статьи 250 НК РФ, подпункт 5.1 пункта 1 статьи 265 НК РФ, пункт 7 статьи 271 НК РФ, пункт 9 статьи 272 НК РФ, часть 4 статьи 316 НК РФ и др.); Доходы (расходы) в виде суммовой разницы, возникшие у налогоплательщика по сделкам, заключенным до 1 января 2015 года, учитываются в целях налогообложения прибыли организаций в порядке, установленном до дня вступления в силу настоящего Федерального закона.

- в налогообложении не применяется метод ЛИФО (утрачивают силу пункт 8 статьи 254 НК РФ, подпункт 3 пункта 1 статьи 268 НК РФ и др.). подп. 3 п. 1 ст. 268 НК РФ и др.).

Федеральным законом от 02.04.2014 N 52-ФЗ "О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации" внесены поправки, направленные на совершенствование налогового администрирования.

Например, отменяется обязанность налогоплательщиков сообщать в налоговый орган об открытии (закрытии) банковских счетов и о возникновении (прекращении) права использовать корпоративные электронные средства платежа.

Вопросы

В ходе Круглого стола лектор традиционно отвечала на вопросы участников и осветила наиболее интересные прецеденты из судебной практики.

Много вопросов возникает у сотрудников бухгалтерских служб в связи с выходом двух новых документов, касающихся ведения кассовых операций.

Минюст буквально за несколько дней зарегистрировал новый порядок ведения кассовых операций, а Центробанк не менее быстро его опубликовал. Порядок вступил в силу с 1 июня 2014 года (указание ЦБ РФ от 11.03.14 № 3210-У). С этой же даты начинают действовать новые правила расчетов наличными (указание ЦБ РФ от 07.10.13 № 3073-У).

Первоначальный текст, который был в проекте указания № 3210-У, претерпел значительные изменения. Так и не были утверждены новые формы кассовой первички, поэтому надо применять старые.

Кратко остановимся на основных изменениях:

- установлен упрощенный порядок ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства,

- При определении лимита остатка наличных денег, организации могут выбирать один из двух способов его расчета. Первый способ исходя из объемов поступлений, второй способ – исходя из объемов выдач наличных денег. Напомним, что в соответствии с действовавшим ранее Положением о порядке ведения кассовых операций с банкнотами и монетой Банка России на территории Российской Федерации", утвержденным Банком России 12.10.2011 № 373-П второй способ определения лимита остатка наличных денег (исходя из объемов выдач наличных денег), могли применять организации, не имевшие поступлений наличных денег,

- Установлены лимиты и цели получения наличных денежных средств из банков.

Налогоплательщику порой непросто разобраться с отечественным налоговым законодательством. А когда в отношении спорного вопроса высказывается совершенно различные, противоречивые мнения, принять правильное решение становится совсем трудно. Трудно не только налогоплательщикам, трудно российской судебной системе, которая перегружена решением споров, там, где этих споров не должно быть.

Письмо ФНС от 26.11.2013 № ГД-4-3/21097 совместно с Письмом Минфина России от 07.11.2013 № 03-01-13/01/47571 «О единой правоприменительной практике по налогам» призвано решить эти наболевшие проблемы.

В конце 2013 г. Минфин и ФНС признали, что если их письменные разъяснения по вопросам налогообложения не согласуются с решениями, постановлениями, информационными письмами ВАС, а также решениями, постановлениями, письмами ВС РФ, налоговые органы при реализации своих полномочий должны руководствоваться указанными актами и письмами судов.

Вечная проблема с подотчетными суммами, не возвращенными в срок, теперь решается не в пользу подотчетного лица. В Постановлениях Президиума ВАС РФ от 05.03.2013 №№ 14376/12 и 13510/12 сделан вывод что суммы, выданные под отчет за которые работник не отчитался, облагаются НДФЛ.

Для наших коллег главных бухгалтеров полезно будет помнить, что налоговые органы прежде чем привлечь главного бухгалтера к административной ответственности обязаны доказать его причастность к совершению правонарушения. Такой вывод сделан в Постановлении Верховного Суда РФ от 21.08.2013 № 73-АД13-5.

Ведущий аудитор компании "Правовест Аудит"

Елена В. Тюрина

Рекомендуем также ознакомиться со статьей «Изменения по НДС в 2014-2015 годах»

Также будут рассмотрены следующие вопросы:

- Как корректировать НПР в результате получения новой информации.

- Как корректировать НПР при выявлении ошибок.

- Как корректировать НПР при получении документов позже.

Искренне Ваш,

«Правовест Аудит»

звоните: (495) 134-32-23 (многоканальный);

пишите: info@pravovest-audit.ru

Мы всегда рады помочь Вам. Обращайтесь к профессионалам!

Услуги от «ПРАВОВЕСТ Аудит» – это минимизация рисков и укрепление Вашего бизнеса.

Читайте также:

- Для налогообложения индивидуальных предпринимателей без образования юридического лица

- Инфляция одна из форм налогообложения не нуждающаяся в законодательном одобрении эссе

- Какими налоговыми полномочиями обладают органы власти и управления различных уровней

- Денежную форму налоги стали принимать с момента

- В налоговую о закрытии расчетного счета в