Кто в налоговой занимается ккт

Опубликовано: 14.05.2024

До 2012 года проверка касс осуществлялась банковскими учреждениями. Однако с 2012 года процедура ужесточилась. Теперь ответственность за нее несет налоговая инспекция. Проверяется больший перечень документов.

Законодательное обоснование

Документ, регулирующий проверки, – это Положение о порядке ведения кассовых операций №373-П, утвержденное ЦБ от 12 октября 2011 года. Актуальными также являются акты:

- ФЗ №54 «О применении ККТ» от 22 мая 2003 года.

- Приказ Министерства финансов №132н от 17 октября 2011 года (в дальнейшем – Регламент).

- ФЗ №943-1 «О налоговых органах» от 21 марта 1991 года.

- Постановление №506 от 30 сентября 2004 года.

- Постановление №359 от 6 мая 2008 года.

В пункте 2 статьи 7 ФЗ №54 прописано, что представители налоговой осуществляют следующие действия в ходе проверки:

- Мониторинг расчетов, при которых применялись ККТ.

- Анализ сведений, полученных в ходе мониторинга.

- Проверку эксплуатации ККТ.

- Проверку операторов фискальных данных.

- Проверку правильности оформления и выдачи чеков и прочих бумаг, подтверждающих операцию.

- Формирование предписания о том, что выявленные нарушения должны быть ликвидированы.

Итогом мероприятия считается выявление фактов выполнения или невыполнения правил использования КТТ. Если будут обнаружены нарушения, ищутся причастные к ним. После этого накладывается административная ответственности.

Права проверяющих и пользователей

Проверка КТТ полностью основывается на нормативных актах. Последние наделяют правами как представителей налоговой, так и владельцев касс.

Полномочия проверяющих

В пункте 7 Регламента указано, что представители налоговой имеют следующие права в рамках проверки:

- Запрос и получение всей нужной информации посредством подачи запроса в кабинет ККТ.

- Свободный доступ к кассам и данным, которые хранятся на фискальном накопителе.

- Получение бумаг по использованию касс.

- Контрольные закупки для выявления правильности выдачи чеков.

- Возможность взаимодействия с органами внутренних дел.

- Вынесение предписание о том, что пользователям касс нужно ликвидировать обнаруженные нарушения.

Представители налоговой имеют также право привлекать пользователей ККТ к административной ответственности.

Права владельцев ККТ

Права владельцев касс перечислены в статьях 21-24 ФЗ №294 «О защите прав ЮЛ» от 26 декабря 2008 года. Однако это общие полномочия. Права в рамках контрольного мероприятия оговорены в пункте 9 Регламента. Рассмотрим их перечень:

- Личное присутствие при проведении процедуры.

- Возможность пояснить и объяснить обнаруженные нарушения.

- Получение актуальных сведений о предмете и сроках контрольного мероприятия.

- Получение итогов проверки, акта, составленного по ее итогам.

- Выражение несогласия с итогами мероприятия и действиями сотрудников.

- Обжалование действий представителей налоговой.

Обжалование может проводится как в судебном, так и в досудебном порядке.

Проверка ККТ пошагово

Рассмотрим все этапы контрольного мероприятия:

- Решение руководителя налоговой. Контрольное мероприятие проводится только в том случае, если есть соответствующее решение уполномоченного лица.

- Получение и рассмотрение бумаг. Перечень документов, которые могут запрашиваться, изложены в пункте 29 и 34 Регламента. Среди этих бумаг можно отметить журнал кассира, акты возврата средств потребителям, контрольные ленты. Это ПКО, журналы регистрации документов по ККТ, кассовая книга, отчеты по авансам. Представители налоговой могут запросить БСО, акты приемки БСО, акты о списании. Кроме того, это книги доходов и расходов, бумага об определении лимита ККТ. Проверяется карта регистрации, договор технической поддержки, паспорт ККТ. Если организация использует кассовые чеки, то запрашиваются сопутствующие документы. Исчерпывающий ли перечень изложен в Регламенте? Нет. Специалисты могут затребовать дополнительные бумаги. Однако они должны относиться к предмету проверки.

- Проверка. Проверяются хозяйственные операции и деньги, хранящиеся в кассе, проводятся осмотры и инвентаризации.

- Оформление итогов проверки. По результатам контрольного мероприятия составляется акт. В нем фиксируются обнаруженные нарушения или их отсутствие. Если найдены нарушения, инициируется дело об административном правонарушении.

При осуществлении проверки представители налоговой должны придерживаться установленных сроков. На проверку КТТ предоставляется 5 рабочих дней со дня получения решения от руководителя инспекции. Если выполняется контроль над полнотой учета выручки, срок составляет 20 дней.

Особенности проверки использования касс

Проверка использования касс предполагает эти действия:

- Проверку предоставления чеков и подтверждающих бумаг. Для достижения поставленных целей обычно проводится контрольная закупка. Приобретенный товар оплачивается или наличными, или картой. Закупка нужна для того, чтобы проверить выдачу чеков. Это мероприятие должно быть осуществлено в определенный срок. В частности, это 1 рабочий день. Процедура регламентируется статьей 16.1 ФЗ №294 «О защите прав ЮЛ и ИП» от 26 декабря 2008 года.

- Изучение документов на КТТ. Документы запрашиваются после закупки.

- Контроль над соблюдением правил использования касс. Подтверждается соответствие КТТ, чеков существующим правилам.

Документы должны быть предоставлены в первый рабочий день с даты инициирования контрольного мероприятия. Это могут быть как копии, так и оригиналы. Если фирма не предоставляет бумаги в установленные сроки, на нее накладывается ответственность за создание препятствий работе должностных лиц.

ВАЖНО! Представители налоговой не имеют права просить о нотариальном заверении копий бумаг.

Оформление итогов проверки

По результатам контрольного мероприятия оформляется акт. Составляется он в двух экземплярах. В акте указывается информация:

- Дата.

- Наименование проверяющей компании, ИНН, КПП, адрес.

- ФИО проверяющих.

- Перечень документов, которые изъяты в ходе мероприятия.

- Даты начала и завершения проверки.

- Запись о выявленных нарушениях. Необходимо сделать ссылку на те положения законов, которые были нарушены.

Документ подписывается представителями налоговой, а также пользователем ККТ. Последний может указать свои примечания в акте или в приложенном к нему документе.

Как часто осуществляется проверка

Число и периодичность контрольных мероприятий не ограничиваются. То есть проверка может быть выполнена в любую дату. Соответствующее указание есть в Письме ФНС №АС-4-2/15195 от 12 сентября 2012 года. Средняя периодичность проверки – раз в год. План мероприятий формируется УФНС. Если фирма не попала в этот план, она все равно может столкнуться с проверяющими. Однако мероприятия, не включенные в план, проводятся только в том случае, если на фирму есть жалобы. Рассмотрим основания для внеплановой проверки:

- Вышел срок ранее выданного предписания об устранении нарушений.

- Пришли жалобы. К примеру, они могут касаться того, что при покупке товара покупателем ему не выдали чек.

- Жалобы на выплату «черных» ЗП.

Основанием для проверки могут быть убытки. Внезапно возникшие убытки в больших объемах могут вызвать подозрение в том, что фирма укрывается от налогов.

Со вступлением в силу поправок к Федеральному закону №54-ФЗ «О применении контрольно-кассовой техники» все предлагающие товары и услуги компании, использующие в своей деятельности онлайн-кассы, обязаны передавать данные о совершенных с помощью ККТ операциях в Федеральную налоговую службу. В данной статье мы расскажем, каким образом происходит взаимодействие с ФНС при отправке сведений об оплате.

Как налоговая получает фискальные данные с ККТ?

Информация о платежах из онлайн-кассы передается в ФНС с помощью оператора фискальных данных. Он получает с аппарата данные о расчетах, регистрирует документ, подтверждающий финансовую операцию и доставляет его в налоговую службу. Все зарегистрированные устройства нового образца передают информацию в режиме онлайн автоматически после каждой совершенной клиентами покупки. Кроме того, данные о платежах сохраняются на фискальном накопителе, который есть у каждого онлайн-оборудования. ФН подключается к кассе или может быть уже встроенным в нее. Благодаря ему передать информацию в налоговую можно даже в тех случаях, когда отсутствует связь с сетью или ОФД (не более 30 дней).

Для того, чтобы доставить в ФНС данные о финансовых операциях, необходимо иметь:

Действующий договор с оператором фискальных данных.

Бесперебойное подключение к Интернету.

Онлайн-кассу нового образца с фискальным накопителем.

Порядок передачи данных в налоговую службу

Существуют определенные требования, касающиеся сроков предоставления сведений о расчетах в ФНС. После совершенной покупки нужно передать данные о ней в течение 30 дней. Если нет проблем со связью, чек отправляется налоговой службе всего за несколько секунд сразу же после совершения операции. При этом участие кассира не требуется – процесс выполняется автоматически.

В случаях, когда компания по какой-либо необъективной причине пропускает срок предоставления сведений в Федеральную налоговую службу, ПО онлайн-устройство автоматически блокирует функцию формирования фискального признака. После этого информация о финансовых операциях не сохраняется, ее нельзя будет передать в ФНС. На компанию за подобное нарушение налагаются штрафы.

Следует помнить, что, если торговая точка, в которой отсутствует соединение с сервером ОФД и Интернетом сроком более 30 дней, будет пробивать чеки без их передачи в ФНС, они будут недействительны.

Решением данной проблемы должен заниматься собственник онлайн-кассы. Так, ИП или начальник организации обязан контролировать доставку чеков в Федеральную налоговую службу одним из 3 способов:

Отслеживать уведомления кассового аппарата о наличии неотправленных оператору фискальных данных чеков.

Проверять личный кабинет на сайте ОФД. Если фискальные данные по операциям отсутствуют, то информация о платежах не была передана ФНС.

Просматривать отчеты о состоянии расчетов. В них указывается количество документов об оплате, которые не были доставлены оператором в налоговую службу.

Если произошло что-то из вышеперечисленных ситуаций, необходимо связаться с ОФД для решения возникших неполадок, либо попытаться устранить проблему самостоятельно. Проверьте наличие подключения контрольно-кассового аппарата к мобильным и интернет-сетям.

Чтобы всегда контролировать отправку чеков и своевременно решать возникшие проблемы, приобретайте кассовые аппараты с системой оповещения. Подключите онлайн—кассу не только к кабельному интернету, но и к мобильной сети, а также предусмотрите дополнительное рабочее устройство. Кроме того, вам может понадобиться источник бесперебойного питания, если вдруг произойдет отключения электричества.

Санкции за нарушение порядка передачи данных в ФНС

При несвоевременном отправлении сведений об оплате в Федеральную налоговую службу компания получает предупреждение или штраф в размере:

1 500 - 3 000 рублей для предпринимателей,

5 000 – 10 000 рублей для юридических лиц,

20 000 – 30 000 рублей фирмам, переславшим ФНС некорректные сведения.

Советуем не нарушать порядок передачи данных в Федеральную налоговую службу и вовремя отправлять сведения о финансовых операциях. Таким образом вы не только защитите себя от необоснованных штрафов, но и сохраните отличную возможность вести бухгалтерский учет по доходам и прибыли компании.

«Клерк» Рубрика Онлайн-кассы

На вопросы отвечает советник государственной гражданской службы РФ 3-го класса.

В НК РФ ничего не сказано про проверки ККТ. На основании каких законов эти проверки проводятся?

Кто имеет право приходить и проверять ККТ?

Исключение составляют только силовые структуры такие как Прокуратура РФ, МВД, ОРЧ, СК. Сотрудники этих ведомств имеют право изымать ККТ в рамках совместных выездных налоговых проверок либо самостоятельных проверок. Изъятие ККТ может произойти если установлены факты грубейшего нарушения налогового законодательства либо сокрытие выручки в больших размерах. Больше ни каких действий с ККТ сотрудники данных ведомств проводить не могут.

Существует ли план проверок и где его можно посмотреть?

Как проходят проверки ККТ?

К вам в офис, магазин, торговую точку и т.д. приходят сотрудники налоговой инспекции для проверки законности применения ККТ. Такие проверки могут проводится визуально, это когда проверяющие просто наблюдают со стороны, применяется ли ККТ, при этом может проводится фото или видео съемка. Или проверяющие приобретают у вас товар либо услугу за наличные денежные средства и смотрят будет ли применена ККТ. Денежные средства для проведения проверок выделяются сотрудникам инспекций из бюджета, поэтому после окончания проверки товар как правило возвращается продавцу, а деньги проверяющему.Инспектор, в ходе проверки, когда уже установлен или не установлен факт нарушений, обязан предъявить поручение на проведение проверки, подписанное начальником налоговой инспекции (или его заместителем) и предъявить служебное удостоверение. Проверку проводят только сотрудники указанные в этом поручении. В ходе проверки в поручение вписывается проверяемое лицо. Это не делается заранее, т.к. проверки не запланированы. По результатам проверки составляется протокол и акт, в независимости были допущены нарушения или нет. Если нарушения установлены, с сотрудника их допустившего, берутся объяснения. Сотрудник должен собственноручно в протоколе описать по каким причинам произошли нарушения законодательства по применению ККТ или также в письменном виде отказаться от дачи объяснений.

Далее в протоколе указывается дата и время, когда руководитель организации или ИП обязаны явиться на прием к начальнику налоговой инспекции, для дальнейшего разбирательства по факту нарушений. Копия протокола вручается сотруднику. Почему руководитель или ИП вызываются в инспекцию? Административный штраф, согласно КоАП, накладывается не на сотрудника, допустившего на рушение, а на руководителя или ИП. Если вы в назначенное время просто не прейдете на рассмотрение нарушений, то это будет проходить без вашего присутствия и штрафные санкции в любом случае будут применены.

Как общаться с проверяющими при проверке?

Ведите себя спокойно, факт установления нарушений, еще не означает, что к вам будут применены штрафные санкции. Штрафы накладывает только начальник налоговой инспекции и от вас, ваших действий или бездействий, будет зависеть его размер.

Сколько раз меня имеют право проверять?

Почему прислали уведомление о том, что я должен применять онлайн-кассу, если на мой вид деятельности распространяется отсрочка до 2021 года?

Можно ли избежать штрафных санкций если нарушения уже допущены?

Также если все же к вам применены штрафные санкции, а вы с этим не согласны, можно обратится в суд. Очень много судебной практики, когда суд или полностью снимает штрафные санкции или значительно снижает их.

Вопросов очень много. Особенно часто их задают ИП, т.к. очередной этап перехода на онлайн-кассы в основном затронул их. Как правило небольшие ИП экономят не только на бухгалтерах, считая, что они им не нужны, но и не хотят лишний раз просто получить грамотную, квалифицированную консультацию. Отсюда нарушения законодательства, штрафные санкции, головная боль и лишние затраты на оплату этих штрафов. Задавайте больше вопросов, обращайтесь в свои территориальные налоговые инспекции, звоните на горячую линию ФНС РФ, смотрите информацию на сайте ведомства. Чем больше информации вы получите, тем меньше нарушений будет допущено, соответственно меньше штрафов начислено.

background:white"> Вся процедура регистрации кассовой техники на сайте налоговой занимает не более 20 минут. Однако на некоторых этапах процесса есть риски совершить ошибки, которые могут привести к нарушению порядка применения ККТ и даже вывести из строя фискальный накопитель.

Помимо онлайн-регистрации ККТ через личный кабинет на сайте ФНС вы можете лично обратиться в любую налоговую с этим вопросом, а также зарегистрировать кассу из личного кабинета оператора фискальных данных (ОФД). Но в этой статье мы рассмотрим именно регистрацию онлайн-кассы на портале nalog.ru.

Прежде чем приступить к регистрации онлайн-кассы, убедитесь, что вы:

- выбрали ОФД и заключили с ним договор

Контур.ОФД осуществляет онлайн-передачу фискальных данных с кассовой техники в налоговую службу в соответствии c изменениями в 54-ФЗ, а также предоставляет аналитику по торговым точкам.

Алгоритм регистрации онлайн-кассы на сайте ФНС

Процедура онлайн-регистрации кассы в личном кабинете на сайте ФНС в целом включает 7 этапов:

1. На сайте ФНС нужно заполнить заявление и подписать его КЭП. Для этого можно использовать любую КЭП, которая подходит для отчетности в ФНС, Росстат, ПФР, ФСС и другие контролирующие органы.

2. ФНС проверяет данные заявления, используя ЕГРЮЛ/ЕГРИП, а также реестры ККТ и фискальных накопителей (ФН).

3. Если проверка проходит успешно, то ККТ присваивается регистрационный номер.

4. Проводится фискализация техники, то есть в ККТ вводятся данные: регистрационный номер, выданный налоговой, данные ОФД и пользователя ККТ. Это может сделать как сам владелец кассы, так и внешняя организация, специализирующаяся на этой деятельности.

В первый раз лучше доверить регистрацию специальной организации, так как есть риски допустить ошибку. А ошибка может привести к тому, что придется менять фискальный накопитель.

5. Параметры фискализации (ФП или ФПД) передаются через сайт ФНС или на сайте ОФД.

6. Осуществляется проверка ФП для определения корректности работы фискального накопителя.

7. Выдается карточка регистрации ККТ с подписью ФНС в электронном виде.

Пользователи Контур.ОФД могут зарегистрировать кассу прямо из личного кабинета. Пошаговую инструкцию по регистрации касс из личного кабинета Контур.ОФД читайте в Справке.

Остановимся на каждом этапе регистрации онлайн-кассы отдельно — от подачи заявления на сайте налоговой до введения параметров регистрации в личный кабинет ОФД.

Шаг 1. Подача заявления на сайте ФНС

Чтобы зарегистрировать кассу, вам нужно зайти в личный кабинет на сайте www.nalog.ru и выбрать раздел «Учет контрольно-кассовой техники». Вы попадете на страницу, в которой есть кнопка «Зарегистрировать ККТ». При нажатии на эту кнопку появится окошко «Заполнить параметры заявления вручную».

Выберите модель ККТ, укажите адрес места установки ККТ, наименование места установки (наименование торговой точки, где она стоит). Адрес места установки должен быть выбран из справочника Федеральной информационной адресной системы (ФИАС).

Будьте готовы к тому, что в справочнике ФИАС есть не все адреса. Поэтому, прежде чем приступить к регистрации ККТ, зайдите на сайт ФИАС и проверьте, есть ли адрес вашей торговой точки в справочнике. Если есть хотя бы улица, на которой расположена торговая точка, то вы сможете зарегистрировать ККТ без проблем. Если улицы и адреса нет, то с онлайн-регистрацией может возникнуть проблема.

Что делать, если улицы и адреса нет в справочнике ФИАС?

Соберите все правоустанавливающие документы на торговую точку, обратитесь в администрацию района, на территории которой находится точка, и подайте заявление о включении помещения в адресный справочник ФИАС.

Далее вам нужно заполнить параметры ККТ — указать заводской номер ФН и серийный номер кассы. Все серийные номера ККТ и серийные номера фискального накопителя есть в базе ФНС. При указании номера сразу же запускается автоматическая проверка на наличие номера в базе. Также автоматически проверяется, не зарегистрирован ли этот номер за кем-либо другим .

Шаг 2. Введение особых параметров применения ККТ

Если проверка пройдет успешно, вы перейдете на следующий этап регистрации онлайн-кассы на сайте ФНС. Перед вами появится окошко, в котором нужно выбрать особые параметры применения ККТ.

Среди различных параметров есть такой, как «ККТ предназначена для работы исключительно в автономном режиме». Это означает, что ваша торговая точка или место осуществления деятельности, где вы применяете ККТ, находится на территории, отдаленной от сетей связи. Перечень таких территорий утверждается региональным законодательством либо приказом регионального правительства (на сайте региональной администрации вы можете найти документ, в котором перечислены такие территории).

Если ваша касса будет находиться на такой территории, то вы можете поставить галочку, указав параметр «ККТ предназначена для работы исключительно в автономном режиме». Будьте внимательны: если вы изначально не поставите галочку, то потом уже указать этот параметр не получится.

Шаг 3. Выбор ОФД из списка

После указания особых параметров применения ККТ необходимо выбрать ОФД. Он выбирается из списка, поэтому вам заранее, еще до регистрации онлайн-кассы в налоговой, надо заключить с ним договор .

54-ФЗ с Контур.ОФД: передача данных в ФНС, отправка электронных чеков, контроль касс

Шаг 4. Введение регистрационного номера ККТ и ИНН в саму ККТ

Если при введении регистрационного номера и ИНН вы ошибетесь хотя бы в одной цифре, то ФН «станет недействительным», то есть его можно выбросить .

Шаг 5. Заполнение «Отчета о регистрации ККТ…», распечатка чека

После того как вы введете параметры регистрации в ККТ, она распечатает чек. В нем будут указаны параметры фискализации (ФП или ФПД) – 10 цифр. Параметры фискализации в виде 10 цифр нужно ввести на сайте ФНС в окошко «Отчет о регистрации ККТ…» — в строку «Фискальный признак».

Помимо этого, в этом же окошке, необходимо указать номер и дату фискального документа в строке «Дата, время получения фискального признака» (эту информацию вы берете из чека).

Также указывается номер фискального документа — это порядковый номер чека.

Шаг 6. Получение карточки регистрации

Если фискализация прошла успешно, то вы получите карточку регистрации, подписанную КЭП. Наличия карточки в электронном виде в личном кабинете на сайте ФНС достаточно для того, чтобы начать работать с ККТ.

До получения карточки регистрации есть техническая возможность пробивать чеки, но делать это ни в коем случае нельзя! Если по какой-то причине регистрация у вас не пройдет, а на кассе возникнет фискальный документ, не переданный ОФД (до регистрации это невозможно будет сделать), то по истечении 30 дней касса будет заблокирована.

Шаг 7. Введение параметров регистрации в личный кабинет ОФД

После получения карточки регистрации нужно указать параметры регистрации в личном кабинете ОФД. После этой операции вы можете начинать работать .

Доверьте настройку специалистам. Поставим вашу кассу на учет в ФНС и фискализируем ее по всем правилам

Частые ошибки в регистрации онлайн-кассы

Проблемы возникают в том случае, если неправильно вводится регистрационный номер, а также расходятся регистрационные данные и настройки ККТ.

Расхождение регистрационных данных и реальных настроек кассы

Такая ошибка возникает при указании регистрационных данных на сайте ФНС и в самой кассе. Между собой эти данные технически никак не синхронизируются, поэтому вам нужно самостоятельно проверить, что данные, указанные на сайте www.nalog.ru, соответствуют тому, что вы указали в кассе. Если адрес места установки в кассе не соответствует тому, что есть на сайте, касса работать будет, но вы нарушите порядок применения ККТ.

Неверный ввод регистрационного номера

Здесь ошибка недопустима, так как она приводит к тому, что ФН выходит из строя .

Неправильное указание ОФД

Ошибка нередко возникает, когда ОФД меняют: на сайте ФНС меняют, а в самой кассе — нет, или наоборот. В этом случае касса будет работать, но порядок применения ККТ будет нарушен .

Частая перерегистрация кассы (смена фискального накопителя)

ФН поддерживает возможность перерегистрации не более 12 раз .

Данные для регистрации должны быть записаны в ФН не позднее одного рабочего дня после подачи заявления

Отчет о регистрации должен быть передан в налоговые органы не позднее рабочего дня следующего за днем получения регистрационного номера.

О том, как зарегистрировать в налоговой онлайн-кассу, вы также можете узнать, посмотрев вебинар « Как малому бизнесу начать применять онлайн-кассы » .

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Налоговый учет онлайн-кассы в ФНС — обязательная операция, несоблюдение которой влечет за собой административные штрафы. По закону все предприниматели обязаны перейти к использованию современной кассовой техники, включенной в реестр ККТ, и зарегистрировать ее в налоговой службе. Сделать это можно как лично, посетив ФНС, так и через интернет. Обо всех особенностях постановки онлайн-кассы на налоговый учет — читайте в нашей статье.

Прежде, чем поставить онлайн-кассу на учет в налоговую, следует понимать, что одной покупки и регистрации онлайн-кассы недостаточно. Согласно закону «О применении контрольно-кассовой техники», касса должна содержать фискальный накопитель и быть подключенной к оператору фискальных данных (ОФД).

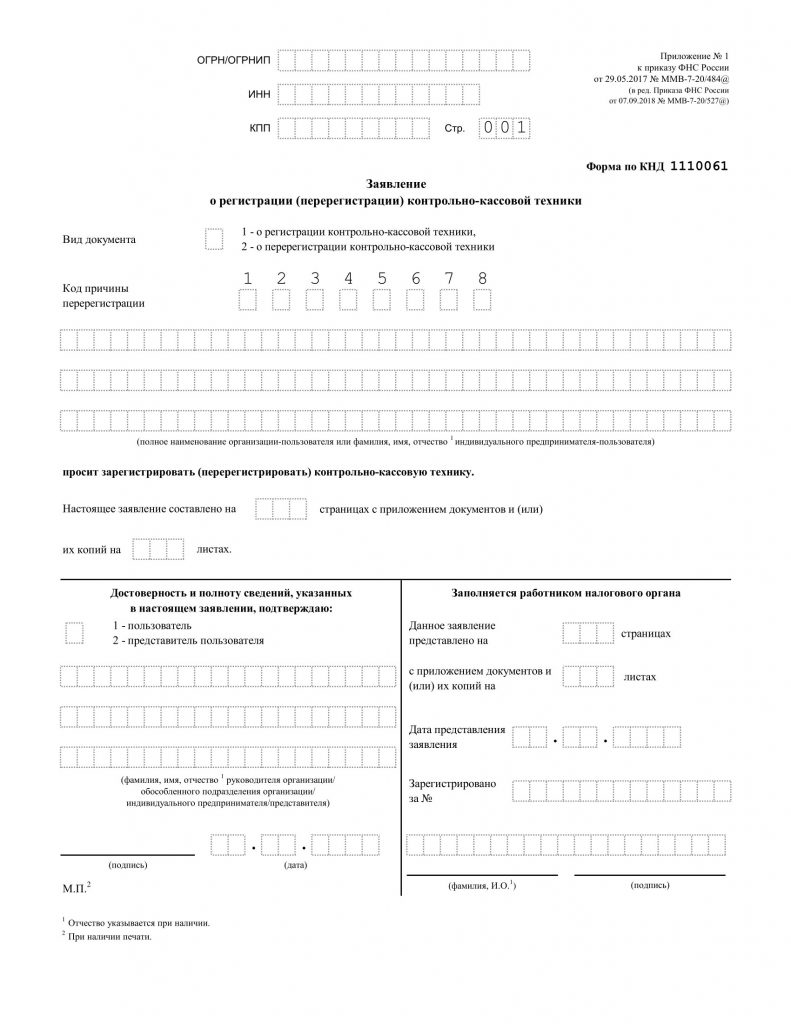

Для регистрации кассового аппарата в налоговой для ИП необходимо подать заявление №1110061 в установленной форме лично или по почте. Пример заявления для регистрации кассы в налоговой в 2021 году представлен ниже:

Для осуществления работы в соответствии с 54-ФЗ, в заявлении должна быть указана следующая информация:

Полное название организации или данные об индивидуальном предпринимателе (ФИО), ИНН, Адрес, где устанавливается касса, для онлайн-магазина — адрес сайта, Заводской номер и модель кассы, Заводской номер и модель фискального накопителя.

При регистрации более чем одной кассы, для каждого аппарата заявление заполняется отдельно.

Как зарегистрировать кассу в налоговой через интернет

Чтобы подать заявление на регистрацию кассы в онлайн-режиме, необходимо быть зарегистрированным на официальном сайте ИФНС и иметь усиленную квалифицированную электронную подпись (УКЭП). Для постановки онлайн-кассы на учет в ФНС необходимо выполнить следующие действия:

Если все выполнено верно, ФНС выдаст регистрационный номер, который будет присвоен кассовому аппарату и отобразиться в соответствующем окне личного кабинета. Данный номер нужно внести в кассу вместе с реквизитами ОФД и владельца аппарата, после чего касса сформирует и распечатает отчет.

Как выполнить фискализацию

После того, как кассе будет присвоен уникальный регистрационный номер, необходимо выполнить ее фискализацию — ввести аппарат в эксплуатацию за счет обмена данными с налоговой инспекцией. Для этого необходимо:

Как только данные будут проверены, в личном кабинете появится электронная карточка. При необходимости ее можно получить в налоговой инспекции в бумажном варианте.

Финальным пунктом в регистрации кассы для дальнейшего ее использования является внесение всех данных о ККТ в личный кабинет ОФД. Для этого необходимо выполнить следующие действия:

- 1. Авторизоваться в личном кабинете,

- 2. Перейти в раздел ККТ,

- 3. Нажать на «Подключить ККТ»,

- 4. Внести все данные,

- 5. Нажать «Сохранить».

Только после выполнения всех пунктов кассовый аппарат можно использовать в работе.

Как снять онлайн-кассу с налогового учета в ФНС

В некоторых ситуациях требуется снятие с учета в ФНС онлайн-касс. Для этого необходимо подать в налоговую инспекцию заявление №1110062 и иметь ряд причин, установленных законодательством:

Поломка без возможности восстановления, Касса продается и/или передается другому налогоплательщику, В связи с утерей или кражей, При прекращении или смене вида деятельности.

Заявление рассматривается 5 рабочих дней, после чего в личном кабинете отобразится информация о снятии в налоговой онлайн-кассы с учета.

Обратите внимание!

В некоторых случаях ФНС может снять кассу с учета самостоятельно, если будут выполнены следующие условия:

- Не соблюдены требования 54-ФЗ,

- ФН используется по истечению срока действия,

- Есть запись о прекращении деятельности в ЕГРЮЛ и/или ЕРИП.

Учет денежных средств по онлайн-кассе

После перехода на ККТ нового образца, ведение бухгалтерского учета стало несколько проще, так как теперь онлайн-касса отправляет все данные в налоговую инспекцию, вместо их обычного хранения. Также произошло упразднение части первичных документов (КМ-1 — КМ-9), появилась новая документация, которая формируется через кассовый аппарат:

Отчет об открытии и закрытии смены, Отчет о закрытии фискального накопителя, Отчет об изменении регистрации и параметров, Подтверждение оператора, Кассовый чек и чек коррекции.

Организации по-прежнему должны вести книгу учета кассовых операций, оформлять приходные и расходные ордера, производить оприходование выручки в кассу.

Согласно 402-Ф3 «О бухгалтерском учете», организация обязана хранить всю документацию в течение 5 лет. Доступ к денежным средствам может иметь сотрудник на должности кассира или бухгалтера, предварительно заключив договор о материальной ответственности.

К другим изменением относятся нововведения в оформлении приема денежных средств при:

Наличном и безналичном расчете, Возврате товара, Расходах на приобретение кассы, Введении кассы в эксплуатацию, Оплате задолженности, Корректировке стоимости реализации, Восстановлении стоимости наценки, Прочих операциях.

Все операции по кассе фиксируются в учете со счетом 50. Поступление средств (оприходование) выполняется по дебету, расход средств — по кредиту. В свою очередь, каждая проведенная операция должна быть внесена в бухгалтерский учет на основе первичных документов.

Нужна помощь в регистрации онлайн-кассы?

Не теряйте время, мы окажем бесплатную консультацию и проведем регистрацию онлайн-кассы в ФНС.

Ознакомьтесь с нашим каталогом продукции

В нашем интернет-магазине и офисах продаж можно найти широкий ассортимент кассового и торгового оборудования

Читайте также: