Кто контролирует налоговые преступления

Опубликовано: 14.05.2024

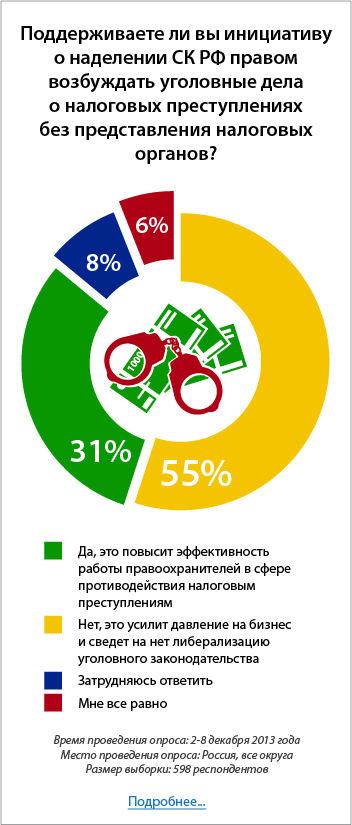

В октябре текущего года Президентом РФ в Госдуму был внесен проект федерального закона, согласно которому правоохранительные органы получат право возбуждать уголовные дела о налоговых преступлениях в общем порядке, предусмотренном уголовно-процессуальным законодательством 1 .

Как известно, на данный момент такие дела возбуждаются только следователями СК РФ исключительно на основании материалов, которые были специально для этого направлены в их адрес налоговыми органами.

Основная проблема заключается в том, что предлагаемые главой государства положения уже ранее содержались в УПК РФ, но были исключены в 2011 году 2 . Главной причиной внесения поправок тогда была необходимость устранить возможность возбуждения уголовных дел о налоговых преступлениях, если необходимые для этого данные предварительно не нашли подтверждения в материалах налоговых проверок – решении о привлечении к налоговой ответственности.

Теперь же глава государства предлагает снова вернуть действовавший ранее механизм, ссылаясь на то, что принятые изменения стали одной основных причин низкой эффективности раскрытия налоговых преступлений. Кроме того, по его мнению, они затрудняют использование в уголовном процессе результатов оперативно-розыскных мероприятий, проводимых органами внутренних дел в рамках борьбы с налоговой преступностью.

Предпринимательское сообщество выступило резко против данной инициативы. Уполномоченный при Президенте РФ по защите прав предпринимателей, руководители "ОПОРЫ России", Торгово-промышленной палаты, Российского союза промышленников и предпринимателей и "Деловой России" обратились к главе государства с просьбой провести дополнительные консультации с представителями предпринимательского сообщества и правоохранительных органов по данному вопросу 3 .

Как отмечается в письме, отмена действующего порядка возбуждения уголовных дел о налоговых преступлениях приведет к возобновлению практики использования уголовного преследования по налоговым преступлениям в качестве инструмента давления на бизнес. Итогом может стать снижение предпринимательской активности и увеличение оттока капитала из России.

По данным, приведенным в обращении, в 2009 году было возбуждено 13 044 уголовных дела о налоговых преступлениях и лишь 3037 из них закончились обвинительными приговорами. Иными словами, 77% уголовных дел развалилось на этапе следствия или суда. При этом в 2011 году, когда стал применяться новый порядок, было возбуждено всего 1791 дело, в 2012 году – 1171. Одновременно возросло качество следствия: в 2011 году обвинительные приговоры были вынесены по 39% дел, а в 2012 году – по 47%.

В данной статье мы разберемся, что изменится в случае принятия данного резонансного законопроекта и какие последствия это может повлечь.

Под налоговыми преступлениями обычно понимаются деяния, предусмотренные:

- ст. 198 УК РФ "Уклонение от уплаты налогов и (или) сборов с физического лица";

- ст. 199 УК РФ "Уклонение от уплаты налогов и (или) сборов с организации";

- ст. 199.1 УК РФ "Неисполнение обязанностей налогового агента";

- ст. 199.2 УК РФ "Сокрытие денежных средств либо имущества организации или индивидуального предпринимателя, за счет которых должно производиться взыскание налогов и (или) сборов".

Особенности привлечения к уголовной ответственности за преступления, предусмотренные данными статьями, рассмотрены в Постановлении Пленума Верховного Суда РФ от 28 декабря 2006 г. № 64 "О практике применения судами уголовного законодательства об ответственности за налоговые преступления".

Действующая специфика возбуждения уголовных дел о налоговых преступлениях

- в отношении налогоплательщика принято решение о привлечении к ответственности за совершение налогового правонарушения;

- налогоплательщику на основании данного решения направлено требование об уплате налога (сбора);

- суммы недоимки, пеней и штрафов не уплачены (не перечислены) в полном объеме в течение двух месяцев со дня истечения установленного в требовании срока;

- размер недоимки позволяет предполагать факт совершения налогового преступления.

Материалы направляются в течение 10 дней со дня выявления указанных выше обстоятельств. Таким образом, сейчас законодательством однозначно установлено исключительное право налоговых органов ставить перед следователем вопрос о возбуждении уголовного дела о налоговом преступлении. Если признаки налогового преступления обнаруживаются другими государственными органами или иными лицами, то для возбуждения уголовного дела соответствующие данные в любом случае должны предварительно пройти "фильтр" в лице налоговых органов на основании ч. 1.1. ст. 140 УПК РФ.

Данная конструкция представляется логичной, так как ФНС России является уполномоченным федеральным органом исполнительной власти в сфере налогов и соборов. Его сотрудники обладают необходимыми знаниями и квалификацией, а главное – заинтересованностью в собираемости налогов, а не в выполнении показателей по количеству возбужденных дел или обвинительных приговоров, в отличие от правоохранительных органов. Крайне важным является и то, что исходя из описанных выше правил, вопрос возбуждении уголовного дела не может ставиться только по факту обнаружения недоимки, даже если ее размер позволяет говорить о возможном совершении налогового преступления. Сначала налогоплательщик должен быть привлечен к налоговой ответственности, не выполнить в срок требование налогового органа об уплате налога, пропустить дополнительный двухмесячный срок для погашения недоимки и только в этом случае материалы передаются следователям.

Кроме того, налогоплательщик имеет право обратиться в суд с заявлением о признании решения налогового органа о привлечении к налоговой ответственности недействительным, а суд в свою очередь по его ходатайству может принять обеспечительные меры по данному иску – приостановить действие решения. При этом течение срока погашения недоимки, при наступлении которого налоговый орган обязан передать материалы в СК РФ для возбуждения уголовного дела, также приостанавливается на период действия обеспечительных мер (см. постановление ФАС Поволжского округа от 06 августа г. 2013 г. по делу № А12-31578/2012; постановление Двадцатого арбитражного апелляционного суда от 19 ноября 2013 г. по делу № А68-3442/2013; постановление Четырнадцатого арбитражного апелляционного суда от 22 октября 2013 г. по делу № А52-1654/2013).

Правда сами налоговые органы придерживаются мнения, что их обязанность по направлению материалов в следственные органы не зависит от принятия судами обеспечительных мер в виде приостановления действия решения налогового органа (см. письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 1 июля 2013 г. № 03-02-08/25039; письмо ФНС России от 29 декабря 2011 г. № АС-4-2/22500; письмо ФНС РФ от 11 октября 2011 г. № АС-4-2/16795). Тем не менее, суды с данной позицией не соглашаются. Как показывает приведенная выше судебная практика, действия налоговых органов, направивших материалы для возбуждения уголовного дела до истечения установленного срока, признаются незаконными, в том числе, если не учтено продление сроков в результате применения обеспечительных мер.

Однако в некоторых случаях суды, признавая с одной стороны необоснованность действий налоговых органов, с другой отмечают недоказанность факта нарушения прав и законных интересов налогоплательщика в сфере предпринимательской или иной экономической деятельности. При таких обстоятельствах, по их мнению, налоговый орган выступает по отношению к предпринимателю как лицо, не исполнившие определение суда о принятии обеспечительных мер, а значит, заявление должно рассматриваться в рамках дела, в котором было принято такое определение. В итоге заявитель получает отказ в признании действий налоговых органов незаконными (см. постановление Четвертого арбитражного апелляционного суда от 26 сентября 2013 г. по делу № А78-4977/2013; постановление Четвертого арбитражного апелляционного суда от 26 сентября 2013 г. по делу № А78-4976/2013; постановление Седьмого арбитражного апелляционного суда от 09 сентября 2013 г. по делу № А27-2752/2013).

После направления в следственные органы материалов для возбуждения уголовного дела налоговый орган, обязан приостановить в полном объеме действие решения о привлечении налогоплательщика - физического лица к налоговой ответственности. Если же в отношении налогоплательщика будет вынесен отказ в возбуждении уголовного дела или обвинительный приговор, то налоговый орган возобновляет действие решения (п. 15.1 ст. 101 НК РФ).

В целом, очевидно, что действующая в настоящий момент система достаточно прогрессивна и полностью ориентирована на то, чтобы не доводить ситуацию до уголовной ответственности и предоставить налогоплательщику максимум возможностей для исполнения своей обязанности по уплате налогов и сборов. Это дает налогоплательщику шанс продолжить ведение бизнеса, а государству – сохранить источник поступлений в бюджет. Поскольку механизм налогового контроля и взаимодействия налоговых и правоохранительных органов достаточно жестко регламентирован, СК РФ и МВД России достаточно сложно оказывать давление на бизнес через уголовные дела о налоговых преступлениях.

Перспективы введения нового порядка возбуждения уголовных о налоговых преступлениях

В случае принятия президентского законопроекта, поводами для возбуждения уголовного дела о налоговом преступлении смогут быть:

- заявление о преступлении;

- явка с повинной;

- сообщение о совершенном или готовящемся преступлении, полученное из иных источников;

- постановление прокурора о направлении соответствующих материалов в орган предварительного расследования для решения вопроса об уголовном преследовании.

Иными словами, поводом для возбуждения уголовного дела о налоговом преступлении сможет стать сообщение о преступлении практически любого лица, а не только компетентного в сфере налогов и сборов федерального органа исполнительной власти. При этом фактически возникают две совершенно противоположных модели работы с налогоплательщиками-нарушителями. Если признаки преступления обнаружены налоговыми органами, то они как прежде будут направлять материалы следователям только в крайнем случае – с учетом предусмотренных ч. 3 ст. 32 НК РФ процедуры и ограничений. Однако в остальных случаях при наличии достаточных данных, указывающих на признаки преступления, уголовное дело будет возбуждаться следователем или дознавателем (органом дознания) в обязательном порядке. Непосредственное расследование налоговых преступлений по-прежнему будут осуществлять только следователи СК РФ. Неизбежно последующие за возбуждением уголовного дела следственные действия (обыски, выемки, допросы), также меры пресечения (домашний арест, подписка о невыезде) способны существенно затруднить или даже сделать невозможным дальнейшее осуществление финансово-хозяйственной деятельности организацией или индивидуальным предпринимателем.

Цитата

Сергей Зеленов, руководитель комиссии по налоговому учету и администрированию Московского городского отделения "ОПОРА России", владелец консалтинговой компании "Green Group"

"Данный законопроект показывает абсолютное нежелание государственных ведомств взаимодействовать между собой и желание получать некие "сверхполномочия". Этот путь в свое время прошли такие структуры как Налоговая полиция и Управление по борьбе с организованной преступностью, которые, в итоге, были расформированы. По моему мнению, нежелание выстраивать межведомственные отношения может быть связано только с двумя факторами:

- конкуренция ведомств за возможные коррупционные доходы;

- желание государства пополнять бюджет любыми средствами, включая давление возможностью уголовного преследования.

При этом очевидно, что полиция больше не будет заинтересована в направлении материалов о выявленных преступлениях на проверку в налоговые органы. Значительная часть работы с налогоплательщиками со стороны МВД России будет строится в рамках оперативно-розыскных мероприятий, по итогам которых они смогут сами решать вопрос о возбуждении уголовного дела и направлять материалы в СК РФ. Данное обстоятельство может значительно снизить качество квалификации действий налогоплательщиков и увеличить количество случаев уголовного преследования, которых при прохождении материалов через налоговиков, можно было избежать.

Как отмечает Сергей Зеленов, в рамках Федерального закона от 12 августа 1995 г. № 144-ФЗ "Об оперативно-розыскной деятельности" (далее – закон об ОРД) налогоплательщик не только лишен возможности представить свою позицию и доказательства, но и даже ознакомится с претензиями до момента возбуждения уголовного дела. Кроме того, сроки проведения проверок законом об ОРД не ограничены, а порядок проведения соответствующих мероприятий регламентирован секретными приказами, с которыми налогоплательщик не имеет возможности ознакомиться.

"Не стоит забывать также о возможности начала проверки в рамках ОРД по агентурным запискам (агент остается абсолютным анонимом даже для начальства оперативного состава, что позволяет оперативному составу писать такие записки самим себе), что вообще ставит налогоплательщика в положение полного неведения о том, в связи с чем его проверяют, что ищут, и когда и чем это закончится", – напоминает эксперт.

Таким образом, принятие законопроекта может привести к:

- дублированию функций налоговых и правоохранительных органов в части оценки материалов дела и квалификации нарушений налогового законодательства;

- формирование правоохранительными и налоговыми органами совершенно разных подходов к ответственности за нарушение налогового законодательства;

- росту количества нарушений налогового законодательства, рассматриваемых в уголовном порядке;

- снижению доли нарушений налогового законодательства, рассмотренных и устраненных без уголовного преследования;

- увеличению коррупционной составляющей при рассмотрении вопроса о возбуждении уголовных дел о налоговом преступлении;

- появлению карательного и обвинительного уклона при рассмотрении нарушений налогового законодательства в силу специфики правоохранительных органов;

- снижению качества следствия и материалов уголовных дел о налоговых преступлениях в связи с исключением обязательного экспертного "фильтра" в лице налоговых органов;

- увеличению штата и созданию новых подразделений СК РФ и МВД России для целей выявления и расследования налоговых преступлений.

"Возвращение в СК РФ дел по неплательщикам налогов – это просто шаг назад от едва забрезжившей либерализации условий существования бизнеса в России. Мера, говорящая сама за себя, непопулярная ни в "Деловой России", ни в бизнесе в целом. ФНС России в последние два года успешно работает с неплательщиками в досудебном порядке, пытается вернуть их в ряды добросовестных налогоплательщиков, и крайне редко передает дела в правоохранительные органы. Собираемость налогов, между тем, от года к году растет. Для СК РФ каждый неплательщик вне зависимости от причин, вынудивших его не уплатить вовремя налоги – это априори преступник. Поспособствует ли это развитию благоприятного бизнес-климата в России? Отнюдь!", – комментирует законопроект Марина Зайкова, председатель комитета по налогам общероссийской общественной организации "Деловая Россия".

Между тем, стоит иметь в виду, что президентским законопроектом не исключается положение п. 3 ст. 108 НК РФ, согласно которому привлечь лицо к ответственности за нарушение налогового законодательства можно только в том случае, если соответствующий факт установлен вступившим в законную силу решением налогового органа (п. 3 ст. 108 НК РФ). Как правило, суды придерживаются мнения, что данная норма должна применяться, в том числе, и при решении вопроса о возбуждении уголовных дел о налоговых преступлениях (см. кассационное определение Тверского областного суда от 3 августа 2011 г. по делу № 22-1842-2011; кассационное определение Краснодарского краевого суда от 16 февраля 2011 г. по делу № 22-855/11; определение судебной коллегии Омского областного суда от 17 июня 2010 г. № 22-2106; Определение Верховного суда Республики Башкортостан от 2 сентября 2010 г.). Однако встречается и противоположная позиция, суть которой в том, что указанный пункт касается только порядка привлечения к ответственности за налоговые правонарушения и не касается уголовных дел (см. Кассационное определение Московского городского суда от 22 ноября 2010 г. № 22-14998).

Помимо этого, у подозреваемого и обвиняемого по-прежнему сохраняется право на прекращение уголовного преследования и освобождение от уголовной ответственности, если налоговое преступление совершено впервые, а ущерб, причиненный бюджетной системе в результате преступления, возмещен в полном объеме (см. ст.76.1 УК РФ, ст. 28.1 УПК РФ). Исключение составляет ст. 199.2 УК РФ – возмещение должно составить пятикратную сумму причиненного ущерба, либо в федеральный бюджет должен быть перечислен доход, полученный в результате совершения преступления, и денежное возмещение в размере пятикратной суммы такого дохода. Данные меры могут применяться судом, а также следователем с согласия руководителя следственного органа и дознавателем с согласия прокурора.

При этом необходимо иметь в виду, что согласно позиции Пленума Верховного Суда РФ под возмещением ущерба, причиненного бюджетной системе, в данном случае понимается уплата в полном объеме недоимки, соответствующих пеней и штрафов до назначения судом первой инстанции судебного заседания. Частичное возмещение ущерба или полное возмещение ущерба после назначения судом первой инстанции судебного заседания, может быть учтено только в качестве обстоятельства, смягчающего наказание (см. Постановление Пленума Верховного Суда РФ от 27 июня 2013 г. № 19 "О применении судами законодательства, регламентирующего основания и порядок освобождения от уголовной ответственности").

Законопроект на данный момент еще не прошел первое чтение, в связи с чем сохраняется некоторая вероятность изменения его положений в более благоприятную для бизнеса сторону. В частности, согласно поручению главы государства, ФНС России с заинтересованными ведомствами должны согласовать и представить предложения по вопросу закрепления обязанности правоохранительных органов, в том числе СК РФ, запрашивать документы из налоговых органов 4 .Тем не менее, заложенная в документе общая тенденция усиления уголовной составляющей в ходе борьбы с уклонением от уплаты налогов вряд ли изменится.

1 Текст законопроекта № 357559-6 размещен на официальном сайте Госдумы.

2 См. Федеральный закон от 6 декабря 2011 г. № 407-ФЗ "О внесении изменений в статьи 140 и 241 Уголовно-процессуального кодекса Российской Федерации"

3 Текст письма опубликован на официальном сайте Уполномоченного при Президенте РФ по защите прав предпринимателей.

4 Стенограмма размещена на официальном сайте Президента РФ.

Обязанности налогоплательщиков контролируют: налоговые органы, государственные внебюджетные фонды, таможенные органы, полиция.

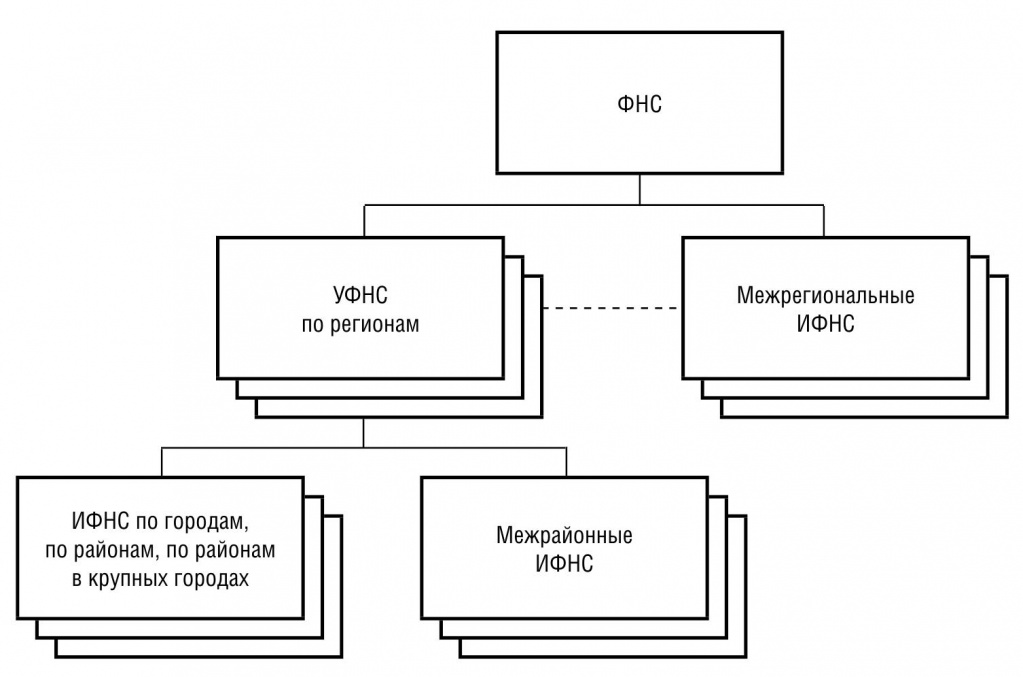

Налоговые органы

Система налоговых органов

Система налоговых органов состоит из трех уровней:

- первый уровень – Федеральная налоговая служба РФ;

- второй уровень – региональные и межрегиональные налоговые инспекции;

- третий уровень – территориальные налоговые инспекции.

Федеральная налоговая служба РФ

Во главе системы налоговых органов стоит Федеральная налоговая служба РФ (ФНС РФ).

До сентября 2004 года ФНС РФ называлась Министерством РФ по налогам и сборам

Региональные и межрегиональные налоговые органы

Федеральной налоговой службе подчиняются региональные управления ФНС (УФНС) и межрегиональные инспекции ФНС (межрегиональные ИФНС).

Региональных управлений должно быть столько же, сколько субъектов в Российской Федерации. Но некоторые регионы сейчас объединяются. Одновременно происходит и преобразование управлений ФНС.

В числе межрегиональных восемь инспекций, курирующих восемь федеральных округов:

- Центральный (Белгородская, Брянская, Владимирская, Воронежская, Ивановская, Калужская, Костромская, Курская, Липецкая, Московская, Орловская, Рязанская, Смоленская, Тамбовская, Тверская, Тульская, Ярославская области; г. Москва) – центр в Москве;

- Северо-Западный (Республика Карелия, Республика Коми; Архангельская, Вологодская, Калининградская, Ленинградская, Мурманская, Новгородская, Псковская области; г. Санкт-Петербург; Ненецкий автономный округ) – центр в Санкт-Петербурге;

- Южный (Республика Адыгея, Республика Калмыкия, Краснодарский край; Астраханская, Волгоградская и Ростовская области) – центр в Ростове-на-Дону;

- Приволжский (Республика Башкортостан, Республика Марий Эл, Республика Мордовия, Республика Татарстан, Удмуртская Республика, Чувашская Республика – Чаваш республики; Кировская, Нижегородская, Оренбургская, Пензенская, Пермская, Самарская, Саратовская, Ульяновская области; Коми-Пермяцкий автономный округ) – центр в Нижнем Новгороде;

- Уральский (Курганская, Свердловская, Тюменская, Челябинская области; Ханты-Мансийский автономный округ и Ямало-Ненецкий автономный округ) – центр в Екатеринбурге;

- Сибирский (Республика Алтай, Республика Бурятия, Республика Тыва, Республика Хакасия; Алтайский и Красноярский края; Иркутская, Кемеровская, Новосибирская, Омская и Томская области, Читинская область, Агинский Бурятский автономный округ, Таймырский (Долгано-Ненецкий), Усть-Ордынский Бурятский и Эвенкийский автономные округа) – центр в Новосибирске;

- Дальневосточный (Республика Саха (Якутия); Камчатская область, Приморский и Хабаровский края; Амурская, Магаданская и Сахалинская области; Еврейская автономная область; Корякский и Чукотский автономные округа) – центр в Хабаровске;

- Северо-Кавказский (Республика Дагестан, Республика Ингушетия, Кабардино-Балкарская и Карачаево-Черкесская Республики, Республика Северная Осетия – Алания, Чеченская Республика, Ставропольский край) – центр в Пятигорске.

Окружные ИФНС контролируют работу региональных управлений, но напрямую ими не руководят. Например, руководителя УФНС назначает и снимает министр, а не начальник межрегиональной инспекции.

Еще две межрегиональные инспекции – это специализированные инспекции:

- по крупнейшим налогоплательщикам;

- по централизованной обработке данных.

Территориальные налоговые органы

Региональным управлениям подчиняются территориальные инспекции ФНС (территориальные ИФНС). Это те инспекции, которые непосредственно работают с налогоплательщиками. Налоговые инспекции есть практически во всех городах и районах.

Если город крупный и разделен на районы, то в нем несколько инспекций – по одной на каждый район. Если город или район небольшой, то, наоборот, несколько таких городов или районов могут быть объединены под началом одной межрайонной инспекции.

Существуют также специализированные межрайонные инспекции. Они контролируют какой-то один вид налогоплательщиков. Например, в Москве есть межрайонные инспекции по контролю за иностранными организациями и по контролю за строительной сферой. Во многих регионах есть межрайонные инспекции по контролю за крупными налогоплательщиками.

Как устроена налоговая система России?

Эта статья написана по материалам электронной книги «Налоговая система России». Это и множество других зарекомендовавших себя изданий Вы найдете в нашем каталоге. Посмотреть каталог >>

Будьте всегда в курсе последних изменений в бухучёте и налогооблажении!

Подпишитесь на Наши новости в Я ндекс Дзен!

Выбор читателей

С 1 июля новые правила блокировки расчетных счетов

Авансовый отчет 2021: шпаргалка для бухгалтера

Не все ошибки в СЗВ-М приводят к штрафам

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

За несоблюдение налогового законодательства виновные лица (как физические, так и юридические) несут ответственность 3 видов;

- Налоговую (по НК РФ)

- Административную (по КоАП РФ)

- Уголовную (по УК РФ).

Уголовная ответственность наступает при совершении налоговых правонарушений в крупных и особо крупных размерах. В Уголовном кодексе РФ (УК РФ) ответственность за налоговые преступления рассматривается в статьях – 198 и 199, 199.1 – 199.4.

Статья 198 называется «Уклонение от уплаты налогов и (или) сборов с физического лица».

Статья 199 – «Уклонение от уплаты налогов и (или) сборов с организации».

Статьи 199.1 – 199.4 дополнительно введены в УК РФ с 10.08.2017.

Статья 199.1 посвящена неисполнению обязанностей налогового агента,

Статья 199.2 – сокрытию денежных средств (имущества) организации или ИП, за счет которых должно производиться взыскание налогов (сборов, взносов).

Статьи 199.3 – 199.4 посвящены уклонению страхователей от уплаты взносов на «травматизм».

Статья 199.3 регламентирует действия в отношении страхователей – физических лиц, статья 199.4 – в отношении страхователей-организаций.

Уголовная ответственность – самое тяжелое наказание. Ведь виновный в налоговом преступлении должен не только заплатить не уплаченные налоги и штрафы, он может быть лишен свободы (заключен под стражу).

Во всех рассмотренных далее случаях действует правило – если правонарушение совершено впервые, то лицо может быть освобождено от уголовной ответственности при условии полной оплаты недоимки, штрафов и пеней по налогам (сборам, взносам), начисленным по НК РФ, за неуплату которых данное физическое лицо было привлечено к ответственности (

Общие сведения

Уголовная ответственность за налоговые преступления регулируется статьей № 199 Уголовного кодекса Российской федерации. Здесь четко прописаны меры наказания за совершенные противоправные действия в сфере налогообложения. Однако, что можно считать уклонением от уплаты налогов и положенных сборов?

На языке действующего законодательства, противоправным действием считается умышленное сокрытие доходов или неуплата положенных сумм с последующим использованием этих средств в личных интересах. При этом здесь понимаются не только действия, направленные на совершение преступления, но и бездействие, которое повлекло за собой непоступление средств в государственную казну.

Круг понятий, определяющих налоги и сборы весьма разнообразен. Сюда относятся:

- финансовые операции;

- оформление патента;

- регистрация товарного знака;

- другие юридически значимые операции.

Важно! Маркировка спиртосодержащей продукции и сборы за предоставление услуг связи не попадают под определение налоговой базы.

Непредставление декларации в налоговый орган

К уголовной ответственности за непредставление деклараций в налоговый орган может привлекаться не только юридическое лицо (руководитель организации), но и главный бухгалтер компании.

Обычно в такой ситуации суд внимательно изучает должностные обязанности лиц и пытается выяснить:

- на ком лежала обязанность исчислять налоги и отчитываться в налоговый орган после их уплаты;

- кто должен был контролировать этот процесс;

- был ли у юрлица/главбуха преступный умысел или непредставление декларации – результат обыкновенной невнимательности.

: приговор Серпуховского городского суда Московской области от 2 июня 2011 года по делу № 1-37/2011 и Апелляционное определение Свердловского областного суда от 24 июня 2013 года по делу № 22-6971/2013.

И в том, и в другом деле суд выявил факт неправомерного применения организацией спецрежима. Несмотря на это, главный бухгалтер компании так и не подал в налоговый орган декларации по НДС и налогу на прибыль за те периоды, когда организация уже была не вправе применять выбранный спецрежим.

В ходе судебного разбирательства не было выявлено ни одного факта, подтверждающего, что главный бухгалтер совершил преступление по указанию своего руководителя.

: привлечение главного бухгалтера к уголовной ответственности.

Виды противоправных действий

В Уголовном кодексе существуют 3 статьи, определяющие меры наказания за совершенные налоговые преступления в различных сферах деятельности:

- № 194 — таможенные пошлины и сборы, виновными признаются частные лица и коммерческие организации;

- № 198 — уклонение от уплаты налогов физическими лицами;

- № 199 — уклонение от уплаты налогов юридическими лицами;

- № 199.1 — нарушение взятых обязательств налоговыми агентами.

Все четыре пункта объединяет общий итог противоправных действий: недополучение госбюджетом определённой денежной массы.

Статья 194 УК РФ от 13.06.1996 N 63-ФЗ (ред. от 19.02.2018)

Статья 198 УК РФ от 13.06.1996 N 63-ФЗ (ред. от 19.02.2018)

Статья 199 УК РФ от 13.06.1996 N 63-ФЗ (ред. от 19.02.2018)

Статья 199.1 УК РФ от 13.06.1996 N 63-ФЗ (ред. от 19.02.2018)

Объект правонарушения

В отношении данных преступлений объектом считаются отношения в финансовой сфере, касающиеся формирования госбюджета и внебюджетных фондов. Здесь можно выделить два основных понятия:

- налог — безвозмездный платёж индивидуального характера, который взимается с частных лиц и организаций;

- налоговый сбор — обязательный взнос, являющийся предметом финансовых отношений между плательщиком и государством.

Налогоплательщиками считаются все лица, которые обязаны уплачивать налоги с полученной финансовой прибыли. Таким образом, объектом преступления можно считать налоги:

- подоходные;

- на имущество;

- таможенные сборы;

- обязательные пошлины.

Следовательно, совершённым преступлением являются противоправные действия в этих сферах, совершенные вопреки действующему законодательству. В свою очередь, такие злодеяния подразделяются на 2 формы: по злому умыслу и неосторожности, что предполагает различные меры ответственности.

Объективная сторона

Объективной стороной совершенного преступления принято считать злонамеренное уклонение налогоплательщика от уплаты положенных налогов либо включение в декларацию недостоверных сведений с целью сокрытия доходов.

Налоговые декларации должны предоставляться в налоговые организации по месту регистрации плательщика не позднее 30 апреля каждого года. Несвоевременное предоставление отчетной документации может классифицироваться как бездействие, что также предполагает определенные меры ответственности.

Субъективная сторона

Здесь принимается во внимание умысел, который определяет степень ответственности обвиняемого. Вообще, субъективной стороной данных преступлений являются умышленность и неосторожность. В первом случае, обвиняемый чётко осознаёт, что совершает противоправные действия либо намеренно бездействует, позволяя совершаться преступлению. Во втором, виновник не осознаёт последствий либо рассчитывает их избежать.

Поэтому при расследовании таких дел надлежит установить, что к ответственности привлекается именно непосредственный виновник, который действовал осознанно и полностью отдавал отчет своей противоправной деятельности.

Способы уклонения

Существуют такие действия, которые можно классифицировать в качестве совершенного преступления:

- сокрытие объектов;

- сокрытие денежных средств;

- проведение скрытых операций с целью уменьшения налогового бремени;

- сокрытие части финансового оборота компании;

- проведение фиктивных финансовых операций с целью сокрытия от надзорных органов основного источника доходов.

Во всех перечисленных действиях чётко прослеживается злой умысел, что характеризует их в качестве свершившихся преступлений в налоговой сфере.

Договоры, предотвращающие двойное налогообложение

Это международные соглашения, заключенные между Россией и рядом других стран, направленные на избежание двойного налогообложения, а также предупреждающие уклонение от уплаты налогов. В упрощённом варианте, это действует так: лицо, владеющее капиталом или получающее прибыль за рубежом, облагается налогом в соответствии с действующим законодательством этого государства. При этом необходимая для этого сумма может вычитаться из налоговой ставки, которая подлежит уплате на территории России, при условии, что она не превышает величину, которая взимается в стране на аналогичный размер капитала или полученной прибыли.

С каждым государством заключается свой договор, с учётом действующего законодательства на его территории. При этом в рамках соглашения предусматривается взаимопомощь по взиманию налогов с иностранных резидентов.

Величина ущерба

Ключевой стороной в определении вины и меры наказания является размер причинённого ущерба. Уголовную ответственность предусматривает только крупный и особо крупный размер неуплаченных налогов и сборов.

В частности, в рамках статьи 199.1 крупным размером считается налоговая задолженность за 3 финансовых года, превышающая сумму 5 000 000 рублей. Под особо крупным размером подразумевается задолженность за аналогичный отчетный период, но сумма увеличивается до 15 000 000 рублей.

Расследование налоговых преступлений: доказывание

Налоговые и экономические преступления, ответственность за которые предусмотрена ст. 198 УК РФ, ст. 199 УК РФ признаются таковыми только в случае, если такое деяние совершено преднамеренно, с прямым умыслом, в частности, с целью полной или частичной неуплаты налогов и сборов. Также следует учитывать, что основанием (для налоговых органов) направления материалов налоговой проверки в отдел следственных органов по налоговым преступлениям является установление виновности конкретного лица. Умышленный характер каждого из видов рассматриваемых налоговых преступлений устанавливается на основании косвенных доказательств, и чаще всего это связано с отсутствием прямых доказательств, таких как: показания свидетелей; документы, подтверждающие фактические намерения виновника; файлы ведения «черной бухгалтерии». В следственной практике, умысел виновного лица на совершение налогового преступления доказывается совокупностью обстоятельств его совершения. Процессуальной оценке при расследовании налоговых преступлений, в свою очередь, подлежат выявленные обстоятельства, их взаимозависимость и взаимосвязь.

Одной из существенных проблем в борьбе с налоговыми преступлениями, с которыми сталкиваются правоохранительные органы, является доказывание умысла виновного налогоплательщика. С позиции налоговой службы об умышленных действиях налогоплательщика свидетельствуют установленные факты юридической, экономической и иной подконтрольности, в том числе на основании взаимозависимости спорных контрагентов проверяемому налогоплательщику, а также установленные факты осуществления транзитных операций между взаимозависимыми или аффилированными лицами взаимосвязанных хозяйственных операций, в том числе обстоятельства, свидетельствующие о согласованности действий участников хозяйственной деятельности.

Уклонение от налоговых выплат

Согласно статье № 199, любое лицо, признанное налогоплательщиком обязано предоставлять декларацию о доходах. Любое уклонение от обязательств, в том числе включение в налоговую отчетность заведомо ложных сведений карается по закону.

Состав преступления

Совершённое преступление определяется следующими признаками:

- обвиняемый не подает налоговую декларацию либо включает в отчётность недостоверные сведения с целью сокрытия истинного размера доходов.;

- следствием совершенных действий является не поступление в казну определенных сумм;

- размер сокрытых налогов причисляется к крупному и особо крупному размеру.

Данные пункты подразумевают злой умысел и осознанность совершения противоправных действий, следовательно, предполагают уголовную ответственность.

Размеры сумм, которые влекут уголовное наказание

Как уже упоминалось, ответственность наступает лишь в тех случаях, когда предполагается ущерб в крупных и особо крупных размерах. Если речь идёт о неуплате налогов, уголовная ответственность наступает с 5 000 000 рублей, полученных за 3 финансовых года, при условии, что задолженность составляет более 25% от положенных к уплате сумм.

Если составом преступления является сокрытие имущества, облагаемого налогом, порогом ответственности становится сумма в 250 000 рублей.

Когда по результатам проведённой проверки обнаруживается недоимка, превышающая приведённые значения, возбуждается уголовное дело.

Как избежать ответственности

Уголовное преследование не предполагается, если размер неуплаченных налогов ниже обозначенных порогов. В этом случае, виновные подлежат административному взысканию, которое предполагает денежный штраф в установленном размере.

Важно! Образовавшуюся задолженность придется закрывать в любом случае, со всеми накопившимися штрафами и пени за период просрочки.

Указание в декларации заведомо ложных сведений

Ещё одно уголовно наказуемое налоговое преступление, которое может совершить юридическое лицо, описывается в статье 199 УК РФ как «включение в налоговую декларацию или такие документы заведомо ложных сведений». Под словосочетанием «такие документы» в данном случае подразумеваются те документы, которые служат обоснованием для исчисления и уплаты налогов.

Чтобы вы лучше понимали, указание каких ложных сведений может привести к привлечению юридического лица к уголовной ответственности, проиллюстрируем данный вид налоговых преступлений примером из судебной практики.

: постановление Президиума Верховного суда республики Татарстан от 3 мая 2021 года № 44-Г-60.

В ходе судебного разбирательства был доказан факт составления руководителем организации фиктивных договоров, на основе которых составлялись счета-фактуры и другие документы бухгалтерского учёта. После этого заведомо ложные сведения из этих документов указывались в налоговых декларациях по НДС и налогу на прибыль.

Важное значение в этом деле имел сам факт умышленного составления фиктивных договоров. Ведь очевидно, что лицо, составлявшее такие документы, вряд ли могло не знать, что это повлечёт за собой указание в декларациях ложных сведений. И как следствие – неуплату налогов.

: привлечение руководителя организации к уголовной ответственности.

Наказание

Согласно статье 199, виновные в неуплате налогов в крупном размере могут быть оштрафованы на сумму до 300 000 рублей либо приговариваются к принудительным работам сроком до 24 месяцев. Кроме этого, здесь предполагается тюремное заключение до 2-х лет с ограничением заниматься определённым видом коммерческой деятельности на 3 года.

Если речь идет о причинении ущерба в особо крупных размерах или преступление совершается организованной группой лиц, штраф увеличивается до полумиллиона рублей, срок содержания под стражей остается неизменным: до 2-х лет.

Методы противодействия

В настоящее время, государство предпринимает такие шаги по предупреждению налоговых преступлений:

- изменение правовой базы с целью перекрытия легальных лазеек для совершения махинаций;

- ужесточение мер ответственности;

- работа над улучшением деятельности контролирующих организаций.

В целом, профилактические меры призваны стабилизировать финансово-экономические отношения внутри страны, и обеспечить приток налоговых средств в бюджет в полном объёме.

Сроки давности

Согласно действующему законодательству, виновные не могут привлекаться к уголовной ответственности, если с момента совершения преступления в финансовой сфере прошло более 3-х лет. При условии, что в противоправных действиях не прослеживается отягчающих обстоятельств.

Видео на тему налогообложения

В 2020 году впервые почти каждая выездная налоговая проверка стала сопровождаться доследственной полицейской проверкой, а в половине случаев – возбуждением уголовного дела:

То есть при сокращении ВНП с 2015 года в 5 раз, количество доследственных проверок сократилось только в 1,8 раза. Что это означает на практике, как влияет на результаты комиссий по легализации налоговой базы и перспективы обжалования результатов ВНП в суде и насколько реальный риск быть привлеченным к уголовной ответственности за налоговые преступления – в нашей новой статье, которая основана только на фактах и статистике ФНС, МВД, Судебного департамента ВС РФ и судебной практике 2020-2021 годов.

Зависимость количества ВНП и количества возбужденных уголовных дел и правда относительная. В соответствии с п. 9 ст. 144 УПК РФ, следователь может возбудить уголовное дело по налоговому преступлению и до получения из налогового органа заключения о нарушении НК РФ или информации о результатах мероприятий налогового контроля при наличии повода и достаточных данных.

Такие данные могут быть получены ОЭБиПК и в ходе участия в комиссиях по легализации налоговой базы. Так как такие мероприятия законодательно не регламентированы, присутствовать на них может кто угодно, при этом побуждение к уточнению налоговых обязательств далеко не всегда может заканчиваться ВНП, а поводом для возбуждения уголовного дела может быть не только заявление, но и сообщение о совершенном или готовящемся преступлении.

То есть оперативник посидел на комиссии по легализации, послушал, получил материалы предпроверочного анализа и написал рапорт об обнаружении признаков состава преступления.

Наблюдение из практики: если налогоплательщика приглашают на комиссию по легализации налоговой базы без указания конкретного времени, лучше приходить к концу рабочего дня: все устали, хотят домой, полицейские уехали.

Но центральный вопрос для возбуждения уголовного дела по налоговым составам преступления — это даже не умысел, а размер уклонения от уплаты налогов. Для ч. 1 ст. 199 УК РФ – это 15 млн.р., для ч.2 – 45 млн.р. Следует отметить, что для ИП они значительно ниже - 2,7 и 13,5 млн.р. соответственно по ч.1 и 2 ст. 198 УК РФ.

При этом считают недоимку налоговые органы и следователи по-разному: во-первых, следователей интересует прежде всего НДС и налог на имущество, поскольку для определения недоимки по налогу на прибыль, сложно устанавливать действительные налоговые обязательства, во-вторых, даже по НДС суды в уголовном процессе приходили к выводу о необходимости проведения налоговой реконструкции задолго до положительной практики ВС РФ по налоговым спорам и Письма ФНС России от 10.03.2021 N БВ-4-7/3060@.

Например, в Апелляционном постановлении Московского городского суда от 21.04.2020 № 10-7800/20 было указано, что анализ доказательств позволил суду сделать правильный вывод о том, что следствием не определен и не конкретизирован действительный размер налогов, от уплаты которых уклонился налогоплательщик, а обвинение ему предъявлено по сумме налогового вычета, выставленного фиктивным продавцом товара.

Между тем, из п. 14 Постановления Пленума ВС РФ от 26.11.2019 № 48 «О практике применения судами законодательства об ответственности за налоговые преступления» следует, что для определения размера ущерба бюджетной системе, причиненного налоговым преступлением, суд должен устанавливать действительный размер обязательств по уплате налогов, в соответствии с положениями законодательства о налогах и сборах, учитывать в совокупности все факторы, как увеличивающие, так и уменьшающие размер неуплаченных налогов, сборов и страховых взносов.

П. 1 ст. 199 УК РФ – преступление небольшой тяжести, максимальная ответственность за которое – два года лишения свободы. Так как срок привлечения к уголовной ответственности в соответствии со ст. 78 УК РФ составляет два года после совершения преступления (момент окончания преступления - фактическая неуплата налогов в установленный НК РФ срок), многие уголовные дела прекращаются по этому основанию. Но есть нюанс. Также как и при прекращении уголовного дела на основании ч. 1 ст. 28.1 УПК РФ (в связи с возмещением в полном объеме ущерба, причиненного бюджетной системе РФ в результате преступления), основание не является реабилитирующим.

И в арбитражном процессе по оспариванию результатов ВНП, суд это может припомнить, например в решении АС Тульской области от 12.03.2021 по делу А68-397/2019 суд отметил, что уголовное дело прекращено по нереабилитирующим основаниям в связи с уплатой доначисленных налогов. В постановлении о прекращении уголовного дела указано, что директор не возражал против прекращения дела, и ему разъяснены последствия прекращения уголовного дела. То есть если ты не оправдан или дело не прекращено за отсутствием состава преступления – ты признал себя виновным, зачем спорить в арбитраже? При этом упускается важный момент: одно дело арбитражный споры, другое – риск сесть в тюрьму. Ведь максимальное наказание по ч.2 ст.199 УК РФ – до 6 лет лишения свободы, а срок привлечения к уголовной ответственности – 10 лет. Отметим, что для ч.2 ст. 199 УК РФ не обязательно «набрать» 45 млн.р. доначислений, достаточно совершить преступление группой лиц (например, парой директор-бухгалтер).

Насколько велик риск? Из в года в год количество приговоров составляет около 400, количество лиц, получивших реальный срок лишения свободы колеблется от 32 до 55 на всю Россию. При этом традиционно типичный осужденный за налоговые преступления это мужчина в возрасте от 30 до 49 лет, с высшим образованием, проживающий в федеральном центре, ранее не судимый.

Таким образом, вот прямо чтобы сесть в тюрьму по налоговому преступлению – это надо постараться. Но такая задача перед государством и не стоит. В 2020 году, налогоплательщики добровольно уточнили свои обязательства на 158 млрд. р. (+22%), а в результате ВНП – на 135 млрд.р. Как говориться, выводы делайте сами. Но итак очевидно, что бороться налогоплательщики стали значительно меньше: на 17,4% сократилось количество жалоб в вышестоящие налоговые органы, на 31,2% - суды по налоговым спорам (при этом налоговики выигрывают 84% споров по удельному суммовому показателю, в абсолютных цифрах значения не приводятся).

Справедливости ради надо отметить, что обжалование результатов ВНП действительно часто не имеет смысла, поскольку его итог на 99% предопределен обстоятельствами дела и собранными доказательствами налоговых органов. Поэтому вывод, несмотря на свою банальность, один: чем раньше будут проанализированы сделки и структура бизнеса, на предмет нарушения положений ст.54.1 НК РФ, тем больше шансов не доводить дело до налогового спора, суда и возбуждения уголовного дела.

Если вы хотите оценить ваш бизнес на наличие реальных налоговых и корпоративных рисков, а также найти способы их нивелирования – эксперты Комплаенс Решения готовы оказать качественную юридическую поддержку.

Как правило, каждого налогоплательщика интересуют вопросы о том:

- За что несет ответственность руководитель/ главный бухгалтер?

- Чем закреплена налоговая ответственность руководителя и главного бухгалтера?

- Всегда ли руководитель несет ответственность?

- За что могут привлечь к ответственности руководителя?

- За что несет ответственность главный бухгалтер?

- Кто несет ответственность за достоверность сведений, указанных в декларации?

- К какой ответственности можно привлечь «бывшего» директора?

- Можно ли привлечь «бывшего» директора, если он «бросил» фирму?

- За что отвечает новый директор?

Что такое «налоговая» ответственность?

Под налоговой ответственностью принято понимать меры воздействия государственных органов за совершение налоговых правонарушений. Выявить налоговое правонарушение могут налоговые органы, Центробанк России, Росфинмониторинг, правоохранительные органы (ОБЭП, Отдел по борьбе с налоговыми преступлениями, Следственный комитет РФ) и другие.

Ответственность за неуплату или неполную уплаты сумм налогов и другие налоговые правонарушения в зависимости от вида и тяжести совершенного правонарушения предусмотрена:

- Налоговым Кодексом РФ (НК РФ);

- Кодексом об административных правонарушениях РФ (КоАП РФ)

- Уголовным Кодексом РФ (УК РФ).

Виды ответственности за неуплату налогов

Налоговая ответственность – налогоплательщикам (организациям)

Самым распространенным налоговым нарушением является неуплата или неполная уплата сумм налогов, за что предусмотрена ответственность в виде штрафа в размере 20 процентов от неуплаченной суммы налога (ст. 122 НК РФ).

Именно к этой ответственности в 90% случаев привлекаются компании (налогоплательщики) налоговым органом по итогам камеральных и выездных налоговых проверок. И здесь не имеет значения - было ли правонарушение совершено умышленно или по неосторожности.

Административная ответственность – должностным лицам

Налоговая административная ответственность в виде штрафов за правонарушения в области налогов и сборов предусмотрена главой 15 КоАП РФ, и применяется к должностным лицам налогоплательщика – генеральному директору, главному бухгалтеру, как правило, одновременно с ответственностью по Налоговому Кодексу РФ.

Уголовная ответственность за неуплату налогов

Уголовная ответственность за неуплату налогов установлена ст. 199 УК РФ и наступает за существенные для государства суммы недоимки по налогам. Крупным признается такой размер неуплаты, когда сумма неуплаченных налогов на протяжении трех лет подряд превышает два миллиона рублей, при условии, что доля неуплаченных налогов превышает 10 процентов подлежащих уплате сумм налогов, либо превышающая шесть миллионов рублей.

При этом в настоящее время возбудить уголовное дело и привлечь к ответственности за уклонение от уплаты налогов возможно только после получения материалов, которые направлены налоговыми органами в соответствии с налоговым законодательством для решения вопроса о возбуждении уголовного дела.

В ряде случаев, умышленные действия по уклонению от уплаты налогов могут быть квалифицированы по ст. 159 УК РФ «Мошенничество».

Данная статья предусматривает ответственность за мошенничество, то есть хищение чужого имущества или приобретение права на чужое имущество путем обмана или злоупотребления доверием и часто используется правоохранительными органами при расследовании дел, например, о незаконном (схемном) возмещении НДС.

Специфика данной статьи заключается в том, что она не требует каких-либо сообщений от налоговых органов, а проверка может начаться на основании рапорта сотрудника правоохранительных органов.

Однако, даже в этом случае, привлечение к ответственности за неуплату налогов не происходит моментально.

Правоохранительные органы должны пройти процедуру доследственной проверки, по ее итогам возбудить уголовное дело, передать материалы в суд и только затем суд может привлечь к уголовной ответственности.

Уголовная ответственность наступает в виде существенных штрафов либо лишения свободы.

Кого могут привлечь к уголовной ответственности?

Круг лиц, которые потенциально могут нести уголовную ответственность достаточно широкий

- должностное лицо - руководитель организации (генерального директора)

- главный бухгалтер;

- бухгалтер (при отсутствии в штате должности главного бухгалтера), в обязанности которых входит подписание отчетной документации, представляемой в налоговые органы, обеспечение полной и своевременной уплаты налогов и сборов;

- иные лица, если они были специально уполномочены органом управления организации на подписание отчетной документации;

- лица, содействующие неуплате налогов (финансовый директор).

Порядок расчет недоимки по налогам для привлечения к ответственности

Каким образом будет рассчитана недоимка в ходе налоговой проверки – наглядно продемонстрируем на условном примере.

Предположим, было перечислено 10 000 000 рублей (в том числе НДС) на расчетный счет организации, которую налоговые органы в ходе налоговой проверки посчитали недобросовестным контрагентом («однодневкой»).

Для компаний на общей системе налогообложения (с НДС), размер доначислений составит:

- НДС в размере 1 525 424 рубля (из расчета 10 000 000 /118 * 18)

- Налог на прибыль в сумме 1 694 916 (из расчета (10 000 000 – 1 525 424 (НДС))* 20%

- Штрафные санкции в размере 644 068 (Из расчета 1 525 424 + 1 694 916)

- Пени в размере 1/300 ставки рефинансирования, или около 10% от суммы доначисленных налогов за год.

Итого размер неуплаченных налогов (недоимки): 3 220 340 рублей = 1 525 424 + 1 694 916

Учитывая итоговую сумму недоимки по налогам в размере 3 220 340 рублей. Таким образом, на рассмотренном примере действия должностных лиц компании (руководителя, главного бухгалтера) формально подпадают под признаки состава налогового преступления, предусмотренного ч. 1 ст. 199 УК РФ, предусматривающую уголовную ответственность за уклонение от уплаты налогов.

Порядок привлечения к налоговой, административной и уголовной ответственности

Процедура привлечения лица к ответственности за неуплату налогов достаточно формализована, и носит строго регламентированный характер.

Так, до момента обжалования в суд результатов налоговой проверки, налоговые органы должны рассмотреть возражения налогоплательщика, вынести на их основании обоснованное решение, которое должно вступить в законную силу.

Таким образом, даже после получения первых результатов налоговой проверки, у налогоплательщика имеется возможность качественно подготовиться к предстоящим спорам с налоговым органом, представить обстоятельную позицию в следственный орган, проводящему проверку по материалам налоговой инспекции, а также предпринять комплекс мер по недопущению блокирования финансово-хозяйственной деятельности предприятия.

Что делать, если есть вероятность привлечения Вас и Вашей компании к ответственности?

Обратитесь за квалифицированной помощью к налоговому адвокату. Чем раньше будут привлечены к процессу профессиональные налоговые юристы и опытные в таких вопросах адвокаты, тем эффективнее будет помощь: налоговая ответственность может быть снижена, либо вовсе Вас освободят от налоговой или уголовной ответственности.

Не пытайтесь решить данный вопрос самостоятельно. Зачастую, излишняя самоуверенность либо непродуманные действия могут лишь усугубить ситуацию. Обратитесь к нам, и мы бесплатно проведем анализ сложившейся ситуации, и предложим оптимальные и самые эффективные способы защиты Ваших интересов от претензий налоговых и следственных органов. С нами Вы сможете почувствовать себя уверенно!

Защита прав и интересов наших клиентов осуществляется налоговыми адвокатами и юристами по налоговому праву. Налоговые юристы и адвокаты ААБ «Абрамов, Рульков и партнеры» имеют долгий опыт работы в контролирующих и правоохранительных органах на руководящих позициях, и обладают соответствующими правовыми статусами (адвокатское удостоверение), что позволяет обеспечить наиболее эффективную и надежную защиту Ваших интересов во всех государственных органах.

В нашей компании ведущим специалистом по вопросам защиты прав налогоплательщиков (их должностных лиц), связанным с налоговыми правонарушениями и преступлениями, является Черненко Роман Васильевич.

Черненко Р. В. получил большой опыт работы в данной сфере, начав курировать еще деятельность налоговой полиции, затем службы по экономическим и налоговым преступлениям.

После многолетней работы в правоохранительных органах Черненко Р. В. успешно работает в Арбитражном адвокатском Бюро «Абрамов, Рульков и партнеры» в качестве адвоката, профессионально защищая права и законные интересы руководителей компаний на стадии доследственных проверок, в предварительном следствии, а также в судах разных инстанций при уголовном преследовании за уклонение от уплаты налогов.

Информация об адвокатском удостоверении Черненко Р.В.: Удостоверение № 10703, выдано Главным управлением Министерства Юстиции РФ по г. Москве. Дата выдачи 05.04.2010 г.

Его знания и опыт работы в правоохранительных органах обеспечивают наиболее эффективную защиту прав налогоплательщиков и надежное их представительство на всех стадиях уголовного преследования, зачастую делая невозможным направление дела в суд и привлечение к уголовной ответственности.

Налоговая ответственность и ответственность за неуплату налогов полностью "лежит на плечах" налогоплательщиков, но доверяя нам Вы можете не переживать за безопасное исполнение налогового законодательства.

Читайте также: