Как зарегистрироваться самозанятым росбанк

Опубликовано: 14.05.2024

Если всего 5-6 лет назад онлайн-банкинги были еще в новинку, то в 2021 году это обязательный атрибут любого современного банка. Об удобстве клиентов позаботился и Росбанк. В его личном кабинете, доступном и с компьютера, и с телефона, есть большинство привычных услуг. Выберу.ру разобрался, какие функции есть в ЛК и насколько они удобны для пользователей.

Что умеет личный кабинет

Личный кабинет Росбанка дает пользователю удаленный доступ ко множеству привычных услуг банка. Так, в браузерной версии пользователи могут:

- Просматривать баланс карт, счетов и вкладов, управлять ими, узнавать историю операций, заказывать выписки;

- Оформлять кредиты и совершать ежемесячные платежи по ним, погашать их досрочно полностью или частично, просматривать предодобренные займы;

- Заказывать справки и документы с выдачей в отделении банка;

- Оплачивать квитанции (ЖКХ, связь, налоги и штрафы);

- Создавать шаблоны и расписание платежей, подключать автоплатежи;

- Переводить деньги клиентам Росбанка и других финансово-кредитных организаций;

- Оформлять платежные поручения в пользу юридических лиц;

- Блокировать утерянные карты, заказывать и активировать новые;

- Управлять уведомлениями, менять данные для входа.

Мобильное приложение

Существует два приложения Росбанка – РОСБАНК, существующее с 2017 года, и Rosbank EVO, запущенное в декабре 2020 года. Функционально они очень похожи на браузерный ЛК, но более просты в использовании благодаря дружелюбному и эстетичному интерфейсу и способу авторизации.

Оба приложения скачиваются в AppStore или PlayMarket.

Как зарегистрироваться в личном кабинете Росбанка

Если у вас нет счета в Росбанке или не оформлена кредитная/дебетовая карта, получить доступ к личному кабинету не получится. Дело в том, что весь сервис интернет-банкинга изначально придуман для действующих клиентов организаций, поэтому одним email, номером телефона и паролем здесь обойтись нельзя – при регистрации всегда запрашиваются реквизиты актуального счета/карты.

Зарегистрироваться в ЛК можно самостоятельно. Есть четыре способа, о них далее.

На сайте

Если у вас под рукой есть карта или реквизиты счета, зарегистрироваться в ЛК можно самостоятельно. Для этого просто зайдите на сайт Росбанка (rosbank.ru) и найдите на главной странице вверху кнопку «Росбанк Онлайн». Далее:

- Выберите пункт «Частным лицам» – самостоятельная регистрация доступна пока только для физлиц;

- На новой странице нажмите кнопку «Зарегистрироваться»;

- Введите реквизиты карты или счета и свой номер телефона;

- Дождитесь СМС для подтверждения операции.

Получите логин на новой странице, а временный пароль придет на указанный вами номер. Присланную комбинацию лучше сразу изменить на более сложную и длинную и никому не говорить.

В банкомате

Если у вас есть карта Росбанка, вы можете воспользоваться любым его банкоматом для регистрации. Схема следующая:

- Вставьте карту в устройство и введите пин-код;

- Найдите в меню «Получение пароля для интернет-банка».

На ваш телефон придет код подтверждения операции. Введите его в банкомате. После этого вы получите чек с данными для входа.

В офисе банка

Зарегистрировать ЛК вам может менеджер Росбанка при первом оформлении карты, счета или вклада. Он выдаст логин и временный пароль, который лучше сменить при первом самостоятельном входе.

Если при оформлении карты вам не зарегистрировали личный кабинет, а сами вы заниматься этим по каким-то причинам не хотите или не можете, придется еще раз прийти в отделение банка. Не забудьте паспорт, карту или договор вклада.

По телефону

Еще один способ подключения – горячая линия Росбанка. Позвоните по номеру 8 (800)−200−54−34 (бесплатно по России) или +7 (495)−789−88−77 (из любой точки мира). Скажите оператору, что хотите подключить интернет-банк, и сообщите кодовое слово, далее следуйте подсказкам. Когда все будет сделано, вам придет сообщение с логином и временным паролем.

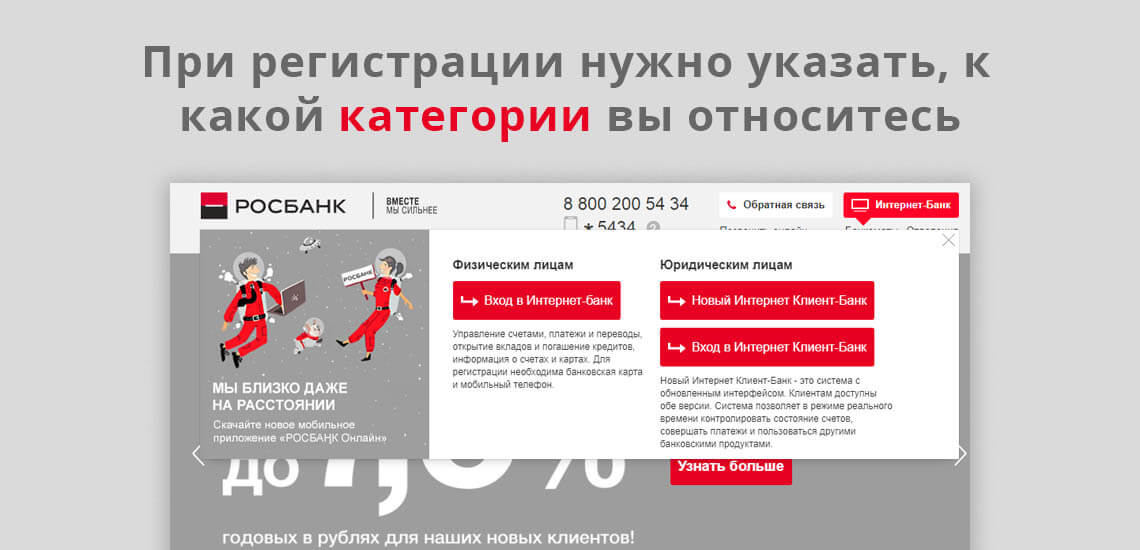

Пара логин-пароль получена, значит, можно начать пользоваться банкингом. Росбанк разработал два личных кабинета: отдельно для физических и юридических лиц. На главной странице сайта или приложения банка выберите нужный вам ЛК, введите логин, пароль и укажите код подтверждения авторизации, который придет в СМС (если у вас подключена функция двухфакторной аутентификации). После этого можно начать работу с ЛК.

Как восстановить доступ к кабинету

Если вы забыли логин или пароль от ЛК, восстановить их будет просто. Сделать это можно и в веб-версии сайта, и в приложении.

Для частных лиц

Перейдите на страницу авторизации. Если вы забыли логин, кликните на соответствующую ссылку и в появившейся форме введите реквизиты карты или счета, а также ваш номер телефона. Следуйте дальнейшим подсказкам сайта, а чтобы завершить процедуру, введите код подтверждения.

Восстановление пароля также доступно на странице авторизации. Найдите ссылку «Забыли пароль?», дождитесь кода подтверждения и придумайте новую комбинацию цифр и букв.

Для юридических лиц

На странице авторизации найдите ссылку «Забыли логин или пароль?». Далее потребуется ввести свой мобильный телефон и кодовое слово. Если не помните, найдите договор обслуживания с банком или позвоните в службу поддержки.

Дополнительная безопасность

Личный кабинет дает доступ ко всем вашим финансам. Защитите их, подключив двухфакторную аутентификацию в разделе «Безопасность» вашего профиля. Тогда при входе в ЛК вам будет приходить одноразовый код на указанный при регистрации номер телефона. Без него войти не получится.

Техническая сторона – это основа безопасности. Однако вы и сами можете позаботиться о сохранности своих кровных, соблюдая простые правила и используя наши лайфхаки. Вот они:

- Никому не сообщайте данные для входа, не храните их в кошельке, телефоне или, например, на обратной стороне карты.

- Создавая пароль, убедитесь, что он неочевидный (например, qwerty или Имяпитомца1234 явно будет легко подобрать) и при этом легко запоминается.

- Если ничего сложного не получается придумать, воспользуйтесь любым сайтом – генератором паролей.

- Если вы работаете в личном кабинете с компьютера, заходите на сайт только из своих закладок. Если же вам пришлось переходить из результатов поиска, то убедитесь, что в адресе личного кабинета нет лишних символов или их замены. Например, в мошеннических ссылках буква l может быть заменена на 1, а буква «О» – на обычный ноль.

- Не переходите со ссылок, указанных в сообщениях и писем от неизвестных отправителей. Часто злоумышленники полностью копируют дизайн сайта, но при этом подменяют привычные пользователю процессы и крадут ваши средства.

- Не забывайте и об антивирусах. Установите их на компьютер и на телефон и регулярно обновляйте – в каждом обновлении разработчики добавляют способы защиты от новейших вирусов.

Наконец, для расчетов через интернет лучше использовать виртуальные карты. Такую можно заказать в личном кабинете – она мгновенно появится в вашем интернет-банке. Переводите на нее ровно столько, сколько требуется для оплаты покупки.

Преимущества личного кабинета Росбанка

Главный плюс интернет-банкинга – круглосуточный доступ к услугам банка и управлению своими деньгами из любой точки мира. Но на этом плюсы не заканчиваются. Клиентам доступны:

- управление счетами в любое время из любой точки мира;

- оплата счетов ЖКХ и связи, переводы – без комиссии;

- мгновенное зачисление при оплате кредитов;

- конвертация валют по более выгодному курсу;

- оформление многих услуг без визита в офис – открытие счетов, заказ карт и т. д.

Наконец, вишенка на торте – ЛК Росбанка полностью бесплатный. Чтобы пользоваться им, достаточно иметь карточку или счет в банке и зарегистрироваться подходящим способом.

Для налоговых резидентов в России существует особенный режим налогообложения – налог на профессиональный доход. Налоговая ставка при таком режиме весьма низкая – всего 4% при работе с физическими лицами, и 6% при работе с юридическими лицами.

Рассказывать, кто может воспользоваться этим налоговым режимом, в рамках этой статьи не будем. Ниже статья для тех, кто уже принял решение вступить в этот налоговый режим, прочитал все условия и уверен, что этот режим работы и налогообложения ему выгоден. Ниже расскажем, как максимально легко и быстро получить статус «самозанятого». Для этого не нужно посещать налоговую лично – все происходит через интернет.

Способы регистрации

Существует 3 простых способа зарегистрироваться в этом налоговом статусе онлайн:

- через ИНН;

- через телефон;

- через портал «Госуслуги».

Ниже опишем пошаговую инструкцию, как зарегистрироваться в качестве самозанятого, используя свой аккаунт на «Госуслугах».

Пошаговая инструкция регистрации через «Госуслуги»

Заходим на сайт «Мой налог» lknpd.nalog.ru , видим варианты регистрации и входа, выбираем «Госуслуги» и «Зарегистрироваться» :

Выходит приветственное сообщение от сервиса, читаем и нажимаем «Далее» :

Появляется уведомление о согласии на обработку персональных данных. Нажимаем две галочки согласия и далее можно продолжить, нажимаем кнопку «Согласен» :

На следующем этапе выходит «Предупреждение» . Пугаться не нужно – сняться с самозанятости можно также легко, как и оформить её. Если точно хотим стать самозанятыми, нажимаем «Согласен» :

На этом этапе происходит интеграция с сервисом «Госуслуг», который перенаправит на «Личный кабинет налогоплательщика» (такой кабинет есть автоматически у всех, кто платит налоги в Российской Федерации).

Далее происходит интеграция с ИНН. Для этого нужно привязать «Личный кабинет налогоплательщика» к системе «Мой налог» . Нужно ввести номер телефона и код, который придет на него:

Подойдет только российский действующий номер телефона, начинающийся на «+7». На следующем этапе выбирается «Регион ведения деятельности» . Если деятельность ведется удаленно, то можно указать как регион нахождения самозанятого, так и регион нахождения клиента:

Сразу поясним – сменить регион можно только один раз в год, поэтому четко определяем для себя, в каком регионе ведем деятельность. Если регионов несколько – выбираем один, какой больше нравится.

Готово. Интерфейс сам уведомит налоговые органы – никуда ничего не нужно нести:

Нажимая «Начать работу» , мы попадаем в личный кабинет, он выглядит так:

В правом верхнем углу будет «маячить» одно новое сообщение с приветствием от сервиса. Вы зарегистрированы в качестве самозанятого!

Дальнейшее взаимодействие с сервисом и налоговой

Дальнейшее взаимодействие с налоговыми органами выглядит так:

- Самозанятый выполняет свою работу.

- Клиент(ы) оплачивают данную работу на карту или банковский счет.

- Только после поступления оплаты на банковский счет (не после приёмки, не после устного обещания, а именно после поступления) самозанятый самостоятельно в приложении «Мой налог» (веб-версия, или мобильное приложение – не важно) указывает сколько он заработал.

Покажем на примере веб-версии:

-

Заходим в приложение «Мой налог» в раздел «Выручка»:

Нажимаем «Добавить продажу» :

Указываем конкретно поступившую сумму на банковский счет/карточку. Ничего не додумываем – если пришло на карточку 1001,81 рубля, указываем: 1001 рубль 81 копейка.

Крупные банки нацелены на упрощение жизни своих клиентов и для этого разрабатывают дистанционные способы проведения операций со своими банковскими счетами. Как правило, разрабатывают две версии для управления через сеть: для компьютеров и мобильных телефонов. Росбанк входит в ТОП-20 крупнейших банков страны и стремится улучшать свои позиции на рынке.

По качеству удаленного доступа, степени защиты данных и перечню оказываемы услуг занимает прочные позиции в РФ. Бробанк узнал, как подключить Росбанк интернет-банкинг, какими преимуществами обладает дистанционный сервис и как обезопасить финансовые данные при проведении транзакций онлайн.

| Кред. лимит | 1 000 000 Р |

| Проц. ставка | От 25.9% |

| Без процентов | До 62 дней |

| Стоимость | От 0 руб. |

| Кэшбек | До 10% |

| Решение | 1 день |

Способы подключения

Для удобства клиентов Росбанк предлагает 4 варианта подключения интернет-банкинга:

- Позвонить на горячую линию 8800 200 5454.

- Запросить пароль через официальный сайт банка.

- Подключить при помощи терминала или банкомата, последовательность такая же как и через сайт.

- Обратиться в любое отделение банка к обслуживающему специалисту с паспортом.

Первые три способа подходит для тех физических лиц, которые уже прошли регистрацию в банке. Им были открыты счета и заключен договор на банковское обслуживание. Тем же, кто никогда ранее не обращался в Росбанк, понадобится подойти лично в отделение, чтобы пройти процедуру регистрации и идентификации личности. При себе должен быть внутренний паспорт гражданина РФ или любой другой заменяющий его документ, который утвержден внутренним регламентом банка и подходит для этой цели.

Когда получен логин и пароль можно настраивать интернет-банкинг Росбанка. Для многих клиентов удобнее одновременно использовать два варианта:

- десктопную версию, вход в которую происходит через официальный сайт и с любого устройства подключенного к интернету;

- мобильное приложение — интернет-банк, разработанный для пользователей смартфонов и планшетов, которые работают на базе Андроид или iOs.

При входе с сайта потребуется указать, к какой категории относится клиент к частным или юридическим лицам. После этого последовательность шагов такая:

- Указываем в открывшейся форме номер своей банковской карты из 16-ти знаков с ее лицевой стороны.

- Вводим номер телефона, который был прикреплен к карте при регистрации в банковском офисе.

- Вписываем имя и фамилию, в точности так, как они указаны на лицевой стороне пластиковой карты внизу под ее номером.

- На телефон поступит уведомление, вводим его в заданное поле и подтверждаем дважды паролем, который придумываем самостоятельно.

- Система автоматически присвоит логин, который можно будет изменить при первом входе в свой кабинет.

Если уведомление на телефон не приходит больше 3-х минут, то можно обратиться на горячую линию Росбанка за помощью оператора.

Начало работы

После регистрации в личном кабинете можно продолжать пользоваться версией с официального сайта Росбанка или установить одновременно мобильную версию на свой смартфон. Для этого достаточно скачать приложение в GooglePlay и AppStore.

Подтверждать операции, которые проводятся в интернет-банкинге Росбанка можно тремя способами:

- СМС-кодами, которые приходят на авторизованный номер мобильного телефона.

- Картой одноразовых паролей, которую можно заказать в отделении банка. На ней нанесено фиксированное количество кодов. Когда они заканчиваются, понадобится повторно обратиться в офис и получить другую.

- С помощью токен-ключей. Это специализированное USB-устройство, которое самостоятельно генерирует новые коды на вход в систему.

Последний вариант гораздо чаще используют юридические лица, которые могут входить в свой рабочий кабинет с разных устройств. Это наиболее дорогой, но и самый защищенный способ. За него взимается дополнительная банковская комиссия.

Преимущества личного кабинета для пользователей

Главное преимущество онлайн-банкинга — в его круглосуточной доступности. Но помимо этого пользователей мобильного банка от Росбанка привлекают дополнительные выгоды от безналичной работы в системе:

- оплата услуг провайдеров и мобильных телефонов, а также штрафов, налогов и платежей за ЖКХ проходит бесплатно;

- перевод с карты на карту или со счета на счет происходит в реальном времени и, если происходит между клиентами, которые оба обслуживаются в Росбанке, то это занимает минуты;

- конвертация валют иногда предлагают по более выгодному курсу, чем в обменно-валютных кассах;

- онлайн открытие счета для вклада и его пополнение, продление или расторжение напрямую в кабинете;

- контроль операций по кредитным счетам и доступ к информации о сроках следующего платежа и сумме остатка к выплате по займу.

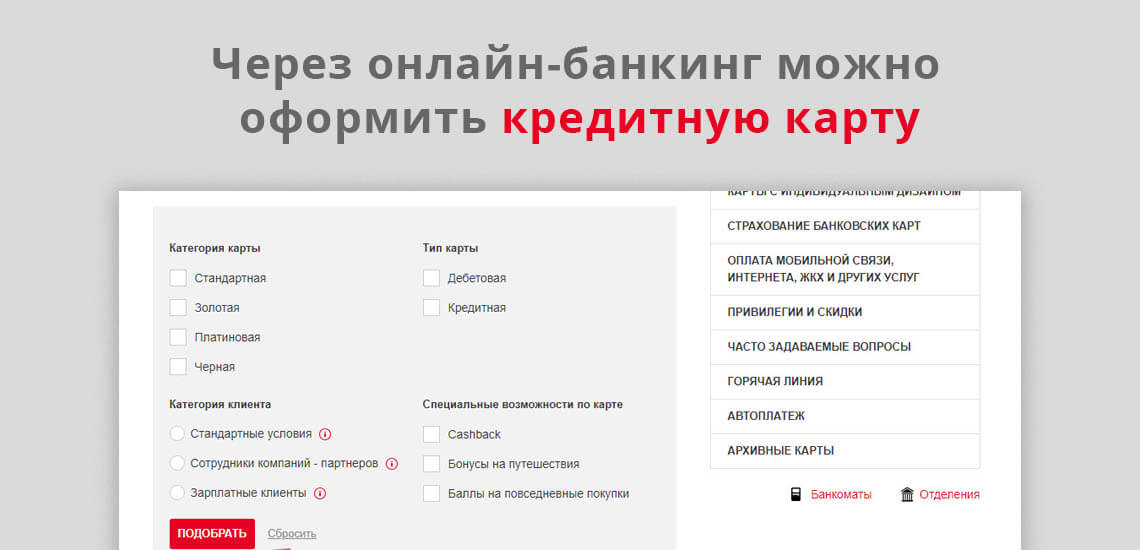

Доступ к интернет-банку предоставляется для клиентов Росбанка без комиссии. Подключается услуга тоже бесплатно. Здесь же можно просматривать все операции, проводимые по кредитным картам Росбанка.

| Кред. лимит | 2 000 000 Р |

| Проц. ставка | 23,9% |

| Без процентов | 62 дня |

| Стоимость | 0 руб. |

| Кэшбек | 1-10% |

| Решение | 1 день |

| Кред. лимит | 2 000 000 Р |

| Проц. ставка | 23,9% |

| Без процентов | 120 дней |

| Стоимость | 0 руб. |

| Кэшбек | Нет |

| Решение | 1 день |

| Кред. лимит | 1 000 000 Р |

| Проц. ставка | От 25.9% |

| Без процентов | 120 дней |

| Стоимость | От 0 руб. |

| Кэшбек | Нет |

| Решение | 1 день |

Тарифы

Пользователи личного кабинета и мобильного приложения проводят платежи по отдельным тарифам. Они отличаются от комиссий, предусмотренных в кассах банка.

Услуга

Тариф или установленный лимит

Перевод средств между картами Росбанка

Зачисление средств, отправленных с карт других банков-эмитентов

Перевод денег с картсчетов Росбанка держателям карт других эмитентов

1,5 %, минимально 49 рублей

Отправка средств на карту Росбанка за одну операцию

До 100 000 рублей

Отправка средств на карту Росбанка за месяц

До 600 000 рублей

Перевод средств на карту другого банка за одну операцию

Дополнительный сервис для пользователей Личного кабинета от Росбанка

При переводе средств близким и родным разработан специальный сервис — система быстрых платежей. Деньги отправляются как внутри Росбанка, так и на счета открытые в других кредитно-финансовых учреждениях. Для этого отправителю понадобится только номер телефона получателя, который привязан к его банковскому счету.

Преимущества системы быстрых платежей от Росбанка:

- За отправку средств с отправителя не снимается никакая комиссия, вне зависимости от банка-получателя. При этом при зачислении средств, возможно, будет снята какая-то сумма, установленная другим учреждением, что следует выяснить заранее.

- Деньги попадают на сет получателю в течение нескольких минут.

- Доступ к системе быстрых переводов без перерывов и выходных.

Полный перечень кредитных организаций, которые подключили систему быстрых платежей можно найти на сайте rosbank. Зачисление проводится по номеру телефона получателя или через поиск абонента в списке контактов в телефонной книге отправителя.

Если отправитель и получатель оба обслуживаются в Робанке, то в мобильном приложении или в личном кабинете можно установить опцию «Любимый банк». Тогда деньги будут оправляться между абонентами без дополнительных действий по выбору учреждения-получателя.

В ситуации, когда деньги не пришли на счет по системе быстрых платежей, и при этом они были отправлены через Робснак, следует обратиться на горячую линию банка.

Какие операции доступны

В интернет-банкинге Робанка клиентам доступны все операции, кроме тех, по которым предусмотрены наличные деньги. В личном кабинет и мобильном приложении проводят:

- оплату услуг ЖКХ, штрафов, налогов;

- платежи за мобильный, телевиденье, интернет;

- просмотр выписок по всем счетам, которые открыты клиенту, в том числе и по операциям, проведенным с помощью международных, пенсионных и зарплатных карт;

- оформление заявки на выпуск виртуальной карты Росбанка, которая находится на мобильном устройстве, или перевыпуск действующей карты;

- перевод средств другим получателям внутри банка или за его пределами;

- оформление платежных поручений в пользу организаций – юридических лиц;

- подачу заявки на кредит, результат по которой, принята или отклонена, тоже будет доступен в своем онлайн-кабинете;

Настроить шаблоны и автоматические платежи, а также их удалить или приостановить можно в любой момент.

Оповещение через СМС

При установке мобильного банка от Росбанка, после входа и начала работы, клиенты часто оценивают преимущества подключения к сервису СМС-уведомлений о проводимых операциях. На смартфон владельца счета могут приходить sms такого содержания:

- снятие наличных или оплата за товар, услугу с датой, суммой расходной операции и наименованием организации, где она была проведена ;

- на поступление средств на счет: от кого, в какой валюте и объеме зачислены средства;

- напоминание о сроке наступления кредитного платежа;

- сведения о зачислении кэшбека от магазинов-партнеров;

- данные о покупке валюты при совершении конвертации в онлайн-банке;

- информация об остатке средств на счете после совершения расходной операции.

Подключить уведомления можно в личном кабинете или при помощи менеджера банка, при звонке в call-центр. За информирование с клиента списывается комиссия, которая устанавливается по тарифам банка. В разных пакетах на обслуживание стоимость отличается. В премиальных, она включается в годовую плату.

Если услуга не нужна, ее можно отключить через системы дистанционного обслуживания, горячую линию или при обращении в представительство Росбанка с паспортом.

Изменение или восстановление данных на вход

Когда утерян логин на вход или он был скомпрометирован, то надо пройти процедуру восстановления и смены данных. Для этого на странице ввода авторизационных сведений выбираем поле «Забыли пароль?»:

- вводим свои данные, те, что помним и что доступно;

- в кабинете переходим на вкладку настройки профиля;

- щелкаем по ссылке для изменения учетных данных;

- вводим номер счета или банковской карты с ее лицевой стороны;

- заполняем поле номера телефона;

- подтверждаем кодовым словом;

- сохраняем внесенные изменения.

Также помочь в смене данных на вход в интернет-банк или мобильное приложение могут в контакт-центре или в офисах Росбанка. В любом случае до внесения изменений проведут процедуру идентификации личности при помощи паспортных данных, кодового слова и другой информации по запросу сотрудника банка.

При смене номера мобильного, который использовался для авторизации операций тоже можно обратиться в колл-центр или офис Росбанка и написать заявление.

Безопасность

Для соблюдения мер безопасности при работе с дистанционными системами доступа к личным финансам менеджеры Росбанка рекомендуют соблюдать такие правила:

- Снять галочку на уведомлении запомнить данные, при входе в интернет-банк в свой кабинет с чужого устройства.

- При работе со своими данными на стороннем компьютере, планшете или ноутбуке по окончании сделать полный выход из учетной записи.

- Установить антивирусные программы, как на мобильное устройство, так и на любой компьютер, с которого совершается вход в систему интернет-банк Росбанка. Программы защиты данных должны быть лицензированными и регулярно обновляться.

- Использовать тог способ подтверждения операций, который максимально обезопасит доступ к личным финансам.

- При интернет-расчетах использовать специальные виртуальные карты или проводить проверку сайтов на благонадежность прежде, чем заполнять данные со своих кредиток.

О том, как происходит перевод средств между картами Росбанка или держателями карт других банков можно в статье портала Бробанк. Также вы можете почитать о том, как проверить баланс картсчета.

Клавдия Трескова - высшее образование по квалификации «Экономист», со специализациями «Экономика и управление» и «Компьютерные технологии» в ПГУ. Работала в банке на должностях от операциониста до и.о. начальника отдела обслуживания частных и корпоративных клиентов. Ежегодно с успехом проходила аттестации, обучение и тренинги по банковскому обслуживанию. Общий стаж работы в банке более 15 лет. treskova@brobank.ru

Комментарии: 0

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Налог на профессиональный доход — новый эксперимент от ФНС, который с 2020 года начал действовать в 23 регионах России. Стать самозанятым можно, подав заявление через мобильное приложение налоговой. Но есть и другой способ: несколько банков также предлагают удобные сервисы для регистрации. Рассказываем, как они работают.

Кто такие самозанятые

Самозанятыми называют людей, которые платят налог на профессиональный доход — 4% или 6% от заработанной суммы. Такой налоговый режим доступен:

физлицам и ИП без наёмных работников;

с годовым доходом до 2,4 миллиона ₽;

которые оказывают услуги в 23 регионах России: Москве и области, Санкт-Петербурге и области, Краснодарском крае и т. д.

Самозанятыми могут стать, например, те, кто сдаёт квартиру, делает маникюр или стрижки на дому или продаёт сделанные своими руками товары.

Некоторые банки предоставляют своим клиентам бесплатную возможность зарегистрироваться в качестве самозанятых, принимать оплату за услуги на карту банка и платить налоги через мобильное приложение. Вот список этих банков и бонусы, которые они предлагают самозанятым.

Сбербанк

Что можно получить:

регистрацию в качестве самозанятого;

обучающую платформу «Деловая среда»;

3 бесплатные консультации юриста.

Клиенты Сбербанка могут зарегистрироваться как самозанятые через приложение «Сбербанк Онлайн». В том же приложении можно будет создавать и отправлять клиентам чеки, причём при платеже на карту от физлица чек сформируется автоматически. Также можно будет увидеть и оплатить сумму налогов, которые ФНС начислит на доходы самозанятого.

Все самозанятые с пакетом услуг «Своё дело» получат цифровую карту с бесплатным обслуживанием, с помощью которой можно будет разделить доход от своего дела и другие поступления. Будет доступен онлайн-календарь для записи клиентов, где можно отмечать рабочие дни и часы и перечень услуг, — с клиентами календарём можно будет поделиться по ссылке. Также самозанятые смогут бесплатно создать сайт с помощью конструктора сайтов со встроенными шаблонами. На закрытом разделе обучающей платформы «Деловая среда» можно будет получить доступ к онлайн-курсам, видео и статьям о бизнесе. В течение трёх месяцев после регистрации в качестве самозанятого клиентам Сбербанка будут доступны 3 бесплатные телефонные консультации в сервисе «Личный юрист» по любым вопросам: деловым, частным и даже бытовым.

Альфа-Банк

регистрацию в качестве самозанятого;

круглосуточную поддержку в чате.

Зарегистрироваться как самозанятый в Альфа-Банке можно через приложение «Альфа-Мобайл».

В приложении также можно оформлять и отправлять клиентам электронные чеки и оплачивать налоги, начисленные ФНС.

Самозанятых в Альфа-Банке будут консультировать в круглосуточном чате. Также им доступны все продукты банка, например дебетовая карта с кэшбэком и процентом на остаток или накопительный счёт. В банке рассматривают возможность предоставления кредитных продуктов специально для самозанятых, рассказали в пресс-службе Альфа-Банка.

Ак Барс Банк

регистрацию в качестве самозанятого;

платный страховой полис с юридической поддержкой.

Клиенты банка могут стать самозанятыми через мобильное приложение «Ак Барс Онлайн».

Через приложение можно формировать чеки и отправлять их клиентам. Сумма налога на профессиональный доход автоматически рассчитывается в приложении, оплатить её также можно в «Ак Барс Онлайн».

Самозанятые могут получить страховой полис от страховой компании «Ак Барс Страхование» на случай потери трудоспособности и нанесения ущерба третьим лицам. Сделать это можно в офисах Ак Барс Банка. Также по полису доступна юридическая поддержка самозанятых: устные консультации по телефону, направление образца договора или документов, которые потребуются для клиентов. Стоимость полиса от несчастных случаев и болезней — 2 тысячи ₽, 3333 ₽ или 4667 ₽; страхование гражданской ответственности — 1 тысяча ₽, 1667 ₽ или 2333 ₽.

МТС Банк

регистрацию в качестве самозанятого;

скидку 30% на программы юридического сопровождения компании АПВД;

платное страхование ответственности самозанятых от Ингосстрах;

3 месяца бесплатного доступа к тарифу Personal в конструкторе сайтов Tilda Publishing;

скидки от 10% на программы страхования от Страхового дома ВСК.

Зарегистрироваться как самозанятый можно через мобильное приложение банка. Там же можно формировать электронные чеки для клиентов, отслеживать автоматический расчёт налогов и оплачивать их.

Для самозанятых доступны бонусы от партнёров МТС Банка. Юридическая компания АПВД предлагает скидки до 30% на программы сопровождения: устная и письменная правовая консультация, предоставление справочной информации, предоставление типовых договоров и т. д. Конструктор сайтов Tilda Publishing даёт бесплатный доступ к тарифу Personal на 3 месяца. Страховая компания Ингосстрах предлагает полис с защитой ответственности самозанятых перед заказчиками (стоимость годовых страховок — 990 ₽, 1890 ₽ или 2690 ₽). Страховой дом ВСК позволяет оформить со скидками 10% программы страхования «Медицина без границ», «Путешествия», «Имущество», «От несчастных случаев» и 13% — «Каско».

Веста Банк

регистрацию в качестве самозанятого;

Клиенты Веста Банка могут регистрироваться как самозанятые через собственное мобильное приложение банка. Через него же можно принимать любые платежи (в том числе через Систему быстрых платежей), формировать чеки и отправлять их клиентам.

Самозанятым доступна дебетовая карта с бесплатным обслуживанием и преимуществами: процентом на остаток на счёте (5%) и снятием до 30 тысяч ₽ в банкоматах любых банков без комиссии.

регистрацию в качестве самозанятого;

Стать самозанятым можно через личный кабинет Qiwi-кошелька.

В нём же можно будет принимать платежи (в том числе настраивать внешний вид платёжной платформы и выставлять счета по API), формировать чеки и отправлять их клиентам, платить налоги. Деньги поступают на Qiwi-кошелёк, также можно использовать банковскую карту Qiwi.

Рокетбанк

регистрацию в качестве самозанятого;

Сравнить тарифы РКО для ИП

Бонусы от электронных площадок

Некоторые электронные площадки — например, сайты по поиску работы, заказов или покупателей — также напрямую сотрудничают с ФНС. Они могут автоматически удерживать налог для уплаты, но только если самозанятый сам даст им такое поручение. Список таких площадок есть на сайте ФНС.

Вот площадки, которые предлагают бонусы самозанятым.

Яндекс.Такси

Что предлагает самозанятым водителям:

повышенный приоритет заказов;

24 часа без комиссии сервиса (по реферальному коду).

Водители-партнёры, которые зарегистрируются как самозанятые в сервисе «Яндекс.Такси» (Москва), на полгода получат повышенный приоритет и будут получать больше заказов от сервиса.

У других самозанятых водителей можно получить реферальный код. Его можно ввести в конце регистрации самозанятым водителем и получить две бесплатные схемы после первой поездки в качестве самозанятого водителя-партнёра.

Delivery Club

Что предлагает самозанятым курьерам:

приоритет в распределении смен;

выплаты чаще — раз в 10 дней.

При написании текста мы не сотрудничали с банками или компаниями. Мы посмотрели, что предлагают самозанятым банки из топ-50 по активам и из списка ФНС.

С 01.07.2020 были внесены изменения в закон о самозанятых ─ расширен список регионов, в которых можно стать плательщиком НПД (налога на профессиональный доход), теперь это вся территория РФ.

В 2020 году поддержка самозанятых заключалась в предоставлении дополнительных налоговых вычетов в размере 12130 рублей и возврате налога, уплаченного за 2019 год.

Кроме этого, Федеральный закон от 08.06.2020 № 169-ФЗ внес изменения в закон от 24.07.2007 № 209-ФЗ и приравнял самозанятых граждан к субъектам МСП (малого и среднего предпринимательства), что позволит им получать дополнительную поддержку. О том, какую именно, рассказываем в этой статье.

На какую поддержку могут рассчитывать самозанятые

Закон № 209-ФЗ предусматривает такую поддержку малого бизнеса и физлиц, которые используют спецрежим (НПД):

Финансовая ─ предоставление субсидий, бюджетных инвестиций, государственных и муниципальных гарантий по обязательствам субъектов МСП. Также в финансовую поддержку входят кредиты по льготным ставкам.

Предоставление во владение (пользование) государственного или муниципального имущества ─ от земельных участков до транспорта и инструментов. Имущество можно получить даже безвозмездно или на льготных условиях, но использовать его надо только по целевому назначению.

Информационная ─ официальные сайты, где можно узнать о действующих программах для МСП и имуществе, которое можно получить на льготных условиях.

Консультации ─ создание специальных организаций, которые будут отвечать на вопросы из разных сфер (юридические, по налогам и т.д.). Сюда же входит компенсация затрат за консультационные услуги, подтвержденные документально.

Подготовка, переподготовка и обучение работников субъектов МСП.

Закон № 209-ФЗ определяет основные направления поддержки предпринимательства, а конкретные меры устанавливают органы власти разных уровней, например:

Постановление Правительства РФ от 31.12.2020 № 2425 о том, что в 2021 году льготный кредит можно получить под 7% годовых.

Распоряжение Правительства РФ от 30.01.2021 № 208-Р с рекомендациями региональным и местным властям об увеличении мест нестационарной торговли, объектов для развозных продаж, мест на ярмарках и рынках. Такие меры нужны, чтобы больше самозанятых могло продавать продукты собственного производства.

Постановление Правительства РФ от 30.12.2018 № 1764 ─ правила получения кредита по льготным ставкам в 2019 ─ 2024 годах и возмещения банкам недополученных доходов.

Актуальная информация о доступных мерах поддержки самозанятых и других субъектов малого бизнеса есть:

Портале бизнес-навигатора МСП. Здесь можно ввести свой ИНН и получить персональные предложения;

региональных сайтах «Мой бизнес», куда можно обратиться за консультацией по программам для МСП и узнать о проводимых мероприятиях.

А в Санкт-Петербурге есть свой Фонд поддержки МСП. С поддержкой фонда можно разобраться с федеральными законами, связанными с организацией и ведением бизнеса, а также с любым режимом налогообложения.

Отличия между ИП на НПД и физлицами-самозанятыми

При изучении конкретных программ поддержки обращайте внимание, на кого они распространяются. Дело в том, что ИП ─ плательщики НПД и самозанятые, которые не являются предпринимателями находятся в разных категориях (ст.14.1 закона № 209-ФЗ). Поэтому и меры поддержки могут отличаться.

Такое разделение связано с тем, что на НПД есть возможность выбора: остаться физлицом или зарегистрироваться как ИП.

Кроме разных программ поддержки, есть и другие отличия плательщиков НПД со статусом ИП от физлиц-самозанятых:

ИП могут открыть расчетный счет и подключить эквайринг для приема платежей картами через терминал или в интернете. Подробнее об этом читайте в статье «Выгодный эквайринг для физических лиц».

Заниматься определенными видами деятельности могут только юрлица или предприниматели, например, чтобы стать водителем такси, нужно зарегистрировать ИП и получить специальное разрешение.

Если эквайринг не нужен и для выбранного бизнеса необязательно быть ИП, то можно оставаться самозанятым физлицом.

Особенности НПД

Напомним, какие права, обязанности и ограничения есть в статусе самозанятых.

Из всех существующих налоговых режимов НПД самый простой и бюджетный:

Плательщики налога на профдоход не платят НДФЛ в размере 13%, а уплата страховых взносов, в том числе пенсионных по желанию ─ перечислять их необязательно.

Чтобы оформить самозанятость, нужно зарегистрироваться в приложении «Мой налог» или в веб-версии на сайте ФНС.

Рассчитывать сумму налога ─ обязанность налоговых органов, самозанятому нужно только после получения дохода фиксировать сумму в «Моем налоге».

Можно совмещать с работой в найме.

Величина налоговых ставок НПД ─ 6% при работе с организациями, 4% ─ когда самозанятые оказывают услуги физлицам. За счет вычета, размер которого 10 тыс. руб. в год, проводится пересчет налоговых ставок на 2 и 1% соответственно.

Необязательно открывать расчетный счет ─ оплату от заказчиков можно принимать на текущий счет физлица и привязанную к нему карту.

Не нужна онлайн-касса.

Но есть и требования с ограничениями:

Годовой доход не больше 2,4 млн руб.

Продавать можно только товары собственного производства.

Каждому покупателю надо выдавать чек из приложения «Мой налог». Установлены такие сроки ─ при расчетах наличными и картой сразу после оплаты, при безналичных поступлениях на счет, например, от организаций ─ не позднее 9 числа месяца, следующего за расчетным.

Платить налог надо ежемесячно, срок уплаты НПД ─ не позднее 25 числа месяца, следующего за отчетным.

При заключении трудовых договоров ─ найме сотрудников ─ придется распрощаться с режимом самозанятости.

Нет налоговых каникул ─ периода без налоговых платежей, как, например, по некоторым видам деятельности на патенте или упрощенке.

А еще, согласно ст. 129.13, определена ответственность самозанятых за нарушения порядка и/или сроков передачи сведений о расчетах ─ сумма штрафа составляет 20% от суммы непроведенного через «Мой налог» дохода. А если то же самое произойдет в течение полугода штраф составит уже 100% от суммы расчета.

С какими вопросами поможет МТС Касса

Приходите к нам, когда надумаете сменить статус физлица-самозанятого на ИП ─ плательщика НПД, а может, поменять налоговый режим или даже открыть ООО.

Мы поможем в таких вопросах:

Бесплатная регистрация ИП и ООО в налоговой.

Выбор банка для РКО с учетом особенностей вашего бизнеса. Среди наших партнеров много банков, которые предоставляют выгодные условия по ведению расчетного счета, а также различные бонусы ─ бесплатное обслуживание, кэшбэк до 5% и бонусы до 300 тыс. руб. на развитие бизнеса.

Подключение безналичных платежей через эквайринг и систему быстрых платежей (СБП).

СБП ─ это новый способ приема безналичных оплат от покупателей по сниженной ставке до 0,4% ставке. МТС Касса интегрирована с СБП, и для приема безналичных платежей вам не понадобится терминал эквайринга

Подключение онлайн-бухгалтерии. При небольших оборотах и несложных операциях вы сможете самостоятельно вести учет в специальном сервисе и экономить на бухгалтере. С помощью шаблонов вы будете составлять документы, например, акты выполненных работ и счета на оплату, а всю отчетность для ФНС автоматически подготовит онлайн-бухгалтерия.

Выбор онлайн-кассы, если уйдете с НПД.

Итоги

Введение самозанятости позволило многим людям «заплатить налоги и спать спокойно». НПД ─ выгодный режим, при котором не надо перечислять взносы и сдавать отчетность. Главное ─ не забывать все расчеты с покупателями и заказчиками вносить в приложение «Мой налог». На основании этих официальных доходов в ФНС считают, а самозанятые уплачивают налоги.

Но надо помнить, что на НПД максимальный доход за год ─ 2,4 млн руб. После достижения этой суммы придется менять систему налогообложения, регистрировать ИП или ООО, ставить онлайн-кассу. Чтобы не тратить время на всё перечисленное, приходите к нам, мы поможем.

Остались вопросы? Обращайтесь к нашим специалистам!

Читайте также: