Как заполнить налоговую декларацию по единому налогу с ип в рб

Опубликовано: 14.05.2024

С 2019 года декларация заполняется поквартально на предстоящий квартал и сдается в МНС не позднее 1 числа квартала: не позднее 1 января, 1 апреля, 1 июля, 1 октября.

Уплата налога осуществляется при этом не поквартально, а помесячно: не позднее 1 числа каждого месяца.

Если 1 число месяца приходится на выходной или официальный праздничный день, сдать декларацию и уплатить налог необходимо не позднее следующего рабочего дня.

Например, декларацию за 1 квартал 2020 года надо сдать не позднее 3 января 2020 года.

Декларация подается "на будущее", уплата налога также осуществляется "на будущее".

Уплата налога осуществляется по ставкам исходя из вида деятельности и места осуществления деятельности. Ставки устанавливаются в приложении к налоговому кодексу и дополнительно корректируются решениями местных органов власти.

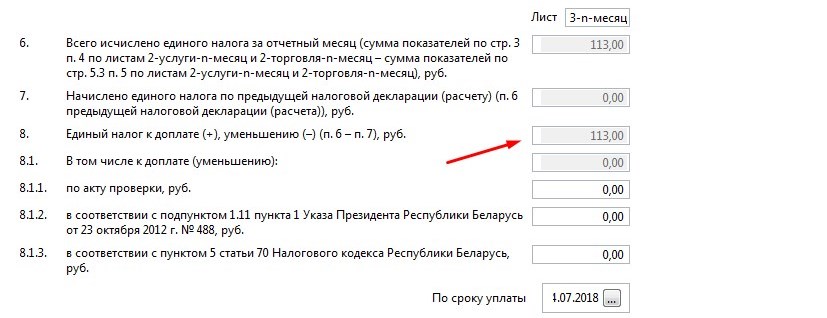

Существует правило, что если выручка ИП за квартал в 40 раз превышает сумму уплаченного налога, с суммы превышения необходимо производить доплату 5%. Поэтому, сдавая декларацию "на будущее", мы одновременно отчитываемся за "прошлый" квартал. Так, сдавая декларацию 1 января 2020 года, необходимо отчитаться по размеру выручки и доплате 5% за 3 квартал 2019 года (т.к. данных учета за 4 квартал 2019 года может еще не быть). Поэтому также необходимо вести книгу учету выручки по форме, утвержденной МНС (форму книги и инcтрукцию по ее заполнению можно найти здесь).

Срок доплаты "за прошлое" совпадает со сроком уплаты налога "на будущее" за 1-й месяц квартала, т.е., срок доплаты за 3 квартал 2019 года - 1 января 2020 г.

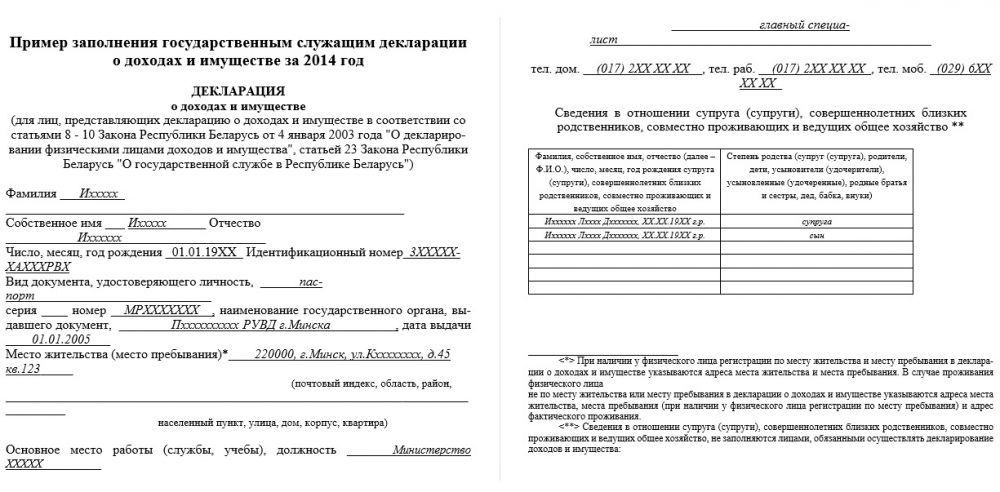

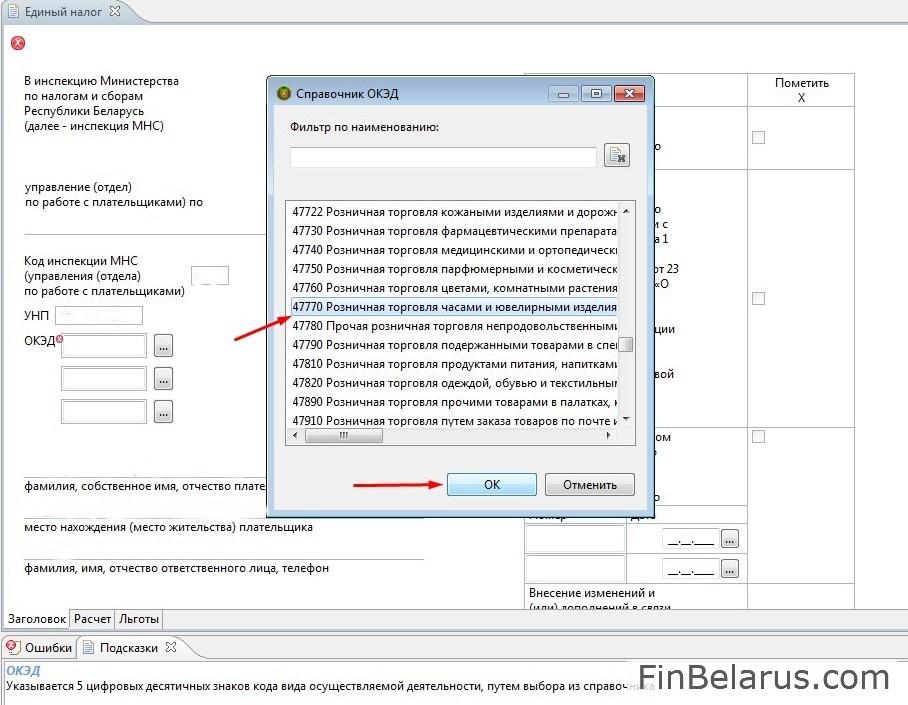

Если вы заполняете первоначальную декларацию (не уточненную), вам достаточно заполнить следующие поля (см. рисунок 1, поля, выделенные красным цветом).

ОКЭД вы скорее всего уже заполняли при регистрации ИП. Найти коды можно здесь

Для нашего примера мы указали два кода ОКЭД:

31090 Производство прочей мебели

31020 Производство кухонной мебели

Самое важное в этой части декларации (что также непосредственно влияет на определение суммы налога) - разобраться с количеством объектов и видов осуществляемой деятельности.

Налог = ставка налога х количество объектов.

Если ИП выполняет несколько видов деятельности, налог уплачивается только по тому виду деятельности, по которому установлена наивысшая ставка.

Если ИП имеет несколько объектов, например, мастерская и павильон на рынке, и у него нет наемных работников, налог уплачивается только по тому объекту, по которому установлена наивысшая ставка (в зависимости от места нахождения).

Если ИП имеет несколько объектов и у него есть наемные работники (в мастерской работает он сам, в павильоне на рынке работает дизайнер), налог уплачивается по каждому объекту, и для каждого объекта отдельно заводится лист декларации 2 -услуги -n (вместо n проставляется порядковый номер листа для каждого объекта).

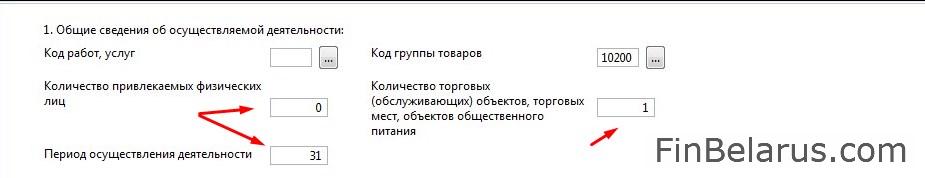

В нашем примере у ИП есть один наемный сотрудник, но при этом только один объект, поэтому достаточно заполнить только один лист 2-услуги-n следующим образом (см. изображение 2):

Коды указаны в приложениях 1 и 4 к Инструкции, утвержденной постановлением МНС от 3 января 2019 г. N 2, которую можно скачать на сайте МНС по ссылке .

Если вы еще не определились с тем, какие виды деятельности будете осуществлять, проставляется условный код группы работ (услуг) "20000", графы 2, 3, 5 - 13 не заполняются.

Для нашего примера мы выбрали:

код работ (услуг): 28000 - Иные виды услуг и работ

код типа объекта: 6 - Обслуживающий объект (транспортное средство, иной объект, принадлежащий плательщику на праве собственности, владения, пользования, в котором оказываются услуги (выполняются работы) потребителям, осуществляется прием заказов на оказание услуг (выполнение работ) потребителям), за исключением обслуживающих объектов, относящихся к кодам 7, 8 и 10 настоящего приложения

Если у предпринимателя нет объекта (магазина, павильона, мастерской и т.п.), выбирается код типа объекта 11 - Торговля без (вне) торгового объекта, оказание услуг (выполнение работ) без использования обслуживающих объектов

Ставки налога можно посмотреть на сайте МНС: пример для г. Минска ссылка

Для Минска применяются наименьшие с февраля 2019 года ставки, указанные в решении Минского городского Совета депутатов от 30.03.2018 № 29 (в настоящий момент утратило силу) и приложении 24 к Налоговому кодексу (далее - НК).

Для нашего примера мы выбрали ставку налога для г. Минска по следующему виду деятельности:

Коэффициенты по п.2 статьи 339 НК - устанавливаются для определенного населенного пункта местным органом власти. Например, со 2 октября 2019 г. Брестский областной Совет депутатов (решение от 19.09.2019 № 12) установил понижающий коэффициент в размере 0,5 к ставкам единого налога на территории Брестской области, за исключением городов Барановичи, Бреста, Пинска. Коэффициент 0,5 действует с 29.10.2019 и для некоторых видов деятельности в Гродненской области (кроме Гродно и Лиды).

Коэффициенты, установленные ст. 340 НК, - применяются, если есть льготы по единому налогу (для пенсионеров, многодетных семей, людей с инвалидностью - будет рассмотрено далее в нашем материале).

Коэффициенты по Декрету №6 - льготы для сельской местности.

Коэффициенты по п. 30 ст. 342 НК:

а) так называемый "отпуск" индивидуального предпринимателя - если ИП одновременно с декларацией предоставляет заявление о временном неосуществлении деятельности (не более 30 дней в году).

б) утрата права пользования объектами (окончание договора аренды, например) при одновременном предоставлении подтверждающих документов.

Коэффициенты заполняются с точностью до 3 знака после запятой. Например, если вы написали в заявлении, что в январе 10 дней в течение месяца не будете осуществлять деятельность, в столбце 11 в первой строке (которая относится к первому месяцу квартала, т.е., к январю) вместо 31 календарных дней указываете 21 календарный день. Понижающий коэффициент рассчитывается как 21/31 = 0,677 и проставляется в первой строке столбца 12. Сумма налога с учетом понижающего коэффициента указывается на 3 листе декларации в таблице 4.

Если оснований для применения коэффициентов нет (как в нашем примере), в соответствующих столбцах проставляется 1.

Начинающим бизнесменам важно знать, что представляют собой налоги для ИП в Беларуси. Правильный выбор формы деятельности и типа налогообложения — это большая ответственность. Важно изначально определиться с выбором системы налогообложения. От того, что вы предпочтёте, может зависеть успех бизнеса.

Несвижский замок в республике Беларусь

С правилами въезда в Республику Беларусь можно ознакомиться на нашем сайте.

Белорусские налоги, актуальные для ИП

Если вы зарегистрировались как ИП, в 2021 году вам предложат выбрать один из 3 видов налогообложения:

- единый;

- подоходный, есть 2 варианта: 1. ОСН; 2. По общей системе.

- упрощённую систему расчётов (сокр. УСН).

Чтобы разобраться, какой налог на прибыль будет самым предпочтительным, нужно детально изучить каждый тип налогообложения, который может выбрать индивидуальный предприниматель. А также необходимо предварительно ознакомиться с фактурами, которые нужно будет сдавать и сроками выплат и сдачи отчётности.

Подробнее о налогах в Республике Беларусь узнайте на нашем сайте.

Что такое единый налог?

Первое, что должен уяснить для себя начинающий предприниматель, это то, что есть виды деятельности, которые не дают выбора и обязывают дельцов рассчитываться с государством в рамках единого типа налогообложения. Если вы решили заниматься одним из видов бизнеса, входящих в перечень, вам придётся выплачивать единый налог.

Ставки подоходного налога в мире

Если выбрали не один вид предпринимательства, а несколько, допускается использование сразу двух систем налогообложения. Конечно, при условии, что не весь бизнес подлежит налогообложению в рамках единого налога.

Перечень видов бизнеса, подлежащих единому налогообложению, указан в Главе 35 Налогового кодекса РБ.

Об уровне жизни в стране подробнее можно узнать здесь.

Кто должен платить единый налог

Обращаться к перечню, в котором перечислены направления деятельности, вам нужно, если вы занимаетесь:

- розничной торговлей (зависит от того, какими товарами торгуете);

- предоставлением технического обслуживания;

- общественным питанием;

- ремонтом авто;

- производством мебельной продукции;

- пошивом одежды или её ремонтом;

- ремонтом бытовых и личных предметов;

- деятельностью в сфере красоты: парикмахерские, салоны красоты;

- перевозкой людей;

- перевозкой мебели;

- некоторыми видами ремесленной деятельности;

- репетиторством;

- уборкой квартир и т. д.

Единый налог с индивидуальных предпринимателей взимается по определённой схеме.

Подробнее о налогах в Беларуси можно узнать из видео, представленном ниже.

Как выплачивается единый налог

Данный налог на прибыль, получаемую ИП, платится предварительно, то есть, ещё до начала деятельности. Расчет ставки единого налога в различных регионах делается по-разному, то есть, сумма может отличаться в зависимости от того, где зарегистрировано предприятие. Решение принимается на уровне областных Советов. За основу берётся базовая ставка, установленная Правительством.

ИП обязан внести плату до 1-го числа отчётного периода, которым является месяц.

У предпринимателя должны вестись:

- книга учёта доходов;

- подшивка деклараций;

- накладные;

- акты на выполненные работы и предоставленные услуги и т. д.

Экземпляр декларации ежемесячно заполняется ИП (самостоятельно) и подаётся в налоговые органы до 1-го числа. Подавать отчётность следует по месту регистрации бизнеса.

Подробнее о налогах ИП в Беларуси узнайте из видео, представленном ниже.

В книге учёта доходов должны учитываться все доходы предпринимателя, связанные с предпринимательством: и наличные, и безналичные. Декларация заполняется по специально предусмотренной форме. Если при внесении в неё данных возникают проблемы, служащие налоговых органов обязаны оказать бизнесмену бесплатную помощь.

Если по результатам отчётности получается, что выручка превысила норму единого налога в сорок раз, предприниматель должен доплатить 5% от суммы превышения.

Если сомневаетесь в том, что род выбранной вами деятельности соответствует единому налогообложению, обратитесь в налоговый орган, где вам обязаны разъяснить ситуацию.

Если есть возможность выбора, следует также рассмотреть общую систему (ОСН) и упрощённую (УСН).

Когда плательщики единого налога не освобождаются от уплаты НДС

В некоторых случаях налог на добавленную стоимость в Республике Беларусь платят предприниматели плательщики единого налога.

НДС нужно платить, если осуществляется ввоз товаров в страну. Если товары поступают из России в Беларусь или из других стран, как и РФ ходящих в таможенный союз, НДС платится в следующем месяце после ввоза товаров в Беларусь 20-го числа.

Лимиты на ввоз из-за границы товаров в Беларусь

Если ввозимая продукция поступила не из стран таможенного союза, НДС за доходы с ввезенных товаров платится на момент их выпуска в оборот.

Отметим, что в России при импорте из Беларусь, российские импортёры обязаны выплачивать ввозной НДС.

О ввозе алкоголя в страну подробнее узнайте на нашем сайте.

Единый налог и освобождения

Если индивидуальный предприниматель платит единый налог, он освобождается от следующих налогов:

- местных, от деятельности, предусматривающей выплату единого налога;

- на изъятие природных ресурсов;

- экологического;

- НДС, связанного с реализацией услуг и продукции при имущественных правах на территории РБ;

- подоходного, исчисляемого на доходы от деятельности, указанной в перечне бизнесов, при которых выплачивается единый налог.

А также предусмотрены освобождения, связанные со льготами. Их получают:

- инвалиды 1-й и 2-й групп, воспитывающие несовершеннолетних детей или, если их дети обучаются очно в вузах;

- реализующие дикорастущую продукцию (грибы, ягоды, лекарственные растения и т. д.).

Частично освобождаются от налоговых выплат на определённый период начинающие ИП, родители детей-инвалидов и некоторые другие категории.

В каких случаях освобождают от уплаты подоходного налога узнайте из видео, представленном ниже.

Документы, подтверждающие право на льготу, предоставляются вместе с декларацией.

Когда выбирают подоходный налог

Есть 2 причины, по которым предприниматель выбирает подоходный налог:

- Вид деятельности не попадает под единый тип налогообложения.

- Бизнесмен решает, что УСН для него неприемлема.

Если вы выбираете подоходный налог, платить его придётся с чистой прибыли. Это означает, что при расчётах учитываются понесённые на развитие бизнеса расходы. Ставка таких налогов на бизнес рассчитывается в процентах. Большинство предпринимателей РБ выплачивает 16% от полученной в результате расчётов базы.

При исчислении суммы ОСН применяется следующая формула:

налоговая база умножается на количество процентов

При этом размер базы исчисляется так:

Внереализованные доходы + доходы — затраты на выплату иных налогов, а также сборов

В итоге будет получена сумма для перечисления.

Какие налоговые вычеты предусмотрены для ИП

В Беларуси налогов с зарплаты платят больше, чем в США, но меньше, чем в Германии

При ОСН ИП имеет право на применение профессионального налогового вычета. Это означает, что определяя сумму для выплаты, можно не учитывать:

10% собственного дохода, если расходная часть не подтверждена документально;

расходы на предпринимательство, если они учтены в документах.

Выбирать нужно либо первое, либо второе. Оба пункта применить нельзя. Выбор делается не на отчётный период, а сразу на весь календарный год.

При заполнении декларации важно учитывать, что все указываемые в ней расходы должны быть подтверждены документально. Важно заранее определиться, какие документы налоговые органы будут брать во внимание.

К расходам ИП относится следующее:

- амортизация;

- оплата труда сотрудникам;

- социальные отчисления;

- прочие.

Помимо рассмотренного выше, профессионального вычета, применяются другие виды вычетов, не имеющие отношения к предпринимательству. Это:

- имущественный;

- социальный;

- стандартный.

Важно знать правила декларирования доходов и сроки выплаты, и предоставления отчётности.

Как платить и когда подавать декларацию?

Согласно Налоговому кодексу декларацию обязаны представить физические лица – налоговые резиденты Беларуси, получившие в 2021 году доходы, подлежащие налогообложению.

Ключевым в уплате данного типа налога является налоговый период. Под ним подразумеваются каждые 3 месяца ведения деятельности. Отчётность, как и оплата, делаются после его завершения в следующем месяце. То есть, если период завершился в марте, в апреле следует рассчитаться с государством (22-е число) и сдать отчёт (20-е число).

Все итоги в налоговой декларации в течение года предоставляются нарастающим итогом.

Упрощённая система для ИП Беларуси

Упрощённая система для предпринимателей всех видов является самой выгодной и комфортной. Её избрали для себя многие фрилансеры, ремесленники и представители других, более традиционных, видов деятельности.

УСН может применяться не для каждого рода бизнеса. Предусмотрены виды деятельности, для которых УСН закрыта.

Если вы избрали для себя этот тип налогообложения, вам следует обратиться в налоговую с заявлением в течение 20 дней после открытия предприятия. Для действующих ИП установлен срок с 01.10 до 31.12.

Упрощенная система налогообложения

Суть УСН в том, что один налог заменяет собой большинство других. Ставка налога на прибыль зависит от того, является ли ИП плательщиком НДС или нет. Расходы предпринимателя не берутся во внимание.

В качестве отчётного периода могут выступать:

- квартал (для неплательщиков НДС и плательщиков НДС, отчитывающихся ежеквартально);

- месяц (для плательщиков налога на добавленную стоимость, отчитывающихся ежемесячно).

Даты расчётов и предоставления отчётности аналогичны датам, актуальным для общей системы.

Как сдавать отчётность

Перед тем как заполнить декларацию, можно в интернете воспользоваться налоговым калькулятором. Это поможет правильно оформить фактуру. Отчёты, как и оплаты, производятся по истечении налогового периода. Итоги пишутся нарастающим итогом.

Неплательщики НДС могут представлять документы лично или через представителей. И также разрешено отправлять документацию почтой или интернетом в электронном виде. Плательщики НДС обязаны сдавать в налоговую службу только электронный вариант декларации.

Санкции

С каждым годом в Республике Беларусь ужесточаются налоговые правила. Платить в казну обязаны представители ремесленничества и те, кто получает заработок в интернете. Система налогообложения подстраивается под изменения рынка. Каждый, кто зарабатывает деньги, должен выплачивать налог с продажи продуктов своего производства. К примеру, для ремесленников предусмотрен специальный ремесленный сбор.

О едином налоге подробнее узнайте из видео, представленном ниже.

Если не платить налоги и не отчитываться в срок, будут применены санкции в виде штрафов и пени. Чтобы не стать нарушителем законодательства, желательно консультироваться в налоговой службе. Это особенно важно для начинающих бизнесменов.

Как получить ВНЖ Беларуси узнайте на нашем сайте.

«Клерк» Рубрика УСН

Упрощенная система налогообложения пользуется популярностью, поскольку ориентирована на малый бизнес и позволяет вместо нескольких налогов оплачивать всего один – налог при УСН (пп. 2, 3 ст. 346.11 НК РФ). Декларацию по УСН по итогам работы за 2020 год организации должны представить до 31.03.2021, а ИП – не позднее 30.04.2021.

О том, как рассчитать налог при УСН и заполнить декларацию, читайте в нашей статье.

Ограничения по применению УСН

Плательщиками налога при упрощенной системе налогообложения признаются организации и индивидуальные предприниматели, которые перешли на этот спецрежим и применяют его в порядке, установленном гл. 26.2 НК РФ (п. 1 ст. 346.12 НК РФ).

Применять «упрощенку» может не любая организация и не каждый предприниматель. Статьи 346.12 и 346.13 НК РФ предусматривают ряд ограничений.

Некоторые из них касаются только организаций (например, запрет на применение УСН при наличии филиалов), некоторые являются общими как для юридических лиц, так и для предпринимателей.

Таблица «Условия применения УСН»

Предельный размер доходов на УСН в 2020 г. — 150 млн рублей. Если лимит доходов превышен, надо вернуться на ОСН (п. 4 ст. 346.13 НК РФ).

В 2021 году предельная величина доходов увеличится до 200 млн руб. (пп. «б» п. 2 ст. 1 закона от 31.07.2020 № 266-ФЗ). В случае, если она превысит 150 млн руб., но будет меньше 200 млн руб., пользователь УСН не утратит право на применение спецрежима, но начнет платить УСН-налог по повышенным ставкам:

— 8 процентов для объекта «доходы» (пп. «б» п. 4 ст. 1 закона от 31.07.2020 № 266-ФЗ));

— 20 процентов для объекта «доходы минус расходы» (пп. «г» п. 4 ст. 1 закона от 31.07.2020 № 266-ФЗ)

Для перехода с ОСН на УСН с 2021 г. доходы за 9 месяцев 2020 г. должны быть не более 112,5 млн рублей без НДС (п. 2 ст. 346.12 НК РФ).

С учетом установленного на 2021 год коэффициента-дефлятора (1,032), для перехода на УСН в 2022 году доходы за январь — сентябрь 2021 года не должны превышать 116,1 млн руб

Средняя численность работников — не более 100 человек (пп. 15 п. 3 ст. 346.12 НК РФ).

С 01.01.2021 максимально возможная численность работников увеличится до 130 человек (пп. «б» п. 2 ст. 1 Закона от 31.07.2020 № 266-ФЗ). Если численность персонала превысит 100 человек, но останется в пределах 130 человек, организация или ИП не утрачивает право на применение УСН, но обязана платить УСН-налог по повышенным ставкам:

— 8 процентов для объекта «доходы» (пп. «б» п. 4 ст. 1 закона от 31.07.2020 № 266-ФЗ);

— 20 процентов для объекта «доходы минус расходы» (пп. «г» п. 4 ст. 1 закона от 31.07.2020 № 266-ФЗ)

Упрощенную систему налогообложения нельзя применять бюджетным и казенным учреждениям, банкам, ломбардам и некоторым другим организациям.

Для налогоплательщиков, применяющих УСН, налоговым периодом признается календарный год, а отчетными периодами — I квартал, полугодие и 9 месяцев календарного года (ст. 346.19 НК РФ).

Налоговым является период, по окончании которого определяется налоговая база и исчисляется сумма налога к уплате в бюджет (п. 1 ст. 55 НК РФ). А по результатам отчетных периодов подводятся промежуточные итоги, уплачиваются авансовые платежи по налогу.

Ставки УСН-налога

Ставки УСН-налога определены положениями ст. 346.20 НК РФ.

1. Размеры общих ставок налога при УСН для каждого из объектов налогообложения (пп. 1, 2 ст. 346.20 НК РФ) приведены в таблице.

| Объект налогообложения | Общая налоговая ставка, процент |

| «Доходы» | 6 |

| «Доходы минус расходы» | 15 |

2. Возможность для всех субъектов РФ устанавливать соответствующими законами:

- по объекту «Доходы» ставки могут быть снижены в пределах от 1 до 6 процентов;

- размеры дифференцированных налоговых ставок в пределах от 5 до 15 процентов применительно к объекту налогообложения «Доходы минус расходы» в зависимости от категории налогоплательщиков (п. 2 ст. 346.20 НК РФ);

- налоговую ставку 0 процентов для индивидуальных предпринимателей, впервые зарегистрированных после вступления в силу соответствующих законов субъектов РФ и осуществляющих предпринимательскую деятельность в производственной, социальной и (или) научной сфере (п. 4 ст. 346.20 НК РФ);

- для налогоплательщиков Крымского полуострова и города Севастополя, применяющих УСН с объектом «Доходы минус расходы», ставка может быть снижена до 3 процентов (п. 3 ст. 346.20 НК РФ).

С 01.01.2021 для ряда случаев вводятся повышенные налоговые ставки:

- 8 процентов — для объекта налогообложения «доходы»;

- 20 процентов — для объекта «доходы минус расходы».

Они применяются, когда (п. п. 1.1, 2.1 ст. 346.20 НК РФ):

- доходы в отчетном (налоговом) периоде, определяемые нарастающим итогом с начала налогового периода, составили более 150 млн руб., но не превысили 200 млн руб.;

- средняя численность за отчетный (налоговый) период превысила 100 человек, но не более чем на 30 работников.

По повышенной ставке облагается часть налоговой базы, приходящаяся на период с начала квартала, в котором допущены превышения.Расчет УСН-налога с применением повышенной ставки имеет особенности.

С 01.01.2021 в ряде случаев при расчете налога или авансового платежа будет необходимо суммировать следующие величины (п. п. 1, 3, 4 ст. 346.21 НК РФ):

- произведение обычной ставки и налоговой базы (по применяемому объекту УСН) за отчетный период, предшествующий кварталу, в котором произошло превышение;

- произведение повышенной ставки и разницы между налоговой базой (по применяемому объекту УСН) за отчетный (налоговый) период и налоговой базой за отчетный период, предшествующий кварталу, в котором произошло превышение.

Если превышение будет допущено в первом квартале, то повышенная ставка устанавливается на весь налоговый период. В остальном порядок расчета не изменится.

Форма заполнения декларации по УСН для организаций и ИП

Декларацию по УСН сдают только по итогам года. Квартальной отчетности нет.

Форма, порядок заполнения, а также формат представления в электронной форме налоговой декларации по налогу, уплачиваемому при УСН, утверждены Приказом ФНС РФ от 26.02.2016 № ММВ-7-3/99@.

В форме реализована возможность отражения в декларации суммы торгового сбора, уменьшающей сумму исчисленного налога при УСН, а также сумм налога, исчисленных с применением ставки 0 процентов в соответствии с п. 4 ст. 346.20 НК РФ.

Для проверки корректности заполнения декларации по УСН можно воспользоваться контрольными соотношениями показателей налоговой декларации по налогу, уплачиваемому в связи с применением УСН (направлены письмом ФНС РФ от 30.05.2016 № СД-4-3/9567@).

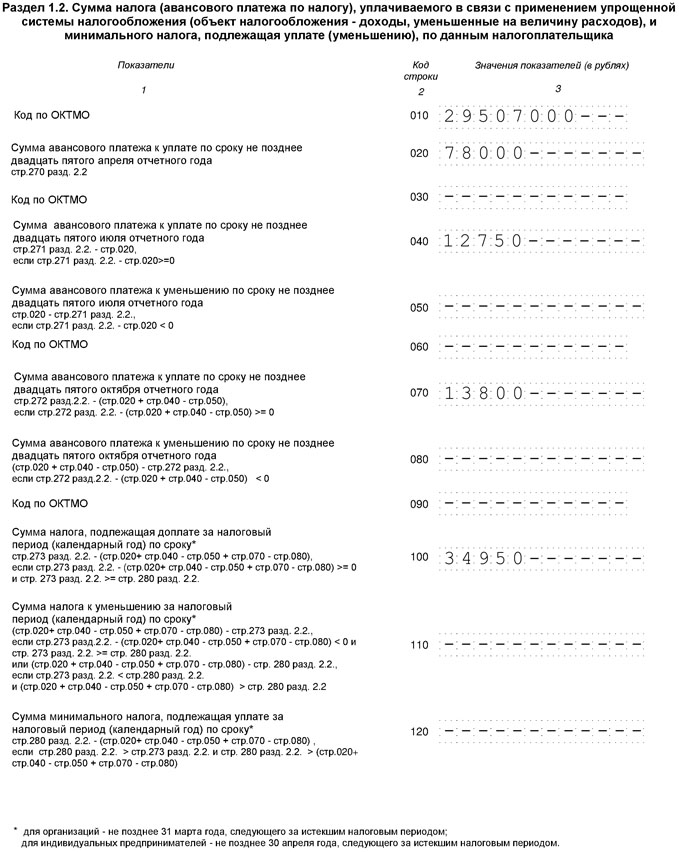

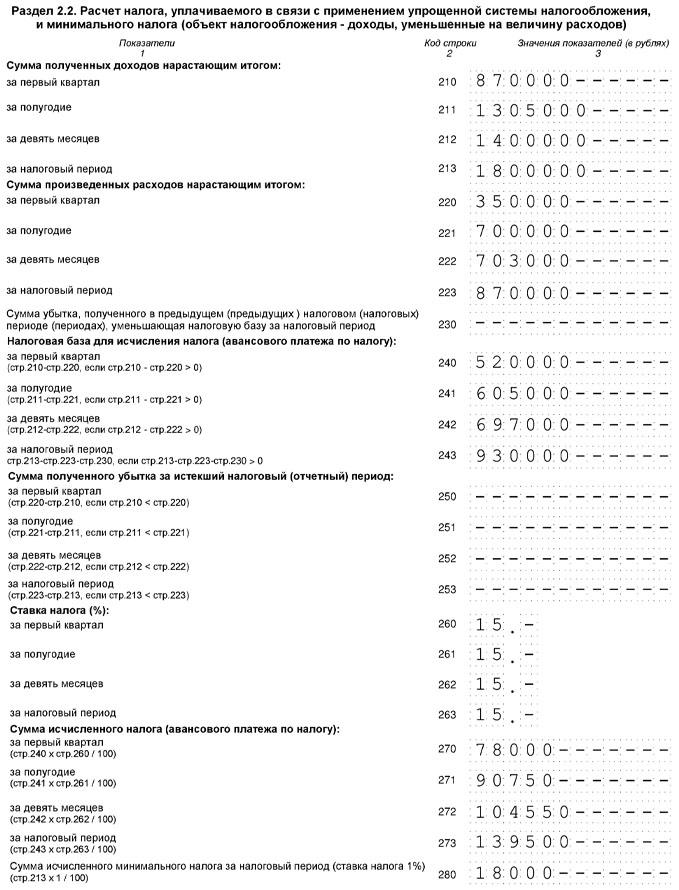

Порядок заполнения декларации по УСН «Доходы минус расходы» за 2020 год

Что заполняется в обязательном порядке:

- титульный лист;

- разд. 2.2;

- разд. 1.2.

Раздел 3 заполняют только некоммерческие организации. Остальные разделы — для УСН «Доходы».

Сначала заполняется раздел 2.2. В строках 210—223 отражаются доходы и расходы из книги учета доходов и расходов. А в строках 240—243 — разница между ними, то есть налоговая база. Если в каких-то периодах доходы меньше расходов, налоговая база не показывается, ставятся прочерки. Убытки отражаются в строках 250—253.

Строка 230 заполняется, только если переносится убыток прошлых лет.

В строках 270—280 рассчитываются авансовые платежи и налог по формулам, указанным в декларации.

Затем заполняется раздел 1.2. В нем заполняются только 5 строк. В строке 010 ставится ОКТМО — узнать его можно на сайте ФНС РФ (https://www.nalog.ru/rn77/service/oktmo/).

В строках 020, 040, 070 показываются авансовые платежи, уплаченные за I квартал, полугодие и 9 месяцев. Если по итогам полугодия или 9 месяцев была сумма к уменьшению, вместо строк 040 или 070 заполняются строки 050 или 080.

Затем заполняется одна из трех строк: 100, 110 или 120. Если по итогам года надо доплатить обычный налог, указывается его сумма в строке 100, если минимальный — в строке 120. Строка 110 заполняется, если исчисленный налог за год — обычный (строка 273 раздела 2.2) или минимальный (строка 280 раздела 2.2) — оказался меньше авансовых платежей. Указывается в ней разница между налогом и авансовыми платежами, которую можно вернуть или зачесть.

Пример. Заполнение декларации по УСН с объектом «Доходы минус расходы» за 2020 год

Налоговая база, руб.

Исчисленные авансовые платежи и налог за год, руб.

(гр. 4 x 15 процентов)

В 2020 году адрес организации не менялся, налоговая база на убытки прошлых лет не уменьшалась.

Минимальный налог за 2020 год — 18 000 рублей (1 800 000 руб. x 1 процент).

Сумма налога за год больше суммы минимального налога (139 500 руб. больше 18 000 руб.), значит, в бюджет надо уплатить налог, исчисленный в общем порядке.

Авансовые платежи и налог за 2020 год такие.

За I квартал — 78 000 рублей.

За полугодие – 12 750 рублей (90 750 руб. — 78 000 руб.).

За 9 месяцев – 13 800 рублей (104 550 руб. — 90 750 руб.).

За год — 34 950 рублей (139 500 руб. — 104 550 руб.).

В реквизите титульного листа «Налоговый период» необходимо указать код «34».

Разделы 1.2 и 2.2 декларации заполнены так:

Порядок заполнения декларации по УСН «Доходы» за 2020 год

С объектом обложения «Доходы» нужно заполнить:

- титульный лист;

- раздел 2.1.1;

- раздел 1.1.

Раздел 3 — для некоммерческих организаций, а раздел 2.1.2 — для плательщиков торгового сбора.

Остальные разделы нужны для УСН «Доходы минус расходы».

В разделе 2.1.1 по строке 102 ставится признак «1».

В строках 110–113 указываются доходы за I квартал, полугодие, 9 месяцев и год нарастающим итогом с начала года, в строках 130–133 – исчисленные с них авансовые платежи и налог за год.

В строках 140–143 отражаются суммы взносов и пособий, которые уменьшают налог.

В разделе 1.1 заполняются только 5 строк. В строке 010 ставится ОКТМО — узнать его можно на сайте ФНС РФ (https://www.nalog.ru/rn77/service/oktmo/).

В строках 020, 040, 070 указываются авансовые платежи к уплате за I квартал, полугодие и 9 месяцев. В строке 100 — налог к уплате за год.

Если применяется УСН с объектом налогообложения «Доходы», уплачивать «упрощенный» налог нужно со всей суммы дохода (п. 1 ст. 346.18 НК РФ). Понесенные расходы в таком случае не учитываются при расчете налоговой базы, и подтверждать их документально налогоплательщик не обязан (письма Минфина РФ от 16.06.2010 № 03-11-11/169, от 20.10.2009 № 03-11-09/353).

Сумму исчисленного «упрощенного» налога (авансовых платежей) организация или ИП вправе уменьшить на расходы на уплату (п. 3.1 ст. 346.21 НК РФ):

- страховых взносов на обязательное пенсионное страхование;

- страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- страховых взносов на обязательное медицинское страхование;

- страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний;

- пособий по временной нетрудоспособности.

Пример. Заполнение декларации по УСН с объектом «Доходы» за 2020 год

Исчисленные авансовые платежи и налог за год, руб.

(гр. 2 x 6 процентов)

Сумма уплаченных взносов и пособий, на которую можно уменьшить авансовые платежи и налог за год, руб.

Если вам необходим бланк для заполнения бумажной декларации — вот файл бланка для скачивания (.doc 330 Кбт).

Шаг 1. Подготовка

Срок представления — не позднее 1-ого числа отчетного периода. Оплата происходит также не позднее этой даты.

Для подачи налоговой декларации вам понадобятся:

- установленный дистрибутив Edeclaration;

- электронный ключ (для подтверждения операций).

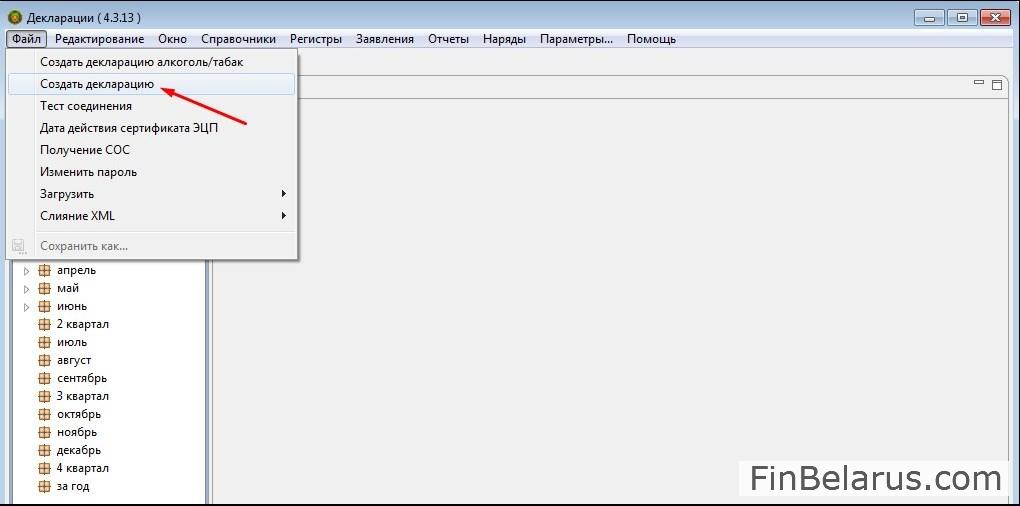

Шаг 2. Запуск и создание

1. Сразу после того, как вставили электронный ключ в USB-выход устройства и вошли в программу (логин Alex, пароль 111), в разделе «Файл» обратитесь к следующей опции.

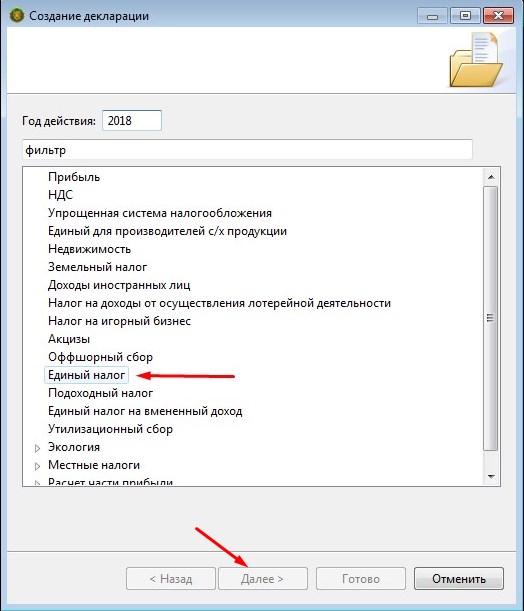

2. Отметьте нужный тип — жмите «Далее».

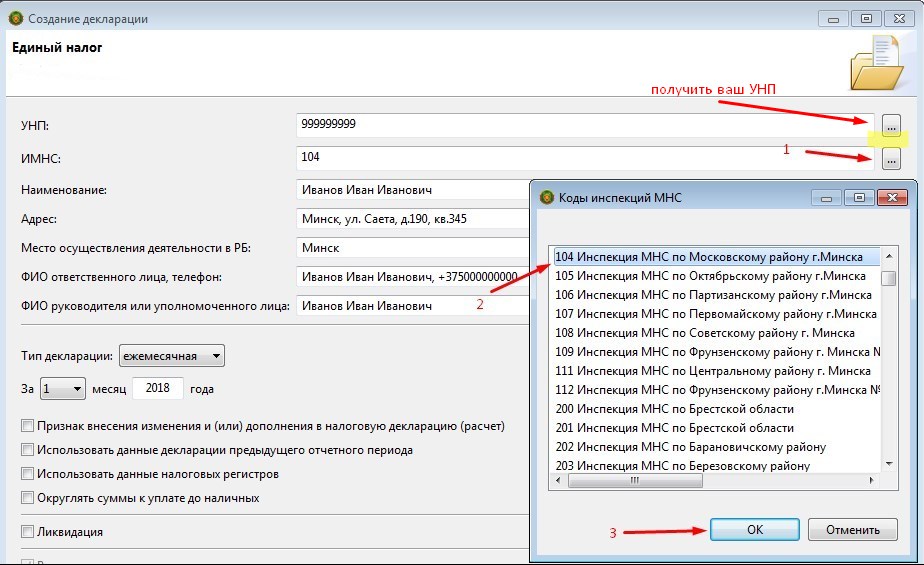

Следующий этап – внесение основных сведений о плательщике, а также кода курирующей налоговой инспекции. УНП плательщика, равно как и код инспекции, можно добавить через встроенный поиск. Ниже – пример того, как это можно сделать.

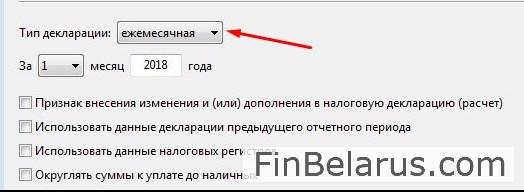

Также необходимо выбрать и тип декларации: ежемесячная или ежеквартальная. Это напрямую зависит от того, какой период деятельности считается у вас отчетным: календарный месяц или квартал.

Шаг 3. Заполнение

В качестве примера используем заполнение ежемесячной налоговой декларации.

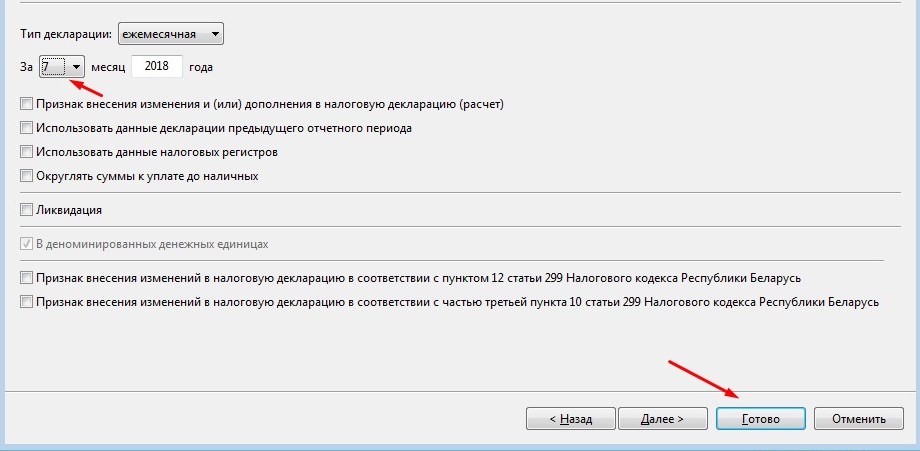

Отметьте месяц, в котором вы собираетесь осуществлять свою деятельность. Жмите «Готово» сразу после этого.

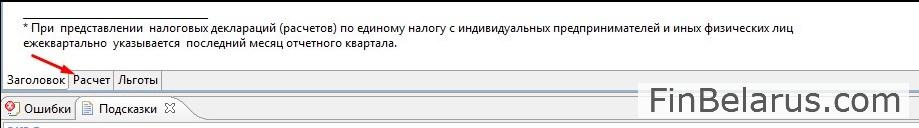

Заголовок

Перед вами стартовый лист — заголовок. Выберите из справочника ОКЭД подходящий вам код деятельности.

Остальная информация – код инспекции, УНП, ФИО, адрес и телефон – подтягивается автоматически. После этого переходите ко вкладке «Расчет».

Расчет

1. Определите нужный вам код услуги или группы товаров.

Кстати, пока не забыл. В Беларуси очень мало сайтов и телеграм-каналов, посвященных Финансам. Наш канал @FinBel в числе.

Мы публикуем интересные материалы про все, что связано с деньгами в Беларуси: инвестиции, недвижимость, бизнес, ИП, налоги и немного бухгалтерии, финансовые лайфхаки. Все статьи основаны на личном опыте авторов.

Подписывайтесь, чтобы потом не искать - @FinBel

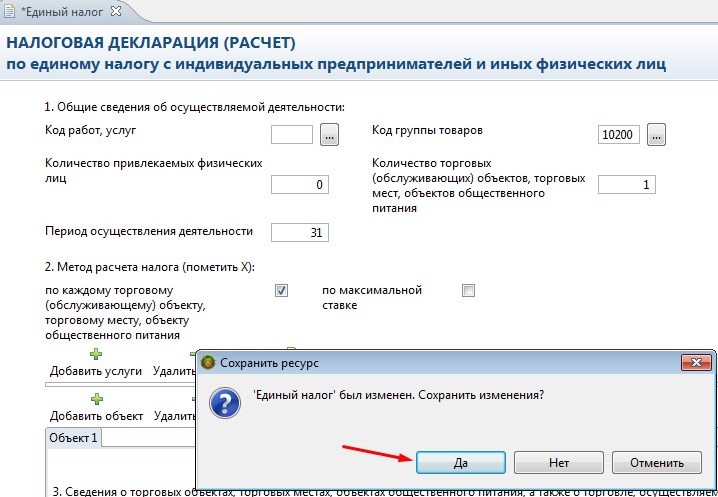

2. Заполните также и другие пункты.

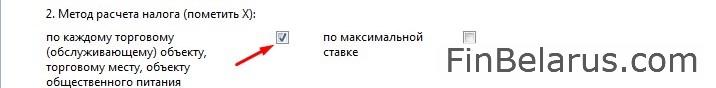

3. Метод расчета налога – по каждому объекту. Поставьте здесь галочку.

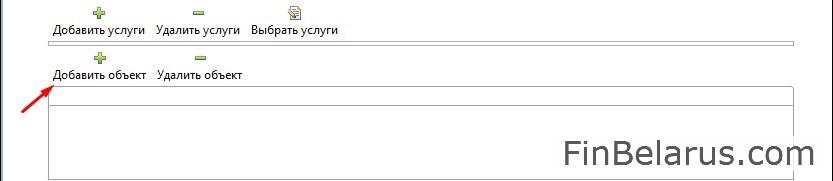

4. Сразу после этого добавьте объект (для тех, кто занимается услугами – соответственно, услугу).

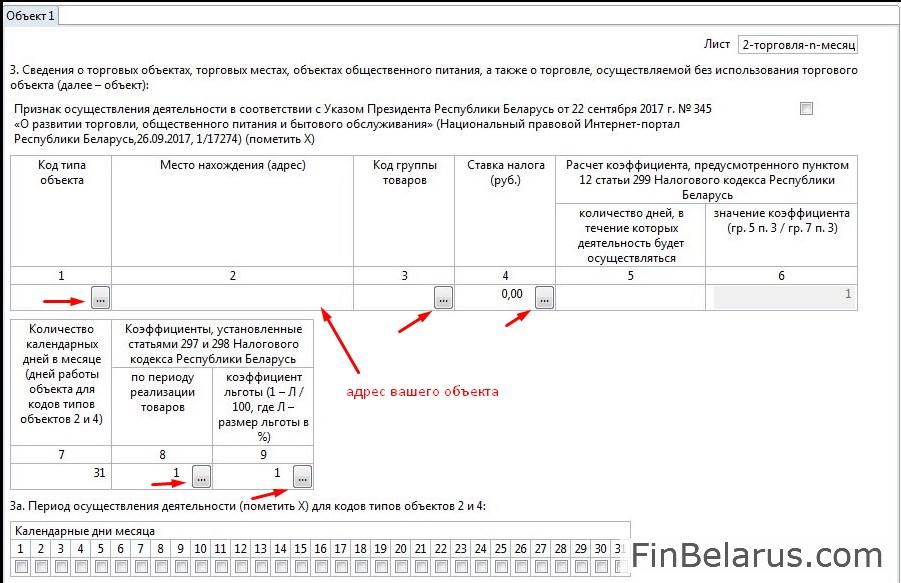

5. Перед вами пустая форма для заполнения. Подбирайте подходящие коды из справочников – они доступны по клику на кнопки с тремя точками.

6. Для определения ставки единого налога нужно сперва отметить нужный регион. В нашем случае это будет Минск.

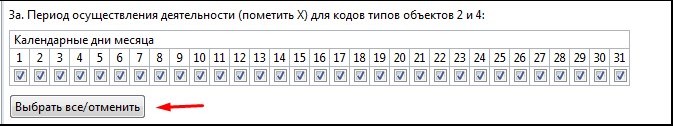

7. Не забудьте и уточнить дни, в которые вы планируете работать. Если это целый месяц, то просто кликните на «Выбрать все».

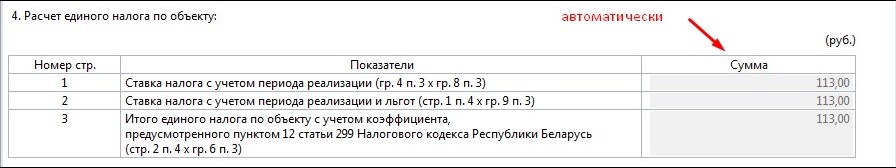

8. Если сделали все правильно, то сведения о ставке автоматически подтягиваются системой и отображаются в нужных полях следующих листов документа.

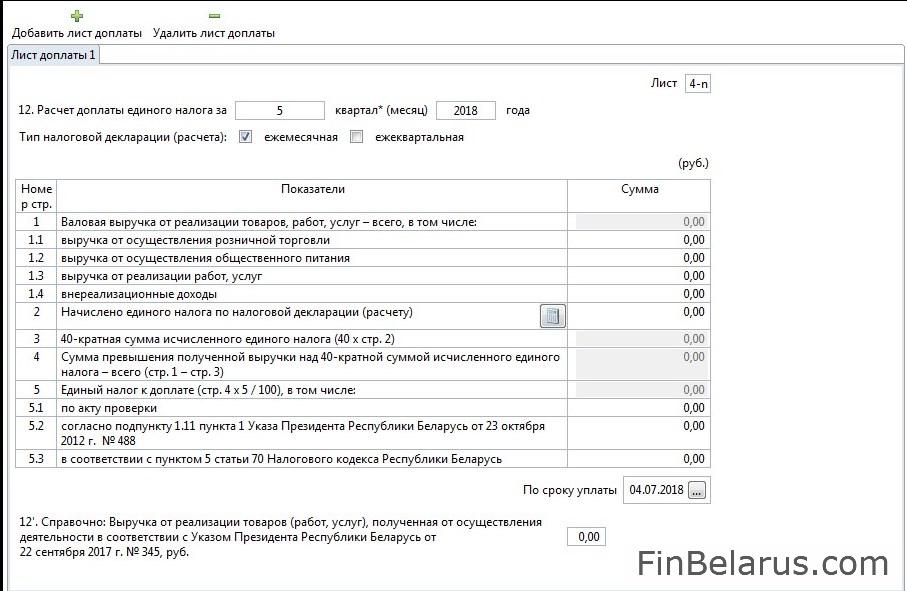

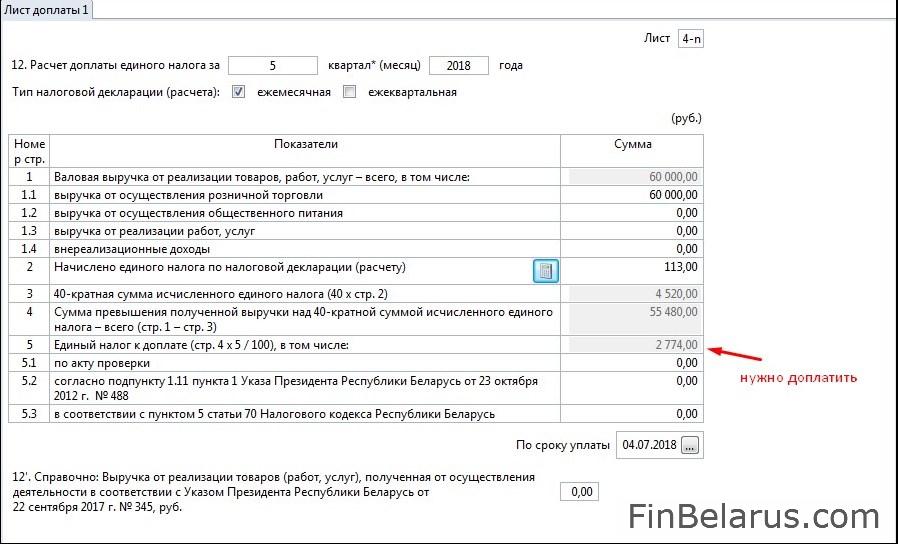

Лист доплаты

Особое внимание обратите на лист доплаты. Это окно, в котором отображаются сведения о валовой выручке за предыдущие отчетные периоды (например, если подаете декларацию на июль, то лист доплаты оформляется на май).

1. Введите в нужное поле сведения о валовой выручке за отчетный период и нажмите кнопку «Начислено». Вот что у вас получится, если вы, например, заработали 2 000 рублей в месяц.

2. Так как доплата осуществляется только при 40-кратном превышении ставки единого налога, то в этом случае в графе «К доплате» будет стоять ноль.

А вот что получится, если вы, например, заработали 60 тысяч рублей.

Как вы можете заметить, в таком случае вам придется доплатить 2 774 рубля.

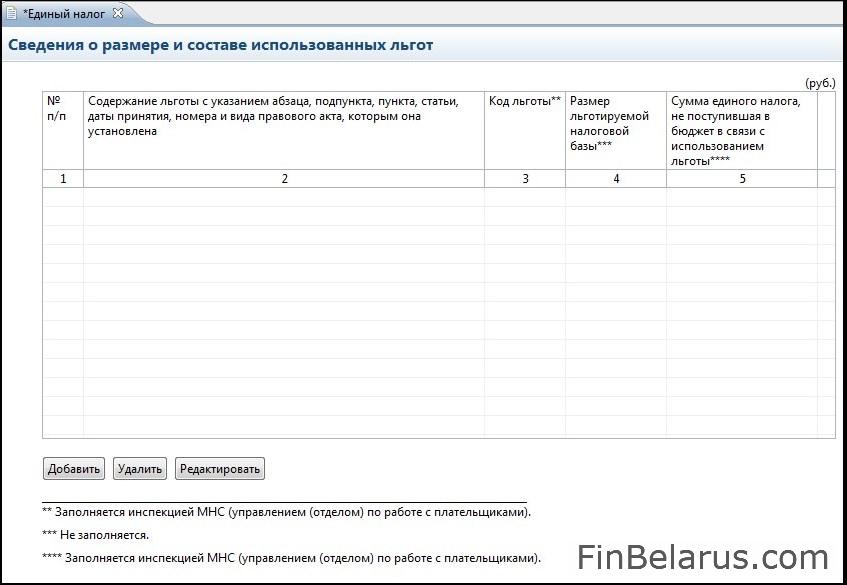

Льготы

Если у вас есть какие-либо преференции от государства, то отобразите их в соответствующих полях.

Шаг 4. Сохранение и подписание

1. Отметьте количество листов (обычно это 4) и нажмите на крестик, как на скриншоте ниже.

2. Сохраните изменения.

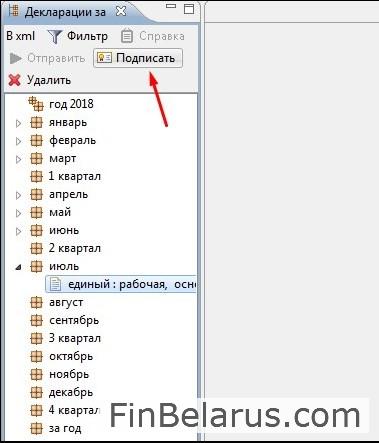

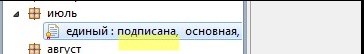

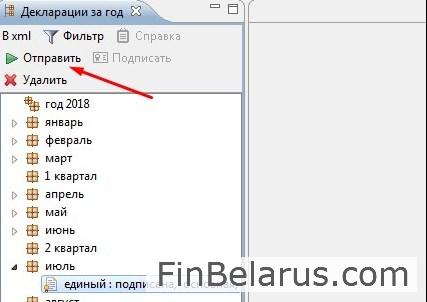

3. Сразу после этого документ помечается как рабочий и отображается на главной странице интерфейса. Ваша задача – его подписать.

4. Выделите рабочую декларацию и нажмите на кнопку «Подписать».

5. В появившемся окне жмите «ОК».

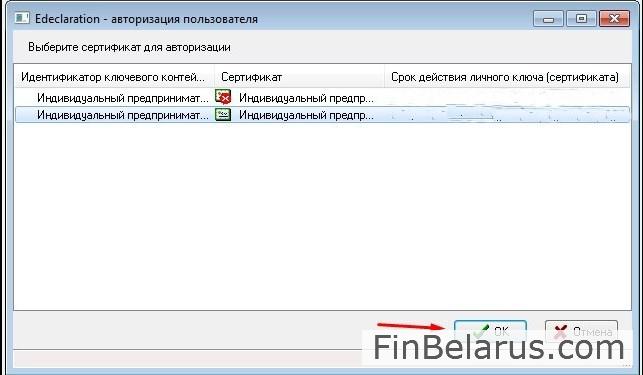

6. Выделите действующий сертификат и продолжите процедуру.

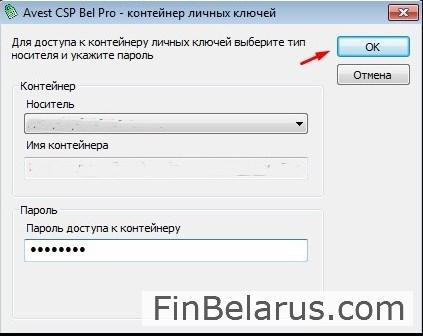

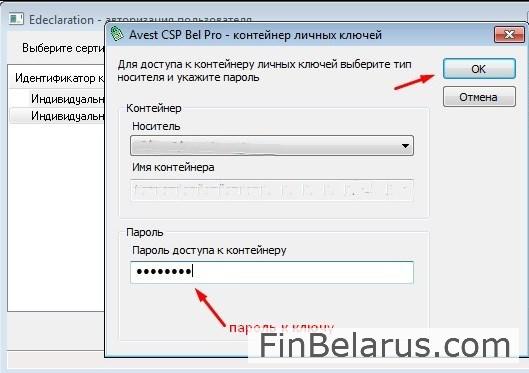

7. Введите пароль вашего электронного ключа – не путайте его с общим паролем к системе, состоящим из трех единиц.

Если все сделали правильно, то рабочий статус сменится на основной.

8. Теперь отправьте декларацию инспектору.

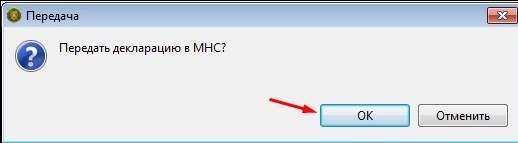

9. Здесь все просто: подтверждаем передачу.

10. Выбираем нужный сертификат с электронного ключа и опять вводим персональный пароль.

Если видите после этого вот такой статус у вашего документа, то поздравляем – вы все сделали правильно.

Видеоинструкция – в помощь:

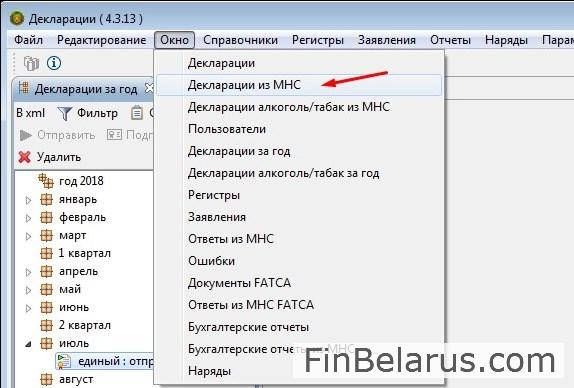

Если хотите убедиться в том, что декларация принята, выберите раздел «Окно» и нажмите следующую вкладку.

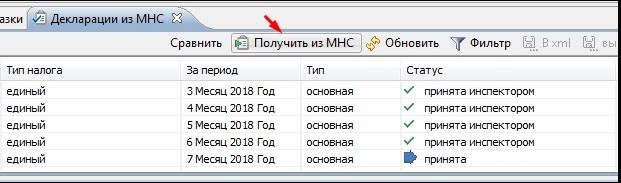

Кликните по «Получить из МНС» в нижней части рабочей области.

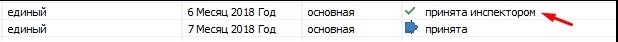

Увидели вот такую картину?

Это значит, что инспектор принял ваш документ. Осталось только оплатить налог и спокойно приступать к своей деятельности.

Обнаружили ошибку или устаревшую информацию? Пожалуйста, напишите на почту finbelarus@yandex.by или в комментарии.

А может есть на сайте образец заполнения платежки на уплату налога по УСН? Как в статье с ФСЗН, она очень помогла

Александр, посмотрите этот пример https://finbelarus.com/kak-oplatit-nalog-v-alfa-banke/ думаю, должен помочь.

Если нет, пишите, какие будут вопросы.

А есть пример заполнения квартальной декларации?

Вы хотите увидеть PDF файл заполненной декларации?

А при чем здесь помесячная декларация? Информация то не актуальная, публикуете в 2020 году. Нужна инструкция по квартальной подаче единого налога, над которой все ипэшники ломают голову.

На момент публикации статьи единый налог уплачивался помесячно. Сейчас декларация подается поквартально, но ничего принципиально не изменилось в структуре документа. Подскажите, что именно у вас вызывает затруднения, чтобы мы смогли вам помочь.

Дополним наш ответ. Уточнили у некоторых ИП, какие трудности возникали у них с поквартальной декларацией. И по сути вопрос возник только в связи с тем, какие месяцы принимать в расчет для отчета по валовой выручке. Поясняем: ближайшая подача декларации, например, — в июне месяце (на июль, август, сентябрь). В ней нужно указать на листе 4-n в графе «Валовая выручка от реализации товаров, работ, услуг» сумму вашей выручки за МАРТ, АПРЕЛЬ, МАЙ. Соответственно, при следующей декларации (на октябрь, ноябрь, декабрь) вы указываете сумму выручки за ИЮНЬ, ИЮЛЬ, АВГУСТ. И так далее.

Статья хорошая. Только по валовой выручке не так. Вот что сказано в инструкции:

Часть II заполняется с учетом следующих особенностей:

в пункте 8 отражаются:

в налоговой декларации (расчете) за I квартал текущего года — соответствующие сведения за III квартал года, предшествующего отчетному;

в налоговой декларации (расчете) за II квартал текущего года — соответствующие сведения за IV квартал года, предшествующего отчетному;

в налоговой декларации (расчете) за III квартал текущего года — соответствующие сведения за I квартал текущего года;

в налоговой декларации (расчете) за IV квартал текущего года — соответствующие сведения за II квартал текущего года;

А в пункте 7 в строке 1 «отражается валовая выручка от реализации товаров (работ, услуг), полученная за истекшие на дату представления налоговой декларации (расчета) календарные месяцы текущего года». Т.е. в июне 2020 отражаем ВВ за январь-май 2020.

Налогоплательщики, применяющие упрощенную систему налогообложения, обязаны заполнить и сдать в свою налоговую инспекцию «Налоговую декларацию по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения». В 2021 году используется форма по КНД 1152017, утвержденная Приказом ФНС России № ММВ-7-3/99@ от 26.02.2016 г.

Отчет подается один раз в году по итогам налогового периода: не позже 31 марта 2021 года для юридических лиц и не позже 30 апреля 2021 года для индивидуальных предпринимателей. Если какое из этих чисел попадает на выходной или праздничный день, крайний срок подачи отчетности по УСН переносится на ближайший будний день.

Шаблон данного документа предназначен для самостоятельного заполнения рассчитанных вручную значений.

Для автоматического заполнения декларации можно использовать онлайн-инструмент, представленный в левой колонке сайта.

Если вы хотите заполнить бланк декларации вручную, то шаблоны вы можете загрузить по ссылке ниже.

Значения полей можно узнать, заполнив поля в калькуляторе в левой колонке сайта. Если будет поставлена галочка «Сформировать декларацию для печати», то вы получите бесплатно документ со всеми расчетами, на котором будет слово «Образец». Можно оплатить 99 рублей (кнопка «Убрать водяные знаки»), тогда скачанную по ссылке декларацию можно распечатать в двух экземплярах и предоставить в вашу налоговую инспекцию (лично или по почте), т.е. шаблон бланка вам не понадобиться.

Некоторые бухгалтерские программы изменяют внешний вид документа (вводят двумерный штрих-код, удаляют ограничительные рамки для ввода символов и пр.). Если это сделано в рамках действующего законодательства, то такие документы тоже можно предоставлять в налоговую инспекцию.

Но необходимо четко понимать, что на федеральном уровне утвержден именно представленный выше бланк и отказ в приеме данного бланка является нарушением законодательства.

Разберем заполнение налоговой отчетности за 2020 год на примере индивидуального предпринимателя. Данные для расчетов и заполнения:

- ИП Сергеев Петр Валентинович

- ИНН 000000000000

- Отчетный год 2020

- Код налогового органа 6829

- ОКВЭД 03.21.1

- Телефон 89028000000

- Код по ОКТМО 68701000

- Доходы в 1 квартале — 114321.55 руб., во втором квартале — 296423.14 руб., в третьем квартале — 234891.43 руб., в четвертом — 678234.80 руб.

- Было выплачено взносов в ФФОМС и ПФР (суммируем): в 1 квартале — 9059.50 руб., во втором квартале — 18119.00 руб., в третьем квартале — 0 руб., в четвертом — 9059.50 руб.

- Объект налогообложения предпринимателя «доходы», ставка налога 6%.

- ИП Сергеев П.В. является плательщиком торгового сбора, им были сделаны следующие выплаты: в 1 квартале — 3500 руб., во втором квартале — 4800 руб., в третьем квартале — 1200 руб., в четвертом — 1400 руб.

- У предпринимателя нет наемных рабочих (не производит выплат физическим лицам).

Строка 102. Ставим значение «2», это означает что предприниматель не работодатель, и он не производит выплаты физическим лицам.

Строка 110. Указываем доходы ИП за 1 квартал. Сумма 114322 руб. взята из исходных данных. В расчетах возможны дробные значения, но для внесения в документ суммы округляются в соответствии со ст. 52 НК РФ.

Строка 111. Складываются доходы, полученные в 1 и 2 кварталах, результат округляется. Заполняются доходы за полугодие.

114321.55 + 296423.14 = 410745 руб.

Строка 112. Складываются доходы ИП, полученные в 1, 2 и 3 кварталах, результат округляется. Данная сумма указывается в качестве дохода за 9 месяцев:

114321.55 + 296423.14 + 234891.43 = 645636 руб.

Строка 113. Суммируются доходы, полученные в 1, 2, 3 и 4 кварталах, результат округляется. Сумма указывается как доход предпринимателя за 4 квартала (год).

114321.55 + 296423.14 + 234891.43 + 678234.80 = 1323871 руб.

Строки 120, 121, 122, 123. В этих полях ставим процентную ставку налога, т.е. 6%. Вводим значение так: «6.- ».

Строка 130. Узнаем сумму исчисленного налога за 1 квартал:

Стр.110 * Стр.120 : 100 = 114322 * 6 : 100 = 6859 руб.

Строка 131 . Считаем сумму исчисленного налога за полугодие:

Стр.111 * Стр.121 : 100 = 410745 * 6 : 100 = 24645 руб.

Строка 132. Считаем сумму исчисленного налога за 9 месяцев:

Стр.112 * Стр.122 : 100 = 645636 * 6 : 100 = 38738 руб.

Строка 133. Узнаем сумму исчисленного налога за налоговый период:

Стр.113 * Стр.123 : 100 = 1323871 * 6 : 100 = 79432 руб.

Строка 140 . В строке 102 указано «2», значит строку 140 считаем следующим образом. Сумма взносов первого квартала 9059.50 руб. В пояснении к этой строке указано (знак «меньше или равно»), что Стр.140 не должна быть больше числа в Стр.130 = 6859, данное условие НЕ выполняется. Значит в Стр.140 мы должны указать только часть взносов за 1 квартал, максимально разрешенных в условии, т.е. 6859 руб.

Строка 141. В строке 102 указано «2», значит строку 141 считаем следующим образом. Суммируем взносы, уплаченные за 2 квартала. В пояснении к строке указано (знак «меньше или равно»), что Стр.141 не может быть больше числа в Стр.131 = 24645, это условие НЕ выполняется. Значит в Стр.141 мы должны указать только часть взносов за полугодие, максимально возможных по условию, т.е. 24645 руб.

Строка 142 . В строке 102 указано «2», значит строку 142 считаем следующим образом. Суммируем взносы, уплаченные за 3 квартала. В пояснении к строке указано (знак «меньше или равно»), что Стр.142 не может быть больше числа в Стр.132 = 38738, это условие выполняется. Значит в Стр.142 мы можем внести все взносы, выплаченные за 9 месяцев т.е. 27179 руб.

Строка 143. В строке 102 указано «2», значит строку 143 считаем следующим образом. Суммируем взносы, уплаченные за 4 квартала. В пояснении к строке указано (знак «меньше или равно»), что Стр.143 не может быть больше числа Стр.133 = 79432, это условие выполняется. Значит в Стр.143 мы должны указать все взносы, выплаченные за год, т.е. 36238 руб.

Строка 010. В этом поле указывается код ОКТМО, значение берется из исходных данных — 68701000.

Строка 020 . Считаем значение строки по формуле:

(Стр.130 — Стр.140)разд.2.1.1 — Стр.160 разд. 2.1.2 = (6859 — 6859) — 0 = 0 руб.

Получаем ноль, в Стр.020 вносим прочерк. Значит, по итогам квартала, авансовый налог не платить.

Строки 030, 060, 090. Эти поля заполняются только при изменении ОКТМО, поэтому при заполнении декларации ставим прочерки.

Строка 040. Считаем значение поля по формуле:

(Стр.131 — Стр.141)разд.2.1.1 — Стр.161 разд. 2.1.2 — Стр.020 = (24645 — 24645) — 0 — 0 = 0 руб.

Получается ноль, в Стр.040 вносим прочерк. По итогам полугодия авансовый налог не платится.

Строка 050. Смотрим выполнение условия:

(Стр.131 — Стр.141)разд.2.1.1 — Стр.161 разд. 2.1.2 — Стр.020 = (24645 — 24645) — 0 — 0 = 0 руб.

Получаем ноль, условие не выполняется, в Стр.050 вносим прочерк, значит суммы к уменьшению нет.

Строка 070. Смотрим выполнение условия:

(Стр.132 — Стр.142)разд.2.1.1 — Стр.162 разд. 2.1.2 — (Стр.020 + Стр.040 — Стр.050) = (38738 — 27179) — 9500 — (0 + 0 — 0) = 2059 руб.

Данное число больше ноля, условие выполняется. Значение Стр.070 считается по той же формуле, поэтому в Стр.070 вписываем полученное число 2059. Эту сумму, в качестве авансового налога, необходимо было выплатить до 25 октября 2020 года.

Строка 080. Смотрим выполнение условия:

(Стр.132 — Стр.142)разд.2.1.1 — Стр.162 разд. 2.1.2 — (Стр.020 + Стр.040 — Стр.050) = (38738 — 27179) — 9500 — (0 + 0 — 0) = 2059 руб.

Данное число больше ноля, условие НЕ выполняется. В Стр.080 вносим прочерк, суммы к уменьшению нет.

Строка 100 . Смотрим выполнения условия:

(Стр.133 — Стр.143)разд.2.1.1 — Стр.163 разд. 2.1.2 — (Стр.020 + Стр.040 — Стр.050 + Стр.070 — Стр.080) = ((79432 — 36238) — 10900 — (0 + 0 — 0 + 2059 — 0) = 30235 руб.

Данное число больше ноля, условие выполняется. Значение Стр.100 считается по той же формуле, поэтому в строку вписываем полученное число 30235.

Строка 110. Смотрим выполнения условия:

(Стр.133 — Стр.143)разд.2.1.1 — Стр.163 разд. 2.1.2 — (Стр.020 + Стр.040 — Стр.050 + Стр.070 — Стр.080) = (79432 — 36238) — 10900 — (0 + 0 — 0 + 2059 — 0) = 30235 руб.

Данное число больше ноля, условие НЕ выполняется. В Стр.110 вносим прочерк, суммы к уменьшению нет.

Строки 110, 111, 112, 113. В случае осуществления только вида предпринимательской деятельности, в отношении которого уплачивает торговый сбор, значения этих полей берутся из соответствующих строк 110, 111, 112, 113 раздела 2.1.1.

Строки 130, 131, 132, 133. В случае осуществления только вида предпринимательской деятельности, в отношении которого уплачивает торговый сбор, значения этих полей берутся из соответствующих строк 130, 131,132, 133 раздела 2.1.1.

Строки 140, 141, 142, 143. В случае осуществления только вида предпринимательской деятельности, в отношении которого уплачивает торговый сбор, значения этих полей берутся из соответствующих строк 140, 141,142, 143 раздела 2.1.1.

Строка 150. В это поле вносится сумма торгового сбора за 1 квартал (дробное число округляется) — 3500.

Строка 151. В это поле вносится сумма торгового сбора за полугодие, т.е. складываются значения торгового сбора за 1 и 2 кварталы (дробное число округляется), получаем 8300.

Строка 152. В это поле вносится сумма торгового сбора за 9 месяцев, т.е. складываются значения торгового сбора за 1, 2 и 3 кварталы (дробное число округляется), получаем 9500.

Строка 153. В это поле вносится сумма торгового сбора за год, т.е. складываются значения торгового сбора за четыре квартала (дробное число округляется), получаем 10900.

Строка 160. Смотрим выполнение условия «Стр.130 — Стр.140 меньше Стр.150»:

Стр.130 — Стр.140 = 6859 — 6859 = 0

Данное число (0) меньше Стр.150, значит Стр.160 должна равняться 0. Но нужно учитывать еще одно условие: Стр.160 должна быть меньше или равна (Стр.130 — Стр.140)раздела 2.1.1. Проверяем и это условие:

Стр.130 — Стр.140 раздела 2.1.1 = 6859 — 6859 = 0.

Данное условие выполняется. Значит в Стр.160 вносим прочерк вместо полученного ноля.

Строка 161. Смотрим выполнение условия «Стр.131 — Стр.141 меньше Стр.151»:

Стр.131 — Стр.141 = 24645 — 24645 = 0

Данное число (0) меньше Стр.151, значит Стр.161 должна равняться 0. Но нужно учитывать еще одно условие: Стр.161 должна быть меньше или равна (Стр.131 — Стр.141)раздела 2.1.1. Проверяем и это условие:

(Стр.131 — Стр.141) раздела 2.1.1 = 24645 — 24645 = 0.

Данное условие выполняется. Значит в Стр.161 вносим прочерк вместо полученного ноля.

Строка 162. Смотрим выполнение условия «Стр.132 — Стр.142 меньше Стр.152»:

Стр.132 — Стр.142 = 38738 — 27179 = 11559

Данное число больше Стр.152, значит Стр.162 должна равняться Стр.152. Но нужно учитывать еще одно условие: Стр.162 должна быть меньше или равна (Стр.132 — Стр.142)раздела 2.1.1. Проверяем и это условие:

(Стр.132 — Стр.142) раздела 2.1.1 = 38738 — 27179 = 11559.

Данное условие выполняется, поэтому Стр.162 равна Стр.152, т.е. 9500.

Строка 163. Смотрим выполнение условия «Стр.133 — Стр.143 меньше Стр.153»:

Стр.133 — Стр.143 = 79432 — 36238 = 43194

Данное значение больше Стр.153, значит Стр.163 должна равняться Стр.153. Но нужно учитывать еще одно условие: Стр.163 должна быть меньше или равна (Стр.133 — Стр.143)раздела 2.1.1. Проверяем и это условие:

(Стр.133 — Стр.143) раздела 2.1.1 = 79432 — 36238 = 43194.

Данное условие выполняется, поэтому Стр.163 равна Стр.153, т.е. 10900.

В декларации по УСН нужно вносить только целые числа, поэтому дробные значения округляются. Обычно применяется правило арифметического округления, но при расчетах значений некоторых строк (напр. Стр. 140, 141, 142, 143 и др.) используется округление в меньшую сторону.

Если в результате вычисления получился ноль, в поле ставим прочерк.

Читайте также: