Как в 1с начислить земельный налог в

Опубликовано: 02.05.2024

Напомним, что организация, на балансе которой имеются земельные участки, в соответствии с главой 31 НК РФ "Земельный налог" признается налогоплательщиком по земельному налогу, а сами земельные участки - объектом налогообложения земельным налогом.

Как налогоплательщик земельного налога, организация обязана:

- самостоятельно исчислять сумму налога и сумму авансовых платежей по налогу в соответствии со статьей 396 НК РФ;

- уплачивать налог и авансовые платежи по налогу по месту нахождения земельных участков в порядке и сроки, установленные статьей 397 НК РФ;

- представлять в налоговый орган по месту нахождения земельных участков: по окончании налогового периода (календарный год) - налоговые декларации по налогу, по окончании каждого отчетного периода - налоговые расчеты по авансовым платежам по налогу (ст. 398 НК РФ).

До 31 декабря 2007 года включительно отчетными периодами по земельному налогу признавались первый квартал, первое полугодие и девять месяцев календарного года.

Федеральный закон от 24.07.2007 № 216-ФЗ внес изменения в пункт 2 статьи 393 НК РФ, в соответствии с которыми с 1 января 2008 года отчетными периодами по земельному налогу стали первый квартал, второй квартал и третий квартал календарного года. Ранее авансовые платежи по земельному налогу исчислялись нарастающим итогом за отчетные периоды квартал, полугодие и 9 месяцев.

По окончании каждого отчетного периода отчетность по земельному налогу представляется не позднее последнего числа месяца, следующего за истекшим отчетным периодом. По окончании налогового периода отчетность по земельному налогу представляется не позднее 1 февраля года, следующего за истекшим налоговым периодом. Таким образом, по окончании третьего квартала 2008 года организация, признаваемая налогоплательщиком земельного налога, должна представить в налоговый орган не позднее 31 октября 2008 года налоговый расчет по авансовым платежам по земельному налогу.

Налоговая отчетность по земельному налогу

Напомним, что организация, на балансе которой имеются земельные участки, в соответствии с главой 31 НК РФ "Земельный налог" признается налогоплательщиком по земельному налогу, а сами земельные участки - объектом налогообложения земельным налогом.

Как налогоплательщик земельного налога, организация обязана:

- самостоятельно исчислять сумму налога и сумму авансовых платежей по налогу в соответствии со статьей 396 НК РФ;

- уплачивать налог и авансовые платежи по налогу по месту нахождения земельных участков в порядке и сроки, установленные статьей 397 НК РФ;

- представлять в налоговый орган по месту нахождения земельных участков: по окончании налогового периода (календарный год) - налоговые декларации по налогу, по окончании каждого отчетного периода - налоговые расчеты по авансовым платежам по налогу (ст. 398 НК РФ).

До 31 декабря 2007 года включительно отчетными периодами по земельному налогу признавались первый квартал, первое полугодие и девять месяцев календарного года.

Федеральный закон от 24.07.2007 № 216-ФЗ внес изменения в пункт 2 статьи 393 НК РФ, в соответствии с которыми с 1 января 2008 года отчетными периодами по земельному налогу стали первый квартал, второй квартал и третий квартал календарного года. Ранее авансовые платежи по земельному налогу исчислялись нарастающим итогом за отчетные периоды квартал, полугодие и 9 месяцев.

По окончании каждого отчетного периода отчетность по земельному налогу представляется не позднее последнего числа месяца, следующего за истекшим отчетным периодом. По окончании налогового периода отчетность по земельному налогу представляется не позднее 1 февраля года, следующего за истекшим налоговым периодом. Таким образом, по окончании третьего квартала 2008 года организация, признаваемая налогоплательщиком земельного налога, должна представить в налоговый орган не позднее 31 октября 2008 года налоговый расчет по авансовым платежам по земельному налогу.

Налоговый учет земельных участков в "1С:Бухгалтерии 8"

Для того, чтобы правильно заполнить отчетную форму по земельному налогу, необходимо изучить главу 31 НК РФ и приказ Минфина России от 19.05.2005 № 66н, которым утверждены форма налогового расчета по авансовым платежам по земельному налогу и порядок его заполнения, а для составления налоговой декларации - приказ Минфина России от 23.09.2005 № 124н.

Вместе с тем, задачу заполнения налоговых форм по земельному налогу можно существенно упростить, сэкономив при этом время, если воспользоваться для этого соответствующим регламентированным отчетом программы "1С:Бухгалтерия 8". Отчет позволяет составить налоговый расчет (налоговую декларацию) практически автоматически по данным налогового учета земельных участков.

Налоговый учет земельных участков в программе "1С:Бухгалтерия 8" включает регистрацию в информационной базе сведений о постановке земельных участков на учет и о снятии земельных участков с учета.

Регистр является периодическим (периодичность записей регистра - в пределах дня) и имеет независимый режим записи. Последнее означает, что записи в регистр вносятся "вручную" в режиме непосредственной работы с этим объектом.

Порядок налогового учета земельных участков и составления налогового расчета по авансовым платежам по земельному налогу рассмотрим, используя данные следующего примера.

Пример

На балансе организации "Белая акация" имеется два земельных участка.

По месту нахождения организации (г. Москва) зарегистрирован Земельный участок: категория земель 003003000050, кадастровый номер 77:05:04:0521, кадастровая стоимость 300 000,00 руб., налоговая ставка земельного налога 1,5 %, льготы не применяются, дата постановки на учет 17.12.2007.

По месту нахождения филиала (г. Люберцы, код ОКАТО 45285600000) зарегистрирован Земельный участок: категория земель 003003000050, кадастровый номер 50:27:04:0521, кадастровая стоимость 400 000,00 руб., налоговая ставка земельного налога 1,5 %, льготы не применяются, дата постановки на учет 17.12.2007.

Ввод сведений о постановке земельного участка на учет

Ввод сведений о льготах

В общем случае законами субъектов РФ могут быть предусмотрены льготы в отношении земельных участков.

По умолчанию считается, что налоговые льготы Не применяются.

Налоговая льгота может предусматривать уменьшение налоговой базы и/или уменьшение суммы налога. Льгота каждого вида задается с помощью установки переключателей в соответствующее положение и ввода при необходимости дополнительных сведений о льготе.

Льгота в виде уменьшения налоговой базы задается следующим образом:

- если земельный участок освобождается от налогообложения в соответствии с нормативным актом, принятым органом местного самоуправления, то первый переключатель устанавливается в положение Освобождение от налогообложения в соответствии с местным актом;

- если земельный участок освобождается от налогообложения по основаниям, предусмотренным статьей 395 главы 31 НК РФ "Земельный налог", то первый переключатель устанавливается в положение Освобождение от налогообложения по ст.395 НК РФ, и в реквизите код льготы указывается код налоговой льготы.

Код льготы выбирается из предложенного перечня льгот согласно Приложению № 2 к Порядку заполнения налогового расчета по авансовым платежам по земельному налогу:

- если в соответствии с нормативным актом, принятым органом местного самоуправления, от налогообложения освобождается не весь участок, а только его часть, то первый переключатель устанавливается в положение Доля не облагаемой налогом площади и в поле ввода значения указывается доля необлагаемой площади в виде десятичной дроби;

- если налоговая льгота предоставляется в виде вычета из налоговой базы, то первый переключатель устанавливается в положение Уменьшение налоговой базы. Вычет по статье 391 НК РФ в настоящее время предусмотрен только для налогоплательщиков - физических лиц. В случае предоставления такой льготы для организаций нормативным актом, принятым органом местного самоуправления, устанавливается флажок на установленную местным нормативным актом сумму и в поле ввода указывается сумма льготы.

Льгота в виде уменьшения суммы налога задается следующим образом:

- если земельный участок облагается по налоговой ставке, сниженной относительно ставки, обычно применяемой для таких земельных участков, то второй переключатель устанавливается в положение Снижение ставки до и в поле ввода значения указывается сниженная налоговая ставка в процентах;

- если льгота предусматривает снижение суммы налога в процентах, то второй переключатель устанавливается в положение Уменьшение суммы налога на и в поле ввода значения указывается процент уменьшения суммы налога;

- если льгота предусматривает снижение суммы налога на фиксированную величину, то второй переключатель устанавливается в положение Уменьшение суммы налога в размере и в поле ввода значения указывается сумма налога, не подлежащая уплате.

При этом в реквизите Дата регистрации этого документа указывается дата внесений изменений в сведения о земельном участке.

Если изменения незначительны, новую запись удобнее вести копированием имеющейся.

Ввод сведений о снятии земельного участка с учета

Когда организация по тем или иным причинам теряет право на использование земельного участка, в регистр вводится запись с видом Снятие с регистрационного учета.

Пример (продолжение)

Земельный участок 50:27:04:0521, числящийся на налоговом учете по месту нахождения филиала, 12 августа 2008 года снят с учета в связи с продажей.

В этом случае в форме записи Снятие с регистрационного учета указывается:

- в реквизите Дата снятия с учета - дата потери права на земельный участок;

- в реквизите Организация - организация, на балансе которой числился земельный участок;

- в реквизите Основное средство - снимаемый с налогового учета земельный участок (выбором из справочника Основные средства);

- в реквизите Комментарий - произвольный комментарий к записи о снятии земельного участка с налогового учета (заполняется при необходимости).

Составление налогового отчета по земельному участку по месту нахождения организации

При составлении налогового расчета (равно как и налоговой декларации), представляемого в ИФНС по месту постановки организации на учет, расчет суммы авансовых платежей производится только в отношении тех земельных участков, которые числятся зарегистрированными по месту нахождения самой организации, в том числе и по другому коду ОКАТО.

Если за организацией по месту ее регистрации числятся несколько земельных участков, в том числе с разными кодами по ОКАТО, расчет по каждому из них в Разделе 2 приводится на отдельных страницах.

Переключение между страницами формы производится с помощью кнопок управления реквизитом Дополнительные страницы на нижней панели инструментов вкладки Раздел 2.

При этом в Разделе 1 данные об уплате налога (авансовых платежей по налогу) по каждому земельному участку приводятся на одной странице, но отдельно по каждому ОКАТО (в отдельных блоках строк с кодами 010-030).

Составление налогового отчета по земельному участку по месту нахождения филиала

В случае, если в организации имеются земельные участки, которые поставлены на налоговый учет не по месту нахождения организации, в отношении последних составляются отдельные налоговые декларации (налоговые расчеты). Для подготовки налогового отчета, представляемого в инспекцию ФНС России по месту регистрации земельного участка или земельных участков необходимо создать новый экземпляр отчета за тот же налоговый (отчетный) период, на титульном листе в реквизите Код выбрать инспекцию, в которую представляется налоговая декларация (налоговый расчет), после чего произвести заполнение отчетной формы по кнопке Заполнить.

В этом случае Расчет суммы налога (суммы авансовых платежей по налогу) в Разделе 2 налогового расчета в этом случае программа выполнит только в отношении тех земельных участков, которые "закреплены" за инспекцией ФНС России с указанным кодом.

Если земельный участок поставлен на налоговый учет или снят с налогового учета в периоде, за который составляется налоговый отчет по земельному налогу, или право на льготы действовало не полный отчетный (налоговый) период, необходимо правильно указать коэффициенты К2 и К1.

Дело в том, что действующий Порядок заполнения налогового расчета не учитывает изменения, внесенные в статью 393 НК РФ.

В связи с возникшей проблемой ФНС России выпустила письмо от 24.07.2008 № 3-7-04/178, разъясняющее порядок заполнения налогового расчета по авансовым платежам по земельному налогу за II квартал 2008 года.

В письме говорится, что:

"до внесения изменений в приказ Минфина России № 66н при заполнении Раздела 2 необходимо учитывать следующее.

По строке с кодом 210 указывается количество полных месяцев владения земельным участком в течение отчетного периода. В случае если земельный участок использовался в течение всего отчетного периода, то по строке с кодом 210 указывается "3".

По строке с кодом 220 указывается коэффициент "К2". Он определяется как отношение числа полных месяцев, в течение которых данный земельный участок находился в собственности (постоянном (бессрочном) пользовании, пожизненном наследуемом владении) налогоплательщика, указанных по строке с кодом 210, к числу календарных месяцев в отчетном периоде.

В случае если земельный участок использовался в течение неполного отчетного периода, например, 2 месяца, то коэффициент "К2" составит:

2 месяца : 3 месяца = 0,67

Если земельный участок использовался в течение всего отчетного периода, то по строке с кодом 220 указывается "1"".

В связи с разъяснениями ФНС России фирма "1С" выпустила доработанные внешние формы расчета авансовых платежей по земельному налогу для "1С:Предприятия 8" и опубликовала рекомендации по их заполнению, с которыми можно ознакомиться на сайте buh.ru (/newsDescr-3883).

В настоящее время на утверждении в Минфине России находится новая форма налогового расчета по авансовым платежам по земельному налогу и Порядок ее заполнения.

Если Минфин России не успеет утвердить и зарегистрировать новую форму, то, по нашему мнению, при составлении налогового расчета за III квартал организациям можно руководствоваться процитированными выше разъяснениями ФНС России, а для заполнения их по данным налогового учета использовать доработанные формы регламентированных отчетов фирмы "1С".

Оставить заявку

Оставьте свое имя и номер телефона, оператор свяжется с Вами в рабочее время в течение 2 часов.

Хочу получать новости об акциях, скидках и мероприятиях от 1С:Франчайзи Виктория

Рассылка выходит раз в неделю, Ваш адрес не будет передан посторонним лицам.

В «1С:Бухгалтерии 8», ред. 3.0, начиная с версии 3.0.32, предусмотрена возможность автоматического расчёта сумм налога (авансовых платежей по налогу) на имущество, транспортного и земельного налогов с отражением начисленных сумм в бухгалтерском и налоговом учёте. Чтобы воспользоваться такой возможностью, в информационную базу необходимо ввести корректные данные.

Общее для всех налогов.

1. Проверяем, введена ли информация о налогоплательщике в местах постановки на учёт в качестве плательщика налога на имущество, заполнен ли справочник «Организации» и «Регистрации в налоговом органе». Из первого справочника берутся сведения о наименовании налогоплательщика и присвоенном ему ИНН, а из второго – сведения о КПП по месту постановки на учёт и о представителе налогоплательщика.

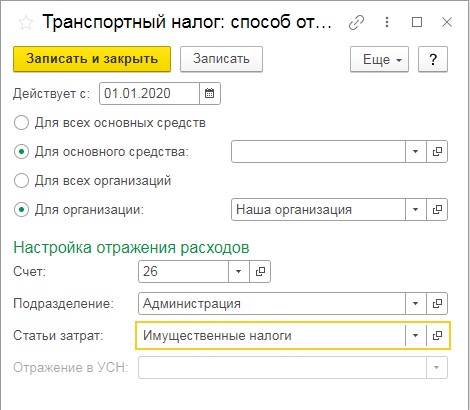

2. Необходимо ввести сведения о способе отражения расходов по налогу в учёте. В подразделе «Налоги» раздела «Справочники» открываем пункт «Способы отражения расходов по налогам».

По умолчанию данный регистр настроен на отнесение сумм налога (авансовых платежей по налогу) по всем объектам имущества, земельным участкам и транспортным средствам в дебет счёта 26 «Общехозяйственные расходы» на статью затрат «Имущественные налоги». При необходимости можно самостоятельно настроить счёт учёта затрат по имущественному налогу, а также задать для некоторых основных средств отдельный способ отражения расходов по налогам.

3. Внести информацию в регистр сведений «Порядок уплаты налога на местах» (подраздел «Налоги» раздела «Справочники») по каждому виду имущественного налога с указанием признаков уплаты по налоговому органу, уплаты авансовых платежей.

Налог на имущество

Проверяем, корректно ли отражены операции по принятию имущества к бухгалтерскому учёту, выполнены ли операции начисления амортизации за каждый месяц налогового (отчётного) периода. Напомним, что налог на имущество начисляется только в отношении недвижимого имущества.На движимое имущество налог нужно начислять только в том случае, если оно поставлено на баланс до 1 января 2013 года. Начисление амортизации (износа) в программе Бухгалтерия 3.0 производится с помощью регламентной операции «Амортизация и износ основных средств».

Проверяем, правильно ли указаны сведения о ставках налога, по которым налогом облагается имущество организации в целом. Эти данные указываются в регистре сведений «Ставки налога на имущество» (подраздел «Налоги» раздела «Справочники»).

В результате регламентной операции «Расчёт налога на имущество» формируются проводки по отражению расходов по налогу, а также запись в регистре «Расчёт налога на имущество». Кроме того, можно сформировать справку-расчёт, чтобы проанализировать формирование налоговой базы и непосредственно расчёт налога.

Земельный налог

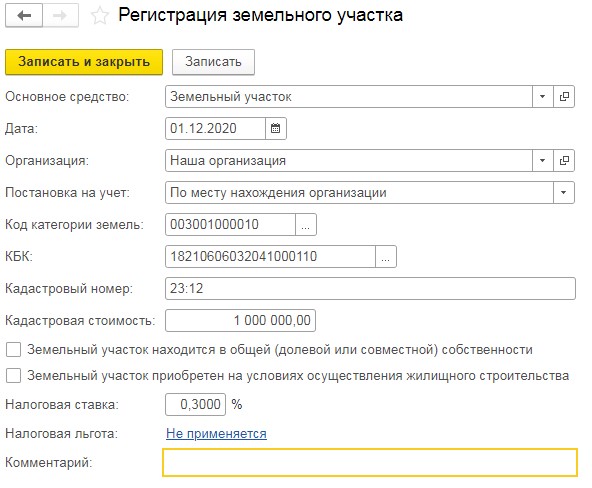

1. Сведения, идентифицирующие запись регистра. К ним относятся:

- дата, с которой организация признаётся плательщиком по земельному участку;

- организация, на которую зарегистрировано право на земельный участок;

- земельный участок как объект бухгалтерского учёта (выбирается из справочника «Основные средства»).

2. Сведения о земельном участке. Здесь указываются:

- код категории земель, к которой относится земельный участок, согласно регистрационным документам (выбирается из перечня);

- кадастровый номер земельного участка согласно регистрационным документам;

- кадастровая стоимость земельного участка.

3. Сведения о постановке земельного участка на учёт в налоговом органе. На закладке «Налоговый орган» с помощью переключателя выбирается место постановки земельного участка на учёт: «По месту нахождения организации», «С другим кодом по ОКТМО» или «В другом налоговом органе».

4. Сведения для расчёта земельного налога. На закладке «Земельный налог» приводятся сведения для расчёта налога:

- код бюджетной классификации, на который должна быть зачислена сумма земельного налога, выбирается из предопределённого перечня кодов;

- налоговая ставка в процентах от кадастровой стоимости, применяемая в отношении земельного участка;

- налоговая льгота.

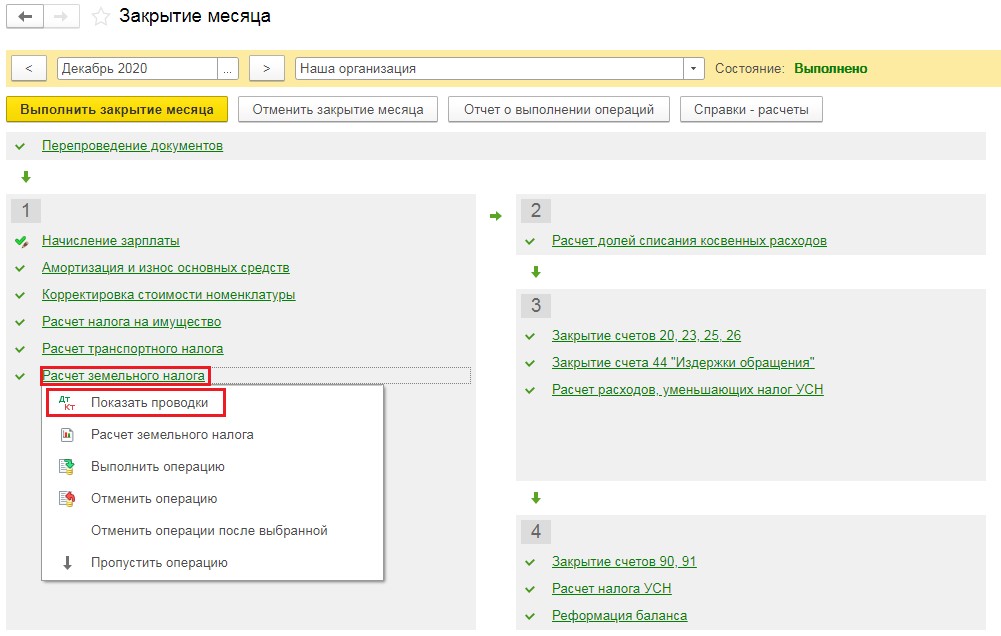

Таким образом, если в информационную базу корректно введены сведения о земельных участках, информация о налогоплательщике, а также о налоговом органе, в котором он состоит на налоговом учёте, при закрытии месяца в конце квартала (например, сентября) появляется регламентная операция «Расчёт земельного налога», которая формирует проводки по отражению расходов по налогу. Для автоматического заполнения показателей налоговой декларации по земельному налогу на сумму авансовых платежей при проведении документа дополнительно вводятся записи в регистр сведений «Расчёт земельного налога». Для документального подтверждения выполненных расчётов следует сформировать справку-расчёт земельного налога.

Транспортный налог

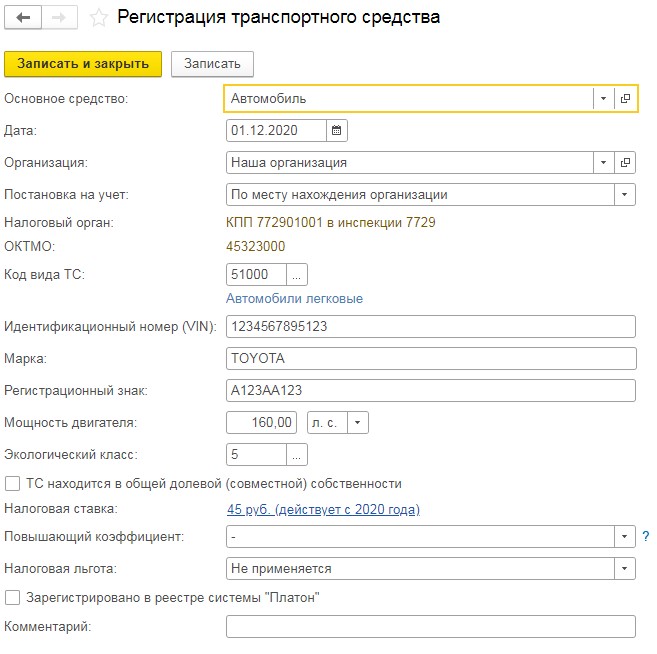

1. Сведения, идентифицирующие запись регистра. В этой группе сведений указываются:

- дата государственной регистрации транспортного средства согласно документу о государственной регистрации;

- организация, на которую зарегистрировано транспортное средство;

- наименование транспортного средства (выбирается из справочника «Основные средства»);

- комментарий (заполняется при необходимости).

2. Сведения о транспортном средстве:

- регистрационный знак;

- идентификационный номер согласно документу о государственной регистрации;

- марка и модель согласно документу о государственной регистрации.

3. Сведения о постановке транспортного средства на учёт в налоговом органе. На закладке «Налоговый орган» с помощью переключателя выбирается место, где транспортное средство поставлено на учёт: «По месту нахождения организации» или «В другом налоговом органе».

4. Сведения для расчёта транспортного налога. На закладке «Транспортный налог» приводятся сведения для расчёта налога:

- код вида транспортного средства (указывается из предложенного перечня);

- налоговая база и единица её измерения;

- налоговая ставка;

- налоговая льгота.

Если всё заполнено правильно, регламентная операция «Расчёт транспортного налога» формирует проводки по отражению расходов по налогу в учёте. Для автоматического заполнения показателей налоговой декларации по транспортному налогу на сумму авансовых платежей при проведении документа дополнительно вводятся записи в регистр сведений «Расчёт транспортного налога». Для документального подтверждения выполненных расчётов следует сформировать справку-расчёт транспортного налога.

Надеемся, эта информация окажется для вас полезной, и вы легко сможете автоматически рассчитывать суммы налогов.

«Клерк» Рубрика 1С

В этом материале расскажем, как организован весь этот процесс изнутри в программе 1С: Бухгалтерия предприятия ред. 3.0 и дадим полезные советы, которые помогут вам вовремя избежать недопонимания с проверяющими органами.

Итак, если расчёт налоговой службы не совпадёт с вашим, например, по причине отсутствия данных о приобретённом вами автомобиле, у вас будет 10 дней на то, чтобы представить пояснения с подтверждающими документами.

Рассылка уведомлений с начислениями будет производиться налоговыми органами в течение 6 месяцев с даты крайнего срока уплаты налога за предшествующий год, то есть до конца августа 2021 года.

Чтобы избежать подобных сюрпризов, ФНС рекомендовала провести заблаговременную сверку (Письмо ФНС России от 16.01.2020 г. №БС-4-21/452@ «Об обеспечении сверки сведений о транспортных средствах и земельных участках организаций»).

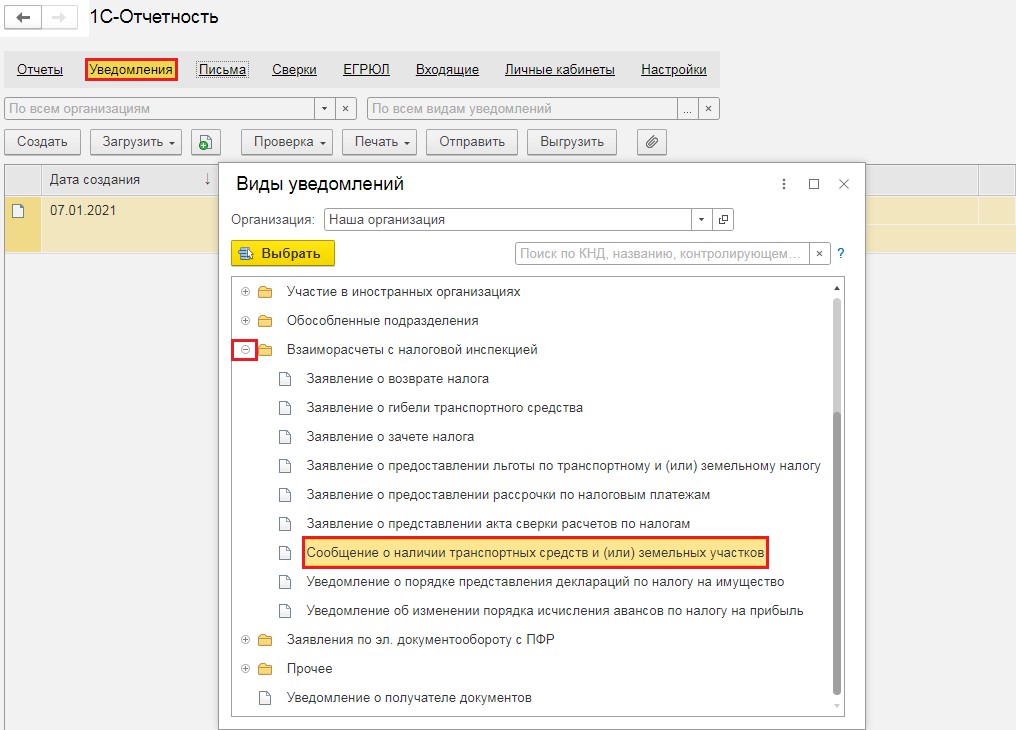

В открывшемся окне перейти по ссылке «Уведомления» и выбрать необходимый пункт.

После чего будет открыта форма уведомления, которую необходимо заполнить вручную.

Расчёт транспортного налога в 1С: Бухгалтерии предприятия ред. 3.0

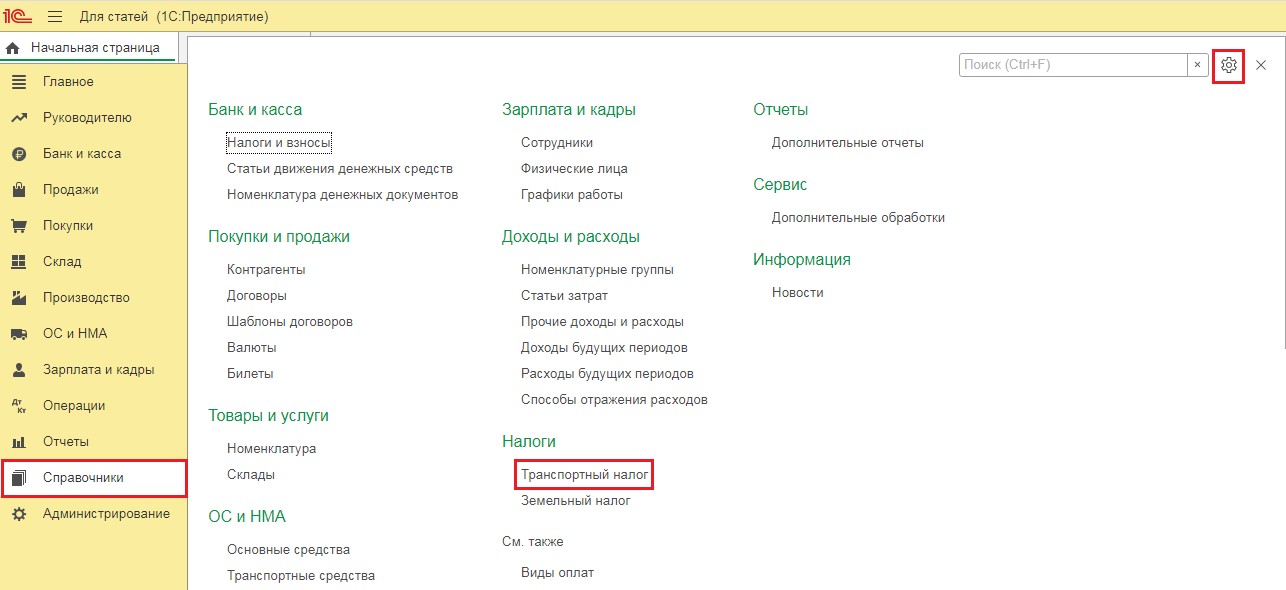

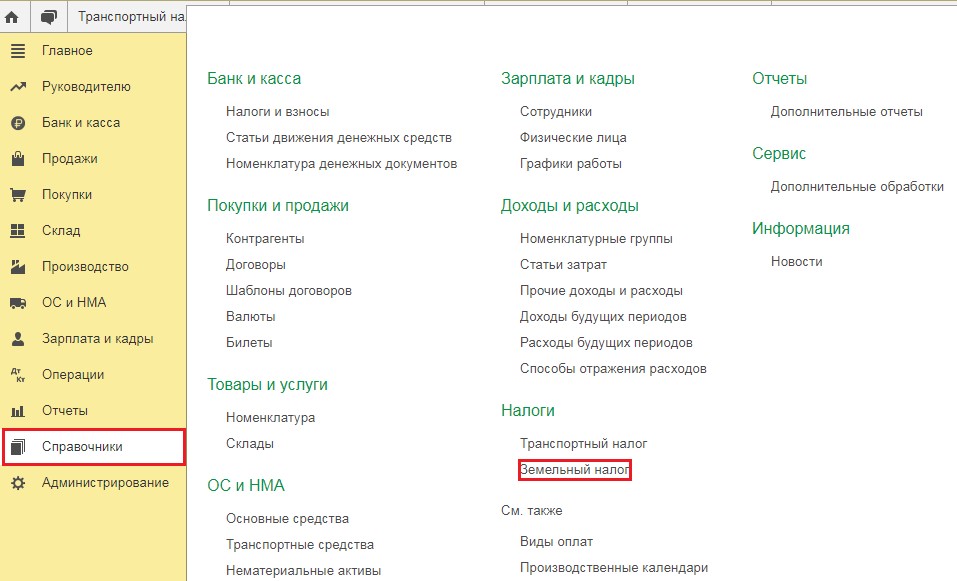

Расположен он в разделе «Справочники» — «Транспортный налог».

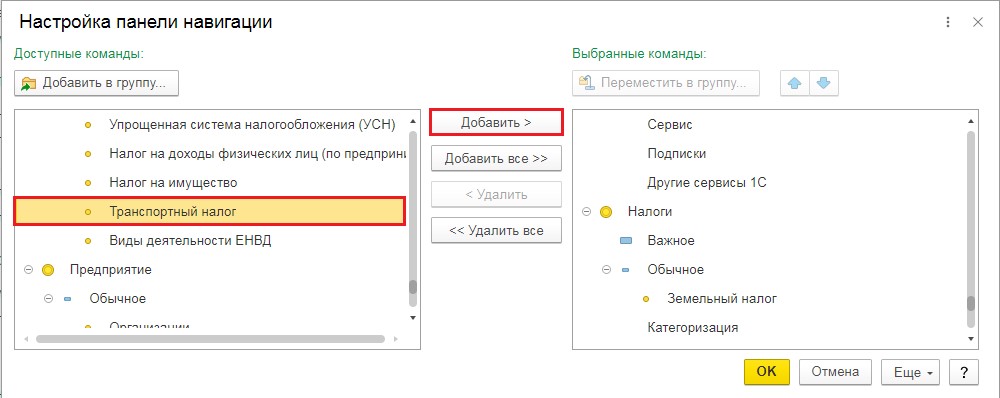

Если в разделе «Справочники» у вас нет такого пункта, то тогда вам нужно перейти в настройки раздела — иконка шестерёнки в правом верхнем углу окна, из выпадающего меню выбрать пункт «Настройка навигации» и в открывшемся окне найти необходимый пункт в левом столбце. Двойным щелчком мыши по нему, или при помощи кнопки «Добавить», его нужно перенести в правую часть окошка, а затем нажать «ОК».

Важно верно заполнить все данные, так как практически от каждого из них зависит расчёт налога.

Например, поле «Дата» — это дата постановки на учёт транспортного средства. Если вы зарегистрировали автомобиль после 15го числа месяца, то этот месяц не будет включён в коэффициент владения, и наоборот. Например, если постановка на учёт автомобиля была произведена 15 ноября или позднее в этом же месяце, то налог будет считаться только за декабрь месяц. А вот если, например, 14 ноября или ранее в этом месяце, то налог будет рассчитан за 2 месяца.

От графы «Постановка на учёт» будут зависеть налоговые ставки. Если машина поставлена на учёт в другом регионе, то это необходимо учитывать.

От кода вида транспортного средства тоже будет зависеть размер ставки, так как для легковых и грузовых машин действуют разные тарифы.

Показатель «Мощность двигателя» напрямую будет влиять на расчёт, так как формула, по которой рассчитывается транспортный налог, выглядит так:

мощность двигателя * налоговая ставка *количество месяцев владения/ 12 * повышающий коэффициент

Повышающий коэффициент применяется к дорогостоящим автомобилям дороже 3 миллионов рублей. В графе «Налоговая льгота» необходимо выбрать подходящий для вас пункт.

Важный нюанс! Если ваша организация планирует применять льготу, то она обязательно должна подать заявление в налоговый орган и получить либо уведомление о применении льготного режима, либо отказ.

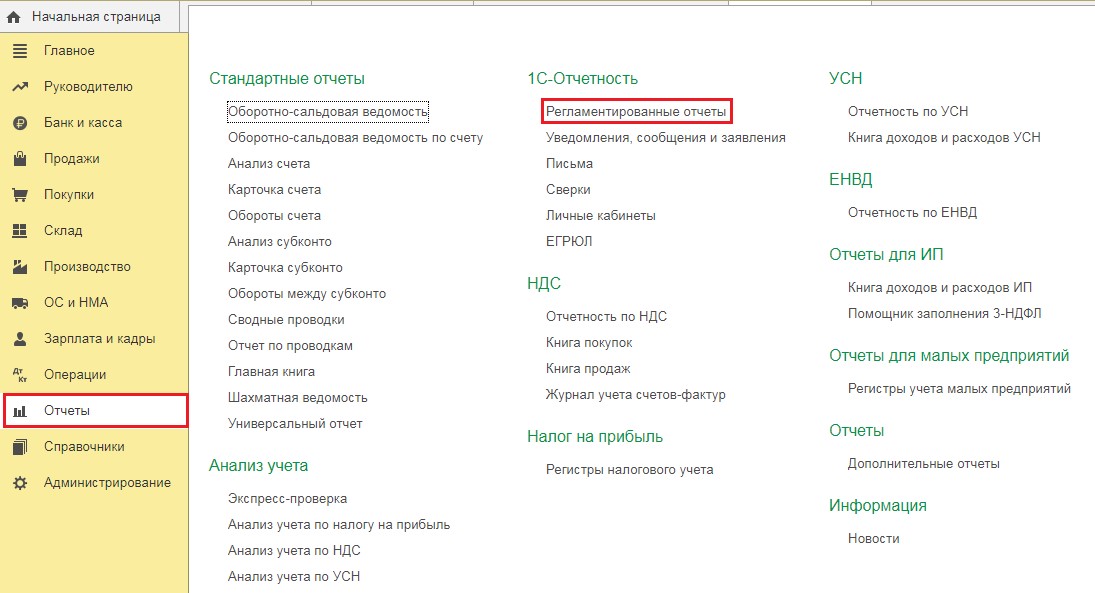

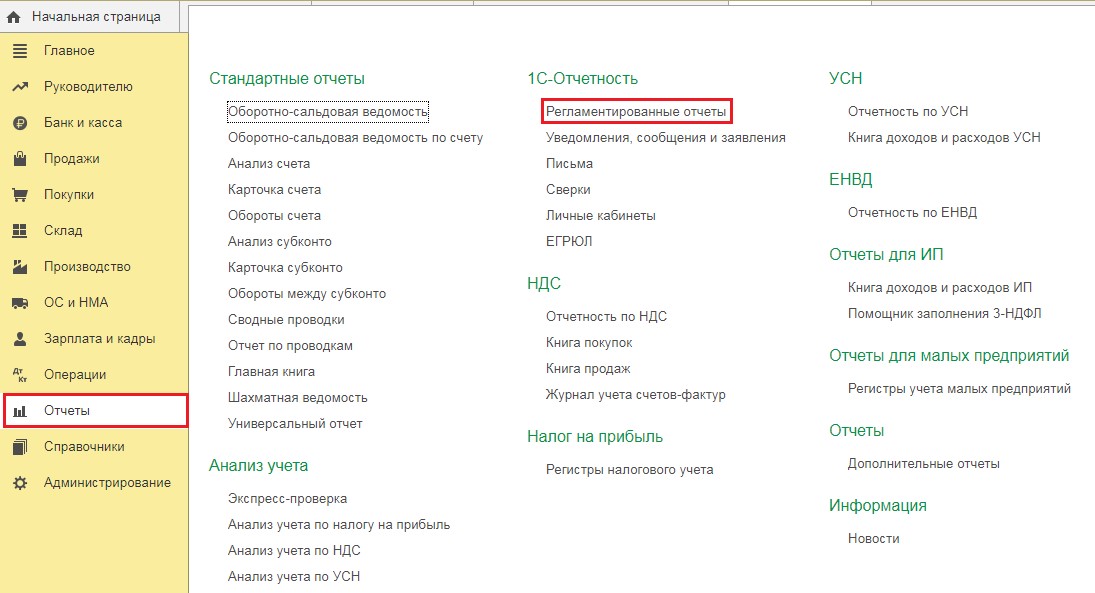

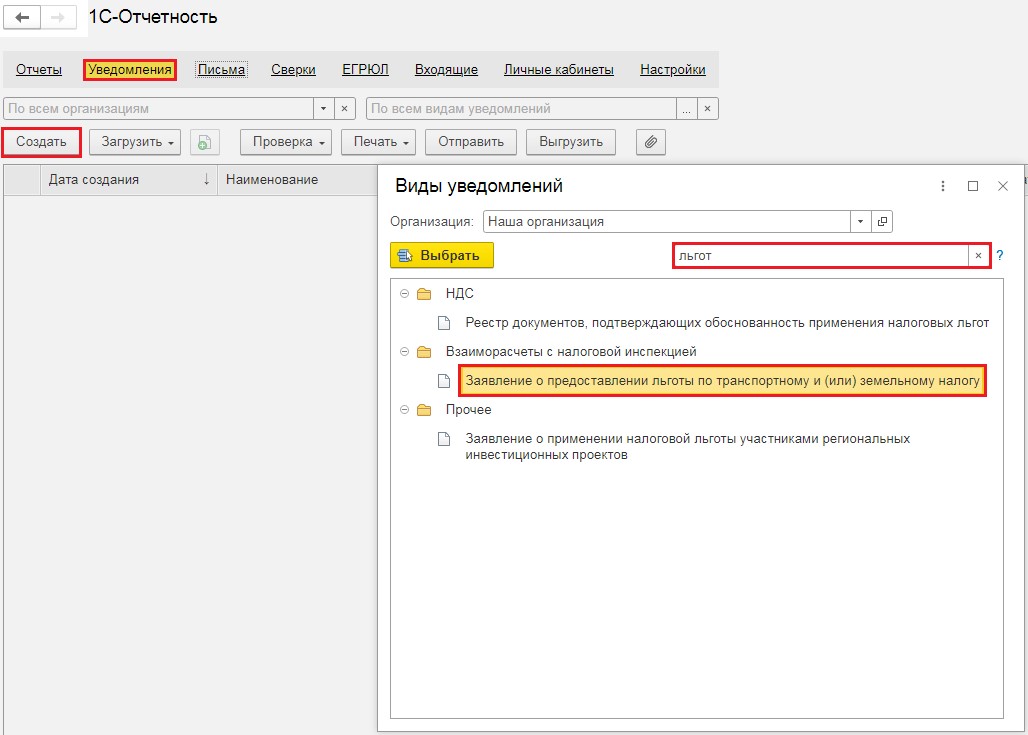

Для подачи заявления на льготу необходимо перейти в раздел «Отчёты» и выбрать пункт «Регламентированные отчёты».

В открывшемся окне следует перейти по ссылке «Уведомления», нажать на кнопку «Создать» и из списка возможных заявлений выбрать «Заявление о предоставлении льготы по транспортному и (или) земельному налогу». Быстро найти нужное заявление можно при помощи строки поиска.

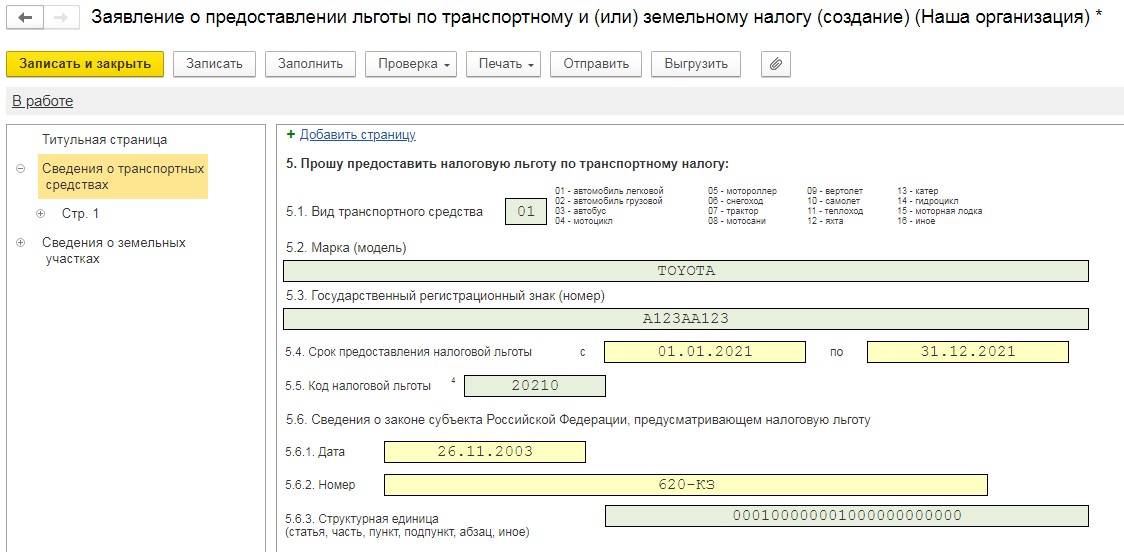

Открывшуюся форму заявления необходимо заполнить вручную, указав данные автомобиля, срок предоставляемой льготы и на основании какого пункта и какого закона вы на неё претендуете.

Вернёмся к расчёту налога.

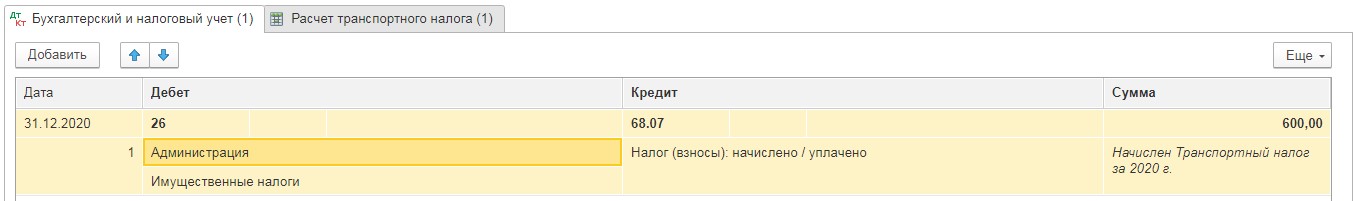

Рассчитаем налог: 160 * 45 / 12 * 1 = 600 рублей.

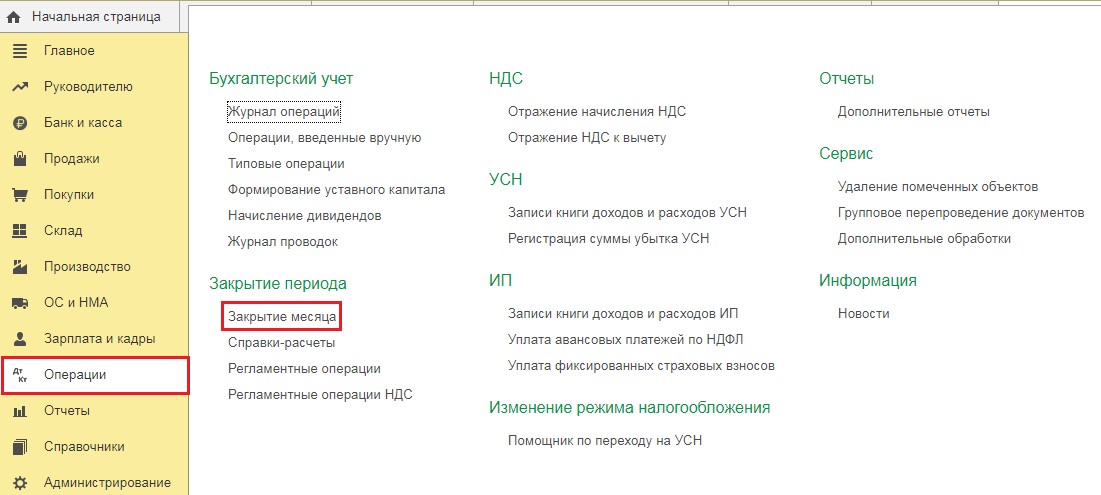

Но чтобы не считать налог вручную, мы можем обратиться к обработке «Закрытие месяца» в разделе «Операции».

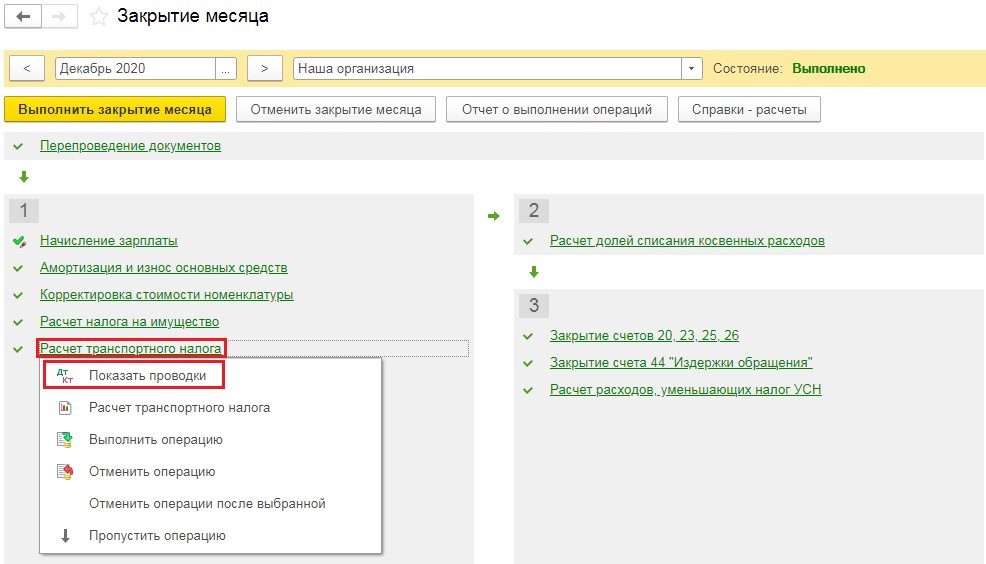

Когда регламентные операции месяца выполнены, нам нужно нажать на пункт «Расчёт транспортного налога» и выбрать пункт «Показать проводки».

В сумме проводки вы увидите рассчитанный программой налог.

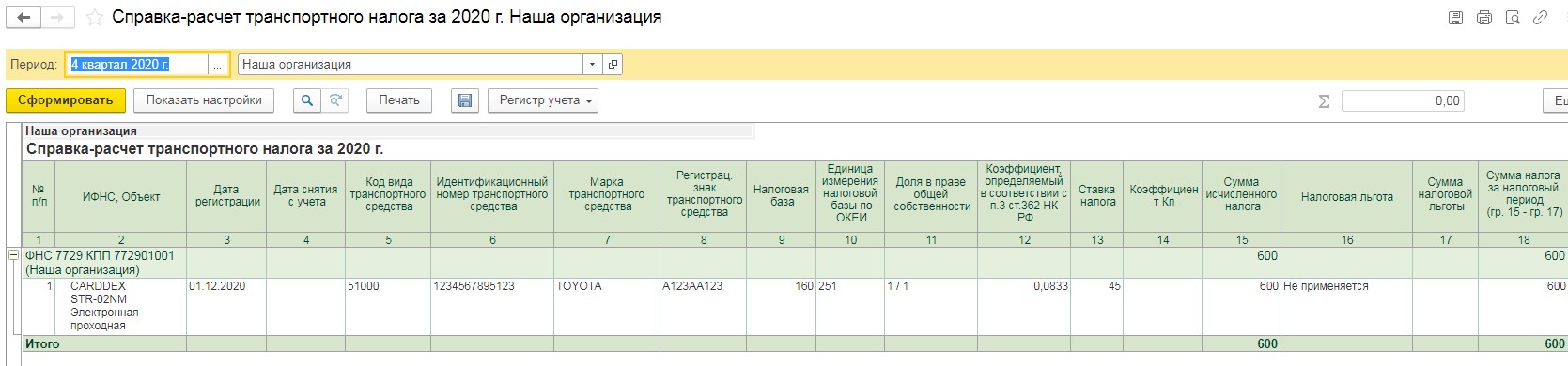

Также, ещё раз нажав на пункт «Транспортный налог», можно выбрать справку-расчёт «Расчёт транспортного налога» и проанализировать расчёт.

На что в справке следует обратить внимание? Первое — это по каким транспортным средствам был рассчитан налог, ведь может выйти так, что на учёте у вас стоит 2 автомобиля, а налог считается лишь по одному из них. Второй момент — это технические характеристики и наличие льгот.

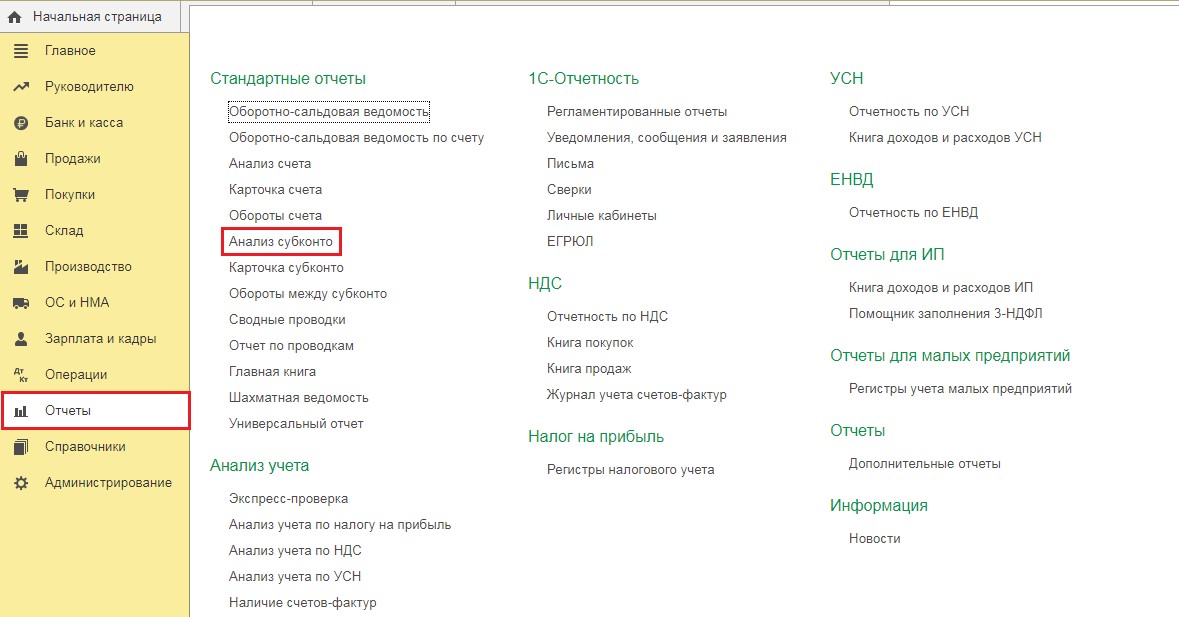

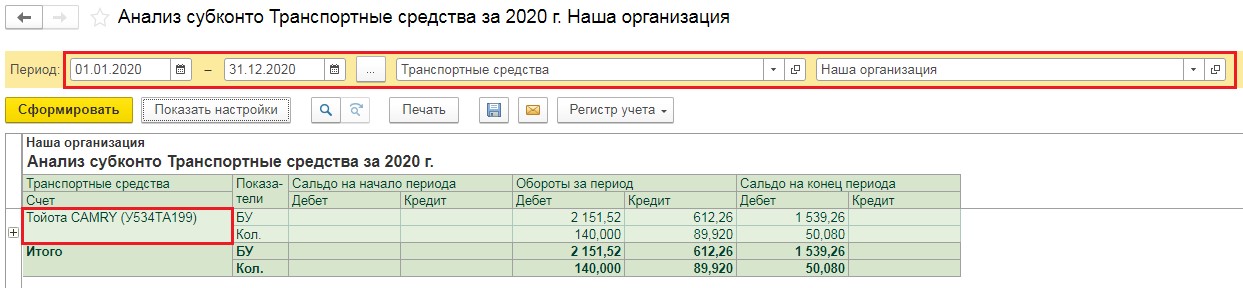

Узнать, сколько транспортных средств принадлежит вашей организации по данным программы, можно при помощи отчёта «Анализ субконто», расположенного в разделе «Отчёты».

В открывшемся окне следует указать период — год, в графе субконто — «Транспортные средства» и в поле «Организации» необходимую вам, после чего нажать на кнопку «Сформировать».

Важный нюанс! Если ваша организация в течение года уплачивала авансовые платежи по транспортному налогу, то их размер следует вычесть из начисленной суммы налога за год и уплатить в налоговый орган лишь разницу.

Касаемо проводки по начислению транспортного налога, она может быть отражена по дебету любого из затратных счетов.

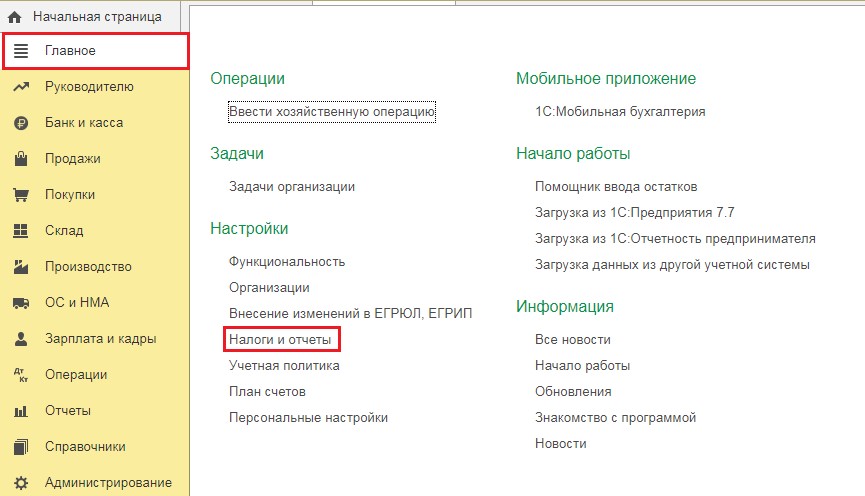

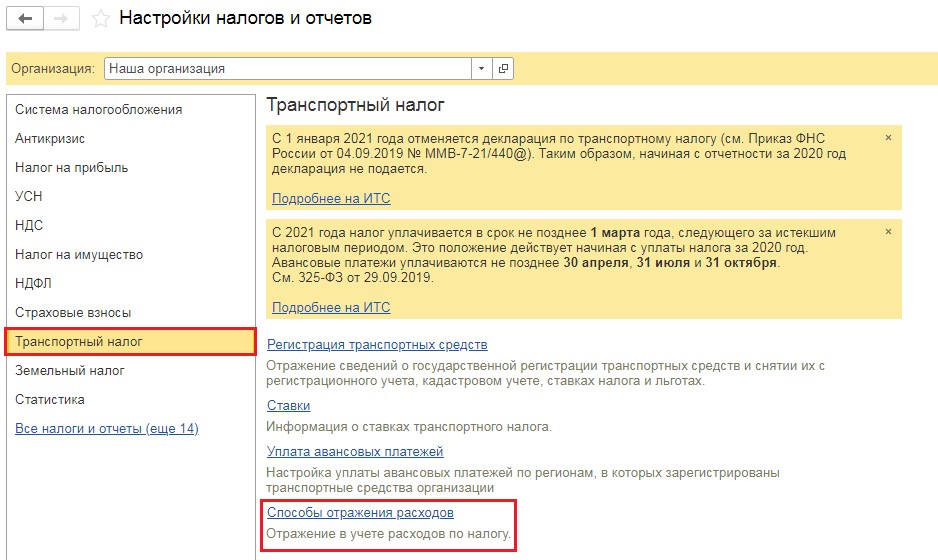

Обычно, если автомобиль используется работниками администрации, то выбирают счёт 26. Торговые предприятия, использующие машину для доставок, включают расходы на уплату налога в 44 счёт. Если же автомобиль сдаётся в аренду и доход от сдачи автомобиля не относится к вашим основным видам деятельности, то налог отражается на счёте 91.02. Настроить это можно в разделе «Главное» пункте «Налоги и отчёты».

В открывшемся окне перейдём на вкладку «Транспортный налог» и далее по ссылке «Способы отражения расходов».

Здесь у вас будет возможность указать налог по какому транспортному средству будет отражаться на том или ином счёте, или задать общие настройки для организации.

Расчёт земельного налога в 1С: Бухгалтерии предприятия ред. 3.0

Расчёт земельного налога в программе 1С: Бухгалтерия предприятия очень схож с алгоритмом расчёта транспортного налога.

Перейдём непосредственно к расчёту налога.

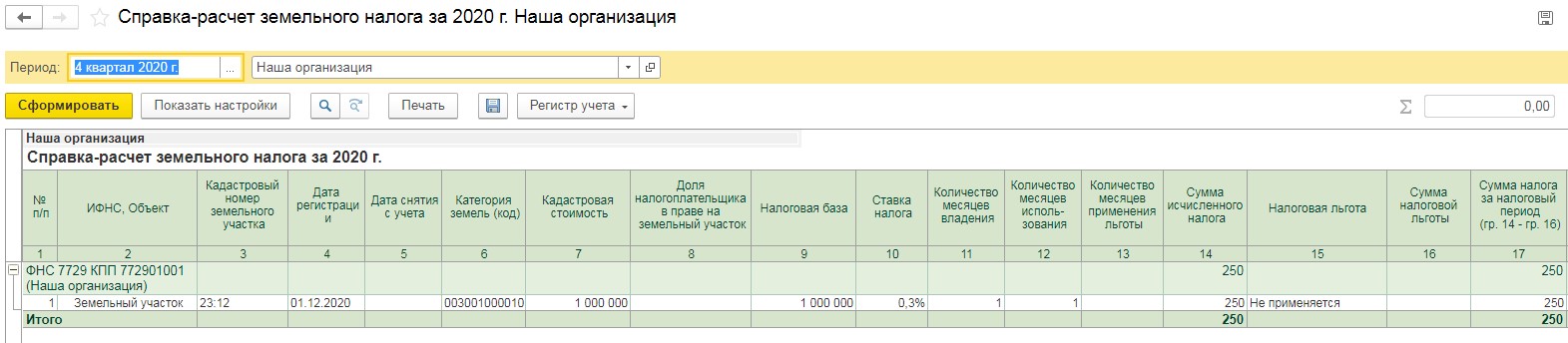

По нашему примеру, кадастровая стоимость земельного участка составляет 1 миллион рублей, ставка налога 0,3% и владеем мы им ровно месяц.

Получаем: 1000000 * 0,3% / 12 * 1 = 250 рублей.

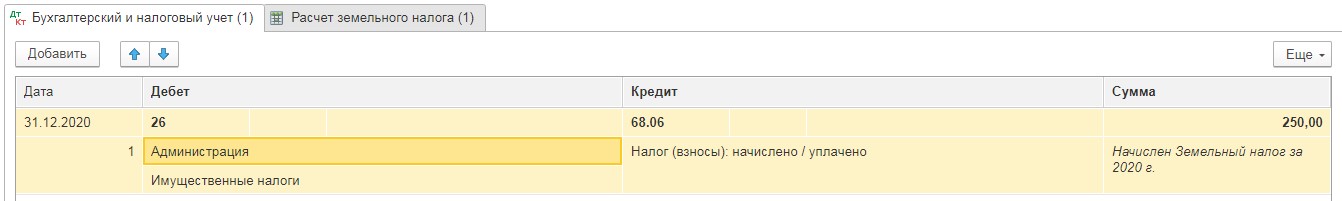

Проверим, что нам посчитала программа.

Для этого перейдём в раздел «Операции» и выберем пункт «Расчёт земельного налога».

В выпадающем списке нажмём на кнопку «Показать проводки» и убедимся в верности расчёта.

Также, ещё раз нажав на пункт «Земельный налог», можно выбрать справку-расчёт «Расчёт земельного налога» и проанализировать исчисленные суммы.

Обязательно убедитесь, что исходная информация для расчёта налога верна, и что налог рассчитан по всем земельным участкам, находящимся у вас в собственности.

В статье рассматриваются способы, как рассчитать земельный налог в 1C:ERP, а также особенности формирования необходимых форм отчетности земельного налога для юридических лиц в рамках прикладного решения 1С:ERP Управление предприятием 2.4

Начисление земельного налога производится отдельно в отношении каждого объекта налогообложения. Это связано с тем, что для разных земельных участков установлены различные налоговые ставки, налоговые базы; у них может быть разная дата и место регистрации, льготы и прочие нюансы.

Для прекращения расчета налога следует оформить документ Отмена регистрации земельных участков.

1. Как рассчитать земельный налог в 1C:ERP: Налогоплательщики

Сведения о налогоплательщике в системе указываются в регистре Регистрации в налоговом органе, доступном из справочника Организации. (Раздел НСИ и администрирование, далее НСИ, далее Организации)

В случае нахождения земельных участков в разных муниципальных образованиях, в данный регистр вводятся данные налоговых органов, к которым относятся муниципальные образования.

2. Как рассчитать земельный налог в 1C:ERP: Объекты налогообложения

Признак отнесения объектов основных средств к земельным участкам выбирается в Справочнике Основные средства, поле Группа учета ОС. (Раздел Внеоборотные активы, далее Основные средства).

Рис.2. Выбор Группы учета ОС.

3. Как рассчитать земельный налог в 1C:ERP Налоговая ставка и льготы

При начислении земельного налога конкретные размеры налоговых ставок устанавливаются нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения) и не могут превышать максимальных налоговых ставок, установленных статьей 394 НК РФ .

Рис. 4. Установка налоговой ставки по объекту налогообложения.

На закладке «Налоговый орган» выбирается постановка на учет в налоговом органе. В рассматриваемом примере земельный участок находится не по месту регистрация организации, а в другом муниципальном образовании.

На закладке «Земельные участки» добавляются земельные участки.

Рис. 7. Задание способа отражения расхода по налогу для ЗУ.

На данном примере налог по земельному участку отражается на одно подразделение и один счет учета. Способ отражения можно задать таблицей распределения по подразделениям, статьям и аналитикам в пропорции указанной коэффициентами.

Для изменения способа отражения расхода используется документ «Изменение способа отражения имущественных налогов» (Раздел Внеоборотные активы, далее Основные средства, далее Документы по ОС)

Рис.7. Изменение способа отражения имущественных налогов. Закладка Объект эксплуатации

Рис.8. Изменение способа отражения имущественных налогов. Закладка Отражение расходов.

4. Как рассчитать земельный налог в 1C:ERP: начисление налогов

Начисление земельного налога и формирование бухгалтерских проводок в 1С:ERP Управление предприятием 2.4 происходит автоматически при выполнении Закрытия месяца и выполнении Регламентной операции «Расчет земельного налога» в последнем месяце года.

Рис. 9. Расчет земельного налога.

Результаты расчета записываются в регистр сведения «Расчет земельного налога».

Рис. 10. Регистр «Расчет земельного налога»

Бухгалтерские проводки формируются автоматически при наличии суммы к уплате.

Рис.11. Результат проведения регламентной операции «Расчет земельного налога».

Если нормативным правовым актом органа муниципального образования не предусмотрено иное ( п.2 ст.397 ), то налогоплательщики-юридические лица уплачивают авансовые платежи по налогу.

Для расчета авансовых платежей по налогу в регистр «Порядок уплаты авансов по налогам» необходимо добавить записи об уплате (Справочник Организации, далее закладка Учетная политика и налоги, далее Порядок уплаты авансов по налогам)

Рис. 12. Настройка учетной политики для уплаты авансовых платежей по налогу.

Если в данном регистре имеются записи, в которых указано, что по налогу уплачиваются авансовые платежи, то в перечень операций закрытия месяца в последнем месяце квартала (март, июнь, сентябрь) добавляется операция по расчету налога.

Рис. 13. Расчет земельного налога при наличии авансов.

Рис.14. Вид документа Отмена регистрации земельных участков.

5. Как рассчитать земельный налог в 1C:ERP: Справка-расчет

После выполнения Регламентной операции доступно формирование Справок-расчетов. Справки- расчеты расположены в разделе Регламентированный отчет, далее Бухгалтерский и налоговый учет, далее Справки-расчеты.

Рис.15. Вид Справки-расчета земельного налога.

6. Как рассчитать земельный налог в 1C:ERP: Декларация по земельному налогу

Налоговая декларация предоставляется по месту регистрации земельного участка не позднее 1 февраля, следующего за истекшим налоговым периодом ( п. 3 ст. 398 НК РФ ). Рассчитанные суммы налогов используются для заполнения Налоговой декларации (Раздел Регламентированный учет – 1С-Отчетность – Регламентированные отчеты).

Рис.16. Вид Декларации по земельному налогу, Титульный лист.

Рис.17. Вид Декларации по земельному налогу, Раздел 1.

Рис.18. Вид Декларации по земельному налогу, Раздел 2.

Декларации формируются и отправляются по каждому месту регистрации земельного участка.

В июле организации – плательщики земельного налога перечисляют авансовый платеж по данному налогу за II квартал. Если, конечно, местные власти установили отчетные периоды по земельному налогу. Конкретные сроки уплаты устанавливают местные власти. Давайте разберемся, как правильно посчитать авансовый платеж и кто это должен делать.

Земельный налог платят с участков, которые признают объектом налогообложения согласно статье 389 Налогового кодекса РФ.

Плательщик налога – организация, в собственности которой находится такой земельный участок. Если фирма арендует землю, налог платить не нужно (ст. 388 НК РФ).

Отдельно скажем про земельные участки, входящие в имущество, составляющее паевой инвестиционный фонд. Налогоплательщиками являются управляющие компании, а налог уплачивается за счет имущества, составляющего этот паевой инвестиционный фонд.

Право собственности на землю нужно регистрировать в Росреестре. Если организация купила земельный участок и еще не получила на него свидетельство о госрегистрации права собственности, земельный налог не платят.

Некоторые организации освобождены от уплаты земельного налога. Например, это:

- общероссийские общественные организации инвалидов, в составе которых инвалиды и их законные представители составляют не менее 80 процентов, в отношении земельных участков, используемых ими для осуществления уставной деятельности;

- организации, уставный капитал которых полностью состоит из вкладов общероссийских общественных организаций инвалидов, если среднесписочная численность инвалидов среди их сотрудников составляет не менее 50 процентов, а их доля в фонде оплаты труда не менее 25 процентов, в отношении земельных участков, используемых для производства и реализации товаров (работ, услуг);

- организации народных художественных промыслов в отношении земельных участков, используемых для производства и реализации изделий народных художественных промыслов.

По итогам отчетных периодов сдавать расчеты авансовых платежей по земельному налогу не нужно.

Полный перечень плательщиков, пользующихся льготами по земельному налогу приведен в статье 395 Налогового кодекса РФ.

Также существуют виды земельных участков, которые всегда освобождены от уплаты налога в силу пункта 2 статьи 389 Налогового кодекса РФ. В частности, это земли лесного фонда и участки, ограниченные в обороте.

Вдобавок, местные власти могут освобождать от уплаты земельного налога некоторые категории налогоплательщиков. Также в компетенции местных властей уменьшать суммы налога и снижать налоговую ставку. Чтобы это проверить, загляните в местный закон – вдруг у вашей компании есть право на льготу.

Как определить налоговую базу

Для расчета земельного налога надо знать налоговую базу и ставку налога.

Налоговой базой является кадастровая стоимость земельного участка на начало налогового периода. То есть на 1 января года, за который компания начисляет налог (п. 1 ст. 391 НК РФ).

Узнать кадастровую стоимость можно несколькими способами. Во-первых, на сайте Росреестра. И там же лучше отслеживать изменения этой стоимости. Во-вторых, кадастровую стоимость земельного участка можно узнать в налоговой инспекции, где организация зарегистрирована в качестве плательщика земельного налога.

Возможна ситуация, когда земельный участок находится в общей долевой собственности. Тогда кадастровую стоимость части участка, принадлежащей организации, определите пропорционально ее доле в общей собственности. Формула такая:

| КСч | = | КСполн | × | Д |

– КСч – кадастровая стоимость части земельного участка, которая в собственности организации; – КСполн – кадастровая стоимость всего земельного участка, находящегося в общей долевой собственности; – Д – доля земельного участка, принадлежащая организации на праве собственности, в процентах.

Теперь предположим, что у фирмы в собственности один из этажей (его часть) нежилого здания. Чтобы определить кадастровую стоимость земельного участка, используйте формулу:

| КСч | = | КСполн | × | Плорг | : | Плобщ |

– КСч – кадастровая стоимость части земельного участка, которая в собственности организации; – КСполн – кадастровая стоимость всего земельного участка, находящегося в общей долевой собственности; – Плорг – площадь помещения, принадлежащая организации на праве собственности; – Плобщ – общая площадь здания.

Что делать, если кадастровая стоимость изменилась

Кадастровая стоимость участка может измениться в течение года. Это возможно в следующих случаях.

Во-первых, меняется категория (вида разрешенного использования) земельного участка или устанавливается кадастровая стоимость участка, равная рыночной. В таком случае изменение нужно учитывать только со следующего года. В текущем году налоговую базу определяйте исходя из кадастровой стоимости, установленной на начало года. Корректировать налоговую базу за предыдущие периоды не требуется. Такой порядок применяется независимо от того, увеличилась ли кадастровая стоимость земли или уменьшилась. Это следует из положений абзаца 4 пункта 1 статьи 391 Налогового кодекса РФ.

Организации на «упрощенке» и «вмененке» признаются плательщиками земельного налога по общим правилам (п. 4 ст. 346.26, п. 2 ст. 346.11 НК РФ).

Во-вторых, по решению суда или комиссии по рассмотрению споров о результатах определения кадастровой стоимости. Тогда изменение учитывайте начиная с того периода, в котором в суд или комиссию было подано заявление о пересмотре кадастровой стоимости. Для расчета налога измененная (подтвержденная судом или комиссией) кадастровая стоимость может применяться не раньше той даты, когда в государственный кадастр была внесена первоначальная (оспариваемая) кадастровая стоимость земельного участка.

Такой порядок следует из положений абзаца 6 пункта 1 статьи 391 Налогового кодекса РФ и статьи 24.20 Закона от 29.07.1998 № 135-ФЗ, пунктов 18 и 28 постановления Пленума Верховного суда РФ от 30.06.2015 № 28. Аналогичные разъяснения к этим нормам даны в письме ФНС России от 27.03.2015 № БС-4-11/5013.

В-третьих, в результате исправления ошибки, допущенной органами кадастрового учета при оценке земли или при ведении Государственного кадастра недвижимости.

При таком раскладе изменение нужно учитывать начиная с того периода, в котором была допущена исправленная ошибка. Об этом сказано в абзаце 5 пункта 1 статьи 391 Налогового кодекса РФ.

Рассмотренный порядок расчета земельного налога не применяется в тех случаях, когда в течение года происходит смена правообладателя земельного участка. Если правообладатель меняется, новый владелец должен рассчитывать земельный налог (авансовые платежи по налогу) в соответствии со сведениями о земельном участке, указанными в государственном кадастре недвижимости на дату госрегистрации прав. То есть с учетом новой кадастровой стоимости или другой налоговой ставки. Новый порядок расчета налога применяется начиная с даты регистрации прав нового владельца на земельный участок. Об этом сказано в письме Минфина России от 09.07.2008 № 03-05-04-02/40.

Какие ставки налога

Налоговые ставки по земельному налогу устанавливают местные власти. Ставки не могут превышать 0,3 процента в отношении земель, предоставленных (приобретенных) для жилищного строительства, личного подсобного хозяйства, садоводства, огородничества, животноводства, дачного хозяйства и занятых жилищным фондом и жилищно-коммунальными объектами, а также сельскохозяйственных земель. В отношении прочих земельных участков максимальная ставка налога составляет 1,5 процента.

Так предусмотрено пунктом 1 статьи 394 Налогового кодекса РФ.

Как считать налог и авансы еще в двух сложных случаях

Возможно, участок находится не территории нескольких муниципальных образований. Чтобы рассчитать земельный налог по такому участку, определите сумму налога по каждой его части по формуле:

| Зн | = | КС | × | Нст |

– Зн – земельный налог (аванс) по части участка, находящейся на территории одного муниципального образования; – КС – кадастровая стоимость части земельного участка, находящейся на территории этого муниципального образования; – Нст – налоговая ставка земельного налога, установленная на территории этого муниципального образования.

Существует специальный механизм и в случае, когда право собственности на земельный участок возникает или прекращается в течение года. Тогда земельный налог и авансы по нему рассчитайте с учетом коэффициента Кв. Чтобы посчитать коэффициент для авансов по земельному налогу, используйте формулу:

| Кв | = | Мп | : | 3 |

– Кв – специальный коэффициент; – Мп – количество полных месяцев, в течение которых земельный участок находился в собственности (постоянном (бессрочном) пользовании) в данном отчетном периоде; – 3 – количество месяцев в отчетном периоде (квартале).

Для подсчета количества полных месяцев, в течение которых земельный участок находился в собственности, существует специальное правило. Учитывайте месяцы, в которых вещное право на участок возникло в период с 1-го по 15-е число включительно либо прекратилось в период с 16-го по последнее число включительно. Месяцы, в которых право собственности на участок возникло в период с 16-го по последнее число месяца (прекратилось в период с 1-го по 15-е число включительно), при определении количества полных месяцев не учитываются. Так предусмотрено пунктом 7 статьи 396 Налогового кодекса РФ.

Как перечислять авансы по налогу в бюджет

Налоговый период по земельному налогу – календарный год. А отчетными периодами являются I, II и III кварталы. Причем местные власти вправе и не устанавливать отчетные периоды на своей территории (ст. 393 НК РФ).

Впрочем, обычно муниципалитеты устанавливают отчетные периоды. Соответственно, и авансы по налогу следует перечислять ежеквартально. Зачастую крайний срок уплаты аванса – последнее число месяца, следующего за кварталом. То есть в случае со II кварталом это 31 июля. Поскольку в 2016 году это число выпадает на воскресенье, действует стандартное правило о переносе на ближайший рабочий день. Значит, крайний срок уплаты аванса выпадает на 1 августа (п. 7 ст. 6.1 НК РФ).

Предприниматели платят земельный налог как обычные физлица – на основе уведомлений из ИФНС раз в год.

Считают аванс просто. Сперва кадастровую стоимость (налоговая база) умножают на налоговую ставку (она зависит от вида земель и правил, установленных местными властями).

Затем полученное число делят на 4. Это и есть авансовый платеж по итогам отчетного периода (п. 6 ст. 396 НК РФ).

Конкретные сроки перечисления авансовых платежей устанавливают местные власти. При этом срок уплаты авансов не может быть чаще одного раза в квартал.

Как учесть авансы по земельному налогу

В бухучете расчеты по земельному налогу отражайте на счете 68, к которому откройте субсчет «Расчеты по земельному налогу».

Чтобы начислить земельный налог и аванс по нему, делают проводку:

ДЕБЕТ 20 (25, 26, 44…) КРЕДИТ 68 субсчет «Расчеты по земельному налогу» – начислен земельный налог (авансовый платеж по нему).

Если земельный участок предоставляется в аренду (и это не является предметом деятельности организации), налог учитывают как прочий расход:

ДЕБЕТ 91 субсчет «Прочие расходы» КРЕДИТ 68 субсчет «Расчеты по земельному налогу» – начислен земельный налог (авансовый платеж по нему).

При перечислении земельного налога и авансов по нему делают запись:

ДЕБЕТ 68 субсчет «Расчеты по земельному налогу» КРЕДИТ 51 – перечислен в бюджет земельный налог (авансовый платеж по налогу).

При расчете налога на прибыль сумму земельного налога (авансовых платежей по нему) включите в состав прочих расходов. При методе начисления сделать это нужно в том периоде, за который налог или авансы по нему рассчитаны. При кассовом методе платежи учитывают в периоде их фактического перечисления. Так предусмотрено подпунктом 7 пункта 1 статьи 272 и подпунктом 3 пункта 3 статьи 273 Налогового кодекса РФ.

Организации на упрощенке с объектом «доходы минус расходы» также могут учесть земельный налог и авансы по нему при расчете налоговой базы. Учесть затраты можно в том периоде, когда земельный налог или аванс по нему был фактически уплачен в бюджет (подп. 22 п. 1 ст. 346.16, подп. 3 п. 2 ст. 346.17 НК РФ).

Подтвердить затраты в виде начисленных сумм налога или авансов по нему можно первичными документами, оформленными согласно действующему законодательству. Например, это может быть справка бухгалтера. Об этом сказано в письме ФНС России от 09.06.2011 № ЕД-4-3/9163. Хоть это письмо адресовано плательщикам налога на прибыль, оно актуально в том числе и для фирм на «упрощенке».

Что касается «упрощенцев» с объектом «доходы», то они при расчете упрощенного налога сумму уплаченного земельного налога и авансов по нему не принимают во внимание.

Аналогичное по сути правило действует для плательщиков ЕНВД. Таковы требования пункта 3 статьи 346.21, статьи 346.29 и пункта 2 статьи 346.32 Налогового кодекса РФ.

Налоговый консультант Тамара Петрухина

Данная статья опубликована в закрытом разделе портала «Практическая бухгалтерия». Конкретные бухгалтерские вопросы с примерами решений и экспертными мнениями - максимум полезной и нужной информации на одном портале.

Получите доступ >>

Читайте также: