Как платить налог с дивидендов эталон групп

Опубликовано: 09.05.2024

Налог на дивиденды российский компаний, торгуемых на Мосбирже, удерживает эмитент. Ставка 13%. На руки мы получаем уже "очищенные" от налога на дивиденды суммы.

По законодательству от нас не требуют декларировать полученные дивиденды.

Например, НЛМК, ФосАгро, Лукойл, Газпром, Магнит, ФСК ЕЭС, Татнефть, Башнефть и др. не доставляют нам никаких хлопот.

Но, на Мосбирже торгуется ряд эмитентов, которые по факту ведут свою деятельность в России, торгуются на Мосбирже, однако зарегистрированы в других странах, обычно в офшорных зонах.

Вы покупаете на Мосбирже не акции, а ГДР этих эмитентов, глобальные депозитарные расписки. Именно они усложнили нам жизнь!

Группа «Эталон» — компания, работающая в сфере девелопмента и строительства в России. Компания фокусируется на жилой недвижимости для среднего класса в Санкт-Петербурге, где она представлена брендом «Эталон ЛенСпецСМУ», а также в Москве и Московской области.

- Оборот: 70,6 млрд руб.

- Чистая прибыль: 7,9 млрд руб.

- Число сотрудников 5 тыс.

ЭТАЛОН ГРУП, тикер на Мосбирже ETLN, ГДР (глобальная депозитарная расписка), регистрация о. Кипр (ставка на дивиденды на Кипре 0%).

Самостоятельно декларировать необходимо получение дивидендов от иностранных ценных бумаг, по которым брокер не является налоговым агентом.

По торговым операциям "купил-продал" брокер отчитается сам.

Но, если вы получали дивиденды по этим ценным бумагам, то необходимо подавать декларацию 3-НДФЛ в ФНС.

C 1 января 2021 г. по 30 апреля 2021 г. вы обязаны

- Подать декларацию 3-НДФЛ в ФНС.

- В "Приложение 2. Доходы от источников за пределами Российской Федерации» нужно будет указать:

- точное наименование эмитента, выбрать из списка;

- страну регистрации;

- вид дохода (код 1010 - это дивиденды);

- Суммы и даты выплат дивидендов берем у брокера, скачав ОТЧЕТ.

- Код валюты, дивиденды в долларах США, поэтому для USD - это 840.

- Ставка налога: 13 %.

В Интернете выложены бесплатно видео и текстовые пошаговые инструкции по подаче 3-НДФЛ, достаточно набрать в поиске Яндекса "заполнение 3-НДФЛ на дивиденды иностранных акций и гдр".

Кто еще из ГДР (АДР) платил дивиденды на Мосбирже

По каждой юрисдикции надо смотреть отдельно, какие налоги платят там (например, о.Кипр) и сравнивать со ставкой в России. Так как на о. Кипр ставка 0%, то мы платим 13%. На следующий год ситуация поменяется.

По новым соглашениям, которые заключены с Кипром, Мальтой и Люксембургом, базовая ставка налога при выплате российскими компаниями дивидендов и процентов повышена до 15%.

Это значит, что по дивидендам, полученным в 2021 году от компаний, зарегистрированных в этих юрисдикциях нужно будет только подать декларацию 3-НДФЛ, а платить уже не нужно.

Санкции за несвоевременную подачу или не предоставление 3-НДФЛ

- Требования урегулированы Налоговым Кодексом России.

- 3-НДФЛ следует подавать в ФНС до 30 апреля 2021 года.

- Если по расчетным данным налог к уплате в бюджет не начислен, несвоевременная отправка или неподача документа грозит нарушителю выплатой штрафа за не сдачу 3-НДФЛ 1 000 руб.

- В случае, если не был подан 3-НФДЛ, нарушитель должен будет уплатить неустойку в размере 5 % от рассчитанной в документе суммы за каждый месяц просрочки, но не более 30% совокупно.

- При этом, если вместе с не предоставлением отчетности налог также не был оплачен в срок до 15 июля 2021 г., физлицу грозит штраф в объеме 20 % от суммы фискального платежа. Это наказание применяется только в случае, если ФНС сама установила неуплату. Если до получения уведомления от инспекции лицо самостоятельно внесло обязательный платеж, основания для взыскания этой неустойки будут исчерпаны.

Ликбез. GDR (англ. Global Depositary Receipt)

ГДР — глобальная депозитарная расписка, которая, как правило, обращается в нескольких странах.

Представляет собой сертификат, выпущенный банком-депозитарием и удостоверяющий право его владельца пользоваться выгодами от депонированных в этом банке ценных бумаг иностранного эмитента. Одна ГДР может быть эквивалентна одной акции, части акции, или нескольким акциям иностранной компании-эмитента.

В Европе и Азии размещают ГДР, а в США - АДР (американские депозитарные расписки).

Преимущества операций с ГДР и АДР:

Для инвесторов

- Позволяют инвесторам покупать акции иностранных организаций.

- Упрощают заключение сделок и расчеты по иностранным акциям в сравнении с владением непосредственно такими акциями.

- Обычно так же ликвидны, как и лежащие в их основе акции.

Для эмитентов

- Упрощают доступ к иностранным рынкам, давая возможность расширить базу инвесторов и облегчить мобилизацию капитала.

- Способствуют повышению ликвидности акций, лежащих в основе депозитарной расписки.

- Помогают увеличить популярность иностранной компании в США.

- Обеспечивают доступ к международным рынкам, давая возможность привлечь такие суммы, которые невозможно мобилизовать на каком-либо одном рынке.

- Способствуют повышению международной популярности неамериканской компании.

- есть ли у вас в портфеле ГДР акций российских компаний;

- подаете ли вы 3-НДФЛ, вызывает это у вас затруднения или нет?

Если вам понравилась моя статья, ставьте лайк и подписывайтесь на мой канал ЗДЕСЬ , чтобы не пропустить новые публикации!

До конца апреля необходимо подать декларацию о доходах за 2020 год в ФНС. Если вы начинающий инвестор и владеете акциями иностранных компаний, которые в прошлом году выплачивали дивиденды на брокерский счет, эта статья для вас. Особенно для владельцев акций Тинькофф Банка, «Полиметалла», X5 Retail Group и т.д. Сохраняйте себе эту пошаговую инструкцию!

1. Всегда ли нужно самому платить налоги по дивидендам от иностранных компаний?

Если вы резидент РФ и владеете акциями иностранных компаний, по которым получили дивиденды с 1 января по 31 декабря прошлого года, то до 30 апреля обязаны отчитаться об этом доходе в ФНС. Уплатить налог по дивидендам таких компаний следует не позже 15 июля.

Российский брокер не является налоговым агентом по дивидендам, полученным клиентом от иностранных эмитентов, поэтому задекларировать этот доход придется самостоятельно.

2. Какие российские компании зарегистрированы за рубежом?

Чтобы узнать, какие бумаги российские, а какие нет, нужно проверить их ISIN — идентификатор состоит из двух букв и десяти цифр. Буквы указывают на страну — код российских ценных бумаг начинается с префикса RU (или SU). Удобно проверять ISIN ценных бумаг на сайте Московской биржи.

Например, наиболее известные компании первого уровня листинга, зарегистрированные за рубежом и выплачивающие дивиденды:

- Etalon Group PLC (ETLN) зарегистрирована на Кипре, налоговая ставка которого 0%;

- TCS Group Holding PLC (TCSG) также зарегистрирована на Кипре, налоговая ставка — 0%;

- X5 Retail Group (FIVE) зарегистрирована в Нидерландах, налоговая ставка государства – 15%;

- QIWI PLC (QIWI) зарегистрирована на Кипре, налоговая ставка — 0%;

- Polymetal International PLC (POLY) зарегистрирована на Джерси, налоговая ставка – 0%;

- ROS AGRO PLC (AGRO) зарегистрирована на Кипре, налоговая ставка — 0%.

3. Какой налог по таким дивидендам?

Если у вас российский брокер, то дивиденды приходят на брокерский счет уже очищенными от налога. Его удержит эмитент по ставке, действующей в его стране. Дальше все зависит от того, есть ли у РФ с этой страной соглашение об избежании двойного налогообложения.

Если соглашение есть и ставка там ниже 13%, разницу нужно будет задекларировать и доплатить в российский бюджет. Если выше, то просто отразить дивиденды в декларации.

При отсутствии соглашения дополнительно уплатить нужно будет все 13%.

Если у вас иностранный брокер, посчитать и задекларировать весь НДФЛ по ценным бумагам нужно самостоятельно.

4. Как уплатить налоги по акциям иностранных компаний?

1). Сначала запросите у своего брокера отчет о выплате доходов по ценным бумагам иностранных эмитентов за прошедший год, скачайте его.

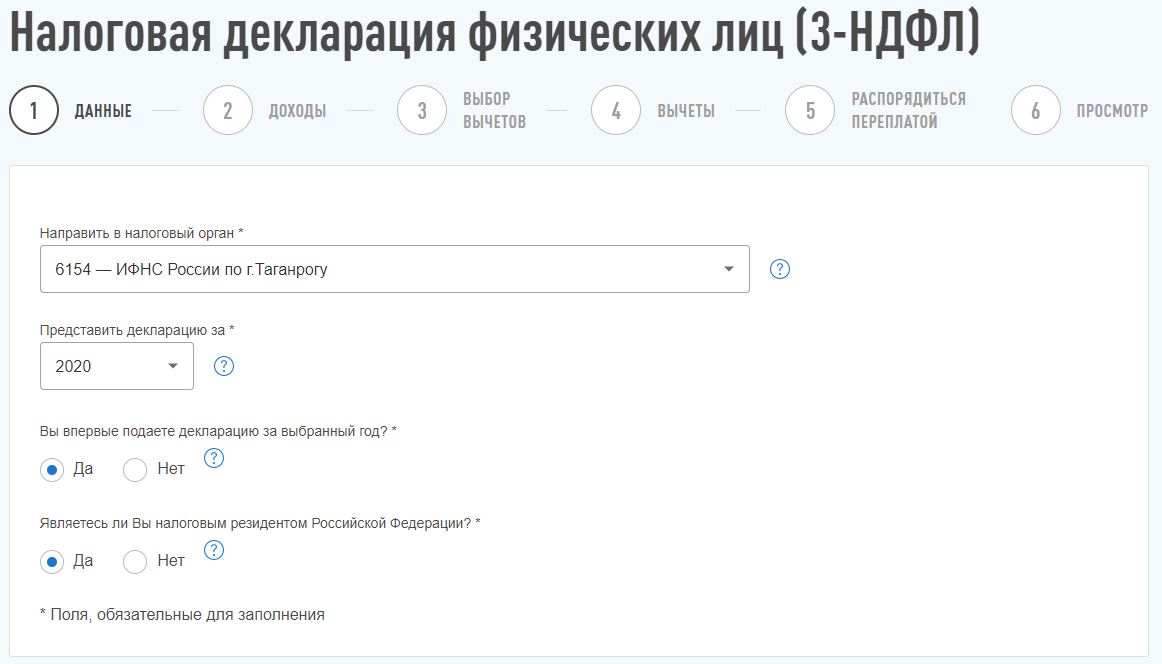

2). Войдите в личный кабинет на сайте ФНС (удобно через портал госуслуг) и перейдите в раздел «Жизненные ситуации».

3). Далее: «Подать декларацию 3-НДФЛ» — «Заполнить онлайн». Заполните соответствующие поля и нажмите «Далее».

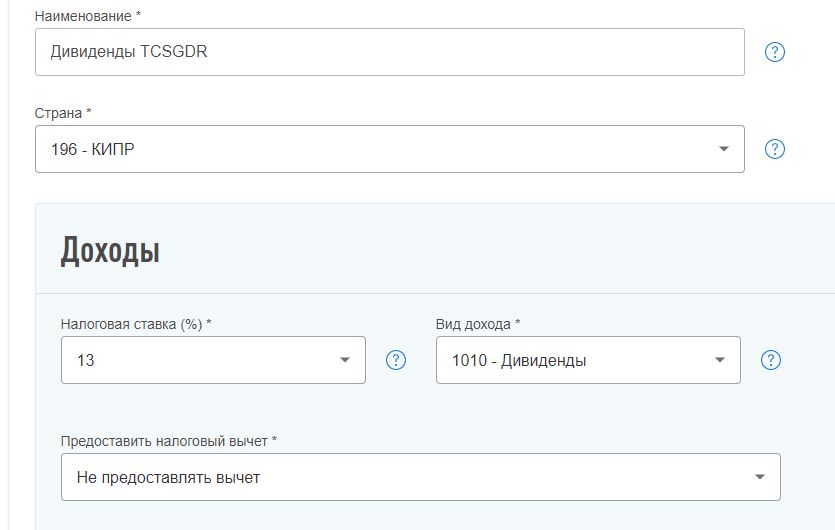

4). В следующем пункте перейдите на вкладку «За пределами РФ» и «Добавить источник дохода».

5). Откройте отчет о доходах, который прислал ваш брокер, и заполните таблицу на сайте ФНС:

- Наименование источника дохода (например, «Дивиденды TCSGDR»).

- Страна регистрации компании (по бумагам «Тинькофф» — Кипр, код 196).

- Налоговая ставка (13%).

- Вид дохода – код 1010 (дивиденды).

- Не предоставлять налоговый вычет:

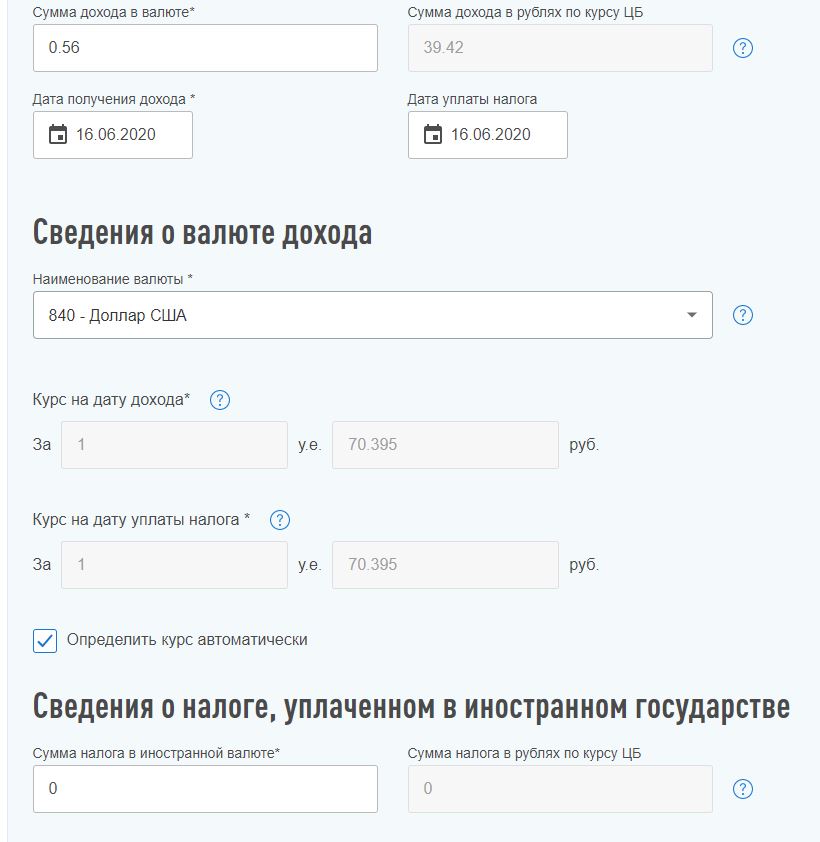

- Сумма дохода в валюте (как правило, дивиденды выплачиваются в долларах, но бывает по-разному и зависит от брокера). Нужна общая сумма полученного дохода на дату выплаты дивидендов – указана в отчете брокера. Количество акций не пишем.

- Дата получения дохода (совпадает с датой уплаты налога) – указана в отчете брокера.

- Наименование валюты (по бумагам «Тинькофф» — доллар США, код 840).

- Курс на дату дохода – поставить галочку в пункте «Определять курс автоматически». В окошке «Сумма дохода в рублях по курсу ЦБ» сразу появится рассчитанная сумма.

- Сумма налога в иностранной валюте (по бумагам «Тинькофф» — на Кипре налоговая ставка 0%, поэтому сумма налога составляет 0 долларов). Информация содержится в отчете брокера.

- Сумма налога в рублях по курсу ЦБ (соответственно – 0 рублей).

6). Нажмите «Добавить источник дохода» и повторите все шаги п. 5. Проделайте это по каждым полученным дивидендам, указанным в отчете брокера.

Таким же образом указываются и дивиденды по акциям американских компаний.

7). Если вы указали все источники доходов, нажмите кнопку «Далее».

8). На этапе «Просмотра» в сформированную декларацию прикрепляем все нужные документы (в том числе отчет брокера, форма 1042-S по акциям американских компаний).

Бонус:

Налоги с дивидендов по акциям иностранных компаний брокер за вас не заплатит, так как по данным доходам налоговым агентом он не является.

Если у вас открыт ИИС второго типа («Б»), освобождение от НДФЛ к дивидендам не применяется. НДФЛ с дивидендов как по иностранным, так и по российским акциям на ИИС уплачивается на общих основаниях.

Налоговые льготы для владельцев ИИС первого типа («А») – это возврат НДФЛ на внесенные на счет средства – до 52 тыс. рублей в год. Освобождение от НДФЛ к дивидендам не применяется.

Помните, что подать декларацию необходимо до 30 апреля текущего года!

У вас уже есть опыт подачи такой декларации для отчета по дивидендам? По всем поступившим доходам отчитываетесь?

- спасибо ₽

- хорошо

- 12

я бы ничего не делал

фнс сама скажет

- 25 декабря 2020, 18:05

- Ответить

- 26 декабря 2020, 00:49

- Ответить

- 25 декабря 2020, 18:05

- Ответить

- 25 декабря 2020, 18:12

- Ответить

- 25 декабря 2020, 18:29

- Ответить

- 25 декабря 2020, 18:32

- Ответить

- 25 декабря 2020, 18:17

- Ответить

- 25 декабря 2020, 18:33

- Ответить

В следующем году подавайте декларацию и указывайте доходы в виде дивидендов: «Приложение 2. Доходы от источников за пределами Российской Федерации».

Нужно будет указать точное наименование эмитента, страну, вид дохода — 1010 дивиденды. Суммы и даты выплат возьмёте у брокера, даты уплаты налога не заполняйте, так как не платили. И ещё понадобится код валюты (для USD — 840).

При заполнении декларации на сайте налоговой курс сам подтянется с ЦБ, но можно и вручную указать.

В целом всё очень просто, я так по Полиметаллу декларации подаю.

- 25 декабря 2020, 18:21

- Ответить

- 25 декабря 2020, 18:31

- Ответить

- 25 декабря 2020, 18:39

- Ответить

- 25 декабря 2020, 18:42

- Ответить

Rostislav Kudryashov, на сегодня РФ с какими странами точно обменивается инфой по физикам?

У меня друг в Европе получает доход, налогов не платит. Я его предупредил, что могут за попу взять.

Его аргумент: они сначала должны узнать, потом меня известить. Если скажут, что это обязательно, то буду платить, а пока — нет.

- 25 декабря 2020, 18:53

- Ответить

- 25 декабря 2020, 19:04

- Ответить

- 25 декабря 2020, 19:10

- Ответить

- 26 декабря 2020, 00:54

- Ответить

это я ему и говорил + сказал, что ФНС при Мишустине много чего взяли от IRS и спрятаться будет очень сложно.

Он скорее думает, что здесь мало что меняется со временем, всё по-старому, т.к. бывает в РФ редко.

- 26 декабря 2020, 16:02

- Ответить

- 26 декабря 2020, 16:26

- Ответить

- 25 декабря 2020, 18:53

- Ответить

- 25 декабря 2020, 19:03

- Ответить

Rostislav Kudryashov, я поэтому и советую посмотреть на свой личный кабинет на сайте налоговой :)

Я обнаружил там список своих счетов на 19 (девятнадцати!) страницах, в том числе в банках, которые уже несколько лет не существуют.

Доходы в виде дивидендов вы в любом случае получаете на банковский счёт — вы же каким-то образом их выводите с брокерского, правильно? Я не совсем понимаю, как можно пользоваться услугами брокера, не имея банковских счетов — заводить и выводить деньги можно только безналичным способом, насколько я понимаю.

Да, купленная валюта не является доходом, вы же понимаете, да? Или вы имеете в виду, что продав валюту сейчас, в получите доход? Ну, в этом случае его налогом не получится обложить, можно радоваться :)

3 февраля Мосбиржа начала торги бумагами одной из крупнейших российских девелоперских компаний — группы «Эталон». Теперь на бирже обращаются глобальные депозитарные расписки ( ГДР ) группы.

Первый торговый день завершился на отметке ₽146 за одну расписку. За торговую сессию бумаги девелопера подешевели на 2,1% по сравнению с ценой открытия торгов ₽149,2, следует из данных торгов Мосбиржи. Максимальная цена бумаг в течение дня составила ₽150 за ГДР.

Зачем компании второй листинг?

IPO компании прошло в 2011 году на Лондонской фондовой бирже. Листинг компании на Московской бирже практически никак не влияет на саму компанию, однако дает возможность более широкому кругу инвесторов вложить свои деньги в данный актив, рассказал аналитик компании «Солид» Дмитрий Донецкий.

Выгода для «Эталона» может лежать в плоскости дальнейшего включения в различные индексы, а также повышения капитализации компании, что в итоге может дать неплохие бонусы менеджменту, добавил эксперт.

Группа «Эталон» строит жилье комфорт-, бизнес- и премиум-класса в Москве, Московской области и Санкт-Петербурге. Крупнейший акционер — инвестиционная компания АФК «Система», которой принадлежит 25% акций «Эталона». Основателю компании Вячеславу Заренкову принадлежит 5,7% акций. В свободном обращений находится почти 62% бумаг.

Как работает компания?

В прошлом году девелопер увеличил продажи на 13%, до ₽77,6 млрд. Общий объем продаж недвижимости в 2019 году составил 630,4 тыс. кв. м (+0,4%).

В конце января совет директоров Etalon Group утвердил обновленную стратегию группы «Эталон» до 2024 года, корректировку дивидендной политики и запуск программы выкупа депозитарных расписок компании. До конца первого квартала 2020 года компания начнет обратный выкуп своих бумаг в объеме до 10% выпущенного акционерного капитала компании, то есть примерно $60 млн. Программа buy-back рассчитана на один год.

Дивидендная политика предусматривает выплаты в диапазоне 40–70% от чистой прибыли по МСФО. В случае падения соотношения EBITDA /процентные расходы «Эталона» ниже уровня 1,5x компания может приостановить выплату дивидендов.

«Недавно «Эталон» объявил о минимальных дивидендах в размере ₽12 на акцию и об обратном выкупе акций. Именно эти факторы будут поддерживать котировки в ближайшее время. Считаем, что акции являются хорошей дивидендной бумагой и будут торговаться около текущих уровней», — считает аналитик компании «Солид» Дмитрий Донецкий.

«Текущая дивидендная доходность компании составляет 9%. Это значительно выше того, что предлагают другие имеющие листинг на бирже девелоперы», — отметили в «Атоне». Помимо «Эталона», на Московской бирже сейчас также торгуются акции девелоперских компаний ПИК, ЛСР и «Галс-Девелопмент». «Справедливый уровень дивидендной доходности для «Эталона» составляет не менее 8%, а стоимость акций должна возрасти до $2,3–2,4 за ГДР», — считают аналитики «Атона».

Инвестиционный стратег «Алор Брокера» Павел Веревкин также считает, что на фоне своих основных конкурентов ЛСР и ПИК компания смотрится стабильно, однако при покупке стоит учитывать невысокую ликвидность акций отечественных девелоперов.

Опрошенные Refinitiv эксперты позитивно оценивают перспективы акций компании. Консенсус-прогноз цены составляет $2,6 за одну депозитарную расписку в перспективе ближайшего года. Это примерно на 14% выше текущих котировок. Три эксперта рекомендуют покупку бумаг, четверо — держать в портфеле.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Ценная бумага, привязанная к акциям определенной компании и выпущенная банком (банком-депозитарием).Главная возможность, которую дает инвестору депозитарная расписка, это возможность практически владеть акциями иностранной компании, но при этом оставаться в рамках законодательства банка-депозитария. Например, американская депозитарная расписка (АДР) на акции российской компании — это, с одной стороны, американская ценная бумага, торговля которой регулируется американским законодательством, с другой стороны, она дает право на долю прибыли и право голоса на собрании акционеров российской компании Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP). Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Одна из крупнейших строительных компаний в России Etalon Group plc 3 февраля прошла листинг депозитарных расписок на Московской Бирже. Группа входит в тройку лидеров по продаже недвижимости наряду с компаниями ПИК и ЛСР.

На рынке недвижимости сейчас складывается благоприятная конъюнктура. Снижение ключевой ставки приводит к падению ставок по ипотеке, поддерживая спрос. Переход на эскроу-счета убирает с рынка мелких игроков, позволяя крупным расти дальше.

Рассмотрим перспективы компании, оценивая ее структуру, дивиденды, конкурентов.

О группе

Группа специализируется на девелопменте жилой недвижимости, проектировании, строительстве, сервисе и эксплуатации. Ключевое направление бизнеса — строительство и продажи недвижимости. При этом группа проектирует объекты для сторонних заказчиков, предоставляет в аренду технику и оборудование.

Как и ее конкуренты, Эталон — вертикально-интегрированная компания, самостоятельно формирует всю цепочку стоимости жилья и продает сопутствующие товары (услуги) по промежуточным направлениям. Вертикальная интеграция обеспечивает контроль над затратами, качеством и сроками, а также достижение показателей рентабельности.

53 проекта в стадии проектирования и строительства входит в банк ГК Эталон, включая приобретение Лидер-Инвест, а также одного из крупнейших проектов редевелопмента территорий в Москве — «Зил-Юг». Общая реализуемая площадь проектов составляет 4 млн кв. м.

Группа Эталон не новичок как в сфере строительства, так и в публичном размещении бумаг. В 2011 г. Группа провела первичное размещение ценных бумаг (IPO) на Лондонской фондовой бирже и привлекла более $500 млн от ведущих международных инвесторов для развития инвестиционных проектов в России.

В период с 2005 г. компании ГК Эталон привлекла 16,5 млрд руб. и $250 млн на публичных рынках долгового капитала. Компания обладает прозрачной историей финансовых результатов, размещает в открытом доступе годовые отчеты, что позволяет давать объективную оценку.

В 2019 г. цена ГДР на LSE двигалась в коридоре $1,65–2,3, практически не прибавив в цене. Индекс МосБиржи вырос на 30% за этот же период. Тем не менее с начала 2020 г. динамика обратная — ГДР Эталона прибавляют 30%, а Индекс МосБиржи показывает рост менее 2%.

По ценам закрытия

Листинг расписок на Московской Бирже позволит увеличить интерес инвесторов к ГДР Эталона и рассчитывать на включение в различные фондовые индексы. Такое мнение выразил председатель Совета директоров Группы Эталон Сергей Егоров.

Из чего состоит компания

Холдинговая компания Etalon Group включает Управляющую компанию Группа Эталон, которая управляет бизнесом через подчиненные структуры:

- Эталон ЛенСпецСМУ. Строительство недвижимости в Санкт-Петербурге.

- Группа Эталон. Строительство недвижимости в Москве.

- ЭталонСтрой. Строительные, производственные и сервисные активы Группы.

Крупнейший акционер группы Эталон — АФК Система (25%). Наибольшая доля капитала находится в свободном обращении — 61%. В феврале 2019 г. АФК Система выкупила 25% акций у Вячеслава Заренкова и членов его семьи, став самым крупным держателем акций ГК Эталон. Вложения крупной инвесткомпании свидетельствуют о стабильности бизнеса и возможных перспективах развития.

В августе 2019 г. ГК Эталон приобрел 49% акций «Лидер-Инвест» — крупного игрока на московском рынке жилой недвижимости по размеру земельного банка и количеству проектов, доступных для приобретения. Эталон стал 100% владельцем компании, а продавцом выступила АФК Система.

Лучше ли конкурентов

Строительных компаний, размещенных на Московской Бирже, несколько. Лидером рынка продаж с большим отрывом является ПИК. По операционным показателям Эталон делит 2-е место с ЛСР.

В 2018 г. стало известно о необходимости проведения сделок через специальные счета, начиная с 2019 г. В ожидании роста цен на недвижимость спрос стал стремительно расти, но упал с начала года, поскольку новый закон вступил в действие, когда спрос уже был удовлетворен. Сейчас ожидается постепенное восстановление продаж.

Введение эскроу-счетов позитивно повлияло на продажи недвижимости в 2018 г., увеличившись на 22,5%. Результаты 2019 г. показали падение 4,5% по отношению к 2018 г. из-за сравнительно низкого спроса на недвижимость.

Заметить схожую динамику можно и в чистой прибыли. Однако в I половине 2018 г. ГК Эталон понесла убыток из-за реализации опционов топ-менеджментов и роста заработной платы, несмотря на снижение выручки по отношению к I полугодию 2017 г.

ГК Эталон сложно назвать недооцененной компанией. Основные мультипликаторы находятся выше медианного значения. Группа отличается невысокой рентабельностью как собственного капитала (ROE), так и активов в целом (7%), однако единственная стоит ниже своей балансовой цены. На данный момент дешевле остальных выглядит ЛСР, но существуют драйверы, которые могут изменить ситуацию.

Заявка на дивидендную фишку

В январе компания приняла новую дивидендную политику, согласно которой на выплаты будет направляться от 40% до 70% чистой прибыли МСФО. При этом компания устанавливает минимальный размер дивидендов — 12 руб. на акцию. По текущим котировкам (142,5 руб.) это обеспечит дивдоходность свыше 8%. Ожидая дивдоходность ЛСР — 8,5% по текущей цене (924 руб). Что касается ПИК, его дивдоходность не превышала 6,5%, и не закреплена выплата минимального размера дивиденда.

На наш взгляд, чистая прибыль Эталона за 2019 г. не покажет результатов, которые могли бы позволить выплату дивидендов сверх минимума. С расчетом максимального процента выплаты (70%) и прибыли за II полугодие 2019 г. как в 2018 г., общий объем дивидендов составит около 2,1 млрд руб. Это всего 7 руб. на акцию, вместо минимальных 12 руб. В случае роста чистой прибыли до результатов 2017 г. дивдоходность может превысить 10%. В долгосрочной перспективе Эталон имеет потенциал обойти ЛСР в дивидендной доходности.

Почему бумаги Эталона могут стать привлекательными

Совет директоров принял решение о программе обратного выкупа 10% от выпущенного капитала. Таким образом, free float сократится с 61% до 51%. Участие Эталона в покупке своих акций увеличит спрос на акции, благоприятно влияя на котировки.

Покупка оставшихся 49% акций застройщика «Лидер-Инвест» в конце 2019 г. Цена сделки составила 14,6 млрд руб. Компания, с учетом проекта «Зил-Юг», включает 31 проект на разных стадиях строительства на общую реализуемую площадь 1,9 млн кв.м. Это позволит Эталону увеличивать продажи недвижимости, укрепляя позиции на рынке.

Новая дивидендная политика

Инвестиционная привлекательность компании выросла благодаря новой дивполитике. Стабильные 12 руб. на акцию принесут минимум 8% доходности. Это привлечет внимание инвесторов, желающих получать постоянный доход с перспективой роста компании.

Новая стратегия компании

На заседании 24 января 2020 г. совет директоров принял новую стратегию развития до 2024 г. В качестве значимого фактора отметим планы по усилению присутствия в Санкт-Петербурге, усиление позиций на московском рынке и экспансия в регионы. Уход с рынка более мелких игроков из-за введения эскроу-счетов способствует этому. С целью увеличения маржинальности продуктов группа идет по пути создания экосистем с дополнительными услугами.

На данный момент компания не выделяется чрезмерной недооценкой акций относительно публичных представителей отрасли, но готова дать стабильную дивдоходность. Бизнес Эталона имеет высокий потенциал роста, который вполне реализуем в текущей конъюнктуре рынка. Акции могут быть интересны на долгосрочной перспективе*.

БКС Брокер

Последние новости

Рекомендованные новости

Итоги торгов. Волна распродаж накрыла все рынки

Что случилось с Ozon

Honeywell. Стабильная компания с растущими дивидендами

Русал выделит «грязные активы» в отдельную структуру и сменит название

8 фишек БКС Экспресс, которые вам пригодятся

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

Copyright © 2008–2021. ООО «Компания БКС» . г. Москва, Проспект Мира, д. 69, стр. 1

Все права защищены. Любое использование материалов сайта без разрешения запрещено.

Лицензия на осуществление брокерской деятельности № 154-04434-100000 , выдана ФКЦБ РФ 10.01.2001 г.

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ОАО Московская Биржа. ООО «Компания Брокеркредитсервис» , лицензия № 154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия.

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Читайте также: