Инвестиционная деятельность предприятия налогообложение

Опубликовано: 20.09.2024

![]()

«Клерк» Рубрика Инвестиции

Делиться прибылью с государством — удовольствие сомнительное, но неизбежное. Какие налоги и когда платит инвестор, кто выступает налоговым агентом, разбираемся в этой статье.

Что влияет на налоговые ставки и облагаемые доходы?

Кто считается налоговым резидентом РФ? Физическое лицо признается налоговым резидентом Российской Федерации, если оно находится на территории РФ не менее 183 дней в течение 12 следующих подряд месяцев. Период нахождения физического лица в РФ не прерывается на периоды его выезда за пределы РФ для краткосрочного (менее шести месяцев) лечения или обучения. В 2020 году, правда, правительство РФ согласовало, что вы можете себя признать налоговым резидентом РФ, даже если пробыли тут всего 90 дней, для этого вам потребуется подать уведомление в налоговую.

Резидентством определяются следующие два момента:

- вы платите в РФ налоги как с доходов, полученных от источников в России, так и от источников за рубежом;.

- к большинству ваших доходов применяется ставка 13% (в противном случае для большинства доходов — 30%, для дивидендов от российских компаний — 15%).

- доходов от продажи имущества, КРОМЕ ценных бумаг;

- доходов в виде дарения;

- доходов в виде страховых выплат и выплат по пенсионным программам.

В части зарубежных доходов есть тонкость: если с них за рубежом взимались налоги, то вам, если вы резидент, нужно проверить, заключила ли Россия с этой страной соглашение об избежании налогообложения. Если заключила (а у России такие соглашения есть с большинством стран), вы можете зачесть уплаченный за рубежом налог в счет уплаты НДФЛ в России.

Например, если в США с вас сняли налог 10%, то в РФ вам нужно будет заплатить лишь 3% (до ставки 13%; либо до ставки 15%, если ваш доход превышает 5 млн рублей за год). Если с вас за рубежом сняли больше, чем вы должны заплатить в РФ, то в России ничего доплачивать не нужно, останется только подать декларацию.Скажем, если вы купили акцию за 100 долларов и в день покупки 1 доллар стоил 30 рублей, а потом вы продали ее за те же 100 долларов, а доллар в день продажи стоил 70 рублей, то вы столкнетесь с налогом: 13% с разницы 70*100 — 30*100.А теперь — к налогам для разных вариантов капиталовложений.

Вклады

С 2021 года все меняется. Вот как будет облагаться налогом процентный доход по банковским вкладам, накопительным счетам, картам и проч. Сперва надо посчитать неналогооблагаемый лимит процентов по всем банковским вкладам, картам, счетам на год: умножаем 1 млн рублей на ключевую ставку ЦБ РФ на 1 января года, по которому мы хотим посчитать лимит. Если на 2021 год, то умножаем ключевую ставку по состоянию на на 1 января 2021 года на 1 млн рублей. Допустим, ключевая ставка будет 4%. Значит, необлагаемый налогом лимит процентного дохода по всем вашим вкладам, счетам, картам на 2021 год — 40 тыс. рублей. Все, что вы получите в качестве процентов по всем вкладам, счетам, картам в 2021-м свыше этой суммы, будет облагаться по ставке 13%. Эскроу-счета и рублевые вклады со ставкой не выше 1% годовых (весь год) в расчете не участвуют.

- Вклады, счета и доходные карты в рублях облагались по ставке 35% с превышения ключевой ставки плюс 5 процентных пунктов. Например, если ключевая ставка составляла 4%, то налогом облагался только доход с вклада со ставкой свыше 9% годовых, причем только в части, превышающей 9% годовых, — и это превышение облагалось по ставке 35%.

- Вклады в валюте: если ставка по вкладу в валюте была выше 9%, то до 1 января 2021 года с превышения банк брал налог по ставке 35%.

Считать налог по процентному доходу будет уже не банк, как это было до 2021 года, а налоговая: начиная с 2022-го она будет в начале года получать от банков данные о том, кто кому какой процентный доход выплатил, и в конце 2022 года все физлица, у кого получилось превышение неналогооблагаемого лимита, получат от налоговой уведомление об уплате налога по ставке 13% с превышения. Заплатить его нужно будет самостоятельно, но сумму за вас посчитает налоговая.

Слитки, монеты, ОМС

- Слитки и монеты: 13% с положительной разницы между ценой покупки и продажи. Декларацию подаете вы сами, налог считаете и платите вы сами. Но если вы владели ими три года и более, то к вам применяется имущественный налоговый вычет, вы не подаете декларацию и не платите налог.

- Обезличенный металлический счет: 13% с процентов, если банк вам начисляет проценты по такому счету. Этот налог банк сам посчитает и заплатит за вас. И 13% с положительной разницы между продажей обезличенных граммов металла и покупкой, но в этом случае уже вы сами подаете декларацию и платите налог. Если владели этими обезличенными граммами три года и более, то не подаете декларацию и не платите налог, поскольку к вам применяется имущественный вычет.

Финансовые рынки

Если вы инвестируете через иностранную финансовую организацию, то она не является налоговым агентом в РФ, так что расчет налогов и уплата их, как и подача декларации, ляжет на вас.

Теперь подробнее о том, какие налоги нужно платить с доходов от инвестиционных инструментов.

Инвестиционные фонды (ПИФы и ETF)

Облигации

Купонный доход облагается налогом по следующей схеме:

— до 1 января 2021 года:

— с 1 января 2021 года: купонный доход по всем облигациям будет облагаться по ставке 13%. От суммы, вложенной в облигации, ставка не зависит.

- государственные (ОФЗ — облигации федерального займа) и муниципальные облигации, включая суверенные еврооблигации РФ — 0% с купона, 13% с разницы цены покупки и продажи;

- еврооблигации любых эмитентов, кроме суверенных еврооблигаций РФ, — 13% с купонного дохода и 13% с разницы цены покупки и продажи;

- рублевые корпоративные облигации российских компаний на нашем российском рынке, 2016 года выпуска и ранее — 13% с купонного дохода и 13% с разницы цены покупки и продажи;

- рублевые корпоративные облигации российских компаний на нашем российском рынке, 2017 года выпуска и позже — 13% с разницы цены покупки и продажи, купонный же доход облагается так: с превышения ключевой ставки 5%;

Акции

- Если это российская компания, зарегистрированная в России, то она удерживает налог 13% с дивидендов. Правда, если она на выплату дивидендов использует прибыль, которая частично состоит из дивидендов от других компаний, то с этой суммы налог не удерживается. Так что вполне может быть ситуация, что вам выплатят дивиденды, с которых взяли 11% или еще меньше, потому что в них «зашиты» дивиденды от других компаний (налог с которых был уплачен компанией-акционером ранее). Примеры компаний, которые на дивидендные выплаты используют прибыль, состоящую частично из дивидендов от других компаний, — «АФК Система», ФСК ЕЭС и т. д.

- Если это российская компания, но она зарегистрирована не в России (скажем, в Нидерландах, в офшорных зонах и т. д. — см. «Полиметалл», X5 Retail Group и проч.), то с дивидендов она удерживает налог, установленный для ее юрисдикции: для Нидерландов это 15%, для офшоров 0% и т. д. Если с вас удержат налог — надо проверять, есть ли у РФ соглашение об избежании двойного налогообложения, чтобы понимать, доплачивать что-то в России или нет.

- Если это зарубежная компания (типа AT&T и т. д.), она будет удерживать налог в соответствии с законами своей страны. Для американских компаний в большинстве своем действует правило: если вы заполнили через брокера/банк/УК форму W-8BEN, то американская компания с дивидендов возьмет 10% как с нерезидента США, и вам надо будет доплатить в РФ 3%. Если не заполнили — возьмут 30%. Исключения: дивиденды REIT (компаний, владеющих недвижимостью) в любом случае облагаются 30%, а дивиденды компаний организационно-правовой формы MLP/LP попадают под налог 37%, если вы не партнер компании, конечно (для них — 21%). Если это компании других стран, то надо смотреть законодательство соответствующей страны — так, немецкие компании с дивидендов берут 26,375%, французские — 28% и т. д.

Структурные продукты

Фьючерсы, опционы

Льготы по инвестиционным инструментам

Если вы приобретаете паи открытых ПИФов под управлением российских УК либо покупаете ценные бумаги, допущенные к торгам на российском организованном рынке ценных бумаг, и держите их три года и более (можно отдавать в заем и РЕПО), то вы имеете право на льготу долгосрочного владения: вы сможете уменьшить прибыль на сумму инвестиционного вычета (3 млн за каждый год владения). Неважно, покупали вы бумаги на российском рынке или нет. Главное, чтобы вы купили бумаги, которые были допущены к торгам на российском рынке. Например, если вы купите акции AT&T на NYSE и продержите три года, то льгота будет действовать, так как эти акции допущены к торгам на российском рынке.

Есть еще специфические льготы.

- Ценные бумаги высокотехнологичного (инновационного) сектора экономики из реестра Мосбиржи имеют льготное налогообложение: прибыль от продажи таких бумаг не будет облагаться налогом, если ценные бумаги были у инвестора в собственности больше года и проданы до 1 января 2023 года. Либо если они были в собственности более пяти лет и проданы после 1 января 2023 года.

- Необращающиеся ценные бумаги. Если инвестор к моменту продажи в течение пяти лет непрерывно владел акциями и они все это время были необращающимися, НДФЛ платить не нужно.

Страховые и пенсионные программы

- Выплаты по пенсионным программам страхования жизни и НПФ, заключенным в свою пользу, не облагаются налогом, то есть вся заработанная страховой и НПФ прибыль достается вам без НДФЛ. Но если это программа в пользу третьих лиц, то вся выплата, а не только полученная за период программы прибыль, облагается по ставке 13%. Налоговый агент — страховая компания и НПФ.

- Выплата по накопительному, инвестиционному страхованию в свою пользу и в пользу близких родственников облагается по ставке 13%, но только с дохода, превышающего ключевую ставку за период программы. Кто такие близкие родственники? Согласно Семейному кодексу РФ, это супруги, родители и дети, в том числе усыновители и усыновленные, дедушка, бабушка и внуки, полнородные и неполнородные (имеющие общих отца или мать) братья и сестры. Скажем, если вы вложили в инвестиционное страхование жизни 300 тыс. рублей и доходность программы составила за первый год 3,9%, за второй — 4%, за третий — 4%, а ключевая ставка все это время была 4%, то с вас не удержат налог, поскольку прибыль никогда не превышала ключевую ставку. Налоговый агент — страховая компания и НПФ.

- Досрочное изъятие из страховки и НПФ облагается по ставке 13% с разницы полученной суммы и взносов. Допустим, вы внесли в инвестиционное страхование жизни 300 тыс., а через год передумали и попросили вернуть взносы. Скорее всего, вам вернут меньше 300 тыс. И тогда у вас не будет налога, так как вам вернули меньше, чем вы внесли. А вот в НПФ, скорее всего, вы изымете больше, чем вложили, так что с прироста у вас удержат 13%. Даже если налог и возникнет, то его считают страховая и НПФ, вам не требуется ни декларацию заполнять, ни налог платить.

Недавно в закрытом чате учеников Курса ленивого инвестора была озвучена просьба написать статью, посвященную теме налогообложения инвестиционной деятельности. В статьях о различных инвестиционных инструментах я стараюсь всегда затрагивать вопросы налогообложения доходов. При этом часто информация оказывается слишком фрагментированной, к тому же некоторые нюансы постепенно теряют актуальность. В этой статье я решил подробно остановиться на теме налогообложения инвестиций и рассказать про лайфхаки по оптимизации налогов для инвестора.

Налоги и ставки, действующие для частных инвесторов в России

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать свои сбережения в десятки активов. Рекомендую каждому читателю пройти, как минимум, первую неделю обучения (это бесплатно).

Наиболее точно смысл инвестирования отражает определение «вложение средств с целью получения пассивного дохода». Следовательно, инвестору необходимо знать, как:

- Учесть и задекларировать полученный доход;

- Оптимизировать налоговые отчисления;

- Спланировать инвестиционную стратегию с учётом схем оптимизации налогов.

Будем исходить из того, что все рассмотренные в этой статье варианты налогообложения относятся к инвестору – физическому лицу, резиденту РФ. В общем случае, для него предусмотрено 3 налога: налог на доходы физического лица (НДФЛ), налог на добавленную стоимость (НДС, 18%) и налог на имущество. Согласно ст. 224 Налогового кодекса РФ, существуют 3 уровня ставок НДФЛ:

- 9% — взимаются с суммы доходов по облигациям с ипотечным покрытием, выпущенным до 01.01.2007 г. На данный момент таких облигаций в списке ценных бумаг, торгуемых на Московской бирже, нет.

- 13% — взимаются со всех остальных видов доходов, за исключением перечня, относящегося к ставке 35%.

- 35% — с суммы призов и выигрышей, а также доходов, полученных от вкладов в банках и КПК, ставка по которым на 5% и более превышает действующую за отчётный ключевую ставку ЦБ РФ.

Кроме того, при покупке инвестиционного золота в виде слитков придётся заплатить НДС. Более сложная шкала используется при налогообложении недвижимости. Об этом поговорим отдельно. В то же время законом предусмотрен целый ряд налоговых льгот и вычетов. Это делается для привлечения на рынок (прежде всего фондовый) широкого круга частных инвесторов. В общем случае доход, полученный при инвестировании в ценные бумаги, облагается НДФЛ по ставке 13%. При этом доход может быть 2 видов:

- дивиденды и купоны;

- продажа купленных бумаг по более выгодной цене.

Рекомендую вам ознакомиться со статьей про уменьшение налогов при инвестировании в акции. При получении дивидендов налог удерживается сразу налоговым агентом (брокером), поэтому на счёт сумма поступает уже после вычета налога. Отчёт по торговым операциям составляется по завершении года. Под доходом понимается положительная разница между ценами продажи и покупки активов за вычетом комиссии биржи и брокера.

Если актив в данный момент стоит дороже, чем цена покупки, то доход возникнет только после его продажи. При использовании кредитного плеча и получении дохода как с коротких, так и с длинных позиций, общий итог подводится с учётом сальдирования, в противном случае возможно начисление налога при суммарном убытке, как итоге всех совершённых операций. Российские брокеры являются налоговыми агентами для резидентов РФ. Это означает, что клиент избавляется от необходимости составлять отчёт и подавать налоговую декларацию. За него это делает брокер. Исключение – торговля на валютной секции биржи. В этом случае брокер налоговым агентом не является, а инвестор, согласно ст. 229 НК РФ, обязан до 30 апреля следующего года подать декларацию и до 15 июля уплатить НДФЛ.

Доходы с банковских депозитов формально облагаются по самой высокой ставке НДФЛ: 35%. Но поскольку облагается лишь та часть доходов, которая возникает за счёт ставки на 5% и более сверх действующей в отчётный период ключевой ставки ЦБ РФ, то фактически налогооблагаемая база не образуется: ни один банк не даёт такой ставки на депозит (на данный момент это 8,25%+5%=13,25%). В то же время доходность 20% годовых и более пока ещё приносят инвестиции в микрофинансовые организации (МФО). Но и этот доход не облагается по 35%-ной ставке. Инвестирование в МФО не является банковским вкладом. Оно оформляется как договор займа. При этом инвестор выступает в роли кредитора, а МФО – заёмщика средств. Вся сумма дохода инвестора облагается НДФЛ по ставке 13%, а налоговым агентом выступает МФО. Во многих случаях сократить сумму выплат можно путём оформления ИП с упрощённой системой налогообложения.

Как научиться понимать экономические индикаторы

Вся правда про экономические индикаторы

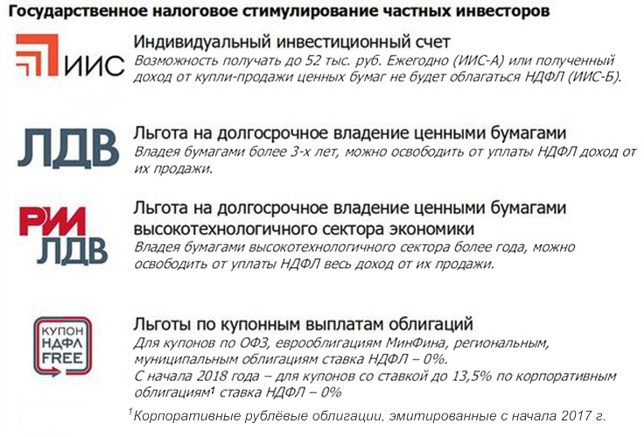

Налоговые льготы и вычеты

Законом предусмотрен ряд льгот и вычетов, позволяющих значительно уменьшить сумму налогов с инвестиционной деятельности. Акцент делается на привлечении средств частных инвесторов на как можно более длительный период времени. В настоящее время на российском фондовом рынке применяются следующие налоговых льгот и освобождений:

ИИС – удобная и популярная среди инвесторов разновидность брокерского счёта, позволяющая совершать операции с биржевыми активами, получая при этом право на один из 2 вариантов налоговых вычетов.

А: Возврат суммы до 52 тыс. руб. ранее уплаченного подоходного налога за счёт средств, внесённых на ИИС. При этом максимальный годовой взнос на ИИС может составлять до 1 млн руб., но база для налогового вычета по первому типу ограничивается 400 тыс. руб. Обязательное условие: с даты заключения договора на открытие ИИС до его закрытия должно пройти не менее 3 лет. В ином случае уже произведённые вычеты должны быть возвращены в бюджет. Ещё одно условие: претендовать на этот вид вычета могут только резиденты РФ, способные подтвердить постоянный доход, облагаемый НДФЛ. Процедура получения вычета ИИС состоит из следующих шагов:

- Получение справки от брокера о зачислении взноса на ИИС;

- Получение справки 2-НДФЛ у работодателя об уплате налога;

- Заполнение налоговой декларации по форме 3-НДФЛ;

- Заявление о возврате налога;

- Подача этих документов в налоговый орган по месту жительства.

Возврату подлежит только уже удержанный налог, поэтому если за отчётный год его сумма была меньше 52 тыс. руб. (учитываются все доходы, с которых уплачен налог), претендовать на такой вычет инвестор не сможет.

Б: инвестору полностью возмещается НДФЛ со сделок на ИИС в случае, если с открытия счёта прошло не менее 3 лет. При этом не имеет значения, есть ли у инвестора другой источник дохода. Если доход со сделок на ИИС зачисляется на этот же счёт, НДФЛ за всё время работы со счётом удерживается при его закрытии. В этом случае вычет типа Б освобождает инвестора от уплаты налога. Если же зачисление дохода идёт на отдельный счёт, налог удерживается брокером сразу, а при налоговом вычете удержанный налог возвращается инвестору.

Не все операции с ценными бумагами приносят прибыль. Кроме того, убыток может быть получен и по итогам года. Согласно п. 16 ст. 214.1НК РФ, а также ст. 220.1 НК РФ, этот убыток учитывается в следующем налоговом периоде, причём отдельно по каждой категории финансовых инструментов. В случае, если доходы от торговых операций зачисляются на отдельный счёт, инвестору придётся подавать в налоговый орган справку об убытках, полученную от брокера. Поэтому удобнее как прибыль, так и убытки учитывать на ИИС, чтобы по его закрытии автоматически подвести общий итог. Если инвестор претендует на налоговый вычет, запрещается досрочный вывод средств со счёта. Поскольку ИИС открывается у российского брокера, допущенного к торгам на Московской или Санкт-Петербургской бирже, приобретать на этот счёт можно только те бумаги, которые торгуются на этих биржах, в т.ч. иностранные акции. Дивиденды с них облагаются налогом без необходимости заполнения каких-либо форм и деклараций, т.к. налоговым агентом выступает российский брокер. На ИИС нельзя приобретать т.н. «народные» ОФЗ.

Мошенники в сфере обучения финансовой грамотности

Троянское обучение: как сегодня разводят инвесторов

Льгота на долгoсрочнoе владение

Льгота на долгoсрочнoе владение ценными бумaгами (ЛДВ) позволяет получить намного более крупные по сумме вычеты, чем с ИИС. Она заключается в том, что при владении ценными бумагами не менее 3 полных лет инвестор освобождается от уплаты НДФЛ с положительного финансового результата при их продаже. Максимальная сумма дохода, не облагаемого НДФЛ, вычисляется по формуле:

Макс.доход=3млн руб.* число лет владения

Например, пакет акций был куплен 01.07.2014 за 10 млн руб., а продан 01.09.2017 за 15 млн руб. Тогда максимальная сумма прибыли, не облагаемой НДФЛ, составит 3*3млн руб.=9 млн руб. Эта сумма больше 5 млн, поэтому весь доход от продажи акций освобождается от налога. Важное условие – ценные бумаги, для которых рассчитывается вычет, должны находиться в собственности одинаковое число лет. Эта схема не применяется в отношении ИИС. В качестве инструментов, на которые распространяется ЛДВ, могут выступать ценные бумаги, торгуемые на российском фондовом рынке, а также паи открытых ПИФов. При этом бумаги должны быть куплены не ранее 01.01.2014.

Льгота на долгосрочное владение бумагами высокотехнологичного сектора (ЛДВ-РИИ) касается всех бумаг, находившихся в этом списке и принадлежащих в это время инвестору не менее 1 гoда. При этом максимальная прибыль от продажи этих бумаг, освобождаемая от уплаты НДФЛ, не ограничена.

НДФЛ Free для облигаций

Льгота купон НДФЛ Free вступает в силу с 01.01.2018. По ней освобождаются от начисления НДФЛ купоны всех российских облигаций, номинированные в рублях, если годовая ставка купона не превышает ключевую ставку ЦБ РФ+5% в течение периода начисления купона. Это относится ко всем облигациям, эмитированным с 01.01.2017.

Для инвесторов, торгующих через зарубежных брокеров, действуют договора об избежании двойного налогообложения. В частности, такой договор с США предусматривает уплату подоходного налога только в России. Исключение – налог на дивиденды, получаемых с американских акций. В этом случае акции облагаются 10%-ным налогом в США, а остальные 3% взимаются в России. Поскольку в отношении американских налоговых резидентов действует 30%-ная ставка, для подтверждения налогового резидентства России требуется заполнить специальную форму W-8BEN. Не все зарубежные брокеры оказывают услуги по составлению отчёта о произведённых на клиентском счету торговых операциях, поэтому, несмотря на значительно более узкий спектр доступных активов, российскому инвестору удобнее работать через зарубежные «дочки» российских брокеров.

Двойственная природа инвестиционных металлов

При покупке драгоценных металлов (ДМ) в банковских слитках действует норма НК РФ, согласно которой слиток, покидающий сертифицированное банковское хранилище, облагается НДС, т.к. с этого момента он формально становится не финансовым активом, а товаром. Если же слиток после покупки не покидает банк, а остаётся в нём на хранение, НДС он не облагается, продолжая с точки зрения банка оставаться средством межбанковских расчётов. Этим металл в слитках принципиально отличается от инвестиционных монет.

Поскольку монеты из ДМ являются платёжным средством, принимаемым в торговых организациях по номиналу, НДС при покупке они не облагаются. Кроме того, при продаже слитка по цене, превышающей цену покупки, полученный доход облагается НДФЛ по ставке 13%. При обратном выкупе банком инвестиционных монет в случае, если цена выкупа оказалась выше цены продажи, НДФЛ также нужно уплатить. В обоих случаях важен срок, прошедший с момента покупки.

Согласно п. 17.1 ст. 217 НК РФ, доходы налогового резидента РФ от продажи имущества не облагаются НДФЛ, если это имущество находилось в его собственности не менее 3 лет. Для случаев, когда срок владения имуществом оказывается менее 3 лет, предусмотрен налоговый вычет: при продаже движимого имущества налогооблагаемая база может быть снижена на максимальную сумму 250 тыс. руб. (согласно ст. 220 НК РФ), если невозможно подтвердить цену покупки. Цена, за которую банки реализуют слитки, практически всегда указывается с учётом НДС. Эта разница прибавляется к и без того очень высокому спреду между ценами продажи и покупки, из-за чего обратный выкуп металла оказывается в среднем в 1,5 раза дешевле. Поэтому инвестирование в слитки теряет смысл на фоне открытия обезличенного металлического счёта (ОМС). В случае с ОМС подоходным налогом облагается фактический доход в рублях, возникающий при росте биржевой цены металла.

Делеверидж и его последствия для инвестора

Как делеверидж влияет на курс акций и экономику

Налогообложение сделок с недвижимостью

При инвестировании в недвижимость платить НДФЛ приходится в 2 случаях: с дохода от сдачи объекта в аренду и с дохода от продажи объекта по более высокой цене. При сдаче в аренду весь доход облагается 13%-ным налогом, но при продаже недвижимости возможны нюансы. Прежде всего, учитывается дата вступления в права собственника: до 01.01.2016 или после. При продаже объекта, купленного до 01.01.2016, налог начисляется на положительную разницу между ценами продажи и покупки, только если объект находился в собственности менее 3 лет. По прошествии 3 лет и более НДФЛ не взимается.

В случае, если дата вступления в права собственника объекта наступила после 01.01.2016, освобождение от уплаты НДФЛ при продаже возможно только через 5 лет, т.е. с 01.01.2021. После продажи нужно заполнить декларацию по форме 3-НДФЛ и сдать её в налоговый орган с 1 января по 30 апреля следующего года. Если затраты на покупку объекта не подтверждаются документально, то НДФЛ рассчитывается не с разности цен, а со всей суммы продажи. В этом случае уменьшить величину налога можно другим способом: воспользовавшись вычетом в размере 1 млн руб. Сравним оба варианта. Предположим, недвижимость была куплена за 1 млн 500 тыс. руб. а через 2 года продана за 2 млн руб. Тогда по 1 варианту сумма налога составит (2000000-1500000)*0,13=65000 руб. По второму (2000000-1000000)*0,13-130000 руб.

В большинстве случаев подтверждение расходов на покупку позволяет уменьшить платежи. Если недвижимость куплена после 01.01.2016 за сумму, которая составляет менее 70% от её кадастровой стоимости, то доход, с которого будет рассчитан НДФЛ, принимается равным 70% кадастровой стоимости. В остальных случаях кадастровая стоимость не учитывается, в расчёт принимается сумма, указанная в договоре купли-продажи. Предположим, квартира была куплена за 1 млн руб, а продана за 1 млн 200 тыс. руб., тогда как кадастровая стоимость равна 2 млн руб. Поскольку цена продажи оказывается менее 70% от кадастровой, то продавец должен уплатить налог с 1 млн 400 тыс. руб, хотя его реальный доход составляет всего 200 тыс. руб.

В течение всего периода владения недвижимостью собственник обязан платить налог на имущество. При его расчёте учитывается кадастровая стоимость объекта. В большинстве случаев она значительно выше, чем применявшаяся до 01.01.2015 инвентаризационная стоимость. Но, во-первых, не все регионы России перешли на кадастровую стоимость одновременно. Во-вторых, для многих собственников проблематично сразу перейти на значительно более высокие налоги. Поэтому был установлен 4-летний переходный период. Он заключается в поэтапном повышении ставки налога с момента перехода региона на кадастровую стоимость.

Формула для расчёта налога имеет вид:

- Нк – сумма налога, полученная из кадастровой стоимости.

- Ни – сумма налога, полученная из инвентаризационной стоимости.

- К – понижающий коэффициент, в 1 год равный 0,2, а каждый последующий год увеличивается на 0,2.

Таким образом, начиная с 5-го года, учитывается только кадастровая стоимость объекта.

P.S.

Законодательство, тем более российское — живой организм. Изменения происходят постоянно. Поэтому возвращаться к налоговой теме нам придётся ещё не раз. Предлагаю всем читателям поделиться своими наработками по оптимизации налогообложения инвестиционной деятельности, тема очень объёмная.

С одной стороны, постоянно идут разговоры о повышении инвестиционной привлекательности для физических лиц, с другой - государство регулярно придумывает новые издержки, чтобы «жизнь медом не казалась», а казна пополнялась. О том, какое налогообложение инвестиционной деятельности для российских вкладчиков предусмотрено в 2021 году буду разбираться для вас далее в этом материале.

Изменения вступают в силу, как правило, в начале года. Согласно последним инновациям, если прибыль превышает 5 млн. в год, то ставка НДФЛ увеличивается до 15%. Итоговый показатель формирует и доход от акций, и с депозитов, и даже прибыль, полученная при продаже недвижимости. В целом - все источники денег, поэтому как никогда важно разобраться в нюансах и подводных камнях.

Оглавление:

Нужно ли платить налог от инвестиций

Да, однозначно да. По законодательным правилам нашей страны, налогообложение инвестиций - обязательный атрибут деятельности физических лиц, независимо от того, какое время вы в сегменте инвестиций и сколько заработали. Фактически многое - это налог на прибыль, например, после торговли на бирже за вас платит брокер, но с денег клиента, с депозита - банк, с аренды - вы сами. Традиционно, налогообложение происходит по формуле простого процента, а вот инвестирование (начисление прибыли по депозитам в банках, онлайн-проектах) по формуле сложного процента, а как она работает можно узнать из материала на www.gq-blog.com.

Налоговая ставка для частных инвесторов в России

Рассматривая общие нормы, стоит обозначить: в России резиденты должны платить 13% как налог на доход физических лиц, а нерезиденты - 30%. Налог - как бы не хотелось его не платить, является обязательным условием деятельности не только крупных компаний, но и обычного инвестора с небольшим капиталом для вложений. Предлагаю разобраться в определенных нюансах по типичным инвестиционным инструментам, чтобы понимать, сколько же получим в итоге, отминусовав все, что нужно. Это позволит оценивать возможные риски, и просчитывать потенциальную доходность.

Депозиты

Сегодня с прибыли изымается 13%, и банк в этом случае является налоговым агентом, автоматически оплачивая издержки из вашей прибыли и отдавая «чистые» деньги на руки. Согласно новому Закону, начиная с 2022 года, налогом будет облагаться не весь доход по депозитам, а лишь прибыль за вычетом необлагаемого процентного дохода. Он зависит от ключевой ставки на начало года, например, на 1 января 2021 она составляла 4,25%. При этом доход не должен быть выше за год, чем 1 млн. рублей. Значит оплатить издержки нужно будет с максимальной суммы до 42500 рублей. Если выше - применяется другая налоговая норма.

Недвижимость

Актуальные виды налогообложения предусматривают оплату издержек собственников различного вида недвижимости, согласно Налоговому Кодексу. Поскольку любая недвижимость является потенциальной инвестиций (вы можете продать ее дороже, чем купили или сдать в аренду), то такой инструмент также в списке «обязательных» для инвесторов во время составления декларации.

Налоговые ставки для собственников недвижимости

Размер налоговой ставки, % Объекты и их особенности 0,1 от кадастровой стоимости С гаражных построек, помещений, приспособленных для жилья, недвижимых комплексов, машино-мест, зданий, с площадью не больше 50 кв.м, предназначенных под ИЖС, личных подсобных хозяйств, содержание садов, огородных участков, дач, постройки, что в стадии строительства, если они в будущем будут применены под жилье. 2% Недвижимое имущество, что оценено свыше 300 млн. руб. 0,5 Все остальные объекты. Для физических лиц расчет производят работники налоговой службы, а вот юридические должны это делать самостоятельно.

Фондовый рынок

Система налогообложения подразумевает, что прибыль, полученную на торговле акциями или облигациями, нужно уменьшить на 13% (или 30%, если физическое лицо не резидент России). Но вот есть определенные нюансы, если зарабатываете на акциях и облигациях иностранных компаний или государств. Ключевая разница сосредоточена в таких аспектах:

- В случае приобретения иностранных акций, разница между покупкой и продажей формируется в рублях. Например, купили 10 ценных бумаг за 30 долларов, когда курс был 65 рублей за 1$. Продали за те же 30$, но доллар оценивался в 75 рублей. С каждых 10 рублей нужно оплатить налог.

- В случае торговли корпоративными облигациями, необходимо добавить купонный доход. Представим: купили облигацию по 95% с купоном 10%, и при этом выплачивали его вам последний раз квартал назад. К цене облигации добавляется 2,5%, а общая сумма в день покупки - 97,5%. Еще через квартал вы продали облигацию по 99%, но купонный налог уже оставляет 5%. Таким образом, налог государству на доход оплатите на сумму разницы между 104% и 97,5%.

Валютные операции

Представим ситуацию: вы разобрались, что такое валютные пары, и решили на них заработать. Разумеется, без услуг брокера вам не обойтись. Налог изымается с учетом разницы между тем, что продали и тем, что купили - фактически это вся прибыль. Плюс, нужно оплатить услуги брокера и депозитария. Если разница между покупкой и продажей отрицательная (продали дешевле, чем купили), сумма облагаемого налога уменьшается.

Рассмотрим на простом примере. Вы купили ценных бумаг на 200 тысяч рублей, продали на 250 тысяч, получив 50 тыс. чистой прибыли. Затем вы купили на 200 тысяч, а продали на 190 тысяч, получив убыток 10 тыс. рублей. В итоге, за операции вы получили чистый доход 40 тыс. рублей, из которых нужно оплатить государству 13%.

Льготы по налогообложению инвестиций

Актуальное налогообложение инвестиционной деятельности физических лиц предусматривает определённые льготы, но их, к слову, не так много. На самых популярных остановлюсь далее.

- Если вы владеете недвижимостью меньше 3-х лет, затем ее продаете, то платите 13% подоходного налога. Но если больше 5, то издержки не взымаются. Валюта также приравнивается к имуществу.

- Налоговый вычет, но не более чем 52 тысяч рублей на средства, что лежат на брокерском счету не менее 3-х лет.

За что платит инвестор

Меня всегда интересовал вопрос - почему я должна платить государству, когда сама заработала на стартовый капитал для инвестирования, и почему принципы налогообложения учитывают только финансовую поддержку самой страны, а не отдельных вкладчиков? В нашей стране, как и в других государствах, используется правило пропорционального налогообложения - чем выше прибыль, тем больше размер налоговых издержек, но в случае фиксированного процента. Суммируя все, что сказано выше, можно подвести черту - за что же платит налоги инвестор:

- за недвижимость в случае владения, продажи ее или на прибыль, полученную от аренды;

- за прибыль по депозитам;

- за разницу между затраченными и полученными деньгами в случае покупки акций, облигаций;

- на доход от дивидендов как иностранных, так и российских компаний, и по сути, вложения в бизнес с целью получения дохода, являются аналогичным инструментом.

Рекомендую наперед узнавать не только, какой потенциальный доход можно получить, но и во сколько обойдутся услуги брокера, депозитария, как именно происходит налогообложение инвестиций, например, открывая счет в «Тинькофф», есть инструкция и калькулятор с указанием всех вычетов. Часто государство путает понятия «спекулянт» и «инвестор», хотя в первом случае нет ничего плохого - это способ получения денег на основе своих знаний, оценки рынка и быстрого решения о покупке или продаже активов.

Обратите внимание: потери по работе с ценными бумагами сальдировать нельзя. Таким образом, не получится учитывать убыток от потери в цене акции, что куплена в долларах, и прибыль от продажи фьючерса на курс евро/доллар. А вот юридическое лицо это сделать может, поскольку налоги начисляются на сальдированную прибыль. Принципиально наперед узнать не только о том, что такое фьючерсы, но и то, как начисляется налог. Важно обозначить термин «бумажный доход». Например, в 2018 году купили акцию, и она растет в цене, но вы ее не продаете, хотя учитываете, что, продав в 2021 или 2022 придется заплатить издержки. На срочном рынке налог взымается в конце каждого торгового дня.

Ежегодно меняются условия, как в сегменте налогообложения строительных организаций, так и для инвесторов, чем суммарный депозит в банках превышает 1 млн. рублей. Необходимо помнить, что налоговый период начинается с 1 января и длится 1 календарный год. По его истечению необходимо подавать налоговую декларацию. Остается пожелать каждому разобраться в нюансах оплаты издержек, эффективности каждого инвестиционного инструмента, чтобы вложить свои средства безопасно и регулярно получать солидный доход.

Мы вкладываем деньги ради их сохранения и получения дохода. А нужно ли платить налоги с этих доходов? Как их можно легально снизить? Все про налоги с инвестиций читайте далее.

Друзья, прежде всего поясню, что доходы от любых инвестиций — это совершенно обычный доход. Точно такой же как зарплата или, например, деньги от продажи машины. А значит доходы от инвестиций точно также облагаются подоходным налогом.

Вообще, налоги — это очень важный вопрос. Многие инвесторы недооценивают, забывают про него. В то же время фискальные органы про инвесторов не забывают. Ведь уплата налогов — это прямая обязанность гражданина любой страны. И если Ваши доходы от инвестиций становятся существенными (от $500 в месяц) — то вопросами уплаты и оптимизации налогов нужно заниматься обязательно.

Налоговые условия совершенно разные в каждом государстве. Так, например подданные Дании уплачивают минимум 38% от любого дохода. В Белоруссии — 13%, а в Украине — от 15 до 17%. В России ставка налога на доходы физических лиц намного меньше. В большинстве случаев — всего 13%. Я освещу подробнее именно Российские реалии налогообложения инвестиций.

Налоги с инвестиций в России

Отечественные инвестиционные компании сами являются налоговыми агентами. Это означает, что их инвесторам можно не беспокоиться про налоги. Компании собственноручно изымают часть прибыли у своих клиентов, а затем передают в налоговую. При этом, все клиенты ежегодно получают уведомление об уплате налога. Примером такой инвестиционной компании может служить любой российский брокер или банк.

Налоги с банковских вкладов

И раз я затронул тему банков — то ее и продолжу. Проценты по банковским вкладам облагаются по повышенной ставке 35%. Но есть и хорошая новость. Налогообложению подлежат только вклады с очень высоким процентными ставками:

- рублевые вкладов, если ставка выше 13,25% годовых;

- валютные вклады, если ставка выше 9% годовых.

Замечу, что налог взимается только с части процентов, превышающих указанные выше ставки (статья 214.2. Налогового кодекса РФ). То есть, если открыт рублевый вклад под 15% годовых, то налог надо заплатить лишь с 1,75%. Напомню, что любой банк является налоговым агентом, а значит, он сам вычтет сумму налога и перечислит ее в налоговую службу.

Так или иначе, хорошие рыночные предложения по ставкам сейчас находятся существенно ниже 13,25%. А значит и налоги платить не нужно. Если же какой-либо банк предлагает ставку выше — вероятно у этого банка огромные проблемы с ликвидностью. Деньги нужны ему срочно и любой ценой. Лучше обойти такой банк стороной. Или ограничить размер вклада в соответствии с рекомендациями агентства по страхованию вкладов.

Налоги на недвижимость в 2016 году для физических лиц

Недвижимость (жилая) — это традиционно один из самых популярных видов инвестирования. Вкладывать в нее выгодно можно даже в кризис. Однако про налоги тоже следует помнить. Ставка составляет все те же 13%.

Позитив в том, что уже давно придуманы и успешно работают варианты как снизить или вообще не платить налог .

Налог при сдаче недвижимости в аренду

Между частными лицами всегда действует одна схема. Договор аренды заключаются сроком до 11 месяцев. И так как краткосрочные договоры аренды не регистрируются в Росреестре — налоговая о них просто не знает. Большинство арендодателей пользуется такой лазейкой. Поэтому налоги не платятся. Замечу, что хоть эта схема и работает массово, но все же — это сокрытие налогов.

Налог при продаже недвижимости

Если вы владеете квартирой более трех лет (с 2016 года — пяти) — налог уплачивать вообще не надо. И все же, три и даже пять лет — это не большой срок для инвестиций в недвижимость. Однако, и при спекулятивной (краткосрочной) стратегии инвестирования есть варианты заплатить поменьше налогов.

Если квартира находится в собственности не долго — то на нее можно получить налоговый вычет. Вычет составляет либо 1 000 000 рублей, либо стоимость затрат на приобретение квартиры, доказанных документально (статья 220 Налогового кодекса РФ). Квартиры дешевле миллиона рублей также не облагаются налогом.

Таким образом, если Вы купили квартиру за 5 000 000 рублей и продаете ее 6 000 000 рублей — налог составит:

0 рублей если квартира была приобретена более 3 лет назад 0 рублей если в договоре указана цена до 1 000 000 рублей (фиктивный договор) 130 000 рублей если поданы и подтверждены документы на налоговый вычет в размере затрат на приобретение квартиры 650 000 рублей если поданы документы на налоговый вычет в 1 000 000 рублей 780 000 рублей если не подавать документы о вычете Налоги по ценным бумагам

Доход от продажи ценных бумаг облагается обычной ставкой в 13%. Однако, есть приятное исключение. С доходов по государственным и муниципальным ценным бумагам налог платить не нужно (Статья 214.6. Налогового Кодекса РФ)

С дивидендным доходом ситуация обстоит иначе. Если доход от российской компании — ставка будет пониженной. Практически всегда это будет 9%. А для доходов от иностранных компании ставка налога составляет 15%.

Напомню, что российские брокеры являются налоговыми агентами. Если мы проводим операции с ценными бумагами через российского брокера, то все вопросы с налоговой за нас урегулирует сам брокер.

Налоги от доверительного управления

Самыми распространенными видами доверительного управления сейчас являются инвестиции в ПАММ-счета и MAM-счета. Однако законодательство России в этой сфере имеет очень много пробелов. Тем не менее, если возникают доходы, то есть и налоги.В общем случае, от инвестиционных доходов нужно платить стандартный 13% налог. И все же здесь есть целый ряд любопытных особенностей. Вот что нужно учитывать:

- До тех пор, пока сумма инвестированных средств превышает сумму выведенных — налог не возникает. Пока средства находятся в личном кабинете инвестиционной компании, а не в кошельке — они не считаются доходом. Это актуально для подавляющего большинства инвесторов. Ведь, как правило выводится только прибыль. А значит, сумма вывода начинает превышать сумму инвестиций через довольно продолжительное время.

- Если для вывода денег используются электронные деньги (WebMoney, QIWI и т.д.) — то налоговая служба не контролирует эти выводы. А раз прихода средств им не видно, то и и про получение доходов они не знают. Практически все инвесторы этим злоупотребляют и сами не «сдаются» налоговой.

- Компании, занимающиеся доверительным управлением (будь то брокеры или HYIP) тоже оптимизируют свое налогообложение. Для этого, в частности, они используют различные платежные «прокладки». И если Вы получаете перевод не от организации, а от частного лица (так бывает часто), то налог платить не нужно. Переводы между физическими лицами не облагаются налогами.

- Для уплаты налога нужно подать декларацию. Основанием получения дохода является договор с субъектом, оказывающим услуги доверительного управления. Соответственно, если договора нет, то нет и основания платить налог.

Наконец, есть совсем экзотический вариант легально не платить налоги. Налоговый кодекс РФ считает налоговыми резидентами лишь тех, кто проживает на территории России не менее 183 календарных дней в году. При этом, почти все популярные брокерские и инвестиционные компании зарегистрированы за рубежом. То есть, если у Вас российское гражданство, но Вы много путешествуете, или проживаете в другой стране, и, Вы инвестируете через не-российскую компанию — налог платить не нужно.С другой стороны, для не резидентов есть неприятный момент. Если не резидент получает доход от российской компании или продает недвижимость в России — то налог составляет 30% (за редким исключением).

В завершение подскажу еще один способ снижения налогов. Он отлично подойдет тем гражданам России, для кого инвестиции — это основной источник доходов. Способ очень простой.

Нужно зарегистрироваться в качестве индивидуального предпринимателя. Одновременно с регистрацией нужно выбрать упрощенную систему налогообложения (УСН). Тогда налог составит не 13%, а всего лишь 6% от доходов (другой вариант УСН — 12% от разницы доходов и расходов). Следует учесть, что кроме налогов нужно будет уплатить взносы в пенсионный фонд и фонд обязательного медицинского страхования. Это минимум 22 300 рублей в год. Однако эти взносы пойдут в зачет Вашей будущей пенсии.

Таким образом, для любого вида инвестиций есть варианты по снижению или полному уходу от налогов. И все же прошу Вас не увлекаться оптимизацией и не использовать наиболее агрессивные схемы! В конце концов Российские налоги одни из самых низких.

Буду благодарен Вашим вопросам или Вашему мнению по теме в комментариях.

Желаю всем прибыльных инвестиций!

Если эта статья Вам понравилась - сделайте доброе дело

ЛЕКЦИЯ № 10. Инвестиционная деятельность предприятия

Инвестиции занимают центральное место в экономическом процессе и предопределяют общий рост экономики предприятия. В результате инвестирования увеличиваются объемы производства, растет доход, развиваются и уходят вперед в экономическом соперничестве отрасли и предприятия, вышедшие вперед в конкурентной борьбе и в наибольшей степени удовлетворяющие спрос на те или иные товары и услуги.

Полученный доход частично вновь накапливается и увеличивается, происходит дальнейшее расширение производства, что приводит к процветанию предприятия.

Этот процесс повторяется непрерывно.

Таким образом, инвестиции сами обусловливают рост расширенного воспроизводства, образующегося за счет дохода в результате эффективного распределения.

При этом чем эффективнее инвестиции, тем больше рост дохода, тем значительнее абсолютные размеры накопления денежных средств, которые могут быть вновь вложены в производство.

При достаточно высокой эффективности инвестиций прирост дохода может обеспечить повышение доли накопления при полном росте потребления.

Основными признаками инвестиционной деятельности, определяющими подходы к ее анализу, являются:

1) необратимость, связанная с временной потерей ликвидности;

2) ожидание увеличения исходного уровня благосостояния предприятия;

3) неопределенность, связанная с отнесением результатов на относительно долгосрочную перспективу.

Хотя очевидно, что производственные инвестиции непосредственно определяют увеличение производственных мощностей и выпуска продукции, было бы неправильно связывать рост дохода только с ними.

Инвестиции в сферу нематериального производства оказывают значительное воздействие на этот рост, причем значение их в дальнейшем наращивании экономического потенциала возрастает.

Необходимо уточнить роль и значение в воспроизводственном процессе таких категорий, как капитальные вложения и капитальное строительство, т. к. на строительный сектор экономики приходится большая доля инвестиционной деятельности.

Привлечение инвестиций является одним из наиболее важных средств устранения инвестиционного «голода» на предприятии. Важным шагом в этой области стало осуществление страхования от некоммерческих рисков.

Важное условие, необходимое для частных капиталовложений, – постоянный и общеизвестный набор догм и правил, сформулированных таким образом, чтобы потенциальные инвесторы могли понимать и предвидеть, что эти правила будут применяться к их деятельности.

На предприятии, находящемся в стадии непрерывного реформирования, правовой режим непостоянен.

Однако для того, чтобы инвесторы пошли на такие вложения, необходимы очень серьезные изменения в инвестиционном климате.

Организация финансирования – одна из важнейших проблем в инвестиционной деятельности.

Формирование инвестиционных ресурсов является основным исходным условием осуществления инвестиционного процесса.

Источники финансирования инвестиций – это те средства, которые можно использовать как инвестиционные ресурсы.

От правильного подбора источников финансирования зависит очень многое, это не только жизнеспособность инвестиционной деятельности, но и распределение конечных доходов от нее, что дает финансовую устойчивость предприятию, осуществляющему инвестиции.

Состав и структура источников финансирования инвестиций зависит от действующего в обществе механизма хозяйствования.

По способу привлечения, по отношению к субъекту инвестиционной деятельности выделяют инвестиционные ресурсы, привлекаемые из внутренних и внешних источников.

Различают внешние и внутренние источники финансирования инвестиций на макро– и микроэкономических уровнях.

На уровне макроэкономики к внутренним источникам финансирования инвестиций можно отнести:

1) государственное бюджетное финансирование;

2) сбережения населения;

3) накопления предприятий, коммерческих банков, инвестиционных фондов и компаний, негосударственных пенсионных фондов, страховых фирм и т. д.

1) иностранные инвестиции;

2) иностранные кредиты и займы.

На микроэкономическом уровне к внутренним источникам инвестирования относятся собственные средства, формируемые на предприятии для обеспечения его развития.

Основу собственных финансовых средств предприятия, формируемых из внутренних источников, составляют капитализируемая часть чистой прибыли, амортизация, инвестиции собственников предприятия.

Инвестиционные ресурсы предприятия, привлекаемые из внешних источников, характеризуют ту их часть, которая формируется вне пределов предприятия.

Она охватывает привлекаемый со стороны как собственный, так и заемный капитал.

Сюда можно отнести государственное финансирование, инвестиционные кредиты, средства, привлекаемые путем размещения собственных ценных бумаг, и ряд других.

По национальной принадлежности владельцев капитала выделяют инвестиционные ресурсы, формируемые за счет отечественного и иностранного капитала.

Инвестиционные ресурсы, формируемые за счет отечественного капитала, отличаются большим разнообразием форм и, как правило, более доступны для предприятий малого и среднего бизнеса.

Формируемые за счет иностранного капитала инвестиционные ресурсы обеспечивают в основном реализацию крупных реальных инвестиционных проектов предприятия, связанных с усовершенствованием техники, реконструкцией.

По титулу собственности инвестиционные ресурсы подразделяются на два основных вида – собственные и заемные.

Собственные источники инвестиций – это общая стоимость средств предприятия, принадлежащих ему на правах собственности и обеспечивающих его инвестиционную деятельность.

К собственным источникам финансирования инвестиций относятся:

1) уставный капитал;

3) амортизационные отчисления;

4) специальные фонды, формируемые за счет прибыли;

5) внутрихозяйственные резервы;

6) средства, выплачиваемые органами страхования в виде возмещения потерь.

К собственным относятся также средства, безвозмездно переданные предприятию для осуществления целевого инвестирования.

Собственные средства предприятия, с точки зрения способа их привлечения, могут быть как внутренними (например, прибыль, амортизация), так и внешними (например, дополнительное размещение акций).

Суммы, привлеченные предприятием по этим источникам, не возвращаются.

Субъекты, предоставившие эти средства, как правило, участвуют в доходах от реализации инвестиций на правах долевой собственности.

Заемные источники инвестиций характеризуют привлекаемый предприятием капитал во всех его формах на возвратной основе.

Все формы заемного капитала, используемые предприятием в инвестиционной деятельности, представляют собой его финансовые обязательства, подлежащие погашению на определенных заранее условиях (сроки, проценты).

Субъекты, предоставившие средства на этих условиях, в доходах от инвестиционной деятельности, как правило, не участвуют.

Учитывая свои возможности при выборе источника финансирования инвестиций, а также преимущества и недостатки, предприятие снижает вероятность риска.

Руководство должно более подробно рассматривать основные источники финансирования капитальных вложений с анализом их положительных и отрицательных сторон.

Уставный капитал – начальная сумма средств, предоставленных собственником для обеспечения уставной деятельности предприятия.

Уставный капитал – основной и, как правило, единственный источник финансирования на момент создания коммерческой организации.

Формируется он при первоначальном инвестировании средств.

Его величина устанавливается при регистрации предприятия, а любые изменения размера уставного капитала (дополнительная эмиссия акций, снижение номинальной стоимости акций, внесение дополнительных вкладов, прием нового участника, присоединение части прибыли и др.) допускаются лишь в случаях и порядке, предусмотренных действующим законодательством и учредительными документами.

В уставный капитал предприятия при его создании учредителями могут быть вложены как денежные средства, так и материальные и нематериальные активы.

В момент передачи активов в виде вкладов в уставный капитал право собственности на них переходит к хозяйствующему субъекту, т. е. инвесторы теряют право на эти объекты.

Таким образом, участник имеет право только на компенсацию своей доли, оговоренную заранее, в рамках остаточного имущества, в случае его выхода из состава общества или ликвидации предприятия.

Но на возврат объектов, переданных им в свое время в виде вклада в уставной капитал, он не имеет права.

Отсюда следует, что уставный капитал отражает сумму обязательств предприятия перед инвесторами.

Но также уставный капитал предприятия гарантирует интересы его кредиторов, определяя минимальный размер его имущества.

Минимальный уставной капитал открытого акционерного общества, для некоторых организационно-правовых форм бизнеса (его величина ограничивается снизу) должен составлять не менее тысячекратной суммы минимального размера оплаты труда (МРОТ) на дату его регистрации, а закрытого общества – не менее стократной суммы МРОТ.

Акции, распределенные при учреждении общества, должны быть полностью оплачены в течение срока, определенного уставом, при этом не менее 50 % распределенных акций следует оплатить в течение трех месяцев с момента государственной регистрации общества, а оставшуюся часть – в течение года с момента его регистрации.

Добавочный капитал – источник средств предприятия, он отражает прирост стоимости внеоборотных активов в результате переоценки основных фондов и других материальных ценностей со сроком полезного использования свыше 12 месяцев.

Переоценке подлежат все виды основных средств.

Он также может включать сумму превышения фактической цены размещения акций над номинальной их стоимостью (эмиссионный доход акционерного общества).

Использование добавочного капитала на цели приобретения запрещается нормативными документами.

Резервный капитал – может создаваться на предприятии как в обязательном порядке, так и в том случае, если это предусмотрено в учредительных документах.

Создание запасных (резервных) фондов обязательно для акционерных обществ открытого типа и предприятий с иностранным капиталом.

Согласно Федеральному закону от 26.12.1995 г. № 208-ФЗ «Об акционерных обществах» величина резервного фонда определяется в уставе общества и не должна быть менее 15 % уставного капитала.

Формирование резервного фонда осуществляется путем обязательных ежегодных отчислений от прибыли до достижения им установленного размера.

Резервный капитал может использоваться по решению собрания акционеров на покрытие убытков предприятия, а также на погашение облигаций общества и выкуп собственных акций в случае отсутствия иных средств. На другие цели резервный капитал не может быть использован.

Чистая прибыль – главная форма дохода предприятия.

Она определяется как разница между выручкой от реализации продукции (работ, услуг) и ее полной себестоимостью.

Чистая прибыль, направляемая на инвестиционные цели, может либо собираться в фонде накопления или других фондах аналогичного назначения, создаваемых на предприятии (например, фонд развития), либо реинвестироваться в активы предприятия как нераспределенный остаток прибыли, что практически не происходит на только что открывшихся предприятиях.

Очень часто на предприятиях недостаток финансовых ресурсов пытаются восполнить за счет повышения цен на свою продукцию.

Однако, увеличивая цены, предприятие сталкивается с определенными трудностями, объясняемыми спросовыми ограничениями. Они могут привести к проблемам с реализацией продукции, а далее и к спаду производства.

Это может поставить на грань банкротства многие предприятия.

Некоторые предприятия для того, чтобы найти необходимые ресурсы для инвестиций, постоянно поднимают цены на свою продукцию, в результате чего их продукция становится намного дороже, чем даже более качественная.

Эти предприятия оказываются в крайне сложном положении, выйти из которого порой невозможно.

Поэтому сбыт продукции становится проблематичным, а судьба предприятия неопределенной.

Правительством осуществляются меры, которые облегчат компаниям образование необходимых финансовых ресурсов для развития производства, тем более что сейчас они являются одним из главных источников капиталовложений в экономику.

Расширить круг возможностей организаций поможет решение о полном освобождении от налога на прибыль, направленную на инвестиции, которое действует с 1 января 1992 г.

Это могло бы послужить важным стимулом к повышению инвестиционной активности.

Все же в условиях большого уровня инфляционного ожидания и отсутствия во многих отраслях конкуренции за рынок сбыта изготовляемой продукции, высвобождение средств для финансирования капиталовложений само по себе не осуществляет определенного влияния на принятие инвестиционных решений.

Инфляционный рост обесценил собственные средства организаций, полученные за счет амортизационных отчислений, и этот источник капиталовложений фактически девальвировал.

Увеличение стоимости основных средств организаций и их амортизационных отчислений пропорционально инфляционным темпам позволяет повысить источники собственных ресурсов для финансирования капиталовложений.

Чтобы удвоить устойчивость собственных накоплений организаций, в августе 1992 г. правительство приняло решение переоценить основные фонды для установления их балансовой стоимости соответствующим ценам и условиям воспроизводства.

Поэтому одним из главных способов повышения внутренней инвестиционной активности с помощью регулярной индексации балансовой стоимости основных фондов могла бы стать антиинфляционная защита амортизационного фонда.

Быстрое увеличение дефицита госбюджета не позволяет рассчитывать на решение инвестиционных проблем за счет централизованных источников финансирования.

При недостаточности бюджетных ресурсов как потенциального источника государственных инвестиций необходимо будет перейти от безвозвратного бюджетного финансирования к кредитованию.

Ожесточится надзор за целевым использованием льготных ссуд.

Для обеспечения возвратности кредита будет осуществляться внедрение системы залога имущества в недвижимости, в частности, земельных участков.

В настоящее время существует необходимость поддержания федеральной инфраструктуры, создания особо эффективных структурообразующих объектов, преодоления последствий чрезвычайных ситуаций, стихийных бедствий, решения наиболее острых экономических и социальных проблем.

С точки зрения бюджетного финансирования, на этапе выхода из кризиса приоритетными направлениями будут:

1) поддержание научно-производственного потенциала;

2) выделение государственных инвестиций для стимулирования развития опорных аграрных и сырьевых районов, обеспечивающих решение топливно-энергетической и продовольственной проблем;

3) выделение субсидий для социальных целей малоразвитым районам с очень низким уровнем жизни населения, которые не имеют возможности остановить его падение своими силами.

Рыночные отношения в инвестиционной деятельности в первую очередь затрагивают ее источники.[1]

Говоря об источниках инвестиций в целом, можно сказать, что они определяются уровнем экономического развития.

Сокращение наполовину валового внутреннего продукта при уменьшении и ухудшении структуры внешнеторгового оборота с усилением дефицита платежного баланса говорит само за себя. Внутренние фонды потребления и накопления съедаются инфляцией и неплатежами, что тормазит воспроизводственный процесс и развитие хозяйства.

Читайте также: