Форма 320 и 328 налоговой отчетности в казахстане на 2020 год

Опубликовано: 18.05.2024

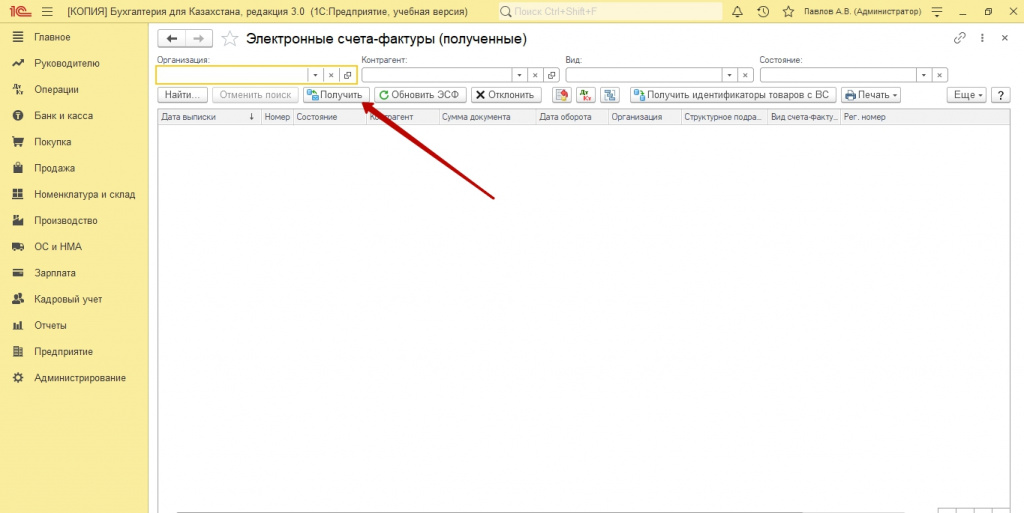

При поступлении товаров из стран ЕАЭС, налогоплательщик, обязан оплатить 12% НДС, сдав 328 форму налоговой отчетности и 320 форму. 1С позволяет сформировать 328 форму и выгрузить ее в XML файл, а затем выгрузить в кабинет налогоплательщика.

При поступлении импортных товаров, ваш поставщик, обязан предоставить ряд документов:

- Договор

- Спецификация

- Счет-фактура

- Накладная

- Талон на прохождение границы

- CNR

Именно на основании договора, а в частности пункта, где говорится о праве передачи права собственности товара и определяется дата прихода. Если, в договоре говорится, что право собственности переходит, в момент передачи товара, с завода изготовителя, транспортной компании, то датой является наиболее поздняя из дат, то есть дата пересечения границы, необходим талон, на прохождение границы. Если, право собственности товара, переходит в момент приема товара, на территории покупателя, то есть на вашей территории, то данная дата должна быть указана в CNR и закреплена подписью и печатью ответственного лица.

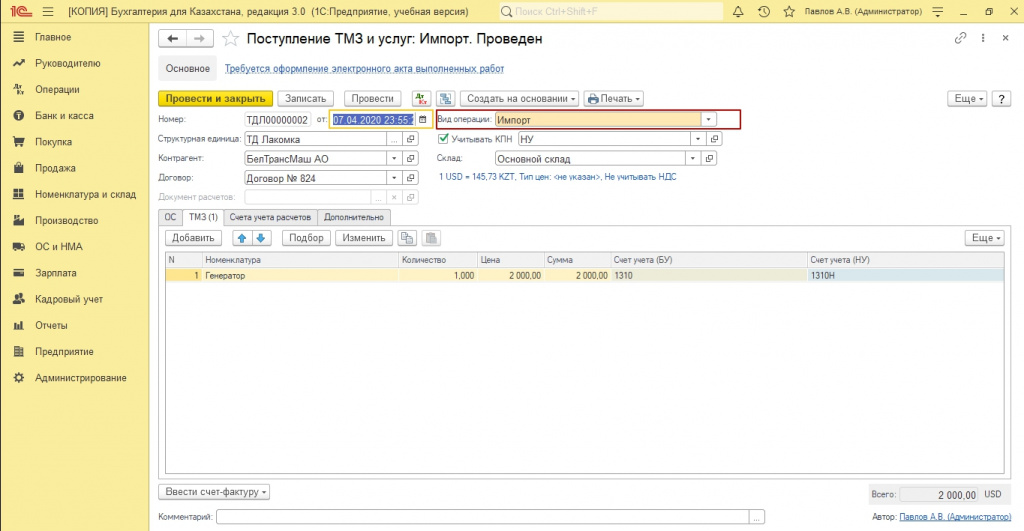

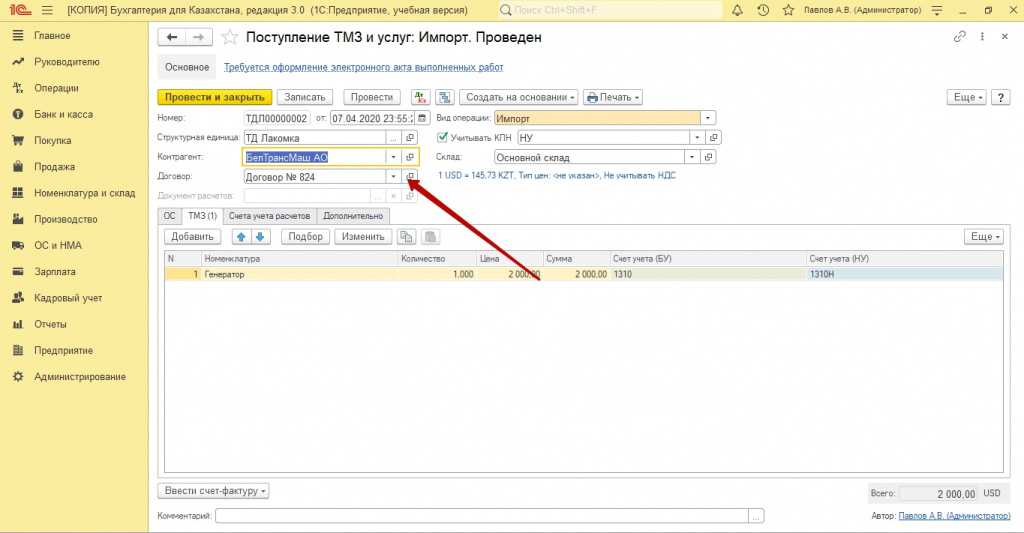

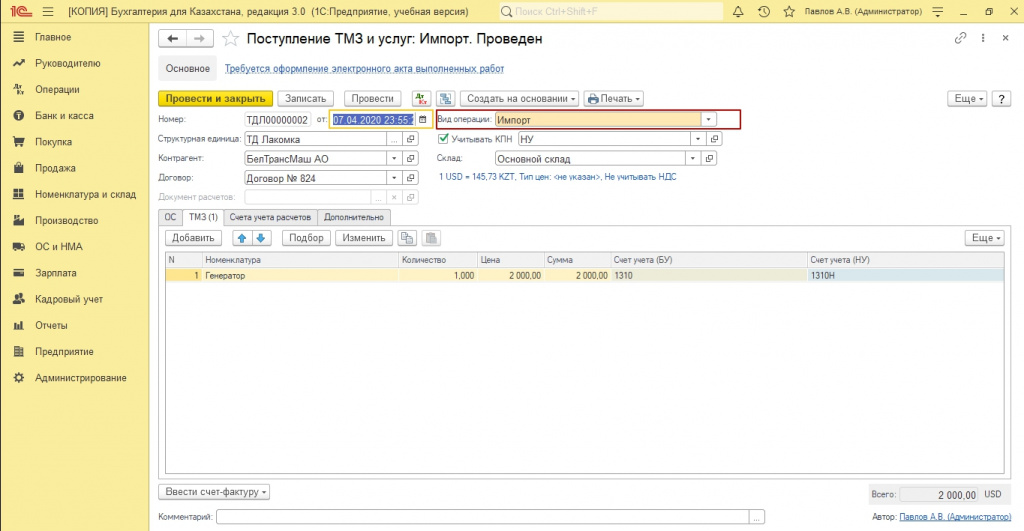

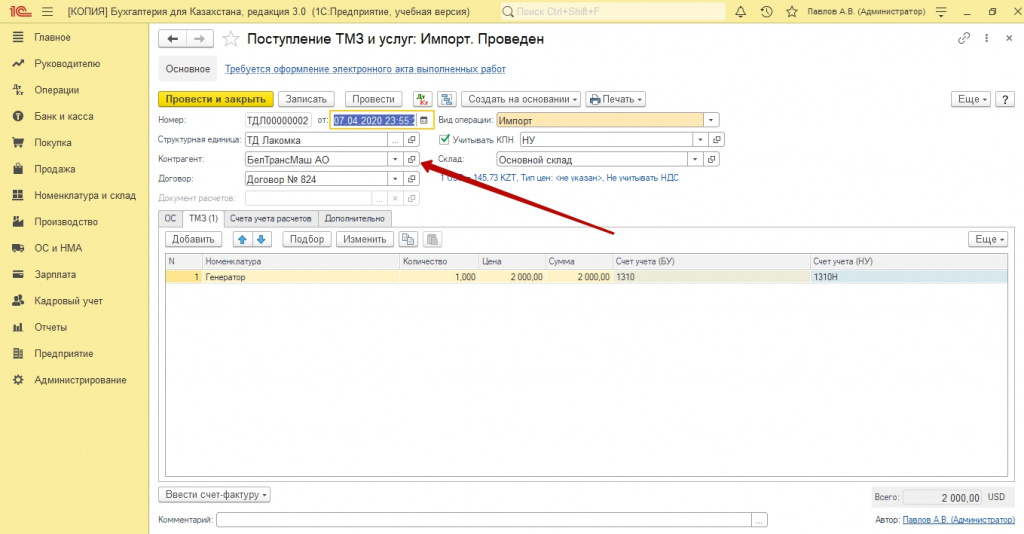

Итак, мы определились с датой прихода. Переходим в базу 1С. Оформляем документ «Поступление ТМЗ и услуг», вид операции указываем «Импорт». Указываем дату прихода. На данную дату прихода, определяется курс валют, на сайте национального банка РК.

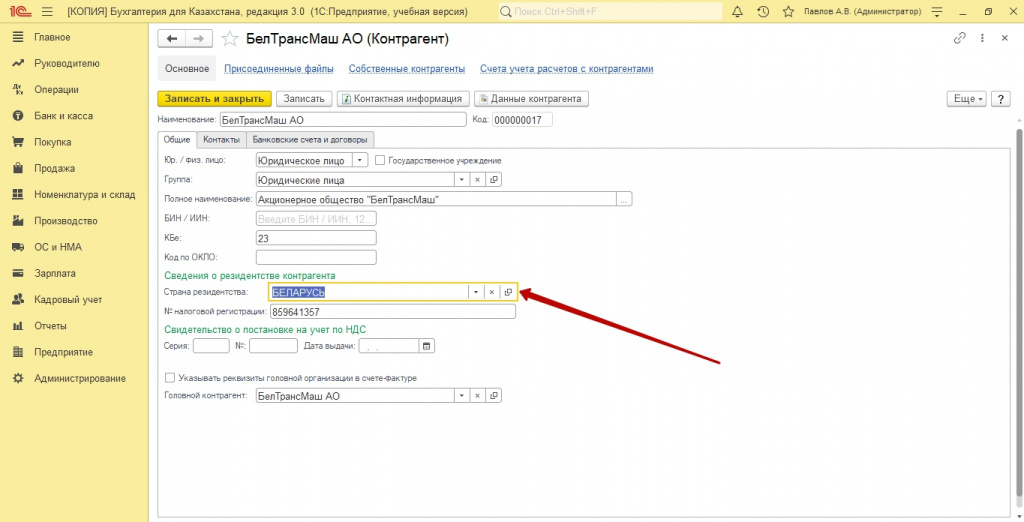

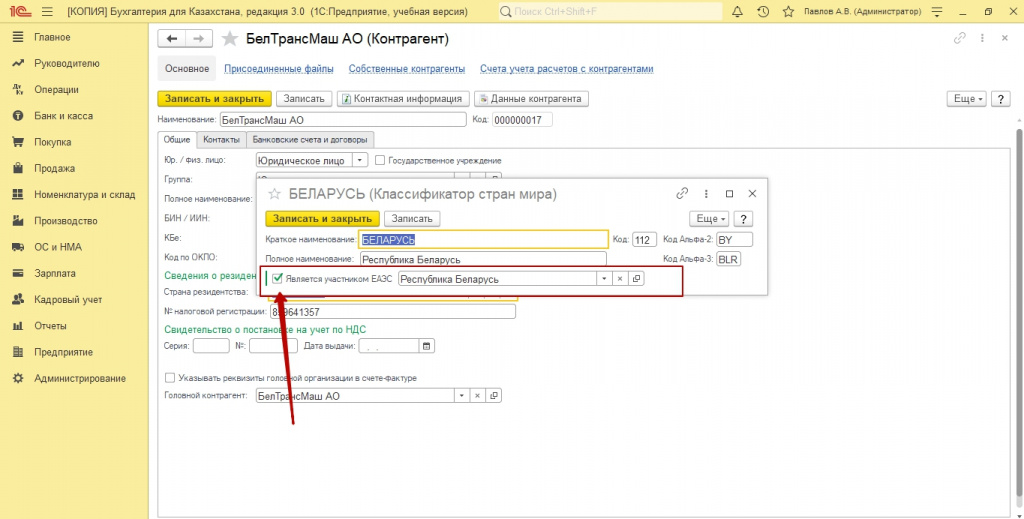

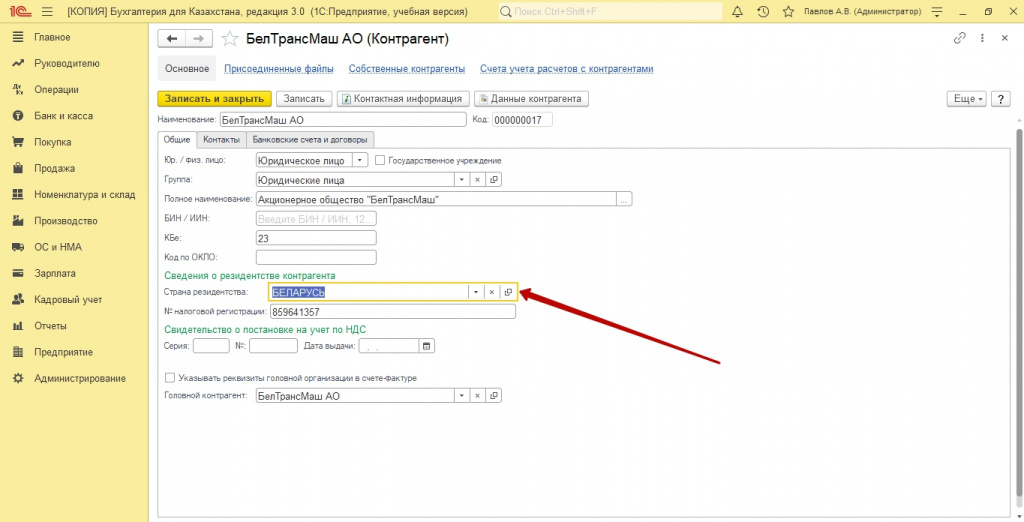

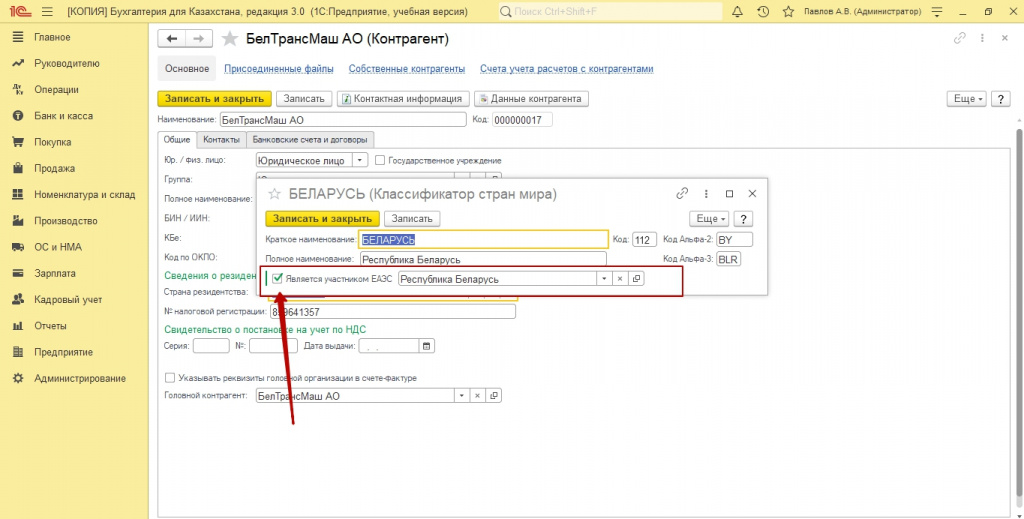

Указываем контрагента. В настройках контрагента должна быть указана страна резидентства, и если страна входит ЕАЭС, то должна стоят соответствующая галочка.

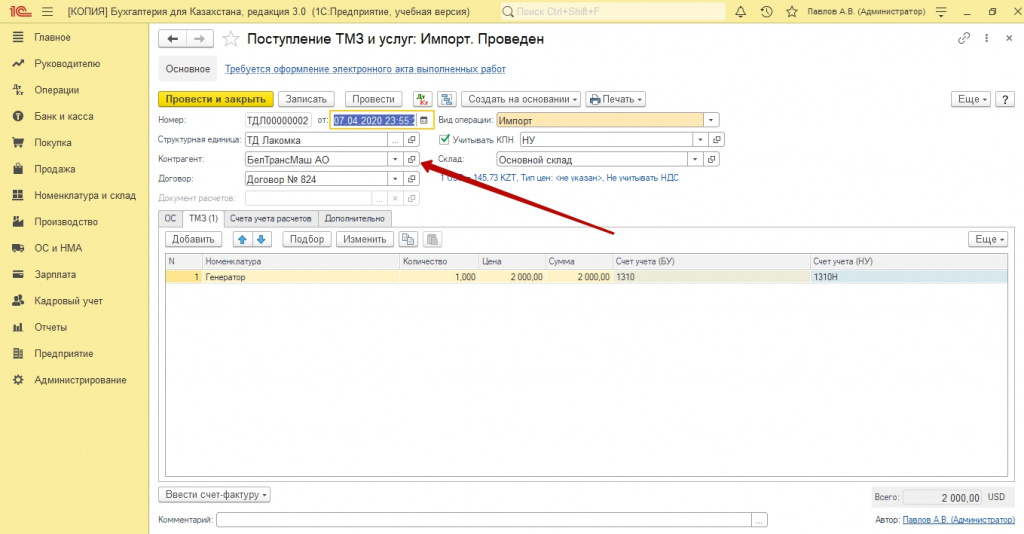

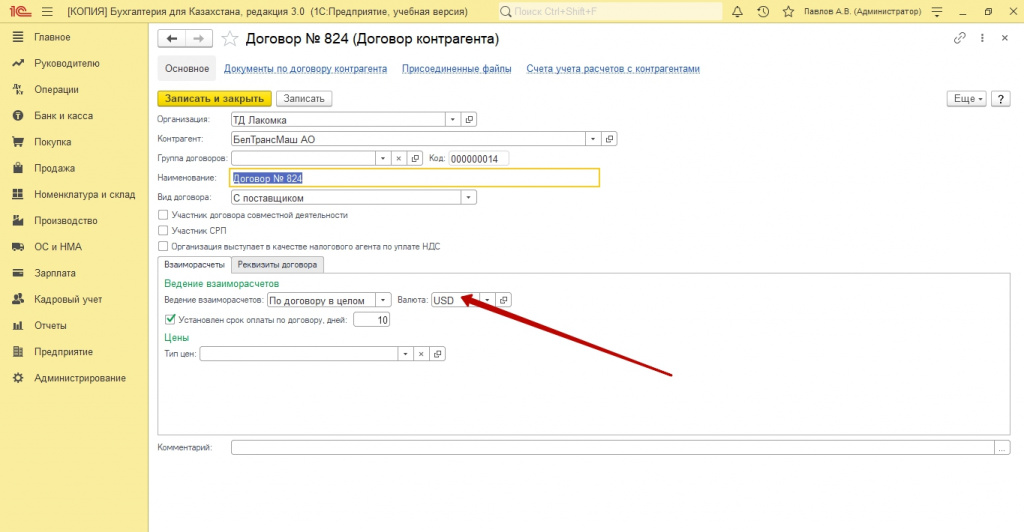

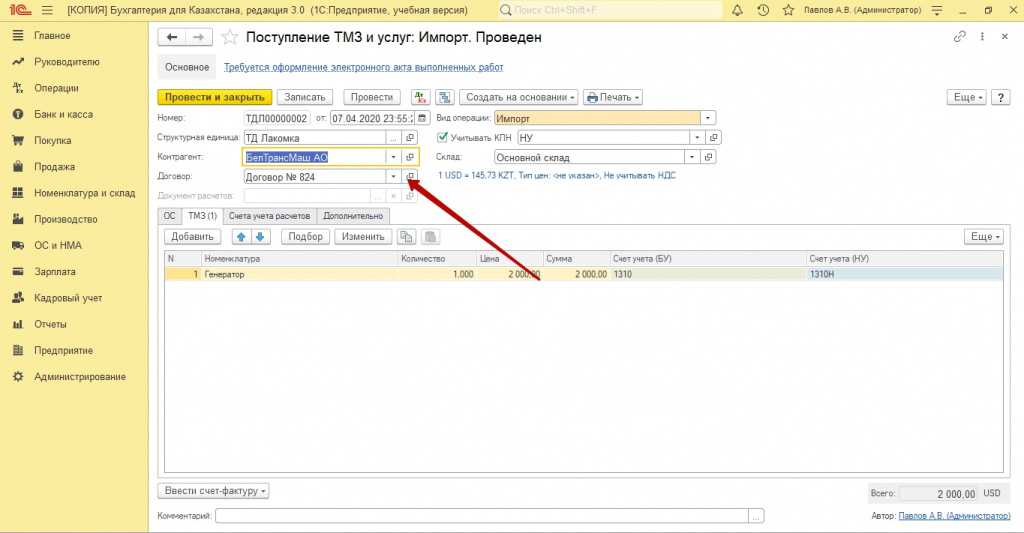

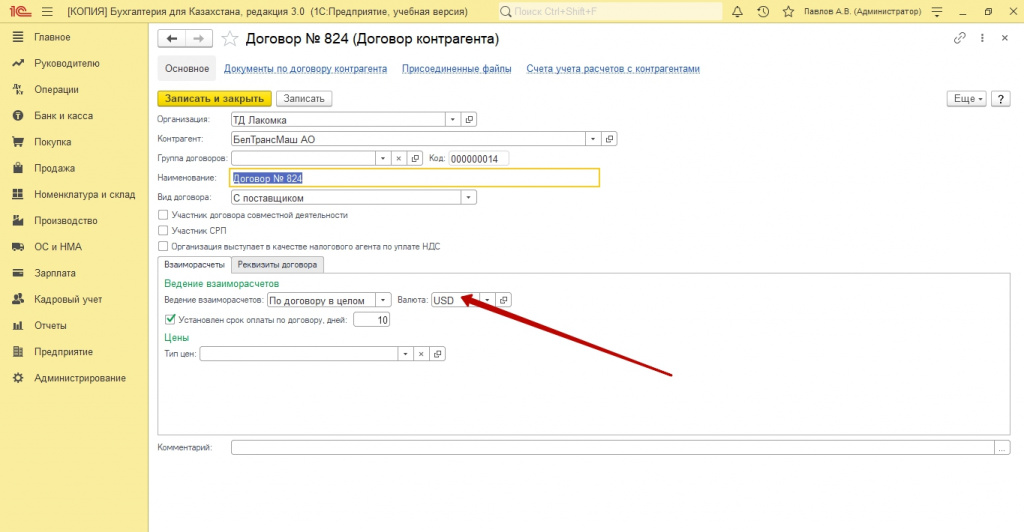

Далее, указываем договор. Согласно валюте договора и определяется стоимость товаров.

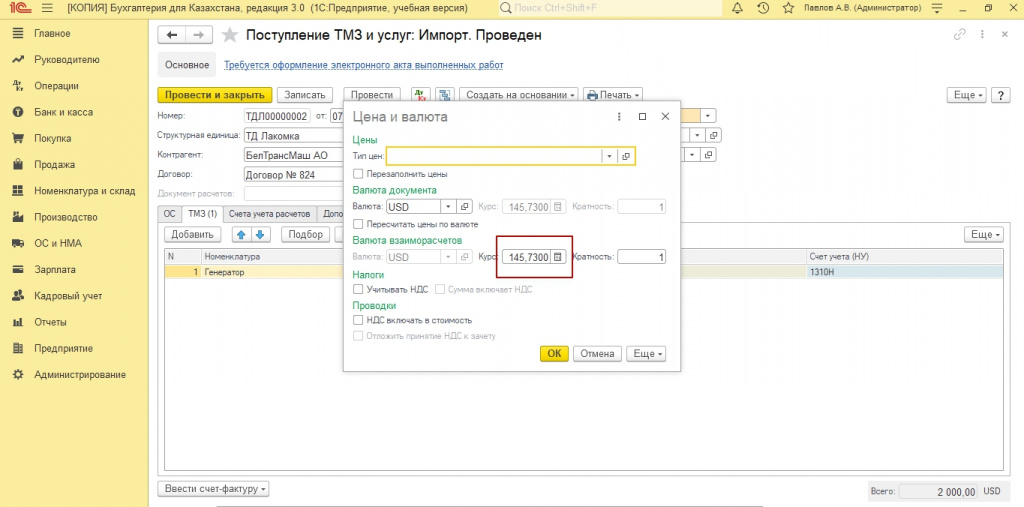

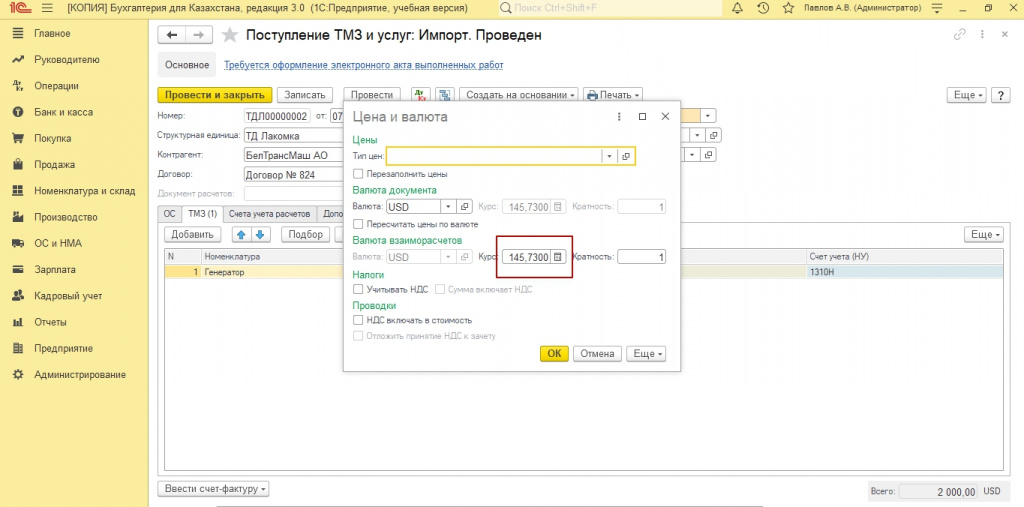

После выбора договора, ссылка «Тип цен», указываем курс валют.

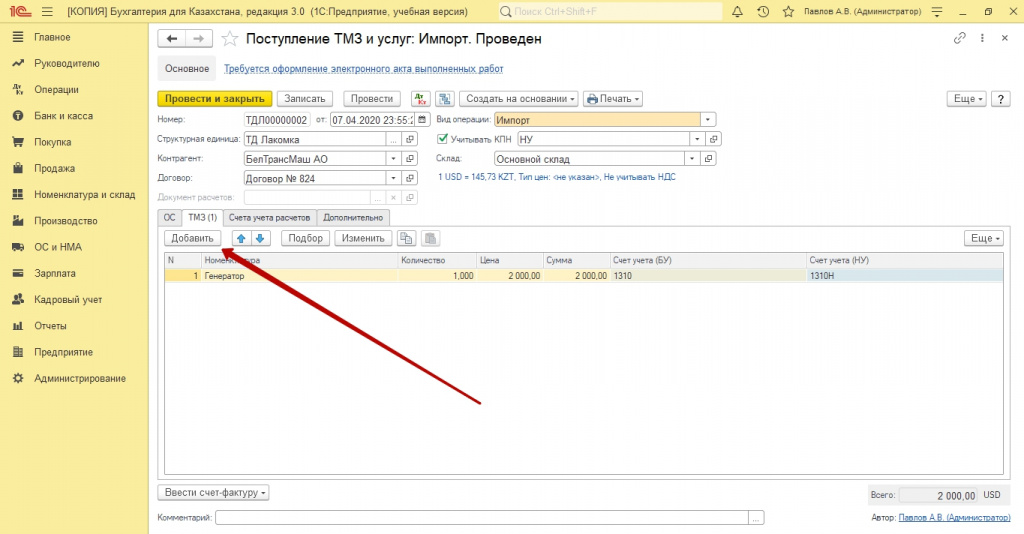

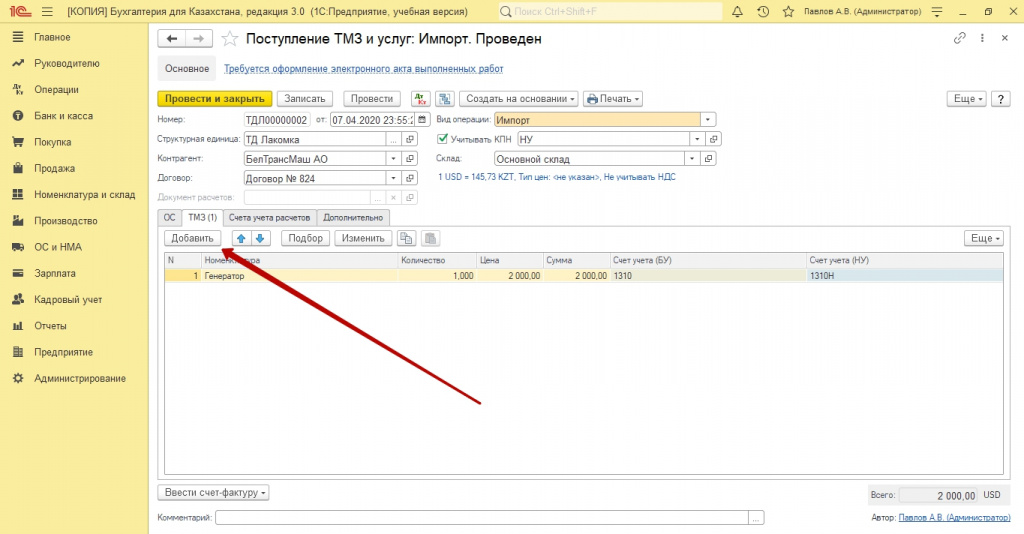

После этого, добавляем товаров, количество и цену, согласно накладной.

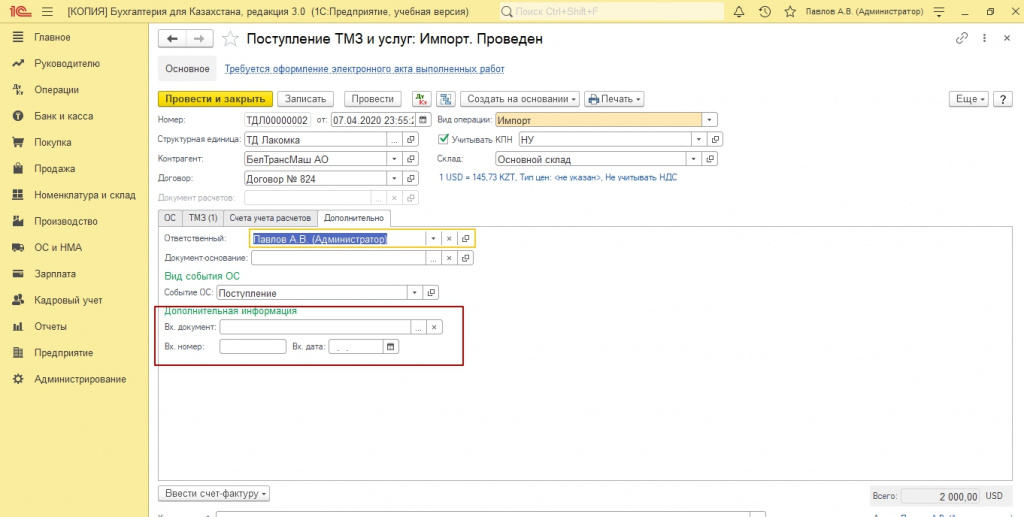

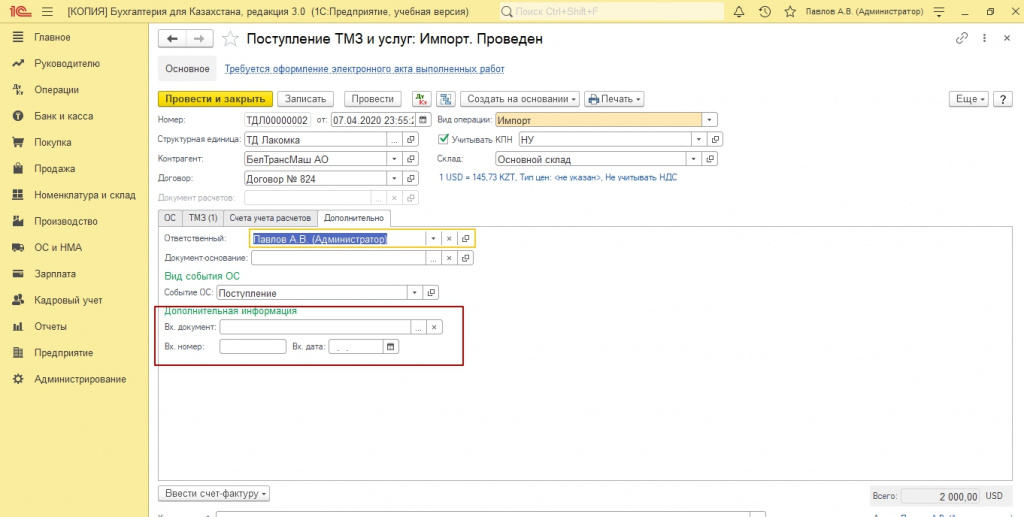

На вкладке «Дополнительно», указываем тип документа, номер и входящую дату.

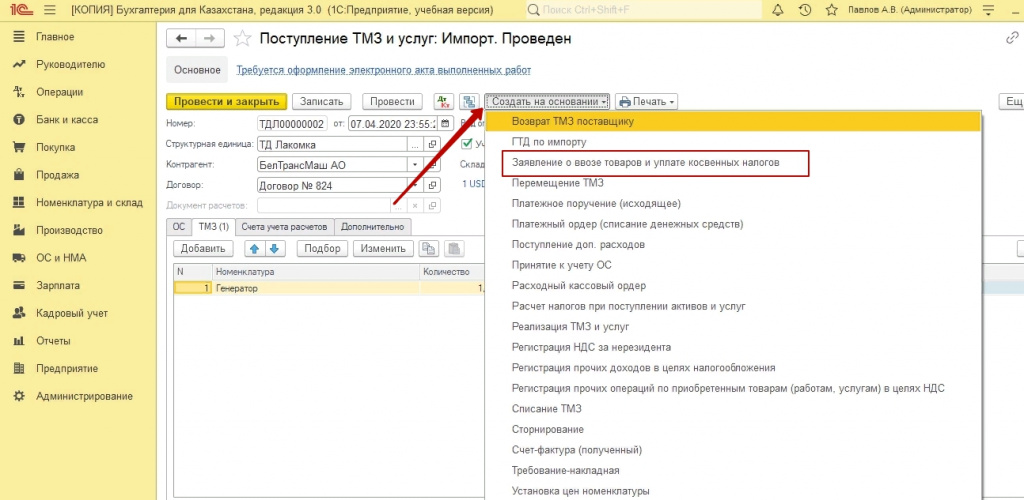

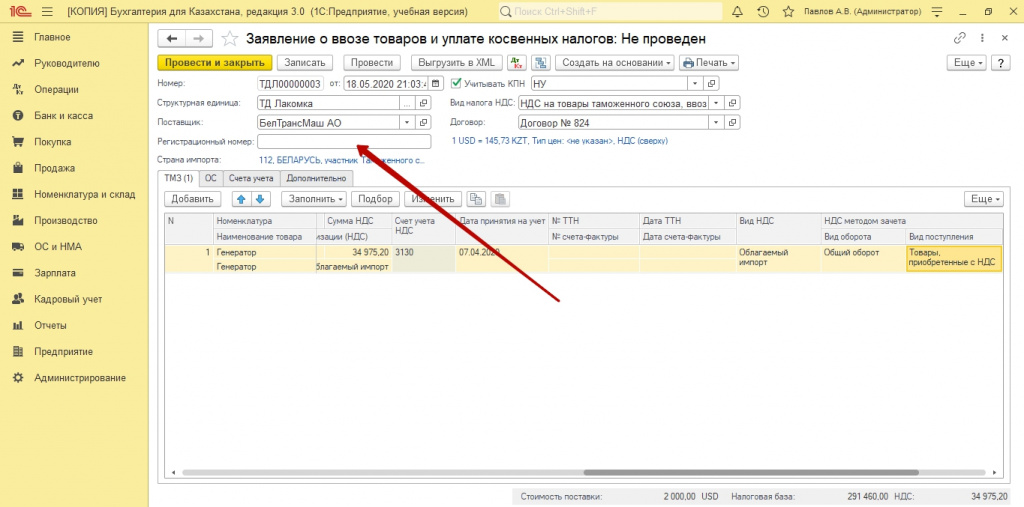

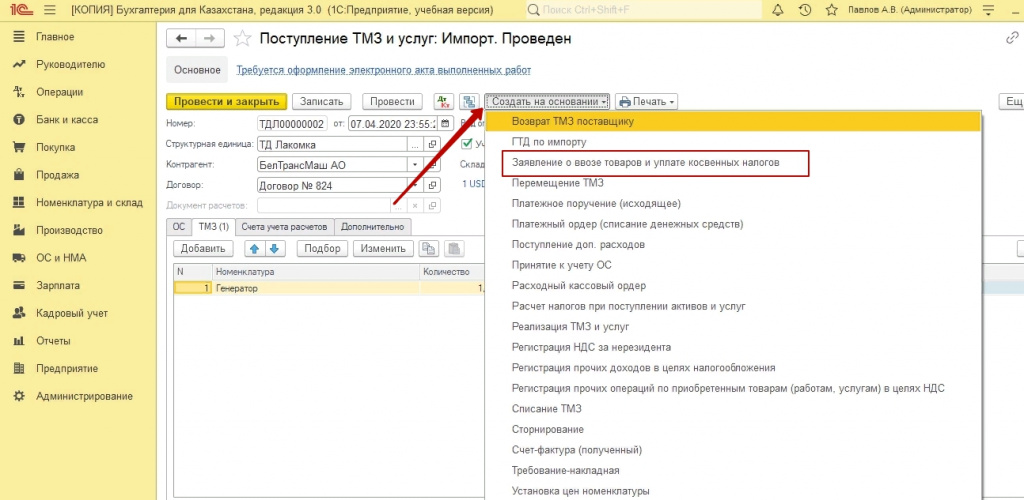

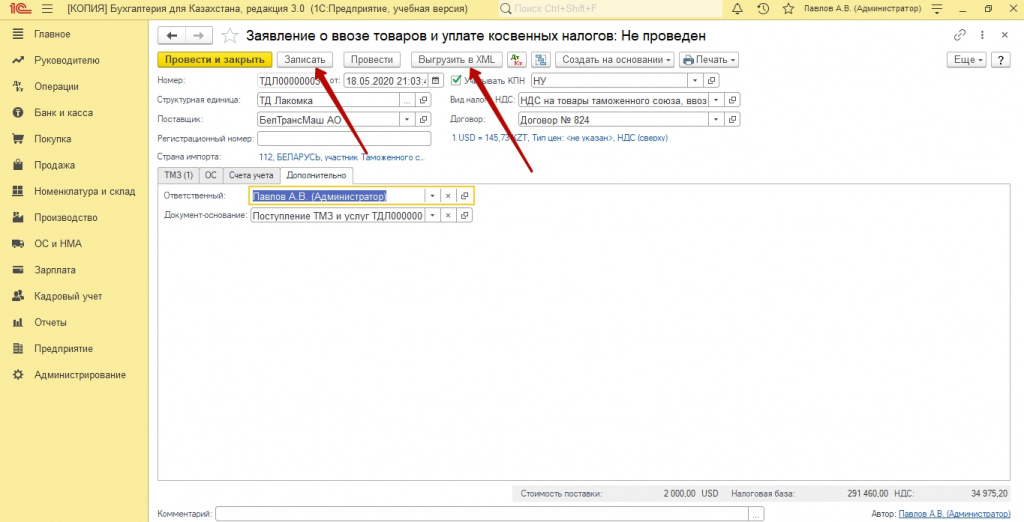

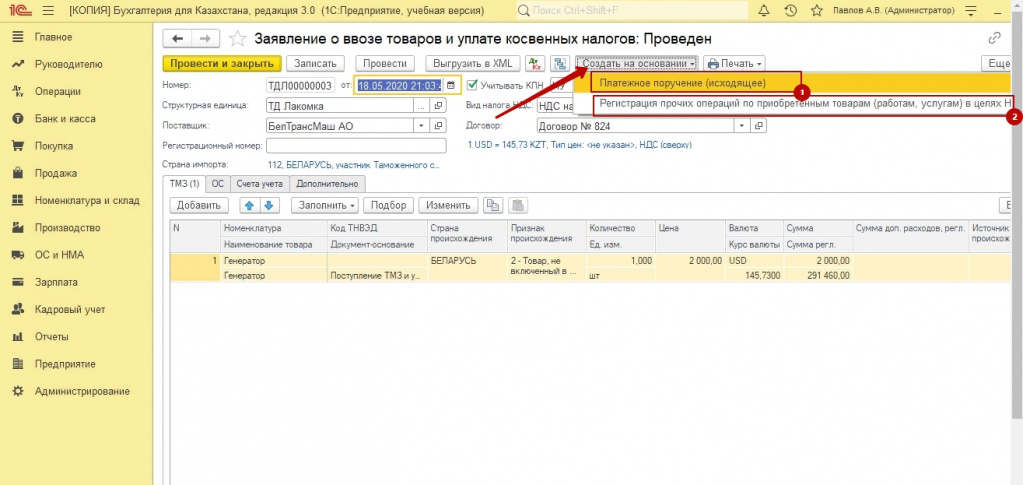

Далее сохраняем документ, и формируем на основании «Заявление о ввозе товаров и уплате косвенных налогов».

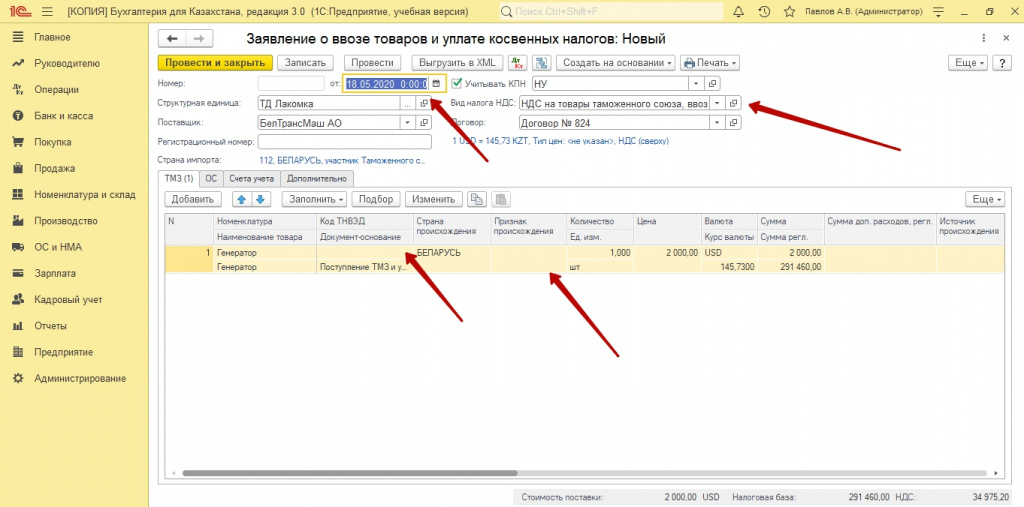

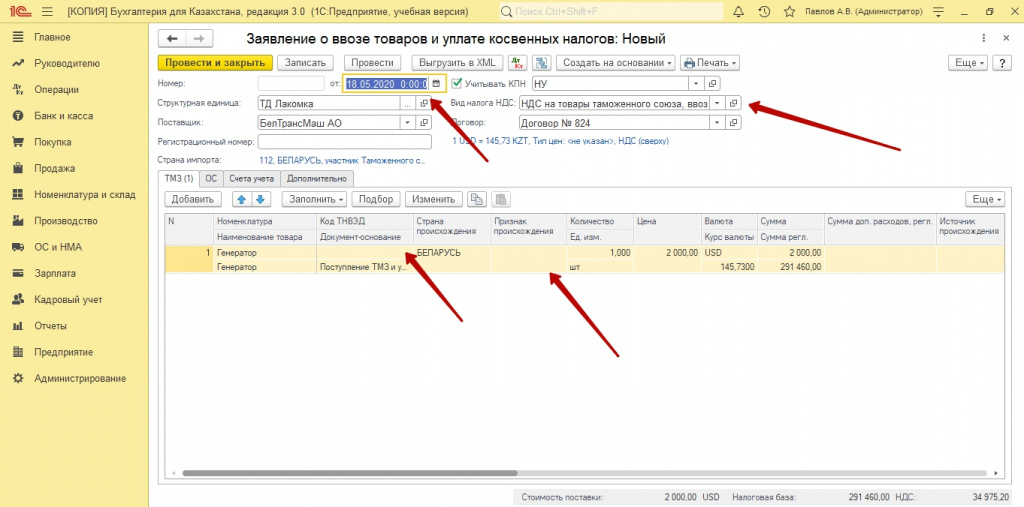

Заявление подтягивает основные данные из поступления. Ваша задача указать код ТНВЭД, признак происхождения.

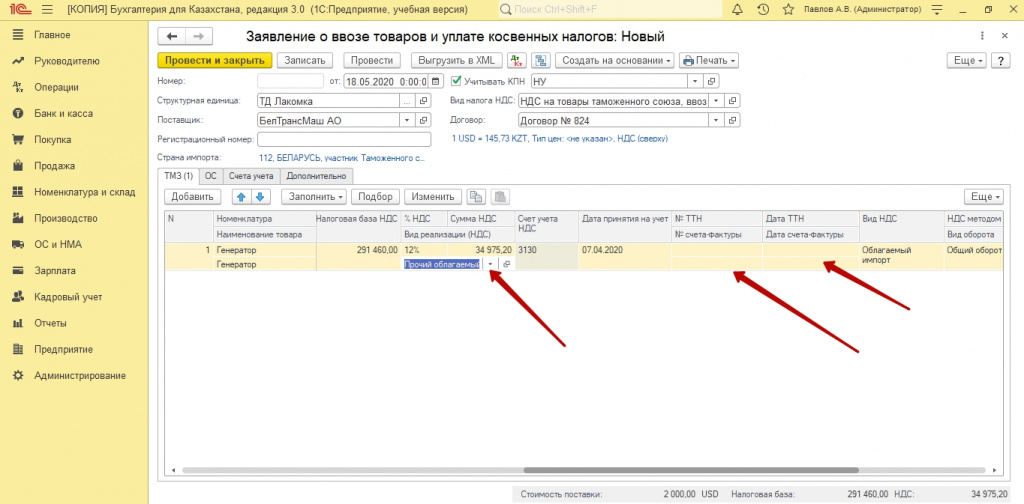

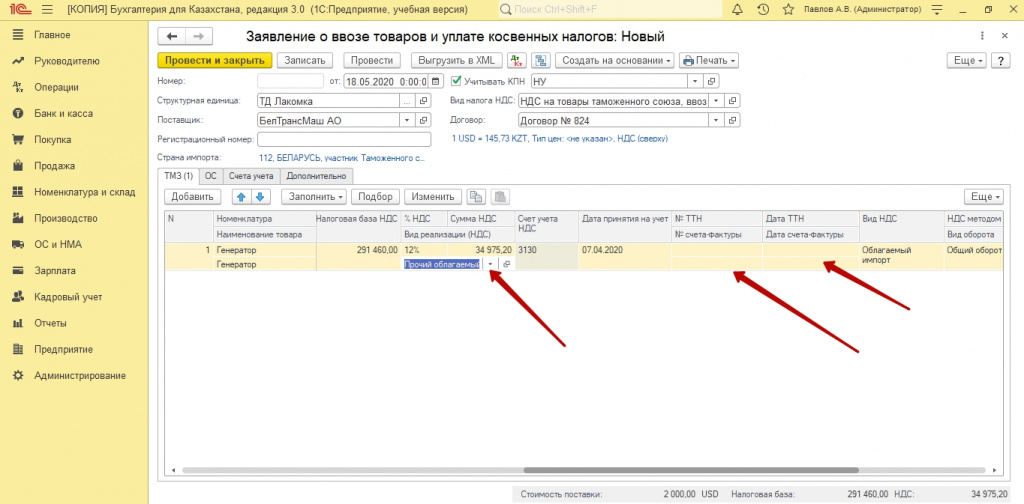

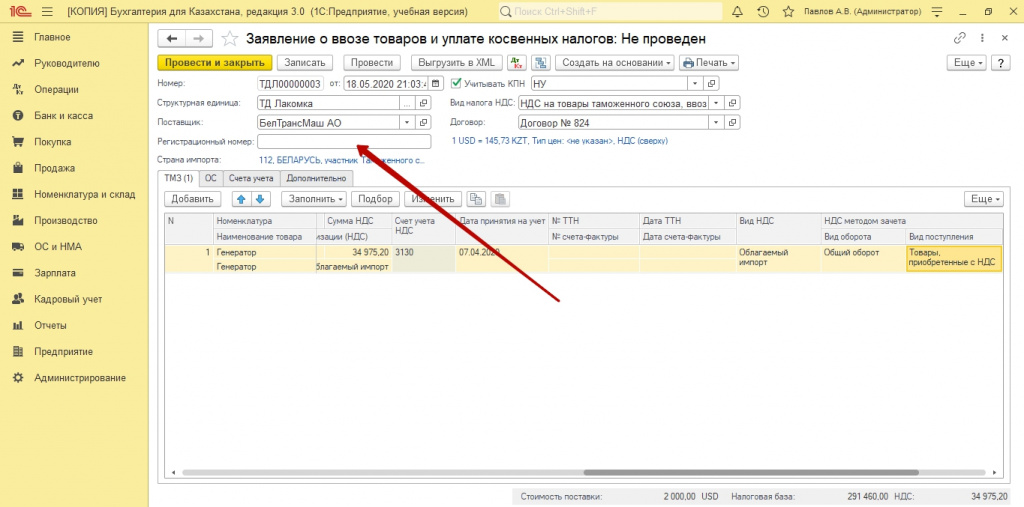

Заполнить данные счет-фактуры, если вы указали в поступлении, на вкладке дополнительно, номер накладной, то в заявлении она заполнит колонку ТТН. Колонку «Источники происхождения» НЕ ЗАПОЛНЯЕМ.

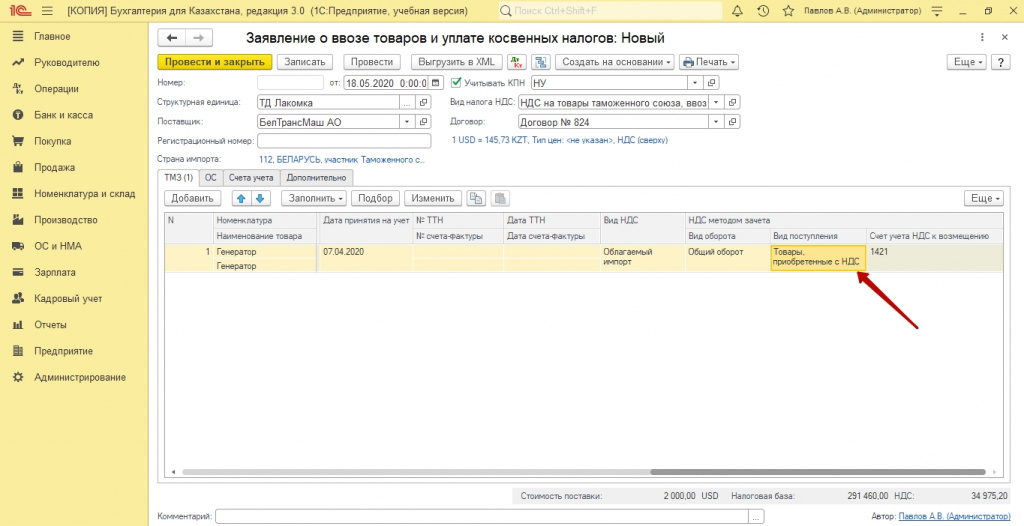

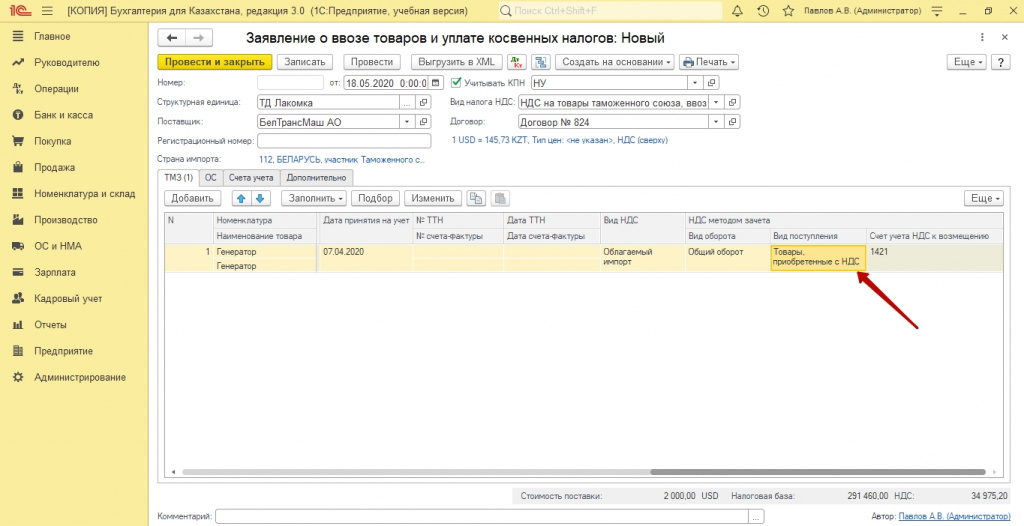

Обязательно проверьте данные «Вид поступления» (колонка НДС), здесь должно быть указана «Товары, приобретенные с НДС из стран ЕАЭС», и указана строка данных, для отражения в 300 форме.

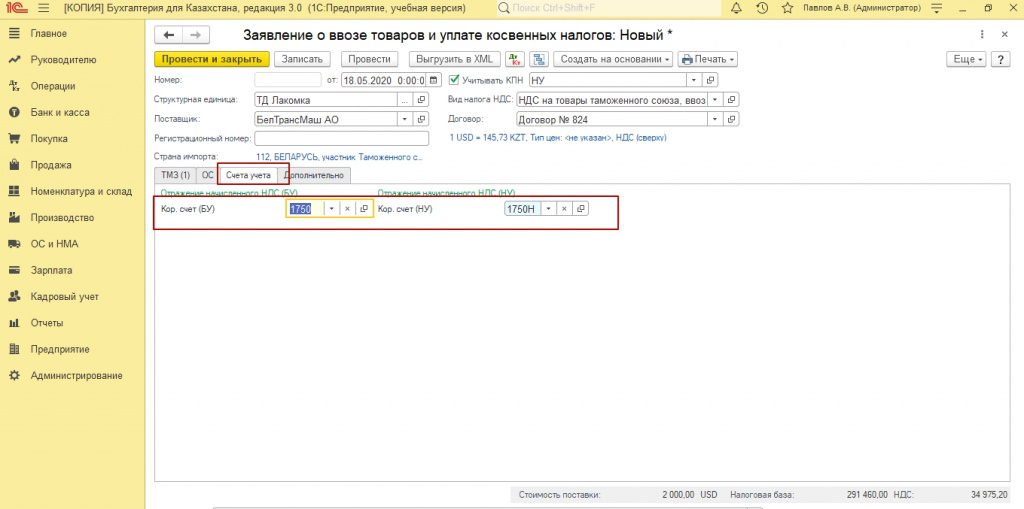

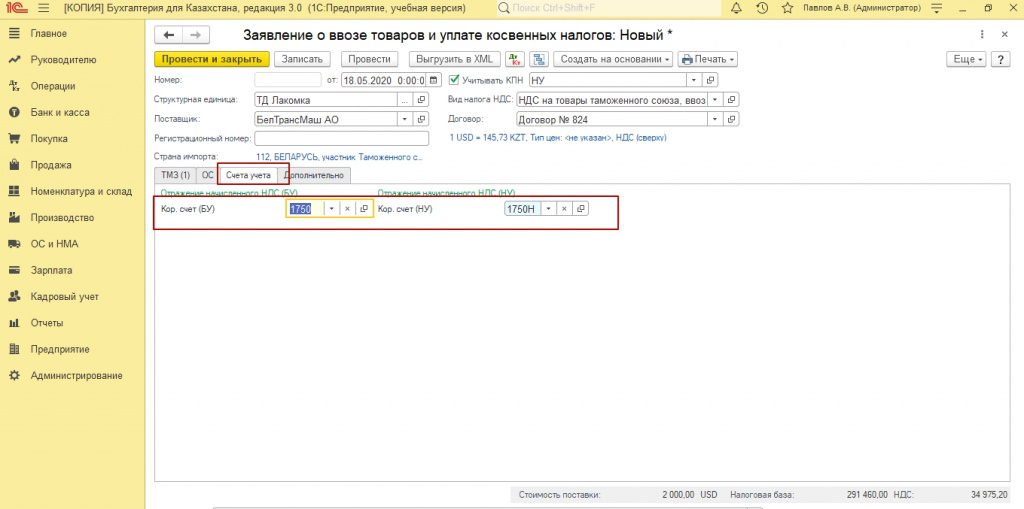

На вкладке счета учета, указываем транзитный счет 1750.

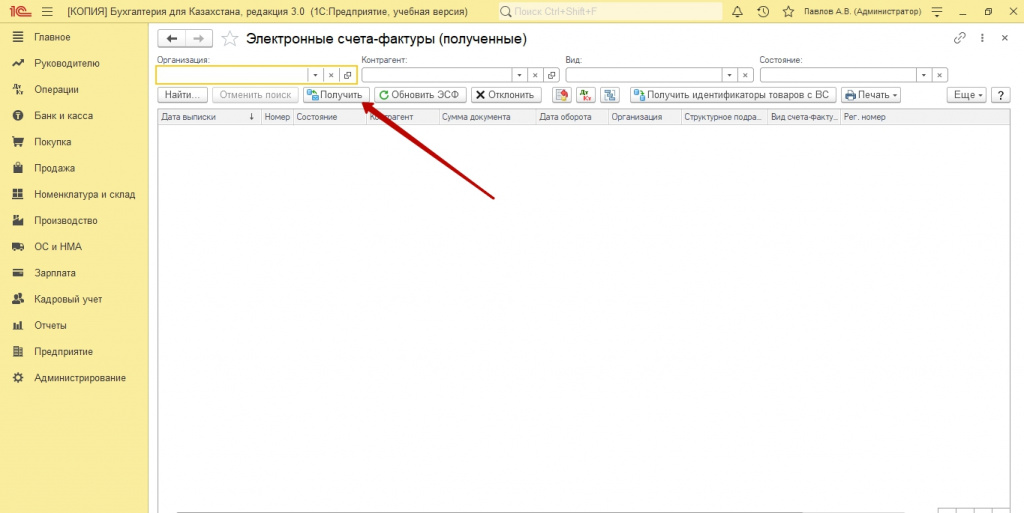

Далее документ сохраняем и выгружаем с помощью кнопки «Выгрузить в XML». Отчитаться и оплатить НДС вы обязаны до 20 числа, следующего месяца за текущим.

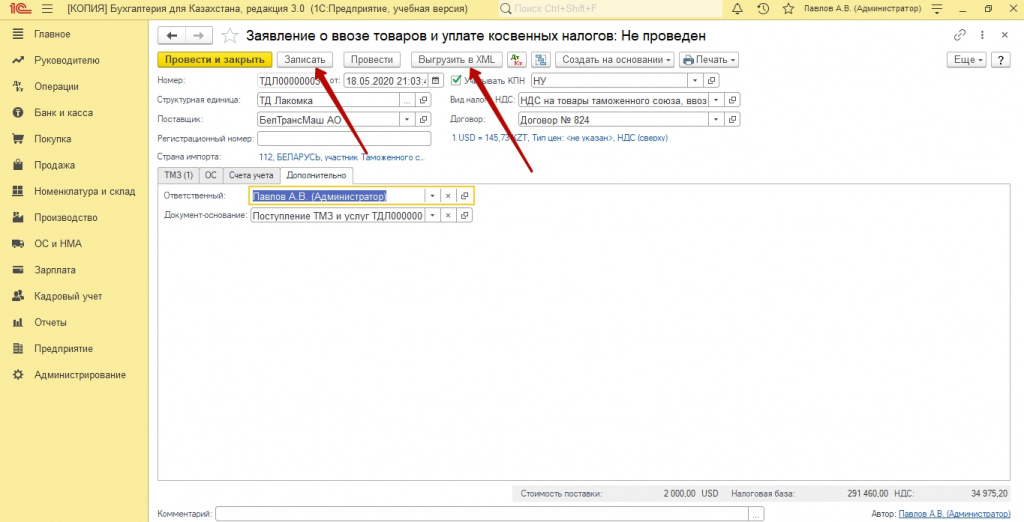

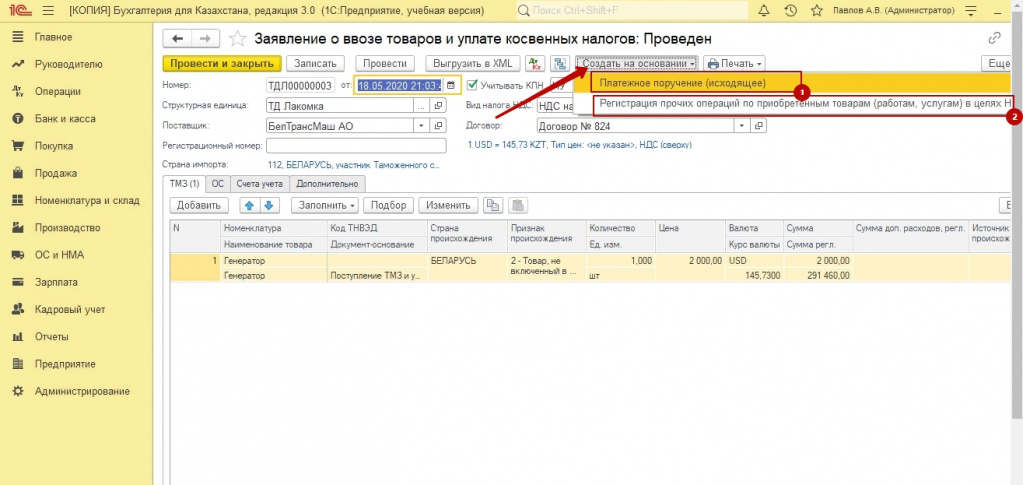

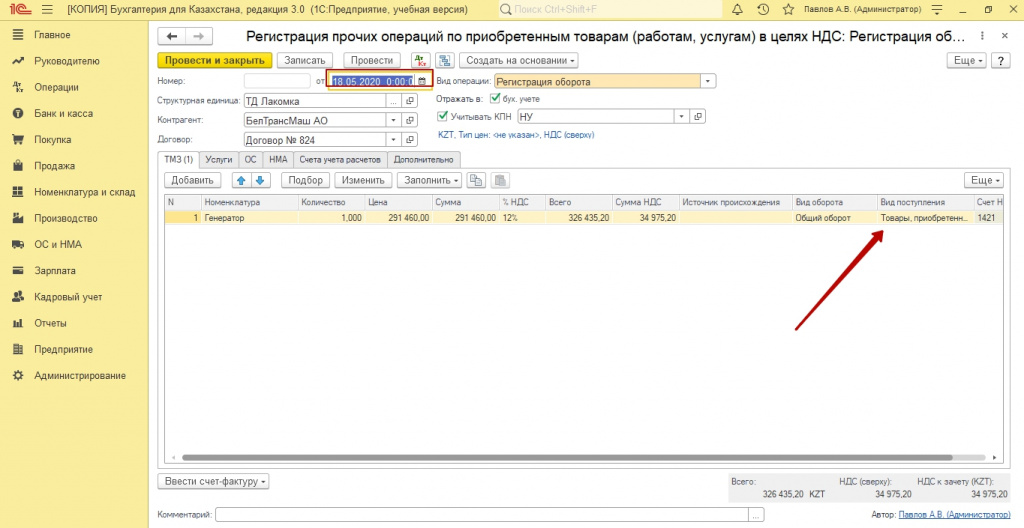

На основании заявления, мы формируем платежное поручение, и оплачиваем НДС. После отправки формы в налоговый комитет, указываем полученный регистрационный номер в 1С, в «Заявление о ввозе». Только после указания номера, в базе формируются источники происхождения.

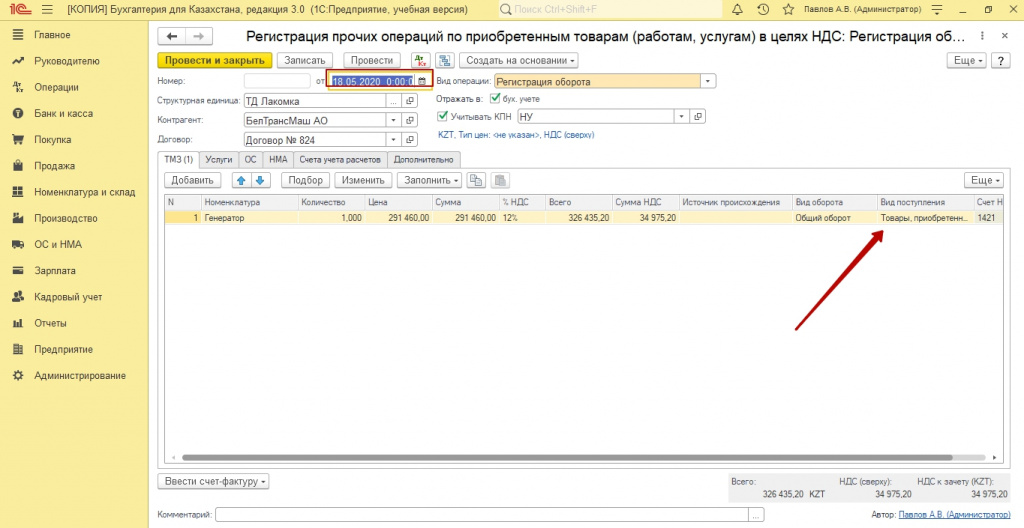

Дата данного документа = дате платежного поручение, с помощью которого, мы оплатили НДС.

В виде поступления, проверьте указанное значение, в котором, обязательно должна быть указана строка отражения данных в 300 форме.

На вкладке счета учета, будет автоматически указан счет 1750.

В течение 10 рабочих дней, к вам в налоговой кабинет, придет подтверждение с таможенной службы, о подтверждении уплаченной суммы НДС. Обязательно дождитесь и распечатайте его. Возможно, с вас потребуют прислать от сканированные копии документов импорта, на почту уполномоченного лица, в частности просят прислать тогда, когда смущает, например, дата прихода, вы обязательно должны приложить талон, о пересечении границы и договор, согласно которому, вы приняли решение о дате приема товара.

Надеемся наша статья была полезной. Желаем успехов!

Бухгалтер-консультант компании «ITSheff» Смирнова Е.А.

Отчёт о финансовых результатах должны ежегодно до 31 марта сдавать все юридические лица. Рассказываем, как заполнить эту форму за 2020 год с учётом изменений, внесённых приказом Минфина РФ от 19.04.2019 № 61н.

Что такое отчёт о финансовых результатах

Вместе с балансом отчёт о финансовых результатах — это одна из двух основных форм бухгалтерской отчётности. Поэтому на практике бухгалтеры часто называют его «формой № 2», хотя в нормативных актах это название не употребляется с 2013 года. Мы также будем для краткости использовать термин «форма № 2». Итог отчёта о финансовых результатах — это прибыль или убыток компании за период. Также в форме № 2 содержатся укрупнённые данные об основных статьях доходов и расходов.

Компании в общем случае обязаны использовать все строки формы № 2 (приложение 1 к приказу Минфина от 02.07.2010 № 66н). Показатели отчёта необходимо детализировать с учётом их существенности. Например, выручка может расшифровываться по направлениям деятельности, а расходы — по отдельным статьям (п. 3 приказа № 66н). Малые предприятия, которые имеют право вести упрощенный бухучёт, могут заполнять отчёт о финансовых результатах по сокращённой форме, используя меньше строк (п. 6.1 приказа № 66н).

Рассмотрим заполнение стандартной формы отчёта о финансовых результатах, которую может использовать любая организация: без расшифровок и без уменьшения количества статей.

Как заполнить шапку отчёта о финансовых результатах

В шапке отчёта содержатся сведения об организации и самой форме.

- Отчётный период. Все организации обязаны сдавать форму № 2 за год. В этом случае укажите период «12 месяцев 2020 года». Но собственники компании могут принять решение о том, что им нужна промежуточная бухгалтерская отчётность: ежеквартальная или ежемесячная. Такие отчёты нужно заполнять нарастающим итогом с начала года. Например, при ежеквартальной сдаче — за 3, 6, 9 и 12 месяцев 2020 года.

- Форма отчета по ОКУД. Начиная с отчёта за 2020 год указывайте код формы 0710002 в соответствии с актуальной редакцией постановления Госстандарта РФ от 30.12.1993 № 299.

- Дата заполнения формы.

- Полное наименование организации и её коды ИНН и ОКПО.

- Основной вид деятельности и его код. Для отчёта за 2020 год выбирайте коды из обновленного классификатора ОКВЭД-2.

- Организационно-правовая форма и её код по ОКОПФ. Например, если у вас общество с ограниченной ответственностью, то используйте код 12300, а если публичное акционерное общество — код 12247.

- Форма собственности и её код по ОКФС. Для частной собственности используйте код 16.

- Единица измерения и её код по ОКЕИ. Вплоть до отчетности за 2019 год организации могли заполнять форму № 2 в тысячах или в миллионах рублей. Начиная с 2020 года права на выбор больше нет. Даже если у вас крупная компания с миллиардными оборотами, вы в любом случае нужно заполнить форму 2 в тыс. руб. и указать код по ОКЕИ — 384.

Как отразить сведения о выручке и расходах по обычным видам деятельности

По строке 2110 «Выручка» укажите выручку вашей компании от основной деятельности без НДС и акцизов. Это может быть производство, торговля, различные услуги. Если у вас несколько направлений деятельности, вы можете расшифровать строку 2110, но это не обязательно.

Показатель по строке 2110 равен разности между оборотом по кредиту счёта 90 «Продажи» (субсчет 90.1 «Выручка») и оборотами по дебету субсчетов 90.3 «НДС» и 90.4 «Акцизы». Если вы работаете без НДС и не платите акцизы, то просто используйте кредитовый оборот по субсчёту 90.1.

По строке 2120 «Себестоимость продаж» укажите затраты, которые непосредственно связаны с реализованной продукцией, товарами или оказанными услугами. Например, для торговли это будут затраты на закупку проданных товаров, а для производства — стоимость списанных материалов и зарплата рабочих.

В бухучёте данные для строки 2120 — это сумма проводок по дебету субсчёта 90.2 «Себестоимость продаж» в корреспонденции с кредитом счетов учета затрат и запасов:

- 20 «Основное производство»;

- 23 «Вспомогательные производства»;

- 29 «Обслуживающие производства и хозяйства»;

- 41 «Товары»;

- 43 «Готовая продукция»

- 45 «Товары отгруженные».

Данные по строке «Себестоимость» и другие показатели отчёта, которые относятся к затратам, указывайте в скобках. Также используйте скобки для финансового результата, если по результатам расчёта получится убыток.

В строке 2100 «Валовая прибыль (убыток)» укажите разность между выручкой и себестоимостью продаж:

СТР. 2100 = СТР. 2110 – СТР. 2120

В строке 2210 «Коммерческие расходы» приведите расходы, связанные с продвижением и сбытом продукции, товаров, работ, услуг. Это могут быть расходы на рекламу, доставку, аренду складов и т.п. Для заполнения строки 2110 используйте обороты по дебету субсчёта 90.2 в корреспонденции с кредитом счёта 44 «Расходы на продажу».

В строке 2220 «Управленческие расходы» укажите расходы, которые относятся не к отдельным видам товаров или продукции, а к управлению компанией в целом. Это может быть, например, зарплата руководства и бухгалтерии или аренда офиса. В строку 2220 включайте дебетовые обороты по субсчёту 90.2 в корреспонденции с кредитом счёта 26 «Общехозяйственные расходы». Если в 2020 году по окончании месяца вы списывали общехозяйственные расходы в дебет счёта 20 «Основное производство», строка «Управленческие расходы» не заполняется.

Показатель строки 2200 «Прибыль (убыток) от продаж» равен разности между валовой прибылью и суммой коммерческих и управленческих расходов:

СТР. 2200 = СТР. 2100 – СТР. 2210 – СТР. 2220

Как внести в отчёт сведения о прочих доходах и расходах

Прочие доходы и расходы не связаны с основной деятельностью организации. Обычно эти расходы составляют небольшую долю от общего оборота, а у некоторых компаний их может вообще не быть. Подобные доходы и расходы учитываются на отдельном счёте 91, к которому обычно открывают два субсчёта. Доходы отражаются по кредиту субсчёта 91.1 «Прочие доходы», а расходы — по дебету субсчёта 91.2 «Прочие расходы».

В строку 2310 «Доходы от участия в других организациях» занесите сумму полученных дивидендов или выручку от продажи долей в уставном капитале либо акций.

В строке 2320 «Проценты к получению» отразите ваши процентные доходы: по депозитам, выданным займам и т.п.

В строке 2330 «Проценты к уплате» укажите ваши процентные выплаты: по полученным кредитам, выпущенным облигациям и т.п.

В строки 2340 «Прочие доходы» и 2350 «Прочие расходы» включите все иные виды доходов и расходов, не связанные с основной деятельностью компании, которые не вошли в строки 2310, 2320, 2330.

При заполнении строк 2310 – 2350 учитывайте особенности вашего бизнеса. Например, если один из ваших основных видов деятельности по уставу — вложение средств в другие организации, то полученные дивиденды и другие доходы от вложений вы должны включить в основную выручку (строка 2110). Если у вас производственная или торговая компания и вы сдали в аренду неиспользуемую часть цеха (склада), арендная плата будет прочим доходом (строка 2340). А если сдача недвижимости в аренду — ваш основной бизнес, то эти же доходы нужно занести в строку 2110.

Как сформировать данные о финансовых результатах и налоге на прибыль

Чтобы рассчитать показатель для строки 2300 «Прибыль (убыток) до налогообложения» прибавьте к строке 2200 прочие доходы и вычтите прочие расходы:

СТР. 2300 = СТР. 2200 + СТР. 2310 + СТР. 2320 – СТР. 2330 + СТР. 2340 – СТР. 2350

Строку 2410 «Налог на прибыль» заполняйте только в том случае, если вы работаете на общей налоговой системе и платите налог на прибыль. Значение строки 2410 равно сумме строк 2411 и 2412.

Строка 2411 «Текущий налог на прибыль» — это сумма налога на прибыль, которая рассчитана по данным налогового учёта и отражена в декларации.

Строку 2412 «Отложенный налог на прибыль» используйте, если вы применяете ПБУ 18/02 «Учёт расчётов по налогу на прибыль организаций». Эта строка включает в себя налоговые разницы — отклонения между бухгалтерским и налоговым учётами. Чтобы заполнить строку 2412, сложите дебетовые обороты по счетам 09 «Отложенные налоговые активы» и 77 «Отложенные налоговые обязательства», а затем из получившейся суммы вычтите кредитовые обороты по этим же счетам.

В строку 2460 «Прочее» заносите другие доходы или расходы, которые не были учтены выше, но влияют на чистую прибыль. Например, если вы используете специальный налоговый режим, то включайте в эту строку налог по упрощённой системе налогообложения или единый сельхозналог.

Строка 2400 «Чистая прибыль (убыток)» равна разности строк 2300, 2410 и 2460:

СТР. 2400 = СТР. 2300 – СТР. 2410 – СТР. 2460

Как отразить в отчёте справочные сведения

Ниже строки «Чистая прибыль» в форме № 2 находится справочная информация. Это показатели, которые по правилам бухучёта не влияют на чистую прибыль, но они входят в совокупный финансовый результат.

В строке 2510 отразите результат от переоценки внеоборотных активов, который повлиял на увеличение или уменьшение добавочного капитала.

В строке 2520 укажите сведения о прочих операциях, не включённых в прибыль или убыток, которые повлияли на величину капитала организации. Например, это может быть положительная курсовая разница по вкладам в уставный капитал в иностранной валюте.

В строку 2530 внесите данные о налоге на прибыль с операций, указанных в строке 2520. Для этого нужно значение строки 2520 умножить на применяемую предприятием ставку налога на прибыль. Это новая строка, которой до 2020 года не было в форме № 2.

Строка 2500 «Совокупный финансовый результат периода» — это чистая прибыль (убыток) из строки 2400, скорректированная с учетом дополнительных показателей из строк 2510, 2520, 2530.

СТР. 2500 = СТР. 2400 +– СТР. 2510 +– СТР. 2520 +– СТР. 2530

Строки 2900 «Базовая прибыль (убыток) на акцию» и 2910 «Разводнённая прибыль (убыток) на акцию» — это отдельный блок справочной информации. Они не влияют ни на чистую прибыль, ни на совокупный финансовый результат. Заполняйте их только в том случае, если ваша компания создана в форме акционерного общества.

Строка 2900 показывает, какая часть прибыли (убытка) приходится на одну обыкновенную акцию. Строка 2910 показывает снижение прибыли на 1 акцию, которое может произойти в будущем отчётном периоде. Подробно методика расчёта этих показателей изложена в Приказе Минфина РФ от 21.03.2000 № 29н «Об утверждении Методических рекомендаций по раскрытию информации о прибыли, приходящейся на одну акцию».

Что изменилось в порядке сдачи отчёта о финансовых результатах

Сроки сдачи бухгалтерской отчётности за 2020 год не изменились по сравнению с предыдущими периодами. Годовой отчёт, в том числе и форму № 2, за 2020 год нужно сдать до 31 марта 2021 года.

А вот формат сдачи бухгалтерских отчётов за 2020 год изменился — завершился переходный период. Если за 2019 год малые предприятия еще могли сдавать бухгалтерские отчёты на бумаге, то теперь исключений ни для кого больше нет. Все юридические лица обязаны сдавать бухгалтерскую отчётность за 2020 и последующие годы только в электронном виде. Это удобно делать с интернет-бухгалтерией «Моё дело», в которой бухгалтерская отчётность формируется автоматически и отправляется в ИФНС прямо из личного кабинета клиента.

|

| Zerbor / Depositphotos.com |

Параллельно с изменениями в Инструкцию № 33н по формированию отчетности бюджетных и автономных учреждений, о которых мы рассказывали немногим ранее, ведомство намерено внести поправки и в Инструкцию № 191н о порядке составления бюджетной отчетности (Проект приказа Минфина России (подготовлен 23 ноября 2020 г.).

Все важные документы и новости о коронавирусе COVID-19 – в ежедневной рассылке Подписаться

Планируется скорректировать структуру и правила заполнения некоторых отчетных форм, и многие изменения аналогичны тем, что предусмотрены для Инструкции № 33н. Большую часть поправок Минфин намерен применять уже при подготовке итоговой отчетности за 2020 год:

В кодовой зоне заголовочной части Баланса должен быть указан код ОКВЭД по основному виду деятельности

До этого четких указаний по заполнению этой части формы не было.

Справка о наличии имущества и обязательств на забалансовых счетах (ф. 0503130)

В форму будут добавлены введенные недавно в Единый план счетов и Инструкцию № 157н новые забалансовые счета:

Отчет о финансовых результатах деятельности (ф. 0503121)

В полном объеме детализацию по статьям КОСГУ 340 и 440 заполнять НЕ требуется. Нужно отразить общую сумму по статьям 340 и 440 соответственно в строках 361 и 362

и в детализирующих строках раскрыть показатели по КОСГУ 347 и 447

Справка по консолидируемым расчетам (ф. 0503125)

Минфин намерен ввести требование о формировании Справки (ф. 0503125) по счету 1 303 05 000, который, согласно планируемым изменениям в Инструкцию № 162н, будут применять получатели целевых МБТ для отражения остатков по неиспользованным средствам трансфертов, подлежащих возврату.

Кроме того, планируется, что отдельные Справки будут составляться и по восстановленным/ возвращенным остаткам МБТ прошлых лет

Сведения о движении нефинансовых активов (ф. 0503168)

Уточнят порядок отражения данных по графам 6 и 7 разделов 1 и 2, в частности:

Планируется уточнить и порядок заполнения графы 9.

Напомним, Инструкция № 191н предусматривает отражение здесь стоимости объектов НФА, переданных безвозмездно. Поправками уточняется, что в графе 9 должна заполняться показателями дебета счетов:

Сведения по дебиторской и кредиторской задолженности учреждения (ф. 0503169)

Будут уточнены требования к отражению показателей статей КОСГУ 560/660

Так, в графах 5-8 "изменение задолженности" по-прежнему будут отражаться обороты по счетам 205, 206, 208, 209, 210 10, 210 05, содержащие в 24-26 разрядах номера счета коды КОСГУ статей 560/660.

При этом в отчете за 2020 год в 24-25 разрядах нужно будет указать нули, а в 26 разряде – третий разряд подстатьи КОСГУ. В частности, подстатья 567 будет иметь вид 007 (например, 1 208 ХХ 007).

Аналогичный подход планируется и к отражению оборотов по счетам 302, 303, 304 02, 304 03, 304 06, содержащие в 24-26 разрядах номера счета коды КОСГУ 730/830. То есть подстатья 731 будет иметь вид 001 (например, 1 303 05 001)

Планируют ввести единые коды для объяснения причин образования просроченной задолженности в разделе 2: пять кодов для просроченной "кредиторки" и шесть кодов – для просрченной дебиторской задолженности.

Сведения об изменении остатков валюты баланса учреждения (ф. 0503173)

Форму дополнят новым разделом 3 "Изменения на забалансовых счетах"

Сведения о принятых и неисполненных обязательствах получателя бюджетных средств (ф. 0503175)

Будут установлены единые для всех коды причины образования неисполненных расходных обязательств в графе 7.

Планируется предусмотреть 12 кодов для Раздела 1 и еще шесть – для Раздела 2.

Сведения об исполнении бюджета (ф. 0503164)

Форма станет не только годовой, но и квартальной.

Изменится структура отчета – он будет состоять из трех разделов:

ГРБС должны будут составлять Сведения, включаяв них только показатели, по которым исполнение бюджетных назначений составило:

Будут установлены и единые коды причин неисполнения бюджетных назначений – предусмотрено более 40 позиций. Дополнительные вправе установить финорган.

Пояснительная записка к Балансу (ф. 0503160)

Минфин намерен изменить подход к раскрытию информации в Таблице № 1 "Сведения об основных направлениях деятельности".

В Таблице № 1 нужно будет отражать не все направления деятельности, а только те, которые в отчетном году были прекращены органом/учреждением или впервые были им осуществлены

Планируется уточнить, что в Таблице № 4 "Сведения об особенностях ведения бюджетного учета" подлежат раскрытию основные положения учетной политики об особенностях отражения в бюджетном учете операций с активами и обязательствами, по которым учреждению дано право самостоятельного определения порядка учета.

Будет сужен круг тех, кто должен формировать Таблицы № 1 и № 4. Это ПБС, а также администраторы доходов и администраторы источников финансирования дефицита бюджета. А вот ГРБС, РБС, финорганы, главные администраторы доходов и главные администраторы источников финансирования дефицита бюджета теперь освобождены от такой обязанности.

При поступлении товаров из стран ЕАЭС, налогоплательщик, обязан оплатить 12% НДС, сдав 328 форму налоговой отчетности и 320 форму. 1С позволяет сформировать 328 форму и выгрузить ее в XML файл, а затем выгрузить в кабинет налогоплательщика.

При поступлении импортных товаров, ваш поставщик, обязан предоставить ряд документов:

- Договор

- Спецификация

- Счет-фактура

- Накладная

- Талон на прохождение границы

- CNR

Именно на основании договора, а в частности пункта, где говорится о праве передачи права собственности товара и определяется дата прихода. Если, в договоре говорится, что право собственности переходит, в момент передачи товара, с завода изготовителя, транспортной компании, то датой является наиболее поздняя из дат, то есть дата пересечения границы, необходим талон, на прохождение границы. Если, право собственности товара, переходит в момент приема товара, на территории покупателя, то есть на вашей территории, то данная дата должна быть указана в CNR и закреплена подписью и печатью ответственного лица.

Итак, мы определились с датой прихода. Переходим в базу 1С. Оформляем документ «Поступление ТМЗ и услуг», вид операции указываем «Импорт». Указываем дату прихода. На данную дату прихода, определяется курс валют, на сайте национального банка РК.

Указываем контрагента. В настройках контрагента должна быть указана страна резидентства, и если страна входит ЕАЭС, то должна стоят соответствующая галочка.

Далее, указываем договор. Согласно валюте договора и определяется стоимость товаров.

После выбора договора, ссылка «Тип цен», указываем курс валют.

После этого, добавляем товаров, количество и цену, согласно накладной.

На вкладке «Дополнительно», указываем тип документа, номер и входящую дату.

Далее сохраняем документ, и формируем на основании «Заявление о ввозе товаров и уплате косвенных налогов».

Заявление подтягивает основные данные из поступления. Ваша задача указать код ТНВЭД, признак происхождения.

Заполнить данные счет-фактуры, если вы указали в поступлении, на вкладке дополнительно, номер накладной, то в заявлении она заполнит колонку ТТН. Колонку «Источники происхождения» НЕ ЗАПОЛНЯЕМ.

Обязательно проверьте данные «Вид поступления» (колонка НДС), здесь должно быть указана «Товары, приобретенные с НДС из стран ЕАЭС», и указана строка данных, для отражения в 300 форме.

На вкладке счета учета, указываем транзитный счет 1750.

Далее документ сохраняем и выгружаем с помощью кнопки «Выгрузить в XML». Отчитаться и оплатить НДС вы обязаны до 20 числа, следующего месяца за текущим.

На основании заявления, мы формируем платежное поручение, и оплачиваем НДС. После отправки формы в налоговый комитет, указываем полученный регистрационный номер в 1С, в «Заявление о ввозе». Только после указания номера, в базе формируются источники происхождения.

Дата данного документа = дате платежного поручение, с помощью которого, мы оплатили НДС.

В виде поступления, проверьте указанное значение, в котором, обязательно должна быть указана строка отражения данных в 300 форме.

На вкладке счета учета, будет автоматически указан счет 1750.

В течение 10 рабочих дней, к вам в налоговой кабинет, придет подтверждение с таможенной службы, о подтверждении уплаченной суммы НДС. Обязательно дождитесь и распечатайте его. Возможно, с вас потребуют прислать от сканированные копии документов импорта, на почту уполномоченного лица, в частности просят прислать тогда, когда смущает, например, дата прихода, вы обязательно должны приложить талон, о пересечении границы и договор, согласно которому, вы приняли решение о дате приема товара.

Надеемся наша статья была полезной. Желаем успехов!

Бухгалтер-консультант компании «ITSheff» Смирнова Е.А.

- 22.11.2017

- |

- 2

- |

- 4277

- |

- 0

Дата письма 22.11.2017

Представление налоговой отчетности (декларации)

по косвенным налогам по импортированным товарам

(Форма 320.00, 328.00).

Согласно приложения 14 к Приказу Министра финансов от 31 октября 2016 года № 579 налоговая отчетность по косвенным налогам по импортированным товарам (далее – декларация) разработан в соответствии с Кодексом Республики Казахстан от 10 декабря 2008 года «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс) и определяет порядок составления формы налоговой отчетности (декларации) предназначенной для детального отражения информации об исчислении налогового обязательства по налогу на добавленную стоимость и акцизам при импорте товаров с территории государств-членов Евразийского экономического союза.

В соответствии со статьей 276-2 Налогового кодекса плательщиками налога на добавленную стоимость в Таможенном союзе являются:

1) лица, указанные в подпункте 1) пункта 1 статьи 228 Налогового кодекса;

2) лица, импортирующие товары на территорию Республики Казахстан с территории государств - членов Таможенного союза:

структурное подразделение юридического лица-резидента в случае, если оно является стороной договора (контракта);

структурное подразделение юридического лица-резидента на основании соответствующего решения такого юридического лица в случае, если по условиям договора (контракта) между юридическим лицом-резидентом и налогоплательщиком государства - члена Таможенного союза получателем товаров является структурное подразделение юридического лица-резидента;

юридическое лицо-нерезидент, осуществляющее деятельность через постоянное учреждение без открытия филиала, представительства, зарегистрированное в качестве налогоплательщика в налоговых органах Республики Казахстан;

юридическое лицо-нерезидент, осуществляющее деятельность в Республике Казахстан через филиал, представительство;

юридическое лицо-нерезидент, осуществляющее деятельность без образования постоянного учреждения;

доверительные управляющие, импортирующие товары в рамках осуществления деятельности по договорам доверительного управления с учредителями доверительного управления, либо с выгодоприобретателями в иных случаях возникновения доверительного управления;

дипломатическое и приравненное к нему представительство иностранного государства, аккредитованное в Республике Казахстан, лица, относящиеся к дипломатическому, административно-техническому персоналу этих представительств, включая членов их семей, проживающих вместе с ними; консульское учреждение иностранного государства, аккредитованное в Республике Казахстан, консульские должностные лица, консульские служащие, включая членов их семей, проживающих вместе с ними;

частные нотариусы, частные судебные исполнители, адвокаты, импортирующие товары в целях осуществления нотариальной деятельности, деятельности по исполнению исполнительных документов, адвокатской деятельности;

медиаторы, импортирующие товары в целях осуществления деятельности медиатора;

физическое лицо, импортирующее товары в целях предпринимательской деятельности. Критерии отнесения товаров к импортируемым в целях предпринимательской деятельности устанавливаются уполномоченным органом.

Согласно пункта 3 статьи 276-20 Налогового Кодекса при импорте товаров, в том числе товаров, являющихся продуктами переработки давальческого сырья, на территорию Республики Казахстан с территории государств-членов Таможенного союза налогоплательщик обязан представить в налоговый орган по месту нахождения (жительства) декларацию по косвенным налогам по импортированным товарам, в том числе по договорам (контрактам) лизинга, на бумажном носителе и в электронной форме либо электронной форме не позднее 20 числа месяца, следующего за налоговым периодом, если иное не установлено данной статьей.

В соответствии с подпунктом 1) пункта 3) статьи 276-20 Налогового Кодекса одновременно с декларацией по косвенным налогам по импортированным товарам налогоплательщик представляет в налоговый орган заявление (заявления) о ввозе товаров и уплате косвенных налогов на бумажном носителе (в четырех экземплярах) и в электронной форме либо электронной форме. (Форма 328.00)

Форма заявления о ввозе товаров и уплате косвенных налогов, правила его заполнения и представления утверждаются уполномоченным органом.

Согласно пунктом 4 статьи 276-20 Налогового Кодекса налог на добавленную стоимость по импортированным товарам уплачивается по месту нахождения (месту жительства) налогоплательщиков не позднее 20-го числа месяца, следующего за налоговым периодом.

Сумма косвенных налогов, исчисленная к уплате по декларации по косвенным налогам по импортированным товарам, должна соответствовать сумме косвенных налогов, исчисленной в заявлении (заявлениях) о ввозе товаров и уплате косвенных налогов.

В случае изменения в сторону увеличения цены импортированных товаров в соответствии с пунктом 8 статьи 276-8 настоящего Кодекса налог на добавленную стоимость по импортированным товарам уплачивается не позднее 20 числа месяца, следующего за месяцем, в котором участники договора (контракта) изменили цену импортированных товаров.

Согласно пунктом 10 статьи 276-20 Налогового Кодекса в случае изменения в сторону увеличения цены импортированных товаров в соответствии с пунктом 8 статьи 276-8 настоящего Кодекса декларация по косвенным налогам по импортированным товарам и заявление о ввозе товаров и уплате косвенных налогов на бумажном носителе и в электронной форме представляются не позднее 20 числа месяца, следующего за месяцем, в котором участники договора (контракта) изменили цену импортированных товаров.

При этом в декларации по косвенным налогам по импортированным товарам и в заявлении о ввозе товаров и уплате косвенных налогов отражается измененная стоимость приобретенных импортированных товаров.

Документами, подтверждающими увеличение цены импортированных товаров, являются: договор (контракт) об изменении цены, дополнительный счет-фактура, в котором содержится измененное значение по облагаемому импорту и налогу на добавленную стоимость (в случае если выставление (выписка) счета-фактуры предусмотрено законодательством государства-члена Таможенного союза), и (или) иной документ, подтверждающий изменение цены импортированных товаров.

В соответствии с приложением 14 к Приказу Министра финансов от 31 октября 2016 год № 579 Декларация состоит из самой декларации (форма 320.00), приложений к ней (формы с 320.01 по 320.07), предназначенных для детального отражения информации об исчислении налогового обязательства по налогу на добавленную стоимость и акцизам.

Согласно пунктов 1),2),3) статьи 272 Кодекс Республики Казахстан об административных правонарушениях (далее - КоАП)

1. Непредставление налогоплательщиком в орган государственных доходов налоговой отчетности в срок, установленный законодательными актами Республики Казахстан, - влечет предупреждение.

2. Деяние, предусмотренное частью первой данной статьи, за исключением деяния, указанного в части третьей данной статьи, совершенное повторно в течение года после наложения административного взыскания, - влечет штраф на физических лиц в размере пятнадцати, на частных нотариусов, частных судебных исполнителей, адвокатов, на субъектов малого предпринимательства или некоммерческие организации - в размере тридцати, на субъектов среднего предпринимательства - в размере сорока пяти, на субъектов крупного предпринимательства - в размере семидесяти месячных расчетных показателей.

3. Деяние, предусмотренное частью первой данной статьи, выразившееся в непредставлении в срок, установленный законодательными актами Республики Казахстан, отчетности по мониторингу, совершенное повторно в течение года после наложения административного взыскания, - влечет штраф на крупных налогоплательщиков, подлежащих мониторингу, в размере пятисот пятидесяти месячных расчетных показателей.

При этом в соответствии со статьей 287 Кодекс Республики Казахстан об административных правонарушениях (далее - КоАП)

1. Неуплата, неполная уплата либо несвоевременная уплата косвенных налогов в срок, установленный налоговым законодательством Республики Казахстан, - влекут штраф на физических лиц в размере двадцати процентов от суммы неисполненного налогового обязательства, но не менее десяти месячных расчетных показателей, на частных нотариусов, адвокатов, на субъектов малого предпринимательства или некоммерческие организации - в размере тридцати процентов от суммы неисполненного налогового обязательства, но не менее двадцати месячных расчетных показателей, на субъектов среднего предпринимательства - в размере сорока процентов от суммы неисполненного налогового обязательства, но не менее тридцати месячных расчетных показателей, на субъектов крупного предпринимательства - в размере пятидесяти процентов от суммы неисполненного налогового обязательства, но не менее двухсот пятидесяти месячных расчетных показателей.

2. Непредставление налогоплательщиком в орган государственных доходов обязательств о ввозе (вывозе) продуктов переработки и их неисполнение, предусмотренные налоговым законодательством Республики Казахстан, -

влекут штраф на физических лиц в размере пятидесяти, на субъекты малого предпринимательства или некоммерческие организации - в размере ста, на субъекты среднего предпринимательства - в размере ста пятидесяти, на субъекты крупного предпринимательства - в размере двухсот пятидесяти месячных расчетных показателей.

3. Неуведомление либо несвоевременное уведомление органов государственных доходов в следующих случаях:

1) при временном ввозе товаров на территорию Республики Казахстан с территории государств-членов Таможенного союза, которые в последующем будут вывезены с территории Республики Казахстан без изменения свойств и характеристик ввезенных товаров;

2) при временном вывозе товаров с территории Республики Казахстан на территорию государств-членов Таможенного союза, которые в последующем будут ввезены на территорию Республики Казахстан без изменения свойств и характеристик вывезенных товаров, -

влекут штраф на физических лиц в размере пятидесяти, на субъекты малого предпринимательства или некоммерческие организации - в размере ста, на субъекты среднего предпринимательства - в размере ста пятидесяти, на субъекты крупного предпринимательства - в размере двухсот пятидесяти месячных расчетных показателей.

4. Нарушение установленных налоговым законодательством Республики Казахстан сроков переработки давальческого сырья, вывезенного с территории Республики Казахстан на территорию государства-члена Таможенного союза, а также ввезенного на территорию Республики Казахстан с территории государства-члена Таможенного союза, -

влечет штраф на субъекты малого предпринимательства в размере пятнадцати, на субъекты среднего предпринимательства - в размере тридцати, на субъекты крупного предпринимательства - в размере пятидесяти процентов от суммы начисленных налогов.

5. Неуведомление либо несвоевременное уведомление организатором выставочно-ярмарочной торговли о проведении такой торговли -

влечет штраф на субъекты малого предпринимательства в размере ста двадцати, на субъекты среднего предпринимательства - в размере двухсот пятидесяти, на субъекты крупного предпринимательства - в размере пятисот месячных расчетных показателей.

6. Нарушение организатором порядка организации выставочно-ярмарочной торговли -

влечет штраф на субъекты малого предпринимательства в размере ста двадцати пяти, на субъекты среднего предпринимательства - в размере двухсот пятидесяти, на субъекты крупного предпринимательства - в размере пятисот месячных расчетных показателей.

7. Непредставление уведомления в органы государственных доходов по месту нахождения (жительства) о дате получения подакцизных товаров, ввезенных с территории государства-члена Таможенного союза, лицами, обязанными в соответствии с законодательством Республики Казахстан представлять такое уведомление,

- влечет штраф на физических лиц в размере ста, на субъекты малого предпринимательства - в размере двухсот, на субъекты среднего предпринимательства - в размере трехсот, на субъекты крупного предпринимательства - в размере пятисот месячных расчетных показателей.

Примечание. Для целей части первой данной статьи в случае, если лицо подлежит привлечению к административной ответственности за непринятие на учет товаров, импортированных на территорию Республики Казахстан с территории государств-членов Таможенного союза, предусмотренной статьей 275 Налогового кодекса, такое лицо не подлежит привлечению к административной ответственности, предусмотренной части первой данной статьи.

На основании вышеизложенного налоговая отчетность по косвенным налогам по импортированным товарам представляется за каждый налоговый период не позднее 20 числа второго месяца, где налоговым периодом является календарный месяц, при этом срок, подлежащий уплате в бюджет, по месту нахождения за каждый налоговый период не позднее 20 числа второго месяца, следующего за отчетным налоговым периодом. За непредставление налоговой отчетности в установленный срок, влечет административные меры согласно статье 272, 287 КоАП РК.

Автор: Главный налоговый инспектор ОАКН по Наурызбайскому району г.Алматы Алдыберген М.Е.

Читайте также: