Если происходит повышение налоговой ставки на прибыль то поступления в государственный бюджет

Опубликовано: 14.05.2024

Конспект урока

Название предмета и класс: экономика, 11 класс

Номер урока и название темы: урок №13 «Бюджетно-налоговая политика»

Перечень вопросов, рассматриваемых в теме:

- Понятие бюджетно-налоговой (фискальной) политики.

- Цели фискальной политики.

- Прямые и косвенные методы регулирования экономики.

- Стимулирующая и сдерживающая фискальная политика.

- Дискреционная и автоматическая формы фискальной политики.

- Фискальная политика как кратковременная мера регулирования экономики государства.

Глоссарий по теме: бюджетно-налоговая (фискальная) политика, дискреционная фискальная политика, автоматическая (недискреционная) фискальная политика, стимулирующая фискальная политика, сдерживающая фискальная политика.

Теоретический материал для самостоятельного изучения

Латинское слово «fiscus» имеет несколько значений и переводится как корзина, касса, казна, финансы. Следовательно, деятельность, касающуюся сбора финансов в кассу, корзину, т.е. в бюджет, можно считать фискальной или бюджетно-налоговой. Безусловно, эта деятельность – прерогатива государства, его политика.

Бюджетно-налоговая политика (фискальная) – это деятельность государства по регулированию налогов и государственных расходов в целях воздействия на экономику.

Цели фискальной политики совпадают с целями монетарной политики. Такими целями являются:

- экономический рост;

- полная занятость;

- стабильность цен.

Современная фискальная политика включает прямые и косвенные методы регулирования экономики. Прямые методы – это бюджетное финансирование чётко определённых направлений (например, содержание военно-промышленного комплекса, развитие социальной инфраструктуры, развитие науки т.д.).

Косвенные методы – это воздействие государства на совокупный спрос и совокупное предложение, используя систему налогообложения. При помощи системы налогообложения государство воздействует на совокупный спрос. В экономике его принято обозначать как AD (от англ. aggregate demand). Совокупный спрос – это средства, которые готовы потратить все субъекты хозяйственной деятельности страны (потребители, фирмы, правительство).

Помимо совокупного спроса, государство при помощи системы налогообложения воздействует и на совокупное предложение. Совокупное предложение (от англ. aggregate supply, AS) – вся конечная продукция (в стоимостном выражении), произведённая (предложенная) в обществе. Всё, что предприятия страны готовы предложить.

Именно манипулирование налогами (изменение налоговых ставок на различные виды доходов, предоставление налоговых льгот и т.п.) позволяет государству добиваться более устойчивых темпов экономического роста.

Для реализации фискальной политики в процессе достижения макроэкономического равновесия государство использует два основных инструмента:

- изменение ставок налогообложения;

- изменение государственных расходов.

В зависимости от целей, стоящих перед правительством, различают стимулирующую и сдерживающую фискальную политику.

Стимулирующая фискальная политика проводится в период спада экономической активности и предполагает:

- снижение налогов на граждан и фирмы (снижение налога на физические лица ведёт к тому, что у людей будет увеличиваться часть дохода за счёт его сохранения, а у фирм снижение налога на прибыль приведёт к тому, что эта самая прибыль будет увеличиваться);

- увеличение государственных расходов (повышение зарплаты гражданам, трудящимся в бюджетных организациях, пенсий, пособий, строительство различных учреждений социальной инфраструктуры);

- увеличение трансфертов (финансовой помощи в виде пенсий, пособий, стипендий, дотаций, выплат по социальному обеспечению).

Применение данных мер, как правило, приводит к росту совокупного спроса, расширению производства, снижению безработицы, т.е. спад будет приостановлен за счёт использования стимулирующих фискальных мер.

Сдерживающая фискальная политика проводится в период инфляции, когда наблюдается так называемый экономический «бум», и предполагает:

- увеличение налогов;

- сокращение правительственных расходов;

- сокращение трансфертов (финансовой помощи).

Применение данных мер приведёт к снижению совокупного спроса и будет сдерживать рост цен.

По характеру действий фискальных инструментов различают дискреционную (активную) и недискреционную (автоматическую, пассивную) формы фискальной политики.

Фискальная дискреционная политика – это определённые действия государства, в рамках которых оно вводит особые экономические меры, направленные на коррекцию финансового положения внутри страны с целью его стабилизации. Основные действия в рамках данной политики ориентированы на изменение доходной и расходной частей бюджета. Именно поэтому фискальную политику называют бюджетно-налоговой.

Дискреционная форма предполагает маневрирование налогами и государственными расходами для того, чтобы повлиять, изменить объём национального производства, а также контролировать темпы инфляции и уровень безработицы.

Автоматическая форма фискальной политики ориентируется на так называемую «встроенную стабильность», определённый «автоматизм», опирающийся на то, что стабилизаторы уже встроены в систему, и чтобы привести их в действие, не требуется властных решений (принятий законов), и они автоматически стабилизируют экономику, стимулируя её при спаде и сдерживая в период «разогрева».

К встроенным стабилизаторам относят: подоходный налог, косвенные налоги, пособия по безработице, пособия по бедности.

Например, если экономика находится в стадии спада, будет происходить естественное уменьшение налоговых поступлений и рост государственных расходов, а в условиях подъёма будет наблюдаться обратная картина.

Фискальная политика может служить действенным инструментом государственного регулирования рыночной экономики, но лишь как временная мера, поскольку имеет и некоторые негативные черты, снижающие её эффективность:

- изменения (рост или сокращение) государственных расходов, необходимые для проведения стимулирующей или сдерживающей политики, могут не совпадать с другими государственными целевыми расходами, например, с необходимостью укреплять обороноспособность страны, охранять окружающую среду, финансировать научные исследования и т.п.;

- для фискальной политики характерно некоторое «торможение», поскольку, во-первых, парламентёрам необходимо обсудить существующую ситуацию, законодательно её закрепить, и только после этого начнется процесс реализации принятых мер. Во-вторых, нужно время на то, чтобы изменение величины налогов и государственных расходов оказали желаемое воздействие на экономику, и на то, чтобы она начала откликаться. Если процесс будет затянут, то фискальная политика в таких случаях будет играть дестабилизирующую роль.

Эффективность фискальной политики значительно возрастает, если она сочетается с соответствующей денежно-кредитной политикой и опирается на стабильно высокий авторитет государственной власти, распространяющийся на управляемость всех звеньев экономики.

Примеры и разбор решения заданий тренировочного модуля

1. В представленном перечне только три элемента являются характеристиками бюджетно-налоговой политики. Вычеркните лишний элемент.

- Прогрессивный подоходный налог и трансфертные платежи являются инструментами перераспределения дохода в пользу малоимущих.

- Государственные расходы – основной инструмент фискальной политики.

- Цели фискальной политики государства не совпадают с целями монетарной политики.

- Автоматическая форма фискальной политики предполагает «встроенную стабильность».

Для того чтобы выполнить предложенное задание, предлагаем следовать следующему алгоритму:

- актуализировать понятия «прогрессивный налог» (налог, характеризующийся повышением ставки пропорционально доходу) и «трансфертные платежи» (безвозмездная выплата гражданам со стороны государства: пенсии, пособия, стипендии, дотации, выплаты по социальному обеспечению других видов, а также бесплатные услуги, составляющие часть совокупных доходовграждан) – утверждение верное;

- перечислить все основные инструменты фискальной политики (изменение ставок налогообложения и государственные расходы) – утверждение верное;

- назвать цели монетарной политики и сравнить их с целями фискальной (экономический рост, полная занятость и стабильность цен – цели монетарной политики, они же цели фискальной) – значит, это утверждение неверное;

- раскрыть сущность выражения «встроенная стабильность» (обеспечение налоговой системой бюджетных поступлений в зависимости от уровня экономической активности за счёт встроенных в систему стабилизаторов) – утверждение верное.

- Прогрессивный подоходный налог и трансфертные платежи являются инструментами перераспределения дохода в пользу малоимущих.

- Государственные расходы – основной инструмент фискальной политики.

Цели фискальной политики государства не совпадают с целями монетарной политики.- Автоматическая форма фискальной политики предполагает «встроенную стабильность».

2. Добавление подписей к изображениям.

Вашему вниманию представлены различные последствия действий правительства. Подберите к каждому элементу соответствующий тип деятельности (политики) правительства, который он реализует в рамках бюджетно-налоговой (фискальной) политики.

Рисунок 1 – Пример задания практического модуля

Для того чтобы корректно выполнить данное задание, вам необходимо:

- актуализировать сущностно-содержательную характеристику понятия стимулирующая фискальная политика (комплекс правительственных мер, реализуемый в период спада экономической активности, состоит в расширении совокупного спроса путём увеличения государственных расходов, снижения налогов, способствующего росту частных расходов, или некоторого сочетания этих мер);

- вспомнить, когда реализация этого вида политики целесообразна (проводится в период спада экономической активности);

- актуализировать сущностно-содержательную характеристику понятия сдерживающая фискальная политика (комплекс правительственных мер, реализуемый в период экономического бума, направленный на сокращение правительственных закупок или на рост чистых налогов, проводимый для борьбы с инфляцией). Из определения следует, что данный вид фискальной политики целесообразно проводить, когда в стране экономический бум;

- определить понятия, которые актуальны для реализации анализируемых видов фискальной политики.

Ответ: на рисунке 2.

Рисунок 2 – Пример решения задания практического модуля

Основная и дополнительная литература по теме урока:

- Королёва Г. Э. Экономика. 10-11 классы: Учебник для учащихся общеобразовательных учреждений / Г. Э. Королёва, Т. В. Бурмистрова. – М.: Вентана-Граф, 2017. – 192 с. : ил. – С. 142–144.

- Шевчук В. А., Шевчук Д. А. Макроэкономика. Конспект лекций. – М.: Высшее образование, 2009. – 145 с. – С. 77–81.

Открытые электронные ресурсы по теме урока:

17.5. Сущность и задачи фискальной политики

Фискальная, или бюджетно-налоговая, политика— это совокупность средств и мероприятий государства, направленных на изменение порядка государственных расходов, налогообложения, предоставления льгот, субсидий, трансфертных платежей. Она проводится с целью аккумулирования финансовых ресурсов и воздействия на достижение макроэкономической стабильности, перераспределение ресурсов и доходов, обеспечение полной занятости, производство неинфляционного продукта, а в сочетании с мерами кредитно-денежной политики оказывает влияние на чистый экспорт (импорт) товаров и услуг.

Основными инструментами налогово-бюджетной политики являются налоговые и бюджетные регуляторы. К налоговым регуляторам относятся виды налогов и платежей, их структура, объекты обложения, субъекты платежей, источники налогов, ставки, льготы, санкции, сроки взимания, способы внесения. Бюджетные регуляторы — это уровень централизации средств государством, соотношение между федеральным или республиканским и местными бюджетами, дефицит бюджета, соотношение между государственным бюджетом и внебюджетными фондами, бюджетная классификация статей доходов и расходов и др.

Фискальная политика в зависимости от механизма реагирования на изменения экономической ситуации подразделяется на дискреционную и недискреционную (автоматическую), в соответствии с чем определяется механизм ее функционирования, конкретизируются формы и методы регулирования.

Дискреционная фискальная политика основывается на решениях правительства, которое, манипулируя налоговыми ставками или структурой налогообложения, уровнем государственных расходов, воздействует на формирование совокупного спроса и совокупного предложения, реальный объем национального продукта, уровни занятости, инфляции и цен.

Автоматическая бюджетно-налоговая политика, обусловленная возможностью автоматических изменений уровня государственных расходов и налоговых поступлений при перемене экономических условий, формируется независимо от решений правительства. Это политика встроенных стабилизаторов — механизмов, работающих в режиме саморегулирования и компенсирующих изменения в общем объеме и структуре плановых затрат и инвестиций. Встроенные стабилизаторы могут повышать дефицит государственного бюджета (или сокращать его положительное сальдо) в период спада и увеличивать положительное сальдо (или уменьшать дефицит) в период инфляции без принятия специальных решений со стороны правительства. К встроенным стабилизаторам относятся: налоги, пособия по безработице, социальные выплаты, которые служат для ослабления реакции экономической системы на изменения объема производства товаров и услуг, уровня цен и процентных ставок. Ведущая роль здесь принадлежит налогам.

Действие встроенных стабилизаторов объясняется следующим образом. В период спада растет безработица и автоматически увеличиваются расходы бюджета на выплату социальных пособий, следовательно, растут доходы населения и совокупный спрос. В период подъема складывается противоположная ситуация.

Правительства проводят дискреционную, так называемую стабилизационную, фискальную политику, которая в зависимости от фазы экономического цикла может быть сдерживающей или стимулирующей (дефицитной).

Сдерживающая фискальная политика проводится на этапе экономического подъема с целью преодоления инфляции, вызванной избыточным спросом. Она направлена на ограничение деловой активности, уменьшение реального объема ВНП по сравнению с его потенциальным уровнем. Механизм реализации сдерживающей политики предполагает увеличение чистых налогов (разность между доходом правительства, полученным от взимания налогов, и правительственными трансфертными платежами) или их рост в сочетании с уменьшением правительственных расходов (закупок и заказов), что компенсирует ожидаемое оживление совокупного спроса в частном секторе экономики.

Стимулирующая (дефицитная) фискальная политика осуществляется в период спада производства при значительном уровне безработицы посредством мероприятий, направленных на снижение чистых налогов или на сочетание снижения чистых налогов с увеличением государственных расходов.

Стабилизационное воздействие налогов и государственных расходов на экономическое развитие обусловлено тем, что они обладают мультипликационным эффектом и оказывают прямое влияние на совокупный спрос, объем национального производства, занятость населения. Так, в период спада правительства, стимулируя государственные расходы, вызывают мультипликационный рост потребительских расходов и множительный эффект инвестиций.

Мультипликатор государственных расходов МР, равный отношению 1/(1 — МРС), где МРС— предельная склонность к потреблению, показывает приращение ВНП в результате роста государственных расходов на закупку товаров и услуг.

При значительном уровне безработицы государство проводит стимулирующую политику в форме сокращения налогов. Более низкие налоги вызывают увеличение доходов домашних хозяйств, что ведет к увеличению расходов и росту совокупного спроса, цен, расширению объема производства и совокупного предложения, а в результате — к повышению реального ВВП. Их снижение также стимулируют рост сбережений домашних хозяйств и увеличение прибыльности предпринимательских инвестиций, что, в свою очередь, способствует повышению нормы накопления капитала, расширению производства, снижению безработицы и увеличению национального продукта. Следовательно, налоги также приводят к мультипликационному эффекту.

Мультипликатор чистых налогов МРн— это отношение величины смещения совокупного спроса к величине заданного изменения реальных чистых налогов. Его абсолютная величина определяется по формуле МРн = МРг — 1.

Налоги по сравнению с государственными расходами в меньшей степени воздействуют на изменение величины национального продукта. Налоговый мультипликатор меньше мультипликатора государственных расходов на величину предельной склонности к потреблению:

![]()

Это объясняется тем, что государственные расходы являются составляющей совокупных расходов, а налоги выступают фактором, влияющим только на потребление — одну из переменных совокупных расходов. Кроме того, если каждая денежная единица, использованная на закупку товаров и услуг, оказывает прямое воздействие на прирост ВНП, то при сокращении налогов только одна часть сэкономленных доходов семейных хозяйств идет на потребление, поскольку другая уходитjia сбережения.

Выбор правительством форм и методов осуществления стабилизационной фискальной политики зависит от используемой концептуальной модели государственного регулирования. В теории и практике государств с рыночной системой выделяются две такие модели — неокейнсианская и неоклассическая.

Дж. Кейнс особое значение придавал недискреционной бюджетно-налоговой политике, которая, по его мнению, способна амортизировать кризис. Встроенная стабильность возникает вследствие наличия функциональной зависимости между налогами и национальным доходом. Так, величина собираемого чистого налога варьируется пропорционально величине чистого национального продукта (ЧНП), следовательно, по мере изменения уровня ЧНП возможны автоматические колебания (увеличение или уменыпе- ние) размеров налоговых поступлений и возникающих бюджетных дефицитов и излишков (рис. 17.1).

Как показано на рис. 17.1, размер автоматически возникающих бюджетных дефицитов и излишков, а следовательно, и встроенная стабильность зависят от восприимчивости изменений в налогах к изменениям величины ЧНП. Если налоговые поступления энергично изменяются вслед за изменением ЧНП, то наклон ли

Рис. 17.1. Встроенная стабильность: Т — налоговые поступления; G— государственные расходы

нии Т будет крутым, а вертикальное расстояние между Т и G, т. е. дефицит государственного бюджета, или его избыток,— большим. При незначительных изменениях налоговых поступлений наклон будет пологим, элементы встроенной стабильности незначительными.

Антиинфляционный эффект заключается в том, что по мере роста ЧНП происходит автоматическое повышение налоговых поступлений, которое со временем обусловливает сокращение потребления, сдерживает избыточный инфляционный рост цен, а в итоге — вызывает понижение ЧНП и занятости. Следствием этого становится замедление экономического подъема и формирование тенденции к ликвидации дефицита государственного бюджета и образованию бюджетного излишка.

Таким образом, в кейнсианской теории основным показателем фискальной политики является изменение бюджетной позиции, т. е. величины дефицита или излишка федерального бюджета.

Неоклассическая модель налогового регулирования основывается на теории “экономики предложения”, представители которой обосновали вывод, что одним из условий, обеспечивающих рост сбережений и расширение инвестиционной деятельности, выступает низкий уровень налогов. Для этого они использовали бюджетную концепцию А. Лаффера, где главной переменной величиной являются предельные ставки налогов. Так, если предельные ставки достигают достаточно высокого уровня, то сокращаются стимулы для предпринимательской инициативы и расширения производства, падают прибыли, усиливается процесс уклонения от уплаты налогов, а следовательно, снижаются и общие налоговые поступления. Уменьшение предельных налоговых ставок вызывает противоположный эффект.

Анализ последствий снижения налогов для государственных финансов осуществляется на основе кривой Лаффера. Считая, что налоговые поступления являются продуктом налоговой ставки и налоговой базы, Лаффер проследил графическую взаимосвязь между ними (рис. 17.2) и пришел к выводу, что эффект воздействия изменения норм обложения на бюджетные поступления зависит от величины эластичности выпуска продукции по налоговой ставке. Когда ее величина достигает —1, налоговые поступления начинают сокращаться. Таким образом, по мере роста норм обложения от 0 до 100% поступления в государственный бюджет будут расти от 0 до некоторого максимального уровня, а затем вновь начнут снижаться до 0 в связи с тем, что более высокие налоговые ставки сдерживают экономическую активность и сокращают налоговую базу.

Кривая Лаффера не устанавливала количественных критериев, они были разработаны позднее. Определено, что все налоговые изъятия из прибыли не должны превышать ее половины, так как в противном случае нарушается действие производственно-стиму- лирующей функции налога и он начинает оказывать дестабилизирующее влияние на экономическую деятельность. Оптимальным считается налоговое изъятие 1/3 прибыли, или 30—40 % ее величины.

Таким образом, неокейнсианцы строят механизм налогового регулирования на основе изменений уровня налогов (их снижения как средства проведения антициклической политики, повышения в годы оживления с целью сдерживания деловой активности), а неоклассики — на основе широкомасштабного и целенаправленного снижения общего уровня налогов для поддержания высокого уровня сбережений и инвестиций, а также расширения общих налоговых поступлений.

Для определения эффективности фискальной политики используются различные показатели.

Уровень (норма) налогообложения выступает общим количественным показателем деятельности государства в сфере налогообложения. Он исчисляется как отношение суммы налоговых поступлений к величине ВВП или национального дохода. Данный показатель не является нормативным и различается в зависимости от специфики государства. Но при его увязке с уровнем душевого дохода норму налогообложения можно использовать для оценки меры жесткости налоговой политики. Так, по результатам корре- ляционно-регрессивного анализа данных по 82 странам, в государствах с уровнем дохода на душу населения менее 1000 дол. США “теоретический” уровень налогового давления должен составлять не более 30 % к ВВП.

Практическая значимость оценки налогового потенциала, перспектив роста уровня налогообложения состоит в том, что она является одним из показателей возможности увеличения объема мобилизуемых внутренних финансовых ресурсов, критерием для определения платежеспособности государства.

Кроме того, для определения уровня налоговой нагрузки на микро- и макроуровнях используются следующие показатели:

• предельная налоговая ставка (отношение абсолютных изменений сумм доходов, поступивших в бюджет, и абсолютного изменения ВВП);

• эластичность совокупных налоговых поступлений по доходу (коэффициент эластичности, показывающий степень оживления доходов);

• налоговый мультипликатор и индекс концентрации, отражающие степень контроля государства;

• уровень централизации финансовых ресурсов.

Средством достижения целей фискальной политики является бюджетно-налоговый механизм, который включает совокупность различных организационно-правовых форм и методов, используемых государством для реализации стабилизационной политики, а также ее институциональное оформление.

Правительства в зависимости от экономических условий и этапа развития национальной экономики выбирают формы бюджетно-налогового воздействия, которые подразделяются на прямые и косвенные.

Прямая форма регулирования предполагает использование в основном инструментов бюджетного регулирования, среди которых — субсидии, субвенции, дотации отдельным предприятиям и отраслям, регионам; целевые кредиты; государственные закупки товаров и услуг; государственные инвестиции.

Косвенная форма регулирования основывается на сочетании бюджетных и налоговых регуляторов, с помощью которых государство может воздействовать на финансовые возможности производителей, размеры платежеспособного спроса, инвестиции, расходы предприятий, инфляционные процессы, бюджетный дефицит, государственный долг и др. Среди косвенных форм регулирования — налоги и налоговые льготы, взносы в фонды социального страхования, государственные займы и др.

Правительства с целью реализации стабилизационной политики, оказания стимулирующего или сдерживающего воздействия на экономику используют многообразные методы бюджетного регулирования:

• налоги и налоговые льготы;

• прямое бюджетное финансирование общегосударственных программ (природоохранных, инвестиционных, приватизации, развития топливно-энергетического комплекса, создания новых рабочих мест, финансирования фундаментальных научных исследований и др.);

• субсидирование некоторых отраслей, предприятий, хозяйств для выравнивания экономических условий хозяйствования;

• субсидирование цен (льготные тарифы на электроэнергию и воду для отдельных районов и др.);

• выдачу беспроцентных и льготных кредитов в виде займов под низкий процент, долгосрочных займов, дотаций по кредитам, а также гарантий банковских ссуд для фермерских хозяйств, венчурных фирм, предприятий, проводящих конверсию;

• создание за счет бюджетных ресурсов особых фондов и резервов для предотвращения диспропорций в развитии экономики, поддержания предприятий и др. (стабилизационные фонды, материальные резервы, фонд непредвиденных расходов);

в предоставление государственных инвестиций отсталым регионам, используемым для размещения предприятий национализированных отраслей, строительства производственных зданий широкого назначения;

• введение надбавок за каждое вновь созданное рабочее место с целью поощрения создания новых высокотехнологичных пройз- водств, а также надбавок к инвестициям для поощрения вложений в отсталые регионы;

• социальное регулирование для обеспечения социальных гарантий через распределение бюджетной части национального дохода на развитие социальной сферы, создание социально-культурных учреждений, оказание помощи отдельным слоям населения (пособия, пенсии, индексация доходов);

• экологические сборы, используемые на охрану окружающей среды;

• оказание помощи (технической, в размещении рекламы, реализации продукции, экспорте) частным предприятиям.

Правительства используют также огромный арсенал методов налогового регулирования экономики на микро- и макроуровне, среди которых выделяются:

• в методы, связанные с видами, ставками, структурой налогов (введение новых или повышение ставок действующих налогов; манипулирование величиной ставок налогов на определенной территории или в определенный промежуток времени; изменение структуры налогов; использование прогрессивной системы налогообложения; дифференциация ставок налогов по отраслям и видам производств; использование разнообразных систем подоходного обложения корпораций);

• методы, связанные с льготами и скидками, в том числе поощряющими деловую активность, стимулирующими миграцию капитала, развитие экспортного производства, предпринимательства, научных исследований и др. (льготы и скидки на личные доходы налогоплательщиков; система ускоренной амортизации; инвестиционный налоговый кредит; льготы отдельным отраслям и компаниям; скидки на прибыль малого бизнеса и убыточных предприятий; вычеты из налоговой базы расходов на научные исследования; льготы при обложении доходов от прироста капитала; льготы, стимулирующие частные инвестиции в акции, а также предприятиям, создающим рабочие места, иностранным инвесторам в оффшорных зонах, налоговых гаванях и др.);

• методы, связанные с гармонизацией и унификацией национальных налоговых систем (согласование налоговых законодательств, унификация ставок по ведущим видам налогов, структур налогообложения, механизмов изъятия налогов, состава налогооблагаемых доходов).

Вопросы и задания для самопроверки

1. Какова роль финансовой системы в рыночной экономике?

2. Каковы функции и структура бюджетной системы?

3. В чем суть понятия “бюджетный федерализм” и каковы формы его проявления?

4. В чем состоит экономическая сущность налогов и каковы их функции?

5. Назовите преимущества и недостатки прямых и косвенных налогов.

6. В чем отличие между “структурным” и “циклическим” дефицитом государственного бюджета?

7. Объясните взаимосвязь бюджетного дефицита и государственного долга.

8. В чем состоит содержание фискальной политики и каковы инструменты ее осуществления?

Основные категории и понятия

1. Финансы.

2. Финансовая система.

3. Бюджет.

4. Бюджетная система.

5. Бюджетная классификация.

6. Бюджетное устройство.

7. Консолидированный бюджет.

8. Бюджетный федерализм.

9. Государственный бюджет.

10. Бюджетный дефицит.

11. Государственный долг.

12. Налоги.

13. Налоговая система.

14. Бюджетно-налоговая (фискальная) политика.

15. Бюджетно-налоговый механизм.

1. Предположим, обменный курс определяется как количество иностранной валюты, приходящееся на единицу национальной валюты. Более высокий обменный курс

• ведет к сокращению чистого экспорта

2. В бюджет государства поступает доход от факторов производства, когда оно:

• является собственником хотя бы одного фактора производства

3. Прогрессивный налог — это:

• налог, средняя ставка которого возрастает по мере увеличения доходов налогоплательщика

4. Если правительство ежегодно будет стремиться к сбалансированному бюджету, то такой бюджет

• будет усиливать колебания в рамках экономического цикла

5. Аргументы в защиту плавающих обменных курсов сводятся к следующему

• позволяют использовать кредитно-денежную политику не только как средством поддержания обменных курсов

6. В феврале 2001 года размер внешнего долга России оценивался в пределах ____________________ млрд. долларов США.

• 150-160

7. "Полная занятость" — это:

• уровень безработицы, равный сумме уровней фрикционной и структурной безработицы при нулевом уровне циклической безработицы

8. Дефицит государственного бюджета образуется в тех случаях, когда

• сумма расходов государства превышает сумму налоговых поступлений

9. Разница между стоимостью экспорта и импорта называется:

• сальдо торгового баланса

10. Государственные расходы увеличивают реальный национальный доход только в том случае, если они

• не вытесняют равновеликого объема реальных частных инвестиций

11. Когда международная ценность национальной валюты растет, тогда

• наблюдается тенденция к сокращению чистого экспорта

12. Наиболее важным показателем оценки государственного долга считается показатель

• по отношению суммы долга к ВВП

13. Госбюджет, сбалансированный на циклической основе, явился бы следствием:

• роста государственных расходов и снижения налогов в период экономического спада

14. Если человек болен и не может работать, то он

• не учитывается в составе рабочей силы

15. Общий дефицит госбюджета делят на структурный и циклический для того, чтобы .

• выявить влияние фискальной политики на сбалансированность бюджета

16. Проблемы, связанные с растущим государственным долгом, имеют меньшее значение для экономики страны по сравнению с проблемами сокращения объема производства и роста безработицы. Это утверждение отражает точку зрения сторонников .

• функциональных финансов

17. Возвращение на родину лиц, находящихся в другой стране — это:

• репатриация

18. Располагаемый доход — это:

• личный доход минус индивидуальные налоги и неналоговые платежи

19. Из перечисленного, функции налогов заключаются в:

• перераспределение доходов

• увеличение средств, которыми распоряжается государство

• увеличение средств, направляемых на финансирование государственных расходов

20. Рубль будет стоить дороже, если .

• покупательная способность рубля увеличится

21. Основной тенденцией политики доходов и заработной платы в экономически развитых странах является:

• постепенное увеличение нормы заработной платы и повышение равномерности распределения доходов

22. Перечень облагаемых пошлинами товаров и ставок таможенных пошлин — это:

• таможенный тариф

23. Государственный бюджет — это:

• финансовый план государства, сопоставляющий ожидаемые доходы и расходы

24. Относительные расходы по обслуживанию государственного долга измеряются:

• отношением суммы процентных выплат по долгу к объему ВНП

25. Изменения в уровне реальной заработной платы можно определить путем сопоставления номинальной заработной платы с динамикой одного из следующих показателей

• уровня цен на товары и услуги

26. Когда члены парламента голосуют против дополнительных налогов, необходимых для увеличение ассигнований на нужды образования, общество отказывается от:

• улучшения системы бесплатного образования при использовании дополнительных ассигнований

27. Активный бюджетный дефицит — это дефицит, вызванный .

• увеличением государственных расходов при снижении налогов

28. Введение импортных пошлин окажется эффективным и приведет к росту чистого экспорта

• при системе фиксированных обменных курсов

29. Для стран с административно-командной системой характерен уровень децильного коэффициента социального неравенства

• 5,0

30. Основной механизм социальной защиты работников в условиях рыночной экономики — это:

• социальное страхование

31. Тарифными считаются такие ограничения импорта, как:

• введение ввозных пошлин

32. Выпуск государственных облигаций

• уменьшает инфляцию

33. Погашение дефицита платежного баланса может быть проведено за счет

• иностранных займов и ввоза капитала

34. Какие налоги могут быть перенесены на конечного потребителя?

• налог на добавленную стоимость

35. Из перечисленного, значительный бюджетный дефицит позволяет:

• увеличить ставку процента, уменьшать объем чистого экспорта, повышать международную ценность национальной валюты

36. Рост государственных расходов имеет наибольший инфляционный потенциал, когда он финансируется за счет

• продажи облигаций Центральному Банку

37. Увеличение золотого содержания национальной валюты — это:

• ревальвация

38. Эгалитарный принцип социальной справедливости подразумевает, что .

• все члены общества получают равные блага

39. Деятельность бирж труда характеризуют направления (из перечисленных):

• выплата пособий по безработице

• профессиональная ориентация работников

• регистрация безработных

• регистрация вакантных мест

• трудоустройство ищущих работу

40. Уровень безработицы определяется:

• соотношением числа безработных к численному рабочей силы

41. Повышение платы за землю исключает такие последствия, как:

• уменьшение прибыли предприятий сельского хозяйства

42. Индексация доходов

• используется для поддержания уровня жизни лиц с фиксированными доходами

43. Непосредственно влияет на перераспределение доходов

• подоходный налог

44. Система государственной индексации доходов в промышленно развитых странах затрагивает:

• государственных служащих

45. Если номинальный доход повысился на 8%, а уровень цен вырос на 10%, то реальный доход

• снизился на 2%

46. Миграция капитала — это:

• перемещение капитала в ссудной и предпринимательской форме между странами

47. Негативный подоходный налог — это налог .

• выплачиваемый государством семьям, когда их доходы падают ниже определенного уровня

48. Объемы потенциального и фактического производства равны

• если уровень безработицы равен естественному

49. Потерявший работу из-за спада в экономике попадает в категорию безработных, охваченных

• циклической формой безработицы

50. В связи с увеличением импортной пошлины на кофе, скорее всего:

• предложение кофе уменьшится

51. В систему контроля за распределением доходов включается:

• обязательное декларирование всех доходов всеми юридическими и физическими лицами

52. Прямая зависимость существует между

• увеличением государственных расходов и объемом денежной массы

53. К косвенному регулированию валютного курса относится:

• денежная эмиссия

54. Система обязательного социального страхования охватывает всех, кроме

• детей

55. Перераспределение доходов осуществляется:

• посредством регулирующей функции государства

56. Все, что перечислено ниже, может выступать в роли автоматического стабилизатора экономики, за исключением

• дискреционных изменений в налогообложении

57. В коротком периоде при повышении уровня цен занятость возрастет, если .

• рост номинальной зарплаты отстает от роста уровня цен

58. При осуществлении фискальной политики изменение уровня цен:

• уменьшает действенность осуществляемых мероприятий

59. Государственная политика доходов в странах с рыночной экономикой — это:

• перераспределение доходов через систему налогов и социальных выплат с целью сглаживания социальных различий

60. Разрешение на экспорт и импорт определенного товара в течение определенного срока, опубликованное в печати — это:

• открытая генеральная лицензия

61. Сторонники протекционизма утверждают, что повышение пошлин, квот и других торговых барьеров необходимо для:

• защиты национальных отраслей от иностранной конкуренции

62. К трансфертным платежам относятся расходы государства на:

• пенсионные и социальные выплаты

63. При прочих равных условиях крупный бюджетный дефицит в период полной занятости приводит к:

• росту реальной процентной ставки

64. Кривая Лаффера отражает связь между

• налоговыми ставками и налоговыми поступлениями

65. При покрытии бюджетного дефицита исключается использование:

• коммерческого кредита

66. Равная сумма налога для каждого налогоплательщика

• не может быть установлена из-за различий в уровне доходов и социальных условий

67. Некоторые корпорации выплачивают дивиденды в неизменной размере во всех фазах экономического цикла. Это действует на экономическую конъюнктуру .

• антициклически

68. Эффект вытеснения предполагает, что .

• рост государственных расходов приводит к уменьшению частных инвестиций

69. Массовый экспорт товаров по ценам ниже среднемировых, связанный с сохранением падения покупательной способности денег от понижения их валютного курса — это валютный .

• демпинг

70. Уровень бедности определяется на основе

• прожиточного минимума

71. Правительство в текущем году увеличило расходы на образование населения за счет сокращения затрат на содержание государственного аппарат. Вследствие этого

• возрос перманентный доход страны

72. Увеличение ставки налога на прибыль

• уменьшает совокупный инвестиционный спрос

73. Фрикционная безработица является желательной для общества, так как она

• позволяет эффективнее использовать способности индивида

74. Распределение доходов осуществляется:

• в соответствии с долей участия факторов производства

75. Выкуп государственного долга — это:

• сокращение размера государственного долга путем выплаты денег владельцам государственных ценных бумаг с наступившим сроком погашения

76. Политика доходов в административно-командной экономике основывается на:

• нормативном распределении

77. Добровольно уволившийся работник во время поиска новой работы подвержен ____________________ форме безработицы.

• фрикционной

78. Индекс потребительских цен может быть использован для того, чтобы оценить:

• различия в рыночной стоимости "товарной корзины" двух разных временных периодов

79. Государственных долг — это:

• общая накопленная за все годы сумма дефицитов бюджета

80. Продление срока выплат пособий по безработице за счет увеличения дефицита госбюджета относится к мероприятиям

• комбинированной политики

81. В случае заметного снижения курса доллара США по отношению к ЕВРО в США:

• экспорт возрастает, а импорт снизится

82. Наиболее рациональным решением проблемы дефицитного бюджета является:

• сокращение расходов бюджета

83. Одна из проблем государственного долга заключается в том, что .

• часть национального продукта уходит за пределы страны

84. Ограничение импорта в стране национального производства

• приведет к сохранению неэффективных отраслей производства

85. Бюджет с превышением доходов над расходами называется:

• профицитным

86. Личный доход — это:

• доход, полученный домохозяйствами в течение данного года, включая сумму, которую составляют их налоги

87. Эффект вытеснения, связанный с государственным долгом, возникшим в результате роста государственных расходов

• приводит к увеличению ставки процента

88. Место государственных закупок товаров и услуг в национальном производстве

• государственные расходы, включая расходы местных органов власти, на конечную продукцию предприятий и земельные ресурсы

89. Различие между импортной пошлиной и квотой состоит в том, что только пошлина

• приносит доходы в госбюджет

90. Для стран с переходной экономикой характерен уровень децильного коэффициента социального неравенства

• 15,0

91. Неравенство доходов — это:

• неравномерное распределение национального дохода между населением страны

92. Коэффициент Джини вырос в России с 0,22 в 1991 г. до 0,35 в 1995 г. Это означает, что .

• дифференциация доходов усилилась

93. Кривая Лоренца показывает:

• степень неравномерности персонального распределения доходов

94. Объекты коммунальной собственности финансируются за счет

• местных финансов

95. Платежами, рассматриваемыми как государственная благотворительность, являются:

• пособия на детей

96. Чистый экспорт — это:

• отношение стоимости экспорта к стоимости ВВП

97. Увеличение потребления дешевых продуктов питания, скорее всего, свидетельствует о:

• снижении уровня жизни

98. Менее всего пострадают от непредвиденной инфляции те

• кто стал должником, когда цены были ниже

99. Мультипликатор внешней торговли — термин, обозначающий, что .

• экспорт оказывает множительное воздействие на совокупный спрос

100. Минимальный размер заработной платы устанавливается:

• государственным законом

Сегодня я хочу поднять важную тему: зависимость налоговых поступлений в бюджет от уровня налоговых ставок, которая известна как кривая Лаффера. Что отображает данная кривая, почему она именно такая, и каковы оптимальные налоговые ставки в государстве — обо всем этом поговорим далее. Думаю, что тема должна быть интересной.

- К чему приводит повышение налоговых ставок?

- Кривая Лаффера

- Каковы оптимальные налоговые ставки?

К чему приводит повышение налоговых ставок?

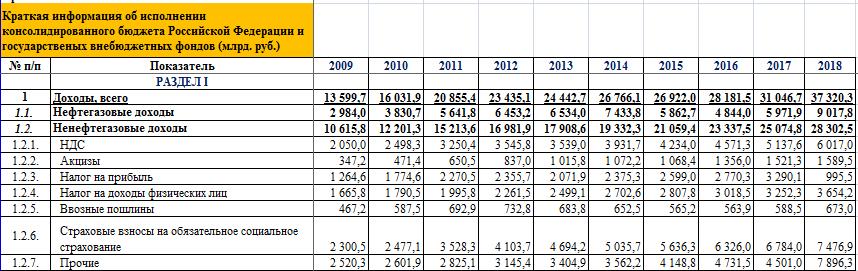

Как вы знаете, в последние годы в России ведется политика повышения налогов и сборов. Увеличиваются ставки по действующим налогам (например, НДС), вводятся новые (на проценты по вкладам, доходы по облигациям, налог на профессиональную деятельность для самозанятых, увеличение налога «для богатых» и т.д.). Таким образом государство стремится увеличить бюджетные поступления. Однако, эти поступления по многим видам налогов не растут, а падают, и в целом — тоже падают, о чем свидетельствуют данные налоговой службы:

Почему так происходит? Дело в том, что увеличение налоговых ставок не всегда ведет к увеличению объема налоговых платежей, а может привести и к обратному эффекту. В какой-то момент налоговые платежи становятся непосильными для представителей бизнеса и граждан, и они попросту закрывают свою деятельность, либо уходят в тень, чтобы не платить налоги.

Именно такой эффект мы и наблюдали в России в 2020 году: согласно официальной статистике прекратили свою деятельность около 20% бизнес-единиц, то есть, пятая часть! Это, соответственно, привело к снижению налоговых сборов не только с бизнеса, но и с граждан, пользующихся товарами и услугами.

Чтобы увеличить налоговые поступления в бюджет, во многих случаях следует не увеличивать, а наоборот, уменьшать налоговые ставки и количество налогов. Эта экономическая закономерность выявлена аналитическими исследованиями и получила известность в своем графическом отображении как кривая Лаффера.

Кривая Лаффера

Американский экономист Артур Лаффер вывел и доказал зависимость влияния уровня налоговых ставок на объем налоговых поступлений в бюджет государства. Хотя он же утверждал, что не является основоположником данной теории, истоки которой он находил и в экономической теории кейнсианства и даже у средневековых ученых. Лаффер знаменит тем, что наглядно отобразил данную зависимость на графике, получившем название «Кривая Лаффера». Вот так она выглядит:

Кривая Лаффера показывает зависимость налоговых поступлений от налоговых ставок. При увеличении налоговой нагрузки объем налоговых поступлений в бюджет растет только до определенного уровня, далее — он начинает снижаться.

Точка А на графике — это идеальное соотношение между налоговыми ставками и налоговыми поступлениями.

Например, если при совокупном объеме налоговых ставок 50% (в точке A) налоговые поступления в бюджет будут максимальными, то при объеме ставок 30% и 70% (в точках B и C) налоговые поступления будут ниже, причем, одинаковыми.

Из этой закономерности можно вывести важные следствия:

- Если после повышения налоговых ставок и начала снижения поступлений повышать ставки еще сильнее, то и поступления начнут снижаться еще сильнее.

- Если после повышения налоговых ставок объем поступлений снизился, для его увеличения ставки надо обратно понижать.

- Если ставки долгое время не менялись, и стоит задача повысить налоговые поступления в бюджет — возможно, для этого следует понизить, а не повысить ставки.

- Если снижать налоговые ставки, то в краткосрочной перспективе это может привести к снижению налоговых поступлений, а в долгосрочной — приведет к росту.

- Если повышать налоговые ставки, то в краткосрочной перспективе это может привести к росту налоговых поступлений, а в долгосрочной — приведет к снижению.

Каковы оптимальные налоговые ставки?

Теперь о главном: какими должны быть оптимальные налоговые ставки, как найти ту самую точку A на графике? На этот вопрос нет однозначного ответа: для каждой страны эта точка может быть разной. Если очень сильно усреднить, то считается, что уровень предельной налоговой нагрузки не должен превышать 40-50% от дохода, если ставки выше — интерес к заработку теряется. При этом оптимальной налоговой ставкой, устраивающей налогоплательщиков, считается ставка налога на доходы около 15%. Так или иначе, оптимальный уровень налоговых ставок в конкретной ситуации можно определить путем анализа, опытным путем.

Кривая Лаффера используется для оценки и анализа объема налоговых поступлений не только от представителей бизнеса, но и от населения. Тем более, что изначально объектом исследования был налог на доходы, применяемый как к физлицам, так и к представителям бизнеса.

В истории есть успешные примеры применения кривой Лаффера на практике, когда налоговые ставки снижали, в т.ч. и кардинально, и это приводило к росту налоговых поступлений в бюджет.

Например, еще в 1925 году в США кардинальным образом снизили налог на доходы физлиц — с 73% до 25%, примерно в 3 раза. За последующие 8 лет объем годовых налоговых поступлений в бюджет увеличился с 719 млн. до 1 млрд. долларов, то есть, на 39%.

Другой пример. В конце 90-х годов в Польше власти существенно повысили акцизы на алкогольные и табачные изделия. Это привело к резкому сокращению поступлений акцизного сбора, поскольку граждане страны перестали покупать легальные товары и начали пользоваться контрабандой. Как следствие падения объема продаж, упало и производство. Тогда власти страны вновь понизили ставку акцизного сбора с 29% до 18% и объемы налоговых сборов вновь увеличились.

Кривая Лаффера в реальных условиях не столь ровная и симметричная, как показана на графике, график является лишь упрощенным представлением этой зависимости. Но зависимость в любом случае есть.

Важно понимать, что если государство повышает налоги, а объемы налоговых платежей при этом падают, самое время вспомнить кривую Лаффера и действовать в обратном направлении. Тем более, если налоговая нагрузка в стране и так очень высока.

Однажды я подсчитывал, какие налоги в России платит человек, и получилось, что около 70% (!) своего заработка он отдает государству в виде прямых и косвенных налогов. Также я сравнивал налоги в России и в США, получилось, что в США налоговая нагрузка более чем в 3 раза ниже. При подобном и так очень высоком уровне налоговой нагрузки дальнейшее повышение налогов и сборов вряд ли приведет к увеличению наполняемости бюджета, а скорее, согласно кривой Лаффера, покажет обратный результат. Что мы уже начинаем наблюдать. Так что, в нынешней ситуации, с учетом и так нерадужного финансового положения страны и ее граждан, целесообразнее было бы снижать налоги, а не повышать их и вводить новые.

Теперь вы знаете, что отражает кривая Лаффера, и где она используется. На этом буду заканчивать. Как всегда рад услышать ваше мнение в комментариях. Оставайтесь на Финансовом гении и повышайте свой уровень финансовой грамотности!

Отправьте заявку на услугу и получите скидку 3%

Есть вопросы? Поможем! (812) 385-05-33 ежедневно с 9:00 до 18:00

Какие налоги повысились в 2019 году?

Какие налоги повысятся с 2020 года?

Рост поступлений налогов и их собираемость

Увеличение объема собираемости налогов напрямую связано с совершенствованием системы администрирования ИФНС. Ее реорганизация началась в 2013-м и с тех пор ежегодный прирост фискальных доходов составляет не менее 25%. Эффективность работы ИФНС обеспечивает использование следующих инструментов:

- Автоматизированные системы контроля (АСК). С их помощью отслеживают возмещение и законность вычетов по НДС. АСК-1 заработала в 2013 г. Она позволила быстро и точно выявлять неправомерное возмещение НДС. АСК-2 запущена в 2015-м и нацелена на выявление незаконных вычетов.

- Введение крупных штрафных санкций. Пени и штрафы за просрочку платежей, недоимки, неверно рассчитанные суммы налогов к уплате в 2019 году на порядок выше тех, что применялись еще 5 лет назад. Один из самых эффективных методов борьбы с неплатежами – это блокировка расчетного счета на двукратную сумму задолженности. Счет при этом не работает до 10 дней. Даже, если долг перекрыт раньше, банк счет активирует только по истечении этого срока.

- Судебное взыскание задолженности. Более 70% решений выносится в пользу ИФНС. Таким пробюджетным подходом бизнес обязан именно инициативе ФНС. Если до 2015 г. суды старались выносить решения таким образом, чтобы не увеличивать нагрузку на бизнес, и лояльно снижали штрафные санкции, то теперь строго соблюдаются интересы госбюджета. Налоговики строго придерживаются порядка досудебного урегулирования спора, пытаясь получить причитающиеся им платежи без суда.

- Система управления поведением налогоплательщиков. Открытость информации о результатах проверок, постоянный контроль за движением по счетам, встречные запросы документов и т.д. – все это побуждает честно платить предписанные законом сборы и взносы.

- Продуктивное сотрудничество ИФНС и Центробанка. Реструктуризация банковской системы, внедрение современных платежных систем, эффективный обмен информацией между налоговиками и банками гарантирует прозрачность всех сделок. ИФНС видит все движения по счетам. Такое право закреплено за ней в ст. 86 НК РФ, и банки обязаны передавать данные инспекторам абсолютно по всем сделкам. Выявить расхождения по налоговой базе, указанной в декларации, и складывающейся из сведений о движении по расчетному счету, инспекторам несложно. Для этого даже не нужно запрашивать подтверждающие документы.

Падение собираемости зафиксировано только по двум позициям: имущественные налоги и акцизы. Снижение первых объясняется ликвидацией налога на движимое имущество юридических лиц и изменением базы по расчету платежа на недвижимость - с 01.01.2019 г. по кадастровой стоимости. Причиной падения акцизных сборов является их стабильное увеличение. Многие компании и предприниматели прекратили реализацию алкогольной и табачной продукции, отдав предпочтение более дешевым и стабильным товарным направлениям.

Налоговая нагрузка на бизнес

Основными причинами закрытия стали:

- Увеличение НДС с 18 до 20% в 2019 году.

- Отмена сниженных тарифов на страховые взносы для упрощенцев, патентщиков и вмененщиков.

- Внедрение обязательной ККТ.

- Падение спроса по причине снижения покупательской способности.

- Отсутствие мер по улучшению делового климата.

Налоговая нагрузка по видам экономической деятельности

Данная таблица применяется в 2019 году (обновлена в мае 2019 г.).

Вид экономической деятельности (согласно ОКВЭД-2)

Читайте также: