Если бизнес сезонный как платить налоги

Опубликовано: 25.04.2024

Читатель Валерий спрашивает:

Я велосипедист, хочу открыть свой прокат, но понимаю, что это будет приносить доход только несколько месяцев в году. Какой налоговый режим лучше выбрать?

Отвечаем: зависит от региона

Проблема сезонного бизнеса — вы зарабатываете несколько месяцев, а налоги и взносы должны платить весь год. А налоговой неважно, зарабатываете ли вы или ничем не занимаетесь.

Что придется платить при сезонной работе

Не имеет значения, сезонный ли бизнес или постоянный — все равно ИП платит налоги и взносы в страховые фонды, как и все.

Взносы на пенсию и медицину. Не платить взносы нельзя, даже если предприниматель не пользуется бесплатной медициной и не рассчитывает на пенсию.

Размер взносов фиксированный, его устанавливает государство. В 2018 году в Пенсионный фонд нужно заплатить 26 545 рублей, а в фонд ОМС — 5 840 рублей. Всего — 32 385 рублей.

Платим 1% взносов — статья в Деле

Еще есть 1% взносов для доходов больше 300 000 рублей. Например, ИП заработал 350 000 рублей за год. 1% от 50 000 — это 500 рублей.

Налоги. Сколько платить налогов — зависит от системы налогообложения. Для сезонной работы точно не подходит основная: много налогов и много отчетности. Остается патент, упрощенная система и ЕНВД.

Патент для сезонной работы

У патентной системы есть плюс — платить нужно не процент от доходов, а фиксированную сумму. Неважно, сколько предприниматель заработал, все равно заплатит стоимость патента. С другой стороны, это и минус — можно ничего за сезон не заработать, а заплатить всё равно придется.

Еще патент не освобождает от 1% взносов — только считается этот процент не от того, сколько заработал предприниматель, а от потенциального дохода.

Потенциальный доход — это сколько, по мнению государства, может заработать ИП в определенной работе. Каждый регион может сам определять этот доход. В Москве размер потенциального дохода устанавливает закон N-53 «О патентной системе налогообложения». Например, для услуг по прокату потенциальный годовой доход — 990 000 рублей.

Патент можно купить только на некоторые виды деятельности, но услуги по прокату в этот список входят. Стоимость и условия патента различается в зависимости от региона. Например, патент в Москве на полгода обойдется почти в 30 000 рублей.

А вот в Рязани, если ИП будет работать один, — около трех тысяч рублей. Посчитать, сколько стоит патент в вашем городе, можно в сервисе налоговой.

Сколько платить на упрощенке

Все об упрощенке 6% — статья в Деле

Упрощенная система бывает двух видов: «доходы» или «доходы минус расходы». В первом случае вы платите 6% с доходов за год. Во втором — 15% с разницы между доходами и расходами.

Расходы для упрощенки 15% — статья в Деле. Мы любим упрощенку.

Если особых расходов у ИП нет или они небольшие, выгоднее использовать УСН 6%. Если расходы большие, то выгоднее использовать УСН 15% — чем больше у ИП расходов, тем меньше налог.

Цена ЕНВД

Патент или ЕНВД — статья в Деле о том, какой режим выбрать

Единый налог на вмененный доход — это еще один специальный налоговый режим. Он не работает в Москве, а в остальных городах есть. ЕНВД зависит от физических показателей, например, от площади магазина или количества работников. С помощью этих показателей рассчитывается вмененный доход — то есть, не сколько вы заработали на самом деле, а сколько, по мнению, государства можете заработать.

ЕНВД считается так: вмененный доход умножить на 15%. А вмененный доход складывается из четырех параметров:

- базовой доходности — сколько вы можете получить в месяц в своей отрасли;

- физического показателя — площадь офиса, количество работников, количество автомобилей и другие;

- коэффициента-дефлятора — устанавливается властями каждый год новый;

- городского коэффициента — устанавливается местными властями.

ЕНВД для проката может обойтись в 3 000 рублей за квартал, а может и в 30 000 — зависит от количества работников.

Разные режимы для проката в Санкт-Петербурге

Мы сравнили, сколько нужно платить налогов и взносов за открытие проката в Санкт-Петербурге на разных налоговых режимах. Без учета 1% взносов и с условием, что ИП работает один.

Патент. Страховые взносы — 32 385 рублей. Стоимость патента — 21 000 рублей.

Итого — 53 385 рублей.

Полная сумма взносов — это за год. Если предприниматель проработал полгода и закрылся, он платит за полгода. Получится 16 192,5 рублей.

Если ИП закроется после окончания сезона, он заплатит 37 192,5 рубля вместе со стоимостью патента.

Упрощенка 6%. Страховые взносы — 32 385 рублей. Если каждый месяц ИП будет получать доход в 50 000 рублей, за полгода получится 300 000 рублей. Налог — 18 000 рублей.

Итого — 50 385 рублей. А еще можно вычесть из налога сумму страховых взносов. Закон разрешает так делать, чтобы снизить налоговую нагрузку на предпринимателя.

В нашем примере взносы больше, чем налог, поэтому налог можно уменьшить до нуля.

Итого — 32 385 рублей взносов. И 16 192,5 рублей нужно будет заплатить, если закрыть ИП через полгода.

ЕНВД. Страховые взносы — 32 385 рублей. Налог за квартал на калькуляторе для расчета ЕНВД — 3 782 рубля. Если у ИП не поменяется количество работников, то за полгода налог будет 7 564 рубля.

ИП на вмененке тоже может уменьшить налог на страховые взносы — получается, он заплатит только взносы. Итого — 32 385 рублей. А если ИП закроется спустя полгода, то взносов нужно будет заплатить 16 192,5 рублей.

Довольно частый вопрос от начинающих предпринимателей, которые хотят стать ИП, но имеют сезонный доход. Как правило, с таким вопросом обращаются художники с курортов, владельцы прокатов велосипедов, пляжные фотографы и так далее.

То есть те, кто имеют четко выраженный сезонный доход. Но желают стать ИП, так сказать, с наименьшими потерями для кошелька.

Для более легкого понимания оформлю эту статью в виде “Вопрос/Ответ”. Итак, поехали.

1. Могу ли я открыть ИП на несколько месяцев. Например, только на лето?

Да, можете. Но нужно понимать, что с завершением сезона придется проходить полную процедуру закрытия ИП. То есть, подавать заявление на закрытие ИП, сдавать налоговую отчетность, платить остатки по взносам и так далее.

Процедура не такая простая, как кажется на первый взгляд. Да, формально закроетесь быстро, но вот с закрывающей отчетностью новичку не так просто разобраться без посторонней помощи.

Мало того, скажу, что ИП гораздо проще открыть, чем корректно закрыть.

2. И что тогда делать?

Если нужно открыть ИП для сезонной работы, то нужно выбрать такую систему налогообложения, которая не приводит к необходимости платить налоги, если не было дохода. То есть, выбрать такую систему налогов, которая позволит не платить налоги за месяцы вынужденного простоя.

Прежде чем двигаться далее, скажу что ИП без сотрудников (а мы говорим именно про ИП с сезонной деятельностью без сотрудников в этой статье) придется платить два основных вида платежей государству:

а. Обязательные страховые взносы “за себя”.

Они платятся вне зависимости от того был у вас доход или нет.

Например, в 2017 году придется заплатить следующие обязательные взносы:

- Взносы в ПФР за себя (на пенсионное страхование): (7500*26%*12)=23400 рублей

- Взносы в ФФОМС за себя (на медицинское страхование): (7500*5,1%*12)= 4590 рублей

- Итого за 2017 год = 27 990 рублей

Но учтите, что они считаются пропорционально с того дня, как вы официально стали ИП и до 31 декабря. Например, если Вы стали ИП 1 июля, то вы заплатите страховые взносы только за 6 месяцев, а не за полный год.

Вообще, про обязательные страховые взносы рекомендую прочитать вот здесь:

Так как есть два варианта схемы обязательных взносов, в зависимости от суммы годового дохода.

б. Собственно, налоги.

О них поговорим ниже.

3. Какую выбрать систему налогообложения для ИП с сезонным доходом?

Коротко рассмотрим каждую из них. Предупреждаю, что каждая из них обладает своими плюсами и минусами. Есть ОГРОМНОЕ количество нюансов, про которые нужно знать… Но я не буду рассматривать каждую из этих систем налогообложения очень подробно. У меня половина сайта им посвящена, и они никак не могут быть полностью рассмотрены в рамках одной статьи.

Скажу лишь причины, по которым та или иная система налогообложения подходит или НЕ подходит для ИП с сезонной деятельностью.

То, что, например, ПСН не подходит для ИП-сезонщиков, не означает, что ПСН – отвратительная система налогообложения =) Это не так, конечно.

3.1. ПСН (патентная система налогообложения)

Вы покупаете патент на несколько месяцев (до 12 месяцев) исходя из потенциального дохода по выбранному виду деятельности. То есть, платите налог вперед, вне зависимости от того, будет у вас реальный доход или нет.

Грубо говоря, сезон может быть провальным, а налог вы уже оплатили, когда приобретали патент.

Подчеркну, что за патент придется платить в любом случае, даже если не было реального дохода.

Для интереса, можете посчитать стоимость патента на официальном сервисе ФНС: http://patent.nalog.ru/info/

Какие минусы у ПСН для ИП с сезонным доходом?

- Далеко не любая деятельность может попасть под патент. Сейчас доступно 63 вида деятельности (плюс некоторые виды деятельности, которые добавляются в этот список местными властями);

- Для каждого вида деятельности нужно покупать отдельный патент;

- Патент действует только в пределах того субъекта РФ, для которого его приобретали. То есть, если купили патент в Москве, то работать по нему в Краснодаре уже нельзя. Придется покупать новый патент в Краснодаре. Так как многие ИП-сезонщики активно путешествуют по России — это существенный минус.

Понятно, что на месяцы вне сезона придется либо покупать патент, что стоит денег. Либо совмещать УСН + ПСН, что не всегда удобно и понятно.

На мой взгляд, ПСН – не лучший выбор для ИП с сезонным характером доходов.

3.2. ЕНВД (Единый налог на вмененный доход)

Очень похожа на ПСН, только еще меньше доступных видов деятельности.

- Розничная торговля;

- Общественное питание;

- Бытовые, ветеринарные услуги;

- Услуги по ремонту, техническому обслуживанию и мойке автомототранспортных средств;

- Распространение и (или) размещение рекламы;

- Услуги по передаче во временное пользование торговых мест, земельных участков;

- Услуги по временному размещению и проживанию;

- Услуги по перевозке пассажиров и грузов автотранспортом;

- Услуги стоянок.

Подробнее по видам деятельности для ИП на ЕНВД можно прочитать в ст. п 2. ст. 346.26 Налогового Кодекса РФ.

Налог платится в размере 15% от вмененного дохода, что означает, что даже при нулевом реальном доходе будете платить налоги.

На мой взгляд ЕНВД абсолютно не подходит для ИП-сезонщиков. Еще и декларации нужно сдавать каждый квартал =)

3.3 ОСН (Общая система налогообложения)

Вообще не подходит для ИП с сезонной деятельности по следующим причинам:

- Довольно запутанная отчетность. Новичкам без привлечения бухгалтера будет очень сложно разобраться что к чему… Буду откровенен, я сам в ней не очень разбираюсь =)

- Налоги довольно большие, по сравнению с другими системами налогообложения:

- НДФЛ 13%

- НДС (0%, 10% или 18%)

- Налог на имущество в размере 2%

Но самая главная причина – это запутанная отчетность. Как правило, ИП на ОСН оказываются только по двум причинам:

- При открытии ИП не подали заявление о переходе на другую систему налогообложения. И “на автомате” оказались на ОСН, а потом хватаются за голову, так как понимают, что самостоятельно разобраться во всем этом не могут.

- ИП вынужден работать с НДС, так как у него есть крупные клиенты, которые выбирают только тех партнеров, которые тоже работают с НДС.

Я кстати, никогда не сталкивался на практике с ОСН, и надеюсь, что не придется : )

3.4. УСН (Упрощенная система налогообложения)

Здесь есть два вида упрощенки:

- УСН 6% («доходы»)

- УСН 15% («доходы минус расходы»)

В некоторых регионах РФ ставки налога могут отличаться. Я указал 6% и 15 % как наиболее распространенные ставки по УСН в России.

В чем разница между этими двумя вариантами для УСН?

Предположим, ИП за 2017 год получил доход в размере 1 000 000 рублей и потратил на нужды предпринимательской деятельности 200 000 рублей.

1. Если ИП выбрал первый вариант (УСН 6%), то он должен заплатить налогов в размере

1 000 000 * 6% = 60 000 рублей в год.

Расходы ИП, как Вы видите, в этом случае никаким образом не учитываются.

2. Если ИП выбрал второй вариант (УСН «доходы минус расходы»), то подсчет будет вестись иначе.

(1 000 000 – 200 000)*15% = 120 000 рублей налога в год.

Внимательный читатель может задать вопрос: «А зачем выбирать второй вариант, если на УСН 6% налог получается в два раза меньше?!» Действительно, второй вариант выбирают только те ИП, у которых расходная часть БОЛЬШАЯ.

Опять же, легче показать еще на одном примере.

Предположим, ИП за 2017 год заработал 1 000 000 рублей, а вот расходная часть составила уже 700 000 рублей.

Посчитаем: (1 000 000 – 700 000)*15% = 45 000 рублей. Получается меньше, чем в первом случае. Но нужно быть готовым к тому, что при выборе системы УСН “Доходы Минус Расходы” придется документально подтверждать каждый расход. Также есть утвержденный список видов расходов, которые можно учитывать. То есть, далеко не все получится списать в расходную часть.

4. Так что выбрать-то?

Ответ простой. Нужно выбрать ту систему, которая ВЫГОДНА ВАМ. Это означает, что вы должны взять калькулятор в руки и хотя бы приблизительно прикинуть, что выгоднее Вам. Прикиньте свои доходы и расходы. Посчитайте свой доход, подумайте, что будет с вашим делом через год.

Но если хотите узнать мое мнение, то оно такое:

Я считаю, что для ИП с сезонной работой наиболее оптимальным вариантом будет УСН “доходы” (УСН 6%).

И вот почему:

1. Если вообще не будет дохода за год, то Вы не платите налог по УСН. Вы будете только платить обязательные взносы “за себя” в размере 27 990 рублей за 2017 год:

- Взносы в ПФР за себя (на пенсионное страхование): (7500*26%*12)=23400 рублей

- Взносы в ФФОМС за себя (на медицинское страхование): (7500*5,1%*12)= 4590 рублей

- Итого за 2017 год = 27 990 рублей

2. Если доход будет, то следует помнить, что из налога по УСН можно будет вычесть взносы, которые оплатили на пенсионное и медицинское страхование.

И сдадите налоговую декларацию. О том, как считается налог по УСН и как делается налоговый вычет, можно узнать из этой статьи:

3. Эту систему налогообложения наиболее часто выбирают ИП с сезонным доходом, так как она самая простая и понятная, даже для новичков.

4. ИП на УСН может работать по всей России, без ограничений.

Разумеется, для ИП на УСН есть ограничения, остановимся на них чуть подробнее. На 2017 год они следующие:

- Средняя численность сотрудников в компании не должна превышать 100 человек;

- Годовой доход не должен превышать 150 миллионов рублей (в 2017 году);

- Остаточная стоимость средств не должна превышать 150 миллионов рублей;

- ИП на УСН не может иметь филиалы и (или) представительства.

Также на упрощенку НЕ смогут перейти следующие ИП:

- Ломбарды;

- Нотариусы;

- Адвокаты;

- Страховщики;

- Игорный бизнес;

- Производители подакцизных товаров;

- Индивидуальные предприниматели, не уведомившие о переходе на УСН в сроки, установленные пунктами 1 и 2 статьи 346.13 НК РФ.

- Полный список таких видов деятельности и ограничений можно найти в ст. 346.12 НК РФ.

5. Нужно ли платить обязательные страховые взносы если не было деятельности?

Раз доход сезонный, то часто возникает этот вопрос по обязательным страховым взносам. Отвечаю – да, нужно.

Подробно о том, как и сколько платит взносов на обязательное пенсионное и медицинское страхование ИП, читайте вот в этой статье:

6. А может, есть исключения? В каких случаях можно не платить обязательные взносы?

Есть 6 категорий ИП, которые имеют право временно не платить страховые взносы за себя. Но деятельность при этом должна быть ПОЛНОСТЬЮ приостановлена

В статье 430 Налогового Кодекса указаны 6 категорий, которые могут временно не платить взносы. Обратите внимание, что временно, а не постоянно =)

- Прохождения ими военной службы по призыву;

- Ухода одного из родителей за каждым ребенком до достижения им возраста полутора лет;

- Ухода, осуществляемого трудоспособным лицом за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет;

- Проживания супругов военнослужащих, проходящих военную службу по контракту, вместе с супругами в местностях, где они не могли трудиться в связи с отсутствием возможности трудоустройства;

- Проживания за границей супругов работников, направленных, в частности, в дипломатические представительства и консульские учреждения Российской Федерации, международные организации, перечень которых утверждается Правительством Российской Федерации;

- За периоды, в которых приостановлен статус адвоката, и в течение которых ими не осуществлялась соответствующая деятельность.

Разумеется, вопрос получения подобных льгот нужно заранее решить с ФНС, чтобы предоставить необходимые документы на получение этого послабления. Коммерческая деятельность при этом должна быть приостановлена.

7. Важный момент:

Сразу при подаче заявления на открытие ИП подавайте заявление о переходе на нужную систему налогообложения. Например, выбрали УСН, сразу подавайте заявление по форме 26.2-1.

В противном случае, через 30 дней автоматически попадете на общую систему налогообложения, что крайне не желательно для новичков.

Думал, что статья получится небольшой, но сами видите, сколько настрочил =) Поэтому, следует подвести небольшой итог, чтобы окончательно не запутать читателей.

1. На мой взгляд, наиболее лучшим вариантом для ИП с сезонным доходом является система налогообложения УСН “доходы”. Причины изложены выше.

2. Вы можете выбрать другую систему налогов, но нужно все просчитать и оценить риски. Не забываем про калькулятор =)

3. Когда выберете ту систему налогообложения, которая вам подходит, прочитайте про ограничения этой системы. Например, на ПСН годовой доход не может быть более 60 миллионов рублей. А для ИП на УСН уже 150 миллионов в 2017 году. Эти и другие ограничения тоже нужно знать и помнить.

4. В любом случае, я советую Вам взять калькулятор в руки и посчитать, что будет выгодно именно Вам. С прицелом на будущее, так как может случиться так, что через какое-то время будете работать круглый год, по 24 часа в сутки, а не 2-3 месяца, как предполагали =)

Не забудьте подписаться на новые статьи для ИП!

И Вы будете первыми узнавать о новых законах и важных изменениях:

Советую прочитать:

- Как открыть ИП в 2017 году? Пошаговая инструкция для начинающих и ответы на частые вопросы!

- Ответы на вопросы новичков: Имеет ли смысл открывать ИП в конце года? И что мне за это будет?

- Я открыл (или закрыл) счет в банке для ИП. Кого мне нужно уведомить?

- Нужна ли печать для ИП? Или можно обойтись только подписью на документах?

- Нужен ли юрадрес для ИП? И что делать, если ИП живет не по прописке?

Я создал этот сайт для всех, кто хочет открыть свое дело в качестве ИП, но не знает с чего начать. И постараюсь рассказать о сложных вещах максимально простым и понятным языком.

Получайте самые важные новости для ИП на Почту!

Будьте в курсе изменений!

Нажимая на кнопку "Подписаться!", Вы даете согласие на рассылку , обработку своих персональных данных и соглашаетесь с политикой конфиденциальности .

4 комментария к “ИП имеет сезонный доход. Какую систему налогообложения выбрать? На что обратить внимание?”

Дмитрий, Вы молодец. Очень доступно и понятно. Вопрос: а консультации Вы не проводите? На свой вопрос я ответа не нашла.

Добрый день. Если сезонный доход, то при окончании деятельности я закрываюсь. Буду ли я платить в дальнейшем взносы

Интересно… я думала что патент будет наиболее выгоден и прост для меня… но как быть если я зарегистрирована в одном городе, а работать буду в другом? В таком случае я не могу работать по усн, правильно?

Но как просчитать патент, если у меня магазинчик общей площадью 19м2, из них 5м2 отведено под разливное пиво, а ещё 14 под торговлю продуктами. Получается патенты должны быть разные, а продаётся это всё в одном магазине. Могу ли я разделить площадь патентов по факту, или мне нужно указывать в каждом патенте общую площадь магазина 19м2?

Здравствуйте. Если открыл ип с 1.06.2020, то как посчитать налоговый вычет? Усн 6%. И можно ли на него претендовать?

Универсального режима налогообложения, подходящего для всех ИП не существует: стабильность и размер дохода заметно влияют на выгоду от разных налоговых систем. При стабильном доходе, например, подойдут режимы с фиксированными платежами: ЕНВД и ПСН. Однако применять их могут не все коммерсанты, у каждой системы свои ограничения, в том числе — региональные. Проще всего выбирать производителям сельхозпродукции: для них предусмотрен спецрежим, ориентированный именно на аграрную сферу: ЕСХН. Упрощенная система считается наиболее удобным вариантом для ИП, но сумма налога на упрощенке напрямую зависит от доходов, а при больших оборотах это невыгодно. В некоторых случаях неизбежна общая система, хоть она и предусматривает наиболее серьезную налоговую нагрузку. Дело в том, что контрагент, применяющий любой спецрежим, очень невыгоден плательщикам НДС. Поэтому некоторым ИП приходится оставаться на общей системе, чтобы не терять партнеров.

1. Какие существуют системы налогообложения

Индивидуальный предприниматель может выбрать один из следующих налоговых режимов:

- Единый налог на вмененный доход (ЕНВД): применяется для ограниченного круга видов деятельности, привязан к физическому показателю и базовой доходности, которую устанавливает государство;

- Патентная система налогообложения (ПСН): предусмотрена для определенных видов деятельности, в основном - услуг, оплачивается на период от месяца до года;

- Упрощенная система налогообложения (УСН): не зависит от вида деятельности, налоги общего режима заменяются единым налогом, рассчитываемым от дохода;

- Единый сельскохозяйственный налог (ЕСХН): разрешен только для производителей сельхозпродукции, зависит от доходов;

- Общая система налогообложения (ОСНО): режим, применяемый по умолчанию всеми предпринимателями и организациями, заключается в уплате НДС, налога на прибыль, НДФЛ, налога на имущество и ведении полной налоговой и бухгалтерской отчетности. Дает право на вычет НДС.

2. Режимы с фиксированными платежами

Два специальных налоговых спецрежимов из доступных для ИП не зависят от полученного дохода, поскольку налоги по ним уплачиваются в форме фиксированных платежей: ЕНВД и ПСН. Такой вариант может быть выгодным для бизнеса, приносящего стабильный доход, а также если планируется увеличение оборота и у вас нет желания платить больше налогов.

2.1. ЕНВД

ЕНВД - Единый налог на вмененный доход. Его ещё иногда называют "вменёнкой".

Суть этого режима налогообложения в том, что вне зависимости от вашего дохода вы платите единый налог. Этот налог рассчитывается от базовой доходности — суммы предполагаемого дохода, установленного для вашего вида деятельности. В каждом регионе свой список видов деятельности, по которым можно применять этот спецрежим, а также свой региональный коэффициент, влияющий на размер налога.

Кому подходит:

- розничная торговля;

- общепит;

- оказание рекламных услуг;

- перевозки грузов и пассажиров;

- услуги ремонта;

- бытовые услуги;

- ветеринары;

- риэлторы и пр.

В каких случаях нельзя применять:

- Если в вашем регионе ЕНВД не установлен для ваших видов деятельности;

- При участии в договоре простого товарищества;

- При наличии более 100 наемных сотрудников;

- При автопарке более 20 единиц;

- С торговой площадью более 150 кв.м.;

- При применении ЕСХН;

- При работе в области медицины или соцобеспечения.

Как рассчитывается:

Для расчета ЕНВД применяется следующая формула:

- БД (базовая доходность) х ФП (физический показатель) х К1 х К2 х 15%

- Налоговая ставка: 15%

- Базовая доходность: устанавливается для каждого вида деятельности в Налоговом кодексе РФ.

- Физический показатель: площадь торгового помещение, количество работников, торговая площадь или площадь стоянки, количество посадочных мест и т.п.

- К1: коэффициент-дефлятор, в в 2021 году равен 2,009.

- К2: региональный коэффициент, его размер можно уточнить в инспекции по месту ведения деятельности на ЕНВД.

Кроме единого налога ИП платит страховые платежи за себя, а также налоги и платежи за всех работников (НДФЛ, взносы в ФСС, ФОМС, ПФР).

Рассмотрим расчет ЕНВД для небольшого магазина

- Базовая доходность для розничной торговли - 1800 руб. за кв.м.

- Физический показатель - площадь магазина: 40 кв.м.

- К1 - 2,009 (в 2021 году)

- К2 - 1 (для Нижнего Новгорода и торговой площади до 70 м2)

- Сумма налога:1800х40х1,915х1х15%=20684руб.

Как перейти:

Подайте уведомление по форме 2-ЕНВД в течение 5 дней с начала ведения деятельности, подпадающей под этот налоговый режим.

2.2. Патент

ПСН - Патентная система налогообложения. Патентная система налогообложения предусмотрена исключительно для предпринимателей с относительно небольшим оборотом, штатом до 15 человек и применяется только в отношении определённых видов деятельности. Предполагает собой получение патента, заменяющего собой уплату налога на получаемые предпринимателем доходы на определённый срок, но не более 12 месяцев.

Стоимость патента не зависит от реально полученного дохода, но выручку все же нужно подсчитывать, чтобы проконтролировать, не превышен ли у вас лимит доходов. Налог, уплачиваемый на патенте, называют профессиональным. Он рассчитывается от базовой доходности по вашему виду деятельности. ПСН можно комбинировать с другими режимами налогообложения.

Кому подходит:

- бытовые услуги;

- парикмахерские;

- фотографы;

- мелкое производство;

- сезонный бизнес;

- краткосрочные проекты;

- новые направления деятельности, вызывающие сомнения в рентабельности.

В каких случаях нельзя применять:

- Наемных работников более 15;

- Годовой доход более 60 млн.;

- В вашем регионе не предусмотрен патент для нужного вида деятельности.

Как рассчитывается:

Для расчета используется следующая формула: БД (базовая доходность) / (12 * К1 * 6%)

- Базовая доходность: для каждого вида деятельности устанавливается устанавливается правительством и региональными властями

- 12: количество месяцев в году

- К1: количество месяцев, на которые вы приобретаете патент

- Ставка профессионального налога: 6%

Кроме профессионального налога индивидуальный предприниматель платит обязательные взносы в ПФР, ФСС и ФОМС за себя и всех своих нанятых работников.

Рассмотрим расчет ПСН для небольшой студии

- Базовая доходность: 100 000 рублей

- Патент покупается на 12 месяцев

- Сумма налога:100000/12х12х6%=11574 руб.

Как перейти:

Подайте заявление по форме N 26.5-1 о переходе на ПСН за 10 дней до начала деятельности, по которой планируете применять этот режим. Учтите, что патент будет действовать только по тем показателям, которые вы указали в заявлении. То есть, если вы, например, открыли парикмахерскую и приобрели патент на год, а через три месяца открыли еще один салон, на него патент уже не будет распространяться. В таком случае либо вторая и все последующие единицы (новые работники, офисы и т.п.) работают на другом режиме, либо нужно оплатить для них отдельный патент. Патентов может быть несколько как по одному виду деятельности, так и по разным.

Если вы утратили право на применение ПСН (превысили лимит доходов, например), перейти на этот режим можно будет только с начала следующего года.

3. Режимы с налогами, зависящими от дохода

Остальные налоговые режимы, доступные ИП, предполагают расчет налогов от суммы полученного дохода. Если вы не уверены в наличии или стабильности доходов, имеет смысл начать с одной из этих систем налогообложения.

3.1. УСН

УСН - Упрощённая система налогообложения. Иногда называют "упрощёнкой".

Поскольку УСН не привязана ни к региону, ни к виду деятельности, ее называют наиболее универсальным режимом для ИП. Суть этой системы в том, что вместо налогов общей системы (НДС, налог на имущество, НДФЛ и пр.) вы платите единый налог. Есть два варианта объектов налогообложения: доходы или доходы минус расходы.

Упрощёнку нельзя совмещать с общим режимом или ЕСХН, но можно применять одновременно с ЕНВД или патентом (по разным видам деятельности).

Кому подходит:

- Для тех, у кого не стабильный доход;

- Для тех кому нельзя применять ЕНВД и патент;

- Для тех, кому не запрещено применение упрощенки (ограничение по доходам, количеству сотрудников и т.д.).

В каких случаях нельзя применять:

- Работа в банковской сфере и на рынке ценных бумаг;

- Для страховых компаний;

- Для пенсионных и инвестиционных фондов;

- В работе ломбардов;

- При выпуске подакцизных товаров;

- Для работы в сфере добычи полезных ископаемых;

- Для игорного бизнеса;

- Частнопрактикующим нотариусам;

- При количестве наемного персонала более 100;

- При стоимости основных средств более 150 000 000 руб.;

- Для предпринимателей с годовым доходом более 150 000 000 руб.

Как рассчитывается:

Есть два вариант расчета единого налога на УСН, в зависимости от объекта налогообложения.

- "Доходы": ставка налога составит 6% от всей суммы доходов. Его имеет смысл выбирать, если у вас немного расходов или их сложно подтвердить документально. Чтобы рассчитать сумму единого налога нужно увеличить всю сумму выручки на 6% и из получившегося результата вычесть сумму страховых взносов за себя (100%) и за работников (50%). Налоговую отчетность подавать не нужно, достаточно вести учет, чтобы отслеживать, соблюдайте ли вы лимит выручки.

- "Доходы минус расходы": ставка единого налога будет 15%. Вам подойдет такой объект, если расходов много и вы можете их обосновать. Для расчета суммы налога нужно от всей полученной выручки отнять сумму документально подтвержденных расходов, умножить полученный результат на 15% и отнять от него сумму всех уплаченных страховых взносов (за себя и за работников). Если по итогам года вы остались в убытке, то при этом объекте налогообложения достаточно заплатить минимальный налог — 1% от валовой выручки. Его сумма уменьшается на уплаченные за год авансовые платежи.

Рассмотрим расчет УСН для небольшого предприятия

- Доходы: 5 000 000 рублей

- Расходы: 2 730 000

- Сумма взносов за себя - 36238 руб.

- Сумма взносов за работников - 172476 руб.

- Сумма налога "Доходы" (6%): 5000000х6% - 36238 - (172476х50%) = 177 524 руб.

- Сумма налога "Доходы минус расходы" (15%): (5000000 - 2730000)х15% - 36238 - (172476х50%) = 218 024 руб.

Кроме единого налога на упрощенке нужно платить все обязательные взносы в ПФР, ФСС и ФОМС за себя и своих работников.

Подайте уведомление при регистрации ИП или в течение 30 дней после нее. Если этот срок пропущен, можно перейти на упрощенку с начала следующего года.

Подготовить уведомление о переходе на УСН автоматически

Заявление для перехода на УСН (форма №26.2-1) в момент регистрации - Создать заявление

3.2. ЕСХН

Единый сельскохозяйственный налог — это узконаправленный спецрежим для производителей сельхозпродукции, а также бизнесменов, оказывающих услуги таким производителям. Для перехода на него доход от деятельности в аграрной сфере должен составлять не менее 70%. Бухгалтерскую отчетность на этом режиме вести не нужно, достаточно книги доходов и расходов.

ЕСХН нельзя применять одновременно с упрощенкой и общим режимом налогообложения.

Кому подойдет:

- производство, продажа и переработка продукции растениеводства,

- животноводческие хозяйства,

- лесное и сельское хозяйства,

- производство и продажа рыбы и других водных биологических ресурсов.

В каких случаях нельзя применять:

- Если доля выручки по не сельскохоозяйственным статьям выше 30%.

Как рассчитать:

Ставка единого налога на ЕСХН составляет 6%. Раньше ставка была фиксированной, но с 2019 года каждый регион может устанавливать свою, а 6% - это максимальная ставка. Так в Кемеровской области фермеры на ЕСХН платят по ставке 3% до 2021 года. В Московской области действует нулевая ставка ЕСХН поэтому налоги платить не нужно, только заполнять и подавать нулевые декларации. Для расчета налога нужно вычесть из суммы выручки понесенные расходы и умножить получившийся результат на налоговую ставку.

Рассмотрим расчет ЕСХН для фермерского хозяйства (для общего случая с 6%).

- Доходы: 2 800 000 рублей

- Расходы: 1 730 000

- (2800000-1730000)*6% = 64200руб.

Кроме единого налога на ЕСХН предприниматель платит обязательные взносы за своих работников.

Как перейти:

Для перехода на ЕСХН нужно подать уведомление по форме № 26.1-1. Сделать этом можно при регистрации ИП или в течение 30 дней после нее. Если этот срок пропущен, можно перейти на налоговый режим с начала следующего года, подав уведомление до конца текущего года.

3.3. ОСНО

По умолчанию все предприниматели работают именно на общей системе, она не привязана ни к виду деятельности, ни к физическим показателям бизнеса. По сравнению с упрощёнными налоговыми режимами, налоговая нагрузка на ОСНО более серьезная, кроме того, этот режим требует грамотного бухгалтерского и налогового учета. Для его применения нет ограничений по виду деятельности, количеству работников, годовому обороту или стоимости основных средств.

Общий режим можно совмещать с патентом или ЕНВД.

Кому подойдет:

- предпринимателям с большим годовым оборотом,

- бизнесу с большим количеством контрагентов-плательщиков НДС,

- предпринимателям, планирующим крупные приобретения и нуждающимся в вычете НДС.

В каких случаях нельзя применять:

В законе нет ограничений по применению общего режима, он не привязан ни к сумме оборотов, ни к количеству работников и другим характеристикам бизнеса. Однако его нецелесообразно применять, если у вас нестабильный или не очень большой доход. Кроме того, для работы на общем режиме придется нанимать бухгалтера, что не всегда оправдано.

Какие налоги и взносы уплачиваются:

- НДС (от 0 до 20% — в зависимости от вида деятельности и товара),

- налог на имущество (от 0 до 2%, в зависимости от категории имущества),

- взносы за себя и работников в ПФР, ФСС и ФОМС,

- НДФЛ. Ставка НДФЛ — 13%, чтобы рассчитать сумму налога нужно от полученного дохода отнять сумму профессионального вычета, налоговых вычетов и уже внесенных авансовых платежей. Профессиональный вычет - это документально подтвержденные расходы, но, если нет возможности их подтвердить, предприниматель вправе вычесть 20% дохода.

Во всех подтверждённых тратах ИП с НДС вы можете предъявить его ФНС к вычету из суммы уплачиваемого вами НДС. НДС вычисляется от полной суммы дохода, а не от разницы между доходами и расходами. Налог на прибыль НДФЛ считается от разницы дохода до вычета НДС и подтверждённых расходов.

Рассмотрим расчет ОСНО с НДС 20%.

- Доходы: 2 800 000 рублей

- Расходы: 1 730 000

- НДС к вычету: 36 000

- (2800000)*20% - 36000 + (2800000-1730000)*0,13% = 663100руб.

Как видите, применять ОСНО целесообразно, если у вас много контрагентов, которые работают с НДС или при больших и стабильных оборотах, которые не позволяют вам выбрать один из упрощённых режимов налогообложения.

Как перейти:

После регистрации ИП вы автоматически работаете на ОСНО, если не подали уведомление о переходе на другой режим. Чтобы перейти со основного режима на какой-то другой нужно подать в налоговую уведомление о применении какого-то другого вида налога.

Стоит ли затевать сезонный бизнес?

Сезонный бизнес является одним из дополнительных видов заработка для многих людей. И речь идет не только о стандартных домиках на берегу моря, рента с которых в летний период обеспечивает владельца средствами на всю зиму. Множество способов заработать здесь и сейчас можно найти в любом регионе в любой сезон.

Виды сезонного бизнеса

Приведем некоторые виды сезонного бизнеса.

| Лето | Быстровозводимые кафе, передвижные пункты продажи прохладительных напитков, мороженого, надувные аттракционы, карусели, прокат велосипедов, роликов, катамаранов, моторных лодок, кондиционеры, пчеловодство |

| Осень | Продажа овощей и фруктов, цветы, шиномонтаж |

| Зима | Прокат лыж, сноубордов, коньков, зимнего снаряжения, обогреватели, услуги поздравлений с новогодними праздниками |

| Весна | Цветы, садовые работы и ландшафтный дизайн, прокат лимузинов, организация свадеб (конец весны, лето, начало осени — пиковые периоды, поэтому бизнес во многом сезонный), шиномонтаж |

Доходен ли сезонный бизнес?

Сезонный бизнес крайне высокодоходен, и при грамотном подходе затраты на его открытие окупаются в тот же сезон. Однако не стоит думать, что, закупив большую партию обогревателей в зиму, непременно разбогатеешь. Без грамотного планирования сезонный бизнес прогорит быстрее, чем обычный, поскольку он обладает своей спецификой.

Какие риски существуют у данного бизнеса?

Некоторые виды сезонного бизнеса довольно рискованны, из-за того что сложно просчитать спрос. Так, дождливое холодное лето оставит без прибыли «продавцов холода». Надо помнить, что сезонный бизнес требует не только своевременной закупки партии какого-то товара. Например, летний бизнес, связанный с кондиционерами, требует еще и большого штата монтажников. Поэтому о том, кто будет работать, надо позаботиться заранее. Причем важно правильно рассчитать количество специалистов, которое может понадобиться. Если кондиционеры будут лежать на складе и их некому будет монтировать, клиенты не будут становиться в очередь, а уйдут к другому продавцу. Обычно сезонники работают по трудовому договору, и, чтобы каждый раз при поиске сотрудника не прибегать к услугам кадровых агентств, нужно поддерживать связь с бывшими работниками, которые хорошо себя зарекомендовали.

Экономьте время на поиске потенциальных клиентов. Повышайте эффективность продаж за счет сегментации и анализа B2B-рынка.

Сезонные виды бизнеса, как и все остальные, делятся на те, что основываются на простой перепродаже чего-либо, и те, которые требуют определенных навыков в производстве продукта. Например, пчеловодство, которое приносит доход с июня по сентябрь, требует от предпринимателя специфических знаний и обстановки. Или, скажем, ландшафтный дизайн, который наиболее популярен в весенние месяцы, требует своей квалификации и сноровки. Это еще один аргумент в пользу того, чтобы искать специалистов заранее, особенно таких, которых сложно найти через кадровиков.

Кому подойдет?

Сезонный бизнес подходит для тех, кто способен быстро менять стратегию, подстраиваться под изменяющиеся обстоятельства и не склонен строить долгосрочные стратегии. Сезонники не готовы годами ждать выхода на точку безубыточности, они не ставят глобальных целей, а действуют согласно правилу «здесь и сейчас». Хотя это верно лишь отчасти.

Ограниченное время для продажи товаров и услуг требует от предпринимателя тщательной подготовки до наступления сезона. Договоры аренды помещений, необходимая инфраструктура, сама продукция или сырье для нее должны быть заказаны за несколько месяцев до вступления в сезон. Начинать предпринимательскую активность в пик совершенно неправильно.

Чем заняться в межсезонье?

Определившись с основным видом сезонного бизнеса, надо подумать и о том, чем заниматься в межсезонье. Затраты на офис и склад все равно придется нести, а приостановить деятельность совсем могут разве что прокатчики катамаранов и лодок. Хотя и для них найдется работа: например, можно заняться прокатом зимнего снаряжения — снегоходов, санок и тюбингов.

Ландшафтные компании часто переквалифицируются в уборочные, и, хотя специфика работы меняется, они сохраняют клиентов, следя за порядком на их территории практически круглогодично.

Межсезонье — отличная пора, чтобы подумать о том, где найти новых клиентов. Проанализировав опыт последнего пика, нужно начинать составлять план на грядущий сезон с учетом всех совершенных ошибок.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Впереди лето, а значит, появятся надувные батуты, велосипеды напрокат и ларьки со сладкой ватой и мороженым. Всё это — сезонный бизнес. Рассказываем, что понадобится, чтобы запустить сезонный бизнес с нуля, и на чём можно сэкономить.

- Автор: Дарья Суслова

- Редактор: Екатерина Лурина

Какие есть виды сезонного бизнеса

Видов сезонного бизнеса много — от передвижной кофейни до бани на колёсах. Подходящий вариант можно найти для любого времени года.

Какой бизнес открыть летом:

- надувные и мобильные аттракционы: батуты, тиры, верёвочные парки;

- установка кондиционеров;

- прокат велосипедов и роликовых коньков;

- передвижные кафе: автокофейни, фуд-траки;

- ларьки и передвижные пункты с мороженым, прохладительными напитками, сладкой ватой;

- прокат лодок, катамаранов, гидроциклов.

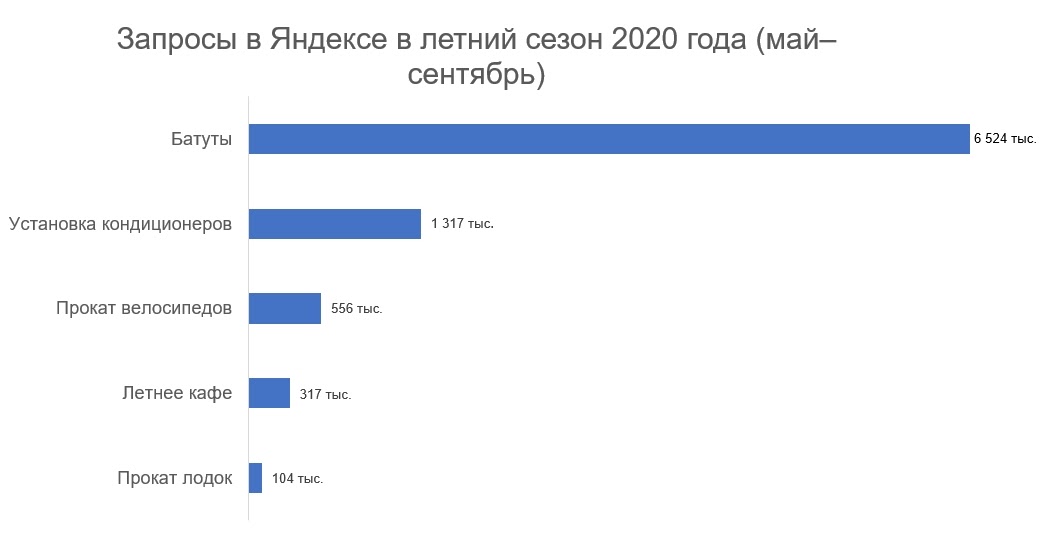

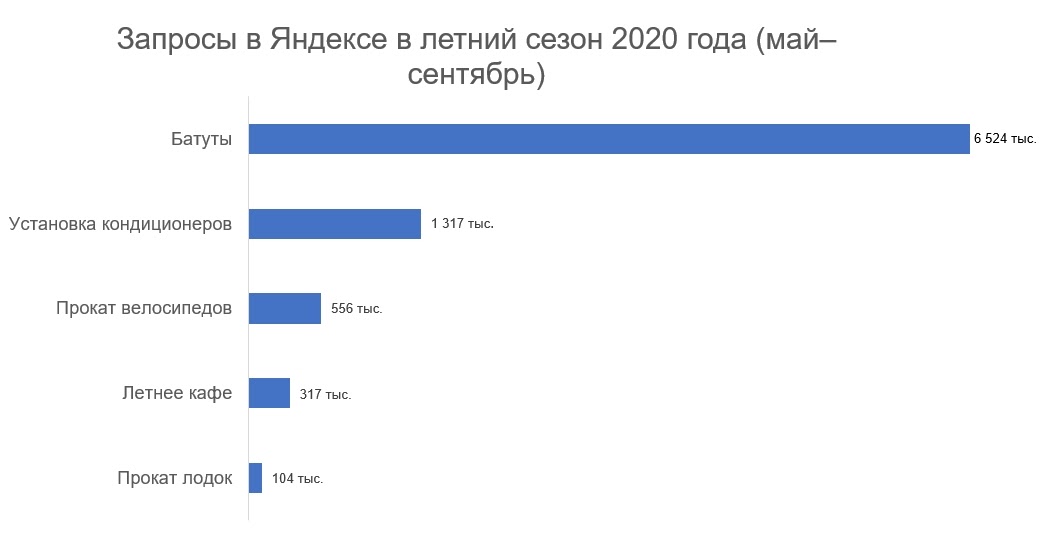

Больше всего в летний сезон пользователей интересовали батуты и кондиционеры. Источник: wordstat.yandex.ru

Больше всего в летний сезон пользователей интересовали батуты и кондиционеры. Источник: wordstat.yandex.ru

Какой бизнес открыть зимой:

- продажа живых и искусственных ёлок;

- продажа пиротехники;

- прокат лыж, сноубордов, коньков, тюбингов;

- прокат новогодних костюмов;

- услуги Деда Мороза и Снегурочки: выезды на дом и онлайн-поздравления;

- передвижные пункты продажи горячих напитков и еды;

- уборка снега и наледи.

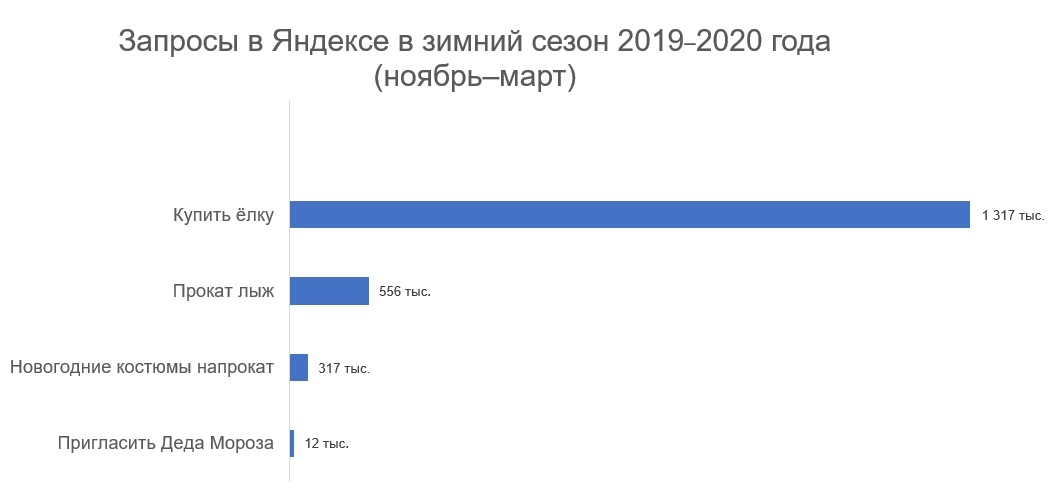

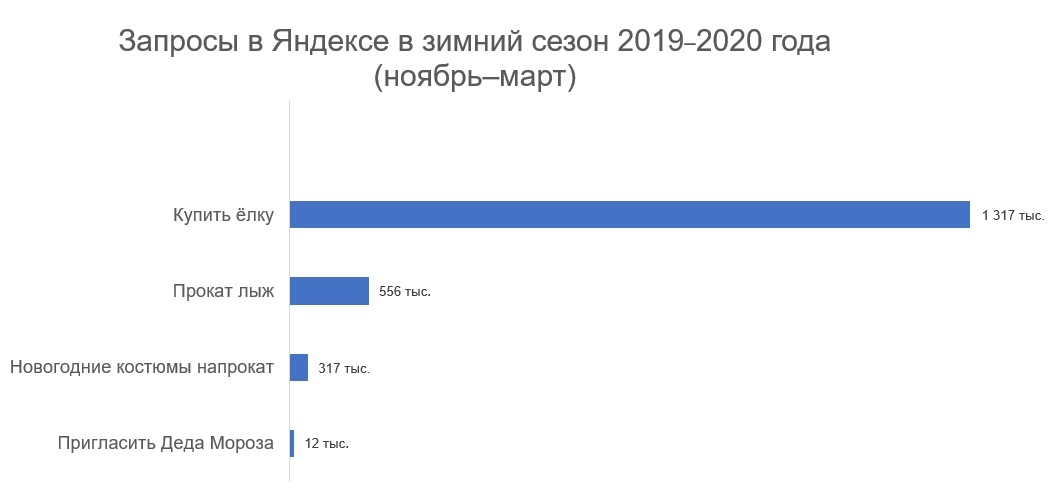

Статистика показывает, что пользователи нечасто интересовались выездами Деда Мороза на дом, но этот сезонный бизнес не требует больших вложений и позволяет заработать в очень короткий срок — за две-три недели. Источник: wordstat.yandex.ru

Статистика показывает, что пользователи нечасто интересовались выездами Деда Мороза на дом, но этот сезонный бизнес не требует больших вложений и позволяет заработать в очень короткий срок — за две-три недели. Источник: wordstat.yandex.ru

Какой бизнес открыть весной/осенью:

- шиномонтаж;

- продажа рассады (весной).

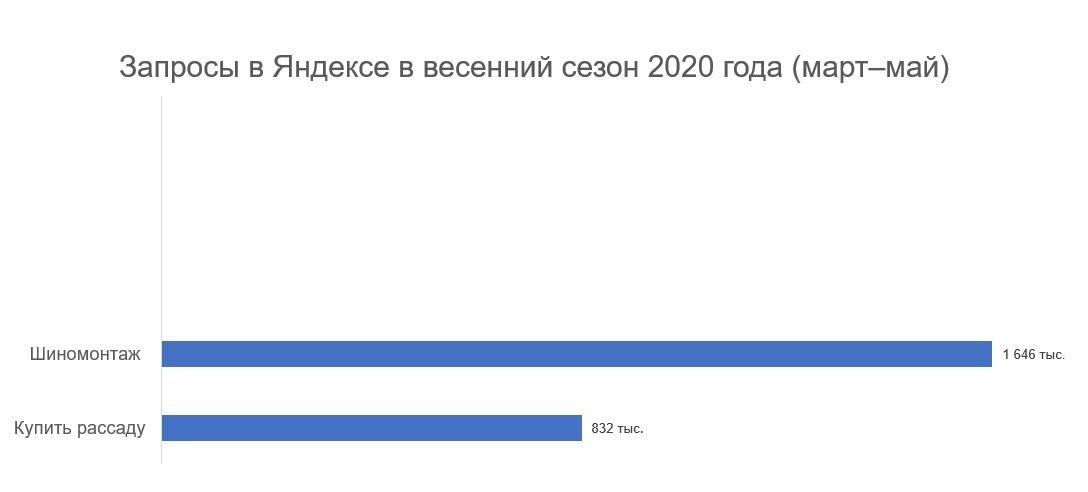

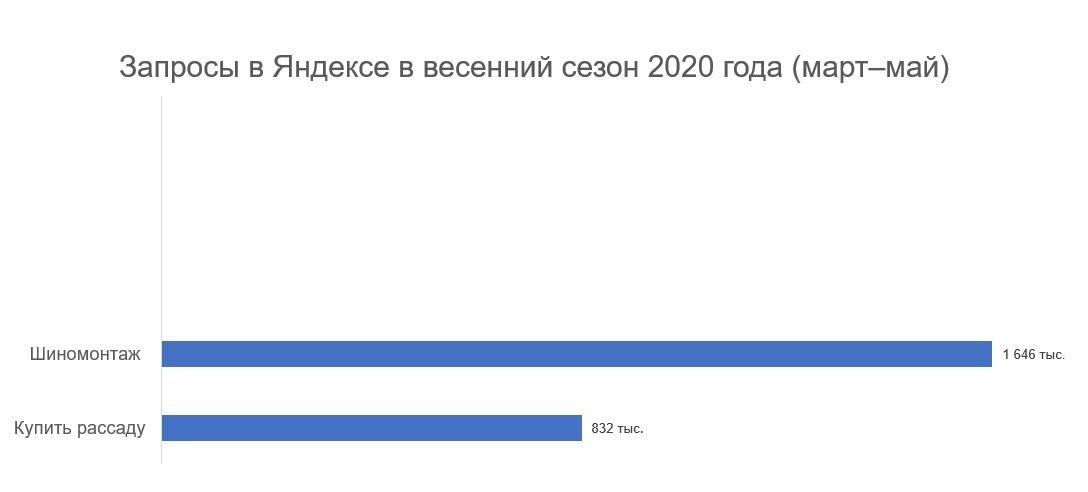

Шиномонтаж и рассада всегда будут пользоваться популярностью весной. Источник: wordstat.yandex.ru

Шиномонтаж и рассада всегда будут пользоваться популярностью весной. Источник: wordstat.yandex.ru

Что понадобится, чтобы открыть сезонный бизнес

Перед тем как открывать бизнес, составьте бизнес-план и посчитайте примерные расходы и доходы.

Чтобы понять, сколько вложений потребуется, учитывайте:

- стоимость регистрации бизнеса: нужно будет заплатить госпошлину;

- стоимость кассового оборудования: кассы, фискального накопителя, пинпада;

- расходы на эквайринг — если собираетесь принимать безналичные платежи;

- налоги: их нужно платить не только в сезон, но и в течение года;

- стоимость аренды помещения;

- стоимость аренды склада, если вам нужно будет хранить инвентарь в несезон;

- стоимость или аренду фургона, если вы открываете передвижное кафе;

- стоимость инвентаря, товаров или продуктов;

- зарплаты сотрудникам, если планируете их нанимать;

- прочие расходы: ремонт, продвижение.

Начальные затраты, необходимые документы и разрешения, оборудование и инвентарь — у каждого вида бизнеса свои требования. Например, чтобы зарабатывать на надувном батуте, мало купить его и поставить в людном месте. Нужно зарегистрировать бизнес, получить санитарно-эпидемиологическое заключение, арендовать землю.

Но есть обязательные условия, которые нужно выполнить всем, кто открывает сезонный бизнес.

- Зарегистрируйте бизнес

С доходов нужно платить налоги, поэтому до начала работы необходимо зарегистрировать свой бизнес в налоговой, иначе можно получить штраф. Есть три варианта:

- Открыть ИП. ИП подойдёт вам, если вы собираетесь продавать товары, оказывать услуги, сдавать вещи или инвентарь в прокат или открыть автокафе с безалкогольной продукцией — торговать алкоголем ИП запрещено. Чтобы зарегистрировать ИП, нужно подать в налоговую необходимые документы и заплатить госпошлину 800 рублей — и в течение трёх дней налоговая вас зарегистрирует. Инструкция, как зарегистрировать ИП.

- Стать самозанятым. Важно: зарегистрироваться в качестве самозанятого может только тот , кто продаёт товары собственного изготовления или сам оказывает услуги. При этом самозанятый не может нанимать сотрудников или зарабатывать больше 2,4 млн рублей в год. Инструкция, как перейти на налог для самозанятых.

- Открыть ООО. Подойдёт для любого вида сезонного бизнеса. Чтобы открыть ООО, нужен уставной капитал, устав, юридический адрес, договор об учреждении, если участников несколько. А ещё ООО должны вести бухгалтерский учёт. Все документы нужно подать в налоговую и заплатить госпошлину 4000 рублей. В течение трёх дней налоговая зарегистрирует ООО. Инструкция, как выбрать налоговый режим для ООО.

Если вы собираетесь продавать алкоголь, придётся открывать ООО: ИП и самозанятым запрещено торговать алкоголем. В остальных случаях быстрее и дешевле открыть ИП.

- Купите или арендуйте кассовое оборудование

По закону предприниматели обязаны использовать онлайн-кассы, чтобы передавать данные о продажах в налоговую, иначе можно получить штраф. Но есть исключения.

Какие ИП могут работать без онлайн-касс:

- Организации и ИП, деятельность которых попадает в список исключений ( п. 2 ст. 2 закона 54-ФЗ ). В сезонном бизнесе это киоски с мороженым, водой и безалкогольными напитками на розлив, продажа кваса из автоцистерн, а также сезонная торговля вразвал овощами.

- До 1 июля 2021 года — ИП без наёмных сотрудников, которые продают товары собственного производства, выполняют работы или оказывают услуги ( ст. 2 закона 54-ФЗ ). После 1 июля они больше не смогут работать без онлайн-касс.

Всем, кого не касаются исключения, понадобится онлайн-касса. Если вы планируете принимать безналичные платежи, выбирайте онлайн-кассу со встроенным эквайрингом или обычную кассу, к которой можно будет подключить пинпад. А с Эвотором вы сможете принимать безналичную оплату смартфоном с помощью сервиса Tap on Phone от Сбера или по QR-коду.

Если вы планируете организовать несколько кассовых зон или торговых точек, покупать каждому продавцу отдельную кассу и терминал для эквайринга не обязательно. Вы можете сэкономить — использовать вместо касс смартфоны сотрудников. Для этого вам понадобится один смарт-терминал и сервис «Мобильный кассир» .

С помощью сервиса смартфоны превратятся в мини-копии кассы: в них появятся данные о товарах и услугах, а также возможность принять оплату любым способом — наличными, картой, смартфоном, часами, по QR-коду. Когда клиент оплатит товар или услугу, ваш сотрудник отправит ему чек на электронную почту или по смс, а если клиенту понадобится бумажный чек — его можно распечатать на онлайн-кассе.

Как это работает:

- Вы покупаете или арендуете онлайн-кассу «Эвотор».

- Устанавливаете на кассу приложение «Мобильный кассир» .

- С помощью приложения связываете Эвотор со смартфонами сотрудников. Всё происходит автоматически через QR-код на экране вашей кассы.

- Показываете сотрудникам, как принимать оплату с помощью смартфона. Это просто — ваши сотрудники быстро разберутся.

Бизнес зарегистрирован, онлайн-касса есть. Можно начинать торговать.

Серия статей о финансовой грамотности. Поможет узнать, как считать деньги в бизнесе — расходы, доходы и вот это всё

Чек-лист

Чтобы открыть сезонный бизнес с нуля:

- Определитесь с видом бизнеса.

- Составьте бизнес-план.

- Зарегистрируйте бизнес: откройте ИП, ООО или станьте самозанятым.

- Купите и зарегистрировать кассовое оборудование . Чтобы сэкономить, можно использовать вместо касс смартфоны сотрудников.

Читайте также:

- Обязана ли компания сдавать промежуточные расчеты по налогу на имущество

- Порядок формирования финансовых результатов учитываемых при налогообложении прибыли

- Удельный вес основных средств для расчета налога на прибыль

- Вычислить налог на прибыль банка втб

- Бухучет и налогообложение для начинающих 1с бухгалтерия