Дорожный налог в приднестровье

Опубликовано: 30.04.2024

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Обзор документа

Письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 14 января 2016 г. № 03-08-13/679 Об устранении двойного налогообложения в отношении российской организации, осуществляющей деятельность на территории Приднестровской Молдавской Республики через свой филиал

В связи с письмом по вопросу устранения двойного налогообложения в отношении российской организации, осуществляющей деятельность на территории Приднестровской Молдавской Республики через свой филиал, Департамент налоговой и таможенно-тарифной политики сообщает следующее.

Пунктом 5 статьи 288 Налогового кодекса Российской Федерации (далее - Кодекс) установлено, что, если налогоплательщик имеет обособленное подразделение за пределами Российской Федерации, налог подлежит уплате в бюджет с учетом особенностей, установленных статьей 311 Кодекса.

Согласно положениям пункта 1 статьи 311 Кодекса доходы, полученные российской организацией от источников за пределами Российской Федерации, учитываются при определении ее налоговой базы. Указанные доходы учитываются в полном объеме с учетом расходов, произведенных как в Российской Федерации, так и за ее пределами.

Пунктом 4 статьи 311 Кодекса предусмотрено, что при наличии обособленных подразделений, расположенных за пределами территории Российской Федерации, уплата налога (авансовых платежей по налогу), а также представление расчетов по налогу и налоговых деклараций осуществляются организацией по месту своего нахождения.

В соответствии с пунктом 3 статьи 311 Кодекса суммы налога, выплаченные в соответствии с законодательством иностранных государств российской организацией, засчитываются при уплате этой организацией налога в Российской Федерации. При этом размер засчитываемых сумм налогов, выплаченных за пределами Российской Федерации, не может превышать сумму налога, подлежащего уплате этой организацией в Российской Федерации.

Зачет производится при условии представления налогоплательщиком документа, подтверждающего уплату (удержание) налога за пределами Российской Федерации: для налогов, уплаченных самой организацией, - заверенного налоговым органом соответствующего иностранного государства, а для налогов, удержанных в соответствии с законодательством иностранных государств или международным договором, налоговыми агентами, - подтверждения налогового агента.

Сумма налога, подлежащего зачету, отражается по строке 240 Листа 02 налоговой декларации по налогу на прибыль организаций (форма по КНД 1151006).

Также Приказом МНС России от 23.12.2003 № БГ-3-23/709@ утверждены форма налоговой декларации о доходах, полученных российской организацией от источников за пределами Российской Федерации, и инструкция по ее заполнению (форма по КНД 1151024). Указанная налоговая декларация представляется налогоплательщиком - российской организацией в налоговый орган по месту постановки на учет в целях зачета в соответствии с налоговым законодательством Российской Федерации сумм налога на прибыль, уплаченных (удержанных) в иностранном государстве.

При определении, подлежат ли налоги, уплаченные за рубежом, зачету в России или нет, следует исходить из того, что зачет может быть предоставлен только по тем налогам, уплаченным в иностранном государстве, которые аналогичны налогу на прибыль организации в Российской Федерации.

Таким образом, если из законодательного акта иностранного государства, которым налог был установлен, и названия налога следует, что налог является по существу аналогичным налогу на прибыль организаций, установленному главой 25 Кодекса, для осуществления процедуры зачета сумм налога, уплаченных российской организацией за пределами Российской Федерации, она должна включить доходы, полученные за пределами Российской Федерации (уменьшенные на соответствующие суммы расходов), в налоговую базу при уплате налога на прибыль в Российской Федерации.

Принимая во внимание вышеизложенное, в соответствии с налоговым законодательством Российской Федерации в целях осуществления зачета налога, уплаченного в иностранном государстве, российской организации следует представить вместе с налоговой декларацией по налогу на прибыль организаций (форма по КНД 1151006) налоговую декларацию о доходах, полученных российской организацией от источников за пределами Российской Федерации (форма по КНД 1151024), и оригинал документа, предусмотренного пунктом 3 статьи 311 Кодекса.

Одновременно сообщаем, что сфера действия Соглашения об избежании двойного налогообложения доходов и имущества и предотвращении уклонения от уплаты налогов от 12.04.1996 (далее - Соглашение) распространяется на территорию Приднестровской Молдавской Республики, являющейся частью Республики Молдова, поскольку в соответствии с подпунктом «а» пункта 1 статьи 3 «Общие определения» для целей Соглашения, если из контекста не вытекает иное, термины «одно Договаривающееся Государство» и «другое Договаривающееся Государство» означают в зависимости от контекста Российскую Федерацию или Республику Молдова.

Таким образом, при зачете налога, уплаченного российской организацией на территории Приднестровья, от осуществления своей деятельности через филиал, расположенный в Приднестровье, документ, подтверждающий факт уплаты налога за пределами Российской Федерации, может быть заверен соответствующим налоговым органом.

| Директор Департамента налоговой и таможенно-тарифной политики | И.В. Трунин |

Обзор документа

Если из законодательного акта иностранного государства, которым налог был установлен, и названия налога следует, что он является по существу аналогичным налогу на прибыль, установленному НК РФ, для зачета сумм, уплаченных российской организацией за пределами России, она должна включить доходы, полученные за рубежом (уменьшенные на соответствующие суммы расходов), в налоговую базу при уплате налога на прибыль в нашей стране.

Разъяснено, что сфера действия Соглашения об избежании двойного налогообложения доходов распространяется на территорию Приднестровской Молдавской Республики, являющейся частью Республики Молдова.

При зачете налога, уплаченного российской организацией на территории Приднестровья, от осуществления своей деятельности через филиал, расположенный в Приднестровье, документ, подтверждающий факт уплаты налога за пределами России, может быть заверен соответствующим налоговым органом.

Looking for the best Australian https://www.createdbycarignan.com/ online casino? Know where to play with our updated guide to online casinos in Australia.

Дорожные сборы

При пересечении государственной границы транспортными средствами, не зарегистрированными в Приднестровской Молдавской Республике, подлежат взысканию:

- сбор за въезд и проезд по автомобильным дорогам ПМР;

- сбор за проезд транспортных средств, общей массой более 18 тонн.

Порядок уплаты дорожных сборов установлен следующими нормативными правовыми актами ПМР:

Сбор за въезд и проезд

Кем уплачивается: физическими и юридическими лицами — пользователями транспортных средств, не зарегистрированных в Приднестровской Молдавской Республике, использующими ее территорию для передвижения транспортных средств, перемещения груза и пассажиров.

Когда уплачивается: при въезде на территорию Приднестровской Молдавской Республики.

Размер сбора: установлен Приложением к Закону ПМР «О дорожном фонде».

Сборы взимаются в любой валюте, котируемой Приднестровским республиканским банком на момент въезда транспортного средства на территорию республики.

Не уплачивается

а) В отношении легковых транспортных средств, состоящих на учете в республике Беларусь или Украине;

б) В отношении всех транспортных средств, состоящих на учете в Республике Молдова или Российской Федерации;

в) Пользователями транспортных средств иностранных государств, выполняющими перевозку грузов гуманитарной помощи населению ПМР и других государств.

При перевозке транспортным средством хотя бы одного наименования груза, не оформленного как гуманитарная (безвозмездная) помощь, сбор уплачивается в общеустановленном порядке.

Также не освобождаются от уплаты сбора пользователи транспортных средств, следующих в обратном направлении с попутным грузом после доставки груза гуманитарной (безвозмездной) помощи; если же возвращаются порожними — сбор не уплачивается.

г) Пользователями транспортных средств иностранных государств, выполняющими международные перевозки грузов и пассажиров, имеющими разрешение, выданное иностранным государствам на проезд по территории ПМР без уплаты сбора.

д) Сотрудниками иностранных дипломатических и приравненных к ним представительств.

е) Иными юридическими и физическими лицами в случаях, определенных законодательством Приднестровской Молдавской Республики.

ж) Также сбор за въезд и проезд не уплачивается при перемещении:

- личного имущества при перемене места жительства;

- оборудования, материалов, экспонатов, выставочных образцов, предназначенных для выставок и ярмарок;

- спортивного инвентаря, транспортных средств, животных и другого имущества, предназначенного для проведения спортивных мероприятий;

- театральных декораций и реквизита, музыкальных инструментов, оборудования для киносъемок, радио и телевизионных передач;

- тел и праха умерших.

Действие подпунктов «3», «4», «5» настоящего пункта распространяется на товары и грузы, подлежащие возврату в страну собственника груза, или когда товар перевозится транзитом.

При перевозке опасных грузов размер сборов увеличивается на 200% (двести процентов). Перечень опасных грузов указан в Приложении № 14 Приказа № 76/114 «Об утверждении Инструкции о порядке взимания сборов за въезд и проезд по автомобильным дорогам республики транспортных средств, не зарегистрированных в республике» от 11 апреля 2013 года

Сбор за проезд транспортных средств, общей массой более 18 тонн

Кем уплачивается: физическими и юридическими лицами, использующими автомобильные дороги Приднестровской Молдавской Республики для передвижения по ним транспортных средств:

- не зарегистрированных в Приднестровской Молдавской Республике,

- общая масса которых, включая массу транспортного средства и его грузоподъемность в соответствии с технической документацией, превышает 18 тонн (независимо от массы перемещаемого груза).

Когда уплачивается: при въезде на территорию Приднестровской Молдавской Республики.

Размер сбора: установлен Законом ПМР «О дорожном фонде» по следующим видам сбора и ставкам:

- одноразовый проезд — 15 РУ;

- сбор за проезд в течение 30 дней — 20 РУ;

- сбор за проезд в течение 1 года — 150 РУ.

С 1 апреля 2021 года для исчисления суммы сбора за проезд по автомобильным дорогам Приднестровской Молдавской Республики транспортных средств общей массой более 18 тонн, не зарегистрированных в ПМР, применяется расчетный уровень в размере 21,146 рубля ПМР.

Не уплачивается: в отношении транспортных средств, следующих в таможенном режиме «транзит» через территорию ПМР.

! При выявлении во время выезда транспортного средства с территории ПМР фактов неуплаты или неполной уплаты сборов, производится доначисление и взимание причитающейся суммы сборов в размере установленных ставок.

Можно ли радоваться новому налогу? С 1 января 2021-ого года автовладельцы Беларуси вздохнули свободно: согласно дополнению 28-1 к Налоговому кодексу РБ в стране появился транспортный налог взамен благополучно почившей дорожной пошлины, которую последовательно игнорировало большинство белорусов с 2013-ого года. В чем его особенность и для чего он вообще нужен? Где и как можно оплатить этот налог, пошлину, или плату за участие, в 2021 году в Беларуси? Обо всем этом — в подробном материале ниже.

Что такое транспортный налог и зачем он нужен?

Еще в 2016-ом году на трое белорусов приходился как минимум 1 личный автомобиль. Примените эту нехитрую статистическую выкладку к общему количеству населения страны — и поймете, что ежедневно дорожные просторы Беларуси бороздят около 3 миллионов единиц автомобилей. И это принимаются в расчет только личные авто — к полученной цифре можно смело добавлять и те транспортные средства, которые числятся на балансе у различных предприятий.

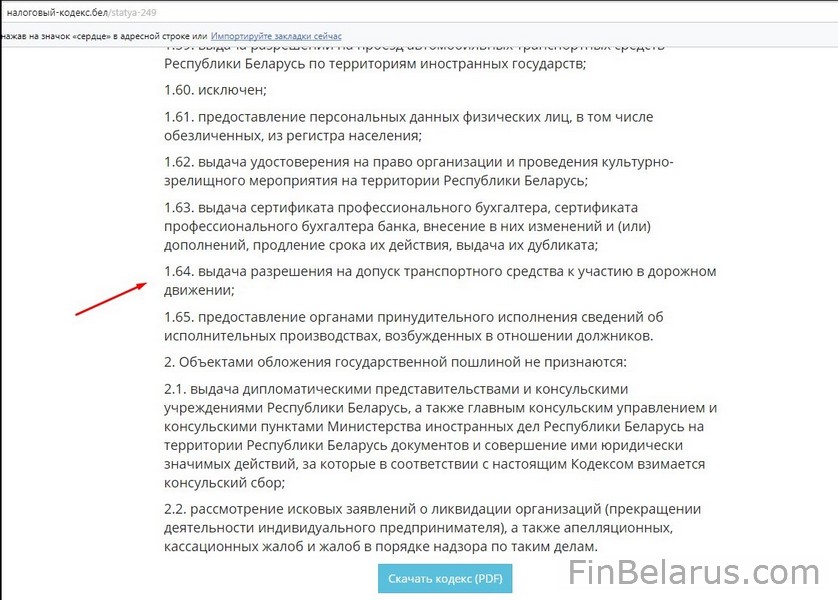

Конечно, такой интенсивный трафик наносит непоправимый урон имеющимся дорогам, и правительство Беларуси как раз и попыталось решить этот вопрос введением вышеупомянутой государственной пошлины. Юридически она закреплена в Налоговом кодексе РБ в 249-ой статье – читайте пункт 1.64. Вырученные средства направляются в республиканский и местный бюджеты на строительство новых дорог и ремонт уже существующих.

Сам документ хранится на национальном интернет-портале: вы в любой момент можете с ним ознакомиться.

Да, с точки зрения законодательства, так называемый транспортный налог, или дорожный сбор — это упрощенное и распространенное обозначение «выдачи разрешения на допуск транспортного средства к участию в дорожном движении».

Только после того, как вы уплатили пошлину, ваш автомобиль допускается к прохождению техосмотра. Именно эта привязка и вызвала возмущение у многих автовладельцев, для которых одновременная выплата нового налога и стоимости техосмотра стала ощутимым ударом по семейному бюджету.

С 1 января 2021 года — новый транспортный налог

Точнее, налог старый, но законодатели решили в корне изменить порядок его взыскания и параллельно изменили размер — согласно главе 28-1 Налогового кодекса РБ. Теперь платить его нужно всем владельцам автомобилей, независимо от того, используют ли они транспортное средство или же круглый год держат в гараже. Не нужно платить за:

- угнанное авто;

- электромобиль (не гибриды!);

- автомобиль, выпущенный не позднее 1991-ого года.

Также не придется платить тем автовладельцам, которые уже сняли свой автомобиль с учета либо сделают это до 1 июля 2021 года. Это связано с переходом на новую систему взыскания налога.

Сколько надо платить (таблица)

Один из главных нюансов — это вес автомобиля.

Также в расчет принимается общая масса авто. Есть 6 общепринятых категорий:

- до 1,5 тонн;

- от 1,5 до 1,75 тонн;

- от 1,75 до 2 тонн;

- от 2 до 2,25 тонн;

- от 2,25 до 3 тонн;

- свыше 3 тонн.

Ставки транспортного налога

Они прописаны в приложении 27 к Закону Республики Беларусь №72-3 «Об изменении налогового кодекса» от 29 декабря 2020 года.

Платить нужно раз в год. В текущем 2021-ом году — не позднее 15 декабря в размере 29 рублей (1 базовая величина). Это так называемый авансовый платеж, остаток нужно будет внести уже в следующем году — не позднее 15 ноября.

Кстати, пока не забыл. В Беларуси очень мало сайтов и телеграм-каналов, посвященных Финансам. Наш канал @FinBel в числе.

Мы публикуем интересные материалы про все, что связано с деньгами в Беларуси: инвестиции, недвижимость, бизнес, ИП, налоги и немного бухгалтерии, финансовые лайфхаки. Все статьи основаны на личном опыте авторов.

Подписывайтесь, чтобы потом не искать - @FinBel

Если вы уже оплачивали дорожный налог в прошлом году, то ничего доплачивать вам не надо: ваш допуск действует на весь период, что в нем прописан. Если же его действие заканчивается, например, в мае или июне, то за 2021-ый год нужно будет внести оплату за оставшиеся в году месяцы — 7 и 6 соответственно. Налоговая инспекция будет направлять извещения на оплату, так что забыть или запутаться точно не получится.

Самые актуальные ставки по всем существующим категориям для максимального удобства мы отразили в развернутой таблице.

Таблица широкая, на смартфонах протягивайте ее влево для полной просмотра.

| Ставки для физических лиц: | Ставки для юридических лиц: | ||

| Максимально разрешенная масса | Цена за год, BYN | Максимально разрешенная масса | Цена за год, BYN |

| Автобус с числом посадочных мест | |||

| до 20 включительно | 244 | 278 | |

| от 21 до 40 включительно | 345 | 394 | |

| свыше 40 | 447 | 510 | |

| Легковой автомобиль | |||

| не более 1,5 тонны | 61 | не более 1 тонны | 162 |

| более 1,5 тонны, но не более 1,75 тонн | 81 | более 1 тонны, но не более 2 тонн | 209 |

| более 1,75 тонн, но не более 2 тонн | 102 | более 2 тонн, но не более 3 тонн | 255 |

| более 2 тонн, но не более 2,25 тонн | 122 | более 3 тонн | 325 |

| более 2,25, но не более 2,5 тонн | 142 | ||

| более 2,5, но не более 3 тонн | 162 | ||

| более 3 тонн | 223 | более 3 тонн | |

| Прицеп не более 0,75 тонны | 41 | 116 | |

| Прицеп более 0,75 тонны | 223 | 278 | |

| Прицеп-дача (караван) | 41 | 116 | |

| Грузовой автомобиль | |||

| не более 2,5 тонны | 162 | 278 | |

| более 2,5 тонны, но не более 3,5 тонны | 345 | 394 | |

| более 3,5 тонны, но не более 12 тонн | 447 | 510 | |

| более 12 тонн | 508 | 580 | |

| Прочее | |||

| Мотоцикл | 41 | 70 | |

| Седельный тягач | 406 | независимо от разрешенной максимальной массы | 464 |

Есть ли льготы?

50% от стоимости «дорожного налога» оплачивают:

- люди с 1 и 2 группами инвалидности;

- пенсионеры по возрасту;

- ветераны ВОВ.

Для инвалидов 3-ей группы полагается льгота в 25%. Также могут получить льготу и люди, что попали в трудную жизненную ситуацию. Это согласовывается местные Советами депутатов.

Способы оплаты

Если вы физическое лицо, то можете оплатить транспортный налог в любом банке или почтовом отделении. Отметим, что даже если вы зарегистрированы как индивидуальный предприниматель, вы все равно пользуетесь для оплаты тарифами для физических лиц.

А вот оплата налога юридическими лицами (организации) возможна только в банке.

Шины, диски, акккумуляторы, акустика, моторные масла и другие товары для авто в каталоге 21века с бесплатной доставкой по Беларуси. Как покупать, экономить и другие нюансы покупок в 21веке — читайте в статье.

Хит продаж на Алиэкпресс до 5$: FM-трансмиттер с дисплеем + два USB, AUX, MP3.

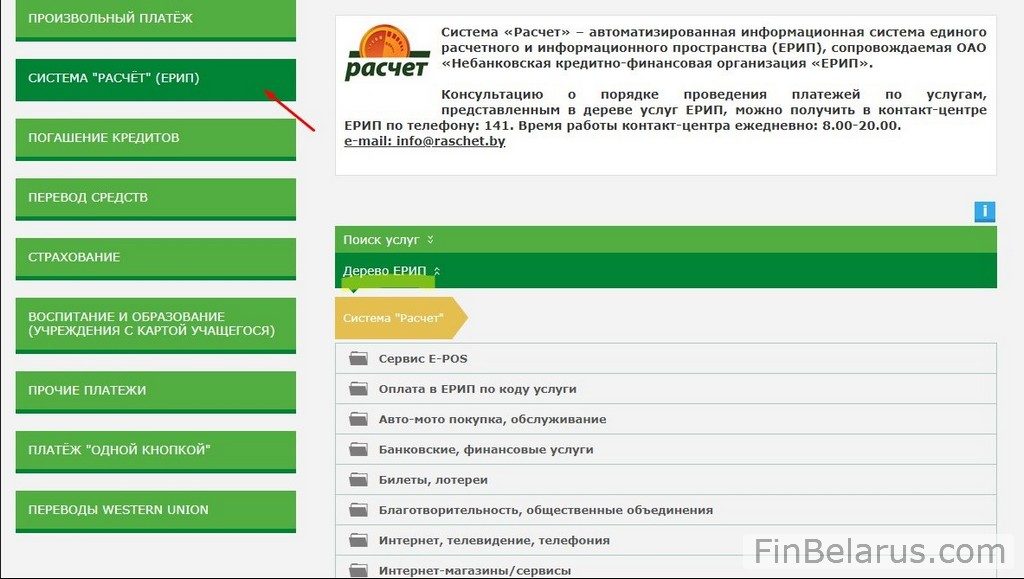

Как заплатить через ЕРИП?

Продемонстрируем, как происходит оплата транспортного налога через ЕРИП. Использовать для этого можно как обычный инфокиоск, подключенный к Системе (РАСЧЕТ), так и любой интернет-банкинг, которым вы пользуетесь.

В нашем случае это будет программный продукт «Беларусбанка», но разницы нет никакой – «Дерево ЕРИП» имеет универсальную структуру и везде выглядит одинаково.

1. В главной ветке услуг открываем раздел «Прочие платежи».

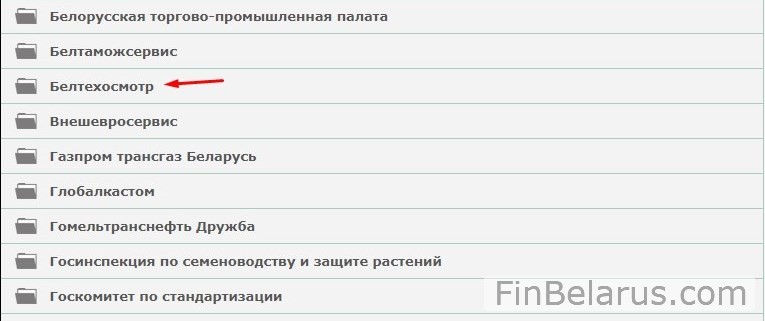

2. Выбираем «Белтехосмотр».

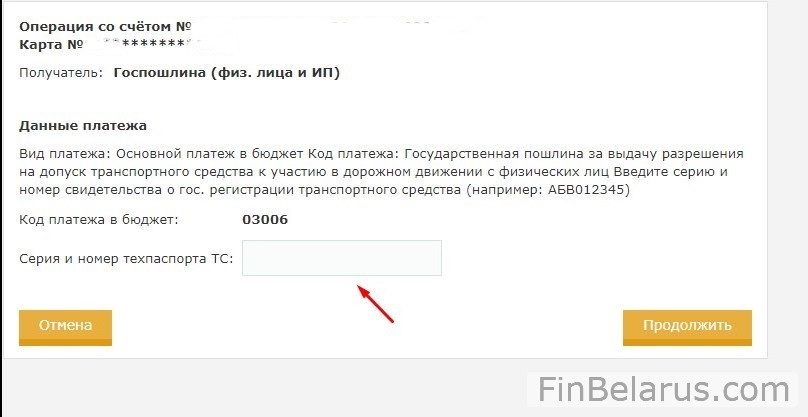

3. Нажимаем на раздел «Госпошлина» (представлено и для физических, и для юридических лиц).

4. Для оплаты понадобится серия и номер техпаспорта транспортного средства.

После проведения оплаты можно сохранить электронный чек и распечатать его — он и будет служить официальным документом, подтверждающим вашу оплату транспортного налога. Впрочем, делать это и хранить чек вовсе необязательно — вся информация о платеже остается в базе ЕРИП, и работники «Белтехосмотра» без труда отыщут нужные сведения по номеру операции.

Важно: не путайте транспортный налог с оплатой за непосредственно проведенный техосмотр.

Что будет, если не платить?

Если раньше водители включали режим невозмутимого игнора и садились за руль, даже несмотря на то, что штрафы за отсутствие техосмотра в Беларуси были немаленькие, то теперь — при отвязке транспортного налога от прохождения диагностики — им грозит начисление пени за неуплату, а также возбуждение административного процесса с последующим наложением ареста на автомобиль.

Заключение

Наконец-то транспортный налог перестал быть камнем преткновения между властями и автовладельцами. Аргументы обеих сторон были предельно понятны и справедливы, и хорошо, что удалось грамотно «упаковать» их в юридические формулировки и представить в виде соответствующих положений. Очереди на СТО в первые дни января подтверждают, что автовладельцы приняли новые правила игры с воодушевлением. Рекомендуем и вам пройти техосмотр, если уже нужно, оплатить транспортный налог за пользование дорогами, если вы этого еще не сделали — и получать от езды по Беларуси истинный комфорт и наслаждение.

| Объёкт налогооблажения | Единица измерения | Ставка сборов, леев |

| Мотоциклы с объёмом двигателя: |

| до 500 куб.см включительно | единица | 300 |

| свыше 500 куб.см | единица | 600 |

| Легковые автомобили, автомобили специального назначения на шасси легковых автомобилей с объемом двигателя: |

| до 2000 куб.см включительно | куб.см | 0.60 |

| от 2001 до 3000 куб.см включительно | куб.см | 0.90 |

| от 3001 до 4000 куб.см включительно | куб.см | 1.20 |

| от 4001 до 5000 куб.см включительно | куб.см | 1.50 |

| свыше 5000 куб.см. | куб.см. | 1.80 |

| Полуприцепы грузоподъемностью, указанной в свидетельстве о регистрации: |

| прицепы | тонна | 270 |

| до 20 т включительно | тонна | 225 |

| свыше 20 т | еденица | 4500 |

| Тягачи, тракторы | единица | 2250 |

| Грузовые автомобили, автомобили специального назначения на шасси грузовых автомобилей, любые другие самодвижущиеся автомобили общей массой, указанной в свидетельстве о регистрации: |

| до 1,6 т включительно | еденица | 1200 |

| от 1,6 до 5 т включительно | еденица | 2250 |

| от 5 до 10 т включительно | еденица | 3000 |

| свыше 10 т | еденица | 4500 |

| Автобусы вместимостью * : |

| до 11 мест | единица | 2925 |

| от 12 до 17 мест включительно | единица | 3600 |

| от 18 до 24 мест включительно | единица | 4275 |

| от 25 до 40 мест включительно | единица | 4725 |

| свыше 40 мест | единица | 5400 |

* По автобусам количество мест определяется без учёта места водителя.

| Размер дорожных сборов для легковых машин на: |

| 7 дней | 4 евро |

| 15 дней | 8 евро |

| 30 дней | 16 евро |

| 90 дней | 45 евро |

| 180 дней | 85 евро |

|

Виньетки можно приобрести: В Кишиневе по адресу : Дачия 49/6 (напротив ботанического сада ) ; Виньетка может быть оформлена на почти тысяче платежных терминалов, расположенных по территории страны, ежедневно в любое время. Посредством этих действий можно избежать очередей в банковских офисах по оплате виньетки. Начиная с 20 февраля 2017 года, виньетка может быть оформлена и онлайн на портале www.vinieta.gov.md или www.evinieta.gov.md .

При уплате виньетки компетентный орган выдает сертификат, подтверждающий уплату данного сбора.

► Экологический сбор. При каждом въезде в Республику Молдова с транспортных средств, зарегистрированных в других государствах, взимается "экологический сбор". Сумма сбора зависит от времени нахождения внутри страны. Это означает, что если в течении оплаченного срока действия вы выезжаете из страны и затем въезжаете вновь, то "экологический сбор" придётся оплатить ещё раз. Квитанцию об оплате "экологического сбора" лучше сохранять до выезда из страны. Иначе при выезде могут ещё раз заставить его оплачивать. Размер "экологического сбора" при нахождении в стране меньше 15 суток составляет 25 леев, больше 15 суток — 50 леев.  Дорожное движение в Минске. Фото: belmir.by С 1 января 2021 года в Беларуси упраздняется так называемый дорожный сбор – госпошлина за выдачу разрешения на допуск транспортных средств к участию в дорожном движении. Вместо него вводится транспортный налог. Это предусматривает новая редакция Налогового кодекса, текст которой опубликован на Национальном правовом портале. Кто должен платитьПлательщиками транспортного налога являются как организации, так и физлица, в том числе зарегистрированные в качестве ИП, а в случае, когда транспортное средство отдано в лизинг, – лизингополучатель. Объектом налогообложения признаются транспортные средства, зарегистрированные за физлицами и организациями в ГАИ МВД Беларуси. Транспортный налог подлежит уплате физлицами и организациями за каждое транспортное средство вне зависимости от участия его в дорожном движении. Сколько платит физлицоРазмер ставки транспортного налога зависит от разрешенной максимальной массы, вместимости либо определяется за одну единицу транспортного средства.

Сколько платит организацияОпять же, размер ставки транспортного налога зависит от разрешенной максимальной массы, вместимости либо определяется за одну единицу транспортного средства.

Автомобили на дороге в Минске. Фото: belmir.by Когда нужно платитьФизлицам транспортный налог будет исчисляться налоговым органом. Уплата производится за истекший календарный год на основании извещения налогового органа, вручаемого плательщику не позднее 1 сентября. Срок уплаты – 15 ноября года, следующего за истекшим. Организации за первый–третий кварталы текущего налогового периода уплачивают авансовые платежи в размере одной четвертой суммы транспортного налога, исчисленной исходя из ставки транспортного налога и наличия транспортных средств:

Налоговая декларация по транспортному налогу представляется организациями не позднее 20 февраля года, следующего за истекшим налоговым периодом. Уплата авансовых платежей производится не позднее 22-го числа третьего месяца квартала, за который исчисляется авансовый платеж. Доплата транспортного налога по итогам налогового периода производится не позднее 22 февраля года, следующего за текущим налоговым периодом. В случае, если суммы уплаченных авансовых платежей превышают сумму исчисленного транспортного налога за налоговый период, излишне уплаченные суммы транспортного налога подлежат зачету либо возврату. Кто не должен платитьПлательщиками транспортного налога не признаются:

Объектом налогообложения не признаются также транспортные средства:

У кого есть льготыСумма транспортного налога уменьшается на 50 % в отношении транспортных средств, зарегистрированных за:

Сумма транспортного налога уменьшается на 25 % в отношении транспортных средств, зарегистрированных за:

При этом данные льготы предоставляются при условии наличия у плательщика действительного водительского удостоверения соответствующей категории. Полное или частичное освобождение от уплаты транспортного налога по транспортным средствам, не используемым в предпринимательской деятельности, вправе получить также физлица, находящиеся в трудной жизненной ситуации. Такое освобождение предоставляется местными Советами депутатов или по их поручению исполнительными и распорядительными органами. Важные нюансы в 2021 годуФизлицами, уплатившими до 1 января 2021 года госпошлину и получившими разрешение на допуск транспортного средства к участию в дорожном движении, транспортный налог будет уплачиваться пропорционально количеству месяцев, следующих за месяцем, в котором истек срок действия такого разрешения. Физлица, не получившие по состоянию на 1 января 2021 года разрешение на допуск транспортного средства к участию в дорожном движении, обязаны уплатить не позднее 15 декабря 2021 года авансовый платеж в размере одной базовой величины, а в отношении прицепа, прицепа-дачи (каравана) и мотоцикла – в размере 20 рублей за каждый объект налогообложения. Извещение на такие платежи будет направлено налоговым органом не позднее 1 ноября 2021 года. Доплату транспортного налога за 2021 год потребуется произвести не позднее 15 ноября 2022 года на основании извещения налогового органа, вручаемого не позднее 1 сентября 2022 года. Читайте также:

|