Документ поставлен в очередь на отправку налоговая что делать

Опубликовано: 22.09.2024

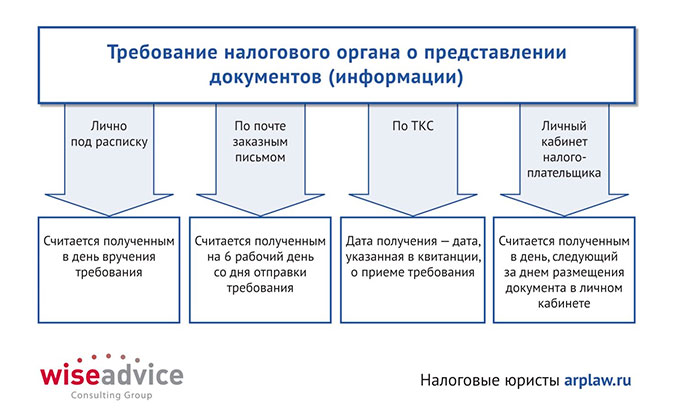

Способы направления требования

Налоговому органу предоставлена возможность передачи документов по его усмотрению следующими способами (п.4 ст. 31 НК РФ):

- вручение непосредственно под расписку лицу, которому они адресованы, или его представителю;

- направление по почте заказным письмом. Считается полученным на шестой рабочий день со дня отправки заказного письма (п. 6 ст. 6.1 НК РФ);

- передача в электронной форме по телекоммуникационным каналам связи (ТКС) через оператора электронного документооборота. Датой получения считается дата, указанная в квитанции о приеме (п.п. 6, 12, 13 Порядка, утвержденного приказом ФНС России от 17.02.2011 № ММВ-7-2/168);

- передача через личный кабинет налогоплательщика (действует с 01.01.2015, Федеральный закон от 04.11.2014 № 347-ФЗ). Датой его получения считается день, следующий за днем размещения документа в личном кабинете налогоплательщика (абз. 4 п. 4 ст. 31 НК РФ).

Нюансы направления требования по ТКС.

Порядок направления требования о представлении документов (информации) в электронном виде по ТКС утвержден приказом ФНС России от 17.02.2011 № ММВ-7-2/168@ (далее — Порядок).

Требование о представлении документов, направленное в электронном виде по ТКС, считается принятым налогоплательщиком, если налоговому органу поступила квитанция о приеме, подписанная усиленной квалифицированной электронной подписью (электронной цифровой подписью) налогоплательщика. Напоминаем, что датой получения требования считается дата, указанная в квитанции о приеме (п.п. 6, 12, 13 Порядка).

Если не представить квитанцию в срок, налоговый орган в течение 10 рабочих дней со дня истечения шестидневного срока вправе приостановить операции по счетам в банке и переводам его электронных денежных средств (пп. 2 п. 3 ст. 76 НК РФ, Письмо Минфина РФ от 21.04.2015 № 03-02-08/22548).

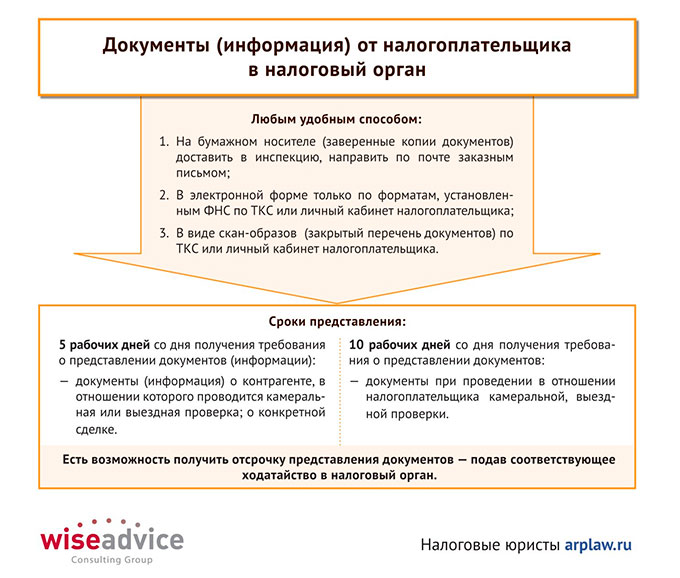

Способы предоставления документов

Истребуемые документы (информация) могут быть представлены в налоговый орган следующими способами (п. 2 ст. 93 и абз. 3 п. 5 ст. 93.1 НК РФ):

- лично или через представителя,

- направлены по почте заказным письмом;

- по телекоммуникационным каналам связи или через личный кабинет налогоплательщика в порядке, установленном ФНС России.

Способ представления истребуемых документов (информации) определяется налогоплательщиком самостоятельно в рамках НК РФ (письмо ФНС России от 25.11.2014 N ЕД-4-2/24315).

НК РФ установлены следующие формы представления истребуемых документов:

- на бумажном носителе в виде заверенных проверяемым лицом копий;

- в электронной форме по установленным ФНС России форматам.

Представление документов на бумажном носителе производится в виде заверенных проверяемым лицом копий. Заверенная копия документа — это копия, на которой в соответствии с установленным порядком проставлены реквизиты, обеспечивающие ее юридическую значимость (п. 25 ГОСТ Р 7.0.8-2013). При заверении соответствия копии документа ниже реквизита «Подпись» необходимо проставить (п. 3.26 ГОСТ Р 6.30-2003):

- заверительную надпись «Верно»;

- должность лица, заверившего копию;

- личную подпись;

- расшифровку подписи (инициалы, фамилию);

- дату заверения.

А вот заверять надпись на копии печатью необязательно, даже если организация не отказалась от ее использования (Письмо ФНС от 5 августа 2015 г. № БС-4-17/13706@). Также не требуется нотариально удостоверять копии документов (п. 2 ст. 93 НК).

Согласно позиции Минфина и ФНС при представлении в налоговый орган многостраничного документа необходимо отдельно заверять каждую страницу такого документа либо прошить все страницы, пронумеровать их и заверить всю подшивку. При этом объем подшивки не должен превышать 150 листов (Письма Минфина от 29.10. 2015 № 03-02-РЗ/62336, ФНС от 13.09.2012 г. № АС-4-2/15309@). При этом прошивать вместе разные документы и заверять всю пачку не следует (Письма Минфина от 29.10.2014 № 03-02-07/1/54849, ФНС 02.10.2012 г. № АС-4-2/16459).

Подготовленные для налогового органа документы необходимо сопроводить письмом в двух экземплярах с описью представляемых документов. На своем экземпляре сопроводительного письма (описи) необходимо поставить отметку налогового органа о принятии документов для получения письменного доказательства предоставления документов инспекции.

Особенности представление документов в электронной форме

Порядок представления документов по требованию налогового органа в электронном виде по телекоммуникационным каналам связи (ТКС) утвержден приказом ФНС России от 17.02.2011 № ММВ-7-2/168@.

Представление документов в электронной форме допускается только тогда, когда они составлены по форматам, установленным ФНС России.

Обращаем внимание, что в настоящее время ФНС России установлены форматы следующих документов:

- счет-фактура, журнал учета полученных и выставленных счетов-фактур, книги покупок и книги продаж, в том числе дополнительные листы к ним (приказ ФНС России от 04.03.2015 № ММВ-7-6/93@);

- документ о передаче результатов работ (документ об оказании услуг) (приказ ФНС России от 30.11.2015 № ММВ-7-10/552@;

- документ о передаче товаров при торговых операциях (приказ ФНС России от 30.11.2015 № ММВ-7-10/551@);

- опись документов, направляемых в налоговый орган в электронном виде по ТКС (приказ ФНС России от 29.06.2012 № ММВ-7-6/465@).

Приказами ФНС России от 24.03.2016 № ММВ-7-15/155@ и от 13.04.2016 № ММВ-7-15/189@ утверждены новые форматы:

- счета-фактуры и документа об отгрузке и об изменении стоимости товаров (выполнении работ), передаче имущественных прав (документа об оказании услуг), включающего в себя счет-фактуру, применяемого при расчетах по НДС и (или) при оформлении фактов хозяйственной жизни;

- корректировочного счета-фактуры и документа об изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, включающего в себя корректировочный счет-фактуру, применяемого при расчетах по налогу на добавленную стоимость и (или) при подтверждении факта изменения стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

С 02.06.2016 года исключена возможность выбора налогоплательщиком способа представления документов, составленных в электронной форме по форматам, установленным ФНС России.

Представление таких документов осуществляется только по ТКС или через личный кабинет налогоплательщика (абз. 3 п. 2 ст. 93 НК РФ в ред. Федерального закона от 01.05.2016 № 130-ФЗ).

Представление документов в виде сканированных копий

В настоящее время возможность представления документов в виде сканированных копий установлена не для всех документов. В виде скан-образов допускается представлять только:

- договоры (соглашения, контракт), в том числе дополнений (изменений);

- спецификации (калькуляции, расчета) цены (стоимости);

- акта приемки-сдачи работ (услуг);

- счета-фактуры, в том числе корректировочного;

- товарно-транспортной накладной;

- товарной накладной (ТОРГ-12);

- грузовой таможенной декларации/транзитной декларации, в том числе добавочных листов к ним;

- отчет о выполненных НИОКР.

Указанный перечень документов является исчерпывающим, непоименованные документы можно представить в налоговый орган только в виде бумажных копий (письма ФНС от 09.02.2016 № ЕД-4-2/1984@, от 23.11.2015 № ЕД-4-2/20421).

Истребуемые документы, составленные на бумажном носителе, могут быть представлены в налоговый орган в электронной форме в виде электронных образов документов (документов на бумажном носителе, преобразованных в электронную форму путем сканирования с сохранением их реквизитов) по форматам, установленным ФНС России (абз. 4 п. 2 ст. 93 НК РФ в ред. Федерального закона от 01.05.2016 № 130-ФЗ).

Обращаем внимание, что при представлении истребуемых документов в налоговый орган в электронной форме по ТКС, они должны быть заверены усиленной квалифицированной электронной подписью проверяемого лица или усиленной квалифицированной электронной подписью его представителя (абз. 5 п. 2 ст. 93 НК РФ).

В заключение

В настоящее время наблюдается ужесточение налогового контроля. Данный факт подтверждает и официальная отчетность налоговых органов. Так, несмотря на то, что по информации ФНС России в 2015 году число выездных налоговых проверок снизилось на 14% (с 35,8 тысяч до 30,6 тысяч), эффективность одной выездной проверки за год выросла на 8% и составила почти 9 млн. руб., а уровень взыскания доначисленных сумм возрос до 60%.

Хочется обратить особое внимание на то, что именно с истребования документов (информации) начинается налоговый контроль за деятельностью налогоплательщика и очень важно с самого начала выстроить верную тактику поведения. Поэтому, как показывает практика, чем раньше организация обращается к профессионалам для сопровождения налоговой проверки, тем успешнее получается отстоять законные права и интересы компании.

В заключение хотелось бы отметить, что нюансов по истребованию документов (информации) в рамках налогового контроля очень много, данной статье охвачена только небольшая их часть. В следующих наших статьях рассмотрим не менее важные моменты, связанные с требованиями налогового органа (повторное представление документов, ответственность и возможность ее смягчения и пр.).

- Что означает статус

- Что делать в проблемной ситуации

- Почему заявление не отображается в Личном кабинете на Госуслугах

- Отзывы

- Заключение

Что означает статус

Статус, сообщающий о постановлении заявления в очередь на отправку, появляется после заполнения анкеты пользователем и подтверждения ее соответствия. Когда ведомство примет документ в обработку, информация об этом высветится в личном кабинете.

Что делать в проблемной ситуации

Если после отправки заявления появляется сообщение, указывающее на то, что оно было поставлено в очередь, волноваться не стоит. В подобной ситуации рекомендуется выждать несколько часов. Возможно, проверка поданных документов уполномоченным ведомством задерживается в связи с высокой загруженностью. В случаях, когда статус заявки остается неизменным на протяжении одного-двух дней и более, причина чаще всего заключается в огромных очередях или системных сбоях. Для исправления возникших ошибок и самостоятельного решения проблемы стоит воспользоваться одним из следующих вариантов:

- Сделать еще одну попытку подачи заявки на портале государственных услуг. Повторное заполнение анкеты не требуется, можно воспользоваться черновиком, в автоматическом режиме сохраняющимся после оформления заявления.

- Нанести личный визит в ближайший филиал многофункционального центра (МФЦ) или нужного ведомства.

Для повторной подачи заявления потребуется авторизоваться в Личном кабинете на портале Госуслуг, используя свой логин и пароль. Затем нужно зайти в раздел «Уведомления» и перейти во вкладку «Черновики». В списке сохраненных бланков необходимо выбрать нужное заявление, открыть анкету, выполнить ее проверку на корректность и сделать подтверждение повторной отправки. После этого можно отслеживать статус в Личном кабинете.

Почему заявление не отображается в Личном кабинете на Госуслугах

Согласно регламенту, отправленное заявление должно быть рассмотрено в течение промежутка от одного до трех дней. Если ждать приходится слишком долго, причина может заключаться в проблемах с браузером или системном сбое на портале, возникшем из-за возросшей нагрузки. В первом случае стоит очистить кэш и перезагрузить устройство, во втором повторить попытку входа в Личный кабинет, выждав несколько часов. После того, как система обработает запрос, в ЛК высветится соответствующий статус.

Отзывы

Отправила заявление на выплату 10 000 рублей для детей с 3 до 16 лет в середине мая, однако оно до сих пор висит в очереди. Моя подруга подавала заявку в один день со мной, но у нее высвечивается статус «принято в обработку». В службу поддержки пользователей дозвониться просто нереально. На форумах и в социальных сетях пишут, что причина в огромном ажиотаже и перегрузке сервера государственных услуг.

Валентина, Нижний Новгород

Подавала заявление на выплату детского пособия в размере 10 тысяч рублей 17 мая. Прошло больше двух недель, но статус «в очереди на отправку» так и остался неизменным. Писала в службу поддержки. Ответа не последовало, но на следующий день статус сменился на «заявление отправлено».

Евгения, Москва

Несколько раз пробовала подавать заявление на детскую выплату, однако ни одна из попыток не увенчалась успехом. Оно много дней назад зависло в очереди на отправку. Что делать дальше не знаю. Скорей всего подожду и подам позже, так как заявления принимаются до 1 октября включительно.

Елена, Белгород

Заключение

Статус «Заявление в очереди на отправку» уведомляет о том, что заявка будет зафиксирована системой в течение периода от нескольких минут до трех дней. В случае, если процесс рассмотрения превышает допустимый регламентом срок, стоит создать повторную заявку, используя черновик. Можно обратиться в местное отделение государственного ведомства, сотрудники которого сообщат, что именно является причиной задержки.

Нет ответа из ИФНС на отправленный отчёт

Документооборот с ИНФС осуществляется в соответствии с Приказом ФНС России от 31.07.2014

От оператора электронного документооборота «Такском» в течение 2 часов с момента отправки поступит подтверждение даты отправки.

В течение 1 рабочих суток с момента отправки отчёта (бухгалтерской отчётности) из ИФНС вам поступят следующие документы:

- «Извещение о получении» или «Сообщение об ошибке».

- «Квитанция о приёме» или «Уведомление об отказе».

В течение 2 рабочих суток с момента формирования квитанции о приёме вам поступят «Извещение о вводе» или «Уведомление об уточнении».

Сроки поступления подтверждений на отчёты 2-НДФЛ утверждены Приказом ФНС России от 16.09.2011

В ответ на отчёт вам поступят:

- «Подтверждение оператора» — в течение 2 часов с момента отправки отчёта;

- «Извещение о получении отчёта 2-НДФЛ» поступает из ИФНС в течение следующего дня с даты отправки отчёта;

Результат обработки отчёта — документы «Реестр сведений о доходах физических лиц» и «Протокол приёма сведений» отчёта поступают из ИФНС в течение десяти календарных дней с даты отправки отчёта.

Представленными считаются сведения, прошедшие форматный контроль и зафиксированные в «Реестре сведений о доходах физических лиц».

Если по истечении рабочих суток после отправки отчёта вы не получили какое-либо из подтверждений, необходимо проверить работоспособность ИФНС на форуме поддержки Абонентов.

Если ИФНС работоспособна, необходимо:

- Перейти в раздел «Нет подтверждений» на форуме поддержки Абонентов;

- Нажать кнопку «Новая тема»;

- В строке «Заголовок» указать название темы (например, «Нет подтверждений»);

- В поле «Сообщение» указать:

- Дату отправки отчёта;

- Вид отчёта, на который не поступил ответ;

- Ваши контактные данные (ФИО и телефон/ e-mail);

- Нажать кнопку «Создать новую тему».

Мы обратимся в ИФНС и сделаем всё возможное, чтобы как можно скорее разрешить эту ситуацию. Наши сотрудники в течение 2 часов в созданной вами теме оповестят вас о ходе решения вопроса.

После приёма почты сообщения попали в папку «Проблемы входящей почты» программы «Референт»

Письмо, попавшее в «Проблемы входящей почты», следует сначала расшифровать: правой кнопкой мыши щёлкнуть по письму и в выпадающем списке выбрать «Обработать повторно».

Если письмо расшифровать не удалось, то необходимо:

- Проверить, вставлен ли ключевой носитель (дискета, flash-накопитель, Token и т. д.);

- Переустановить личный сертификат: в программе «КриптоПро CSP» открыть закладку «Сервис» → нажать кнопку «Просмотреть сертификаты в контейнере» → «Обзор» → выбрать необходимый контейнер → «Далее» → «Установить»;

Проверить, работает ли программа «КриптоПро».

- В программе «Референт» открыть выпадающее меню «Сервис» → «Диагностика рабочего места».

- В открывшемся окне открыть закладку «Проверка криптографии» поле «Проверка криптоопераций». Если в данном поле отсутствуют какие-либо сообщения, то программа «КриптоПро» работает корректно. Если в поле присутствуют сообщения о неработоспособности программы, вы можете воспользоваться данной инструкцией для исправления возникшей ситуации.

Если «КриптоПро» не работает, проверить, есть ли на компьютере другие криптопровайдеры (например, Vipnet CSP, LISSI CSP

Если да, установить их все, кроме «КриптоПро», на другой компьютер либо удалить.

Если ситуация сохранится, следует обратиться в наш Контакт-центр:

- по e-mail support@taxcom.ru;

- через Форум поддержки Абонентов;

- Через web-чат на нашем сайте;

- по телефону: (495) 730–73–45.

Мы сделаем все возможное, чтобы помочь вам как можно скорее решить этот вопрос.

Чтобы предотвратить подобные ситуации в дальнейшем, рекомендуем добавить «Референт» в исключения антивирусных программ. Информация об этом есть в статье «Часто задаваемые вопросы о программе «Референт».

Уведомление об отказе «Представитель не имеет полномочий подписи и представления налоговой отчётности» либо «Отсутствуют сведения о доверенности»

Существует несколько причин для формирования такого отказа со стороны ИФНС:

1. В налоговую инспекцию не была предоставлена копия доверенности.

В таком случае необходимо предоставить её лично.

2. Копия доверенности предоставлена в ИФНС, но информация о ней не была внесена в базу инспекции.

3. Данные заполненной доверенности в «Референте» не совпадают с данными о доверенности, хранящимися в ИФНС.

В этих случаях вам необходимо обратиться в инспекцию для разрешения сложившейся ситуации.

Если при обращении в ИФНС вам отказывают в помощи, следует обратиться в наш Контакт-центр:

- по e-mail support@taxcom.ru;

- через форум поддержки Абонентов;

- через web-чат на нашем сайте;

- по телефону: (495) 730–73–45.

Мы обратимся в ИФНС и сделаем все возможное, чтобы помочь вам как можно скорее решить этот вопрос.

Сообщение об ошибке «Не удаётся найти сертификат и закрытый ключ для расшифровки»

Данное сообщение поступает, если отправленный отчёт зашифрован с помощью неактуального сертификата ИФНС.

1. Обновить настройки системного ящика:

- в программе «Референт» выбрать «Параметры» → «Настройка» → «Загрузить настройки» → «Настройки будут получены от специализированного оператора…»;

- выбрать личный сертификат, нажать «Далее» → «Готово» и в нижней части настроечного окна обязательно нажать «ОК».

Уведомление об уточнении «Неправильное указание сведений о руководителе»

Необходимо проверить в отправленной декларации ФИО подписанта.

1. Если в ФИО допущена неточность, это значит, что и в сертификате подписи ФИО руководителя указаны некорректно.

2. Если в поле «Подписант» указаны ФИО другого сотрудника, имеющего право подписывать отчётность (например, бухгалтера), необходимо:

- в налоговой декларации на титульном листе проставить признак «2» — представитель налогоплательщика;

- заполнить информационное сообщение о доверенности;

- предоставить в налоговый орган доверенность уполномоченного лице на бумажном носителе.

3. Если декларацию должен подписывать руководитель организации и вы убедились, что на титульном листе отчётности ФИО руководителя заполнены верно, то данное сообщение могло поступить, если сведения, содержащиеся в ЕГРН (Едином государственном реестре налогоплательщиков), не соответствуют данным, указанным в отчётности.

Уведомление об уточнении с текстом «Неправильно заполнены реквизиты…»

Необходимо в программе «Референт» открыть состояние пакета документов. В открывшемся окне выбрать 6 пункт → «Уведомление об уточнении» и нажать на кнопку «Просмотр». После этого в окне «Просмотр» нажать на кнопку «Версия для печати».

В открывшемся pdf-документе необходимо ознакомиться с причиной поступления данного сообщения. Если у вас нет программы для просмотра pdf, то скачать программу Adobe Acrobat Reader можно со страницы http://get.adobe.com/ru/reader/otherversions/.

Если в «Уведомлении об уточнении» не указана причина поступления данного сообщения, то следует обратиться в ИФНС, чтобы узнать, почему отчёт не принят и что нужно сделать для разрешения этой ситуации.

Код ошибки 0200200017 «Файл с таким именем уже зарегистрирован»

Данное сообщение поступает, если вы ранее отправляли документ или приложения к нему с таким же именем. В «Сообщении об ошибке» или «Уведомлении об уточнении» указано имя файла, который вызвал данное сообщение.

Если вы повторно направили в ИФНС ранее представленный документ или приложения к нему:

- Заново сформируйте документ (в том числе и файлы приложений) в бухгалтерской программе.

- Укажите тот же номер корректировки, что и в ранее отправленном документе (если вы представляли документ как первичный, то и повторно представить его нужно как первичный).

- Отправьте документ в ИФНС.

Важно! Если вы повторно направляете отсканированный документ, вам нужно его переименовать.

Если вы отправляете документ или приложения к нему впервые, такое сообщение означает, что в ИФНС отчет обработали повторно. Статус обработки документа вы можете узнать:

- с помощью сервиса «ИОН-offline»;

- если обратитесь в ИФНС.

Порядок направления требований устанавливается следующими приказами ФНС:

- от 27 февраля 2017 г. N ММВ-7-8/200@;

- от 15 апреля 2015 г. N ММВ-7-2/149@;

- от 17 февраля 2011 г. № ММВ-7-2/168@.

В соответствии со статьей 23 п. 5.1 НК РФ в редакции статьи 10 134-ФЗ от 28.06.2013, налогоплательщики, которые обязаны представлять налоговые декларации в электронном виде, должны обеспечить возможность получения требований в электронном виде, а также обязаны передать налоговому органу квитанцию о приеме таких документов в электронной форме в течение шести дней со дня их отправки налоговым органом.

В электронном виде могут передаваться:

1. Документы, которые используются налоговым органом при реализации своих полномочий. Например, решения, принимаемые в ходе налогового контроля; уведомления о вызове налогоплательщика; решения о возмещении НДС и акцизов;

2. Требования по предоставлению документов (информации). Например, документы о налогоплательщике, плательщике сборов и налоговом агенте;

3. Требования об уплате налога, сбора, пени, штрафа.

Просмотреть полный список документов можно в Приложении к Приказу ФНС РФ от 15.04.2015 N ММВ-7-2/149@.

Порядок документооборота

1. Налоговый орган формирует и отправляет требование в электронном виде (например, в формате PDF).

2. Спецоператор формирует « Подтверждение даты отправки » , в котором фиксируется дата направления требования в электронном виде. Данное подтверждение передается в адрес ИФНС и налогоплательщика.

3. После получения требования налогоплательщик передает в адрес ИФНС « Квитанцию о приеме » или « Уведомление об отказе » .

« Квитанция о приеме » – документ, подтверждающий факт получения требования (но не обязательно согласия с ним). Квитанция должна быть передана в инспекцию не позднее шести рабочих дней с момента отправки требования инспекцией.

Если налогоплательщик, который обязан обеспечить получение требований в электронном виде, не отправит квитанцию о получении требования в срок, то ФНС может заблокировать счета такого налогоплательщика.

« Уведомление об отказе » формируется в следующих случаях:

- требование направлено данному налогоплательщику ошибочно (предназначался другому адресату);

- требование не соответствует установленному формату;

- в требовании отсутствует (не соответствует) ЭЦП уполномоченного должностного лица налогового органа.

Налогоплательщик обязан ознакомиться с требованием ФНС и выполнить его в сроки, установленные в поступившем документе. В случае несогласия с требованием налогоплательщику следует обратиться в инспекцию, выставившую его.

Требования в Контур.Экстерн

Для просмотра требований необходимо:

1. На главной странице Контур.Экстерн перейти в меню « Новое», выделить раздел « Требования » и нажать ссылку « Все требования » .

Чтобы вовремя отслеживать поступление требований от налоговых органов, рекомендуется настроить уведомления на электронную почту или мобильный телефон о новых входящих документах в Контур.Экстерн.

2. Кликнуть по названию поступившего документа. В открывшейся странице будут содержаться следующие данные:

- « Файлы требований » — в рамках одного документооборота ИФНС может выслать несколько типов документов. Для их просмотра необходимо нажать на название требования и сохранить предложенный файл. Файл сохраняется в формате PDF и может быть открыт с помощью программы Adobe Reader.

- Ссылка «К витанция о приеме » либо « Уведомление об отказе » .

- Ссылка « Сохранить все документы и подписи » при нажатии на которую сохраняются требования, подписи к ним, а также «Описание требования»— файл, представляющий собой xml-структуру и содержащий служебную информацию о составе документооборота.

Если поступает требование о представлении документов, то после отправки квитанции о приеме становится активной кнопка «Ответить на требование » . Подробная инструкция по подготовке и отправке ответа на требование содержится в следующей инструкции.

После отправки квитанции о приеме/ уведомления об отказе статус документооборота меняется на « Обработан » . Как только документ будет получен ИФНС, статус будет изменен на « Документооборот завершен » .

Если организация не является прямым адресатом требования (например, при отправке отчетности за организации на обслуживании), то требование можно переслать на электронную почту представителю организации, которой предназначалось требование. Для этого следует нажать на кнопку « Переслать требование на электронную почту » .

На странице документооборота по требованию есть возможность оставить комментарий. Для этого нажмите на нопку «Комментировать» и введите ваш комментарий. Затем нажмите на кнопку «Сохранить».

Комментарий можно будет увидеть на странице списка всех требований, что ускорит и облегчит работу с большими объемами требований.

Номер требования будет виден в списке, если номер распознался автоматически или был проставлен вручную на странице документооборота требования.

Искать требования можно не только по статусу, но и по номеру. Для этого в строке "№ требования" укажите нужный вам номер и нажмите на клавишу «Enter» или на кнопку «Найти документы» внизу страницы.

Цифровизация внутренних процессов полезна для оптимизации бизнеса. Одно из преимуществ перехода к электронным документам – ускорение обработки бумаг. С распространением электронных форм документооборот явно упростился. Особенно это прочувствовали бухгалтеры, которые работают с большим количеством «первички».

- Какими должны быть сканы документов?

- Сканы документов для судов: есть нюансы

- Как быть с XML?

- Что еще следует знать?

- Итог

В чем преимущества электронного документооборота?

- Безопасность. Благодаря цифровым средствам защиты электронные документы практически невозможно подделать.

- Прозрачность. Отслеживать движения онлайн-документации намного проще.

- Надежность. Все переписки сохраняются у отправителя и адресата, на серверах порталов и сервисов – ни один лист больше не затеряется.

- Ответственность. Переход в онлайн-сферу позволят сохранить экологию страны: ежегодно в компаниях задействуется и уничтожается колоссальное количество бумажной продукции.

Но при переходе на цифровой документооборот появилось и немало сложностей. Они связаны в основном с тем, что не все в курсе, как правильно оформлять документы и что именно требуют инстанции. Как не нарваться на отклонение электронных бумаг и не потерять время из-за своей неосведомленности?

В чем трудности?

В первую очередь затруднения были вызваны тем, что официальные ведомства не были готовы к такому современному решению. В то время, как юридические лица уже активно обменивались электронными копиями документов, контролирующие организации все еще придерживались практики бумаг и очередей. Вслед за бухгалтерией ФНС и другим органам также пришлось сформировать требования к электронной документации. Под них подстраиваются те фирмы, которые раньше самостоятельно определяли порядок оформления. Теперь необходимо приспосабливать их под принятые нормы. Каковы они на данный момент?

Какими должны быть сканы документов?

В письме ФНС от 9 февраля 2016 года № ЕД-4-2/1984@ отражены следующие требования.

- Цифровые документы должны быть в формате PDF и TIFF. Преобразовать имеющиеся сканы в эти разрешения можно в онлайн-конвертерах.

- Документы с черными или черно-белыми изображениями должны сканироваться в режиме 8-bit Grayscale (256 градаций серого). Эта опция выбирается в настройках программы сканера.

- Разрешение у документа должно быть 150 DPI или 300 DPI на усмотрение пользователя.

- Цветные изображения сканируются в режиме RGB в том же разрешении, что и в пункте 3.

- Для настроек яркости и контраста нет конкретных параметров, но они должны быть такими, чтобы текст был четким и читаемым.

- Любой присланный в ФНС отсканированный документ должен открываться на стандартных платформах ОС (Windows™ с 2000 и далее по возрастанию).

- При открытии документа не должно всплывать никаких предупреждений о возможных ошибках.

- Убедитесь, чтобы не были установлены пароль и запрет на печать.

- Если документ содержит более одной страницы, то он должен быть отсканирован в многостраничном режиме TIFF – его также можно преобразовать в онлайн-конвертере.

- В том случае, если скан состоит из одного листа, допускается разрешение JPEG.

Требования достаточно простые – чтобы избежать ошибок, нужно только настроить программы сканеров и не менять их.

Сканы документов для судов: есть нюансы

Будьте внимательны – российские суды устанавливают индивидуальные нормы для отсканированных бумаг. Это обусловлено разницей во внутренних регламентах оформления.

- Принимаются документы только в формате PDF.

- Разрешение – 200 DPI.

- Объем файла – до 10 МБ.

- Все документы должны быть черно-белыми. При отправлении заполненных синими или фиолетовыми чернилами бланков нужно привести их в монохромный вид – это делается в программе сканера.

- Все надписи, печати, подписи должны быть хорошо различимы.

- Темы писем и приложенные файлы должны отражать суть документа и иметь одинаковые названия формата «Дополнительное соглашение №… от… к договору №…».

Как быть с XML?

Документы XML, которые представляют собой онлайн-страницы, иногда неудобно или невозможно сканировать, например, банковские платежные поручения. Какую документацию ФНС принимает в формате XML?

- Счета-фактуры, в том числе корректировочные.

- Журналы учета.

- Товарные накладные ТОРГ-12.

- Книги покупок и продаж, а также прилагающиеся к ним листы.

- Акты приема и сдачи работ.

Для того, чтобы избежать возврата документов по причине того, что они отправлены не полностью или недостаточны, лучше всегда снабжать пакет описью. Подробно о том, как ее составить для XML, написано в Приказе ФНС от 29 июня 2012 года № ММВ-7-6/465@.

Что еще следует знать?

Несмотря на утвержденное единое руководство, целесообразно заранее уточнить порядок подачи в том ведомстве, с которым вы собираетесь взаимодействовать. Встречаются частные случаи, которые не отражены в законах. Так, ФНС заявляет, что для ряда документов необходима усиленная электронная подпись ответственного лица. Для ФНС это является гарантией того, что она не получит фальсификат, а для вас – что документ точно будет рассмотрен.

У пользователей нашей услуги «1С Предприятие 8.3 онлайн» нередко возникают опасения, связанные с оформлением отсканированных документов. В этом случае подстраховаться можно только так: отслеживать изменения и уточнять нормы в организациях. Сфера инноваций меняется очень быстро, поэтому нужно держать руку на пульсе и при возможности консультироваться со специалистами.

Читайте также: