Что такое операционные налоги

Опубликовано: 08.05.2024

В общепринятом понимании прибыль бывает только двух видов: недостаточной и низкой. Но в финансовом и бухгалтерском мире прибыль имеет несколько градаций, уровней и аспектов.

Для начала обозначим, что такое есть прибыль в принципе. Википедия говорит, что это сумма, на которую доход превышает затраты. С точки зрения определения сути прибыли предприятия она бывает бухгалтерской и экономической.

Бухгалтерская прибыль — это разница между расходами и поступлениями в компанию согласно бухгалтерским правилам. То есть разница между затратами и расходами, которые отражаются в периодической отчетности согласно РСБУ (российские стандарты учета) или МСФО (международные стандарты). Иногда затраты здесь называют явными издержками. Например: сырье для производства, аренда помещений, автомобили, процентные платежи по кредиту, заработная плата и т.д. Это все явные затраты, за которые предприятие заплатило или заплатит конкретные деньги.

Экономическая прибыль несколько более сложное понятие, которым оперирует финансовый анализ предприятий. Можно сказать, что, получая прибыль бухгалтерскую, можно не иметь прибыли экономической.

Экономическая прибыль — это разница между доходами и всеми совокупными издержками. Под совокупными издержками понимаются как явные, так и неявные. Последние, как правило, упираются в оценку рисков деятельности того или иного бизнеса и в недополученную прибыль.

Возьмем Газпром и Лукойл. Компании имеют много общего: оперируют в нефтегазовом секторе, работают на смежных или на одних и тех же рынках, имеют равный доступ к финансовым рынкам и т.д. То есть можно сказать, что в среднем риски обоих бизнесов близки.

Однако рентабельность инвестиций (ROIC) и активов Лукойла составляет 13,7% и 11,4%. Аналогичные показатели у Газпрома всего 7,56% и 6,49% соответственно. То есть при одинаковых рисках компания зарабатывает меньше. Налицо высокие неявные издержки. В итоге можно говорить, что экономическая прибыль Газпрома ниже бухгалтерской.

Или другой хороший пример — Русгидро. Из-за низких тарифов и высокой стоимости строительства новых объектов на Дальнем Востоке компании ежегодно приходится проводить списания части прибыли из-за экономического обесценения. То есть при таких параметрах денежного потока построенный объект не стоит тех денег, которые были на него затрачены. Соответственно он должен быть переоценен, а разница вычитается из фактической бухгалтерской прибыли.

Определение экономической прибыли нетривиальная задача. Она требует большого погружения в специфику бизнеса компании для определения рисков инвестиционной и операционной деятельности с тем, чтобы сравнить денежные потоки с альтернативными издержками капитала.

Бухгалтерская прибыль в свою очередь имеет несколько классификаций и градаций. Логично, что для определения прибыли на разных уровнях, мы будем говорить о различных затратах.

Источники формирования прибыли

Современное предприятие работает одновременно в трех плоскостях (или на трех различных рынках). Соответственно и полученную прибыль можно классифицировать по источнику ее формирования.

Прибыль от операционной деятельности

На рынке товаров и услуг компания закупает сырье или оборудование для своего производства, нанимает трудовые ресурсы и выплачивает зарплаты, премии и т.д. Все это является затратами. Там же компания реализует свою готовую продукцию или услуги и получает выручку. Получившийся доход мы называем прибылью от основной (операционной) деятельности. Часто этот показатель отображается в отчете о прибылях и убытках. Для примера возьмем отчетность МСФО Новатэка.

Этот показатель также можно посмотреть в отчете о движении денежных средств. При этом нужно понимать, что чистые денежные средства, полученные от операционной деятельности, не являются строго прибылью за определенный период, хотя цифры зачастую довольно похожи.

Прибыль от инвестиционной деятельности

Любая развивающаяся компания осуществляет инвестиционную деятельность, будь то покупка нового компьютера или разработка нового месторождения. В результате инвестиционной деятельности, как правило, возникает отток средств из компании, который возвращается в будущем через увеличение продаж товаров или услуг.

Однако бывает и приток средств от инвестиционной деятельности. Фирма может инвестировать в совместное предприятие, купить часть другой компании и получать дивиденды или просто разместить имеющиеся у нее свободные средства в государственных облигациях. Все это также инвестиционная деятельность. Совокупность расходов и доходов от этих операций и будет денежным потоком от инвестиционной деятельности.

Прибыль от финансовой деятельности

Современная компания также участвует и на финансовом рынке, где привлекает акционерный или заемный капитал путем размещения акций, облигаций или путем открытия кредитных линий в банках. Когда эмитент выплачивает дивиденды или проводит программу обратного выкупа акций считается, что это также операции на финансовом рынке. Соответственно по финансовой деятельности также может сформироваться прибыль или убыток. Любой убыток можно назвать отрицательной прибылью.

В случае с отчетностью Новатэк по МСФО за 2018 г. сальдо денежных средств, использованных в финансовой деятельности, оказалось отрицательным. Убыток составил в основном за счет погашения долга и выплат дивидендов акционерам.

Классификация прибыли по составу

Валовая прибыль

Как правило, отчет о прибылях и убытках включает в себя валовую прибыль. В общем определении это выручка от операционной (основной) деятельности компании за вычетом себестоимости проданного товара или услуги.

К примеру, для ритейлера Магнит себестоимостью будет закупочная цена товара у поставщиков сети. Вычитая из валовой прибыли операционные и коммерческие издержки (аренда, зарплаты, реклама и пр.), мы получаем операционную прибыль. В российских стандартах отчетности она называется прибылью от продаж. В финансовом анализе часто фигурирует аббревиатура EBIT (Earnings Before Interest and Taxes) — чистая прибыль до уплаты процентов и налогов или иными словами чистая прибыль + проценты + налог на прибыль.

Операционная прибыль

Но единого стандарта, что же конкретно называть себестоимостью или валовой прибылью нет. Для Новатэка, например, в себестоимость будут входить транспортные затраты, расходы на геологоразведку, бурение, налоги (за исключением налога на прибыль), общехозяйственные расходы и т.д. То есть вычитая из выручки эти затраты, а также отчисления на амортизацию и списания, мы сразу получаем операционную прибыль, то есть прибыль от основной деятельности компании.

В финансовом анализе часто используется понятие EBITDA (Earnings Before Interest, Taxes, Depreciation and Amortization) для оценки денежных поступлений в компанию с учетом неденежных расходов. Под такими расходами понимаются отчисления от валовой прибыли, но деньги при этом компанию не покидают и могут служить как источником для инвестиционной деятельности, так и быть распределены среди инвесторов.

Иными словами, показатель EBITDA можно представить, как операционная прибыль + амортизация.

Доналоговая прибыль

Далее вычитая из операционной прибыли расходы по финансовой деятельности, мы получаем прибыль до уплаты налогов. В большинстве случаев можно было бы переходить сразу к следующему конечному определению прибыли, однако стоит отметить, что есть и необлагаемая налогом прибыль. К примеру, это вырученные от размещения акций средства, которые пойдут на формирование уставного капитала. Также могут не облагаться налогом авансы и предоплаты. Но в большинстве случаев основу доналоговой прибыли все же составляет доход от основной деятельности облагаемый стандартным налогом с базовой ставкой 20%.

Чистая прибыль

Вычитая все обязательные платежи из операционной прибыли, получаем прибыль чистую или в переводе на акцию EPS (Earnings per Share). Этот показатель очень часто фигурирует в дивидендной политике, поэтому он важен для инвесторов. Но вместе с тем, он не всегда определяет рентабельность или перспективу бизнеса, так как ранее мы выяснили, что кроме чистой прибыли в компании остается амортизация и другие разовые неденежные списания.

Таким образом чистая прибыль компании равна выручке — себестоимость — операционные затраты — амортизация и списания — налог на прибыль.

Как правило, прибыль компании формируется на регулярной основе. Однако бывает так, что продажа какого-либо актива, крупный аванс или иные поступления могут принести единоразовую прибыль. К примеру, после судебного решения о выплате АФК Система компенсации Башнефти, нефтяная компания получила на баланс единоразовую прибыль 100 млрд руб. (до вычета налогов). Важно различать такого рода прибыль, потому как она может повысить дивидендные выплаты лишь временно.

Также инвесторы могут столкнуться с единовременным ростом дивидендов в связи решением о выплате средств из нераспределенной прибыли компании. Эта та часть прибыли, которая ранее не была направлена на выплаты акционерам по правилам дивидендной политики или другим соображениям.

БКС Брокер

Последние новости

Рекомендованные новости

Старт дня. Пошли вниз при негативном внешнем фоне

ЦБ РФ может освободить инвесторов, участвующих в IPO, от налога на дивиденды

Геополитический дисконт в рубле

Лента собирается купить сеть Billa Russia. Бумаги растут на 3%

8 фишек БКС Экспресс, которые вам пригодятся

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

Copyright © 2008–2021. ООО «Компания БКС» . г. Москва, Проспект Мира, д. 69, стр. 1

Все права защищены. Любое использование материалов сайта без разрешения запрещено.

Лицензия на осуществление брокерской деятельности № 154-04434-100000 , выдана ФКЦБ РФ 10.01.2001 г.

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ОАО Московская Биржа. ООО «Компания Брокеркредитсервис» , лицензия № 154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия.

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

1.1 Сущность и принципы построения налоговой системы РФ

Налогообложение – это закрепленная действующим законодательством процедура установления, взимания и уплаты налогов и сборов. Эта процедура в Российской Федерации регламентируется законодательством о налогах и сборах, представляющим собой упорядоченную систему норм и правил, содержащихся в законах и регулирующие отношения в сфере налогообложения.

Основным документом в законодательстве о налогах и сборах является Налоговый кодекс Российской Федерации (НК РФ), состоящий из двух частей. Первая часть НК РФ вступила в действие 1 января 1999 г., вторая – двумя годами позже.

Согласно статье 1 НК РФ законодательство о налогах и сборах состоит из Налогового Кодекса и принятых в соответствии с ним федеральных законах о налогах и сборах. В целом законодательство о налогах и сборах Российской Федерации можно представить как трехуровневую иерархическую систему, состоящую из:

- федерального законодательства, включающего в себя Налоговый кодекс РФ и принимаемые в соответствии с ним нормативно-правовые акты на федеральном уровне;

- регионального законодательства. В соответствии с НК РФ субъекты РФ вправе принимать нормативно-правовые акты, касающиеся региональных налогов и сборов;

- нормативно-правовых актов органов местного самоуправления, которые регулируют порядок начисления и уплаты местных налогов и сборов.

Нормы, устанавливаемые законодательством о налогах и сборах нижестоящего уровня, должны приниматься во исполнение и не противоречить нормам вышестоящего уровня и Налоговому Кодексу РФ.

Налоговый Кодекс устанавливает (ст. 2 НК РФ):

- 1) виды налогов и сборов, взимаемых в Российской Федерации;

- 2) основания возникновения и порядок исполнения обязанностей по уплате налогов;

- 3) принципы установления, введения в действие и прекращения действия ранее введенных налогов и сборов субъектов РФ и местных налогов и сборов;

- 4) права и обязанности налогоплательщиков, налоговых органов и других участников отношений, регулируемых законодательством о налогах и сборах;

- 5) формы и методы налогового контроля;

- 6) ответственность за совершение налоговых правонарушений;

- 7) порядок обжалования актов налоговых органов и действий их должностных лиц.

В соответствии со статьей 7 НК РФ если международным договором Российской Федерации, установлены иные правила, чем в НК РФ, то применяются правила и нормы международных договоров Российской Федерации.

Совокупность налогов и сборов, взимаемых с плательщиков в порядке и на условиях, определенных НК РФ представляет собой налоговую систему.

Налог – это обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований (ст. 8 НК РФ).

Сбор – обязательный взнос, который взимается за оказание законно установленных услуг или предоставление определенного права (разрешения).

Необходимость налоговой системы вытекает из функциональных задач государства. Структура и организация налоговой системы страны характеризуют уровень ее государственного и экономического развития.

Формирование налоговой системы РФ проходило в несколько этапов:

1 этап (1991–1993) – принятие закона об основах налоговой системы РФ.

2 этап (1994–1998) – характеризуется внесением большого количества изменений и дополнений, что, безусловно, создавало нестабильность налоговой системы.

3 этап (1998–наше время) – этап введения в действие единого документа по налогам (НК РФ части 1 и 2).

В современную налоговую систему РФ входят четыре блока:

- система налогов и сборов РФ;

- система налоговых правоотношений;

- система участников налоговых правоотношений;

- нормативно-правовая база сферы налогообложения.

Функции налогов

Более полно сущность налоговой системы раскрывается в функциях налогов.

-

Фискальная функция заключается в обеспечении государства за счет налоговых поступлений финансовыми ресурсами, необходимыми для покрытия его расходов.

Регулирующая (экономическая) функция. Она заключается в воздействии налогов на общественно-экономические отношения в государстве.

С помощью регулирующей функции осуществляется:

- 1) регулирование спроса и предложения на товары (работы, услуги);

- 2) выравнивание доходов бюджетов отдельных субъектов РФ.

Принципы построения налоговой системы

Условием оптимального использования функций налогов являются принципы налогообложения. Принципы налогообложения – это сущностные, базисные положения, касающиеся целесообразности и оценки налогов как экономического явления.

Классическими принципами построения налоговой системы (по А. Смиту) являются:

- принцип справедливости, который предполагает всеобщность обложения и равномерность распределения налога между гражданами соразмерно их доходам;

- принцип определенности, заключающийся в том, что сумма, способ и время платежа должны быть точно и заранее известны налогоплательщику;

- принцип удобства – налог должен взиматься в такое время и таким способом, которые представляют наибольшие удобства для плательщика;

- принцип экономии – сокращение издержек взимания налогов.

Принципы построения налоговой системы в Российской Федерации определены Конституцией РФ и НК РФ (ст. 3 ч. 1 НК РФ):

- Каждое лицо должно уплачивать законно установленные налоги и сборы.

- Налоги и сборы не могут иметь дискриминационный характер.

- Не допускается устанавливать дифференцированные ставки налогов и сборов, налоговые льготы в зависимости от формы собственности, гражданства физического лиц или места происхождения капитала.

- Налоги и сборы должны иметь экономическое основание.

- Не допускается устанавливать налоги и сборы, нарушающие единое экономическое пространство Российской Федерации.

- Ни на кого не может быть возложена обязанность уплачивать налоги и сборы, не предусмотренные НК РФ.

- Все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика (плательщика сборов).

Качество налоговой системы можно оценить по следующим критериям: сбалансированность государственного бюджета; эффективность и рост производства; стабильность цен; эффективность социальной политики; полнота и своевременность уплаты налогов.

Все принципы, лежащие в основе налога, можно объединить в три группы: юридические, организационные, экономические принципы.

К правовым относятся принципы: обязательности; отрицания обратной силы закона; законности; экономической целостности; приоритетности налогового законодательства.

К экономическим относятся принципы: эффективности налогообложения, заключающийся в минимизации издержек государства по взиманию налога; прогнозирования налогообложения; нейтральности, предполагающей, что налог должен способствовать созданию конкурентной среды; справедливости.

К организационным принципам относятся: универсализация налогообложения, обеспечивающая одинаковые требования для всех плательщиков; удобство уплаты налогов; исчерпывающий перечень налогов; гармонизация, учитывающая международные нормы и правила.

Классификация налогов и сборов

Классификация налогов – это группировка налогов, обусловленная их назначением, методами взимания, источниками уплаты, характером применяемых ставок и др. признаками.

Действующие в Российской Федерации налоги и сборы можно классифицировать по нескольким признакам (рисунок 1.1).

Рисунок 1.1 – Типовая классификация налогов и сборов в РФ

Рассмотрим подробно представленную на рисунке 1.1 классификацию налогов.

1. По уровню управления

Федеральные налоги вводятся федеральными органами власти; действуют в обязательном порядке на всей территории РФ; являются источником доходов, как правило, федерального бюджета РФ.

Налоги федерального уровня могут перечисляться в пропорциональной величине: часть – в федеральный бюджет, часть – в нижестоящие бюджеты с целью оказания последним финансовой поддержки. Например, в соответствии со ст. 284 Налогового кодекса РФ, налог на прибыль организаций является федеральным, взимается по ставке 20 %, из которой 2 % перечисляются в федеральный бюджет, а остальные 18 % – в бюджет субъекта РФ, где функционирует фирма-налогоплательщик.

К федеральным налогам относятся:

- 1) налог на добавленную стоимость (НДС);

- 2) акцизы;

- 3) налог на доходы физических лиц (НДФЛ);

- 4) налог на прибыль организаций;

- 5) водный налог;

- 6) сбор за пользование объектами животного мира и объектами водных биологических ресурсов;

- 7) налог на добычу полезных ископаемых (НДПИ);

- 8) государственная пошлина.

Кроме того, существуют два вида обязательных страховых взносов федерального значения, перечисляемых в государственные внебюджетные фонды РФ:

- 1) страховые взносы, перечисляемые работодателями за своих работников:

- в Пенсионный фонд РФ (ПФР) – на цели обязательного пенсионного страхования;

- в Фонд социального страхования РФ (ФСС РФ) – на цели обязательного социального страхования;

- в фонды обязательного медицинского страхования (ФОМС) – на цели обязательного медицинского страхования.

Указанные взносы взимаются с 01.01.2010 г. вместо Единого социального налога (ЕСН), отмененного с 01.01.2010 г.;

- 2) взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний («взносы на травматизм»).

Среди федеральных налогов особое место занимают специальные налоговые режимы, которые предусматривают особый порядок исчисления и уплаты налогов, в том числе замену нескольких налогов одним (единым налогом).

К специальным налоговым режимам в Российской Федерации относятся:

- 1) упрощенная система налогообложения (УСН);

- 2) система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (ЕНВД);

- 3) система налогообложения для сельскохозяйственных товаропроизводителей в виде единого сельскохозяйственного налога (ЕСХН);

- 4) система налогообложения при выполнении соглашений о разделе продукции;

- 5) патентная система налогообложения (ПСН, с 1 января 2015 года).

Региональные налоги (налоги субъектов РФ) вводятся органами власти конкретного субъекта РФ только на территории конкретного субъекта РФ и являются источником доходов бюджетов субъектов РФ.

Важно, что органы власти субъектов РФ вправе ввести на своей территории только те налоги и сборы, которые разрешены НК РФ.

Региональные налоги (налоги субъектов РФ) включают:

- 1) налог на имущество организаций;

- 2) транспортный налог;

- 3) налог на игорный бизнес.

Основные правила взимания налогов субъектов РФ определяют федеральные власти в НК РФ. Власти субъектов РФ могут изменять или дополнять эти правила, но лишь в пределах, установленных НК РФ.

Налоговым кодексом РФ региональных сборов не предусмотрено.

Местные налоги и сборы вводятся в действие и прекращают действовать на территориях муниципальных образований в соответствии с НК РФ и нормативными правовыми актами представительных органов муниципальных образований о налогах и сборах. Местные налоги перечисляются исключительно в местные бюджеты.

К местным налогам относятся:

- 1) земельный налог;

- 2) налог на имущество физических лиц;

- 3) торговый сбор (введен с 1 января 2015 года Федеральным законом от 29.11.2014 № 382-ФЗ).

2. По способу взимания налога

Прямые налоги взимаются с конкретного налогоплательщика – юридического или физического лица (например, налог на прибыль организаций, налог на имущество организаций, транспортный налог, НДФЛ, земельный налог и т.п.).

Косвенные налоги входят в цену готовой продукции (товаров, работ, услуг) и, как следствие, увеличивают ее. Так как косвенные налоги входят в цену, их фактическим плательщиком является покупатель, но перечисляет их в бюджет продавец за счет части выручки, полученной от покупателя. К косвенным налогам относятся НДС и акцизы.

3. Источники уплаты налога

К налогам, включаемым в себестоимость готовой продукции (товаров, работ, услуг) относятся земельный налог, водный налог, НДПИ (т.е. налоги на пользование природными ресурсами), а также страховые взносы в государственные внебюджетные фонды, включая «взносы на травматизм».

К налогам, относимым на выручку от реализации готовой продукции (товаров, работ, услуг), которые увеличивают ее величину, относятся НДС и акцизы.

На прибыль, оставшуюся в распоряжении организации до налогообложения прибыли, относится налог на прибыль организаций.

К налогам, взимаемым за счет доходов физических лиц, относится НДФЛ.

На прочие расходы, не включаемые в себестоимость готовой продукции, товаров, работ, услуг, относятся налоги, учитываемые в составе прочих расходов организации. Например, налог на имущество организаций, государственная пошлина, уплачиваемая фирмой при судебных разбирательствах и т.п.

4. В зависимости от применяемых ставок

Фиксированные налоги характеризуются такими налоговыми ставками, величина которых не зависит от изменения величины налоговой базы (например, НДС, налог на прибыль организаций, НДФЛ, налог на имущество организаций и др.).

Прогрессивные налоги характеризуются такими налоговыми ставками, величина которых увеличивается по мере увеличения налоговой базы, например: акцизы (чем выше доля спирта в спиртосодержащей продукции, тем выше ставка акциза, и наоборот).

Элементы налога

Законодательное основание является важнейшим принципом налога. Каждый установленный налог характеризуется несколькими обязательными параметрами – элементами налога. Выделяют существенные и факультативные элементы налога.

Существенные элементы – элементы налога, без которых налоговое обязательство и порядок его исполнения не могут считаться определёнными.

Факультативные элементы – элементы, отсутствие которых не влияют на определённость налога.

В соответствии со ст. 17 НК РФ налог считается установленным, если определены налогоплательщики и элементы налогообложения.

- Субъект налога (налогоплательщик) – это тот, кто обязан уплачивать налог в бюджет государства. Налогоплательщиками могут являться: юридические лица, физические лица, индивидуальные предприниматели. К субъектам налоговых правоотношений относятся налоговые агенты – это лица, на которых возложена обязанность по исчислению, удержанию у налогоплательщиков и перечислению налогов в соответственный бюджет.

- Объект налогообложения (объект налога) – это то, что облагается налогом.

- Налоговая база – это величина, которая фактически облагается конкретным налогом, и по отношению к которой производится исчисление налога.

- Ставка налога – это величина налоговых начислений на единицу измерения налоговой базы.

- Налоговый период – это отрезок времени (месяц, квартал, год), по завершении которого рассчитывается и уплачивается налог. Налоговый период может состоять из нескольких промежуточных отчетных периодов, по итогам которых исчисляются и уплачиваются промежуточные авансовые платежи.

- Порядок исчисления и сроки уплаты налога, предоставления отчетности показывает, кто и в каком порядке должен исчислять и уплачивать конкретный налог.

Основным факультативным элементом налога являются налоговые льготы.

Можно выделить пять групп налоговых льгот по элементам налога, представленные на рисунке 1.2.

Рисунок 1.2 – Виды налоговых льгот по элементам налога в соответствии с НК РФ

Также существуют льготы, не привязанные к элементам налогов – это специальные налоговые режимы, которые предусматривают особый порядок определения элементов налогообложения, а также освобождение от обязанности по уплате отдельных налогов.

Извините, доступ к дальнейшему материалу закрыт в демо-версии.

← предыдущая следующая → Наверх © ФГБОУ ВПО Уфимский государственный нефтяной технический университет

Институт дополнительного профессионального образования

Уфа 2015

Автор: Юрий Мартынов Руководитель проектов 1С-WiseAdvice

Автор: Юрий Мартынов

Руководитель проектов 1С-WiseAdvice

Многие предприниматели и руководители компаний хотят получить ответ на вопросы о том, насколько эффективно будет работает компания, есть ли резервы для развития, какие изменения в компании отразятся на ее финансовых показателях?

Для планирования развития многие компании используют бюджетный подход, который позволяет отразить в финансовых показателях все предстоящие изменения в компании, плана ее развития.

Бюджетирование используется во многих организациях, не зависимо от их размера. При этом использование бюджетов в малом бизнесе тоже востребовано, так как при отсутствии автоматизированных систем управленческого учета, периодическое, в общем случае – ежегодное, составление бюджетов компании позволяет оценить адекватность развития компании по сравнению с внешней средой и внутренними изменениями в компании.

Наиболее часто используемые бюджеты в малом и среднем бизнесе – Бюджет доходов и расходов (БДР) и Бюджет движения денежных средств (БДДС).

Что такое БДР и БДДС?

БДР и БДДС – это основные финансовые документы, которые помогают контролировать эффективность работы предприятия и управлять его финансовыми ресурсами. Эти формы универсальны, обладают гибкой структурой и подходят для любых организаций. Их можно адаптировать под специфику организации и конкретные цели и задачи менеджеров.

БДР – Бюджет доходов и расходов.

Как следует из названия – этот бюджет содержит расчет и планирование доходов и расходов предприятия. Одним из основных принципов составления БДР является то, что суммы доходов и расходов должны указываться по мере их актирования, а не поступления денег. Результатом формирования БДР является оценка рентабельности (прибыли) компании. БДР состоит из доходной и расходной частей, которые могут декомпозироваться по различным аналитикам. Для полноценного построения управленческой отчетности используют следующие аналитики:

- Статьи доходов и расходов (затрат)

- ЦФУ (центры финансового учета)

В качестве ЦФУ, в зависимости от целей составления бюджетов, руководители различных уровней могут выделять следующие объекты:

- Сегменты бизнеса, направления деятельности

- Проекты

- Элементы организационной структуры (подразделения организации, компании холдинга, ЦФО)

- Группы номенклатуры

Принято, что общий бюджет содержит полный перечень статей, часть которых может использоваться в конкретном ЦФУ. Часто для формирования доходной БДР используется всего несколько статей (по аналогии с бухгалтерским учетом) – «Выручка от реализации товаров/услуг», «Внереализационный доход». «Внереализационный доход» может в свою очередь делиться на «Доход от инвестиционной деятельности», «Доход от финансовой деятельности», «Прочий доход»

При этом расходы в БДР имеют более глубокую детализацию по статьям затрат, и в зависимости от того, какую информацию необходимо получить, могут быть сгруппированы в группы:

- Производственные/Непроизводственные

- Основные/Накладные

- Прямые/Косвенные

- Переменные/Постоянные

Пример составления БДР:

В приведенном примере в зависимости от ЦФО часть затрат по одним и тем же статьям выделена в себестоимость, часть в прочие расходы (административно управленческие расходы). Такое разделение позволяет точнее оценить формирование маржинальной (валовой) прибыли.

БДДС – Бюджет движения денежных средств.

БДДС отражает будущие притоки и оттоки денежных средств компании. Структура БДДС состоит из нескольких разделов:

- Операционная деятельность

- Инвестиционная деятельность

- Финансовая деятельность

Денежный поток от операционной деятельности показывает фактическую работу компании и оплату налогов.

Инвестиционная деятельность – показывает вложения в бизнес: покупка и ремонт оборудования, новое строительство, создание программ и сайтов, либо продажу активов компании.

Финансовая деятельность – расчеты по кредитам и займам. Если он положительный компания привлекает средства, чтобы покрыть отрицательный денежный поток по остальным видам деятельности.

Такой подход позволяет определить насколько обеспечена операционная деятельность компании денежными средствами, если их недостаточно, то компания должна привлечь дополнительные денежные средства с помощью привлечения кредита или выпуска акций.

Аналогично Бюджету доходов и расходов, БДДС можно формировать по тем же аналитикам:

- Статьи движения денежных средств

- ЦФУ

Однако, статьи движения денежных средств могут не совпадать со статьями доходов и расходов, так как основной задачей составления БДДС является управление текущими денежными потоками фирмы, а часть затрат из БДР не имеет денежного выражения (например, амортизация)

Пример составления БДДС:

Чем отличается БДР от БДДС?

Являясь основными документами финансового планирования, БДР и БДДС отражают изменения финансовых ресурсов компании, однако, они имеют различия из-за того, что эти бюджеты отличаются целями их формирования. БДР формируется с целью планирования прибыли, а БДДС для распределения денежных потоков. При этом БДДС и БДР имеют одинаковые статьи, но некоторые статьи присутствуют только в БДР, а некоторые только в БДДС.

В таблице приведены основные различающиеся статьи БДР и БДДС:

Стоит отметить, что формирование БДР и БДДС происходит различными способами БДР формируется методом начисления, а БДДС – кассовым методом.

Принципы составления БДР и БДДС

Отдельно стоит отметить различия в составлении документов: БДДС часто составляться на год с разбивкой по месяцам, и может корректироваться в зависимости от текущего состояния с указанием плановых и фактических данных. Форма БДР совпадает с формой «Отчет о прибылях и убытках» бухгалтерии, но имеет более детализированные статьи.

Формирование БДР

Подготовку БДР и БДДС обычно начинают с Бюджета доходов и расходов, так как структура маржинальной прибыли напрямую формируется из текущих договоров с заказчиками и подрядчиками (поставщиками). Договоры с заказчиками формируют план продаж, в котором учитываются не только текущие работы, но формируется прогноз по реализации компании на бюджетный период (год) с учетом сезонности и коэффициентов роста. Одновременно с формированием доходной части можно сформировать постоянные затраты из расходной части на основании статистических данных. Основные постоянные затраты:

- Аренда, коммунальные платежи и прочее

- Зарплата административного персонала (в том числе налоги)

- Зарплата производственного персонала (в том числе налоги)

- Амортизация

После подготовки Плана продаж составляется бюджет переменных затрат, которые могут выполнить запланированный объем реализации. В качестве основных переменных затрат могут выступать следующие:

- Затраты на материалы, субподрядные организации

- Расходы, связанные с доставкой, страхованием, хранением ТМЦ

- Расходы на рекламу

- Командировочные расходы

К этим расходам необходимо добавить переменные административные затраты:

- Услуги бухгалтерского сопровождения, аудиторские услуги

- Расходы на содержание подразделений компании

- Прочие расходы (штрафы, пени, курсовые разницы и другие)

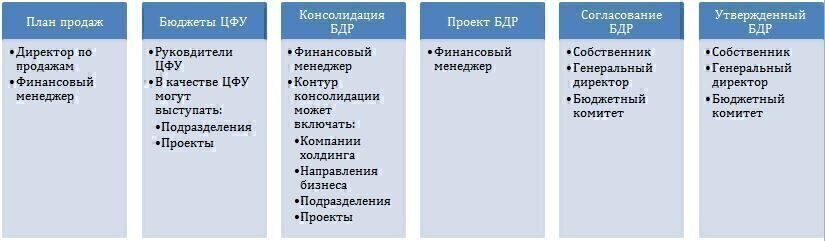

Этапы формирования БДР могут быть представлены на схеме:

Формирование БДДС

БДДС показывает все финансовые поступления и исходящие перечисления, а также фиксирует остаток денежных средств на момент начала и конца периода. Бюджет движения денежных средств состоит из нескольких разделов:

- Операционная деятельность (ОД)

- Инвестиционная деятельность (ИД)

- Финансовая деятельность (ФД)

Подготовка БДДС начинается после формирования БДР. Этапы формирования БДДС могут быть следующие:

Обращаем внимание, что раздел операционной деятельности БДДС может быть составлен 2 методами:

- Прямой

- Косвенный

Прямой метод.

При прямом методе БДДС формируется путем разнесения движений денежных средств по статьям поступлений и выплат и представляет конкретные денежные потоки, которые формирует результирующий операционный поток. Порядок определения потока от операционной деятельности прямым способом следующий:

- На основании договоров, включенных в План продаж, и графиков оплаты в них определяется поступление денежных средств. Так же на этом этапе учитывается погашения дебиторской задолженности по операционной деятельности.

- Затем составляется план выплат на основании прогноза прямых затрат компании (оплата поставщикам/подрядчикам, ФОТ сотрудников и пр.), накладных расходов (аренда, ФОТ управляющего персонала, налоги, реклама)

Косвенный метод.

Операционный денежный поток рассчитывается на основании БДР с учетом неденежных поправок. Данный метод показывает, как связаны денежные потоки с финансовыми показателями фирмы. Основные виды неденежных поправок:

- Амортизация

- Изменения балансовой стоимости внеоборотных активов

- Изменение краткосрочной кредиторской и дебиторской задолженности

- Изменение оборотных активов (запасов и материалов)

Не зависимо от того какой метод используется в компании, необходимо чтобы бюджет был реалистичным, выполняемым и учитывал возможность возникновения кассовых разрывов. На основании составленного БДДС можно сформировать Платежный календарь. Использование актуализированного платежного календаря позволит учитывать реальную ситуацию и избегать кассовых разрывов.

Автоматизация составления БДР и БДДС

Подготовка БДР и БДДС является сложным процессом, основывающимся на определенных правилах и взаимозависящих показателей. В качестве инструмента автоматизации формирования бюджетов может использоваться «WA: Финансист».

«WA: Финансист» - программа для БДДС и БДР, успешно внедряется и используется на предприятиях в Москве и других регионах России с 2007 года. В нем реализована полная модель, которая позволяет эффективно управлять денежными ресурсами компании. Сводный БДДС и БДР формируется на основе планов отдельных ЦФО. Система представляет собой пример эффективных решений в области автоматизации процессов.

Система имеет удобный механизм согласования, который позволяет контролировать процесс и утверждать бюджеты на каждом из этапов. Исполнение обеспечивается подсистемами:

- оперативного планирования

- отражения фактического исполнения бюджетов

- формирования отчетности

Решение «WA: Финансист» имеет обширный программный функционал, который позволяет:

- организовать удобный и качественный процесс управления денежными потоками

- формирование зависимых оборотов по статьям планирования

- управлять системой формирования и согласования заявок

- оперативно формировать «Платежный календарь» и осуществлять платежи в соответствии с ним

- корректно подготавливать банковские и кассовые документы, гибко взаимодействовать с учетными системами и клиент-банком

- настраивать выходные печатные формы.

Система «WA: Финансист» позволяет автоматизировать процесс управления денежными ресурсами и повысить его качество. Она является гибким инструментом, настраиваемым под любые задачи предприятий в Москве или других регионах РФ, вне зависимости от специфики и масштаба их деятельности. Сочетает в себе апробированную методологию и современный программный инструмент.

Босиком по кромке океана, пробегусь я на рассвете..

Вижу как растёт бамбук..

Урок 9. Три вида деятельности.

Цель: Научиться разделять движение денег

по операционной, инвестиционной

и финансовой деятельности

Сложность : ■■ ■ ■■

Мы продолжаем разговор об учете движения денежных средств.

В прошлый раз мы составили большую таблицу, в которой, среди прочего, относили операции к одному из видов деятельности: операционной, инвестиционной и финансовой. Сегодня разбираемся, что это такое и зачем на них разделять.

Главная польза от разделения видов деятельности

Представьте себе кафе в городском парке. Когда в парке много людей, торговля идет хорошо, выручка большая. В межсезонье и плохую погоду выручки мало.

Начало апреля, в городе тепло, в парке гуляют люди. Выручка растет. Вместе с тем кафе открывает летнюю веранду: тратит деньги на закупку мебели и строительство веранды. В конце апреля оказывается, что кафе сработало в минус. Идем разбираться с администратором и маркетологом:

Кафе плохо работало? Нет. Было мало людей? Напротив. Просто вместе с растущей выручкой на кафе легли дополнительные инвестиционные расходы, которые никак не характеризуют качество работы кафе. Этот минус — не показатель.

Обратная ситуация. Конец октября, людей в парке меньше, летнюю веранду разбирают. Мебель продана, из-за этого выручка в конце месяца большая. Хорошо сработали? Неизвестно. Мы могли сработать в минус, но продажа столов все покрыла.

Когда вы умеете разделять виды деятельности, вы можете посмотреть в чистом виде, как живет ваш бизнес с точки зрения операционной эффективности: генерирует он выручку или нет. Также вы можете обнаружить внезапно испарившиеся деньги, например, взятые сотрудником под отчет. Или распутать клубок сложных денежных переводов и обналичек.

Чтобы все это произошло, нужно знать, по какому критерию разделять движение денег и чем отличаются разные виды деятельности. Начнем с операционной деятельности как самой важной.

Операционная деятельность

К операционной деятельности относятся все движения денег, связанные с основной ежедневной работой каждого из ваших направлений бизнеса.

Например, у вас есть кондитерская, которое делает торты на заказ. К операционной деятельности будут относиться:

- затраты на покупку продуктов

покупка других расходных материалов - покупка других расходных материалов

- аренда кухни

- коммунальные платежи, связь и интернет

- затраты на изготовление упаковки

- затраты на курьеров

- оплата хостинга сайта

- затраты на рекламу

- выручка от клиентов

- комиссия от банка за обслуживание счета

- комиссия платежного сервиса

К операционной деятельности не будут относиться:

- закупка оборудования

- ремонт помещения

- создание сайта

- создание нового фирменного стиля

- покупка и обслуживание нового курьерского фургончика

К операционной деятельности относятся все переменные расходы, а также те постоянные расходы, которые необходимы для ежедневной работы компании. Если вы арендуете помещения, транспорт или оборудование, то аренда тоже относится к операционной деятельности.

К операционной деятельности не относится покупка и модернизация оборудования, покупка и ремонт имущества, создание инфраструктуры. Но если, например, ваша компания производит или перепродает торговое оборудование, то для вас покупка оборудования — это операционная деятельность:

- Для кафе покупка столов — это инвестиционная деятельность, потому что кафе продает еду и кофе, а не столы.

- А для магазина мебели покупка столов под реализацию — это операционная деятельность, потому что они продают столы.

Для понимания операционной деятельности представьте производственный цикл своего предприятия. Все расходы, которые вы несете в типичном производственном цикле, — это ваши операционные расходы.

Для справки. Производственный цикл — это все, что происходит с сырьем, товаром и услугами внутри предприятия, чтобы получился продукт, который купил клиент.

Иногда пишут, что производственный цикл — это время, за которое происходит производство товара или оказание услуги.

В учете движения денег в производственный цикл входит не только само производство, но и маркетинг, продажи и т. д. — то есть вообще все, что нужно сделать, чтобы получить прибыль. Нас здесь интересует не время, а деньги, которые тратятся на работу. Так, например, затраты на привлечение одного клиента в интернет-магазин входят в операционную деятельность и в производственный цикл.

Если у вас несколько направлений бизнеса или вы продаете несколько принципиально разных услуг, то операционную деятельность каждого направления считайте отдельно. Например:

- У вас агентство, которое делает рекламу в Яндекс-директе. Это быстрая выручка и быстрая работа.

- Иногда вы ввязываетесь в длинные проекты по созданию сайтов. Это длинные проекты и медленная выручка. Ее считаем отдельно.

Если пользуетесь нашей табличкой, то для раздельного учета направлений бизнеса используйте столбец «Направление»:

Инвестиционная деятельность

Инвестиционная деятельность — это покупка, продажа и обслуживание основных средств: оборудования, имущества, значимых объектов вашей инфраструктуры. Для кафе инвестиционная деятельность — это:

- ремонт помещения

- покупка торгового оборудования

- покупка и ремонт кухни

- пошив формы официантам

- закупка посуды

- фирменный стиль, вывеска, изготовление меню

- найм звездного бренд-шефа, который однажды сделает хорошее меню, которым будут долго пользоваться

Ключевое слово в инвестиционной деятельности — «долго». Если операционная деятельность касается текущей сделки, то инвестиционная касается сотен и тысяч таких текущих сделок.

Пример операционной деятельности — покупка одноразовых стаканов. В один одноразовый стакан можно налить кофе только один раз. Одна сделка — один стаканчик.

Пример инвестиционной деятельности — покупка кофемашины. На одной кофемашине можно сделать много чашек кофе.

Инвестиционная деятельность считается отдельно ровно по этой причине: одна единица расходов приносит пользу на протяжении многих месяцев и лет. Как правило, инвестиционные расходы на несколько порядков больше, чем операционные.

Инвестиционными бывают не только расходы, но и доходы. Купить новые компьютеры сотрудникам — инвестиционная деятельность. Продать старые — тоже инвестиционная.

Финансовая деятельность

Финансовая деятельность — это кредиты и инвестиционные транши.

Сюда входит как получение кредитов и инвестиций, так и выдача: например, вы можете взять кредит у своей фирмы. Или ваша фирма может кредитовать другую. Или вы можете договориться о покупке другого предприятия, и выплата за эту сделку тоже будет относиться к финансовой деятельности.

Финансовую деятельность важно считать отдельно, потому что она вообще никак не касается операционных показателей бизнеса. Деньги для всех одинаковые. Если инвестиционная деятельность касалась основных средств, которые так или иначе влияют на то, как вы работатаете, то финансовая — это просто деньги.

Не путайте инвестиции в финансовой деятельности и инвестиционную деятельность.

В инвестиционной деятельности вы тратите деньги на собственные основные средства. Например, покупаете ту же кофемашину, чтобы варить кофе. Как бы инвестируете собственные деньги в себя.

В финансовой деятельности вы просто получаете (или отдаете) деньги. Дальше они могут пойти хоть в инвестиционную деятельность, хоть в операционную, хоть в финансовую, хоть просто лежать на счетах.

Финансирование из разных видов деятельности

При том, что учитывать виды деятельности нужно отдельно, они вполне могут финансировать друг друга, но только если вы четко понимаете, что делаете.

Например, вы можете использовать деньги из инвестиционной деятельности, чтобы финансировать операционную. Нет денег на зарплаты — продаете часть мебели, выплачиваете зарплату.

Из финансовой деятельности можно брать деньги в инвестиционную и операционную: берете в банке кредит (финансовая), покупаете на него станки и компьютеры (инвестиционная). Или берете кредит под зарплатный проект (финансовая), выдаете зарплаты (операционная).

Однако будьте осторожны, когда берете деньги из операционнки для инвестиционной или финансовой деятельности. Например, нельзя брать выручку и покупать на нее Лексус. Это прямая дорога к банкротству. Почему — в следующем уроке.

Дополнительные виды деятельности

Вы можете запросто создавать собственные дополнительные виды деятельности, если вам не хватает перечисленных выше.

Например, если вы практикуете денежные переводы межу кассами, и эти переводы происходят за несколько дней, то есть смысл завести вид деятельности «денежные переводы». Выбытие и поступление денег на разных кассах будет проходить по этой деятельности. Правда, комиссию нужно будет считать по операционке:

Или если вы часто даете сотрудникам деньги под отчет, и вам нужно отдельно смотреть на эти операции. Формально это чаще всего будет операционка, но для удобства можете выделить дополнительный подвид.

Учет движения денежных средств — это ваш персональный инструмент принятия решений. Сделайте его таким, какой удобен вам. Главный критерий эффективности — вы видите истинное финансовое состояние бизнеса и у вас очень трудно украсть. Если не видите или у вас продолжают воровать — что-то не так.

Что дальше

В следующем уроке рассмотрим типичную ошибку проедания кредиторки и расскажем, как на самом деле можно было с умом эту кредиторку использовать.

По нашим наблюдениям, и мелкие стартаперы, и компании с оборотом больше 60 миллионов в год не умеют считать прибыль. Чаще считают так: сколько денег пришло минус расходы, а все что осталось — прибыль компании. А потом бах, кассовый разрыв.

Не все так просто. На подсчетах прибыли мы не то, что собаку — кита съели. Объясняем на пальцах. Это практическая статья, на расслабоне прочитать не получится. Сложность: 4 из 5. Для кого-то — все 5 из 5 :—)

Для подсчета прибыли вам понадобится отчет о прибылях и убытках. Скачайте его, прежде чем начать.

Перед тем, как считать, уясните: если в кассе много денег — это не значит, что бизнес прибыльный

Если у компании много денег на счету или в кассе, она может быть убыточной. Так бывает, когда вы получили предоплат за несколько проектов, а услугу еще не предоставили. Фактически, вы храните деньги клиента на своем счету, но вашими они станут, когда подпишите акты за выполненные работы.

Бизнес — это про обязательства, а не про деньги:

Вы — вебстудия, и у вас заказали сайт за 100 тысяч. У вас теперь обязательство перед клиентом сделать сайт, а у клиента — заплатить деньги за работу.

Сайт вы спроектировали сами, а дизайн отдали делать фрилансеру за 30 тысяч → теперь у него обязательство сделать вам дизайн сайта, а у вас — заплатить за труд.

По завершении проекта клиент должен вам 100 тысяч. При этом не важно, заплатил он предоплату или оплатит после принятых работ. Деньги клиента теперь ваши деньги.

Подписываем акты и выставляем счет. Если работали по предоплате, присваиваем авансовые деньги себе. Сделка закрыта.

Истина: прибыльный бизнес — когда вам должны больше, чем вы.

Чтобы посчитать прибыль, нужен отчет о прибылях и убытках

Отчет о прибылях и убытках (ОПИУ или P&L) отвечает на главный вопрос собственника — сколько бизнес заработал. Его составляют на месяц, квартал или год. В классическом варианте сводный отчет выглядит так:

Отчет о прибылях и убытках в Эксель (гугл-докс)

Покажем, как заполнять этот отчет на примере транспортной компании.

1. Выручка

Запомните главное правило: выручка ≠ деньги в кассе.

Выручка — это деньги, которые клиент должен за то, что вы ему сделали: отгрузили товар, сделали сайт, продали ошейник для сиамского котика. При этом не важно, получили вы уже оплату от клиента или нет. Считайте выручку по подписанным актам. Формула такая:

Выручка = Количество исполненных сделок за период Х Средний чек этих сделок

Настя производит косметику

По оптовому заказу Настя отгрузила товара на 500 тысяч, но клиент за него заплатит только через 30 дней. Она может не волноваться, потому что на руках есть накладная, а сделка закреплена договором.

Настя выполнила обязательства и уже сейчас признает 500 тысяч своей выручкой.

Я — финансовый консультант

У меня заказали постановку управленческого учета. До начала работ клиент заплатил за услугу всю сумму — 300 тысяч рублей. Рано радоваться, эти деньги еще не мои.

Мне понадобится 3 месяца, чтобы внедрить учет. Поэтому предоплату, которую заплатил клиент, признать выручкой нельзя. Можно будет тогда, когда работа будет выполнена, и мы подпишем акты. А пока — храним деньги клиента на своем счету.

Посчитали статьи выручки, заносим в отчет:

Выписываем статьи по выручке, суммируем в ячейку «Общая выручка»

2. Операционные расходы

Операционные расходы — все расходы компании, кроме прибыли (дивидендов) собственника и вложений на развитие. Например, закуп товара, зарплаты, аренда, оплата подрядчиков.

Разобьем для удобства операционные расходы на постоянные и переменные. И те, и другие идут в отчет.

Постоянные расходы — это то, за что мы платим каждый месяц: аренда офиса, интернет, канцтовары, фиксированная зарплата бухгалтера. За это мы платим примерно одинаково каждый месяц.

Переменные расходы — это расходы, которые меняются вместе с выручкой. Например, отгрузили товара на 300 тысяч — расходов вышло на 200 тысяч, отгрузили на миллион — расходов на 700 тысяч. Также с зарплатой менеджера по продажам. Продал — сделал выручку, не продал — не сделал.

Как правильно учитывать операционные расходы:

Пример из жизни. Вы поехали на машине из Челябинска в Екатеринбург. На 205 киллометров вы заправились на 1000 рублей. На дорогу ушло 3/4 бензина, в пересчете на деньги — 672 рубля. Их и заносим в отчет ОПИУ.

Не путайте с фактическими расходами. Хоть вы и потратили 1000 рублей на заправке, эту трату мы в ОПИУ не учитываем. Эта сумма идет в отчет о движении денежных средств.

Из бизнеса. Вы платите за аренду склада 100 тысяч в месяц, а тут решили 3 месяца не платить. Это ваше право, но в отчет ОПИУ вы все равно запишите расход на 100 тысяч за каждый из этих месяцев. Хоть вы и не платите, складом-то — пользуетесь, а значит получаете от него выгоду и обязаны заплатить, если не сейчас, то позже.

Пример с зарплатой. В середине мая вы выдаете зарплаты за апрель. Насчитали 200 тысяч и заплатили 15 мая. Сумма 200 тысяч пойдет в отчет за апрель, а не за май. А за май вы посчитаете уже в июне.

Какие расходы не идут в ОПИУ

Инвестиционные расходы: мебель в офис, рабочие автомобили, оборудование для производства, здания — то, что будет нести пользу бизнесу долгий срок.

Дивиденды собственника. Чистая прибыль, которую собственник бизнеса вытаскивает на себя, в отчет о прибылях и убытках не идет. Это уже финансовая деятельность компании, а не операционная.

Итак, посчитайте свои операционные расходы и занесите в отчет:

Операционные расходы в отчете о прибылях и убытках

3. EBITDA

(да, я тоже вначале поржал от названия)

EBITDA — это прибыль бизнеса без учета налогов, процентов по кредитам и амортизации. В оригинале — Earning Before Interest Taxes Depreciation Amortization.

EBITDA = Выручка − Операционные расходы

Зачем нам EBITDA? Она показывает, может ли бизнес в принципе зарабатывать. Если показатель плюсовой, то все хорошо. Но если нулевой или отрицательный — собственник не сможет вытаскивать деньги, и, скорее всего, компания работает в минус.

Чем больше EBITDA — тем лучше:

EBITDA = Общая выручка − Переменные расходы − Постоянные расходы

4. Кредиты

Кто не знал, кредит состоит из двух частей: тело кредита и процент за обслуживание. Если вы взяли 700 тысяч рублей в банке под 18% годовых, то начальные 700 тысяч — это тело кредита, а 18%, которые вы платите сверху — процент за обслуживание.

В отчет записываете только процент за обслуживание кредита. Если ежемесячный платеж — 68,8 тысячи рублей, то из них тело кредита — 56,4 тысячи, а процент за обслуживание — 12,4 тысячи. 12,4 тысячи заносим в отчет ОПИУ.

5. Налоги

Налоги учитываем те, которые вы платите государству. Сумма зависит от вашей системы налогообложения: традиционной, упрощенной, ЕНВД или ЕСХН.

Налоги с зарплаты сотрудников — это операционные расходы, их тоже заносим в отчет.

Отчет составляется без учета НДС. Это деньги государства, которые не относятся к прибыли и убыткам компании.

6. Амортизация

Амортизация. Допустим, вы купили холодильник за 100 тысяч. Деньги вы фактически потратили, поэтому в отчет ДДС занóсите расход на эту сумму. Если же вы запишите расход на всю сумму в прибыли и убытки, чистая прибыль компании резко упадет, а отчет покажет, что у компании проблемы.

Чтобы этого не произошло, равномерно размажем расход на время, пока холодильник будет нести пользу — 3 года. Разделим 100 тысяч на 36 месяцев и каждый месяц будем записывать в ОПиУ расход на 2 777 рублей.

А чтобы через 3 года у вас были деньги на новый холодильник, планируйте в уме расход на эту сумму. Если не умеете планировать, откладывайте деньги равными долями. Про планирование будет отдельный урок.

Заносим кредиты, налоги и амортизацию в наш отчет:

Мы обобщили эти три категории. Выделите отдельную строку под каждый налог или кредит

7. Ура! Чистая прибыль

Итак, мы добрались до чистой прибыли. Теперь вы узнаете, сколько заработала компания. Вспомним все, что считали в одной формуле:

Чистая прибыль (руб.) = Выручка – Расходы − Налоги − Кредиты − Амортизация

Вот, какая прибыль получилась по транспортной компании:

Последняя формула: Чистая прибыль = EBITDA − Налоги − Кредиты − Амортизация

Получите весь курс «Управленка»

Эта статья — лишь один из восьми уроков нашего курса по финансам. Подпишитесь и получите его на почту полностью. Это бесплатно и очень классно ↓

Читайте также: