320 форма налоговой отчетности в 2021

Опубликовано: 28.04.2024

При выборе формы отчета, представляемого в инспекцию, важно не ошибиться, чтобы не навлечь на себя санкции. Большинство новых форм отчетности по налогам, которые будут применяться в 2021 году, - это расчеты и декларации за 2020 год по срокам представления, приходящимся на 2021 год. Вспомним о них.

Почему нужно следить за изменениями форм

Формы и порядок заполнения форм налоговых деклараций (расчетов), а также их электронные форматы утверждает ФНС по согласованию с Минфином (п. 7 ст. 80 НК РФ). За последнее время было принято множество новых законов, что повлекло изменение форм многих отчетов.

Вместе с тем в абзаце 2 пункта 4 статьи 80 НК РФ говорится о том, что инспекция не вправе отказать налогоплательщику в принятии налоговой декларации, но – внимание – той, которую он представляет по установленной форме (формату).

Исходя из этой нормы, можно сделать вывод, что в случае представления отчета по неустановленной, в том числе устаревшей, форме инспекция отчет не примет. Не путайте с понятием «сочтет не представленным» - это может произойти после того, как началась камеральная проверка.

Непринятие отчета повлечет серьезные последствия от штрафа до блокировки счета.

Новые формы за 2020 год

В 2021 году нужно будет представлять по новым формам следующие отчеты за 2020 год.

1. Расчет по страховым взносам по форме РСВ. Новая форма утверждена Приказом ФНС от 15 октября 2020 г. № ЕД-7-11/751@.

Обратите внимание, что в составе нового расчета РСВ с расчетного периода 2020 года нужно представлять информацию о среднесписочной численности работников организации. Отдельно эта информация в инспекцию больше не представляется.

Приказом ФНС от 15 октября 2020 г. № ЕД-7-11/752@ отменена форма «Сведения о среднесписочной численности работников за предшествующий календарный год».

Показатель «среднесписочная численность» теперь находится на титульном листе расчета по страховым взносам РСВ. Его нужно будет заполнять ежеквартально за расчетный (отчетный) период – 1 квартал, полугодие, 9 месяцев и год.

2. Декларация по НДС. Новая форма утверждена Приказом ФНС от 19 августа 2020 г. № ЕД-7-3/591@. Ее нужно заполнить и подать в ИФНС с отчетности за IV квартал 2020 года.

В ней учтены последние дополнения перечней не облагаемых НДС операций:

- безвозмездная передача недвижимости в казну РФ;

- безвозмездная передача имущества для лечения коронавируса;

- реализация услуг по обращению с ТКО;

- передача исключительных прав на отечественные программы для ЭВМ.

А в список операций, облагаемых НДС по нулевой ставке, включена реализация услуг в аэропортах при международных полетах и полетах по РФ (не через Москву и область).

3. Декларация по налогу на прибыль. Новая форма утверждена Приказом ФНС от 11 сентября 2020 г. № ЕД-7-3/655@. Обновленная форма подается при сдаче декларации за 2020 год.

В новой форме декларации:

- изменены штрихкоды;

- введен новый код налогоплательщика для IT-компаний;

- введен новый код вида доходов, полученных собственниками от распределения имущества при ликвидации фирмы;

- предусмотрены изменения для налогоплательщиков, которые заключили соглашение о защите и поощрении капиталовложений, для участников специальных инвестиционных контрактов и резидентов ТОР;

- утверждена новая редакция листа 02, приложений 4 и 5 к листу 02, лист 04 и другое.

4. Форма декларации по налогу на имущество обновлена Приказом ФНС от 28 июля 2020 г. № ЕД-7-21/475@. Применяется с отчетности за 2020 год.

Обновления в форме этой декларации связаны, в частности, с тем, что некоторым организациям были перенесены сроки уплаты налога (авансовых платежей по нему) в течение 2020 года, а также предоставлено освобождение от уплаты налога за II квартал 2020 года.

Новые формы с отчета за 1 квартал 2021 года

Начиная с отчета за 1 квартал 2021 года, нужно будет сдавать новый отчет по форме 6-НДФЛ (Приказ ФНС РФ от 15.10.2020 № ЕД-7-11/753@).

Важное изменение состоит в том, что с начала налогового периода 2021 года справка о доходах и суммах налога физического лица (бывшая форма 2-НДФЛ) будет представляться не отдельным отчетом, а в составе расчета 6-НДФЛ - в качестве приложения № 1. Сама форма 2-НДФЛ отменена.

В приложении № 4 к приказу № ЕД-7-11/753@ приведена форма «Сведения о доходах физических лиц и суммах налога на доходы физических лиц», которая выдается работодателем по заявлениям работников (п. 3 ст. 230 НК РФ).

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Комитет государственных доходов информирует о том, что с 1 января 2021 года отменена Декларация по косвенным налогам

(ФНО 320.00). Данная мера принята в целях оптимизации и исключения дублирования налоговой отчетности.

31 января 2021 года произведено обновление клиентского приложения «Система обработки налоговой отчетности» (СОНО) для налогоплательщиков до версии 4.0.24 и web-приложения «Кабинет налогоплательщика». В данном обновлении модифицировано и размещено обновленное Заявление о ввозе товаров и уплате косвенных налогов (328.00) на 2021 год.

Заявления о ввозе товаров и уплате косвенных налогов, представленные в версии, доступной до 31 января 2021 года, считаются корректными;

Разноска на лицевые счета по таким Заявлениям будет произведена Комитетом государственных доходов до 11 февраля 2021 года.

Обращаем внимание, что Заявления о ввозе товаров и уплате косвенных налогов, представленные в версии, доступной до 31 января 2021 года, считаются корректными. Разноска на лицевые счета по таким Заявлениям будет произведена Комитетом государственных доходов до 11 февраля 2021 года.

Также сообщаем, что Уведомления о принятии налоговой отчетности со статусом «Ошибка разноски» считаются принятыми и разноска на лицевые счета будет произведена автоматически по мере обработки системой.

В этой связи внесение изменений в Заявления о ввозе товаров и уплате косвенных налогов, представленных до и после модернизации, не требуется, также не требуется выписывать исправленные ЭСФ.

По всем вопросам можно обратиться в Сall-центр КГД по телефонам 1414 или +7 (7172) 71-80-33.

Коллеги рекомендуют:

- Эмпирический математический анализ: гипотеза и теории

- Почему не так уж очевиден стратегический маркетинг?

- Эмпирический математический анализ: гипотеза и теории

Статьи по теме:

Статьи PRO по этой же теме:

Ответы линии консультации по теме:

25 комментариев

Заголовок

Cras sit amet nibh libero, in gravida nulla. Nulla vel metus scelerisque ante sollicitudin commodo. Cras purus odio, vestibulum in vulputate at, tempus viverra turpis.

Вложенный заголовок

Cras sit amet nibh libero, in gravida nulla. Nulla vel metus scelerisque ante sollicitudin commodo. Cras purus odio, vestibulum in vulputate at, tempus viverra turpis.

Вложенный заголовок

Cras sit amet nibh libero, in gravida nulla. Nulla vel metus scelerisque ante sollicitudin commodo. Cras purus odio, vestibulum in vulputate at, tempus viverra turpis.

Вложенный заголовок

Cras sit amet nibh libero, in gravida nulla. Nulla vel metus scelerisque ante sollicitudin commodo. Cras purus odio, vestibulum in vulputate at, tempus viverra turpis.

Заголовок

Cras sit amet nibh libero, in gravida nulla. Nulla vel metus scelerisque ante sollicitudin commodo. Cras purus odio, vestibulum in vulputate at, tempus viverra turpis.

Комментировать материалы сайта могут зарегистрированные пользователи

1 комментариев

Сымбат

Здравствуйте! Однако несмотря на данный факт, уведомление по подтверждению уплаты НДС не было получено. Пришлось отзывать с методом замены, так как в УГД пояснили, что это необходимо сделать в связи с какими-то техническими неполадками, и кто сдавал по старой форме в январе и не получит подтверждение уплаты. При отзыве методом замены старой формы новой формой заявления пришел отказ по причине несоответствия периодов, хотя в старой форме не указывается период, в отличии от новой, и при разноски по старым формам период не указан, и снова получается нестыковка. На деле получилось обещали разнести - разнесли,но дальше дело не пошло, ведь про уведомления о подтверждении факта уплаты НДС и позабыли. Зря только понадеялась и ждала подтверждения до 22 февраля, лучше бы сразу отозвала бы и по новой сдала. Теперь же просят отзывать методом замены вторичное заявление, уже даже сомнительно что-то делать и как можно отозвать заявление уже отозванное второй раз: не получится ли теперь нарушение сроков подачи заявления, а поставщикам-нерезидентам нужно подтверждение факта уплаты НДС. Не довели все до конца, там позабыли, там не учли, не состыковали нововведения со старой базой и т.д. и т.п.

Изменения в бухгалтерском учете и отчетности

С 2021 года обязательно применение нового федерального стандарта бухгалтерского учета ФСБУ 5/2019 ЗАПАСЫ, отменены ПБУ 5/01, методические указания 119Н, 135н.

Подробный обзор ФСБУ 5/2019 для малого бизнеса здесь.

С 2021 года можно добровольно начать применять новый федеральный стандарт бухгалтерского учета ФСБУ 6/2020 ОСНОВНЫЕ СРЕДСТВА (обязательно - с 2022).

Главное новшество стандарта - организация самостоятельно устанавливает лимит ОС в бухучете. Следовательно, можно установить одинаковый лимит 100 000 и в НУ, и в БУ.

Изменены формы бухгалтерской отчетности

Отчет о финансовых результатах - новая форма начиная с отчетности за 2020 (изменения связаны с ПБУ 18/02).

Подробнее об отличиях в отчете о финансовых результатах до 2020 года и после здесь.

Изменения в режимах налогообложения

Расширен перечень видов деятельности: +17 видов деятельности (+ деятельность стоянок для ТС, ремонт игрушек, изготовление визиток и пр.), статья 346.46, п.2 + пп.64-80.

Для вида деятельности "Розничная торговля, осуществляемая через объекты стационарной торговой сети"

по 2020 год включительно площадь торгового зала была ограничена значением 50 кв.м. (статья 346.43, п.2, пп.45),

с 2021 года максимальная площадь торгового зала - 150 кв.м. (статья 346.43, п.6, пп.3)

Для вида деятельности "Услуги общественного питания, оказываемые через объекты организации общественного питания"

по 2020 год включительно площадь зала обслуживания посетителей была ограничена значением 50 кв.м. (статья 346.43, п.2, пп.47),

с 2021 года максимальная площадь зала обслуживания посетителей - 150 кв.м. (статья 346.43, п.6, пп.4)

Уменьшение налога для ИП на ПАТЕНТЕ

налог можно уменьшить на следующие суммы (статья 346.51, п.1.2):

- страховые взносы ИП за себя и за работников, занятых в сферах деятельности по которым получен патент;

- пособие по временной нетрудоспособности за счет работодателя за первые 3 дня болезни

ИП без работников уменьшает налог на страховые взносы "за себя" без ограничений, ИП с работниками - в пределах 50%.

ЕНВД отменен с 2021 года.

Для тех, кто перешел на ОСН, есть право принять к вычету НДС по остаткам товаров (пункт 16 письма ФНС России от 20.11.2020 N СД-4-3/19053@ "О направлении разъяснений в связи с отменой ЕНВД")

Для тех, кто перешел на УСН ДОХОДЫ МИНУС РАСХОДЫ, есть право принять в расходы товары, оплаченные в прошлом периоде.

Себестоимость товаров, которые были оплачены до перехода на УСН (в период применения ЕНВД или ПСН), можно учесть в расходах по мере реализации этих товаров (статья 346.25, пункт 2.2)

Упрощенная система налогообложения.

Повышены лимиты выручки для применения УСН: 206 400 000 руб (на 2021 год), повышена численность для применения УСН: 130 человек

Введены новые дополнительные ПОВЫШЕННЫЕ ставки налога при превышении прежнего лимита.

При доходах от 154 800 000 до 206 400 000 руб. или численностью работников от 100 до 130 человек предусмотрены повышенные ставки (начиная с квартала, в котором произошло превышение):

• 8% при объекте "доходы";

• 20% при объекте "доходы минус расходы".

ИЗМЕНЕНО ПОНЯТИЕ ДОХОДОВ, для расчета 1% пенсионных взносов для ИП на УСН с объектом ДОХОДЫ МИНУС РАСХОДЫ

налоговой базой признаются доходы, уменьшенные на величину расходов (Письмо ФНС от 1 сентября 2020 г. N БС-4-11/14090).

ИП на общем режиме налогообложения.

Увеличена ставка НДФЛ с доходов, превышающих 5 млн, теперь 15%

статья 224 НК РФ, п.1

Ставка НДФЛ с доходов менее 5 млн рублей - 13%, свыше - 15%

Налоговые каникулы для новых ИП на УСН и патенте продлены до конца 2023 года.

Ставка налога 0%, устанавливается региональными законами для некоторых видов деятельности.

Подробности в справочном материале Консультант Плюс.

Изменения, связанные с заработной платой

Минимальный размер оплаты труда с 1 января 2021 года - 12 792 рубля в месяц.

Установлен Федеральным законом 473-ФЗ от 29.12.2020.

Справочно за предыдущие годы:

с 1 января 2021 - 12 792

с 1 января 2020 - 12 130

с 1 января 2019 - 11 280

В субъектах РФ региональными соглашениями может быть установлен другой МРОТ (но не ниже федерального).

Например, в Москве - 20 361 (Московское трехстороннее соглашение на 2019-2021 годы от 19.09.2018), в Московской области - 15 000 (Соглашение о минимальной заработной плате в Московской области от 31.10.2019 N 243).

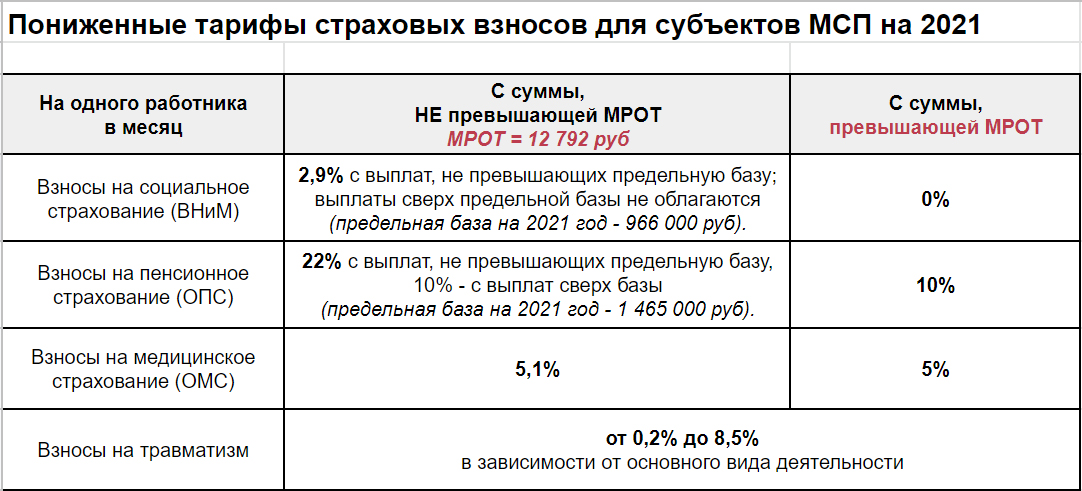

Пониженные тарифы страховых взносов для субъектов МСП действуют в 2021 году.

Справочно:

в период с 1.04.20 по 31.12.20 для МСП также действовали пониженные тарифы страховых взносов (102-ФЗ от 01.04.20, статья 6).

В 2021 году субъекты малого и среднего предпринимательства начисляют страховые взносы с заработной платы работников, превышающей МРОТ, по пониженным ставкам.

Налоговый Кодекс РФ, статья 427, п.1, пп.17

Налоговый Кодекс РФ, статья 427, п.2.1

Также пониженные тарифы распространяются на выплаты по договорам ГПХ.

Ставка НДФЛ с доходов, превышающих 5 млн - 15%

статья 224 НК РФ, п.1

Ставка НДФЛ с доходов менее 5 млн рублей - 13%, свыше - 15%

статья 224 НК РФ, п.1.1

Ставка НДФЛ с доходов от продажи имущества - 13% (от размера дохода не зависит)

Предельная величина базы для исчисления страховых взносов в 2021 году:

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством - 966 000

- на обязательное пенсионное страхование - 1 465 000

При расчете каких показателей учитывается данная величина предельной базы?

1. Средний заработок для расчета пособия по временной нетрудоспособности учитывается в сумме, не превышающей предельную базу на социальное страхование.

Размер предельной базы за предыдущие годы, справочно: 2021 - 966 000 руб., 2020 - 912 000 руб., 2019 г. - 865 000 руб., 2018 г. - 815 000 руб.

2. После превышения предельной базы (в год, нарастающим итогом на одного работника) страховые взносы на социальное страхование не начисляются, а страховые взносы в ПФ начисляются в меньшем размере.

C 1 января 2021 года пособия по временной нетрудоспособности (и в связи с материнством) выплачиваются напрямую фондом социального страхования.

Порядок действий:

- При наступлении страхового случая работник обращается к работодателю.

- Работодатель формирует пакет документов и передает его в территориальный орган ФСС в течение 5 рабочих дней.

- Пособие по больничному листу за первые три дня, как и было ранее, работодатель оплачивает за свой счет.

- Выплата пособия производится из ФСС в течение 10 календарных дней.

Изменения для ИП

Размер страховых взносов для ИП в 2021 году не изменился с 2020 года.

С момента регистрации и до снятия с учета индивидуальный предприниматель обязан платить страховые взносы за себя в пенсионный и медицинский фонд, независимо от выбранного режима налогообложения и независимо от того, ведет он фактически деятельность или нет.

Справочно: также принято называть эти взносы ФИКСИРОВАННЫМИ, хотя дополнительный взнос в ПФ 1% фиксированным не является.

Размер фиксированных взносов для ИП в 2021 году:

- на обязательное пенсионное страхование - 32 448 руб

- на обязательное медицинское страхование - 8 426 руб

Кроме этого, с доходов, превышающих 300 000 рублей, индивидуальный предприниматель дополнительно платит еще 1% на пенсионное страхование.

Понятие ДОХОДОВ, то есть налоговой базы для расчета 1% пенсионных взносов, зависит от налогового режима ИП:

- на общем режиме налоговой базой признаются фактически полученные ДОХОДЫ, УМЕНЬШЕННЫЕ НА ПРОФЕССИОНАЛЬНЫЙ ВЫЧЕТ;

- на УСН с объектом ДОХОДЫ налоговой базой признаются фактически полученные ДОХОДЫ;

- (Новое. ) на УСН с объектом ДОХОДЫ МИНУС РАСХОДЫ налоговой базой признаются доходы, уменьшенные на величину расходов (Письмо ФНС от 1 сентября 2020 г. N БС-4-11/14090);

- на патенте налоговой базой признается ПОТЕНЦИАЛЬНО ВОЗМОЖНЫЙ ДОХОД (указанный на обратной стороне патента), независимо от фактически полученной выручки.

Общая сумма платежа в пенсионный фонд (фикс + 1%) не может превышать в 2021 году - 259 584 руб.

«Клерк» Рубрика Отчетность

В 2021 году мы попрощаемся с декларациями по ЕНВД, транспортному и земельному налогам, сведениям о среднесписочной численности. Но легче не станет. Разберемся, какие новые декларации придется заполнять, и какие изменения претерпят другие отчеты.

Что отменяется

На смену декларациям по транспортному и земельному налогам придут уведомления из налоговых органов о рассчитанной сумме налога (п. 17 и 26 ст. 1 от 15.04.2019 Закона № 63-ФЗ, Приказ ФНС от 04.09.2019 № ММВ-7-21/440).

Кстати, от оплаты авансовых платежей организации никто не освобождал. И рассчитывать данные авансовые платежи компании должны самостоятельно. Нужно ли говорить, что рассчитанные суммы налога могут не сойтись с суммами из уведомлений, и данные расхождения придется обосновывать.

Сведения о среднесписочной численности. Данные о численности сотрудников будут включены в состав расчета по страховым взносам (РСВ) с 1 января 2021 г. (п. 2 ст.1 Закона от 28.01.2020 № 5-ФЗ).

Декларация по ЕНВД. Как известно, с 2021 года ЕНВД прекратит свое существование. А вместе с отменой режима налогообложения аннулируется и подача декларации. В последний раз плательщикам по ЕНВД придется отчитаться до 20 января 2021 г. — за IV квартал 2020.

Изменения в действующих отчетах с 2021 года

Расчет по страховым взносам (РСВ)

Федеральный закон от 28.01.2020 № 5-ФЗ внес в ст. 80 НК РФ поправки, позволяющие сдавать сведения о среднесписочной численности работников в составе РСВ (касается ООО и ИП с наемными работниками). Для этого на титульном листе формы появится специальное поле (рис. 1).

Кроме этого, в раздел 1 добавится новое приложение 5.1 «Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в пп. 3 (пп. 18) п. 1 ст. 427 НК РФ».

Данное приложение предназначается для компаний:

- осуществляющих свою деятельность в области информационных технологий (отрасль IT);

- производителей электронной и радиоэлектронной продукции;

- осуществляющих свою деятельность по проектированию и разработке изделий электронной компонентной базы и электронной (радиоэлектронной) продукции;

- других субъектов, для которых принят налоговый маневр, снижающий ставку страховых взносов до 7,6% (закон № 265-ФЗ от 31.07.2020).

Применение данного тарифа возможно только при соблюдении определенных условий:

- ведение деятельности, связанной с разработкой и реализацией собственных компьютерных программ или собственных баз данных, выполнение работ и оказание услуг по разработке, адаптации, модификации, установке, тестированию и сопровождению компьютерных программ и баз данных;

- наличие документа о госаккредитации в качестве организации, осуществляющей деятельность в области информационных технологий или свидетельства резидента технико-внедренческой либо промышленно-производственной ОЭЗ;

- нормативная среднесписочная численность сотрудников;

- определенный размер доходов от деятельности в сфере информационных технологий.

В новом приложении заполняют графы 2 и 3 приложения 5 к разделу 1 по строкам 010-040 и строку 050 или 060. В данном разделе необходимо указать суммы для соответствия условиям применения льготных ставок (рис. 2).

Сведения о среднесписочной численности сдаются раз в год в составе РСВ. Сдать РСВ со сведениями о численности за 2020 г. нужно до 1 февраля 2021 г.

Декларация по НДС

В соответствии с приказом ФНС от 19.08.2020 № ЕД-7-3/591@ в декларацию по НДС внесены изменения, которые учитывают поправки в главу 21 НК РФ, внесенные Федеральными законами от 26.03.2020 № 68-ФЗ, от 08.06.2020 № 172-ФЗ.

Таким образом, в порядок заполнения декларации по НДС внесены новые коды операций:

- 1010831 — передача на безвозмездной основе имущества, предназначенного для использования в целях предупреждения и предотвращения распространения, а также диагностики и лечения коронавируса, органам государственной власти и управления и (или) органам местного самоуправления, государственным и муниципальным учреждениям, государственным и муниципальным унитарным предприятиям;

- 1011450 — передача на безвозмездной основе в государственную казну РФ объектов недвижимого имущества;

- 1011451 — передача на безвозмездной основе имущества в собственность РФ для целей организации и (или) проведения научных исследований в Антарктике;

- 1011208 — реализация услуг по обращению с твердыми коммунальными отходами, оказываемых региональными операторами по обращению с твердыми коммунальными отходами;

- 1011446 — реализация услуг, оказываемых при международных воздушных перевозках непосредственно в международных аэропортах РФ, по перечню, утверждаемому Правительством РФ и др.

Обновленный порядок заполнения декларации применяется в I квартале 2021 г.

Декларация по налогу на имущество организаций

Обновилась форма декларации по КНД 1152026 утвержденная Приказом ФНС России от 28.07.2020 № ЕД-7-21/475@. Изменения внесены в связи с предоставлением мер поддержки из-за распространения COVID-19, а именно перенос сроков уплаты налога на имущество (авансовых платежей по нему) в течение 2020 г.

- добавлены новые коды налоговых льгот для освобожденных от уплаты налога за II квартал 2020 года;

- в разделе 1 новое поле «Признак налогоплательщика»: ставят «1» — если организация имеет право позже уплатить налог по постановлению Правительства РФ; «2» — если по региональным актам; «3» — остальные юрлица;

- добавлен признак исчисления суммы налога лицом, заключившим соглашение о защите и поощрении капиталовложений в разделах 1, 2 и 3 новое поле «Признак СЗПК» (Приказ ФНС РФ от 28.07.2020 № ЕД-7-21/475@).

Срок сдачи декларации не позднее 30 марта 2021 г.

Декларация 3-НДФЛ

Утвержден новый бланк налоговой декларации 3-НДФЛ для ее подачи в 2021 г. (Приказ ФНС от 28.08.20 № ЕД-7-11/615@). По данной форме сдают отчет ИП на ОСНО, а также все физические лица для уплаты подоходного налога и получения вычетов по НДФЛ.

Изменения в новой форме декларации по НДФЛ:

- Новая страница — Приложение к Разделу 1 «Заявление о зачете/возврате суммы излишне уплаченного НДФЛ». Теперь заявление в ИФНС не подается отдельно. Данный лист оформляется физическими лицами для возврата или зачета переплаты по подоходному налогу.

- Новая страница — Расчет к Приложению 3 «Расчет авансовых платежей, уплачиваемых по п. 7 ст. 227 НК РФ», заполняются суммы доходов от деятельности ИП, адвокатов, частнопрактикующих лиц, суммы учитываемых вычетов при расчете авансов, налоговая база для авансов и непосредственно рассчитанные авансовые платежи за 3, 6 и 9 месяцев. Данный лист заполняют все ИП, адвокаты, нотариусы.

- Изменился Раздел 1 — поделился на два подраздела, в которых разделяется налог для уплаты/возврата по п. 7 ст. 227 НК РФ и налог по остальным основаниям.

- Обновлены штрихкоды страниц декларации 3-НДФЛ.

Кто в какой срок отчитывается по 3-НДФЛ:

- ИП на ОСНО отчитывается о предпринимательской деятельности до 30 апреля 2021 г.;

- физические лица для самостоятельной уплаты налога с полученного дохода — до 30 апреля 2021 г.;

- физические лица для получения вычета и возврата ранее уплаченного НДФЛ — в любой день 2021 г.

Новые отчеты, которые предстоит сдавать в 2021 г.

Объединенный расчет 6-НДФЛ и справки 2-НДФЛ

Сведения о доходах физлица (2-НДФЛ) подаются в составе расчета 6-НДФЛ.

Данные о доходах физлица нужно отражать в приложении 1 к новому расчету 6-НДФЛ. Приложение заполняется только в годовом отчете 6-НДФЛ. Квартальные же отчеты сдаются в прежнем режиме, их никто не отменял. Из расчета исключают данные о дате фактического получения дохода и удержания налога, но включают поля для даты и суммы возвратного НДФЛ, излишне удержанном налоге, а также для информации за прошлые периоды (рис. 3).

?

Подается отчет уже в I квартале 2021 г. (подп. «а» п. 19 ст. 2 Закона от 29.09.2019 № 325-ФЗ).

Отчетность в рамках закона «О прослеживаемости товаров»

Пока данный законопроект находится на рассмотрении в Госдуме. Если он будет принят, то для ИП и ООО будет предусмотрен новый отчет об операциях с прослеживаемыми товарами. Данный отчет станет обязательным для предприятий на спецрежимах, освобожденных от НДС. В отдельных случаях отчет придется сдавать и плательщикам НДС.

Срок сдачи отчета — ежеквартально, не позднее 25 числа месяца, следующего за отчетным периодом.

Формы отчетов в статистику

- №МП-сп «Сведения об основных показателях деятельности малого предприятия за 2020 год» — ОКУД 0601033;

- № 1-предприниматель «Сведения о деятельности индивидуального предпринимателя за 2020 год» — ОКУД 0601032.

Согласно приказу Росстата от 17.08.2020 № 469, все ИП и МСП обязаны сдать данную отчетность в Росстат.

В отчете №МП-сп необходимо показать среднесписочную численность сотрудников, внешних совместителей, работников по гражданско-правовым договорам.

В № 1-предприниматель (для ИП) — показать вид деятельности предпринимателя, налоговый режим, выручку от реализации (чтобы совпала с КУДиР), а также среднюю численность работников, учитывая наемников, партнеров и помогающих членов семьи.

Срок представления форм — до 1 апреля 2021 г.

Статистическая отчетность

Нас ждут обновленные формы статистической отчетности, касающиеся зарплаты и работников, которые сдают ООО и ИП (Приказ Росстата от 24.07.2020 № 412).

Уже в I квартале 2021 г. в Росстат необходимо предоставить (ежеквартально):

- ЗП-здрав «Сведения о численности и оплате труда работников сферы здравоохранения по категориям персонала»;

- ЗП-культура «Сведения о численности и оплате труда работников сферы культуры по категориям персонала»;

- ЗП-образование «Сведения о численности и оплате труда работников сферы образования по категориям персонала»;

- ЗП-наука «Сведения о численности и оплате труда работников организаций, осуществляющих научные исследования и разработки, по категориям персонала»;

- ЗП-соц «Сведения о численности и оплате труда работников сферы социального обслуживания по категориям персонала»;

- П-4 (НЗ) «Сведения о неполной занятости и движении работников».

А с 1 февраля 2021 г. необходимо предоставить (ежемесячно):

- П-4 «Сведения о численности и заработной плате работников»;

- 1-З «Анкета выборочного обследования рабочей силы»;

- 1-ПР «Сведения о приостановке (забастовке) и возобновлении работы трудовых коллективов»;

- 3-Ф «Сведения о просроченной задолженности по заработной плате» (с отчета на 1 февраля 2021 года).

И на закуску, периодически, необходимо предоставить сведения по форме:

- 1-Т (проф) «Сведения о численности и потребности организаций в работниках по профессиональным группам» (раз в 2 года за четные годы);

- 1-кадры «Сведения о подготовке (профессиональном образовании и профессиональном обучении) и дополнительном образовании работников организаций» (раз в 3-4 года).

Дополнительно ожидаются изменения формы декларации по УСН, в связи с предоставлением льготных ставок по налогу, предусмотренных местным законодательством, и предлагается отмена декларации для отдельной категории налогоплательщиков. Однако все эти изменения пока только на стадии рассмотрения законопроектов.

Новую форму СЗВ-ТД планировали ввести в действие с 01.01.2021. Но не случилось. Срок немного сдвинули, и новую форму мы будем применять с июля 2021 года. Рассмотрим, что изменилось в представлении сведений о трудовой деятельности с 2021 года, и какие изменения внесены в форму СЗВ-ТД.

Содержание статьи:

1. СЗВ ТД изменения 2021

2. СЗВ ТД 2021 изменения в отчете

3. СЗВ ТД в 2021 году изменения коды

4. СЗВ ТД в 2021 году изменения штрафы

1. СЗВ ТД изменения 2021

С начала 2021 года стали постоянными временные правила в отношении сроков представления СЗВ-ТД (с апреля 2020 года) в отношении таких кадровых событий, как прием и увольнение сотрудников. Теперь для этих мероприятий действует постоянный срок представления — не позднее следующего дня после дня издания приказа.

Также отметим для СЗВ ТД изменения 2021 года, касающиеся ответственности за нарушение правил составления и подачи СЗВ-ТД. Санкции стали действовать с 01.01.2021. Раньше за ошибки, связанные с несвоевременным представлением СЗВ-ТД, либо с указанием неверных сведений, наказание не было предусмотрено.

2. СЗВ ТД 2021 изменения в отчете

Новая вид форма СЗВ-ТД приобрела в связи с изменениями, внесенными в изначальный нормативный акт, утвердивший как саму форму СЗВ-ТД, так и правила ее заполнения. Изменения внесены Постановлением Правления ПФР от 27.10.2020 № 769п.

Действовать новые правила будут с 01.07.2021.

СЗВ ТД 2021 изменения в отчете:

в форме теперь не будет строки «Отчетный период». Это решение представляется правильным. Ранее, например, в случаях, когда дата приказа и дата начала работы различались и приходились на разные месяцы, были не редки случаи, когда форм СЗВ-ТД представлялась с указанием ошибочного периода, либо отправлялась тогда, когда ее можно было и не отправлять.

в текстовой части (перед таблицей) появились строки, в которых следует отражать данные об организации, правоприемником которой является организация, отправляющая отчет после 1 июля 2021 года. Но это нужно делать только в случае, когда потребуется представить скорректированные данные о трудовой деятельности работника, и если прежний работодатель уже снят с учета. Нужно будет указать наименование предшественника, его регистрационный номер, ИНН и КПП.

в таблице появилась графа, в которой нужно отражать данные о том, что работа ведется в районах Крайнего Севера, либо приравненных к ним. Если трудовая деятельность ведется в других регионах, графа останется незаполненной.

введены новые правила заполнения графы «Код выполняемой функции». Подробнее об этом — чуть ниже.

Несколько изменился и формат данных. Но это скорее информация для программистов, которые должны внести изменения в программы, с помощью которых формируется электронная форма отчета СЗВ-ТД. Так, в отношении типа документа, служащего основанием для увольнения сотрудника теперь будет использоваться выбор между двумя значениями «ТК РФ» и «ИНОЕ». И если раньше в отношении Трудового кодекса можно было ввести только номер статьи ТК РФ и ее пункт, то в новой редакции можно будет указывать при необходимости и номер части, пункта, подпункта и абзац как ТК РФ, так и иного нормативного акта.

3. СЗВ ТД в 2021 году изменения коды

Пожалуй, главное изменение, которое может осложнить работу бухгалтера, это обязательное для всех без исключений заполнение графы «Код выполняемой функции».

СЗВ ТД в 2021 году изменения коды:

код нужно подбирать из Общероссийского классификатора занятий, утв. Приказом Росстандарта от 12.12.2014 № 2020-ст.

Формат кода — «ХХХХ.Х», где:

первые четыре знака — код группы занятий по классификатору,

пятая цифра — контрольное число.

По классификатору работников можно отнести к одной из 10 основных групп, начиная с военнослужащих (код «0») и неквалифицированных работников (код «9») и заканчивая руководителями (код «1»).

Четыре уровня квалификации (четыре знака «Х») позволяют разделить работников:

по основному и среднему общему образованию (первый уровень),

профессиональному обучению (второй уровень),

по среднему профессиональному образованию (третий уровень),

по высшему образованию и ученой степени (четвертый уровень).

При присвоении кода нужно учитывать, что определенный уровень квалификации может быть достигнут не только в результате обучения в учебных заведениях высшего и среднего профессионального образования, но и путем приобретения значительного опыта практической работы. Для работ, требующих высокого уровня квалификации, определяющим будет, конечно, уровень полученного образования.

Кодировка ведется по группам знаков;

Х — основная группа,

ХХХ — малая группа,

ХХХХ — начальная группа.

Например, для главного бухгалтера ООО «Прорыв», руководителя бухгалтерии из 4-х человек, код может иметь вид «1211»:

1 — основная группа «руководители»,

12 — подгруппа «управляющие в корпоративном секторе и в других организациях»,

121 — малая группа «управляющие финансово-экономической и административной деятельностью»,

1211 — начальная группа «управляющие финансовой деятельностью».

Контрольное число (из классификатора) — 1.

Полный «Код выполняемой функции — 1211.1.

А вот для главбуха ООО «Ромашка», который ведет бухгалтерский и налоговый учет, будучи единственным представителем бухгалтерской профессии в фирме, код будет другой. Например, «2411»:

2 — основная группа «специалисты высшего уровня квалификации»,

12 — подгруппа «специалисты в сфере бизнеса и администрирования»,

241 — малая группа «специалисты по финансовой деятельности»,

2411 — начальная группа «бухгалтеры».

Контрольное число (из классификатора) — 6.

Полный «Код выполняемой функции» в этом случае — 2411.6.

В период с 01.01.2021 до 30.06.2021 графу «Код выполняемой функции» тоже нужно заполнять. Но не всем. А только тем организациям, которые либо в силу требований законодательства, либо в добровольном порядке применяют Профессиональные стандарты. Если такие стандарты для определенных профессий разработаны и утверждены.

Напомним, в настоящее время стандарты приняты и действуют далеко не для всех должностей.

Формат используемого кода в первом полугодии 2021 года несколько иной — «ХХ.ХХХ-Х-Х», где:

первые пять знаков — код вида трудовой деятельности по профессиональному стандарту,

шестая цифра — код обобщенной трудовой функции,

седьмая — уровень квалификации по обобщенной трудовой функции.

На главной странице сайта ПФР в разделе «Электронные трудовые» (в самом конце раздела) можно скачать несколько примеров заполнения формы СЗВ-ТД. В примерах «код выполняемой функции» указывается по правилам, действующим на сегодняшний день (до 01.07.2021).

Примеры кодов в новом формате (с 01.07.2021) можно увидеть, например, на сайте ПФР Республики Карелия. Примеры самые разные — от грузчика до министра.

Там же дана рекомендация заблаговременно определить коды должностей согласно штатному расписанию. Рекомендация полезная, ведь сдавать форму в новом формате придется уже довольно скоро, лучше заблаговременно подготовиться.

Есть также совет проверить сведения, ранее представленные за отчетные периоды 2020 года, и обеспечить их соответствие данным, которые потребуется представлять с 01.07.2021. Каким образом это сделать, не уточняется. Возможно, ПФР РФ позднее опубликует соответствующие разъяснения.

4. СЗВ ТД в 2021 году изменения штрафы

С 2021 года действует норма в КоАП, касающаяся ответственности, связанной с подачей и содержанием формы СЗВ-ТД.

Интересно, что административная ответственность предусмотрена частью 2 статьи 15.33.2 только для ответственных лиц организаций.

Это может быть предупреждение или штраф в размере от 300 до 500 рублей. Штрафов на саму организацию не предусмотрено.

Получается, что ИП, имеющих работников и обязанных сдавать в установленных случаях форму СЗВ-ТД, штрафовать не будут.

Ответственность может быть возложена не только на руководителя, но и на другого ответственного работника. Например, бухгалтера.

Протоколы о нарушениях будут составляться Отделением ПФР РФ, а привлекать к ответственности, если потребуется, — Трудовая комиссия. Так прописано в КоАП РФ.

Мы с вами рассмотрели в отношении СЗВ ТД в 2021 году изменения, которые вступят в действие с июля 2021 года. Уделили внимание новым правилам заполнения и подачи формы. Если у Вас остались вопросы, пишите их в комментариях ниже.

Подписывайтесь на наш инстаграм и телеграм

Читайте также: