Заполнение кудир при усн доходы минус расходы

Опубликовано: 05.09.2024

Заполнять КУДИР автоматически, вести учет и сдавать отчетность удобнее всего в специальном сервисе .

Содержание

- Шаг 1: Как заполнить титульный лист

- Шаг 2: Что ставим в Разделе I Доходы и расходы

- Шаг 3: Как сделать расчеты в Разделе II

- Шаг 4: Что делать с Разделом III

Думаю, что не стоит напоминать о том, что КУДИР ведут все ИП и компании, применяющие упрощенку. Принципиальных отличий по заполнению книги первыми и вторыми нет – все делается практически одинаково. Об основных требованиях к ее заполнению мы уже говорили, поэтому тоже повторяться не будем. Приступим сразу к делу.

КУДИР имеет унифицированную форму, заполнять нужно именно ее. Найти бланк и указания по его заполнению можно в Приказе Минфина РФ № 135н от 22.10.2012 г. с учетом изменений, внесенных Приказом Минфина № 227н от 07.12.2016г. По обновленной форме КУДИР заполняется, начиная с 2018 года, прежние периоды должны быть заполнены на старом бланке. На 2021 год изменений не предусмотрено, заполняем данные по уже действующей форме.

Итак, если вы уже скачали и распечатали форму и она уже лежит перед вами, пробежимся по ее разделам, которых всего четыре. Ну и плюс титульный лист. Форма содержит:

- Титульный лист – здесь указываем сведения о налогоплательщике;

- Раздел I Доходы и расходы – для поквартального отражения доходов / расходов;

- Раздел II Расчет расходов на ОС и НМА, которые учитываются при расчете базы для налога – заполняется при наличии самих ОС и НМА;

- Раздел III Расчет суммы убытка, учитываемого при исчислении УСН – заполняем опять же по необходимости, т. е. если в предыдущие года был убыток;

- Раздел IV Расходы, уменьшающие налог на УСН в соответствии с НК РФ – здесь показывают суммы страховых взносов те, кто считает УСН с Доходов.

- Раздел V Данные о торговом сборе. Пока этот Раздел актуален лишь для московских предпринимателей, применяющих УСН «Доходы» и уплачивающих торговый сбор.

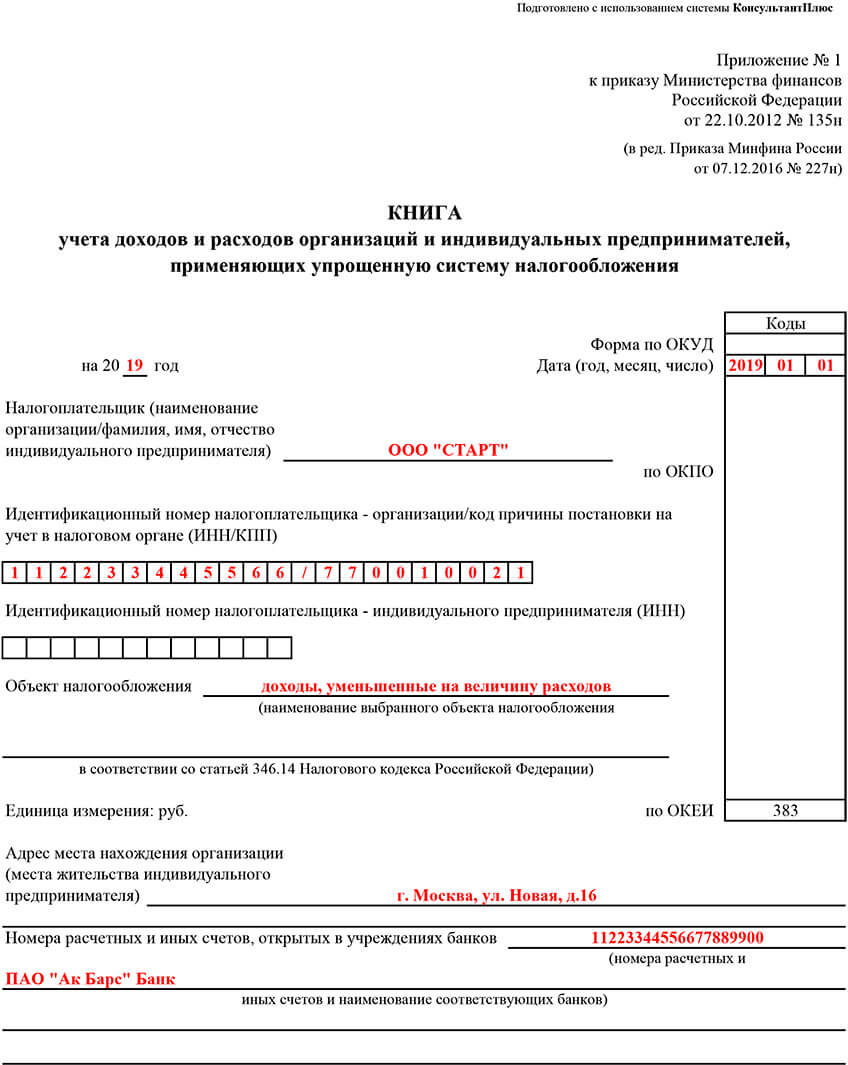

Шаг 1: Как заполнить титульный лист

Заполнение титульника здесь никак не отличается от того, как его заполняют в КУДИР на УСН-Доходы. Все делаем точно также. Единственное отличие: в графе «Объект налогообложения» прописываем следующее «доходы, уменьшенные на величину расходов». И все! Титульник готов!

Вот пример его заполнения:

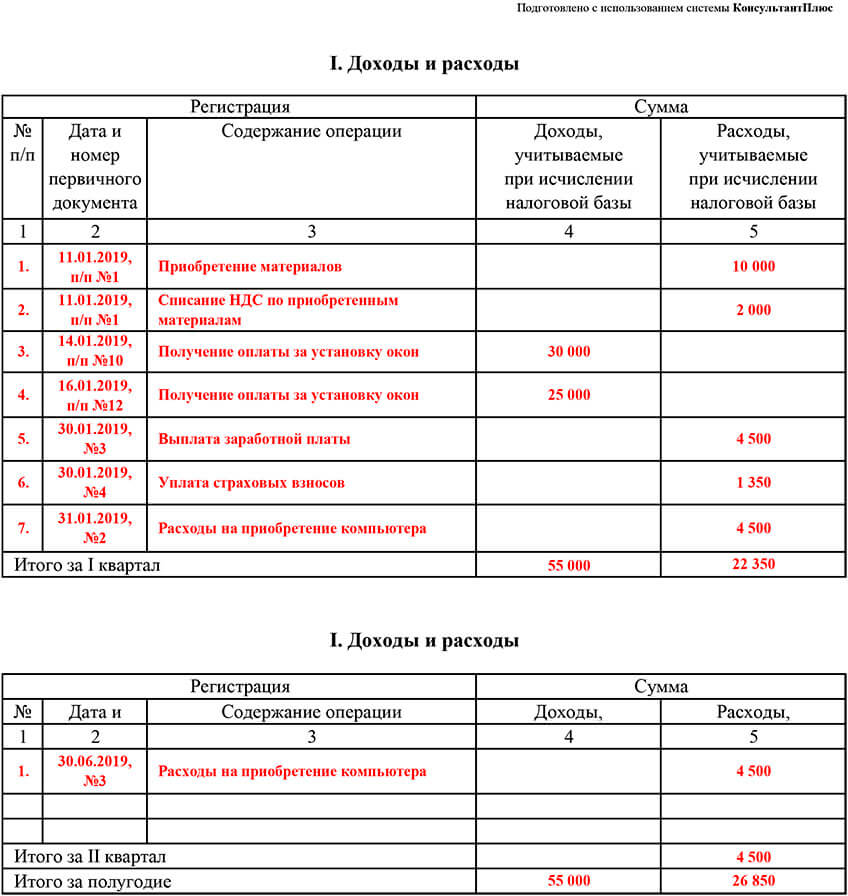

Шаг 2: Что ставим в Разделе I Доходы и расходы

В этой части Книги учета указываются доходы и расходы, которые принимаются в расчет при определении налогооблагаемой базы при УСН. Здесь вы найдете четыре таблицы: одна таблица на один квартал. Не забываем, что каждая операция прописывается отдельной строкой, обязательным основание является конкретный первичный документ. Количество строк добавляем при необходимости.

В каждой таблице пять граф: № операции по порядку, № и дата документа, являющегося основанием записи, суть операции, сумма дохода или расхода – смотря, что отражаем.

Попробуем заполнить одну из таблиц, воспользовавшись следующими исходными данными:ООО «Старт» занимается установкой пластиковых окон. В январе 2021 года организация оказала услуги двум заказчикам, получив оплату за услуги 14.01.2021 г. в размере 30 тыс. рублей и 16.01.2021 г. в размере 25 тыс. рублей. Для проведения работ по установке окон 11.01.2021 г. на 12 000 рублей были куплены расходные материалы, включая НДС. У ООО «Старт» имеется один работник, которому 30.01.2021 г. была выплачена зарплата в размере 4 500 рублей. 31.01.2021 г. за работника были уплачены страховые взносы на сумму 1 350 рублей. Кроме того, у организации в качестве ОС числится компьютер, его остаточная стоимость на 01.01.2021 г. составляет 18 000 рублей.

Итак, что мы отражаем в Разделе I?

- В расходах мы отражаем затраты на приобретение расходных материалов, входящий НДС тоже списывается одновременно с материалами, но отдельной строкой;

- Далее отражаем поступление дохода 14 и 16 января;

- Затем относим в расходы суммы зарплаты работника и страховые взносы, которые за него заплатил работодатель;

- Последней операцией в квартале будет списание части стоимости ОС – компьютера. Эта сумма сначала рассчитывается в Разделе II. Как это делать, разберем чуть ниже.

Отразим все описанные выше операции в КУДИР. Пример заполнения приведен ниже:

Представим для простоты примера, что больше никаких операций в году не было. Но не забываем отражать в следующих периодах списание части остаточной стоимости компьютера.

Остальные таблицы будут выглядеть так:

Теперь надо заполнить справку к Разделу I. Здесь все довольно просто. По строке 010 ставим итого доходов за год – у нас в примере получилось 55 000 рублей. По строке 020 прописываем итого расходов за год – у нас вышло 35 850 рублей. Строка 030 заполняется при условии, что в прошлом году ООО «Старт» тоже применяло УСН и заплатило по результатам года в бюджет минимальный налог. Здесь должна стоять разница между уплаченным минимальным налогом и той суммой налога, которая получилась при обычном расчете.

Пусть у нас в примере ООО «Старт» перешло на уплату УСН с 2021 года, соответственно строка 030 у нас останется пустой. Теперь считаем, что у нас получилось по результатам 2021 года. Результат ставим либо в строку 040, либо в строку 050. ООО «Старт» получило прибыль в размере 19 150 рублей – заполняем строку 040.

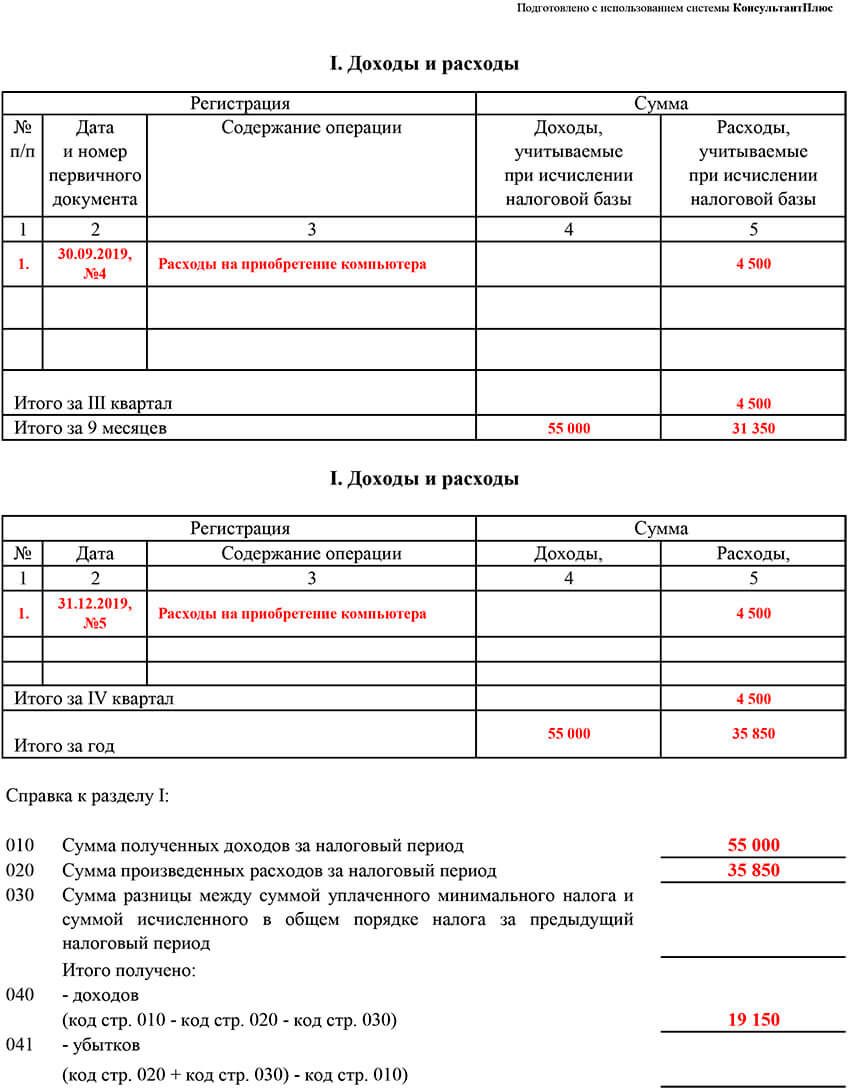

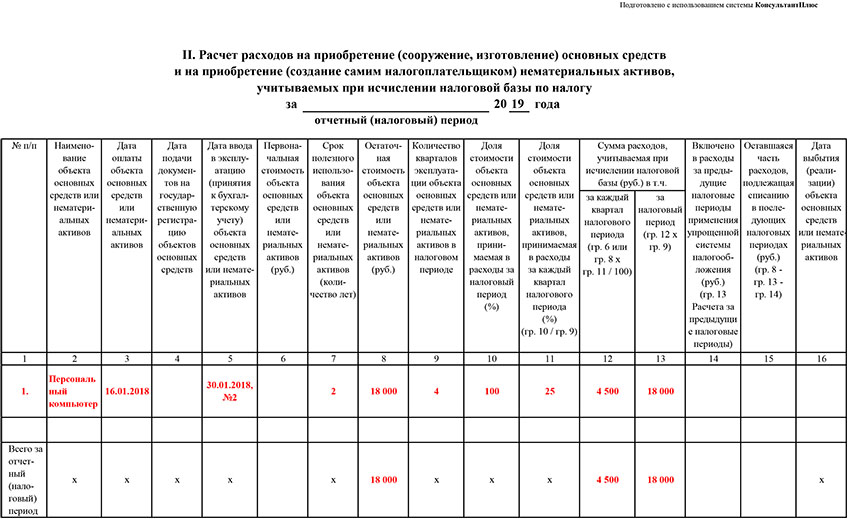

Шаг 3: Как сделать расчеты в Разделе II

Вот с Разделом II, действительно придется повозиться. Чаще всего заполнить его без бухгалтера не получится. Итак, у ООО «Старт» числится в составе ОС персональный компьютер с остаточной стоимостью 18 000 рублей, куплен он был 16.01.2018 г. Ввели его в эксплуатацию 30 января того же 2018 года.

Расходы по ОС, принимаемые при расчете УСН, зависят от времени приобретения компьютера и срока его полезного использования. Здесь надо обратиться к классификации ОС по амортизационным группам (в помощь — Постановление Правительства РФ № 1 от 01.01.2012 г., в редакции от 28.04.2018 г). Итак, срок полезного использования ПК составляет от 2 до 3 лет. Значит, его остаточная стоимость надо списать в первый год применения упрощенки.

Здесь действительно лучше всего обратиться к бухгалтеру. Это касается ИП и юрлиц, у которых есть основные средства, и особенно тех из них, кто перешел на упрощенку с общей систему уплаты налога – здесь есть много особенностей!

Раздел II надо заполнить за 1 квартал, затем полугодие, 9 месяцев и год, то есть всего в КУДИР будет четыре таких таблицы.

Что здесь указывается?

- № операции п/п;

- Наименование ОС – у нас «персональный компьютер»;

- Дата оплаты объекта ОС – ставим дату оплату (покупки) компьютера согласно первичным документам, у нас – 16.01.2018;

- Дата подачи документов на гос. регистрацию — в нашем примере здесь будет прочерк, так как регистрировать компьютер не надо;

- Дата ввода в эксплуатацию – ставим дату этой операции, в примере это 30.01.2018 г., акт № 2;

- Первоначальная стоимость объекта ОС – здесь ставится первоначальная стоимость ОС, купленного в период использования упрощенки. У нас компьютер куплен в 2018 году, когда ООО «Старт» было на общем режиме, поэтому здесь ставим прочерк;

- Срок полезного использования – это срок по классификации объектов ОС, у нас он равен 2 годам;

- Остаточная стоимость – указываем 18 000 рублей;

- Число кварталов, в течение которых мы будем эксплуатировать компьютер в этом налоговом периоде (в 2021 году) – у нас 4 квартала;

- Доля стоимости, которая будет списана за эти 4 квартала – у нас 100%;

- Доля стоимости объекта, списываемая за квартал – 25% (100% делим на 4 квартала).

Теперь считаем сумму расходов, списываемую за квартал – у нас 4 500 рублей, и за год – 18 000 рублей. Вот эти 4 500 рублей мы и отражали в расходах на последнее число каждого периода в Разделе I.

Остальные графы надо заполнить в случае, если ООО в 2018 году применяло УСН и уже списало часть стоимости объекта (графа 14); если срок использования ОС больше и часть его стоимости будет списана в следующих периодах (графа 15), ну и в графе 16 проставляется дата выбытия (реализации) ОС. Обратите внимание, что строк в этом разделе заводится столько, сколько у нас числится ОС и НМА.

В нашем случае таблица за 1 квартал выглядит вот так:

Шаг 4: Что делать с Разделом III

Это раздел надо заполнять только тем, у кого в прошлых годах были убытки. Причем эти убытки должны относиться именно к периоду применения упрощенки. У нас в примере с ООО «Старт», компания применяет УСН с 2021 года, соответственно, ей в этом разделе не надо ничего заполнять.

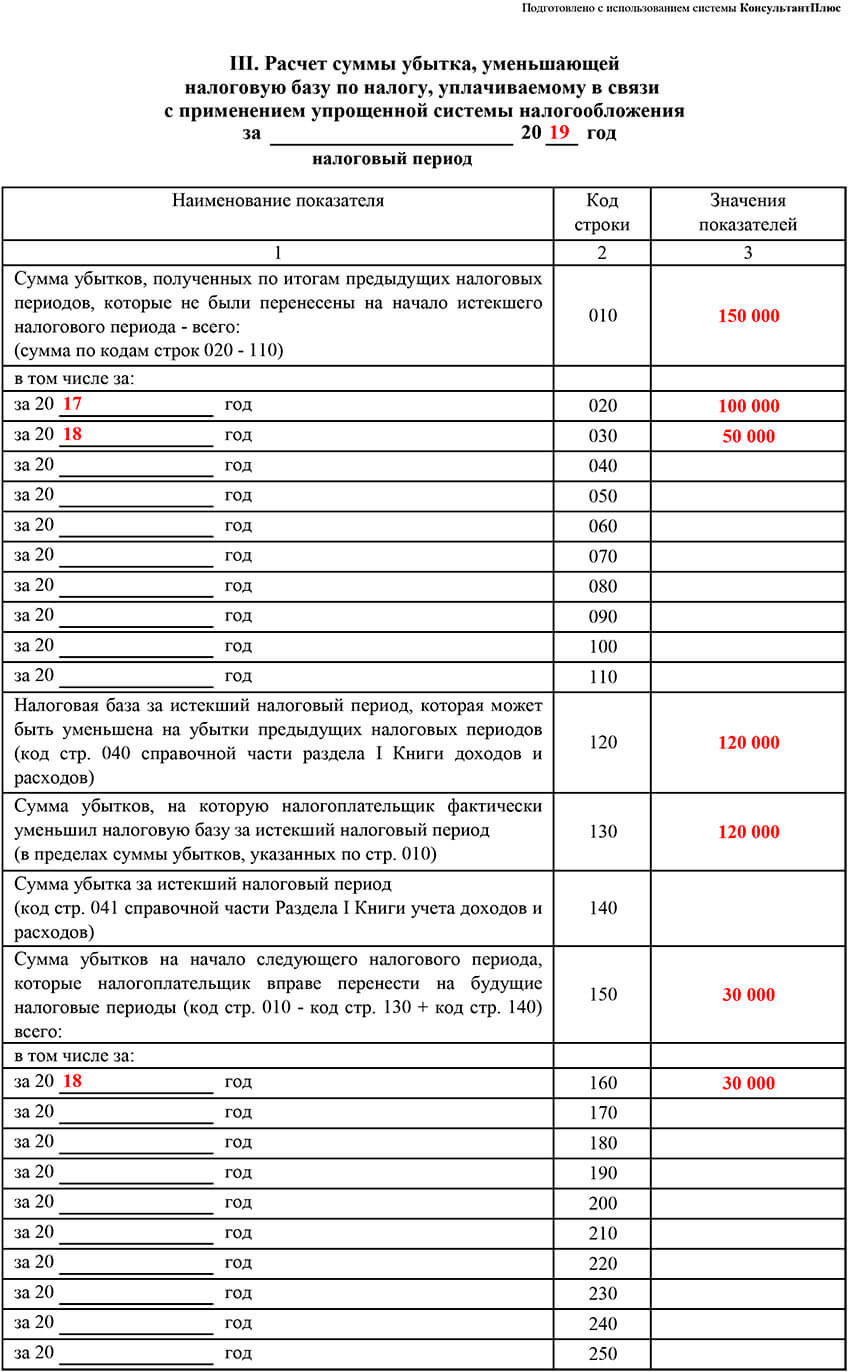

Чтобы разобраться с тем, как все-таки он заполняется, возьмем другие исходные данные: ООО «Прогресс» использует УСН с 2017 года. В 2017 году компания получила убыток, равный 100 тыс. рублей, в 2018 году тоже был убыток, но 50 тыс. рублей. По результатам 2021 года база для расчета УСН составила 120 000 рублей (строка 040 из справки к Разделу I).

Как заполнить Раздел III в этом случае? Сначала заполняем суммы убытков предыдущих периодов, которые еще не были перенесены на начало истекшего периода. Итак, по строке 020 ставим «за 2017 год» и «100 000» рублей, по строке 030 ставим «за 2018 год» и «50 000» рублей. По строке 010 у нас идет сумма этих убытков, которая равна 150 000 рублей.

Теперь идем в строку 120 и проставляем базу по налогу за 2021 год – 120 000 рублей. В строке 130 ставим сумму убытка, на который мы можем уменьшить налогооблагаемую базу за 2017 год – по нашим цифрам, получается, что мы можем уменьшить ее на все 120 тыс. рублей, ведь сумма убытков прошлых лет больше. По строке 140 проставляем прочерк, так как убытка в 2021 году у нас нет.

По строке 150 ставим сумму оставшегося убытка, которую мы сможем списать в следующих периодах – мы сможем списать в 2021 году еще 30 000 рублей, оставшихся с убытка 2018 года. В следующих строках 160-250 даем расшифровку этой цифры по годам – у нас в примере оставшийся убыток относится к 2018 году.

Заполненный Раздел III будет выглядеть вот так:

Если на скриншотах плохо видно, то можете скачать заполненный вариант КУДИР в формате xls.

Автор статьи — Аналитик в Контур.Бухгалтерии

Контур.Бухгалтерия — облачная бухгалтерия для бизнеса!

Быстрое заведение первички, автоматический расчет налогов, отправка отчетности онлайн, электронный документооборот, бесплатные обновления и техподдержка.

Зачем нужно вести и нужно ли сдавать КУДиР

Книга учета доходов и расходов — это особый реестр, куда налогоплательщики, применяющие упрощенную систему налогообложения (УСН), заносят хозяйственные операции для последующего расчета налоговой базы по налогу УСН. Обязанность вести книгу учета доходов и расходов или КУДиР, как ее часто называют бухгалтеры, установлена статьей 346.24 НК РФ. Она есть и у организаций, и у предпринимателей.

Ошибки или отказ от ведения КУДиР, может привести к штрафам от 10 000 до 30 000 рублей. А если нарушения приведут к занижению налогооблагаемой базы — штраф в 20% суммы неуплаченного налога, но не меньше 40 000 рублей. Это закреплено в статье 120 НК РФ.

При этом обязанности сдавать КУДиР в налоговую нет. Если налоговики потребуют предоставить Книгу учета доходов и расходов в ходе выездной проверки, тогда вы обязаны предоставить Книгу в бумажном варианте, сшитую, пронумерованную и подписанную (ст. 89, 93 НК РФ). Также КУДиР может понадобиться, чтобы показать расходование средств целевого финансирования, или показать ПФР доходы для определения ставки страховых взносов ИП, или в банке для кредита.

В какой форме вести КУДиР и когда ее создать

Новую книгу нужно открывать на каждый налоговый период — календарный год. Если организация создана в течение года, книга открывается со дня создания и до конца года. Вести ее можно в бумажном и электронном виде. От выбора формата зависит порядок оформления:

- В бумажной книге до начала записей нужно заполнить титульный лист, сшить и пронумеровать страницы, указать количество страниц на последней странице, заверить КУДиР подписью и печатью (при наличии);

- Электронную книгу в конце налогового периода нужно распечатать, сшить, пронумеровать страницы и указать их количество, заверить подписью и печатью (при наличии).

Выбранный способ ведения книги можно установить приказом руководителя или закрепить в учетной политике. Многие бухгалтерские программы и веб-сервисы (такие как Контур.Бухгалтерия или Эльба) с разной степенью простоты позволяют вести книгу в электронном виде. В конце года или если налоговая потребует, можно распечатать.

КУДиР оформляется в одном экземпляре. При наличии обособленных подразделений, книгу формирует головной офис. Данные подразделений в ней отдельно выделять не нужно (ст. 346.24 НК РФ).

Как заполнять Книгу учета доходов и расходов (КУДиР)

Форма и порядок заполнения книги утверждены приказом Минфина РФ от 22.10.2012 № 135Н. КУДиР состоит из титульного листа и 5 разделов. Форма книги одинакова и для организаций, и для предпринимателей на УСН. От объекта налогообложения она тоже не зависит — меняется только порядок заполнения.

Налогоплательщики, применяющие УСН с объектом «доходы» заполняют 1, 4 и 5 разделы. При этом в первом разделе надо заполнить только графу с доходами.

Налогоплательщики с объектом «доходы за вычетом расходов» заполняют 1 и 3 разделы. А если есть основные средства (ОС), то и 2 раздел Книги. Дополнительно понадобится справка к разделу 1.

Общие правила заполнения

Отражайте в книги хозоперации отчетных и налогового периодов. Все записи вносите в хронологическом порядке на основании первичных документов. Регистрируйте в ней документы о получении или перечислении оплаты, а также подтверждения расходов (платежные поручения, чеки, акты, накладные и пр.) Все показатели указывайте в рублях и копейках.

Раздел 1 «Доходы и расходы»

УСН 6% — в первый раздел нужно вносить только деньги, которые поступают на расчетный счет или в кассу организации. Тут же надо указать дату и номер первичного документа: платежного поручения, приходного кассового ордера или выписки кредитной организации. Блок «расходы» для упрощенцев с объектом «доходы» обычно не актуален. В него нужно заносить только:

- расходы, осуществленные за счет субсидий;

- расходы, предусмотренные условиями получения выплат на содействие самозанятости безработных и стимулирование создания безработными гражданами новых рабочих мест.

Это связано с тем, что полученное финансирование можно признать в доходах только по мере расходования. В остальных случаях заполнять графу 5 не обязательно, но и не запрещено. Некоторые доходники делают это, чтобы не терять контроль за расходами.

УСН 15% — первый раздел заполняйте полностью. Указывайте только те доходы и расходы, которые включаются в налоговую базу по налогу УСН. Прочие доходы и расходы указывать не нужно. Финансовые затраты, которые не связаны с получением прибыли, в Книгу не включайте.

Как правильно отражать доходы и расходы в разделе 1 подробно описано в статье 346.17 НК РФ. Там же прописан порядок признания доходов и расходов. Согласно нему и нужно заводить в Книгу доходы и расходы.

Также заполняется справка к разделу 1, где и производится расчет налога. Ее надо составить после подсчета итоговой суммы доходов и расходов, то есть по итогам года.

Раздел 2 «Расчет расходов на приобретение основных средств и нематериальных активов»

Упрощенцы с объектом налогообложения «доходы за вычетом расходов» заполняют второй раздел КУДиР, где отражается полная информация об основных средствах: дата приобретения, дата ввода в эксплуатацию, срок полезного использования, остаточная стоимость и другие параметры для расчёта налоговой базы. Сюда можно внести только расходы, подтвержденные документами, которые направлены на покупку (создание) ОС и НМА или на достройку, дооборудование, реконструкцию, модернизацию, перевооружение.

Раздел 3 «Расчет суммы убытка, уменьшающей налоговую базу»

Этот раздел заполняют только организации и ИП на УСН 15% в том случае, когда в прошедших годах были убытки, которые можно перенести на следующие налоговые периоды в течение 10 лет.

Указываются суммы убытка за предыдущие годы, если есть. Потом эти данные включаются в справку к разделу 1. Если вы получили убыток в 2020 году, укажите его в Справке к Разделу 1. Третий раздел будет необходимо заполнить только в 2021 году. Если в прошлых периодах убытка не было, раздел можно не заполнять.

Раздел 4 «Расходы, предусмотренные пунктом 3.1 статьи 346.21 НК РФ, уменьшающие сумму налога»

Этот раздел для упрощенцев на «доходах». В нем указывается информация о выплатах страховых взносов за работников и больничных пособий, на которые можно потенциально уменьшить налог УСН с объектом «доходы». ИП в этом разделе указывает и взносы, которые платит за себя.

Раздел 5 «Сумма торгового сбора, уменьшающая сумму налога»

Этот раздел для упрощенцев на «доходах». Его ввели с января 2018 года. Указывайте в нем суммы торгового сбора или его части, в день уплаты. Сумма сбора вносится на основании официального документа из налоговой, в котором указано, что предприниматель обязан его уплачивать.

Заполнять раздел надо всем, а не только плательщикам торгового сбора. Если в вашем регионе сбор не введен, укажите в пятом разделе отчетный год, а в показателях проставьте прочерки. Так вы защититесь от претензий инспекторов, ведь по сути без раздела 5 регистр будет не полным.

А теперь подробнее о практике ведения КУДиР.

Как отражать доходы в КУДиР

В общем правиле доходы отражаются кассовым методом: на дату поступления на расчетный счет, в кассу или иным способом.

Для денег все понятно: есть дата платежного поручения или приходного кассового ордера и сумма. Но если доход поступил в виде имущества: компьютера, например?

Как учесть натуральный доход в КУДиР

Натуральный доход в виде имущества, материалов и прочего учитывается по рыночной стоимости. Как ее определять, можно посмотреть в статье 40 НК РФ. Отражать поступление нужно в деньгах на дату передачи имущества. Подтверждающим документом станет накладная или акт на передачу.

Пример отражения натурального дохода в КУДиР:

Доходы и расходы

Сумма

Дата и номер первичного документа

Доходы, учитываемые при исчислении налоговой базы

Расходы, учитываемые при исчислении налоговой базы

- Форма КУДиР, применяемая при УСН

- Общие правила ведения КУДиР

- Нюансы заполнения книги при УСН «доходы минус расходы»

- Итоги

Форма КУДиР, применяемая при УСН

Книга учета доходов и расходов (КУДиР) — обязательный для заполнения документ при использовании такого режима налогообложения, как УСН. Вести ее должны и юрлица, и ИП, применяющие этот режим, независимо от вида выбранного для налогообложения объекта, который служит базой для начисления УСН-налога (ст. 346.24 НК РФ).

Основной целью заполнения КУДиР является внесение в нее информации, необходимой для осуществления расчета УСН-налога. То есть она служит налоговым регистром, на основании данных которого можно рассчитать как авансовые платежи по налогу, уплачиваемые по итогам каждого квартала, так и итоговую сумму налога за год. Поэтому данные в ней формируются не только отдельно по каждому из кварталов, но и суммируются с итогами предшествующего отчетного периода. Это дает возможность получения цифр нарастающим итогом, что соответствует методологии расчета платежей по налогу (пп. 3–5 ст. 346.21 НК РФ).

Как вести книгу учета доходов и расходов при УСН организациям и ИП, разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, оформите пробный демо-доступ к системе К+ и переходите в Готовое решение. Это бесплатно.

О том, как и в каких случаях делается расчет минимального налога, читайте в статье «Как рассчитать минимальный налог при УСН в 2020-2021 годах?».

Форма КУДиР, применяемая при УСН, введена приказом Минфина России от 22.10.2012 № 135н. Бланк КУДиР, применяемый с 2018 года, вы можете скачать по ссылке.

Общие правила ведения КУДиР

К числу общих правил, которые необходимо соблюдать при оформлении КУДиР, относится необходимость:

- вести отдельную книгу по каждому из налоговых периодов, в т. ч. и по тому, в отношении которого данные для заполнения отсутствуют;

- вносить туда только сведения, имеющие отношение к расчету налога;

- соблюдать хронологию записей;

- давать ссылки на реквизиты конкретных первичных документов, послуживших основанием для каждой из записей;

- оформлять бумажный экземпляр книги вне зависимости от того, каким из возможных способов она велась (электронно или на бумаге);

- прошить книгу, пронумеровать ее листы, заверить подписью руководителя юрлица или ИП и печатью, если она используется.

О нюансах заполнения КУДиР читайте здесь.

Нюансы заполнения книги при УСН «доходы минус расходы»

Форма КУДиР, применяемая при УСН с 2018 года, является единой для обоих объектов налогообложения. Помимо титульного листа в нее входят 5 разделов, отведенные для данных:

- по доходам и расходам, участвующим в расчете налогооблагаемой базы;

- расходам по приобретению ОС и НМА, относящимся к текущему налоговому периоду;

- убыткам предшествующих лет, за счет которых возможно уменьшение налоговой базы;

- расходам, уменьшающим суммы начисленного налога при объекте налогообложения «доходы»

- уплате торгового сбора, на который можно уменьшить сумму начисленного налога, при объекте налогообложения «доходы».

Для работающих на УСН «доходы минус расходы» предназначены разделы 1–3. Разделы 4 и 5 к ним отношения не имеют и всегда будут оставаться незаполненными. Разделы 2 и 3 могут заполняться периодически при наличии данных для них. А раздел 1, если деятельность ведется, обязательно будет содержать данные в части и доходов, и расходов. Кроме того, в разделе 1 нужно будет заполнить итоговые (справочные) строки.

О том, каковы основные условия для признания ОС в расходах, читайте в статье «Минфин напомнил, как учитывать ОС при УСН».

Итоги

Ведение КУДиР, по данным которой делается расчет налога, обязательно при применении УСН. Форма этой книги и основные правила ее заполнения действительны для обоих объектов расчета УСН-налога. Особенностью оформления КУДиР при УСН «доходы минус расходы» является то, что для этого объекта налогообложения предназначены 3 раздела из 5, образующих основную часть книги.

Из этой статьи можно узнать о назначении книги учета доходов и расходов, изменениях 2021 года, нюансах заполнения, а также ведении ее в электронном виде. После отмены ЕНВД предпринимателям предстоит перейти на другие системы налогообложения. Информация о КУДиР будет полезна: вмененщикам не нужно было заполнять ее. Для большей наглядности мы разместили пример заполнения книги учета доходов и расходов.

Что такое КУДиР и зачем она нужна?

Книга учета доходов и расходов (КУДиР) — документ, в котором учитывается денежное движение на предприятии. Все бизнесмены, за исключением тех, что выбрали ЕНВД или НПД, обязаны вести КУДиР. В ней 5 разделов и на то, какие страницы нужно заполнять, определено системой и объектом налогообложения. Вести документ можно в бумажном или электронном виде, а в случае, если операций много, предприниматель может автоматизировать процесс с помощью специальных онлайн-сервисов.

Изменения в КУДиР с 2021 года

В НК много изменений за последнее время. Перемены не коснулись КУДиР: до сих пор актуальна форма, утвержденная Минфином еще в 2018 году. Вести книгу можно как в печатном, так и в электронном виде. Из нюансов можно отметить разве что необходимость распечатывать электронную версию по завершении отчётного периода. Сдавать КУДиР также не нужно, но её наличие необходимо.

Подача и заверение КУДиР

Книгу учета доходов и расходов не нужно ни заверять, ни относить в ФНС. Но она должна быть на предприятии, иначе бизнесмена ждёт штраф: 200 рублей для ИП и 10 000 для ООО. Хранит документацию нужно в бумажном и прошитом виде, а страницы должны быть пронумерованы.

Бланк КУДиР в 2021 году

Есть два варианта книги учета доходов и расходов: для УСН и для патента. Причём её ведение на упрощенке зависит от того, какой объект налогообложения был выбран. Чтобы скачать нужный файл, нажмите на его название:

Как заполнить КУДиР на УСН «Доходы»

Объект налогообложения влияет на то, какие разделы книги нужно заполнять. Когда речь идёт о «Доходах», предприниматель указывает информацию, требующуюся в разделах I, IV и V. Примеры:

-

Раздел I. Доходы и расходы

Раздел IV. Расходы, уменьшающие налог

Раздел V. Торговый сбор, уменьшающий налог

Как заполнить КУДиР на УСН «Доходы минус расходы»

УСН с объектом «Доходы минус расходы» предполагает заполнение разделов с I по III. Также необходима справка к первому разделу по итогам суммы доходов и расходов.

-

Раздел I. Доходы и расходы

Раздел II. Расходы на основные средства и нематериальные активы

Раздел III. Убытки прошлых периодов, уменьшающие налоговую базу

Как заполнить книгу учета доходов для ИП на патенте

КУДиР на патенте имеет ряд отличий:

- книга ведется отдельная для каждого патента;

- средства нужно регистрировать в день их поступления в кассу или на счёт;

- любой документ, который подтверждает оплату, может использоваться в качестве основания для фиксирования операции;

- учет денежных средств ведется в хронологическом порядке.

Пример заполнения можно посмотреть на скриншотах ниже:

Нужно ли КУДиР ставить на учет в ИФНС?

С 2021 года книгу учета доходов и расходов не нужно ставить на учет в ИФНС. Однако её необходимо вести и в конце отчетного периода печатать. В противном случае во время проверки Налоговой на предприятие может быть наложен штраф: 200 рублей для ИП и 10 000 рублей для организаций.

Как правильно прошить КУДиР

У Государства нет жестко регламентированных требований к процессу прошивки. Важно соблюдать лишь несколько условий: место сшивки должно быть опечатано и заверено, а страницы пронумерованы.

Прошить можно так:

-

Складываем листы и делаем отверстия: иголкой, если документ небольшой, и дыроколом, если он толстый.

Продеваем нитки или ленту и завязываем узел на тыльной стороне книги.

Этого достаточно, чтобы прошить.

Опечатать можно двумя способами:

-

Берём небольшой листок и сгибаем его: узкая часть должна закрыть ленту/нитку со стороны первого листа, а широкая – сзади. Приклеиваем и пишем количество страниц прописью и цифрой, дату, ФИО заверившего. Можно поставить печать, если она есть. Также не забудьте расписаться. Будет лучше, если подпись расположится как на листе, так и на документе.

Делаем отверстие в книге через все листы. Сквозь них продеваем нитки/ленту, делаем узел на задней стороне документа. Фиксируем концы листком бумаги, на котором пишем ту же информацию, что и в предыдущем способе.

Как вести КУДиР в электронном виде

Существуют сервисы, позволяющие вести КУДиР не вручную, а в электронном виде. Можно выбрать один из них и упростить себе жизнь. Никто не отменял и возможность заполнять форму в Excel. Главное не забыть о том, что в конце отчетного периода нужно распечатать файл.

Нужна ли книга учета доходов при переходе с ЕНВД?

КУДиР необходима предпринимателям и организациям, работающим на ОСН, упрощенке, патенте или ЕСХН. Если бизнесмен в 2021 году выберет один из этих режимов, ему придётся заполнять книгу учёта доходов и расходов. Если же он предпочтет налог на профессиональную деятельность, в КУДиР нужды не будет.

Что считать доходом?

В КУДиР учитываются как доходы от реализации товаров и услуг, так и внереализационные денежные поступления. К последним, например, относятся:

Полный список таких доходов указан в статье 250 НКРФ.

К доходу не относятся личные деньги, которые вы сами переводили на свой расчетный счет, и возврат ошибочных сумм. Эти суммы не включаются в КУДиР и, естественно, с них не рассчитывается налог.

Правила ведения

Сегодня ИП ведут КУДиР в электронном виде в течение года. Не возбраняется вести ее сразу в бумажном виде. Все записи, естественно, делаются на русском языке.

С началом нового года необходимо начать вести новую книгу. В конце же года ее пронумеровывают, распечатывают и прошивают. На последней странице вы должны поставить дату, свою подпись и указать количество прошитых страниц.

КУДиР имеет титульный лист и четыре раздела. Титульный лист и первый раздел заполняют все ИП на УСН. Остальные разделы заполняются в зависимости от потребностей, которые связаны с тем на системе «Доход» или «Доход минус расход» находитесь именно вы.

При заполнении титульного листа указываете расчетный год, ФИО, ИНН, объект налогообложения, адрес своей постоянной регистрации, наименование банка и номер расчетного счета.

В раздел I вы записываете информацию о расходах и доходах. В этом разделе нумеруется каждая операция (нумерация сквозная по всей таблице за год), указывается дата и номер документа о поступлении или списании денег, содержание операции и сумма.

По итогам квартала указываются суммы доходов и расходов или только доходов, если ИП находиться на УСН «Доход». За первый квартал указывается результаты первого квартала. После второго квартала — результаты полугодия. После третьего — общие результаты 9 месяцев. После четвертого — результаты года.

Справка к данному разделу не заполняется.

В разделе II вы показываете свои расходы, связанные с покупкой или созданием нематериальных активов и основных средств. Это актуально для ИП на УСН «Доход минус расход», и если вы относитесь именно к таким ИП, то также заполняете этот раздел.

В разделе III отражаются убытки по итогам прошлых налоговых периодов. ИП на УСН «Доход» этот раздел пропускают, а на УСН «Доход минус расход» заполняют.

В разделе IV отражаются страховые взносы, выплаченные в течение года. По сути, здесь ведется отчет по выплатам, на которые потом можно уменьшить налоговую базу. Именно поэтому раздел заполняется ИП на УСН «Доход». Если вы находитесь именно на этой системе налогообложения, то обязаны вести этот раздел.

Запись ведется в хронологическом порядке. Каждый платеж записывается в отдельной строке.

Вы должны указать исчерпывающие данные по каждому платежу: порядковый номер операции, дата и номер ПП (квитанции), год, за который уплачивался взнос, сумма (взносы в ПФР и ФФОМС указываются в разных графах, первые отражаются в 4 графе, вторые в 6). Итог подводится и по каждой строке и по отчетным периодам. В принципе, алгоритм ведения такой же, как и алгоритм в разделеI.

Нарушение грозит

Если ИП не ведет КУДиР или делает это с ошибками, то попадает под штрафы в размере от 10 тысяч р. до 30 тысяч р. Если в результате неправильного ведения книги вы заплатили меньше налогов, то штраф может быть равен 20% от невыплаченной суммы. Стоит знать, что этот штраф начинается от 40 тысяч р., и если 20% от невыплаченных налогов по сумме меньше этого лимита, то оштрафуют вас все равно на 40 тысяч р.

Если ИП не предоставил КУДиР по требованию налоговой инспекции, то штраф может достигать 200 тысяч р.

Если налоговая запросила у вас книгу, то предоставить ее вы обязаны в течение пяти дней. Дальше применяются штрафные санкции.

Когда КУДиР может понадобиться

Кроме того, что данная книга облегчает вам расчет налогов, она, как уже было сказано, может быть запрошена налоговой инспекцией. И этот запрос игнорировать нельзя.

Налоговая запрашивает у ИП КУДиР в следующих случаях:

Безусловно, основания для запроса могут быть и иными.

Читайте также: