Срок подачи декларации по усн беларусь

Опубликовано: 03.05.2024

Индивидуальные предприниматели и некрупный бизнес все чаще выбирают упрощенную систему налогообложения. Привлекательны и простота ведения учета, и уплата налога раз в квартал (кроме плательщиков с НДС), и оптимальные ставки налога. С 1 января 2019 года вступили в силу изменения в Налоговом кодексе Республики Беларусь, и круг плательщиков при УСН был расширен. Некоторые изменения коснулись и заполнения отчетности.

Если вы ИП и не являетесь плательщиком НДС (а может даже если и являетесь — надо уточнять в налоговой), вы можете вернуться на подачу деклараций в бумажном виде и не платить за флешки с сертификатами их продление. Для этого скачайте бланк на сайте МНС nalog.gov.by/ru/dlya-individualnyh-predprinimateley/, заполните по аналогии с электронной и отнесите в свою ИМНС или отправьте по почте до 20 числа месяц, следующего за отчетным периодом.

Рассказываем, как правильно заполнить и подать декларацию по УСН в электронном виде.

Шаг 1. Создание

Для подачи налоговой декларации вам понадобятся:

- установленная программа Edeclaration;

- электронный ключ-флешка.

1. Вставьте ключ-флешку в USB-устройство, войдите в программу Edeclaration (логин Alex, пароль 111), в меню «Файл» кликните «Создать декларацию».

2. В появившемся окне отметьте «Упрощенная система налогообложения» и кликните «Далее».

3. Внесите сведения о плательщике: УНП, код ИМНС своего района (укажите из выпадающего списка). Остальные сведения заполните вручную.

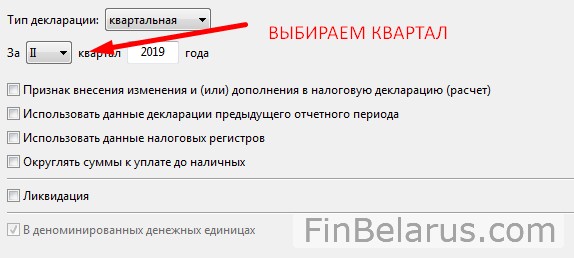

4. Ниже укажите тип «квартальная» и поставьте флажок «Использовать данные предыдущего отчетного периода» (если вы впервые заполняете, то не надо). Кликните «Далее».

5. Выберите код деятельности из выпадающего списка.

Обязательно заполните поля «Численность работников» и «Фонд заработной платы». Нажмите «Готово».

Шаг 2. Заполнение

1. Открывается форма с листа «Заголовок», вверху значком «✓» отметьте тип плательщика — ИП или организация. Остальной лист заполняется автоматически. Выберите вкладку «Раздел I».

2. В разделе I заполните только п.1.1, если у вас, как у большинства УСНщиков, ставка 5% без НДС: заполнение остальных ячеек произойдет автоматически. В примере доход предпринимателя нарастающим итогом с начала года составил 5000,00 руб.

Сумма налога отражена в строке 7 раздела I, но уплачивать ее нужно только после того, как инспектор проверит и примет декларацию.

Кстати, пока не забыл. В Беларуси очень мало сайтов и телеграм-каналов, посвященных Финансам. Наш канал @FinBel в числе.

Мы публикуем интересные материалы про все, что связано с деньгами в Беларуси: инвестиции, недвижимость, бизнес, ИП, налоги и немного бухгалтерии, финансовые лайфхаки. Все статьи основаны на личном опыте авторов.

Подписывайтесь, чтобы потом не искать - @FinBel

3. Следующая вкладка внизу страницы — «Раздел III».

В разделе III п.2 внесите сумму валовой выручки с начала года (в примере — 5000,00 руб.). Эта же сумма была отражена в п.1.1 раздела I.

С 2019 года появилась новая строка 9: надо поставить галочку напротив того способа как вы определяете выручку. — принцип оплаты или принцип отгрузки:

- Если по поступлению на расчетный счет — то выбираете по оплате.

- Если по документам, т.е. актам выполненных работ — выбираете по отгрузке.

Строка 11 «Порядок ведения учета организациями» со следующим примечанием:

Если вам есть что добавить по поводу заполнения этой строки, пожалуйста, оставьте комментарий.

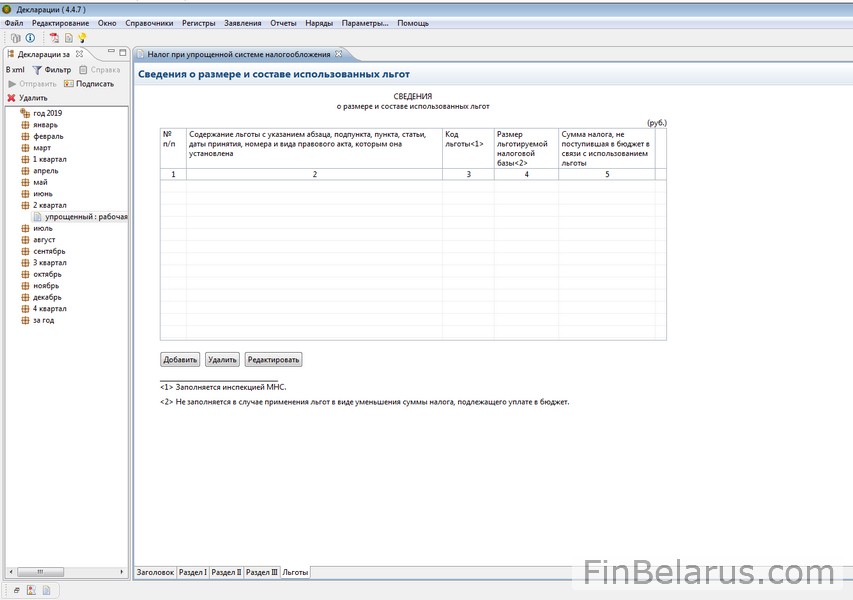

Если у вас есть льготы от государства, то отобразите их в соответствующей вкладке «Льготы». Приложение к декларации «Сведения о размере и составе использованных льгот» нужно заполнить, если вы имеете право использовать пониженные ставки налога.

Шаг 3. Сохранение и подписание

Сохраните заполненный документ.

Закройте расчет крестиком вверху страницы.

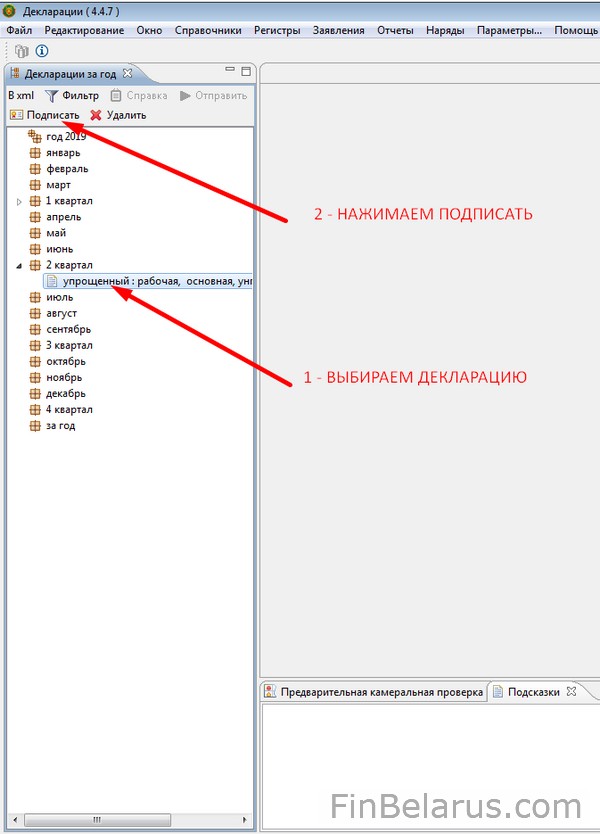

Выделите «упрощенная: рабочая, основная» и нажмите «Подписать». Появится перечень сертификатов, отметьте действующий сертификат и по запросу введите пароль электронного ключа. Рабочий статус должен измениться на «подписана, основная».

Отправьте инспектору на проверку. Здесь опять понадобится отметить действующий сертификат из перечня и ввести пароль.

В помощь — видеоинструкция:

Чтобы убедиться, что документ принят, в разделе «Окно» найдите «Декларации из МНС». В нижней части окна кликните по «Получить из МНС», зеленая галочка означает, что отчет принят инспектором.

Готово! Осталось только оплатить налог в кассе банка или дома через интернет-банкинг.

Остались вопросы? Задавай их в комментариях ниже на этой странице и я помогу.

Сертификат качества аудиторских услуг № 005 от 03.01.2017.

Блог ведет – Жугер Елена Викторовна. Директор аудиторской компании «БелАудитАльянс» • Автор бизнес–статей в деловых и профессиональных изданиях • Сертифицированный аудитор • Эксперт-консультант • Налоговый консультант • Председатель комитета по методологии и аудиту общественного объединения "Ассоциация аудиторских организаций"

Дорогие наши главные бухгалтера! Только закрыли год, как уже подходит время сдачи отчетности за 1 квартал.

Мы, аудиторы, как никто понимаем трудности вашей работы. И чтобы хоть капельку ее облегчить, подготовили для вас изменения 2021 года по отчетности.

Успехов вам!

1. Изменение форм налоговых деклараций

Напоминаем, что Постановлением МНС Республики Беларусь от 15.01.2021 № 2, вступившим в силу с 10.02.2021, внесены изменения в ранее действующее Постановление, а также в приложения к постановлению, Инструкцию о заполнении деклараций, а также Инструкцию о подтверждении резидентства.

Установлены две новые формы декларации по налогу на прибыль:

- декларация по налогу на прибыль для белорусских организаций (данная форма претерпела ряд изменений по сравнению с ранее действующей);

- декларация по налогу на прибыль для иностранных организаций.

По НДС приложение 1 к декларации по НДС «Сведения о размере и составе использованных льгот» заполняется плательщиком при применении освобождения от уплаты НДС при реализации объектов, освобождения от НДС и (или) ставки НДС в размере 10 % при ввозе товаров с территории государств – членов ЕАЭС, ставки НДС в размере 10 % при реализации товаров, а также освобождения от НДС (не обложения НДС) при реализации объектов, вычет сумм НДС по которым производится в полном объеме. При применении плательщиком льгот в иных видах – заполняется инспекцией МНС.

Приложение 1 к декларации по НДС заполняется один раз по истечении календарного года.

Приложение 8 к декларации по НДС «Реестр документальных подтверждений вывоза товара за пределы таможенной территории Евразийского экономического союза» изложено в новой редакции.

Добавлено новое приложение 12 к декларации по НДС.

Изменения коснулись и других форм деклараций. В связи с этим, организациям, которые для создания и отправки налоговых деклараций пользуются E-Declaration рекомендуем перед составлением декларации обновить декларацию.

С комментарием МНС по изменению форм деклараций можно ознакомиться по ссылке: www.nalog.gov.by

2. Срок сдачи налоговых деклараций

По сроку не позднее 20 апреля 2020 года сдаются декларации по:

- НДС;

- акцизы;

- налог на прибыль;

- УСН;

- налог на доходы;

- экологический налог;

- для организаций для которых в соответствии с Указом № 637 «О порядке исчисления в бюджет части прибыли государственных унитарных предприятий, государственных объединений, являющихся коммерческими организациями, а также доходов от находящихся в республиканской и коммунальной собственности акций (долей в уставных фондах) хозяйственных обществ и об образовании государственного целевого бюджетного фонда национального развития» наступает срок подачи сдачи декларации (расчета), в том числе и за 2020 год.

3. Проставление отметки в налоговой декларации по НДС

-

если декларация по НДС за прошлый год отсутствует и объект обложения НДС возник в текущем году — не позднее 20-го числа месяца, следующего за отчетным периодом, в котором возникла обязанность исчислить и уплатить НДС (подп. 3.1.2 п. 3 ст. НК);

4. Уплата налогов и отчислений

Организациям, которые будут сдавать декларации и уплачивать налоги в этом квартале целесообразно предварительно подсчитать сумму денежных средств, необходимых для уплаты налогов.

Это необходимо сделать, чтобы спланировать денежные потоки организации, т.к. квартал несет для организаций дополнительную налоговую нагрузку (кроме налогов следует уплатить в бюджет отчисления в ФСЗН, Белгосстрах).

Если денежных средств к указанной дате не предвидится, то необходимо изучить порядок погашения задолженности по налогам за счет своих дебиторов. При этом следует учесть, что в соответствии с п.1 ст. 64 НК налоговый орган обращает взыскание только на дебиторскую задолженность, по которой срок погашения обязательств между плательщиком и его дебиторами уже истек, за исключением той задолженности, по которой истек срок исковой давности. Для погашения задолженности перед бюджетом за счет дебиторской задолженности плательщик должен не позднее 5 рабочих дней со дня возникновения задолженности перед бюджетом обратиться в налоговый орган по месту постановки на учет. Для этого в налоговый орган представляется перечень дебиторов и документы, подтверждающие дебиторскую задолженность. При возникновении задолженности перед бюджетом налоговая инспекция направит в банк документы на списание дебиторской задолженности со счетов дебиторов. Это позволит организации уменьшить сумму пени за несвоевременное исполнение своих обязательств, что немаловажно в сложившейся неблагоприятной экономической обстановке.

Если на дату уплаты налогов на расчетном счете организации не имеется всей суммы, необходимой для полного исполнения обязательства по налогам, в банк следует поместить платежное поручение на всю сумму, необходимую для погашения задолженности по уплате каждого налога.

Это необходимо сделать для того, чтобы избежать административного нарушения в соответствии со ст. 14.4 вместо ст.13.6 КоАП (с 1 марта 2021 г) в связи с неполной уплатой налога.

5. Налог на доходы

С 2019 декларация по налогу на доходы иностранной организации, не осуществляющей деятельности в РБ через постоянное представительство стала квартальной.

Организации могут до даты подачи декларации получить от своих иностранных контрагентов справки о постоянном местонахождении в целях избежания двойного налогообложения и снизить налоговую нагрузку.

6. Формы и отчетность в ФСЗН

- форма ПУ-2 (не позднее 12 апреля 2021, в связи с тем, что 10 апреля – выходной день);

- форма ПУ-3 (по 30 апреля 2021);

- форма ПУ-6 (не позднее 30 апреля 2021 г., но при условии, что формы ПУ-3 уже сданы);

- отчет 4 фонд (не позднее – 20 апреля 2021).

Справочно срок уплаты:

- при ежемесячной уплате – не позднее установленного дня выплаты заработной платы за истекший месяц, но не позднее 20-го числа месяца, следующего за истекшим;

- при поквартальной уплате – не позднее установленного дня выплаты зарплаты за последний месяц отчетного квартала, но не позднее 20-го числа месяца, следующего за отчетным кварталом.

Организациям, которые взносы в ФСЗН уплачивают ежеквартально, следует обратить внимание на то, что в случае нарушения в текущем календарном году установленных сроков уплаты платежей эта категория плательщиков начиная с 1-го числа месяца, следующего за месяцем, в котором имеется нарушение, начинает уплачивать взносы в ФСЗН в этом году ежемесячно.

7. Новая форма 4-фонд уже за 1 квартал 2021 года

С 1 января 2021 года вступило в силу постановление Министерства труда и социальной защиты Республики Беларусь от 20 ноября 2020 г. № 104 «О ведомственной отчетности на 2021 год», которым установлена форма ведомственной отчетности «Отчет о средствах бюджета государственного внебюджетного фонда социальной защиты населения Республики Беларусь» на 2021 год, а также указания по их заполнению.

В связи с изменениями необходимо обновить версию программы «Ввод данных в отчет 4-фонд».

Получить файл с обновленной программой «Ввод данных в отчет 4-фонд» можно:

- в личном кабинете через корпоративный портал Фонда (http://portal2.ssf.gov.by/);

- в территориальном органе Фонда по месту регистрации;

- в межрегиональном консультационно-аналитическом отделе по адресу г. Минск, ул. Толбухина, д.6

8. На сайте ФСЗН 1 апреля 2021 года размещен вопрос о задержке заработной платы и пособий

В организации задерживают выплату заработной платы и пособий семьям, воспитывающим детей. Задержка выплаты обусловлена отсутствием денежных средств. Что должен предпринять наниматель, чтобы работники из числа получателей пособий не остались без полагающихся им денежных средств? Предусмотрена ли ответственность за нарушение срока выплаты пособий?

В случаях, когда в организации не выплачена зарплата, а также когда сумма начисленных пособий превышает сумму начисленных взносов, территориальные органы ФСЗН, куда наниматель обращается в установленном порядке, производят перечисление плательщикам средств на выплату пособий.

Своевременное обращение за финансированием средств на выплату пособий позволяет нанимателю обеспечить их своевременную выплату либо существенно сократить срок несвоевременной выплаты. Получатели пособий не могут самостоятельно обращаться за финансированием средств для выплаты пособий, вместе с тем, они могут информировать территориальные органы ФСЗН о фактах невыплаты (несвоевременной выплаты) им нанимателем пособий для оперативного реагирования и принятия мер по обеспечению их выплаты в рамках представленных полномочий.

Наниматель может получить за такие нарушения среди прочего штраф от 10 до 200 базовых величин (от 290 до 5800 рублей).

Подробнее можно ознакомиться по ссылке: www.ssf.gov.by

С уважением,

консультационный центр ООО «БелАудитАльянс»

Контур.Бухгалтерия — веб-сервис для малого бизнеса!

Быстрое заведение первички, автоматический расчет налогов, отправка отчетности онлайн, электронный документооборот, бесплатные обновления и техподдержка.

Декларация по упрощенке сдаётся всего один раз по итогам календарного года (ст. 346.23 НК РФ) — это налоговый период. Организациям нужно отчитаться до 31 марта в послеотчетном году, индивидуальным предпринимателям — до 30 апреля.

Когда декларацию по УСН сдают в другие сроки

Декларацию по УСН обязательно сдают один раз в год. В общем случае организациям нужно сделать это до 31 марта, а предпринимателям — до 30 апреля. Если крайняя дата сдачи отчетности выпадает на выходной или нерабочий день, сдачу откладывают на ближайший следующий рабочий день. В 2021 году смещения сроков не будет.

Есть исключительные случаи, в которых отчетность нужно сдать раньше.

Организация или ИП завершили деятельность. Сдать декларацию нужно до 25-го числа следующего месяца после закрытия компании. При условии, что в налоговую подано уведомление о прекращении деятельности. В этом случае при заполнении декларации на титульном листе в графе «Налоговый период» ставим код 50 «Прекращение деятельности».

Организация или ИП вынужденно или специально перешли в этом квартале на ОСНО. Декларацию нужно сдать до 25-го числа месяца после квартала, в котором право на «упрощенку» было утрачено. Например, вы нарушили критерии применения УСН в августе, значит декларацию по упрощенке сдаете до 25-го октября. На титульном листе декларации в графе «Налоговый период» ставим код 95 «Переход на иной режим налогообложения».

Мы рассказывали, при каких условиях и в каком порядке компании переходят с УСН на ОСНО.

Организация или ИП прекращает бизнес на упрощенке. Если организация или предприниматель меняет вид деятельности и прекращает работать на упрощенке, в налоговую подают два документа: уведомление о прекращении деятельности на УСН в течение 15 рабочих дней и декларацию по УСН не позднее 25-го числа месяца, следующего за тем, в котором прекратили деятельность.

.jpg)

Веб-сервис Контур.Бухгалтерия напомнит о сроке сдачи декларации и автоматически заполнит ее.

Декларация по УСН за квартал

В общем случае декларация сдается одна — годовая. Но бывает, что декларацию нужно сдать всего за один квартал. Это делают, если компания или ИП начали деятельность в одном квартале и в этом же квартале закончили ее. Прямо скажем, это редкость. В таком случае декларация сдается на бланке годовой декларации, но данные по доходам и расходам будут вноситься только за квартал, в котором работала компания.

Вот что по УСН и надо делать ежеквартально, так это уплачивать единый налог. Каждый квартал организации и предприниматели обязаны перечислять в ИФНС авансовые платежи по налогу до 25 числа следующего месяца. Сроки могут изменяться, если последний день сдачи приходится на выходной или праздник. В 2021 году сроки следующие:

- налог за 2020 год — до 31 марта 2021 года для организаций и до 30 апреля для ИП;

- за 1 квартал 2021 — 26 апреля;

- за 2 квартал 2021 — 26 июля;

- за 3 квартал 2021 — 25 октября;

- остаток налога за 2021 год — до 31 марта для организаций и до 4 мая для ИП.

Пени и штрафы

Налоговая после получения декларации сверяет данные из декларации и суммы полученных авансовых платежей. Если в расчете авансов допущена ошибка, то налогоплательщику грозят только пени. Если ошиблись в декларации или не вовремя отправили аванс — это карается штрафами.

Согласно статье 119 НК РФ, размер штрафа при срыве сроков составит от 5 до 30% от суммы уплачиваемого налога (но не менее 1000 рублей), при этом нарушитель будет оштрафован за каждый полный и неполный месяц просрочки. В любом случае, налоговики будут учитывать все смягчающие обстоятельства, помешавшие ИП или компании подать декларацию в срок.

Ответственность за срыв сроков может лежат не только на компании или ИП, но и на конкретном сотруднике (должностном лице). Размер штрафа составит 300 – 500 рублей.

Важно! Если спустя 10 дней от крайнего срока сдачи отчет в ИФНС еще не отправлен, то расчетный счет компании могут заблокировать (п. 2 ст. 76 НК РФ).

Куда нужно представить отчет по УСН

Отчёт налогоплательщики сдают в налоговую, в которой они зарегистрированы. Для ИП это налоговая по месту жительства предпринимателя как физлица, для организаций — налоговая по месту нахождения юрлица. Если у организации несколько офисов, то декларация сдаётся по месту регистрации головного офиса. Сдать отчёт можно тремя способами:

- по почте (ценное письмо + описанное вложение);

- лично в руки (приносите оригинал + копия для ИФНС и самого ИП);

- в электронном формате (при помощи системы электронного документооборота и цифровой подписи или через сервис ИФНС или с помощью оператора телекоммуникационной связи).

.jpg)

Подробнее о нулевой декларации УСН

Если ИП или компания в течение отчётного периода «не были замечены» ни в какой деятельности, подать нулевую декларацию все равно придется. В зависимости от объекта налогообложения тут появляются два варианта:

- заполняем титульный лист;

- заполняем в разделе 1.1 строки 010, 030, 060 и 090;

- заполняем в разделе 2.1.1. строку 102.

2. Доходы минус расходы:

- заполняем титульный лист;

- заполняем в разделе 1.2. строки 010, 030, 060, 090;

- заполняем в разделе 2.2. строки 260-263.

В заполненной от руки декларации заполните пустые ячейки прочерками. Если заполняете декларацию на компьютере и печатаете на принтере, пустые ячейки не заполняйте. Штрафы за несдачу нулевой декларации те же, что и для обычного отчета.

В 2021 году декларацию по УСН ИП можно будет не сдавать

Глава ФНС доложил Путину В.В. о скорой отмене деклараций по УСН. Это стало возможно благодаря современным технологиям или онлайн-кассам, которые вводят на территории России уже несколько лет подряд.

Декларация будет отменена для налогоплательщиков ИП, которые переходят на режим УСН-онлайн — используют онлайн-кассы и на сегодняшний день применяют объект налогообложения «доходы». Налоговый орган будет самостоятельно рассчитывать налог по данным, переданным онлайн-ККТ. А налогоплательщик получит сразу уведомление на уплату с рассчитанной суммой, как ИП на патенте.

Кроме декларации, упрощенцы смогут не сдавать и КУДиР.

Это облегчит работу предпринимателей, но уменьшит возможности контроля за процессом расчета налогов. Однако переход будет осуществляться добровольно, поэтому каждый ИП сможет выбрать, что ему важнее — контроль над налогами или легкая отчетность.

Сдавайте декларацию УСН в веб-сервисе Контур.Бухгалтерия. Сервис сам заполнит декларацию и проверит ее перед отправкой. Отчитывайтесь онлайн, ведите бухучет в Контур.Бухгалтерии, начисляйте зарплату, обменивайтесь электронными документами с контрагентами и контролируйте финансы компании прямо в сервисе. Первые 14 дней работы — бесплатно для всех новых пользователей!

Упрощенная система налогообложения (УСН) – это особый налоговый режим, отличающийся сравнительной простотой расчета сумм налогов. Предназначается, в первую очередь, для индивидуальных предпринимателей и небольших предприятий.

Упрощенная система налогообложения в 2021 году

Согласно проекту «Об изменении Налогового кодекса Республики Беларусь» на 2021 год, плательщиками при упрощенной системе налогообложения могут быть юридические лица Республики Беларусь, индивидуальные предприниматели, адвокаты и нотариусы, при одновременном соблюдении установленных предельные размеры валовой выручки, определяемой нарастающим итогом с начала 2020 года для применения УСН.

С 1 января 2021 году перейти на упрощенку имеют право:

Организации, соответствующие следующим критериям:

- численность работников, в которых в среднем за первые 9 месяцев 2020 года не превышает 100 человек,

- валовая выручка нарастающим итогом за 9 месяцев составляет не более 1 538 843 белорусских рублей;

- валовая выручка нарастающим итогом за первые 9 месяцев 2020 года составляет не более 330 750 белорусских рублей.

В 2021 году не имеют права применять УСН, если валовая выручка нарастающим итогом за 2020 год превысила:

- 2 046 668 бел.руб. – для организаций, применяющих УСН с уплатой НДС (не более 100 человек);

- 1 404 286 бел.руб. – для организаций, применяющих УСН без уплаты НДС (не более 50 человек);

- 441 000 бел.руб. – для ИП, применяющих УСН с уплатой либо без уплаты НДС.

Применение плательщиками упрощенной системы налогообложения будет прекращаться с месяца, следующего за отчетным периодом, в котором:

- численность работников организации в среднем с начала года по отчетный период включительно превысила 100 человек;

- валовая выручка организаций в течение календарного года нарастающим итогом превысила 2 144 908 бел.руб.,

- валовая выручка организаций в течение календарного года ИП превысила 462 168 бел.руб.;

- при УСН без уплаты НДС численность работников организации в среднем с начала года по отчетный период включительно превысила 50 человек и/или валовая выручка организации нарастающим итогом в течение календарного года составила более 1 471 692 бел. руб.

Действующие в 2020 году ставки УСН составляют:

- 5% – для организаций и индивидуальных предпринимателей, не являющихся плательщиками НДС;

- 3% – для тех же плательщиков при уплате НДС

В отношении внереализационных доходов – 16%, определяемых как:

- стоимость безвозмездно полученных товаров (работ, услуг), имущественных прав, иных активов, суммы безвозмездно полученных денежных средств;

- сумма безвозмездно полученных денежных средств, стоимость безвозмездно полученных товаров, имущественных прав, работ (услуг), выполненных (оказанных) на безвозмездной основе в интересах индивидуального предпринимателя (нотариуса, адвоката)

Пример расчет налога для организации, которая применяет УСН с уплатой НДС:

Для примера взят отчетный период – месяц. Выручка от реализации товаров составила 600 000 рублей. Ставка НДС составляет 20%. Сумма налога при УСН по предыдущей декларации – 9 800 руб.

- Сумма НДС, исчисленная от выручки от реализации товаров, составит 100 000 рублей (600 000 × 20 / 120).

- Налоговая база налога при УСН – 500 000 рублей (600 000 –100 000).

- Сумма налога при УСН за 3 месяца текущего года будет равна 15 000 рублей (500 000 × 3 / 100).

- Сумма налога при УСН, которая подлежит уплате за отчетный месяц, составит 5 200 рублей (15 000 – 9 800).

Согласно указу Президента Республики Беларусь от 31 декабря 2018 № 506 «О развитии Оршанского района Витебской области» на период с 1 января 2019 по 31 декабря 2023 года предусмотрены налоговые льготы субъектам Оршанского района, применяющим УСН, в виде применения пониженных ставок налога при УСН:

- в отношении выручки от реализации товаров собственного производства: 1%;

- в отношении выручки от реализации работ (услуг) собственного производства: 2%.

Преимущества и особенности УСН

Главными преимуществами УСН можно назвать:

- возможность отчитываться и уплачивать налог раз в квартал (за исключением плательщиков по УСН с уплатой НДС);

- уменьшение количества уплачиваемых налогов - не уплачиваются местные налоги и сборы, а также отчисления в инновационные фонды;

- сравнительную простоту начисления, т.к. налогооблагаемой базой является валовая выручка, для определения суммы налога к уплате достаточно рассчитать нужный процент от базы;

- упрощение документооборота, возможность не вести бухгалтерский учет в полном объеме, но только Книгу учета доходов и расходов (для некоторых категорий плательщиков).

Вариант учета по Книге сравнительно прост, что позволяет части предпринимателей обходиться при расчете налогов без постоянной помощи бухгалтера. На практике такое возможно при занятии одним видом деятельности и сравнительно небольших оборотах, позволяющих не платить НДС.

Однако, ведение книги учета доходов и расходов при применении УСН, не освобождает от обязанности составления и хранения первичных учетных документов.

Также у плательщиков УСН остается обязанность, в определенных Налоговым кодексом случаях, платить другие налоги, например:

- государственную, патентную и иные пошлины;

- платежи при экспорте и импорте;

- налог на прибыль от сумм доходов не попадающих по УСН;

- обязательные платежи в фонд социальной защиты населения;

- налог на добавленную стоимость, если оборот и численность работников организации превышают установленные размеры;

- земельный налог и налог на недвижимость.

Нельзя забывать об уплате подоходного налога в 13% от сумм личных доходов.

Это не полный перечень налогов и сборов, подлежащих уплате в определенных случаях, несмотря на применение УСН.

Для применения упрощенной системы налогообложения следует в течение 20 рабочих дней с момента регистрации предприятия подать заявление о переходе на УСН в налоговую инспекцию.

Возможность перехода на УСН с другой системы налогообложения возникает с начала следующего года, при условии предварительной подачи заявления в срок с 1 октября по 31 декабря.

Подача налоговых деклараций при УСН производится до 20-го, а оплата налога до 22-го числа месяца следующего за отчетным периодом.

Не все организации вправе применять УСН, в их числе:

- производители подакцизных товаров;

- продавцы ювелирных изделий, имущественных прав;

- резиденты свободных экономических зон и парков,

- организации, занимающиеся деятельностью предполагающей другие виды налогообложения, в т.ч. плательщики единого налога;

- банки и микрофинансовые организации;

- бывшие плательщики УСН отказавшиеся от использования этой системы добровольно или в связи с превышением определенных законом показателей, например размера валовой выручки.

Все вышеизложенное – далеко не полный перечень определений и ограничений касающихся упрощенной системы налогообложения. Основные законодательные нормы ее регулирующие содержатся в главе 34 Особенной части Налогового кодекса.

Практически ежегодно происходят изменения касающиеся УСН. Так уже отменена уплата 15% ставки налога от валового дохода при розничной торговле; пониженных ставок для работающих в сельской местности; с 2016 года упразднена 3% ставка для розничной торговли без уплаты НДС.

Как видно из практики – применение упрощенки не является гарантией от будущих штрафов за нарушения налогового законодательства, не избавляет от необходимости постоянно следить за его изменениями. Несмотря на кажущуюся простоту расчетов, обращение к специалистам, особенно в начале деятельности, представляется насущной необходимостью.

Порядок представления декларации по налогу при УСН

Декларацию по налогу при УСН (далее — декларация) представляют организации и ИП, являющиеся плательщиками налога при УСН (ст. 324, п. 1 ст. 332 НК).

Подают ее плательщики (иные обязанные лица) в налоговый орган по месту постановки на учет. ИП, на которых не распространяется обязанность отчитываться в электронном виде, могут представить декларацию в письменной форме в налоговый орган независимо от места постановки на учет (п. 2 и 3 ст. 40 НК, ч. 1 п. 2 Инструкции N 2).

Декларацию представляют в налоговый орган ежемесячно или ежеквартально, в зависимости от того, какой отчетный период применяет плательщик (п. 2 ст. 330 НК).

Срок подачи декларации — не позднее 20-го числа месяца, следующего за истекшим отчетным периодом (месяцем или кварталом). Уплачивают налог при УСН не позднее 22-го числа месяца, следующего за истекшим отчетным периодом. Если указанные сроки приходятся на нерабочий день (к примеру, на воскресенье), они переносятся на следующий за ним ближайший рабочий день (п. 2 ст. 330 , п. 2 ст. 332 , ч. 7 ст. 4 НК).

Декларацию сдают при наличии объектов налогообложения. Это означает, что если в течение года нет доходов (выручки и (или) внердоходов), то пустую декларацию не представляют.

Однако если в каком-то из отчетных периодов возникал доход, а в последующих — нет, то придется сдавать декларации по налогу при УСН за последующие отчетные периоды до конца года, поскольку данная декларация заполняется нарастающим итогом с начала года (п. 2 ст. 40 , п. 1 ст. 331 НК).

Декларацию представляют по форме, установленной в приложении 16 к постановлению N 2.

Предусмотрено 2 способа подачи декларации — в виде электронного документа или на бумажном носителе (ч. 1 п. 4 ст. 40 НК):

Таким образом, декларации по установленным форматам в виде электронного документа обязаны представлять (ч. 1 п. 4 ст. 40 НК):

— организации независимо от показателя среднесписочной численности работников за прошлый год, которые обязаны представлять годовую индивидуальную отчетность, а также положение об учетной политике на текущий налоговый период (ч. 1 подп. 1.4.2 ст. 22 НК);

— плательщики, не обязанные представлять годовую индивидуальную отчетность, если их среднесписочная численность работников за предшествующий календарный год составила 15 и более человек;

При этом данная обязанность не распространяется на плательщиков (ч. 2 п. 4 ст. 40 НК):

— в отношении которых применяются процедуры экономической несостоятельности (банкротства), за исключением процедуры санации;

— находящихся в процессе ликвидации (прекращении деятельности).

Примечание

Среднесписочная численность работников определяется в порядке, установленном Белстатом (абз. 2 ч. 1 п. 4 ст. 40 НК, п. 10 Указаний N 1).

Представляется декларация в электронном виде с использованием системы электронного декларирования АРМ «Плательщик» (п. 2 ст. 27 , ст. 28 , п. 3 и 4 ст. 40 НК). Порядок представления деклараций в виде электронного документа регулируется Инструкцией о порядке представления в налоговые органы электронных документов, утвержденной постановлением МНС от 29.02.2012 N 7.

Порядок заполнения декларации по налогу при УСН

Порядок заполнения декларации регулируется главой 1 и 15 Инструкции N 2 с учетом положений главы 32 НК.

Включают в декларацию только те части, разделы и приложения к ней, для заполнения которых у плательщика имеются сведения (п. 3 Инструкции N 2).

Показатели отражаются в декларации в рублях с точностью два знака после запятой (п. 5 Инструкции N 2).

Показатель численности работников в среднем за период, а также другие показатели, используемые при его расчете, округляются до целого числа по правилам арифметики (абз. 1 — 7 п. 5 ст. 326 НК, ч. 2 п. 99 Инструкции N 2).

— раздел I «Расчет налоговой базы и суммы налога при упрощенной системе налогообложения»;

— раздел II «Сведения о занижении (завышении) суммы налога, подлежащей уплате (возврату) по налоговой декларации (расчету), в которой обнаружены неполнота сведений или ошибки»;

— приложение к декларации «Сведения о размере и составе использованных льгот».

На титульном листе декларации указывают: кто (сведения о плательщике), куда (сведения об ИМНС) и за какой отчетный период представляет эту декларацию. Также на титульном листе делают отметки, если имеются особенности в представлении декларации, связанные с корректировкой данных в ранее представленную декларацию (представляется уточненная декларация), с ликвидацией организации, при смене режима налогообложения. Например, плательщик при переходе с УСН без НДС на УСН с уплатой НДС (или наоборот) должен сообщить об этом в инспекцию МНС. Для этого на титульном листе декларации в соответствующей ячейке нужно проставить знак «X» (п. 99 Инструкции N 2).

В разделе I «Расчет налоговой базы и суммы налога при упрощенной системе налогообложения» декларации отражается налоговая база и сумма налога при УСН. Определение налоговой базы зависит от того, уплачивает ли плательщик налога при УСН НДС, какой принцип использует для отражения выручки (по оплате или по начислению (п. 1 — 4 ст. 328, ст. 329 НК).

В случае обнаружения в ранее представленной декларации неполноты сведений или ошибок плательщик должен внести изменения и (или) дополнения в декларацию (п. 6 ст. 40 НК). При этом наряду с корректировкой раздела I заполняют и раздел II «Сведения о занижении (завышении) суммы налога, подлежащей уплате (возврату) по налоговой декларации (расчету), в которой обнаружены неполнота сведений или ошибки» декларации. В разделе II отражают сведения о занижении (завышении) суммы налога, подлежащей уплате (возврату) по декларации, в которой обнаружены ошибки. Заполняется Раздел II без нарастающего итога (подп. 8.4 Инструкции N 2).

Раздел III «Другие сведения» декларации заполняют в качестве справочной информации, позволяющей налоговым органам контролировать соблюдение плательщиком условий применения УСН (ограничительных критериев). В данном разделе наряду с такими показателями, как численность работников в среднем за период, среднесписочная численность, валовая выручка, ФОТ и другими, указывают сведения о капитальных строениях в целях уплаты налога на недвижимость (подп. 101 Инструкции N 2).

Образец заполнения титульного листа декларации по налогу при УСН

Читайте также: