Расходы на организацию мероприятия при усн

Опубликовано: 24.07.2024

Корпоративные мероприятия проводятся практически в любой большой компании. Возможны различные их форматы: застолья в ресторане, спортивные состязания, новогодние банкеты. В любом случае на организацию мероприятия придется потратить немало средств. Все расходы должны быть правильно учтены.

Налоговый учет

Траты на корпоратив – особая статья расходов в рамках налогообложения. Они учитываются в полной мере в бухучете, однако налоговый их учет не столь однозначен.

Вопрос: Облагаются ли НДФЛ командировочные расходы на участие работников в корпоративных мероприятиях (спартакиадах, КВН и т.д.) (пп. 1 п. 2 ст. 211, п. 1 ст. 217 (до 31.12.2019 включительно — п. 3 ст. 217) НК РФ)?

Посмотреть ответ

НДФЛ с дохода работника от корпоративного мероприятия

Фирма оплачивает за своих сотрудников аренду помещения, блюда, обслуживание. То есть сотрудник получает материальную выгоду, равную затратам на него. Можно ли считать это доходом? Рассмотрим, что именно подразумевает под доходом сотрудника НК РФ:

- Все доходы лица, выраженные в денежном или натуральном виде (пункт 1 статья 210 НК РФ).

- Доходом в натуральной форме является оплата работодателем услуг, которыми пользуется сотрудник. Это могут быть услуги, касающиеся питания и отдыха. Налоговой базой, согласно пунктам 1, 2 статьи 211 НК РФ, является стоимость услуг и продукции.

Вопрос: Как отражаются в учете расходы, связанные с оплатой сторонней организации стоимости услуг по организации корпоративного мероприятия для работников?

В соответствии с договором на оказание услуг по организации корпоративного мероприятия, включающих в себя фуршет в виде шведского стола и развлекательную программу, стоимость услуг составила 600 000 руб. (в том числе НДС 100 000 руб.). Услуги оплачены после подписания сторонами акта приемки-сдачи оказанных услуг.

Для целей налогообложения прибыли доходы и расходы определяются методом начисления.

Посмотреть ответ

Налоговой базой в рассматриваемом случае является совокупность затрат на одного сотрудника. Именно с этой суммы исчисляется НДФЛ. Письмом Минфина №03-04-06/33039 от 14 августа 2013 года эта позиция подтверждается. В этом же письме, а также в письме Минфина №03-04-05/6-333 от 3 апреля 2013 года указано, что работодатель обязан сделать все для правильного исчисления выгод работника. Для этого можно, к примеру, составлять список сотрудников, которые фактически присутствовали на мероприятии. Налогооблагаемая выгода исчисляется методом делания всех трат на число участников.

Однако не во всех случаях можно определить число людей, присутствующих на корпоративе. В данном случае дохода, с которого исчисляется НДФЛ, не образуется. Аналогичные указания даны в письме Минфина №03-04-06/33039 от 14 августа 2013 года. Позиция подтверждается судебным Постановлением №А56-30516/2006 от 21 февраля 2008 года.

ВАЖНО! Если компания исключит доход из налогооблагаемой базы, налоговая может доначислить НДФЛ. Чтобы этого не произошло, нужно предпринять меры для исключения появления претензий. В частности, в документах не должны быть указаны списки присутствующих на корпоративе, а также количество участников.

Учет затрат при определении налога на прибыль

Траты на корпоратив могут быть очень большими. Следует ли включать их в состав налоговых расходов? В НК РФ указано, что тратами для целей налогового учета являются только обоснованные расходы. Они должны быть оправданы с точки зрения экономического фактора, подтверждены документами (на основании пункта 1 статьи 252 НК РФ). Тратиться средства должны на деятельность, которая в дальнейшем принесет доход. Траты на корпоратив обоснованными не являются, так как они не предполагают получение прибыли в дальнейшем. Следовательно, эти расходы не могут сократить налогооблагаемую базу.

При определении налога по УСН (предметом налогообложения являются доходы и траты) затраты на мероприятие также не учитываются. Связано это с тем, что они не входят в перечень расходов, содержащийся в статье 346.16 НК РФ.

Что делать работодателю? На выбор предоставляется два варианта:

- Траты не учитываются.

- Расходы представляются в качестве принимаемых трат.

К примеру, траты можно представить в качестве представительских расходов. Однако рассмотренный способ не подходит, если фирма использует УСН. Компании, исчисляющие налог на прибыль, могут использовать маскировку в форме «представительных расходов» на основании пункта 1 статьи 264 НК РФ. Максимальный размер этих расходов – 4% от общих трат на оплату труда. Как грамотно провести маскировку? Нужно подготовить документы, подтверждающие проведение представительского мероприятия. К примеру:

- На корпоратив приглашены представители (к примеру, контрагенты, клиенты).

- Проводится официальное, а не развлекательное мероприятие. Траты на развлечения не могут быть учтены в составе представительских расходах на основании пункта 2 статьи 264 НК РФ.

Обязательно нужно запастись документами, которые подтверждают характер мероприятия. Это могут быть акты об оказанных услугах, приказ о назначении даты представительского мероприятия. Соответствующие указания даны в Письме Минфина №03-03-06/1/675 от 1 ноября 2010 года.

Исчисление НДС

Налог, который уплачивает организация, может быть уменьшен на размер входного НДС. Однако вычет актуален только для расходов, связанных с покупкой товаров и услуг, нужных для деятельности, являющейся объектом налогообложения (основание – пункт 2 статьи 171 НК РФ). То есть НДС на объекты, нужные для проведения корпоратива, не может быть принят к вычету. Соответствующее правило дано в Письме Минфина №03-07-07/133 от 13 декабря 2012 года.

Страховые взносы с дохода сотрудников в натуральной форме

Страховые взносы начисляются на выплаты, совершенные в рамках трудовых взаимоотношений. Соответствующее правило дано в пункте 1 статьи 7 ФЗ «О страховых взносах в ПФР» №212 от 24 июля 2009 года. Это могут быть самые разные выплаты: зарплата, вознаграждения, премии, подарки, выплаты в натуральной форме. Взносы на доход от участия в корпоративных мероприятиях не начисляются. Соответствующее указание дано в Письме Минтруда №14-1-1061 от 24 мая 2013 года. В пункте 4 этого письмо прописано, что затраты на корпоративные мероприятия не могут считаться адресными выплатами.

Бухучет трат на проведение мероприятия

Бухучет и налоговый учет имеют существенные отличия. В частности, в бухучете траты на корпоратив нужно указывать в полном объеме. Из-за разницы в учете появляется постоянная налоговая разница. Следовательно, образуется постоянное обязательство по налогу.

Рассмотрим проводки, которые необходимы для учета расходов на корпоративное мероприятие:

- ДТ91/2 КТ60. Принятие к учету трат на обслуживание в ресторане, аренду помещения.

- ДТ19 КТ60. Принятие к учету НДС с расходов на услуги банкетного заведения.

- ДТ91/2 КТ19. Списание НДС на прочие траты.

- ДТ60 КТ51. Перечисление средств за услуги банкетного учреждения.

- ДТ99 КТ68. Фиксация постоянного обязательства по налогам.

- ДТ91/2 КТ76. Услуги тамады.

- ДТ76 КТ68. Удержание НДФЛ с суммы, уплаченной тамаде.

- ДТ76 КТ51. Перечисление средств тамаде.

- ДТ91/2 КТ69. Начисление страховых взносов на оплату услуги.

- ДТ99 КТ68. Фиксирование постоянного налогового обязательства.

Проводки должны подтверждаться информацией из первичных документов. Рассмотрим примеры первички, сопровождающей корпоративное мероприятие:

- Акт об оказанных услугах.

- Договор с тамадой.

- Договор об аренде банкетного зала.

Как уже упоминалось, траты на организацию мероприятия не будут учтены в рамках налогообложения. Однако страховые взносы с оплаты услуг по гражданско-правовым соглашениям принимаются к налоговому учету. Соответствующая возможность оговорена в пункте 1 статьи 264 НК РФ, Письме Минфина №03-04-06/8592 от 20 марта 2013 года.

ВАЖНО! На корпоративах сотрудникам могут выдаваться подарки. Следует помнить, что учитываются они в особом порядке. Это отдельная статья расходов, сопутствующая праздничным мероприятиям.

Учет корпоративных мероприятий — это бухгалтерская операция, при правильном проведении которой часть затрат можно списать в расходы. Но для этого нужно соблюсти требования Налогового кодекса.

Задачи по организации праздничных мероприятий ложатся не только на руководителей, кадровиков и общественников, но и на бухгалтеров. Если первые заказывают помещение, выбирают меню, оплачивают банкет и придумывают веселые конкурсы, то вторым необходимо четко понимать, как отразить расходы на корпоративные мероприятия в бухгалтерском и налоговом учете, чтобы у проверяющих органов не возникло лишних вопросов.

Налог на прибыль и УСН

Если компания празднует Новый год с размахом, оплата новогоднего корпоратива за счет организации приведет к весомым расходам. Рачительный директор, а тем более главный бухгалтер, задумается над тем, можно ли считать расходы на корпоративный праздник представительскими. В статье 252 НК РФ сказано, что в целях налогообложения прибыли разрешается учесть затраты, которые являются экономически обоснованными и подтверждены соответствующими документами.

Но самое главное — такие затраты должны быть непосредственно связаны с предпринимательской деятельностью, то есть направлены на получение прибыли. Представим теперь, что в документах на корпоратив (которые получить не проблема) написано: «услуги клоуна — 20 000 руб.». Будут ли такие затраты признаны ИФНС как направленные на ведение предпринимательской деятельности? Конечно, нет. И об этом представители Минфина и ФНС твердят еще с 2005 года (письма Минфина от 20.12.2005 № 03-03-04/1/430, от 11.09.2006 № 03-03-04/2/206).

Казалось бы, раз нельзя уменьшить базу налогообложения прибыли, то и поделать ничего нельзя. Но не все так однозначно. Есть статья затрат, которая относится на расходы, уменьшающие прибыль, и одновременно очень похожая на корпоратив, но в силу п. 22 статьи 264 НК РФ признанная экономически оправданной. Это представительские расходы. Как списать затраты на корпоратив в расходы, признав их представительскими, — потратить на праздник разрешено только 4% затрат на оплату труда. Все, что больше, — только за счет прибыли.

В чем разница? А в том, что на представительских мероприятиях участвуют не только работники компании, но и приглашенные партнеры по бизнесу. Этого достаточно, чтобы поменять вектор корпоратива в глазах налогового учета юрлица, применяющего общую систему налогообложения. Налог на прибыль в этом случае уменьшается, а это уже приятно.

Резюмируем: чтобы определить, как правильно оформить затраты компании на фуршет на уменьшение налога на прибыль, следует соблюдать одновременно все требования:

- Издать приказ по фирме на проведение корпоратива с партнерами по бизнесу для обсуждения совместных планов на грядущий год.

- Сумма не превышает 4% от фактических затрат на оплату труда.

- На все затраты по корпоративу есть правильно оформленные документы (договоры, акты выполненных услуг, смета представительских расходов).

- Мероприятие проходит как представительское, с приглашенными гостями из других фирм.

- Возмещают только затраты на официальную часть (банкет, доставка гостей к месту праздника, аренда помещения), но не на развлечения.

- После корпоратива составлен отчет о его проведении.

Плательщикам УСН повезло в этом плане меньше: расходы на корпоратив при УСН «Доходы минус расходы» запрещено принимать к учету. Перечень разрешенных затрат при УСН приведен в статье 346.16 НК РФ, и он является закрытым. Представительских расходов в нем тоже нет. Видимо, чиновники считают, что организации на упрощенке не заинтересованы в создании дополнительных бизнес-связей и проведении торжественных корпоративов.

Правильно учесть все расходы на корпоратив поможет инструкции от экспертов КонсультантПлюс. Используйте ее бесплатно.

НДФЛ и страховые взносы

Разберемся, облагаются ли затраты на корпоратив страховыми взносами. За ту часть корпоратива, которую работодатель не смог провести как представительское мероприятие, налог придется заплатить сотрудникам. Когда работодатель оплачивает аренду зала, банкетное обслуживание и меню, Деда Мороза, салют и фонтан из шампанского, он делает это как бы за своих сотрудников. А значит, они получают выгоду, равную стоимости всего этого в расчете на каждого человека. Раз есть выгода, то, в силу статьи 210 НК РФ, с нее положено заплатить налог, поскольку объектом обложения НДФЛ и страховыми взносами являются доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах. А в статье 211 НК РФ прямо сказано, что к доходам в натуральной форме относятся оплата работодателем отдыха, компенсации проезда и других материальных благ работникам, прямо не связанных с исполнением ими служебных обязанностей, в том числе корпоратива.

Поэтому работодатель обязан поделить всю сумму затрат на число участников корпоратива и выяснить, какую выгоду получил каждый из них. Дальше в качестве налогового агента он обязан исчислить и удержать с работников НДФЛ, перечислить его в бюджет и оплатить страховые взносы. Об этом говорят специалисты Минфина (письма Минфина от 03.04.2013 № 03-04-05/6-333, от 06.03.2013 № 03-04-06/6715, письмо Минтруда России от 24.05.2013 № 14-1-1061).

Но НДФЛ можно взыскать только в том случае, если есть список гостей корпоратива: в этом случае налогообложение корпоратива отчасти ляжет на их плечи. Если корпоратив открыт для всех, возможность исчислить выгоду, полученную каждым из участников, отсутствует, а значит, и обязанности заплатить НДФЛ и страховые взносы у них не возникает. Следовательно, подробных списков сотрудников и указаний в документах точного количества людей желательно избегать.

К сожалению, получить вычет по НДС за потраченные на новогодний корпоратив суммы у фирмы тоже не получится. В статье 171 НК РФ сказано, что это разрешается только для товаров и услуг, которые были куплены для осуществления операций, признаваемых объектами налогообложения по НДС, то есть для производства или перепродажи. Банкет к таким налогооблагаемым операциям не относится, поэтому даже если поставщики цветов и воздушных шариков выставили счет-фактуру, на возмещение налога ставить все равно нельзя. Но если это было представительское мероприятие, НДС принимается полностью к вычету (п. 7 ст. 171 НК РФ).

НДС, начисленный при передаче для собственных нужд, не признается в целях налогообложения прибыли на основании п. 29 ст. 270 НК РФ. Если получена оплата за банкет, проводка в бухучете выглядит так:

Дт 60 Кт 51

Дт 91.2 Кт 60

Дт 91.2 Кт 68

Налоговый учет

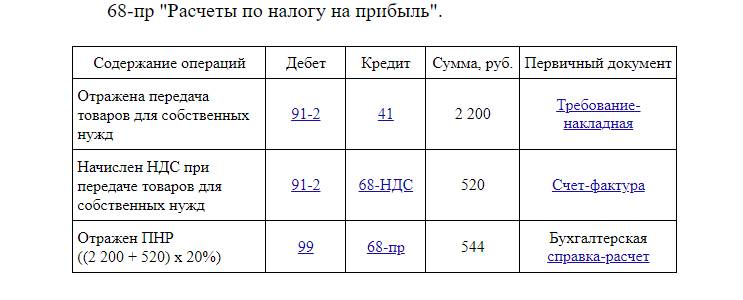

Применяем ПБУ 18/02, утвержденное приказом Минфина России от 19.11.2002 № 114н, чтобы осуществить налоговый учет расходов на корпоратив. Фактическая себестоимость товаров и начисленный при их передаче для собственных нужд НДС признаются в бухгалтерском учете и не учитываются в целях налогообложения прибыли. В учете возникают постоянная разница и соответствующий ей постоянный налоговый расход (ПНР). Основные проводки, как оформить в налоговой банкетный зал, по налогу на прибыль и НДС выглядят так:

Рассмотрим налоговый учет праздничных расходов при применении упрощенной системы налогообложения. Это актуально для организаций, которые обязаны вести учет затрат и налогов. По ПБУ 10/99, расходы на проведение праздничных корпоративных мероприятий признаются прочими расходами. Организации, применяющие УСН, уменьшают полученные доходы на расходы, перечисленные в п. 1 ст. 346.16 НК РФ. Но корпоративные расходы в этой статье не упомянуты, поэтому уменьшать на них налог нельзя, и проводки на проведения корпоратива при УСН «Расходы» к налогообложению отношения не имеют. Бухгалтер осуществляет только бухгалтерский учет операции.

Затраты на корпоратив в бухгалтерском учете

В отличие от налогового учета, в бухгалтерском праздничные затраты на корпоратив следует учесть по факту в составе прочих расходов. Но при выборе правильных проводок следует учитывать форму проведения новогоднего корпоратива:

- для неопределенного круга лиц;

- как представительское мероприятие.

В первом случае план счетов диктует, как провести корпоратив в бухгалтерском учете: используйте дебет счета 91 (дебет 91.2 кредит 60 «Расчеты с поставщиками и подрядчиками») в корреспонденции с другими необходимыми счетами. У большинства организаций после осуществления всех необходимых проводок возникнет постоянная налоговая разница в сумме затрат на проведение новогоднего корпоратива. Что, в свою очередь, приведет к постоянному налоговому обязательству.

Если праздник задуман как представительский, чтобы оформить корпоратив в бухгалтерском учете, используйте проводки:

«Клерк» Рубрика Налоги, взносы, пошлины

Екатерина Анненкова, аудитор, аттестованный Минфином РФ, эксперт по бухгалтерскому учету и налогообложению ИА "Клерк.Ру". Фото Б. Мальцева ИА «Клерк.Ру»

Время летнего сезона отличается от всех прочих не только плотным графиком отпусков, но и прекрасной возможностью для организаций провести корпоративные мероприятия на природе. Такие мероприятия призваны улучить взаимоотношения внутри компании, они способствуют снятию напряжения, налаживанию неформальных отношений между коллегами, укрепляют дух товарищества в трудовом коллективе и т.п.

Однако, расходы на проведение корпоративных мероприятий зачастую являются сложным вопросом для бухгалтера – от правильности документального оформления и классификации данных расходов зависят и налоговые последствия, ожидающие компанию.

Расходы на летние корпоративы могут быть самыми разнообразными. Это и аренда кораблей, ресторанов, номеров в загородных санаториях и домах отдыха, транспортных средств (для доставки сотрудников на место проведения корпоратива и обратно) и затраты на приобретение продуктов и напитков, а так же выплаты компаниям, организующим и обслуживающим корпоративы.

При этом, чем больше сумма расходов на мероприятие, тем большее внимание им будет уделено при выездной налоговой проверке представителями ИФНС.

Несмотря на важность поддержания корпоративной культуры и здоровых отношений в коллективе, расходы на проведение корпоративных мероприятий для целей налогового учета по налогу на прибыль проверяющими не признаются. Представители ФНС не считают такие затраты экономически обоснованными. Аналогичного мнения придерживается и Минфин. Кроме того, налоговые инспекторы часто рассматривают расходы на организацию корпоративного мероприятия для работников (включая арендные расходы, еду, напитки, развлекательную программу и т.д.), как экономическую выгоду сотрудников, облагаемую НДФЛ.

В нашей статье мы рассмотрим налоговые последствия проведения корпоративных мероприятий для целей налогообложения:

-

налогом на прибыль,

с точки зрения действующего законодательства, а так же проанализируем разъяснения Минфина и сложившуюся судебную практику по данному вопросу.

Расходы на корпоративные мероприятия для целей налога на прибыль

Под документально подтвержденными расходами понимаются затраты, подтвержденные документами:

-

оформленными в соответствии с законодательством РФ,

оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы,

косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором).

Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода. Проблема с признанием расходов на корпоративные мероприятия связана с тем, что подобного рода расходы не поименованы в ст.264 НК РФ. Поэтому, несмотря на то, что перечень прочих расходов организации не является закрытым, проверяющие настаивают на том, что подобные затраты экономически не обоснованы и не направлены на получение дохода, а значит, не могут быть приняты в составе расходов для целей налога на прибыль.

Кроме того, в п.29 ст.270 НК РФ прямо указано, что в состав затрат для целей налогового учета по налогу на прибыль не включаются расходы на оплату:

-

путевок на лечение или отдых,

экскурсий или путешествий,

занятий в спортивных секциях, кружках или клубах,

посещений культурно-зрелищных или физкультурных (спортивных) мероприятий,

подписки, не относящейся к подписке на нормативно-техническую и иную используемую в производственных целях литературу,

товаров для личного потребления работников,

а также другие аналогичные расходы, произведенные в пользу работников.

Так же следует отметить, что и отнесение вышеуказанных расходов к рекламным, проверяющие, скорее всего, сочтут неправомерным.

Рекламой расходы на корпоративы не являются, ведь они не соответствуют понятию рекламы, так как не являются информацией, распространенной любым способом, в любой форме и с использованием любых средств, адресованной неопределенному кругу лиц и направленной на привлечение внимания к объекту рекламирования, формированию или поддержанию интереса к нему и его продвижению на рынке (п.1 ст.3 Федерального закона от 13.03.2006г. №38-ФЗ «О рекламе».)

Арбитражная практика придерживается аналогичной точки зрения. Так, в Определении ВАС РФ от 31 декабря 2011г. №ВАС-14202/11 поддерживается позиция судов, которые указали, что расходы общества, связанные с проведением корпоративного мероприятия, не могут рассматриваться как рекламные, поскольку не отвечают требованиям пункта 4 статьи 264 НК РФ и понятию «реклама», установленному в Федеральном законе «О рекламе».

Однако, есть несколько способов учесть расходы на проведение корпоративных мероприятий для целей налога на прибыль. Одним из самых распространенных является отнесение корпоративных расходов в состав представительских*.

*Бухгалтеру следует помнить, что представительские расходы являются нормируемыми.

Согласно п.2 ст.264 НК РФ, к представительским расходам относятся расходы налогоплательщика на официальный прием, обслуживание:

-

представителей других организаций, участвующих в переговорах в целях установления, поддержания взаимного сотрудничества,

участников, прибывших на заседания совета директоров (правления) или иного руководящего органа налогоплательщика,

независимо от места проведения указанных мероприятий.

К представительским расходам относятся расходы на проведение официального приема:

иного аналогичного мероприятия

для указанных лиц, а также официальных лиц организации, участвующих в переговорах.

К представительским расходам так же относятся:

-

транспортное обеспечение доставки этих лиц к месту проведения представительского мероприятия и обратно,

буфетное обслуживание во время переговоров,

оплату услуг переводчиков, не состоящих в штате налогоплательщика, по обеспечению перевода во время проведения представительских мероприятий.

Обратите внимание:К представительским расходамне относятсярасходы на организацию развлечений, отдыха, профилактики или лечения заболеваний.

Представительские расходы в течение отчетного (налогового) периода включаются в состав прочих расходов в размере, не превышающем 4% от расходов компании на оплату труда за этот период.

Для того, чтобы с подобной формулировкой согласились представители налоговых органов, документы нужно оформить таким образом, чтобы из них четко было видно – целью проведения корпоративного мероприятия является поддержание сотрудничества с крупными клиентами компании, а так же установление новых деловых контактов.

В этом случае, во первых, следует пригласить на увеселительное мероприятие представителей контрагентов, а во вторых в программе проведения корпоратива должно фигурировать ознакомление действующих и потенциальных клиентов с новыми продуктами и услугами компании.

Вот что пишет УФНС РФ по г. Москве в своем Письме от 22.11.2011г. №16-15/112952@:

«При этом расходы компании, связанные с питанием представителей СМИ, организованным в рамках рекламного мероприятия, могут быть рассмотрены в качестве экономически оправданных нормируемых затрат, поскольку они обусловлены обычаями делового оборота.

Между тем расходы на доставку представителей СМИ и сотрудников организации к месту проведения пресс-конференции могут быть признаны в качестве экономически обоснованных расходов только при условии, если проведение мероприятия организовано в месте, до которого добраться общественным транспортом не представляется возможным.»

Так же в Определении ВАС РФ от 30.11.2009г. №ВАС-15476/09 по делу №А56-17976/2008 отмечается, что при принятии судебных актов суды, руководствуясь положениями статьи 252, подпункта 49 пункта 1 и пункта 2 статьи 264 Кодекса, признали спорные затраты на проведение корпоративного мероприятия документально подтвержденными, обоснованными и направленными на получение дохода.

При этом экономическая оправданность этих затрат оценивалась судами исходя из цели проведенного мероприятия, а именно его направленности на поддержание сотрудничества с действующими крупными клиентами путем ознакомления их с новыми услугами, результатами работы и динамикой развития банка.

НДФЛ при проведении корпоративных мероприятий

Согласно положениям ст.209 НК РФ, объектом налогообложения НДФЛ признается доход, полученный налогоплательщиком (сотрудником компании):

1) от источников в РФ, от источников за пределами РФ - для физических лиц, являющихся налоговыми резидентами РФ.

2) от источников в РФ - для физических лиц, не являющихся налоговыми резидентами РФ.

Согласно п.2 ст.211 НК РФ, к доходам, полученным налогоплательщиком в натуральной форме, в частности, относятся:

-

оплата (полностью или частично) за него организациями или индивидуальными предпринимателями товаров (работ, услуг) или имущественных прав, в том числе коммунальных услуг, питания, отдыха, обучения в интересах налогоплательщика.

-

полученные налогоплательщиком товары, выполненные в интересах налогоплательщика работы, оказанные в интересах налогоплательщика услуги на безвозмездной основе или с частичной оплатой.

Соответственно, при проведении корпоративных мероприятий, у сотрудников, в них участвующих, возникает материальная выгода. Однако, определить конкретную сумму материальной выгоды на каждого сотрудника при проведении корпоративов (особенно в виде популярного «шведского стола») представляется весьма затруднительным.

Если организация, проводящая корпоративное мероприятие, не может подсчитать количество продуктов, приходящихся на одного сотрудника, то и определить сумму дохода каждого сотрудника для целей исчисления НДФЛ не представляется возможным.

Вот что отмечает Минфина в своем Письме от 06.03.2013г. №03-04-06/6715

«При приобретении организацией питания (чай, кофе и т.д.) для своих сотрудников, а также при проведении корпоративных праздничных мероприятий указанные лица могут получать доходы в натуральной форме, как это установлено ст. 211 Кодекса, а организация, предоставляющая указанное питание (проводящая корпоративные мероприятия), должна выполнять функции налогового агента, предусмотренные ст. 226 Кодекса.

В этих целях организация должна принимать все возможные меры по оценке и учету экономической выгоды (дохода), получаемой сотрудниками.

Вместе с тем, если при потреблении сотрудниками питания, приобретенного организацией (при проведении корпоративного праздничного мероприятия), отсутствует возможность персонифицировать и оценить экономическую выгоду, полученную каждым сотрудником, дохода, подлежащего обложению налогом на доходы физических лиц, не возникает.»

Аналогичная точка зрения высказана Минфином и в Письме от 30.01.2013г. №03-04-06/6-29.

Таким образом, если из документов, подтверждающих расходы на проведение мероприятия, не видно, какие суммы потрачены на каждого конкретного работника, то и рассчитывать, удерживать и уплачивать НДФЛ не нужно.

Однако, если организуется праздничный обед и в документах фигурирует конкретное меню на каждого сотрудника, компания действуя в качестве налогового агента рассчитывает, удерживает и перечисляет НДФЛ в бюджет, а так же отражает суммы доходов в регистрах учета НДФЛ сотрудников.

НДС при осуществлении расходов на корпоративные мероприятия

Хорошая новость – платить НДС с безвозмездной передачи в бюджет компании не нужно.

Такие разъяснения дал Минфин в своем Письме от 13.12.2012г. №03-07-07/133:

«Департамент налоговой и таможенно-тарифной политики рассмотрел письмо по вопросам применения налога на добавленную стоимость при предоставлении посетителям и сотрудникам организации в общедоступных помещениях офиса кофе, чая, печенья и прочих соответствующих продуктов, а также при организации культурно-развлекательных мероприятий и сообщает следующее.

Согласно пп. 1 п. 1 ст. 146 Налогового кодекса Российской Федерации (далее - Кодекс) объектом налогообложения налогом на добавленную стоимость признаются операции по реализации товаров (работ, услуг), а также передача имущественных прав.

В соответствии с п. 1 ст. 39 Кодекса реализацией товаров, работ, услуг признается соответственно передача на возмездной основе права собственности на товары, результатов выполненных работ одним лицом для другого лица, а в случаях, предусмотренных Кодексом, передача права собственности на товары, результатов выполненных работ одним лицом для другого лица, оказание услуг одним лицом другому лицу - на безвозмездной основе.

В связи с этим при предоставлении посетителям и сотрудникам организации продовольственных товаров, перечисленных в письме, в том числе в случае их передачи структурным подразделениям организации, не являющимся самостоятельными налогоплательщиками налога на добавленную стоимость, объекта налогообложения этим налогом не возникает.

Соответственно, налог на добавленную стоимость, уплаченный при приобретении указанных товаров, к вычету не принимается.

Аналогично, в случае приобретения организацией услуг по организации и проведению культурно-развлекательных мероприятий, включающих аренду зала, концертную программу, банкетно-фуршетное обслуживание, для проведения корпоративных мероприятий, персонификация участников которых не осуществляется, объекта налогообложения налогом на добавленную стоимость и права на вычет налога, предъявленного по данным услугам, также не возникает.»

В случае, если компания учла расходы на корпоратив в составе представительских (в пределах 4% от расходов на оплату труда), то и НДС с суммы затрат, учтенных для целей налога на прибыль, можно принять к вычету.

НДС с суммы расходов, превышающих 4%, к вычету не принимается и в состав расходов для целей налогового учета по налогу на прибыль, не включается.

Страховые взносы с расходов на корпоративные мероприятия

Тем не менее, представители ПФР далеко не всегда разделяют данную позицию.

При этом они ссылаются на п.1 ст.7 от 24.07.2009г. №212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования».

Однако судебная практика не поддерживает подобного подхода. Так, согласно Определению ВАС РФ от 26.11.2012г. №ВАС-16165/12 по делу №А14-13077/2011, суды сделали правильный вывод о том, что расходы организации на проведение корпоративного праздника не являются выплатами и иными вознаграждениями, начисляемыми работодателем в пользу работников по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ (оказание услуг), и не могут являться объектом обложения страховыми взносами в государственные внебюджетные фонды РФ.

Департамент налоговой и таможенно-тарифной политики по вопросам применения упрощенной системы налогообложения сообщает следующее.

Налогоплательщики, применяющие упрощенную систему налогообложения с объектом налогообложения в виде доходов, уменьшенных на величину расходов, при определении налоговой базы могут учитывать расходы, перечисленные в пункте 1 статьи 346.16 Налогового кодекса РФ (далее - Кодекс). При этом следует иметь в виду, что данный перечень расходов носит закрытый характер.

Согласно подпункту 20 пункта 1 статьи 346.16 Кодекса в целях налогообложения учитываются расходы на рекламу производимых (приобретенных) и (или) реализуемых товаров (работ, услуг), товарного знака и знака обслуживания. При этом в соответствии с пунктом 2 статьи 346.16 Кодекса указанные расходы принимаются в порядке, предусмотренном для исчисления налога на прибыль организаций статьей 264 Кодекса.

Таким образом, к расходам организации на рекламу относятся расходы, указанные в пункте 4 статьи 264 Кодекса. При этом данные расходы для целей налогообложения признаются в размере, не превышающем 1 процента выручки от реализации, определяемой в соответствии со статьей 249 Кодекса.

Ввиду того что расходы на проведение рекламных мероприятий (праздников, акций, программ лояльности) прямо не поименованы в пункте 4 статьи 264 и не указаны в пункте 1 статьи 346.16 Кодекса, налогоплательщики, применяющие упрощенную систему налогообложения, не вправе учитывать названные расходы в целях налогообложения.

В соответствии с пунктом 1 статьи 346.17 Кодекса датой получения доходов у лиц, применяющих упрощенную систему налогообложения, признается день поступления денежных средств на счета в банках и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав, а также погашения задолженности (оплаты) налогоплательщику иным способом (кассовый метод).

Учитывая изложенное, организация, применяющая упрощенную систему налогообложения, доходы от реализации имущества должна учитывать при определении налоговой базы в отчетном (налоговом) периоде их получения. При этом, поскольку порядок учета возвращаемой налогоплательщиком полученной от покупателя (заказчика) выручки от реализации товаров (работ, услуг) главой 26.2 Кодекса не предусмотрен, по мнению департамента, необходимо применять порядок, предусмотренный пунктом 1 статьи 346.17 Кодекса, в соответствии с которым в случае возврата налогоплательщиком полученных от покупателей (заказчиков) авансов на возвращаемую сумму уменьшаются доходы того налогового (отчетного) периода, в котором произведен возврат.

Таким образом, налогоплательщик вправе при определении налоговой базы уменьшить полученные доходы на возвращаемые денежные средства на день их списания со счета в банке и (или) возврата из кассы.

Действующее законодательство Российской Федерации не содержит запрета на оплату услуг (работ, товара) заказчиками (покупателями) частично наличными деньгами, а частично - с использованием банковской пластиковой карты.

Одновременно сообщаем, что настоящее письмо департамента не содержит правовых норм, не конкретизирует нормативные предписания и не является нормативным правовым актом. Письменные разъяснения Минфина России по вопросам применения законодательства Российской Федерации о налогах и сборах имеют информационно-разъяснительный характер и не препятствуют налогоплательщикам руководствоваться нормами законодательства Российской Федерации о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

УСН: учет расходов на проведение рекламных мероприятий

Опубликованное письмо Минфина России посвящено фирмам, применяющим УСН с объектом налогообложения - «доходы минус расходы». В нем рассмотрен учет затрат на проведение таких рекламных мероприятий, как праздники, акции, программы лояльности, а также возвращаемых покупателям денежных средств, полученных упомянутыми налогоплательщиками в виде авансов.

Учет рекламных затрат

Комментарии к документам доступны только платным подписчикам

Оформите подписку сейчас, и вы получите полный доступ к электронной версии журнала.

- Условия признания (принятия) расходов при УСН

- Расходы на рекламу при УСН

- Являются ли рекламными расходы на создание сайта при УСН

- Представительские расходы при УСН

- Итоги

Условия признания (принятия) расходов при УСН

НК РФ предъявляет к расходам при УСН достаточно жесткие требования.

- Перечень расходов, принимаемых при УСН, строго ограничен. Учесть для упрощенного налога можно только те расходы, которые поименованы в п. 1 ст. 346.16 НК РФ. Если расхода там нет, то уменьшить на него налоговую базу нельзя.

- Принимаются только оплаченные расходы. «Упрощенцы» учитывают доходы и расходы по кассовому методу, поэтому расходы признаются для налогообложения после их фактической оплаты (п. 2 ст. 346.17 НК РФ).

ОБРАТИТЕ ВНИМАНИЕ! Расходы по оплате стоимости покупных товаров признаются по мере их реализации (подп. 2 п. 2 ст. 346.17 НК РФ).

А о том, как будет учитываться НДС, читайте в этом материале.

В то же время аванс (предоплату) включить в расходы нельзя. Расходы должны быть не только оплачены, но и фактически понесены, например, должна состояться поставка материалов или произведено оказание услуг. На момент предоплаты сами расходы еще отсутствуют, поэтому она не может уменьшить налоговую базу по УСН (письмо Минфина России от 03.04.2015 № 03-11-11/18801).

- Расходы должны соответствовать требованиям п. 1 ст. 252 НК РФ, т. е. быть:

- обоснованными (под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме);

- подтвержденными оправдательными документами;

- произведенными для деятельности, направленной на получение дохода.

- Отдельные виды расходов должны признаваться в порядке, предусмотренном для исчисления налога на прибыль. Например, это касается рекламных расходов, процентов по долговым обязательствам и т. п.

Эксперты КонсультантПлюс разъяснили нюансы учета расходов на УСН:

Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Расходы на рекламу при УСН

Расходы на рекламу при УСН учитываются по правилам, установленным п. 4 ст. 264 НК РФ (п. 2 ст. 346.16 НК РФ). Это значит, что некоторые из них придется нормировать.

Не нормируются только:

- расходы на рекламные мероприятия, проведенные посредством использования СМИ (объявления в печати, теле- и радиопередачи) и информационно-телекоммуникационных сетей, а также при кино- и видеообслуживании;

- расходы на световую и иную наружную рекламу, включая изготовление рекламных стендов и рекламных щитов;

- расходы на участие в выставках, ярмарках, экспозициях; оформление витрин, выставок-продаж, комнат образцов и демонстрационных залов; уценку товаров, полностью или частично потерявших свои первоначальные качества при экспонировании; изготовление рекламных брошюр и каталогов, содержащих информацию о самой организации, реализуемых товарах, выполняемых работах, оказываемых услугах, товарных знаках и знаках обслуживания.

Все остальные рекламные расходы признаются в размере, не превышающем 1% от выручки от реализации, определяемой в соответствии со ст. 249 НК РФ.

Данный норматив считается нарастающим итогом с начала года. Сверхнормативные расходы на следующий год не переносятся.

Подробнее об учете расходов на рекламу читайте в статье «Как учесть расходы на рекламу при УСН».

Поскольку доходы «упрощенцы» учитывают по оплате, в расчет рекламного норматива включаются и суммы полученной предоплаты. При возврате аванса норматив корректируется — причем на возвращаемую сумму уменьшаются доходы того налогового (отчетного) периода, в котором произведен возврат (письмо Минфина России от 11.02.2015 № 03-11-06/2/5832).

Организация получила аванс в 2020 году и учла его при расчете норматива расходов на рекламу, аванс же был возвращен покупателю в 2021 году. В данном случае пересчитывать норматив и корректировать расходы 2020 года не нужно, возврат следует учесть при расчете норматива в 2021 году.

Являются ли рекламными расходы на создание сайта при УСН

Скорее всего, учесть расходы на создание сайта в качестве рекламных не получится. Если налогоплательщику принадлежат исключительные права на сайт, то учитывать его нужно как нематериальный актив (подп. 2 п. 1 ст. 346.16 НК РФ, письмо УФНС России по г. Москве от 16.12.2011 № 20-14/2/122096@) или как расходы на приобретение исключительных прав на программы для электронных вычислительных машин и базы данных, предусмотренные подп. 2.1 п. 1 ст. 346.16 НК РФ (письмо Минфина РФ от 16.12.2011 № 03-11-11/317).

К расходам на рекламу в этом случае можно отнести затраты на продвижение сайта (письмо Минфина РФ от 16.12.2011 № 03-11-11/317) — это будут ненормируемые рекламные расходы.

Однако если вы получаете не исключительные права на сайт, а только право пользования с целью размещения на нем информации об организации, ее деятельности, товарах, работах или услугах, то расходы вполне могут признаваться рекламными. Чиновники с этим согласны (письма Минфина России от 11.06.2019 № 03-11-11/42629, от 28.07.2009 № 03-11-06/2/136, УФНС России по г. Москве от 16.12.2011 № 20-14/2/122096@).

Подробнее о расходах на создание и продвижение сайта при УСН читайте в этой статье.

Представительские расходы при УСН

Как мы сказали выше, одним из условий признания расходов при УСН является их наличие в закрытом перечне расходов, установленном п. 1 ст. 346.16 НК РФ. Представительские расходы, к сожалению, в этом перечне отсутствуют, а значит, уменьшить за счет них единый упрощенный налог не получится. На это Минфин России обращал внимание еще в 2003–2004 годах в своих письмах от 11.10.2004 № 03-03-02-04/1/22 и 31.07.2003 № 04-02-05/3/61.

Об особенностях учета расходов на основные средства читайте в статье «Учет основных средств при УСН в 2020 - 2021 годах».

Итоги

Для того чтобы произведенные расходы можно было принять для целей уменьшения налоговой базы по УСН, они должны удовлетворять целому ряду условий. Невыполнение хотя бы одного из них приведет к отказу налоговыми органами в признании расходов и доначислению налога.

Читайте также: