Логистические услуги при усн

Опубликовано: 03.05.2024

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Организация применяет УСН с объектом налогообложения "доходы минус расходы". Она занимается торговлей. Транспортные расходы, связанные с приобретением товара, не включаются в первоначальную стоимость товара.

В какой момент нужно списывать транспортные расходы? Нужно ли распределять транспортные расходы между стоимостью реализованных товаров и остатком товаров на конец отчетного периода?

Рассмотрев вопрос, мы пришли к следующему выводу:

В налоговом учете при УСН транспортные расходы, связанные с приобретением товаров, следует списывать как отдельный вид расходов в момент погашения задолженности перед поставщиком путем списания денежных средств с расчетного счета Организации, выплаты из кассы, а при ином способе погашения задолженности - в момент такого погашения.

Распределять транспортные расходы между стоимостью реализованных товаров и остатком товаров на конец отчетного периода нет необходимости.

Обоснование вывода:

В случае, если объектом налогообложения по налогу, уплачиваемому в связи с применением УСН (далее - Налог), являются доходы, уменьшенные на величину расходов, налоговой базой признается денежное выражение доходов, уменьшенных на величину расходов (п. 2 ст. 346.18 НК РФ). Перечень расходов, которые могут быть учтены при формировании налоговой базы по Налогу, приведен в п. 1 ст. 346.16 НК РФ. При этом указанные расходы должны соответствовать критериям, установленным п. 1 ст. 252 НК РФ (п. 2 ст. 346.16 НК РФ).

В рассматриваемой ситуации расходы на транспортировку товаров, приобретенных Организацией для дальнейшей реализации, могут быть учтены в составе расходов двумя способами:

1) на основании пп. 5 п. 1 ст. 346.16 НК РФ;

2) или на основании пп. 23 п. 1 ст. 346.16 НК РФ.

При этом необходимо иметь в виду, что, если некоторые затраты с равными основаниями могут быть отнесены одновременно к нескольким группам расходов, налогоплательщик вправе самостоятельно определить, к какой именно группе он отнесет такие затраты (п. 4 ст. 252 НК РФ).

1. В силу пп. 5 п. 1 ст. 346.16 НК РФ в целях налогообложения учитываются материальные расходы, определяемые в соответствии с порядком, предусмотренным для исчисления налога на прибыль организаций ст. 254 НК РФ. Согласно пп. 6 п. 1 ст. 254 НК РФ к материальным расходам относятся, в частности, расходы на приобретение работ и услуг производственного характера, выполняемых сторонними организациями или индивидуальными предпринимателями, а также на выполнение этих работ (оказание услуг) структурными подразделениями налогоплательщика. К работам (услугам) производственного характера также относятся транспортные услуги сторонних организаций (включая индивидуальных предпринимателей) и (или) структурных подразделений самого налогоплательщика по перевозкам грузов внутри организации, в частности перемещение сырья (материалов), инструментов, деталей, заготовок, других видов грузов с базисного (центрального) склада в цеха (отделения) и доставка готовой продукции в соответствии с условиями договоров (контрактов).

Таким образом, при исчислении налоговой базы по Налогу транспортные расходы, связанные с доставкой товара с таможенного склада на склад покупателю, учитываются в составе материальных расходов. При этом согласно п. 2 ст. 346.17 НК РФ материальные расходы принимаются к учету после их фактической оплаты (смотрите также письмо Минфина России от 15.04.2010 N 03-11-06/2/59).

2. Для торговых организаций в целях налогообложения учитываются расходы по оплате стоимости товаров, приобретенных для дальнейшей реализации, а также расходы, связанные с приобретением и реализацией указанных товаров, в том числе расходы по хранению, обслуживанию и транспортировке товаров (пп. 23 п. 1 ст. 346.16 НК РФ).

При этом в силу прямого указания пп. 2 п. 2 ст. 346.17 НК РФ расходы, непосредственно связанные с реализацией товаров (в том числе расходы по хранению, обслуживанию и транспортировке), учитываются в составе расходов после их фактической оплаты.

Таким образом, независимо от того, как будут квалифицированы Организацией транспортные расходы, связанные с приобретением товаров, в налоговом учете при УСН стоимость доставки приобретенных товаров следует списывать как отдельный вид расходов по мере возникновения и оплаты таких затрат. Дожидаться списания на реализацию приобретенных товаров не нужно.

Рекомендуем ознакомиться с материалом:

- Энциклопедия решений. Общий порядок определения расходов при УСН.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, член РКА Буланцов Михаил

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор, член МоАП Горностаев Вячеслав

10 августа 2016 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО "НПП "ГАРАНТ-СЕРВИС", 2021. Система ГАРАНТ выпускается с 1990 года. Компания "Гарант" и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО "НПП "ГАРАНТ-СЕРВИС". Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО "НПП "ГАРАНТ-СЕРВИС", 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Департамент налоговой и таможенно-тарифной политики по вопросу применения упрощенной системы налогообложения сообщает следующее.

Налогоплательщики, применяющие упрощенную систему налогообложения, выбравшие в качестве объекта налогообложения доходы, уменьшенные на величину расходов, при определении налоговой базы учитывают расходы, предусмотренные пунктом 1 статьи 346.16 Налогового кодекса РФ (далее - Кодекс).

В соответствии с подпунктом 5 пунктом 1 статьи 346.16 Кодекса в целях налогообложения учитываются материальные расходы, определяемые в соответствии с порядком, предусмотренным для исчисления налога на прибыль организаций статьи 254 Кодекса.

Согласно подпункту 6 пункта 1 статьи 254 Кодекса к материальным расходам относятся, в частности, расходы на приобретение работ и услуг производственного характера, выполняемых сторонними организациями или индивидуальными предпринимателями, а также на выполнение этих работ (оказание услуг) структурными подразделениями налогоплательщика. К работам (услугам) производственного характера также относятся транспортные услуги сторонних организаций (включая индивидуальных предпринимателей) и (или) структурных подразделений самого налогоплательщика по перевозкам грузов внутри организации, в частности перемещение сырья (материалов), инструментов, деталей, заготовок, других видов грузов с базисного (центрального) склада в цеха (отделения) и доставка готовой продукции в соответствии с условиями договоров (контрактов).

Таким образом, при исчислении налоговой базы в целях применения упрощенной системы налогообложения транспортно-экспедиционные расходы уменьшают налоговую базу в составе материальных расходов.

Кроме того, расходы по транспортировке товаров, приобретенных налогоплательщиком для дальнейшей реализации, могут быть учтены в составе расходов на основании подпункта 23 пункта 1 статьи 346.16 Кодекса.

При этом необходимо иметь в виду, что, если некоторые затраты с равными основаниями могут быть отнесены одновременно к нескольким группам расходов, налогоплательщик вправе самостоятельно определить, к какой именно группе он отнесет такие затраты (п. 4 ст. 252 Кодекса).

На основании пункта 2 статьи 346.16 Кодекса расходы, указанные в пункте 1 статьи 346.16 Кодекса, принимаются при условии их соответствия критериям, указанным в пункте 1 статьи 252 Кодекса.

Так, расходами признаются обоснованные и документально подтвержденные затраты, осуществленные (понесенные) налогоплательщиком. Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме. Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором).

Учитывая вышеизложенное, документальным подтверждением транспортно-экспедиционных расходов могут служить договор, заключенный налогоплательщиком с транспортной организацией, акт выполненных работ, транспортная накладная и иные документы.

Об учете транспортно-экспедиционных расходов при применении УСН

Затраты, связанные с транспортировкой реализованных товаров, понесенных плательщиками как при их приобретении, так и при дальнейшей реализации, должны учитываться для целей налогообложения. Это относится и к расходам по оплате транспортных услуг, оказанных сторонними организациями, и к расходам по перевозке товаров собственным транспортом.

При исчислении базы по налогу, уплачиваемому в связи с применением УСН, транспортно-экспедиционные расходы можно включать в состав материальных затрат на основании подпункта 6 пункта 1 статьи 254 Налогового кодекса РФ, так и в соответствии с положениями подпункта 23 пункта 1 статьи 346.16 Налогового кодекса РФ.

В этом случае плательщик самостоятельно определяет, к какой именно группе относить такие расходы.

При определении базы по налогу, уплачиваемому в связи с применением УСН, транспортно-экспедиционные расходы, а также транспортные расходы, связанные с доставкой товара на склад покупателю, учитываются в составе материальных расходов (письмо Минфина России от 15.04.2010 № 03-11-06/2/59).

К материальным расходам можно отнести затраты на транспортные услуги сторонних организаций или ИП, а также на выполнение этих работ структурными подразделениями налогоплательщика.

Так, зачастую инспекторы признают необоснованными расходы по доставке сырья между подразделениями организации, и не соглашаются с производственным характером этих транспортных расходов по доставке сырья.

По этому поводу возник спор и в постановлении ФАС Центрального округа от 11.04.2008 № А36-1628/2007. Доставку сырья из карьера до цеха переработки общество осуществляло автомобильным транспортом.

Данные затраты на доставку сырья фирма подтвердила путевыми листами, отчетами автотранспортного цеха, отчетами о перевозке грузов, калькуляциями затрат, справкой об использованных самосвалах.

Арбитры сориентировали, что положение абзаца 3 подпункта 6 пункта 1 статьи 254 Налогового кодекса РФ не исключает перевозку сырья структурным подразделением предприятия с внешней территории на его внутреннюю территорию, если эта перевозка связана с производством, выполнением работ.

На основании того, что фирма документально подтвердила транспортные расходы на доставку сырья от карьера до цеха (расходы на приобретение ГСМ и запчастей, заработная плата, отчисления во внебюджетные фонды, арендная плата за использование автомобилей и пр.), и что эти затраты связаны с выполнением работ по изготовлению готовой продукции.

Расходы, непосредственно связанные с реализацией приобретенных на перепродажу товаров, в том числе затраты по хранению, обслуживанию и транспортировке, учитываются после их фактической оплаты.

Анфимычева Ирина, руководитель проекта Корчагина Ксения, юрист

На ЕНВД могли работать практически все грузоперевозчики малого и среднего бизнеса. А вот в связи с отменой вмененки выбор остался у всех разный. Для юрлиц доступна только дорогая платная трасса «УСН-2021». А вот предпринимателям дали зеленый свет на Патент — теперь он доступен независимо от маршрутов доставки в пределах РФ. Как сэкономить при переходе на упрощенку и не потерять Патент, расскажем в статье.

Что вы узнаете

- Как рассчитать налоги по УСН

- На чем сэкономить при переходе на УСН

- Кому доступен Патент

- Как доказать право на патент

- Зачем УСН при Патенте?

Как рассчитать налоги по УСН

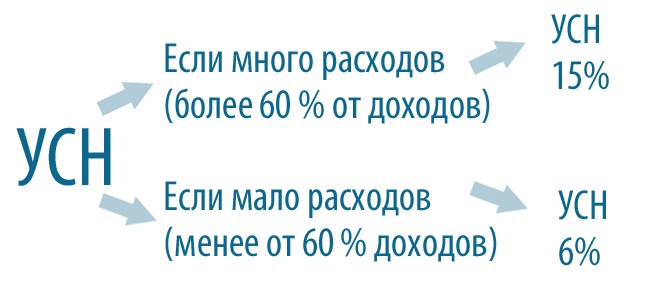

На упрощенке два варианта расчета налога:

- Доходы

- Доходы-Расходы

Выбрать можно только один вариант, а изменить — не чаще 1 раза в год.

Упрощенка с объектом Доходы-Расходы

С точки зрения элементарной математики вариант «Доходы-Расходы» выгоднее, когда расходы больше 60% от выручки. Но не все подряд затраты могут уменьшать налог. «Солярка подешевле по чужой заправочной карте» или «запчасти по себестоимости от приятеля» реальными расходами не станут, хоть деньги на них потрачены настоящие. По факту такой налог выбирают компании, где строгий бухгалтер следит за тем, чтоб по каждому истраченному литру топлива были:

Выбор этого варианта означает ведение полноценного учета, т.к. иначе налог правильно не посчитать.

Но если требования НК учет усложняют, то современные учетные системы помогают упросить: распознавание первички по сканам, авторасчет налога, заполнение книги и декларации и многое другое.

Упрощенка с объектом Доходы

По-настоящему упрощенный режим с элементарным расчетом. Расходы подтверждать и проверять не нужно. Можно уменьшить сумму налога на фиксированные взносы ИП и взносы в зарплаты. Из обязательного в налоговом учете — только книга и декларация. Но и в этом случае рекомендуем учитывать в программе — это быстрее, проще и следить за изменениями закона не потребуется.

Понятная онлайн-бухгалтерия для упрощенки

На чем сэкономить при переходе на УСН

При переходе на УСН можно не учитывать в доходах:

- предоплату 2020 года за рейсы 2021 года;

- оплату в 2021 за перевозки 2020 года.

Позволить это могут лишь те, кто подтвердит факты. Например, актами сверки с покупателями, чеками ККТ с признаком аванс/кредит.

И, наоборот, в расходах можно увеличить на стоимость:

- топлива и запчастей на складе — в момент их расходования в 2021 году;

- услуги автосервисов, стоянок, полученные в 2021, но оплаченные заранее в 2020 году;

- остаточную стоимость вашего автомобиля, купленного не позже 5-10 лет назад (в зависимости от вида машины).

Экономия на расходах актуальна для объекта УСН Доходы-Расходы. Наличие документов, подтверждающих оплату и получение обязательно. Если в период вмененки нигде учет не вели, то будет достаточно только зафиксировать долги, стоимость складских остатков и машины на начало года, а учетная система сама сэкономит налоги на таких операциях.

Кому доступен Патент

Достаточно одного патента, если договор на перевозку заключен в субъекте РФ, где этот патент получен. Так разрешают поступать последние разъяснения ФНС в письме от 29 декабря 2020 г. № КВ-4-3/21782@.

Например, ИП, получивший в Москве патент на оказание автотранспортных услуг по месту постановки на учет в налоговом органе по месту жительства, заключил в Москве с разными лицами договоры на перевозку грузов: по первому договору перевозка груза из Москвы в Санкт-Петербург, по второму договору перевозка груза из Московской области в Калугу, по третьему договору перевозка груза из Владимира в Ярославль. В указанном случае ИП не нужно получать дополнительные патенты.

Но в любой момент нужно быть готовым обосновать свое право на единственный патент. Как мы знаем, не всегда заказчик или диспетчер готовы оформить договор с нужным вам регионом.

Тут можно «подстраховаться»:

- Покупайте патент в основном регионе присутствия. Где зарегистрирован ИП или нанятые работники, где открыли офис с менеджерами или арендовали автостоянку.

- Пишите в договорах грузоперевозки место заключения — регион, где купили патент. Обычно оно указывается на первом листе договора, рядом с датой.

- Подчеркивайте в любых фактах деятельности привязку к территории патента. Например, укажите на сайте место деятельности — регион патента. Откройте расчетный счет в местном отделении банка, купите сим-карту в своей области. Храните местные чеки на бензин, СТО.

- Ведите книгу доходов по Патенту. Во-первых, этого требует закон. Во-вторых, вам будет проще контролировать свой учет.

Как доказать право на патент

Если налоговая однажды затребует пояснения, письменно объясните, почему используете один патент: «Оказываю услуги на территории субъекта, в котором получен патент. Договоры на грузоперевозки заключаю на территории этого региона, что соответствует правовой позиции, изложенной в Письмах Минфина от 11.10.19 № 03-11-11/78446, от 28.06.19 № 03-11-11/47410, от 14.06.19 № 03-11-11/43299, от 07.12.20 № 03-11-11/106476, от 26.11.20 № 03-11-11/103163, Письме ИФНС от 29 декабря 2020 г. № КВ-4-3/21782@ и судебной практике». Приложите письма, решение суда, несколько договоров на грузоперевозки с правильным местом оказания услуг.

К сожалению, Патент до сего дня был не самой популярной системой и прецедентов, судов и разъяснений крайне мало в юридической практике.

“Заплати налоги и спи спокойно” - этот слоган из недалекого прошлого обретает новые смыслы. Наступают времена тотального контроля за предпринимателями, особенно в интернете. Налоги надо платить и точка. Сегодня расскажем об одной из самых популярных форм налогообложения для интернет-магазинов - УСН. Что такое упрощенка, как на нее перейти, заполнять декларации и не только - читайте в нашей статье.

Что такое упрощенная система налогообложения

УСН - один из специальных налоговых режимов. Есть еще основной - ОСН. На него встают автоматически при регистрации ИП или юридического лица. Но ОСН - это сложно и дорого. Поэтому все, кому можно, сразу же соскакивают с этого режима на один из специальных. В бизнесе формата “купи-продай” это обычно УСН.

При упрощенном налогообложении налоги платятся с выручки или прибыли. Для этого существует 2 отдельных формата. При постановке на УСН нужно выбрать тот, что подходит. Ставки там тоже разные.

Два формата упрощенки

УСН “Доходы”

При этом режиме налогооблагаемой базой является валовая выручка. Ставка составляет 6 процентов. Приведем пример: за год вы заработали 1 миллион рублей. При ставке налога 6% придется заплатить государству 60 тысяч. Затраты (любые) при УСН “Доходы” не учитываются. Это тянет за собой существенный минус: если вы отработали в убыток, налог все равно придется заплатить. Поэтому для интернет-магазинов более интересен другой формат УСН - “Доходы минус расходы”

УСН “Доходы минус расходы”

Здесь налогооблагаемая база - ваша чистая прибыль после вычета всех затрат. Ставка - 15 процентов. Проиллюстрируем примером: вы продали опять на миллион, но потратили 700 тысяч на закупку товаров у поставщиков. Таким образом чистая прибыль составила 300 тысяч рублей. Налог берется именно с этой суммы - она будет налогооблагаемой базой. 15 процентов от 300 000 - 45 000 рублей. В данном случае это выгоднее, чем платить 6 процентов с выручки. Но так бывает не всегда.

Какую упрощенку выбрать: 6% от доходов или 15% от прибыли

Здесь все зависит от ваших затрат, торговой наценки и других факторов. Каждый случай нужно рассматривать отдельно. В примере выше наша чистая прибыль была 300 тысяч рублей при валовой выручке в один миллион. Если торговая наценка выше, прибыль была бы больше. Например, при большей торговой наценке прибыль может быть не 300, а например 500 тысяч, а налог - 75 000. Получается, что выгоднее применять ставку 6 процентов от выручки.

Как выбрать 6% от доходов или 15% от прибыли

Но есть нюанс: налогооблагаемую базу можно уменьшать не только на стоимость купленных товаров, а и на другие расходы, которых довольно много. Ниже мы расскажем об этом более подробно.

Некоторые тонкости

На самом деле ставки 6 и 15 процентов не такие уж и жесткие. Во-первых, региональные власти могут уменьшать ставку. При УСН “Доходы” она может быть снижена до 1 процента, а при “Доходы минус расходы” - до 5 вместо 15. Кроме того, на участников режима распространяется правило минимального налога. Если исчисленный за календарный год налог оказался меньше 1 процента, государству нужно заплатить 1 процент с суммы прибыли. Это страхует обе стороны: предприниматель не несет избыточную налоговую нагрузку, а государство получает гарантированные минимальные платежи в бюджет.

И еще. Законами субъектов Российской Федерации на два года может быть установлена налоговая ставка в размере 0% для индивидуальных предпринимателей, впервые зарегистрированных и осуществляющих деятельность в производственной, социальной и (или) научной сферах, а также в сфере бытовых услуг населению (п. 4 ст. 346.20 НК РФ). Период действия этих налоговых каникул - по 2020 год, так что еще успеете. Возможно, налоговые каникулы продлят - разговоры об этом постоянно ведутся в правительственных кругах.

Кому можно применять упрощенку

Не всем. Для того, чтобы попасть под этот налоговый режим, нужно подходить под следующие критерии:

- количество сотрудников, официально зачисленных в штат, не должно превышать 100 человек. Если больше - разрешается применять только общий налоговый режим;

- ежегодный доход не должен превышать 150 миллионов рублей. Заработали на одну копейку больше, добро пожаловать в ОСН;

- остаточная стоимость компании не может быть больше 150 миллионов рублей;

- доля участия других организаций - не более 25 процентов (для юридических лиц);

- запрещено использовать упрощенную систему налогообложения компаниями, имеющими филиалы (тоже для юридических лиц).

Условия применения УСН

Когда можно переходить на УСН

А вот тут есть небольшая законодательная ловушка, в которую попало немало новоиспеченных предпринимателей. Дело в том, что встать на упрощенку можно в двух случаях:

- в течение месяца после регистрации ИП или ООО;

- с начала календарного года.

Как мы писали выше, по умолчанию все встают на общий налоговый режим. То есть, если ничего не делать, будете платить по полной. На подачу уведомления о переходе на УСН дается месяц с даты регистрации (п. 2 ст. 346.13 НК РФ). Если открывать ИП или юрлицо в налоговой, срок регистрации будет составлять 3 рабочих дня. А вот когда открываете компанию через МФЦ, срок может растянуться до 2 недель и даже больше. Поэтому при получении учредительных документов сразу проверяйте дату регистрации. Она указана в уведомлении и выписке из реестров ОГРН и ОГРНИП.

Срок отсчитывается не с даты получения документов на руки, а с даты регистрации. Если не перейти на упрощенку в течение месяца, придется ждать начала следующего года. А весь год вы обязаны уплачивать НДС, вести полную бухгалтерию (с фиксацией всех финансовых операций в учетных программах, хранением первичных документов, предоставлением бухгалтерской отчетности в Федеральную налоговую службу и так далее) и уплачивать кучу других налогов, например, на прибыль в размере 20 процентов.

Работать на ОСН даже полгода - непосильный груз для большинства предпринимателей. Известны случаи, когда бизнесмены закрывали вновь созданное ИП только потому, что не успели вовремя перейти на упрощенку или другой спецрежим. Это тоже морока, особенно если бизнес уже запущен и продажи идут. Нужно перезаключить все договора (поставщики, аренда), открыть новый расчетный счет в банке и прочее. В общем, запомните: встать на упрощенку можно в течение месяца после регистрации ИП или ООО.

Сроки и документы для перехода на УСН

Как перейти на упрощенную систему налогообложения

Вообще идеальный вариант - подавать бумаги о переходе вместе с пакетом документов на регистрацию ИП или ООО. Так вы освободите себя от лишних визитов в налоговую и будете уверены, что встанете на упрощенку. Но здесь тоже не без нюансов: подать документы можно только в налоговую, МФЦ этим не занимаются.

Итак, для перехода на упрощенную систему налогообложения нужно подать уведомление установленной формы - 26.2-1, форма КНД 1150001. Документ подается в двух экземплярах: один остается в ФНС, второй отдают на руки предпринимателю. Уведомление составляется на одной странице и содержит следующие данные:

- код налогового органа, в которое подается уведомление. Документ подается в налоговую по месту регистрации ИП или ООО, а не по месту ведения деятельности, как в случае, например, с ЕНВД;

- полное наименование организации или ФИО индивидуального предпринимателя;

- дата перехода на упрощенную систему налогообложения;

- доход за 9 месяцев предыдущего года, если вы переходите на упрощенку с другого налогового режима;

- объект налогообложения. Нужно поставить галочку напротив пунктов “Доходы” или “Доходы минус расходы”, в зависимости от того, что вы выбрали;

- фамилия, имя и отчество налогоплательщика или его представителя;

- номер телефона налогоплательщика;

- наименование документа, подтверждающего полномочия представителя;

- дату, подпись.

Подать уведомление можно и в электронном виде, вместе с документами на регистрацию ИП или юридического лица. Правда, для этого нужно завести личный кабинет и получить усиленную квалифицированную электронную подпись. Можно подавать уведомление через законного представителя, но тогда понадобится нотариально оформленная доверенность.

Достоинства и недостатки УСН

Достоинства:

- сумма налога зависит от прибыли. Если показываете убытки или прибыль небольшая, будете платить по минимуму;

- простота заполнения деклараций;

- не нужен бухгалтер. Все доходы и расходы ведутся в “Книге учета доходов и расходов”. Первичные документы для налоговой отчетности не требуются.

Недостатки:

- подходит не всем. Как мы уже говорили, крупные компании не могут использовать упрощенную налоговую систему;

- нужно уплачивать авансовые платежи.

На какие расходы можно уменьшить налогооблагаемую базу

При выборе объекта “Доходы минус расходы” налогооблагаемую базу можно и нужно уменьшать. Причем в расходы можно записывать не только средства, потраченные на закупку товара. Сюда можно включить практически любые траты, прямо связанные с бизнесом. Вот некоторые примеры:

- аренда помещения;

- корпоративная сотовая связь для сотрудников;

- средства, потраченные на рекламу и продвижение;

- покупка оборудования, контрольно-кассовой техники;

- оплата труда сотрудников, в том числе премии и иные выплаты;

- страхование работников, имущества и ответственности;

- проценты по кредитам, взятым на запуски или развитие бизнеса;

- прочие расходы.

Подытожим: налогооблагаемую базу при объекте “Доходы минус расходы” можно уменьшать почти на любые траты. Единственно условие - расходы нужно подтверждать документально. Так что храните все счета-фактуры, товарные накладные, акты выполненных работ и даже кассовые и товарные чеки. Без документов, подтверждающих расходы, налогооблагаемую базу не уменьшить. Полный перечень доходов, на которые можно уменьшить налогооблагаемую базу, содержится в статье 346.16 налогового кодекса РФ ”Порядок определения расходов”.

Добавим ложку дегтя: базу можно уменьшить на расходы, так или иначе связанные с получением прибыли. Не получится включить в декларацию расходы, например, на покупку питьевой воды в офис, туалетные принадлежности и подобные платежи. Однако многие предприниматели виртуозно выходят из положения. Например, аренда ресторана для новогоднего корпоратива может быть задекларирована как проведение семинара или конференции. Возьмите на заметку. Лучше вообще включить в декларацию все расходы. Не прокатит и не прокатит - не страшно. Это лучше, чем не задекларировать действительно важные платежи.

Как и когда подавать декларацию УСН

Декларировать доходы нужно ежегодно, не позднее 31 марта года, следующего за отчетным. А в течение текущего периода надо делать ежеквартальные авансовые платежи. Если переплатите - деньги можно будет зачесть для оплаты налогов в следующем отчетном периоде.

Декларация подается в установленной форме - КНД 1152017. Заполнить ее можно самостоятельно или обратившись в агентство, оказывающее такие услуги. Также можно воспользоваться онлайн-сервисами для заполнения деклараций УСН. Если работаете с облачной бухгалтерией, документ будет сформирован автоматически на основе первичных данных. Система сама оформит документ, подаст декларацию и даже заплатит налоги в ФНС.

Онлайн-сервис для заполнения декларации по УСН

Декларацию УСН можно подавать как в бумажном, так и в электронном виде.

УСН 2020: какие изменения ждут упрощенку в будущем году

Следующий год принесет несколько изменений для пользователей УСН:

- те, кто использует объект налогообложения “Доходы” не будут сдавать декларации. Данные о выручке поступят в ФНС через онлайн-кассы;

- изменятся лимиты использования. Применять УСН можно будет при доходе до 200 миллионов и штате сотрудников до 130 человек. Правда, ставки будут другими: если вы зарабатываете 150-200 миллионов и в компании трудятся 100-130 человек, ставки будут 20% (объект “Доходы минус расходы”) и 8% (объект “Доходы”);

- возможно, индивидуальным предпринимателям разрешат использовать налог на профессиональный доход. Сейчас его могут применять только самозанятые граждане, не оформленные в качестве ИП. Налог может “убить” упрощенку за счет низких ставок: 4% от дохода при работе с физическими лицами и 6% - с организациями.

Надеемся, статья оказалась полезной. Платите налоги и спите спокойно!

7 МИН

Как ИП сэкономить на УСН «доходы минус расходы»

Упрощённая система налогообложения (УСН, «упрощёнка») — самый популярный налоговый режим для малого бизнеса. Уже по названию понятно, что этот форма существенно упрощает жизнь предпринимателя. А на УСН «доходы минус расходы» можно ещё и экономить. Рассказываем как.

УСН подходит практически всем ИП. Один налог заменяет сразу три: на имущество, на прибыль и НДС. А отчитываться нужно всего раз в год.

УСН бывает двух видов. В первом объектом налогообложения выступают доходы ИП. Ставка в этом случае — 6 %. Во втором виде для расчёта используют разницу доходов и расходов. Процентная ставка налога — от 5 до 15 %. Точную цифру определяет региональное законодательство.

Первое, что должен просчитать предприниматель — выгодность налогового режима. Если расходы вашей компании превышают доходы на 60 %, то «доходы минус расходы» — идеальный вариант. Если же расходы ниже, то эта налоговая система невыгодна, лучше выбрать УСН «доходы» и платить 6 %.

Если ИП использует УСН «доходы минус расходы», сумма налога не может быть ниже 1 % от общей суммы доходов: это минимальная ставка. Даже если год был убыточным, выплачивать налог всё равно придётся.

Как рассчитать УСН «доходы минус расходы»

Для расчёта потребуются два показателя: доходы и расходы. Доходы — это поступления от предпринимательской деятельности.

Расходы должны соответствовать ряду условий, указанных в статье 346.16 Налогового кодекса РФ.

Они должны быть экономически обоснованы, то есть направлены на получение дохода в рамках видов деятельности бизнеса. Расходами не будут считаться покупка шубы для руководителя или мягкой игрушки для ребёнка сотрудника

Нужны документы, подтверждающие расходы: кассовый чек, платёжное поручение, накладная, акт выполненных работ и так далее

Расходы должны быть закрытыми: оплачено то, что вы получили в полной мере, предоплата за услугу или продукт расходом не считается

Как обосновать спорные расходы

Некоторые траты имеют спорный характер. К примеру, мобильный телефон мог быть куплен как для рабочих нужд, так и для личного пользования. В этом случае бухгалтеры рекомендуют прикладывать к отчёту о расходах пояснительную записку с подробным описанием, для чего и кем используется этот телефон, а также копию технического паспорта, где указана область использования. Не лишними будут выпущенный перед покупкой приказ (распоряжение) об использовании телефона и соглашение о передаче имущества сотруднику.

Не исключено, что налоговая служба не согласится с некоторыми расходами и пояснительные записки не смогут убедить сотрудников ФНС в правомерности трат. Сумма непризнанных расходов будет добавлена в налогооблагаемую базу, сумма доходов возрастёт, а значит, увеличится и сам налог.

Если налог не будет уплачен в нужное время, согласно п. 4 ст. 75 НК РФ , придётся платить пени 1/300 ставки рефинансирования ЦБ РФ за каждый день просрочки. Для ООО с 31 дня просрочки ставка увеличивается до 1/150. За неоплаченный итоговый налог предприятие получает штраф 20 % от суммы неуплаты ( ст. 122 НК РФ ). А если ФНС сочтёт, что просрочка была допущена умышленно, штраф вырастет до 40 %.

В случае неуплаты налоговая служба может выставить требование к счёту компании в банке либо взыскать задолженность через судебных приставов. Чтобы оспорить требования налоговой, нужно обратиться с иском в арбитражный суд.

Что может снизить сумму налога на УСН «доходы минус расходы»

Страховые взносы ![]()

ИП выплачивает фиксированные страховые взносы. На УСН «доходы минус расходы» они включаются в состав расходов и уменьшают налогооблагаемую базу. Важно выплачивать взносы до 31 декабря, когда кончается налоговый период. Если делать это ежеквартально, потом можно будет пересчитать годовой налог в сторону уменьшения и либо вернуть оставшиеся при перерасчёте деньги, либо оставить их в счёт дальнейших налоговых выплат.

Убытки ![]()

Если ранее компания терпела убытки, то можно уменьшить налогооблагаемую базу на их сумму. Прошлый год был убыточным — в следующем году вычитайте убыток из доходов. Специально доказывать эту строчку «расходов» не придётся, она отражается в книге учёта доходов и расходов (КУДиР) и в налоговой декларации. Но если текущий период снова прошёл без прибыли, учитывать прошлогодние убытки нельзя.

Личное имущество ![]()

Личное имущество также может помочь в экономии на «упрощёнке». В бухгалтерском учёте есть понятие «основные средства» — это материальные объекты стоимостью более 100 тысяч рублей с учётом издержек на приобретение, которые нужны компании для производства продукции, оказания услуг или управленческих нужд ( п. 1 ст. 257 НК РФ ). Если предприниматель использует такое имущество для своей работы, а не для последующей перепродажи, его можно учитывать в составе основных средств ИП.

К примеру, бизнесмен занимается интернет-торговлей. Компьютер нужен ему для предпринимательской деятельности, поэтому его учитывают в составе основных средств ИП. Игровая приставка, подключаемая к компьютеру, к таким средствам не относится.

Важно: если компьютер был куплен до того, как гражданин стал ИП, налоговая служба не признает его расходом предприятия.

Читайте также: