Транспортный налог в смете

Опубликовано: 28.04.2024

![]()

«Клерк» Рубрика 1С

В этом материале расскажем, как организован весь этот процесс изнутри в программе 1С: Бухгалтерия предприятия ред. 3.0 и дадим полезные советы, которые помогут вам вовремя избежать недопонимания с проверяющими органами.

Итак, если расчёт налоговой службы не совпадёт с вашим, например, по причине отсутствия данных о приобретённом вами автомобиле, у вас будет 10 дней на то, чтобы представить пояснения с подтверждающими документами.

Рассылка уведомлений с начислениями будет производиться налоговыми органами в течение 6 месяцев с даты крайнего срока уплаты налога за предшествующий год, то есть до конца августа 2021 года.

Чтобы избежать подобных сюрпризов, ФНС рекомендовала провести заблаговременную сверку (Письмо ФНС России от 16.01.2020 г. №БС-4-21/452@ «Об обеспечении сверки сведений о транспортных средствах и земельных участках организаций»).

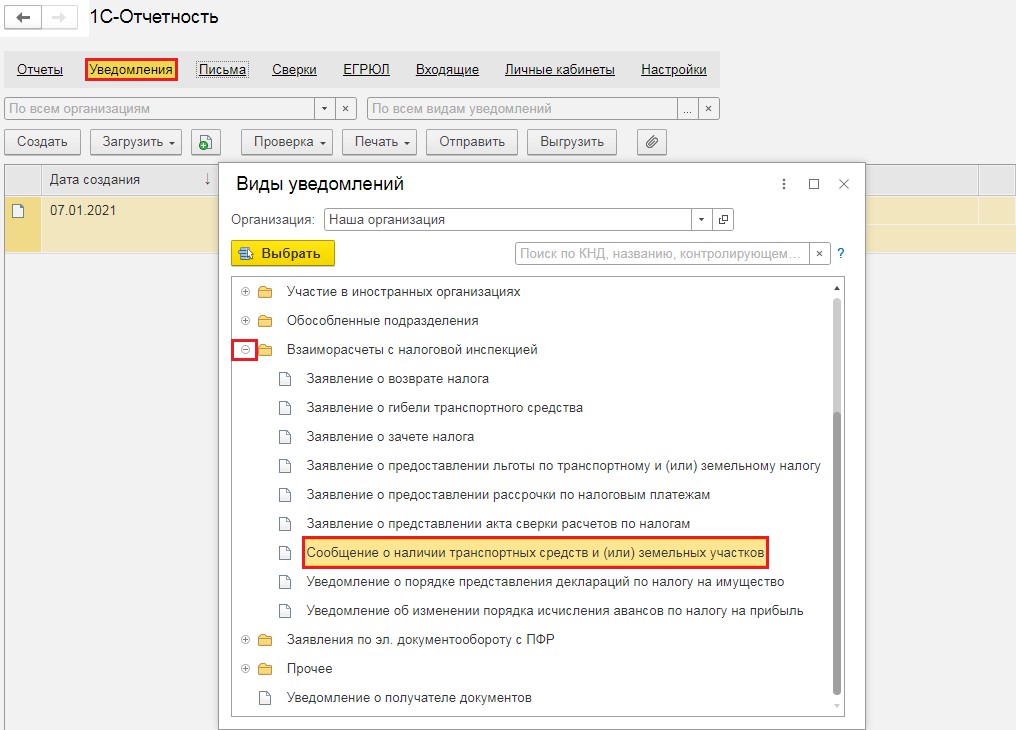

В открывшемся окне перейти по ссылке «Уведомления» и выбрать необходимый пункт.

После чего будет открыта форма уведомления, которую необходимо заполнить вручную.

Расчёт транспортного налога в 1С: Бухгалтерии предприятия ред. 3.0

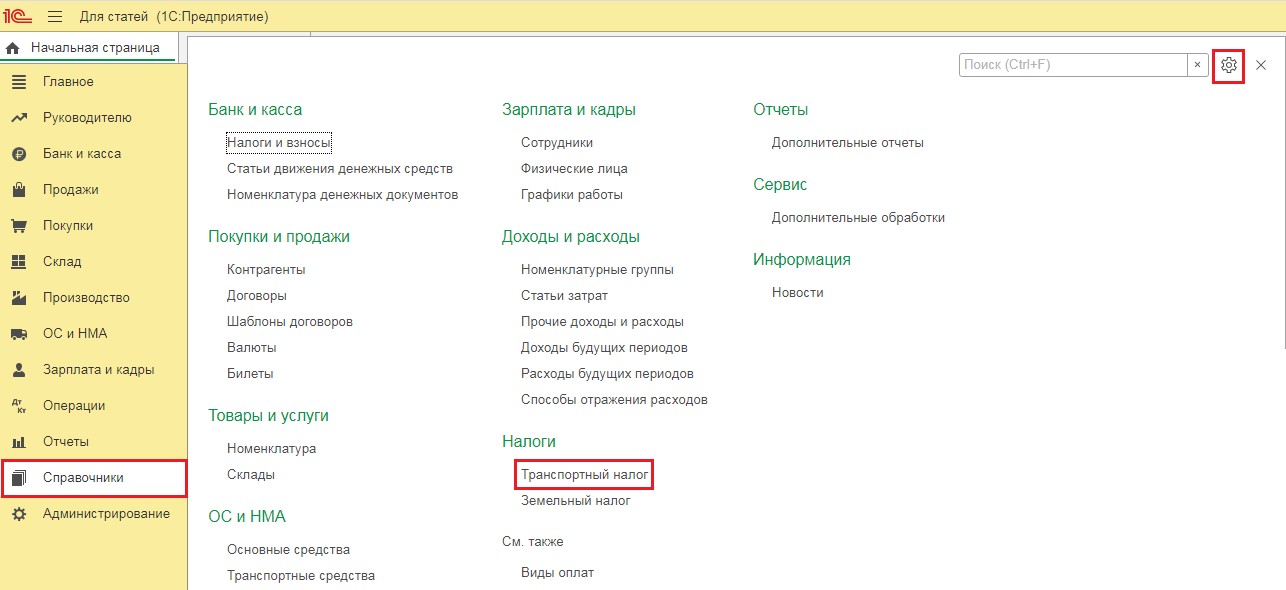

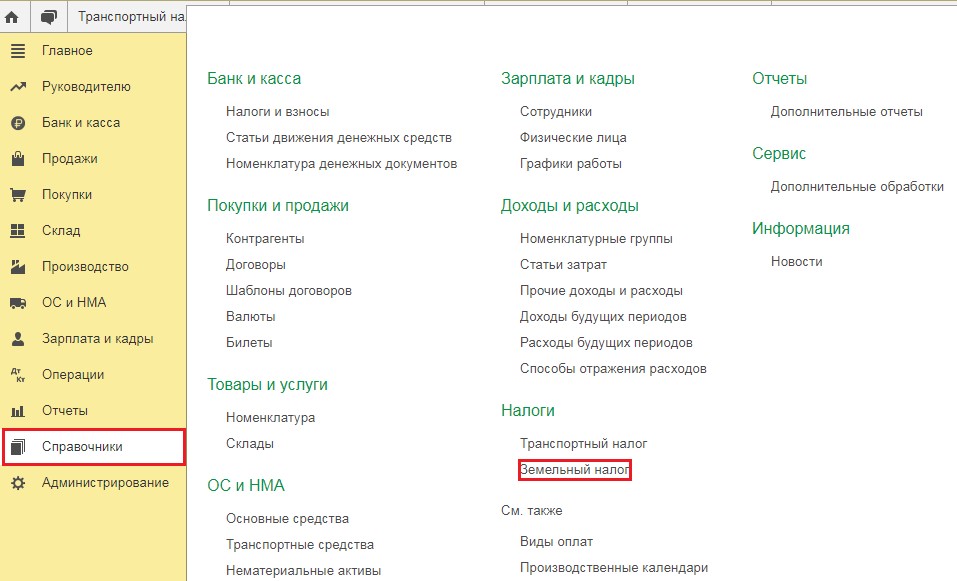

Расположен он в разделе «Справочники» — «Транспортный налог».

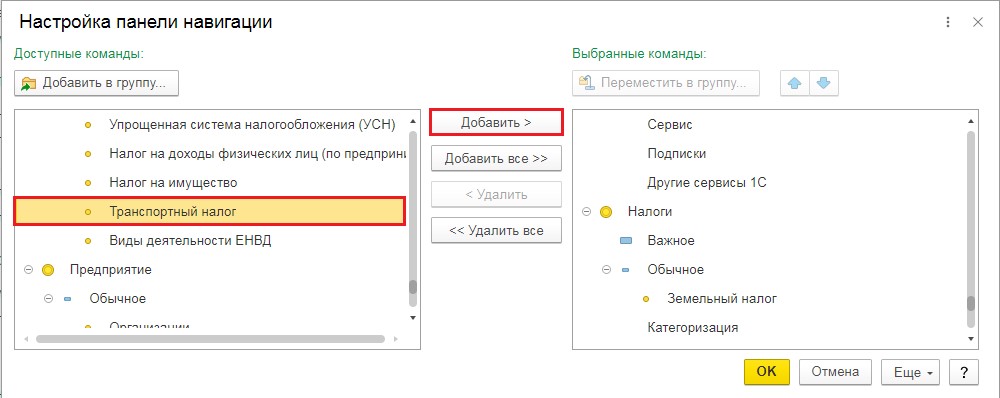

Если в разделе «Справочники» у вас нет такого пункта, то тогда вам нужно перейти в настройки раздела — иконка шестерёнки в правом верхнем углу окна, из выпадающего меню выбрать пункт «Настройка навигации» и в открывшемся окне найти необходимый пункт в левом столбце. Двойным щелчком мыши по нему, или при помощи кнопки «Добавить», его нужно перенести в правую часть окошка, а затем нажать «ОК».

Важно верно заполнить все данные, так как практически от каждого из них зависит расчёт налога.

Например, поле «Дата» — это дата постановки на учёт транспортного средства. Если вы зарегистрировали автомобиль после 15го числа месяца, то этот месяц не будет включён в коэффициент владения, и наоборот. Например, если постановка на учёт автомобиля была произведена 15 ноября или позднее в этом же месяце, то налог будет считаться только за декабрь месяц. А вот если, например, 14 ноября или ранее в этом месяце, то налог будет рассчитан за 2 месяца.

От графы «Постановка на учёт» будут зависеть налоговые ставки. Если машина поставлена на учёт в другом регионе, то это необходимо учитывать.

От кода вида транспортного средства тоже будет зависеть размер ставки, так как для легковых и грузовых машин действуют разные тарифы.

Показатель «Мощность двигателя» напрямую будет влиять на расчёт, так как формула, по которой рассчитывается транспортный налог, выглядит так:

мощность двигателя * налоговая ставка *количество месяцев владения/ 12 * повышающий коэффициент

Повышающий коэффициент применяется к дорогостоящим автомобилям дороже 3 миллионов рублей. В графе «Налоговая льгота» необходимо выбрать подходящий для вас пункт.

Важный нюанс! Если ваша организация планирует применять льготу, то она обязательно должна подать заявление в налоговый орган и получить либо уведомление о применении льготного режима, либо отказ.

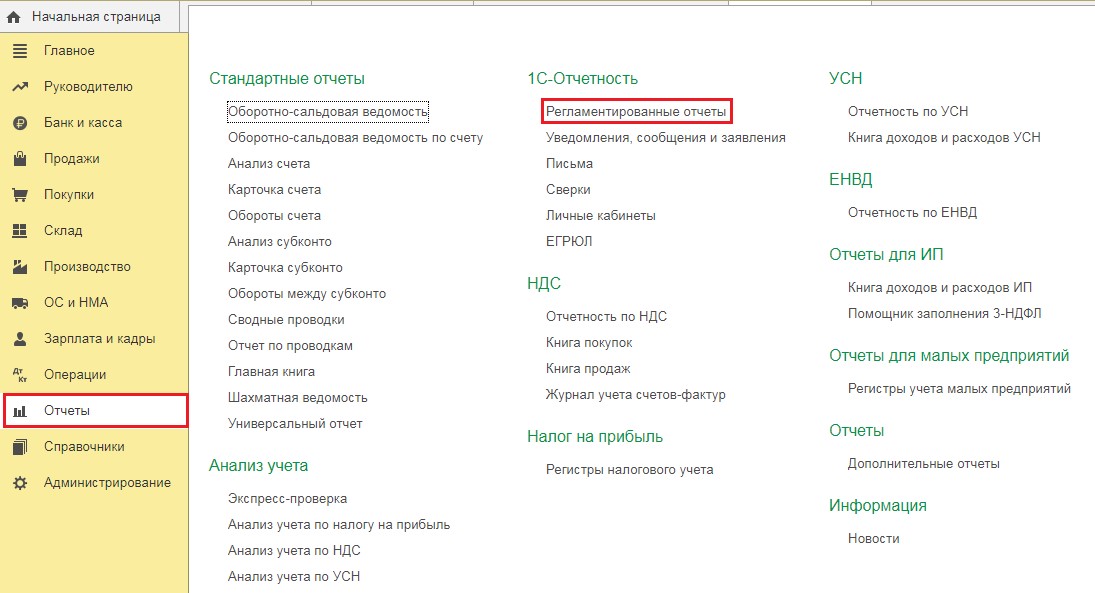

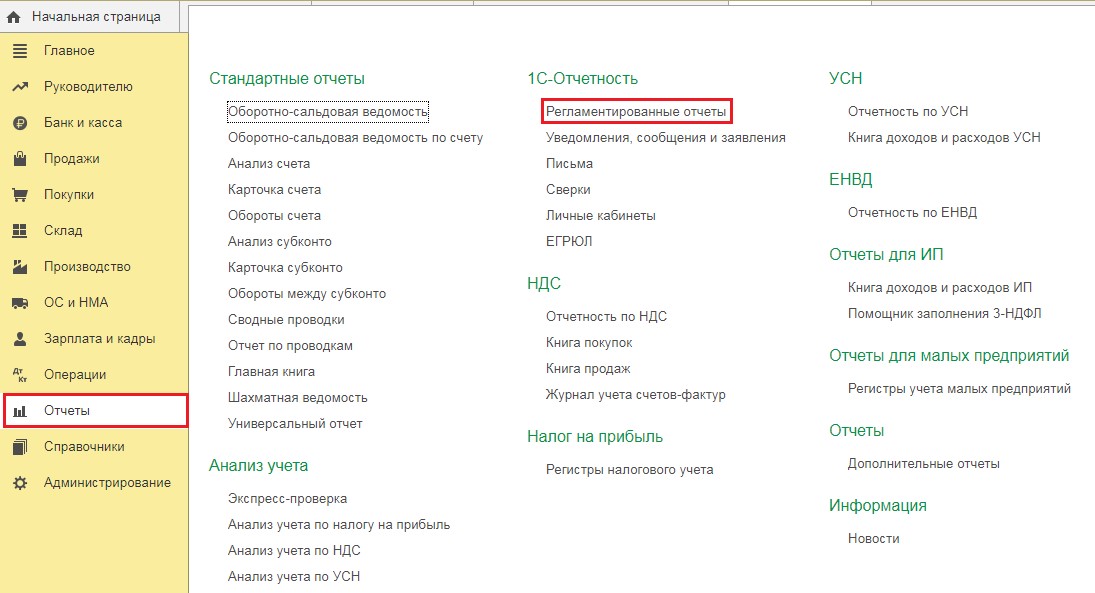

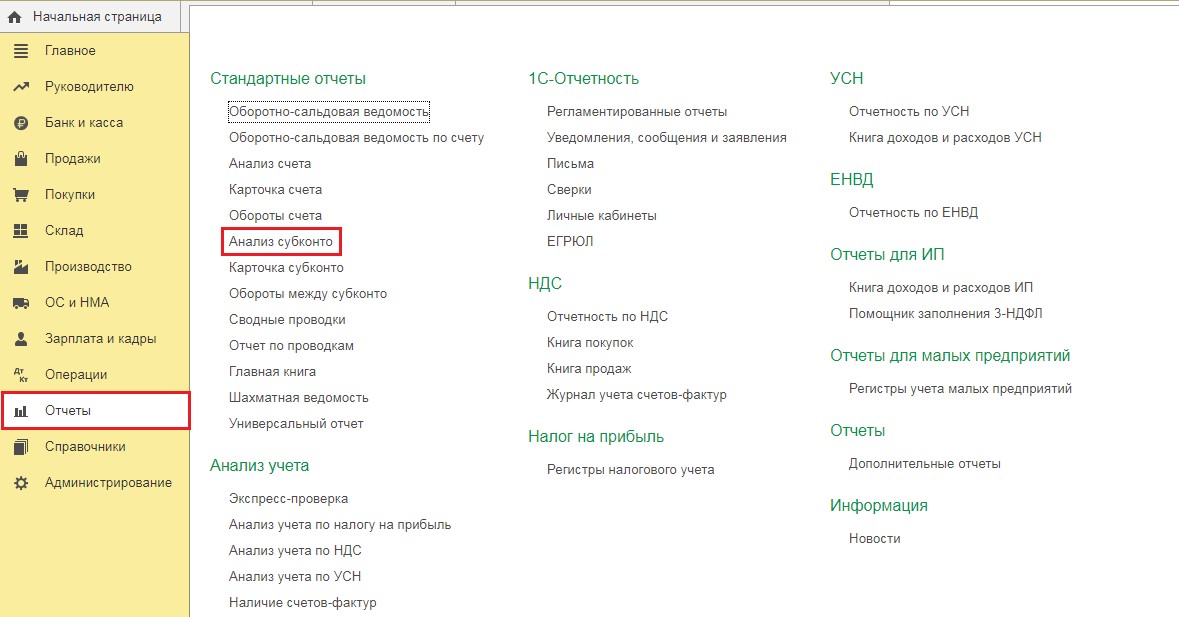

Для подачи заявления на льготу необходимо перейти в раздел «Отчёты» и выбрать пункт «Регламентированные отчёты».

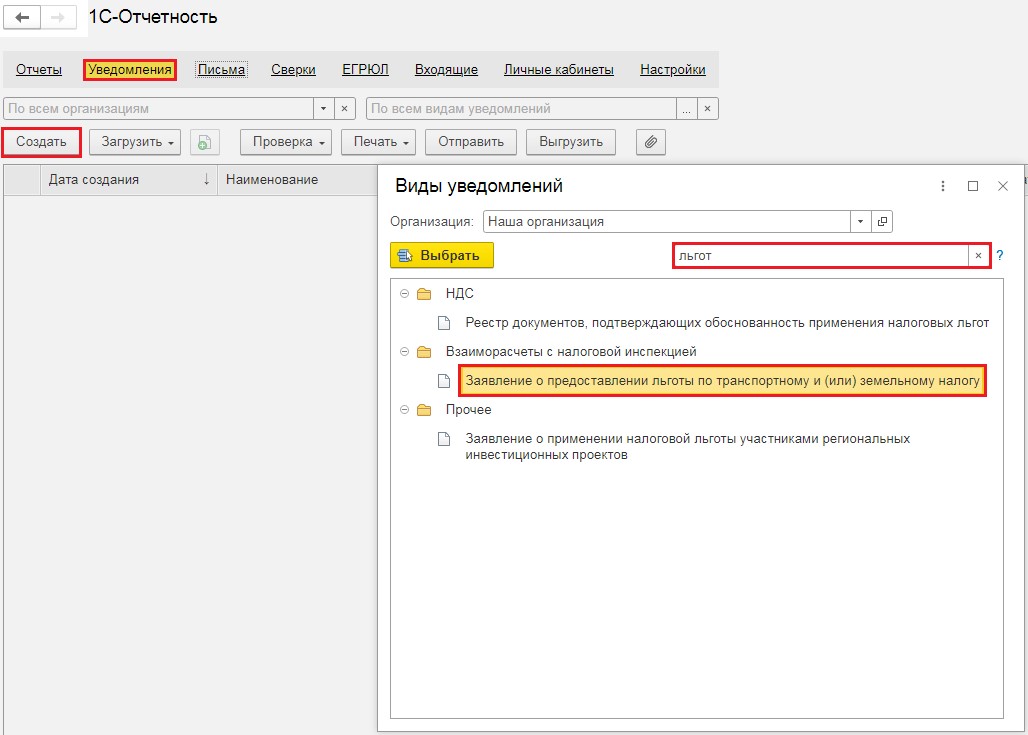

В открывшемся окне следует перейти по ссылке «Уведомления», нажать на кнопку «Создать» и из списка возможных заявлений выбрать «Заявление о предоставлении льготы по транспортному и (или) земельному налогу». Быстро найти нужное заявление можно при помощи строки поиска.

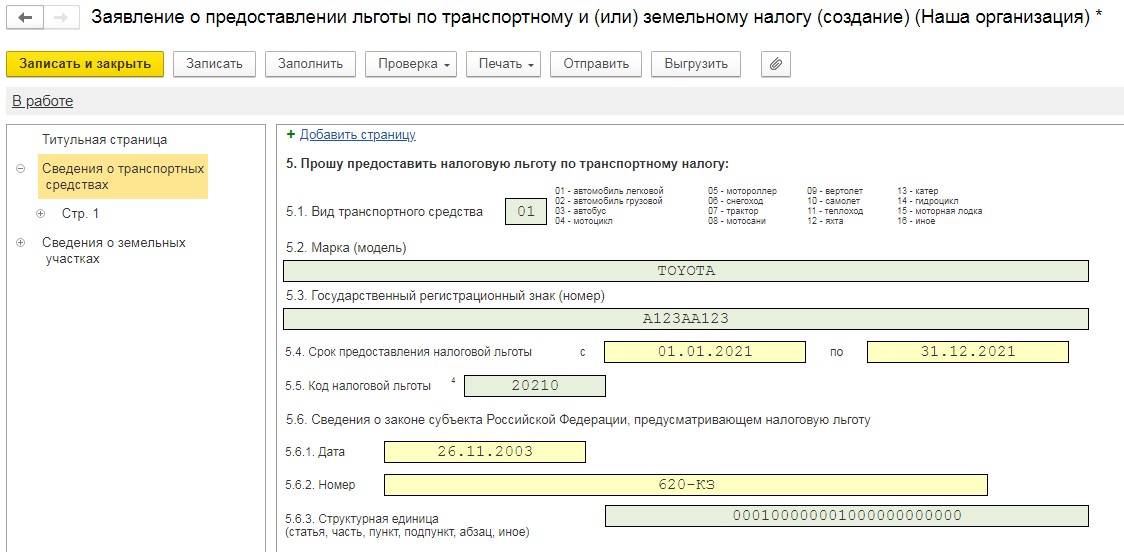

Открывшуюся форму заявления необходимо заполнить вручную, указав данные автомобиля, срок предоставляемой льготы и на основании какого пункта и какого закона вы на неё претендуете.

Вернёмся к расчёту налога.

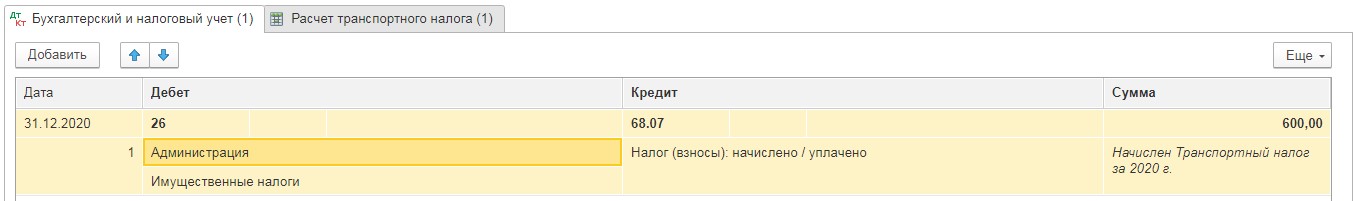

Рассчитаем налог: 160 * 45 / 12 * 1 = 600 рублей.

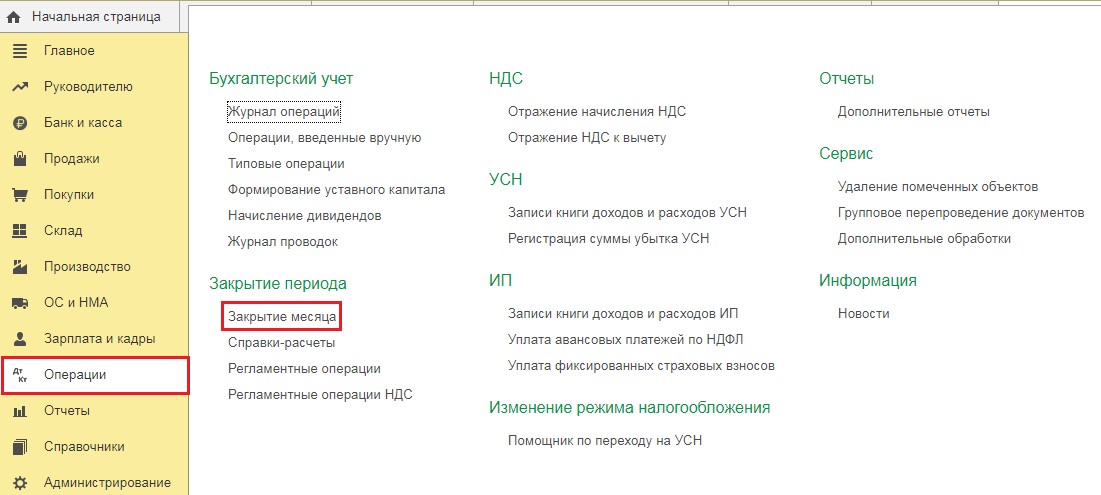

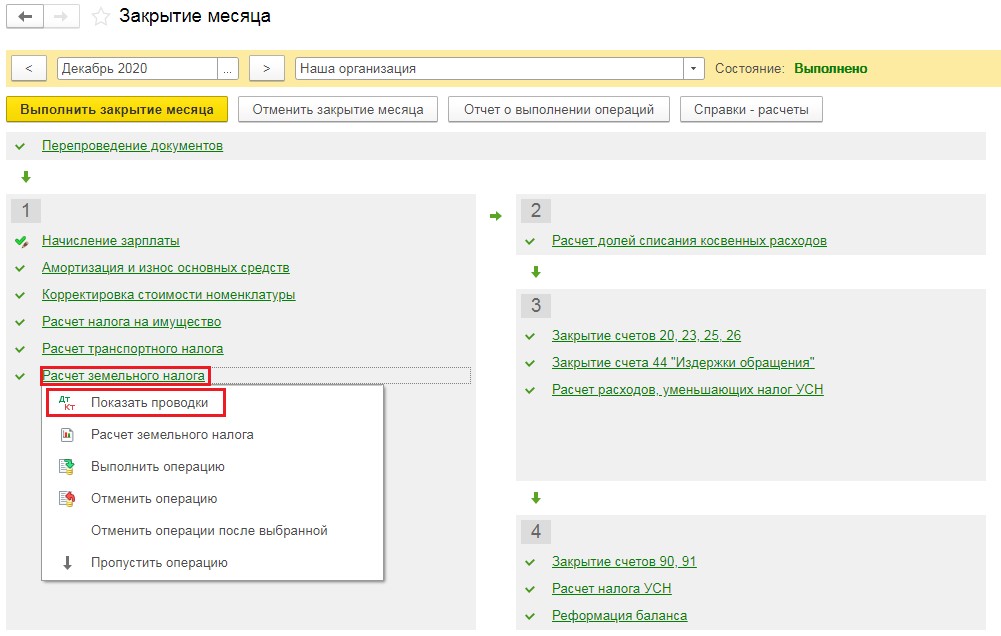

Но чтобы не считать налог вручную, мы можем обратиться к обработке «Закрытие месяца» в разделе «Операции».

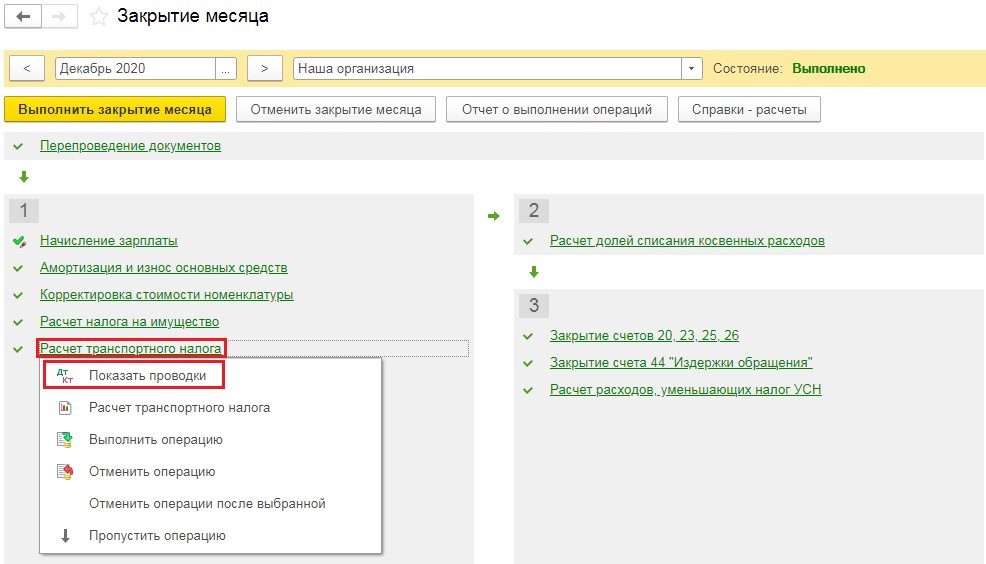

Когда регламентные операции месяца выполнены, нам нужно нажать на пункт «Расчёт транспортного налога» и выбрать пункт «Показать проводки».

В сумме проводки вы увидите рассчитанный программой налог.

Также, ещё раз нажав на пункт «Транспортный налог», можно выбрать справку-расчёт «Расчёт транспортного налога» и проанализировать расчёт.

На что в справке следует обратить внимание? Первое — это по каким транспортным средствам был рассчитан налог, ведь может выйти так, что на учёте у вас стоит 2 автомобиля, а налог считается лишь по одному из них. Второй момент — это технические характеристики и наличие льгот.

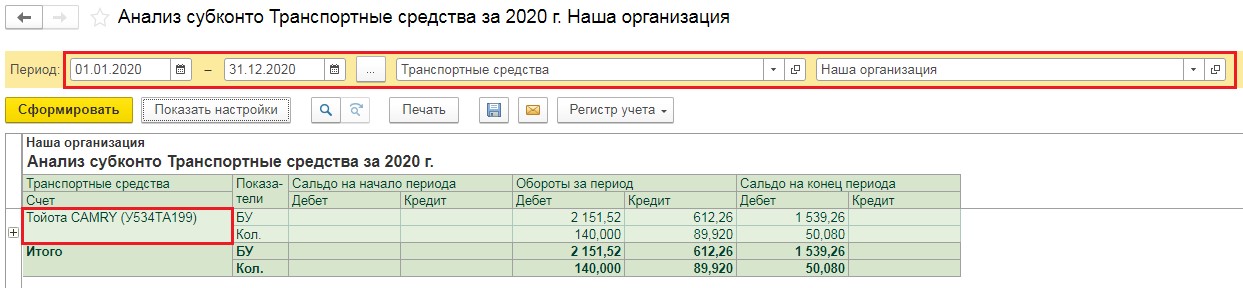

Узнать, сколько транспортных средств принадлежит вашей организации по данным программы, можно при помощи отчёта «Анализ субконто», расположенного в разделе «Отчёты».

В открывшемся окне следует указать период — год, в графе субконто — «Транспортные средства» и в поле «Организации» необходимую вам, после чего нажать на кнопку «Сформировать».

Важный нюанс! Если ваша организация в течение года уплачивала авансовые платежи по транспортному налогу, то их размер следует вычесть из начисленной суммы налога за год и уплатить в налоговый орган лишь разницу.

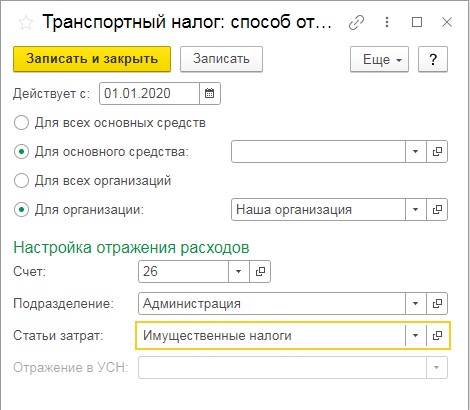

Касаемо проводки по начислению транспортного налога, она может быть отражена по дебету любого из затратных счетов.

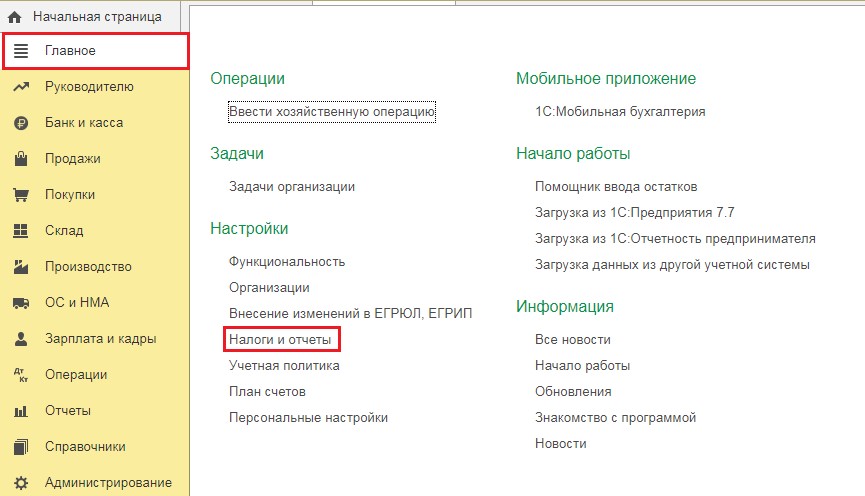

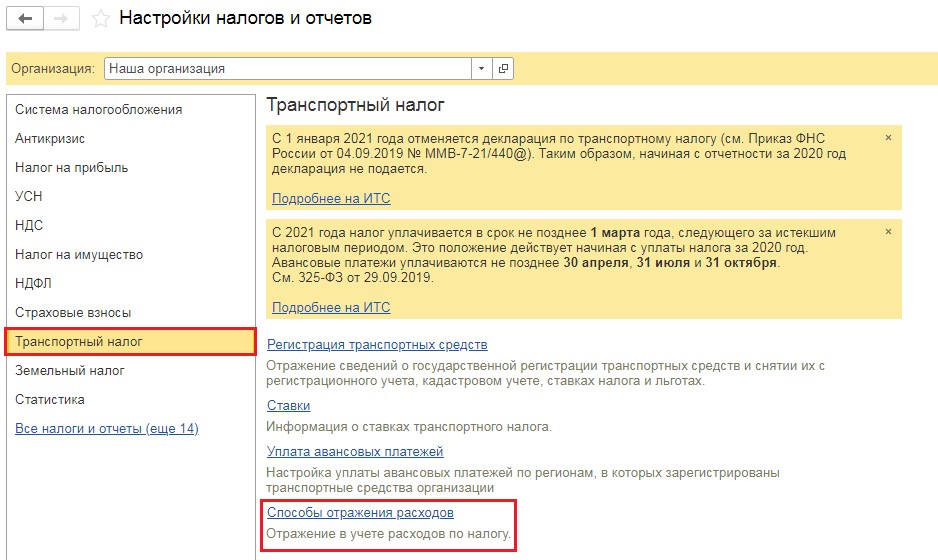

Обычно, если автомобиль используется работниками администрации, то выбирают счёт 26. Торговые предприятия, использующие машину для доставок, включают расходы на уплату налога в 44 счёт. Если же автомобиль сдаётся в аренду и доход от сдачи автомобиля не относится к вашим основным видам деятельности, то налог отражается на счёте 91.02. Настроить это можно в разделе «Главное» пункте «Налоги и отчёты».

В открывшемся окне перейдём на вкладку «Транспортный налог» и далее по ссылке «Способы отражения расходов».

Здесь у вас будет возможность указать налог по какому транспортному средству будет отражаться на том или ином счёте, или задать общие настройки для организации.

Расчёт земельного налога в 1С: Бухгалтерии предприятия ред. 3.0

Расчёт земельного налога в программе 1С: Бухгалтерия предприятия очень схож с алгоритмом расчёта транспортного налога.

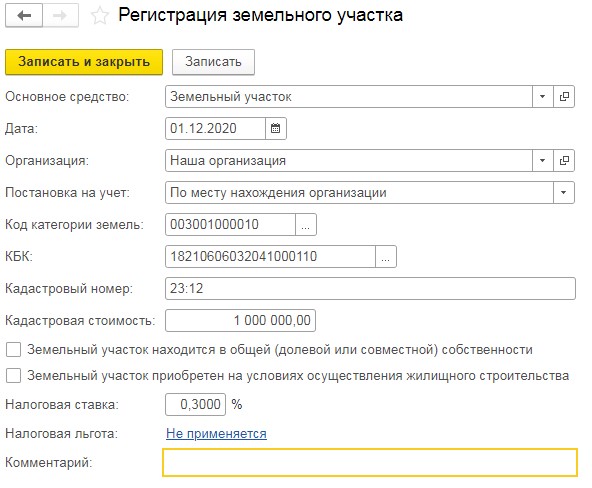

Перейдём непосредственно к расчёту налога.

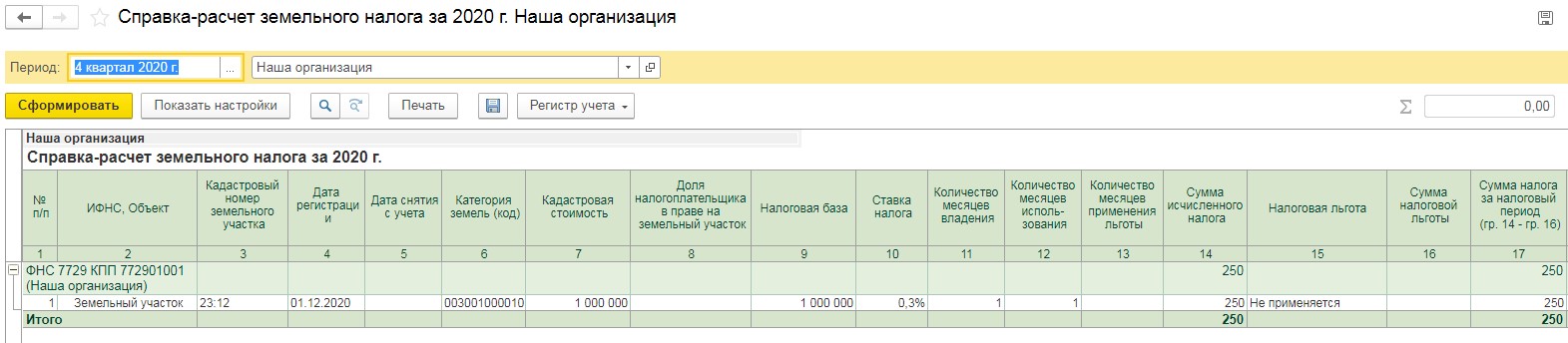

По нашему примеру, кадастровая стоимость земельного участка составляет 1 миллион рублей, ставка налога 0,3% и владеем мы им ровно месяц.

Получаем: 1000000 * 0,3% / 12 * 1 = 250 рублей.

Проверим, что нам посчитала программа.

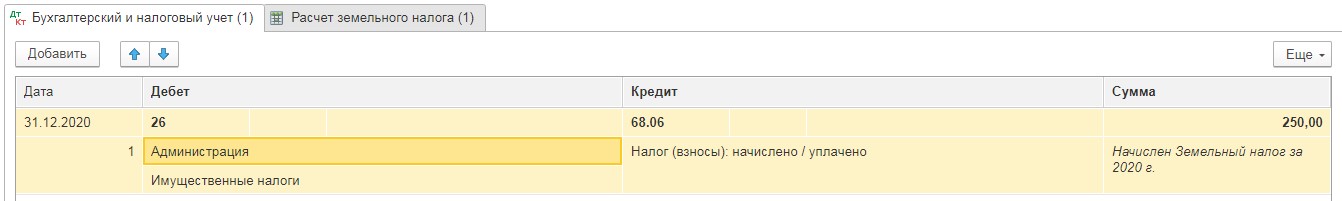

Для этого перейдём в раздел «Операции» и выберем пункт «Расчёт земельного налога».

В выпадающем списке нажмём на кнопку «Показать проводки» и убедимся в верности расчёта.

Также, ещё раз нажав на пункт «Земельный налог», можно выбрать справку-расчёт «Расчёт земельного налога» и проанализировать исчисленные суммы.

Обязательно убедитесь, что исходная информация для расчёта налога верна, и что налог рассчитан по всем земельным участкам, находящимся у вас в собственности.

Транспортный налог - это региональный налог, который устанавливается и вводится в действие законами и является обязательным к уплате на территории Российской Федерации.

Объектами налогообложения являются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства, зарегистрированные в установленном порядке в соответствии с законодательством.

Перед тем как принимать к учету транспортного средства нужно выделить несколько важных моментов:

Корректо оприходовать и принять к учет транспортное средство.

Зарегистрировать транспортное средство в программе 1С Бухгалтерия предприятия 3.0.

Настроить расчеты и начисления, сроки уплаты.

И самое важное Начисление Налога.

1. Принятие к учету транспортное средство

В 1С Бухгалтерии предприятия существует функционал, который позволяет принять и оприходовать к учету различные основные средства.

Для этого стоит воспользоваться документом “Поступление оборудования”.

Чтобы создать данный документ нужно воспользоваться пунктом меню “ ОС и НМА” - Поступление основных средств” - “Поступление оборудования”

Далее воспользуемся кнопкой “Создать” и в открывшейся форме заполняем шапку документа

После заполнения всех полей переходим к табличной части.

На вкладке “Оборудования” с помощью кнопки “Добавить” или “Подбор” выбирается та номенклатурная позиция, которую надо принять к учету.

Если данной позиции нет в справочнике “Номенклатура” , то при выборе в документе можно создать сразу в самом справочнике.

В форме элемента справочника “Номенклатура” создаем новую позицию с такими полями:

“Вид номенклатуры” - Оборудование (объекты основных средств).

“Наименование” - название основного средства.

“Полное наименование” - название основного средства, данное наименование будет указываться в документах.

“Номенклатурная группа” - указывается из одноименного справочника “ Номенклатурная группа” и выбирается нужная запись.

Вслед за тем заполняем поля: количество, цена, сумма.

Проводим документ. После проведения документа можно просмотреть проводки

Далее нужно принять к учету транспортное средство. Для этого мы воспользуемся документов “ Принятие к учету ОС”. Данный документ можно найти в пункте “ОС и НМА” и открыть форму списка документа “Принятие к учету ОС”, нажать на кнопку “Создать”.

Открывается форма документа, в котором заполняем шапку документа

Событие ОС - выбираем один из элементов справочника. Данный справочник заполняется самостоятельно пользователем в зависимости от события.

МОЛ - выбирается лицо, которое будет ответственно за сохранение основное средства.

Местонахождение ОС - подразделение организации, в котором принимается к учету ОС.

После заполнения шапки документа перейти к заполнению табличной части.

На вкладке “Внеоборотные активы” заполнить поля:

“Способ поступления” - указывается способ поступления ОС на предприятие.

“Оборудование” - данное поле заполняется из справочника “Номенклатура”, выбрав нужное ОС.

“Склад” - место, где хранится оборудование, выбирается из справочника “Склад”.

“Счет” - на который учитывается данное ОС.

Вкладка “Основное средство” - данная вкладка заполняется с помощью кнопок “Добавить” или “Подбор”.

Для того чтобы добавить ОС, нужно будет воспользоваться справочником “Основные средства”, если в данном справочнике нет нужного элемента, его можно добавить при помощи кнопки “Создать”.

Откроется форма нового элемента справочника. Заполнить необходимые реквизиты

Важно отметить, что в данном справочнике хранится вся информация об основном средстве и будет изменятся в ходе эксплуатации.

После заполнения вкладки “ОСновное средство”, переходим на вкладку “ Бухгалтерский учет”

Данная вкладка позволяет отразить методы начисления амортизации и сроки эксплуатации оборудования.

Вкладка “Налоговый учет” предназначена для предприятия, которое уплачивает налог на прибыль.

Когда заполнили все нужные реквизиты проводим документ. После проведения документа можно посмотреть проводку документа

2. Настройка Транспортного налога в базе 1С

Перед тем как зарегистрировать транспортное средство, стоит настроить учетную полики оригинации, чтобы в дальнейшем не было ошибок.

Для этого зайдем в пункт меню “Главная” - “Настройки” - “Учетная политика”

В форме, что открылась, нажимаем на гиперссылку “ Настройка налогов и отчетов”

Откроется новая форма “Настройка налогов и отчетов”, в данном окне выберем подпункт “Транспортный налог”

Далее рассмотрим гиперссылки внутри данного подпункта:

Для того чтобы зарегистрировать транспортное средство в программе нужно воспользоватся данным регистром.

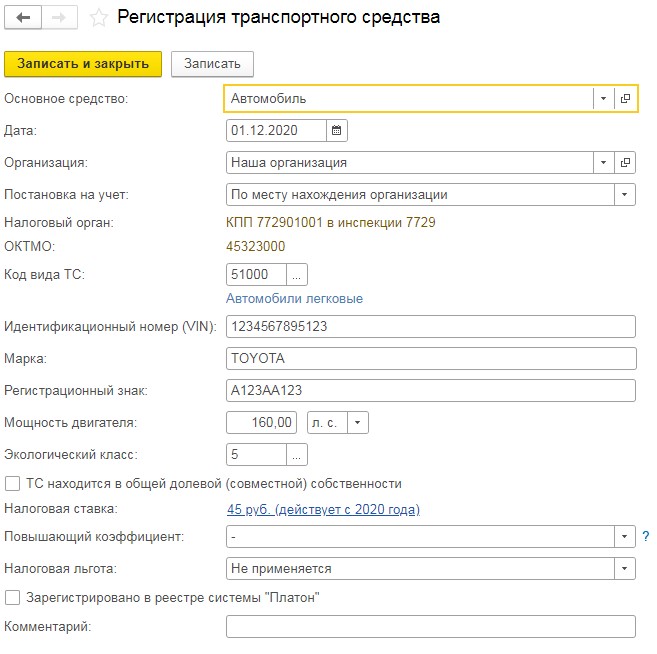

В открывшейся форме заполняем необходимые поля:

Основное средство - транспортное средство

Дата - указывается число постановки или изменения данных в ГИБДД

Организация - в данном поле указывается организация на которую будет регистрироваться транспортное средство. Если в базе 1С заведена одна организация то данное поле заполнится автоматически.

Постановка на учет - в данном поле можно выбрать вариант учета

По месту нахождения организации - данный вариант будет подразумевать под собой что транспортное средство будет зарегистрировано по место нахождению оргнизации

В другом налоговом органе - нужно будет указать налоговый орган, в котором произведена постановка на учет и код ОКТМО территории, где зарегистрировано транспортное средство.

Код вида ТС - в данном поле указывается код вида транспортного средства. В выпадающем окне можно выбрать нужный код. Они поделены на категории

Идентификационный номер (VIN) - в данном поле указывается уникальный код машины, который собой представляет информацию о производителе, характеристики год выпуска транспортного средства.

Марка - указывается марка автомобиля

Регистрационный знак - указывается номерной знак транспортного средства

Мощность двигателя - указывается согласно технической характеристике транспортного средства

Экологический класс - можно определить также в технической характеристике автомобиля. В базе 1С уже введены данные стандартны.

Налоговая ставка - данное поле будет заполняться автоматически и сумма будет указана в рублях

Налоговая льгота - в данном поле можно выбрать варианты льготы:

Не применяется - льготы не будут применяться к данному транспортному средству;

Освобождение от налогообложения - транспортное средство будет освобождено от налогообложения. Когда выбран данный пункт появится поле код льготы (причина освобождения от налогообложения);

Снижение налоговой ставки до - транспортное средство облагается по налоговой ставке, сниженной относительно ставки, обычно применяемой для таких транспортных средств. При выборе этого варианта указывается пониженная налоговая ставка в рублях и код льготы (причина снижения налоговой ставки);

Уменьшение суммы в размере - уменьшение рассчитанной суммы налога на фиксированную сумму. При выборе этого варианта указывается сумма уменьшения и код льготы (причина уменьшения суммы налога);

Уменьшение суммы налога на - уменьшение рассчитанной суммы налога в процентах. При выборе этого варианта указывается процент уменьшения суммы и код льготы (причина уменьшения суммы налога).

После заполнения всех полей форма будет выглядеть

2. Ставки - данный регистр предназначен для хранения информации о ставках транспортного средства.

Нажав на кнопку “Создать” откроется форма для заполнения ставки конкретному объекту

Рассмотрим поля данной формы:

Действует с - указывается год с которого будет действовать данная ставка

Регион - субъект РФ, по которому устанавливается ставка

Объект - выбирается категория транспортного средства

Поля “Мощность двигателя” и “Количество лет, прошедших с года выпуска, от” - можно посмотреть в технических характеристиках транспортного средства

Налоговая ставка - в данном поле указывается ставка транспортного налога в зависимости от мощности транспортного средства.

3. Порядок уплаты - данный регистр заполняется отдельно для каждого налогового органа.

Нажав на кнопку “Создать” откроется форма, в которой нужно заполнить соответствующие поля :

Год начала действия - указывается с какого года будет приниматься заданный порядок уплаты налогов

Организация и Налоговый орган - проставляются автоматически

Срок уплаты налога - крайний срок уплаты, установленный законодательством субъекта РФ

Проставленный флажок “Уплачивается авансы” - определяет важность расчета авансовых платежей. устанавливается данный флажок взависимости если предусмотрена уплата авансов законодательство субъекта РФ

4. Способ отражения расходов - данный регистр предназначен для хранения и настройки способов расходов.

3. Начисление налога и формирование декларации по транспортному налогу

Программе 1С Бухгалтерия Предприятия 3.0 расчет транспортного налога реализуется с помощью “Закрытия месяца”.

Чтобы открыть данную обработку воспользуемся пунктом меню “Операции” - “Закрытие периода” - “Закрытие месяца”

В данной форме обработке выбираем период и организаци, затем нажимаем на кнопку “Выполнить закрытие месяца”.

При успешном закрытии месяца все пункты, которые отображаются в форме будут зеленого цвета.

Нажав на строку “Расчет транспортного налога” и выбрав “Показать проводки”

Можно увидеть данные, на основании которых был сделан расчет.

Затем в форме “Закрытия месяца” нажав на кнопку “Справки - расчеты” выбрав “Расчет транспортного налога”

откроется отчет, в котором будет указаны основные средства и исчисленная сумма налога. Данная сумма будет начислена за время использования ОС.

Переходим к формированию декларации транспортного налога.

Для это надо зайти в пункт меню “Отчеты” - “Регламентированные отчеты”

В форме “1С - отчетность” нажав на кнопку “Создать” откроется окно в котором нужно выбрать соответствующий отчет “ Декларация по транспортному налогу”

В открывшемся отчете на в верхней панели нажимаем “Заполнить”

После чего титульный лист и разделы 1 и 2 автоматически заполнятся.

На титульном листе будут данные организации и налогового органа.

Раздел 1 - в данном разделе будет указана сумма налога.

Раздел 2 - будет отображаться информация об основном средстве организации.

И как на нем сэкономить

Этот материал обновлен 10.02.2021.

До 1 декабря 2021 года физлицам нужно заплатить транспортный налог.

Владелец Форда Фокуса из Москвы заплатит около трех тысяч рублей, за Пежо 408 в Брянске начислят чуть больше двух тысяч, а за Тойоту Камри в Хабаровске могут насчитать почти 15 тысяч налога.

Что это за налог, как его посчитать, как заплатить и можно ли сэкономить — обо всем в одной статье.

Что вы узнаете

- Что такое транспортный налог

- Кто платит транспортный налог

- Как его считать

- Какие есть ставки

- Какие есть повышающие коэффициенты

- Что там со льготами по транспортному налогу

- Как уменьшить транспортный налог

- Когда и как платить

- Что будет, если не заплатить

- Как проверить задолженность

- Спишут ли транспортный налог по амнистии

Что такое транспортный налог

Транспортный налог — это один из трех имущественных налогов, которые должны платить граждане. Еще его платят фирмы, но у них свои условия и сроки.

Этот налог касается только собственников транспортных средств, а не вообще всех. Если у вас нет машины, мотоцикла или яхты, можете не читать эту статью. Почитайте лучше, как пользоваться каршерингом. А если только задумываетесь о покупке, посчитайте, выгодно ли вообще содержать машину.

Транспортный налог — региональный. Это значит, что деньги налогоплательщиков не поступают в федеральный бюджет, а остаются в регионах. Потом их тратят на строительство дорог, школ, больниц, зарплату губернатора и еще какие-то важные для области, республики или края цели. Этот налог не идет на содержание армии, материнский капитал или выплату пенсий по выслуге лет.

Кто платит транспортный налог

Транспортный налог платят собственники транспортных средств. То есть не те, кто фактически ездит на машине или мотоцикле, а те, на кого это имущество оформлено по документам.

Этот налог начисляют владельцам такого транспорта:

- Автомобилей.

- Мотоциклов и мотороллеров.

- Автобусов.

- Самоходных машин.

- Снегоходов и мотосаней.

- Самолетов и вертолетов.

- Яхт, катеров, моторных лодок, гидроциклов.

Есть виды транспорта, на которые налог не начисляют. Например, если автомобиль специально оборудован для инвалида. Или если у машины мощность меньше 100 лошадиных сил и ее купили через соцзащиту. На весельную лодку и молоковоз налога тоже нет.

Транспортные средства нужно регистрировать. Например, при покупке машины новый собственник оформляет ее на себя. Он не просто подписывает договор купли-продажи с автосалоном или бывшим владельцем, а идет в ГИБДД и говорит: «Теперь владелец машины я, зафиксируйте это». И ГИБДД фиксирует.

После этого в течение 10 дней информация о смене собственника попадает в налоговую инспекцию. Теперь там знают: машина больше не принадлежит тому человеку, а принадлежит вот этому. Значит, и транспортный налог за эту машину мы теперь начислим новому владельцу. Если машину продали в середине года, то налог начислят обоим владельцам. Каждый заплатит за тот период, когда он был собственником.

Расчет транспортного налога

Владельцам машин, мотоциклов и яхт не нужно считать транспортный налог самостоятельно. Для физлиц это делает налоговая инспекция. Она сама узнает, что кому принадлежит из транспорта, какая мощность двигателя у автомобиля и как долго он находится у владельца. Каждый год сумму налога указывают в уведомлении.

Налоговое уведомление присылают налогоплательщику по почте или через личный кабинет на сайте nalog.ru. Указанную там сумму нужно просто заплатить, а считать ничего не придется. Но это касается только физлиц: компания считает транспортный налог сама, платит его чаще раза в год, да еще и сдает декларацию.

При вычислении транспортного налога инспекция учитывает такие показатели:

- Налоговую базу, например мощность двигателя автомобиля. Это показатель, который потом умножают на ставку налога. Налоговую базу берут из документов на транспорт.

- Налоговую ставку: сколько стоит одна единица налоговой базы. Например, сколько нужно заплатить за одну лошадиную силу.

- Период владения: сколько месяцев машина принадлежала конкретному человеку.

- Повышающий коэффициент. Его устанавливают для некоторых моделей дороже 3 млн рублей. Список таких машин каждый год определяет Минпромторг — его публикуют на официальном сайте.

Все это учитывается автоматически. Но все равно стоит проверять налоговые уведомления: какая мощность двигателя там указана, нет ли давно проданной машины и за сколько месяцев начислен налог.

Если хотите узнать, сколько надо будет заплатить за конкретную машину, используйте калькулятор на сайте nalog.ru — там уже все учтено.

Ставки транспортного налога

Каждый регион сам решает, как его жители будут платить транспортный налог. В налоговом кодексе есть общие ставки для всех, но их можно менять, например уменьшить или увеличить в десять раз.

Обычно ставка зависит от мощности двигателя. Каждая лошадиная сила стоит сколько-то рублей. Еще ставка может быть установлена в зависимости от тяги, вместимости и даже просто на единицу транспортного средства.

Ставки транспортного налога могут быть дифференцированными. Это значит, что ставка зависит от года выпуска. Например, у двух собственников машина одной и той же мощности, но за более старую нужно платить больше.

Ставка налога тоже видна в калькуляторе.

Проверить все ставки транспортного налога для разных автомобилей, мотоциклов и яхт можно на сайте ФНС: там есть справочная информация по каждому региону и номера законов.

Р , а в Москве за машину той же мощности — 75 Р " loading="lazy" data-bordered="true">

Если регион не установил свои ставки, то используют указанные в налоговом кодексе. Но федеральные ставки гораздо ниже региональных. Для сравнения: по налоговому кодексу для машины мощностью 200 лошадиных сил ставка составляет 5 Р , а фактическая ставка за такую мощность в Москве — 50 Р , в Хабаровске — 30 Р , а в Брянске — 40 Р . Возможностью увеличивать базовые ставки регионы пользуются по полной программе — вот таблица налога на лошадиные силы в Москве. .

Дата публикации 08.02.2021

Медицинское учреждение перечисляет авансовые платежи по транспортному налогу и налогу на имущество. Декларация по налогу на имущество за 2020 г. сдается в 2021 г., а декларация по транспортному налогу вообще не представляется. В каком периоде начислять фактические расходы по этим налогам - в 2020 или в 2021 г.?

Бухгалтерский учет ведется методом начисления, результаты операций признаются по факту их совершения. Это установлено п. 3 инструкции, утв. приказом Минфина России от 01.12.2010 № 157н (далее - Инструкция № 157н), п. 16 федерального стандарта "Концептуальные основы", утв. приказом Минфина России от 31.12.2016 № 256н (далее - СГС "Концептуальные основы").

Основанием для отражения в бухгалтерском учете информации об активах и обязательствах, а также операций с ними являются первичные учетные документы (ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ, п. 20 СГС "Концептуальные основы"). Согласно п. 4 письма Минфина России от 31.08.2018 № 02-06-07/62480 в учетной политике учреждения определяются:

- первичный учетный документ, на основании которого начисляются налоги (налоговый расчет по авансовым платежам по налогам (справка-расчет), налоговая декларация или иные документы, подтверждающие суммы принятых обязательств);

- порядок признания обязательства по уплате налогов (налога на имущество организаций, земельного налога, иных налогов) в целях формирования финансового результата.

Если обязательства по налогам признаются на основании расчетов, сделанных до формирования декларации (справки-расчета), обязательство принимается к учету в финансовом году, в котором сформирована справка-расчет. При этом на счетах санкционирования принятие обязательства отражается за счет плановых назначений:

- очередного финансового года - в части обязательств, подлежащих исполнению в очередном финансовом году;

- текущего финансового года - в части обязательств, подлежащих оплате в текущем финансовом году.

Если первичным документом по признанию расходов (обязательств) по налогам является налоговая декларация, формируемая в финансовом году, следующем за отчетным годом (следующем за налоговым периодом исчисления налоговых платежей), такие обязательства признаются:

- в финансовом году, следующем за отчетным (году формирования налоговой декларации), за счет плановых назначений финансового года, в котором сформирована декларация (года признания обязательства);

- в отчетном финансовом году в случае признания факта начисления налогов существенным событием после отчетной даты. На счетах санкционирования расходов обязательства отражаются за счет плановых назначений текущего финансового года (года признания обязательства) либо очередного финансового года.

Таким образом, в зависимости от варианта, закрепленного в учетной политике, начисление обязательств по налогу на имущество может отражаться:

- в отчетном году (2020 г.) на основании справки-расчета и иных первичных документов;

- в году, следующем за отчетным (2021 г.), на основании декларации.

Налоговые декларации по транспортному и земельному налогам в налоговые органы за налоговый период 2020 года и последующие налоговые периоды не представляются (ч. 9 ст. 3 Федерального закона от 15.04.2019 № 63-ФЗ). Однако налогоплательщики-организации исчисляют сумму налога и сумму авансового платежа по транспортному налогу самостоятельно (п. 1 ст. 362 НК РФ).

Следовательно, обязательства по транспортному налогу по аналогии с налогом на имущество могут начисляться в отчетном году (2020 г.) либо в году, следующем за отчетным (2021 г.), в зависимости от периода формирования справки-расчета.

Смотрите также

- Принятие обязательств по налогу на имущество в году, следующем за отчетным

- Принятие обязательств по налогу на имущество в отчетном году

- Начисление транспортного налога

Не пропускайте последние новости - подпишитесь

на бесплатную рассылку сайта:

- десятки экспертов ежедневно мониторят изменения законодательства и судебную практику;

- рассылка бесплатная, независимо от наличия договора 1С:ИТС;

- ваш e-mail не передается третьим лицам;

Дата публикации: 14.04.2021

Актуально на Май 2021 года

Транспортный налог обязаны платить все юридические лица и ИП, имеющие в собственности какой-либо транспорт. В 2021 году транспортный налог подвергнулся нескольким важным изменениям. Каким именно, расскажем в этой статье.

Что изменилось

С этого года налогоплательщики-организации будут уплачивать транспортный налог не позднее первого марта года, следующего за отчетным. То есть, в 2021 году налог за предыдущий 2020 год юридические лица и ИП заплатят до первого марта 2021 года. Он перестал зависеть от региона, срок уплаты налога теперь един для всей России.

Авансовые платежи по налогу следует платить в срок не позднее последнего числа месяца, следующего за прошедшим отчетным периодом.

- тридцатое апреля 2021 — авансовый платеж за I квартал;

- второе августа 2021 — авансовый платеж за II квартал;

- первое ноября 2021 — авансовый платеж за III квартал.

Следующее изменение в части налогообложения транспортных средств — отмена годовой отчетности. С первого января 2021 года юридические лица-налогоплательщики освобождаются от обязанности оформлять декларацию и подавать ее в ближайший налоговый орган. Предыдущий и последний раз декларацию по транспортному налогу компании сдавали до первого февраля 2020 года.

Новый порядок расчета

После внесения изменений в законодательство юридические лица и ИП сами считают и перечисляют налог в бюджет. В свою очередь Федеральная налоговая служба будет проверять, правильно ли организация рассчитала сумму. Вся информация о собственниках и периодах пользования транспортным средством собирается в ГИБДД. Затем данные передаются в налоговую. На основании этих данных налоговая производит проверку.

Итоговый расчет будет передан налогоплательщику по месту нахождения принадлежащему ему транспорту в письменном или электронном виде. В сообщении будет указана следующая информация:

- Информация о самом транспортном средстве.

- Сумма налоговой базы.

- Налоговый период.

- Налоговая ставка.

- Сумма исчисленного налога.

В случае несогласия компании с расчетами Федеральной налоговой службы, первая имеет право в течение 10 дней предоставить разъяснения либо доказательства, которые подтверждают правильность исчисления. На рассмотрение заявления налоговой отводится максимум два месяца.

Налоговая база транспортного налога в 2021 году

По данным Налогового кодекса Российской Федерации налоговой базой определяется:

- мощность двигателя транспорта в лошадиных силах — если у него имеется двигатель;

- тяга реактивного двигателя в килограммах силы — у воздушного транспорта;

- валовая вместимость — для водных несамоходных транспортных средств;

- единица транспортного средства — в других случаях.

Налоговая база транспортного налога определяется отдельно по каждому транспортному средству. Помимо этого, кроме данного показателя, необходимо помнить о ставке платежа, возможных льготах и повышающих коэффициентах.

Ставка транспортного налога для юридических лиц в 2021 году

Налоговую ставку в 2021 году также устанавливает Налоговый кодекс Российской Федерации. Она зависит от «мощности двигателя, тяги реактивного двигателя или валовой вместимости транспортного средства в расчете на одну лошадиную силу мощности двигателя транспортного средства, один килограмм силы тяги реактивного двигателя, одну регистровую тонну, одну единицу валовой вместимости транспортного средства или одну единицу транспортного средства».

Налоговый кодекс позволяет регионам увеличивать или уменьшать налоговые ставки, но не более, чем в десять раз. Что касается легковых автомобилей с двигателями мощностью до 150 л.с., то здесь данное ограничение не действует.

Для дорогого транспортного средства налог рассчитывается с учетом повышающего коэффициента.

Читайте также: