Проводки начисление транспортного налога

Опубликовано: 25.04.2024

Скоро нам всем предстоит начать применять на практике новшества, которые введены с этого года по транспортному налогу. Декларацию по налогу не сдаем, но рассчитываем его сами и платим в новый срок. А уж потом могут начаться недоразумения, когда в бумаге, полученной от налоговой, мы увидим сумму налога, которую она рассчитала. Вариантов действий может бы несколько.

Как платить транспортный налог в 2021 году

С 2021 года для организаций – плательщиков транспортного налога введен новый единый срок его уплаты:

- за год – не позднее 1 марта года, следующего за отчетным;

- квартальный аванс - не позднее последнего числа следующего месяца.

Сообщения о суммах транспортного налога, которые должны заплатить владельцы ТС в бюджет, будет рассылать налоговая инспекция (одним из возможных способов: по ТКС, через личный кабинет налогоплательщика, по почте заказным письмом или вручать лично руководителю или представителю фирмы под роспись).

Сообщения составляются на основе имеющейся у инспекции информации о ТС. Это информация от регистрирующих органов и сведения от собственников об имеющихся льготах.

Сообщение от инспекции о сумме транспортного налога к уплате не отменяет обязанность владельца ТС самостоятельно рассчитать сумму к уплате. Сообщение носит информативный характер, и это подтверждается сроками, в которые инспекция будет их рассылать - в течение 10 дней, но не позднее 6 месяцев после срока уплаты налога за истекший налоговый период.

Так что получить бумагу можно и в сентябре, хотя срок уплаты налога за 2020 год - не позднее 1 марта 2021 года.

Сообщите о льготах

Если на дату формирования сообщения у налоговой не будет сведений о льготе, налог она рассчитает без ее учета.

Поэтому заявления о льготах за 2020 год ФНС рекомендует представить в течение 1 квартала 2021 года.

Заявление можно подать в любую инспекцию. Если документов, подтверждающих право на льготу, в инспекции нет, она самостоятельно запросит сведения у регистрирующих органов по информации, которую вы указали в заявлении.

Заявление нужно составить по форме, утвержденной приказом ФНС от 25 июля 2019 г. № ММВ-7-21/377@. По результатам рассмотрения заявления инспекция направит организации уведомление о предоставлении льготы либо сообщение об отказе (п. 3 ст. 361.1 и п. 10 ст. 396 НК РФ).

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Что делать, если в сообщении окажется другая сумма

После получения сообщения нужно сравнить сумму налога, исчисленную налоговым органом, с суммой, которая была рассчитана и уплачена вами.

Они могут совпасть. Это самый хороший вариант, который не потребует от вас никаких действий, кроме, пожалуй, проверки того, как вы отразили начисление транспортного налога в бухучете.

Если вы начислили и заплатили налога больше, чем указала инспекция в своем сообщении, сумму переплаченного транспортного налога можно вернуть или зачесть (ст. 78 НК РФ).

Если инспекция прислала вам сообщение без учета имеющихся у вас льгот, в течение 10 дней с момента его получения подайте пояснения и документы. Сделать это нужно в течение 10 дней со дня получения сообщения (п. 6 ст. 363 НК РФ).

О результатах рассмотрения вам сообщат. Если льгота подтвердится, инспекция сделает перерасчет налога и направит вам уточненное сообщение в течение 10 дней после его составления.

Пояснения и документы инспекция должна рассмотреть в течение 1 месяца со дня получения. По решению руководства срок может быть продлен еще на 1 месяц (абз. 1 п. 7 ст. 363 НК РФ).

Если же ваше право на льготу не подтвердится, вам зафиксируют недоимку и начнут ее взыскивать. А вам нужно будет ожидать требование об уплате налога в соответствии с пунктом 1 статьи 70 НК РФ (абз. 3 п. 7 ст. 363 НК РФ). Это самый неблагоприятный результат нового порядка расчета транспортного налога.

Транспортный налог в бухучете и в базе по прибыли

Нам осталось только вспомнить, как отражать начисление транспортного налога в бухучете что делать, если вы ошиблись с расчетом.

Согласно ПБУ 10/99 (утв. приказом Минфина от 6 мая 1999 г. № 33н) транспортный налог относится к расходам по обычному виду деятельности. Выбор проводок связан с тем, где используется ТС:

- Дебет 20 (23, 25, 26, 44) Кредит 68

- начислен транспортный налог (аванс по транспортному налогу);

- Дебет 68 Кредит 51

- перечислена сумма транспортного налога в бюджет.

Если ТС используют в деятельности, не связанной с основной, налог нужно будет отразить в прочих расходах и сделать проводку:

- Дебет 91-2 Кредит 68

Проводки формируются на основании справки бухгалтера. Расчет транспортного налога делают в последний день отчетного (налогового периода) – квартала или года. В этот же день делают проводку о начислении в бухучете.

Транспортный налог учитывается в налоговой базе по прибыли в составе прочих расходов (ст. 264 НК РФ).

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Проводку об уплате начисленной суммы налога делают по факту перечисления денег с расчетного счета. Предельные сроки теперь одинаковые по всем регионам.

А что же делать, если начисленная вами сумма не совпала с суммой налога, указанной в сообщении из налоговой, и вы в результате были вынуждены с этой новой суммой согласиться?

Во-первых, доплатить налог, если вы его недоплатили. Если переплатили – зачесть или вернуть.

Во-вторых, внести исправления в бухгалтерский учет. Порядок исправления зависит от периода обнаружения ошибки и ее существенности.

В третьих – пересчитать налог на прибыль за 2020 год. Это нужно сделать и в случае переплаты транспортного налога, и в случае недоплаты. В случае переплаты вы налог на прибыль занизили, в случае недоплаты – завысили. В общем случае ошибку в налоге на прибыль исправляют в том периоде, за который она была фактически допущена. Но иногда это можно в периоде обнаружения – при некоторых условиях.

- Раскрытие понятия транспортного налога

- Как начисляется транспортный налог

- Начисление транспортного налога: проводки

- Налоговый учет транспортного налога

- Итоги

Раскрытие понятия транспортного налога

Налог на транспорт является региональным. Ставки по нему регулируются властями регионов, однако они не должны более чем в 10 раз отличаться от ставки, указанной в Налоговом кодексе (ст. 28 НК РФ).

Уплачивать этот налог необходимо всем владельцам транспорта (ст. 357 НК РФ) — юридическим и физическим лицам, имеющим в распоряжении (на праве собственности или владения) транспорт, оформленный в соответствии с законами РФ.

Как начисляется транспортный налог

Обязанность самостоятельно рассчитывать налог закреплена за юрлицами. Несмотря на то, что с налога за 2020 год для организаций отменена сдача деклараций по транспортному налогу, а ФНС должна рассылать им сообщения с уже посчитанной суммой (по аналогии с тем, как она сейчас это делает для ИП и физлиц), считать налог юрлица все так же будут самостоятельно. Во-первых, они должны знать сумму, чтобы в течение года вносить авансовые платежи (если они установлены в регионе). А во-вторых, сообщение от налоговой носит скорее информационный характер, чтобы компания могла сверить свои начисления с теми, что сделаны по данным налоговиков. Ведь получит она его уже после сроков уплаты авансов (см., например, письмо Минфина от 19.06.2019 № 03-05-05-02/44672).

Начисление транспортного налога подразумевает применение к базе по налогу ставки с учетом времени нахождения транспорта в собственности плательщика. В ряде случаев также применяется повышающий коэффициент (п. 2 ст. 362 НК РФ).

Обращаем внимание на то, что оплачивать налог должен не тот, кто использует транспортное средство, а тот, кто им владеет. Даже если собственником выдана доверенность на управление транспортом, доверенное лицо налог не платит.

Начисляется налог за полный месяц, в течение которого транспорт находится в собственности плательщика. При этом месяц регистрации считается полным, если транспортное средство поставлено на учет до 15 числа включительно. Месяц снятия с учета признается полным в случае, когда объект снят с регистрации после 15 числа.

К примеру, если автомобиль приобретен и поставлен на учет 15.04.2020, то транспортный налог за 2020 год у покупателя исчислялся за период владения автомобилем начиная с апреля 2020 года, а у продавца — по март 2020 года включительно.

Образец платежного поручения по транспортному налогу для организаций и детальную инструкцию по его заполнению вы найдете в КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Готовое решение.

Начисление транспортного налога: проводки

Согласно ПБУ 10/99 (утверждено приказом Минфина России от 06.05.1999 № 33н) транспортный налог считается расходом по обычному виду деятельности. Как именно он будет показан в учете, связано с тем, где используется транспорт.

В общем случае транспортный налог отражается в учете такими проводками:

- Дт 20, 23, 25, 26, 44 Кт 68 — начислен налог или аванс по нему;

- Дт 68 Кт 51 — осуществлена оплата налога.

Если же единицу транспорта используют в деятельности, не связанной с основной, начисление налога по нему отражается в прочих расходах (п. 11 ПБУ 10/99). В данном случае в бухучете это будет выглядеть так: Дт 91.2 Кт 68.

Не забудьте правильно оформить первичные документы, прежде чем сделать записи в учете. Справка бухгалтера — это тот документ, в котором отражается налог или начисленный аванс по нему.

Как именно будет отражаться в учете данный налог, плательщику обязательно следует указать в учетной политике.

О последних изменениях в документе, регулирующем основные вопросы формирования бухгалтерской учетной политики, читайте в материале «ПБУ 1/2008 «Учетная политика организации» (нюансы)».

Налоговый учет транспортного налога

Для расчета налога на прибыль транспортный налог учитывается в прочих расходах, которые связаны с производством и реализацией (п. 1 ст. 264 НК РФ).

Рассчитывая УСН-налог с объектом «доходы», сумму транспортного налога не учитывают, поскольку расходы для его исчисления значения не имеют (п. 1 ст. 346.18 НК РФ). При упрощенке с объектом «доходы минус расходы» налог на транспорт включается в расходы (ст. 346.16 НК РФ). Неуплаченный налог на транспорт при расчете УСН учесть нельзя.

Теперь перейдем к ЕНВД. Сразу отметим, что с 01.01.2021 данный налоговый режим отменен, поэтому приведенные далее положения актуальны до 01.01.2021.

Итак, при ЕНВД размер вмененного налога не зависит от суммы налога на транспорт, т. к. его расчет делается без учета полученных доходов и понесенных расходов.

Если плательщик применяет совместно ОСНО и ЕНВД и транспорт используется им в обоих режимах налогообложения, сумму налога нужно разделить. При использовании транспорта только в одном из режимов такое разделение делать не нужно. Если транспорт использовался в деятельности, связанной с ОСНО, его можно учесть для снижения налога на прибыль, если при ЕНВД — вмененный налог уменьшить нельзя.

Для правильного распределения налога на транспорт между двумя режимами нужно рассчитать, какую часть составляют доходы по каждому из видов деятельности. Чтобы рассчитать часть доходов по ОСНО, необходимо сделать следующее: поделить сумму доходов по ОСНО на доходы от всех видов деятельности. Налог на транспорт, относящийся к ОСНО, определяется перемножением суммы налога на транспорт и доли доходов, полученных на ОСНО. Налог на транспорт, относящийся к деятельности по ЕНВД, рассчитывают в таком же порядке, задействуя в этом расчете сумму доходов, полученных на ЕНВД. Сумма полученных результатов обоих расчетов должна дать общую величину начисленного налога.

О разделении расходов при одновременном применении УСН и ЕНВД читайте в материале «Порядок раздельного учета при УСН и ЕНВД».

Итоги

Самостоятельное исчисление транспортного налога уходит в прошлое и для юрлиц. Но они продолжат вести учет начисления и оплаты налога, отражая его в учете бухгалтерскими проводками. В бухгалтерском учете налог обычно формирует расходы по осуществляемой деятельности. В налоговом учете он включается в затраты, уменьшающие базу по налогу на прибыль или УСН-налогу с объектом «доходы минус расходы». При совмещении режимов налогообложения налог может оказаться распределяемым.

«Клерк» Рубрика 1С

В этом материале расскажем, как организован весь этот процесс изнутри в программе 1С: Бухгалтерия предприятия ред. 3.0 и дадим полезные советы, которые помогут вам вовремя избежать недопонимания с проверяющими органами.

Итак, если расчёт налоговой службы не совпадёт с вашим, например, по причине отсутствия данных о приобретённом вами автомобиле, у вас будет 10 дней на то, чтобы представить пояснения с подтверждающими документами.

Рассылка уведомлений с начислениями будет производиться налоговыми органами в течение 6 месяцев с даты крайнего срока уплаты налога за предшествующий год, то есть до конца августа 2021 года.

Чтобы избежать подобных сюрпризов, ФНС рекомендовала провести заблаговременную сверку (Письмо ФНС России от 16.01.2020 г. №БС-4-21/452@ «Об обеспечении сверки сведений о транспортных средствах и земельных участках организаций»).

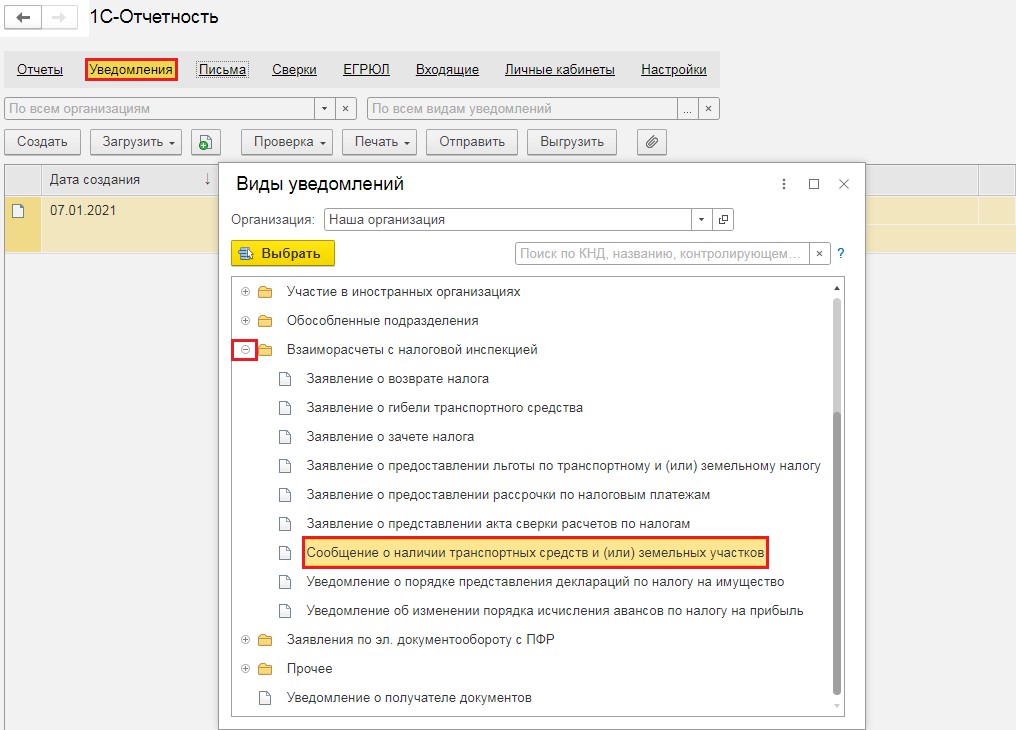

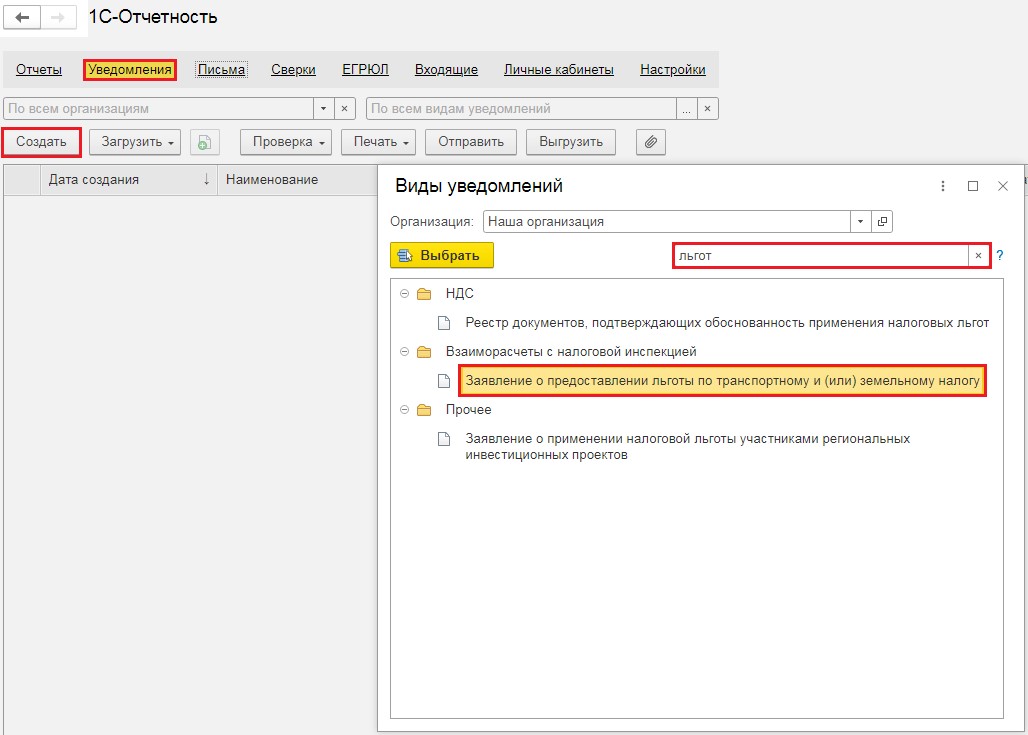

В открывшемся окне перейти по ссылке «Уведомления» и выбрать необходимый пункт.

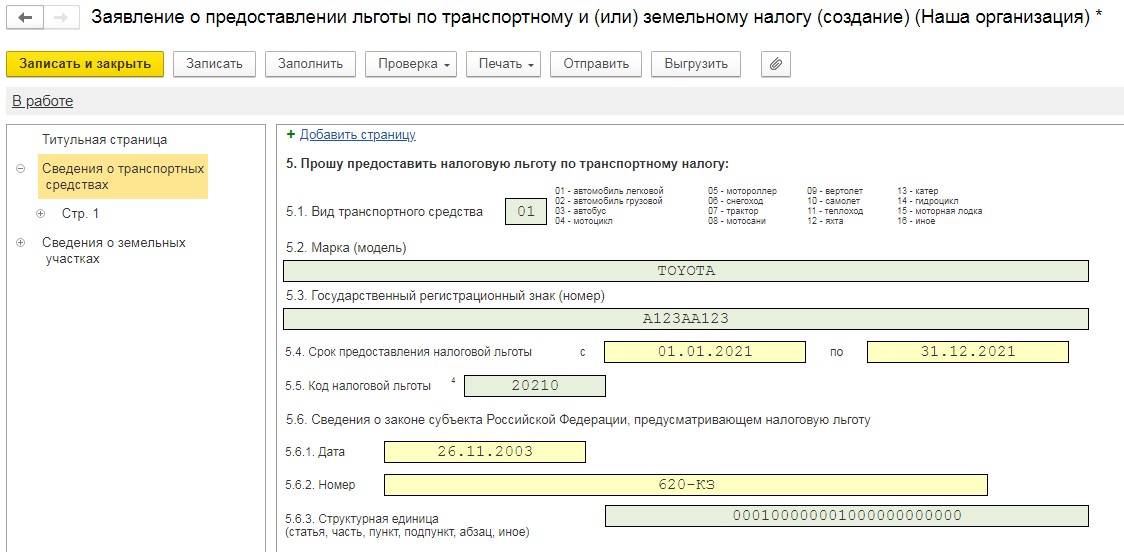

После чего будет открыта форма уведомления, которую необходимо заполнить вручную.

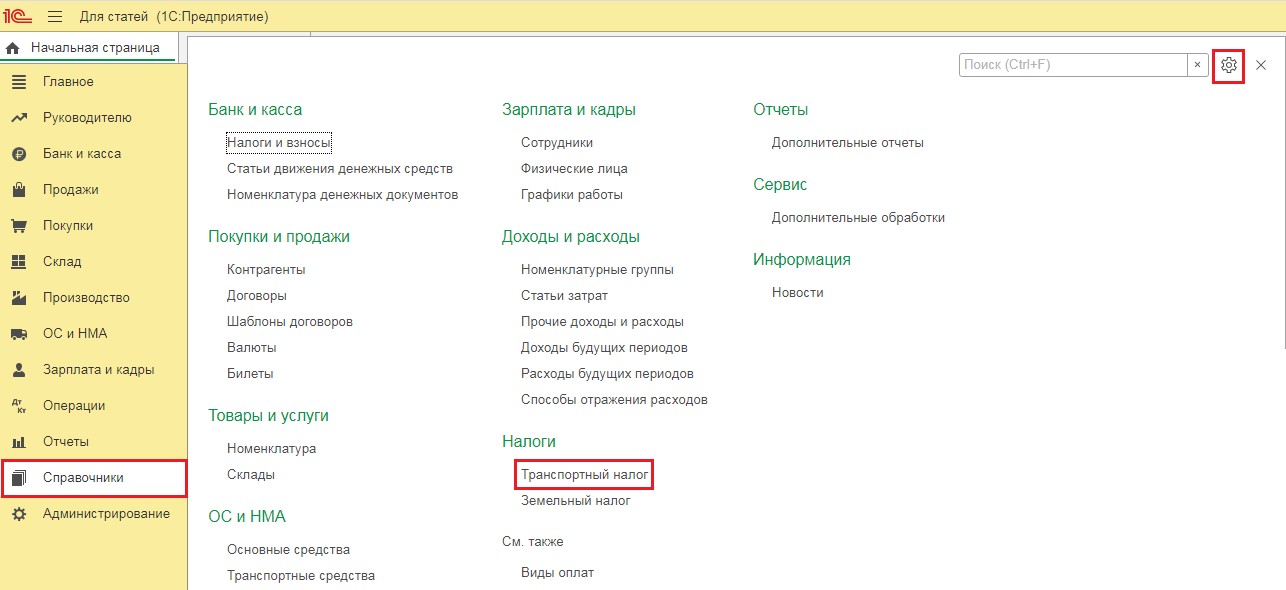

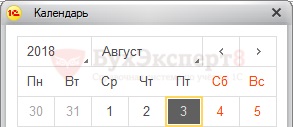

Расчёт транспортного налога в 1С: Бухгалтерии предприятия ред. 3.0

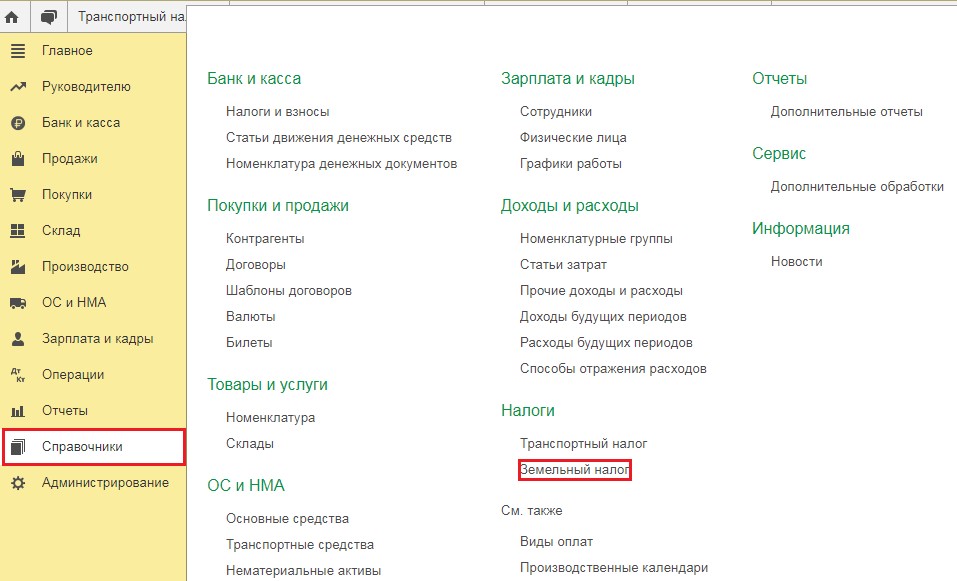

Расположен он в разделе «Справочники» — «Транспортный налог».

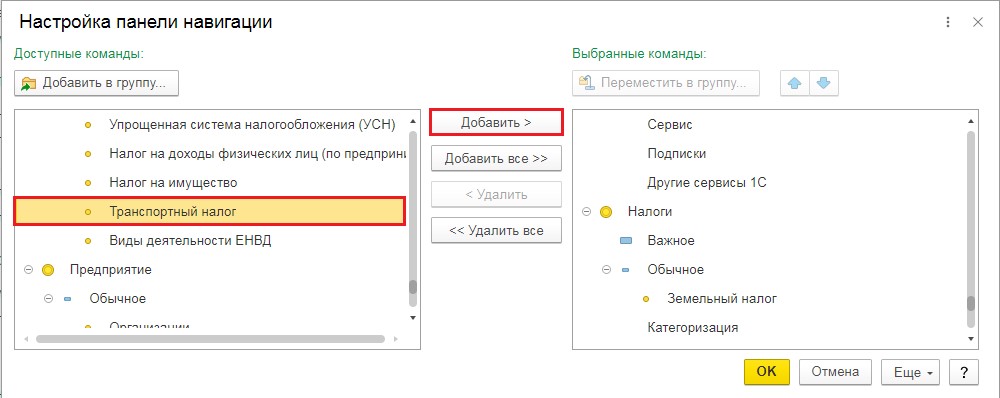

Если в разделе «Справочники» у вас нет такого пункта, то тогда вам нужно перейти в настройки раздела — иконка шестерёнки в правом верхнем углу окна, из выпадающего меню выбрать пункт «Настройка навигации» и в открывшемся окне найти необходимый пункт в левом столбце. Двойным щелчком мыши по нему, или при помощи кнопки «Добавить», его нужно перенести в правую часть окошка, а затем нажать «ОК».

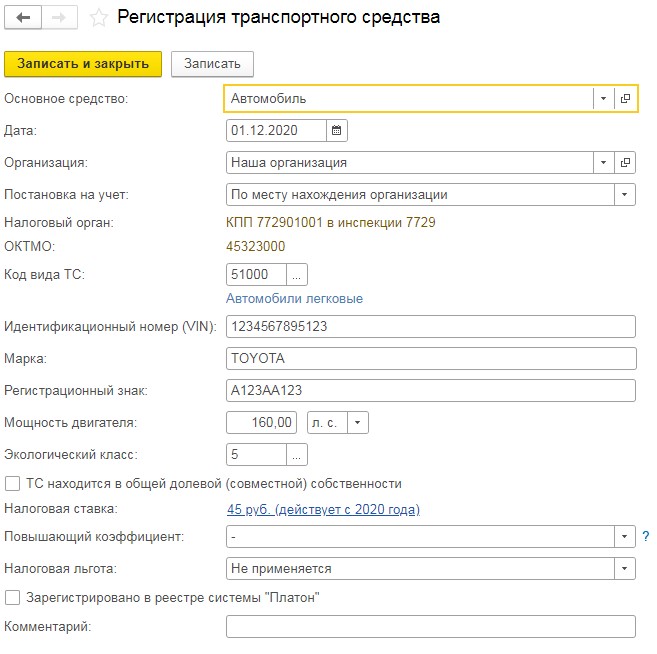

Важно верно заполнить все данные, так как практически от каждого из них зависит расчёт налога.

Например, поле «Дата» — это дата постановки на учёт транспортного средства. Если вы зарегистрировали автомобиль после 15го числа месяца, то этот месяц не будет включён в коэффициент владения, и наоборот. Например, если постановка на учёт автомобиля была произведена 15 ноября или позднее в этом же месяце, то налог будет считаться только за декабрь месяц. А вот если, например, 14 ноября или ранее в этом месяце, то налог будет рассчитан за 2 месяца.

От графы «Постановка на учёт» будут зависеть налоговые ставки. Если машина поставлена на учёт в другом регионе, то это необходимо учитывать.

От кода вида транспортного средства тоже будет зависеть размер ставки, так как для легковых и грузовых машин действуют разные тарифы.

Показатель «Мощность двигателя» напрямую будет влиять на расчёт, так как формула, по которой рассчитывается транспортный налог, выглядит так:

мощность двигателя * налоговая ставка *количество месяцев владения/ 12 * повышающий коэффициент

Повышающий коэффициент применяется к дорогостоящим автомобилям дороже 3 миллионов рублей. В графе «Налоговая льгота» необходимо выбрать подходящий для вас пункт.

Важный нюанс! Если ваша организация планирует применять льготу, то она обязательно должна подать заявление в налоговый орган и получить либо уведомление о применении льготного режима, либо отказ.

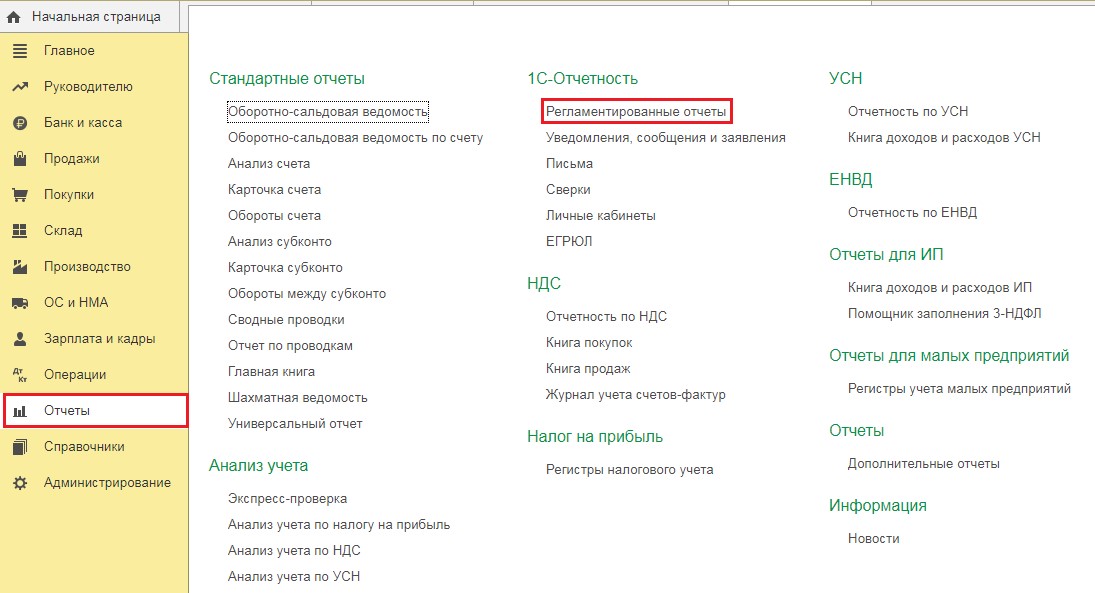

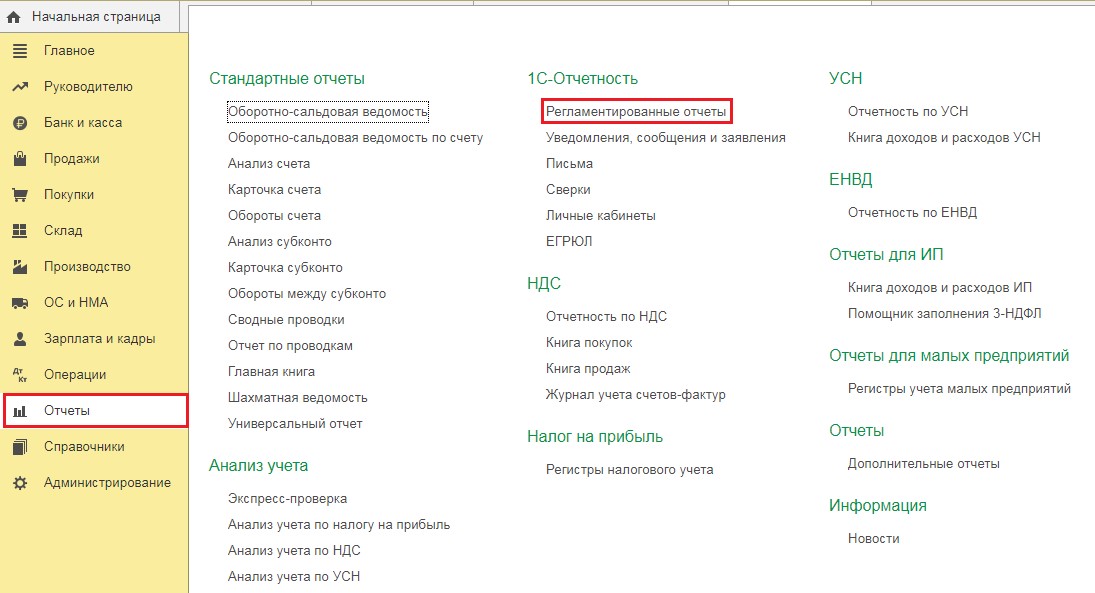

Для подачи заявления на льготу необходимо перейти в раздел «Отчёты» и выбрать пункт «Регламентированные отчёты».

В открывшемся окне следует перейти по ссылке «Уведомления», нажать на кнопку «Создать» и из списка возможных заявлений выбрать «Заявление о предоставлении льготы по транспортному и (или) земельному налогу». Быстро найти нужное заявление можно при помощи строки поиска.

Открывшуюся форму заявления необходимо заполнить вручную, указав данные автомобиля, срок предоставляемой льготы и на основании какого пункта и какого закона вы на неё претендуете.

Вернёмся к расчёту налога.

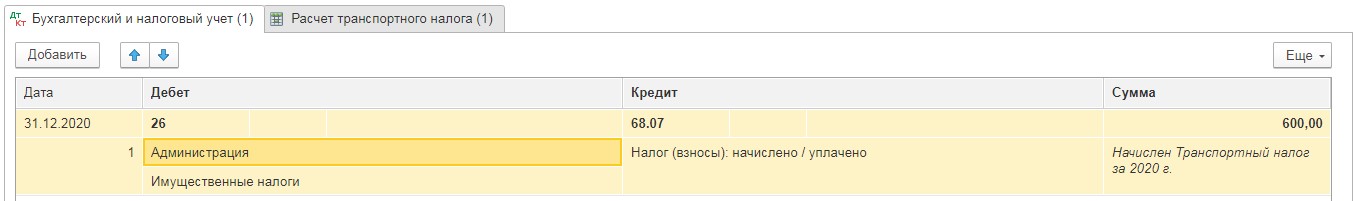

Рассчитаем налог: 160 * 45 / 12 * 1 = 600 рублей.

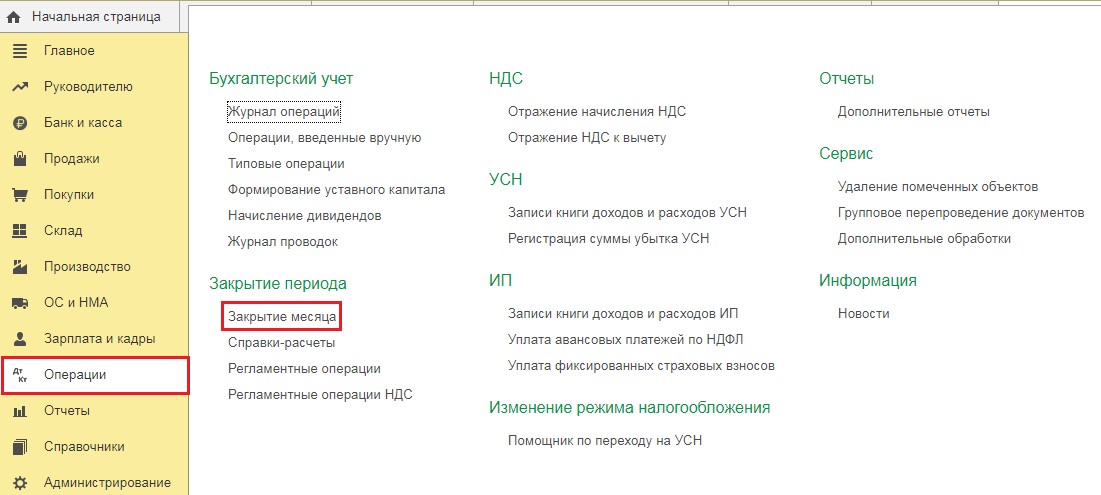

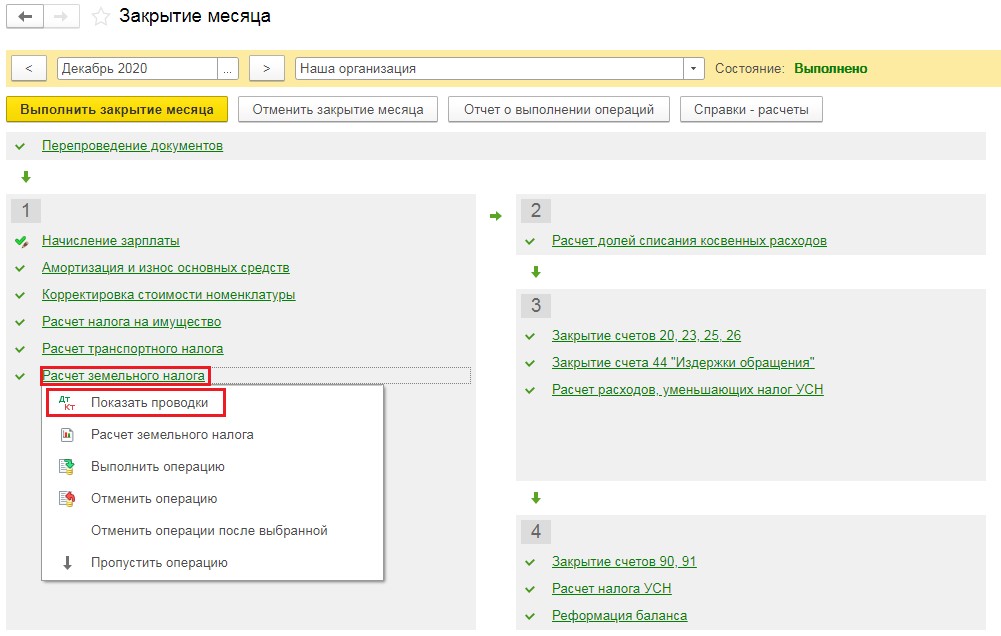

Но чтобы не считать налог вручную, мы можем обратиться к обработке «Закрытие месяца» в разделе «Операции».

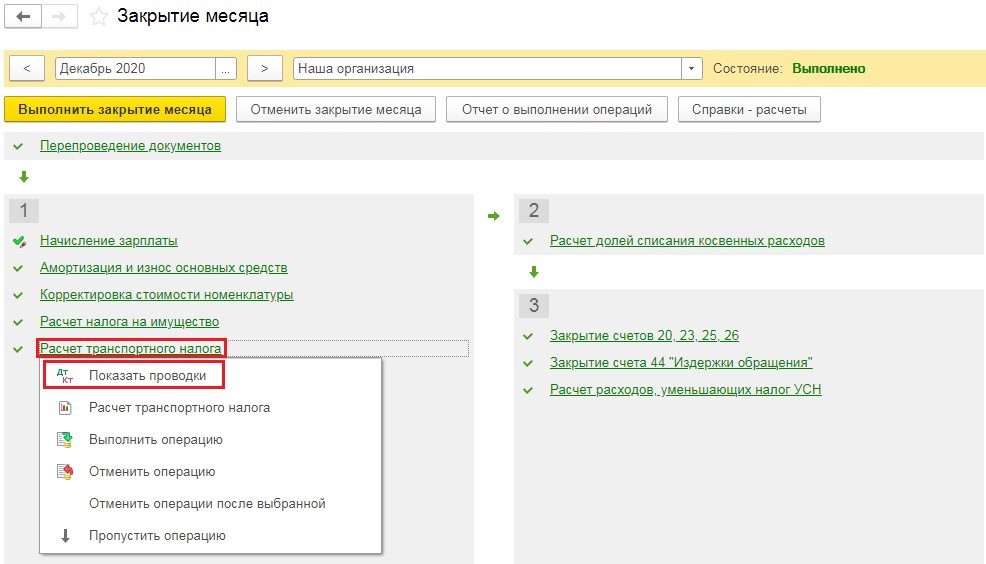

Когда регламентные операции месяца выполнены, нам нужно нажать на пункт «Расчёт транспортного налога» и выбрать пункт «Показать проводки».

В сумме проводки вы увидите рассчитанный программой налог.

Также, ещё раз нажав на пункт «Транспортный налог», можно выбрать справку-расчёт «Расчёт транспортного налога» и проанализировать расчёт.

На что в справке следует обратить внимание? Первое — это по каким транспортным средствам был рассчитан налог, ведь может выйти так, что на учёте у вас стоит 2 автомобиля, а налог считается лишь по одному из них. Второй момент — это технические характеристики и наличие льгот.

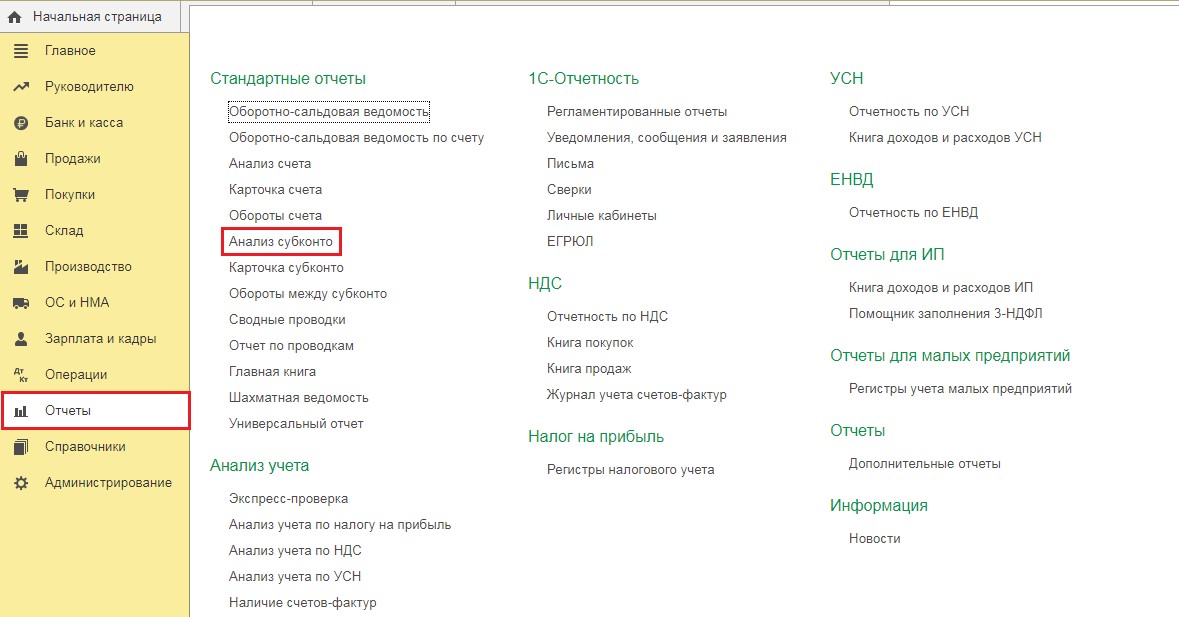

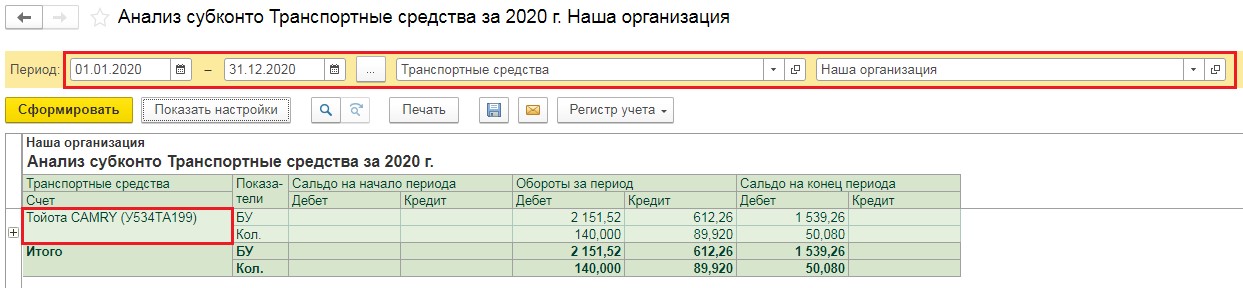

Узнать, сколько транспортных средств принадлежит вашей организации по данным программы, можно при помощи отчёта «Анализ субконто», расположенного в разделе «Отчёты».

В открывшемся окне следует указать период — год, в графе субконто — «Транспортные средства» и в поле «Организации» необходимую вам, после чего нажать на кнопку «Сформировать».

Важный нюанс! Если ваша организация в течение года уплачивала авансовые платежи по транспортному налогу, то их размер следует вычесть из начисленной суммы налога за год и уплатить в налоговый орган лишь разницу.

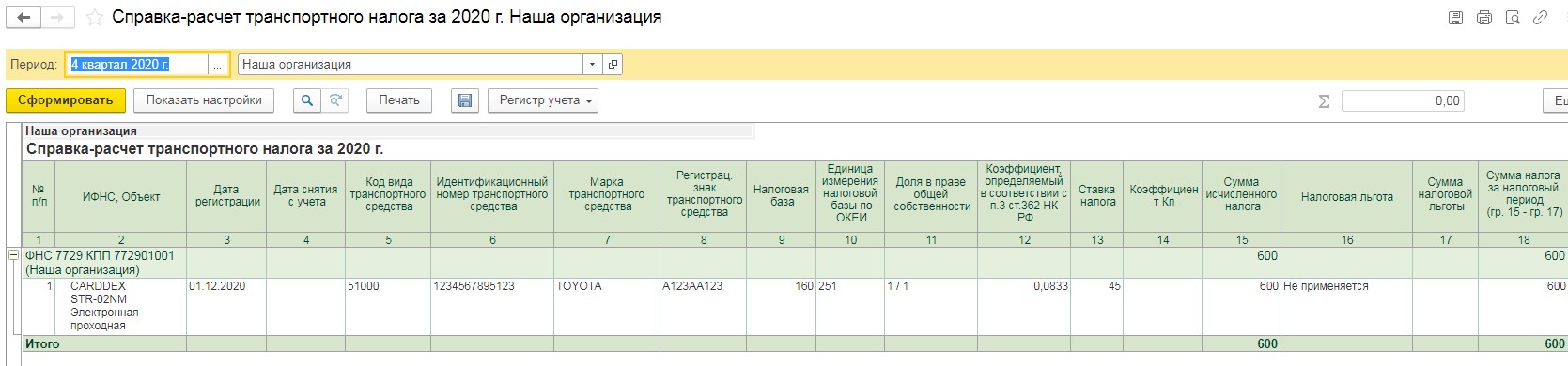

Касаемо проводки по начислению транспортного налога, она может быть отражена по дебету любого из затратных счетов.

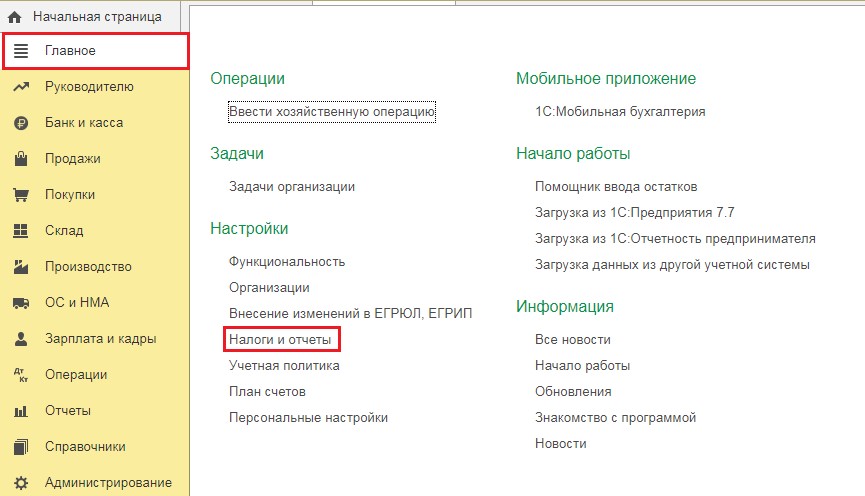

Обычно, если автомобиль используется работниками администрации, то выбирают счёт 26. Торговые предприятия, использующие машину для доставок, включают расходы на уплату налога в 44 счёт. Если же автомобиль сдаётся в аренду и доход от сдачи автомобиля не относится к вашим основным видам деятельности, то налог отражается на счёте 91.02. Настроить это можно в разделе «Главное» пункте «Налоги и отчёты».

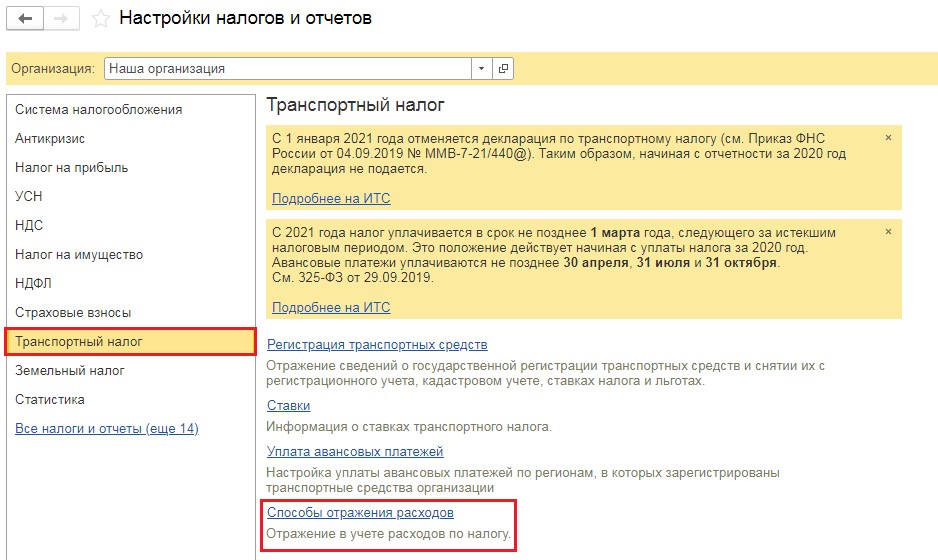

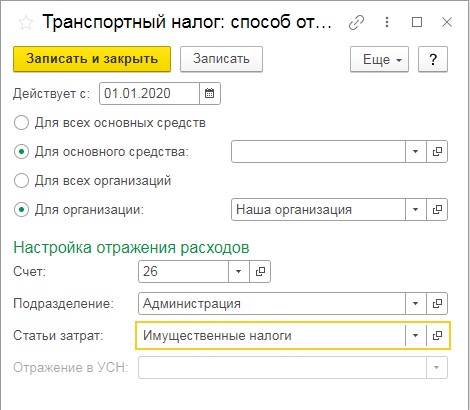

В открывшемся окне перейдём на вкладку «Транспортный налог» и далее по ссылке «Способы отражения расходов».

Здесь у вас будет возможность указать налог по какому транспортному средству будет отражаться на том или ином счёте, или задать общие настройки для организации.

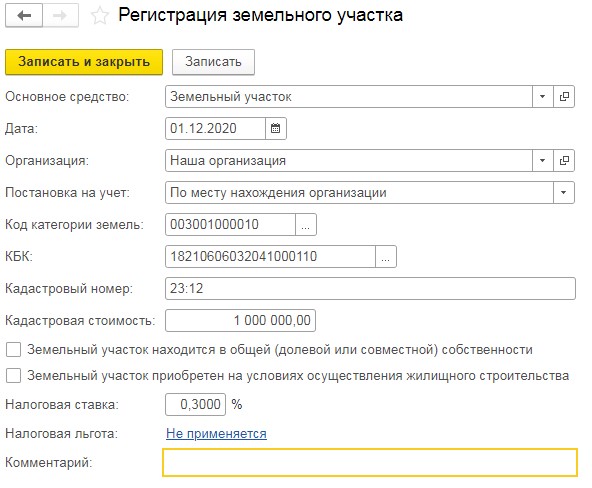

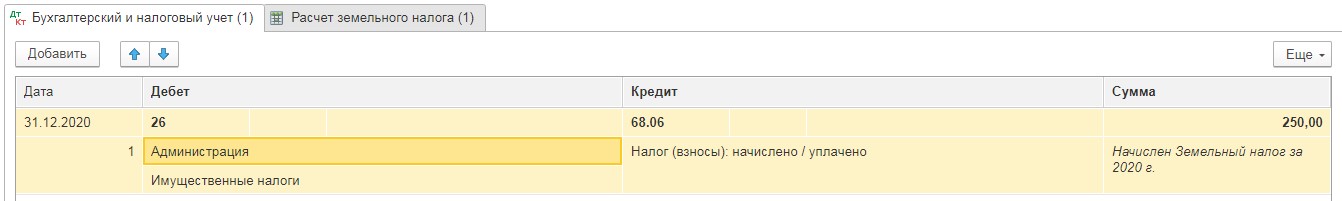

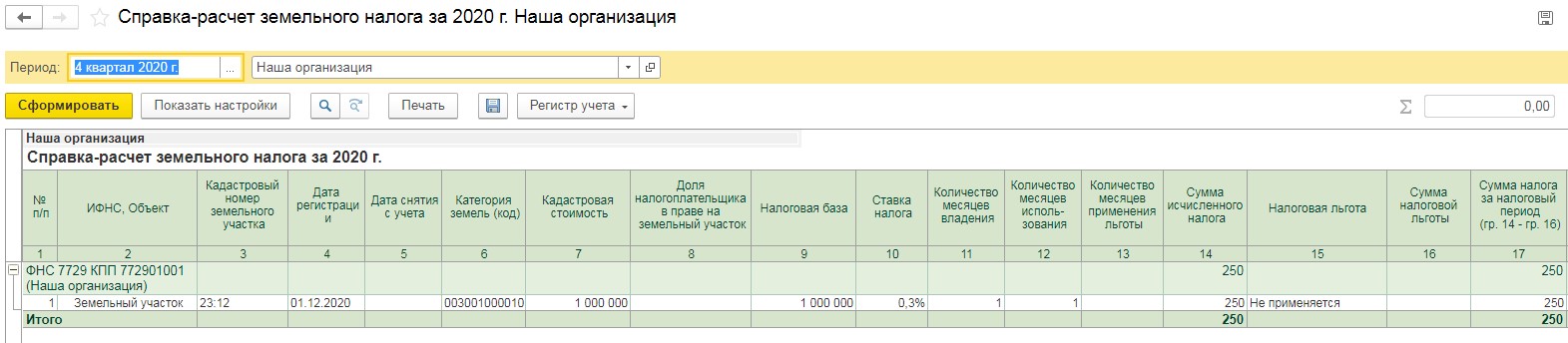

Расчёт земельного налога в 1С: Бухгалтерии предприятия ред. 3.0

Расчёт земельного налога в программе 1С: Бухгалтерия предприятия очень схож с алгоритмом расчёта транспортного налога.

Перейдём непосредственно к расчёту налога.

По нашему примеру, кадастровая стоимость земельного участка составляет 1 миллион рублей, ставка налога 0,3% и владеем мы им ровно месяц.

Получаем: 1000000 * 0,3% / 12 * 1 = 250 рублей.

Проверим, что нам посчитала программа.

Для этого перейдём в раздел «Операции» и выберем пункт «Расчёт земельного налога».

В выпадающем списке нажмём на кнопку «Показать проводки» и убедимся в верности расчёта.

Также, ещё раз нажав на пункт «Земельный налог», можно выбрать справку-расчёт «Расчёт земельного налога» и проанализировать исчисленные суммы.

Обязательно убедитесь, что исходная информация для расчёта налога верна, и что налог рассчитан по всем земельным участкам, находящимся у вас в собственности.

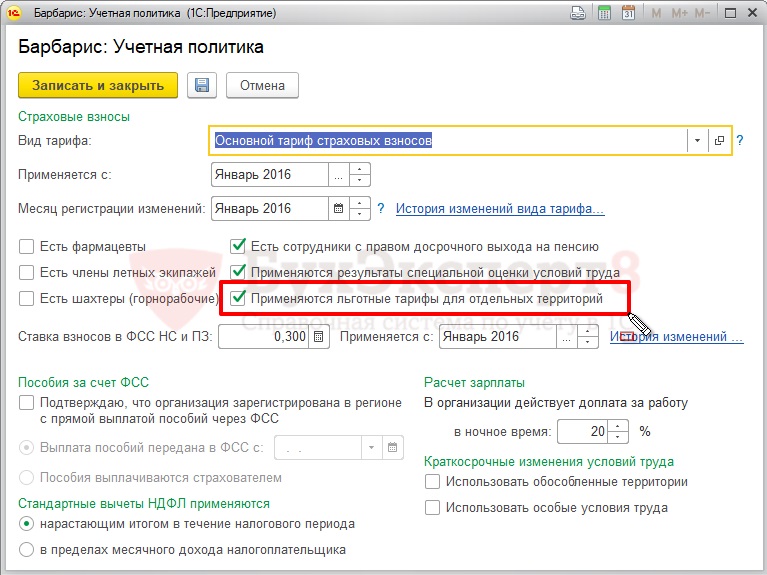

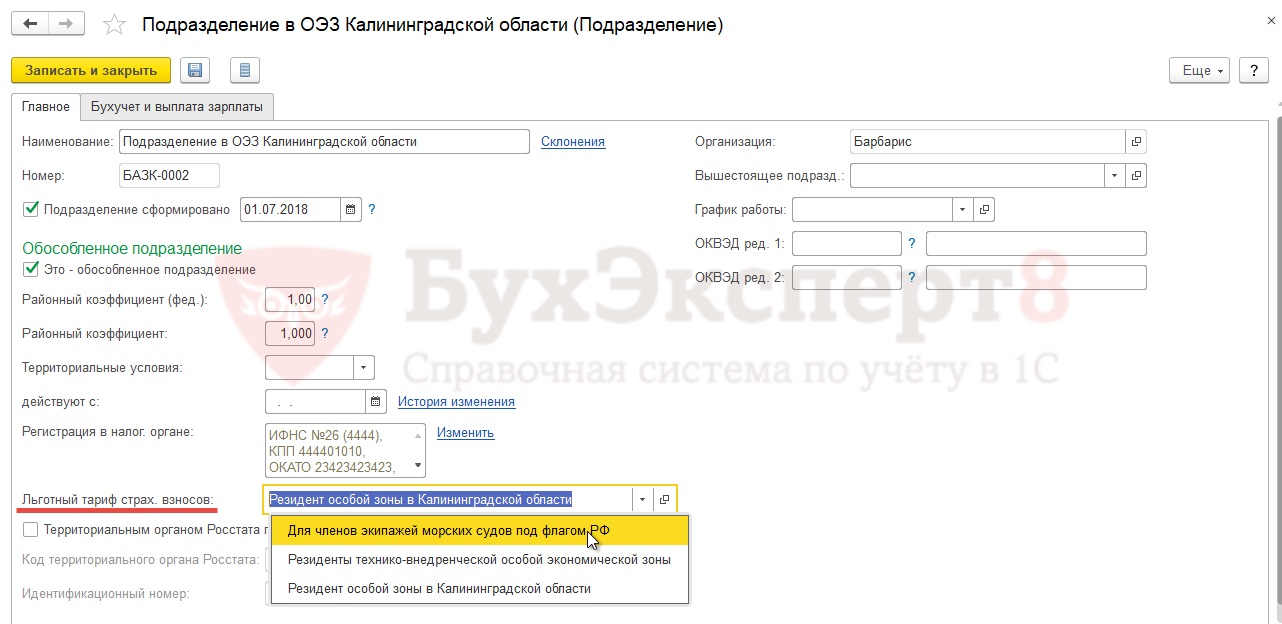

Рассмотрим настройку счета затрат и аналитики для автоматического начисления транспортного налога в базе. Вы узнаете:

- на каком счете правильно учитывать затраты по транспортному налогу;

- какие существуют способы отражения расходов и где они настраиваются;

- по какой строке декларации по налогу на прибыль его показывают;

- о назначении и особенностях заполнения регистра Способы отражения расходов по налогам .

Установка способа отражения расходов

В 1С для хранения информации о способе отражения затрат по начисленному транспортному налогу используется регистр сведений Способы отражения расходов по налогам .

Назначение регистра

Регистр сведений Способы отражения расходов по налогам используется для определения способа отражения расходов на имущественные налоги:

- налога на имущество,

- земельного налога,

- транспортного налога.

В нашей статье мы рассмотрим транспортный налог и будем обращаться к нему как к регистру сведений Транспортный налог: способ отражения расходов или Способы отражения расходов — именно такое название отображается на его форме и будет привычно пользователю.

Способы создания

Способ отражения расходов на уплату транспортного налога устанавливается в разделе:

- Главное — Настройки — Налоги и отчеты — вкладка Транспортный налог — ссылка Способы отражения расходов ;

- Справочники — Налоги — Транспортный налог — ссылка Способы отражения расходов .

Его можно задать:

- для всех организаций;

- для всех основных средств по организации;

- для определенного основного средства.

Для создания новой записи по регистру Способы отражения расходов нажмите на кнопку Создать и укажите в поле Действует с дату, с которой начинают действовать новый способ отражения расходов.

Порядок заполнения полей

Действует с

В поле Действует с указывают, с какой даты применяется способ отражения расходов на транспортный налог и платежи «Платон».

Переключатель Для всех основных средств

Если переключатель Для всех основных средств установлен, то способ отражения расходов задается для всех основных средств в базе.

Переключатель Для основного средства

Если переключатель Для основного средства установлен, то способ отражения расходов задается для указанного основного средства.

Основное средство

В поле Основное средство устанавливается наименование основного средства, по которому действует данный способ отражения расходов. Поле доступно для редактирования, если установлен переключатель Для основного средства .

Переключатель Для всех организаций

Если переключатель Для всех организаций установлен, то способ отражения расходов задается один для всех организаций в базе.

Переключатель Для организации

Если переключатель Для организации установлен, то способ отражения расходов задается только для указанной организации.

Организация

В поле Организация устанавливается наименование Организации, по которой действует данный способ отражения расходов. Поле доступно для редактирования, если установлен переключатель Для организации .

Настройка отражения расходов

- В поле Счет указывается счет затрат, по дебету которого будет начисляться транспортный налог, а также платежи «Платон», если транспортное средство зарегистрировано в этой системе.

Счет устанавливается в зависимости от того, где используется транспортное средство, по которому начислен транспортный налог:

- Если для основной деятельности, то транспортный налог относится к расходам по обычным видам деятельности и отражается на счетах затрат 20, 23, 25, 26, 44 (п. 5 ПБУ 10/99).

- Если не в основной деятельности, а, например, сдано в аренду, то налог относится к прочим расходам и отражается на счетах 91.02 (п. 11 ПБУ 10/99).

- В поле Подразделение выбирается подразделение из одноименного справочника, к которому относятся затраты. Доступно, если предусмотрен учет затрат по подразделениям.

По налогу на прибыль суммы транспортного налога включаются в состав косвенных расходов (прочие расходы) и отражаются в составе налогов и сборов по стр. 041 Листа 02 Приложения N 2 PDF (пп. 1 п. 1 ст. 264 НК РФ, п. 7.1 Порядка заполнения налоговой декларации по налогу на прибыль организаций, утв. Приказом ФНС РФ от 19.10.2016 N ММВ-7-3/572@).

Для того чтобы затраты по транспортному налогу верно отразились в отчетности по налогу на прибыль, необходимо, чтобы статья затрат имела Вид расхода Налоги и сборы, т. е.:

- Если в поле Счет выбраны счета 20, 23, 25, 26, 44, то статья затрат в справочнике Статья затрат может быть оформлена.

- Если в поле Счет выбран счет 91.02, то статья затрат в справочнике Прочие доходы и расходы может быть оформлена.

Данная статья затрат указывается только для учета транспортного налога. При отражении платы «Платон» статья затрат в проводках документа учета платежей в «Платон» автоматически очищается.

См. также:

- Порядок расчета и уплаты налога

- Учет затрат на плату в систему «Платон»

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Надо ли каждый год заполнять «Способ отражения расходов» для транспортного налога в 1СНадо ли каждый год в начале года ,как в учетной.

- Как при переводе сотрудника в другое подразделение отразить его зарплату по разным способам отражения, если для подразделения способ отражения однозначно задать нельзя?.

- При переходе с 2.0 на 3.0 не выполнены регламентные операции: расчет налога на имущество и расчет транспортного налогаДобрый вечер. Компания вела учет в бухгалтерии 2.0. Было проведено.

- Можно ли для уменьшения авансовых платежей транспортного налога в прошлых кварталах использовать документ Сторно для регламентной операции?У вас нет доступа на просмотр. Чтобы получить доступ: Оформите.

Карточка публикации

(3 оценок, среднее: 5,00 из 5)

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8.

Оформить заявку от имени Юр. или Физ. лица вы можете здесь >>

Нажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>

Изменения в 2021 году, о которых нужно знать бухгалтеру

[06.04.2021 запись] Учетная политика на 2021 в 1С

[27.04.2021 эфир] Уточненная декларация: основания и последствия ее представления

Рекомендации Минтруда по нерабочим дням мая 2021 года

Семинар очень интересный и живой. Много полезного. Спасибо.

Транспортный налог - это региональный налог, который устанавливается и вводится в действие законами и является обязательным к уплате на территории Российской Федерации.

Объектами налогообложения являются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства, зарегистрированные в установленном порядке в соответствии с законодательством.

Перед тем как принимать к учету транспортного средства нужно выделить несколько важных моментов:

Корректо оприходовать и принять к учет транспортное средство.

Зарегистрировать транспортное средство в программе 1С Бухгалтерия предприятия 3.0.

Настроить расчеты и начисления, сроки уплаты.

И самое важное Начисление Налога.

1. Принятие к учету транспортное средство

В 1С Бухгалтерии предприятия существует функционал, который позволяет принять и оприходовать к учету различные основные средства.

Для этого стоит воспользоваться документом “Поступление оборудования”.

Чтобы создать данный документ нужно воспользоваться пунктом меню “ ОС и НМА” - Поступление основных средств” - “Поступление оборудования”

Далее воспользуемся кнопкой “Создать” и в открывшейся форме заполняем шапку документа

После заполнения всех полей переходим к табличной части.

На вкладке “Оборудования” с помощью кнопки “Добавить” или “Подбор” выбирается та номенклатурная позиция, которую надо принять к учету.

Если данной позиции нет в справочнике “Номенклатура” , то при выборе в документе можно создать сразу в самом справочнике.

В форме элемента справочника “Номенклатура” создаем новую позицию с такими полями:

“Вид номенклатуры” - Оборудование (объекты основных средств).

“Наименование” - название основного средства.

“Полное наименование” - название основного средства, данное наименование будет указываться в документах.

“Номенклатурная группа” - указывается из одноименного справочника “ Номенклатурная группа” и выбирается нужная запись.

Вслед за тем заполняем поля: количество, цена, сумма.

Проводим документ. После проведения документа можно просмотреть проводки

Далее нужно принять к учету транспортное средство. Для этого мы воспользуемся документов “ Принятие к учету ОС”. Данный документ можно найти в пункте “ОС и НМА” и открыть форму списка документа “Принятие к учету ОС”, нажать на кнопку “Создать”.

Открывается форма документа, в котором заполняем шапку документа

Событие ОС - выбираем один из элементов справочника. Данный справочник заполняется самостоятельно пользователем в зависимости от события.

МОЛ - выбирается лицо, которое будет ответственно за сохранение основное средства.

Местонахождение ОС - подразделение организации, в котором принимается к учету ОС.

После заполнения шапки документа перейти к заполнению табличной части.

На вкладке “Внеоборотные активы” заполнить поля:

“Способ поступления” - указывается способ поступления ОС на предприятие.

“Оборудование” - данное поле заполняется из справочника “Номенклатура”, выбрав нужное ОС.

“Склад” - место, где хранится оборудование, выбирается из справочника “Склад”.

“Счет” - на который учитывается данное ОС.

Вкладка “Основное средство” - данная вкладка заполняется с помощью кнопок “Добавить” или “Подбор”.

Для того чтобы добавить ОС, нужно будет воспользоваться справочником “Основные средства”, если в данном справочнике нет нужного элемента, его можно добавить при помощи кнопки “Создать”.

Откроется форма нового элемента справочника. Заполнить необходимые реквизиты

Важно отметить, что в данном справочнике хранится вся информация об основном средстве и будет изменятся в ходе эксплуатации.

После заполнения вкладки “ОСновное средство”, переходим на вкладку “ Бухгалтерский учет”

Данная вкладка позволяет отразить методы начисления амортизации и сроки эксплуатации оборудования.

Вкладка “Налоговый учет” предназначена для предприятия, которое уплачивает налог на прибыль.

Когда заполнили все нужные реквизиты проводим документ. После проведения документа можно посмотреть проводку документа

2. Настройка Транспортного налога в базе 1С

Перед тем как зарегистрировать транспортное средство, стоит настроить учетную полики оригинации, чтобы в дальнейшем не было ошибок.

Для этого зайдем в пункт меню “Главная” - “Настройки” - “Учетная политика”

В форме, что открылась, нажимаем на гиперссылку “ Настройка налогов и отчетов”

Откроется новая форма “Настройка налогов и отчетов”, в данном окне выберем подпункт “Транспортный налог”

Далее рассмотрим гиперссылки внутри данного подпункта:

Для того чтобы зарегистрировать транспортное средство в программе нужно воспользоватся данным регистром.

В открывшейся форме заполняем необходимые поля:

Основное средство - транспортное средство

Дата - указывается число постановки или изменения данных в ГИБДД

Организация - в данном поле указывается организация на которую будет регистрироваться транспортное средство. Если в базе 1С заведена одна организация то данное поле заполнится автоматически.

Постановка на учет - в данном поле можно выбрать вариант учета

По месту нахождения организации - данный вариант будет подразумевать под собой что транспортное средство будет зарегистрировано по место нахождению оргнизации

В другом налоговом органе - нужно будет указать налоговый орган, в котором произведена постановка на учет и код ОКТМО территории, где зарегистрировано транспортное средство.

Код вида ТС - в данном поле указывается код вида транспортного средства. В выпадающем окне можно выбрать нужный код. Они поделены на категории

Идентификационный номер (VIN) - в данном поле указывается уникальный код машины, который собой представляет информацию о производителе, характеристики год выпуска транспортного средства.

Марка - указывается марка автомобиля

Регистрационный знак - указывается номерной знак транспортного средства

Мощность двигателя - указывается согласно технической характеристике транспортного средства

Экологический класс - можно определить также в технической характеристике автомобиля. В базе 1С уже введены данные стандартны.

Налоговая ставка - данное поле будет заполняться автоматически и сумма будет указана в рублях

Налоговая льгота - в данном поле можно выбрать варианты льготы:

Не применяется - льготы не будут применяться к данному транспортному средству;

Освобождение от налогообложения - транспортное средство будет освобождено от налогообложения. Когда выбран данный пункт появится поле код льготы (причина освобождения от налогообложения);

Снижение налоговой ставки до - транспортное средство облагается по налоговой ставке, сниженной относительно ставки, обычно применяемой для таких транспортных средств. При выборе этого варианта указывается пониженная налоговая ставка в рублях и код льготы (причина снижения налоговой ставки);

Уменьшение суммы в размере - уменьшение рассчитанной суммы налога на фиксированную сумму. При выборе этого варианта указывается сумма уменьшения и код льготы (причина уменьшения суммы налога);

Уменьшение суммы налога на - уменьшение рассчитанной суммы налога в процентах. При выборе этого варианта указывается процент уменьшения суммы и код льготы (причина уменьшения суммы налога).

После заполнения всех полей форма будет выглядеть

2. Ставки - данный регистр предназначен для хранения информации о ставках транспортного средства.

Нажав на кнопку “Создать” откроется форма для заполнения ставки конкретному объекту

Рассмотрим поля данной формы:

Действует с - указывается год с которого будет действовать данная ставка

Регион - субъект РФ, по которому устанавливается ставка

Объект - выбирается категория транспортного средства

Поля “Мощность двигателя” и “Количество лет, прошедших с года выпуска, от” - можно посмотреть в технических характеристиках транспортного средства

Налоговая ставка - в данном поле указывается ставка транспортного налога в зависимости от мощности транспортного средства.

3. Порядок уплаты - данный регистр заполняется отдельно для каждого налогового органа.

Нажав на кнопку “Создать” откроется форма, в которой нужно заполнить соответствующие поля :

Год начала действия - указывается с какого года будет приниматься заданный порядок уплаты налогов

Организация и Налоговый орган - проставляются автоматически

Срок уплаты налога - крайний срок уплаты, установленный законодательством субъекта РФ

Проставленный флажок “Уплачивается авансы” - определяет важность расчета авансовых платежей. устанавливается данный флажок взависимости если предусмотрена уплата авансов законодательство субъекта РФ

4. Способ отражения расходов - данный регистр предназначен для хранения и настройки способов расходов.

3. Начисление налога и формирование декларации по транспортному налогу

Программе 1С Бухгалтерия Предприятия 3.0 расчет транспортного налога реализуется с помощью “Закрытия месяца”.

Чтобы открыть данную обработку воспользуемся пунктом меню “Операции” - “Закрытие периода” - “Закрытие месяца”

В данной форме обработке выбираем период и организаци, затем нажимаем на кнопку “Выполнить закрытие месяца”.

При успешном закрытии месяца все пункты, которые отображаются в форме будут зеленого цвета.

Нажав на строку “Расчет транспортного налога” и выбрав “Показать проводки”

Можно увидеть данные, на основании которых был сделан расчет.

Затем в форме “Закрытия месяца” нажав на кнопку “Справки - расчеты” выбрав “Расчет транспортного налога”

откроется отчет, в котором будет указаны основные средства и исчисленная сумма налога. Данная сумма будет начислена за время использования ОС.

Переходим к формированию декларации транспортного налога.

Для это надо зайти в пункт меню “Отчеты” - “Регламентированные отчеты”

В форме “1С - отчетность” нажав на кнопку “Создать” откроется окно в котором нужно выбрать соответствующий отчет “ Декларация по транспортному налогу”

В открывшемся отчете на в верхней панели нажимаем “Заполнить”

После чего титульный лист и разделы 1 и 2 автоматически заполнятся.

На титульном листе будут данные организации и налогового органа.

Раздел 1 - в данном разделе будет указана сумма налога.

Раздел 2 - будет отображаться информация об основном средстве организации.

Читайте также: