Налог на продажу авто пмр

Опубликовано: 02.05.2024

UPD 07.03.19 в связи с изменениями в процедуре перерегистрации авто, справка с налоговой уже не требуется. Налог для всех одинаковый 208 рублей. Квитанцию дают в ГАИ.

Оформляю уже как минимум четвертую машину и каждый раз все как в первый, ибо все забывается. Вот решил сделать себе памятку.

Машина моя, Audi A4, ездил по доверенности, срок доверенности подходил к концу, хозяйку по "тех.паспорту" нашел договорились заняться переоформлением. Машина стояла на учете в г.Бендеры, поставить на учет нужно в г.Слободзея

Вот с чего стоит начать:

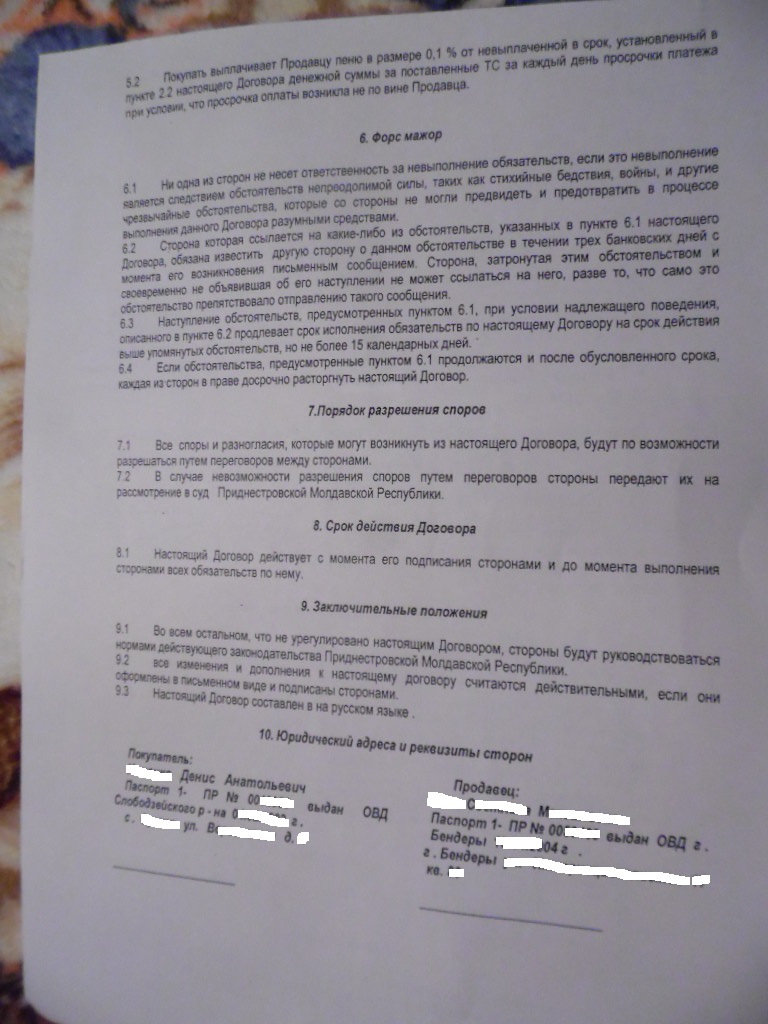

1. Оформить договор купли продажи

Это можно сделать несколькими путями: 1) в МРЭО любого города, есть будки в которых милые девочки за деньги заполняют заявления, справки и договора. Подъехать к ним лучше в то время когда в МРЭО идет выдача документов, тогда нет очередей. Я так и сделал заблаговременно скопировав паспортные данные хозяйки авто и взяв свой паспорт и тех.паспорт авто. Оформил договор в МРЭО г.Тирасполь и заодно там же сделали заявления на снятие и постановку на учет. Будьте внимательны работники этих будок делают оооочень много ошибок! проверять и перепроверять. стоимость договора 70 рубей, стоимость заявлений 1 шт — 10 рублей (снятие на г.Бендеры и постановка на г.Слободзея итого 20 рублей).

2) Так как следующим шагом нам нужна будет справка с налоговой инспекции на имя хозяина авто, то второй вариант это оформление договора как раз в налоговой инспекции. в Налоговой инспекции каждого города есть некая коммерческая организация то ли ГУП то ли МУП "информационно-правовой центр " или как то так, которая зарабатывает деньги так же на оформлении документов справочек и т.п. вот как раз у них можно оформить Договор купли продажи, и заодно они вместо вас оформят заявление на получения справки с налоговой сделают копии ваших документов возьмут с вас деньги около 150 рублей и отправят вас стоят в очередь в налоговую… так же они могут провести оценку транспортного средства в том случае если оно оформлено на хозяина по техпаспорту менее 3х лет.

3) Напечатать договор купли продажи самостоятельно! но не надо искать образцы в интернете, иначе есть шанс что наши доблестные сотрудники МРЭО что то заподозрят и будут придираться к каждой букве, а надо взять образец у тех кто имеет оформленный договор и перепечатать один в один например у меня). Я теперь буду хранить один экземпляр как образец, а может и наберу его текст сюда.

Так же самостоятельно можно напечатать заявления о снятии и постановки на учет! образец можно взять на сайте ГАИ сэкономив тем самым 90 рублей

2. Получить справку с налоговой инспекции на имя хозяина авто по месту его прописки

Если авто зарегистрировано на продавце более 3х лет, никаких налогов платить не придется, сама по себе справка также бесплатная. Подтверждением того, что авто принадлежит продавцу более 3х лет является тех.паспорт где указанна дата его регистрации. Если, как в моем случае, за последние 3 года вы умудрились заменить тех.паспорт (я менял цвет авто и мне выдали новый тех.паспорт) и дата выдачи теперь не укладывается в 3 прошедших года, то вам понадобится справка с МРЭО ГАИ того города где стоит на учете авто " о первоначальной постановке на учет " стоит 29 рублей, делается в течении одного дня в МРЭО, только в приемные дни в порядке общей очереди, заявление на получении такой справки написал самостоятельно от руки на имя начальника местного МРЭО. Утрам подал заявление к 5 часам вечера забрал справку тем самым потеряв один день.

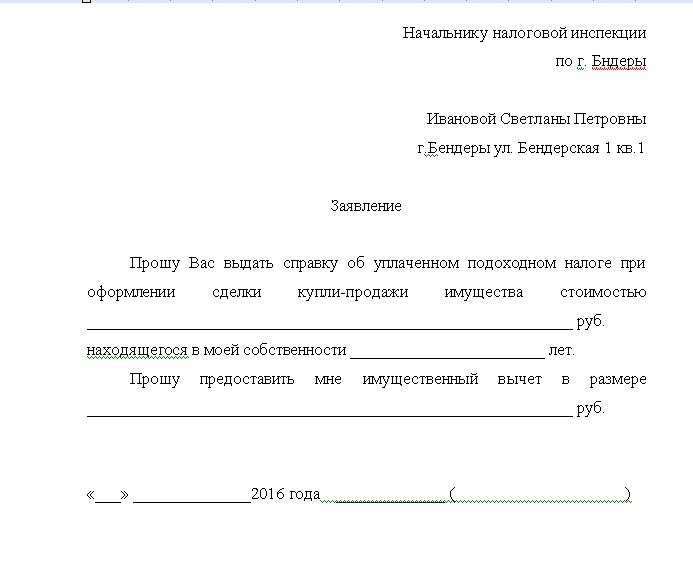

Как писал выше чтоб получить справку с налоговой вам необходимо написать заявление на имя начальника налоговой, приложить ксерокопиии договора купли продажи, паспортов продавца и покупателя а также техпаспорта авто. За вас за деньги это могут подготовить упомянутый выше ГУП МУП, а можно сделать самому как сделал я образец заявления нашел на стене в налоговой (специально в неприметном месте повесили) копии сделал заблаговременно.

Вот образец заявление в налоговую:

Стоимость имущества и сумма налогового вычета должны совпадать.

Все это оформляется от имени продавца. И подается в кабинет № ____ в его присутствии, либо ним лично. Получить справку можно будет через три рабочих дня, получить может только продавец (хозяин авто)! налоговая по г.Бендеры работает 3 дня в неделю насколько помню вторник, четверг, пятница (могу ошибаться).

3. Заявление на снятие и постановку на учет в ГАИ

Если у Вас на руках есть договор купли-продажи и справка с налоговой можете смело ехать в МРЭО ГАИ г. Тирасполя для переоформления если авто снимается и ставится в г.Тирасполе если же авто снимается в городе Бендеры как в моем случает то все гораздо хуже. Потому как Бендерские МРЭОвцы при снятии с учета требуют справку об отсутствии задолженности за тех.осмотр! такое объявление висит в МРЭО ГАИ г.Бендеры, насколько законно такое требование выяснить мне не удалось, я позвонил в МРЭО г.Бендеры и спросил на основании чего они требуют данную справку, на что мне ответили " — мы по телефону на ваши вопросы отвечать не будем, есть приемные часы приходите и спрашивайте"…вот так вот.

Справку эту можно получить в ОГАИ г.Бендеры (примерно в центре города) очередей нет, справку выписывают сразу же, либо ставят печать на заявлении о снятии с учета. Как обстоят дела в других городах не знаю в Тирасполе такого не требуется! Справку Бендерские требуют даже если у вас действующий талон ТО!

Как писалось выше заявление о снятии и постановке на учет можно оформить прям в будках в здании МРЭО но будьте готовы к тому что там будет очередь. Если заявления у вас уже готовы ставьте машину на стоянку и готовьте к осмотру. Если вы сразу снимаете и ставите на учет в одном городе, паркуйтесь ближе к месту где фотографируют авто и снимайте передний номер (фотографируют без номера) даже в том случае если менять номера вы не собираетесь. Если машина снимается с учета в одном городе а ставится в другом, фотографировать при снятии её не будут, номера забирать тоже (номера заберут при постановке на учет). После того как инспектор осмотрел авто сдавайте документы в окно:

1. Заявления

2. Паспорта личности

3. Справка-счет или договор купли-продажи

4. Свидетельство о регистрации транспортного средства

5. Квитанции об уплате госпошлины

6. Осмотр транспортного средства (+ фото если постановка)

По деньгам:

услуги МРЭО: Снятие — 29 руб.

Постановка — 29 руб.

Новое Свидетельство о регистрации ТС — 145 руб.

Новые номера (при смени места регистрации) — 435

Заявления и бланки : Договор купли-продажи — 70 рублей

заявления о снятии и постановки на учет — 20

Итого: 728 рублей (заполнив все сам "- 90", не меняя номера "- 435" итого минимум =203 руб. )

цены на август 2016

По времени: День ушел на подготовку заявлений договора копий и т.п., день ушел на справку с МРЭО для налоговой "о первоначальной постановке на учет", на следующий день подали заявление в налоговую, через 3 дня забрали справку, за это время получил справку в ГАИ об отсутствии задолженности за ТО, и чудом за один день снял с учета в Бендерах и поставил на учет в Тирасполе! итого НЕДЕЛЯ !

Сегодня многих водителей интересует вопрос о том, какая сумма не облагается налогом при продаже автомобиля в 2021 году. Ведь со стремительным развитием рынка, большинство людей ставят себе целью покупку нового ТС. Но из-за обязательных транспортных сборов для них стала актуальной проблема сбыта старых машин. Как осуществить подобную сделку с максимальной выгодой, мы рассмотрим в статье.

Общие положения по налогу с продаж

В соответствии с законом Российской Федерации, налог с продажи личного автомобиля взымается только с тех людей, кто владел транспортным средством меньше 3 лет со дня его покупки. Если же по документам гражданин является хозяином ТС дольше указанного срока, то от обязательной выплаты государственной пошлины он автоматически освобождается.

Для остальных сумма налога будет рассчитываться по нескольким критериям и составит она:

- 13% от стоимости автомобиля – для резидентов РФ;

- 30% от продажи транспорта – для иностранных граждан, не имеющих постоянной прописки на территории России.

При этом, согласно регламенту ФНС, машина считается предметом налогообложения не только для физических лиц, но и для организаций (автосалоны и авторынки), которые обязаны выплачивать пошлину по единой ставке.

Когда сделка облагается налогом

Налог на продажу автомобиля менее 3 лет в собственности накладывается на всех, без исключения, водителей, включая людей с зарубежной пропиской. При совершении такой сделки между продавцом и покупателем составляется декларация, в которой указываются:

- Тип транспорта (грузовой, легковой или пассажирский);

- Его марка и модель (прописывается латинскими буквами);

- Год выпуска;

- Регистрационный номер;

- Инициалы текущего владельца ТС.

Важно знать! Данная бумага, подписанная обеими сторонами, прикрепляется к списку обязательных документов и подается в ответственное подразделение ГИБДД. По указанной в ней информации сотрудники Госавтоинспекции сделают полный расчет стоимости пошлины.

Пример расчета налога за машину менее 3 лет в собственности

Расчитывая налог с продажи автомобиля в 2021 году, который был в собственности менее 3 лет, в первую очередь необходимо сделать оценку транспортного средства, путем оформления справки-счета. Исходя из получившейся цены за авто уже можно проводить следующие манипуляции:

- Всю стоимость ТС делим на 100. Если машина оценена в 100 000 рублей, то 1% от этой суммы будет равен 1 тыс. руб.;

- Получившуюся цифру умножаем на 13 (для резидентов РФ) или на 30 (для иностранных автомобилистов). По примеру выше, налог с приобретения авто составит 13 000, или 30 000 рублей, в зависимости от регистрационных данных владельца транспортного средства.

Также для расчета госпошлины можно использовать специальные калькуляторы, имеющиеся на онлайн сайтах ФНС и ГИБДД. В случае уклонения от выплаты обязательного обложения, с водителя будет списан штраф — 5% от размера налога, за каждые 30 дней просрочки (но не менее 1000 рублей).

Уменьшение суммы налога

В согласии с законодательством РФ, сумму налога при продаже автомобиля разрешается несколько уменьшить, если на то есть весомые причины. Однако опытные водители применяют некоторые хитрости для того, чтоб снизить стоимость госпошлины до минимальной отметки.

Длительность владения

Самый первый вариант, как полностью избавиться от начисления госдолга – выждать три года со дня оформления доверенности на машину. Ведь по закону, налог с продажи автомобиля, бывшего в собственности более 3 лет, в 2019 году не взымается. Но тогда в течение этого периода водителю придется уплачивать ежемесячный транспортный сбор, и за вычетом данных затрат экономия получится не очень существенной.

Поэтому такой метод уменьшения пошлины подойдет только для тех автовладельцев, которые выставляют на продажу дорогостоящие ТС. В остальных случаях больше средств уйдет на содержание необлагаемого транспорта. А если вопрос стоит о срочном отчуждении четырехколесной собственности, то ждать 3 года никто не будет.

Отсутствие дохода

Второй вариант, когда налог с продажи автомобиля в 2019 году не взымается – это отсутствие дохода с осуществленной операции. К примеру, если в 2016 году машина была приобретена за 400 тысяч рублей, а спустя пару лет владелец ее продал за сумму, менее указанной, то от уплаты госпошлины он будет автоматически освобожден.

Но отсутствие полученной выгоды должны подтверждать ксерокопии договоров купли/продажи. Без этих бумаг избавиться от НДФЛ на ТС не получиться, и расчет данного сбора произойдет в полном объеме.

Стоимость автомобиля

Поскольку подоходный налог с продажи автомобиля базируется на стоимости самого транспортного средства исходя из справки-счета, некоторые водители намерено занижают цену своего железного коня.

Делают они это следующими методами:

- Указывают пробег в несколько раз больше фактического;

- Расценивают состояние машины, как критическое (продажа на запчасти);

- Завышают количество лет ТС.

Совет! Таким образом, урезать стоимость автомобиля можно на 30-50 тыс. рублей, и обязательную госпошлину придется заплатить от гораздо меньшей суммы. А это, в свою очередь, принесет автолюбителю некую прибыль от сделки.

Налоговый вычет

В соответствии со ст. 220 ч. 1 НК РФ, налог при продаже автомобиля в 2019 году, бывшего менее 3 лет в собственности, уменьшается, если владелец ТС в течение полугода не реализовывал иного имущества (кроме ценных бумаг) на сумму, превышающую отметку в 250 тыс. рублей. Такая льгота предоставляется всем, без исключения, гражданам. Но воспользоваться ею можно всего один раз в год.

На примере налоговый вычет на авто начисляется по следующему принципу:

- Машина была выставлена на продажу за 600 000 руб.;

- От указанной суммы происходит возврат средств, в размере 250 тыс. рублей;

- От оставшихся 350 000 руб. высчитывается 13%, которые и являются обязательной госпошлиной.

К сожалению, кроме перечисленных вариантов уменьшения расхода на обязательные налогообложения, других льгот государство не предусматривает (в том числе и для пенсионеров). Поэтому, чтобы получить максимальную выгоду с продажи авто, многие идут на хитрости.

Срок подачи налоговой декларации

Подавать декларацию о реализации четырехколесного имущества обязаны все водители, у которых машина была в собственности менее 3 лет. Причем это касается и тех случаев, когда за налоговым вычетом размер пошлины составляет 0 рублей (подается нулевая декларация). Происходить оповещение ФНС об оплате сбора должно не позднее 30 апреля каждого года, так как после этого периода гражданину начислят штраф.

Мы узнали, с какой суммы платится налог с продажи автомобиля в 2021 году и как можно самостоятельно посчитать стоимость упомянутого обложения. В заключение стоит добавить, что производить обязательную выплату лучше всего в июне или июле. Ведь ближе к марту начинается сезон очередей в налоговой инспекции, и вы можете не успеть вовремя передать декларацию.

Приднестровье

- Банки ПМР

- Бизнес ПМР

- Валюта ПМР

- Города ПМР

- История ПМР

- Консульство России

- Пересечение границы

- Почтовые индексы

- Приднестровье

- Путеводитель

- Телефонные коды

Экономика

- Развитие цифровых тенденций

- Поступления из-за рубежа

- Эффективный курс рубля

- Деятельность платёжной системы

- ВЭД хозяйствующих субъектов республики

- Внешняя торговля ПМР

- Бюджетные обязательства

- Льготное кредитование экономики

- Динамика промышленного производства

- Агропромбанк отметил юбилей

Объявления

Перчик

- Не заплатишь – не поедешь

- Доктора!

- Мясной сговор

- Турунчук - закрытая зона

- ЖЭК или ТСЖ

- Борьба с перекупщиками

- Больно смотреть

- Стройте для людей!

- Ремонт за Ваш счёт

- “Шериф” мельчает

- Воровство в армии

- Собачий рай

- Опасная стометровка

- Собачий рай - 2

- Мошенничество АПБ

- Финансовый фокус

- Мы не рабы!

Полезная информация

- Тираспольское суворовское военное училище

- Пособия на ребенка

- Новые ПДД ПМР

- Пособия для сирот

- Льготы многодетным семьям

- Как оформить пенсию в ПМР?

- Порядок въезда в ПМР

- Коренной этнос Молдовы

- Календарь - 2021

- Население Кишинева

- Пособие по беременности

- Досрочная пенсия по возрасту

- Льготы детям-инвалидам

- Социальные нормы ЖКХ на 2020 год

- РУ МЗП на 2021 год

- Бессарабия под русским правлением

Обсуждение новостей

- Аноним на Тариф за полив

- Аноним на COVID-ситуация за неделю

- философ Слободзеи на Меры по снижению сердечно-сосудистых заболеваний

- философ Слободзеи на COVID-ситуация за неделю

- Людмила на Разъяснение по пенсиям РФ

- Вова на Категории водительских прав

- Зайченко Галина на “Ветеран труда” в ПМР

- Аноним на На защите интересов граждан

- Аноним на На защите интересов граждан

- Аноним на На защите интересов граждан

- Татьяна Ильинична на Прививочная кампания от СОVID-19

- иван на На защите интересов граждан

- Аноним на Ход весенне-полевых работ

- Аноним на На защите интересов граждан

- Справка

- Календарь

- Погода

- Карта

- Контакты

- Реклама

- Твиттер

Налог на автопродажу

В приднестровском налоговом законодательстве с начала этого года вступили в силу изменения. Изменения касаются купли-продажи автотранспорта. Если гражданин перепродает одну или две машины в год, сделка не будет облагаться налогом. В случае продажи трёх и более машин в год продавец будет отчислять в бюджет республики полтора процента от их стоимости.

В Приднестровье ежегодно на учёт ставится более 22 тысяч автомобилей. Основная их часть ввозится из-за рубежа и обычно продаётся по доверенности. Продажа по доверенности - хороший способ уйти от уплаты налогов. В бюджет республики от подобных сделок поступают совсем небольшие деньги.

По информации Минфина ПМР, физические лица особенно по транспортным средствам за год могли произвести порядка 60-70 операций реализации транспортных средств под видом своего имущества. Объясняют они это тем, что хотели поменять машину. В итоге в бюджет не поступает подоходный налог. Оформляются, как правило, генеральные доверенности, выжидается 3 года, и затем следует обращение на оформление договора о сделке. В итоге не платятся в бюджет республики налоги.

Речь идёт о машинах, которые были в собственности не менее 3 лет. По закону, при сделках с такими автомобилями не надо было платить налог, потому что применялся стопроцентный вычет. С этого года он будет действовать, только если человек продаёт одну или две машины в год. То есть для обычных граждан ничего не меняется. Но если человек перепродаёт 3 и более машин в год, с таких сделок придётся платить налог – полтора процента от стоимости машины.

Например, если авто стоит 5 тысяч долларов, то налог составит 75 долларов. Деньги небольшие и, по мнению налоговиков, такую сумму продавцы наконец начнут перечислять в бюджет. И самое главное: по доверенности покупатель, хотя и платит за приобретенную машину, но по документам не становится её владельцем.

Изменение касается только подержанных автомобилей. Если машина в собственности менее 3 лет, то при её продаже по-прежнему надо будет заплатить налог 15 процентов, как при любой другой сделке с получением дохода.

При продаже имущества – квартиры, дома, комнаты и, конечно, авто в том числе, следует уплатить НДФЛ. Он составляет 13% от суммы продажи, поскольку выручка от сделки – это доход. А с дохода вы обязаны уплатить НДФЛ.

Разберемся, в каких случаях уплата налога не потребуется, а в каких на ней можно законно сэкономить.

Когда платить не нужно

Если вы продаете авто, которым владели более трех лет – вам не нужно будет ни заполнять декларацию, ни уплачивать 13% НДФЛ. Поскольку три года – минимальный срок владения автомобилем для его продажи без налога.

А вот если вы владели собственностью менее трех лет, такая продажа будет облагаться налогом. Но не спешите отчаиваться – есть законные способы, чтобы уменьшить налог к уплате.

Налоговый вычет за продажу авто

По закону вы имеете право уменьшить доход от продажи авто на 250 000₽, и налог вам насчитают на остаток.

Например. Ольга П. продала машину, которой владела менее трех лет за 450 000₽. Она использовала налоговый вычет и уменьшила свою налогооблагаемую базу (доход) на 250 тысяч. И налог она будет платить с оставшейся суммы – 200 000₽ (450 000 – 250 000).

Возьмем другой вариант. Иван А. продает авто за 200 000₽. Используя вычет, он вовсе уменьшает свою налогооблагаемую базу до 0, и никакого налога к уплате не будет. Но подать декларацию и отчитаться Иван А. все равно обязан.

Уменьшение дохода на расходы

Этот вариант подойдет тем, у кого сохранились документы, подтверждающие покупку этого авто (расходы). Вы можете уменьшить доход от продажи автомобиля на ранее произведенные расходы, и налог будет насчитываться на разницу в сумме, если таковая будет.

Пример. Татьяна И. купила автомобиль за 750 000₽. Спустя полтора года решила его продать за 600 000₽. Ранее произведенные расходы были больше дохода, поэтому Татьяна И. уменьшает свою налогооблагаемую базу до 0 и освобождается от уплаты налога. Но подавать декларацию ей все равно придется.

Если автомобиль ранее был подарен, а не куплен?

Тут нужно копнуть поглубже. Если вам подарили авто близкие родственники или члены семьи, то, получая авто, вы не платите никаких налогов. А вот если вам подарили авто друзья или кавалер, или просто посторонний человек, не являющийся членом семьи или близким родственником, то, получая автомобиль, вы обязаны заплатить налог на дарение. Он рассчитывается из рыночной стоимости авто.

Почему это важно?

Потому что при продаже подаренного автомобиля вам это пригодится.

Если вам подарили авто, и даритель является вашим близким родственником или членом семьи, то по закону для уменьшения дохода на расходы, вы имеете право использовать документы, подтверждающие траты дарителя.

Пример. Анне С. отец подарил автомобиль за 1 миллион рублей. Через год Анна решила его продать за 900 000₽. Она может использовать документы, подтверждающие покупку авто ее отцом, и уменьшить доход на расходы, и налог платить ей не придется.

А в случае получения автомобиля в дар не от родственника, если вы платили налог на дарение, то на ту сумму, с которой НДФЛ был уплачен, можно уменьшить доходы от приобретения.

Как и когда нужно оплатить налог с продажи

Транспортный налог рассчитывает ФНС, а вот этот налог нужно будет считать и оплачивать самостоятельно. Подать декларацию нужно до 30 апреля года, следующего за годом продажи. А оплатить 13% необходимо до 15 июля года, следующего за годом продажи.

То есть если продажа авто была в 2020 году, то подать 3-НДФЛ нужно до 30 апреля 2021. А оплатить налог до 15 июля 2021 года.

Также не забывайте, что налоговый вычет при продаже авто можно использовать неограниченное количество раз, но не превышая суммы 250 тысяч рублей в один календарный год. Учитывайте это, если продаете несколько машин в один налоговый период (календарный год).

И обязательно сохраняйте все документы, вам они обязательно пригодятся!

Как рассчитать и уменьшить

Этот материал обновлен 08.02.2021.

Автомобиль — это имущество. Когда собственник его продает, он получает доход. С доходов в России нужно платить налог, и продажа автомобиля не исключение. Но продавцам машин не всегда придется отдавать государству часть дохода: иногда налог можно вообще не платить, сильно его уменьшить или вообще не отчитываться перед государством о сделке и не сдавать декларацию.

Вот что нужно знать, если продаете автомобиль.

Что вы узнаете

- Каким налогом облагается продажа автомобиля

- Когда продажа машины не облагается налогом

- Расчет налога с продажи автомобиля

- Порядок уплаты налога с продажи машины

- Сроки уплаты налога на продажу авто

- Налоговая декларация

- Налог на продажу автомобиля для ИП

- Налог с продажи машины для нерезидентов РФ

- Что будет, если не платить налог с продажи автомобиля

- Частые вопросы

Каким налогом облагается продажа автомобиля

Продажа авто обычным человеком облагается НДФЛ — налогом на доходы физических лиц. Резиденты РФ платят его по ставке 13%. Это тот же налог, который удерживают из официальной зарплаты или который нужно начислить при сдаче квартиры внаем или продаже квартиры раньше минимального срока владения.

Если машину продает компания или ИП, они платят налог с учетом своей системы налогообложения — например, НДС, налог на прибыль или налог с разницы между доходами и расходами.

Когда продажа машины не облагается налогом

Есть случаи, когда машина продана, деньги за нее получены, но налог платить не придется. Это зависит от срока владения, стоимости автомобиля и вида сделки.

Длительность владения. При продаже физическим лицом любого имущества учитывается минимальный срок владения. Это период, по истечении которого собственник не обязан подавать декларацию и платить НДФЛ. Для автомобилей он составляет три года.

Если машину купили в 2014 году, а продали в 2020 году, налога при продаже вообще не будет. Сообщать государству о полученном доходе тоже не придется. Срок владения нужно считать с даты заключения договора купли-продажи.

минимальный срок владения авто для продажи без налога

Вид сделки. Если машина продается по договору купли-продажи, собственник получает за нее деньги — это и есть доход. Но если машину передают по договору дарения, старый собственник машины не должен подавать декларацию и платить налог, потому что договор дарения — это безвозмездная сделка. А вот у того, кто получает подарок, такая обязанность может появиться: НДФЛ нужно заплатить со стоимости автомобиля, если он получен в дар не от члена семьи или близкого родственника. При этом налог будет начислен исходя из рыночной стоимости автомобиля на дату дарения.

Близкими родственниками считаются супруги, родители и дети, бабушки, дедушки и внуки, братья и сестры, в том числе сводные. Если машину дарит такой родственник, налога нет. Если кто-то другой — могут появиться дополнительные расходы.

Если машина переходит по наследству, такой доход налогом не облагается и подавать декларацию не нужно. При этом степень родства не имеет значения.

Стоимость автомобиля. При продаже машины раньше минимального срока владения придется начислить НДФЛ и подать декларацию. Но налог можно уменьшить с помощью любого из двух видов вычетов. Они положены только резидентам.

Вычеты для уменьшения НДФЛ при продаже авто

| Вычет | Подтверждающие документы | Основание |

|---|---|---|

| Фактически подтвержденные расходы на покупку машины | Договор купли-продажи, расписка, чеки и квитанции, справка о процентах по кредиту | пп. 2 п. 2 ст. 220 НК РФ |

| 250 000 Р | Документы не нужны | пп. 1 п. 2 ст. 220 НК РФ |

Если продается машина, которую получили в наследство или в подарок, расходы на ее приобретение тоже можно вычесть из той суммы, которую платит покупатель. Это работает для сделок начиная с 2019 года.

Какие расходы вычитают при продаже подаренной или унаследованной машины

| Как машина досталась продавцу | Что вычитаем из дохода | Основание |

|---|---|---|

| Передали по наследству | Расходы наследодателя на приобретение машины | |

| Подарил близкий родственник | Расходы дарителя на приобретение | Федеральный закон № 325-ФЗ |

| Подарил неблизкий родственник | Сумма, с которой заплатили налог при дарении |

Все суммы в таких случаях подтверждают документами. Если они не сохранились, вычет в сумме расходов использовать нельзя. Например, если машина досталась в подарок от отца, нужны документы, которые подтвердят, что он потратил на покупку вот столько денег. Тогда сын сможет вычесть расходы отца, когда сам будет продавать подаренную родителем машину.

Хотите купить машину?

Расчет налога с продажи автомобиля

Налог с продажи автомобиля нужно считать по формуле:

(Доход от продажи − Вычет) × 13%

Доход от продажи — это сумма, которую получает продавец. Она указана в договоре купли-продажи. Вид вычета можно выбирать на свое усмотрение и использовать тот, который выгоднее. Разберем, как лучше уменьшить налог в различных ситуациях.

Машину купили и сохранили документы по покупке. Иван купил подержанную Пежо 408 в 2018 году за 750 000 Р . В 2020 году он продал эту машину за 750 000 Р . Минимальный срок владения еще не прошел, поэтому Ивану нужно подать декларацию и рассчитать НДФЛ. Его доход составил 750 000 Р , но налог платить не нужно, потому что есть вычет — подтвержденные расходы на покупку машины, те же 750 тысяч. Считать налоговую базу нужно так:

750 000 Р − 750 000 Р = 0 Р

Налоговая база равна нулю, налог тоже. В декларации не будет НДФЛ к уплате.

Еще можно выбрать вычет в размере 250 000 Р. Например, если купить разбитую машину за 150 000 Р, а потом отремонтировать ее и продать за 250 000 Р, выгоднее применить вычет в размере 250 000 Р, а не фактические расходы.

Машину получили в подарок или в наследство от близкого родственника. Иван унаследовал или получил машину в подарок от отца и продал за 750 000 Р . Из вырученной суммы он вычтет расходы отца на ее покупку. Допустим, отец купил машину за 750 000 Р или дороже — при ее продаже Иван не будет платить налог, хотя сам на приобретение машины не тратился.

Если отцу автомобиль тоже подарили или Иван не смог найти документы, расходы подтвердить не получится. Но налог можно уменьшить с помощью вычета, который положен даже без документов о покупке. Тогда Иван посчитал бы НДФЛ так:

(750 000 Р − 250 000 Р ) × 13% = 65 000 Р

Машину подарил неблизкий родственник. Автомобиль Ивану подарил дядя. На момент дарения рыночная стоимость машины была 800 000 Р . Получив подарок, Иван заплатил налог:

800 000 Р × 13% = 104 000 Р

Через 2 года Иван продал машину за 750 000 Р . Из налога он вычтет свой налог с подарка:

(750 000 Р × 13%) − 104 000 Р = 0, налог равен нулю.

Порядок уплаты налога с продажи машины

НДФЛ при продаже автомобиля нужно считать и платить самостоятельно. В отличие от транспортного налога эту сумму не считает инспекция и ее не будет в налоговом уведомлении.

После того как продавец подаст декларацию, он должен сам следить за сроками, заполнить документы на оплату и вовремя внести деньги в счет налога.

Сроки уплаты налога на продажу авто

Налог с продажи машины нужно заплатить до 15 июля следующего года. И только в том случае, если что-то начислено. При продаже позже минимального срока владения нет ни декларации, ни налога — продавец ничего не должен государству.

Если налоговая база по декларации равна нулю, платить тоже не придется.

Но если даже после применения вычета остается сумма к уплате, ее нужно перечислить в бюджет до 15 июля следующего года. Например, автомобиль купили в 2018, а продали в 2020 году. Значит, заплатить налог нужно до 15 июля 2021 года.

Платить налог можно через личный кабинет налогоплательщика, по реквизитам со своей карты или с помощью специального сервиса «Заплати налоги».

Налоговая декларация

Если машину продали раньше минимального срока владения, нужно подать налоговую декларацию. Эта обязанность не зависит от начисленного налога. Даже если вычет уменьшил доход до нуля, декларацию по форме 3-НДФЛ все равно придется заполнить и сдать.

Документы для оформления декларации. К декларации нужно приложить подтверждение дохода и расходов, если они заявлены в качестве налогового вычета. Доход можно подтвердить договором купли-продажи, а расходы — договором и распиской от предыдущего продавца или чеком, если машину продали автосалону по трейд-ину.

Как заполнить декларацию. Можно использовать любой удобный вариант:

Как подать декларацию в налоговую. Декларацию можно подать одним из трех способов:

Срок подачи налоговой декларации. Декларацию о доходах при продаже машины нужно подать до 30 апреля следующего года. Если последний день выпадает на выходной, он переносится на следующий рабочий день. Если автомобиль продали в 2020 году, декларацию нужно подать до 30 апреля 2021 года.

Что будет, если не подать декларацию. При продаже машины раньше трех лет владения декларацию нужно подавать обязательно, даже если нет налога к уплате. Если этого не сделать до 30 апреля следующего года, налоговая выпишет штраф — 5% от начисленного налога за каждый месяц просрочки, но не более 30%. Если налога нет, минимальный штраф все равно составит 1000 рублей.

Скрыть от налоговой продажу машины не получится: она получит все данные из ГИБДД, когда новый собственник зарегистрирует автомобиль на свое имя. Или когда продавец прекратит регистрацию, чтобы не платить транспортный налог и автоштрафы.

Налог на продажу автомобиля для ИП

Если предприниматель продает машину, для расчета налога имеет значение то, использовал он этот автомобиль в бизнесе или нет. Если машину использовали для предпринимательской деятельности, налог придется заплатить с учетом особенностей той системы налогообложения, которую применяет ИП. А если это личная машина физлица даже со статусом ИП, он платит НДФЛ по обычной ставке 13%. Об этих доходах нужно отчитаться по декларации 3-НДФЛ .

ИП на УСН «Доходы». Например, предприниматель купил автомобиль для грузоперевозок за 1,5 млн рублей — это его бизнес. Он платит 6% от общей суммы доходов. Через два года ИП продает эту машину за 1,2 млн рублей. Предпринимателю придется включить всю сумму дохода от продажи машины в декларацию на УСН и заплатить 6% без учета расходов, хотя на продаже он не заработал. Вычет такому ИП тоже не положен: предпринимателям на спецрежимах их не предоставляют. Предприниматель заплатит 72 000 Р .

Налог ИП на УСН «Доходы» при продаже машины нужно считать по такой формуле:

Весь доход от продажи × 6%

ИП на УСН «Доходы минус расходы». Если предприниматель учитывает расходы при расчете основного дохода, то при продаже машины он сможет вычесть из полученной за автомобиль суммы расходы на ее покупку. Но только ту часть, которую раньше не учел при расчете налога на УСН. Если раньше покупка машины уже повлияла на уменьшение основного налога, еще раз учесть затраты при ее продаже не получится.

Например, ИП на УСН «Доходы минус расходы» купил автомобиль для грузоперевозок за 1,5 млн рублей. За время работы часть расходов на покупку он уже списал — всего 500 000 Р . А потом предприниматель продал эту машину за 1,2 млн рублей. Считать налог он будет по такой формуле:

(Доход от продажи машины − (Расходы на покупку − Списанные ранее расходы)) × 15%

Налог от продажи машины в ситуации из примера составит 30 000 Р .

ИП на ОСН. Если предприниматель продает машину на общей системе налогообложения, он сможет использовать обычные налоговые вычеты, потому что платит НДФЛ по ставке 13%. Доходы можно уменьшить на расходы, исключив ранее учтенную часть. А если подтвержденных расходов нет, действует вычет в размере 250 000 Р . Общую систему можно применять, если ИП работает на патенте, но продажа машины под этот спецрежим не попадает, а заявление на упрощенку ИП не подавал. Это как раз тот случай, когда применять УСН «Доходы» невыгодно, потому что вычетов нет, а расходы учесть нельзя.

ИП на НПД. Если ИП применяет льготный спецрежим «Налог на профессиональный доход», продажа машины точно не попадет под его действие. Так как совмещать НПД и упрощенку нельзя, продажа имущества облагается налогом на общей системе. То есть ИП начислит налог по ставке 13%. И хотя на НПД нет отчетности, стоимость автомобиля придется задекларировать в обычном порядке. Зато будет действовать минимальный срок владения и вычеты.

С 2019 года всем ИП на ОСН и НПД разрешили не платить НДФЛ при продаже машины позже минимального срока владения. Раньше такого освобождения не было.

Налог с продажи машины для нерезидентов РФ

Резидент РФ — это человек, который пробыл в России не меньше 183 дней в течение 12 следующих подряд месяцев. В 2020 году действовали специальные условия: чтобы стать налоговым резидентом РФ, достаточно было провести в России 90 дней и написать заявление в налоговую инспекцию. Если резидент продает машину, ставка НДФЛ для него — 13%. Еще есть право на вычеты и минимальный срок владения.

У нерезидентов другие правила расчета налога. Причем нерезидентом может быть даже гражданин России. Главное тут не гражданство, а количество дней, проведенных в году на территории страны.

Читайте также: