1с транспортные расходы налог на прибыль

Опубликовано: 28.04.2024

Данный материал будет посвящен отражению транспортных расходов в 1С, точнее транспортных услуг. Что же следует относить к данным расходам? К ним можно отнести издержки, связанные с перевозкой грузов и доставкой грузов, различные затраты на содержание и обслуживание транспортных средств. Данные расходы подразделяются на прямые, которые относятся к стоимости конкретной партии товарно-материальных ценностей и косвенные. Последние, в свою очередь разделяются между тем, что было реализовано и теми товарами, что есть на остатках.

С точки зрения НУ прямые затраты входят в себестоимость продукции и затем списываются на затраты, когда происходит налогообложение прибыли при реализации. Косвенные, в свою очередь, по мере возникновения текущей датой вне зависимости от того, были ли продажи. Список прямых затрат организация может сама определять исходя из особенностей осуществления своей деятельности и далее закрепить данный перечень в своей налоговой политике.

Настрою вашу 1С. Опыт с 2004 года. Подробнее →

Если у вас есть вопросы по теме транспортные расходы в 1С, задайте их в комментариях под статьей, наши специалисты постараются ответить на них.

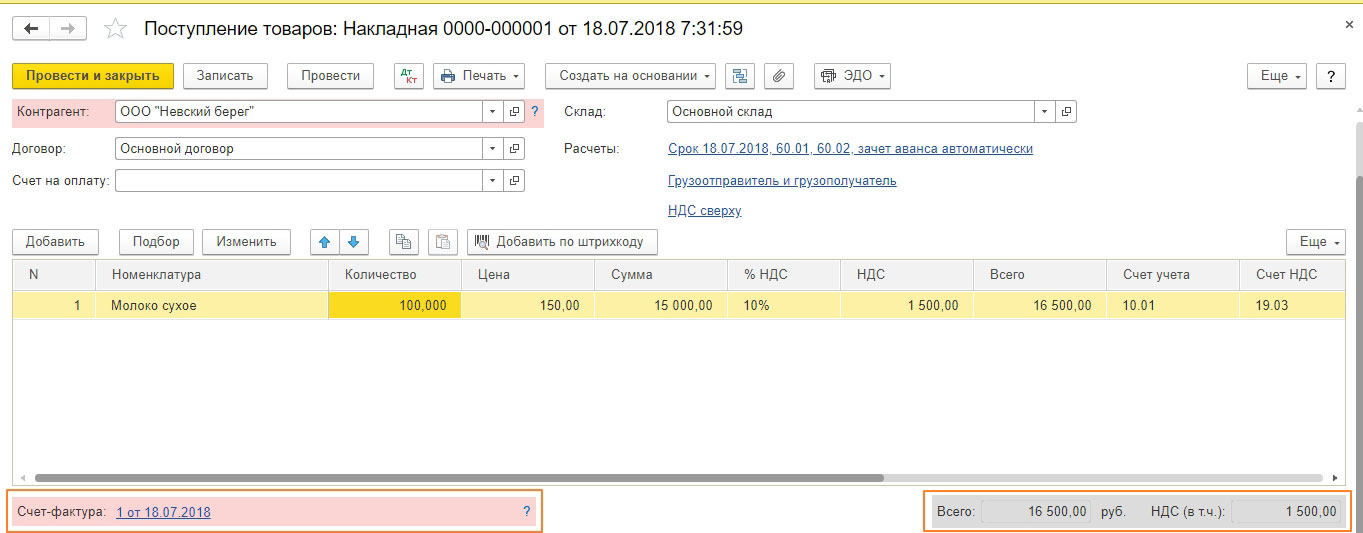

Давайте сначала рассмотрим порядок отражения транспортно-заготовительных расходов материалов в программе. Перейдем в раздел “Покупки” и выберем пункт “Поступления (акты, накладные)”. Оформим поступления кондитерского сырья. Заполним шапку документа и добавим вышеуказанное сырье в табличную часть.

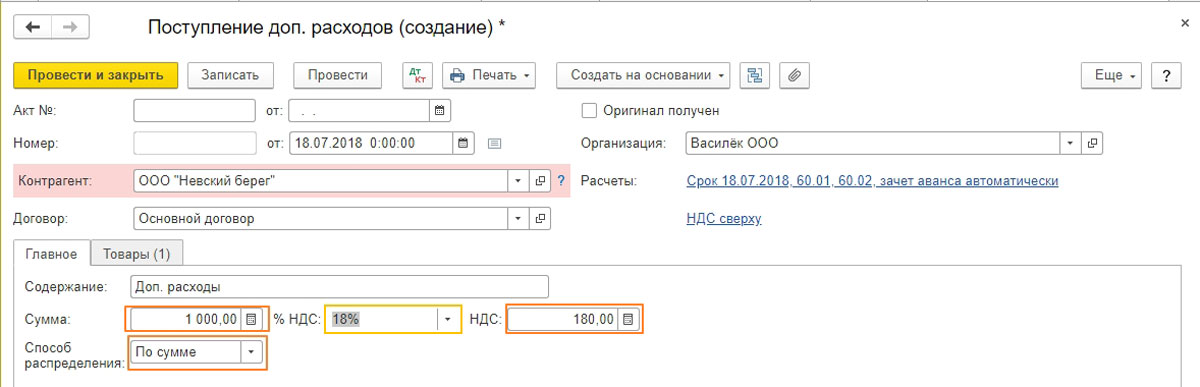

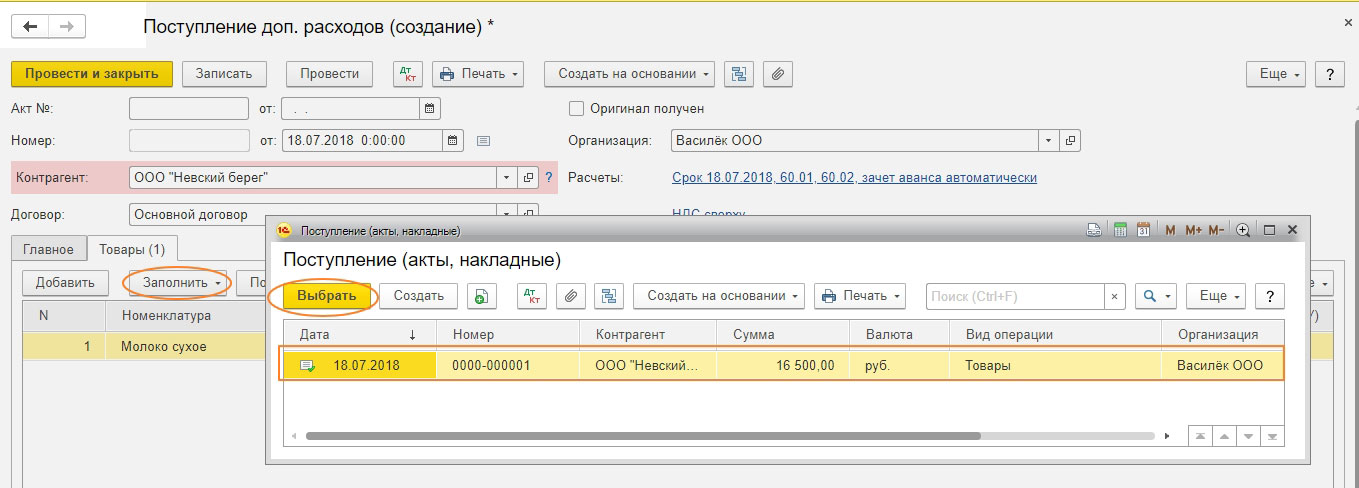

Также по соответствующей ссылке внизу документа зарегистрируем счет-фактуру полученный на поступление. И так сырье закуплено, далее нам необходимо отразить расходы по доставке. В поступлении нажимаем на “Создать на основании” и далее создаем “Поступление доп. расходов”. Документ уже будет заполнен. Нам остается скорректировать содержание и внести сумму. В поле "Способ распределения" в нашем примере зададим “По сумме”.

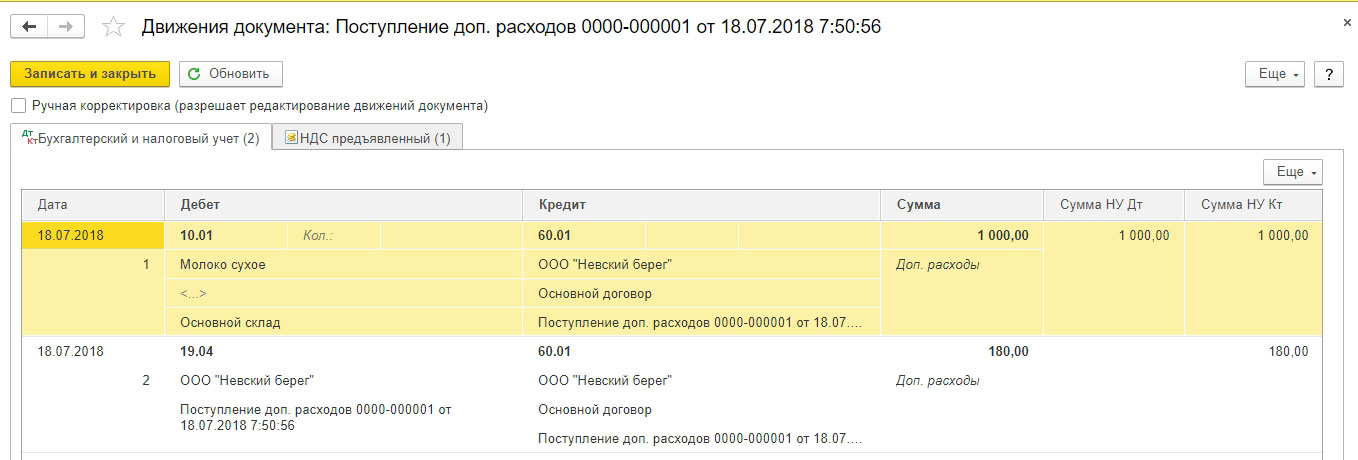

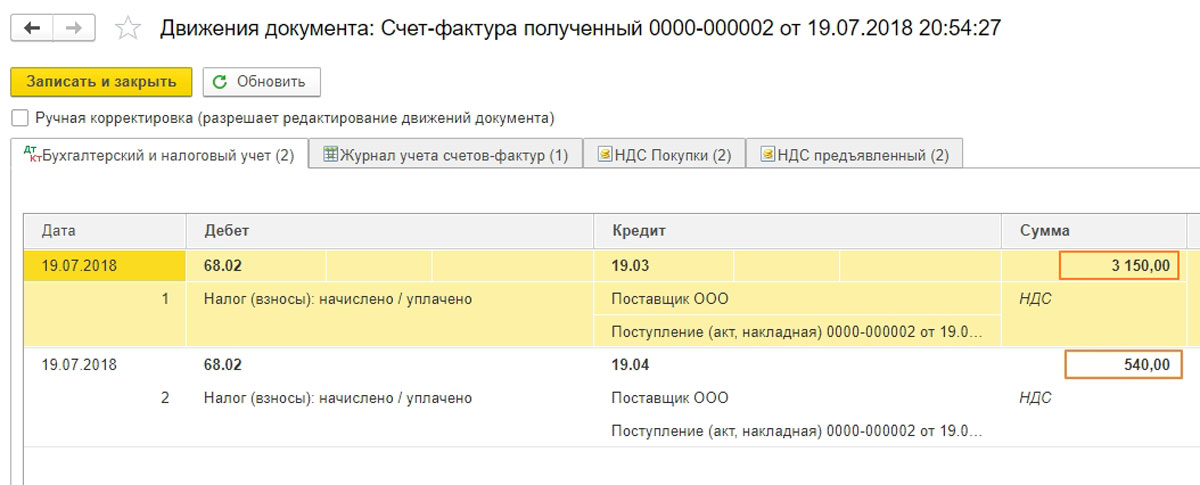

Далее проводим наш документ и аналогичным образом регистрируем счет-фактуру. Посмотрим проводки поступления доп. расходов.

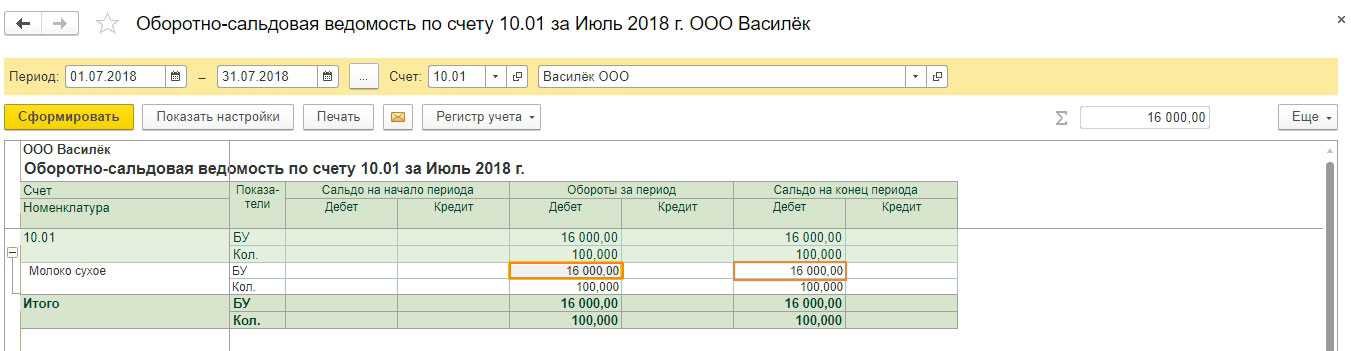

Перейдем в раздел “Отчеты” и сформируем оборотно-сальдовую ведомость по счету 10.01. В шапке заполним организацию, выберем вышеуказанный счет и установим период - январь, поскольку документы были оформлены в этом месяце. В оборотах за период в колонке “Дебет” видим количество товара и общую сумму с учетом расходов по доставке без НДС.

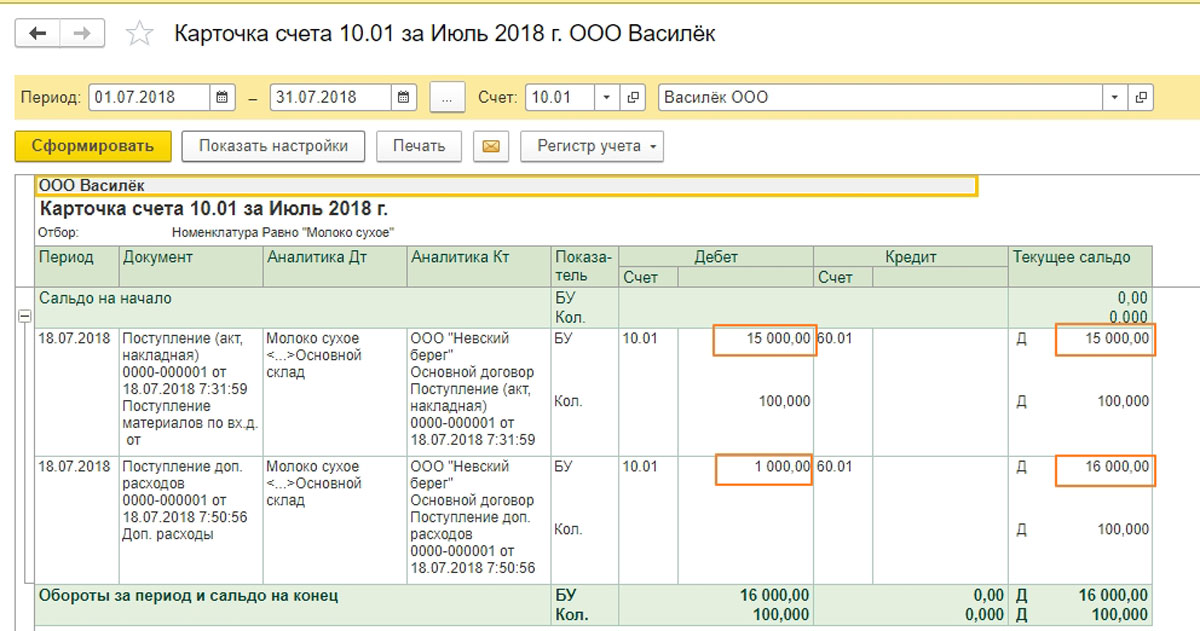

Расшифровав результат по двойному нажатию, можно увидеть какие документы его сформировали.

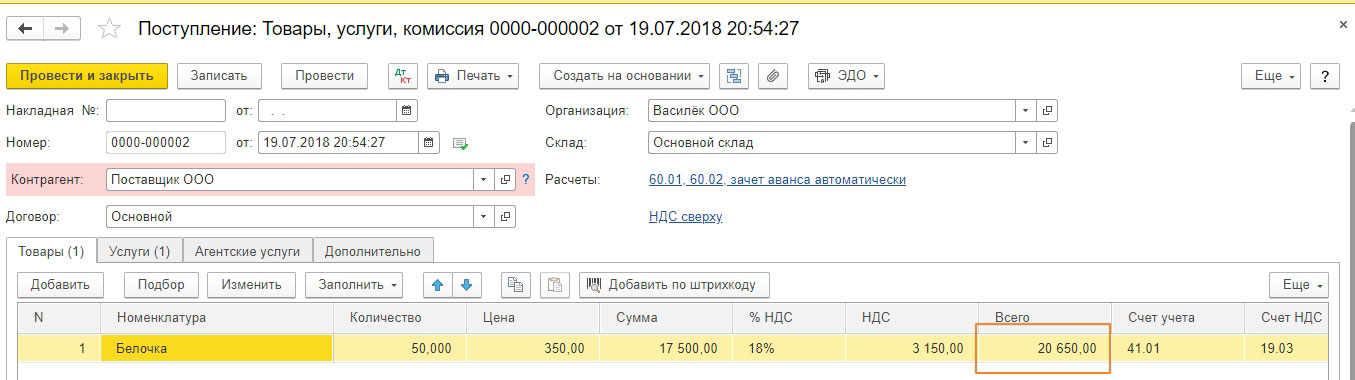

Далее рассмотрим второй случай, когда организация осуществляет торговую деятельность, т.е. вместо счёта 10.01 будем использовать 41.01. И также в рассматриваемом нами примере поставщик товаров и услуг будет один и тот же. Создаем поступление с видом операции “Товары, услуги, комиссия”. Заполняем данные полей и добавим товар в таб. часть. Счет учета 41.01.

Смотрите видео-инструкции на нашем канале 1С ПРОГРАММИСТ ЭКСПЕРТ

Далее переходим на закладку “Услуги” и добавляем нашу транспортную услугу. Указываем счет затрат 44.01.

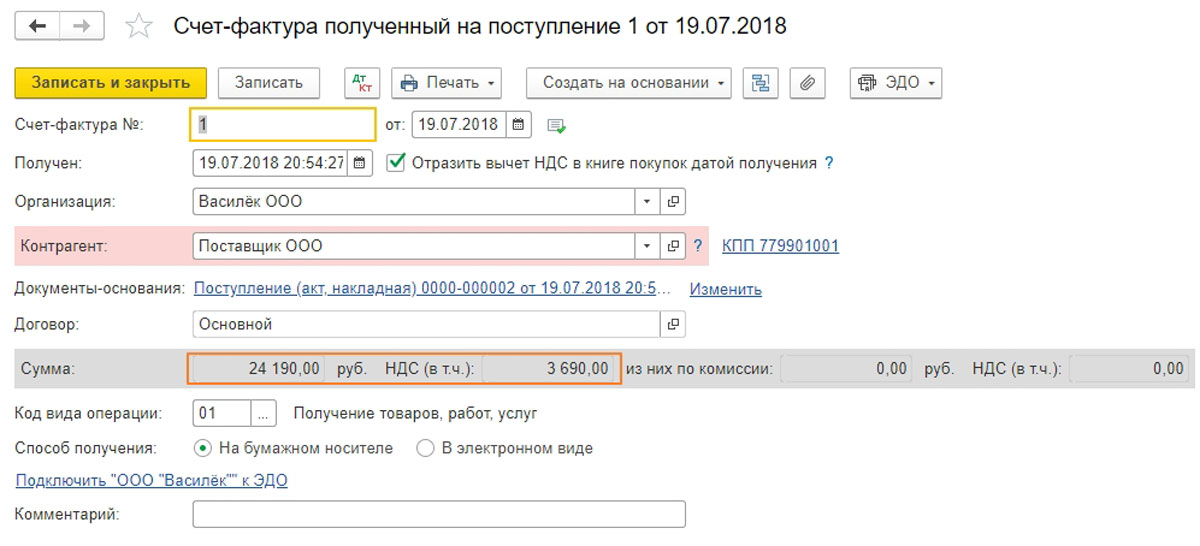

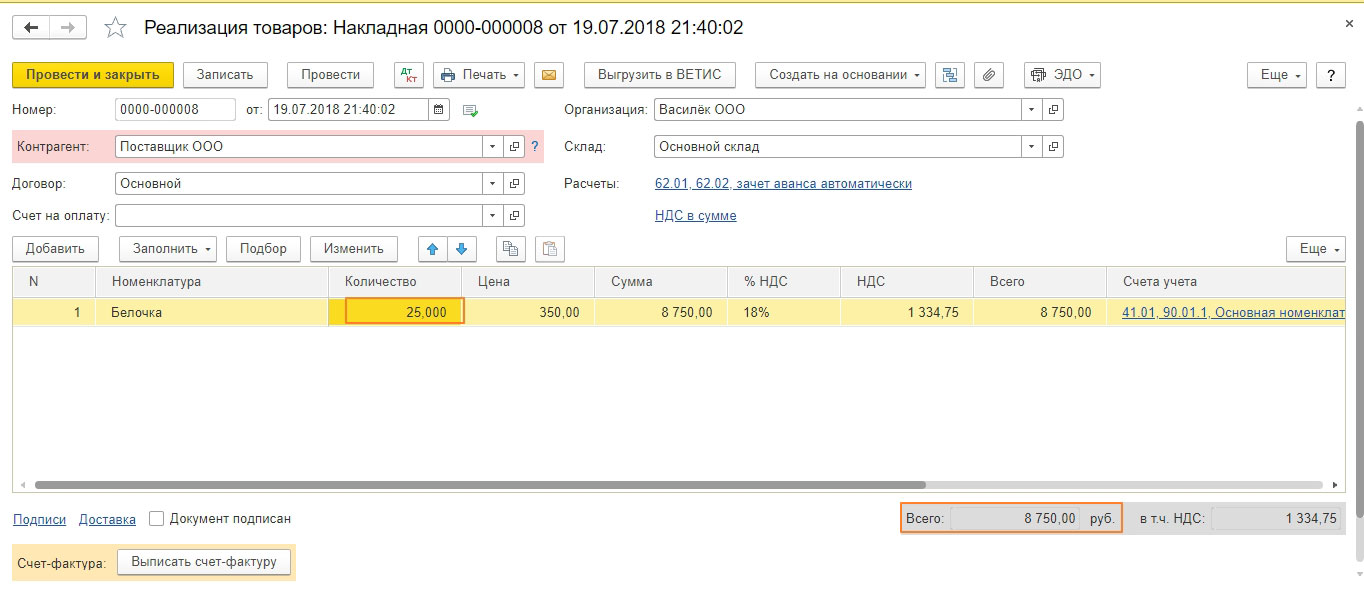

Далее регистрируем счет-фактуру. В ней соответственно будет отражен результат с учетом транспортных расходов. Следующим шагом реализуем половину печенья из поступления. Реализацию товаров можно оформить на основании поступления.

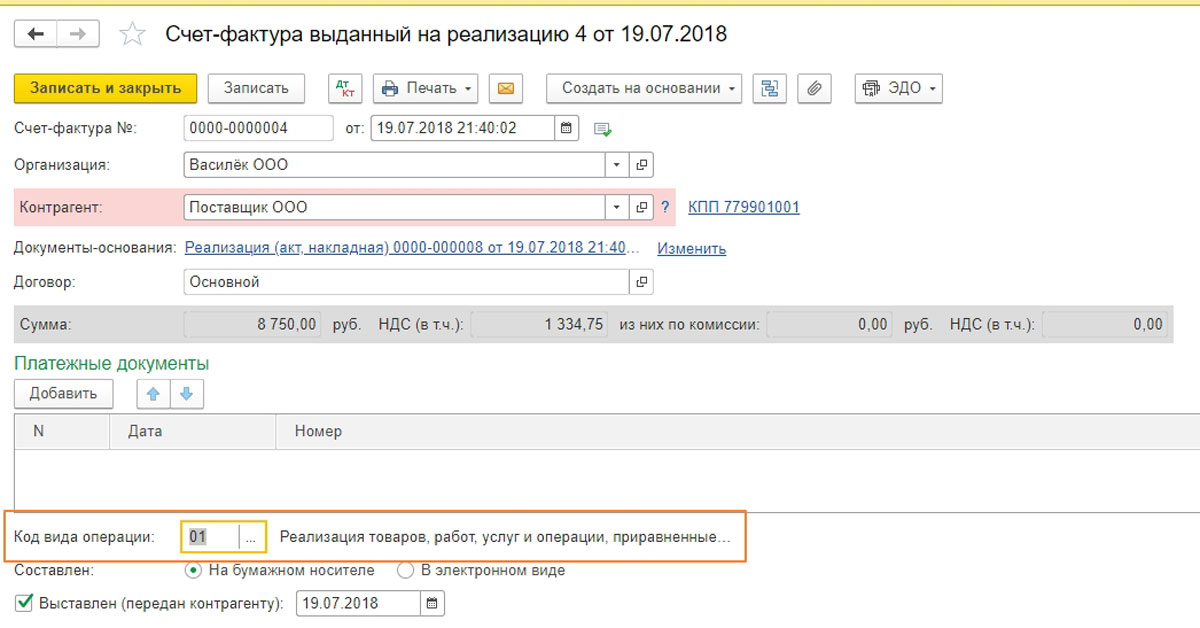

И далее регистрируем счет-фактуру на реализацию. Чтобы по окончанию месяца наши транспортные расходы распределились необходимо выполнить закрытие месяца. Тогда по счету 44 мы увидим в какой доле произошло списание расходов с учетом реализованной продукции.

Статья опубликована в журнале "Бухгалтер и закон" № 5 сентябрь 2013 г.

И. ЛАЗАРЕВА,

эксперт компании «Гарант»

Договор поставки является одним из видов договора купли-продажи согласно п. 5 ст. 454 Гражданского кодекса Российской Федерации (ГК РФ). В соответствии с п. 1 ст. 509 ГК РФ поставка товаров осуществляется поставщиком путем отгрузки (передачи) товаров покупателю, являющемуся стороной договора поставки, или лицу, указанному в договоре в качестве получателя. Если договором предусмотрена обязанность продавца по доставке товара, то его обязанность передать товар покупателю считается исполненной в момент вручения товара покупателю или указанному им лицу (если иное не предусмотрено договором купли-продажи) (п. 1 ст. 458 ГК РФ).

В силу п. 1 ст. 224 ГК РФ передачей признаются вручение вещи приобретателю, а равно сдача перевозчику для отправки приобретателю или сдача в организацию связи для пересылки приобретателю вещей, отчужденных без обязательства доставки. Вещь считается врученной приобретателю с момента ее фактического поступления во владение приобретателя или указанного им лица, т.е. российскому законодательству транзитная поставка не противоречит.

Согласно п. 1 ст. 510 ГК РФ доставка товаров осуществляется поставщиком путем отгрузки их транспортом, предусмотренным договором поставки, и на условиях, определенных в договоре. Иными словами, стороны могут определить на свое усмотрение, за чей счет осуществляется доставка товаров, поскольку законодательно такая обязанность не возложена ни на одну из сторон договора поставки.

Если перевозка осуществляется силами третьей стороны – перевозчика, то необходимо заключать договор перевозки груза и (или) экспедирования (ст. 784, 785, 801 ГК РФ). Отметим, что, исходя из норм ГК РФ, договор перевозки заключается непосредственно с лицом, оплачивающим услуги перевозчика.

Условия международных поставок товаров также предусматривают возможность осуществлять доставку товаров в адрес указанного покупателем лица (Инкотермс-2010, ст. 5, 6 Конвенции о договоре международной дорожной перевозки грузов (Женева, 19.05.1956) (далее – Женевская Конвенция)). Обязанность по оплате расходов на транспортировку также устанавливается условиями контракта.

В то же время могут возникнуть проблемы, связанные с вышесказанным. Допустим, российская организация приобретает товар у другой российской организации – транзитного продавца, которая, в свою очередь, приобретает его у первоначального поставщика (иностранной компании). В соответствии с заключенным договором транзитный продавец осуществляет доставку товара покупателю. Доставка товара осуществляется напрямую от первоначального поставщика, расходы по доставке ложатся на покупателя.

Возникает вопрос: может ли покупатель в целях налогообложения прибыли признать понесенные в связи с транспортировкой расходы?

Налог на прибыль. В целях налогообложения прибыли налогоплательщик уменьшает полученные расходы на сумму произведенных расходов, за исключением расходов, указанных в ст. 270 Налогового кодекса Российской Федерации (НК РФ) (п. 1 ст. 252 НК РФ).

В частности, затраты на транспортировку формируют стоимость материально-производственных запасов, включаемых в материальные расходы (п. 2 ст. 254 НК РФ). При методе начисления материальные расходы принимаются для целей налогообложения на дату передачи в производство сырья и материалов – в части сырья и материалов, приходящихся на произведенные товары (работы, услуги), независимо от факта их оплаты (пп. 1 и 2 ст. 272 НК РФ).

При этом, если налогоплательщик – покупатель осуществляет торговую деятельность, то при учете транспортных расходов следует руководствоваться ст. 320 НК РФ, согласно которой суммы расходов на доставку покупных товаров до склада налогоплательщика – покупателя могут быть учтены как в стоимости приобретенных товаров, так и в составе издержек обращения в качестве прямых расходов (письма Минфина России от 21.09.2009 № 03-03-06/1/592, от 18.09.2009 № 03-03-06/1/592, УФНС России по г. Москве от 14.12.2007 № 19-11/119789).

В таком случае сумма транспортных расходов в отношении не реализованных на конец месяца товаров не включается налогоплательщиком в состав расходов, связанных с производством и реализацией, до момента их реализации. Порядок формирования стоимости приобретения товаров определяется налогоплательщиком в учетной политике для целей налогообложения и применяется в течение не менее 2 налоговых периодов (письмо Минфина России от 17.08.2012 № 03-03-06/1/420).

Отметим, что в отдельных письмах представители финансового ведомства указывают, что к прямым расходам относятся расходы по доставке товара до склада организации при покупке данного товара, если эти расходы по условиям договора не включены в цену покупки товара (письма Минфина России от 29.11.2011 № 03-03-06/1/783, от 13.12.2010 № 03-03-06/1/771).

Таким образом, покупатель, оплачивающий стоимость доставки приобретенных товаров, вправе учесть указанные затраты в целях налогообложения прибыли.

При этом транспортные расходы, для их принятия в целях налогообложения прибыли, должны соответствовать общим критериям признания расходов, установленным п. 1 ст. 252 НК РФ, а именно:

- быть обоснованными (экономически оправданными);

- документально подтвержденными. Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством РФ, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором);

- должны быть произведены для осуществления деятельности, направленной на получение дохода.

При применении вышеприведенной нормы следует руководствоваться также и правовой позицией высших судебных органов, представленной, в частности, в определениях Конституционного Суда РФ от 04.06.2007 № 320-О-П, от 04.06.2007 № 366-О-П, а также в постановлении Пленума Высшего Арбитражного Суда (ВАС) РФ от 12.10.2006 № 53. Судьи указывают, что обоснованность расходов, учитываемых при расчете налоговой базы, должна оцениваться с учетом обстоятельств, свидетельствующих о намерениях (целях, направленности) налогоплательщика получить экономический эффект в результате реальной предпринимательской или иной экономической деятельности. В свою очередь нормы, содержащиеся в абз. 2 и 3 п. 1 ст. 252 НК РФ, не допускают их произвольного применения, поскольку требуют установления объективной связи понесенных налогоплательщиком расходов с направленностью его деятельности на получение прибыли.

Минфин России также соглашается, что в силу принципа свободы экономической деятельности (ст. 8 ч. 1 Конституции РФ) налогоплательщик осуществляет ее самостоятельно на свой риск и вправе самостоятельно и единолично оценивать ее эффективность и целесообразность. Следовательно, при определении налоговой базы по налогу на прибыль могут учитываться любые расходы, соответствующие критериям, установленным п. 1 ст. 252 НК РФ (см., например, письма Минфина России от 25.01.2012 № 03-03-06/1/33, от 01.11.2010 № 03-03-06/1/664, от 09.04.2010 № 03-03-06/2/70, от 21.12.2007 № 03-03-06/1/884).

Поскольку в рассматриваемой ситуации оплата доставки производится налогоплательщиком-покупателем в соответствии с условиями договора, то понесенные налогоплательщиком затраты на наш взгляд являются оправданными независимо от того, что грузоотправителем товара является не транзитный продавец, а первоначальный поставщик. В данном случае следует обратить внимание на документальное подтверждение осуществленных расходов.

В зависимости от места отправки и формы отправки товара подтверждать транспортные расходы могут документы, оформленные в соответствии с законодательством РФ, например, товарно-транспортная накладная, транспортная накладная (ст. 2 Федерального закона от 08.11.2007 № 259-ФЗ «Устав автомобильного транспорта и городского наземного электрического транспорта»), транспортная железнодорожная накладная (п. 1.3 Правил заполнения перевозочных документов на перевозку грузов железнодорожным транспортом, утвержденных приказом МПС РФ от 18.06.2003 № 39), международная товарно-транспортная накладная «CMR» (ст. 4 Женевской Конвенции) и др.

Систематизированные материалы по документированию операций при перемещении товаров по территории РФ железнодорожным, воздушным, автомобильным, морским и речным транспортом содержит письмо ФНС России от 21.08.2009 № ШС-22-3/660 (см. также письма Минфина России от 22.12.2011 № 03-03-10/123, от 21.05.2010 № 03-03-06/1/346, от 19.03.2010 № 03-03-06/1/153, ФНС России от 21.03.2012 № ЕД-4-3/4681@, от 29.06.2010 № ШС-37-3/5424@, а также письмо Федеральной таможенной службы от 02.05.2012 № 04-30/22006 «О направлении информации» и др.).

Однако в рассматриваемой ситуации существует вероятность предъявления претензий со стороны налоговых органов в случае, если товар, доставка которого оплачивается покупателем, какое-то время будет оставаться в собственности транзитного продавца (например, при перемещении по территории иностранного государства). Поскольку в целях налогообложения реализацией товаров признается передача права собственности на него (п. 1 ст. 39 НК РФ), до перехода указанного права расходы на доставку чужого товара вряд ли можно признать обоснованными и направленными на получение дохода.

В данном случае при включении в договор условия об обязанности покупателя оплачивать доставку стоит учесть все нюансы международного контракта (выяснить, в какой момент транзитный продавец становится собственником груза), а в договоре поставки между транзитным продавцом и покупателем четко определить момент перехода права собственности (п. 2 ст. 218, п. 2 ст. 458 ГК РФ).

В заключение можно сделать следующий вывод: поскольку обязанность по оплате доставки приобретенного товара является условием договора, налогоплательщик – покупатель вправе в целях налогообложения прибыли признать понесенные в связи с транспортировкой расходы. При этом, на взгляд авторов, не имеет значения, что приобретенный товар следует транзитом напрямую от первоначального поставщика. Главное, чтобы транспортные расходы были осуществлены с направленностью на получение дохода и документально подтверждены, т.е. отвечали установленным п. 1 ст. 252 НК РФ критериям.

Вместе с тем, если в момент перевозки право собственности на груз остается за транзитным продавцом, то понесенные на транспортировку затраты сложно признать обоснованными и направленными на получение дохода.

Список литературы

1. Гражданский кодекс Российской Федерации: Федеральный закон от 30.11.1994 № 51-ФЗ (03.07.2013).

2. Налоговый кодекс Российской Федерации (часть 1): Федеральный закон от 31.07.1998 № 146-ФЗ (в ред. от 30.06.2013).

3. О направлении информации: письмо Федеральной таможенной службы от 02.05.2012 № 04-30/22006.

4. Определение Конституционного Суда Российской Федерации от 04.06.2007 № 320-О-П.

5. Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды: постановление Пленума Высшего Арбитражного Суда РФ от 12.10.2006 № 53.

6. Письмо Минфина России от 18.09.2009 № 03-03-06/1/592.

7. Письмо Минфина России от 17.08.2012 № 03-03-06/1/420.

8. Письмо УФНС России по г. Москве от 14.12.2007 № 19-11/119789.

9. Устав автомобильного транспорта и городского наземного электрического транспорта: Федеральный закон от 08.11.2007 № 259-ФЗ (в ред. от 28.07.2012).

Транспортные расходы сопровождают деятельность большинства компаний. Они включают в себя множество трат: бензин, зарплата водителям, аренда авто, содержание собственного штата машин. Расходы фиксируются в бухучете. Нужно это для налоговых проверок, возможности сбора всей информации для оптимизации трат. В бухучете используются проводки, на основании которых можно понять суть проводимой операции и сопутствующих расходов.

Вопрос: Как отражается в учете торговой организации продажа товаров с переходом права собственности к покупателю после их оплаты, если эти товары учитываются по учетным ценам с отдельным учетом транспортно-заготовительных расходов (ТЗР) на счете 16 «Отклонение в стоимости материальных ценностей»?

Цена приобретения товаров (без НДС) — 500 000 руб., сумма ТЗР, относящихся к данным товарам (стоимость доставки), составляет 80 000 руб. (без НДС). Продажная цена товаров — 960 000 руб., в том числе НДС 160 000 руб. Оплата товаров произведена покупателем через месяц после их отгрузки.

Согласно учетной политике для целей бухгалтерского учета затраты по заготовке и доставке товаров до склада организации относятся к фактическим затратам на приобретение товаров, при этом товары учитываются на счете 41 «Товары» по учетным (договорным) ценам приобретения, а затраты по заготовке и доставке товаров учитываются отдельно на счете 16. В соответствии с учетной политикой организации в целях налогообложения расходы по доставке и хранению товаров формируют стоимость приобретения товаров. Условиями договора поставки предусмотрено, что покупатель не вправе распоряжаться товарами до момента перехода к нему права собственности на эти товары.

Организация применяет метод начисления в налоговом учете.

Посмотреть ответ

Что включают в себя транспортные расходы?

Суть ТР зависит от деятельности организации. К примеру, компания производит оборудование, технику, сырье, различные товары. Все единицы продукции предназначены для продажи клиентам. При заключении договора с покупателем нужно транспортировать продукцию из точки А в точку Б. Обычно это ответственность именно продавца. Также компания может приобретать сырье для производства своей продукции. Его доставка тоже потребует средств. Итак, к транспортным расходам относятся:

- Траты на доставку покупаемых объектов (продукции, сырья, ОС).

- Траты на доставку продукции клиентам.

- Затраты на обслуживание собственного автопарка (к ним относятся траты на аренду авто, бензин, ремонт и диагностику машин).

Вопрос: Может ли покупатель потребовать от поставщика возместить убытки в виде оплаты транспортных расходов на возврат некачественного товара и оплаты его хранения по цене, превышающей рыночную?

Посмотреть ответ

Транспортные расходы могут быть очень большими. В этом случае они немедленно привлекают к себе внимание управляющего состава компании, налоговых органов. Поэтому бухгалтеру нужно уделять время именно учету трат, связанных с транспортировкой.

ВАЖНО! Обычно затраты на перевозку включаются в стоимость итоговой продукции. Если менеджерский состав принимает решение о снижении стоимости товаров, то имеет смысл оптимизировать транспортные расходы. Выполняется этот процесс на основании информации о тратах, которую можно получить из бухучета. Все данные тщательно анализируются, после чего принимается решение об исключении некоторых источников трат.

К примеру, предприятие содержит собственный автопарк, но машины используются относительно редко. Однако их редкая эксплуатация не исключает сопутствующие траты. Поэтому менеджер принимает решение о расформировании автопарка. Доставка продукции будет осуществляться по договору со сторонней компанией.

Вопрос: Требуется ли для подтверждения транспортных расходов в налоговом учете транспортная накладная, если покупатель для доставки груза заключил договор с экспедитором?

Посмотреть ответ

Особенности учета транспортировки основных средств

Траты на доставку основных средств учитываются в составе расходов на приобретение и производство продукции. Данное правило зафиксировано в пункте 8 Правил бухгалтерского учёта. Оно касается следующих основных средств (ОС):

- созданные предприятием;

- купленные по соответствующему договору;

- купленные по договорам, которые предполагают оплату не денежными средствами;

- объекты, приобретенные безвозмездно (к примеру, по договору дарения).

Вопрос: Можно ли признать для целей налога на прибыль расходы на транспортные услуги сторонних организаций, если путевые листы у налогоплательщика отсутствуют или составлены с нарушениями (п. 1 ст. 252, пп. 6 п. 1 ст. 254 НК РФ)?

Посмотреть ответ

Весь данный перечень будет учитываться в качестве затрат капительного типа. То есть, они повышают первоначальную стоимость единицы товара. Отражать рассматриваемые траты нужно на дебете по счету капитальных вложений. Корреспонденция – счеты по расходам.

Однако перечисленные правила актуальны не для всех случаев.

Траты по перемещению объектов, которые не нуждаются в монтаже, внутри территории компании будут отражаться в издержках производства.

К таким объектам могут относиться транспортные средства, отдельное оборудование, строительные объекты. К передвижным объектам могут относиться экскаваторы, бетономешалки и прочее. Если техника перемещается на строительный объект, ее передвижение связано с монтажными и демонтажными работами, траты учитываются в расходах по эксплуатации техники. Расходы не будут включены в первоначальную стоимость.

Вопрос: Нужна ли транспортная накладная (товарно-транспортная накладная) для обоснования в целях налога на прибыль расходов на транспортные услуги сторонних организаций (п. 1 ст. 252, пп. 6 п. 1 ст. 254 НК РФ)?

Посмотреть ответ

Перевыставление ТР покупателю

Перевыставление трат предполагает ситуацию, при которой доставка товара покупателю осуществляется продавцом при помощи посреднической компании. После того, как перевозка была проведена, расходы по транспортировке оплачивает покупатель. Перевыставление ТР предполагает налоговые риски, а потому важно провести процедуру правильно. Покрытие транспортных расходов покупателем можно зафиксировать в договоре, первичных документах.

Примеры проводок

Компания продала продукцию на сумму 900 000 рублей. НДС составил 150 000 рублей. Покупная стоимость продукции составила 700 000 рублей (НДС – 100 000 рублей). Затраты на транспортировку равны 20 000 рублей. Рассмотрим основные проводки:

- Приобретение продукции продавцом: ДТ19 КТ60, ДТ68 КТ19 100 000 рублей.

- Приобретение продукции покупателем: ДТ62 КТ90-1 900 000 рублей, ДТ90-3 КТ68 150 000 рублей.

Данные проводки актуальны при обращении продавца к посредническим компаниям.

Расчет транспортных расходов

Правила определения транспортных трат содержаться в статье 320 НК РФ. Сумма прямых трат, касающихся перевозки, рассчитывается по усредненному проценту за текущее время. При этом нужно учесть остаток на начало периода. Для проведения необходимых расчетов понадобится:

- Определить размер прямых трат на остаток непроданной продукции на начало месяца, а также проданных товаров на текущий период.

- Определить стоимость приобретенной продукции, которая была продана в текущем периоде. Требуется также учесть стоимость остатка не проданных объектов.

- Произвести расчет усредненного процента. Он представляет собой соотношение суммы прямых трат со стоимостью продукции.

- Рассчитать сумму трат, которая будет относится к остатку непроданных товаров. Она представляет собой произведение усредненного процента и стоимость остатка объектов на завершение отчетного периода.

ВАЖНО! К прямым тратам, которые принадлежат к остатку непроданной продукции, относятся все товары, на которые предприятие имеет права. К ним относятся объекты, находящиеся в стадии транспортировки до покупателя.

Пример расчетов и проводок

Предприятие имеет такие показатели:

- Остаток на начало отчетного периода по транспортным расходам: 1000 рублей.

- Расходы по транспортировке продукции от поставщика: 1 400 рублей.

- Остаток на начало отчетного периода по товарам: 4 тысячи рублей.

- Стоимость поставленных товаров: 12 тысяч рублей.

- Сумма проданной продукции: 14 000 рублей.

Остаток непроданной продукции на завершение отчетного периода составит 2 тысячи рублей (4 тысячи + 12 тысяч – 14 тысяч). В учетной политике компании есть пункт, по которому формирование стоимости единицы товара выполняется без учета трат по его приобретению. В конце отчетного периода бухгалтер производит следующие расчеты:

- 1000 + 1 400 = 2 400 (сумма остатка ТР).

- 14 000 + 2 000 = 16 тысяч рублей (сумма товаров).

- 2 400/16 000 * 100% = 15% (усредненный процент).

- Размер ТР равен 300 рублям (2 тысячи * 15%).

- Размер ТР с уменьшением налогооблагаемой базы равен 2 100 (2 400 – 300).

Проводки будут следующими:

- ДТ 41 КТ 60. Сумма: 12 000 рублей.

- ДТ 44 КТ 76. Сумма: 1 400 рублей.

- ДТ 90.7 КТ 44. Сумма: 2 100 рублей.

- Отражение и распределение транспортных расходов, счета учета и статьи затрат

- Пошаговая инструкция учета ТЗР материалов для производства

- Учет ТЗР в торговых организациях

Сдача регламентированной отчетности в соответствии с законодательством РФ.

От простой для отдельных компаний до комплексной автоматизации крупных холдингов.

Расходы на доставку материалов возникают практически на каждом предприятии, поэтому учет ТЗР в 1С – актуальный вопрос для любого бухгалтера.

Предлагаем рассмотреть учет транспортных расходов в 1С:Бухгалтерия:

Учет ТЗР на производственных предприятиях по доставке сырья и материалов;

Отражение и распределение транспортных расходов, счета учета и статьи затрат

Согласно методическим указаниям, утвержденным приказом Минфина РФ от 28.12.2001 г., номер 119н (с изменениями и дополнениями), ТЗР можно учитывать любым из способов, указанным ниже:

- В составе фактической себестоимости запасов (учет на субсчете счета 10, на котором учитываются материалы);

- Учитывать на 15-м счете бухгалтерского учета.

Пошаговая инструкция учета ТЗР материалов для производства

Для примера возьмем способ учета на доставку из п. 1: создадим в определенном порядке документы для наглядности учета транспортных услуг в составе МПЗ:

Начнем с закупки материалов для производства готовой продукции. Из раздела «Покупки» открываем «Поступление». В том же окне, в нижней части документа, создаем счет-фактуру.

Рис.1 Начнем с закупки материалов для производства готовой продукции

Мы закупили сырье для кондитерского производства на сумму 16 500 р. с НДС. Далее, нам нужно отразить расходы доставки материалов.

Формируем «Поступление допрасходов». В нем допускается указать любого поставщика, в том числе и транспортную компанию. На первой закладке заполняем сумму с НДС. ТЗР распределяются:

- По сумме;

- По количеству.

Для нашего варианта мы берем распределение «по сумме».

Рис.2 Распределение «по сумме»

Для заполнения таблицы на вкладке «Товары» жмем «Заполнить» и выбираем документ поступления сырья.

Рис.3 Выбираем документ поступления сырья

В документе «Поступление допрасходов», который уже проведен, регистрируем счет-фактуру в нижнем поле открытого окна.

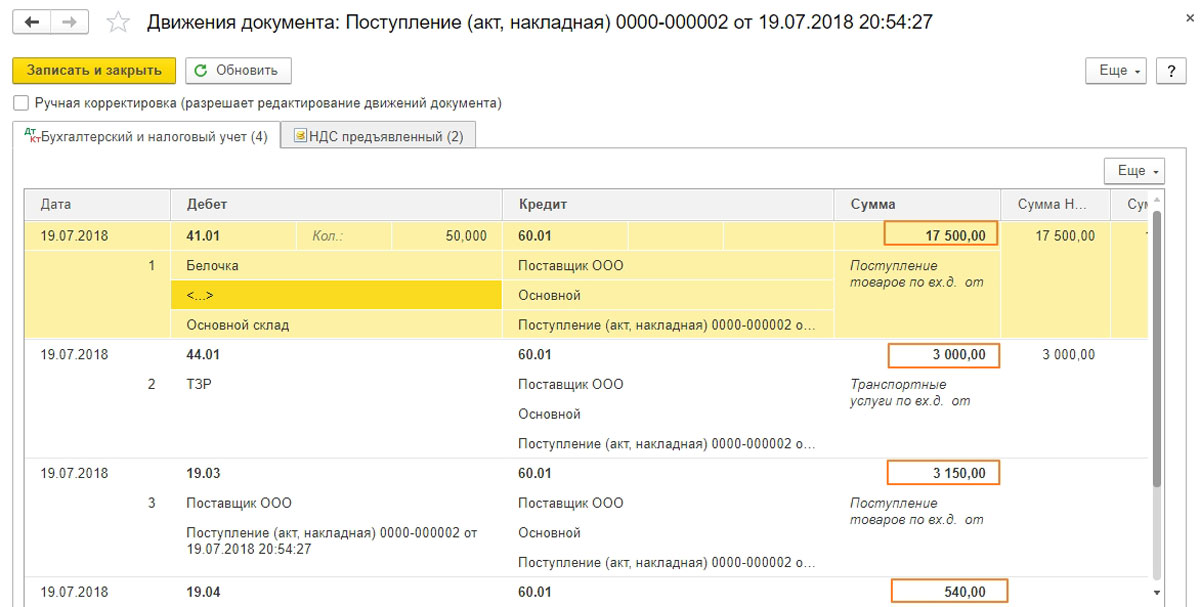

По движению документа отражены проводки на сумму дополнительных расходов с НДС.

Рис.4 По движению документа отражены проводки

В отчете «Оборотно-сальдовая ведомость по счету» 10.01 бухгалтер видит отражение стоимости МПЗ и доставки на сумму 16 000 р. без НДС.

Рис.5 Оборотно-сальдовая ведомость по счету

Для расшифровки отчета, нажав двойным кликом мыши на сумму, открываем карточку счета.

Рис.6 Открываем карточку счета

Если бы в нашем случае было закуплено несколько разных позиций материалов с разной стоимостью, то сумма ТЗР распределилась бы на стоимость каждого материала пропорционально общей сумме каждой позиции. Существует возможность распределения затрат на несколько документов «Поступление (акты, накладные)».

Учет ТЗР в торговых организациях

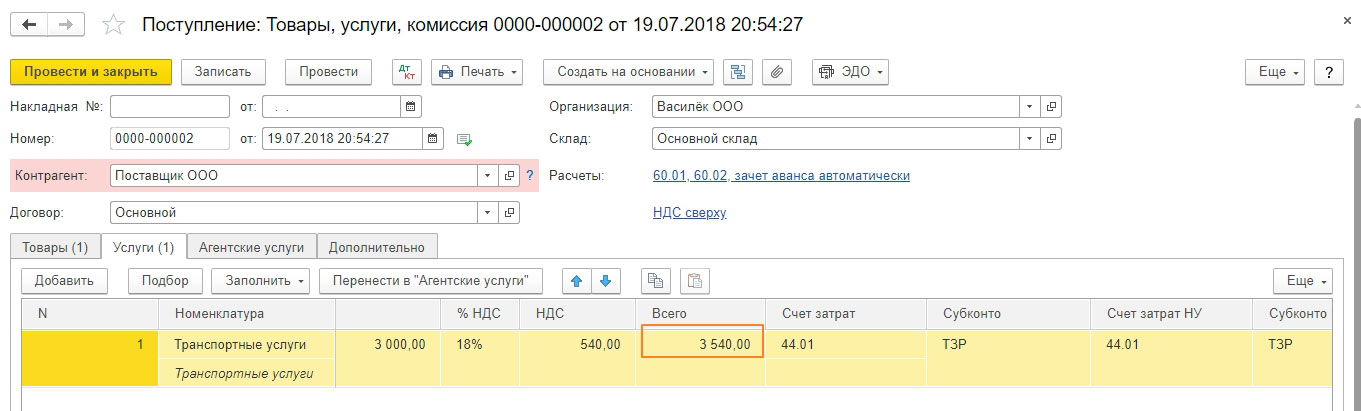

В организациях, которые занимаются торговлей, значительная часть затрат приходится на расходы за доставку. Если мы говорим о бухучете торговых организаций, согласно п. 13 ПБУ 5/01, организации имеют право учитывать ТЗР в расходах на продажу или в стоимость товаров. В последнем случае расходы оформляются теми же документами, как и по учету с доставкой сырья. То есть «Поступление (акты, накладные)» и «Поступление допрасходов», но в отличие от учета материалов, счет учета товаров 41.01.

В составе на продажу расходы учитываются на счете 44.01. Суммы ТЗР списываются на счет 90.07.1. Данный метод используется, если допрасходы на продажу требуется выделить отдельно.

Например, когда поставщик товаров и услуг один, чтобы провести ТЗР применяем учет документов в следующем порядке:

- «Поступление (Акты, Накладные)» - «Товары, услуги, комиссия»;

- «Счет-фактура (полученный)»;

- «Реализация (Акты, Накладные)»;

- «Счет-фактура (выданный)».

При создании поступления должна быть выбрана операция «Товары, услуги, комиссия». Заполняем поля, которые нужны для работы. На закладке для заполнения товаров добавляем те, которые требуется закупить.

Рис.7 Операция «Товары, услуги, комиссия»

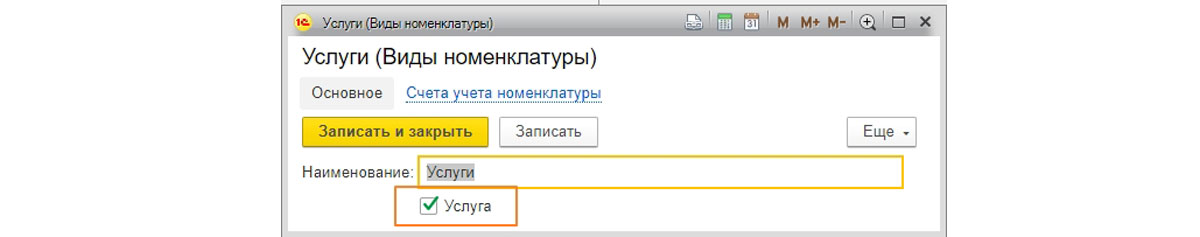

На закладке «Услуги» вносим номенклатуру с видом, в котором установлен одноименный флаг.

Рис.8 «Услуги»

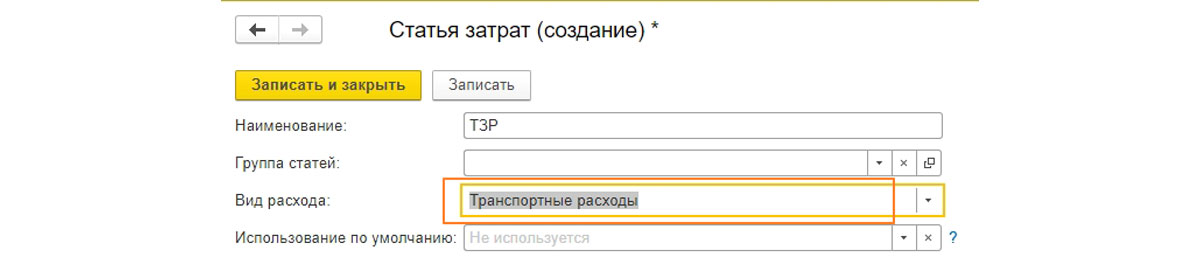

Заполняем таблицу документа поступления услуг. Статья затрат создается из поля субконто для выбора в документ. При этом вид расхода в налоговом учете – «Транспортные расходы».

Рис.9 Заполняем таблицу документа поступления услуг

В субконто выбираем нужную статью затрат и указываем счет затрат 44.01.

Рис.10 В субконто выбираем нужную статью затрат и указываем счет затрат 44.01

Оформляем счет-фактуру на основании проведенного документа. В открытом окне счет-фактуры мы видим, что отражена сумма с учетом допрасходов.

Рис.11 Оформляем счет-фактуру на основании проведенного документа

Посмотрим движения по документу поступления. В проводках показаны суммы по купленному товару и услуге.

Рис.12 Движения по документу поступления

Ниже отмечены движения по счет-фактуре, в которых отражен НДС от стоимости товаров и ТЗР.

Рис.13 Движения по счет-фактуре, в которых отражен НДС от стоимости товаров и ТЗР

Чтобы продать товары, выполнить учет выручки и отразить НДС, на основании документа поступления формируем «Реализация (Акты, Накладные)». Укажем количество реализуемых товаров наполовину меньше, чем закупили. Проводим документ.

Рис.14 Проводим документ

Оформляем и проводим счет-фактуру. Обращаем внимание на код вида операции.

Рис.15 Оформляем и проводим счет-фактуру

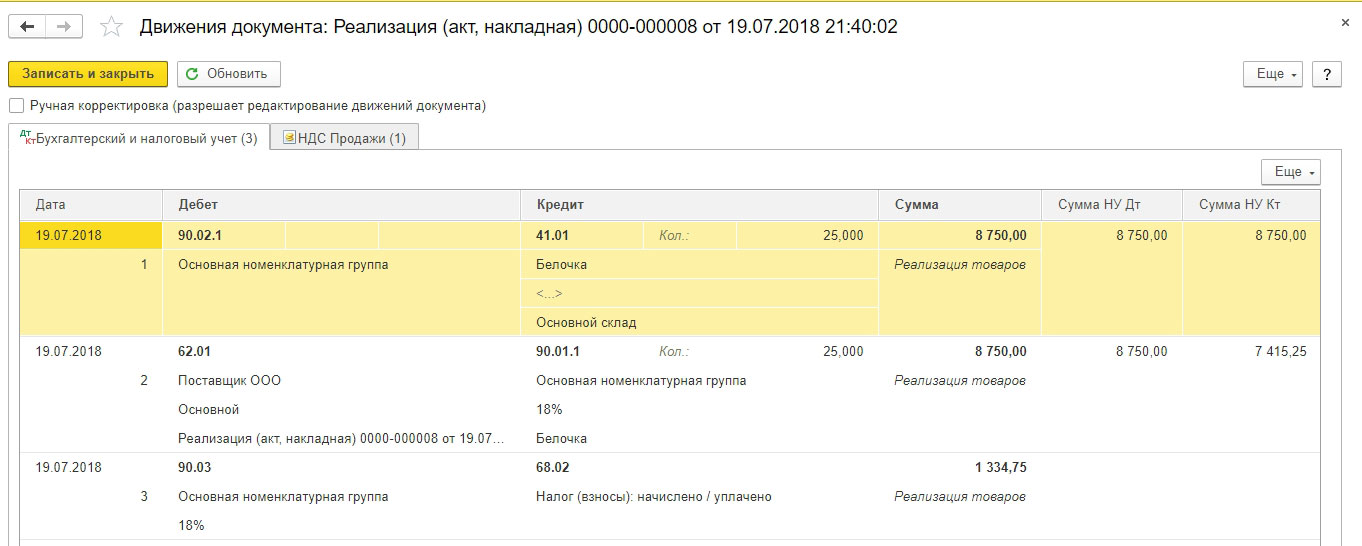

В движениях документа продажи имеются верные проводки.

Рис.16 В движениях документа продажи имеются верные проводки

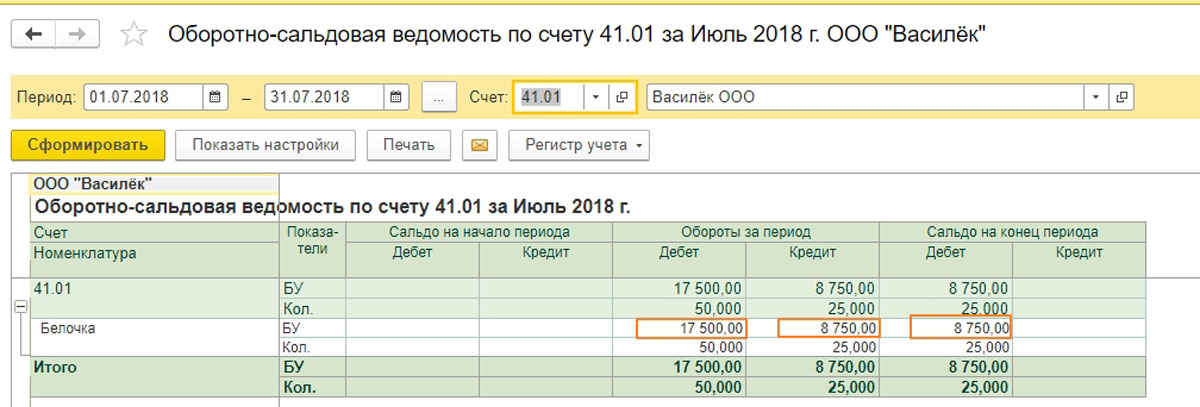

В оборотно-сальдовой ведомости по счету 41.01 мы видим движение товаров.

Рис.17 Движение товаров

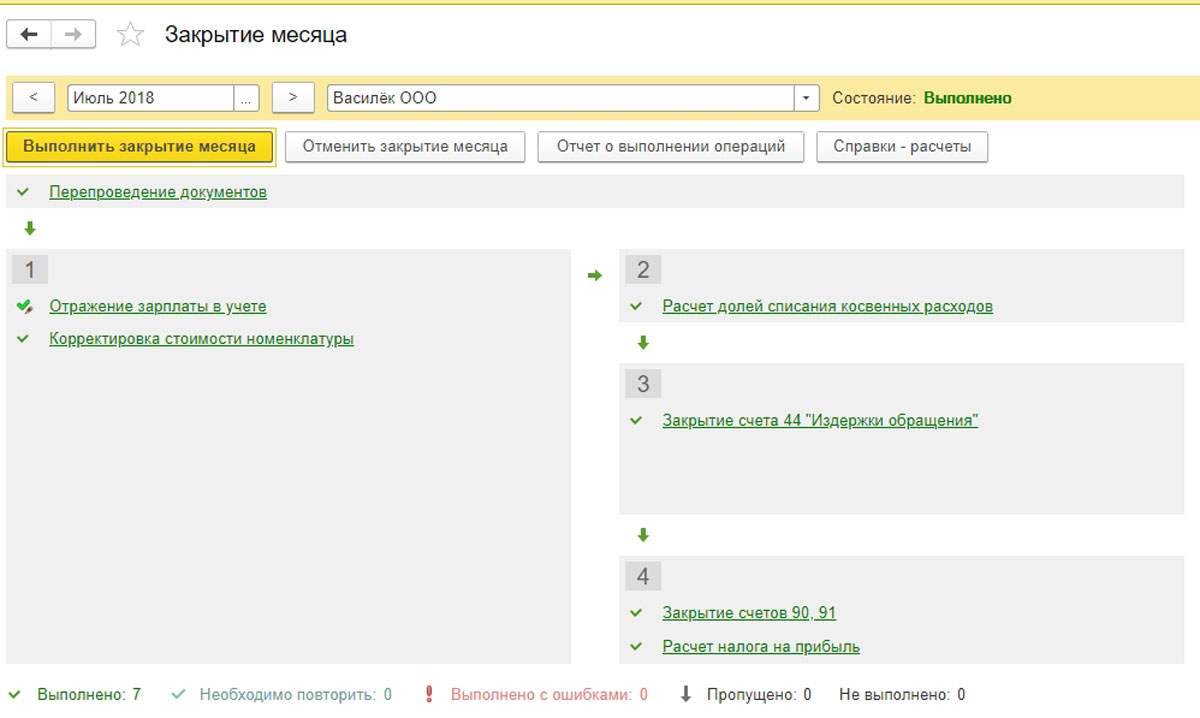

Для выполнения распределения ТЗР по итогам месяца необходимо выполнить операции по закрытию месяца.

Рис.18 Выполнение операций по закрытию месяца

После проведения операций по закрытию месяца переходим по ссылке «закрытого» 44 счета.

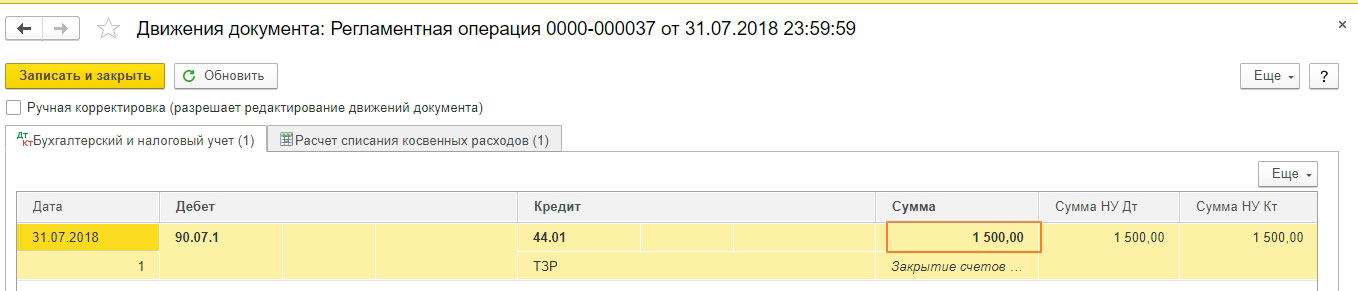

В окне движения документа есть информация о том, в какой доли произошло списание транспортных расходов текущего месяца с учетом проданных товаров.

Рис.19 Доля списания транспортных расходов текущего месяца с учетом проданных товаров

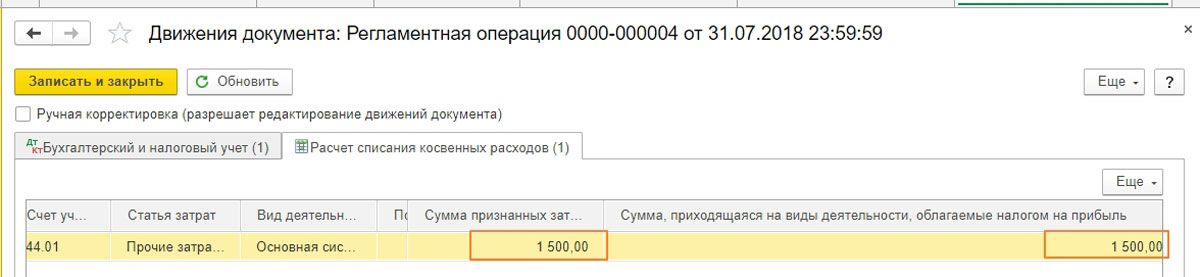

На закладке «Расчет списания косвенных расходов» отражена подробная информация по регистру.

Рис.20 Расчет списания косвенных расходов

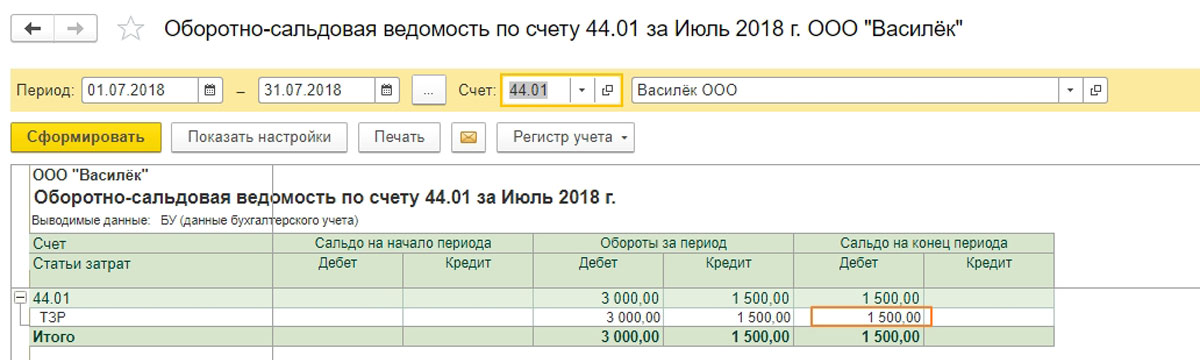

Остатки дополнительных расходов, которые будут распределены в следующем отчетном периоде, бухгалтер увидит из ОСВ по счету 44.01, сформированной за текущий месяц.

Рис.21 Остатки дополнительных расходов

Мы рассмотрели пример учета расходов на доставку в составе стоимости материалов, товаров и издержек обращения.

1. Учет транспортных расходов

В данной статье мы рассмотрим, каким образом можно учесть транспортировку товаров от поставщика в расходах при продаже товаров покупателю. Сквозной пример будет реализован в программном продукте1С:Бухгалтерия, редакция 3.0

Существует два варианта учета транспортных расходов:

1. В расходах на продажу товаров (нам нужно использовать счет 44).

2. В себестоимости товаров (счет 41).

В этой статье мы рассмотрим первый вариант. Для начала немного теории. Сумма 1С транспортных расходов, учтенных на счете 44 при закрытии месяца, может быть автоматически рассчитана и списана с учетом пропорции между проданными товарами и остатками товаров на складах на текущую дату (по среднему за текущий месяц проценту с учетом переходящего остатка на начало месяца). Это применяется и в бухгалтерском, и в налоговом учете.

2. Справочник 1С «Транспортные расходы»

Рассмотрим теперь на практике. Нам нужно создать новую статью с видом затрат 1С «Транспортные расходы» (или убедимся, что она существует). Данный справочник можно найти в подсистеме «Справочники» на панели слева. Заходим в «Справочники» - «Статьи затрат» (Рис. 1), и если нет нужной статьи, создаем ее (Рис. 2).

Выполняя операцию закрытия месяца, суммы расходов по таким статьям спишутся на счет 90.07 (финансовый результат) только по проданным покупателям товарам в текущем месяце (с учетом пропорции между реализованным товаром и товаром в наличии на складе).

Создадим в 1С документ поступления товаров. Документ можно найти в подсистеме «Покупки» на панели разделов слева. Нажимаем на кнопку «Поступление». Выбираем «Товары, услуги, комиссия» (Рис. 3).

В документе необходимо заполнить все обязательные поля, включая табличную часть товары. На вторую закладку «Услуги» добавляем Номенклатуру. Например, у нас это – транспортные услуги. В колонке «Счет затрат» указываем счет 44.01, а в колонке «Субконто» выбираем ранее созданную статью «Транспортные расходы (доставка на наш склад)». Необходимо записать и провести созданный документ.

При выполнении операции «Закрытие месяца», система произведет регламентированный «Расчет долей списания косвенных расходов» и закроет счет 44 «Издержки обращения».

В регистре сведений «Доли списания косвенных расходов» содержится следующая информация:

1. «Период расчет» – дата создания записи регистра.

2. «Транспортные» – доля транспортных расходов, учтенная на счете 44.01, которая приходится на сумму товаров, проданных покупателям в месяце закрытия периода (текущий месяц).

Транспортные расходы, которые относятся к стоимости непроданных товаров, рассчитываются следующим образом: вначале система вычисляет количество и перечень прямых расходов, пришедшиеся на остаток товаров, нереализованных покупателям на начало текущего месяца и проданных в этом же месяце (сальдо на начало периода и дебетовый оборот по счету 44 по статьям затрат с типом "Транспортные расходы"). Следующим шагом программа вычисляет сумму купленных товаров, проданных в текущем месяце, а также остаток по непроданным товарам по состоянию на конец месяца (оборот по кредиту по счету 41 и его сальдо на конец периода – это важно). Затем системе нужно рассчитать средний процент как отношение суммы прямых расходов к стоимости товаров. И уже в конце средний процент будет умножен на стоимость 1С 8.3 остатка товаров на конец месяца.

Расчет суммы транспортных расходов, относящихся к расходам текущего месяца, можно посмотреть в отчете Справка-расчет «Транспортные расходы» (раздел: «Операции» – «Справки-расчеты»- «Транспортные расходы» или кнопка «Справки-расчеты» в форме обработки «Закрытие месяца»). Там можно выбрать данные бухгалтерского или налогового учета, которые будут выводиться в отчет. Для этого используется переключатель на закладке «Показатели» (кнопка Показать настройки).

Для того чтобы проанализировать движение транспортных расходов в текущем месяце и узнать остатки на конец периода, воспользуйтесь стандартным отчетом 1С «Оборотно-сальдовую ведомостью по счету», выбрав счет 44.01.

Читайте также: