Учитывать ндс ут 10

Опубликовано: 04.05.2024

Выпущено обновление типовой конфигурации "1С:Управление торговлей" редакция 10.3, в которой реализована новая ставка НДС 20% применяемая с 1 января 2019 г.

В соответствии Федеральным законом № 303-ФЗ от 03.08.2018 года с 1 января 2019 года вместо ставки НДС 18% будет применяться ставка 20%. Новая ставка НДС будет действовать в отношении товаров (работ, услуг, имущественных прав), облагаемых в настоящее время по ставке 18%, отгруженных (выполненных, оказанных, переданных) начиная с 1 января 2019 года.

С 01.01.2019 повышаются основная и расчетная ставки НДС (приказ ФНС России от 22.10.2018 № ММВ-7-20/605@).

Основная ставка НДС увеличена на два процентных пункта с 18% до 20% (пп. «в» п. 3 ст. 1 Закона № 303-ФЗ). Ставка НДС в размере 20% начнет действовать с 01.01.2019 года. Она применяется в отношении товаров (работ, услуг, имущественных прав), отгруженных (выполненных, оказанных, переданных) с этой же даты (ч. 3, 4 ст. 5 Закона № 303-ФЗ).

Ставка НДС 20% действует с 01.01.2019 в отношении перечисленных операций по реализации, даже если предоплата по ним поступила до этой даты (см. письмо Минфина России от 06.08.2018 № 03-07-05/55290).

Повышается расчетная ставка НДС с 18/118 до 20/120 (п. 3, 4 ст. 164 НК РФ).

- Новая ставка НДС 20% с 2019 г. в типовой конфигурации "1С:Бухгалтерия предприятия" ред.3.0

- Новая ставка НДС 20% с 2019 г. в типовой конфигурации "1С:Бухгалтерия предприятия" ред.2.0

- Декларация по НДС за 1 квартал 2019 г. в соответствии Приказом ФНС России от 28.12.2018 № СА-7-3/853@ в программах 1С:Предприятие

- Флаг "Изменять в транзакции" (по умолчанию флаг установлен) - при установленном флаге программа позволяет обрабатывать выбранные для изменения элементы списка в транзакции, т.е. если в процессе записи при установленном флаге не удается записать один из объектов (например, потому что объект редактируется другим пользователем), то будут отменены изменения во всех объектах.

- Флаг "Прерывать по ошибке" (по умолчанию флаг установлен) - этот флаг рекомендуется установить, если изменение объектов выполняется не в транзакции. В этом случае, если запись объекта по каким-либо причинам невозможна, программа выдаст предупреждение и предложит либо продолжить изменение оставшихся объектов, либо прервать обработку для выяснения причин проблемы. Если флажок не установлен, а объект записать нельзя, то программа пропустит такой объект и продолжит изменение оставшихся объектов.

Если у вас все получилось как надо, то лайкаем статью в соцсетях и делимся ссылкой на любимых форумах ))).

1С Управление торговлей 10.3 НДС 20%, 1С Управление торговлей 10.3 ставка НДС 20%, 1С Управление торговлей 10.3 переход на НДС 20 в 2019, Как изменить ставку НДС 20% в программе 1С Управление торговлей 10.3 , Переход на НДС 20% в 1С УТ 10.3 с 1 января 2019 года, Повышение НДС до 20% в программе 1С Управление торговлей 10.3, Изменение ставки НДС 20% в 1С УТ ред.10.3, Новая ставка НДС 20 в 1С Управление торговлей 10.3 с 1 января 2019 года, Как установить ставку НДС 20 процентов в 1С Управление торговлей 10.3 с 1 января 2019, Как изменить ставку НДС 20% в 1С Управление торговлей 10.3 с 1 января 2019 года, 1С УТ НДС 20%, Новая ставка НДС 20% в 1С:Управление торговлей, Переход на НДС 20% в 1С Управление торговлей с 01.01.2019 года, Повышение НДС до 20% в 1С Управление торговлей 10.3, Обновление ставки НДС 20% в программе 1С Управление торговлей 10.3, Как в 1С УТ 10.3 изменить НДС на 20 % в 2019 году, Переход на НДС 20 процентов в 1С Управление торговлей 10.3, Как изменить ставку НДС 20% в 1С УТ 10.3, 1С Управление торговлей 10.3 НДС 20%, 1С УТ ред.10.3 НДС 20 %, Переход на НДС 20% в 1С УТ 10.3, Повышение НДС до 20% в 1С Управление торговлей 10.3 с 1 января 2019 года, Обновление ставки НДС 20% в 1С Управление торговлей 10.3 с 1 января 2019 года, Новая ставка НДС 20% в типовой конфигурации 1С:Управление торговлей 10.3, Как изменить ставку НДС 20% в 1С УТ 10.3 с 1 января 2019 года, 1С Управление торговлей 10.3 новая ставка НДС 20%, 1с УТ 10.3 ндс 20, Переход на ставку НДС 20% в 1С Управление торговлей 10.3, Повышение НДС до 20% в 1С УТ 10.3 с 1 января 2019 года, Обновление ставки НДС 20% в 1С Управление торговлей 10.3 с 1 января 2019 года, Новая ставка НДС 20% в программе 1С Управление торговлей 10.3, 1с УТ 10.3 переход на НДС 20%, Как изменить ставку НДС 20% в 1С Управление торговлей 10.3, Переход на НДС 20% в 1С УТ ред.10.3, Повышение НДС до 20% в 1С Управление торговлей редакция 10.3 с 01.01.2019 года, Обновление ставки НДС 20% в 1С Управление торговлей с 01.01.2019 года, Новая ставка НДС 20% в 1С:Управление торговлей 10.3 Базовая версия, Как изменить ставку НДС 20% в 1С УТ 10.3 с 1 января 2019 года, Изменение НДС в 1С Управление торговлей 10.3 на 20% в 2019 году, 1С УТ 10.3 ставка НДС 20%, 1С УТ 10.3 переход на НДС 20%, Переход на НДС 20% в 1С Управление торговлей 10.3, Повышение НДС до 20% в 1С УТ 10.3, Обновление ставки НДС 20% в 1С Управление торговлей 10.3 с 1 января 2019 года, Новая ставка НДС 20% в 1С:Управление торговлей 10.3 ПРОФ, Изменение ставки НДС 20% в программе 1С УТ ред.10.3, Как изменить ставку НДС 20% в 1С Управление торговлей 10.3, Переход на НДС 20% в 1С Управление торговлей 10.3, Повышение НДС до 20% в 1С УТ 11, Обновление ставки НДС 20% в 1С УТ 10.3, Новая ставка НДС 20% в 1С:Бухгалтерия 8 КОРП, Переход на НДС 20 % в 1С Бухгалтерия, Как изменить ставку НДС 20% в 1С Управление торговлей с 01.01.2019 года, 1с ут 10.3 ндс 20, Переход на НДС 20% в 1С Управление торговлей 10.3, Повышение НДС до 20% в 1С Управление торговлей 10.3, 1С Управление торговлей 10.3 переход на НДС 20%, Как изменить ставку НДС 20% в 1С УНФ, 1С Розница 2.2 НДС 20%, Как установить ставку НДС 20 процентов в 1С Управление небольшой фирмой в 2019, Переход на НДС 20% в 1С УПП, Повышение НДС до 20% в 1С Управление небольшой фирмой, Новая ставка НДС 20% в 1С Управление торговлей 10.3, Как добавить НДС 20% в программе 1С Управление торговлей 10.3, Как изменить ставку НДС 20% в 1С УТ 10.3, Обновление ставки НДС 20% в 1С УТ 10.3, Как перейти на НДС 20% в 1С Управление торговлей 10.3, Новая ставка НДС 20% в 1С:Управление торговлей Базовая версия ред.10.3, Как изменить ставку НДС 20% в 1С Управление торговлей 10.3, Как обновить ставку НДС 20% в программе 1С Управление торговлей 10.3, Повышение НДС до 20% в 1С УТ ред.10.3, Новая ставка НДС 20% в 1С:Управление торговлей ред.10.3, Как установить ставку НДС 20 процентов в 1С Управление торговлей 10.3 с 01.01.2019 года, 1С УТ редакция 10.3 новая ставка НДС 20%, Как обновить ставку НДС 20% в 1С Управление торговлей 10.3 с 1 января 2019 года, Новая ставка НДС 20% в 1С:Управление торговлей ред.10.3, Как установить ставку НДС 20 процентов в 1С УТ 10.3 с 2019, Когда выйдет обновление 1с с НДС 20% для 1С Управление торговлей 10.3, Изменение ставки НДС 20% в программе 1С Управление торговлей 10.3, Новая ставка НДС 20% в 1С УТ 10.3, Новая ставка НДС 20% в 1С УТ Управление торговлей 10.3, НДС 20% в 1С Управление торговлей 10.3 с 01.01.2019 года, Новая ставка НДС 20% в программе 1С Управление торговлей 10.3, Как установить ставку НДС 20 процентов в 1С УТ 10.3 в 2019, Как обновить ставку НДС 20% в 1С УТ 10.3, Как обновить ставку НДС 20% в 1С УТ 10.3, Изменение ставки НДС 20% в 1С Управление торговлей ред.10.3 с 01.01.2019 года, Обновление ставки НДС 20% в 1С УТ 10.3, Изменение ставки НДС 20% в 1С УТ 10.3, Применение ставки НДС 20% в 1С Управление торговлей 10.3, 1с Управление торговлей 10.3 ндс 20

Рисунок 1. Номенклатура в УТ 11.4

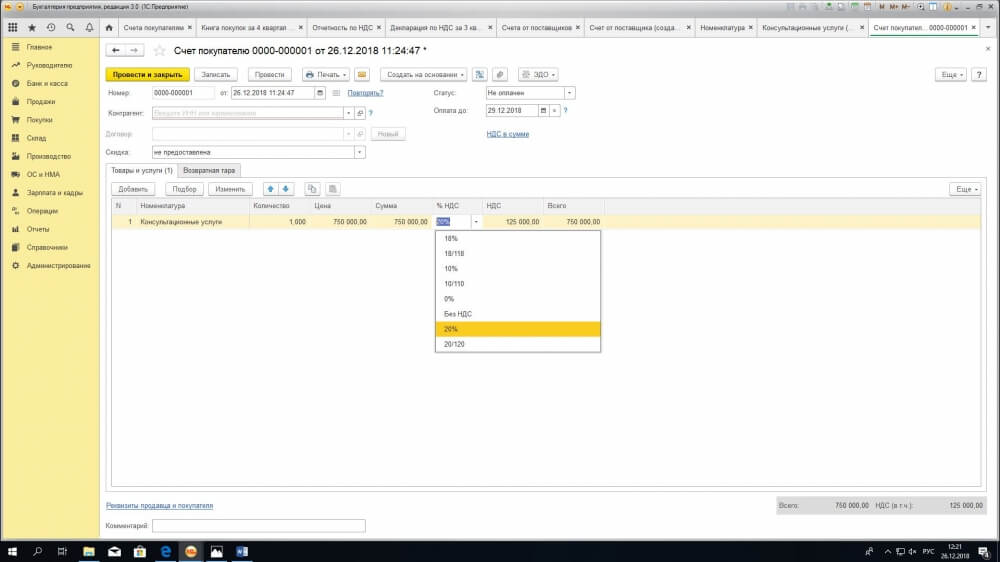

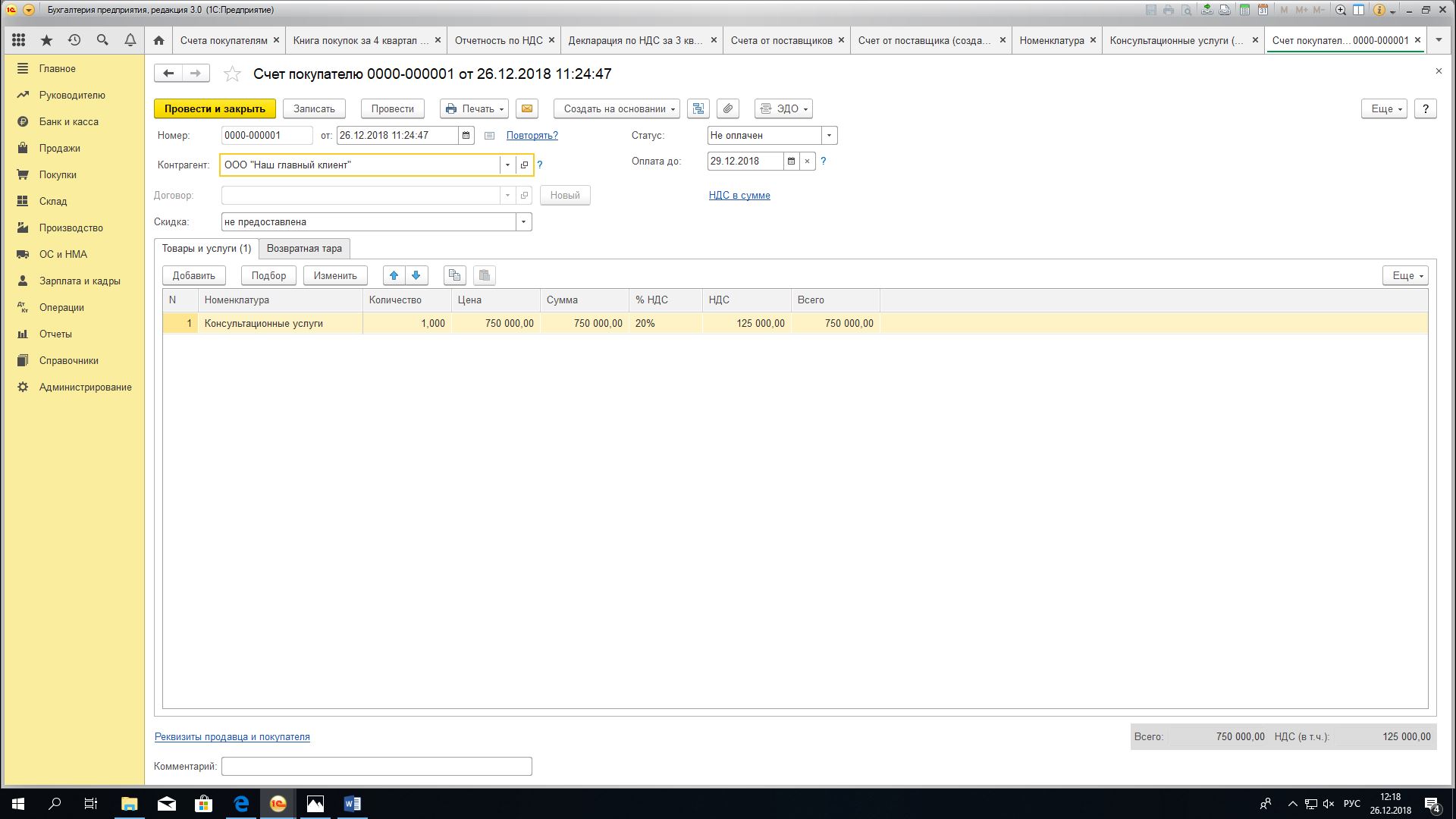

Рисунок 2. Номенклатура в БП 3.0

В старых релизах поменять ставку НДС можно с помощью групповой обработки:

Администрирование – обслуживание – корректировка данных – групповое изменение реквизитов. Напоминаем, как она работает (рисунок 3):

Рисунок 3. Групповая обработка реквизитов, порядок работы

Согласитесь, довольно просто. Однако, стоит учесть, что, во-первых, ставка НДС указывается не только в номенклатуре, но и в других справочниках; во-вторых, не все знают и используют этот инструмент.

В связи с массовой заменой ставки с 01 января 2019г., разработчики создали специальное рабочее место: Помощник замены ставки НДС на 20%. Найти его можно в Администрирование-сервис. По сравнению с Групповой заменой настройки (рисунок 3) в рабочем месте упрощены и все необходимые справочники перечислены:

- Номенклатура;

- Виды номенклатуры;

- Договоры с контрагентами;

- Договоры между организациями;

- Договоры лизинга.

- Проставить/убрать лишние «галочки» в списке «Заменять в»;

- По ссылке «Все элементы» перейти к настройке отбора и указать ставку НДС 18%;

- Изменить ставку.

Рисунок 4. Рабочее место по замене ставки

ВНИМАНИЕ:

Если решите менять во всех пунктах сразу – не забудьте отбор настроить тоже для всех пунктов!

Если вы не используете ставки, отличные от 18%, то отбор можно не настраивать и сразу перейти к замене.

Рабочее место Помощник замены ставки НДС на 20% реализовано в следующих редакциях:

«1С:Комплексная автоматизация», ред. 2.4.6

«1С:Управление торговлей», ред. 11.4.6

В «1С:Бухгалтерия предприятия» ставка заменится при обновлении базы.

А если не менять ставку?

Не беспокойтесь: если вы не измените ставки в справочниках вовремя – ничего страшного не случится. С целью уменьшения ошибок пользователей, разработчики усовершенствовали программу: заполнение ставки в документах теперь проставляется в зависимости от даты.

Это означает, что автоматически во все документы до 01 января 2019г. встанет ставка 18 или 18/118, а после этой даты – 20 или 20/120 (при этом в документах заказа анализируется плановая дата отгрузки ).

Это касается не только вновь созданных с нуля документов, но и копирования, ввода на основании. Более того, если изменить дату в уже записанном документе, ставка в нем изменится.

Как изменяется ставка НДС:

- при подборе Номенклатуры в документы с датой до 01.01.2019г. встанет ставка НДС 18%, после 01.01.2019 - ставка НДС 20%. Вне зависимости от того, что указано в карточке;

- в документы Счет-фактура выданный (аванс) и Счет-фактура налогового агента, дата которых позже 01.01.2019г. подставляется ставка НДС 20/120;

- в рабочем месте Учет НДС с полученных авансов значения предлагаемых ставок НДС по кнопке Установить ставку НДС зависят от даты аванса;

- То же самое касается Регистрации счетов-фактур на аванс (для Бухгалтерии предприятия 3.0), ставка зависит от даты аванса.

ВНИМАНИЕ:

Если ваша программа доработана в части НДС, или добавлены дополнительные документы, «связки» для ввода на основании – будьте осторожны! Заблаговременно обратитесь к сопровождающим вашу базу специалистам.

Эти изменения касаются и таких конфигураций, как 1С:Бухгалтерия предприятия, 2.0; 1С:Комплексная Автоматизация 1.1; 1С:Управление производственным предприятием, 1.3

В них так же прописана зависимость даты и ставки НДС.

Кроме того, обратите внимание на письмо ФНС от 23.10.2018 № СД-4-3/20667@ . В нем приведены разъяснения с примерами сразу по нескольким актуальным вопросам, таким, как возмещение покупателем 2% НДС, и возврат товаров.

Полезны будут и комментарии от 1С по ссылке. Изменения, связанные с этим письмом и оформлением корректировочных счетов фактур, будут реализованы до конца декабря 2018 года.

Специалисты «ИнфоСофт» всегда готовы проконсультировать Вас по вопросам замены ставки НДС в программных продуктах 1С. Обращайтесь по телефону +7 (383) 211-27-27.

ФЗ от 03.08.2018 № 303-ФЗ “О внесении изменений в отдельные законодательные акты Российской Федерации о налогах и сборах” о повышении налога на добавленную стоимость с 18 до 20% был принят еще летом. Ставка применяется к товарам (работам, услугам), имущественным правам и т.д. начиная с 1 января 2019 года. При этом ставка применяется вне зависимости от даты и условий заключения договора – если договор был заключен со ставкой 18%, в следующем году НДС по нему повысится.

Повышение ставки НДС до 20 процентов потребует в конце года уточнить условия договоров на 2019 год и обновить настройки программ 1С. Также необходимо учитывать особенности «переходного» периода по платежам и отгрузкам, которые пройдут в конце 2018 и начале 2019 года.

С 1 января 2019 года продавцы будут обязаны дополнительно предъявлять к оплате сумму налога, начисленную по принятой ставке в 20%. В кассовых чеках (БСО) и кассовом чеке коррекций необходимо указывать новую ставку в формате 20% или 20/120. Изменить показатель нужно и в программах на платформе 1С.

Для обновления НДС организациям, работающим в системе 1С, потребуется предпринять следующие шаги:

Если в компании используется ККМ, нужно обновить программное обеспечение и настроить кассовые программы;

Также необходимо пересмотреть и проанализировать все имеющиеся договоры и внести в них пункт, предусматривающий риск повышения НДС;

Возможно, компании придется перейти на новую ценовую политику – это стоит обдумать отдельно;

Также потребуется подготовить информационную базу, формы и обработки в программе 1С.

Как изменить ставку НДС в 1С

Что необходимо сделать для подготовки текущей конфигурации 1С к переходу на новую ставку НДС?

Разберем схему действий по пунктам.

После принятия решения о подготовке программного обеспечения к изменениям в соответствии с новым законодательством, проверьте конфигурацию. Если она типовая – достаточно проверить, действителен ли договор ИТС, и вовремя обновить конфигурацию. Если вы работаете с не типовой конфигурацией или старым релизом, потребуется привести базу данных 1С в требуемое для обновления состояние.

Если не типовой функционал затрагивает значение НДС, воспользуйтесь сервисом обновления не типовых организаций и адаптируйте имеющийся функционал к новому законодательству.

Не типовая конфигурация не касается ставки НДС? Достаточно воспользоваться соответствующим сервисом обновления.

Обладатели типовых конфигураций 1С могут столкнуться со сложностями при обновлении из-за времени между выходом обновления и датой начала расчетов по новой формуле. Так, между этими событиями может пройти две недели – все это время вы можете работать по старой ставке. Другая распространенная проблема – обращение программы к предыдущей ставке НДС. Если эта константа прописана в каких-либо формулах, вам потребуется вручную провести изменение ставок НДС на 20%.

Как самостоятельно обновить НДС

Чтобы избежать ошибок при изменении ставки налога на добавленную стоимость, в 1С можно использовать специальные механизмы контроля и исправления, в частности, «Помощник по учету НДС».

Чтобы запустить его воспользуйтесь меню:

«Покупка» - «Ведение книги покупок» - «Помощник по учету НДС»,

«Продажа» - «Ведение книги продаж» - «Помощник по учету НДС»

Вам достаточно запустить его в 1С и нажать всего одну кнопку «Выполнить замену ставок НДС». При этом обработка при открытии автоматически настраивает соответствие какие ставки нужно заменять.

В настоящее время налоговые инспекции имеют возможность проверить достоверность всех данных по НДС, которые предоставляют организации. Если выявлены несовпадения, придется сдавать уточненную декларацию.

1С предоставляет возможность провести такую проверку самостоятельно с помощью своих сервисов. Если у вас возникли сложности, воспользуйтесь консультацией компании «Авиант» наши специалисты подробно объяснят последовательность действий и помогут избежать ошибок.

Анализ типовых конфигурация программ 1С показал, что многие программы не нуждаются в обновлении, в них встроена НДС в размере 20%, ее достаточно изменить в справочнике Номенклатура, причем как для группы товаров, так и для всего ассортимента поставок.

1С Бухгалтерия предприятия 3.0 (БП 3.0);

1С Бухгалтерия предприятия 2.0 (БП 2.0);

1С Бухгалтерия предприятия 1.6 (БП 1.6);

1С Управление торговлей 10.3 (УТ 10.3);

1С Управление торговлей 10.2 (УТ 10.2);

1С Управление торговлей 10.1 (УТ 10.1);

1С Управление торговлей 10.0 (УТ 10.0);

1С Комплексная автоматизация 1.1 (КА 1.1);

1С Управление производственным предприятием 1.3 (УПП 1.3)

1С Управление небольшой фирмой 1.3 (УНФ 1.3)

1С Управление небольшой фирмой 1.4 (УНФ 1.6)

1С Управление небольшой фирмой 1.5 (УНФ 1.5)

1С Управление нашей фирмой 1.6 (УНФ 1.6)

Но в некоторых программах платформы 1С, такие изменения не возможны:

1С Управление торговлей 11.4 (УТ 11.4);

1С Управление торговлей 11.3 (УТ 11.3);

1С Управление торговлей 11.2 (УТ 11.2);

1С Управление торговлей 11.1 (УТ 11.1);

1С Управление торговлей 11.0 (УТ 11.0);

В них нет встроенной ставки НДС 20%. Если вы используете данное программное обеспечение, рекомендуем обратиться к специалистам по платформе 1С, чтобы избежать возможных проблем с налоговой инспекцией.

- Начальная настройка раздельного учета НДС в 1С

- Операционное ведение раздельного учета НДС по поступающим товарам, услугам

- Приобретение товаров для перепродажи

- Приобретение материальных ценностей (услуг) общего назначения

- Перемещение товаров

- Реализация товаров

- Итоговое распределение учтенного НДС

- Итоги

Начальная настройка раздельного учета НДС в 1С

Предположим, что бухгалтеру необходимо настроить и вести раздельный учет по НДС в 1С в компании ООО «РитейлПро», зарегистрированной 01.07.2019 и занимающейся следующими видами деятельности:

- оптовая торговля бытовой химией и химическим сырьем в пределах РФ (ОСНО, НДС 20%);

- экспортная торговля бытовой химией и химическим сырьем (ОСНО, НДС 0%);

- розничная торговля бытовой химией и химическим сырьем (ЕНВД, не облагается НДС).

При первоначальной настройке раздельного учета НДС в 1С вносятся изменения в раздел «Учетная политика». Для этого нужно зайти в меню «Главное» — «Настройки» — «Учетная политика» — «Настройки налогов и отчетов» или «Главное» — «Настройки» — «Налоги и отчеты» и произвести действия, наглядно показанные и поясненные на рисунке ниже:

Операционное ведение раздельного учета НДС по поступающим товарам, услугам

Далее изучим непосредственно сам процесс раздельного учета НДС по поступающим товарам и услугам на основе простого примера.

Предположим, что в 3-м квартале 2019 года в ООО «РитейлПро» проведены следующие операции:

Приобретена бытовая химия (для перепродажи)

Приобретено химическое сырье (для перепродажи)

Фирма воспользовалась транспортными услугами для перевозки приобретенных товаров

Продана вся приобретенная бытовая химия

Выручка без НДС

Продано все приобретенное химическое сырье

Выручка без НДС

Рассчитываем распределительные коэффициенты для последующего распределения НДС, а также расходов на продажу:

Коэффициент распределения НДС между сырьевыми и несырьевыми товарами

Коэффициент распределения НДС между видами деятельности, облагаемыми по ставкам 20% (10%), 0%, без НДС

Коэффициент для распределения НДС к вычету

0,469074 = 1 065 101,81 / (1 065 101,81 + 1 205 547.39)

0,458716 = 488 578,81 / 1065 101,81

0,324770 = 345 913,80 / 1 065 101,81

Коэффициент для распределения НДС подлежащего включению в стоимость товара

0,216514 = 230 609,20/ 1 065 101,81

Коэффициент для расчета НДС к вычету

0,530926 = 1 305 088,00 / (1 153 046,00 + 1 305 088,00)

0,458716 = 553 003,39 / 1 205 547,39

0,324770 = 391 526,40 / 1 205 547,39

Коэффициент для расчета НДС подлежащего включению в стоимость товара (расходы на продажу)

0,216514 = 261 017,60/ 1 205 547,39

Справочная информация по формуле расчета коэффициентов

Для нашего примера взята формула расчета, установленная в 1С по умолчанию:

Выручка (без НДС) по отдельному виду товаров (или виду деятельности) / Общая выручка (без НДС)

Формула по расчету распределительного коэффициента может быть разработана организацией (ИП) самостоятельно (с обязательным фиксированием в учетной политике) (абз. 4 п. 4 ст. 170 НК РФ).

С 01.07.2016 в связи с изменениями раздельного учета НДС по экспорту несырьевых товаров (а также по реализации драгметаллов фондам, ЦБ и банкам) (абз. 3 п. 3 ст. 172 НК РФ) нужно дополнительно рассчитывать коэффициент распределения НДС между экспортируемыми сырьевыми и несырьевыми товарами. Если организация (ИП) не занимается экспортом сырьевых и несырьевых товаров, то рассчитывать данный коэффициент не надо.

С подробными разъяснениями о порядке распределения НДС ознакомьтесь в нашей статье «Какой порядок распределения входного НДС?».

В бухгалтерском учете вышеуказанные операции отмечены следующим образом:

Операции по реализации товаров

Выручка от реализации

96 087,17 = 576 523,00 × 20 / 120

108 757,33 = 652 544,00 × 20 / 120

Списана покупная стоимость товара

НДС к вычету (по товарам)

Списаны расходы на продажу

84 996,50 = 185 292,37 × 0,458716

НДС к вычету (по расходам на продажу)

15 299,37 = 33 352,63 × 0,458716

Путем умножения общей суммы распределяемых расходов на продажу на коэффициент распределения НДС между видами деятельности рассчитывается доля распределяемых расходов на продажу (и НДС по ним), приходящаяся на оптовую (экспортную, розничную) реализацию

НДС с реализации

Списание себестоимости товара

НДС, принятый к вычету по проданным товарам

Списаны расходы на продажу

28 227,69 = 185 292,37 × 0,469074 × 0,324770

31 949,83 = 185 292,37 × 0,530926 × 0,324770

НДС к вычету (по расходам на продажу)

5 080,99 = 33 352,63 × 0,469074 × 0,324770

5 750,97 = 33 352,63 × 0,530926 × 0,324770

Доля распределяемых расходов (и НДС по ним), приходящаяся на экспортную реализацию с разделением по сырьевым и несырьевым товарам, рассчитывается уже с применением 2 коэффициентов:

Выручка от продажи

Списана стоимость приобретенного товара

НДС включен в покупную стоимость товара

Списаны расходы на продажу

40 118,35 = 185 292,37 × 0,216514

НДС включен в расходы на продажу

7 221,30 = 33 352,63 × 0,216514

Подробнее о порядке отнесения НДС на затраты по реализации товаров читайте в нашем материале «Ст. 170 НК РФ: (вопросы и ответы)».

Из представленных выше расчетов видно, что распределение НДС вручную связано с большими временными и трудовыми затратами. Умелое пользование современными средствами автоматизации раздельного учета НДС в виде различных учетных программ позволит не только сэкономить время и силы бухгалтера, но и свести к минимуму количество ошибок при производимых расчетах.

Рассмотрим теперь, как должно производиться отражение расписанных в примере операций в 1С, чтобы получить по итогам верные расчеты по НДС.

Приобретение товаров для перепродажи

Заходим в журнал «Поступление (акты, накладные)» через меню «Покупки». Нажимаем кнопку «Поступление» и из появившегося списка выбираем операцию «Товары (накладная)». На экран выводится новый документ «Накладная». Заполняем его следующим образом:

- НДС по приобретенному товару указывайте весь, вне зависимости от того в какой деятельности товар будет применяться — облагаемой или не облагаемой.

- В графе «Способ учета НДС» выбирайте «Принимается к вычету».

- Зарегистрируйте счет-фактуру, иначе система не примет НДС к вычету

- Проверьте правильность отражения операции по поступлению товара в учете, нажав кнопку «Дт/Кт».

ВАЖНО! С 01.07.2016 вычет по товарам, указанным в подп. 1 и подп. 6 п. 1 ст. 164 НК РФ производится в общем порядке (п. 1 ст. 172 НК РФ). Это изменение не касается сырьевых товаров (абз. 3 п. 3 ст. 172 НК РФ). По ним вычет по НДС по-прежнему предоставляется на конец квартала, в котором полностью собраны документы, подтверждающие правомерность применения нулевой ставки НДС. Четкое определение сырьевых товаров дано в абз. 3 п. 10 ст. 165 НК РФ.

Чтобы программа «1С» видела, что среди реализуемых товаров имеются те, «входящий» НДС по которым ставится к вычету только на конец квартала, в котором полностью собран пакет подтверждающих документов, необходимо при занесении товаров в базу указывать дополнительные сведения. Как это сделать, показано на следующем рисунке:

Приобретение материальных ценностей (услуг) общего назначения

Отражение в 1С сведений по поступившим материальным ценностям и услугам, предназначенным для применения в общепроизводственных или общехозяйственных целях, производится в том же порядке, который был описан в предыдущем разделе. За исключением одного момента: при одновременном применении рассматриваемых ценностей (услуг) в деятельности, облагаемой и не облагаемой НДС, должен быть установлен признак «Распределяется».

Как его установить в 1С, наглядно показано на представленном ниже рисунке:

Перемещение товаров

Операция «Перемещение товаров» в 1С проводится для того, чтобы дать программе задание на ведение учета товаров в разрезе следующих видов деятельности:

- облагаемые НДС;

- не облагаемые НДС (не ЕНВД);

- не облагаемые НДС (ЕНВД).

Также операция «Перемещение товаров» помогает бухгалтеру избежать процедуры восстановления НДС в ситуациях, когда даты приобретения и продажи товаров приходятся на разные налоговые кварталы.

Предположим, фирма из нашего примера купила товар в 1-м квартале 2016 года. Во 2-м квартале часть товара она продала оптом, а часть — в розницу (ЕНВД). Если не проводить операцию «Перемещение товара», то по итогам 1-го квартала фирма заплатит НДС с вычетом по всем товарам. И во 2-м квартале ей придется восстанавливать НДС, принятый к вычету в части товаров, проданных в розницу. Если же операцию «Перемещение товара» провести в 1-м квартале, то НДС во 2-м квартале восстанавливать не придется.

Подробнее о восстановлении ранее вычтенного НДС читайте в статье «Порядок восстановления НДС, ранее принятого к вычету».

Для проведения рассматриваемой операции нужно зайти в журнал «Перемещение товаров» через меню «Склад», нажать кнопку «Создать» и заполнить появившуюся форму документа. Как правильно оформить операцию по перемещению товаров в 1С, показано на рисунке ниже:

Реализация товаров

Для занесения в 1С информации о проданных товарах из нашего примера заходим в журнал «Реализация (акты, накладные)» через меню «Продажи». Нажимаем кнопку «Реализация» и выбираем из списка пункт «Товары (накладная)». Далее заполняем документ «Реализация товаров: Накладная (создание)».

Итоговое распределение учтенного НДС

Распределение НДС по товарам, купленным для перепродажи, и по ценностям, списываемым на затраты, производиться в 1С автоматически при осуществлении регламентной операции «Распределение НДС» и Помощника по НДС.

Для проведения операции по распределению НДС заходим в журнал «Регламентные операции НДС» через меню «Операции» — «Закрытие периода», нажимаем кнопку «Создать» и из выпавшего списка выбираем «Распределение НДС». Заполняем и проводим форму согласно указаниям, представленным на рисунке ниже:

После проведения рассмотренной выше регламентной операции заходим в документ «Помощник по учету НДС» через меню «Операции» — «Закрытие периода» и производим действия, показанные на приведенном ниже рисунке:

Чтобы понять процесс автоматического распределения НДС и работы Помощника по НДС в 1С, представляем вашему вниманию три оборотно-сальдовые ведомости по счету 19:

- до распределения;

- после распределения, но до формирования книги покупок;

- после распределения и формирования книги покупок.

Итоги

Распределение НДС в 1С производится автоматически, с помощью одноименной регламентной операции «Распределение НДС», а также «Помощника по учету НДС». Чтобы правильно распределить и поставить к вычету НДС эти операции, бухгалтеру нужно изначально верно указывать способ учета НДС при принятии к учету поступивших товаров, иных материальных ценностей и услуг, а также следить за проставлением верных ставок НДС при реализации товаров и услуг.

Нет времени читать?

Рассмотрим, как правильно вести раздельный учет НДС и какие настройки использовать для этого в программе «1С:Бухгалтерия предприятия 8», ред. 3.0.

Нет времени читать? Шпаргалка по краткому содержанию статьи

- Кому необходимо вести раздельный учет НДС, а кому – нет.

- Как настроить ведение раздельного учета в «1С» в учетной политике.

- Какой способ учета ПМЗ подойдет для разделения НДС в различных партиях товаров.

- Как распределять НДС по основным средствам для раздельного учета.

Кто ведет раздельный учет НДС

Раздельный учет НДС необходимо вести тем организациям, которые сочетают виды деятельности, облагаемые НДС, а также виды деятельности, не облагаемые НДС.

Наиболее частыми причинами для необходимости распределения НДС является необходимость распределять входящий НДС между видами деятельности для организаций, которые совмещают ОСН с ЕНВД, либо для организаций, осуществляющих экспортную торговлю. Это неисчерпывающий перечень случаев.

В требовании ведения раздельного учета НДС есть исключения. Так, если в организации доля выручки от деятельности, не облагаемой НДС, или облагаемой по ставке 0% не превышает 5% от всей выручки, организация вправе не разделять входящий НДС. Или организация, которая занимается только экспортом и не ведет операций на внутреннем рынке, также вправе не вести раздельный учет.

При ведении раздельного учета НДС важно, чтобы программный продукт позволял проводить распределение НДС по видам деятельности: часть суммы принималась к вычету, а часть включалась в стоимость. Такие возможности предоставляет программный продукт «1С:Бухгалтерия предприятия 8», ред. 3.0.

Учет НДС в «1С»

Настроим раздельный учет НДС в «1С». После того, как будет установлена настройка «Ведется раздельный учет входящего НДС», при проведении документов программа будет запоминать, что в дальнейшем происходит с НДС в разрезе каждого документа. Если НДС при поступлении был принят к вычету, а в дальнейшем организация осуществит продажу без НДС, то произойдет автоматическое восстановление ранее принятого к вычету НДС. При использовании данной настройки происходит автоматическое отслеживание партий товаров для целей последующего учета НДС.

Данная настройка устанавливается в учетной политике по гиперссылке «Налоги».

В редакции 3.0 появилась возможность ведения дополнительного аналитического учета на счете 19 – по способам учета НДС. Благодаря этой аналитике есть возможность в момент приобретения установить необходимость распределить НДС. При данной настройке можно распределять НДС не только по косвенным расходам, но и по прямым. Для этого в аналитике «Способ учета НДС» устанавливаем значение «Распределять».

При дальнейшем движении МПЗ в организации есть возможность изменить данную настройку для партии номенклатуры. Например, в документе поступления товаров и услуг был указан способ «Принимать к вычету», а в момент включения в расходы стало ясно, что МПЗ будет использовано для деятельности ЕНВД, значит, НДС необходимо включить в стоимость. Эту операцию позволит проделать документ «Требование-накладная», где в качестве способа учета НДС будет установлено «Включить в стоимость». После проведения требования накладной сумма НДС будет автоматически восстановлена к уплате в бюджет и включена в расходы.

Партии товаров для учета НДС

Необходимо помнить, что при реализации товаров НДС списывается по конкретной партии документа – поскольку для правильного расчета и распределения суммы входящего НДС в программе используется «Партия» каждого документа. Чтобы учет для целей НДС в части партий совпадал с регламентным бухгалтерским учетом и расчетом себестоимости, необходимо использовать способ учета ПМЗ ФИФО.

Для того чтобы вести партионный учет по счетам учета МПЗ, необходимо установить эту возможность в настройках. Это можно сделать в меню «Администрирование» – «Параметры учета» – «Настройка плана счетов» – «По номенклатуре, партиям, складам». В открывшемся меню настроек необходимо установить флаг «По партиям (документам поступления)».

Организация А приобрела стулья. 1 ноября – 10 шт. по цене 1180 руб. за штуку, НДС сверху, а также 15 ноября – 10 шт. по цене 1550 руб. за штуку, НДС сверху. Предположим, что организация продала 15 шт. 20 ноября.

Если у нас ведется учет по ФИФО, тогда и для целей НДС, и для целей расчета себестоимости стулья будут списаны следующим образом:

- 10 шт. из партии по цене 1180 руб.

- 5 шт. из партии по цене 1550 руб.

А если организация ведет учет по средней стоимости, и раздельный учет НДС, то для целей НДС программа спишет данные из документов партий, как описано в случае по ФИФО, а для целей расчета себестоимости будет списано:

- 15 шт. без партии, но из расчета стоимости 1365 руб. (1180 + 1550= 2730 / 2 = 1365)

Таким образом, для целей учета НДС программа будет считать с учетом партий, а для себестоимости – по другим суммам. Для операций продажи на внутреннем рынке эта ситуация не является неверной, а вот в случае экспорта и использования ставки 0% возникают сложности, так как подтверждение нулевой ставки будет происходить сразу по партиям всех поступлений, хранящихся на остатках.

По этой причине тем организациям, которые применяют ставку 0% или без НДС, рекомендовано использовать метод ФИФО вместо учета по средней стоимости. В случае изменения способа учета МПЗ не забудьте закрепить это изменение в форме приказа по учетной политике в организации.

Распределение НДС по основным средствам

В редакции 3.0 появилась возможность распределить НДС по основным средствам. Для этого в документе «Приобретение объекта основных средств» в способе учета НДС выбираем значение «Распределять». После принятия к учету объекта основных средств и проведения документа «Распределение НДС» данный НДС будет распределен пропорционально выручке. В части процента НДС для необлагаемой НДС деятельности данная сумма НДС будет включена в первоначальную стоимость объекта основных средств. После этого амортизация объекта, а также все аналитические отчеты по основным средствам будут выводить стоимость объекта с учетом включенной в стоимость суммы НДС.

В организации А в IV квартале 2016 г. выручка по деятельности, облагаемой НДС, составила 1 млн руб., выручка по деятельности, попадающей под уплату ЕНВД, составила 250 000 руб. За IV квартал были приобретены услуги, относящиеся к обоим видам деятельности, на сумму 50 000 руб., НДС сверху. А также приобретен объект основных средств стоимостью 150 000 руб., НДС сверху (рис. 1).

Для расчета суммы распределения НДС высчитываем процент. Операции без НДС составили 20% от общего объема выручки. Соответственно, суммы НДС распределяются следующим образом: 80% – «Принимать к вычету», 20% – «Включать в стоимость». Рассчитываем: 9000 * 20% = 1800 руб., 27 000 * 20% = 5400 руб. (рис. 2).

В документ «Распределение НДС» попали указанные нами суммы. И после проведения документа сумма по услугам 1800 руб. будет отражена на счета затрат (в нашем случае это 44 счет). Сумма 5400 руб. будет отражена в составе счета 08, а далее в корреспонденции Дт. 01 Кт. 08 увеличит первоначальную стоимость объекта основных средств (рис. 3).

В конце квартала суммы по счету 19 в аналитике «Принимать к вычету» – принимается к вычету документом «Формирование записей книги покупок». Для анализа и оценки правильности закрытия счета 19 удобно использоваться оборотно-сальдовую ведомость с аналитикой по способам учета НДС (рис. 4).

Для более подробного анализа ОСВ по счету 19 можно получить с аналитикой до контрагента и документа движения.

Если ваша организация не вела в программе раздельный учет НДС, но вести его обязана, то для перехода на раздельный учет необходимо установить обозначенные в статье настройки, и сделать ввод остатков по партионному учету. Ввод остатков по партионному учету можно выполнить вручную, либо с помощью программиста.

Еще одна ситуация, когда организации поможет настройка «Ведение раздельного учета НДС» – это необходимость списать МПЗ. Списание может проводиться по разным причинам, например, в случае выявленной недостачи. В данном случае, поскольку товар списан в результате недостачи (под деятельность, не облагаемую НДС), НДС, ранее принятый к вычету, должен быть восстановлен к уплате в бюджет. При использовании указанной настройки программа автоматически восстановит НДС к уплате после проведения документа «Списание товара». В случае, если настройка раздельного учета не используется, для правильности ведения учета необходимо с помощью документа «Восстановление НДС» отразить данную операцию.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Автор: Юлия Каткова,

руководитель консалтингового направления компании «ГЭНДАЛЬФ»

Читайте также: