Поступили от поставщика товары в т ч ндс 18 торговая наценка 50

Опубликовано: 24.07.2024

В каждой фирме, которая занимается продажами, существует разница между той суммой, что покупатель видит на ценнике, и той, по которой компания приобретала определенный товар. Директор ориентируется на рыночные цены и дает указание бухгалтеру сделать ту или иную торговую наценку. Как ее правильно рассчитать, это уже головная боль скромного труженика учета.

Все надбавки хороши – выбирай на вкус

Сумму реализованной торговой наценки, а следовательно, и покупную стоимость проданных товаров можно рассчитывать на компьютере. В фирмах, которые занимаются розницей и используют подобную технику, наценка может быть определена автоматически по каждому проданному товару. При этом определить финансовый результат бухгалтеру будет значительно проще.

Однако не все могут позволить себе иметь в наличии такое дорогостоящее программное обеспечение. Небольшие магазины и палатки обычно определяют торговую наценку расчетным способом, или, другими словами, вручную. Роскомторг еще в 1996 году своим письмом от 10 июля № 1-794/32-5 утвердил Методические рекомендации по учету и оформлению операций приема, хранения и отпуска товаров в организациях торговли. В них комитет предложил несколько вариантов расчета реализованной торговой наценки. На сегодняшний день нет каких-либо других официальных документов, устанавливающих иные способы. В соответствии с пунктом 12.1.3 методических рекомендаций Роскомторга определить наценку можно по общему товарообороту, по ассортименту товарооборота, по среднему проценту, по ассортименту остатка товаров. Рассмотрим указанные способы подробнее.

Одинаковый процент желает познакомиться

Способ расчета валового дохода по общему товарообороту, согласно пункту 12.1.4 методических рекомендаций, используют в случае, если ко всем товарам применяют одинаковый процент торговой надбавки. Этот вариант предполагает сначала установить валовой доход по товарообороту от реализации (ВД), а потом уже наценку.

Бухгалтер должен применить формулу, приведенную в документе: ВД = Т x РН : 100 (Т – общий товарооборот, РН – расчетная торговая надбавка). Расчетную торговую надбавку считают по другой формуле: РН = ТН : (100 + ТН). В данном случае ТН – торговая надбавка в процентах. При этом, согласно пункту 2.2.3 методических рекомендаций, под товарооборотом понимают общую сумму выручки (с учетом всех налогов).

Пример 1

В ООО « Романтик» остаток товаров по продажной стоимости (сальдо по счету 41) на 1 июля составил 12 500 руб. Торговая наценка по остаткам товара на 1 июля (сальдо по счету 42) – 3100 руб. В июле получено продукции по покупной стоимости без учета НДС на сумму 37 000 руб.

Согласно приказу руководителя организации, на все товары бухгалтер должен начислить торговую наценку в размере 35 процентов от их покупной стоимости. Ее размер на поступившие в июле товары составил 12 950 руб. (37 000 руб. x ґ 35%). Фирма выручила от реализации в июле 51 000 руб. (в том числе НДС – 7780 руб.). Расходы на продажу – 5000 руб.

Рассчитаем реализованную торговую наценку по формуле РН = ТН : (100 + ТН):

35% : (100% + 35%) = 25,926%.

Валовой доход находим по формуле ВД = Т x РН : 100:

51 000 руб. x 25,926% : 100% = 13 222 руб.

В бухгалтерском учете необходимо сделать следующие проводки:

Дебет 50 Кредит 90-1

– 51 000 руб. – отражена выручка от продажи товаров;

Дебет 90-3 Кредит 68

– 7780 руб. – отражена сумма НДС;

Дебет 90-2 Кредит 42

– 13 222 руб. – списана сумма торговой наценки по реализованным товарам;

Дебет 90-2 Кредит 41

– 51 000 руб. – списана продажная стоимость реализованных товаров;

Дебет 90-2 Кредит 44

– 5000 руб. – списаны расходы на продажу;

Дебет 90-9 Кредит 99

– 442 руб. (51 000 – 7780 – (–13 222) – 51 000 – 5000) – прибыль от продажи.

Разная надбавка на весь ассортимент

Этот вариант нужен тем, у кого на разные группы товаров наценка не одинаковая. Сложность в том, что каждая из групп включает продукцию с одной и той же надбавкой. В этом случае необходим обязательный учет товарооборота. Согласно пункту 12.1.5 методических рекомендаций, валовой доход (ВД) определяют по следующей формуле:

ВД = (Т1 x РН + Т2 x РН + . + Тn x РН) : 100 (Т – товарооборот и РН – расчетная торговая надбавка по группам товаров).

Пример 2

Бухгалтер ООО «Романтик» имеет данные, приведенные в следующей таблице:

Остаток товаров на 1 июля, руб.

Получено товаров по покупной стоимости,

руб.

Торговая наценка, %

Сумма наценки, руб.

Выручка

от продажи товаров, руб.

Расходы на продажу, руб. Товары группы 1

4600

12 100

39

4719

16 800

3000 Товары группы 2

7900

24 900

26

6474

33 200 Итого

12 500

37 000

11 193

50 000 Ему нужно определить расчетную торговую надбавку по каждой группе товаров.

Для группы 1 расчетную торговую надбавку расчитываем по формуле РН = ТН : (100 + ТН):

39% : (100% + 39%) = 28,057%.

Для группы 2:

26% : (100% + 26%) = 20,635%.

Валовой доход (сумма реализованной торговой наценки) будет равен:

(16 800 руб. x 28,057% + 33 200 руб. x 20,635%) : 100 = 11 564 руб.

В бухгалтерском учете фирмы необходимо оформить такие проводки:

Дебет 50 Кредит 90-1

– 50 000 руб. – отражена выручка от реализации товаров;

Дебет 90-3 Кредит 68

– 7627 руб. – отражена сумма НДС;

Дебет 90-2 Кредит 42

– 11 564 руб. – списана сумма торговой наценки, относящейся к реализованным товарам;

Дебет 90-2 Кредит 41

– 50 000 руб. – списана продажная стоимость реализованных товаров;

Дебет 90-2 Кредит 44

– 3000 руб. – списаны расходы на продажу;

Дебет 90-9 Кредит 99

– 937 руб. (50 000 – 7627 – (–11 564) – 50 000 – 3000) – прибыль от продажи.

Данный способ самый простой. Его может применять любая фирма, учитывающая товар по продажным ценам. Согласно пункту 12.1.6 рекомендаций, валовой доход по среднему проценту нужно рассчитать по формуле: ВД = (Т x П) : 100 (П – средний процент валового дохода, Т – товарооборот). Средний процент валового дохода будет равен:

П = ((ТНн + ТНп – ТНв) : (Т + ОК)) x 100.

Разберем показатели последней формулы:

ТНн – торговая надбавка на остаток продукции на начало отчетного периода (сальдо счета 42); ТНп – наценка на поступившие за это время товары, ТНв – на выбывшие (дебетовый оборот счета 42 «Торговая наценка» за отчетный период). Под выбытием в данном случае понимают возврат товаров поставщикам, списание порчи и т. п. ОК – остаток на конец отчетного периода (сальдо счета 41).

Пример 3

Бухгалтер ООО «Романтик» выявил остаток товаров на 1 июля (сальдо по счету 41). По продажной стоимости он составил 12 500 руб. Сумма торговой наценки по этому остатку равна 3100 руб. В течение месяца получено по покупной стоимости товара на 37 000 руб. (без учета НДС). Наценка, начисленная на поступившую в июле продукцию, – 12 950 руб. За месяц получен доход от продажи в сумме 51 000 руб. (в том числе НДС – 7780 руб.). Остаток товаров на конец месяца составил 11 450 руб. (12 500 + 37 000 + 12 950 – 51 000). Расходы на продажу – 5000 руб.

Рассчитать реализованную торговую наценку нужно следующим образом. Сначала узнаем средний процент валового дохода – П = ((ТНн + ТНп – ТНв) : (Т + ОК)) x 100:

((3100 руб. + 12 950 руб. – 0 руб.) : (51 000 руб. + 11 450 руб.)) x 100% = 25,7%.

Затем рассчитаем сумму валового дохода (реализованной торговой наценки):

(51 000 руб. x 25,7%) : 100% = 13 107 руб.

В бухгалтерском учете необходимо сделать проводки:

Дебет 50 Кредит 90-1

– 51 000 руб. – отражена выручка от реализации товаров;

Дебет 90-3 Кредит 68

– 7780 руб. – отражена сумма НДС;

Дебет 90-2 Кредит 42

– 13 107 руб. – списана сумма торговой наценки по проданным товарам;

Дебет 90-2 Кредит 41

– 51 000 руб. – списана продажная стоимость;

Дебет 90-2 Кредит 44

– 5000 руб. – списаны расходы на продажу;

Дебет 90-9 Кредит 99

– 327 руб. (51 000 – 7780 – (–13 107) – 51 000 – 5000 руб.) – прибыль от продажи (финансовый результат).

Посчитаем, что осталось

Для подсчета валового дохода по ассортименту остатка бухгалтеру нужны будут данные о сумме торговой наценки на тот товар, который выявлен на конец отчетного периода. Чтобы получить эти сведения, необходимо вести учет начисленной и реализованной надбавки по каждому наименованию или по группам с одинаковыми способами расчета торговой наценки. Как правило, для определения этой суммы проводят инвентаризацию на конец каждого месяца. Данный способ наиболее трудоемкий. Его обычно используют фирмы либо с маленьким товарооборотом, либо те, в которых есть соответствующее программное обеспечение.

Согласно пункту 12.1.7 методических рекомендаций, расчет валового дохода по ассортименту остатка товаров проводят по формуле: ВД = (ТНн + ТНп – ТНв) – ТНк. Показатели означают следующее: ТНн – торговая надбавка на остаток товаров на начало отчетного периода (сальдо счета 42 «Торговая наценка»); ТНп – торговая надбавка на продукцию, поступившую за отчетный период (кредитовый оборот счета 42 «Торговая наценка» за отчетный период); ТНв – торговая надбавка на выбывшие товары (дебетовый оборот счета 42 «Торговая наценка»); ТНк – наценка на остаток в конце отчетного периода.

Пример 4

Сумма торговой наценки, относящейся к остатку товаров на 1 июля (сальдо по счету 42), – 3100 руб. Начисленная надбавка на продукцию, поступившую в июле, – 12 950 руб. За месяц фирма выручила от продажи 51 000 руб. Наценка по остатку товаров на конец месяца, по данным инвентаризации (сальдо по счету 42), – 2050 руб. Расходы на продажу – 5000 руб. Рассчитаем реализованную торговую наценку – ВД = (ТНн + ТНп – ТНв) – ТНк:

(3100 руб. + 12 950 руб. – 0 руб.) – 2050 руб. = 14 000 руб.

В бухгалтерском учете необходимо оформить проводки:

Дебет 50 Кредит 90-1

– 51 000 руб. – отражена выручка от реализации товаров;

Дебет 90-3 Кредит 68

– 7780 руб. – отражена сумма НДС;

Дебет 90-2 Кредит 42

– 14 000 руб. – списана сумма торговой наценки по проданным товарам:

Дебет 90-2 Кредит 41

– 51 000 руб. – списана продажная стоимость проданного;

Дебет 90-2 Кредит 44

– 5000 – списаны расходы на продажу;

Дебет 90-9 Кредит 99

– 1220 руб. (51 000 – 7780 – (–14 000) – 51 000 – 5000) – прибыль от продажи.

Что имеем в итоге?

Во всех рассмотренных выше способах расчета реализованной наценки (за исключением метода по среднему проценту) полученный результат (сумма реализованной наценки) можно использовать при исчислении налога на прибыль, для того чтобы найти покупную стоимость проданного товара. Но, например, в бухгалтерском учете проценты за кредит до принятия товаров включают в их стоимость. Для налогового учета такие проценты идут в состав внереализационных расходов.

При способе нахождения наценки по среднему проценту покупная стоимость проданного товара в бухгалтерском учете может не совпадать с таким же показателем в налоговом учете. Это происходит из-за того, что на разные группы может быть разная надбавка. При расчете реализованной наценки в бухгалтерском учете все данные усредняются. В налоговом же, согласно статье 268 Налогового кодекса, выручку от продажи уменьшают на стоимость приобретенных товаров, которую определяют в соответствии с учетной политикой.

А. Гришин, эксперт-аналитик ЗАО «Консалтинговая группа “ЗЕРКАЛО”»

Счет 42 бухгалтерского учета — это пассивный счет «Торговая наценка», обобщает информацию о скидках/накидках на товары предприятий розничной торговли, при отражении движения товаров по продажной стоимости. Также на данном счёте отражаются скидки от поставщиков в рознице, расходы на возможные потери товаров или возмещение дополнительных транспортных затрат.

Счет 42 в бухгалтерском учете

Торговая наценка — это добавленная стоимость к покупной стоимости товара, применяемую организацией для покрытия расходов на продажу товара, уплаты косвенных налогов и, в конечном итоге, получения прибыли.

Счет 42 «Торговая наценка» является пассивным и кредитуется при принятии к учёту товаров на сумму скидки (накидки) или торговой наценки.

Основные субсчета 42 счета представлены на рисунке:

Целью аналитического учета по 42 счету является обеспечение раздельного учета сумм скидок (накидок) и разниц в ценах:

- товаров для розничной торговли;

- товаров отгруженных.

Сумму скидки (накидки) остатка непроданных товаров можно определить по %, исходя из соотношения суммы скидки/накидки на остаток товаров на начало месяца и оборота по Кт 42 счета без учёта сторнированных сумм к сумме проданных товаров и их остатка по итогу месяца:

Проводки по счету 42 «Торговая наценка»

Основные проводки по 42 счету приведены в таблице:

Получите 267 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.3 и 8.2;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

| Дт | Кт | Описание проводки | Документ-основание |

| 41 | 42 | Отражение суммы торговой наценки на поступившие товары/отражение списания торговой наценки (уценка товаров) | Реестр розничных цен |

| 44 | 42 | Отражено списание суммы торговой наценки по использованным для собственных нужд товарам | Бухгалтерская справка |

| 90.02 | 42 | Сторнирована сумма торговой наценки (реализованная торговая наценка) | Реестр розничных цен, Бухгалтерская справка |

| 94 | 42 | Отражено списание суммы торговой наценки по выбывшим товарам в результате недостачи/порчи. | Акт инвентаризации, Инвентаризационная опись, Бухгалтерская справка |

Примеры операций и проводок по 42 счету

Пример 1. Начисление и списание торговой наценки

Допустим, магазином «Проктер» было приобретено 8 мультиварок по цене 2 360руб, в т.ч. НДС – 360руб. Наценка на товары без НДС составляет 35%.

Начисление торговой наценки в магазине «Проктер» отражено проводками:

В дальнейшем магазином ООО «Проктер» было реализовано все 8 мультиварок по цене 3 186руб., в т.ч. НДС.

Продажа товара и списание торговой наценки в ООО «Проктер» отражено проводками:

| Дт | Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 50 | 90.01 | 25 488 | Отражена выручка от продажи товаров | ПКО (КО-1) |

| 90.02 | 41 | 25 488 | Списана учётная стоимость товаров | Отчёт о реализации |

| 90.02 | 42 | 9 488 | Сторнирована реализованная торговая наценка | Реестр розничных цен, Бухгалтерская справка-расчёт |

| 90.03 | 68 НДС | 3 888 | Начислен НДС к уплате в бюджет | Отчёт о реализации |

| 90.09 | 99 | 5 600 | Финансовый результат от продажи товаров | ОСВ |

Пример 2. Учет торговой наценки при списании товаров для собственных нужд

Предположим, ООО «ЛунаМ» реализует материалы для строительства в розницу. Для ремонта помещения магазина были использованы собственные стройматериалы на сумму 31 000руб. Торговая наценка составляет 30%.

Учет торговой наценки при списании товаров для собственных нужд ООО «ЛунаМ» отражено проводками:

| Дт | Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 44 | 41 | 31 000 | Стройматериалы переданы на ремонт | Бухгалтерская справка |

| 44 | 42 | 9 300 | Списана сумма торговой наценки по стройматериалам |

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Этот сайт использует Akismet для борьбы со спамом. Узнайте как обрабатываются ваши данные комментариев.

Бухучет в розничной торговле включает в себя учет поступления, реализации и возврата товаров и другие операции.

Розничная торговля – торговля товарами по штучно или в небольших количествах для личного, некоммерческого использования конечным потребителем. На предприятиях розничной торговли товары могут учитываться как по покупным, так и продажным ценам.

Если предприятие ведет учет товаров в продажных ценах, стоимость остатка товаров отражается в балансе по фактической себестоимости без учета начисленной торговой наценки, приходящейся на остаток товаров.

Организации розничной торговли, ведущие учет товаров по продажным ценам, из строки «Готовая продукция и товары для перепродажи» вычитают сальдо по кредиту счета 42 «Торговая наценка».

Так как розничная цена представляет собой сумму цены поставщика и торговой наценки, в первичной бухгалтерской документации должен быть документ, увязывающий эти две цены между собой и являющийся документальным подтверждением расчета розничной цены.

Таким документом является реестр розничных цен. В соответствии с Методические рекомендации по учету и оформлению движения товаров, изменение розничных товарных цен производится по приказу руководителя предприятия и оформляется инвентаризационной описью-актом. Инвентаризационная опись-акт должна быть заверена подписью руководителя предприятия и печатью организации. Данные инвентаризационной описи - акта фиксируются в реестрах розничных цен, содержащих информацию о товаре, который был переоценен.

Начисление торговой наценки на оприходованный товар отражается записью – Д-т 41 «Товары» К-т 42 «Торговая наценка». В торговую наценку включаются доход торговой организации, НДС. При этом налоги включаются в торговую наценку только в том случае, если продаваемые товары этим налогом облагаются.

Учет поступления товаров

Бухгалтерские проводки по поступлению товаров от поставщиков

1. Уплачены товары – Д-т 60 «Расчеты с поставщиками и подрядчиками» К-т 50 «Касса», 51 «Расчетные счета».

2. Оприходованы товары:

o На покупную стоимость товаров – Д-т 41 «Товары» К-т 60 «Расчеты с поставщиками и подрядчиками».

o Торговая наценка – Д-т 41 «Товары К-т 42 «Торговая наценка»

3. Оприходована тара под товар – Д-т 41.3 «Тара под товаром и порожняя» К-т 60 «Расчеты с поставщиками и подрядчиками».

4. Отражены в учете транспортные расходы – Д-т 41 «Товары», 44 «Расходы на продажу» К-т 60 «Расчеты с поставщиками и подрядчиками».

5. НДС на поступившие товары – Д-т 19 «Налог на добавленную стоимость по приобретенным ценностям» К-т 60 «Расчеты с поставщиками и подрядчиками».

6. Выявлены при приемке товара недостача по вине поставщика – Д-т 94 «Недостачи и потери от порчи ценностей» К-т 60 «Расчеты с поставщиками и подрядчиками».

7. Предъявлен НДС к возмещению из бюджета – Д-т 68 «Расчеты по налогам и сборам» К-т 19 «Налог на добавленную стоимость по приобретенным ценностям»

Учет реализации товаров

Реализация товаров регулируется Гражданским кодексом РФ, в котором отражена необходимость заключения договора розничной купли-продажи, поставки, комиссии, бартера и др.

Учет реализации товаров – на счете 90 «Продажи».

Учет реализации товаров по покупным ценам

1. Начислена задолженность покупателям – Д-т 62 «Расчеты с покупателями и заказчиками» К-т 90.1 «Выручка».

2. Списана себестоимость товара – Д-т 90.2 «Себестоимость продаж» К-т 41 «Товары».

3. Начислен НДС – Д-т 90.3 «Налог на добавленную стоимость» К-т 68 «Расчеты по налогам и сборам».

4. Списаны расходы на продажу – Д-т 90.2 «Себестоимость продаж» К-т 44 «Расходы на продажу».

5.Выявлен финансовый результат - Д-т 90.9 «Прибыль (убыток) от продаж» К-т 99 «Прибыли и убытки» - прибыль

Учет реализации товаров по продажным ценам

1. Начислена задолженность покупателям – Д-т 62 «Расчеты с покупателями и заказчиками» К-т 90.1 «Выручка».

2. Списана себестоимость товара – Д-т 90.2 «Себестоимость продаж» К-т 41 «Товары».

3. Начислен НДС – Д-т 90.3 «Налог на добавленную стоимость» К-т 68 «Расчеты по налогам и сборам».

4. Списаны расходы на продажу – Д-т 90.2 «Себестоимость продаж» К-т 44 «Расходы на продажу».

5. Наценка - Д-т 90.2 «Себестоимость продаж» К-т 42 «Торговая наценка» - красное сторно

6. Выявлен финансовый результа - Д-т 90.9 «Прибыль (убыток) от продаж» К-т 99 «Прибыли и убытки» - прибыль

Так как в учете товар числится по цене, которую платит за его приобретение покупатель, то фактически списание товара на счет 90 «Продажи» производится по продажной цене. То есть выручка, поступившая от покупателей, будет равняться сумме, списанной с кредита счета 41 «Товар», субсчет 2 «Товары в розничной торговле» в дебет счета 90. 2 «Себестоимость продаж».

Для определения финансового результата нужно списать не продажную стоимость товара, а разницу между розничной ценой и ценой приобретения, т. е. сторнировать сумму торговой наценки, отраженной по счету 42 «Торговая наценка». Эта разница, представляющая собой валовый доход, в рознице называется реализованным наложением.

После сторнирования суммы торговой наценки, относящейся к реализованным товарам, на счете 90 «Продажи» образуется кредитовое сальдо, представляющее собой валовый доход от реализации товаров.

Согласно п. 12 Методических рекомендаций по учету и оформлению операций приема, хранения и отпуска товаров в организациях торговли, утвержденных письмом Комитета Российской Федерации по торговле от 10 июля 1996 г. № 1-794/32-5,

реализованное наложение (валовый доход) можно определить несколькими способами, а именно:

1) по общему товарообороту;

2) по ассортименту товара;

3) по среднему проценту;

4) по ассортименту остатка товаров.

Расчет валового дохода (ВД) по общему товарообороту (Т)

Этот метод используется организациями розничной торговли в том случае, если на все товары, продаваемые организацией, установлен одинаковый процент торговой наценки (надбавки).

Для определения валового дохода по товарообороту используется формула:

Т — общий товарооборот (общая сумма выручки с НДС);

РН — расчетная торговая наценка (надбавка), определяемая как

РН = ТН : (100% + ТН);

ТН — размер торговой наценки (надбавки), установленной организацией.

Расчет валового дохода по ассортименту товаров

Этот способ используется в случае установления на разные группы товаров разных торговых наценок.

Для определения валового дохода этим способом используется формула:

ВД = (Т1 х РН1 +Т2 х РН2 + Т3 х РНз +. + Тп х РНп) / 100,

Т 1..Тп — товарооборот по группам товаров;

РН 1..РНп — расчетная торговая наценка по группам товаров.

Расчет валового дохода по среднему проценту

Именно этот способ наиболее часто используется организациями розничной торговли.

Для определения валового дохода этим способом используется формула:

ВД = (Т х П)/100,

Т — товарооборот;

П — средний процент валового дохода, который рассчитывается

П = (Нн+Нп+НВ) / (Т + Ок) х 100%,

Нн — величина торговой наценки на остаток товаров на начало отчетного периода (сальдо счета 42 «Торговая наценка» на начало месяца);

Нп — торговая наценка на товары, поступившие за отчетный период (оборот по кредиту счета 42 «Торговая наценка» за месяц);

Нв — торговая наценка на выбывшие товары (дебетовый оборот по счету 42 «Торговая наценка» за месяц). Под выбывшими товарами следует понимать документальное выбытие товаров (возврат поставщикам, списание испорченных товаров и т. п.);

Ок — остаток товаров на конец отчетного периода (сальдо счета 41 «Товары» на конец месяца).

Расчет валового дохода по ассортименту остатка товаров

Этот способ используется очень редко, так как для этого необходима информация о суммах начисленной и реализованной наценки по каждому наименованию товара. Если торговая организация имеет возможность отследить учет движения по конкретному товару, то ей проще организовать учет товаров по покупным ценам.

Валовый доход при использовании такого способа определяется по формуле:

ВД = Нн + Нп - Нв - Нк,

Нн — торговая наценка на остаток товаров на начало отчетного периода (сальдо счета 42 «Торговая наценка» на начало месяца);

Нп — торговая наценка на поступившие товары за отчетный период (кредитовый оборот по счету 42);

Нв — торговая наценка на выбывшие товары (дебетовый оборот по счету 42);

Нк — торговая наценка на остаток товаров на конец отчетного периода (сальдо счета 42).

Учет реализации товаров по договору розничной купли-продажи

Как правило, малое предпринимательство использует кассовый метод при определении выручки, т. к. одновременно происходит отпуск товаров и их реализация, то нет необходимости использовать транзитный счет 45 «Товары отгруженные».

В учете делаются записи:

1. Поступила в кассу выручка за товары – Д-т 50 «Касса» К-т 90.1 «Выручка».

2. Списаны реализованные товары – Д-т 90.2 «Себестоимость продаж» К-т 41.2 «Товары в розничной торговле».

3. Если товар учитывается по продажным ценам, то необходимо списать торговую наценку приходится на реализованный товар – Д-т 90.2 «Себестоимость» К-т 42 «Торговая наценка» - красное сторно

Сумма реализованного товара будет определяться:

Р = Он + П – Ок,

Р – реализованный товар;

Он и Ок – остаток на начало и конец периода;

П – приход товара за период.

Учет товарных потерь

При перевозке, хранении и реализации товаров возникают потери:

1. Нормируемые – связанные с изменением физико-химических свойств товара (бой стеклопосуды, усушка, утряска, порча).

2. Ненормируемые – являются главным образом результатом бесхозности и халатности (растраты, хищения).

При учете нормируемых потерь организациями торговли используются нормы естественной убыли. С целью равномерного включения потерь в пределах норм естественной убыли организация может создавать соответствующий резерв (для торговых организаций, имеющих склады, овощные и продовольственные базы, холодильники, хладокомбинаты):

1. Начисление резерва на списание естественной убыли: ежемесячно – Д-т 44 «Расходы на продажу» К-т 96 «Резервы предстоящих расходов».

2. Использование резерва – Д-т 96 «Резервы предстоящих расходов» К-т 94 «Недостачи и потери от порчи ценностей».

3. При отсутствии резерва недостача списывается на издержки обращения – Д-т 44 «Расходы на продажу» К-т 94 «Недостачи и потери от порчи ценностей».

Завес тары – разница между фактической тары из под товара и ее массы по трафарету. Потери от завесы тары возникают в розничной торговле (продажи кваса, масла). Учет товарных потерь – в общем виде.

Переоценка товаров при учете по покупным ценам

Когда в организациях товары учитываются по покупным ценам, то дооценка – не отражается, уценка в пределах торговой наценки – не отражается, а уценка, которая больше наценки – отражается.

Уценка товаров в этом случае отражается – Д-т 91 «Прочие доходы и расходы» К-т 41 «Товары».

Если НДС по данному товару был возмещен из бюджета, необходимо восстановить сумму НДС, относящуюся к сумме уценки - Д-т 68 «Расчеты по налогам и сборам» К-т 19 «Налог на добавленную стоимость по приобретенным ценностям» - красное сторно, эту сумму НДС необходимо списать на финансовый результат – Д-т 91 «Прочие доходы и расходы» К-т 19 «Налог на добавленную стоимость по приобретенным ценностям».

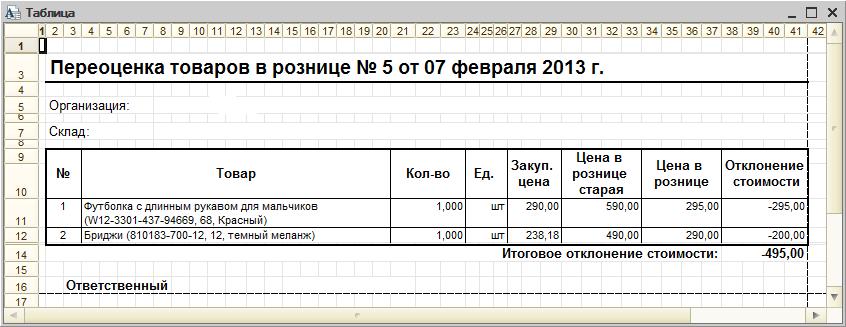

Переоценка товаров при учете по продажным ценам

Когда в организациях товары учитываются по продажным ценам и используют стоимостной метод, то проводят инвентаризацию переоценки товаров. Оформляется инвентаризационной описью - акт. В нем указывается наименование товара, его артикул, сорт, количество, старая и новая цена, сумма уценки или дооценки.

При использовании натурально-стоимостного метода не проводится инвентаризация, поскольку повышение или снижение цен – это изменение торговой наценки. Результаты отражаются:

1. Дооценка – Д-т 41 «Товары» К-т 42 «Торговая наценка».

2. Уценка в пределах торговой наценки - Д-т 41 «Товары» К-т 42 «Торговая наценка» - красное сторно

3. Уценка больше наценки - Д-т 41 «Товары» К-т 42 «Торговая наценка» - красное сторно

Д-т 91«Прочие доходы и расходы» К-т 41 «Товары»

4. На сумму восстановлен НДС из бюджета – к уценки - Д-т 68 «Расчеты по налогам и сборам» К-т 19 «Налог на добавленную стоимость по приобретенным ценностям» - красное сторно

Д-т 91 «Прочие доходы и расходы» К-т 19 «Налог на добавленную стоимость по приобретенным ценностям».

Инвентаризация товаров

Инвентаризация – выявление фактического наличия имущества, сопоставления фактического наличия имущества с данными бухгалтерского учета, проверка полноты отражения в учете обязательств.

Обязательное проведение инвентаризации:

1. При передачи имущества в аренду.

2. При составлении годовой бухгалтерской отчетности.

3. При смене материально-ответственного лица.

4. При установлении фактов хищения.

5. В случае чрезвычайных ситуаций.

6. При ликвидации организации.

Документом оформления инвентаризации является сличительная ведомость, составляющаяся по товарно-материальным ценностям, когда выявляется отклонение от учетных данных.

Результаты инвентаризации излишек или недостач:

1. Выявлен излишек товаров – Д-т 41 «Товары» К-т 91 «Прочие доходы и расходы».

2. При учете по продажным ценам начислена торговая наценка на излишек – Д-т 41 «Товары» К-т 42 «Торговая наценка».

3. Выявлена недостача товара – Д-т 44 «Расходы на продажу» К-т 41 «Товары».

4. Списаны расходы на издержки обращения – Д-т 44 «Расходы на продажу» К-т 94 «Недостачи и потери от порчи ценностей».

5. Недостача сверхнорм естественной убыли отнесена на материально-ответственное лицо – Д-т 73.2 «Расчеты по возмещению материального ущерба» К-т 94 «Недостачи и потери от порчи ценностей».

6. Отражена разница между покупной и продажной стоимостью – Д-т 73.2 «Расчеты по возмещению материального ущерба» К-т 98 «Доходы будущих периодов».

7. Недостача внесена в кассу – Д-т 50 «Касса» К-т 73.2 «Расчеты по возмещению материального ущерба».

8. Недостача взыскана из заработной платы – Д-т 70 «Расчеты с персоналом по оплате труда» К-т 73.2 «Расчеты по возмещению материального ущерба».

9. Списана полученная разность между покупной и продажной стоимостью – Д-т 98 «Доходы будущих периодов» К-т 91 «Прочие доходы и расходы».

10. Если недостача в результате чрезвычайных ситуаций, то она списывается – Д-т 99»Прибыли и убытки» К-т 94 «Недостачи и потери от порчи ценностей».

11. Недостача не принадлежащих товаров отражается записью – К-т 004 «Товары, принятые на комиссию», а на сумму подлежащей уплате эмитенту – Д-т 94 «Недостачи и потери от порчи ценностей» К-т 76 «Расчеты с разными дебиторами и кредиторами».

Унифицированные формы первичной учетной документации по учету торговых операций утверждены Постановлением Государственного комитета РФ по статистике от 25.12.1998 г. № 132, www.consultant.ru.

Вести бухгалтерский учет в торговле можно с помощью программы 1С:Предприятие.

Чтобы получить прибыль, торговая компания должна продавать товары с наценкой, т.е. дороже, чем они были куплены. Рассмотрим, что такое торговая наценка и как определять ее в различных ситуациях.

Что такое торговая наценка, и чем она отличается от маржинальности

Торговая наценка — это разница между продажной ценой и себестоимостью товаров. В себестоимость обычно входит не только закупочная цена товара, но и расходы, непосредственно связанные с его приобретением: транспортные, таможенные и т.п.

Наценку удобнее всего определять в процентах, как отношение разности между выручкой и себестоимостью товара к себестоимости:

Н = (В – СС) / СС

Для расчета маржинальности нужно эту же разность разделить на выручку:

М = (В – СС) / В

Пример 1

Выручка компании от реализации товаров — 10 млн руб. Стоимость закупа этих товаров — 8 млн руб.

Н = (10 – 8) / 8 = 2 / 8 = 25%

М = (10 – 8) / 10 = 2 / 10 = 20%

Установленную наценку в % используют для определения цен реализации. При этом проводят расчет, обратный тому, что показан в примере 1:

Ц = СС х (1 + Н)

Пример 2

Воспользуемся условиями примера 1. Предположим, что 8 млн руб. затрат на закупку — это приобретение 80 единиц товара по цене 100 тыс. руб. за единицу. В примере 1 мы определили торговую наценку в 25%. Значит, цена реализации единицы товара должна быть равна

Ц = 100 х (1 + 25%) = 125 тыс. руб.

Если продать всю партию товара по этой цене, то мы получим 10 млн руб. выручки из примера 1:

В = 80 х 125 = 10 000 тыс. руб. = 10 млн руб.

Что же касается маржинальности, то она нужна в первую очередь для анализа эффективности продаж и работы компании в целом. Чем больше торговая наценка — тем выше при прочих равных условиях будет и маржинальность.

На маржинальности основан расчет точки безубыточности . Компания начинает зарабатывать прибыль с того момента, когда маржинальный доход превысит постоянные затраты. Это те виды расходов, которые не зависят от выручки: аренда офиса, зарплата сотрудников «на окладе» и т.п.

В нашем примере маржинальный доход при выручке в 10 млн руб. и стоимости закупа 8 млн руб. составил 2 млн руб. Значит, если постоянные расходы будут тоже равны 2 млн руб. или меньше, то такая выручка гарантирует компании, как минимум, безубыточную деятельность.

Кто и как регулирует торговую наценку

Размер торговой наценки в общем случае не установлен на законодательном уровне. Государство регулирует цены только на некоторые группы товаров и услуг, например, продукты детского питания, общепит в образовательных учреждениях, лекарственные препараты, грузовые и пассажирские перевозки.

За превышение цен, контролируемых государством, бизнесменам грозит штраф. Сумма штрафа для ИП равна 50 тыс. руб., а для организаций — двукратной излишне полученной выручке за период завышения цен, но не более, чем за 1 год (п. 1 ст. 14.6 КоАП РФ).

Также государство, а иногда — и сами бизнесмены иногда «точечно» регулируют цены на отдельные виды товаров. Обычно это связано с какими-либо форс-мажорными ситуациями, например, как сейчас — с эпидемией коронавируса.

Так, с 16.12.2020 года представители X5 Retail Group (сети «Пятерочка», «Перекресток», «Карусель») объявили об обнулении торговой наценки на «социально значимые» товары: макаронные изделия, хлеб, говяжью тушенку, черный чай, картофель, зерновые хлопья и ультрапастеризованное молоко.

Одновременно Минпромторг подписал с производителями сельхозпродукции и представителями крупнейших торговых сетей соглашение о предельных розничных ценах на сахар (46 руб. за кг) и подсолнечное масло (110 руб. за 1 литр). Указанные цены должны действовать до 01.04.2021.

Кроме того, есть виды товаров, для которых, напротив, установлены минимальные розничные цены. Речь идет о крепких алкогольных напитках и табачной продукции. Минимальные цены в данном случае — один из способов борьбы с продажей «контрафакта». Дело в том, что в себестоимости легального спиртного и сигарет существенную долю занимают акцизы, и поэтому подделки можно продавать намного дешевле.

Важно!

За несоблюдение минимальных цен ИП будет оштрафован на 50 тыс. руб., а организация — на 100 тыс. руб. (п. 2 ст. 14.6 КоАП РФ).

Как определить минимальную и максимальную торговую наценку

За пределами сфер, регулируемых государством, торговые компании могут сами определять торговую наценку.

Минимальная торговая наценка должна позволять организации не только покрывать постоянные затраты, но и зарабатывать прибыль в размере, определенном собственником.

Пример 3

Воспользуемся условиями примеров 1 и 2. Предположим, что постоянные затраты компании – 1,5 млн руб., а собственник поставил задачу — рентабельность (отношение прибыли к выручке) должна быть не менее 5%.

Прибыль равна разности между выручкой, стоимостью закупки товаров и постоянными затратами:

ПР = 10 – 8 – 1,5 = 0,5 млн руб.

Таким образом, указанную в примере 1 торговую наценку в 25% при данных условиях можно использовать в качестве минимальной.

На основе минимальной торговой наценки следует рассчитывать систему скидок для постоянных клиентов, условия программ лояльности и т.п. Смысл в том, что даже при самых выгодных для покупателя условиях цена не должна быть ниже, чем себестоимость плюс минимальная торговая наценка.

При расчете максимально возможной наценки нужно учитывать не только затраты компании и плановую прибыль, но и следующие факторы:

- Целевая аудитория и сегмент рынка. Если продукт ориентирован на массового потребителя, то торговая наценка обычно невелика. Самые большие наценки обычно устанавливают на товары категории «luxury». Как правило, это высший ценовой сегмент, еще называемый «престижным потреблением». Покупатель в данном случае готов платить за бренд, и торговая наценка может превышать себестоимость в несколько раз.

- Сезонность. Размер наценки на сезонные товары (например — на одежду) может меняться в течение года в связи с падением или ростом спроса.

- Дополнительные услуги. Для потребителя они являются «условно-бесплатными», потому что все затраты компании все равно должны быть заложены в торговую наценку. Но за счет предоставления качественного сервиса можно выделиться на рынке и завоевать благосклонность покупателей.

- Цены конкурентов. При относительно одинаковых характеристиках товара или услуги нет смысла устанавливать торговую наценку существенно выше, чем у конкурентов. Прибыли это не принесет, а лишь приведет к оттоку покупателей. Демпинг также часто не приносит желаемого результата. Дело в том, что низкие цены нередко отпугивают состоятельных клиентов, привлекая менее платежеспособных. А цены рано или поздно придется вернуть на прежний уровень, иначе не избежать банкротства. На этом этапе отсеются любители низких цен, и компания может остаться вообще без покупателей. К тому же бизнесмен может столкнуться с ответными действиями конкурента, что в итоге приведет к плачевным результатам у обоих.

- Эластичность спроса, т.е. его зависимость от цены. Если потребителям сложно обойтись без конкретного товара, то спрос на него будет неэластичным: при повышении цены объемы закупок практически не изменятся. Пример неэластичного спроса — основные продукты, лекарства, и другие товары первой необходимости. Но здесь нужно учитывать действия конкурентов, а также то, что цены на некоторые «неэластичные» товары и услуги контролирует государство.

- Контроль со стороны налоговых органов. Даже если цена на конкретный товар не подлежит государственному регулированию, налоговики имеют право проверить условия продажи на соответствие рыночным. Внимание проверяющих могут привлечь торговые сделки между взаимозависимыми лицами, бартер, внешнеэкономическая деятельность, а также отклонение цен на однородные товары или услуги более чем на 20% в течение короткого времени (п. 2 ст. 40 НК РФ).

Как рассчитать торговую наценку

Для расчета торговой наценки обычно используют специальный документ — реестр розничных цен. Он включает в себя наименование товара, сведения о поставщике, закупочную цену, наценку, НДС (если он есть) и итоговую розничную цену.

Компания имеет право установить одинаковую торговую наценку на все товары, но при широком ассортименте это может быть неэффективно. Ведь для каждого товара будут характерны свои условия поставки и рыночный спрос.

Поэтому чаще всего устанавливают отдельную наценку на каждую группу однородных товаров. А при небольшом количестве позиций можно установить индивидуальную наценку на каждый товар.

Иногда случаются ситуации (акции, порча товара), когда его необходимо переоценить. Так как закупочная цена остается неизменной, пересмотру подлежит именно торговая наценка. Для этого нужно составить специальный документ, который содержит в себе сведения о товарах, подлежащей переоценке, старую и новую цены, а также разницу между ними и общую сумму отклонения.

Об отражении стоимости товаров и торговой наценки в бухучете читайте здесь.

Вывод

Торговую наценку собственники бизнеса в большинстве случаев устанавливают самостоятельно. Законом регулируются наценки лишь на некоторые виды товаров или услуг.

Торговая наценка должна позволять компании покрывать все затраты и обеспечивать получение прибыли в размере не ниже минимума, определенного собственниками.

При расчете торговой наценки нужно учитывать не только затраты организации и целевую прибыль, но и еще несколько важных факторов. Это сегмент рынка, сезонность, действия конкурентов, а в отдельных случаях — контроль со стороны государства.

Оприходование товара — стандартная операция в торговой организации. Тем не менее, при ее отражении в программе 1С 8.3 немало нюансов.

Из статьи вы узнаете:

- как оприходовать товар в 1С;

- как склад влияет на оприходование товара в 1С.

Внимание! Ставка НДС изменена с 01.01.2019 с 18% на 20% и с 18/118 на 20/120.

Настройки программы

В 1С есть разделение складов на:

- Оптовый склад ( Тип склада — Оптовый склад);

- Автоматизированная торговая точка ( Тип склада — Розничный магазин);

- Неавтоматизированная торговая точка ( Тип склада — Неавтоматизированная торговая точка).

Автоматизированная торговая точка (АТТ) — это розничная точка, в которой в течение дня оформляются чеки ККТ. В конце смены касса закрывается и формируется детальный отчет о проданных товарах в розницу.

Неавтоматизированная торговая точка (НТТ) — это розничная точка,в которой в течение дня чеки ККТ не формируются в базе, а в нее заносится только детальный отчет о проданных товарах за определенный период.

Для розничного склада (АТТ и НТТ) обязательно заполнение поля Тип цен .

Для розничной торговли также важна настройка учетной политики — Способ оценки товаров в рознице ( Главное — Настройки — Учетная политика ):

- По стоимости приобретения — товары на складе учитываются по себестоимости, при этом торговая наценка на счете 42 «Торговая наценка» не учитывается. Учет стоимости товаров осуществляется на счете 41.02 «Товары в розничной торговле (по покупной стоимости)».

- По продажной стоимости — товары на складе учитываются по цене реализации, при этом торговая наценка на товары отражается на счете 42 «Торговая наценка». Учет стоимости товаров осуществляется:

- для АТТ — 41.11 «Товары в розничной торговле (в АТТ по продажной стоимости)»;

- для НТТ — 41.12 «Товары в розничной торговле (в НТТ по продажной стоимости)».

Оформление оприходования товаров на склад зависит от Типа склада и Способа оценки товаров в рознице .

Если Вы являетесь подписчиком системы «БухЭксперт8: Рубрикатор 1С Бухгалтерия», тогда читайте дополнительный материал по теме:

- Функциональность программы

- Настройка плана счетов — Учет товаров в рознице

Приход товара на оптовый склад в 1С 8.3 Бухгалтерия: пошаговая инструкция

Организация заключила договор с российским поставщиком ООО «МебельЛэнд» на поставку кухонной мебели на сумму 194 700 руб.

17 апреля товары оприходованы на склад и приняты к учету:

- Стул «Sonata»— 20 шт. по цене 4 720 руб. (в т. ч. НДС 18%);

- Стол «EDT 45»— 5 шт. по цене 20 060 руб. (в т. ч. НДС 18%).

Оприходование товаров на склад отразите документом Поступление (акт, накладная) вид операции Товары (накладная) в разделе Покупки— Покупки — Поступление (акты, накладные) — кнопка Поступление -Товары (накладная) .

В шапке укажите:

- Накладная № от — номер накладной и дата, указанные поставщиком;

- Склад — склад или место хранения, на которые товары поступают. Выбирается из справочника Склады .

Если право собственности на товар перешло к Организации, но фактически товар еще не поступил на склад, то рекомендуем использовать виртуальный склад, например, Товары в пути.

В табличной части накладной отразите товары, поступившие от поставщика: укажите их наименование из справочника Номенклатура , количество, цену приобретения, сумму НДС, счета учета товаров и НДС.

Проводки

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документ по оприходованию товаров. В 1С используется Приходный ордер по форме М-4.

Приходный ордер подписывает работник, принявший товары (например, кладовщик) и лицо, сдавшее товары (например, грузоперевозчик, подотчетное лицо).

Бланк можно распечатать по кнопке Печать — Приходный ордер (М-4) документа Поступление (акт, накладная) . PDF

Если Вы являетесь подписчиком системы «БухЭксперт8: Рубрикатор 1С Бухгалтерия», тогда читайте дополнительный материал по теме:

- Типовая схема приобретения товаров

- Приобретение товаров по договорам в условных единицах: законодательство и 1С

Как оприходовать товар в розницу в 1С

Оприходование товаров по стоимости приобретения

Организация заключила договор с поставщиком ООО «Ривьера» на поставку товаров на сумму 300 900 руб.

22 марта товары оприходованы на склад и приняты к учету:

- Рулонная штора «BLACKOUT FIBER» — 50 шт. по цене 2 950 руб. (в т. ч. НДС 18%);

- Нитяные шторы «Африка» — 100 шт. по цене 1 180 руб. (в т. ч. НДС 18%);

- Жалюзи «Пластиковые (белые)» — 20 шт. по цене 1 770 руб. (в т. ч. НДС 18%).

Оприходование товаров на склад по стоимости приобретения оформляется аналогично поступлению товаров на оптовый склад. Только автоматически устанавливаются счета учета товаров для розничного склада — 41.02.

В этом варианте не имеет значение, приходуется товар в АТТ или НТТ.

Оприходование на розничный склад оформите документом Поступление (акт, накладная) вид операции Товары (накладная) в разделе Покупки— Покупки— Поступление (акты, накладные) — кнопка Поступление -Товары (накладная) .

Проводки

Оприходование товаров по продажной стоимости

Организация заключила договор с поставщиком ООО «Ривьера» на поставку товаров на сумму 649 000 руб.

- Ткань «Жаккард Сильвия» — 1 000 шт. по цене 177 руб. (в т. ч. НДС 18%);

- Ткань «Блекаут Скарлетт» — 1 000 шт. по цене 472 руб. (в т. ч. НДС 18%).

22 марта товары оприходованы на склад и приняты к учету по продажной стоимости.

Цена реализации на 01.05.2018:

- Ткань «Жаккард Сильвия» — 236 руб. (в т. ч. НДС 18%);

- Ткань «Блекаут Скарлетт» — 826 руб. (в т. ч. НДС 18%).

Если в учетной политике предусмотрен Способ оценки товаров в рознице По продажной стоимости, то при поступлении товаров должна быть изначально установлена розничная цена на поступивший товар, а потом оформлено его оприходование. Это необходимо сделать для того, чтобы программа рассчитала торговую наценку.

Установить розничную цену можно с помощью документа Установка цен номенклатуры в разделе Склады — Цены — Установка цен номенклатуры .

Оприходование на розничный склад оформите документом Поступление (акт, накладная) вид операции Товары (накладная) в разделе Покупки — Покупки — Поступление (акты, накладные) — кнопка Поступление -Товары (накладная) .

Счета учета в документе пользователем не задаются, а определяются автоматически при проведении документа согласно Типа склада :

- Розничный магазин (АТТ) — 41.11 «Товары в розничной торговле (в АТТ по продажной стоимости)»;

- Неавтоматизированная торговая точка (НТТ) — 41.12 «Товары в розничной торговле (в НТТ по продажной стоимости)».

Если приходуются товары на склад НТТ, то в документе Поступление (акт, накладная) может не отображаться графа Номенклатура , а просто указывается общая сумма по поступившим товарам и их розничная стоимость.

Эта ситуация регулируется настройкой Учета товаров в рознице.

Проводки

Разница между стоимостью реализации и стоимостью приобретения отразится по Кт 42.01 (42.02).

Проверьте себя! Пройдите тест:

См. также:

- Поступление товаров и услуг в 1С 8.3: проводки с примерами

- Типовая схема приобретения товаров в оптовой торговле в 1С

- Номенклатурная группа в 1С 8.3 что это?

- Установка цен номенклатуры в 1С 8.3 Бухгалтерия предприятия 3.0

- Комплектация номенклатуры в 1С 8.3: пример заполнения

- Справочник Номенклатура в 1С 8.3: пример начального заполнения

- Как в 1С посмотреть остатки на складе?

- Как в 1С сформировать оборотно-сальдовую ведомость по счету 10 с полным наименованием номенклатуры

Если Вы являетесь подписчиком системы «БухЭксперт8: Рубрикатор 1С Бухгалтерия», тогда читайте дополнительный материал по теме:

- Установка цен номенклатуры

- Типовая схема приобретения товаров

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Возврат товара поставщику: проводки в 1С 8.3 и пошаговая инструкцияЕсли товар не соответствует условиям договора или оказался некачественным, то.

- Перемещение товара в 1С 8.3: пошаговая инструкцияПеремещение материально-производственных запасов с одного склада организации на другой является.

- Оприходование импортного товара с дополнительными условиями.Добрый день. Ситуация: приобретен товар у европейской компании. Согласно договора.

- Документ оприходование товараДобрый день! В версии 3.0.72.60 добавлен новый вид прочих доходов.

Карточка публикации

(5 оценок, среднее: 4,20 из 5)

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8.

Оформить заявку от имени Юр. или Физ. лица вы можете здесь >>

Нажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>

Читайте также: