Объем производства с ндс или без

Опубликовано: 03.05.2024

Ресурсы любого предприятия, вне зависимости от вида продукции, которая выпускается, ограничены. Объем выпуска товаров, работ и услуг и объем реализации – важнейшие показатели. Необходимость их расчета в условиях рынка диктуется многими факторами: помимо планирования производства как такового, это работа отдела снабжения фирмы, отдела сбыта, функционирование производственных фондов и их величина.

Объем производства

Объем производства продукции оценивается по определенному периоду и может быть выражен в различных показателях: натуральных, стоимостных, условно-натуральных. Последние обычно используются, если необходимо привести разнородную продукцию к одному виду.

Объем производства продукции имеет значение как для внешних потребителей (вышестоящая организация, инвесторы), так и для внутреннего анализа, разработки рыночной стратегии, работы с контрагентами. Данные для расчетов берутся из бухгалтерской и статистической отчетности фирмы.

В приведенной нами далее формуле используются два показателя: товарная и валовая продукция в стоимостном выражении. Валовая продукция (ВП) – это весь объем товара, работ или услуг за определенный период, выпуск полуфабрикатов, внутренний оборот продукции, колебания остатков незавершенного производства. Товарная продукция (ТП) – это продукция только для реализации. Если у предприятия нет колебаний «незавершенки», внутренних перемещений продукции, то ВП=ТП.

В общем случае формула будет такая: ВП = ТП + (НПк – НПн), где, кроме валовой и товарной продукции, учитываются показатели незавершенного производства конца года (НПк) и начала года (НПн).

Можно исчислить объем производства, используя натуральные показатели. Здесь формула может иметь вид ОПР = К * С, где объем производства (ОПР) равен произведению количества единиц продукции (К) и стоимости каждой единицы (С). Ее применяют, если нужно подсчитать производственный объем однородной продукции, различающейся по видам.

Пример (условный): выпуск деталей Д1 за период 350 ед., стоимость единицы — 110 руб.; деталей Д2 за тот же период — 210 ед., 200 руб. за единицу. ОПР = (350 * 110) + (210 * 200) = 38500 + 42000 = 80500 руб.

Формула, аналогичная исчислению валовой продукции с учетом незавершенного производства, может применяться и при расчете требующегося объема производства готовой продукции.

Формула будет выглядеть так: П = ОП – О + О лим., где:

- П – расчетный объем производства;

- ОП – расчетный объем продаж;

- О – остатки готового продукта на складе на начало периода;

- О лим. – лимитированный остаток складских запасов, минимум, который нельзя снижать.

Такой расчет делается, как правило, помесячно в натуральных единицах. Расчетный объем продаж берется из плана продаж. Складские остатки определяются по бухгалтерским отчетам (если прогноз делается на какой-то один месяц) либо учитываются расчетные показатели по остаткам (если прогнозируется сразу несколько месяцев, год). Неснижаемый лимит устанавливается локальным документом фирм и обычно не меняется в течение года.

Объем реализации

Лежащий на складе непроданный товар сам по себе не формирует прибыль фирмы – необходима его реализация. Объем реализованной продукции (ОР) знать так же важно, как и производственные показатели – это основа для аналитических выводов, разработки стратегии и тактики продаж.

Реализацию в бухгалтерской и статистической отчетности обычно исчисляют выручкой, денежным измерителем. Объем проданного товара в натуре также исчисляется и анализируется для принятия управленческих решений.

Здесь используется схожая с приведенной выше методика расчета. Формула: ОР = ВП + ОГПн — ОГПк, где:

- ВП — валовая продукция;

- ОГПн и ОГПк – остатки готовой продукции на начало и на конец года соответственно.

Пример: выпуск продукции за год — 200 тыс. руб., начальные остатки на складе — 50 тыс. руб., конечный остаток — 30 тыс. руб. Продажи за год: ОР = 200 + 50 — 30 = 220 тыс. руб.

Анализировать колебания спроса на реализованную продукцию целесообразно в динамике, за несколько лет.

Оптимальный объем

Определение оптимального объема производства продукции – это поиск определенного баланса между объемом производства и объемом реализации. При минимальных затратах экономический эффект должен быть максимальным.

Поясним на условном примере. Пусть цена изделия постоянна и составляет 110 руб., валовые издержки постоянного характера — 1100 руб. В расчете участвуют также:

- объем продаж;

- выручка;

- переменные валовые издержки;

- прибыль (выручка минус все валовые издержки).

Если продажи отсутствуют, объем продаж и выручка равны 0. При наличии постоянных валовых издержек прибыль будет с минусом (0 — 1100) = -1100 руб.

Далее при продаже 10 изделий образуются (условно) переменные издержки 600 руб. Выручка будет (10 * 110) = 1100 руб., прибыль (1100 – 1700) = -600 руб.

При продаже 20 изделий, если переменные издержки возрастают пропорционально (1200 руб.), выручка (20 * 110) = 2200 руб., общая сумма издержек (1100 + 1200) = 2300 руб. Прибыль (2200 — 2300) = -100 руб. Следовательно, далее при сохранении тех же тенденций прибыль будет сначала равна 0, а затем возрастает вместе с объемом продаж.

Наконец, возьмем значение 40 изделий и сделаем расчет. Выручка будет (40 * 110) = 4400 руб., общая сумма издержек (1100 + 2400) = 3500 руб. Прибыль (4400 — 3500) = 900 руб.

Предположим, продажи свыше этого объема ведут к необходимости резкого увеличения издержек: постоянные не изменяются, а переменные увеличиваются вдвое. Тогда при выпуске 50 изделий издержки составят (1100 + 2400 + 1200) = 4700 руб. Выручка (50 * 1100) = 5500 руб., прибыль (5500 — 4700) = 800 руб.

Делаем вывод, что выпуск именно 40 изделий будет оптимально прибыльным, поскольку далее с увеличением количества прибыль снижается.

Может оказывать влияние и ценовой фактор, к примеру, если решено оптовым покупателям снижать цену за единицу. Для удобства определения оптимального объема данные обычно заносят в таблицу и оценивают значения показателей: издержки, доход, прибыль. Опираясь на полученные данные, планируют заключение контрактов с покупателями и их объемы.

Оптимальный объем производства оценивается в комплексе с рыночными факторами: спросом на конкретный товар, покупательской способностью, уровнем цен и конкуренции в данном сегменте рынка. Необходимо оценить и ресурсы самой фирмы: материальные, производственные, кадровые, насколько они способны обеспечить расчетные оптимальные показатели.

Тема 2. Анализ производства и реализации продукции

2.1. Анализ формирования и выполнения производственной программы

2.1.1. Анализ объема продукции

2.1.2. Анализ ассортимента продукции

2.1.3. Анализ структуры продукции

2.2. Анализ качества продукции

2.3. Анализ ритмичности выпуска продукции

2.4. Анализ выполнения договорных обязательств и реализации продукции

Предприятия самостоятельно планируют свою деятельность на основе договоров, заключенных с потребителями продукции и поставщиками материально-технических ресурсов, и определяют перспективы развития исходя из спроса на производимую продукцию, работы и услуги. В своей деятельности предприятия обязаны учитывать интересы потребителя и его требования к качеству поставляемой продукции и услуг.

Поэтому анализ работы промышленных предприятий начинают с изучения показателей выпуска продукции, который предполагает следующие этапы :

1. Анализ формирования и выполнения производственной программы;

1.1. Анализ объема продукции;

1.2. Анализ ассортимента продукции;

1.3. Анализ структуры продукции;

2. Анализ качества продукции;

3. Анализ ритмичности производства;

4. Анализ выполнения договорных обязательств и реализации продукции.

Источники информации: плановые и оперативные планы-графики, данные текущей и годовой отчетности (ф.1-П «Отчет предприятия (объединения) по продукции, ф. № 1 «Баланс предприятия», ф. № 2 «Отчет о прибылях и убытках»; данные текущего бухгалтерского и статистического учета (ведомость №16 «Движение готовых изделий, их отгрузка и реализация», журнал ордер №1, карточки складского учета готовой продукции и др.)

Объем производства промышленной продукции может выражаться в натуральных, условно-натуральных и статистических измерителях. Обобщающие показатели объема производства продукции получают с помощью стоимостной оценки – в оптовых ценах.

Основными показателями объема производства являются товарная и валовая продукция.

Валовая продукция – стоимость всей продукции и выполненных работ, включая незавершенное производство, выраженная в сопоставимых ценах.

Товарная продукция – валовая продукция за минусом внутризаводского оборота и незавершенного производства.

Реализованная продукция - стоимость реализованной продукции, отгруженной и оплаченной покупателями.

2.1. Анализ формирования и выполнения производственной программы

В ходе анализа динамики объема производства продукции могут применяться натуральные (штуки, метры, тонны и т.д.), условно-натуральные (тысяча условных банок, количество условных ремонтов и др.), стоимостные показатели объемов производства продукции. Последний показатель является более предпочтительным.

Стоимостные показатели объема производства должны быть приведены в сопоставимый вид. В условиях инфляции нейтрализация изменения цен или «стоимостного» фактора является важнейшим условием сопоставимости данных.

В международном учетном стандарте IASC №15 «Информация, характеризующая влияние изменения цен» нашли отражение две основные концепции. Первая соответствует «Методике оценки объектов бухгалтерского учета в денежных единицах одинаковой покупательной стоимости» и ориентирована на общий индекс инфляции национальной валюты. При анализе динамики объема производства необходимо произвести корректировку на общий индекс инфляции национальной валюты.

Вторая концепция лежит в основе «Методики переоценки объектов бухгалтерского учета в текущую стоимость». Методика ориентирована на применение индивидуальных индексов цен на товар или товарную группу. При этом могут применяться следующие методы:

- пересчета объема производства продукции за отчетный год по ценам аналогичной продукции базисного периода (по относительно небольшой номенклатуре выпускаемой продукции);

- корректировки на агрегатный индекс изменения цен (Jц) по группе однородных товаров (работ, услуг) или по отрасли в целом:

Jц = S VВП 1 Ц 0 : S VВП 0 Ц 0 ,

где VВП 1 – выпуск продукции в отчетном периоде в натуральном выражении;

VВП 0 – выпуск продукции в базисном периоде в натуральном выражении;

Ц 0 – цена единицы продукции в базисном периоде.

Тогда сопоставимый с базисным фактический объем выпуска продукции (ВП 1 ЦП ) рассчитываем по формуле

ВП 1 ЦП = ВП 1 : Jц ,

где ВП 1 – объем выпускаемой продукции в стоимостном выражении.

С применением вышеназванных методов нейтрализуется влияние изменения цен на конкретный товар или товарную группу.

2.1.1. Анализ объема продукции

Анализ объема производства начинают с изучения динамики валовой и товарной продукции, расчета индексов их роста и прироста (табл.4).

Динамика товарной продукции

где ТПi-1; ТПi – объем товарной продукции в стоимостном выражении в сопоставимых ценах в i-1 и i-ом году соответственно;

ТПо - объем товарной продукции года, взятого за базу сравнения.

На основе полученных данных можно рассчитать среднегодовые темпы роста (Tср) и прироста (Тпр) товарной продукции:

Анализ выполнения плана по выпуску товарной продукции производят на основе данных табл. 5.

Выполнение плана по выпуску товарной продукции за 20..год

Оптовая торговля схема

В целом способы оптимизации в производстве построены на тех же базовых идеях, что и в других видах деятельности, например в оптовой торговле. Однако их нужно адаптировать для производства.

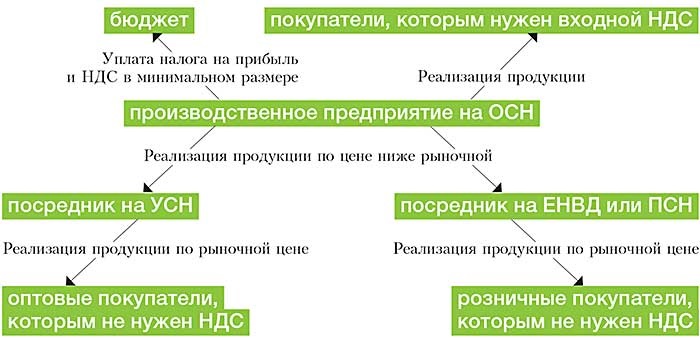

Готовую продукцию, выпущенную основным производственным предприятием, есть смысл продавать через спецрежимников. Эта схема применяется, если конечные покупатели продукции согласны покупать ее без НДС.

При оптовой торговле используются один или несколько посредников на упрощенке, при розничной – вмененщики или патентщики (см. схему 1). Цена продукции, поставляемой в адрес таких спецрежимников, должна быть ниже, чем для сторонних покупателей.

Продажа готовой продукции через спецрежимников

Разница в ценах объясняется разумными деловыми целями: скидкой за объем закупок, накопительной скидкой за многолетнее сотрудничество, дилерской скидкой, скидкой в связи с предоплатой за долгий срок вперед, обязанностью выкупать определенный объем продукции в течение ряда лет и т. п. Более того, по крупным разовым сделкам производитель может терпеть и убытки. Цена, которая покрывает прямые расходы, может быть выгодной для производителя, несмотря на убыток за счет косвенных затрат. У убытка могут быть и другие разумные причины.

В результате существенная часть прибыли и добавленной стоимости переносится на спецрежимников, которые не платят НДС и налог на прибыль. При необходимости эти посредники совмещают УСН, ЕНВД или ПСН. Законность такой схемы работы производителям неоднократно удавалось отстоять в судах (постановления ФАС Уральского от 30.06.14 № Ф09-3919/14, Поволжского от 18.06.14 № А55-17026/2013, Центрального от 10.03.15 № Ф10-44/2015 округов).

Но, если доказана формальность документооборота и подконтрольность посредников, побеждают налоговики. Конечно, дружественные спецрежимники (посредники) не должны быть однодневками. Иначе доход всех участников будет квалифицирован как доход самого производителя (определение ВС РФ от 02.03.16 № 305-КГ16-622).

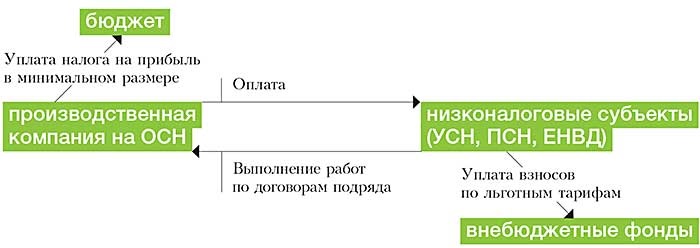

На производстве, как и в оптовой торговле, успешно используются затратные механизмы. Это работы или услуги, которые компания приобретает у низконалоговых субъектов-аутсорсеров (см. схему 2). Но у производства есть специфика.

Использование затратных механизмов для оптимизации налогов в производстве

Удобнее всего привлекать дружественных аутсорсеров на спецрежиме для подрядных работ. На аутсорсинг предприятие может передать часть этапов производства или даже все этапы. Тем самым производственное предприятие снижает налог на прибыль.

Кроме того, субъекты на УСН и ПСН, занятые в производственной сфере, могут сэкономить страховые взносы. Они вправе применять пониженные тарифы взносов (п. 8 и 14 ч. 1, ч. 3.4 ст. 58 Федерального закона от 24.07.09 № 212‑ФЗ). До 2018 года они уплачивают взносы по ставке 20 процентов.

Производственную деятельность можно вести в рамках простого товарищества. Участниками совместной деятельности могут быть в том числе субъекты УСН или компании-нерезиденты.

Этот вариант не экономит НДС — участник, ведущий общий учет, выставляет покупателям счета-фактуры в общем порядке (п. 1, 2 ст. 174.1 НК РФ). Однако есть выгода по налогу на прибыль: вместо него товарищества на упрощенке со своей доли дохода уплачивают единый налог по ставке 15 процентов (п. 3 ст. 346.14 НК РФ). Законами субъектов РФ его ставка может быть снижена до 5 процентов (п. 2 ст. 346.20 НК РФ).

При переводе части прибыли товарищу-нерезиденту (например, кипрской компании) налог также может быть снижен до 5 процентов (налог у источника выплаты дивидендов).

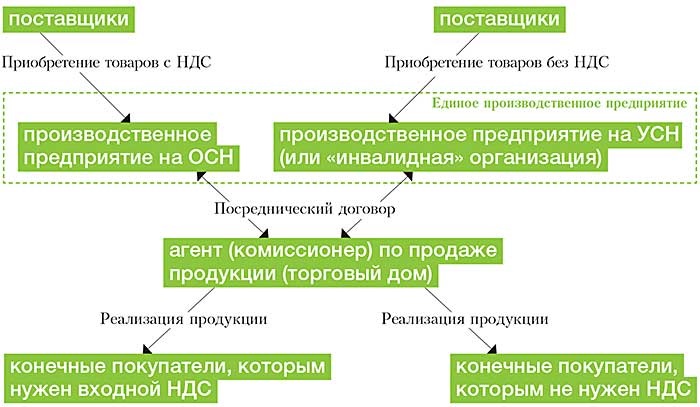

Дробление производства

Дробление бизнеса или третья схема позволяет не уплачивать НДС и налог на прибыль с оборотов по производству и реализации продукции, которая продается покупателям, готовым приобретать ее без НДС. Упрощенцы и патентщики могут уплачивать взносы по пониженным тарифам.

Производство делится на два (а при необходимости — и более) самостоятельных предприятия с разными режимами налогообложения (см. схему 3). Одна компания работает на общей системе, а вторая — применяет упрощенку.

В зависимости от соотношения выручки и затрат, а также от наличия региональных льгот объект обложения при УСН может быть как «доходы», так и «доходы минус расходы». В роли выделившегося предприятия может выступать и дружественный ИП на УСН.

По некоторым видам производственной деятельности предприниматели вправе применять патентную систему (п. 2 ст. 346.43 НК РФ). Но переходить на нее выгодно только в том случае, если стоимость патента будет меньше, чем единый налог при УСН.

Вместо спецрежимников в качестве производителей могут использоваться «инвалидные» организации. В отличие от упрощенцев «инвалидные» организации освобождаются от уплаты НДС (подп. 2 п. 3 ст. 149 НК РФ). И не имеют ограничений по размеру выручки, средней численности сотрудников и остаточной стоимости основных средств (подп. 15, 16 п. 3 ст. 346.12, п. 4.1 ст. 346.13 НК РФ).

Получить освобождение от НДС вправе общественные организации инвалидов, среди членов которых инвалиды и их законные представители составляют не менее 80 процентов. Кроме того, освобождение от НДС получают компании, чей уставный капитал полностью состоит из вкладов общественных организаций инвалидов, но только если среднесписочная численность инвалидов среди их работников составляет не менее 50 процентов, а их доля в фонде оплаты труда — не менее 25 процентов.

Однако проверяющие уделяют пристальное внимание схемам, связанным с получением «инвалидной» льготы по НДС (приказ ФНС России от 30.05.07 № ММ-3-06/333@). На уровне ВАС РФ сформирована отрицательная судебная практика по злоупотреблениям данной льготой. Поэтому нельзя допускать формального трудоустройства инвалидов и прочих искусственных манипуляций.

В постановлении от 14.06.11 № 16970/10 Президиум ВАС РФ указал, что от НДС освобождается лишь реализация самостоятельно произведенных организацией инвалидов товаров. Реализация приобретенных товаров не освобождается от обложения НДС. В постановлении от 14.09.10 № 1812/10 Президиум ВАС РФ пришел к выводу, что для получения льготы по НДС организация должна заниматься уставной деятельностью (оказание помощи инвалидам).

Разделение производства может быть обусловлено двумя причинами. Первая — наличие покупателей, которые согласны приобретать продукцию без НДС. Вторая — наличие поставщиков (подрядчиков, исполнителей), работающих без НДС, или в их добросовестности нет полной уверенности. Эти покупатели и поставщики должны работать с производителем, применяющим спецрежим.

Производитель на спецрежиме берет в аренду часть производственных площадей и оборудования, в то время как основное предприятие (плательщик НДС) осуществляет деятельность на другой «половине» имущественного комплекса. Аналогичным образом делятся расходы на оплату труда, сырья и материалов, услуг сторонних организаций. Часть этих затрат приходится на спецрежимника, а часть — на плательщика НДС.

Формальное разделение технологического процесса может стать поводом для претензий. Фискалы могут усомниться в реальности деятельности и самостоятельности двух структур.

В идеале каждое из предприятий должно оплачивать ровно ту часть расходов, которая ему необходима для производства именно его части продукции. Однако если эти пропорции будут в разумных пределах искажены, то можно получить дополнительную экономию по НДС. В этом случае производитель на ОСН будет нести больше различных расходов с НДС (сырье, аренда). А платежи без НДС в большей мере достанутся производителю на спецрежиме.

Компания на ОСН реализует продукцию покупателям, которым НДС объективно нужен (крупным оптовикам, розничным сетям, дилерам). Соответственно, спецрежимник продает продукцию тем, кому НДС объективно не нужен. Это физлица, мелкие оптовые и розничные торговцы, льготники по НДС и т. д.

Для удобства все продажи могут вестись через единый торговый дом, который будет выступать в качестве агента обоих производителей. Это же касается и закупок: их может осуществлять самостоятельно каждый из производителей либо их общий агент по закупкам.

При дроблении бизнеса проверяющие нередко обвиняют компании в получении необоснованной налоговой выгоды (постановление Восемнадцатого ААС от 06.08.15 № 18АП-6267/2015). Поэтому необходимо иметь логичное объяснение, почему производство организовано именно так. Лучший вариант с точки зрения налоговой безопасности — не допускать между участниками схемы аффилированности (ни прямой, ни косвенной).

На практике не всегда удается избежать косвенной аффилированности. В этом случае нужно минимизировать число косвенных признаков зависимости. Оставшиеся признаки должны объясняться разумными деловыми целями, не связанными с налоговой оптимизацией.

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Производственная организация реализует произведенную продукцию на внутреннем рынке, а также отправляет на экспорт в дальнее зарубежье. Соответственно, применяется ставка по НДС в размере 20% и 0%. Доля реализуемой продукции на экспорт - менее 5%. Организация применяет общую систему налогообложения. Продукция не относится к сырьевым товарам. Организация не осуществляет операций, которые не облагаются НДС.

Должна ли организация вести раздельный учет входящего НДС? Можно ли принимать к вычету в полном объеме входящий НДС, или это нужно делать в определенной пропорции? Нужно ли восстанавливать ранее принятый к вычету НДС по основным средствам, используемым в производстве продукции?

Рассмотрев вопрос, мы пришли к следующему выводу:

1. Организации в данном случае не требуется вести раздельный учет сумм "входящего" НДС.

2. При выполнении установленных требований организация может принимать к вычету "входящий" НДС в полном объеме, без расчета пропорции.

3. Основания для восстановления НДС, ранее принятого к вычету, по основным средствам, используемым в производстве продукции, в данном случае отсутствуют.

Обоснование вывода:

1. Абзац третий п. 10 ст. 165 НК РФ в редакции Федерального закона от 30.05.2016 N 150-ФЗ, вступившей в силу 01.07.2016 (смотрите также ч. 2 ст. 2 указанного закона), обязывает налогоплательщиков устанавливать в учетной политике для целей налогообложения порядок определения суммы НДС (далее также - налог), относящейся к товарам (работам, услугам), имущественным правам, приобретенным для производства и (или) реализации товаров (работ, услуг), операции по реализации которых облагаются по налоговой ставке 0 процентов. Размер доли облагаемых по нулевой налоговой ставке операций при этом значения не имеет. Однако в силу прямого указания закона данное требование не распространяется, в частности, на операции по реализации на экспорт несырьевых товаров, облагаемые НДС по нулевой налоговой ставке. Это объясняется тем, что налоговые вычеты "входящего" НДС в отношении несырьевых товаров, реализуемых на экспорт, в настоящее время применяются в общем порядке, предусмотренном и в отношении товаров, реализация которых на внутреннем рынке облагается НДС по иным налоговым ставкам (п. 2 ст. 171, п.п. 1-3 ст. 172 НК РФ). В связи с этим вести раздельный учет сумм НДС по приобретенным товарам (работам, услугам), имущественным правам, используемым для производства и (или) продажи несырьевых товаров, реализуемых как на внутреннем рынке, так и на экспорт, не требуется (письмо Минфина России от 30.11.2016 N 03-07-08/70782).

2. Каких-либо ограничений относительно размера вычетов, которые возможно применить организации в рассматриваемой ситуации, глава 21 НК РФ не устанавливает. Это означает, что при выполнении предусмотренных ст.ст. 171, 172 НК РФ условий организация вправе принимать к вычету фактически предъявленные ей суммы НДС по товарам (работам, услугам), имущественным правам, приобретенным для производства и (или) реализации несырьевых товаров, без расчета каких-либо пропорций (то есть в полном объеме).

3. Предусмотренный главой 21 НК РФ закрытый перечень случаев восстановления НДС, ранее правомерно принятого налогоплательщиком к вычету (смотрите, в частности, п. 3 ст. 170 НК РФ), не предусматривает необходимости восстановления налога при использовании основных средств для производства несырьевых товаров, реализуемых как на внутреннем рынке, так и на экспорт, то есть для совершения операций, облагаемых НДС по ставкам 20 и 0 процентов. В письме Минфина России от 23.07.2015 N 03-07-08/42451 отмечается, что норма пп. 5 п. 3 ст. 170 НК РФ о восстановлении сумм НДС по основным средствам, используемым в производстве экспортируемой продукции, утратила силу с 01.01.2015 (решение ВАС РФ от 26.02.2013 N 16593/12). Поэтому оснований для восстановления организацией в рассматриваемой ситуации НДС по основным средствам, используемым в производстве несырьевых товаров, мы не видим.

Наряду с этим заметим, что уже после утраты силы пп. 5 п. 3 ст. 170 НК РФ финансовое ведомство исходило из того, что суммы НДС, принятые к вычету при приобретении товаров (работ, услуг), использованных для осуществления операций по реализации товаров на экспорт, подлежат восстановлению (смотрите, например, письмо Минфина России от 28.08.2015 N 03-07-08/49710), что было обусловлено наличием специального порядка применения налоговых вычетов по экспортным операциям в целом, установленного п. 3 ст. 172 НК РФ. С учетом действующей редакции п. 3 ст. 172 НК РФ финансовое ведомство дает аналогичные разъяснения в отношении принятых к вычету сумм НДС, относящихся к экспорту сырьевых товаров (смотрите, например, письмо Минфина России от 13.07.2017 N 03-07-08/44529). Учитывая, что налоговые вычеты НДС, относящегося к операциям по реализации на экспорт несырьевых товаров, в настоящее время применяются без учета предусмотренных п. 3 ст. 172 НК РФ особенностей, считаем, что такой подход Минфина России для организации в анализируемой ситуации не актуален.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

кандидат экономических наук Игнатьев Дмитрий

Ответ прошел контроль качества

26 декабря 2019 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО "НПП "ГАРАНТ-СЕРВИС", 2021. Система ГАРАНТ выпускается с 1990 года. Компания "Гарант" и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО "НПП "ГАРАНТ-СЕРВИС". Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО "НПП "ГАРАНТ-СЕРВИС", 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Автор статьи — Копирайтер Контур.Бухгалтерии

Про НДС слышал, пожалуй, каждый. Даже дети могут задавать вопросы: “А что такое НДС?” - ведь он указан во всех кассовых чеках из магазина. Давайте разберемся, что это за загадочные три буквы и почему поднялась волна неодобрения, когда НДС повысили.

НДС — вид косвенного налога

Налог на добавленную стоимость (НДС) — косвенный налог, способ изъять в бюджет часть стоимости товара, работы или услуги. НДС присутствует на всех стадиях процесса производства товаров, работ и услуг и передается в бюджет после реализации.

Из этого определения нам важно понять, что это, во-первых, косвенный налог. Косвенный налог платится не напрямую из средств предприятия, а устанавливается как надбавка к цене товара или услуги. Таким образом компания, реализовавшая товар, передает часть средств из этой надбавки в бюджет.

Сам налог платит конечный покупатель, который оплачивает сразу и стоимость товара, и НДС. К слову, путешественникам важно помнить, что в некоторых странах НДС на ценниках не пишут, и только на кассе клиент узнает, что за понравившийся товар надо заплатить чуть больше.

Происхождение НДС

Налог на добавленную стоимость существует в экономике порядка 65 лет. До этого компании преимущественно платили налог с продаж, который считался со всей выручки. Это осложняло учет, увеличивало налоговую нагрузку.

Платить налог не с оборота, а с выручки придумал Морис Лоре — министр экономики, промышленности и финансов Франции. Впервые этот налог был применен в колонии Кот-д’Ивуар в 1958 году. А затем уже был внедрен по всей Франции. Инициатива Лоре оказалась многообещающей и показала свою эффективность. Сейчас НДС введен почти во всех странах мира.

В России НДС появился с экономическими реформами в 1992 году. С 1 января 2019 года в РФ действует ставка этого налога — 20%, хотя еще недавно она составляла 18%. В большинстве европейских стран НДС также составляет 20%. А, например, в Греции, Польше, Литве, Ирландии ставка чуть выше — 21-23%.

- Самый высокий НДС в Скандинавии — у датчан и шведов налог составляет 25%.

- Самый низкий НДС — в Таиланде, Сингапуре, Малайзии, Доминикане, Японии. Там он не превышает 10%.

А вот в США продолжает действовать архаический налог с продаж, его ставка в разных штатах для разного типа продуктов составляет от 3 до 15%.

Кто платит НДС

Обычному покупателю может показаться, что НДС платит магазин или компания-производитель. Но это не совсем так: на самом деле налог платит каждый покупатель из своих средств, неважно, физическое или юридическое лицо.

Например, если вы купили в гипермаркете продукты, то в чеке можно увидеть такие расчеты:

| ИТОГО: | 1414.00 |

|---|---|

| БЕЗНАЛИЧНЫМИ: | 1414.00 |

| НДС 20%: | 50.00 |

| НДС 10%: | 101.29 |

Мы видим общую сумму покупок, а также два вида НДС — 20% и 10% на общую сумму 151,29 рубля.

К слову, НДС бывает льготный — 10% или 0%. Эта ставка распространяется на социально значимые товары и услуги. Например, на ряд продуктов, медицинские и детские товары и другие. Полный список товаров и услуг, где можно применить льготный НДС, указан в ст. 164 НК РФ.

Рассмотрим на примере, как появляется НДС. Одна компания покупает и другой сырье, скажем, ткань для производства брюк. В счете на оплату будет указан НДС, который покупатель оплачивает.

Затем компания из купленной ткани отшивает 100 изделий и устанавливает на них цену. В эту цену входит стоимость сырья, работа швей, расходы на оборудование, коммунальные платежи и другие расходы, а также прибыль, которую планирует получить после реализации товара. В эту же цену закладывается НДС, который заплатит конечный покупатель, либо оптовик, который купит у производителя сразу всю партию.

После продажи товара компания подсчитывает прибыль и из полученного дохода сразу вычитает 20% налога, который уже был заложен в цену и который оплатил покупатель. При этом компания принимает к вычету сумму НДС, которую она уплатила за ткань — то есть, уменьшает “брючный” НДС на сумму налога за материал.

А если бы НДС не было? Были бы товары дешевле? Скорее всего нет, так как действовали бы другие налоги, как в тех же США. Там конечный потребитель в итоге все равно оплачивает налог с продаж, который тоже влияет на конечную стоимость товара.

Расчет и уплата НДС

В крупных компаниях для расчета и уплаты НДС выделяют отдельных бухгалтеров, так как работы по этому направлению немало. Разберем на примере, как считают НДС.

Магазин хозяйственных товаров покупает у поставщиков товар — скажем, коробки со стиральным порошком. Оптовик отгружает партию порошка на сумму 50 000 рублей, из расчета 200 рублей за коробку. Таким образом магазин для продажи приобрел 250 единиц товара (коробок).

В 50 000 рублей, которые магазин уже перевел поставщику, входит НДС 20% (то есть, 10 000 рублей), который поставщик затем перечислит в виде налога в бюджет. Для магазина этот НДС будет входящий. Доказательством того, что товар приобретен уже с учетом НДС, будут отчетные документы: счет-фактура, чек, накладная. Во всех этих формах налог обязательно указывается.

Затем магазин продает порошок в розницу по 300 рублей за коробку с выделенным НДС. Но так как НДС уже включен в цену закупленного товара, то у магазина образуется налоговый кредит. Сумма уже уплаченного за товар НДС будет учитываться при расчете налога с розничной продажи.

Магазин в ежеквартальной отчетности по НДС укажет, что уплатил сначала налог поставщику, получив “налоговый кредит”, что позволило ему уменьшить НДС, который будет начислен уже на розничную цену.

По каким формулам рассчитывают НДС

Для расчета НДС применяются две формулы. Первая — для расчета налога на добавленную стоимость. Она выглядит так:

Начисление НДС = Х * 20 / 100, где Х — это цена товара без НДС

Допустим, производитель мебели произвел диваны и определил, что цена одной единицы товара — 20 000 рублей. Теперь ему надо рассчитать стоимость товара с НДС.

- 20 000 * 0,2 = 4 000 рублей — это сумма НДС, ее продавец прибавляет к стоимости товара без НДС;

- 20 000 + 4 000 = 24 000 рублей — по этой цене диван будет отправлен в магазин или конечному потребителю.

Вторая формула — это выделение НДС. Чтобы узнать, сколько в цене заложено НДС, нужно цену с НДС умножить на 20 и разделить на 120:

Выделение НДС = Y * 20 / 120, где Y — это цена товара с НДС

Вернемся к примеру с диванами. Магазин, получив диван от поставщика за 24 000 рублей, выставил его в продажу за 33 990. В эту цену уже входит налог на добавленную стоимость в размере 33 990 * 20 / 120, а именно — 5 665 рублей.

Таким образом, мебельный магазин сначала получил налоговый кредит, уплатив 4 000 рублей налогов мебельной фабрике, но потом получил от покупателя дивана 5 665 рублей налога, включенного в розничную цену. До 25 числа следующего месяца после отчетного магазин обязан перечислить в бюджет разницу между этими налогами, то есть 2 665 рублей.

В этом и заключается основная сложность учета НДС. Во-первых, нужно собрать все первичные документы с поставщика, затем получить все документы от покупателя, рассчитать уплаченный НДС, полученный, рассчитать стоимость налога. По сути, бизнес в этой ситуации является оператором по сбору налога для казны.

Коротко о главном

Итак, НДС — это именно налог на добавленную стоимость, который платит в итоге конечный покупатель. Операции с НДС для предприятия имеют свои положительные и отрицательные стороны. Плюсы — это дополнительные оборотные средства, минусы - “обслуживание” налога требует дополнительных усилий со стороны бухгалтерии, а если НДС вовремя не перечислен в бюджет или неправильно оформлена отчетность, то фирме грозит штраф, пени, вплоть до блокировки расчетного счета. Поэтому следует быть внимательным при работе с НДС.

Веб-сервис Контур.Бухгалтерия подскажет, как верно и без переплат рассчитать НДС, какие документы создать или запросить у поставщиков, чтобы применить все вычеты, уменьшить сумму налога к уплате и избежать штрафов. В системе легко вести учет, платить зарплату, сдавать отчетность, следить за финансами. Первые две недели бесплатны для всех новичков.

Читайте также: