Как выставить счет в казахстан без ндс

Опубликовано: 02.05.2024

Счёт на оплату – документ, который используют в своей работе абсолютно все предприниматели, независимо от того, на каком уровне они работают и к какой сфере бизнеса относятся. Как правило, счёт на оплату выписывается после заключения между сторонами письменного договора, как дополнение к нему, но иногда он может быть выписан и как самостоятельный документ.

Именно счёт на оплату дает основание покупателю товара или потребителю услуги оплатить их. Счёт может быть выписан как на предоплату, так и на оплату постфактум.

К вашему вниманию! Этот документ можно скачать в КонсультантПлюс.

Обязателен ли счёт?

Законодательство РФ не регламентирует обязательное использование счёта в хозяйственной документации, оплату можно производить и просто на условиях соглашения. Однако, закон называет непременным условием любой сделки заключение договора. Счёт не существует отдельно от договора, это документ, сопровождающий сделку. Он представляет собой как бы предварительную договоренность об оплате по назначенным продавцом условиям – цене, которую должен оплатить покупатель товара или услуги.

Счёт делает расчеты гораздо более определенными, поэтому предприниматели предпочитают использовать его, даже если это условие не оговорено в условиях контракта.

ВАЖНО! Поскольку требование счёта не является законодательно обязательным, он не относится к бухгалтерским отчетным документам, а служит для внутреннего использования.

Когда счёт безоговорочно необходим?

В законодательстве прописаны моменты, когда выставление счёта является обязательным сопровождением сделки:

- если в тексте договора сумма к оплате не была установлена (например, за услуги связи и т.п.);

- по операциям, предусматривающим уплату НДС;

- если организация-продавец имеет освобождение от уплаты НДС;

- фирма-продавец, находящаяся на ОСНО, от своего имени продает товары или предоставляет услуги по договорам агента;

- если заказчик внес предприятию-продавцу аванс или перечислил предварительный платеж за товар или услугу.

Итак, счёт на оплату не является обязательным документом, ровно как и подотчетным бухгалтерским. Он никак не может влиять на движение финансовых средств, он может быть в любой момент приостановлен или не оплачен – такие явления встречаются довольно часто и не имеют никаких правовых последствий.

Тем не менее, этот документ имеет равное значение для участников сделки, так как позволяет им заключить своего рода предварительное соглашение о перечислении денежных средств.

Кто выписывает счёта на оплату

Счёт на оплату всегда выписывает сотрудник бухгалтерского отдела. После того, как форма будет заполнена, документ передается руководителю организации, который удостоверяет его своей подписью. Ставить печать на документе не обязательно, так как ИП-шники и юридические лица (с 2016 года) имеют право не использовать печать.

Оформляется счёт на оплату в двух экземплярах, один из которых отправляется потребителю услуги или покупателю, второй – остается у организации, его выписавшей. Заполнить счёт можно как на обычном листе А4 формата, так и на фирменном бланке организации. Второй вариант удобнее, так как не нужно каждый раз вносить сведения о предприятии.

Данный документ не имеет унифицированного образца, поэтому организации и индивидуальные предприниматели вправе разрабатывать и использовать собственный шаблон или выписывать счёт на оплату в свободной форме. Как правило, у давно работающих организаций и ИП форма бланка стандартна, меняются только данные о получателе счёта, наименовании товара или услуги, а также сумма и дата. Иногда организации дополнительно в счёте указывают условия поставки и оплаты (например, процент или сумму предоплаты), срок действия счёта и прочую информацию.

Если в документе при оформлении допускаются какие-либо ошибки, их лучше не исправлять, а выписать счёт заново.

Следует помнить о том, что в некоторых случаях, при решении разногласий между сторонами в судебном порядке, счёт на оплату является документом юридической силы и может быть представлен в суде.

Как отправлять счёта на оплату

Чаще всего счёт заполняется в электронном виде и отправляется получателю через электронную почту. Но опытные бухгалтеры всегда распечатывают документ на бумажном носителе, и один «живой» подписанный экземпляр отправляют контрагенту через обычное почтовое сообщение, а второй хранят у себя, подшивая в папку, обычно именуемую «счёта».

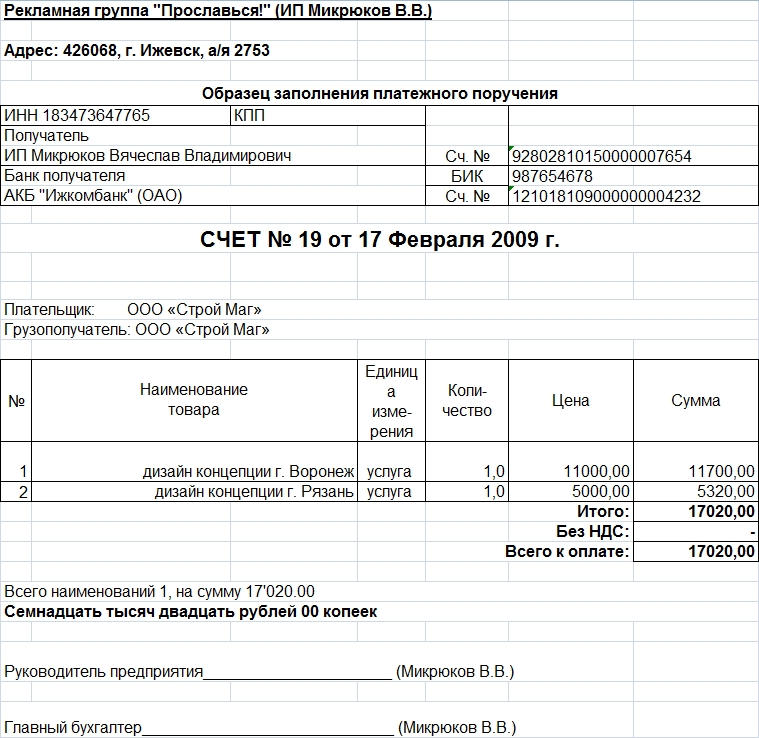

Инструкция по оформлению счёта на оплату

С точки зрения делопроизводства, данный документ не должен вызвать особых сложностей при разработке и заполнении.

В верхней части документа указывается информация о получателе денежных средств. Здесь нужно указать

- полное наименование предприятия,

- его ИНН,

- КПП,

- сведения об обслуживающем счёт банке,

- реквизиты счёта.

Далее посередине строки пишется название документа, его номер по внутреннему документообороту, а также дата создания.

Затем указывается плательщик по счёту (он же грузополучатель): тут достаточно указать только название компании, получившей товар или услуги.

Следующая часть документа касается непосредственно оказанных услуг или проданного товара, а также их стоимости. Оформить эти сведения можно как простым списочным перечислением, так и в виде таблицы. Второй вариант предпочтительнее, так как он позволяет избежать путаницы и делает счёт максимально понятным.

В первый столбец таблицы оказанных услуг или проданного товара нужно внести порядковый номер товара или услуги в данном документе.

Во втором столбце – наименование услуги или продукции (без сокращений, ёмко и чётко).

В третьем и четвёртом столбце необходимо указать единицу измерения (штуки, килограммы, литры и т.д.) и количество.

В пятый столбец нужно поставить цену за одну единицу измерения, а в последний – общую стоимость.

Если предприятие работает по системе НДС, то это нужно указать и выделить его в счёте. Если без НДС – эту строку можно просто пропустить. Затем справа ниже указывается полная стоимость всех товаров или услуг, а под таблицей эта сумма вписывается прописью.

В завершение документ должен подписать главный бухгалтер организации и руководитель.

Счёт-фактура для плательщиков НДС

Юрлица и другие плательщики НДС применяют счёт-фактуру: ответственный финансовый документ, который выставляется не предварительно, а по факту выполненных работ, предоставленных услуг или отгруженных товаров. Он нужен уже не для ускорения оплаты, а для подтверждения того, что сборы по акцизам и НДС уплачены в полном объеме, для того, чтобы можно было удержать НДС с плательщика (покупателя). Этот документ имеет установленную форму, в нем также могут содержаться сведения о происхождении товара, а если он импортный, то и номер таможенной декларации на него.

Счёт-фактуру оформляют в двух экземплярах.

Элементы счёта

Определенной формы для составления счёта не предусмотрено, но есть обязательные составляющие, которые в нем обязаны содержаться.

- Реквизиты предпринимателя-физического лица или ООО (как продавца, так и покупателя):

- название предприятия;

- правовая форма организации;

- юридический адрес регистрации;

- КПП (только для юридических лиц).

- Сведения о банке, обслуживающем сделку:

- название банковского учреждения;

- его БИК;

- номера расчетного и корреспондентского счетов.

- Платежные коды:

- ОКПО;

- ОКОНХ.

- Номер счёта и дата его оформления (эта информация для внутреннего пользования фирмы; нумерация сквозная, ежегодно начинаемая сначала).

- НДС (или его отсутствие). Если НДС наличествует, указывается его сумма.

- Фамилия, инициалы, личная подпись составителя.

К СВЕДЕНИЮ! Печать на счёте, по последним законодательным требованиям, не обязательна.

За товар или за услугу?

Счёт может выставляться в качестве договоренности об оплате за поставляемый товар или предоставляемую услугу, а также за выполняемый вид работ. Разница состоит в графе «Назначение платежа», которую содержит счёт.

Для расчёта за товар данная графа должна содержать перечень всех видов отпускаемого товара, а также единицы, в которых он измеряется (штуки, литры, килограммы, метры, рубли и др.). Обязательно нужно указать количество товара и сумму за них (отдельно без НДС, если он есть, и полную сумму).

При оплате услуг в «Назначении платежа» нужно указать вид услуги или выполняемой работы. Не забудьте отметить необходимое количество, а также сумму с НДС и без.

СПРАВКА! Если предприниматель не хочет, он может не расшифровывать все виды поставок полностью, указав лишь номер договора, по которому осуществляется сделка. Однако, все равно эта информация должна быть подробно отражена в товарно-транспортной накладной или в смете. Поэтому в интересах предпринимателя указать в счёте полный перечень оплачиваемых товаров или услуг.

Не допускайте ошибок!

Рассмотрим наиболее распространенные неточности, которые предприниматели могут допустить при оформлении счёта.

- Не расшифрована подпись. Одной росписи недостаточно: должны быть сведения о том, кто поставил подпись. В онлайн-версии документа такой ошибки допустить не получится, так как там требуется электронная подпись.

- Пропуск сроков счёта-фактуры. Дата оформления счёта-фактуры обязана совпадать с датой выставления счёта и не превышать 5 дней со дня отпуска товара или предоставления услуги.

- Просрочка получения счёта для оформления вычета НДС. Налоговый вычет по НС должен быть заявлен в том же налоговом периоде, в котором был получен документ, это подтверждающий, то есть счёт-фактура. Чтобы не допустить этой проблемы, необходимо хранить свидетельства о дате получения счетов (почтовые извещения, конверты, квитанции, записи в журнале входящей корреспонденции и пр.).

- Перепутаны даты на экземплярах счёта-фактуры. Оба участника сделки должны иметь идентичные экземпляры, иначе счёт не доказывает законность сделки.

- «Шапка» с ошибками. При неточностях в названиях организаций, их ИНН, адресах и т.п. документ окажется недействительным.

О бухгалтерском учете операций, связанных с реализацией товара на экспорт в Республику Казахстан и о порядке возмещения НДС в этой ситуации рассказывают эксперты службы Правового консалтинга ГАРАНТ Кирилл Завьялов и Дмитрий Игнатьев.

Каков общий порядок возмещения НДС при экспорте товаров в Республику Казахстан? Как отразить экспортные операции в бухгалтерском учете организации-экспортера?

Согласно п. 1 ст. 2 Таможенного кодекса таможенного союза единую таможенную территорию таможенного союза составляют территории Республики Беларусь, Республики Казахстан и Российской Федерации.

Основными документами, регулирующими порядок взимания НДС при вывозе товаров с территории РФ в Казахстан, являются:

- Соглашение между Правительством РФ, Правительством Республики Беларусь и Правительством Республики Казахстан от 25.01.2008 "О принципах взимания косвенных налогов при экспорте и импорте товаров, выполнении работ, оказании услуг в Таможенном союзе" (далее - Соглашение);

- Протокол от 11.12.2009 "О порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров в таможенном союзе" (далее - Протокол);

- НК РФ (в частности глава 21 НК РФ).

При этом приоритет имеют нормы Соглашения и Протокола (ст. 7 НК РФ).

В соответствии со ст. 1 Соглашения экспортом товаров является вывоз товаров, реализуемых налогоплательщиками (плательщиками), с территории одного государства - участника таможенного союза на территорию другого государства - участника таможенного союза.

При экспорте товаров применяется нулевая ставка НДС при условии документального подтверждения факта экспорта (ст. 2 Соглашения).

В силу п. 1 ст. 1 Протокола при экспорте товаров с территории РФ на территорию Казахстана применяется нулевая ставка НДС при условии представления в налоговый орган документов, предусмотренных п. 2 ст. 1 Протокола.

На основании п. 2 ст. 1 Протокола для подтверждения нулевой ставки НДС организация-экспортер представляет в налоговый орган одновременно с налоговой декларацией следующие документы (их копии):

- договор (контракт) с учетом изменений, дополнений и приложений к нему, на основании которого осуществляется экспорт товаров;

- заявление о ввозе товаров и уплате косвенных налогов, составленное по форме приложения 1 к Протоколу об обмене информацией в электронном виде между налоговыми органами государств - членов таможенного союза об уплаченных суммах косвенных налогов, с отметкой налогового органа государства - члена таможенного союза, на территорию которого импортированы товары, об уплате косвенных налогов (освобождении или ином порядке, исполнения налоговых обязательств) (в оригинале или в копии по усмотрению налоговых органов государств - членов таможенного союза);

- транспортные (товаросопроводительные) документы, подтверждающие перемещение товаров с территории РФ на территорию Казахстана. Указанные документы не представляются в случае, если для отдельных видов перемещения товаров оформление таких документов не предусмотрено законодательством РФ (отметим, что по мнению контролирующих органов, на транспортных и товаросопроводительных документах, представляемых в налоговые органы, не предусмотрено каких-либо отметок таможенного органа о вывозе товара (письмо УФНС РФ по г. Москве от 17.08.2010 N 16-15/086789));

- иные документы, подтверждающие обоснованность применения нулевой ставки НДС, предусмотренные законодательством РФ (уточним, что под иными документами следует понимать, например, договоры комиссии (агентские договоры, договоры поручения), если товары с территории РФ в государства - члены таможенного союза поставляются через посредников).

Отметим, что в настоящее время выписку банка при экспорте товаров в Республику Беларусь и Республику Казахстан в налоговый орган представлять не требуется (пп. 2 п. 2 ст. 1 Протокола, п. 1 ст. 165 НК РФ).

Указанные выше документы представляются в налоговый орган в течение 180 календарных дней с даты отгрузки (передачи) товаров, которой признается дата первого по времени составления первичного бухгалтерского (учетного) документа, оформленного на покупателя товаров (первого перевозчика) (п. 3 ст. 1 Протокола).

В случае, если полный пакет документов не собран в течение 180 календарных дней, то нулевая ставка НДС не применяется, а операции по реализации товаров подлежат обложению НДС по ставкам 10% или 18% (смотрите, например, письмо Минфина России от 17.01.2011 N 03-07-13/1-02). Налоговая база в таком случае определяется на день отгрузки (передачи) товаров (п. 3 ст. 1 Протокола, п. 9 ст. 165 НК РФ).

Пункт 1 ст. 1 Протокола также определяет, что налогоплательщик имеет право на налоговые вычеты в порядке, аналогичном предусмотренному законодательством государства - члена таможенного союза, применяемому в отношении товаров, экспортированных с территории этого государства за пределы таможенного союза.

Иными словами, организация-экспортер вправе принять к вычету НДС, предъявленный ей при приобретении товаров, экспортируемых в Республику Казахстан в порядке, установленном главой 21 НК РФ.

Пункт 3 ст. 172 НК РФ устанавливает, что вычеты сумм налога, предусмотренных п.п. 1-8 ст. 171 НК РФ, в отношении операций по реализации товаров (работ, услуг), указанных в п. 1 ст. 164 НК РФ (в том числе товаров, вывезенных в таможенной процедуре экспорта), производятся в порядке, установленном ст. 172 НК РФ, на момент определения налоговой базы, установленный ст. 167 НК РФ.

В свою очередь п. 9 ст. 167 НК РФ предусматривает, что при реализации товаров (работ, услуг), предусмотренных пп.пп. 1, 2.1-2.8, 3, 3.1, 8, 9, 9.1 и 12 п. 1 ст. 164 НК РФ, моментом определения налоговой базы по указанным товарам (работам, услугам) является последнее число квартала, в котором собран полный пакет документов, подтверждающих право на применение нулевой налоговой ставки НДС. То есть вычеты НДС, предъявленного при приобретении товаров, реализованных на экспорт в Республику Казахстан, производятся на последнее число квартала, в котором собран полный пакет документов, подтверждающих ставку в размере 0%.

В то же время в силу пп. 5 п. 3 ст. 170 НК РФ суммы НДС, принятые к вычету по товарам (работам, услугам), подлежат восстановлению в случае их дальнейшего использования для осуществления операций по реализации товаров (работ, услуг), предусмотренных п. 1 ст. 164 НК РФ.

Восстановлению подлежат суммы налога в размере, ранее принятом к вычету.

Восстановление сумм налога производится в налоговом периоде, в котором осуществляется отгрузка товаров на экспорт.

Восстановленные суммы налога подлежат вычету в соответствующем налоговом периоде, на который приходится момент определения налоговой базы по операциям по реализации товаров (работ, услуг), предусмотренных п. 1 ст. 164 НК РФ, с учетом особенностей, установленных ст. 167 НК РФ.

Данная норма означает, что если НДС, предъявленный поставщиком товара, был уже принят к вычету (например, если организацией-экспортером планировалась его реализация в РФ), то налог следует восстановить в том налоговом периоде, в котором товар был отгружен на экспорт. Затем НДС повторно подлежит вычету на последнее число квартала, в котором собран полный пакет документов, подтверждающих ставку 0 процентов.

Если же организации при приобретении товара было заранее известно, что этот товар будет подлежать экспорту, то вычет по НДС следует применить в соответствии с п. 3 ст. 172 НК РФ, то есть на последнее число квартала, в котором собран полный пакет документов, подтверждающих право на применение нулевой ставки НДС. В этом случае для применения положений пп. 5 п. 3 ст. 170 НК РФ оснований не имеется.

В случае, когда необходимый пакет документов не был собран организацией в течение 180 календарных дней, то право на вычет НДС она не теряет. В этой ситуации НДС, уплаченный поставщику товаров, принимается к вычету в общеустановленном порядке.

Кроме того, организация-экспортер не лишается права подтвердить факт экспорта и принять к вычету уплаченный НДС после того, как истек 180-дневный срок для подтверждения факта экспорта (абзац 6 п. 3 ст. 1 Протокола). Для этого организация может воспользоваться нормой п. 10 ст. 171 НК РФ.

Так, п. 10 ст. 171 НК РФ предусматривает, что вычетам подлежат суммы налога, исчисленные налогоплательщиком в случае отсутствия документов, предусмотренных ст. 165 НК РФ, по операциям реализации товаров (работ, услуг), указанных в п. 1 ст. 164 НК РФ.

Вычеты сумм налога, указанных в п. 10 ст. 171 НК РФ, производятся на дату, соответствующую моменту последующего исчисления налога по налоговой ставке 0% в отношении операций по реализации товаров (работ, услуг), предусмотренных п. 1 ст. 164 НК РФ, при наличии на этот момент документов, подтверждающих право на применение налоговой ставки по НДС 0% (абзац 2 п. 3 ст. 172 НК РФ).

Бухгалтерский учет

Прежде всего отметим, что каких-либо особенностей для отражения на счетах бухгалтерского учета операций, связанных с реализацией товаров на экспорт, действующим законодательством не предусмотрено.

Пункт 5 ПБУ 9/99 "Доходы организации" (далее - ПБУ 9/99) определяет, что доходами от обычных видов деятельности является в том числе выручка от продажи товаров. Следовательно, выручка от реализации товаров на экспорт на общих основаниях учитывается организацией-экспортером в составе доходов по обычным видам деятельности (на счете 90 "Продажи").

Соответственно, расходы, связанные с такой реализацией, в частности стоимость приобретения товаров, признаются расходами по обычным видам деятельности (п. 5 ПБУ 10/99 "Расходы организации").

Подпунктом "г" п. 12 ПБУ 9/99 установлено, что выручка в бухгалтерском учете у продавца признается при условии перехода права собственности на продукцию (товар) к покупателю.

Инструкцией по применению Плана счетов финансово-хозяйственной деятельности организаций, утвержденной приказом Минфина России от 31.10.2000 N 94н, для обобщения информации о наличии и движении отгруженных товаров, выручка от продажи которых определенное время не может быть признана, предусмотрен счет 45 "Товары отгруженные".

Поэтому если на момент отгрузки товара на экспорт право собственности к покупателю еще не перешло, то отгруженные товары списываются со счета 41 "Товары" в дебет счета 45.

Принимая во внимание изложенное, полагаем, что в учете организации-экспортера могут быть сделаны следующие бухгалтерские записи (с использованием счета 45):

Если организация при приобретении товара уже приняла к вычету НДС, то при его отгрузке на экспорт в учете следует сделать проводку по восстановлению налога:

На последнее число квартала, в котором собран полный пакет документов, подтверждающих ставку в размере 0%, в учете делается запись:

Следует обратить внимание, что в случае, если договор на поставку товаров будет заключен в иностранной валюте, при отражении операций по реализации товаров на счетах бухгалтерского учета следует учитывать и нормы ПБУ 3/2006 "Учет активов и обязательств, стоимость которых выражена в иностранной валюте".

«Клерк» Рубрика НДС

НДС при экспорте традиционно относится к сложным темам, которые вызывают у бухгалтера множество вопросов. Обязательно ли облагать экспортные отгрузки ставкой 0%? Каковы особенности экспорта в страны ЕАЭС? Есть ли нюансы в заполнении декларации при опоздании со сбором подтверждающих документов? Рассмотрим сложные моменты экспортного НДС в нашей статье.

Ставка НДС при экспорте

С одной стороны, НДС — это косвенный налог, уплачиваемый покупателем. Иностранные покупатели не подчиняются российскому НК РФ, следовательно, не должны уплачивать российский НДС. В связи с этим реализация иностранцам российских товаров и услуг должна происходить без налога.

С другой стороны, экспорт имеет большое значение для экономического роста страны, поэтому государство заинтересовано в том, чтобы бизнес стремился развивать продажи не только внутри страны, но и за ее пределами. Для повышения интереса предпринимателей к экспортным операциям существуют различные стимулирующие экономические инструменты. Одним из них является ставка НДС при экспортных операциях, равная 0%. На фоне достаточно высоких регулярных ставок НДС, одна из которых к тому же недавно была увеличена, применение нулевой ставки НДС при экспорте выглядит весьма привлекательно.

Напомним, какие ставки НДС существуют в России в 2019 году:

Нулевая ставка

Пункт 7 ст. 164 НК РФ введен недавно и разрешает в некоторых ситуациях отказаться от ставки 0%:

Логично спросить, а с какой целью или по каким причинам можно отказаться от льготной ставки? Одна из причин такова: нельзя просто взять и применить ставку 0 НДС при экспорте, необходимо подтвердить ее. А подтверждение ставки 0 НДС при экспорте требует сбора большого количества документации, то есть трудовых и временных затрат.

Что нужно для подтверждения нулевой ставки НДС при экспорте, расскажем дальше.

Подтверждение права на ставку 0 процентов

Для доказательства правомерности применения нулевой ставки НДС при экспорте необходимо сформировать следующий пакет документов:

Вместо копий указанных документов п. 15 ст. 165 НК РФ позволяет представлять электронные реестры с указанием регистрационных номеров соответствующих деклараций.

Электронные реестры должны быть составлены по утвержденным форматам и отправлены в налоговый орган по ТКС через оператора ЭДО, должным образом зарегистрированного в РФ.

Необходимо иметь в виду, что в ходе проверки налоговики могут потребовать представить документы из электронного реестра.Если налогоплательщик все же соберет весь пакет документов по истечении 180 дней и уплатит НДС по ст. 164 НК РФ, то право представить документы в налоговую сохраняется. Если налоговики придут к выводу, что ставка 0% стала подтвержденной, уплаченный ранее НДС с экспорта вернут налогоплательщику.

Пункт 10 ст. 165 НК РФ гласит, что декларация по НДС и документы-подтверждения надо сдавать в налоговую инспекцию одновременно.

Особенности учета НДС при наличии экспортных операций

Рассмотрим понятие экспорта применительно к товарам. При экспорте услуг НДС уплачивается в общем порядке, если они оказаны на территории РФ. Услуги не облагаются НДС, если оказаны за пределами РФ.

Если организация совершает как облагаемые, так и не облагаемые НДС операции, то п. 4 ст. 149 НК РФ предписывает вести раздельный учет таких операций, ведь одним из основных для принятия входного НДС от поставщика к вычету является условие о том, что приобретенный товар (работа, услуга) используется для операций, облагаемых НДС.

По аналогии можно говорить, что при применении ставки 0% возникает необходимость вести раздельный учет таких операций. Таким образом, необходим раздельный учет НДС при экспорте.

Обратимся к нормативной базе. Абз. 3 п. 10 ст. 165 НК РФ предписывает вести раздельный учет НДС по правилам, установленным самим налогоплательщиком, если у него есть деятельность, облагаемая по ставке 0%. Однако из этого правила есть исключение: при экспорте несырьевых товаров, принятых на учет после 01.07.2016, раздельный учет можно не вести и принимать НДС к вычету в общем порядке.

Срок определения налоговой базы:

Налогоплательщики, применяющие УСН, согласно п. 2 ст. 346.11 НК РФ, должны уплачивать НДС при ввозе товаров на таможенную территорию РФ. Однако ничего не сказано о необходимости уплаты НДС при экспорте. Таким образом, при экспорте никаких обязанностей в части НДС у упрощенцев не возникает.

Вычет при экспортных операциях

Отнестись к процессу вычета НДС с особым вниманием необходимо лицам, кто занимается распределением НДС при экспорте.

Порядок применения вычетов при исчислении налога на экспорт описан в п. 3 ст. 172 НК РФ. В нем говорится, что экспортеры несырьевых товаров могут принимать к вычету входной НДС в общем порядке, то есть так же, как при обычной неэкспортной реализации. Данные правила были введены с 01.07.2016. Аналогичным образом поступают те экспортеры, кто отказался от использования льготной ставки.

Для экспортеров сырьевых товаров процесс применения вычетов зависит от того, собран пакет документов, подтверждающих нулевую ставку, или нет. Кроме того, если НДС был принят к вычету ранее, потребуется восстановление НДС при экспорте данного товара.

Заполнение декларации по НДС при экспорте

Декларация при экспорте несырьевых товаров

Пример заполнения декларации в части экспорта, то есть заполнения указанных строк, показан ниже.

Как отчитаться по НДС, если экспортируют сырьевые товары

Заполненные разделы декларации (они могут быть в разных декларациях за разные налоговые периоды) представлены ниже:

Возмещение НДС при экспорте

Такая же ситуация, как с возвратом экспортного НДС, может возникнуть и по обычным операциям, проводимым внутри страны. Порядок возмещения экспортного НДС и обычного никак не различается. Отличается только пакет необходимых документов: как уже упоминалось, для возврата НДС при экспорте из России необходимо собрать документы, подтверждающие нулевую ставку налога.

Отличия экспорта в ЕАЭС и другие страны

На особых условиях находятся страны, входящие в состав Евразийского экономического союза (ЕАЭС):

Итак, какие особенности учета НДС при экспорте в Белоруссию и другие страны ЕАЭС существуют?

Несмотря на то что НДС при экспорте в Казахстан и прочие государства ЕАЭС равен нулю, так как в любом случае применяется нулевая налоговая ставка, счет-фактура должен быть составлен. Указание нулевой ставки НДС и кода вида товара по ТН ВЭД обязательно. Приведем пример заполнения счета-фактуры с указанием нулевой ставки НДС при экспорте в Белоруссию в 2019 году:

Импорт из стран ЕАЭС

Главная особенность состоит в том, что при импорте из Казахстана в Россию НДС придется уплатить в любом случае, в отличие от уплаты НДС при экспорте в Казахстан. Даже упрощенцам и тем, кто от уплаты НДС освобожден.Декларация по импортному НДС отличается от обычной декларации по данному налогу. Она представляется в налоговый орган по месту учета организации до 20-го числа месяца, следующего за месяцем принятия импортных товаров к учету. Те же сроки установлены для уплаты данного налога. Впоследствии его можно принять к вычету.

Учет НДС при экспорте — достаточно трудоемкий процесс. Экспорт может облагаться по льготной нулевой ставке, но для этого необходимо в определенный срок представить в налоговую пакет документов. Если этого не сделать, необходимо будет применять к экспортным операциям регулярную ставку НДС.

Клиент из Казахстана просит выставить счет на товар без НДС.Я ООО, работаю с НДС,в Казахстан не отправлял ни разу,Вопрос - какие нужны правильно оформленные документы для сделки с клиентом из Казахстана?Надо не просто перечень док. а помощь в правильном оформлении контракта и сопроводительных документов.

Здравствуйте, Геннадий. При экспорте товаров в Казахстан начисляется НДС по ставке 0 %. Нулевую налоговую ставку вы, как организация-экспортер должны подтвердить. Для этого вы должны: 1) собрать пакет документов, подтверждающих факт экспорта в страны – участницы ТС:

- договор, на основании которого вы экспортируете товары (договор купли-продажи, лизинга, товарного кредита, договоры на изготовление товаров или на переработку давальческого сырья);

- заявление покупателя (исключение – вывоз в режиме свободной таможенной зоны или таможенного склада) с отметкой налоговой инспекции Казахстана о ввозе экспортированного товара и уплате косвенных налогов либо о том, что ввоз таких товаров не облагается НДС;

- копия таможенной декларации (при вывозе в режиме свободной таможенной зоны или таможенного склада). В этом случае заявление покупателя о ввозе товаров не представляется;

- транспортные и/или товаросопроводительные документы, подтверждающие перемещение товара с территории РФ на территорию Казахстана

2) заполнить декларацию по НДС;

3) сдать пакет подтверждающих документов и декларацию в налоговую инспекцию.Более подробно посмотрите п. 4 приложения 18 к Договору о Евразийском экономическом союзе.

С 01.01.2015 принципы функционирования

Таможенного союза, а также принципы взимания косвенных налогов при экспорте

товаров установлены Договором

о Евразийском экономическом союзеСогласно пп. 5 п. 1 ст. 25

Договора в рамках Таможенного союза государств-членов осуществляется свободное

перемещение товаров между территориями государств-членов без применения таможенного

декларирования и государственного контроля (транспортного, санитарного,

ветеринарно-санитарного, карантинного фитосанитарного), за исключением случаев,

предусмотренных Договором.На основании п. 1 ст. 7

Налогового кодекса РФ, п. 1 ст. 72

Договора взимание косвенных налогов и механизм контроля за их уплатой при

экспорте и импорте товаров осуществляются в порядке согласно Приложению N 18

к ДоговоруСогласно же п. 3, пп. 4 п. 4,

пп. 4 п. 20

Протокола в целях подтверждения экспортно-импортных операций обязательно

представление в налоговый орган одновременно с налоговой декларацией

транспортных (товаросопроводительных) и (или) иных документов, предусмотренных

законодательством государства-члена, подтверждающих перемещение товаров с

территории одного государства-члена на территорию другого государства-члена, а

также счетов-фактур, оформленных в соответствии с законодательством

государства-члена при отгрузке товаров, в случае если их выставление (выписка)

предусмотрено законодательством государства-члена. Образцы форм транспортных

(товаросопроводительных) документов, которые могут использоваться

хозяйствующими субъектами РФ при перемещении товаров в Таможенном союзе, в

частности с территории РФ на территорию Республики Казахстан, приведены в Письме

Минтранса России от 24.05.2010 N ОБ-16/5460 (Письмом

ФНС России от 08.06.2010 N ШС-37-3/3693@ направлено для сведения и

использования в работе). К данным документам отнесена товарно-транспортная

накладная по форме N 1-Т,

утвержденной Постановлением Госкомстата России от 28.11.1997 N 78.При реализации

товаров положениями п. 3 ст. 168,

п. 3 ст. 169

НК РФ предусмотрено обязательное составление счетов-фактур.Поэтому для

подтверждения обоснованности применения ставки НДС 0 процентов (т.е. счет без

выставления НДС) по экспортным поставкам товаров в Казахстан налогоплательщиком

должны быть представлены в налоговый орган счета-фактуры и ТТН (при

автомобильных перевозках). В случае же самовывоза товара казахстанским

контрагентом должна использоваться международная товарно-транспортная накладная

(CMR) (Письмо

Налогового комитета Минфина Республики Казахстан от 15.08.2011 N НК-24-24/9488).Предприниматели и организации на УСН и ЕНВД освобождены от уплаты НДС. Но бывают случаи, когда контрагенты просят выставить счёт-фактуру с НДС, чтобы сохранить его, позже получить по нему вычет и сэкономить на налогах. Рассказываем, что делать в такой ситуации.

Компании и ИП на спецрежимах могут выставлять своим покупателям счета-фактуры, но им это не всегда выгодно.

Денис Морозов, налоговый консультант, партнёр юридической компании «Туров и партнеры»:

«Весь НДС надо будет заплатить в бюджет и подать по нему декларацию. А вот получить налоговый вычет не получится. Ещё НДС не считается доходом, то есть при определении налоговой базы он не учитывается».

Когда выгодно выставлять счёт-фактуру с НДС

Например, вы работаете на УСН «Доходы минус расходы» и платите 15% налога. Вы закупили товар по цене 100 рублей за единицу и хотите продавать его по 125 рублей. Разница между продажной и закупочной ценой составит 25 рублей, с неё надо заплатить налог 15% — 3,75 рублей. Прибыль с продажи составит 21,25 рублей (125−100−3,75).

Ваш покупатель работает на основной системе налогообложения и просит выставить ему счёт-фактуру с НДС. У вас есть два варианта.

Вариант 1. Начислить НДС сверху продажной цены.

Если вы выставите счёт-фактуру на тот же товар и сверху начислите НДС 20%, то цена будет уже 150 рублей (125+(125*20%)).

С каждой единицы товара вам нужно будет заплатить НДС — 25 рублей (125*20%) и налог УСН — 3,75 рублей ((125−100)*15%).

Прибыль с продажи единицы товара будет 21,25 рублей (150−100−25−3,75).

Вариант 2. Заложить НДС в продажную цену.

Конечно покупателю не понравится увеличение цены на 20%, и он может потребовать отпустить ему товар по стандартной цене.

Тогда продажная стоимость составит прежние 125 рублей, НДС — 20,83 рублей (125/120*20), а налог УСН — 3,75 рублей ((125−100)*15%).

Ваша прибыль с продажи единицы товара будет всего 0,42 рубля (125−100−20,83−3,75).

Евгения Зальцзейлер, консультант по налоговому и бухгалтерскому учёту:

«Если покупатель очень для вас важен, а объём сделки с НДС составляет не более 10−15% товарооборота, то можно выставить счёт-фактуру с НДС. В других случаях выгоднее отказаться».

Как выставить счёт-фактуру с НДС

Если вы решили пойти навстречу клиенту и выставить счёт-фактуру на продажу товаров или услуг, его надо оформить по общим правилам:

- счёт-фактура заполняется по типовой форме;

- в документе обязательно должны быть указаны дата составления и номер счёта-фактуры, наименование, адрес и ИНН продавца и покупателя, стоимость товаров, работ, услуг — полный перечень определяет пункт 5 статьи 169 Налогового кодекса;

- счёт-фактуру можно заполнить от руки или в электронном виде;

- на документе должна быть подпись главного бухгалтера, руководителя компании или сотрудника компании, у которого есть доверенность или на которого составлен приказ;

- индивидуальным предпринимателям без бухгалтера подпись нужно поставить в строке «Индивидуальный предприниматель» и указать свои реквизиты;

- счёт-фактуру нужно выставить не позднее пяти календарных дней со дня отгрузки товара или предоставления услуг — п. 3 ст. 168 НК РФ.

Анастасия Милицкова, собственник бухгалтерской компании ООО «Правбух»:

«При продаже своих товаров и услуг без НДС поставщик составляет накладную или акт. При сделке с НДС нужно дополнительно к этим документам выставить счёт-фактуру. Фактически он служит только для учёта НДС. Именно данные этого счёта-фактуры ваш бухгалтер ежеквартально подаёт в налоговую. И абсолютно неважно, что сумма НДС указывается в других документах — счёт-фактура должен быть. Но есть одно исключение. При сделке с НДС можно вместо накладной или акта и счёта-фактуры выставить один документ — универсальный передаточный документ (УПД). Вот образец заполнения».

Когда ещё может понадобиться счёт-фактура с НДС

Счёт-фактура налоговому агенту по НДС. Например, вы арендуете помещение у города за 20 тысяч рублей. Эту сумму платите как арендную плату и ещё плюс 20% сверху — как НДС. Но для учёта НДС обязательно должен быть счёт-фактура, поэтому его нужно выставить и подшить себе в папку.

Такой счёт-фактура выставляется не от вашего имени, а от имени продавца. Поэтому в строках «Продавец», «Адрес» и «ИНН/КПП продавца» нужно указать данные вашего контрагента, а в блоке «Покупатель» — ваши реквизиты.

Счёт-фактура по агентскому договору. В этом случае множество нюансов: от чьего имени агент продаёт товары, является ли агент плательщиком НДС и так далее. Для составления таких счетов-фактур лучше обратиться к толковому бухгалтеру, который учтёт все подводные камни.

Когда подавать декларацию

Подать декларацию НДС надо не позднее 25 числа месяца, следующего за кварталом, в котором совершена сделка с НДС. Если вы выписали счёт-фактуру в августе 2019 года (3 квартал), то подать декларацию НДС надо не позднее 25 октября 2019 года. Декларация подаётся только в электронном виде. Если вы её не подали или сделали это позже, будьте готовы заплатить штраф не менее 1000 рублей.

Как уплатить НДС

Уплатить НДС можно как целиком, так и по частям. Платить нужно по итогам каждого налогового периода не позднее 25 числа, следующего за кварталом. За неуплату или просрочку вас оштрафуют на 20% от неуплаченной суммы или на 40%, если вы сделали это умышленно. За каждый календарный день просрочки налоговая начислит пени, которые вам тоже надо будет заплатить.

Анастасия Милицкова, собственник бухгалтерской компании ООО «Правбух»:

«НДС можно заплатить частями, но не менее ⅓ от всей суммы. Например, 900 рублей, указанные в декларации за 1 квартал, можно заплатить так: 300 рублей до 25 апреля, 300 рублей до 25 мая и 300 рублей до 25 июня. Если срок попадает на выходной день, можно заплатить в ближайший рабочий день. Реквизиты для оплаты есть на сайте налоговой».

Коротко

- Предприниматели на спецрежимах освобождены от уплаты НДС, но они могут выставлять счета-фактуры с НДС — законом это не запрещено.

- Счёт-фактуру с НДС выгодно выставлять, если вы не хотите потерять ценного клиента, а объём сделки с НДС — не более 10−15% товарооборота.

- Если вы решите выставить счёт-фактуру с НДС, надо заплатить налог в бюджет и подать по нему декларацию.

- Заплатить НДС можно как целиком, так и по частям.

- За просрочку в подаче декларации вам выпишут минимум 1000 рублей штрафа.

Полезная рассылка для бизнеса

Рассказываем про налоги, законы, чужой опыт и полезные инструменты для бизнеса. Оставьте свою почту и получите в подарок книгу «Сила эмоционального интеллекта».

Читайте также: