Как скорректировать сальдо по ндс

Опубликовано: 12.05.2024

Вопрос клиента:

Как отразить в уточненной декларации по НДС сторно по счет-фактуре недобросовестного поставщика, ранее принятой к вычету в программе 1С: Бухгалтерия 3.0?

Ответ специалиста линии консультаций:

Бывают случаи, когда из ИФНС поступают требования о сдаче уточненной НД по НДС в связи с тем, что один или несколько поставщиков вашей компании не отражал к начислению НДС по тем счет-фактурам,

которые были приняты вашей организацией к вычету или вовсе подавал "нулевки" по НДС. Стоит заметить, что отказ в вычете НДС заказчику при наличии у подрядчика признаков

однодневки правомерен в случае, если налоговым органом будет доказано нарушение заказчиком пределов прав по исчислению налоговой базы и суммы налога, а также фиктивность проведенных операций.

Но в данной статье мы рассмотрим случай, когда "уточненку" действительно нужно подать, правомерность вычета доказать не смогли, но обоснованность расходов по учету налога на прибыль подтверждена.

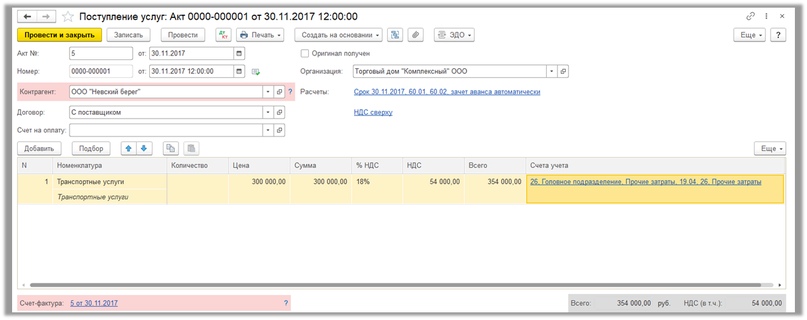

1. 30.11.2017 поставщик предоставил документы по транспортным услугам: акт и счет-фактуру.

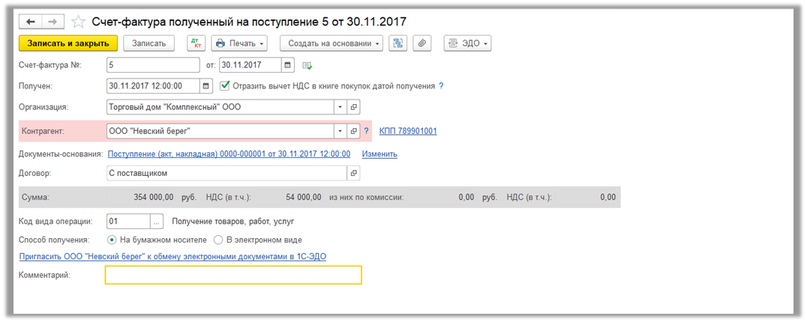

2. Вычет по счет-фактуре отражён в книге покупок датой получения.

3. 05.03.2020 пришло требование из ИФНС о предоставлении уточненной декларации за 4 кв. 2017 в связи с тем, что контрагент ООО «Невский берег» не отражал в своей налоговой декларации информацию о реализации данных услуг.

Поставщик на связь не выходит, дополнительные доказательства для ИФНС не собрано и было принято решение подать уточненную налоговую декларацию по НДС за 4 кв. 2017, убрав данный вычет.

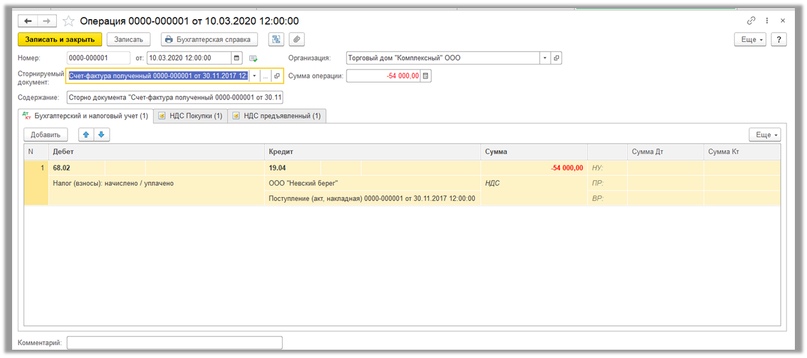

Для этого в разделе «Операции» открываем журнал «Операции, введенные вручную» и создаем новый документ «Сторно документа». Дата операции будет датой доп. листа в Книге покупок. В качестве сторнируемого документа выбираем Счет-фактуру полученный.

Автоматический заполняются сторно по проводкам – принятие НДС к вычету, а также сторно записей по регистрам накопления «НДС покупки» и «НДС предъявленный».

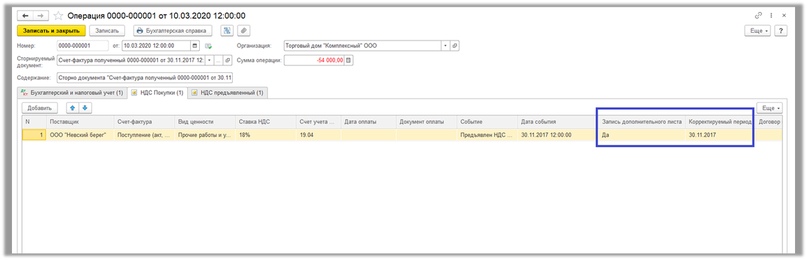

4. Переходим на вкладку «НДС Покупки» - именно этот регистр накопления отвечает за наличие записей в книге покупок в декларации и отчете Книга покупок. В столбце «Запись дополнительного листа» ставим значение «Да», а «Корректируемый период» выбираем тот, в котором был принят НДС к вычету, в данном случае – 30.11.2017.

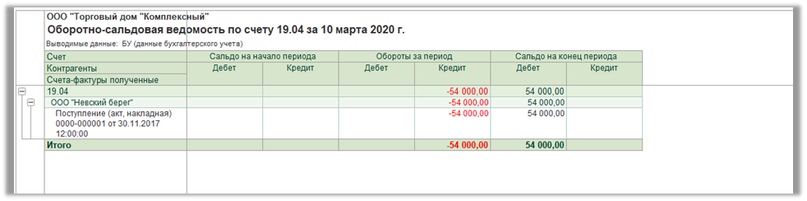

5. После того как была сделана данная сторнирующая запись, на сч. 19.04 повис остаток по НДС по данному документу поступления. Данный НДС необходимо списать на расходы организации, не принимая их к налоговому учёту.

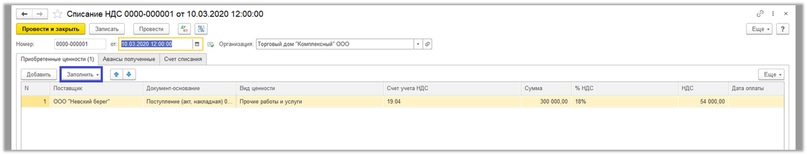

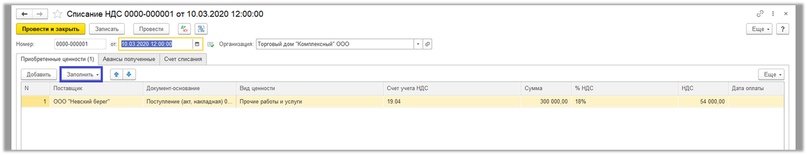

6. Для списания НДС на расходы используем документ «Списание НДС» в журнале документов «Регламентные операции по НДС» в разделе «Операции». Заполняем документ по поступлению по кнопке «Заполнить» той же датой, что и операция «Сторно документа».

7. На вкладке «Счет списания» выбираем счет учета 91.02 и статью «Списание выделенного НДС на прочие расходы». Обратить внимание, что данная статья не должна приниматься в расходах по налоговому учету.

Обращаем внимание, что списывать НДС необходимо именно этой операцией, а не ручными записями, иначе при заполнении следующей книги покупок будет подбираться снова данный документ поступления.

8. Теперь сальдо на сч. 19.04 нет, а запись доп. листа выглядит следующим образом:

Сдана декларация по НДС за I квартал, скоро отчитываться за II квартал. Для многих эта «пересменка» — время, чтобы подать уточненку за прошлые периоды. Дмитрий Шаповалов, эксперт техподдержки Экстерна, проанализировал самые частые причины отказов по корректировкам, и подготовил мануал, который поможет сделать все правильно с первого раза.

Когда надо сдать уточненку по НДС

Корректировку по НДС необходимо представить в следующих случаях:

- Если вы обнаружили, что допустили ошибки в первичной декларации НДС, отразили в ней не все данные или уменьшили сумму налога к уплате. Если недоимка по налогу есть, то следует погасить ее вместе с уплатой пени до момента подачи уточненной декларации.

- Если поступило требование от налоговой о представлении пояснения по сданной декларации (п. 3 ст. 88 НК РФ). Пояснения должны включать обоснование изменений, внесенных в уточненную декларацию по НДС. Представить пояснения надо в течение 5 дней после получения требования.

Как сделать корректировку декларации по НДС

Чтобы избежать распространенных ошибок при подготовке корректировки, используйте эту памятку:

В декларации и приложениях номер корректировки должен совпадать.

Если вы абонент Экстерна, нажмите на кнопку «Перейти к отправке» и номера в приложениях проставятся из декларации автоматически.

Заполняйте данное поле только в приложениях.

Ставьте «0», если в составе уточненки есть новая версия книги покупок, книги продаж и других приложений.

Ставьте «1», если новую версию приложения отправлять не нужно.

Обратите внимание: cостав корректировки должен быть таким же, как и состав первичной декларации. Например, вы подали декларацию по НДС, в составе: декларациия, книга покупок и книга продаж. И вам нужно обновить только книгу продаж. В вашей корректировке будут все три файла: декларация, книга покупок, книга продаж. При этом для книги продаж вам надо проставить признак актуальности «0», чтобы обновить данные по ней в базе ИФНС, а по книге покупок — проставить признак актуальности «1», так как в ней ничего обновлять не нужно.

Если внесены изменения в приложение к книге покупок, например в раздел 8.1, то сведения из книги покупок в составе корректировки идут с признаком «1» — сведения актуальны, а приложение — раздел 8.1 с признаком актуальности «0» — сведения неактуальны.

Аналогично можно скоррректировать книгу продаж.

Доплисты прикладывать не надо, если ошибка появилась при переносе данных из первичной книги покупок/продаж в раздел 8 или 9. В этом случае скорректируйте сами книги (раздел 8 или 9):

Пользуйтесь Экстерном, чтобы отчитываться с первого раза. 3 месяца бесплатно.

Отправка корректировки в Экстерне

Чтобы подготовить корректировку в системе:

- Откройте отчет по НДС, в нем сохранятся данные, которые вы передали при первичной отправке.

- Нажмите «Редактировать» и внесите нужные изменения в декларацию.

Если вы загружаете в Экстерн готовые файлы из другой программы:

- Удалите из черновика имеющиеся файлы декларации и приложений.

- Кликните на «Загрузить декларацию», выберите один или несколько файлов и нажмите «Открыть».

Порядок подачи уточненки в 2019 году

Уточненные декларации подаются в электронном виде (письмо ФНС России от 20.03.2015 № ГД-4-3/4440@). Как именно отправлять уточненки по НДС, описано в пункте 2 Порядка заполнения (Приказ ФНС от 29.10.2014 № ММВ-7-3/558@).

Уточненная НДС состоит из ранее отправленных приложений или других разделов с внесенными изменениями, а также самой декларации (даже если в ней ничего не изменилось).

Когда корректировка декларации по НДС не обязательна

Подача корректировки по НДС не требуется в следующих случаях:

- если компания переплатила НДС;

- если компания не заявила вычет по НДС, однако его можно перенести на более поздний период;

- если выставлен или получен счет-фактура с корректировками;

- когда налоговая начислила НДС по итогам проверки (письмо ФНС от 21.11.2012 № АС-4-2/19576);

- декларация содержит технические ошибки, которые не влияют на сумму НДС. В этом случае налогоплательщик может подать исправленную декларацию, если посчитает это необходимым (п. 1 ст. 81 НК РФ).

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

заместитель руководителя отдела консалтинга, главный эксперт по налогам и бухучету компании «Правовест Аудит», аттестованный аудитор, советник налоговой службы II ранга

На практике бывают случаи, когда в уже сданную декларацию нужно внести исправления. Такое случается, например, если был выставлен «лишний» счет-фактура либо, наоборот, не был заявлен вычет НДС. Бывают ошибки, связанные с неправильным заполнением счета-фактуры, его регистрацией с завышенной суммой НДС и некоторые другие. Как правильно поступить налогоплательщику в таких ситуациях рассмотрим в статье.

Обязательно ли делать уточнения и как это происходит?

- если ошибка привела к неуплате налога, в частности, когда в декларации была занижена сумма НДС к уплате (п. 1 ст.81 НК РФ).

если же налогоплательщик совершил иную ошибку:

- неверный номер и/или дата счета-фактуры;

- неправильный ИНН покупателя и др.

При этом, корректировки в книгу продаж/книгу покупок вносятся обязательно. Даже в тех случаях, когда уточненную декларацию можно не подавать.

Если подавать «уточненку» обязательно, то нужно:

1. внести исправления в книгу продаж или книгу покупок;

2. уплатить недоимку и соответствующие пени (п. 1 и п. 4 ст. 81 НК РФ);

3. предоставить уточненную декларацию.

Иногда исправления происходят во время камеральной проверки декларации по НДС. Это касается технических ошибок, не затрагивающих числовые показатели. Налоговая служба после выявления нестыковок запросит пояснения. В ответ на это требование налогоплательщик разъяснит и фактически исправит недочеты в разделах 8 и 9 декларации по НДС

Ситуация из практики.

Вопрос: налогоплательщик указал неправильный адрес контрагента, когда вносил счета-фактуры в бухгалтерскую программу. Стоит ли волноваться, что во время камеральной проверки декларации по НДС эта ошибка будет обнаружена?

Ответ: адрес контрагента не указывается ни в книге продаж, ни в книге покупок. Следовательно, декларация этот реквизит не содержит. Поэтому беспокоиться не стоит. Нужно просто внести исправления в бухгалтерскую программу.

Как внести исправления в книгу продаж и книгу покупок

Если выставленный счет-фактура не был зарегистрирован в книге покупок/продаж

Его нужно зарегистрировать в дополнительном листе к книге продаж/покупок квартала, в котором возникло право на вычет/ налоговая база по НДС.

Если оформлена реализация товара, которой не было

В дополнительном листе к книге продаж необходимо повторить «лишнюю» запись о счете-фактуре. При этом его числовые показатели указываются с отрицательным знаком.

Разъяснение ФНС: если выставленный счет-фактуру продавец не зарегистрировал в книге продаж, а покупатель в книге покупок, то никаких налоговых последствий у сторон сделки не возникает (Письмо ФНС РФ от 30 апреля 2015 г. № БС-18-6/499@). Иными словами, для аннулирования выставленного счета-фактуры достаточно аннулировать запись о нем в книге продаж.

Если указана неверная сумма НДС к уплате (зарегистрирован счет-фактура с некорректными числовыми показателями)

В дополнительном листе книги продаж (книги покупок) требуется повторить неправильные записи, но указать числовые показатели со знаком «минус». После чего нужно сделать правильную запись.

Если не заявлен вычет НДС

Сначала нужно разобраться: можно ли перенести этот вычет на следующий период или нет?

Так, например, вычет НДС по товарам (работам, услугам), указанным в п. 2 ст.171 НК РФ (НДС, предъявленный продавцами и «таможенный» НДС), можно заявить в течение 3 лет после отражения товаров (работ, услуг) в учете (п. 1.1 ст.172 НК РФ). Заявить такие вычеты можно как в текущем периоде, так и в уточненной декларации по НДС, если конечно сроки для вычета НДС не пропущены.Важно: такие вычеты можно заявлять частями в разных кварталах (Письмо Минфина России от 18.05.2015 № 03-07-РЗ/28263). Исключения — вычеты НДС по основным средствам, оборудованию к установке и (или) нематериальным активам. НДС по ним переносить можно, но заявлять его необходимо в полном объеме (Письмо Минфина России от 19.12.2017 № 03-07-11/84699).Вычеты, не указанные в п.1.1. ст.172 НК РФ, переносить на более поздний период не следует (Письма Минфина от 21.07.2015 № 03-07-11/41908, от 09.04.2015 № 03-07-11/20290). Если налогоплательщик забыл заявить их к вычету, то для реализации этого права нужно представить уточненную декларацию, а забытый счет-фактуру следует зарегистрировать в дополнительном листе книги покупок квартала, в котором возникло право на вычет.

Действия продавца:

1) выставить правильно заполненный счет-фактуру с тем же номером и датой;Обратите внимание: все показатели счета-фактуры заполняются так, как это должно быть с учетом всех необходимых правок. Только в строке 1а указывают номер и дату исправления счета-фактуры.2) внести исправления в книгу продаж того периода, в котором был зарегистрирован первоначальный счет-фактура. Напомним, что исправления книги продаж производятся в дополнительном листе книги продаж того квартала, в котором был зарегистрирован счет-фактура с ошибкой. Т.е. нужно аннулировать запись о неправильно заполненном счете-фактуре в книге продаж (его числовые показатели указываются с отрицательным значением);

3) зарегистрировать исправленный счет-фактуру;

4) представить уточненную декларацию по НДС, независимо от того как изменилась налоговая база по НДС (в большую или меньшую сторону).

Действия покупателя:

1) аннулировать запись о неправильно заполненном счете-фактуре (п. 3 и п. 5 Правил заполнения дополнительного листа книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утв. Постановлением № 1137);

2) зарегистрировать исправленный счет-фактуру в дополнительном листе книги покупок за квартал, в котором был зарегистрирован счет-фактура до внесения в него исправлений (п. 4. и п. 9 Правил ведения книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утв. Постановлением № 1137);

3) представить уточненную декларацию по НДС;По мнению автора, даже если покупатель принял к вычету НДС в меньшей сумме, чем указано в исправленном счете-фактуре, ему следует представить «уточнёнку» по НДС.Зачем покупателю уточненная декларация в данном случае?

- существенные ошибки в счете-фактуре не дают покупателю право на вычет НДС (п.2 ст.169 НК РФ). Поэтому, неважно получил покупатель исправленный счет-фактуру или нет, вычет по неправильно заполненному счету-фактуре невозможен. Следовательно, если покупатель принял к вычету НДС по такому счету-фактуре, он завысил сумму вычетов, т.е. совершил ошибку, которая привела к неуплате налога. Такие ошибки должны быть исправлены (п.1 ст.81 НК РФ).

- если у покупателя нет уточненной декларации по НДС, то его данные не сойдутся с данными декларации продавца.

Как составить уточненную декларацию по НДС?

В уточненную декларацию нужно включить: те разделы и приложения к ним, которые уже направлялись (с учетом корректировок) + иные разделы (приложения), если в них вносятся изменения/дополнения (п. 2 Порядка заполнения декларации по НДС, утв. Приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ (далее — Порядок заполнения декларации).

Таким образом, разделы 1-7 декларации по НДС представляются «снова» (с учетом необходимых исправлений).

Если при исправлении ошибок применялся дополнительный лист книги продаж/покупок, уточненную декларацию следует дополнить Приложением № 1 к разделу 9 (данными из доплиста книги продаж) и (или) Приложением № 1 к разделу 8 (данными из доплиста книги покупок). При этом в разделах с 8 по 12, если их исправлять не нужно, в графе 3 по строке 001 указывается признак актуальности сведений цифра «1», а в строках 005, 010 — 190 ставятся прочерки (п. 45.2 и др. Порядка заполнения декларации). Это значит, что данные из книги продаж и покупок, а также данные разделов 10-12 декларации (если они были включены в первоначальную декларацию) повторно загружать не нужно.

В Приложениях № 1 раздела 8 и 9 декларации по строке 001 указывается признак актуальности сведений цифра «0». В приложения № 1 к разделу 8 и разделу 9 будут загружены только данные дополнительных листов книги продаж/покупок.

Если к книге продаж или книге покупок за один и тот же квартал составлено несколько дополнительных листов (уточнения вносились 2 и более раз), в Приложениях № 1 к разделу 8 и (или) 9 информация из нескольких дополнительных листов отражается как один дополнительный лист. Т.е. в строках 090 — 300 Приложения № 1 к разделу 9 декларации отражаются данные, указанные в графах 2 — 8, 10 — 19 всех дополнительных листов книги продаж (п. 48.8 Порядка заполнения налоговой декларации по налогу на добавленную стоимость, утв. Приказом ФНС России от 29.10.2014 № ММВ-7-3/558@). Соответственно заполняется и Приложение № 1 к разделу 8.

«Уточненка» по НДС: обязанность или право?

Подать уточненную декларацию налогоплательщик обязан в случае, если ошибка привела к неуплате налога, в частности, когда в декларации была занижена сумма НДС к уплате (п.1 ст.81 НК РФ). Если же налогоплательщик совершил иную ошибку, то обязанности по представлению «уточненки» у него нет, но он вправе внести исправление в декларацию по НДС.

Так, например, если при заполнении Разделов 8 или 9 декларации по НДС, т.е. при заполнении книги продаж или книги покупок, налогоплательщик неверно указал номер или дату счета-фактуры, ошибся в ИНН покупателя или продавца, представлять «уточненку» по НДС не обязательно. Также нет необходимости в исправлении декларации, если в книге покупок и Разделе 8 декларации по НДС соответственно налогоплательщик забыл указать или указал неверно регистрационный номер таможенной декларации из графы 11 полученного от продавца счета-фактуры.

Некоторые налогоплательщики переживают, что при внесении данных о счетах-фактурах в бухгалтерскую программу неверно указали адрес продавца или покупателя и при проведении камеральной проверки декларации по НДС налоговый орган обнаружит эту ошибку. Хотим напомнить, что такие реквизиты не отражаются ни в книге продаж, ни в книге покупок, а значит и в декларации по НДС. Поэтому опасаться нестыковок данных декларации с данными ЕГРЮЛ, ЕГРИП или декларацией контрагента не нужно. Если адрес в счете-фактуре был заполнен корректно, то бухгалтеру достаточно внести изменения в бухгалтерскую программу, указав правильные реквизиты контрагента.

В тоже время, если продавец ошибся в номере или дате счета-фактуры, указал неверный ИНН покупателя и не хочет, чтобы при проведении проверки декларации по НДС, представленной его покупателем, у налоговых органов были лишние вопросы, он вправе представить уточненную декларацию по НДС, указав в ней правильные реквизиты счетов-фактур, чтобы данные продавца совпали с данными, указанными в декларации покупателя.

Это связано с тем, что в декларацию включаются данные о счетах-фактурах и при исправлении налоговой базы в текущем периоде невозможно корректно заполнить декларацию (в т.ч. скорректировать данные о выставленном счете-фактуре в разделе 9 декларации по НДС), т.е. исправление ошибки в текущем периоде правилами заполнения Декларации по НДС не предусмотрено.

А в отношении вычетов НДС п.1 ст.54 НК РФ вообще неприменим, поскольку при исправлении ошибки вычеты корректируют только сумму исчисленного налога, а перерасчет налоговой базы не производится. Правда некоторые вычеты можно совершенно официально переносить на более поздний период, но об этом мы расскажем чуть позже.

Общие правила исправления книги продаж и книги покупок

Чтобы внести в книгу продаж или книгу покупок запись о ранее не включенных в них счетах-фактурах необходимо зарегистрировать «забытые» счета фактуры в дополнительном листе к книге продаж или книге покупок соответственно. А чтобы убрать ошибочную запись, в дополнительном листе к книге покупок (книги продаж) необходимо повторить «лишнюю» запись о счете-фактуре, указав числовые показатели счета-фактуры с отрицательным знаком.

Разберем подробнее самые распространенные ошибки и варианты их исправления

Ошибка 1. Забыли зарегистрировать выставленный счет-фактуру в книге продаж

Счета-фактуры нужно зарегистрировать в книге продаж в том периоде, в котором возникло налоговые обязательства (п. 2 Правил ведения книги продаж). Соответственно «забытый» счет-фактуру следует зарегистрировать в дополнительном листе книги продаж квартала, в котором возникла налоговая база по НДС. Также необходимо представить уточненную декларацию по НДС, предварительно уплатив недоимку и пени.

Ошибка 2. Выставлен «лишний» счет-фактура

Во многих организациях оформлением первичных документов и счетов-фактур занимаются менеджеры, а не сотрудники бухгалтерии. Поэтому после окончания квартала иногда выясняется, что была оформлена реализация товаров (работ, услуг), которой не было.

Такие ситуации характерны для организаций, выполняющих строительно-монтажные работы. В последний день квартала подрядчик составил акт выполненных работ, выписал счет-фактуру, но заказчик отказался от подписания акта по объективным причинам. В такой ситуации нет реализации работ, а значит и счет-фактура выписан преждевременно. Соответственно его нужно аннулировать.

ФНС РФ разъясняет, если выставленный счет-фактуру продавец не зарегистрировал в книге продаж, а покупатель в книге покупок, то никаких налоговых последствий у сторон сделки не возникает (Письмо ФНС РФ от 30 апреля 2015 г. N БС-18-6/499@). Т.е., чтобы аннулировать ошибочно выставленный счет-фактуру продавцу необходимо аннулировать запись о нем в книге продаж.

Если ошибочно выставленный счет-фактуру покупатель зарегистрировал в книге покупок, то ему необходимо аннулировать запись о нем в книге покупок. Как уже говорилось, если необходимо внести изменения в книгу продаж или в книгу покупок после окончания квартала, такие исправления вносятся в дополнительных листах книги продаж (книги покупок), т.е. записи о «лишних» счетах-фактурах аннулируются (числовые показатели отражаются с отрицательным значением).

Ошибка 3. Зарегистрировали счет-фактуру с неправильными числовыми показателями (завысили или занизили сумму НДС к уплате)

При регистрации правильно заполненных счетов-фактур можно допустить ошибку при заполнении книги покупок (книги продаж), указав неверные данные. В этом случае для исправления ошибок аннулируют неправильные записи о счетах-фактурах, т.е. в дополнительном листе книги продаж (книги покупок) повторяют ошибочные записи, но указывают числовые показатели со знаком «минус» и делают правильную запись.

В такой ситуации не зависимо от результатов перерасчета следует представить уточненную декларацию по НДС. Если налогоплательщик занизил сумму НДС к уплате, то перед представлением «уточненки» необходимо уплатить недоимку и соответствующие пени.

Ошибка 4. Забыли заявить вычет НДС

Практика показывает, что чаще всего налогоплательщики забывают заявить к вычету НДС, исчисленный при получении предоплаты при отражении отгрузки товаров (работ, услуг) (п.8 ст.171, п.6 ст.172 НК РФ). Многие забывают принять к вычету НДС, уплаченный в качестве налоговых агентов. В этих ситуациях, если налогоплательщик желает воспользоваться «забытыми» вычетами следует представить уточненную декларацию по НДС, увеличив сумму вычетов.

Дело в том, что, по мнению Минфина РФ, не все вычеты можно переносить на более поздний период.

В соответствии с п.1.1 ст.172 НК РФ вычет НДС по товарам (работам, услугам), указанным в п.2 ст.171 НК РФ, т.е. НДС, предъявленный продавцами и «таможенный» НДС, можно заявить в течение трех лет после отражения товаров (работ, услуг) в учете. Причем вычеты можно заявлять частями в разных кварталах (Письмо Минфина России от 18.05.2015 N 03-07-РЗ/28263).

Исключения составляют основные средства, оборудование к установке и (или) нематериальные активы. НДС по ним переносить можно, но заявлять его необходимо в полном объеме (т.е. частично переносить вычет нельзя) (Письмо Минфина России от 19.12.2017 N 03-07-11/84699).

Соответственно, если налогоплательщик обнаружил, что забыл принять к вычету НДС, исчисленный при получении предоплаты на дату отгрузки товаров (работ, услуг) или НДС, уплаченный налоговым агентом, и не хочет спорить с налоговыми органами, заявить такие вычеты следует в том квартале, в котором выполнены условия для вычета, т.е. в уточненной декларации по НДС . Переносить эти вычеты на более поздний период не следует (Письма Минфина от 21.07.2015 N 03-07-11/41908, от 09.04.2015 N 03-07-11/20290).

В тоже время, нормами главы 21 НК РФ могут быть установлены иные сроки для вычетов НДС. Например, вычет НДС при возврате предоплаты или возврате товаров (работ, услуг) возможен после отражения в учете соответствующих операций по корректировке в связи с возвратом товаров или отказом от товаров (работ, услуг), но не позднее одного года с момента возврата или отказа (п.5 ст.171 и п.4 ст.172 НК РФ).

А вычет по корректировочным счетам-фактурам производится в течение трех лет с момента выставления корректировочного счета-фактуры (п.13 ст.171 и п.10 ст.172 НК РФ). Поэтому заявить такие вычеты можно как в текущем периоде, так и в уточненной декларации по НДС, если конечно сроки для

вычета НДС не пропущены.

Таким образом, если налогоплательщик обнаружил, что забыл заявить вычет НДС, которым можно воспользоваться в более позднем периоде, представлять уточненную декларацию по НДС не обязательно. Его можно заявить в текущем периоде. Если же «переносить» вычет на более поздний период нельзя, для реализации права на вычет следует представить «уточненку». В этом случае, забытый счет-фактуру следует зарегистрировать в дополнительном листе книги покупок квартала, в котором возникло право на вычет.

Ошибка 5. Допущена ошибка при заполнении счета-фактуры

Счета-фактуры исправляют путем выставления исправленного (правильно заполненного) счета-фактуры с тем же номером и датой. При этом в строке 1а указывают номер и дату исправления счета-фактуры. Остальные показатели счета-фактуры заполняют так, как нужно было это сделать изначально (правильно).

После исправления счета-фактуры продавцу необходимо внести исправления в книгу продаж того периода, в котором был зарегистрирован первоначальный счет-фактура. Если счет-фактура исправлен после окончания квартала, в котором он был зарегистрирован в книге продаж, то исправления книги продаж производятся в дополнительном листе книги продаж того квартала, в котором был зарегистрирован счет-фактура с ошибкой.

Запись о неправильно заполненном счете-фактуре аннулируется, т.е. его числовые показатели указываются с отрицательным значением и регистрируется исправленный счет-фактура.

После составления дополнительного листа книги продаж необходимо представить уточненную декларацию по НДС, не зависимо от того как изменилась налоговая база по НДС, в т.ч. чтобы оградить покупателя от лишних взаимодействий с налоговыми органами.

Если покупатель получил исправленный счет-фактуру, он может принять к вычету НДС в том периоде, в котором он заявил вычет по неправильно заполненному счету-фактуре. Такое право налогоплательщики официально получили с 01.10.2017 г. (Постановление Правительства РФ от 19.08.2017 N 981), после внесения изменений в правила заполнения НДС-документов, утвержденных Постановлением Правительства РФ от 26 декабря 2011 г. N 1137 (далее -Постановление N 1137).

С 1 октября 2017 г. исправленный счет-фактура, полученный после окончания налогового периода, регистрируются в дополнительном листе книги покупок за квартал, в котором был зарегистрирован счет-фактура до внесения в него исправлений (п. 4. и п. 9 Правил ведения книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утв. Постановлением N 1137). При этом запись о неправильно заполненном счете-фактуре аннулируется (п.3 и п. 5 Правил заполнения дополнительного листа книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утв. Постановлением N 1137).

Например, покупатель принял к вычету НДС по неправильно заполненному счету-фактуре во третьем квартале 2017 года, а во втором квартале 2018 года получил исправленный счет-фактуру. В этом случае в дополнительном листе книги покупок за 3-й квартал 2017 года он аннулирует запись о неправильно заполненном счете-фактуре и зарегистрирует исправленный счет-фактуру.

И здесь может возникнуть вопрос: нужно ли покупателю представлять уточненную декларацию по НДС, если сумма вычетов не изменилась? Например, в 3-м квартале 2017 года покупатель принял к вычету НДС по товарам на основании счета-фактуры на сумму 118 000 руб., т.е. 18 000 НДС, а во 2-м квартале 2018 года получил исправленный счет-фактуру на сумму 236 000 руб., в т.ч. НДС 36 000 руб.

Чтобы сумма вычетов в уточненной декларации по НДС не увеличилась, налогоплательщик принял решение заявить вычет по исправленному счету-фактуре частями, т.е. он аннулировал запись о неправильно заполненном счете-фактуре на сумму 118 000 руб. и зарегистрировал исправленный счет-фактуру в дополнительном листе книги покупок за 3-й квартал 2017 года, указав в графе 15 дополнительного листа книги покупок стоимость товаров (работ, услуг), указанную в графе 9 по строке «Всего к оплате» исправленного счета-фактуры (в нашем примере-236000 руб.), а в графе 16 — сумму НДС, принимаемую к вычету— 18000 руб. Оставшуюся часть вычета (18000 руб.) по исправленному счету-фактуре он отразил в книги покупок текущего периода. Соответственно сумма вычетов НДС по итогам 3-го квартала 2017 года не изменилась.

Кроме того, при отсутствии уточненной декларации по НДС у покупателя данные уточненной декларации по НДС у продавца не «схлопнутся» с данными декларации покупателя. Поэтому существует риск, что при непредставлении уточненной декларации по НДС налоговый орган при проведении выездной проверки «снимет» с вычетов всю сумму НДС по неправильно заполненному счету-фактуре, при этом право на вычет по исправленному счету-фактуре налоговый орган «навязывать» налогоплательщику не будет.

Как заполнить и составить уточненную декларацию по НДС?

После внесения изменений в книгу продаж и (или) книгу покупок представляем уточненную декларацию по НДС. В уточненную декларацию нужно включить те разделы декларации и приложения к ним, которые ранее были представлены в налоговый орган, с учетом внесенных в них изменений, а также иные разделы декларации и приложения к ним, в случае внесения в них изменений (дополнений) (п.2 Порядка заполнения декларации по НДС, утв. Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@ (далее — Порядок заполнения декларации)).

Т.е. Разделы 1-7 декларации по НДС представляются «повторно» (с учетом необходимых исправлений). Так, например, если налогоплательщик ошибся в сумме налоговой базы или вычетов НДС, отражаемых в Разделе 3 декларации по НДС, ему необходимо скорректировать данные этого раздела и итоговую сумму НДС, подлежащую уплате в бюджет, отражаемую в Разделе 1 Декларации.

При использовании дополнительного листа книги продаж и (или) книги покупок для исправления ошибки уточненную декларацию следует дополнить Приложением N 1 к разделу 9 (данными из доплиста книги продаж) и (или) Приложением N 1 к разделу 8 (данными из доплиста книги покупок). При этом в разделах с 8 по 12, если их исправлять не нужно в графе 3 по строке 001указывается признак актуальности сведений цифра «1», а в строках 005, 010 — 190 ставятся прочерки (п. 45.2 и др. Порядка заполнения декларации).

В Приложениях N 1 раздела 8 и 9 декларации по строке 001 указывается признак актуальности сведений цифра «0». Т.е. данные из книги продаж и покупок, а также данные разделов 10-12 декларации (если они были включены в первоначальную декларацию) повторно загружать не нужно, в приложения N 1 к разделу 8 и разделу 9 будут загружены только данные дополнительных листов книги продаж и книги покупок.

В случае, если налогоплательщик уже представлял уточненную декларацию и такая необходимость возникла снова, т.е. к книге продаж или книге покупок за один и тот же квартал составлено несколько дополнительных листов, в Приложениях № 1 к разделу 8 и (или) 9 информация из нескольких дополнительных листов отражается как один дополнительный лист.

Т.е. в строках 090 — 300 Приложения № 1 к разделу 9 декларации отражаются данные, указанные в графах 2 — 8, 10 — 19 всех дополнительных листов книги продаж (п. 48.8 Порядка заполнения налоговой декларации по налогу на добавленную стоимость, утв. Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@). Аналогично заполняется и Приложение № 1 к разделу 8.

Мы рассмотрели лишь самые «популярные» ошибки в декларации по НДС и возможные варианты их исправления. Если у Вас остались вопросы — обращайтесь в компанию «Правовест Аудит». Наши консультанты, аудиторы и юристы — всегда готовы помочь в решении сложных вопросов.

«Клерк» Рубрика 1С

Фото Бориса Мальцева, Кублог

Для упрощения учета по налогу на прибыль в программе «1С:Бухгалтерия 8» редакции 3.0 реализован следующий механизм исправления ошибок прошлых лет, связанных с отражением поступления товаров (работ, услуг). Если ошибки (искажения):

- привели к занижению суммы налога, подлежащей уплате, то изменения в данные налогового учета вносятся за прошлый налоговый период;

- не привели к занижению суммы налога, подлежащей уплате, то изменения в данные налогового учета вносятся в текущем налоговом периоде.

Пример 1

Для исправления ошибок по завышению затрат прошлого налогового периода также используется документ Корректировка поступления с видом операции Исправление в первичных документах. Отличие заключается в том, что дата документа основания и дата корректировочного документа относятся к разным годам: в поле от документаКорректировка поступления укажем дату: 29.02.2016. После этого форма документа Корректировка поступления на закладке Главное видоизменяется: в области реквизитов Отражение доходов и расходов вместо переключателей появляется поле Статья прочих доходов и расходов:. В этом поле нужно указать нужную статью - Прибыль (убыток прошлых лет), выбрав ее из справочника Прочие доходы и расходы.

Обращаем внимание, если в учетной системе для организации ООО «Новый интерьер» установлена дата запрета изменения данных «закрытого» периода (т. е. периода, по которому представлена отчетность в контролирующие органы - например, 31.12.2015), при попытке провести документ на экран будет выведено сообщение о невозможности изменения данных в запрещенном периоде. Это происходит потому, что документ Корректировка поступления в описываемой ситуации вносит изменения в данные налогового учета (по налогу на прибыль) за прошлый налоговый период (за сентябрь 2015 года). Чтобы провести документ Корректировка поступления дату запрета изменения данных придется временно снять.

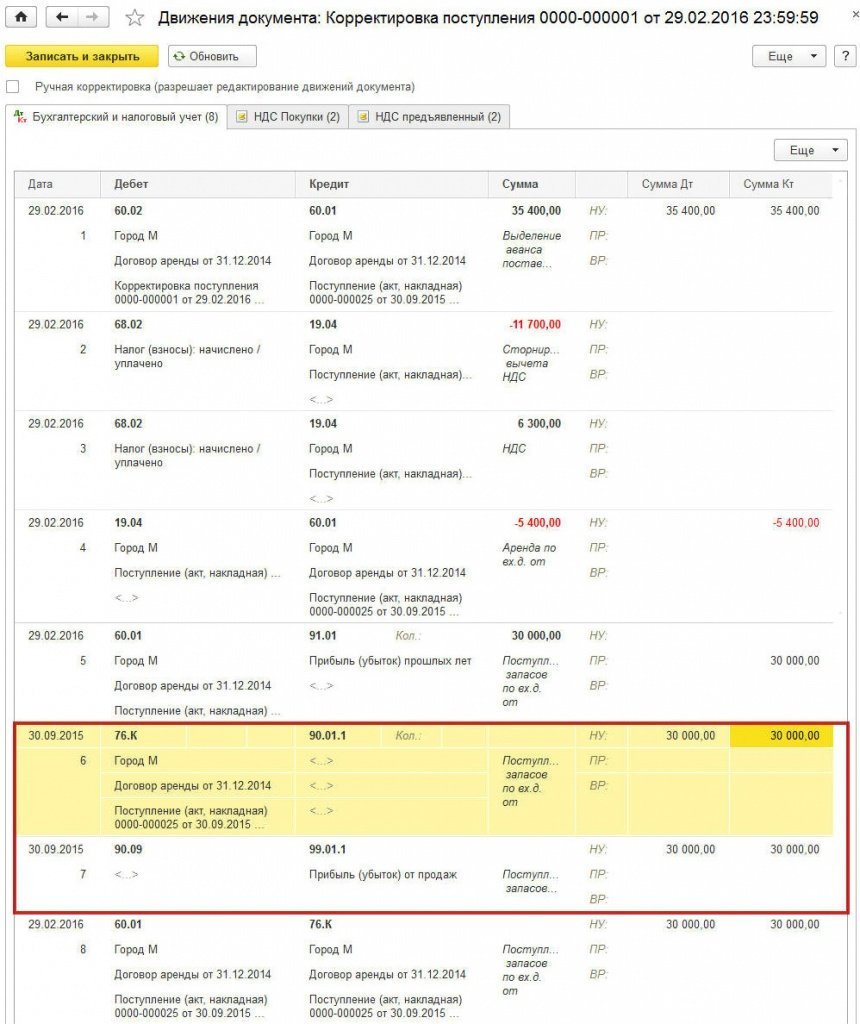

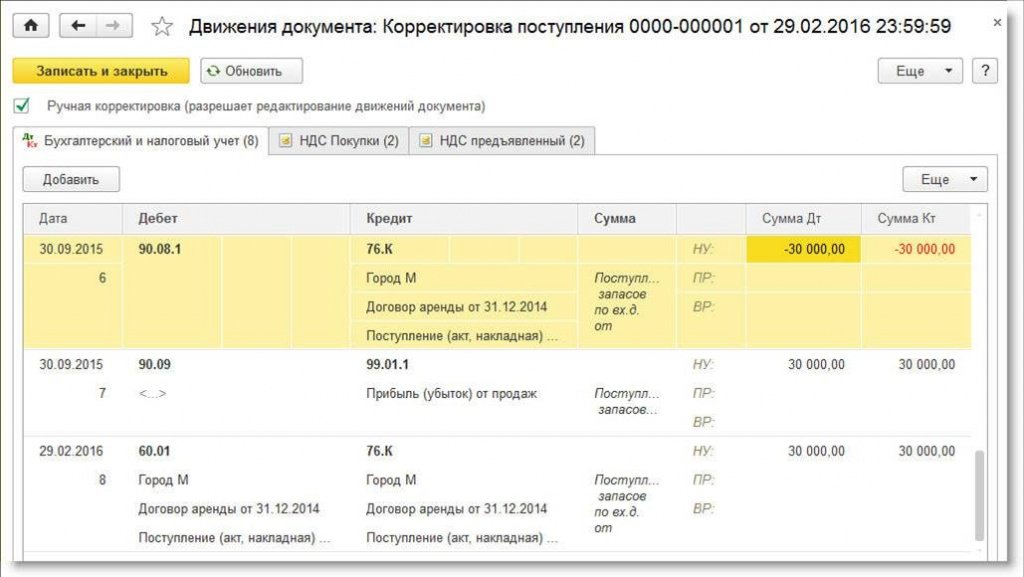

После проведения документа Корректировка поступления сформируются бухгалтерские проводки и записи в специальных ресурсах для целей налогового учета по налогу на прибыль (рис. 1).

Рис. 1. Результат проведения документа «Корректировка поступления»

Помимо записей в регистр бухгалтерии вводятся корректирующие записи в регистры накопления НДС предъявленный и НДС покупки. Все записи, относящиеся к корректировке НДС за III квартал, не отличаются от записей в Примере 1 в статье "Исправление ошибки отчетного года в 1С:Бухгалтерии 8", так как в части НДС в данном примере порядок исправления не отличается. Рассмотрим подробнее, как исправляются ошибки прошлых лет в бухгалтерском учете и налоговом учете по налогу на прибыль.

Согласно пункту 14 ПБУ 22/2010 прибыль, возникшая в результате уменьшения завышенной стоимости аренды в сумме 30 000 руб., в бухгалтерском учете отражается в составе прочих доходов текущего периода (исправляется записью по кредиту счета 91.01 «Прочие доходы» в феврале 2016 года).

В налоговом учете в соответствии с пунктом 1 статьи 54 НК РФ завышенная стоимость аренды должна увеличить налоговую базу за период, в котором была совершена указанная ошибка (искажение). Поэтому сумма 30 000 руб. отражается в составе доходов от реализации и формирует финансовый результат записями, датированными сентябрем 2015 года.

Для учета результата корректировки расчетов с контрагентами (если такая корректировка выполняется после завершения отчетного периода) в программе служит счет 76.К «Корректировка расчетов прошлого периода». На счете 76.К отражается задолженность по расчетам с контрагентами, начиная с даты операции, которая подлежит корректировке, по дату корректирующей операции (в нашем примере с сентября 2015 года по февраль 2016 года).

Обращаем внимание, что запись Сумма НУ ДТ 76.К Сумма НУ КТ 90.01.1 - это условная проводка, которая служит лишь для корректировки налоговой базы в сторону увеличения и правильного исчисления налога на прибыль.

В нашем примере налоговая база увеличилась не за счет увеличения доходов от реализации, а за счет уменьшения косвенных расходов. Доходы и расходы в уточненной декларации должны быть отражены корректно, поэтому пользователь может выбрать один из следующих вариантов:

- вручную скорректировать показатели в Приложении № 1 и Приложении № 2 к Листу 02 уточненной декларации по прибыли за 9 месяцев и за 2015 год (уменьшить доходы от реализации и одновременно уменьшить косвенные расходы на 30 000 руб.);

- вручную скорректировать корреспонденцию счетов для целей налогового учета как показано на рисунке 2.

Рис. 2. Корректировка проводки

Поскольку после внесенных изменений финансовый результат за 2015 год в налоговом учете изменился, в декабре 2015 года нужно повторно выполнить регламентную операцию Реформация баланса, входящую в состав обработки Закрытие месяца.

Теперь при автоматическом заполнении отчетности скорректированные данные налогового учета попадут, как в уточненную декларацию по прибыли за 9 месяцев 2015 года, так и в уточненную декларацию по налогу на прибыль организаций за 2015 год.

При этом у пользователя неизбежно возникают вопросы, которые непосредственно связаны с бухгалтерским учетом:

- как скорректировать сальдо расчетов с бюджетом по налогу на прибыль, которое изменится после доплаты суммы налога?

- почему после корректировки прошлого периода не выполняется ключевое соотношение БУ = НУ + ПР + ВР?

Дебет 99.02.1 Кредит 68.04.2

- на сумму 6 000 руб.

Дебет 68.04.2 Кредит 68.04.1 со вторым субконто Федеральный бюджет

- на сумму 600 руб.;

- на сумму 5 400 руб.

Согласно пункту 1 статьи 81 НК РФ исправление ошибки, которая привела к занижению налоговой базы, должно быть отражено в периоде отражения исходной операции, а в бухгалтерском учете исправление ошибки прошлых лет вносится текущим периодом. Постоянные и временные разницы - это понятия, относящиеся к бухгалтерскому учету («Положение по бухгалтерскому учету "Учет расчетов по налогу на прибыль организаций" ПБУ 18/02», утв. приказом Минфина России от 19.11.2002 № 114н). Нет оснований для признания разниц в прошлом периоде, до внесения исправительной записи в бухгалтерском учете.

После отражения в бухгалтерском учете исправления ошибки в периоде обнаружения, финансовый результат за 2016 год, рассчитанный по данным бухгалтерского и налогового учета, будет отличаться на сумму исправления ошибки - в бухгалтерском учете прибыль будет больше. Поэтому в результате проведения документа Корректировка поступленияформируется постоянная разница на сумму исправленной ошибки (см. рис. 3). После выполнения регламентной операции Расчет налога на прибыль в феврале 2016 года будет признан постоянный налоговый актив (ПНА).

Читайте также: