Есть ли ндс в сша

Опубликовано: 12.05.2024

Соединенные Штаты Америки состоят из 50 штатов, Вашингтона и округа Колумбия. Все они являются территориями для налогообложения. А на Пуэрто-Рико, Гуам, Виргинские острова, Американское Самоа и др. распространяется американская юрисдикция, но не американское налогообложение. Также эти территории не являются участниками международных экономических договоров США.

Другими словами, формально это территории США, но со своими налоговыми системами. Некоторые из них являются международными оффшорами. Остальные же штаты платят налоги, предусмотренные законодательством. Какой НДС в США? В статье мы подробнее ответим на этот вопрос.

Что такое НДС и есть ли НДС в США

Налог на добавленную стоимость – это вид косвенного налога. При его оплате налогоплательщик может и не догадываться о том, что в стоимость товара уже заложена ставка НДС. Придя в магазин, мы покупаем товар. Мы думаем, что все деньги идут только владельцу магазина, который отчисляет налоги с прибыли. Однако это не так.

Помимо прямых налогов – отчислений, которые необходимо оплачивать в налоговой службе, существуют косвенные: акцизы, таможенные пошлины, НДС. Исходя из названия последнего, можно понять то, как он формируется. Конечная стоимость товара равна сумме базовой стоимости, добавленной стоимости посредников и продавцов и НДС – процент государству от добавленной стоимости. Таким образом, покупатель оплачивает и запросы продавцов, и обязательный налог государству.

Кстати, НДС в США отсутствует. Однако это не значит, что в этой стране существует налоговый рай для предпринимателей-налогоплательщиков. Позже мы расскажем, чем заменен НДС в США.

Пример НДС

Предположим, Фирма А приобрела у Фирмы Б партию сапог по 500 руб. за пару. Ставка НДС - 10 %. Из этой суммы фирма А заплатит по 50 руб. за каждую пару в фискальные органы. Это значит, что фирма Б заплатила 450 рублей за каждую пару, а 50 руб. – это НДС.

Сапоги продаются конечным покупателям по 1 000 руб. за пару, т. е. фирма Б добавила к первоначальной стоимости еще 500 рублей. Из них 450 руб. пойдет самой фирме в качестве дохода, а 50 - государству. В общей сложности, конечный покупатель заплатит 100 руб. в государственную казну, а 900 руб. пойдут на счета производителей и посредников.

Фирмы А и Б отражают НДС отдельной строкой в платежных документах для различных взаимовычетов и взаимозачетов. Мы не будем останавливаться подробно на этой теме, так как нас интересует вопрос о том, каков НДС в США. Думаем, что базовое понятие мы осветили.

Налог с продаж

Считается, что налог на добавленную стоимость – это более усовершенствованная система налога с продаж. Разберем подробнее. Речь идет о сумме, которая удерживается с каждой продажи, вне зависимости от первоначальной закупочной цены.

Например, ставка налога с продаж составляет 5 %. Фирма А продала фирме Б ту же партию сапог за 500 руб. за пару. Налог с продажи составит 25 рублей с единицы. Фирма Б решила продать сапоги за 1000 руб. Налог с продажи будет составлять 50 руб. с пары. Однако отличие от НДС будет в том, что никаких взаимовычетов и взаимозачетов не будет. Фирма Б уже не сможет удержать у себя ту сумму, которую она отдала при первоначальной покупке партии у Фирмы А, а при уплате НДС может. В этом и главное отличие: НДС – прогрессивный налог, который применяется только к добавленной стоимости. Налог с продаж облагает всю сумму, вне зависимости от количества посредников.

Если фирма Б купит у фирмы А партию сапог по определенной стоимости и продаст ее за ту же сумму, то НДС будет равен нулю, а вот налог с продаж в этом случае все равно придется заплатить по утвержденной ставке. НДС в США отсутствует, но здесь до сих пор действует именно налог с продаж.

У многих читателей может сразу возникнуть вопрос - почему прогрессивное передовое государство не вводит прогрессивную налоговую систему? Ответим в следующей главе.

Причина отсутствия НДС в США

США всегда гордятся тем, что являются одним из самых консервативных экономических государств мира. Другими словами, они целенаправленно не меняют «правил игры» для предпринимателей. Какие бы сложные ситуации не происходили - наводнения, пожары, войны, разрушения, теракты, – США никогда не изменяют внутренние условия ведения бизнеса. Именно поэтому доллар до сих пор сохраняет статус мировой валюты, а американская экономика – статус одной из самых стабильных и спокойных в мире.

Логика проста: зачем менять правила ведения бизнеса для тех, кто решил его начать по старой системе? Экономическая стабильность – главная причина того, что многие крупные международные корпорации выбирают США местом своей постоянной дислокации. Несколько раз американский Конгресс выносил на общественные слушания вопрос о замене налога с продаж на НДС, однако каждый раз эта инициатива воспринималось в штыки у населения. Консерватизм в политике и экономике – базовые принципы американской идеологии.

Налоговая система в США

Итак, мы сказали, что ставка НДС в США равна нулю, так как этого налога в стране просто не существует. Давайте разберем налоговую систему этой страны.

США являются федерацией. И, в отличие от других стран, данный правовой статус выражается не только на бумаге, но и в реальной жизни. В стране существует трехуровневое налогообложение:

- Федеральные налоги. Их платят все резиденты США.

- Налоги штатов. Они платятся резидентами штата.

- Муниципальные налоги - дополнительные сборы в округах и городах.

Каждый штат имеет большие полномочия по созданию собственной системы налогообложения.

Например, в США существует обязательный подоходный налог на федеральном уровне для всех резидентов. Однако некоторые штаты устанавливают дополнительный подоходный налог для своих жителей, например, в штате Калифорния. В Техасе же такого обложения нет на местном уровне, поэтому власти штата заявляют, что «в Техасе отсутствует подоходный налог».

Налог с продаж в США

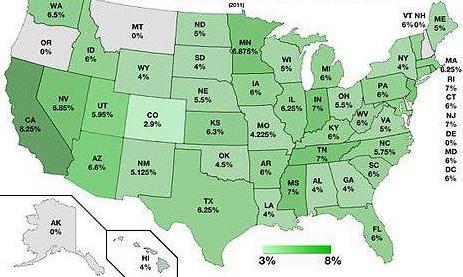

Налог с продаж в США считается региональным. Каждый штат самостоятельно устанавливает его ставку в зависимости от экономического положения штата, наличия развитых или развивающихся экономических отраслей. Кроме того, в некоторых штатах имеются отдельные районы, которые облагаются местным подоходным налогом – Local Surtax.

Так, например, в штате Делавер полностью отсутствует налог с продаж, а на Аляске разрешается некоторым городам и отдельным округам устанавливать свою местую ставку до 7%, хотя официально на уровне штата он отсутствует.

Но, несмотря на все преечисленное, размер НДС в США равен нулю, так как этого налога в стране не существует.

Сегодня налог на добавленную стоимость (НДС) есть в 137 странах мира, в том числе и в США. Что подразумевает собой НДС? НДС подразумевает собой дополнительную плату за товар, например, товар стоит 100 долларов без учёта налога, а если брать товар с учётом НДС, то его стоимость будет равна приблизительно 103 долларам.

Сто долларов получает продавец товара, а 3 доллара получает государство в качестве налогового сбора. В США НДС чаще всего называют налогом с продаж.

Какая процентная ставка НДС в США

Формально в США и в Австралии отсутствует налог на добавочную стоимость, вместо него в Штатах очень сильно распространён налог с продаж. Процентная ставка такого налога может зависеть от следующих факторов:

- Штат. Если учесть, что в каждом штате действуют свои законы и порядки, которые не противоречат Конституции, то и налоги, соответственно, везде платят по-разному. Например, в Айове налог с продажи кукурузы будет небольшим (Айова – ведущий сельскохозяйственный штат страны), да и сама кукуруза будет стоить недорого, в штате Нью-Йорк партия кукурузы будет облагаться более крупным налогом.

- Распространённость продукции. Если в США тот или иной продукт не имеет широкого распространения, то он будет облагаться довольно крупным налогом с продаж.

- Ввезён ли товар из-за границы или был произведён на территории Америки. Если товар импортный, то налог с его продажи будет выше.

Средняя процентная ставка для НДС по всей стране составляет 2–15%. Также стоит учесть, что в США, в отличие от РФ, налог не включают в цену товара, налог необходимо будет оплатить только после покупки, когда его рассчитают на кассе, что не очень удобно. Помимо налога с продажи, который установил штат, может взиматься также налог с продажи, который установил город.

Например, в штате Нью-Йорк НДС равен 4% без учёта городского налога, однако если учесть ещё и городской налог с продажи, то это выйдет 9–11%.

Что облагается налогом

Налогом с продаж в США облагается тот товар, который был продан магазином, находящемся в штате покупателя. Также не стоит забывать, что в каждом штате разная налоговая ставка на тот или иной продукт.

Например, вы покупаете тостер в сети магазинов Best Buy за 100 долларов, магазин находится в штате Коннектикут, итого вы отдадите 100 долларов за тостер и 6.35 доллара в виде налога с продаж, в общей сумме выходит 106.35 долларов.

Если вы купите тот же тостер в одном из магазинов Best Buy, но уже в Аризоне, то окончательная цена тостер будет составлять около 111 долларов, так как Аризона – это сельскохозяйственный штат.

Однако при покупке через интернет у вас появляется некоторый шанс обойти налог с продаж. В качестве примера снова возьмём тостер за 100 долларов. Предположим, вы решили купить этот тостер в знаменитом китайском интернет-магазине Aliexpress.

Если Aliexpress не имеет своего физического магазина или филиала в вашем штате, то НДС вам платить не придётся, но вы заплатите таможенный налог, так как товар идёт из Китая (размер таможенного налога зависит от штата).

Официально в США облагается налогом любой продукт, который был продан физическим магазином в определённом штате или был продан через интернет-магазин, имеющем свой филиал в штате покупателя.

Однако в некоторых штатах есть исключения. Например, в штате Джерси НДС не берётся за продажу детской одежды и продукты питания, которые были произведены на территории штата, на все остальные товары действует подоходный налог в 3–5%.

Как не платить НДС в США

Американская система налогообложения известна на весь мир тем, что процент тех, кто не платит налоги там самый низкий. В основном такие показатели достигнуты благодаря тому, что за неуплату годового подоходного налога предусмотрен штраф размером в ваш доход за год, вы попросту останетесь без денег.

Однако налог с продаж входит в некоторое исключение и за уклонение от его уплаты вам по закону могут только не продать товар, но не более.

Конечно, полностью избежать уплаты данного налога не получится, так как вы будете покупать в физических магазинах продукты, лекарства, одежду, средства личной гигиены, но расходы можно будет заметно сократить. Самый распространённый способ – это совершать покупки через интернет. Однако не на всех торговых площадках отсутствует НДС, поэтому придётся выбирать подходящий интернет-магазин.

Многие американцы отдают предпочтение Amazon, eBay и им подобным, так как там не нужно платить налог с продажи и не требуется платить таможенные налоги.

Если часто совершать дорогие покупки в США, например, стоимостью выше 500 долларов, то налог будет ощутимо бить по карману. Как сократить расходы на покупку товаров первой необходимости (одежды, продуктов, лекарств), которые не так просто купить через интернет?

На сегодня вам всё равно во многих штатах придётся платить налог НДС за данные товары. Однако стоит учесть, что если вы будете закупаться в небольших частных магазинах и супермаркетах, то меньше переплатите за товар по процентам.

Именно поэтому многие чрезмерно бережливые американцы постоянно закупаются в небольших лавочках и магазинчиках.

Если же вы предпочитаете маленьким магазинам крупные торговые центры и гипермаркеты больших торговых сетей, то налог вам придётся платить в любом случае. Магазины крупных торговых сетей пользуются среди экономных американцев большой популярностью. Покупая здесь, вы тоже сможете сэкономить благодаря тому, что в таких магазинах почти каждый день устраиваются огромные акции и скидки.

Разбираемся что такое НДС, откуда он взялся, почему важен и на примерах смотрим кто его платит и когда

НДС — три буквы, которые определённо слышал каждый из нас. Даже если вы никак не связаны с бизнесом. Аббревиатуру можно встретить в любом чеке при походе в магазин. Но что это такое, и почему оно есть везде, куда не посмотри, знают далеко не все. И даже если задаться таким вопросом, то простая расшифровка сокращения — «налог на добавленную стоимость» вообще может ни о чём не сказать, кроме разве того, что это опять какой-то налог. А меж тем, знать это нужно. Ведь касается НДС абсолютно каждого, даже если вы простой менеджер по продажам или труженик предприятия.

Самое простое, что нужно знать изначально — налог этот накладывается на любой товар и на любую услугу, которая продаётся фирмой по цене хоть чуть-чуть выше её себестоимости. В таком варианте, НДС будет вычисляться исходя из разницы между себестоимостью продукта и его ценой при продаже.

Откуда взялся НДС

Целых сто лет назад (двадцатые годы двадцатого века) налог на добавленную стоимость пришёл на смену бытующему тогда налогу с продаж. До этого налог брался со всей выручки. И предпринимателям было сложно, ведь приходилось совершать постоянные одинаковые платежи, которые совсем не учитывали возможный доход. Они базировались только на голой выручке, а не прибыли. Но на территории Российской Федерации НДС был введён только лишь в 1992 году.

До недавнего времени ставка НДС была равна 18%. К этой цифре многие успели привыкнуть. Так что, когда стало известно, что НДС планируют повышать, общественность начала сильно возмущаться. Многие политологи и экономисты выступали с критикой новых законов. Ведь повышение на 2%, которое могло показаться некритичным, на самом деле привело бы к повышению цен абсолютно на всё.

Тем не менее, с 1 января 2019 года, НДС в России стал официально равняться 20%.

Такая ставка распространяется за некоторым исключением на большинство товаров и услуг. Но существуют и другие её варианты. Так, ставкой в 10 процентов, например, облагаются медицинские препараты, детские товары и некоторые продукты сферы питания. А вот продукт на экспорт (вывоз) вообще этим налогом не облагается. Там ставка НДС равна нулю.

Кто платит НДС

В голове обывателя может родиться схема, предполагающая, что его этот налог совсем не касается. Ну, платит себе предприниматель, и пусть платит. Но это ошибочное мнение. Потому что в реальности всю сумму этого налога оплачивает в итоге сам покупатель. Чтобы понять, почему же так происходит, обратимся к простенькому примеру и посмотрим какие этапы проходит формирующийся налог на добавленную стоимость.

- Одна компания заказывает у другой фирмы материал, чтобы изготовить свой товара из него. Она этот материал оплачивает. На эту сумму стоимости материала, которую компания заплатила будет накладываться НДС.

- Далее эта компания из купленного материала производит свой товар, а потом решает, какую же стоимость готового изделия поставить? Да так, чтобы и самим в убытке не быть, и клиенты не разбежались от завышенных цен? Первым делом, берётся сумма денег, которую затратили на производство единицы нового товара. Размер налога при этом тоже рассчитывается, но записывается в «налоговый кредит».

- Дальше, компании нужно определиться, сколько будет стоить товар для конечного покупателя. Здесь складывается себестоимость товара, подсчитываются акцизы, вписывается та доля, которая после продажи пойдёт на прибыль и уже прибавляется НДС. То есть он уже будет входить в стоимость товара, которую заплатит при покупке потребитель.

- Когда товар в определённом количестве продан, компания сядет подсчитывать прибыль. Из полученных денег высчитывается 20 процентов налога, которые уже оплатил покупатель. И эти деньги уходят на налоговые обязательства по оплате НДС.

Вот такая простая схема, которая показывает, что цена товара в магазине уже включает в себя налог на добавленную стоимость. И если бы его не учитывалось, товар бы стоил меньше.

Расчёт НДС

Для понимания всего процесса, снова обратимся к примеру.

Открыли мы точку, где будут продаваться джинсы. Чтобы что-то продать, нужно сначала это произвести или купить. В нашем случае, мы находим фирму, которая продаёт джинсы оптом. И тратим 100 тысяч рублей на покупку партии товара, где одна пара джинсов обходится в 10 тысяч рублей (дорогие джинсы получаются, но для примера сойдёт). То есть мы приобрели 10 единиц товара.

В эти 100 тысяч рублей, которые были потрачены на товар, уже вошёл НДС 20 процентов. Так как джинсы нам продал их поставщик, который уже включил в стоимость этот налог, ведь он его должен будет оплатить государству за то, что продаёт товар выше себестоимости. То есть именно мы оплатили 20 процентов налога. Если бы его не было, партия стоила бы не 100 тысяч рублей, а 80 тысяч рублей.

Эту сумму мы рассчитываем как входящий взнос или вычет. И нам нужно будет иметь доказательства, что оплачивали мы джинсы с уже включённым НДС. Поэтому важно иметь один из подтверждающих документов — это либо счёт-фактура, либо чек, либо накладная, где отдельно сумма налога указывается. Вот почему на всех подобных документах мы можем встретить строчку с НДС.

Далее, когда мы сами формируем цену, по которой будем сбывать в розницу уже наши джинсы, эту сумму НДС мы убираем из цены за товар. И следующий НДС, которым будет облагаться уже наша продажа, будет рассчитываться из полученной суммы. То есть мы складываем наши затраты на товар (туда будет входить не только себестоимость, но и другие наши расходы, которые мы несём во время организации продажи) без НДС и уже к этой сумме прибавляем 20 процентов.

Формулы расчёта НДС

Предварительно отметим, что формулы для расчёта налогов не так просты, особенно для человека, не привыкшего иметь дело с математическими уравнениями. Поэтому существует не один калькулятор, который сам вам высчитает НДС или сумму без НДС. Найти их можно на просторах сети интернет, на специализированных сайтах. Учиться пользоваться им не нужно, там всё предельно просто — есть пара полей для ввода суммы и всё. Для тех же, кто хочет разобраться в алгоритме просчёта процента налога, разберём формулы подробнее.

Формула расчёта НДС

Возьмём известную нам сумму и обозначим её буквой «Х». Чтобы понять, сколько будет составлять налог НДС, воспользуемся простой формулой:

НДС=Х*20/100

То есть, если наша сумма товара равна 100 тысячам рублей, то НДС, на неё станет равен, исходя из формулы, 20 000 рублям. Столько мы заплатили, покупая товар у поставщика, чтобы обеспечить ему оплату его налога на добавленную стоимость.

Ещё раз, если мы хотим купить джинсы на сумму 100 000 рублей, то либо заплатим 120 000 рублей, потому что нужно будет включать туда ещё и НДС (это делает поставщик), либо заплатим 100 000 рублей с уже включённым НДС, и по факту купим меньшее количество товара.

Потому что на самом деле цена будет составлять 83 333 руб. 33 коп., а ещё 16 666 руб. 67 коп. — это цена НДС на эту сумму, которая уже включена в счёт для нас поставщиком. Можете открыть любой калькулятор НДС в интернете и проверить расчёт, а мы пока перейдём как раз к формуле, которая покажет нам почему получается 120 тысяч.

Формула расчёта суммы с НДС

Сумма — Х.

Сумма с налогом — Хн.

Хн = Х+Х*20/100

Либо

Хн=Х*(1+20/100)=Х*1,20

То есть от нашей суммы 100 000 рублей сумма с НДС будет равна 120 000 рублей. Это мы уже описали выше, то есть если хотим купить 10 пар джинсов, то придётся заплатить на самом деле 120 тысяч, а не 100, ведь поставщик включит в счёт НДС.

Формула расчёта суммы без НДС

Сумма с НДС = Хн. Требуется понять, чему будет равна сумма Х — сумма без НДС. Для понимания формулы, вспомним вторую формулу, которая рассчитывала сумму с налогом. И вводим обозначение самого налога — это будет Y. Y, если НДС равен 20 процентам = 20/100. Тогда формулы будут выглядеть так:

Хн = Х+Y*Х

Либо

Хн = Х*(1+Y)

Отсюда получаем, что Х = Хн/ (1+Y) = Хн / (1+0,20) = Хн / 1,20

Мы хотим купить товара на сумму 100 000 рублей, но так, чтобы в эту цифру уже входил НДС, и при этом понять, сколько составит истинная сумма, которую мы платим за товар, а не за налог. Пользуемся расчётом:

Сумма без НДС (Х в данном случае) = 100 000 рублей (Хн) / 1,20 = 83 333 рублей с копейками.

То есть, если действительно нам одна пара джинсов обходится без НДС в 10 тысяч рублей, то заплатив всего 100 000 рублей мы сможем приобрести у поставщика не более чем 8 пар (денег чуть-чуть останется). Либо же, если мы всё-таки потратили 100 000 рублей и купили именно 10 пар, а НДС был уже учтён в этой сумме, то значит, пара джинсов стоит 10 000 рублей с уже включённым в неё НДС. И мы его всё равно заплатили за поставщика (который в свою очередь также платил НДС за поставщика материалов, из которых эти джинсы сделаны).

Налоговый кредит и налоговое обязательство

Мы посмотрели на формулы, но, сколько же должно быть заплачено нами в бюджет этого налога, спросите вы. Давайте «добьём» тему с джинсами и решим этот вопрос, а заодно разберёмся с такими составляющими понятиями налога на добавленную стоимость, как кредит и обязательство.

Купили мы всё-таки джинсов на 120 000 рублей. Из которых 20 тысяч заплатили как НДС для поставщика. У нас есть от этого поставщика счёт-фактура на нашу партию джинсов, где чёрным по белому написано, что цена товара без НДС — 100 000 рублей, сумма НДС — 20 000 рублей, а общая стоимость — 120 000 рублей.

Далее, цифру НДС при расчётах мы отложили и запомнили как налоговый кредит.

Налоговый кредит — эта та сумма, на которую можно будет в конце отчётного периода сделать налоговый вычет из налогового обязательства — то есть уменьшить сумму налога, оплачиваемого нами в бюджет. А то, что мы должны будем оплатить в бюджет и есть — налоговое обязательство.

Смотрим дальше на джинсы.

В реальности мы будем из суммы в 120 000 рублей для формирования своей цены вычитать уплаченный нами уже НДС. То есть сумма составит те самые 100 тысяч рублей.

Допустим, включив все остальные факторы себестоимости и затрат, да прибавив процент желаемой прибыли, мы получили цену в 200 000 рублей. Именно за столько и будут проданы наши джинсы в нашем магазине конечному потребителю. И именно с этой суммы будет вычитываться наше налоговое обязательство — то есть налог, который мы должны заплатить в бюджет.

От 200 тысяч рублей, по формуле или калькулятору выходит, что НДС равен 33 333 рублей. Это наше налоговое обязательство. Но! У нас ведь есть ещё документы, которые подтверждают наш налоговый кредит в 20 000 рублей (то есть то, что мы уже заплатили 20 тысяч в виде налога на добавленную стоимость). А значит, мы из 33 тысяч можем вычесть 20 уже выплаченных. Итого получим 13 тысяч рублей, которые мы будем платить после продажи всех 10 пар джинсов (допустим, это произошло за один отчётный период).

В бюджет от нас с 200 тысяч рублей 13 000 пошли в виде налога. Но не нужно забывать, что наш поставщик также заплатил свои 13 тысяч в бюджет, которые получил от нас во время покупки джинсов изначально.

Виды НДС

- 0%

- 10%

- 20% (пришла на замену ставке в 18%)

Как уже было сказано выше, существует ряд товаров и услуг, на которые не накладывается данный налог. Поэтому можно говорить о существовании нулевой ставки. Это экспорт товара, продукты космической ниши, ниши перевозки газа и нефти и некоторые другие виды товаров. Регулирует список таких позиций 164-ая статья налогового кодекса РФ.

Также существует список товарных наименований, которые подлежат обложению налогом в десять процентов. Это в основном продукты сферы питания — мясо, овощи, молочные продукты. Также туда относят детскую одежду, детскую мебель и другое. Опять же, список немаленький, лучше с ним ознакомиться лично в налоговом кодексе, если этот вопрос вас заинтересовал.

Ну и ставка 20 процентов — самая популярная. Её вы можете повстречать почти везде.

Примечание: так как изменения в законодательстве произошли сравнительно недавно (01.01.2019), в интернете ещё можно встретить устаревшие данные, где описана ставка в 18%.

Операции подлежащие обложению НДС

- Импорт любого товара

- Любые работы по строительству зданий без заключения договора подряда

- Передача услуг и товаров для личного применения, затраты на что не учитываются при расчёте налога.

С каких процессов не взимается НДС

- Работа органов госвласти, которая относится к прямым её обязанностям.

- Процесс покупки и приватизации муниципальных и госпредприятий.

- Инвестирование.

- Реализация земельных участков.

- Передача денег предприятиям, работающим на некоммерческой основе.

Способы начисления НДС

- Вычитание. В этом варианте налог накладывается на полную сумму выручки, а уже из этой суммы высчитывается НДС, подлежащий уплате за покупку материалов для товара или услуги.

- Сложение. В этом случае НДС накладывается по фиксированной ставке по базе налогообложения. Её складывают из добавленной стоимости каждого вида продаваемого товара.

Так, как второй вариант сложен для реализации, потому что зачастую таких отдельных наименований чрезвычайно много, первый вариант применяется гораздо чаще.

Отчётность по НДС

Вроде бы стало немного понятнее, что же собой представляет налог на добавленную стоимость, откуда он берётся, как высчитывается и кто его платит. Однако за него ведь нужно ещё отчитываться в органы ФСН. Давайте разбираться, как это делается.

Первое, что нужно знать — отчитываться нужно ежеквартально. Причём по срокам — до 25 числа послеотчётного месяца. В ином случае ждут некрасивые штрафы.

Важно! Если вы отправляете отчёт по НДС почтой, то учитывайте обозначение даты подачи — это дата, которая будет стоять в штампе на письме.

Пример: От отделения почты, где вы отправляли заказное письмо с декларацией до самой налоговой посылка шла 10 дней. Отправили 18-ого, пришло 28-ого. Будет ли считаться, что вы подали отчёт не в установленный срок? Ответ — нет. Ведь 18-ое число будет значиться на штампе письма.

Налоговые вычеты

В случае налога на добавленную стоимость, вычетами считается та сумма налога, которая предъявляется к оплате поставщиком товара. На эту цифру и будет уменьшен налог, который пойдёт в бюджет от вас.

Но есть свои нюансы, которые нужно знать и понимать. Это касается условия принятия налоговой этих вычетов. Нужно, чтобы было соблюдено три правила:

- Сам товар, который был вами приобретен с целью последующей продажи, облагается НДС.

- У фирмы имеются все подтверждающие документы, в том числе и правильно оформленная счёт-фактура.

- Товар, который был приобретён, прошёл через процедуру бухучёта.

И только после выполнения этих условий, фирма сможет в конце налогового периода принять в качестве вычета целиком сумму платежей. Естественно, если все процедуры были налогооблагаемыми.

Счёт-фактура

В этом документе будет отражены несколько сумм. Во-первых, — стоимость товара без НДС. Во-вторых, конечная сумма с учётом НДС.

Счёт-фактура предоставляется на проданный товар клиенту. Сделать это нужно в течение 5 дней. Вся документация подшивается и отмечается в книге продаж.

Бывает так, что проверка выносит решение, вычеркнуть все высчитанные вычеты и начислить неуплаченный НДС. Такое может произойти, если в счёт-фактуре допущены ошибки. А допустить их не так и сложно, ведь счёт-фактуру оформляет контрагент, а не налогоплательщик.

Знать, что такое НДС — важно для любого. Уметь его рассчитывать — важно для тех, кто непосредственно занимается заполнением документов и сдачей отчётности в налоговое ведомство. С непривычки делать это по формулам сложно и муторно. Поэтому для проверки себя и своих контрагентов существует множество электронных ресурсов, где можно найти калькулятор НДС, который вычислит вам его за два клика. Главное, помните, что внимательность — важная составляющая в деле об НДС, а опаздывать со сдачей отчётности в налоговую никак нельзя.

НДС – разновидность налога начисляемого к цене товара в качестве добавочной стоимости. Он засчитывается в пользу государства, а бремя его оплаты ложиться на покупателя продукции. На сегодняшний день подобная схема практикуется более чем в 130 станах мира, в том числе и в России. Есть ли НДС в Америке? Нет, в штатах Австралии и Японии он отсутствует и заменен так называемым налогом с продаж (НСП), который на практике оплачивает конечный потребитель, при покупке готового товара, сырья и т.д. Таким образом, тем, кого интересует вопрос: сколько процентов НДС в США, стоит искать данные по другому параметру, так как НДС в стране отсутствует как таковой.

Налог с продаж в США

Sales tax USA – именно так называется налог с продаж используемый в штатах. Он распространяется на все товары предлагаемые в розницу или оптом. После его уплаты, сумма поступает в бюджет штата и федеральные бюджеты с учетом используемой системы распределения.

Как формируется и отчего зависит

Налог с продаж достаточно различается в разных штатах страны. В некоторых штатах — 0%. В целом, минимальный показатель составляет 4-6%, а максимальный доходит до 10% и более.

Ниже приводим таблицу НСП на 2020 год, в которой Вы самостоятельно можете найти необходимую информацию.

| State | State Tax Rate | Rank | Avg. Local Tax Rate (a) | Combined Rate | Combined Rank | Max Local Tax Rate |

|---|---|---|---|---|---|---|

| Алабама | 4.% | 40 | 5.1% | 9.1% | 5 | 7.5% |

| Аляска | 0% | 46 | 1.76% | 1.76% | 46 | 7.5% |

| Аризона | 5.6% | 28 | 2.73% | 8.33% | 11 | 5.3% |

| Арканзас | 6.5% | 9 | 2.91% | 9.41% | 3 | 5.125% |

| Калифорния | 7.25% | 1 | 1.29% | 8.54% | 9 | 2.5% |

| Колорадо | 2.90% | 45 | 4.62% | 7.52% | 16 | 8.3% |

| Коннектикут | 6.35% | 12 | 0% | 6.35% | 33 | 0% |

| Делавэр | 0% | 46 | 0% | 0% | 47 | 0% |

| Флорида | 6% | 16 | 0.8% | 6.8% | 28 | 2% |

| Джорджия | 4% | 40 | 3.15% | 7.15% | 20 | 4.9% |

| Гаваи | 4% | 40 | 0.35% | 4.35% | 45 | 0.5% |

| Айдахо | 6% | 16 | 0.03% | 6.03% | 37 | 3% |

| Иллинойс | 6.25% | 13 | 2.45% | 8.70% | 7 | 4.75% |

| Индиана | 7% | 2 | 0% | 7% | 22 | 0% |

| Айова | 6% | 16 | 0.8% | 6.8% | 27 | 1% |

| Канзас | 6.5% | 9 | 2.18% | 8.68% | 8 | 4% |

| Кентукки | 6% | 16 | 0% | 6% | 38 | 0% |

| Луизиана | 5% | 33 | 5.02% | 10.02% | 1 | 7% |

| Мэн | 5.5% | 29 | 0% | 5.50% | 42 | 0% |

| Мэриленд | 6% | 16 | 0% | 6% | 38 | 0% |

| Массачусетс | 6.25% | 13 | 0% | 6.25% | 35 | 0% |

| Мичиган | 6% | 16 | 0% | 6% | 38 | 0% |

| Миннесота | 6.875% | 6 | 0.55% | 7.42% | 17 | 2% |

| Миссисипи | 7% | 2 | 0.07% | 7.07% | 21 | 1% |

| Миссури | 4.225% | 39 | 3.80% | 8.03% | 14 | 5.39% |

| Монтана | 0% | 46 | 0% | 0% | 47 | 0% |

| Небраска | 5.50% | 29 | 1.39% | 6.89% | 25 | 2% |

| Невада | 6.85% | 7 | 1.29% | 8.14% | 13 | 1.42% |

| Нью-Гэмпшир | 0% | 46 | 0% | 0% | 47 | 0% |

| Нью Джерси | 6.625% | 8 | -0.03% | 6.60% | 30 | 3.31% |

| Нью-Мексико | 5.125% | 32 | 2.54% | 7.66% | 15 | 4.1250% |

| Нью-Йорк | 4% | 40 | 4.49% | 8.49% | 10 | 4.875% |

| Северная Каролина | 4.75% | 36 | 2.2% | 6.95% | 24 | 2.75% |

| Северная Дакота | 5% | 33 | 1.8% | 6.80% | 26 | 3.5% |

| Огайо | 5.75% | 27 | 1.4% | 7.15% | 19 | 2.25% |

| Оклахома | 4.50% | 37 | 4.41% | 8.91% | 6 | 6.50% |

| Орегон | 0% | 46 | 0% | 0.0% | 47 | 0% |

| Пенсильвания | 6% | 16 | 0.34% | 6.34% | 34 | 2% |

| Род-Айленд | 7% | 2 | 0% | 7% | 22 | 0% |

| Южная Каролина | 6% | 16 | 1.37% | 7.37% | 18 | 3% |

| Южная Дакота | 4.5% | 37 | 1.9% | 6.40% | 31 | 4.5% |

| Теннесси | 7% | 2 | 2.46% | 9.46% | 2 | 2.75% |

| Техас | 6.25% | 13 | 1.92% | 8.17% | 12 | 2% |

| Юта | 5.95% | 26 | 0.82% | 6.77% | 29 | 2.65% |

| Вермонт | 6% | 16 | 0.18% | 6.18% | 36 | 1% |

| Вирджиния | 5.3% | 31 | 0.33% | 5.63% | 41 | 0.7% |

| Вашингтон | 6.5% | 9 | 2.68% | 9.18% | 4 | 3.9% |

| Западная Вирджиния | 6% | 16 | 0.37% | 6.37% | 32 | 1% |

| Висконсин | 5% | 33 | 0.42% | 5.42% | 44 | 1.75% |

| Вайоминг | 4% | 40 | 1.46% | 5.46% | 43 | 2% |

| Округ Колумбия | 5.75% | (27) | 0.0% | 5.75% | (41) | 0% |

Интересным фактом является то, что при указании стоимости товара в магазинах, добавочная наценка не указывается, а рассчитывается на кассе, после оплаты основного счета. Эта особенность будет полезна тем, кто посетил штаты впервые, чтобы избежать незапланированных трат.

Разница между НДС и налогом с продаж

Существует разница между двумя видами вычетов действующим в России и большинстве других стран, а также используемом в США. Прежде всего, нужно понимать, что НДС может формироваться и входить в стоимость несколько раз, на каждом из этапов реализации продукции. В частности на этапе продажи сырья от производителя к перерабатывающей компании, далее готового товара от производителя к розничной сети и конечному покупателю в результате. Точное количество начислений, зависит от типа товара и прочих особенностей. В конечном счете, наценка включается в цену продукции, которую оплачивает клиент. Также, ставка НДС фиксированная для различных групп товаров и определяется государством, независимо от прочих факторов.

Sales tax USA начисляется на конечную продукцию и уплачивается отдельно, при ее покупке. Из-за того, что он не закладывается в стоимость на нескольких этапах производства, его объем не сильно отображаться на конечной цене, она повышается исключительно на заложенный процент. Определяется размер индивидуально для каждого штата, с учетом большого количества параметров, способных повлиять на его повышение или снижение. Пересмотр объемов происходит регулярно, с учетом экономической ситуации и прочих параметров.

При учете НСП он также вноситься в декларацию подаваемую компанией в налоговую службу. При этом сумма фиксируется отдельно, так как не входит в установленную стоимость товара, а определяется после ее оплаты.

Рассмотрим на основании чего, формируются размеры НСП:

- Главным параметром является уровень спроса на продукцию. Если продукт популярен и имеет социальное значение, то ставка на него снижается. Если же товар не популярен или относится к категории дорогостоящих покупок, ставка будет Выше;

- Решение властей штата. Система государственного управления в США дает больше свободы местным властям в формировании бюджетных решений. Поэтому налог напрямую формируется штатом и на его территории действует единая предусмотренная ставка, которая может сильно отличаться от той, что принята у соседей;

- Импорт или местное производство. Для продукции от местных производителей предоставляются более выгодные условия, включая сниженную ставку при продаже. Для импортных товаров она может быть значительно выше.

Преимущества и недостатки

Система НСП используется в штатах, благодаря дисциплинированности плательщиков. На практике, эта схема имеет возможности для уклонения уплаты наценки, но это происходит чрезвычайно редко. Во многом это заслуга жесткого законодательства предусматривающего серьезные штрафы и более суровые наказания за налоговые махинации.

Налог на добавленную стоимость в том виде, в котором используется в России и других странах, гарантирует уплату государства соответствующих отчислений с реализации товаров или сырья. Так как начисляется в несколько этапов и оплачивается при совершении каждой хозяйственной операции.

Есть ли НДС в США? Нет, в традиционном смысле слова он отсутствует, но начисления, взимаемые в виде налога с продаж, существуют и работают практически по тому же принципу для конечного потребителя. При этом система работает так, что ставка фиксируется на основе множества показателей от факторов рыночной экономики до решений регионального правительства.

НДС (налог на добавленную стоимость) пришел на смену налога с продаж в Германии в начале ХХ века. Это понятие быстро распространилось по всей Европе. Налог с реализованной продукции не мог «вычислить» потенциал продаж.

Вначале НДС облагался лишь чистый доход. Этот налог используют 137 мировых государств.

| Место | Страна | Ставка НДС |

| 1 | Венгрия | 27 % |

| 2 | Дания | 25 % |

| Норвегия | ||

| Швеция | ||

| 3 | Исландия | 24,5 % |

| 4 | Финляндия | 24 % |

| Греция | ||

| 5 | Польша | 23 % |

| Португалия | ||

| Ирландия | ||

| Уругвай | ||

| 6 | Словения | 22 % |

| Хорватия | ||

| Италия | ||

| 7 | Латвия | 21 % |

| Литва | ||

| Чехия | ||

| Аргентина | ||

| Бельгия | ||

| Испания | ||

| 8 | Россия | 20 % |

| Австрия | ||

| Молдавия | ||

| Армения | ||

| Украина | ||

| Албания | ||

| Болгария | ||

| Эстония | ||

| Франция | ||

| Словакия | ||

| Великобритания | ||

| Узбекистан | ||

| 9 | Германия | 19 % |

| Кипр | ||

| Румыния | ||

| Чили | ||

| 10 | Мальта | 18 % |

Топ-5 стран с самым низким показателем НДС

Таблица сравнения НДС и уровня жизни в странах мира

В Европейской Союзе каждое государство решает самостоятельно, какую ставку НДС использовать. И хотя конкретного правила нет, все же имеются определенные ориентиры.

- Во-первых, ставка не должна быть меньше 15 %.

- Во-вторых, есть список товаров, на которые ставка очень низкая или нулевая.

Это позволяет бизнесменам выбирать экономически выгодную страну для развития собственного дела.

Как такового НДС в США нет, но их налог чем-то напоминает привычную систему. Взгляды американцев консервативны, однако, как показывает время, верны.

В Африке и на Востоке действует НДС стандартного типа. Культура и обособленность позволяют государствам регионов иметь гибкие взгляды и умно вести экономическую политику.

Страны с самыми высокими налогами в мире

Где не применяется налог на добавленную стоимость

НДС нет в Соединенных Штатах Америки. В стране пошлины меньше, чем НДС большинства обеспеченных мировых держав. Новая система кажется стране слишком сложной и непонятной.

Отлично справляются без НДС богатые арабские страны с огромными ресурсами: Оман, Кувейт, Бахрейн, Катар.

Не имеют ставки и следующие острова: Каймановы, Бермудские, Багамские. В то же время совсем без налогов они не живут. Действует пошлина около 70 % на импортные товары.

Самые низкие налоги в мире

Размер НДС в странах ЕС

В 2020 году был зафиксирован максимальный уровень НДС в Италии и составил 22 %. В 2013 году показатель был 21 %. Но это касается только стран, которые входят в G 20 — Большую двадцатку.

Среди государств, которые не входят в это число, выделяется огромной процентной ставкой Греция и Венгрия: 24 и 27 % соответственно.

Впечатляют цифры северных государств:

Стандартной для Европы ставкой является 20–22 %.

- НДС в Австрии и Великобритании составляют 20 %,

- НДС в Нидерландах и Бельгии — 22%.

НДС в Латвии и НДС в Литве — 20 %. Но имеются дополнительные льготные варианты в Латвийской Республике. К некоторым областям применяется ставка в 12 и в 5 % или отсутствие налога.

НДС Эстонии — 20 %, но есть льготная ставка в 9 %. Последняя касается таких сфер, как фармакология, медицина, печатная продукция. Некоторые виды транспорта Эстония не облагает налогом вовсе.

НДС и средняя зарплата в ЕС и России

Ближний Восток

Саудовская Аравия стала впервые пользоваться схемой НДС в начале 2018 года, и это было 5 %. Такое решение поддержали и Объединенные Арабские Эмираты, введя у себя идентичный налог.

НДС в Израиле менялся несколько раз и сейчас составляет 17 %. Примечательно, что в городе Эйлат это не действует, и товары можно покупать по себестоимости.

В Азербайджане НДС — 18 %, в Республике Беларусь ставка составляет 20 %.

Казахстан и Кыргызстан имеют ставку в 12 %. В Узбекистане, Молдове и Украине она составляет 20 %.

Россия

В Российской Федерации НДС составляет 20 %. Это довольно много, но в стране активно используются льготы.

Для товаров следующих групп применяется ставка в 10 %: мясная и молочная продукция, морепродукты и овощи.

Кроме того, нечасто, но используется нулевая ставка.

Это, прежде всего, касается экспортных процедур, международных перевозок в сфере нефтедобычи. Поднять НДС вынудила сложная экономическая ситуация, возникшая вследствие падения цен на нефть.

Сейчас Россия стремится меньше зависеть от некогда прибыльной сферы и стала больше развивать транспорт, связь, услуги и информатизацию.

В Таиланде НДС составляет 7 % и включает в себя все товары и счета в заведениях питания. В этой стране турист может рассчитывать впоследствии на возврат налога за покупки в специальных точках.

В Малайзии НДС не используется. Действует корпоративный налог со стандартной ставкой в 28 %, но льготы доступны на многие товары.

Сингапур поражает низкой ставкой в 5 %. В Индии НДС составляет 4–5 %, но облагаются только основные группы товаров.

Китай в 2020 году уменьшил НДС на один процент — с 17% до 16%.

В ЮАР ставка равняется 15 %, в Южной Корее и Индонезии — 10%.

Общая сумма налогов в разных странах

Взаимосвязь уровня НДС и качества жизни

НДС платят потребители, простые люди, так как он заложен в цене товара. Начисляется с самого производства и является ориентиром для определения наценки при продаже. По сути, то, что накручивает продавец, возвращает налогоплательщик в качестве НДС.

Таким образом, в бюджет государства идут средства. Однако высокий уровень НДС свидетельствует о трудном экономическом положении в стране.

В большинстве случаев этот налог не отражает реальной жизни в отдельно взятой стране.

Почему используется НДС

Во-первых, этот налог нужен из-за большого количества теневого и нелегального бизнеса. Если необходимые деньги не идут в казну, то можно их получать через покупки товаров людьми и от оказанных услуг.

Но оправдать использование НДС только наличием подпольного бизнеса неправильно. К примеру, на Скандинавском полуострове — одна из самых высоких на планете ставка НДС, и это обусловлено большой территорией. Устанавливать в этом регионе невысокую ставку нет смысла, так как высокий уровень жизни позволяет пополнять казну без трудностей для местного населения.

Подобный механизм действует и в большинстве других стран Европы, где НДС составляет от 17 %. Ставка ниже устанавливается обычно малоразвитыми странами. Однако в Латинской Америке проходит немного фаз от производства до прилавка, так что высокий налог может вызвать волну недовольства.

Во-вторых, ряд стран использует пониженные налоги на определенные группы товаров:

- Япония — вещи для детей;

- Швеция — услуги проезда на общественном транспорте;

- Франция — медицинские товары.

Благодаря таким льготам НДС в 20 % не кажется слишком высоким и принимается населением. На повседневную жизнь это не сильно влияет.

В-третьих, порой поднятие НДС — последняя мера для устранения экономического кризиса в стране. Это помогает пополнить бюджет в короткие сроки.

Но имеются и свои трудности. Льготным категориям людей повышение НДС не сильно мешает, а вот по среднему классу данная процедура бьет серьезно. Дороговизна покупок отпугивает граждан и заставляет их экономить.

Товары на полках есть, но государству от этого никакой пользы. В сложной ситуации может даже приостановиться производство, и волна кризиса ударит с новой силой. Все зависит от экономической политики, проводимой чиновниками.

Зачастую использование НДС с его положительными и негативными сторонами является необходимостью. Использование США налога с продаж и игнорирование НДС — исключительный и единственный случай. Тем, кто использует НДС, избавляться от него не имеет смысла.

К положительным аспектам использования этого принципа можно добавить еще несколько.

- Документация. Налог помогает оптимизировать бухгалтерский учет предпринимателю или фирме. Особенно это ценно в конце периода отчетности перед налоговой службой.

- Перспектива в экономическом росте. При грамотном администрировании НДС можно со временем вносить коррективы в ставку, тем самым создавая мощную опору в экономическом плане. К примеру, важно сохранять баланс, при тяжелой ситуации поднимать ставку, когда все в порядке, немного снижать. Но при этом необходимо, чтобы население понимало, что и ради чего делается. Иначе эффективность будет низкой.

Подробнее о НДС в следующем видео:

Читайте также: