Договор цессии между резидентом и нерезидентом ндс

Опубликовано: 28.04.2024

Практически каждый бизнесмен в своей работе сталкивается с дебиторской задолженностью. Относиться к ней можно по-разному: просто считать эти средства «замороженными» или же воспринимать «дебиторку», как актив, который в случае необходимости можно продать. О налоговых последствиях такой продажи мы сегодня и поговорим. А именно — расскажем о том, как рассчитывается НДС по договору уступки права требования.

Общая информация

Уступка права требования основана на положениях ст. 388–390 ГК РФ. В юридической практике этот тип сделок обычно называют договорами цессии (cessiō в переводе с латыни и означает — «уступка»).

Суть сделки в том, что кредитор за вознаграждение передает право требования долга другому лицу. Чтобы отличать продавца и покупателя долга от сторон в «обычной» сделке купли-продажи, для них тоже существуют специальные термины.

Экономический субъект, который «владел» долгом изначально и продает его, — называется цедентом, а покупатель задолженности именуется цессионарием.

Причины образования задолженности могут быть самыми различными, что влияет на расчет НДС. Основные варианты здесь следующие:

- в роли цедента выступает поставщик, который отгрузил товар (оказал услуги) с отсрочкой платежа;

- покупатель продает задолженность, образовавшуюся после выдачи им аванса в счет будущей поставки или оказания услуг;

- реализуемая задолженность возникла вследствие выдачи займа.

Облагается ли уступка права требования НДС

В общем случае продажа имущественных прав облагается НДС. Это установлено пп. 1 п. 1 ст. 146 НК РФ.

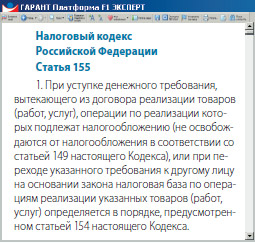

Однако налог следует начислять не всегда. Чтобы определить, облагается ли уступка права требования НДС, нужно рассмотреть порядок налогообложения основного обязательства (п. 1 ст. 155 НК РФ). По смыслу этой статьи НДС при продаже долга нужно исчислять по тем же правилам, что и по «исходному» обязательству.

Далее рассмотрим особенности налогообложения договоров переуступки долга, вытекающих из сделок различного вида.

Продажа долга поставщиком

Если продавец, заключивший договор поставки с отсрочкой платежа, хочет быстрее вернуть средства в оборот, он может продать долг покупателя. Налоговая база будет равна доходу поставщика (цедента), т.е. превышению суммы, полученной от цессионария над задолженностью покупателя (п. 1 ст. 155 НК РФ).

Однако чаще всего «первичная» продажа долга производится с дисконтом. Это понятно: цессионарий получит деньги позднее, кроме того — он берет на себя и риски невозврата. Поэтому цедент обычно получает убыток и не платит с этой операции НДС, база по налогу на прибыль также не возникает.

Никто не запрещает покупателю долга (цессионарию) продать обязательство еще раз. Тогда бывший цессионарий становится цедентом. Если скидка, полученная от первичного кредитора, была существенной, то новый цедент может перепродать долг с прибылью. Тогда он должен заплатить НДС с суммы своего дохода, т.е. с разницы между «закупочной» ценой долга и ценой его реализации (п. 2 ст. 155 НК РФ).

Продавец может попробовать снизить облагаемую базу, включив в нее не только сами затраты на покупку долга, но и сопутствующие расходы, например, курсовые разницы и проценты по кредитам. Но здесь нужно быть готовым к спорам с налоговиками и судебным разбирательствам с непредсказуемым результатом. Хотя шансы на положительный исход дела у налогоплательщика имеются (постановление ФАС ВВО от 26.07.2013 по делу № А82-9316/2012).

Сколько бы раз не перепродавалась «дебиторка», в итоге конечный покупатель получает деньги от должника. При любом договоре цессии, НДС у цессионария возникает при получении задолженности. База равна разнице между суммой взысканного долга и затратами на его покупку (п. 2, 4 ст. 155 НК РФ). НДС исчисляется по расчетной ставке 20/120 (п. 4 ст. 164 НК РФ).

ООО «Альфа» поставила ООО «Гамма» товар на сумму 720 тыс. руб. на условиях отсрочки платежа. После отгрузки ООО «Альфа» продало долг ООО «Гамма» за 540 тыс. руб. Покупатель — ООО «Дельта» в свою очередь перепродало задолженность ООО «Бета» за 600 тыс. руб. Т.к. ООО «Альфа» продало долг по цене ниже номинала, то облагаемая база по НДС у него не возникает. А вот ООО «Дельта» получило прибыль — 60 тыс. руб. (600 – 540).

Именно с этой суммы оно и должно заплатить НДС = 60 / 120 *20 = 10 тыс. руб. У ООО «Бета» база по НДС в размере 120 тыс. руб. (720 – 600) возникнет после получения долга от ООО «Гамма». Налог к уплате здесь определяется расчетным путем аналогично ООО «Дельта»: НДС = 120 / 120 *20 = 20 тыс. руб.

Особенности расчета НДС при частичном погашении долга

Должник может перечислять денежные средства цессионарию частями, в том числе и в течение нескольких налоговых периодов. Напрямую эта ситуация в НК РФ не урегулирована. Здесь возможно два подхода:

- Провести аналогию с разъяснениями Минфина по налогу на прибыль (письмо от 11.11.2013 № 03-03-06/2/48041). Чиновники рекомендуют учитывать расходы пропорционально суммам, полученным от должника в соответствующем периоде.

- Воспользоваться буквальным прочтением п. 2 ст. 155 НК РФ и начислять НДС только с того момента, когда поступления от должника превысят затраты на приобретение долга.

Предположим, что ООО «Гамма» из примера 1 перечислило ООО «Бета» 360 тыс. руб. в марте 2019 года и 360 тыс. руб. — в апреле 2019 года.

При первом варианте НДС по сделке за первый квартал 2019 года будет начислен с суммы: 360 – 600 / 720 * 360 = 60 тыс. руб. Такая же облагаемая база возникнет и во 2 квартале 2019 года. Поэтому ООО «Бета» заплатит по 10 тыс. руб. НДС за 1 и 2 квартал.

Если использовать второй вариант, то за 1 квартал платить НДС вообще не надо, т.к. поступившая от ООО «Гамма» сумма (360 тыс. руб.) меньше, чем расходы на покупку долга (600 тыс. руб.). База по НДС в размере 120 тыс. руб. (720-600) у ООО «Бета» возникает только в апреле, после получения всей суммы задолженности. Таким образом, компания заплатит 20 тыс. руб. НДС (120/120*20) уже по итогам 2 квартала.

Похожая ситуация возникает, когда цессионарий приобрел «пакет» из нескольких долгов, а в налоговом периоде получил возврат только по одному из них. Скорее всего, второй вариант «не понравится» контролерам, т.к. налог при этом поступает в бюджет позднее.

Но налогоплательщик вполне может отстоять свою позицию в суде. Так, ФАС ДВО в постановлении от 06.12.2012 № Ф03-5129/2012 указал, что при покупке долгов «единым пулом» затраты цессионария нужно учитывать в целом, независимо от того, сколько должников фактически рассчитались по своим обязательствам.

Продажа долга покупателем

«Дебиторка» у покупателя возникает, если он перечислил аванс. Чаще всего продают право на возврат аванса, например — при расторжении договора.

Возврат аванса сам по себе не облагается НДС, поэтому и операции по продаже права требования этого возврата — тоже не должны им облагаться.

Но речь идет именно о первой продаже долга. Если же цессионарий захочет перепродать приобретенное право требования, то эта операция уже облагается НДС в соответствии с п. 2 ст. 155 НК РФ. Это же относится и к дальнейшим сделкам по перепродаже указанного обязательства. Такова позиция ВАС РФ, изложенная в п. 13 постановления от 30.05.2014 № 33.

Продажа права требования поставки встречается относительно редко. Ведь для этого нужно найти цессионария, которому необходимы те же товары или услуги.

Здесь ситуация сложнее. Ведь формально передается не денежное требование, а имущественные права на товар или иной объект договора. Поэтому налоговики нередко пытаются начислить НДС со всей суммы сделки, ссылаясь на п. 2 ст. 153 НК РФ.

Но суды в подобных ситуациях чаще всего поддерживают бизнесменов. Так, в постановлении 9ААС от 28.04.2014 № 09АП-9335/14 указано, что передачу имущественных прав следует облагать НДС по тем же принципам, что и уступку денежных требований, т.е. в соответствии со ст. 155 НК РФ.

Переуступка задолженности по займу

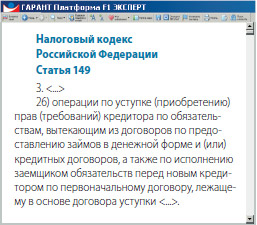

Продажа долгов по договорам кредита и займа не облагается НДС (пп. 26 п. 3 ст. 149 НК РФ).

Несмотря на то, что в законе прямо говорится не только об уступке, но и о переуступке, налоговики иногда пытаются доказать, что льгота относится только к продаже долга по займу первичным кредитором. Причем контролеров, желающих любыми путями пополнить бюджет, не останавливает даже наличие разъяснений Минфина РФ (письмо от 27.03.2012 № 03-07-05/09).

Но судебная практика здесь обычно складывается в пользу бизнесменов (например, постановление ФАС СЗО от 31.01.2014 по делу № А56-72308/2012).

Важно отметить, что льгота распространяется только на займы, выданные в денежной форме. Если заемные средства предоставлены, например, в виде товаров, то НДС будет облагаться как сам займ, так и операции по его переуступке.

Нужно ли в договоре цессии указывать НДС

Необходимость выделения НДС в договоре цессии закон не предусматривает. Статья 389 ГК РФ лишь указывает на то, что форма договора (простая письменная или нотариальная) должна соответствовать форме основного обязательства.

Но, чтобы избежать в дальнейшем споров с проверяющими, все-таки лучше указать в договоре информацию о сумме НДС.

Если задолженность продается с убытком или по номиналу, то следует включить в текст формулировку «в том числе НДС — 0 рублей».

Если же цедент получает прибыль от сделки, то цессия облагается НДС. Поэтому в договоре нужно указать сумму налога, определенную расчетным путем, исходя из размера этой прибыли.

ООО «Альфа» продает ООО «Сигма» задолженность с номинальной стоимостью — 600 тыс. руб. Цена продажи — 660 тыс. руб. Следовательно, доход ООО «Альфа» составляет 660 – 600 = 60 тыс. руб. НДС с этой суммы равен 60 / 120 / 20 = 10 тыс. руб. Таким образом, в договоре следует указать «в том числе НДС — 10 тыс. рублей».

Как заполнить счет-фактуру

Оформление документа зависит от того, какая сторона сделки это производит.

Цедент выставляет цессионарию счет-фактуру при любом финансовом результате от продажи задолженности. Если задолженность продана с убытком или «по себестоимости», т.е. за сумму, равную номиналу, то облагаемая база (графа 5) и сумма налога (графа 8) будут равны 0.

Если же цедент получил прибыль, то в графе 5 нужно отразить ее сумму, которая и будет являться налоговой базой. НДС в графе 8 будет определен расчетным путем по ставке 20/120, которую следует указать в графе 7.

Исключение здесь делается только для ситуации, когда продается задолженность по кредиту или денежному займу. В этом случае счет-фактура не нужен вообще, т.к. для операций, освобожденных от НДС, его оформление не требуется (пп. 1 п. 3 ст. 169 НК РФ).

У цессионария облагаемая база по НДС возникает при получении денег от должника. В этот момент он выставляет счет-фактуру в одном экземпляре. В строке «покупатель» нужно указать должника, в графе 5 — разницу между поступлениями от должника, и затратами на приобретение долга.

Определение суммы НДС в графе 8 производится расчетным путем, аналогично цеденту.

Как учесть все нюансы расчета НДС и избежать проблем с налоговиками

НДС — один из основных налогов, формирующих госбюджет. А для налогоплательщиков — существенная часть фискальной нагрузки. Неудивительно, что бизнесмены пытаются различными путями снизить выплаты по этому налогу. И далеко не всегда применяемые способы соответствуют закону.

Существенная часть выявляемых налоговиками нарушений относится именно к НДС.

Поэтому проверки деклараций по НДС проводятся особенно тщательно. Случаи, когда «камералка» проходит «безболезненно» для налогоплательщика, очень редки. В большинстве ситуаций бизнесмену приходится давать многочисленные пояснения и предоставлять массу документов, чтобы отбиться от претензий, предъявленных контролерами.

Любые нестандартные операции немедленно вызывают подозрение проверяющих. К таким сделкам, несомненно, относятся и договора цессии, особенно, если цена продажи долга существенно меньше номинала.

Практически единственная возможность пройти проверку без проблем — это платить НДС в полном объеме и применять только законные варианты его оптимизации.

Методы контроля постоянно совершенствуются и «окно», в рамках которого можно использовать налоговые схемы, все больше сужается. Налоговикам в этой работе активно помогают и банки, которые руководствуются законом № 115-ФЗ и разъяснениями ЦБ РФ.

Но заниматься этой работой должны специалисты по налоговой оптимизации, иначе вряд ли удастся избежать проблем с контролирующими органами.

Подведем итог

Цессия — это перепродажа дебиторской задолженности, появившейся по различным основаниям. Реализуемый долг может возникнуть как после отгрузки товаров, так и в результате перечисления аванса или выдачи займа.

Начисление НДС по договору цессии зависит как от вида долга, так и от финансовых результатов сделки для каждого из участников.

Несмотря на прописанный порядок определения налоговой базы при различных видах передачи имущественных прав, на практике многие бухгалтеры и налоговые специалисты сталкиваются со сложностями при обложении НДС уступки денежного требования. В данной статье мы обратили внимание на ряд нюансов по данной теме, о которых в законодательстве сказано лишь косвенно или не сказано вообще.

В настоящее время все большую актуальность приобретают договоры уступки права требования (цессии), в рамках которых организация, не дожидаясь поступления средств от покупателя (или заемщика), имеет возможность получить большую часть долга путем продажи права требования другой компании. Однако порядок обложения НДС договоров цессии недостаточно детально урегулирован законодательством. Поэтому остается множество пробелов и неясностей, связанных, в частности, с размером применяемой ставки, налогообложением передачи прав требования, возникших из не облагаемых НДС операций, порядком заполнения счетов-фактур и т. д. Попробуем разобраться с этими и некоторыми другими вопросами, связанными с исчислением налога на добавленную стоимость при проведении операций по уступке права требования как первоначальным кредитором, так и последующими.

Общие правила исчисления НДС по договорам цессии

Передача или реализация имущественных прав является объектом обложения НДС 1 . При этом в статье 155 Налогового кодекса, устанавливающей порядок определения налоговой базы для этого случая, рассматриваются следующие ситуации:

- уступка первоначальным кредитором денежного требования, вытекающего из договора облагаемой НДС реализации 2 . В этом случае налоговая база определяется в общем порядке 3 ;

- уступка новым кредитором денежного требования, вытекающего из договора облагаемой НДС реализации 4 . В данном пункте речь идет о 2-м звене в возможной цепочке уступок прав от одного кредитора к другому, когда денежное требование уступает или предъявляет к уплате должнику 2-й (после первоначального) кредитор. Налоговая база в данном случае рассчитывается как разница между доходами, полученными от должника или от последующей переуступки права, и стоимостью, по которой требование было приобретено;

- пункт 4 статьи 155 Налогового кодекса регулирует налогообложение последующих уступок требований, полученных от третьих лиц. Налоговая база при этом также рассчитывается как разница между полученным доходом и понесенными расходами.

Особенности определения НДС при уступке права требования

Применяемый порядок расчета НДС зависит от содержания договора, обязательство по которому передается. Мы рассмотрим особенности расчета НДС по уступке требований по договорам реализации товаров (работ, услуг), облагаемых НДС по ставке 18 процентов, по ставке 10 процентов и не облагаемых НДС, а также по договорам займа. При этом у каждой из сторон сделки НДС будет определяться по-разному. Для наглядности изложим возможные взаимоотношения компаний по уступке права требования на схеме ниже.

Последствия по НДС для Компании 1

Уступка права требования, возникшего по договорам реализации товаров (работ, услуг)

Как уже было отмечено, у первоначального кредитора налоговая база при уступке долга определяется в общем порядке.

Данную формулировку можно понимать по-разному. С одной стороны, напрашивается вывод о том, что у первоначального кредитора сама по себе уступка не облагается НДС. Ведь налог уплачивается в момент реализации товаров (работ, услуг) и на практике подавляющее большинство налогоплательщиков начисляют НДС только один раз - в момент реализации товаров (работ, услуг).

С другой стороны, по мнению Минфина России 5 , налоговую базу по НДС необходимо определять как на дату реализации товара (работ, услуг), так и на дату уступки права требования. Вероятно, подразумевается, что НДС следует уплачивать дважды. Причем первый раз - со стоимости реализованных товаров (работ, услуг), а второй раз, очевидно, - с полной суммы передаваемого требования. В аудиторской практике известны случаи, когда налоговые органы настаивали именно на такой позиции, предъявляя компаниям претензии.

Однако, по нашему мнению, данная логика не соответствует нормам налогового законодательства, так как, по сути, подразумевает двойное налогообложение одной операции. В рассматриваемой ситуации передача права требования для первоначального кредитора означает фактически оплату за реализованные товары (работы, услуги), при этом не оказываются какие-либо дополнительные услуги. Стоит отметить, что в аналогичной ситуации суд кассационной инстанции поддержал доводы налогоплательщика 6 . Причем Высший Арбитражный Суд РФ отказал в пересмотре дела, отметив, что кассационный суд вынес решение, соответствующее нормам законодательства 7 . В силу того что арбитражные суды нижестоящих инстанций учитывают позицию высших арбитров, можно предположить, что дальнейшая судебная практика в аналогичных ситуациях будет складываться в пользу налогоплательщиков.

Необходимо отметить, что если Компании 1 удастся продать требование к должнику дороже общей суммы его задолженности, то риск возникновения претензий со стороны налоговых органов возрастает, поскольку в данной ситуации Компания 1 получает дополнительный доход, который подлежит обложению НДС. В силу того что в этом случае порядок определения налоговой базы законодательно не установлен, по мнению ряда специалистов, налоговые органы могут попытаться доначислить НДС на полную сумму, полученную от уступки. Однако существует и другая позиция, которая, на наш взгляд, в большей степени соответствует экономическому содержанию операции по уступке, а также смыслу главы 21 Налогового кодекса: начислять НДС только с разницы между суммой, полученной при уступке, и суммой задолженности. Аргументом в пользу данного подхода может стать норма Налогового кодекса 8 , согласно которой налоговая база по НДС увеличивается на все полученные суммы, связанные с оплатой товара. В настоящее время разъяснения чиновников и арбитражная практика по данному вопросу отсутствуют.

Схема уступки права требования

Получение аванса в счет уступки права требования

Если Компания 1 договорится с покупателем денежного требования о получении аванса, могут возникнуть сложности при определении НДС. Дело в том, что налоговая база определяется по состоянию на наиболее раннюю из 2 дат - на момент получения оплаты или передачи имущественных прав 9 . Пункт 8 статьи 167 Кодекса предусматривает особый порядок определения налоговой базы при уступке денежных прав - в момент уступки (переуступки) права требования или в день прекращения соответствующего обязательства. Однако данный пункт не распространяется на операции, указанные в пункте 1 статьи 155 Налогового кодекса, а значит, не регулирует передачу требования Компанией 1. В этом случае по отношению к Компании 1 применяется общий порядок определения налоговой базы, поэтому налоговая база рассчитывается в момент получения денежных средств, предшествующий передаче права. Однако, исходя из приведенных в предыдущем подразделе аргументов, Компания 1 не должна начислять НДС при передаче денежного права. Таким образом, можно сделать вывод, что Компания 1 не должна начислять НДС на аванс, полученный при уступке права требования. Риск, что налоговые органы доначислят НДС с суммы аванса, существует, однако нам такие случаи не известны.

Уступка права требования, возникшего из договоров займа

Более четко налоговым законодательством регулируется ситуация, когда Компания 1 передает другой организации право требования на выданный заем. В этом случае ей не понадобится платить НДС, поскольку операции по уступке (приобретению) прав (требований) кредитора по обязательствам, вытекающим из договоров по предоставлению займов в денежной форме и (или) кредитных договоров, а также по исполнению заемщиком обязательств перед новым кредитором по первоначальному договору, лежащему в основе договора уступки, не подлежат обложению НДС 10 .

Последствия по НДС для Компании 2

Уступка права требования, возникшего по договорам реализации товаров (работ, услуг)

У Компании 2 обязанность по определению налоговой базы возникает в момент прекращения обязательств должником или в момент переуступки требования Компании 3 11 . (Поэтому при получении аванса под уступку права требования, связанного с облагаемыми НДС операциями, Компания 2 не должна начислять НДС.) Сумма налога рассчитывается как разница между доходом, полученным от должника или Компании 3, и расходами на приобретение права требования, умноженная на расчетную ставку НДС. Если Компания 2 не получила доход (не переуступила требование и не получила денег от должника), то платить НДС она не должна в связи с отсутствием налоговой базы 12 .

Однако при использовании договоров цессии у Компании 2 могут возникнуть вопросы, на которые налоговое законодательство не дает четкого ответа, например:

- нужно ли уплачивать НДС, если по договору цессии передана задолженность, возникшая из не облагаемых НДС операций, и если нужно, то с какой суммы;

- по какой ставке необходимо рассчитывать налог (10/110 или 18/118), если уступка связана с задолженностью, возникшей при реализации товаров, облагаемых по ставке 10 процентов?

Попробуем найти решение для каждой из перечисленных проблем.

По первому вопросу: в пункте 2 статьи 155 Налогового кодекса рассмотрен порядок определения налоговой базы только для уступки прав, которые возникли исходя из облагаемых НДС операций. При этом в отношении не облагаемых НДС операций (например, реализации ценных бумаг) специальных положений главный налоговый документ не приводит. В то же время по общему правилу передача имущественных прав, к которым относится уступка требования, должна облагаться НДС 13 . То есть, с одной стороны, передача имущественных прав является объектом обложения НДС, но с другой - порядок определения налоговой базы законодательно не установлен. В такой ситуации существует 2 возможных решения - либо исчислять НДС с полной стоимости требования, либо не исчислять НДС вообще.

В своих неофициальных разъяснениях специалисты финансового ведомства указывают, что необходимость облагать НДС передачу прав требования зависит не только от того, лежали ли в основе переданных прав облагаемые или не облагаемые НДС операции, но и от того, приобретались ли права у третьих лиц или у первоначального кредитора. Так, в случае приобретения права требования, связанного с не облагаемой НДС операцией, у первоначального кредитора новый кредитор имеет право не исчислять НДС, поскольку налоговое законодательство не связывает возникновение обязательств по уплате НДС с уступкой денежных прав, в основе которых - не облагаемые НДС операции.

В то же время для организации, которая приобрела право требования не у первоначального кредитора, не имеет значения, какие операции лежат в основе договора цессии - облагаемые или необлагаемые. В данном случае НДС определяется в общем порядке - с разницы между доходами и расходами 14 .

Второй спорный момент - это размер ставки, применяемой для расчета НДС по уступке, возникшей из договора реализации товаров (работ, услуг), облагаемых по ставке 10 процентов. Существуют 2 возможных ответа на данный вопрос, по каждому из которых есть свои аргументы. С одной стороны, возникшая задолженность по оплате товара неотделимо связана с его характеристиками, свойствами, следовательно, на ее уступку могут распространяться те же правила налогообложения, что и на реализацию, в частности применение 10-про-центной ставки НДС. Однако, по мнению финансистов, реализация товара и уступка права требования - это разные виды деятельности, которые облагаются в разном порядке. Ведь в пункте 2 статьи 164 Налогового кодекса не сказано, что уступка денежного требования облагается по ставке 10 процентов, следовательно, надо применять общеустановленную ставку 18 процентов (т. е. расчетную ставку 18/118).

Уступка права требования, возникшего по договорам займа

Компания 2 не начисляет НДС при уступке права требования, возникшего из договоров займа 15 , на основании тех же аргументов, которые были приведены в аналогичной ситуации для Компании 1.

Последствия по НДС для Компании 3

Уступка права требования, возникшего по договорам реализации товаров (работ, услуг)

Компания 3 рассчитывает НДС в целом так же, как и Компания 2, - с разницы между доходами и расходами. При этом возникают те же спорные моменты - применяемая ставка (10/110 или 18/118) и НДС при получении аванса. Отличие состоит в уступке требований, которые возникли по договорам не облагаемых НДС операций. По ним НДС будет также рассчитываться с разницы между доходами и расходами.

Уступка права требования, возникшего по договорам займа

Вернемся к формулировке, которая освобождает от налогообложения уступку требования, возникшего из договоров займа.

Если трактовать данный пункт в широком смысле, получается, что любой кредитор (в т. ч. Компания 3) не облагает НДС уступку права требования, в основе которой лежит договор кредита (займа). Однако в то же время существует позиция Минфина России, согласно которой указанная норма применяется только к первоначальному и второму кредитору (т. е. компаниям 1 и 2). Следовательно, Компания 3 обязана начислять НДС согласно пункту 4 статьи 155 Налогового кодекса, то есть с разницы между доходами и расходами 16 . В настоящее время нам не известна арбитражная практика по данному вопросу.

Вычет НДС, предъявленного Компанией 2

Вычетам подлежат суммы налога, предъявленные при приобретении товаров (работ, услуг), а также имущественных прав 17 . При этом каких-либо особенностей и ограничений в отношении имущественных прав налоговое законодательство не предусматривает 18 .

Рассмотрим на примере, как рассчитать НДС для Компании 2 и Компании 3 при исполнении договоров цессии.

Пример

Компания 1 реализует товар, облагаемый по ставке 18%, покупателю по цене 17 700 руб. (в т. ч. НДС - 2700 руб.). Компания 1 уступает денежное право Компании 2 за 15 000 руб.

Вариант 1

Компания 2 предъявляет требование ком-пании-должнику и получает 17 700 руб.

НДС рассчитывается как 18/118 от разницы между суммой погашенного долга и стоимостью приобретенного требования.

Таким образом, НДС равен:

(17 700 - 15 000) x 18 : 118 = 2700 x 18 : 118 = 412 руб.

Вариант 2

Компания 2 переуступает требование Компании 3 за 17 000 руб.

НДС рассчитывается как разница между суммой переуступки и ценой приобретения требования, умноженная на ставку:

(17 000 - 15 000) x 18 : 118 = 2000 x 18 : 118 = 305 руб.

Вариант 3

Компания 3 предъявляет требование ком-пании-должнику и получает 17 700 руб.

НДС к начислению рассчитывается как:

(17 700 - 17 000) x 18 : 118 = 700 x 18 : 118 = 107 руб.

Оформление счетов-фактур по договорам уступки требований

Для договоров уступки денежных требований налоговым законодательством не предусмотрено особенностей по заполнению счетов-фактур. Следовательно, по общему правилу счет-фактура должен оформляться в течение 5 дней после передачи имущественного права, то есть подписания акта уступки 19 . Данный счет-фактура регистрируется в книге продаж организации, которая уступает право, и в книге покупок организации, которая его приобретает.

Порядок заполнения счетов-фактур при уступке права требования законодательно не установлен. Поэтому при их оформлении возникает ряд неурегулированных на текущий момент вопросов, а именно:

- что необходимо указать в графе 1 "Наименование товара. имущественного права" - "уступка денежного требования" или "межценовая разница при уступке права требования";

- какую сумму указывать в графе 5 "Стоимость имущественных прав, всего без НДС" - общую сумму требования по договору переуступки либо разницу между доходами и расходами, нужно ли расчетным путем исключать из данной стоимости НДС по 18/118;

- какую ставку указывать в графе 7 - 18/118 или 18 процентов в том случае, если в графе 5 указывается стоимость за вычетом НДС?

Ввиду отсутствия разъяснений чиновников по данному вопросу каждый налогоплательщик самостоятельно выбирает способ оформления счета-фактуры в рассматриваемой ситуации. Однако полагаем, что разъяснения, касающиеся иных операций, в которых НДС определяется по расчетной ставке, могут быть применимы и в данном случае. В частности, можно действовать по аналогии с заполнением счетов-фактур при получении авансов или при продаже имущества, стоимость которого включает НДС.

В частности, согласно рекомендациям налоговых органов при продаже имущества, в стоимость которого включается НДС, счет-фактуру следует заполнять следующим образом 20 :

- в графе 1 указывается "Реализация имущества (с межценовой разницы)";

- в графе 4 "Цена реализации" указывается полная цена реализации, а не межценовая разница;

- в графе 5 - межценовая разница, включая НДС;

- в графе 7 - ставка налога 18/118;

- в графе 8 - сумма рассчитанного на-лога;

- в графе 9 - стоимость реализованного имущества.

Попробуем применить указанную логику для заполнения счета-фактуры при уступке права требования.

Пример

Допустим, компания приобрела денежное право за 6000 руб., а продала за 8000 руб.

В этом случае:

- в графе 1 указываем "Уступка права требования (с межценовой разницы)";

- в графе 4 - 8000 руб.;

- в графе 5 - 2000 (8000 - 6000) руб.;

- в графе 7 - ставка налога 18/118;

- в графе 8 - сумма налога 305 руб. (2000 x 18/118);

- в графе 9 - общая стоимость реализованного права с учетом НДС - 8000 руб.

М.Ю. Орлов,

председатель экспертного совета Комитета по бюджету и налогам Государственной думы РФ

Автор статьи:

А.Ю. Круглов,

менеджер налогового отдела компании KPMG

Экспертиза статьи:

С.П. Родюшкин,

служба Правового консалтинга ГАРАНТ,

профессиональный бухгалтер-эксперт

2 п. 1 ст. 155 НК РФ

4 п. 2 ст. 155 НК РФ

5 письмо Минфина России от 17.04.2008 N 03-07-11/150

6 Пост. ФАС ЦО от 08.11. 2007 N А48-5635/06-8

7 Пост. ВАС РФ от 14.03.2008 N 10887/07

8 подп. 2 п. 1 ст. 162 НК РФ

9 п. 1 ст. 167 НК РФ

10 подп. 26 п. 3 ст. 149 НК РФ

11 п. 8 ст. 167, п. 2 ст. 155 НК РФ

12 письмо Минфина России от 26.06.2006 N 03-04-11/111

13 ст. 146 НК РФ

14 письмо Минфина России от 19.09.2007 N 03-07-05/58

15 подп. 26 п. 3 ст. 149 НК РФ

16 письмо Минфина России от 12.01.2009 N 03-07-11/1

17 п. 2 ст. 171 НК РФ

18 письмо УФНС России по г. Москве от 28.03.2008 N 19-11/30092

19 п. 3 ст. 168 НК РФ

20 письма УМНС России по г. Москве от 12.10.2004 N 24-11/65554,от 11.05.2004 N 24-11/31157

«Клерк» Рубрика НДС

Исчисление НДС налоговым агентом

Источник материала: «Российский налоговый курьер» 22 - 2004 год

Согласно пункту 1 статьи 161 НК РФ при реализации товаров (работ, услуг), местом реализации которых является территория России, иностранными организациями, не состоящими на учете в налоговых органах в качестве налогоплательщиков, налоговая база формируется как сумма дохода от реализации этих товаров (работ, услуг) с учетом НДС. В этом случае она определяется налоговыми агентами (п. 2 ст. 161 НК РФ). Ими признаются организации и индивидуальные предприниматели, состоящие на учете в налоговых органах и приобретающие на территории России товары (работы, услуги) у иностранных лиц.

Организация «Альфа», приобретая услуги у иностранной фирмы, не состоящей на учете в налоговых органах в качестве налогоплательщика, признается налоговым агентом. При этом не имеет значения тот факт, что иностранная фирма уступила право требования долга, вытекающее из договора реализации услуг, другому лицу. Ведь организация «Альфа» соответствует всем условиям, установленным пунктами 1 и 2 статьи 161 НК РФ.

Согласно пункту 1 статьи 155 НК РФ при уступке требования, вытекающего из договора реализации услуг, операции по реализации которых подлежат обложению НДС, или переходе данного требования к другому лицу на основании закона для целей исчисления НДС налоговая база по операциям реализации указанных услуг определяется на основании пункта 8 статьи 154 Кодекса. В свою очередь, этот пункт отсылает к порядку, установленному пунктом 2 статьи 161 НК РФ.

Следовательно, при определении налоговой базы стоимость самой уступки требования роли не играет. Налоговая база для исчисления НДС у российской организации, признанной налоговым агентом, рассчитывается исходя из стоимости услуги, указанной в договоре реализации.

Следующим важным вопросом при исчислении НДС в рассматриваемой ситуации является вопрос, связанный с моментом определения налоговым агентом налоговой базы при реализации услуг.

Согласно пункту 2 статьи 161 НК РФ налоговые агенты обязаны исчислить, удержать у налогоплательщика и уплатить в бюджет соответствующую сумму НДС. Причем вне зависимости от того, исполняют они обязанности налогоплательщика или нет. Кроме того, пунктом 4 статьи 173 НК РФ установлено, что при реализации товаров (работ, услуг), перечисленных в статье 161 Кодекса, сумма НДС, подлежащая уплате в бюджет, исчисляется и уплачивается в полном объеме налоговыми агентами. При этом они уплачивают налог за счет средств, подлежащих перечислению налогоплательщику или другим лицам, указанным налогоплательщиком.

Из данных норм Кодекса следует, что моментом определения налоговой базы у организации «Альфа», выступающей в качестве налогового агента, является дата перечисления средств налогоплательщику. Такой же вывод можно сделать исходя из норм статьи 45 Налогового кодекса. В пункте 1 данной статьи установлено, что налогоплательщик должен самостоятельно исполнить обязанность по уплате налога, если иное не предусмотрено законодательством о налогах и сборах. Основания, по которым налогоплательщик признается исполнившим обязанность по уплате налога, перечислены в пункте 2 той же статьи. Так, если обязанность по исчислению и удержанию налога возложена на налогового агента, то обязанность налогоплательщика по уплате налога считается выполненной с момента удержания налога налоговым агентом. Последний, удержав сумму налога, обязан перечислить (уплатить) его в бюджет.

Таким образом, анализ норм налогового законодательства позволяет сделать следующие выводы о порядке исчисления НДС в рассматриваемой ситуации:

— организация «Альфа» признается налоговым агентом;

— она должна на дату перечисления денежных средств организации «Бета» (новому кредитору) исчислить, удержать из перечисляемых средств и уплатить в бюджет соответствующую сумму НДС.

На вопрос отвечал В.С. Леви , государственный советник налоговой службы РФ I ранга

Дата размещения статьи: 01.03.2016

Документ предоставлен КонсультантПлюс

"Туристические и гостиничные услуги: бухгалтерский учет и налогообложение", 2016, N 1

ДОГОВОР ЦЕССИИ С ИНОСТРАННОЙ КОМПАНИЕЙ:

ОСОБЕННОСТИ НАЛОГООБЛОЖЕНИЯ

Турфирмы в полной мере ощутили все тяготы обострения международных отношений, включая взаимодействие с отдельными странами - лидерами курортных направлений. Конечно же, в первую очередь это Турция, с которой российский турбизнес имеет очень тесные и многоплановые экономические отношения. В декабре 2015 г. расширены санкции и распространен запрет на "импорт" туристских и гостиничных услуг. Последствия принятия таких мер масштабны, в их числе сложности с осуществлением платежей в адрес турецких партнеров, с которыми отношения еще не прекращены. Ввиду данного обстоятельства мы предлагаем вниманию читателей статью о том, как оформить переход прав кредитора (иностранной компании) к другому лицу (российской компании) и какие здесь существуют налоговые риски у нового кредитора.

Нормы российского законодательства

Согласно положениям гл. 24 "Перемена лиц в обязательстве" ГК РФ переход прав кредитора к другому лицу возможен в результате сделки (уступка требования) или на основании закона (п. 1 ст. 382 ГК РФ). Нас будет интересовать именно уступка требования (цессия), где кредитор, уступающий требование, - цедент, а лицо, приобретающее требование, - цессионарий. Поэтому в статье будут подробно рассмотрены вопросы налогообложения операций, осуществляемых в рамках договора цессии, сторонами которого являются:

- цедент - зарубежная компания (резидент иностранного государства);

- цессионарий - российская компания (резидент РФ).

Сразу оговоримся, что в целях определения налоговых обязательств по сделке об уступке требования (цессии) среди прочего важно установить, на каких условиях она заключена, возмездна или нет. Так, в силу п. 1 ст. 572 ГК РФ дарением признается безвозмездная передача в том числе имущественных прав (требований) себе или третьему лицу. Соответственно, если договором цессии не установлена обязанность цессионария предоставить в адрес цедента какое-либо встречное предложение в счет полученного права требовать оплаты с кредитора, договор цессии следует считать безвозмездным.

Напоминание. Российское законодательство запрещает дарение между коммерческими организациями (пп. 4 п. 1 ст. 575 ГК РФ).

Налоговые обязательства цессионария как налогового агента

НДС. Согласно ст. 146 НК РФ объектом обложения НДС являются реализация товаров (работ, услуг) на территории РФ и передача имущественных прав. В целях гл. 21 НК РФ передача права собственности на товары, результаты выполненных работ, оказание услуг на безвозмездной основе признается реализацией товаров (работ, услуг), то есть образует объект налогообложения. В отношении безвозмездно переданных имущественных прав такая оговорка отсутствует, поэтому можно предположить, что договор цессии, заключенный на безвозмездной основе, не образует объекта обложения НДС.

Для цессионария важен вопрос обложения НДС сделки по передаче имущественных прав (требований), поскольку указанная операция названа среди объектов налогообложения. Письма Минфина свидетельствуют о том, что российский цессионарий не становится в рассматриваемой ситуации налоговым агентом по НДС и не обязан уплачивать данный налог в бюджет РФ за иностранного цедента (см. Письма от 24.03.2015 N 03-07-14/16117, от 18.03.2013 N 03-07-08/8307).

Однако мы считаем необходимым предупредить о существовании в НК РФ некоторых пробелов. Дело в том, что в названных разъяснениях Минфина передача имущественных прав считается услугой, место реализации которой определяется в соответствии со ст. 148 НК РФ. Согласно пп. 5 п. 1 ст. 148 место реализации услуг определяется по месту осуществления деятельности их исполнителя, за исключением тех услуг, которые названы в пп. 1 - 4.1, 4.4 п. 1 ст. 148. Поскольку услуги по передаче имущественных прав не поименованы в пп. 1 - 4.1, 4.4 п. 1 ст. 148, Минфин делает вывод, что место их реализации - территория иностранного государства (потому что цедент является иностранным лицом и осуществляет свою деятельность за пределами РФ), следовательно, российский цессионарий не является налоговым агентом по НДС. Безусловно, данная позиция выгодна российскому цессионарию, однако нас смущает ряд моментов. Так, буквальное прочтение пп. 1 п. 1 ст. 146 НК РФ указывает на то, что объектами налогообложения признаются, во-первых, реализация товаров (работ, услуг) на территории РФ, во-вторых, передача имущественных прав (без привязки к территории - РФ или иного государства). Поэтому дальнейшее обращение Минфина к ст. 148 НК РФ, которая устанавливает порядок определения места реализации работ и услуг, представляется не совсем корректным.

Вместе с тем, если применять пп. 1 п. 1 ст. 146 НК РФ в совокупности с п. п. 1, 2 ст. 161 НК РФ, получается, что российский цессионарий статуса налогового агента все же не приобретает и уплачивать НДС не должен. Дело в том, что согласно нормам ст. 161 налоговыми агентами становятся российские организации и ИП, приобретающие у иностранных лиц товары, работы и услуги. О приобретении имущественных прав в п. 1 ст. 161 ничего не сказано, отсюда вывод - платить НДС за иностранца не нужно.

О налоговых рисках. Обозначим обстоятельства, которые могут создавать налоговые риски для российского цессионария. Есть вероятность того, что налоговики могут иначе оценивать обязательства российского цессионария по НДС при заключении договора цессии с иностранным цедентом. Косвенно на это указывает следующее. С 2009 г. п. 5 ст. 161 НК РФ содержит предписание о том, что российские организации и ИП, осуществляющие свою деятельность на основе посреднических договоров (поручение, комиссия, агентирование) с иностранными лицами, становятся налоговыми агентами, если иностранцы реализуют товары, передают имущественные права, выполняют работы, оказывают услуги на территории РФ. Иными словами, если иностранное лицо осуществляет передачу имущественных прав через российского посредника, последний становится налоговым агентом и обязан уплатить НДС в бюджет. Налицо противоречие норм п. п. 1 и 5 ст. 161 НК РФ, поскольку если сделка будет осуществлена без посредников, НДС в российский бюджет не поступит. При наличии посредника в сделке по передаче иностранным лицом имущественных прав возникает повод требовать уплаты НДС с посредника, который должен еще установить место передачи таких прав (тогда как Минфин однозначно утверждает, что в рассматриваемой ситуации местом передачи прав является территория иностранного государства и объекта обложения НДС нет).

Все вышесказанное означает, что согласно официальной позиции Минфина российский цессионарий не приобретает статуса налогового агента и уплачивать НДС в бюджет не должен, однако в Налоговом кодексе есть ряд противоречий, которые ставят под сомнение правильность данной позиции, и налогоплательщик должен знать об этом.

Налог на прибыль. Пунктом 1 ст. 309 НК РФ определены виды доходов (получение которых не связано с предпринимательской деятельностью иностранной организации в РФ через постоянное представительство), которые подлежат обложению налогом на прибыль организаций, удерживаемым у источника выплаты доходов. Доходы от передачи имущественных прав среди них отсутствуют. Более того, в п. 2 ст. 309 указано, что доходы, полученные иностранной организацией от продажи товаров, иного имущества (кроме указанного в пп. 5, 6 п. 1 ст. 309), а также от имущественных прав, выполнения работ, оказания услуг на территории РФ, не приводящие к образованию постоянного представительства в РФ согласно ст. 306 НК РФ, обложению налогом у источника выплаты не подлежат.

Следовательно, российский цессионарий не обязан уплачивать налог на прибыль за иностранного цедента, в том числе при получении денежных средств в уплату долга по договору цессии (см. Постановление ФАС МО от 30.10.2009 N КА-А40/11479-09 по делу N А40-61449/08-98-240).

Собственные налоговые обязательства цессионария

НДС. При погашении должником соответствующей задолженности его обязательство перед новым кредитором прекращается, так что у российской компании, которая получила погашенное требование по договору цессии, может возникнуть налоговая база по НДС. Это вытекает из содержания п. 13 Постановления Пленума ВАС РФ от 30.05.2014 N 33 и п. 2 ст. 155 НК РФ, согласно которой налоговая база при уступке новым кредитором, получившим денежное требование, вытекающее из договора реализации товаров (работ, услуг), определяется как сумма превышения сумм дохода, полученного новым кредитором при последующей уступке требования или при прекращении соответствующего обязательства, над суммой расходов на приобретение указанного требования.

По мнению чиновников, указанный порядок определения налоговой базы применяется независимо от того, какие операции (подлежащие налогообложению НДС либо освобождаемые от налогообложения) лежат в основе договора реализации товаров (работ, услуг) (см. Письма Минфина России от 18.03.2015 N 03-07-05/14390, от 03.12.2014 N 03-07-05/61699).

Если договор цессии был безвозмездным, НДС придется начислить со всей суммы, полученной от должника.

Налог на прибыль. В целях налогообложения прибыли доходами признаются доходы от реализации имущественных прав (пп. 1 п. 1 ст. 248 НК РФ), а также внереализационные доходы в виде безвозмездно полученных имущественных прав (п. 8 ст. 250 НК РФ). Одновременно п. 2 ст. 248 НК РФ установлено, что имущественные права считаются полученными безвозмездно, если их получение не связано с возникновением у получателя обязанности передать имущество (имущественные права) передающему лицу (выполнить для передающего лица работы, оказать передающему лицу услуги).

Таким образом, если договор цессии заключается на безвозмездной основе, то у цессионария возникает внереализационный доход в виде имущественного права (на дату получения данного права - пп. 1 п. 4 ст. 271 НК РФ), подлежащий оценке по рыночной стоимости (см. Информационное письмо Президиума ВАС РФ от 22.12.2005 N 98).

Прекращение соответствующего обязательства образует на стороне нового кредитора доходы от реализации финансовых услуг, которые можно уменьшить на сумму расходов на приобретение соответствующего требования (расходов, понесенных при заключении договора цессии) (пп. 1, 2.1 п. 1 ст. 268, п. 3 ст. 279 НК РФ).

Если среди хозяйственных операций российской компании появился договор цессии, по которому иностранное лицо передает право требовать уплаты долга со своего партнера, бухгалтеру необходимо учесть несколько нюансов в части налогообложения данной сделки. Если говорить об обязанностях российского цессионария исполнить функцию налогового агента по НДС и налогу на прибыль, здесь прогноз оптимистичный. Хотя в законе есть некоторые "шероховатости", велика вероятность того, что обязанностей налогового агента у российского цессионария не возникнет. Что касается собственной налоговой нагрузки, она во многом зависит от того, возмездно или безвозмездно российскому цессионарию передано соответствующее требование. Если уступка требования была безвозмездной, налог на прибыль придется уплатить в двойном размере: один раз - в момент получения требования (налоговая база - его рыночная стоимость), еще раз - в момент исполнения должником обязательства или оформления следующей уступки (налоговая база - доходы в сумме полученных средств). НДС в этом случае начисляется со всей полученной от должника суммы. Если же уступка требования была возмездной, то и налог на прибыль, и НДС исчисляются с разницы между доходами и расходами, понесенными по сделке.

Если вы не нашли на данной странице нужной вам информации, попробуйте воспользоваться поиском по сайту:

Разбираемся, что такое договор уступки, какие виды договора цессии бывают, какие законы его регулируют, и на что нужно обратить внимание

Цессия – не самый распространённый термин, и встречая его в документах, большинство не могут сразу сказать, о чём идёт речь. А меж тем, явление, которое описывается этим словом, всё чаще становится актуальным.

Договором цессии называют соглашение, которое регламентирует отчуждение прав на долг по кредиту другому физлицу или юрлицу. Естественно, не просто так, а по закону.

Иногда такую операцию называют «уступкой прав требования». Проводится обычно без получения согласия от самого должника.

Особенности цессии

Когда говорят о цессии, подразумевают отказ от требований по возврату долга в пользу другого. Но не все их можно передать в реальности. Например, если говорить об обязательствах, которые относятся к типу личных. Например, алименты, компенсации (причём это могут быть возмещения любого вреда). Всё это не подлежит законной передаче.

Почему применяют договор уступки? Потому что (чаще всего), у того, кто должен получить определённый «долг» нет возможности его взыскать. Ситуации бывают разные – от дележа обязательств между частниками, до реорганизации компаний.

Требование, передаётся и продаётся, смотря по ситуации, а тому, на кому остаётся обязательство позже направляется письменное уведомление о том, что контракт цессии заключён.

Гражданско-правовая основа договора цессии

Регламентируется подобная процедура гражданским кодексом РФ. А именно, 1-ым параграфом двадцать четвёртой главы. Чтобы самому разобраться в данном вопросе, вам нужно обратиться к нескольким статьям. В частности статьи с 382 по 390 регламентируют суть, а 391 и 392 статьи рассматривают перевод долга.

В отношениях уступки несколько сторон, являющихся участниками этих отношений.

Тот, кто изначально имеет право на долг зовётся ЦЕДЕНТОМ.

Тот, кто получает права на долг – ЦЕССИОНАРИЕМ.

Есть ещё должник. Соответственно тот, на ком лежит обязательство по выплате.

Соглашения по передаче долга также можно разделить на подвиды.

Переуступка долга

Обычно этот вид позиционируется между юрлицами. Стандартно такая процедура относится к реорганизации компании. В этом варианте обычно меняется название должника, фирма остаётся та же.

Пример для тех, кто имеет дело с бухгалтерией: когда происходит смена юрлица, фирма ещё не свело к нулю сальдо по акту сверки. И вот заключается контракт, подписываются сверки обоюдных расчётов. Тогда в бух.программе нужно будет сменить действующего контрагента (субконто).

Все документы имеют статус официальных, поэтому обязательно наличие на них печатей с обеих сторон.

Второй вариант – договор между физлицами

Как мы уже писали, встречаются различные ситуации – от дележа нажитого в процессе развода, наследовании долга и так далее.

Так как здесь речь идёт не о юрлицах, то и про печати говорить смысла нет. Но любой договор будет подразумевать наличие паспортных данных участников договора. Также требуется указать сумму, время и способ, которым будут возвращены денежные средства.

В отличие от предыдущего варианта, документ не требует вмешательства нотариуса для заверки. Стороны подписывают его самостоятельно. И подписи в данном случае будут подтверждением.

Третий вариант – переход долга между юрлицом и физлицом

Это называется переводом долга (потому что по сути меняется сам должник). Самый простой пример для объяснения – банкротство фирмы, после которого бывший её руководитель становится носителем обязательств по уплате долга но в качестве физического лица.

Сам долг ни по размеру, ни по условиям выплаты не меняется. Здесь уже нужно ставить заверку печатью организации и личной подписью фзилица с указанием данных из паспорта.

Четвёртый вариант – трёхсторонний договор цессии

Увы, есть вариант, когда сторона, которая носит обязательства должника специально (или не специально) не получает уведомление о переводе долга. Попросту не обращает внимания. А вот когда договор заключается при участии всех трёх сторон, возникают некие гарантии (как минимум того, что должник в курсе происходящих изменений). Тем более, на этом договоре он также ставит подпись или печать, подтверждающую его согласие.

Документы для договора цессии

Так как видов сделок несколько, то и набор документации, требуемой для подтверждения правовых оснований также разниться.

Сам договор носит первостепенную важность. Он заключается между цедентом и должником изначально. Например, если мы разберём ситуацию, когда долг должен вернуть покупатель поставщику, то этим договором будет служить контракт на поставку, либо же договор купли-продажи.

Вторым по важности документов в делах о передаче долга становится акт сверки взаиморасчётов.

Потом идут расходные и приходные документы, с помощью которых можно подтвердить или опровергнуть наличие долга.

В случае, когда речь заходит о долге перед банком, то во главу угла ставится кредитный договор соответственно. К такому основанию можно дополнительно прилагать графики выплаты долга, бумаги, подтверждающие согласие со сроками уплаты, выписки по счетам и так далее.

Договор переуступки долга также может сопровождаться дополнительным соглашением. Это нужно делать, в случае наличия условий каких-либо условий, которые не вошли в официальный изначальный договор.

Виды договоров цессии

Трёхсторонний договор

О нём мы уже упомянули выше. И цель договора – получить официальное согласие третий стороны, то есть должника. Такие гарантии для цессионария очень важны, ведь двухсторонний договор несёт в себе возможность только уведомить лицо, которое будет платить долг, не более.

Договор возмездной и безвозмездной цессии

Возмездным будет называться тот договор, который продаёт обязательства цедента за конкретную сумму денег. В случае компании, которая продаёт долг, это может быть необходимая мера. Ведь таким образом, она возвращает долг, хотя понятное дело, не в полном объёме. Стандартно, такие процедуры происходят между фирмами и коллекторами, которые уже «собаку съели на должниках». Условия, как всегда, остаются теми же. Ни сумма долга, ни способы оплаты не меняются.

Оплатный и безоплатный перевод задолженности

Суть та же. Но речь идёт о самой операции по переводу долга. Дебиторская задолженность переходит к новому дебитору по безоплатному или платному соглашению.

Уступка требований по исполнительному листу

Речь в основном о судебных разбирательствах. Права по этому документу также можно бесплатно передать, либо продать за определённую сумму. Чтобы это осуществить, понадобится предоставить доказательства того, что взыскивающее долг лицо сменилось. А доказательством может служить договор цессии и заявления в арбитражный суд. По суду права иногда переходят не в полном объёме, а частично. Таким образом итогом станет несколько правообладателей.

Особенности

Договор цессии в сфере недвижимости

Стандартная ситуация для рынка недвижимости, когда квартиры, или другое имущество продаётся, ещё при непогашенной ипотеке или кредите.

При такой ситуации требованием становится извещение для банка, о том, что лицо, являющееся заёмщиком должно поменяться. При этом банковская организация проводит проверку. Ведь мало того, что банк на это должен дать своё согласие. Он также должен ещё и убедиться в состоянии этого лица выплачивать переходящий долг. Согласие от банка нужно получать в письменном виде. После этого банк обозначает цифру задолженности для нового "владельца".

Договор цессии в сфере страхования

Здесь важное значение имеет термин «цедирование риска». Обозначает он то, что одна страховая компания передаёт риск другой. Соответственно меняется кредитор.

Здесь регламентирующим законом является 965-я ст. ГК Российской федерации. О По ней права страхующего, на то, чтобы ему был возмещён мат.ущерб, описываемый в заключённом договоре, переводятся к страховщику.

Самый распространённый вариант – продажа авто по доверенности.

Но не все страховые агенты соглашаются на такой вариант действий. Опять же, обращаясь к практике, нужно заметить, что в страховании по обязательному полису страхования машины существует запрет на цессию. Объясняется это тем, что именно в этой сфере нередки схемы мошенничества.

Договор цессии по договору поставки

Здесь речь в первую очередь заходит о случаях, когда в качестве посредника между фирмами выступает банковская организация. Одна фирма уступает свои права на требование долга с другой фирмы банку (факторинг). Сам банк получает с этого определённый процент.

В таком порядке действий дебиторскую задолженность будет контролировать именно факторинговая организация. Обычно, банки сами делают запрос на пакет документов, который мог бы подтвердить выполнение работы или продажу товара с отсрочкой – то есть совершение определённой услуги. Договор цессии по договору подряда

Здесь важнее всего понимать, что заказчик может уступить свои обязанности перед фирмой-подрядчиком третьему лицу, только если подрядчик сам даёт своё согласие в письменном виде. А так, как все стороны наделены собственными обязанностями, то здесь нельзя обойтись и без уступки требований. Третий участник вместе с обязательством оплачивать работу получает и возможность эту работу требовать к выполнению.

Цессия в кредитных операциях

Самые распространённые случаи применения этого вида договора уступки – нарушения по кредитным договорам со стороны должника. Банковская организация иногда пользуется своим законным правом разрывать договор с заёмщиком, после чего требует всю сумму всю сумму задолженности целиком. А долг передаётся коллекторам.

Коллекторское агентство в таком варианте развития событий получает статус цессионария и уже само своими способами «выбивает» долг. Как мы все знаем, в настоящее время эти самые «методы» коллекторов – тема получившая резонанс в обществе и СМИ, поэтому уже начинают говорить о том, что передавать долги коллекторам в принципе-то и вовсе не законно. Ведь для того, чтобы задолженность перешла к другому «агентству», нужно этому агентству иметь лицензию. А банки, кто не знает, не имеют права афишировать информацию о своих клиентах.

Единственный совет, который мы можем тут дать – читайте договор. Старо как мир, но тем не менее, процентов 99 людей ему не следует. А зря.

Договор цессии при банкротстве

Об этом мы уже вскользь упоминали выше. Речь о том, что фирма при своём банкротстве пытается уменьшить хоть чуть-чуть дебиторскую задолженность. Да ещё есть риск, что налоговики потом признают сделку недействительной, как раз-таки из-за процедуры банкротства. В этом варианте требуется составить документ в виде служебной записки, который будет пояснять, что долг взыскивать уже не получается.

Если вам нужен образец переуступки долга, можете его свободно найти в интернете, либо скачать на нашем сайте.

Это требование применяется в том случае, если договор уступки формируется при операциях с недвижимым имуществом.

Важно! До момента регистрации, документ не будет считаться действительным.

Что для этого требуется сделать? Всё просто – передаёте в федеральную резервную систему (информация) копии документов, которые при этом будут заверены нотариусом. Что это за документы:

- Договор долевого участия (он также предварительно должен был регистрироваться в реестре).

- Соглашение цессии на право требования или перевода долга (должны входить в пакет документации и бумаги, которыми будет процесс подтверждаться).

- Свидетельство о регистрации юрлица.

- Выписка из ЕГРЮЛ

- Документы, подтверждающие право подающего их лица.

Не забудьте спланировать время. Реестр будет заниматься рассмотрением до 30 дней.

Оформление сделки с нерезидентами

Эта ниша интересна в первую очередь тем компаниям, которые завязаны на импорте или экспорте товара.

При таком виде сделки, когда юрлицо является резидентом, а должник – не резидент, требуется также оформлять паспорт сделки (аналогия с валютными процессами). А в случае, когда иностранное лицо меняется на иное – паспорт оформляется заново. Регламентирующий в данном случае документ – закон «О валютном регулировании и контроле».

Бухгалтерия и налоги

Нельзя забывать, что в случае, если договор уступки не просто передаётся, а является возмездным, то начисляется НДС!

Как именно начислять налог: за базу налога будет взят результат после вычета цены долга и цены, за которую он отдаётся.

А разница между начальной задолженностью и суммой, которую платит новый кредитор списывается в убыток.

По бухгалтерской проводки также осуществляются операции как со стороны цедента, так и со стороны цессионария.

Риски по договору цессии

- Когда происходит подписание договора цессии, всем сторонам рекомендуется тщательно ознакомиться с каждым пунктом документа. Особенное внимание стоит обратить на отдельные пункты.

- Предмет договора. Объектом будет считаться конкретная сумма задолженности, которую нужно подтвердить необходимыми документами.

- Основание договора. Здесь идёт отсылка к конкретному договору передающего права и должника, который был изначально.

- Бывает так, что помимо личной подписи или печати фирмы, согласие с условиями договора выражается отдельным дополнением к документу в виде, например, информационного письма.

- Если все стороны договора – юрлица, требуется тщательная проверка всех реквизитов, учредительных бумаг, которые будут подтверждать права и регистрацию в государственном реестре.

- Если будут допущены ошибки, или информация будет отображена так, что её можно неправильно понять, то можно добиться негативного результата по договору, или вовсе прийти к его недействительности.

- Когда создаётся макет договора, не стесняйтесь обращаться к юристам, пусть даже платным. Профессионал сэкономит вам и время и позволит избежать многих рисков.

Признание договора цессии недействительным. Суд.

Варианты, когда договор уступки может быть расторгнут или признан ничтожным:

- Обязательство по задолженности относится к личным обязательствам (речь о, например, алиментах).

- Право на взыскание не имеет под собой подтверждающих бумаг.

- Договор не прошёл регистрации в госреестре (если речь об уступке в нише недвижимости).

- Изначальный договор между должником и взыскивающим содержал пункт, говорящий о невозможности передачи права другому лицу.

- В документе не указывается основание права на взыскание долга между первым кредитором и плательщиком.

- Цессионарий не заплатил по возмездному договору цессии.

- Обязанность взимания долга отдаётся лицу, которое не является юридическим и не имеет устава кредитного агентства.

- Если одно из нарушений выявляется, то, чтобы признать договор цессии по этому нарушению недействительным, требуется обратиться в арбитражный суд в конкретном регионе.

Читайте также: