Зуп неправильно считает ндфл

Опубликовано: 04.05.2024

Пожалуй, один из самых значимых и трудных вопросов при расчете заработной платы – это исчисление и удержание НДФЛ.

И от того, насколько корректно будут отражены операции по его учету зависит:

- в первую очередь – расчеты с сотрудниками,

- во вторую очередь – формирование отчетности.

Или наоборот, кому как нравится.

Предлагаю познакомиться, или для кого-то вспомнить, со стандартными возможностями программы 1С: Зарплата и управление персоналом ред. 3.1 (1С: Зарплата и кадры государственного учреждения ред.3.1), которые помогут нам в решении этой сложной задачи.

Что необходимо сделать бухгалтеру, чтобы проверить правильность исчисления НДФЛ?

После того, как завершено начисление заработной платы за месяц следует себя проверить: а все ли документы учтены для НДФЛ?

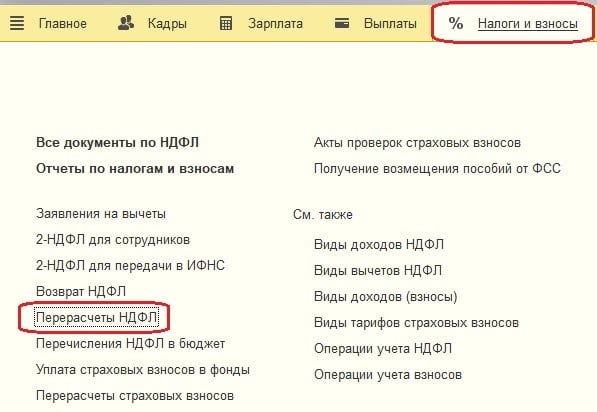

Для этого воспользуемся документом Перерасчет НДФЛ. Если все расчеты в базе проведены корректно, то документ НЕ будет заполнен.

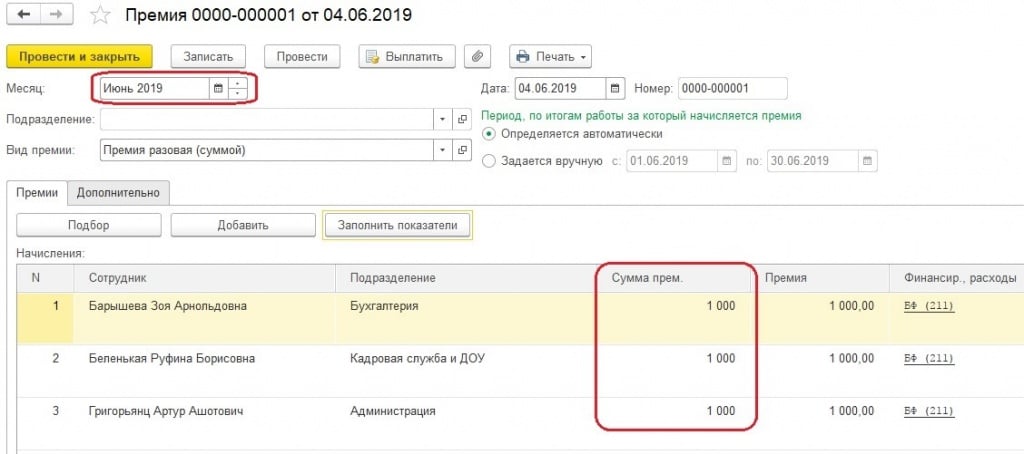

Для демонстрации поведения данного документа введем документ Премия уже после проведения документа Начисление заработной платы.

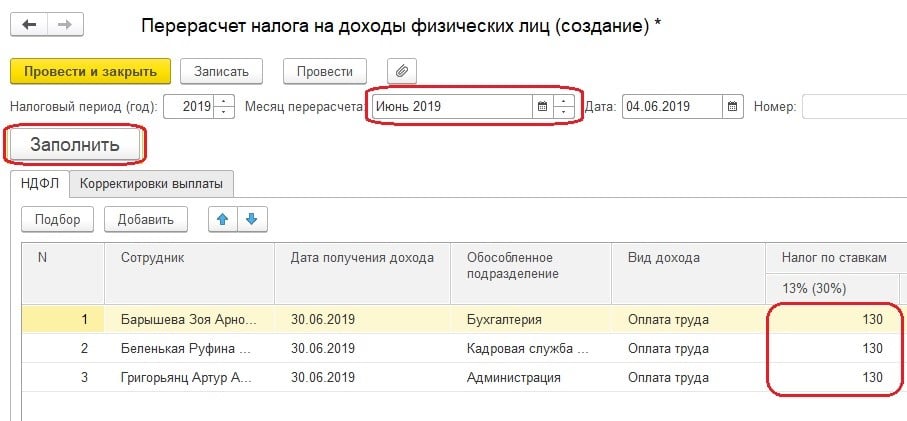

Далее заполним вышеупомянутый документ.

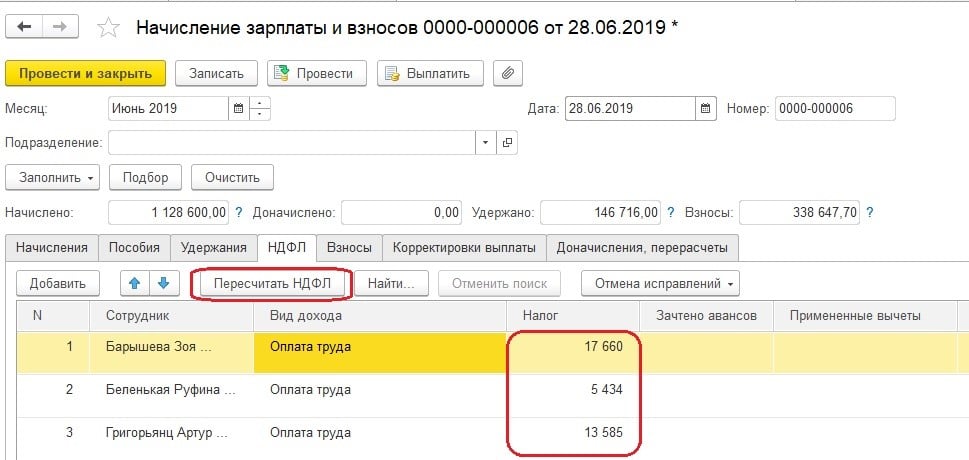

В данной ситуации мы наблюдаем, что программа обнаружила, что следует доначислить налог. Поэтому нам необходимо пересчитать налог на доходы физических лиц в документе начисления заработной платы.

В программе довольно большой перечень отчетов, которые помогаю пользователю для анализа проведенных расчетов.

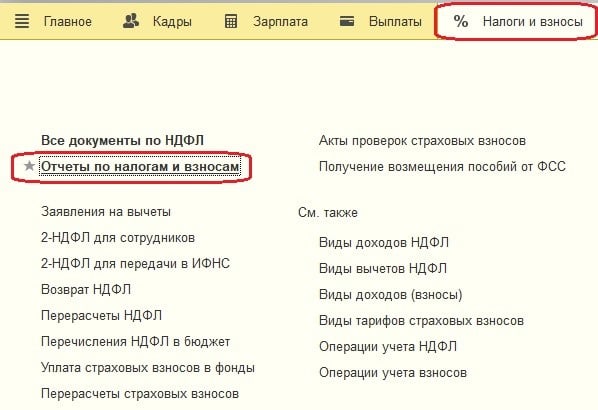

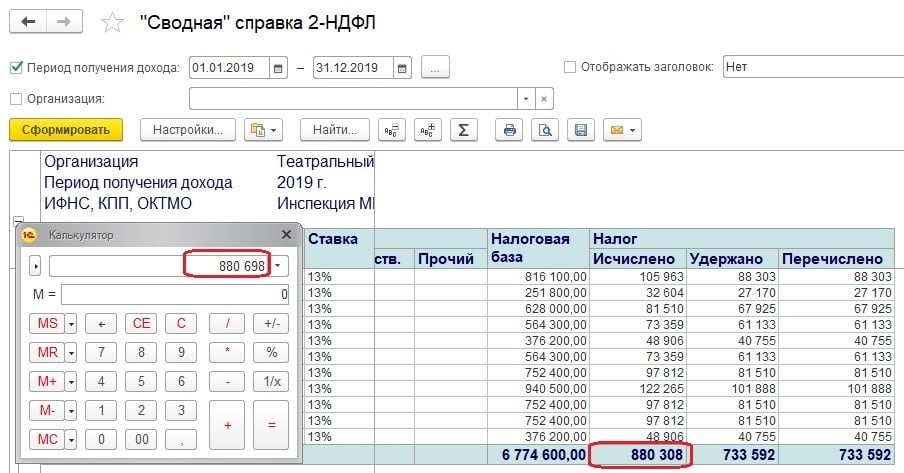

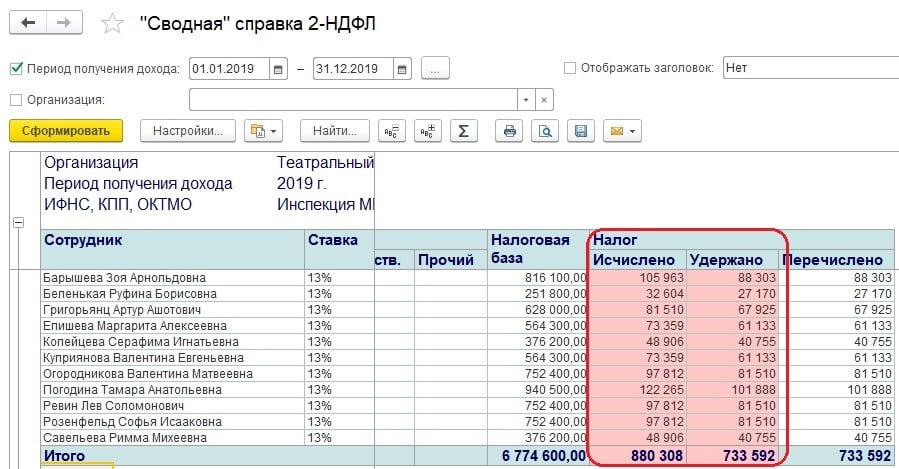

Первый отчет, который заслуживает нашего внимания – Сводная справка 2-НДФЛ.

С её помощью можно проверить исчисление налоговой базы и самого налога арифметически, путем нахождения разницы между суммой дохода и вычетов, предоставленных сотрудникам и умножения налоговой базы на ставку соответственно.

Если присутствует разница, между исчисленным налогом в базе, и суммой налога, полученной расчетным путем – следует найти сотрудников, по которым допущены ошибки.

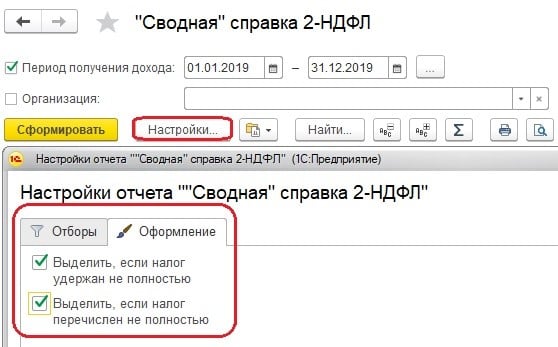

Также данный отчет автоматически нам представит информацию по тем сотрудникам, у которых суммы удержанного и перечисленного налога не равны исчисленным. Для этого необходимо немного до настроить отчет, а точнее подключить «флажки».

Итак, посмотрим, как выглядит данная форма при подключенных флажках.

В моем примере эти суммы отличаются по той простой причине, что еще не проведена выплата за последний месяц.

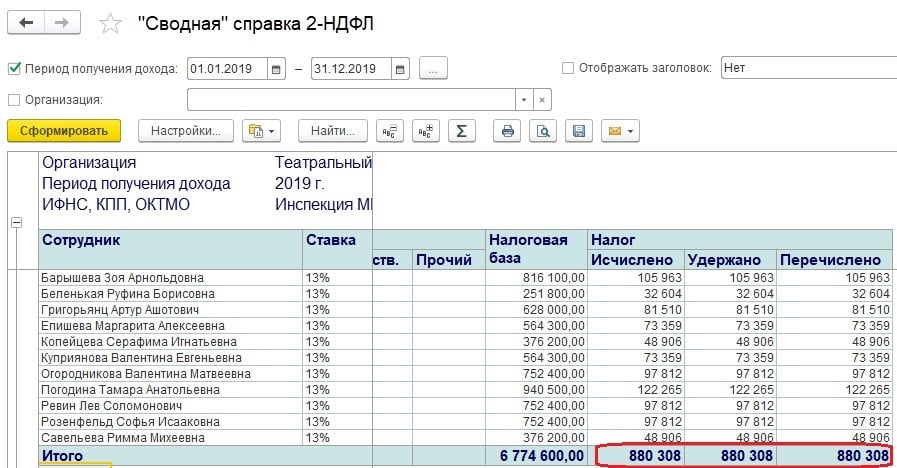

После проведения выплаты, данный отчет будет выглядеть вот так.

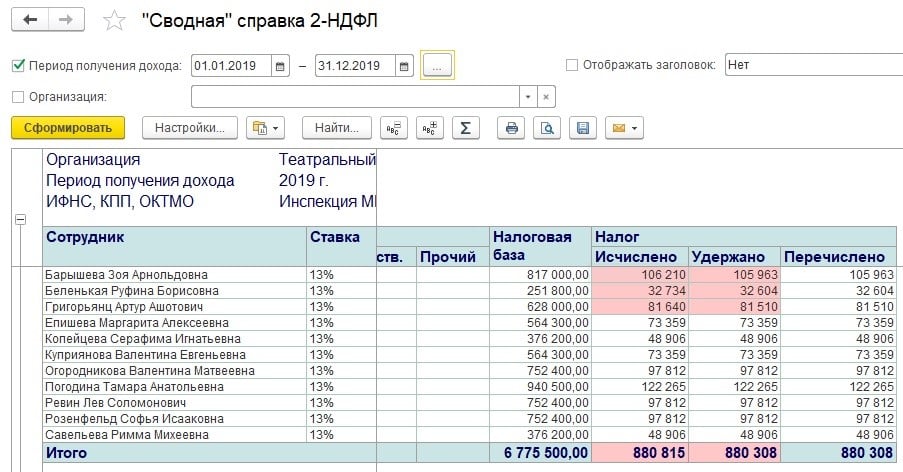

И еще один вариант данного отчета.

Напомню, почему важно добиваться того, чтобы суммы исчисленного, удержанного и перечисленного налога должны быть равны – именно на этих данных строится формирование отчетов 2-НДФЛ, 6-НДФЛ и взаиморасчеты с сотрудниками.

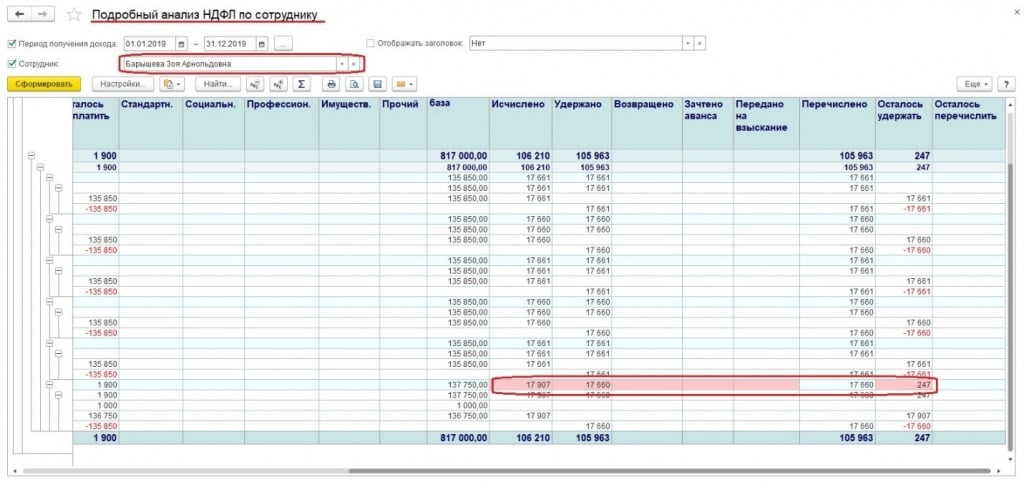

Для получения более детальной информации по возможным ошибкам воспользуемся другим отчетом. В нем также можно подключить возможность цветового выделения несоответствий между интересующими нас показателями, как было показано выше.

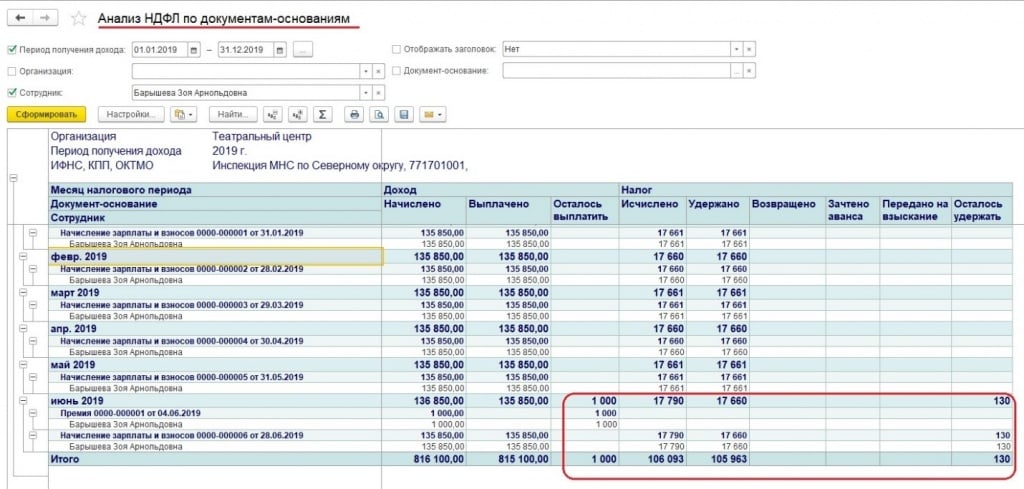

Следующий отчет покажет движения по документам-основаниям. При его формировании мы получим детальную информацию по каким документам еще не проведена выплата дохода сотруднику.

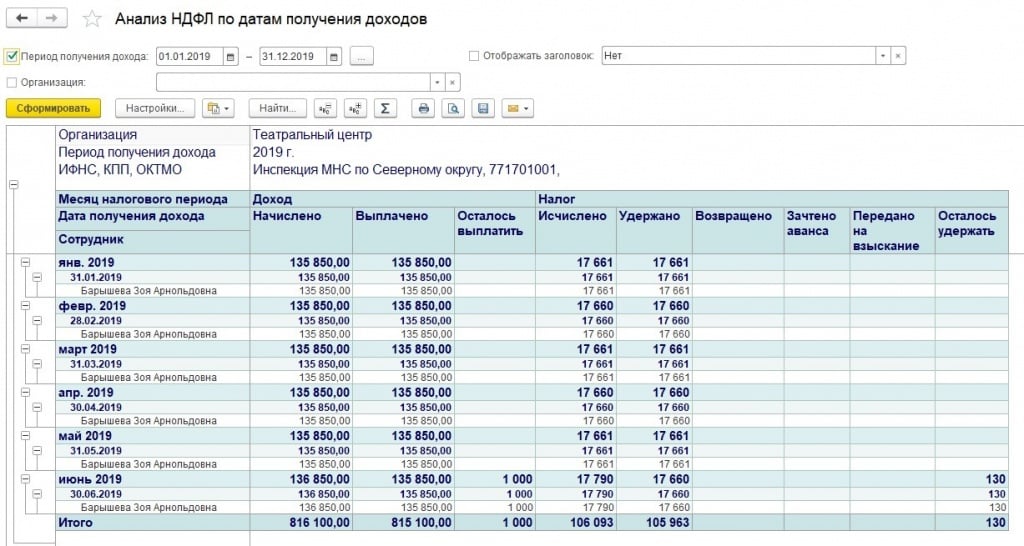

Для анализа получения дохода по датам можно воспользоваться одноименным отчетом. Он особенно ценен при заполнении отчета 6-НДФЛ.

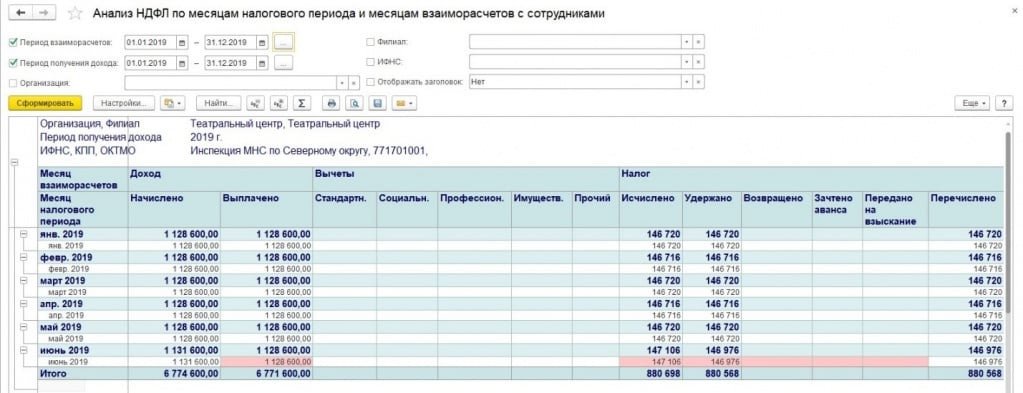

Еще один полезный отчет, который поможет при анализе взаиморасчетов с сотрудниками.

Ну и напоследок скажу о том, что этими отчетами следует пользоваться ДО выплаты сотрудникам заработной платы.

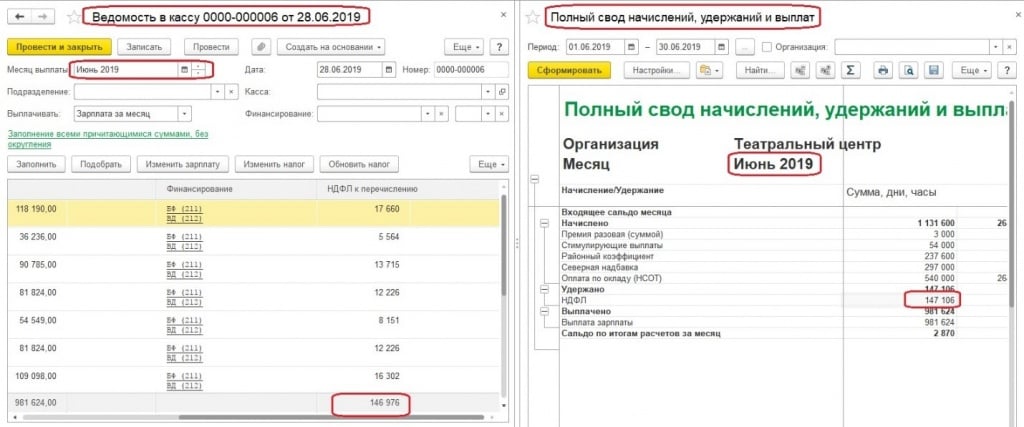

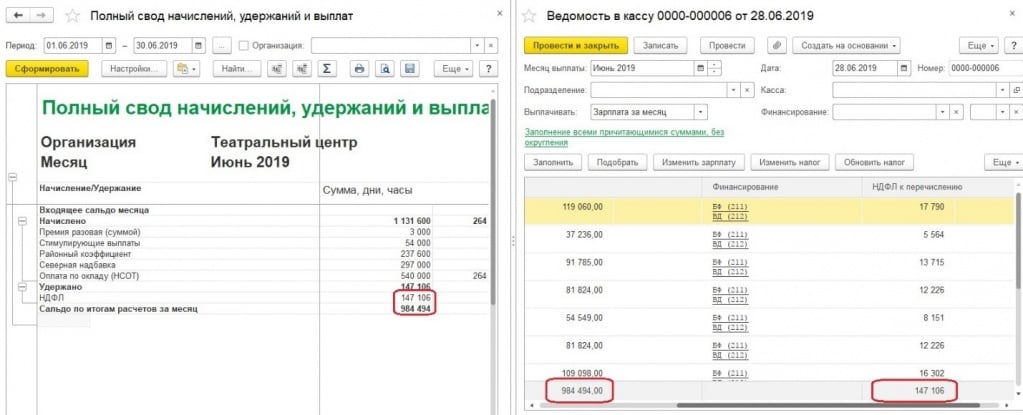

Также следует обратить внимание на такой момент – при формировании ведомости на выплату заработной платы – сравните суммы исчисленного НДФЛ по полному своду и сумму НДФЛ к перечислению из ведомости. Если в течение месяца не было каких-либо межрасчетных выплат, то эти суммы должны быть равны между собой.

Для сравнения прикладываю вам «красивый» вариант.

Обращаю ваше внимание, что в статье рассмотрен вариант без деления выплат по статьям финансирования. На практике нужно учитывать еще и этот нюанс.

Желаю с легкостью считать заработную плату и НДФЛ.

Если возникли вопросы – звоните по телефону 8 (3852) 66-88-79.

Сегодня я рассмотрю пошаговую инструкцию по учету налога на доходы физических лиц (сокращенно НДФЛ) в 1С ЗУП 8.3 (редакция 3.0).

Расчет НДФЛ

Как, наверное, всем известно, основной налог, который удерживается у нас из зарплаты, — это НДФЛ. Остальные удержания в основном платит работодатель (например, это отчисления в пенсионный фонд и фонд медицинского страхования. Их еще называют «страховые взносы»).

В 2017 году ставка НДФЛ составляет по-прежнему 13% от общей суммы начислений за минусом вычетов.

Вычеты могут быть разные. Одним из самых стандартных и распространенных вычетов является вычет на несовершеннолетнего ребенка. На первого и второго ребенка в 2015 году сумма вычета составляет 1400 рублей, на третьего и ребенка-инвалида 3000 рублей.

Применяются так же вычеты на учащихся совершеннолетних детей и прочие вычеты, которые в данной статье мы рассматривать не будем, она посвящена другой теме.

Как применяются вычеты? Очень просто. Они вычитаются из налогооблагаемой базы до того, как будет рассчитан и удержан НДФЛ.

Оклад сотрудника 40 000 рублей. С этой суммы он должен заплатить налог. Но если у него имеется несовершеннолетний ребенок, то мы обязаны применить вычет! И налог возьмется уже с суммы 40 000 – 1 400 = 38 600 рублей. Итого к выплате сотруднику начисляться (если у него нет других вычетов или обязательств) 38 600 – 13% = 33 582 рубля. НДФЛ оставит 5 018 рублей.

Итак, примерно мы выяснили, как рассчитывается НДФЛ. Посмотрим теперь, как отражаются операции учета НДФЛ в 1с 8.3, и проверим на примере сумму к удержанию.

Удержание НДФЛ в 1С ЗУП 8.3

Получите 267 видеоуроков по 1С бесплатно:

НДФЛ удерживается практически со всех доходов физических лиц. Это непосредственно зарплата, отпускные, материальная помощь и так далее.

Рассмотрим пошаговую инструкцию по удержанию НДФЛ на примере документа начисления зарплаты в программе 1С ЗУП 3.0.

Заходим в меню «Зарплата», затем по ссылке в меню «Начисление зарплаты и взносов«. В окне формы списка нажимаем кнопку «Создать» и выбираем «Начисление зарплаты и взносов». Откроется окно для ввода данных. Обязательно нужно указать месяц расчета и организацию, в которой работают сотрудники. Естественно, обязательными данными являются так же и сотрудники, по которым происходит начисление.

Можно подбирать сотрудников поочередно с помощью кнопки «Добавить», а можно воспользоваться кнопкой «Заполнить». В этом случае табличная часть документа заполнится автоматически сотрудниками выбранной организации. Этой кнопкой я и воспользуюсь. В демонстрационной базе данных уже занесены организации и сотрудники.

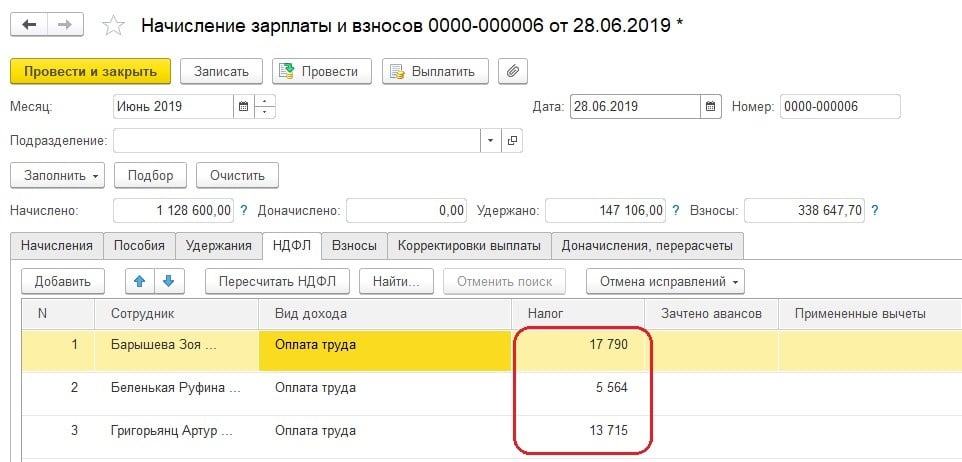

Вот что у меня получилось:

Перейдем на закладку «НДФЛ» и посмотрим, правильно ли программа нам его рассчитала и рассчитала ли вообще:

Проверим расчет удержания. К сожалению, в демонстрационной базе ни у кого из сотрудников не заведены стандартные вычеты хотя бы на ребенка. Но оставим так как есть, нам же будет легче проверить расчет, и, кроме того, я уже описывал вычеты в предыдущих статьях. Поверьте, все они учитываются при расчете корректно.

Итак, что мы имеем? Оклад сотрудницы Симутиной Елены Францевны 55 000 рублей и ставку НДФЛ 13%. Вычетов нет. Произведем расчет 55 000 – 13% = 7 150 рублей. Программа посчитала верно.

При проведении документа произойдет удержание налога, то есть данные по НДФЛ попадут в регистр налогового учета 1С 8.3. Это удержание мы увидим в ведомости в кассу для выплаты зарплаты. В этой же ведомости укажем, перечислили мы налог или сделаем это позже.

Перечисление НДФЛ в бюджет

Для оформления перечисления НДФЛ в бюджет в 1С ЗУП 8.3 необходимо зайти в меню «Выплаты», нажмем в разделе «См. также» ссылку «Перечисления НДФЛ в бюджет».

Нажмем кнопку «Создать» и для начала создадим «Ведомость в кассу»:

Здесь все просто. Мы видим суммы удержанного НДФЛ и суммы к выплате сотрудникам. Если налог на момент создания ведомости уже перечислен в бюджет, ставим галочку «Налог перечислен вместе с зарплатой» (чтобы появилась нижняя часть документа, нужно нажать на ссылку «Выплата зарплаты и перечисление НДФЛ»). В этом же документе можно распечатать реестр перечисленных в бюджет сумм.

Если перечисление происходит не вместе с выплатой зарплаты, то придется создать документ «Перечисление НДФЛ в бюджет»:

Вот как он выглядит:

После проведения документа его со всеми прочими операциями можно выгрузить в программу 1С Бухгалтерия, где будут созданы соответствующие проводки.

К сожалению, мы физически не можем проконсультировать бесплатно всех желающих, но наша команда будет рада оказать услуги по внедрению и обслуживанию 1С. Более подробно о наших услугах можно узнать на странице Услуги 1С или просто позвоните по телефону +7 (499) 350 29 00. Мы работаем в Москве и области.

Вопросы и ответы в сфере it технологий и настройке ПК

Налоговое законодательство Российской Федерации предполагает возможность снижения налоговой нагрузки на гражданина путем предоставления ему возможности применения нескольких видов вычетов: стандартных (на детей, на инвалидность и т.д); социальных (на добровольное страхование жизни, на негосударственное пенсионное страхование etc); имущественных.

Однако нередко в организации случается ситуация, когда вычет не был своевременно предоставлен или был предоставлен не в полном объеме. В программе 1С для таких случаев предусмотрен отдельный алгоритм действий.

Рассмотрим типичные ошибки и причины излишнего удержания налога на доходы физического лица.

Основные причины несрабатывания вычета

Причин возникновения этой ситуации может быть несколько. Попробуем сгруппировать их:

- Ошибки при заполнении первичной документации;

- Перерасчеты, выполненные после начисления заработной платы;

- Изменение гражданства (получение статуса резидента);

- Предоставление вычетов задним числом.

Пример ошибки в первичной документации

В большинстве случаев программа 1С контролирует полноту заполнения первичной документации, но иногда случаются неприятные моменты. В частности, при заполнении документа «Материальная помощь» в конфигурации ЗУП, редакция 3.1.6.5 можно получить следующую ситуацию: при начислении материальной помощи при рождении ребенка форма документа имеет вид.

В таком виде документ благополучно проводится, однако при формировании отчетов по НДФЛ гарантированный законом вычет на сумму до 50 000 рублей сотруднику предоставлен не будет. В чем же причина? А причина в том, что в документе не проставлено количество детей, на рождение которых не должен исчисляться налог. Если мы заполним это поле, программа автоматически рассчитает сумму вычета.

Случаи, когда ошибка обнаруживается своевременно, бывают редко, намного чаще неправильные начисления всплывают случайно и тянутся из закрытых периодов. Что же делать в этом случае?

Анализ НДФЛ к возврату

Лишние удержания можно выявить, воспользовавшись специально созданным для этого инструментом – отчетом «Анализ НДФЛ к возврату».

Нажав всего одну кнопку, предварительно выбрав организацию, можно получить полный список сотрудников, учет налога на доходы которых содержит ошибки.

Найти отчет можно в подсистеме «Зарплата», в меню «Сервис».

Возврат НДФЛ

Какова бы не была причина исключительной ситуации в исчислении НДФЛ, без документа «Возврат НДФЛ» не обойтись, ведь только на его основании можно создать документ выплаты.

Важно! Согласно 231 статьи «Налогового кодекса Российской Федерации» налоговый агент обязан возвратить излишне удержанную сумму налога в безналичной форме, перечислив деньги на счет, указанный в заявлении налогоплательщика.

Найти документ «Возврат НДФЛ» можно в подсистеме «Налоги и взносы».

После создания документа вам необходимо будет заполнить поля:

- «Месяц», указав налоговый период, когда будет произведена выплата;

- «Сотрудник», обозначив налогоплательщика, которому необходимо вернуть излишне удержанные деньги.

После этого, если в информационной базе по этому сотруднику имеются нестыковки в расчете НДФЛ, будет заполнена табличная часть с указанием когда, на какой доход и по какой ставке был излишне начислен налог.

В нижней части документа его составитель может выбрать, когда он планирует вернуть деньги:

- С зарплатой;

- С авансом;

- В меж расчетный период.

Перерасчет НДФЛ

Однако прежде, чем возвращать деньги мы должны каким-то образом отразить в информационной базе сам факт переплаты. Для этой цели нам нужен отдельный документ «Перерасчет НДФЛ», найти который можно на той же самой закладке «Налоги и взносы».

Если у сотрудника изменился состав налоговых вычетов и в программе создано «Заявление на вычеты по НДФЛ», тогда при создании документа «Перерасчет НДФЛ» и нажатии кнопку «Заполнить» будет заполнена табличная часть «НДФЛ» с разбиением по сотрудникам и с указанием сумм излишне исчисленного налога.

Отблагодари меня, поделись ссылкой с друзьями в социальных сетях:

В конфигурации 1С 8 бухгалтеру необходимо следить за совпадением дат в реестрах и межрасчетных документах. Если числа в них не будут различаться, то начисление налога произойдет неправильно. Подобные ошибки нужно исправлять.

1С: Зарплата и управление персоналом 8.2, версия 2.5

Для примера возможных ошибок можно рассмотреть формирование документа «Отпуск». Например, бухгалтер начислил отпускные, и их выплата планировалась на 31.01. Но получил сотрудник эти средства 30.01. В таком случае возникает изменение даты в ведомости по начислению отпускных.То есть в отчете фиксируется 30.01.

Если зайти в регистр учета налогов после такой ошибки, то можно увидеть, что в нем отображается дата, указанная в табличной части НДФЛ. Она находится в закладке «Оплата», которая расположена в документе «Начисление отпуска сотрудникам организаций».

На этом примере можно понять последствия несоответствия дат в рамках любого месяца. Чтобы числа начали совпадать, нужно выполнить одно из двух действий:

- Сделать перерасчет полностью всего документа.

- Пересчитать только НДФЛ.

Бывает, что по различным причинам пересчет выполнять нельзя или нежелательно. В этом случае дату можно изменить в ручном режиме.

Если провести документ с разными датами, то программа не будет работать корректно. Возникнет расхождение в данных, которые содержат два регистра.

Не совпадающие даты приведут к конфликту процессов.

После осуществления выплаты по отпускным нужно посмотреть движение этого документа по регистру, в котором учитываются налоги. В нем будет фиксироваться уже удержанный налог. Если дата, выведенная в нем будет совпадать с датой регистра начисления, система зафиксирует ошибку.

Может появиться еще одна ошибка. Когда в системе запускается процесс начисления зарплаты, программа начинает приводить в соответствие данные НДФЛ. Допустим, даты были указаны неверно. Сначала начисление зарплаты (30 число) и потом удержание налога (31 число).

Система фиксирует такой порядок, как неверный, и самостоятельно корректирует цифры. По этой причине автоматически происходит отмена налога с даты 31.01 и производится его удержание в день начисления зарплаты – 30.01, без изменения суммы.

Когда выплачивается заработная плата, программа фиксирует удержанный налог похожим образом. Строка в НДФЛ 31.01 идет с минусом, а во второй строке (30.01) отмечается плюс.

Еще одно возможное следствие неверно указанных дат – появление двух групп строк (с 100 по 140). В первой группе программа будет все сторнировать, во второй – начислять заново.

Избежать появления таких ошибок можно за счет отслеживания дат в двух списках. Имеется в виду учет налогов и доходов.

Если эти даты совпадают, программа будет работать корректно.

1С: ЗУП 8.3, версия 3.1

В этой версии ПО, дата, когда происходит получение дохода, тоже фиксируется в двух регистрах:

- учета доходов;

- учета налогов.

Для примера работы с ошибками можно снова взять документ «Отпуск».В Регистре, содержащем информацию об учете доходов, отображается день выплаты, зафиксированный в главной форме документа.

В Регистре учета налогов содержится дата из формы «Подробнее о расчете НДФЛ».

Нужно следить за тем, чтобы эти две даты совпадали. Выполнение такой задачи облегчается за счет удобной особенности работы программы. Если происходит изменение дат в основной форме документа, цифры автоматически изменятся и в другой.

То есть программа ЗУП 3.1. помогает сохранять соответствие документов.

Но одна ошибка в этом релизе программного продукта от 1С возможна. Она может появиться в документе «Больничный лист».

Если он будет проводиться вместе с выплатой заработной платы и произойдет неправильное изменение даты, то автоматическая замена цифр не сработает.В форме «Подробнее о расчете НДФЛ» останется прежняя дата.

- вручную установить правильную дату в этой форме;

- выполнить перерасчет.

Во всех остальных случаях программа должна автоматически производить замену цифр при вводе даты выплаты. Но проверять соответствие все равно рекомендуется.

1С: Бухгалтерия 8.3, версия 3.0

В этом решении от 1С присутствуют два межрасчетных документа:

- Отпуск.

- Больничный лист.

В системе указывается дата выплаты в этих двух случаях. Если она изменяется, необходимая коррекция других цифр производится автоматически. В том числе корректируется и дата получения дохода для НДФЛ.

Проверять их соответствие в любом случае стоит.

Исчисление НДФЛ

При выполнении этой операции нужно всегда проверять дату начисления налога. Он должен начисляться раньше, чем произойдет его удержание. Если не было произведено начисление, то и удерживать будет нечего.По этой причине даты нужно отслеживать.

Ошибка может возникнуть при фиксации незарплатных доходов. День создания документа используется в качестве даты, когда производится начисления налога. Это значит, что нужно следить за данными в документах «Отпуск» и «Больничный».

Работа с межрасчетными документами 1С: ЗУП 8.3,версия 3.1

Допустим, в документе «Отпуск»запланированная дата выплаты – это 28.01. К ошибке может привести установка другого числа в качестве дня создания документа. Например, 30.01.

Если проследить за тем, чтобы день создания документа «Отпуск» шел раньше запланированной даты выплаты, то проблем при регистрации налога не возникнет.

Программа позволит заполнить ведомость.

Налог определится без сложностей и будет зафиксирован, как удержанный в процессе проведения Ведомости.

Ошибки в межрасчетной документации 1С: Бухгалтерия 3.0

Для тестирования возможных ошибок можно ввести неверные даты в документе «Отпуск».В качестве даты выплаты устанавливается 05.09. При этом день создания документ будет другой – 10 сентября. После этих действий нужно провести документ.

В итоге система выдаст сбой в датах и не даст провести документ

Следить за датами в отчетах особенно важно в версии ПО 3.0. В этой конфигурации пользователь не может увидеть удержанный НДФЛ в форме ошибок, которая выводится на рабочий экран.

Если даты не совпадают, это можно заметить только при самостоятельном изучении регистра.

Исправления в межрасчетной документации 1С: ЗУП 8.2, версия 2.5

Во время работы с этой версией ПО ситуация обстоит немного иначе. Даты, зафиксированные в документе «Отпуск», не оказывают влияние на процесс расчета НДФЛ, который был удержан.

Если в ведомости внести дату 30 января, а выплату начисленных отпускных определить на 28.01, то после завершения процедуры проведения никаких ощутимых изменений не произойдет.

Изучив регистры, можно увидеть, что программа заметила удержанный НДФЛ и зарегистрировала его несмотря на несовпадающие даты.

Ошибки в отчетах 2-НДФЛ

Если бухгалтер подал в налоговую службу справку, содержащую ошибку, то компании будет начислен штраф. Избежать таких неприятных расходов можно исправив данные до составления сотрудниками НС акта о нарушениях.То есть необходимо самостоятельно выявить допущенные ошибки и передать в налоговую сведения с уточнениями.

Если ФНС отправит компании требование предоставить пояснение относительно ошибок в справке 2-НДФЛ, то после получения такого документа уйти от штрафа не получится. Иногда у организации возникает необходимость в корректировке 2-НДФЛ по одному или нескольким сотрудника за предыдущий год.

Причиной ее подачи может быть:

- ошибка бухгалтера;

- опечатка;

- ошибка в расчетах и др.

В этом случае необходимо уточнить налоговые обязательства физлица, получающего доход от организации, то есть сотрудника компании.

При помощи новой справки неверные данные будут исправлены.

По закону оформлять корректировку 2-НДФЛ можно даже по одному сотруднику.При уточнении данных не нужно менять номер документа.

Форму для сдачи корректировки необходимо использовать ту же, что и при заполнении первичной справки о доходах.В новом документе нужно отобразить показатели, которые:

- были исправлены;

- остались нетронуты, поскольку изначально верны.

В шапке новой корректирующей справки 2-НДФЛ нужно указать новую дату составления и порядковый номер первого документа.Разделы с 1 по 5 заполняются так же.

Если бухгалтер сдал справку не на того человека или не в ту инспекцию, то нужно использовать аннулирующую корректировку. Ее номер в 2-НДФЛ – 99.Такой документ подается для удаления определенной информации из предоставленной ранее справки.

Заполнять нужно только 2 раздела:

- Данные о налоговом агенте.

- Данные о получателе налога.

Остальные разделы при подаче корректировки «99» согласно закону заполнять не обязательно.

Подписаться на информационную рассылку от СофтСервисГолд

Сведения об отсутствии возможности удержать НДФЛ в 1С ЗУП

Чтобы корректно составить рассматриваемые сведения, необходимо отобразить в Зарплата и Управление персоналом всю прибыль, полученную физ. лицами за налоговый период, а также ввести информацию о праве на соответствующие вычеты и отобразить фактически имеющиеся вычеты, вычислить и учесть размеры исчисленного, переведённого и удержанного налогового взноса. Также рекомендуется перепроверить правильность персональных сведений физ. лиц, задействованных в отчётности.

Перед составлением отчётов проверяется актуальность программного обеспечения (требуется наличие последнего релиза). В процессе подготовки можно использовать готовые отчёты, касающиеся НДФЛ. Чтобы подготовить информацию в соответствии с формой 2-НДФЛ, нужно применить документ 2-НДФЛ для передачи в ИФНС (нужно перейти во вкладку Отчётность и выбрать пункт Создать).

Для рассматриваемого типа сведений отсутствует функция автоматического заполнения, поэтому придётся составить его вручную. В открывшемся документе нужно указать (рис.1):

Исходя из порядка заполнения 2-НДФЛ при указании информации об отсутствии возможности удержания налога необходимо ввести только фактическую сумму прибыли, не задействованной в удержании налога, а также размер исчисленного налога, который не был удержан с данной прибыли.

В таблицу документа нужно вручную ввести перечень лиц, по которым требуется предоставить информацию об отсутствии возможности удержать налог. Это выполняется при помощи пункта Подбор. В итоге в таблице автоматически будут указаны размеры прибыли и налогов, относящиеся к введенному в шапке документа ОКАТО и КПП по физ. лицам. Всем физ. лицам присуждается отдельная шапка. Для перехода в составленную справку нужно дважды щёлкнуть по графе с соответствующим физическим лицом. После этого открывается форма документа для выбранного работника (рис.3). Она состоит из вкладок, обозначающих ставку НДФЛ, в соответствии с которой вводятся подробные данные об имеющейся прибыли компании, размера исчисленного налога, который не был удержан. Корректировка этих справок осуществляется пользователем 1С Зарплата вручную.

Для наглядности следует разобрать пример. Работник компании «ТФ-Мега» С.И. Березин уволился 2 октября 2019 года. В ноябре этого же года он получил подарок, стоимость которого составляет 5 тысяч рублей. С его стоимости, которая превышает сумму в 4 тысяч рублей, компания исчислила НДФЛ в размере 130 рублей, но не выполнила удержание ввиду того, что работник был уволен и не получал выплат. Компании требуется предоставить информацию об отсутствии возможности удержать НДФЛ за 2019 год по физ. лицу.

В процессе указания информации пользователю необходимо заполнить (рис.3):

- Во вкладке 13%:

- Месяц – значение, соответствующее фактическому получению прибыли (для рассматриваемого примера – ноябрь);

- Доход – цифровой код 2720 и размер прибыли (5 тысяч рублей);

- Вычет – цифровой код 501 и размер вычета (4 тысячи рублей).

- Во вкладке Суммы дохода:

- Общая – 5 тысяч рублей;

- Облагаемая – 1 тысяча рублей.

- Во вкладке Суммы налога:

- Исчислено – 130 рублей;

- Зачтено автоматических платежей – 0;

- Не удержано – 0;

- Перечислено – 0;

- Излишне удержано – 0.

- Для завершения процедуры нужно выбрать пункт ОК.

Сведения во вкладке Личные данные указываются программой 1С ЗУП автоматически (рис.4). При неправильном заполнении или отсутствии некоторых сведения можно изменить персональную информацию физ. лица при помощи пункта Редактировать. Исправленная информация будет автоматически обновлена и добавлена в форму.

Завершив подготовку информации создаваемый документ рекомендуется записать. Важный момент: на физ. лицо, указанное в поданных сведениях об отсутствии возможности удержания НДФЛ, компании также требуется предоставить отчётную информацию о его доходах в соответствии с формой 2-НДФЛ с признаком 1. Это необходимо выполнить до 2 марта 2020 года. В данной информации обязательно требуется указать всю прибыль физ. лица, которая была получена в течение отчётного года от налогового агента, а также полный размер исчисленного налога, который был удержан (рис.5).

Чтобы подготовить информацию о прибыли физ. лиц по расположению индивидуального подразделения, требуется добавить новый вариант рассматриваемого документа. В графе ОКТМО/КПП необходимо указать значение, соответствующие расположению данного подразделения. Перед предоставлением сведений следует перепроверить их на ошибки. Это выполняется при помощи пункта Проверить (рис.6), который находится вверху документа. Проверка, в таком случае, осуществляется автоматически.

Чтобы получить электронный вариант файла, нужно выбрать пункт Выгрузить и в появившемся окне указать каталог, в котором будет сохранён документ. Название файлу присваивается в автоматическом режиме. В случае необходимости можно составить печатные варианты справок о прибыли. Это выполняется при помощи пункта Печать. В случае составления справки о прибыли и размере налога физ. лица по форме 2-НДФЛ, исходя из порядка заполнения, в графе Признак необходимо указать значение 2 (рис.7).

После принятия информации налоговым органом рассматриваемый документ следует защитить от корректировки. Это выполняется посредством активации пункта Справки приняты налоговым органом и архивированы и последующей реализацией документа. После этого редактирование станет недоступным. Эту возможность можно вернуть посредством деактивации вышеуказанного пункта.

Программный продукт 1С Зарплата вы можете взять у нас в аренду за 1000 рублей в месяц.

Читайте также: