Сумма выплат и иных вознаграждений начисленных в пользу застрахованного лица с ндфл

Опубликовано: 24.07.2024

Дата публикации 14.07.2020

1 апреля 2020 года организация заключила гражданско-правовой договор на выполнение работ с физическим лицом. Договор действует до 30 июня 2020 года. Договором предусмотрен аванс в размере 30 % от суммы договора. Окончательный расчет происходит после подписания акта сдачи-приемки работ. Акт подписан 13 июля 2020 года, вторая часть вознаграждения перечислена в этот же день. Как заполнять расчет по страховым взносам и когда платить страховые взносы в бюджет с аванса по договору ГПХ и с окончательного расчета?

В отношении страховых взносов отметим следующее.

Объектом обложения страховыми взносами для организации являются выплаты в пользу физических лиц, в т.ч. и по гражданским договорам, по которым оказываются услуги (п. 1 ст. 420 НК РФ). При этом взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством на вознаграждения по ГПД не начисляются (пп. 2 п. 3 ст. 422 НК РФ). А взносами на травматизм эти выплаты облагаются, только если это установлено договором (п. 1 ст. 5 Федерального закона от 24.07.1998 № 125-ФЗ).

Страховые взносы с вознаграждений по гражданско-правовому договору начисляются на дату подписания с физическим лицом акта приемки выполненных работ (оказанных услуг). Это можно сделать либо после сдачи отдельных этапов работы, либо после закрытия договора актом.

Такой вывод Минфин России сделал в письме от 21.07.2017 № 03-04-06/46733, указав следующее. В соответствии с положениями статьи 424 НК РФ дата осуществления выплат и иных вознаграждений определяется как день начисления выплат и иных вознаграждений в пользу работника (физического лица, в пользу которого осуществляются выплаты и иные вознаграждения). Сумма предварительной оплаты может быть выплачена подрядчику или исполнителю за полностью выполненную им работу (оказанную услугу) по договору подряда (договору возмездного оказания услуг) или за ее отдельный этап.

Учитывая изложенное, вознаграждение, предусмотренное гражданско-правовыми договорами, предметом которых является выполнение работ, подлежит обложению страховыми взносами после окончательной сдачи результатов работы (оказания услуги) или ее отдельных этапов на основании соответствующих актов приемки выполненных работ (оказанных услуг) в момент его начисления в пользу физических лиц.

Таким образом, начисление страховых взносов с аванса и отражение этой суммы в расчете по страховым взносам возможно, только если происходит выплата за выполненную работу. В противном случае такое начисление не является обязательным. В то же время такое начисление и уплата не нарушают налоговое законодательство.

А вот начислить взносы в момент выплаты вознаграждения после подписания акта – это обязанность организации. По нашему мнению, начислить страховые взносы необходимо 13 июля со всей суммы по договору.

Что касается отчетности, отметим следующее.

С отчетности за первый квартал 2020 года действует форма расчета по взносам, утв. приказом ФНС России от 18.09.2019 № ММВ-7-11/470@. Этим же приказом утвержден порядок заполнения расчета (далее – Порядок). До этого периода работодатели должны были отчитываться по взносам по форме, утв. приказом ФНС России от 10.10.2016 № ММВ-7-11/551@.

Расчет сумм страховых взносов отражается:

- по взносам на пенсионное страхование – в подразделе 1.1 приложения № 1 к разделу 1;

- по взносам на медицинское страхование – в подразделе 1.2 приложения № 1 к разделу 1;

- по взносам на социальное страхование – в приложении № 2 к разделу 1.

В указанных подразделах и приложениях необходимо указать выплаты, которые:

- поименованы в п. 1 и п. 2 ст. 420 НК РФ в качестве облагаемых страховыми взносами (т.е. являются объектом обложения взносами). Они отражаются по строкам 030 подразделов 1.1 и 1.2 приложения № 1 (п. 6.5, 7.4 Порядка) и по строке 020 приложения № 2 (п. 10.6 Порядка);

- являются базой для исчисления страховых взносов на обязательное пенсионное, медицинское и социальное (на ВНИМ) страхование. Они отражаются по строкам 050 подразделов 1.1 и 1.2 приложения № 1 и приложения № 2 к расчету (п. 6.8, 7.7, 10.9 Порядка).

Объектом обложения страховыми взносами для организации являются выплаты в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования, в т.ч. и по гражданским договорам, по которым оказываются услуги (п. 1 ст. 420 НК РФ).

Застрахованными в рамках обязательного пенсионного и медицинского страхования признаются граждане Российской Федерации, работающие по трудовому договору или по договору гражданско-правового характера, предметом которого являются выполнение работ и оказание услуг (п. 1 ст. 7 Федерального закона от 15.12.2001 № 167-ФЗ, ст. 10 Федерального закона от 29.11.2010 № 326-ФЗ).

Застрахованными в рамках обязательного социального страхования на случай нетрудоспособности и в связи с материнством признаются граждане Российской Федерации, работающие по трудовым договорам (п. 1 ч. 1 ст. 2 Федерального закона от 29.12.2006 № 255-ФЗ).

Таким образом, лица, с которыми заключены гражданско-правовые договоры, не являются застрахованными в рамках обязательного социального страхования. Следовательно, выплаты по ГПД в их пользу не являются объектом обложения страховыми взносами на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством.

Поэтому выплаты по ГПД должны отражаться по строкам 030 подразделов 1.1 и 1.2 приложения № 1 (п. 6.5, 7.4 Порядка) и не отражаются по строке 020 приложения № 2 (п. 10.6 Порядка).

Такое мнение высказано в письме ФНС России от 28.12.2018 № БС-4-11/25921@. Это письмо издано в отношении прежней формы расчета, но нормы в этой части идентичны.

Выплаты по ГПД необходимо отражать в расчете по страховым взносам за 9 месяцев 2020 года, поскольку начислены взносы будут в третьем квартале 2020 года.

Смотрите также

- Заполнение расчета по страховым взносам в 1С

- Выплаты по договорам ГПХ в 1С

Не пропускайте последние новости - подпишитесь

на бесплатную рассылку сайта:

- десятки экспертов ежедневно мониторят изменения законодательства и судебную практику;

- рассылка бесплатная, независимо от наличия договора 1С:ИТС;

- ваш e-mail не передается третьим лицам;

Правила заполнения формы РСВ всегда вызывают множество вопросов. Особенно, когда речь идет об отражении в РСВ доходов, которые напрямую не связаны с заработной платой или об ошибках, которые случайно допускают бухгалтеры.

Семь часто встречающих вопросов мы собрали в этой статье.

Немного теории о заполнении РСВ

Форма расчета по страховым взносам (РСВ) и порядок ее заполнения утверждены приказом ФНС России от 18.09.2019 № ММВ-7-11/470@ (далее – Порядок).

Расчет сумм страховых взносов отражается:

- в подразделе 1.1 приложения № 1 к разделу 1 - по взносам на пенсионное страхование;

- в подразделе 1.2 приложения № 1 к разделу 1 - по взносам на медицинское страхование;

- в приложении № 2 к разделу 1 - по взносам на социальное страхование.

В форме РСВ отражают выплаты, как облагаемые страховыми взносами, так и необлагаемые.

- Выплаты облагаемые страховыми взносами перечислены в пунктах 1 и 2 статьи 420 Налогового кодекса РФ. Эти выплаты показывают в строках 030 подразделов 1.1 и 1.2 приложения № 1 и в строке 020 приложения № 2.

- Выплаты необлагаемые взносами отражаю по строкам 040 подразделов 1.1 и 1.2 и 030 приложения № 2. Это выплаты, которые освобождены от обложения страховыми взносами на основании статьи 422 Налогового кодекса РФ.

- Выплаты, которые являются базой для начисления страховых взносов на обязательное пенсионное, медицинское и социальное (на ВНИМ) страхование. Эти выплаты отражают по строкам 050 подразделов 1.1 и 1.2 приложения № 1 и приложения № 2 к расчету.

Как отражать в РСВ доходы работника от сдачи в арену автомобиля

Если работнику по договору аренды автомобиля выплачивается предусмотренное договором вознаграждение, эти суммы не облагаются страховыми взносами на основании пункта 4 статьи 420 НК РФ.

Объектом обложения страховыми взносами не признаются выплаты и иные вознаграждения в рамках договоров, связанных с передачей в пользование имущества.

Суммы, выплаченного работнику вознаграждения по договору аренды транспортного средства, не учитываются при заполнении раздела 1 РСВ.

Но, при заполнении раздела 3, подраздела 3.1 расчета, нужно указать сведения о работнике (Ф. И. О., пол, дата рождения и т.п.), поскольку с ним заключен трудовой договор и он является застрахованным лицом. Но вознаграждение, выплаченное работнику по договору аренды транспортного средства, не нужно отражать в подразделе 3.2. Поскольку, как уже сказано выше, эти суммы не облагаются страховыми взносами.

Материальная помощь в форме РСВ

Материальная помощь, выплаченная работникам в сумме не более 4 000 рублей, не облагается страховым взносами на основании подпункта 11, пункта 1 статьи 422 Налогового кодекса РФ.

Не подлежат обложению страховыми взносами суммы материальной помощи, оказываемой работодателями своим работникам, не превышающие 4 000 рублей на одного работника за расчетный период.

Соответственно, материальную помощь не превышающую 4 000 рублей отражают в приложение 1 и в приложении 2 РСВ по следующим строкам:

- 030 подразделов 1.1 и 1.2 приложения № 1;

- 040 подразделов 1.1 и 1.2 приложения № 1;

- 020 приложения № 2;

- 030 приложения № 2.

Аванс по гражданско-правовому договору в форме РСВ

На основании пункта 1 статьи 420 Налогового кодекса РФ облагаются страховыми взносами выплаты в пользу физических лиц, в том числе и по гражданско-правовым договорам. Взносы на обязательное соцстрахование на случай временной нетрудоспособности и в связи с материнством на вознаграждения по ГПД не начисляются на основании подпункта 2 пункта 3 статьи 422 НК РФ.

Гражданско-правовым договором может быть предусмотрена предоплата, в том числе как отдельны этап. При этом согласно статье 424 НК РФ, дата выплат определяется, как день начисления.

Таким образом, начисление страховых взносов с аванса и отражение этой суммы в РСВ возможно, только если осуществляется выплата за выполненную работу, оплата этапа. Произвести начисление взносов с аванса не будет нарушением законодательства.

Организация обязана начислить и уплатить взносы в момент выплаты вознаграждения после подписания акта.

В форме РСВ выплаты по гражданско-правовым договорам отражают по строкам 030 подразделов 1.1 и 1.2 приложения № 1. При этом, их не нужно отражать по строке 020 приложения № 2.

Важная новость по теме:

Как заполнять РСВ, если выплат работникам не было

В соответствии с Порядком заполнения РСВ, который утвержден приказом ФНС РФ от 18.09.2019 № ММВ-7-11/470@, компании, которые не проводили выплат работникам, должны заполнить и сдать РСВ в упрощенном порядке.

При отсутствии выплат работникам, компания сдает РСВ, где заполнены:

- титульный лист,

- раздел 1 без приложение,

- раздел 3, в котором проставляются проверки и нули.

В разделе 1 РСВ в поле «тип плательщика», если выплат работникам не проводилось, нужно указать «2».

Как заполнить форме в РСВ "Признак выплат" по пособиям, выплаченным ФСС работникам старше 65 лет?

Больничные работникам старшего возраста за период самоизоляции из-за распространения COVID-19 оплачивались напрямую ФСС. Организация в данном случае, никаких выплат не производила. Поэтому в РСВ суммы этих пособий не отражаются.

Но, сам по себе факт того, что пособие из-за эпидемии выплачивал ФСС, не влияет на порядок заполнения РСВ.

Поле 002 «Признак выплат» Приложения 2 РСВ нужно заполнять так, как регламентировано пунктом 10.2 Порядка заполнения, который утвержден приказом ФНС РФ от 18.09.2019 № ММВ-7-11/470@.

- «1» проставляют компании, которые работают в регионе, где введен механизм прямых выплат пособия и ФСС выплачивает пособия работникам напрямую.

- «2» проставляют те организации, которые работают в регионах, где по-прежнему действует зачетная система выплат.

Как МСП заполнить «код тарифа» в форме РСВ после введения пониженного тарифа

Малым и средним предприятиям, которые получили право с апреля 2020 года применять пониженный тариф 15%, вместо действовавшего ранее тарифа 30%, с отчетности за полугодие 2020 года нужно заполнить два приложения – 1 и 2 к разделу 1 РСВ с разными кодами.

Согласно пунктам 5.4 и 10.1 Порядка заполнения, который утвержден приказом ФНС РФ от 18.09.2019 № ММВ-7-11/470@, если в течение отчетного периода организация применяла несколько тарифов по взносам, то в составе РСВ нужно заполнить столько приложений 1 и 2 к разделу 1, сколько тарифов применялось.

В одном приложении нужно указать код тариф «1», что означает, выплаты, облагаемые взносами по общим тарифам.

Во втором нужно указать код тарифа «2», что означает, выплаты, облагаемые взносами по пониженным тарифам.

Разъяснения по кодам тарифов были даны в письме ФНС от 07.04.2020 № БС-4-11/5850@.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

В обязательно порядке нужно подавать уточненный РСВ, если бухгалтерия организации обнаружила ошибку, которая привела к занижению страховых взносов. Если, наоборот, вы переплатили, подавать или не подавать уточненку – это ваше право, но не обязанность. Хотя, разумнее, конечно, подать и потом зачесть переплату.

Требование внести исправления и предоставить уточненку, в случае занижения взносов установлено статьей 81 НК РФ.

Детали заполнения РСВ:

Если обнаружена ошибка в паспортных данных работника, вы не обязаны подавать уточненку. Тем не менее, ФНС рекомендует сдавать корректировки. Об этом налоговики писали несколько раз, например, в письмах: от 26.12.2018 № БС-4-11/25634, от 18.07.2017 № БС-4-11/14022@.

Если вам нужно откорректировать паспортные данные работника, которые в первоначальной форме РСВ были указаны неверно, в уточненный РСВ нужно включить раздел 3 и указать данные по тем работникам в отношении которых нужно внести исправления.

Раздел в отношении по одному и то же работнику заполнять в двух экземплярах.

В первом экземпляре:

- в подразделе 3.1 нужно указать сведения так, как они указаны в первоначальном расчете - неправильно;

- в подразделе 3.2 нужно проставить нули и прочерки.

Во втором экземпляре:

- в подразделе 3.1 нужно указать правильные паспортные данные работника;

- в подразделе 3.2 нужно указать сведения о суммах выплат и страховых взносов.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Каким документом утверждены формы СЗВ-6-3 и АДВ-6-4?

В целях обеспечения выполнения Федерального закона от 29.12.2006 г. № 255 ФЗ “Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством”, формы СЗВ-6-3 представляются на основании Постановления ПФР от 24 марта2011 г. №59п.

C какой периодичностью представляются формы СЗВ-6-3 страхователями?

Формы СЗВ-6-3 представляются один раз в год, в отчетный период за календарный год.

Каким образом представляются формы СЗВ-6-3 в ПФР?

Формы СЗВ-6-3 представляются одновременно с отчетностью за 4 квартал 2011 года единым комплектом, который включает в себя:

1. Сведения о сумме выплат и иных вознаграждений, начисляемых плательщиками страховых взносов – страхователями в пользу физического лица (СЗВ-6-3 +АДВ-6-4)

2. отчетность по начисленным и уплаченным страховым взносам (РСВ-1) за 12 месяцев 2011 года.

3. сведения индивидуального (персонифицированного) учета за отчетный период – календарный 2011 год (АДВ 6-2 + СЗВ-6-1(2)).

Если организация представляет отчетность по телекоммуникационным каналам связи с электронной цифровой подписью, то отчетность должна быть направлена одновременно-ЕДИНЫМ ТРАНСПОРТНЫМ ПАКЕТОМ.

В форме СЗВ-6-3 указывается только итоговая сумма заработной платы или обязательна разбивка по месяцам?

Разбивка по месяцам обязательна.

В форме СЗВ 6-3 в графе "Суммы выплат и иных вознаграждений" необходимо указывать сумму оклада или сумму, которую выплатили на руки?

В графе “Суммы выплат и иных вознаграждений” указываются все выплаты, которые начислены сотруднику, в течение календарного года. В графе “Из них, на которые начислены страховые взносы на ОПС” указываются суммы, на которые были начислены страховые взносы на обязательное пенсионное страхование. Значение этой графы за год не должно превышать значение предельной базы (463000 руб. в 2011 году).

В случае если сотрудник работал в течение года в организации, применяющей один тариф налогообложения, как по трудовому договору, так и договору гражданско-правового характера, сколько форм СЗВ-6-3 необходимо на него формировать?

Необходимо формировать две формы СЗВ-6-3:

- с типом договора трудовой;

- с типом договора гражданско-правовой.

Если сотрудник часть отчетного периода проработал как обычный наемный работник, а затем стал инвалидом, каким образом представлять форму СЗВ-6-3?

Необходимо представить две формы СЗВ-6-3:

- одну с тарифом “НР”;

- вторую форму с тарифом “ООИ”.

При заполнении формы СЗВ-6-3 включается ли в доход оплата по временному листу нетрудоспособности?

В графу “Суммы выплат и иных вознаграждений”– включается. В графу “Из них, на которые начислены страховые взносы на ОПС” – не включается.

Необходимо ли представлять формы СЗВ-6-3 в случае, если:

1.организация не ведет финансово-хозяйственную деятельность. РСВ-1 представляется нулевая. ИС не представляются.

2.организация производит выплаты пенсионерам - бывшим работникам предприятия, на которых ИС не представляются.

1.Если в РСВ-1 строка 200 “Сумма выплат и иных вознаграждений, начисленных в пользу физических лиц” >0 (есть начисления за предыдущие отчетные периоды), но нет начислений за 4 квартал, то в пакете должны быть формы СЗВ-6-3. Если в РСВ-1 строка 200“Сумма выплат и иных вознаграждений, начисленных в пользу физических лиц”=0, формы СЗВ-6-3 не представляются.

Указываются ли в форме СЗВ-6-3 выплаты по больничному листу по беременности и родам и пособия по уходу за ребенком?

Указываются только в графе "Сумма выплат и иных вознаграждений, начисленных в пользу физического лица" в форме CЗВ-6-3. По выплатам, указанным в вышеназванной графе, ограничительных перечней нет.

К формам СЗВ-6-3 формируется одна опись?

Опись АДВ-6-4 формируется для каждой пачки с формами СЗВ-6-3. Отдельным файлом не формируется.

Каким образом осуществляется нумерация пачек с формами СЗВ-6-3?

Нумерация пачек сквозная. Для пачек с формами СЗВ-6-3 отдельной нумерации не вводится. Необходимо продолжить нумерацию, начатую в начале года по всем отчетам, представляемым в ПФР.

Опись АДВ-6-4 должна быть сформирована в рублях или в рублях с копейками?

Итоговая сумма по пачке указывается без копеек ( Каковы требования к заполнению форм СЗВ-6-3?

1.Отчетным периодом для формы СЗВ-6-3 является год.

2.При формировании данного вида отчетности необходимо учитывать всех сотрудников, работавших в организации в течение года, уволенных в том числе.

3. Суммы в форме указываются в рублях и копейках.

4.Заполнение итоговых сумм обязательно.

5.Помесячные суммы заполняются только в случае, если они в конкретном месяце есть.

6.В одной пачке форм СЗВ-6-3 может содержаться максимум 200 документов.

С 1 апреля 2020 по 31 декабря 2020 года Федеральный закон от 01.04.2020 № 102-ФЗ установил пониженные страховые тарифы (15%) для плательщиков страховых взносов, признаваемых субъектами малого или среднего предпринимательства. Такие льготные тарифы продолжат свое действие с 1 января 2021 года на основании обновленной ст.427 НК РФ.

Разберемся кто и как может применять новые тарифы.

Новые тарифы

Тарифы применяются с 1 апреля 2020 г. в отношении выплат, начисленных в пользу застрахованных лиц (работодателями).

Плательщики страховых взносов, признаваемые субъектами малого или среднего предпринимательства в соответствии с Федеральным законом от 24 июля 2007 года N 209-ФЗ (далее — Закон N 209-ФЗ) исчисляют страховые взносы по льготному тарифу только в части выплат, которые по итогам календарного месяца превышают сумму федерального МРОТ на начало года (10% на ОПС, в ФСС — 0%, ОМС — 5%). С суммы выплат равной или менее МРОТ страховые взносы начисляются по общеустановленному тарифу (для работников общий размер тарифа— 30%).

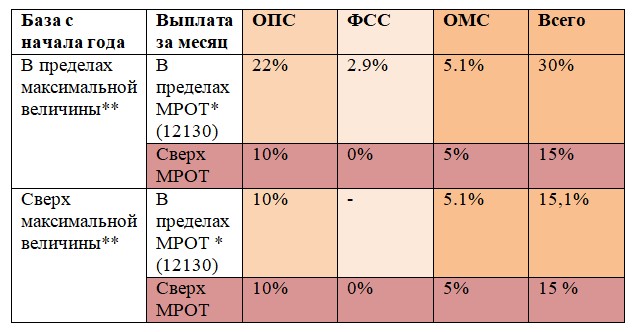

Тарифы страховых взносов, применяемых с 1 апреля 2020 г. приведены в Таблице.

Таблица. Тарифы страховых взносов с 01.04.2020 по 31.12.2020 для субъектов малого и среднего предпринимательства.

* На 01.01.2020 МРОТ 12130 руб.

**Предельная база на ОПС- 1 292 000 руб., по ФСС — 912 000 руб.

Кто может применять?

Напомним, что к субъектам малого и среднего предпринимательства относятся организации и ИП, отнесенные в соответствии с условиями Закона N 209-ФЗ, к малым предприятиям, в том числе к микропредприятиям, и средним предприятиям, сведения о которых внесены в единый реестр субъектов малого и среднего предпринимательства (п.1 ст.3 Закона N 209-ФЗ). Соответственно льготные тарифы могут применять только организации или ИП, внесенные в Реестр.

Сведения из Реестра можно получить на сайте ФНС РФ

Как исчислять?

Льготные страховые тарифы применяются в отношении «части выплат в пользу физического лица, определяемой по итогам каждого календарного месяца как превышение над величиной минимального размера оплаты труда, установленного федеральным законом на начало расчетного периода» (п.1 ст. 5 и ст.6 Федерального закона от 01.04.2020 N 102-ФЗ).

Поэтому для расчета страховых взносов нужно взять сумму федерального минимального размера оплаты труда на начало отчетного периода, т.е. на начало календарного года (п.1 ст.423 НК РФ). На 01.01.2020 года федеральный МРОТ установлен в размере 12 130 руб. Соответственно по пониженным тарифам облагается разница между суммой выплат начисленных в пользу физического лица по итогам календарного месяца и 12130 руб.

Обратите внимание! Региональный МРОТ, а также региональные повышающие коэффициенты не имеют значения для расчета страховых взносов.

Пример. ООО «Рамашка» является субъектом малого предпринимательства. Работнику по итогам апреля была начислена заработная плата в сумме 22130 руб. Общая сумма выплат нарастающим итогом с начала года не превышает максимальные величины баз взносов на ОПС и в ФСС.

Страховые взносы должны быть начислены так:

По тарифам: 22% на ОПС, 2.9 % в ФСС и 5.1 % на ОМС с суммы 12130 руб. — всего 3639 руб.

По тарифам: 10% на ОПС, 0 % в ФСС и 5 % на ОМС с суммы превышающей 12130 руб., т.е. с 10000 руб. (22130-12130) — всего 1500 руб.

Общая сумма страховых взносов — 5139 руб. (3639+1500).

Таким образом, для расчета страховых взносов нужно взять сумму выплат, начисленных в пользу физического лица (застрахованного) по итогам календарного месяца. Если общая сумма выплат с начала года не превышает максимальную величину базы по взносам на ОПС или (и) в ФСС, то с суммы до или равной 12130 руб. в 2020 году начисляем взносы по общему тарифу (22% на ОПС, 2.9 % в ФСС и 5.1 % на ОМС), с суммы выплат, превышающей 12130 руб. за месяц начисляем взносы по льготному тарифу 10% на ОПС, 0 % в ФСС и 5 % на ОМС.

Обратите внимание! По мнению автора, не имеет значение на полную или неполную ставку оформлен работник. Т.е. для расчета страховых взносов важна только величина (цифра) МРОТ, установленного федеральным законом на начало года, тем более, что льготные тарифы применяются не только к выплатам в пользу работников, но и иных застрахованных лиц.

Например, к выплатам по договорам подряда, к которым требования о минимальной оплате труда не применимы.

Соответственно, если работник оформлен на 0.5 ставки и ему начислено, например, 20000 руб. за календарный месяц, то в пределах максимальных величин базы по страховым взносам: сумма 12130 руб. будет облагаться по общеустановленным тарифам (30%), а сумма 7870 руб. (20000-12130) по льготным тарифам (15%).

С какого месяца применять?

Как уже говорилось, новые тарифы для субъектов малого и среднего предпринимательства применяются с 1 апреля 2020 года.

Напомним, что согласно п.1 ст.421 НК РФ база для исчисления страховых взносов для организаций определяется по истечении каждого календарного месяца, как сумма выплат и иных вознаграждений, предусмотренных п.1 ст.420 НК РФ, начисленных отдельно в отношении каждого физического лица с начала расчетного периода нарастающим итогом, за исключением сумм, указанных в ст. 422 НК РФ.

При этом дата осуществления выплат и иных вознаграждений для плательщиков страховых взносов — организаций определяется как день начисления выплат и иных вознаграждений в пользу работника (п.1 ст.424 НК РФ). Минфин РФ разъясняет, что дата осуществления выплат и иных вознаграждений для плательщиков страховых взносов — организаций определяется как день начисления выплат и иных вознаграждений в бухгалтерском учете (Письмо Минфина России от 20.06.2017 г. N 03-15-06/38515).

Поскольку заработная плата работникам начисляется в бухгалтерском учете на последний день каждого календарного месяца, по мнению автора, к заработной плате, начисленной за март 2020 года, должны применяться прежние (нельготные) тарифы.

В тоже время, если, например, премия работникам за март начисляется в бухгалтерском учете в апреле и позднее, то такая премия попадет в базу по страховым взносам в апреле, т.е. уже под действие льготного тарифа (См. Письмо Минфина России от 20.06.2017 г. N 03-15-06/38515).

Также напомним, что выплаты по гражданско-правовому договору включаются в базу для начисления страховых взносов после окончательной сдачи результатов работы (оказания услуги) или ее отдельных этапов на основании соответствующих актов приемки выполненных работ (оказанных услуг), т.е. также по дате начисления выплат в бухгалтерском учете (письмо Минфина России от 21.07.2017 N 03-04-06/46733).

Здравствуйте. Скажите пожалуйста. В индивидуальных сведениях застрахованного лица, в пенсионном, в колонке - сумма выплат и иных вознаграждений начисленных в пользу застрахованного лица, должна ли сумма соответствовать фактическому доходу? Дело в том, что сумма не соответствует фактической, т.е. то, что я заработала, - это сумма намного больше, чем отражается в пенсионном. Выходит, что работодатель подает неверные сведения о моих доходах и соответственно сумма взносов меньше. Получается, что часть моей накопительной пенсии страдает и оплата больничного будет рассчитана неправильно. Как быть?

Анна Гулевич , эксперт 26 января 2017, 10:29

Здравствуйте!

Вы можете запросить у работодателя справку 2 НДФЛ, а также обратиться в суд с иском об обязании работодателя доначислить денежные средства в пенсионный фонд РФ

Уже запрошена справка, неделю назад. Пока тишина

Здравствуйте. Справка на руках. 20% с суммы общего дохода должна быть перечислена в ПФР и соответственно эта общая сумма дохода и указана, правильно?

Viktoriya Kochetkova , эксперт 1 февраля 2017, 11:58

Сегодня работодатели платят страховые взносы в обязательную пенсионную систему по тарифу 22% от фонда оплаты труда работника. Из них 6% тарифа могут идти на формирование пенсионных накоплений, а 16% – на формирование страховой пенсии, а могут, по выбору гражданина, все 22% идти на формирование страховой пенсии.

Viktoriya Kochetkova , эксперт 26 января 2017, 10:49

А вы на руках имеете трудовой договор ст.16, 56, 57, 67 ТК РФ?

Очень похоже, что речь идет о том, что ваша зп "серая", это когда "белая" часть указана в ТД, с нее уплачивают налоги и страховые взносы, а все остальное это "черная" часть, ее выплачивают в конверте, и налоги, и страховые взносы с нее не уплачивают.

К справке 2НДФЛ, можете запросить справку о начисленных и уплаченных страховых вносах в ПФР, образец заявления прилагаю.

Но, если зп "серая", и вы будете требовать, чтобы работодатель уплачивал страховых взносы и налоги с реального заработка, то это уже конфликт с работодателем, т.к. для работодателей невыгоден такой подход, из-за такого подхода, просто большинство организаций разорятся, а поэтому либо вы будете играть по правилам работодателя, а у 90% работодателей в нашей стране это "серая" зп, либо будете требовать, чтобы вся зп была "белая", а это придется уже обращаться в суд, чтобы доказать реальный размер зп, что сделать не так и просто.

И работодатель никогда нигде не признает, что у него "серая" зп, т.к. это ведет к административной и уголовной ответственности для него:

За нарушение трудового законодательства работодатель несет административную ответственность по ст.5.27 КоАП РФ.

Уголовную ответственность за занижение налогооблагаемой базы и неуплату или неполную уплату налогов по ст.199 УК РФ, и административную ответственность по ст.122 НК РФ:

Неуплата или неполная уплата сумм налога (сбора, страховых взносов) в результате занижения налоговой базы (базы для исчисления страховых взносов), иного неправильного исчисления налога (сбора, страховых взносов) или других неправомерных действий (бездействия), если такое деяние не содержит признаков налоговых правонарушений,

- влечет взыскание штрафа в размере 20 процентов от неуплаченной суммы налога (сбора, страховых взносов).

Эти же деяния, совершенные умышленно,

- влекут взыскание штрафа в размере 40 процентов от неуплаченной суммы налога (сбора, страховых взносов).

Я работаю в бюджетной организации. Не думаю, что зп серая. Расчетки предоставляются каждый месяц, единственное, я их не сохраняла. Договор на руках.

Viktoriya Kochetkova , эксперт 29 января 2017, 19:49

Если организация бюджетная, то конечно, зп официальная вся, не может быть она "серой".

Но, тогда с чего вы взяли, что отчисления не соответствуют начисленной зп, вы вообще, знаете, как делятся отчисления в ПФР в процентах в зависимости от возраста?

Запросите у работодателя справку о начисленной зп, и перечисленных страховых взносых в ПФР, а также справку 2НДФЛ запросите.

И возьмите данные из ПФР выписку с лицевого счета, только берите полную.

В том то и дело, я работаю в этой организации с августа 2015 года на двух должностях по пол ставки, с августа 2016 переведена на полную ставку. И сумма взносов за 5 месяцев 2015 года практически соответствует поданным сведениям о зп за 9 месяцев 2016 года. Получается в сравнении, ср. заработок за 5 месяцев 2015 года, больше, примерно, в два раза чем за 9 месяцев 2016 года. Такого быть просто не может, абсурд. Не знаю, может быть в госуслугах недостоверная инфо, обращусь в ПНФ о предоставлении справки о перечислениях. Спасибо еще раз

Viktoriya Kochetkova , эксперт 26 января 2017, 10:50

Вам придется доказать реальный размер зп:

2. Объявления о наличии вакансии на занимаемую вами должность в интернете, газетах, журналах. Тем более, очень часто работодатель в таких объявлениях указывает оплату труда фактическую, а не ту, которую указана в штатном расписании, если она разделена на «белую» и «черную» части. Это как раз пригодится, когда сотрудник будет доказывать реальный размер своей оплаты труда. С объявлений в интернете можно сделать скриншоты, а газеты и журналы желательно приобрести;

3. Любые документы, подписанные работодателем, которые содержат суммы, которые можно отнести к заработной плате и идентифицировать с вами.

Если не получается доказать реальный размер зп, то изучите вот этот Алгоритм, что еще можно заявить в суде:

А перечисления по зарплате на карту сбербанка, можно считать за доказательства? Взять распечатку в Сбербанке. Зп получала только от этой организации, т.к. официально устроена в ней.

Viktoriya Kochetkova , эксперт 29 января 2017, 19:50

Если зп официальная, то доказывать ничего не надо, и конечно, выписку из сбербанка, куда перечисляется зп, будет являться доказательством.

Viktoriya Kochetkova , эксперт 26 января 2017, 10:52

Так, что если зп вся официальная, т.е. "белая", то да, данные в ПФР будут совпадать с вашим реальным заработком, но если зп "серая", то работодатель уплачивает налоги и страховые взносы только с официальной части.

И только вам выбирать, идти на конфликт с работодателем, сможете ли в суде доказать реальный размер зп, т.к. работодателю невыгодна полностью официальная зп, тем более для него это в результате уголовная ответственность, если будет доказано наличие "черной" части зп.

Мне конфликт то, в принципе, не нужен, но я не думала, что в бюджетной организации такое может твориться. я в шоке. Ведь все это относится к бюджету муниципалитета или федерального бюджета, и такое вот беззаконие.

Спасибо Виктория, за ваш отклик, вы мне помогли утвердиться в своих догадках.

Viktoriya Kochetkova , эксперт 29 января 2017, 19:57

Хорошо, конфликт не нужен, тогда хотя бы при увольнении, вдруг когда то это будет, то затребуйте все документы:

По документам, которые вам нужны после увольнения:

1. Справка по форме 2НДФЛ;

2. Справка по форме 182н;

3. Форма СЗВ-М (п.2.2 статьи 11 Федерального закона от 01.04.96 № 27-ФЗ; Постановление Правления ПФ РФ от 07.12.2016 N 1077п);

4. Форма СЗМ-стаж (п.2 статьи 11 Федерального закона от 01.04.96 № 27-ФЗ, Федеральный закон от 03.07.2016 № 250-ФЗ, новый отчет с 01.01.2017, который будет сдаваться первый раз за 2017 году не позднее 01.03.2018);

5. Справка о среднем заработке за последние три месяца по последнему месту работы п.2 ст.3 Закона о занятости ( Минтруда России от 15.08.2016 N 16-5/В-421

).

Документы оформляйте в 2 экз.

Viktoriya Kochetkova , эксперт 29 января 2017, 19:55

В соответствии со ст.62 ТК РФ предоставить мне справку, которая будет содержать данные о начисленных и фактически уплаченных страховых взносах на обязательное пенсионное страхование.

А также предоставить копии документов о сданных работодателем отчетов по индивидуальным сведениям в ПФР по мне, а также Форму СЗВ-М (п.2.2 статьи 11 Федерального закона от 01.04.96 № 27-ФЗ; Постановление Правления ПФ РФ от 07.12.2016 N 1077п).

В случае отказа дать мне данную справку, я буду обращаться в прокуратуру и в ГИТ.

За занижение налогооблагаемой базы и неуплату или неполную уплату налогов работодатель несет уголовную ответственность по ст.199 УК РФ, и административную ответственность по ст.122 НК РФ.

Неуплата или неполная уплата сумм налога (сбора, страховых взносов) в результате занижения налоговой базы (базы для исчисления страховых взносов), иного неправильного исчисления налога (сбора, страховых взносов) или других неправомерных действий (бездействия), если такое деяние не содержит признаков налоговых правонарушений,

- влечет взыскание штрафа в размере 20 процентов от неуплаченной суммы налога (сбора, страховых взносов).

Эти же деяния, совершенные умышленно,

- влекут взыскание штрафа в размере 40 процентов от неуплаченной суммы налога (сбора, страховых взносов).

Прошу предоставить, запрошенные документы, не позднее трех рабочих дней со дня подачи этого заявления.

Заявление вы подаете следующими способами (на выбор):

- через секретариат, отдел кадров (персонала) организации, чтобы на втором экземпляре вам поставили входящий номер и отметку должностного лица о приеме данного заявления;

- заказным письмом с заказным уведомлением о вручении и описью вложения;

- через курьерскую службу;

- с почты (речь идет о почтовом отделение, главпочтамте) факсом или электронным письмом (если есть официальный электронный адрес).

Viktoriya Kochetkova, эксперт

Анна Гулевич, эксперт

24 января 2017, 10:04,

4 года назад

Рейтинг: 40

Рейтинг обращения определяется активностью обсуждения: числом комментариев и одобрений (лайков).

Так-так-так — юридическая помощь онлайн © 2021 .

© Фонд Так-так-так .

Для писем: info@taktaktak.ru

- Поддержать проект

- ВКонтакте

- 16+

Фонд «Так-так-так» является членом

Глобальной сети журналистских расследований

- коррупция

- финансы

- авторское право

- алименты

- армия

- выборы

- гражданство

- дети

- договоры

- документы

- доступ к информации

- жилье

- ЖКХ

- здоровье

- избирательные права

- имущество

- Конституционные права

- лишение прав

- налоги и кредит

- наследство

- недвижимость

- образование

- пенсии

- полиция

- права потребителей

- правосудие

- предпринимательство

- прокуратура

- свобода слова

- свобода совести

- семья

- собрания, митинги

- собственность

- субсидии и льготы

- транспорт

- трудовые отношения

- уголовное право

- частная жизнь

- штрафы

- экология

- Адыгея респ.

- Алтай, респ.

- Алтайский край

- Амурская обл.

- Архангельская обл.

- Астраханская обл.

- Башкортостан респ.

- Белгородская обл.

- Брянская обл.

- Бурятия респ.

- Владимирская обл.

- Волгоградская обл.

- Вологодская обл.

- Воронежская обл.

- Дагестан респ.

- Еврейская авт. обл.

- Забайкальский край

- Ивановская обл.

- Ингушетия респ.

- Иркутская обл.

- Кабардино-Балкарская респ.

- Калининградская обл.

- Калмыкия респ.

- Калужская обл.

- Камчатский край

- Карачаево-Черкесская респ.

- Карелия респ.

- Кемеровская обл.

- Кировская обл.

- Коми респ.

- Костромская обл.

- Краснодарский край

- Красноярский край

- Крым

- Курганская обл.

- Курская обл.

- Ленинградская обл.

- Липецкая обл.

- Магаданская обл.

- Марий Эл респ.

- Мордовия респ.

- Москва

- Московская обл.

- Мурманская обл.

- Ненецкий авт. окр.

- Нижегородская обл.

- Новгородская обл.

- Новосибирская обл.

- Омская обл.

- Оренбургская обл.

- Орловская обл.

- Пензенская обл.

- Пермский край

- Приморский край

- Псковская обл.

- Ростовская обл.

- Рязанская обл.

- Самарская обл.

- Санкт-Петербург

- Саратовская обл.

- Саха (Якутия) респ.

- Сахалинская обл.

- Свердловская обл.

- Севастополь

- Северная Осетия - Алания респ.

- Смоленская обл.

- Ставропольский край

- Тамбовская обл.

- Татарстан, респ.

- Тверская обл.

- Томская обл.

- Тульская обл.

- Тыва респ.

- Тюменская обл.

- Удмуртская респ.

- Ульяновская обл.

- Хабаровский край

- Хакасия респ.

- Ханты-Мансийский авт. окр. - Югра

- Челябинская обл.

- Чеченская респ.

- Чувашская респ.

- Чукотский авт. окр.

- Ямало-Ненецкий авт. окр.

- Ямало-Ненецкий авт. окр.

Читайте также: