Справка 2 ндфл для судебных приставов образец

Опубликовано: 29.04.2024

Сотрудник обратился в бухгалтерию с просьбой предоставить справку по форме банка о его реальном заработке в компании. 2-НДФЛ работнику не подходит, так как часть дохода он получает в конверте. Ирина Буцкая, ведущий консультант по вопросам бухгалтерского учета и налогообложения ООО «ИК Ю-Софт», попробовала понять, есть ли риски для организации, которая выдала такой документ.

Как правило, работодатель выдает сотрудникам справку о доходах по форме 2-НДФЛ. Документ в соответствии с ТК РФ компания должна предоставить работнику в течение трех дней с момента обращения. Справка может понадобиться для использования в разных жизненных случаях, для получения, например, имущественного вычета, потребительского кредита, ипотеки и так далее. В документе отражаются доходы сотрудника, удержанный и перечисленный в бюджет налог.

Для поручения кредита банк требует подтвердить определенный стаж занятости и заработок потенциального клиента. Бумага необходима финансистам, чтобы они могли рассчитать размер займа и максимальную сумму ежемесячных платежей. Если доход сотрудника маленький, то он не сможет выплатить займ своевременно, поэтому если зарплата выплачивается в конвертах, то работник лишается возможности получить кредит в банке, в том числе и для ипотеки. В таких ситуациях сотрудник обращается к работодателю с просьбой выдать ему справку по форме банка, в которой будет указана «серая зарплата».

Проанализировав несколько форм таких справок, можно однозначно сделать вывод, что одними из обязательных полей в документе являются сумма дохода за минусом НДФЛ и данные о стаже работника. Большинство банков требуют заверить документ печатью компании. Остальные поля могут отличаться. В большинстве случаев бланк, предоставляемый кредитным учреждением, не содержит информации о регистрационных данных организации в контролирующих органах. Наверное, поэтому выдают такие документы сотрудникам.

Зона ответственности

Выдавая такую справку, работодатель даже не предполагает о последствиях, которые могут наступить. Например, в случае если у фирмы возникнут финансовые проблемы и компания перестанет платить заработную плату или сократит работника, и неважно, получил ли сотрудник все положенные ему выплаты, он может обратиться в Федеральную службу по труду и занятости (Роструд) с жалобой о том, что он получал серую заработную плату.

Жалоба повлечет за собой проверку налоговыми органами. Ведь любое сообщение, вне зависимости от наличия доказательств, может стать причиной проведения контрольного мероприятия.

Стоит обратить внимание на Приказ ФНС России от 30 мая 2007 года № ММ-3-06/333@ «Об утверждении Концепции системы планирования выездных налоговых проверок».

В документе говорится о том, что при выборе объектов для проведения выездных ревизий налоговый орган учитывает также информацию, поступающую в ходе рассмотрения жалоб и заявлений граждан, юридических лиц и индивидуальных предпринимателей, правоохранительных и иных контролирующих органов, о выплате налогоплательщиком неучтенной заработной платы, неоформлении (оформлении с нарушением установленного порядка) трудовых отношений и иную аналогичную информацию. Следовательно, как только поступит жалоба на работодателя в Роструд, вероятность проверки моментально вырастает в несколько раз.

Оцените риск

На сегодняшний день сложилось уже достаточно много судебной практики по вопросу доначисления налогов в связи с выплатой заработной платы «в конвертах». Но, справедливости ради, нужно уточнить, что решения судей распределяются как в пользу ИФНС, так и в пользу налогоплательщиков-организаций.

Не всегда суды принимают свидетельские показания в виде доказательств вины работодателя при рассмотрении подобных дел, пример – Апелляционное определение Тульского областного суда от 9 августа 2012 года по делу № 33-2174.

Арбитры будут оценивать доказательства. И таким доказательством может стать та самая справка для банка. Даже если компания не использует печать в своей работе, подписи работодателя, соглашающегося завизировать документ с указанной суммой заработка сотрудника, может быть достаточно для судей.

В том случае, если будет доказан тот факт, что заработная плата фактически составила, допустим, 1000 рублей, а не 100, как заявлял работодатель в отчетных документах, с суммы разницы будет произведено доначисление страховых взносов, удержание НДФЛ и наложение штрафных санкций.

Проанализировав несколько форм таких справок, можно однозначно сделать вывод, что одними из обязательных полей в документе являются сумма дохода за минусом НДФЛ и данные о стаже работника. В большинстве случаев бланк, предоставляемый кредитным учреждением, не содержит информации о регистрационных данных организации.

Но это только если размер недоимки не будут приравнен к крупному или особо крупному, ведь в этом случае ответственность предусмотрена уже по статье 199 Уголовного кодекса.

В заключение хочу оговорить отдельно факт наличия у сотрудника, что называется, «на руках» справки по форме банка. Можно предположить, что если документ выдан, то он должен храниться в самой кредитной структуре. Так-то оно так. Однако современные реалии диктуют свои правила.

Большинство банков сегодня принимают к рассмотрению документы в электронном виде: это делает отправку анкет, справок, копий трудовых книжек удобной всем сторонам возможной сделки. Оригиналы документов банкиры запрашивают у заемщика только в случае одобрения кредитной заявки. Также нужно помнить, что такие документы имеют «срок годности». Таким образом, если выслать в банк пакет документов и прождать ответа в течение нескольких недель, справка может потерять свою актуальность. Возможен также вариант, когда заемщик передумает оформлять займ. А значит, вероятность того, что справка по форме банка, подписанная директором компании, может случайно сохраниться у работника, есть, и эта вероятность довольно высокая. А уж дальше… О том, что может быть дальше, мы рассказали выше.

Фиктивные 2-НДФЛ

На практике бывают случаи, когда сотрудник, желая оформить кредит, предлагает работодателю самостоятельно подделать справку, причем не по форме банка, а 2-НДФЛ. Иногда работодатели соглашаются на такую «сделку» с условием, что главный бухгалтер компании не будет ставить своего автографа на документе. Чем грозит компании такая форма подлога, узнала Светлана Савельева, ведущий юрист-консультант ООО «ИК Ю-Софт».

Рассмотрим вопрос, когда работодатель готов помочь своему работнику в получении им кредита, выдав фиктивную справку 2-НДФЛ. Допустим компания, готова пойти на помощь, но ставить собственную подпись под документом руководство отказывается. Если позвонят из банка, руководство подтвердит размер заработной платы, указанной в фиктивной справке. Насколько безопасен такой вариант?

Уголовное дело

Обратимся к Уголовному кодексу. Статья 159.1 УК РФ устанавливает уголовную ответственность за хищение денежных средств заемщиком путем представления банку или иному кредитору заведомо ложных и (или) недостоверных сведений. Данная статья применяется в случае, если заемщиком фактически не будут возвращены средства, а кредит выдан на основании заведомо ложных данных. Если же работник намерен вносить кредитные платежи, как положено законопослушному гражданину, то к уголовной ответственности за мошенничество в сфере кредитования его не привлекут. Но тут есть иная статья (ст. 327 УК РФ), устанавливающая ответственность за использование заведомо подложного документа.

Приговором мирового судьи судебного участка № 2 Кировского района города Ростова-на-Дону от 9 февраля 2010 года заемщик, представивший в банк для получения кредита подложную справку 2-НДФЛ, был осужден по статье 327 части 3 УК РФ. В данном деле работник самостоятельно оформил справку 2-НДФЛ, подделав подпись главного бухгалтера, и поставил печать организации, поскольку имел к ней доступ. В результате сотрудник понес уголовное наказание и, как следствие, получил судимость. Для компании же такой вариант развития событий в рамках уголовного законодательства ничем не грозит.

Требования к компании

Еще одним риском выдачи справки с завышенным размером заработной платы является обращение сотрудника к работодателю за взысканием заработной платы на основании данной справки. Как бы странно это ни казалось, но, помогая работнику в выдаче фиктивного документа, компания сама ставит себе ловушку в виде возможности породить судебные тяжбы.

Выдав сотруднику фиктивную справку или с молчаливого согласия дать ему возможность самостоятельно подделать документы, работодатель не задумывается, что через некоторое время такой работник может прекратить с ним трудовые отношения, и здесь в памяти всплывет та самая справка, которую он представил в банк. Таких исков о взыскании недоплаченной заработной платы большое количество.

Работник самостоятельно оформил справку 2-НДФЛ, подделав подпись главного бухгалтера, и поставил печать организации, поскольку имел к ней доступ. В результате сотрудник понес уголовное наказание и, как следствие, получил судимость. Для компании же такой вариант развития событий в рамках уголовного законодательства ничем не грозит.

Бывший сотрудник обратился в суд с иском к работодателю с требованием о взыскании недоплаченной заработной платы, представив в обоснование своей правоты справку 2-НДФЛ. Решением Выборгского районного суда Санкт-Петербурга от 5 мая 2016 года в удовлетворении требований экс-сотруднику было отказано. При этом суд указал, что выданная работнику для получения кредита справка не может являться достоверным доказательством согласования сторонами заработной платы при наличии иных доказательств, опровергающих данное обстоятельство. Судом апелляционной инстанции решение оставлено без изменений.

И все же несмотря на то, что суды в большинстве своем встают на сторону работодателя, определяя размер заработной платы по иным документам, в том числе по размеру, указанному в трудовом договоре, судебные процессы всегда дело неприятное, а иногда и затратное. Да и отсутствие прецедентного права, а также принятие судьями решения по внутреннему убеждению делают выдачу такой справки очень опасной.

В рамках исполнительного производства на должника могут быть наложены штрафные санкции или обязанность ежемесячно выплачивать определённые суммы (например, алиментные обязательства перед ребёнком).

Закон «О порядке взыскания исполнительного сбора» определяет срок для добровольного погашения задолженности – 5 дней с момента вынесения постановления о возбуждении исполнительного производства. Если за этот период должник добровольно не погасил задолженность, судебные приставы начинают исполнительное производство в принудительном порядке.

Размер и порядок сумм, подлежащих выплате должником, определяется в суде. Чтобы размер денежных средств, которые необходимо разового или ежемесячно выплачивать должнику, не ставили последнего в тяжёлое материальное положение, но и чтобы получатель денежных сумм не был ущемлён, должнику необходимо представить судебным приставам справку из бухгалтерии по месту работы о размере ежемесячной заработной плате.

Что такое справка о доходах

Справка о доходах в государственные органы представляется по форме 2-НДФЛ. Такая справка может быть выдана за определённый период. Как правило, чтобы отследить возможности должника по выплатам, судебными приставами запрашивается справка о доходах за последний квартал или последний год.

В справке указываются:

- полное имя работника, его адрес и паспортные данные;

- наименование места работы;

- ИНН работника и ИНН работодателя;

- размер доходов за определённый период (помесячно и итоговая общая сумма за все периоды);

- размер удержанных и перечисленных налогов.

Внизу документа обязательно должна быть проставлена живая печать и подпись руководителя предприятия.

Доходами работника считаются:

- заработная плата работника;

- премии как на основной работе, так и по совместительству;

- дополнительные вознаграждения.

Помимо справки о доходах, должнику придётся представить справку от работодателя о том, что это единственное место работы должника.

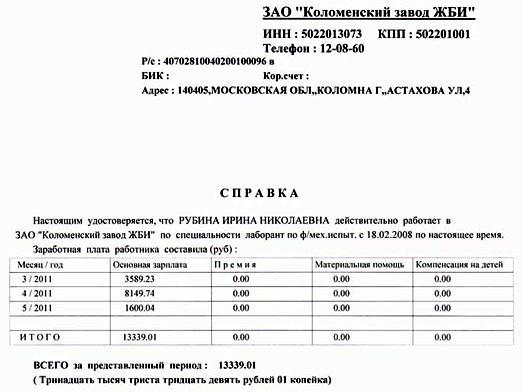

Образец справки о доходах физического лица (2-НДФЛ)

Если должник не работает

Если у должника на момент возникновения исполнительного производства нет места работы и постоянного дохода, размер алиментных обязательств и других выплат определяется исходя из средней месячной зарплаты по региону. Информацию о размере региональных доходов можно узнать на сайте администрации региона или у судебных приставов.

Чтобы подтвердить отсутствие доходов у должника, необходимо представить копию всех страничек трудовой книжки.

Если размер задолженности большой, для её погашения может быть обращено взыскание на имущество должника.

Согласно закону, не может быть обращено взыскание на следующие виды имущества:

- жильё, являющееся единственным местом для проживания должника и членов его семьи;

- земли, на которых располагается такое жильё;

- вещи личного пользования, кроме ювелирных украшений и предметов роскоши;

- имущество, необходимое должнику для профессиональных занятий;

- еду и доходы, необходимые для содержания иждивенца;

- скот, не предназначенный для предпринимательской деятельности, а также строения и техника для ухода за скотом;

- семена для посева;

- транспорт, необходимый должнику-инвалиду;

- топливо, на котором должник и члены семьи готовят пищу;

- призы, государственные награды и медали должника.

О наличии имущества судебные приставы могут узнать, сделав соответствующий запрос в ЕГРН. Кроме того, об имеющемся имуществе можно узнать из налоговой декларации.

Если должник – предприниматель

Если должник занимается предпринимательской деятельностью и не имеет другого места работы, он не сможет представить справку 2-НДФЛ. В таком случае в качестве подтверждения его доходов судебные приставы примут:

- справку о доходах в произвольной форме;

- справку 3-НДФЛ.

Привычной для бухгалтеров формой представления данных о доходе сотрудников, которые могут понадобиться сторонним организациям, является справка 2-НДФЛ. Но в некоторых случаях она не подходит. В частности, для органов социальной защиты работнику может потребоваться справка о заработной плате за 3 месяца. Правила ее составления и форма — в этой статье.

Зачем нужна

В отличие от 2-НДФЛ, упомянутая справка не относится к формам налоговой отчетности. Ее назначение — представить данные о заработной плате и иных доходах в органы соцзащиты. На основе этих данных специалисты рассчитают доход, который приходится на одного члена семьи, и сопоставят его с прожиточным минимумом, установленным в регионе. Это необходимо для начисления и расчета различных социальных выплат.

Что должно быть в справке

Оформляется документ в компании, в которой работает гражданин. Надо отметить, что унифицированной формы такой справки не существует. Наниматель может утвердить ее самостоятельно, но вполне вероятно, что форма не разработана. Поэтому у бухгалтеров, к которым сотрудники обращаются за справкой, иногда возникают сложности — что именно в ней указать?

Поскольку справка выдается для органов социальной защиты, то и составляется в соответствии с их требования. В общем случае в ней следует указать:

- основные реквизиты работодателя — название (для ИП — ФИО), ОГРН, ИНН, КПП (для юрлица), адрес, телефон;

- реквизиты справки — дата и регистрационный номер;

- кому она выдана — фамилия, имя и отчество работника, а также его должность;

- размер доходов лица за три последних полных месяца (месяца обращения за справкой не входит).

Кроме того, в справке часто пишут период, за который она представлена, и размер среднемесячного заработка лица. Подписать справку должны руководитель и главный бухгалтер.

Особые требования

Что касается информативной части, то есть непосредственно размера доходов сотрудника, то некоторые органы соцзащиты требуют представить эти сведения в виде таблицы. Она имеет примерно такой вид:

| Месяц | Общая сумма выплат (руб.) | Удержано (руб.) | Выдано на руки (руб.) |

|---|---|---|---|

| октябрь | 10 000 | 1 300 | 8 700 |

| ноябрь | 10 000 | 1 300 | 8 700 |

| декабрь | 10 000 | 1 300 | 8 700 |

| Итого | 30 000 | 3 900 | 2 6100 |

Чтобы сотрудник не терял времени, а бухгалтер заново не переделывал справку, лучше узнать заранее, в каком виде должны быть представлены данные.

Внимание! Одно из назначений справки о заработной плате — получение субсидии на оплату жилья. В этом случае она должна содержать данные не за 3, а за 6 месяцев. Такого требование пункта 32 Правил предоставления субсидий, утвержденных постановлением Правительства РФ от 14.12.2005 № 761.

Примеры справок

В заключение приведем примерные образцы справки о доходах за 3 месяца для органов социальной защиты. Безусловно, она может выглядеть и иначе, но главное, чтобы в ней были указаны все необходимые данные.

Справка о доходе — вариант 1

Справка о доходе — вариант 2

Справка о доходе — вариант 3

При оформлении потребительского займа, автокредитования, ипотеки, реструктуризации или рефинансировании кредита банки просят принести справку 2-НДФЛ. Такой вид подтверждения платежеспособности клиента наиболее удобен и информативен для банка. Из него видны все данные об официальном трудоустройстве и доходах потенциального заемщика.

Как оформляется справка 2-НДФЛ для банка, какую информацию из нее перепроверяет кредитор и что будет, если предоставить недостоверные данные, расскажет Бробанк.

Что такое справка 2-НДФЛ

Справка 2-НДФЛ содержит информацию об оплате налога на доходы физлиц. С помощью такого документа банк может оценить платежеспособность потенциального заемщика. Из него становится ясно:

- Действительно ли заемщик работает в том учреждении, которое указал в анкете, при оформлении заявки на кредит.

- Соблюдены ли требования по продолжительности времени работы на текущем рабочем месте или в одной организации.

- Достаточна ли сумма официального заработка для предполагаемых ежемесячных выплат по кредиту.

Справка 2-НДФЛ – самый объективный способ получить сведения о клиенте. Документ относится к официальной налоговой отчетности, поэтому содержит самые актуальные и полные данные о налогоплательщиках. Кроме подготовки справки по просьбе самого сотрудника, бухгалтерия оформляет 2-НДФЛ для налоговой службы на всех работников два раза за год. В документе обязательно указывают:

- адрес учреждения, в котором работает потенциальный заемщик;

- юридическое наименование учреждения и его реквизиты;

- личные данные заемщика, дату рождения, адрес проживания и контактные данные;

- таблицу, в которой указана ежемесячная зарплата и объем отчисляемых налогов;

- налоговую ставку, в большинстве случаев 13%;

- долги или переплата по налогам;

- коды и суммы стандартных и имущественных вычетов;

- в качестве итога – общую сумму доходов за определенный период и размер уплаченных налогов.

В зависимости от суммы и срока кредитования банки могут запросить информацию из 2-НДФЛ за период от 6 месяцев до 3 лет.

Кому понадобится справка 2-НДФЛ

В банках просят принести 2-НДФЛ в нескольких случаях:

- При подаче заявки на кредит наличными или оформлении кредитной карты с большим доступным лимитом.

- При оформлении карты рассрочки с большим кредитным лимитом.

- Для подтверждения официального трудоустройства пенсионера.

- Всем гражданам, которые выступают поручителями или созаемщиками по кредитным договорам.

- Для понижения процентной ставки по действующему кредитному договору при рефинансировании или реструктуризации кредита.

Данные из 2-НДФЛ помогают банку принять решение о том, какой утвердить лимит по кредитной карте, или какую максимальную сумму займа одобрить потенциальному заемщику. Чаще всего кредиторы выдают такой объем заемных средств, при котором ежемесячный платеж не превысит 30-45% от заработной платы.

У клиентов, которые получают деньги по зарплатному проекту банка, не будут просить ни 2-НДФЛ, ни какие либо другие подтверждения платежеспособности. У кредитора есть доступ к счетам потенциального заемщика, где он видит и сумму поступления, и их периодичность.

Чем подтвердить доходы

Любому работнику, который планирует получить кредит, бухгалтер работодателя обязан выдать справку 2-НДФЛ для банка. Отказы возникают чаще всего в тех компаниях, где сотрудникам выдают часть зарплаты неофициально, или задекларированная часть заработка ниже минимального установленного размера.

Обе ситуации противозаконны и работодатель опасается, что эта информация может дойти до налоговой службы. Поэтому в таких компаниях сложнее всего получить официальную справку о налогах, уплаченных физлицом. Работник может обратиться с заявлением на своего работодателя об отказе в выдаче 2-НДФЛ в государственную инспекцию по труду или в прокуратуру. Но большинство граждан дорожат своей работой и не делают этого.

Если работодатель не дает 2-НДФЛ, уточните в банке, какое именно подтверждение подойдет для оформления займа. Некоторые кредиторы принимают документы, заполненные в свободном виде или на бланке по форме банка. Однако сведения о доходах все равно придется заверять в бухгалтерии работодателя.

По оценкам кредитных специалистов справки по форме банка заполняют чаще, потому что в ней гораздо меньше сведений и ее гораздо проще заполнить. Если банк допускает такой вид подтверждения доходов, и работодатель согласен заверить бланк, то можно обойтись без 2-НДФЛ.

Где взять справку

Чтобы получить справку 2-НДФЛ от бухгалтерии, подайте заявку на ее подготовку по образцу работодателя. Некоторые компании выдают документ по устному запросу от своих работников. Срок изготовления справки для банка занимает от 1 до 3 рабочих дней.

Банк предъявляет определенные требования к справке о доходах физических лиц:

- В ней должна стоять подпись сотрудника, который выдал документ, проставленную синей или черной пастой с расшифровкой ФИО.

- Дата выдачи не должна превышать 30 дней от даты обращения за кредитом.

- Печать должна стоять в специальном помеченном для нее месте. Если по образцам подписей печать не предусмотрена, сделать отметку об этом. Печать может заменить специальный штрих-код, без которого документ признают недействительным.

Кроме 2-НДФЛ, банки запрашивают и другие документы у будущего клиента. В зависимости от вида займа может понадобиться:

- ксерокопия трудовой книжки с пометкой о текущем месте работы, заверенная печатью и подписью ответственного работника в компании работодателя;

- диплом о полученном образовании;

- свидетельство о браке, разводе, рождении детей, если они имеются.

- для работников государственных учреждений или администрации, понадобится официальная выписка из личного дела;

- для мужчин призывного возраста, резервистов, офицеров запаса – военный билет.

При подаче документов со справкой уточните, какой срок действия 2-НДФЛ требует банк. Некоторые кредитный организации запрашивают актуальную справку на данный момент, а другим подойдет и документ трехнедельной давности. Выясните ограничения по сроку заранее, особенно если собираетесь подавать заявку на кредит в несколько банков.

Максимальный срок, при котором банки принимают справки – 30 дней. Документ, датированный раньше, чем за месяц до обращения, использовать не получится.

Проверка банком данных из справки

Банки проверяют сведения из 2-НДФЛ несколькими способами. Какой из них будет выбран, зависит от размера займа и срока кредитования. Если сумма кредита превышает несколько сотен тысяч рублей, проверку проведут по всем доступным направлениям.

Первичная

Первичная проверка – сотрудники банка визуально оценивают подлинность документа и правильность заполнения данных. Обязательно изучают, чтобы:

- ИНН работодателя в анкете, соответствовал ИНН, указанному в печати;

- в справке не было помарок, исправлений, зачеркиваний;

- алгоритм проведения расчетов в таблице и вычисленные суммы были подсчитаны правильно;

- вписанные коды вычета и удержаний были указаны верно.

Если в документе 2-НДФЛ найдут даже один недочет, справку вернут потенциальному заемщику на замену. Предъявить документ можно будет снова, но с учетом исправленных ошибок. Если нужна небольшая сумма займа и на маленький срок, сотрудники могут ограничиться только первичным рассмотрением документа.

Глубокая

Второй способ проверки справки 2-НДФЛ – доскональное изучение сведений о заемщике. При этом сотрудники банка:

- Звонят по телефону работодателю, который был указан в анкете. Также могут обзвонить родственников, чтобы получить более детальную информацию о клиенте.

- Могут подать запрос на подтверждение информации из справки 2-НДФЛ в организацию, где работает заемщик.

- Сравнивают указанный в документе размер заработка заемщика со средним доходом работников данной профессии по региону.

- Проверяют кредитную историю заемщика и выясняют наличие текущей задолженности перед другими кредиторами.

Бывают ситуации, когда работодатель не отвечает на запрос информации о доходах сотрудника. В таком случае банк вправе отказать клиенту в выдаче займа.

Отделом безопасности банка

Третий способ – проверка сотрудниками службы безопасности. Этот отдел изучает потенциальных заемщиков, если сумма займа превышает определенный предел, который каждый банк устанавливает сам. До указанного лимита клиентов проверяет скоринг-система.

Служба безопасности запрашивает сведения о потенциальном заемщике по нескольким направлениям:

- Проверяет данные, указанные в справке об организации, в которой работает заемщик, и о личности самого клиента.

- Обращается в учреждение, где работает заемщик, с запросом информации о доходах сотрудника, длительности работы, планов на дальнейшую работу. Могут узнать, не собираются ли увольнять сотрудника или повышать ему заработную плату.

- Подает запрос в налоговую инспекцию для проверки постановки на учет в качестве налогоплательщика.

- Обращается в Пенсионный Фонд для подтверждения или опровержения предоставленных сведений о дополнительных госвыплатах или пособиях.

- Запрашивает у работодателя ведомости по выплате зарплаты сотруднику или о штатном расписании, где видно, что человек с указанными данными числится в компании.

С 2015 года банки получили доступ к базам данных ПФР и налоговой. Поэтому официальные запросы стали подавать гораздо реже.

Если за время работы в одной организации или на одной должности у потенциального заемщика резко поднялся заработок, это может вызвать подозрение у сотрудников банка. В этом случае проверка будет обязательной.

Через госуслуги

Последний вариант проверки – через госуслуги. Ее проводят при помощи сверки информации о заемщике через ИФНС и ПФР. Также сотрудники банка могут запросить сведения у правоохранительных органов для выявления судимости, особенно действующей на данный момент. Наличие непогашенных судимостей может стать весомым поводом для отказа в кредитовании.

Но проверка через госуслуги может не принести никакой пользы, так как для того чтобы получить информацию о каком-либо гражданине РФ на портале госуслуг, нужно его разрешение. Этим могут воспользоваться те, кто получает неофициальный доход. Если они закрыли доступ к своим данным, банк не сможет проверить достоверность предоставленных сведений по заработной плате. Однако это не отменяет проверку службой безопасности банка по своим каналам. И если выяснится, что предоставлены ложные или фальшивые данные, потенциальному заемщику наверняка откажут в кредитовании.

Если справку взять негде

Если гражданин получает неофициальный доход, то справку 2-НДФЛ взять негде. И чтобы получить кредит в банке, некоторые заемщики прибегают к покупке справки 2-НДФЛ. За фальшивую справку мошенники запрашивают от 1,5 до 50 тысяч рублей. Часто ее стоимость зависит от «качества» справки и размера будущего займа.

В более дорогих подделках указана реальная компания, которая работает в РФ. Схема настолько продумала, что по указанным номерам телефона даже отвечают на звонки из банка и «подтверждают» вписанные данные. Но у гражданина из-за подложного документа могут возникнуть не только финансовые потери на липовую справку.

Ответственность за предоставление фальшивых данных

Заемщика, который предоставляет фальшивую 2-НДФЛ могут привлечь к ответственности в нескольких случаях:

| Ситуация | Последствия |

| Гражданин получает кредит и затем отказывается платить | Такие действия расценивают как мошеннические. Выплатить долг все равно обяжут. Банк вправе подавать в суд или перепродать долг коллекторам, если это не запрещено договором. |

| Заемщик получает кредит, исправно и вовремя вносит ежемесячные платежи, но во время повторной проверки выяснилось, что справка 2-НДФЛ – фальшивая | В такой ситуации банк может не заявлять в полицию и не расторгать договор кредитования. Но он может и обязать клиента погасить кредит досрочно. Какие действия предпримет кредитор, зависит от внутреннего регламента банка и принятого решения. |

| Фальшивые данные обнаружены во время оформления кредита | Банк отказывает в кредитовании и сообщает о случившемся в полицию. При этом клиенту могут даже не сообщить причины отказа. Обернуться это может штрафом до 80 тысяч рублей или исправительными работами. |

| Банк докажет, что кредит был взят с заведомой целью не гасить его | В этом случае заемщику грозит штраф до 120 тысяч рублей, год принудительных работ или лишение свободы на 2 года. При этом вернуть взятый кредит все равно придется. |

Гражданина, у которого была фальшивая справка 2-НДФЛ для банка, занесут в черный список, он больше не сможет воспользоваться услугами этого кредитора. Это также может стать основанием для отказа в сотрудничестве с другими банковскими учреждениями.

Помимо этого, к ответственности могут привлечь и то лицо, которое сделало эту справку, если удастся установить его личность. По части 3 статьи 327 Уголовного Кодекса РФ. Поэтому реальные работодатели и бухгалтерские работники редко идут на сделки с указанием зарплаты больше, чем на самом деле. Изобличить мошенников оказывается не так просто, в этом случае чаще всего страдает только покупатель фальшивой справки.

Получение займа без 2-НДФЛ

Большинство банков требует от заемщиков предоставления справки о доходах. Рассчитывать на получение займа без справки 2-НДФЛ можно только, если брать кредит в небольшом банке или на маленькую сумму.

Их выдают, как правило, только по паспорту и без подтверждения платежеспособности. Но процентная ставка по кредиту в этом случае выше, потому что банк таким способом снижает свои риски.

Даже если банк не требует обязательно предъявлять справку 2-НДФЛ, это не значит, что о платежеспособности клиента сотрудники банка не узнают. У кредиторов достаточно способов получить информацию о потенциальном заемщике. Как минимум гражданина проверят в Бюро кредитных историй и в службе судебных приставов на предмет дел, находящихся в производстве. Кроме того, тем, кто сам приносит справку о доходах банки идут навстречу и предлагают более выгодные условия кредитования.

Если справку 2-НДФЛ для банка взять негде, то лучше прямо сказать об этом сотруднику банка и попросить совет по поводу дальнейших действий. Некоторым заемщикам предложат привести поручителя или оформить в залог имущество. Альтернативные кредитные программы разработаны во всех банках. Поэтому кредиторы находят компромиссные решения для любого клиента, у которого есть регулярные поступления, даже если он не сможет их подтвердить справкой 2-НДФЛ.

Полезные ссылки:

Клавдия Трескова - высшее образование по квалификации «Экономист», со специализациями «Экономика и управление» и «Компьютерные технологии» в ПГУ. Работала в банке на должностях от операциониста до и.о. начальника отдела обслуживания частных и корпоративных клиентов. Ежегодно с успехом проходила аттестации, обучение и тренинги по банковскому обслуживанию. Общий стаж работы в банке более 15 лет. treskova@brobank.ru

Комментарии: 0

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Какие справки нужны приставам чтобы доказать что карта зарплатная

Она может быть общая для всего предприятия, а может принадлежать только тому отделу, который занимается предоставлением именно этих справок. Притом, в более мелких организациях печать может быть только одна, а в крупных – несколько. Информация о том, куда и в каких целях должен быть предоставлен документ может быть указана конкретно (с названием организации), а может указываться только словосочетание «По месту требования».

Где и как оформить Справка для приставов о зарплатной карте должна содержать такие сведения: стандартные реквизиты: номер, дата, название подразделения, которое ее выдало; фамилия, имя отчество пристава, который занимается этим делом; ФИО должника; сумма, которую заемщик должен банку; причина образования задолженности.

Зачем нужна справка для приставов о карте

Предоставление справки с работы — стандартная процедура. Бумага подтвердит факт официального трудоустройства. Она может потребоваться в следующих ситуациях:

- выполняется расчет величины выплаты по больничному листу;

- документ потребовал военкомат;

- лицо участвует в судебном процессе, и ему нужно доказать какие-либо обстоятельства;

- выполняется назначение пособия для детей или инвалидов;

- гражданин оформляет Визу;

- лицо участвует в исполнительном производстве в качестве должника.;

- документ предоставляется по письменному заявлению работника.

Имеют ли право приставы арестовать зарплатную карту

Допустим, вы взяли займ онлайн и не выплачиваете долг. МФО подаст на Вас в суд, выиграет дело, взыскание долга ляжет на плечи приставов. На основании ФЗ-229 сотрудники ФССП имеют право взыскивать задолженность в пользу бенефициара всеми законными способами. Арест зарплатной карты входит в список законных методов взыскания.

Чтобы это произошло, необходимо проведение определенных процедур:

- проведение суда и передача дела в ФССП;

- информирование сотрудником ФССП заемщика о необходимости погасить долг в течение 5 дней;

- сбор информации о действующих счета и остатке на них в течение 30 дней;

- предоставление санкции на блокирование счетов.

После получения уведомления от судебных приставов у должника есть 5 дней для добровольно исполнения своих обязательств. Но большинство людей используют это время для того, чтобы снять свои накопления и перевести их на счета родственников и знакомых, осложняя работу ФССП.

Дополнительные способы взыскания, которые используют сотрудники ФССП:

- арест всех счетов должника в российских банках;

- опись и реализация имущества через аукцион;

- ограничение выезда за пределы РФ.

Образец справки

Обнаружив, что счет заблокирован на основании постановления судебного пристава, владелец зарплатной карты должен немедленно поставить об этом в известность должностное лицо службы приставов. Для этого надо написать заявление, к которому прикладывается справка бухгалтерии предприятия и справка из банка о назначении счета.

Законом не установлена обязательная форма справки, но предъявляются определенные требования, хорошо известные работникам бухгалтерии.

Обычно, с небольшими допустимыми изменениями, зависящими от особенностей ведения делопроизводства на предприятии, образец справки для приставов выглядит следующим образом:

ООО «NNNNN (наименование предприятия)»

ИНН 00000000 ОГРН00000000

Почтовый индекс: 123456, Адрес: __________

СПРАВКА

Настоящим ООО «NNNNN» подтверждает, что __________ (ф. и. о.), работает в ООО «NNNNN» с «___» _______ 20___г. в должности _____________________________ (указать штатную должность).

Заработная плата _______________ (ф. и. о.) перечисляется на расчетный счет физического лица, открытый в АО «___________ (наименование банка)», счет №00000000000000000000000 БИК00000

Справка выдана для предъявления по месту требования.

«___» __________ 20___ г.

Генеральный директор________________

Главный бухгалтер ___________________

Сколько могут снять приставы с зарплатной карты

Размер суммы для изъятия определяется в судебном порядке и составляет:

- 25% если у должника есть иждивенцы в семье;

- 50% при отсутствии иждивенцев;

- 75% при достаточно большом официальном доходе.

Если заемщик по факту работает неофициально, все доходы, что получены не с основного места работы и с которых физическое лицо не платит налоги, являются полученными преступным путем. Они могут полностью конфисковаться, а в отношении физического лица могут применяться положения ФЗ-115 о противодействии легализации доходов.

Где и как оформить справку для приставов о зарплатной карте

Важно ознакомиться с детальным порядком действий в случае желания разблокировки карточки и беспрепятственного пользования банковским счетом. Первое возможное действие, которое следует предпринять держателю – сделать обращение в банковскую организацию, которая выпустила данный продукт. Это позволит получить необходимый перечень сведений о причинных факторах ареста счета. В качестве официального документа, выдаваемого банковской организацией, выступает справка, которая содержит следующий набор сведений, показателей и характеристик:

- реквизиты, связанные с исполнительным производственным процессом, в частности – номер, дата выдачи, подразделение ФССП, которое осуществило оформление документации;

- ФИО пристава, который выступает в роли исполнителя, то есть занимается непосредственным ведением дела о должнике;

- величина, которую составляет задолженность клиента перед финансовой инстанцией;

- источник формирования долгового обязательства.

Помимо этого, потребуется еще один документ – выписка со счета по карте, в которой будут указаны величины и даты поступлений. Необходим такой документ с той целью, чтобы доказать факт зачисления на данный счет строго заработной платы. Также надо будет заняться получением соответствующей справки. Данный документ должен содержать перечень сведений о таких показателях, как номер счета, отделение финансовой организации, ежемесячно перечисляемые суммы в качестве зарплаты. При наличии на руках всех этих документов должник получит полноценную информацию и сможет обратиться в специализированную службу в целях снятия ареста с карточки.

Тонкости и особенности получения

Процесс, посредством которого производится оформление и получение данной бумаги, всегда должен быть точным и правильным. То же самое относится и к справке, предоставляемой для приставов. Первым делом после того, как обнаружен арест по зарплатной карте, держатель должен обратиться в банковское отделение, чтобы получить объяснения. Сотрудники кредитной организации имеют обязанность предоставить ему полную картину о причинах подобных действий. Все эти сведения и прописываются в рамках рассматриваемого документа, выдаваемого финансовой организацией.

Если бумага применяется в целях подтверждения действий по доходам работающих граждан, она может предоставляться в следующие типы заведений:

- финансовые учреждения, предоставляющие займы и ссуды населению;

- в процессе оформления в центр занятости;

- в организации, которые осуществляют мероприятия по оформлению пенсии;

- в судебные органы.

Справочные материалы о доходных поступлениях составляются сотрудником, относящимся к отделу кадров.

Существует ли единый вариант формы

Единого образца справки о зарплатной карте не имеется, т. е. он не предусмотрен с точки зрения законодательства. Пособники, работающие в сфере делопроизводства, а также специалисты, занятые в сети интернет, готовы привести несколько шаблонов, но они не могут выступать в качестве стандарта. Некоторые из предприятий могут запросто их применять, однако сотрудники кадрового отдела вправе обеспечивать заполнение справки о доходных поступлениях на основании собственного образца. Невзирая на все это, справка должна содержать несколько типовых реквизитов, которые были перечислены ранее. В противном случае документ носит недействительный характер.

Пункты образца справки для приставов о зарплатной карте

Без наличия печатки документ не имеет юридической силы. Если же справка необходима для подачи ее в банк, то там нужно указывать такие данные:

- сумма заработанных и полученных работником средств за последние 12 месяцев (в некоторых случаях – 6 месяцев);

- сумма задолженности по зарплате (если имеется).

- средний уровень дохода гражданина;

- сумма налоговых отчислений и отчислений в различные фонды (пенсионный, страховой, социальный и т. д.).

Единый образец справки для приставов о зарплатной карте не существует. Он законом не предусмотрен. Пособники о делопроизводстве и специалисты в сети Интернет приводят несколько таких образцов, но они не могут считаться стандартом. Некоторые предприятия могут их использовать, но сотрудники отдела кадров вполне имеют право заполнять справку о доходах по собственному образцу.

Кто выдает справку

Обычно справку выписывает руководитель того подразделения, в ведение которого входит запрашиваемая информация. Если работнику необходима справка о профессии или должности, то надо обращать в кадровый отдел, если о заработной плате – соответственно, в бухгалтерию и т.п. Но если непосредственно оформлением справки может заниматься начальник структурного подразделения, то удостоверять ее должен в обязательном порядке директор компании или уполномоченное на подписание подобного рода документов лицо.

Имеет ли право работодатель отказать в выдаче справки

По закону работник имеет право получить любую информацию от своего работодателя, касающуюся его трудовой деятельности для последующего предъявления по месту требования. Она может быть оформлена в виде копии, выписки из внутреннего документа компании, или же справки.

Срок между заявлением с просьбой выдать справку и ее получением не должен превышать трех дней.

Если предприятие по каким-либо причинам отказывается выдать требуемую бумагу, сотрудник имеет право обратиться в суд.

Срок действия справки

Каждая справка с места работы имеет свой срок годности, который определяет учреждение или организация, запрашивающая документ в индивидуальном порядке, и который чаще всего не превышает двухнедельный период – за это время сотрудник должен успеть запросить документ в организации и предъявить его туда, куда нужно.

Может ли банк арестовать зарплатную карту самостоятельно. Как поступить если списали все средства

Банк не может это сделать, даже при наличии просрочки по кредиту в нем. Но в некоторых договорах есть пункт, согласно которому кредитная организация имеет право списывать средства в безакцептном порядке с других счетов клиента для погашения долга. ГК РФ не запрещает это, но такой пункт можно оспорить в суде. Согласно решению Высшего арбитражного суда, такой пункт в договоре является незаконным. Однако кредитные организации часто злоупотребляют своими полномочиями и списывают все деньги в счет погашения долга.

В этом случае необходимо выполнить следующие действия:

- обратиться в банк для уточнения причины списания денег с зарплатной карты;

- связаться с судебными приставами для изучения нюансов своего дела;

- заказать справку о зарплате, где будет показано, какая именно сумма была перечислена на карту;

- написать заявление на возврат 50% средств.

Действия заемщика при аресте зарплатной карты

При аресте средств на личном расчетном счете физического лица, пристав руководствуется законодательной базой и предъявляет исполнительный лист о взыскании. Понятия «зарплатная карта» в финансовой сфере не существует, поэтому денежные средства не могут быть однозначно классифицированы. Чтобы снять арест с карты, требуется пройти ряд стадий проверки:

- Сформировать запрос в банк о причине блокировки, о дате и лицах, причастных к аресту.

- Запросить расширенную выписку из банка.

- Взять справку с места работы, подтверждающую, что заработная плата перечислялась на данный карточный счет.

- На имя делопроизводителя, который вынес решение об аресте, написать заявление с просьбой снять блокировку, мотивируя свои действия подтверждающими документами — справкой с места работы, банковской выпиской и бланком с работы о подтверждении реквизитов зарплатного счета.

- Желательно отнести письменно заверенное заявление лично в рабочие часы, чтобы ускорить процесс снятия ареста.

- В случаях неизменных санкций, руководствуясь ст. 128 закона об исполнительном производстве, обратиться в территориальный судебный орган.

Справка о доходах с предприятия отличается от формы 2 НДФЛ. Она четко должна учитывать все доходы, которые сотрудник получает в организации работодателя. Не учитывается рабочее время, если в период него сотрудник уходил в неоплачиваемый отпуск. В таком случае простой не учитывают, а для расчета берут предыдущий период, где происходило начисление заработной платы.

В случае принятия положительного решения в отношении неплательщика службой ФССП, на руки физическому лицу выдается вступившее в силу постановление о снятии ареста с зарплатного счета. С этими документами необходимо обратиться в отделение банка, где находится вышеуказанный счет. Баланс становится доступным по истечении трех рабочих дней.

Процедура снятия блокировки несложная, если делается согласно изложенным пунктам. Для уточнения своих действий всегда можно проконсультироваться с юристом.

Как снять арест с зарплатного счета?

В шапке указывается районный отдел УФССП, ФИО пристава. Также не забудьте указать свои данные. В описательной части укажите, что арестованный банковский счет является Вашим зарплатным счетом.

Обязательно укажите на незаконность ареста зарплатного счета, обосновывая это тем, что Вы остаетесь без средств к существованию. К заявлению обязательно приложите документы, которые были Вами получены на стадии первого шага. Как показывает практика, пристав-исполнитель снимает арест с Вашего зарплатного счета без каких-либо дополнительных вопросов.

Главное, предоставить ему доказательства, что арестованный счет действительно является зарплатным! Вот почему чуточку ранее мы Вам говорили о том, что без документов идти к приставам нет никакого смысла.

Кому требуется справка об отсутствии долгов?

Запросить информацию об отсутствии задолженности у судебных приставов имеют право все желающие. Граждане, планирующие выехать за границу или оформить ипотеку, посредством полученной в ФССП справки подтвердят свою платежеспособность и удостоверятся в отсутствии препятствий к отдыху за рубежом.

Юридические лица – организации – обращаются в ФССП за справкой:

- для оформления банковского кредита;

- при прохождении лицензирования;

- для участия в аукционах и тендерах.

Обращаться к судебным приставам следует заблаговременно, чтобы не омрачить планируемую поездку проблемами на границе или не сорвать сроки подготовки к конкурсному мероприятию.

Как и где получить документ?

Если лицо ранее сталкивалось с деятельностью судебных приставов, было участником исполнительного производства, рекомендуется обратиться в территориальное отделение ФССП, которое осуществляло взыскание. В остальных случаях можно посетить судебного пристава, работающего по адресу регистрации гражданина или организации. Должностное лицо представит информацию о порядке и способах получения справки об отсутствии долгов.

Если отделение для подачи запроса по предоставлению сведений о финансовых обязательствах выбрано лицом неверно, пересылка заявления должна осуществиться в нужное подразделение ФССП в течение 5 дней. Судебные приставы имеют информацию об административно-территориальной подчиненности.

Какая может быть задолженность

Справка из ФССП признается официальным документом, подтверждающим факт отсутствия задолженности у гражданина. При этом разновидность долгов, отражающихся в базе судебных приставов, предполагает включения в перечень штрафов, пени, кредитных платежей и так далее.

Как узнать о наличии долгов

Предусматривается два основных способа определения факта наличия долгов, к которым относят:

- Обращение в ФССП через официальный сайт службы. Далее потребуется перейти в раздел «Сервис», после чего выбрать первую строку и перейти по ссылке. На сайте появится окно, которое нужно заполнить, после чего будут сформированы сведения о долгах лица;

- Личное обращение в ФССП. Этот вариант позволит получить официальный документ с подписью и печатью сотрудника службы. Только такая справка будет считаться подтверждением отсутствия долгов.

Оформление документа по закону не должно занимать больше тридцати дней.

Образец заявления на получение справки из ФССП

Важно! Чтобы заявление на предоставление справки было принято судебными приставами, необходимости соблюсти правила составления такого обращения:

- Письменная форма. Данное условие обязательное. Устное обращение не принимается, единственное, что в таком случае смогут сделать приставы, это дать консультацию относительно последующих действий. Также не учитываются обращения, направляемые по электронной почте;

- Удостоверение нотариуса не требуется, форма заявления должна быть простой письменной. Не используются также унифицированные бланки. Достаточно правильно изложить просьбу и обозначить тип справки;

- Обязательно наличие даты составления и личной подписи заявителя. Также требуется указать личные сведения. Если информации о заявителе не будет, то обращение считается анонимным, что по закону не допускается;

- Требования в заявлении должны быть конкретизированы. Если из обращения непонятно, что нужно сделать, то заявление вернут.

Если соблюсти указанные требования, то проблем с подачей и принятием заявления в ФССП не будет. Направление допускается только за счет личного посещения службы либо использования услуг почтовой связи.

Когда обращение осуществляется путем личного посещения судебных приставов, нужно составить два заявления. Один экземпляр передается приставу, другой остается у гражданина с пометкой о принятии обращения к рассмотрению. С этого момента начинает течь тридцатидневный срок оформления справки.

Итоги

Справка с места работы может потребоваться в самые разные типы учреждений — частные, государственные и даже международные. Главное при их составлении — учесть требования к соответствующим документам, установленные в тех организациях, которые их запрашивают.

Читайте также: