Справка 2 ндфл анапа

Опубликовано: 03.05.2024

Если предпринимателю нужна справка о доходах, 2-НДФЛ или карточка счёта 51, банк ему не поможет — он должен сделать их сам. Мы обратились к экспертам и узнали, что для этого нужно. В материале — подробные рекомендации вместе с образцами заполнения.

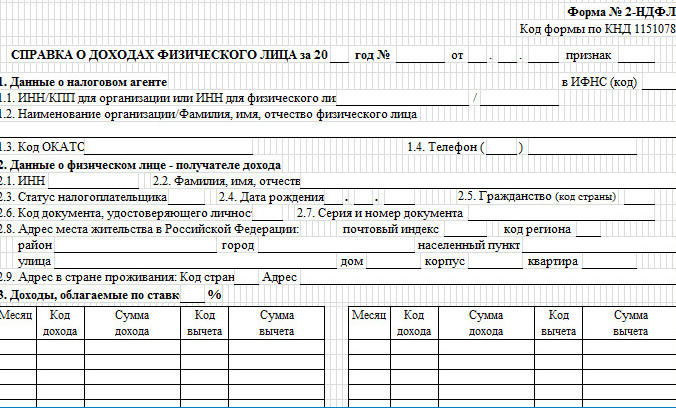

Справка 2-НДФЛ

2-НДФЛ показывает, сколько сотрудник заработал и сколько вы удержали за него налогов. Ежегодно подаётся работодателем в налоговую.

Справку составляют по строгой форме 2-НДФЛ. Распечатывать документ не нужно: просто скачайте форму и откройте через Adobe Reader или Adobe Acrobat. Она заполняется как типичный бланк — один символ в одной клетке. Чтобы правильно заполнить, вносите информацию по блокам.

Общая часть. Это первая часть листа. Внесите информацию об организации или ИП, а также о самой справке:

- ИНН и КПП организации или ИП;

- номер страницы — «001», признак — «1»;

- наименование организации или ИП;

- отчётный год;

- номер справки — порядковый номер документа. Например, за первого сотрудника — «0000001», за второго — «0000002»;

- номер корректировки — «0−»;

- код налогового органа — по классификации ФНС;

- код муниципального образования по адресу организации;

- номер телефона, а также ФИО директора или ИП в конце листа.

Раздел 1. Информация о конкретном сотруднике. Заполните следующие поля:

- ФИО, ИНН и дата рождения сотрудника;

- статус налогоплательщика — «1» для резидентов РФ, «2» для нерезидентов;

- код страны гражданства — «643» для России, по классификатору для остальных;

- код документа, удостоверяющего личность — «21» для паспорта РФ, по классификатору для остальных;

- серия и номер документа.

Раздел 2. Информация о выплатах сотруднику и удержанных налогах. Укажите следующие данные:

- Ставка налога — 13% для резидентов РФ, 30% для нерезидентов.

- Общий доход и налоговая база. Если сотрудник получал выплаты, которые не облагаются НДФЛ, то на эту сумму нужно уменьшить общий доход в графе «Налоговая база». Например, если получал материальную помощь.

- Суммы налогов, которые вы исчислили, удержали и перечислили в налоговую.

- Если вы перечислили не всю сумму или уплатили лишнего, заполните одноимённые поля. Если нет — оставьте их пустыми.

Раздел 3. Информация о налоговых вычетах, которые получил сотрудник. К ним относятся стандартные, социальные и имущественные вычеты. Если в течение года сотрудник оформлял вычеты, укажите суммы и коды по классификатору.

Приложение. Содержит разбивку дохода по месяцам и типам. Например, первая строка — зарплата за январь, вторая — премия за январь, третья — зарплата за февраль, и так далее. Вот как заполнить приложение:

- отчётный год — год, за который вы отчитываетесь перед налоговой.

- ставка налога — 13% для резидентов РФ, 30% для нерезидентов.

- месяц — порядковый номер в формате «01» — январь, «02» — февраль.

- код дохода в 2-НДФЛ определяется по классификатору. Самые популярные — это код «2000» для основной зарплаты и код «2002» для премий.

- сумма дохода — в рублях с точностью до копеек.

- если сотрудник получал вычеты, укажите код и сумму в строке под доходом за тот же месяц.

Если вы заполнили приложение, но остались свободные строки, не ставьте в них прочерки. Сохраните документ, распечатайте и подпишите — поле для подписи есть внизу второго листа.

Форма 6-НДФЛ

6-НДФЛ показывает, сколько денег вы платите сотрудникам и сколько налогов с них удерживаете. Её сдают в налоговую каждый квартал и заполняют «нарастающим итогом»: например, во втором квартале указывают доходы и налоги за полгода, в четвёртом — за весь год.

Отчёт составляют по строгой форме. Заполняйте по аналогии с 2-НДФЛ — через Adobe Reader или Acrobat.

Титульный лист. Это первый лист формы, в который пишут общую информацию об организации или ИП:

- ИНН и КПП;

- номер корректировки — «0−−»;

- период представления — номер квартала: первый — «21», второй — «31», третий —"33″, четвёртый — «34»;

- налоговый период — отчётный год;

- код налогового органа — по классификации ФНС;

- код налоговой по месту нахождения (учёта) — по приказу ФНС. Например, «120» — по месту жительства ИП, «214» — по месту нахождения организации;

- наименование организации или ИП;

- код муниципального образования по адресу организации;

- номер телефона компании;

- ФИО директора или ИП;

- количество страниц в заявлении.

Строчки «Форма реорганизации» и «ИНН / КПП реорганизованной организации» оставьте пустыми, если ваша компания появилась не в результате реорганизации.

Раздел 1. Информация о выплатах и удержанных налогах за всё время с начала года. Заполнить нужно следующие данные:

- ставка налога — 13% для резидентов РФ, 30% для нерезидентов.

- суммы начисленного дохода, исчисленного и удержанного налога;

- суммы дивидендов и налоговых вычетов, если они выплачивались;

- количество сотрудников;

- исчисленные и удержанные налоги;

- налоговые вычеты.

Раздел 2. Подробная информация с доходами сотрудников за отчётный квартал. Заполните эти поля:

- даты перевода зарплаты, удержания и перечисления налогов — по строкам «100», «110» и «120»;

- суммы доходов и удержанных налогов — по строкам «130» и «140».

Если вы заполнили оба раздела, но остались свободные строки, не ставьте в них прочерки. Сохраните документ, распечатайте и подпишите — поле для подписи есть внизу второго листа.

С 2021 года 2-НДФЛ и 6-НДФЛ станут единым документом. 6-НДФЛ будет основным документом, а 2-НДФЛ — приложением. Каждый квартал организации и ИП будут сдавать 6-НДФЛ, а по итогам IV квартала к справке добавят приложения по 2-НДФЛ на каждого сотрудника.

2-НДФЛ и 6-НДФЛ за 2020 год нужно сдавать по старым формам.

Справка о доходах и суммах налога физического лица

Эта справка — аналог справки 2-НДФЛ, выдаётся сотруднику по запросу. Документ заполняют по данным из формы 2-НДФЛ, которую предприниматель или организация отправляли в налоговую за очередной год.

Справка о доходах и суммах налога физического лица состоит из пяти блоков:

- данные о налоговом агенте — реквизиты организации или ИП по общей части 2-НДФЛ;

- данные о получателе дохода — информация о сотруднике по «Разделу 1» 2-НДФЛ;

- налогооблагаемые доходы сотрудника;

- налоговые вычеты — информация по «Разделу 3» 2-НДФЛ;

- общие суммы дохода и налога — информация по «Разделу 2» 2-НДФЛ.

От формы 2-НДФЛ отличается только третий раздел. Он заполняется отдельно по каждому месяцу, за который сотрудник получал зарплату. Укажите в разделе:

- Ставку налога — 13% для резидентов РФ, 30% для нерезидентов.

- Номер месяца, за который сотрудник получал доход.

- Код дохода за каждый месяц — по классификатору. Самые популярные — это код «2000» для основной зарплаты и код «2002» для премий.

- Сумму налоговых вычетов за каждый месяц и его код по классификатору.

Декларация по форме 3-НДФЛ

Справки 3-НДФЛ не существует — есть только декларация. Её сдают физические лица, которые получили налогооблагаемый доход, или предприниматели, которые работают на общей системе налогообложения.

Иногда сотрудники просят работодателей выдать декларацию 3-НДФЛ, хотя должны заполнять её самостоятельно на основе справки 2-НДФЛ.

Если к вам обратился сотрудник с просьбой выдать декларацию, отправьте ему форму 3-НДФЛ и ссылку на сайт ФНС с образцами. Заполнять лучше через личный кабинет налогоплательщика, потому что сервис предлагает подсказки.

Карточка по счёту 51

Счёт 51 объединяет информацию о наличии и движении безналичных средств на всех расчётных счетах предпринимателя.

Чтобы заполнить карточку по счёту 51, напишите информацию о приходных и расходных операциях в таблицу. Для каждой операции заполните семь разделов:

- Период — дата проведения операции.

- Документ — тип операции, её порядковый номер и основание. Например, «Приход, операция № 15, оплата по договору поставки № 1−2/3 от 01.02.2020».

- Аналитика Д/Т — реквизиты счёта, на который пришли деньги.

- Аналитики К/Т — реквизиты счёта, с которого списали деньги.

- Дебет — номер счёта по бухучёту и сумма прихода.

- Кредит — номер счёта по бухучёту и сумма списания.

- Текущее сальдо — остаток на текущий момент.

Допустим, у вас есть два расчётных счёта. 1 сентября вы получили 200 тысяч рублей от ООО «Инь» и заплатили два раза ООО «Янь» по 50 тысяч рублей. Карточка по счёту 51 за 1 сентября будет выглядеть так.

Не указывайте ничего в разделе «Дебет», если вы отправляете деньги контрагенту — заполняйте только «Кредит». Аналогично с «Кредитом», если вы получаете деньги — заполняйте только «Дебет». Также добавьте строки с сальдо на начало и на конец выбранного периода. Если сумма положительная, то перед ней ставят букву «Д», если отрицательная — «К».

Клиенты Точки могут взять операции по счёту из выписки. В интернет-банке это раздел «Выписка» в левом меню, а в приложении — раздел «Сервисы», «Заказ документов». Операции появятся автоматически, как только вы выберете нужный счёт и период.

Коротко

- Справки 2-НДФЛ и 6-НДФЛ заполняют по строгим формам. 2-НДФЛ сдают в налоговую каждый год, а 6-НДФЛ — каждый квартал.

- С 2021 года справки 2-НДФЛ и 6-НДФЛ станут единым документом, но за 2020 год их нужно сдавать по старым формам.

- Справку о доходах и суммах налога физического лица работодатель выдаёт сотруднику по запросу.

- Карточку счёта 51 заполняют в свободной форме и представляют контрагентам, банкам или госорганам.

- Декларацию 3-НДФЛ заполняют раз в год и сдают в налоговую. Заполнять её за сотрудников предприниматели не обязаны.

Полезная рассылка для бизнеса

Рассказываем про налоги, законы, чужой опыт и полезные инструменты для бизнеса. Оставьте свою почту и получите в подарок книгу «Сила эмоционального интеллекта».

НДФЛ наравне с большинством налогов направляется в федеральный бюджет. Далее средства распределяются согласно потребностям по социальным нуждам. Основные направления: здравоохранение, жилищное хозяйство, дороги, экология, безопасность, социальная поддержка.

Что это за налог?

НДФЛ является налогом федерального уровня, деньги поступают в госказну. Аббревиатура означает «Налог на доходы физических лиц». Сумма рассчитывается в процентах от общего дохода гражданина за налоговый период. Правила формирования налога, заполнения стандартизированных форм отчетности и соблюдения обязательств уплаты регламентируются НК РФ.

- 9 % на доход, полученный до 2015 г.;

- 13 % – ведущая ставка для большинства видов дохода (заработная плата, продажа личного имущества, рента и другие вознаграждения);

- 15 % на доход от дивидендов, полученных от компаний РФ физическими лицами, проживающими за рубежом;

- 30 % для нерезидентов;

- 35 % на выигрыши в виде подарков и призов, повышенные доходы от банковских вкладов.

Расчет и отчисление НДФЛ выполняет налоговый агент. Это юридическое или физическое лицо, обязанное по закону или договорным условиям удерживать и перечислять налог в бюджет.

Как уменьшить налоговые выплаты?

Существует льготное освобождение от НДФЛ и вычеты, уменьшающие сумму налога. Последние предоставляются государством в качестве соцподдержки. Вычеты бывают:

- Стандартными. Фиксированные суммы при наличии детей. Вычет на первого ребенка 1 400 руб., на второго 1 400 руб., на третьего 3 000 рублей, на инвалида 12 000 в месяц.

- Имущественными. Предусмотрены в сфере улучшения жилищных условий (покупка недвижимости, отделка и строительство дома). Максимальный размер вычета 260 тыс. рублей. При оформлении ипотечного кредита вычет до 390 тыс. рублей.

- Социальными. Речь о льготах в размере 13 %, предусмотренных для расходов на образование, лечение. Максимальный размер вычета 120 тыс. руб. в год.

- Профессиональными. Касаются изобретателей, авторов, адвокатов, нотариусов, ИП.

ВАЖНО! Налоговые вычеты не выдаются всем желающим из бюджета страны. Человек получает не больше уплаченной суммы налога. Государство возвращает 13 % или полностью освобождает от уплаты НДФЛ.

Что такое справка 2-НДФЛ?

Документ удостоверяет доходы, официально полученные налогоплательщиком. Справка оформляется работодателем, деканатом, на бирже труда (в зависимости от категории гражданина). Бланк справки 2-НДФЛ содержит разделы:

- информацию о работодателе (реквизиты, наименование);

- данные о налогоплательщике;

- месячный доход, облагаемый по ставке 13 %;

- налоговые вычеты с кодами (социальные, стандартные, имущественные);

- расчет по сумме доходов, полагающихся вычетов и удержанных налогов.

Зачем нужна справка 2-НДФЛ?

Справка нужна налоговым агентам, физическим лицам, ИП, пенсионерам и другим категориям по разным причинам.

Налоговым агентам документ нужен как подтверждение исполнения обязательств по удержанию и перечислению НДФЛ в налоговые органы за персонал, который числится в штате.

Физическим лицам, официально трудоустроенным в РФ, справка нужна в качестве подтверждения дохода при оформлении банковского кредита, пособий, пенсии, расчете отпусков и больничных листов.

Индивидуальному предпринимателю 2-НДФЛ требуется в тех же ситуациях, что физическому лицу. Подтвердить доходы ИП может с помощью декларации 3-НДФЛ, в которой не учитывается НДС.

Пенсионерам документ нужен для оформления займов, получения субсидий. Справку выдают только тем, кто получает выплаты из НПФ.

Где её могут потребовать?

Распространенные ситуации, когда нужна справка 2-НДФЛ:

- оформление ипотечного и других кредитов в банке;

- увольнение сотрудника (справку может запросить новый работодатель);

- получение вычетов в налоговой службе;

- трудоустройство (информация из справки нужна бухгалтеру для оценки налоговых вычетов сотрудника);

- оформление пособий в органах социальной защиты;

- оформление детей в школу и детские сады (получение льгот в виде бесплатного питания и др.);

- получение визы и гражданства;

- судебные разбирательства, касающиеся трудовых споров;

- оформление декрета (выплата пособий по уходу за детьми).

Когда 2-НДФЛ не требуется?

Справка требуется в большинстве случаев в качестве подтверждения уровня дохода гражданина РФ, за исключением таких ситуаций:

- за указанный период не было доходов;

- не требуются налоговые вычеты;

- первое трудоустройство;

- оформление на новое место работы с первого дня нового года.

Сколько действует справка?

Срок действия документа зависит от требований запрашивающей инстанции. Сама по себе справка 2-НДФЛ не имеет ограничений по срокам действия, поскольку отражает данные за определенный период, и они не меняются со временем. Остается вопрос, насколько актуальны сведения для конкретной организации.

СПРАВКА! Информация о заработной плате, начисленной сотруднику в минувшем году, а также об уплаченных налогах из 2-НДФЛ переносится в 3-НДФЛ для получения налоговых вычетов. В таком случае действие справки составляет 3 года.

Бухгалтер на предприятии должен уложиться в период, предусмотренный для декларационной кампании.

Банки самостоятельно определяют срок действия 2-НДФЛ. Часто требуют отражение данных об актуальной платежеспособности, поэтому документ должен быть выдан не более 1 месяца назад.

Для получения визы консульские представительства запрашивают справку о доходах без установленных сроков выдачи, но опытные туристы рекомендуют представлять документ, оформленный не более 1 месяца назад.

Как получить справку 2-НДФЛ?

Справка выдается бесплатно в бухгалтерии работодателя. Срок выдачи – в течение 3 дней с момента запроса (ст. 62 ТК РФ). Документ визируется печатью компании и подписью руководителя. Ошибки и исправления не допускаются. Распространенные ошибки в заполнении:

- нет подписи бухгалтера. Выполняется синей ручкой, не перекрывается печатью;

- неверный формат даты. Нужно указывать ДД.ММ.ГГГГ.

- печать не на месте. Положено ставить штамп на участок бланка с пометкой «М. П.».

Если лицо сменило несколько мест трудоустройства, последний работодатель вправе указывать только те доходы, налоги и вычеты, которые связаны с деятельностью на его предприятии.

Разница между 2-НДФЛ и 3-НДФЛ

Основное отличие двух документов в наполнении. 2-НДФЛ отражает информацию о полученных доходах в конкретной компании и удержанном налоге. 3-НДФЛ содержит большее количество страниц, включает все доходы, полученные налогоплательщиком за отчетный период. Первую выдает работодатель, вторую гражданин заполняет и представляет в налоговый орган самостоятельно.

Кто должен уплачивать его самостоятельно?

Ряд категорий граждан должны самостоятельно рассчитывать и уплачивать налог с доходов. В список попадают:

- индивидуальные предприниматели (за себя и сотрудников);

- адвокаты, нотариусы и другие специалисты, ведущие частную практику;

- граждане, получившие доход от продажи недвижимого имущества, бывшего в собственности от 5 лет;

- граждане РФ, сдающие имущество в аренду на территории России и других стран;

- лица, получившие подарок по договору дарения не от близких родственников;

- россияне, получившие вознаграждение в виде денег от физических лиц и юридических (не выступающих налоговыми агентами);

- получатели призов в лотерее, если организатор не является налоговым агентом;

- получатели денежных отчислений от объектов авторского права в качестве наследников;

- держатели депозита в банке, если процентный доход выше ставки ЦБ (на 5 % по рублевым и на 9 % по валютным вкладам).

СПРАВКА! Наследники, получившие и пользующиеся имуществом, не уплачивают НДФЛ. Если унаследованное имущество продано в течение ближайших 5 лет (жилье) или 3 лет (иное), то предстоит уплатить налог.

Кому полагается налоговый вычет?

Вычетом называют сумму доходов налоговых резидентов, с которой по закону можно не платить НДФЛ или вернуть часть удержанного. НК РФ предусматривает 6 налоговых вычетов:

- Стандартный (ст. 218).

- Социальный (ст. 219).

- Инвестиционный (ст. 219).

- Имущественный (ст. 220).

- По сделкам с финансовыми инструментами, ценными бумагами (ст. 220.1).

- Профессиональный (ст. 221).

ВАЖНО! Нерезиденты также могут рассчитывать на налоговые вычеты. Ситуация касается оплаты лечения, покупки квартиры, инвестиций и уплаты за учебу.

Вычет получают в следующем году в налоговых органах (на основании 3-НДФЛ) или в текущем у работодателя (без декларации).

Как рассчитывается налог?

Величина удерживаемого налога зависит от налогооблагаемой базы. НДФЛ высчитывают как произведение ставки налогов и налоговой базы.

Пример. Автомобиль продается спустя 1 год после покупки за 300 тыс. рублей. С полученного дохода продавец должен уплатить 13 % (39 тыс. руб.). Если учесть налоговый вычет на сумму 250 тыс. руб., налогом будет облагаться только сумма в 50 тыс. рублей. При ставке 13 % общая сумма НДФЛ составит 6,5 тыс. руб.

Реформа налогообложения обсуждается, но изменений в 2020 пока нет. Для самостоятельных расчетов удобнее пользоваться онлайн-калькулятором.

Если гражданин – студент

Стипендия, согласно НК РФ (ст. 208), считается доходом. Одновременно существует статья 217 НК РФ, где указываются доходы, не облагающиеся налогом. Пункт 11 освобождает от НДФЛ стипендии учащихся в учреждениях:

- научно-исследовательских;

- высшего и послевузовского профобразования;

- профессионального образования начального и среднего уровня.

СПРАВКА! Стипендии, учрежденные Президентом РФ, благотворительным фондом, региональными властями, не облагаются НДФЛ.

Помимо стипендии, у студента могут быть другие источники дохода. Это фиксированная надбавка из стипендиального фонда, материальная помощь из внебюджетных средств, которые облагаются налогом на доход.

Если гражданин не имеет работы

Россияне, не устроенные официально на работу, не имеют соответствующих записей в трудовой книжке и не оплачивают НДФЛ. Если гражданин не оплачивает взносы в фонды, включая социальное страхование, он утрачивает поддержку от государства в виде начисленной пенсии.

Если гражданин – ИП

Индивидуальный предприниматель, выплачивающий зарплату наемным сотрудникам и привлекающий по договору физических лиц, становится налоговым агентом. Вне зависимости от выбранной для ИП системы налогообложения, агент удерживает и выплачивает НДФЛ с выплаченных средств, отправляет отчетность в виде 2-НДФЛ и 6-НДФЛ.

Если выбрана система ОСНО, доходы индивидуального предпринимателя облагаются НДФЛ, поэтому он обязан уплачивать авансовые платежи и подавать 3-НДФЛ.

Существуют специальные режимы, применение которых освобождает ИП от обязательной уплаты НДФЛ с прибыли, полученной в результате предпринимательской деятельности. В каждом специальном режиме есть исключения, когда избежать налогообложения не получится.

Если гражданин проходит военную службу

Для военных налог рассчитывается с применением стандартных ставок и вычетов, доступных остальным гражданам. Уменьшить налоговую базу военнослужащий может с помощью таких вычетов:

- на детей. Отцу положен вычет по 1 400 руб. на первого и второго ребенка, по 3 000 руб. на третьего и следующих;

- стандартного (3 000 руб.). Ежемесячное снижение суммы доходов предоставляется категориям, перечисленным в ст. 218 НК РФ;

- стандартного (300 руб.). Предусмотрен для ветеранов, побывавших в горячих точках (Афганистан и др.);

- социального. Снизить налогооблагаемую базу военный может за счет больничного на себя и ребенка, оплаты образования детей. Вычеты на лечение и обучение зависят от реальных расходов по этим статьям, но не превышают 50 тыс. рублей;

- имущественного. Если военнослужащий за отчетный период купил недвижимость, ему положен имущественный вычет – 13 % от стоимости объекта.

Лица, нарушающие законодательство в сфере декларирования доходов и уплаты НДФЛ, облагаются штрафами. Несвоевременная сдача декларации – 5 % от суммы налога. Штраф начисляется на каждый месяц просрочки, но не более 30 %. Уклонение от уплаты налога предусматривает штраф 20 % от суммы налога. Детальную информацию по обязанностям налогоплательщика можно получить в бухгалтерии предприятия, у сотрудника ФНС, юриста по налогам.

Налоговая база НДФЛ определяется персонифицировано по каждому из видов дохода с учетом предусмотренных ставок. Все полученные доходы гражданина суммируются, соответствующие вычеты исчисляются, с остатка рассчитывается налог и уплачивается в налоговый орган.

Многие заемщики, у которых нет возможности предоставить подтверждающие доход документы, интересуется тем, где можно купить справку для ипотеки с подтверждением.

В большинстве банковских программ бумажное подтверждение дохода относится к обязательному пакету документов, без которых банк точно откажет в ипотеке.

Можно ли купить справку 2-НДФЛ с подтверждением и чем грозит разоблачение заемщика с поддельным документом – наша сегодняшняя тема.

Какие бумаги банк требует для оформления ипотеки

При обращении за ипотекой в банк, заемщик предоставляет целый ассортимент различных бумаг для оформления. В целом, они подразделяются на:

- документы личного характера, подтверждающие личность;

- справки, подтверждающие официальный заработок и его размер;

- пакет бумаг для объекта недвижимости.

Для подтверждения личности всегда нужен гражданский паспорт, вторым документом требуется СНИЛС, ИНН, водительские права или заграничный паспорт. Как правило, банки сразу же устанавливают, какой второй документ необходим для получения ипотеки.

Кстати! Зачастую от клиентов призывного возраста требуется дополнительно принести военный билет.

Пакет бумаг для объекта собственности формируется исходя из категории приобретаемой недвижимости. Это может быть квартира, частный дом, таунхаус или выделенная в собственность комната. Также бумаги зависят от того, приобретается жилье на первичном или вторичном рынках.

Подтверждение доходов для ипотеки подразумевает предоставления от физических лиц справки 2-НДФЛ. Но этого будет мало, банк анализирует платежеспособность не только по уровню дохода, но и по продолжительности его получения.

Важно! Для оформления ипотеки заемщик должен работать на текущем месте как минимум 6 месяцев, а время общей продолжительности работы за последние 5 лет – как минимум 1 год. Такое же правило касается, если для человека это первое рабочее место.

Ипотека – это серьезное обязательство, которое растягивается на несколько десятков лет и предполагает выдачу, в среднем, нескольких миллионов рублей. Поэтому кредитору важно не только получить ликвидный объект залога в качестве обеспечения выплаты займа, ему нужна гарантия, что заемщик будет своевременно рассчитываться по взятому обязательству. Из-за этого так тщательно банки подходят к проверке платежеспособности клиентов. Без справки о доходах клиенту оформлять ипотеку откажутся.

Можно ли купить справки для ипотеки?

В интернете по запросу «купить документы для ипотеки» или региональному «купить документы для ипотечного кредита в Москве» выбивается сразу огромное множество сайтов, на которых предлагается широкий спектр различных услуг от официального трудоустройства до предоставления целого пакета бумаг или отдельных справок (копии трудовых договоров, справки 2-НДФЛ, справки о состоянии счетов и прочие формы).

Факт! Цена предоставления подобных документов (2-НДФЛ, записи в трудовой книжке и т. д.) для ипотеки колеблется от 1500 рублей до 5000 рублей за полный пакет бумаг для ипотечного кредита. Покупка комплекта документов для ипотеки в Москве может обойтись немного дороже.

Поддельная справка с работы требуется гражданам, которые не могут подтвердить собственную платежеспособность документально, но нуждаются в ипотечном кредите. К такому приводит:

- низкая официальная заработная плата – та же серая зарплата. По факту, заемщик может позволить себе взять ипотеку, но по официальным данным его уровень дохода признается недостаточным;

- отсутствие официального трудоустройства – подработки, фриланс, неофициальная занятость за рубежом;

- непредоставление нанимателем по каким-либо причинам справки 2-НДФЛ;

- отсутствие необходимого уровня заработка и стажа работы.

Поскольку человек является заинтересованным в получении ипотечного займа и, получив отказ из-за справок подтверждения, он начинает искать альтернативные пути: заказывает справки, трудоустраивается в «левые» конторы и фирмы (с последующим увольнением после получения одобрения).

Чем грозит подача фальшивых справок в банк?

После получения документов банк определяет как минимум 5-7 дней для их рассмотрения, в том числе:

- сверяются данные о доходах, нанимателе и стаже, поданные в заявке, с предоставленными документами;

- проверяется подтверждение официальных доходов;

- делается звонок нанимателю;

- проверяется официальная деятельность компании, которая заявлена заемщиком как место работы.

Вывод! Банк с 90% вероятностью вычислит подделку документов или предоставление неверных сведений.

Отказ в выдаче кредита

Наиболее вероятное последствие, которое ожидает заемщика, если банк узнает о недостоверных сведениях – это отказ в выдаче кредита. С большей долей вероятности, такого клиента занесут в черный список. Получение любого, даже самого незначительного кредита, в этом банке будет невозможным. Более того, базой данных таких неблагонадежных клиентов банки зачастую обмениваются друг с другом, значит, что о кредитовании в банках можно забыть вообще.

Уголовная ответственность

Отказ в выдаче ипотеки станет не самым худшим результатом предоставления фальшивых справок. Банк вправе обратиться в полицию с заявлением о мошенничестве. В таком случае клиента ожидает несколько сценариев развития событий (в зависимости от тяжести проступка):

- штраф в районе 80 тыс. рублей;

- часы общественных работ;

- ограничение свободы.

Более того, после открытия дела, к ответственности привлекут сторону, которая оказала «помощь» в получении кредита, предоставив фальшивую справку.

Как получить одобрение банка с минимальным пакетом документов?

Что же остается делать людям, которые не могут принести требуемые справки, но очень нуждаются в ипотечном кредитовании. Для таких есть несколько дельных советов, ловите и не теряйте их:

- обратитесь к программам, по которым не нужно подтверждение;

- поинтересуйтесь у кредитора, возможно справка с места работы для банка может быть заменена альтернативным документом (выпиской по форме банка, к примеру);

- если имеются дополнительные источники дохода – предоставьте банку их подтверждение (это может быть сдача в аренду уже имеющихся помещений, открытый депозитный счет и прочее);

- предложите банку крупный первоначальный взнос: вместо минимальных 15-20% возьмите ипотеку с первоначальным взносом в 50-60%. Это не только дает гарантию одобрения ипотеки, но и делает кредит более выгодным;

- постарайтесь предоставить как можно больше справок и рекомендаций, говорящих о Вас в положительном свете;

- привлеките несколько платежеспособных поручителей.

Будьте готовы к тому, что в некоторых случаях банки могут дать одобрение, но слегка ужесточить условия: увеличить ставку, уменьшить кредитный лимит или запросить большую сумму первоначального взноса.

Выводы

Ипотеку без подтверждающих справок можно на выгодных условиях получить через посреднические услуги брокеров и для этого совсем не нужно обращаться к сомнительным компаниям для подделки документов. Брокеры, основываясь на том, что у заемщиков нет достаточного официального дохода или возможности его подтвердить, подыщут такой вариант ипотечного кредитования, при котором заемщик точно получит одобрение.

Покупать документы не только рискованное, но и дорогостоящее занятие, ипотечный кредит в Москве проще (и главное – законно) можно получить и без подтверждающих справок.

Видео: почему нельзя покупать справку о доходах

Список документов, которые требует банк для получения кредита внушителен, и далеко не последнее место в нем занимает справка 2 НДФЛ для кредита, поскольку часто является одним из основных документов. Данная справка показывает размер вашего дохода, тем самым демонстрируя платежеспособность, что важно для банка, выдающего потребительский кредит.

По справке будет видно, сколько денег вы получаете. Это важно, поскольку по правилам, банки не могут выдать вам кредит, если ежемесячный платеж составляет более 45% общего заработка.

3 последние буквы аббревиатуры обозначают – доход физических лиц. Его размер в России составляет 13% дохода каждого работника. Исчисляется он из каждой заработной платы. Если нужна справка 2 НДФЛ для кредита, то получить ее можно в бухгалтерии организации, сотрудником которой вы официально являетесь.

Что собой представляет справка 2 НДФЛ для кредита?

На основе этого документа банк получает информацию о платежеспособности клиента, а именно:

- Действительно ли заявитель работает в организации, указанной в анкете.

- Соблюдены ли требования к стажу на текущем месте.

- Размер официального дохода.

2 НДФЛ - справка, где указаны финансовые данные по сотруднику (его ежемесячная зарплата и налоги) и сведения о работодателе.

В документе указываются:

- Адрес организации, в которой трудится заемщик.

- Полное юридическое название организации и его реквизиты.

- ФИО работника, дата рождение и место проживания.

- В таблице приводятся суммы, которые ежемесячно получает работник и размер налогов.

- Внизу таблицы выводится общий размер дохода за обозначенный срок и сумма уплаченных налогов.

За какой период нужна справка 2 НДФЛ для кредита

Период 2 НФЛ для кредита банки запрашивают разный. Например, Сбербанк требует предоставление информации о зарплате за 6 месяцев.

Как сделать справку 2 НДФЛ для кредита?

Всем тем, кто официально трудоустроен и получает все деньги официально получение справки не сулит никаких сложностей. Однако часто работодатели выплачивают часть заработка «в конверте», а официальный доход крайне мал, другие и вовсе трудоустроены неофициально. Что делать в таких случаях?

Во-первых, необходимо узнать, какую именно справку требует банк. Возможно, достаточно будет свидетельства в свободной форме. Либо же кредитной организации необходим подтверждающий финансовые способности документ, оформленный по правилам организации-нанимателя. Необходимо выяснить этот вопрос перед подачей документов, чтобы не переделывать их потом.

Выданная справка 2 НДФЛ должна соответствовать следующим требованиям:

- Иметь на себе в специальном разделе подпись сотрудника, сделанную четко и синей ручкой с расшифровкой.

- Содержать дату в формате д/м/г.

- Печать организации в указанном месте (обозначено как М.П. (место для печати).

Для получения справки необходимо обратиться в бухгалтерию по месту работы, где ее обязаны выдавать по письменному запросу, а также готовить дважды в год для налоговой службы. Вместе со справкой банки обычно запрашивают дополнительный пакет документов. Минимальный набор включает паспорт и заявление на предоставление займа. Однако в список могут быть включены:

- копия трудовой книжки с печатью организации;

- выписка из личного дела для сотрудников органов государственного управления, органов внутренних дел и т.д.;

- военный билет;

- документы об образовании;

- справки о составе семьи и т.д.

Сколько действует справка 2 НДФЛ для кредита?

Документ желательно предоставить в банк сразу же после его получения. Срок действия справки 2 НДФЛ каждое финансовое учреждение устанавливает по-разному. Обычно ее принимают не позднее 30 дней с момента выдачи.

Как банк проверяет справку?

Часто те люди, у которых нет возможности взять такую справку по месту работы или у которых там указан недостаточно высокий доход идут на покупку справок, считая это единственно возможным вариантом получения кредита.

Однако насколько это безопасно? Банк проверяет такие справки 2 способами:

- с помощью службы безопасности;

- с помощью кредитного инспектора.

Кредитный инспектор принимает у вас документы в банке и проверяет их правильное заполнение, в частности:

- имя организации целиком и в сокращении;

- ваши имя, фамилию, отчество и дату рождения;

- наличие всех требуемых подписей и печатей;

- оформление справки.

Также он рассчитывает ваш ежемесячный доход с вычетом налога. Если в каком-либо пункте справка вызывает у инспектора сомнения, заявление на кредит не будет принято. Если же все в порядке, то данные со справки переносят в базу сведений.

Что касается службы безопасности, она проверяет справки выборочно. Однако вы никогда не знаете, сделает ли банк запрос именно по вашей справке.

Кроме этого, служба безопасности может сделать запрос в пенсионный фонд, в компанию-нанимателя или попросить предоставить копии документов с места работы о начислении зарплаты. Также при возникновении сомнений сотрудники банка изучают среднюю заработную плату в указанно отрасли, поэтому она не может быть завышена.

В крайнем случае сотрудники банка назначают встречу с руководителем компании, в которой работает потенциальный заемщик, чтобы подтвердить реальный заработок сотрудника.

Однако описанные проверки не происходят часто. Обычно банк идет на такие меры в отношении неплательщиков с большими просрочками. Если же со справкой на первый взгляд все в порядке, а выплаты вы осуществляете в срок, вряд ли у банка возникнут вопросы.

Можно ли купить 2 НДФЛ для получения кредита?

Получение кредита нередко требует предоставление справки о доходе. Тем, у кого нет возможности получить документ, некоторые организации предлагают его купить. Сколько стоит справка 2 НДФЛ? Сумма колеблется от 1500 до 3000 рублей. Компании предлагают заказать справку 2 НДФЛ для кредита со всеми печатями и реальными данными. Помимо этого, они обещают, что в случае, если служба безопасности начнет звонить по указанному в справке номеру телефона работодателя, то на том конце возьмут трубку и подтвердят достоверность информации.

Однако нет никаких гарантий, что финансовое учреждение не раскроет обман. Тем, кто хочет купить 2 НДФЛ для кредита, следует знать о последствиях:

- Если банк уличит вас в обмане, то последует 100% отказ в кредите, а вас занесут в «черный список». Вы не сможете обслуживаться в этом финансовом учреждении никогда.

- Данные о подделке 2 НДФЛ для кредита будут занесены в Бюро кредитных историй. После этого получить даже небольшую сумму в любом российском банке будет проблематично.

- Обнаружив фальшивку, банк имеет право привлечь вас к ответственности за подделку документов и мошенничество.

Можно ли получить кредит без справки 2 НДФЛ?

Так как с каждым годом все больше появляется неофициальных работников, многие финансовые учреждения поменяли свои требования к перечню документов заемщиков. Справка зачастую не отображает в полной мере финансового состояния клиента, поэтому большая часть банков при оформлении кредита наличными не требует этот документ. Без оформления справки 2 НДФЛ для кредита условия остаются в большинстве случаев теми же.

Какие банки выдают потребительский кредит без справки 2НДФЛ:

Навигация по сайту

К нам нередко поступают вопросы от наших читателей о том, можно ли для получения банковского кредита купить справки о доходах по форме 2 НДФЛ ? Кто занимается такой услугой, сколько она стоит, и как проверяются подобные документы? Обо всем этом мы расскажем далее.

За и против покупки документов для кредита

Итак, если вы решили обратиться в банк для получения кредита на нужные цели, то вы наверняка столкнулись с необходимостью подготавливать солидный пакет необходимых для рассмотрения документов. Сюда чаще всего входит:

- паспорт гражданина РФ,

- второй документ на выбор,

- справка, подтверждающая платежеспособность заемщика,

- копия трудовой книжки для подтверждения стажа.

Не смотря на то, что сегодня существует достаточно высокая конкуренция между банковскими организациями, они не спешат делать послабления для своих заемщиков, напротив, многие сейчас ужесточают свои требования. И если раньше вполне можно было получить займ по 1-2 документам, то сейчас доходы необходимо подтверждать в 90% случаев.

К сожалению, далеко не все россияне трудоустроены официально, а даже если и так, то в большинстве случаев они получают «серую» зарплату с низкими цифрами по бумагам.

Заметка: В таких ситуациях они попросту не могут предоставить в банк пакет нужных документов, получают отказ в выдаче кредита и начинают искать фирмы, которые могут подделать нужные им бумаги.

Сразу отметим, что любая подделка официальных бумаг для банка — это мошенничество, и если этот факт вскроется, отвечать вы будете по всей строгости закона, от выплаты штрафа до реального срока. Кроме того, вы попадете в стоп-лист всех банков страны, и никогда больше не сможете пользоваться их услугами.

Можно ли получить кредит без оформления по форме 2-НДФЛ?

Мы не рекомендуем прибегать к помощи различных сомнительных фирм и черных брокеров, которые за определенное вознаграждение сделают вам нужный документ с печатями.

Лучше найти такие банковские организации, которые вовсе не требуют от своих заемщиков подтверждения платежеспособности, либо предлагают им альтернативные способы для указания платежеспособности (бумаги о праве собственности на недвижимость, ПТС и т.д.).

Есть и хорошая новость: некоторые компании идут навстречу своим клиентам, и позволяют им приносить справку по форме банка или в свободной форме, главное – чтобы она была напечатана на форменном бланке той фирмы, где трудится заемщик.

Важно, чтобы там были прописаны все необходимые данные, а именно:

- Полное и сокращенное наименование организации, выдавшей этот документ, её реквизиты и контактные данные;

- Информация о человеке, для которого она была напечатана – его полное ФИО, должность, иногда указывается стаж работы;

- Данные о начислениях за определенный период, чаще всего – за 6 месяцев с обязательным указанием той части, которая принадлежала к налогам. Премии и вычеты также фиксируются;

- Должно стоять обязательно число, когда справка выписывалась, потому как действительна она всего в течение 30 дней;

- В конце проставляются печати и подписи бухгалтера и руководителя (директора).

При обращении в банк и предоставлении бумаг на рассмотрение, все эти пункты будут внимательно изучаться, также банковский сотрудник имеет право позвонить к вам на работу и уточнить указанные вами данные

Образец справки о доходах по форме банка

Как банки проверяют справку о доходах?

Если есть какие-либо подозрения, может быть сделан запрос в ФНС или Пенсионный Фонд России, чтобы по налоговым отчислениям узнать более точные цифры.

Что происходит в том случае, если обнаруживается подделка? Нужно отметить, что факт подделки документов – это мошеннические действия, которые преследуются по закону. Если этот факт откроется и будет составлено заявление в правоохранительные органы, то есть два варианта:

- Если вы собирались исправно платить по договору, и просто «смухлевали» для поднятия свой з\п и получения более высокой суммы кредита, то это действие подходит под статью 327 УК п.3. Наказание может быть: штраф до 80.000 рублей или штраф, равный вашему заработку за 6 мес., либо обязательные работы до 480 часов, либо исправительные работы до 2 лет или даже арест на период до полугода;

- Если же вы вовсе не трудоустроены и не имеете постоянных доходов, т.е. вы изначально не собирались в будущем платить по своим долгам, то это уже статья из ФЗ №207 «Мошенничество в сфере кредитования», где наказания уже более жесткие – арест до 10 лет.

Кроме того, тем самым вы испортите себе кредитную историю, т.е. в будущем получить новый заём вы уже не сможете. Поэтому вам стоит серьезно подумать – а стоит ли оно того? Или лучше обратиться просто в те компании, где не требуют справок? Они описаны ниже.

Где можно получить кредит без подтверждения дохода?

Сегодня существует большое число банковских организаций, которые готовы предоставить потребительский кредит без справок с места работы. Конечно, суммы будут небольшими, а ставки достаточно высокими, но если вам деньги нужны срочно, то экспресс-кредиты вам идеально подойдут.

Мы изучили рынок предложений, и можем предложить вам следующие варианты:

БанкСумма, руб . Процент, годовых Азиатско-Тихоокеанский БанкДо 150.000От 9%Московский Кредитный БанкДо 3.000.000От 10,9%Ренессанс КредитДо 700.000От 11,3%Банк УралсибДо 100.000От 11,9%Восточный БанкДо 500.000От 12%Тинькофф банкДо 1.000.000От 12%Хоум Кредит БанкДо 500.000От 14,9%Уральский Банк Реконструкции и РазвитияДо 600.000От 14,99%

В этих компаниях вы сможете оформить кредит по 1-2 документам, с обязательным предоставлением паспорта гражданина РФ и еще один на ваш выбор. Помните, что банк вправе запросить дополнительные справки, если вы, к примеру, хотите получить крупную денежную сумму.

Это делается для того, чтобы убедиться в вашей платежеспособности. Что может пригодиться: ИНН, ПТС, пенсионное свидетельство, страховое свидетельство, ДМС и т.д.

А если вы все-таки решитесь купить справку 2-НДФЛ для оформления кредита, то просто наберите соответствующий запрос в вашем браузере, и укажите город проживания.

Читайте также: