Платежное поручение на возврат ндфл сотруднику образец

Опубликовано: 12.05.2024

При возникновении переплаты налога на доходы физических лиц, казалось бы, нет ничего проще, чем вернуть излишне уплаченные средства при выплате следующей зарплаты. Но на практике этот вопрос вызывает много сложностей. Действия по возврату средств зависят от того, как возникла переплата.

Когда возникает переплата по НДФЛ

Прямой запрет на оплату НДФЛ за счет агента указан в п. 9 ст. 226 НК РФ: «Уплата налога за счет средств налоговых агентов не допускается, за исключением случаев доначисления (взыскания) налога по итогам налоговой проверки в соответствии с настоящим кодексом при неправомерном неудержании (неполном удержании) налога налоговым агентом». Переплата по НДФЛ может образоваться в случае, когда налоговый агент излишне удержал и перечислил в бюджет налог с сумм дохода, выплаченного физлицу.

Ситуации, при которых может быть излишне удержан налог, следующие:

• Работник получил отпуск авансом и увольняется. При увольнении работодатель может удержать часть излишне выплаченных отпускных из доходов, причитающихся к выплате сотруднику, но не более 20%. Остальную часть сотрудник может вернуть добровольно (вот тут и появится излишне удержанный налог).

• Если при расчете пособия по больничному листу допущена ошибка и работнику выплачена сумма пособия в завышенном размере, то ФСС не примет такие суммы к зачету. Придется пересчитать пособие и НДФЛ. Опять же излишне выплаченное придется или удерживать из доходов (но только в случае счетной ошибки), или просить работника добровольно средства вернуть.

• Когда работнику положены стандартные налоговые вычеты, но он несвоевременно предоставил подтверждающие документы. Приходится пересчитывать налоговую базу по НДФЛ с начала года, и возможно возникновение излишне удержанной суммы налога.

• Если работник получает имущественный вычет не с начала года. Надо будет пересчитать доходы работника с начала года и вернуть излишне удержанный налог.

• Если в организации есть сотрудник-иностранец, работающий по патенту, то возвратить удержанный ранее НДФЛ придется, когда уведомление о праве на уменьшение НДФЛ с его доходов на суммы фиксированных авансовых платежей поступило от налогового органа после того, как работодатель начал выплачивать работнику доход.

• Когда НДФЛ ошибочно рассчитан по более высокой ставке или налог удержан из необлагаемого дохода.

Как выявить переплату

Сумму НДФЛ, излишне удержанную с дохода, может обнаружить налоговый агент, который выплачивает налогоплательщику доход и сразу производит удержание налога.

Также указать на переплату может налоговый орган. Тогда с момента обнаружения факта переплаты (согласно п. 3 ст. 78, п. 4 ст. 79, п. 1 ст. 231 НК РФ) налогоплательщик должен быть извещен в течение 10 рабочих дней.

Налоговый орган извещает о переплате одним из следующих способов:

- письменным извещением, вручаемым лично под роспись;

- почтовым отправлением с уведомлением;

- указанием суммы переплаты в личном кабинете налогоплательщика.

Порядок возврата переплаты

НДФЛ перечисляется в бюджет из доходов физлица. Организация, выступающая в роли налогового агента, не имеет права уплачивать налог за счет своих средств. Правила возврата переплаты НДФЛ детально разъяснил Арбитражный суд Московского округа в постановлении от 20.08.2020 № Ф05-11952/2020 по делу № А40-263501/2019. Порядок возврата НДФЛ зависит от причины переплаты:

- Налоговый агент ошибочно перечисляет по реквизитам НДФЛ собственные средства, которые не были удержаны при выплате доходов физлицам.

- Налоговый агент допустил ошибку именно при удержании НДФЛ из доходов работника – неправомерно изъял у него больше, чем следовало, либо выплатил «лишний» доход, с которого удержал НДФЛ.

Соответственно, будет различаться и порядок возврата налога.

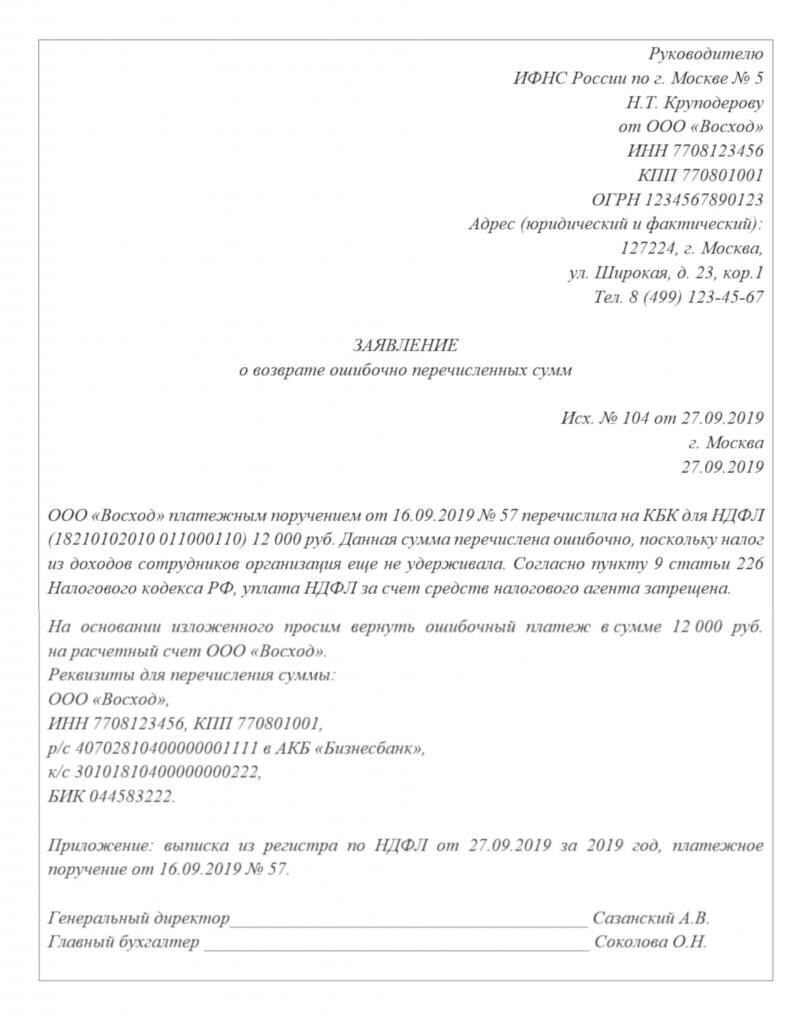

В первом случае действуют общие правила ст. 78 НК РФ, а переплата налогом на доходы физлиц вообще не признается. Для возврата или зачета денег организации следует подать заявление в ИФНС по месту учета. Но поскольку деньги были перечислены по реквизитам НДФЛ, придется дополнительно подтвердить, что они таковыми не являются. Для этого к заявлению необходимо приложить выписку из регистра налогового учета за соответствующий налоговый период. Также к заявлению прилагается платежка, на основании которой была внесена лишняя сумма.

Во втором случае круг обстоятельств, которые нужно подтвердить документально, меняется. Как отметил суд, в этой ситуации возврат НДФЛ налоговому агенту возможен только после того, как будут представлены документы, подтверждающие урегулирование задолженности с физлицом. А если соответствующие суммы уже попали в справки 2-НДФЛ, то потребуется также представить корректирующую отчетность.

По общему правилу налоговый агент, излишне удержавший из дохода физлица НДФЛ, обязан произвести возврат самостоятельно (п. 14 ст. 78, п. 1 ст. 231 НК РФ; п. 34 Постановления Пленума ВАС РФ от 30.07.2020 № 57). Правда, в отдельных случаях за возвратом излишне удержанного НДФЛ необходимо обращаться в налоговый орган (п. 1.1 ст. 231, ст. 231.1 НК РФ).

Для возврата излишне взысканного НДФЛ с работника предусмотрен особый порядок, установленный ст. 231 НК РФ. На это обратил внимание Минфин в Письме от 21.07.2020 № 03-04-06/63250. При этом о каждом факте переплаты организация должна сообщить сотруднику в течение 10 дней.

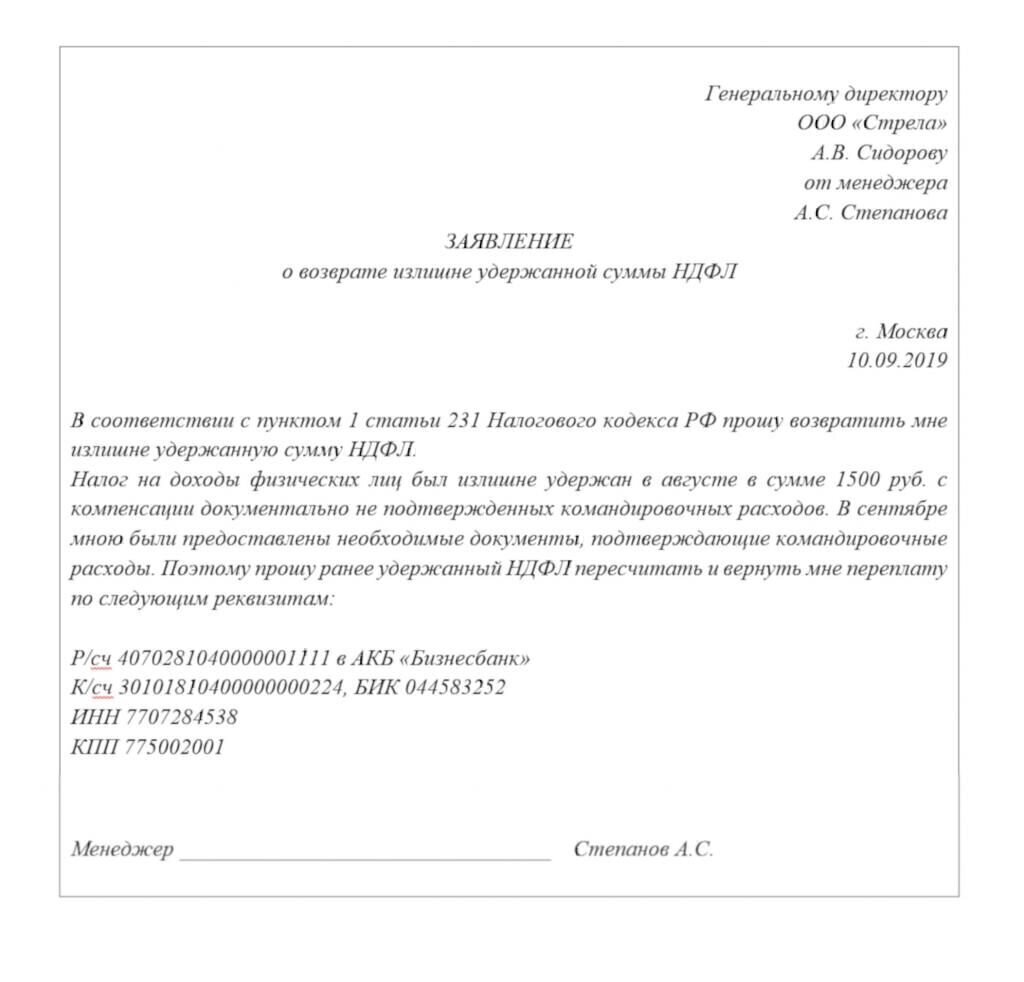

Работнику следует подать письменное заявление о возврате суммы излишне удержанного НДФЛ в произвольной форме. В нем нужно указать банковский счет для перечисления денежных средств, поскольку возврат переплаты производится работодателем только в безналичной форме (п. 1 ст. 231 НК РФ).

Для возвращения переплаты по НДФЛ установлен свой срок – ее необходимо вернуть в течение трех месяцев со дня получения заявления (Письмо Минфина РФ от 06 июля 2020 года № 03-04-10/39533). В случае нарушения срока возврата налога его нужно будет вернуть с процентами, которые начисляются за каждый календарный день просрочки исходя из ключевой ставки ЦБ, действующей в эти дни (абзацы третий, пятый п. 1 ст. 231 НК РФ).

Статья 231 НК РФ четко устанавливает источники, за счет которых можно вернуть НДФЛ сотруднику. Это предстоящие платежи по НДФЛ, удержанному и подлежащему перечислению в бюджет из доходов:

• того же работника, у которого излишне удержали налог;

• других налогоплательщиков, по отношению к которым организация выступает налоговым агентом.

То есть вместо перечисления НДФЛ в бюджет нужно перечислить сумму излишне удержанного налога конкретному работнику. При этом неважно, с чьих доходов удерживается налог: с зарплаты того лица, которому он возвращается, или с зарплаты других работников организации.

Может случиться так, что сумма возврата НДФЛ работнику составит больше трехмесячной суммы исчисленного и удержанного НДФЛ по всей организации. То есть в ближайшие три месяца просто может не хватить суммы налога, которая подлежит уплате в бюджет, для возврата налога работнику. В таком случае налоговый агент должен обратиться в налоговый орган по месту учета с заявлением о возврате переплаты. Форма заявления утверждена Приказом ФНС от 14.02.2020 № ММВ-7-8/182@. Обратиться в налоговый орган нужно в течение 10 рабочих дней со дня получения заявления от работника (абзацы шестой, восьмой п. 1 ст. 231 НК РФ). Помимо заявления, необходимо представить (абзац восьмой п. 1 ст. 231 НК РФ) выписку из регистра налогового учета по НДФЛ за соответствующий налоговый период и документы, подтверждающие переплату.

После получения от организации заявления инспекция может предложить провести совместную сверку расчетов по налогам (пеням, штрафам) (п. 3 ст. 78 НК РФ). Лучше не спорить и сделать это, так как в этом случае ИФНС зачтет или вернет вам переплату только после подписания акта сверки (п. 3–6 ст. 78 НК РФ). Налоговый орган принимает решение о зачете или об отказе в зачете сумм налога в течение 10 рабочих дней с момента обращения налогового агента (п. 6 ст. 6.1, абзац второй п. 4 ст. 78 НК РФ). О своем решении инспекция должна сообщить налоговому агенту в течение пяти рабочих дней после принятия решения (п. 6 ст. 6.1, п. 9 ст. 78 НК РФ). В течение месяца налоговый орган должен перечислить деньги на расчетный счет организации (п. 6 ст. 78, п. 1 ст. 231 НК РФ). Также работодатель вправе перечислить деньги работнику в счет возврата НДФЛ за счет собственных средств, не дожидаясь возврата НДФЛ из бюджета (абзац девятый п. 1 ст. 231 НК РФ), а затем уже обратиться в налоговую инспекцию.

Если работник, у которого выявлена излишне удержанная сумма налога, уже не работает в организации, то все равно ему нужно вернуть налог (письма Минфина РФ от 29.12.2020 № 03-04-05/6-1460, от 24.12.2020 № 03-04-05/6-1430). По каждому физлицу, которому возвращен налог, излишне удержанный в прошлые годы, представьте в ИФНС корректирующую справку 2-НДФЛ (раздел I Порядка заполнения справки 2-НДФЛ, письма ФНС от 14.11.2020 № БС-4-11/21536@, от 26.10.2020 № БС-4-11/20366@).

Как зачесть ошибочно перечисленную оплату по НДФЛ

Налогоплательщик имеет право на своевременный зачет излишне уплаченных сумм налогов, пеней, штрафов (подп. 5 п. 1 ст. 21 НК РФ), а налоговый орган обязан осуществить их возврат (подп. 7 п. 1 ст. 32 НК РФ). Ошибочно перечисленную сумму налога в общем случае можно зачесть в счет уплаты других налогов . С 1 октября 2020 года для этого не требуется, чтобы вид зачитываемых налогов совпадал.

Однако если налоговый агент ошибочно перечислил излишние суммы налога из собственных средств, то зачесть излишне уплаченную сумму НДФЛ в счет будущих платежей по НДФЛ нельзя. Налоговый агент может подать заявление о возврате денег. Обратите внимание: чтобы вернуть переплату, необходимо не иметь недоимки также по любым налогам (пеням, штрафам). Если у вас есть задолженность по другим федеральным налогам, пеням или штрафам, инспекция должна осуществить зачет самостоятельно.

Срок подачи заявления о зачете в налоговый орган – три года со дня уплаты налога в излишнем размере (п. 7 ст. 78 НК РФ). Вместе с заявлением нужно представить документы , которые подтвердят наличие переплаты (письма УФНС РФ по г. Москве от 27.10.2020 № 19-19/164537@, ФНС РФ от 06.02.2017 № ГД-4-8/2085@).

Для возврата переплаты по НДФЛ также нужно в налоговую инспекцию предоставить заявление о возврате переплаты в срок не позднее чем три года со дня перечисления излишне уплаченного налога (п. 7 ст. 78 НК РФ). Вместе с заявлением также представляются документы, подтверждающие излишне уплаченную сумму налога: справки по форме 2-НДФЛ, реестр сведений о доходах физлиц, платежные документы, подтверждающие факт излишне перечисленного налога (абзац восьмой п. 1 ст. 231 НК РФ).

То есть налоговому агенту необходимо предоставить такие документы, из которых будет понятно, что данная переплата не является суммами налога, удержанными из доходов налогоплательщиков-физлиц, а является именно денежными средствами организации, ошибочно перечисленными в бюджет.

В Письме УФНС РФ по г. Москве от 27.10.2020 № 19-19/164537@ обращено внимание, что налоговые органы дополнительно могут потребовать данные счета 68.1, на котором отражаются расчеты по НДФЛ в бухучете, за соответствующий период.

Встречаются случаи, когда налоговые органы отказывают в возврате НДФЛ, указывая на то, что переплата может быть определена только по результатам проведенной выездной налоговой проверки. Однако суды отклоняют доводы налоговых органов о подтверждении суммы переплаты только результатами выездной налоговой проверки, если организация представит доказательства излишнего перечисления денежных средств в бюджет (постановления ФАС МО от 30.04.2014 № Ф05-3657/2014 по делу № А40-91167/13, от 06.03.2014 № Ф05-1184/2014 по делу № А40-80139/13-99-247, АС Поволжского округа от 02.12.2014 № Ф06-17741/2013 по делу № А06-166/2014).

Нужно ли представлять налоговые регистры

Вместе с заявлением, как говорят налоговые органы, нужно представить выписку из регистра налогового учета и соответствующие платежные документы, которые подтвердят наличие переплаты (письма УФНС РФ по г. Москве от 27.10.2020 № 19-19/164537@, ФНС РФ от 06.02.2017 № ГД-4-8/2085@). Подтверждение правильности такого требования налоговых органов – Постановление Арбитражного суда Московского округа от 24 ноября 2020 года № Ф05-19418/2020 по делу № А40-335248/2019.

Для возврата излишне перечисленного НДФЛ организация – налоговый агент должна представить документы, безусловно подтверждающие факт перечисления этого налога в бюджет за конкретное физлицо, а также подтвердить, что в реальности сумма налога в отношении этого физлица должна быть меньше. В силу положений ст. 230 НК РФ эти факты подтверждаются именно регистрами налогового учета по НДФЛ.

В связи с этим, как отметил Арбитражный суд Московского округа, ИФНС вправе отказать в возврате налога, если организация в подтверждение переплаты представит только платежное поручение на перечисление общей суммы НДФЛ без конкретизации, по какому именно физлицу перечислен налог. По мнению судей, подобный документ не является доказательством излишней уплаты НДФЛ, так как он подтверждает только уплаченную сумму, но не дает информации ни о сумме, которая была удержана при фактической выплате доходов, ни о сумме, которая действительно подлежала перечислению по соответствующим физлицам. При этом наличие переплаты выявляется как раз путем сравнения сумм налога, которые должны быть уплачены за определенный период, с относящимися к этому же периоду платежными документами по этому налогу.

Если работник вернул излишне полученный доход

Исчисление сумм НДФЛ с доходов, полученных работником, производится нарастающим итогом с начала календарного года с зачетом удержанной в предыдущие месяцы суммы налога (п. 3 ст. 226 НК РФ). В случае выплаты заработной платы в большем размере, отпускных уплата налога производится не за счет налогового агента, а за счет дохода, выплаченного работнику.

Никаких дополнительных налоговых обязательств у бывшего работника и организации как налогового агента в связи со списанием невозвращенного долга по зарплате и отпускным (например, при увольнении) не возникает. В письмах Минфина РФ от 26.07.2018 № 03-15-06/52554, от 26.12.2017 № 03-04-06/86736 и УФНС РФ по г. Москве от 28.06.2018 № 20-15/138129 отмечено, что дата фактического получения доходов в виде оплаты отпуска – это день выплаты. В этот день удерживается НДФЛ с отпускных (п. 6 ст. 226 НК РФ). Поскольку сумма налога, исчисленная с отпускных, удержана на дату выплаты, не требуется повторного начисления и удержания НДФЛ при прощении налоговым агентом работнику задолженности за неотработанные дни отпуска.

В случае возврата работником суммы излишне выплаченных отпускных сумма к возврату также рассчитывается за вычетом НДФЛ. То есть работнику выплатили доход без НДФЛ, он эту же сумму и возвращает. Налог с дохода фактически становится уплаченным за счет налогового агента и не является уплатой НДФЛ (п. 9 ст. 226 НК РФ, Письмо ФНС РФ от 06.02.2017 № ГД-4-8/2085@). Компания должна провести корректировку отпускных или зарплаты в периоде их начисления и представить за этот период уточненный расчет. А переплата налога может быть возвращена налоговому агенту в рамках ст. 78 НК РФ, определяющей порядок зачета или возврата сумм излишне уплаченного налога, на основании п. 14 ст. 78 НК РФ. В этом случае налоговый агент вправе обратиться в налоговый орган с заявлением о возврате на расчетный счет суммы, не являющейся НДФЛ и ошибочно перечисленной в бюджет.

Следует обратить внимание на ситуацию, когда работник увольняется в январе, а долг за отпуск у него больше, чем начислено выплат в текущем периоде. Тогда при возмещении работодателю долга возникает проблема с отражением операции в отчетности по НДФЛ, поскольку в текущем периоде база скорректирована быть не может. Отрицательных значений при заполнении показателей строк отчетности не предусмотрено. Поэтому следует скорректировать базу за период начисления отпускных в прошлом году. В текущем отчетном периоде сумма произведенного перерасчета за предшествующий период в расчете не отражается (письма ФНС РФ от 24.08.2017 № БС-4-11/16793@, от 11.10.2017 № ГД-4-11/20479). Как правило, до конца января отчетность по НДФЛ за предыдущий год еще не сдана. Поэтому необходимо уточнить сумму начислений по увольняемому работнику с учетом возврата им переплаты за отпуск, предоставленный авансом.

Бухгалтерский учет

Сумма, излишне уплаченная в бюджет и впоследствии возвращенная организации, не приводит к увеличению экономических выгод организации. Следовательно, не образуется дохода применительно к п. 2 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденного Приказом Минфина РФ от 06.05.1999 № 32н.

В бухучете уплата НДФЛ (в части излишне уплаченных денежных средств) отражается записью Дебет 68 «Расчеты по налогам и сборам» Кредит 51 «Расчетные счета». Возврат налоговым органом излишне уплаченной суммы на расчетный счет организации отражаются обратной записью: Дебет 51 Кредит 68.

Сумма налога, излишне удержанная у физлица, является ошибкой. При ее выявлении оформляется первичный документ – бухгалтерская справка. Если сумма подлежит возврату работнику, то ошибка отражается записью «красное сторно»: Дебет 70 «Расчеты с персоналом по оплате труда» Кредит 68 «Расчеты по налогам и сборам».

Перечисление налога на расчетный счет физлица отражается записью: Дебет 70 «Расчеты с персоналом по оплате труда» и Кредит 51 «Расчетные счета».

Налог на прибыль организаций

Сумма излишне уплаченного налога, возвращенная из бюджета, не учитывается для целей исчисления налога на прибыль в качестве дохода, поскольку в данном случае не возникает экономической выгоды применительно к п. 1 ст. 41 НК РФ.

Аналогичный подход применяется и в отношении организаций, применяющих УСН (с объектом налогообложения «Доходы, уменьшенные на величину расходов»), и организаций, являющихся налогоплательщиками ЕСХН (Письмо Минфина РФ от 22.06.2009 № 03-11-11/117, направлено Письмом ФНС РФ от 07.07.2009 № ШС-17-3/130@).

- Когда перечислять НДФЛ

- Как заполнять платежное поручение по НДФЛ

- Образец платежного поручения НДФЛ

- Итоги

Когда перечислять НДФЛ

Чаще всего НДФЛ перечисляется налоговым агентом. Что касается срока осуществления платежа, то в настоящее время он должен быть произведен не позже 1-ого рабочего дня, следующего за днем выдачи дохода (п. 6 ст. 226 НК РФ). Например, доход выплачен и удержан НДФЛ 18.11.20ХХ, крайний срок уплаты налога — 19.11.20ХХ. Исключение сделано для отпускных и больничных: по ним налог надо уплатить не позднее последнего дня того месяца, в котором работнику выданы соответствующие средства. Например, выплата пособия и удержание с него НДФЛ — 18.11.20ХХ, срок перечисления налога в бюджет с 18.11.20ХХ по 30.11.20ХХ.

Как правильно отобразить сроки перечисления налога в форме 6-НДФЛ см. здесь.

Если НДФЛ рассчитывается и перечисляется непосредственно самим налогоплательщиком-физлицом или ИП, тогда крайним сроком уплаты налога является 15 июля года, следующего за налоговым периодом (п. 6 ст. 227, п. 4 ст. 228 НК РФ). ИП на ОСНО также перечисляет авансовые платежи. С 2020 года сроки следующие:

- за 1-й квартал — не позднее 25 апреля;

- за полугодие — не позднее 25 июля;

- за девять месяцев — не позднее 25 октября.

Как заполнять платежное поручение по НДФЛ

Все реквизиты платежного поручения должны быть указаны верно — только это исключит претензии со стороны налоговых органов.

Если вы налоговый агент по НДФЛ, то при заполнении платежки вам поможет Готовое решение от КонсультантПлюс. Если вы ИП и вам нужно оформить платежку на НДФЛ со своих доходов, для вас - это Готовое решение. Переходите по ссылкам и получите пробный доступ к К+ бесплатно.

Подробнее о том, к чему приводят ошибки в платежках, читайте в материале «Ошибки в платежном поручении на уплату налогов».

В любом платежном поручении указывается его номер, дата и сумма списания цифрами и прописью.

В поле «Статус налогоплательщика» может быть проставлен код 09, если физическое лицо (индивидуальный предприниматель) самостоятельно перечисляет НДФЛ со своих доходов в бюджет, или 02, если платеж производится налоговым агентом.

Также должно быть указано наименование плательщика платежа, его ИНН, КПП, расчетный счет, банк плательщика со всеми реквизитами (БИК и корреспондентский счет).

В графе «Получатель» проставляется наименование налоговой инспекции, в которую необходимо произвести платеж по НДФЛ. В других полях указывается ее ИНН, КПП, расчетный счет в соответствующем отделении банка.

Обратите внимание! С 01.05.2021 при уплате налогов обязательно нужно заполнить поле №15 "Номер счета банка получателя средств". С января по апрель 2021 года - переходный период. Это означает, что до 01.05.2021 платежки можно заполнять как по старым правилам, так и по новым. Подробности см. здесь.

В платежном поручении на перечисление НДФЛ, как и любого другого налога, требуется в обязательном порядке указывать КБК, ОКТМО, основание платежа (текущий платеж или погашение задолженности по истекшим периодам и пр.), данные налогового периода, за который производится уплата, номер и дату документа, на основании которого перечисляется налог. Если информация о документе-основании отсутствует, то в соответствующих полях платежного поручения ставится значение 0.

О заполнении поля 106 читайте здесь.

Поле «Тип платежа» начиная с 1 января 2015 года в налоговых платежках заполнять нет необходимости в связи с изменениями, внесенными приказом Минфина России от 30.10.2014 № 126н «О внесении изменений в приложения № 1, 2, 3 и 4 к приказу Министерства финансов Российской Федерации от 12.11.2013 № 107н ”Об утверждении Правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации”».

В поле «Очередность платежа» ставится 5. В настоящее время третья очередность предназначена для перечисления заработной платы и налогов либо налоговых платежей, взыскиваемых в принудительном порядке.

Подробнее об очередности платежа читайте здесь.

В поле «Назначение платежа» раскрывается информация о перечислении НДФЛ.

Платежное поручение на бумажном носителе подписывается руководителем и главным бухгалтером или уполномоченными лицами. Также на нем необходимо проставить печать плательщика. Если же НДФЛ перечисляется по системе «Электронный банк», поручение подписывается электронной подписью уполномоченных лиц.

Если вы как налоговый агент по НДФЛ при перечислении НДФЛ все же допустили ошибку, платеж можно уточнить при соблюдении трех условий. Подробнее о них читайте в КонсультантПлюс. Получите пробный доступ к системе бесплатно.

Образец платежного поручения НДФЛ

Образец платежки НДФЛ 2021 года можно увидеть на нашем сайте.

Если вам нужно заполнить платежку на уплату штрафа по НДФЛ, то переходите к ее образцу и рекомендациям от экспертов КонсультантПлюс. Для этого получите пробный онлайн доступ к системе бесплатно.

Итоги

Перечислить НДФЛ не так сложно. Нужно только верно заполнить все реквизиты платежки. Проще всего это сделать в бухпрограмме. Но если вы всё же затрудняетесь, используйте наш образец.

Автор: Юлия Попик старший бухгалтер по расчету заработной платы

Автор: Юлия Попик

старший бухгалтер по расчету заработной платы

Переплата налога на доходы физлиц в бюджет может возникнуть по разным причинам. Но независимо от того, из-за чего она образовалась, основная сложность при ее возврате заключается в том, что организация не считается плательщиком этого налога. Она выступает в качестве налогового агента. А плательщиками являются сотрудники организации, получающие от нее доход.

Поэтому процедура возврата НДФЛ из бюджета строго регламентирована и отличается от общего порядка возврата налогов. Зачет переплаты по НДФЛ тоже сопряжен с трудностями – сделать это удастся не всегда. Обо всем по порядку – в нашей статье.

Когда возникает переплата

Переплата по НДФЛ в бюджет может образоваться в двух случаях.

Первый случай. Организация удержала из дохода сотрудника больше положенного. Например – из-за того, что бухгалтер неправильно рассчитал облагаемую базу или неверно применил вычеты по НДФЛ, либо работник не вовремя представил в бухгалтерию подтверждающие документы на вычет, и т.п. Эту же (излишне удержанную) сумму и заплатили в бюджет. В данном случае речь идет об излишне удержанном НДФЛ из доходов налогоплательщика.

Второй случай. Организация рассчитала и удержала НДФЛ правильно. Но в бюджет перечислила больше, чем нужно. Это может произойти, например:

- из-за ошибки бухгалтера при оформлении платежного поручения на уплату налога;

- из-за того, что налог заплатили раньше срока (до того, как выплатили работникам доход и удержали из него НДФЛ). В этом случае получается, что возникает переплата за счет собственных средств организации, а не налогоплательщика.

Как вернуть переплаченный налог

Порядок возврата налога зависит от того, по какой причине возникла переплата.

Ситуация 1. Переплата НДФЛ образовалась из-за того, что налог был излишне удержан из доходов сотрудника.

Правила возврата НДФЛ в этой ситуации установлены статьей 231 НК РФ. Алгоритм действий – следующий.

Выявить излишне удержанный налог работник может и самостоятельно.

Независимо от того, кто обнаружил переплату (бухгалтер или сотрудник), работник пишет на имя руководителя организации заявление на возврат НДФЛ. Именно этот документ и будет являться основанием для возврата налога. Составить его можно в произвольной форме. Например, так:

Переплату по НДФЛ организация должна перечислить сотруднику в течение трех месяцев со дня получения от него заявления. Основание – пункт 1 статьи 231 НК РФ. Здесь нужно обратить внимание на два важных момента.

Во-первых, излишне удержанную сумму НДФЛ можно только перечислить на банковский счет работника – возвращать налог наличными нельзя (п. 1 ст. 231 НК РФ). Причем это правило действует независимо от того, какой порядок выплаты зарплаты установлен в организации – наличными из кассы или «безналом» на карты сотрудников.

Во-вторых, нужно строго соблюдать сроки возврата излишне удержанного налога работнику. Если в течение положенного срока (трех месяцев) организация не вернет сотруднику переплату, то на сумму невозвращенного налога она должна будет начислить проценты за каждый день просрочки. Проценты начисляются по ставкам рефинансирования, действовавшим в дни нарушения срока возврата. Такой порядок предусмотрен абзацами 3–5 пункта 1 статьи 231 НК РФ.

Статья 231 НК РФ четко устанавливает источники, за счет которых можно вернуть НДФЛ сотруднику. А именно – это предстоящие платежи по НДФЛ, удержанному и подлежащему перечислению в бюджет:

- из доходов того же работника, у которого излишне удержали налог;

- из доходов других налогоплательщиков, по отношению к которым организация выступает налоговым агентом.

Бухгалтер по ошибке излишне удержал НДФЛ с выплат менеджеру Степанову за август 2019 года. Сумма излишне удержанного налога составила 1300 руб. Ошибка была обнаружена в сентябре 2019 года. Общая сумма НДФЛ, удержанная из зарплаты всех сотрудников организации за сентябрь, составила 130 000 руб. Из этой суммы бухгалтер перечислил в бюджет только 128 700 руб. Разница в размере 1300 руб. была перечислена на банковский счет, указанный Степановым в заявлении на возврат излишне удержанного НДФЛ.

И только если указанных платежей недостаточно для того, чтобы вернуть НДФЛ налогоплательщику в положенный срок, организация обращается в налоговую инспекцию за возвратом налога из бюджета (п.1 ст. 231 НК РФ). Для этого в ИФНС нужно подать заявление о возврате налога, форма которого утверждена Приказом ФНС России от 14.02.2017 № ММВ-7-8/182@ (Приложение № 8). Представить документ в инспекцию необходимо в течение 10 дней со дня получения заявления от сотрудника.

К заявлению нужно приложить:

- выписку из налогового регистра по НДФЛ о доходах сотрудника;

- копию заявления сотрудника (с указанием причины образования переплаты, даты ее возникновения и суммы);

- копию справки по форме 2-НДФЛ по состоянию на дату обращения за возвратом;

- данные о расчетах с бюджетом по НДФЛ начиная с того года, за который был произведен перерасчет налога.

В качестве документа, подтверждающего данные о расчетах с бюджетом по НДФЛ, можно представить выписку по счету 68 субсчет «Расчеты с бюджетом по НДФЛ». Сумма начислений по кредиту этого счета должна быть сторнирована на сумму переплаты налога (чтобы была видна сумма переплаты).

Такой вывод следует из положений пункта 1 статьи 231 НК РФ.

Возвращать переплату по НДФЛ организации – налоговому агенту налоговая инспекция будет в общем порядке, который установлен статьей 78 НК РФ.

Так, решение о возврате переплаты (или отказе в этом) инспекция должна принять в течение 10 дней:

- со дня получения заявления от организации, если сверка расчетов с бюджетом не проводилась;

- со дня подписания акта сверки, если сверка была.

Такой порядок предусмотрен пунктом 8 статьи 78 НК РФ.

Известить организацию о своем решении (согласии на возврат или отказе) инспекция обязана в течение 5 дней со дня принятия решения (п. 9 ст. 78 НК РФ). Форма решения о возврате и форма решения об отказе в возврате излишне уплаченного налога утверждены приказом ФНС России от 14.02.2017 № ММВ-7-8/182@.

Вернуть переплату налоговая инспекция обязана в течение одного месяца с того дня, как получила заявление от организации (п. 6 ст. 78 НК РФ).

Ожидая поступления средств из бюджета на свой расчетный счет, организация – налоговый агент вправе вернуть сотруднику излишне удержанную сумму НДФЛ за счет собственных средств (абз. 9 п.1 ст. 231 НК РФ).

Ситуация 2. Переплата по НДФЛ образовалась из-за того, что организация перечислила в бюджет налог в большей сумме, чем положено. При этом налог с доходов сотрудников был рассчитан и удержан верно.

В данном случае переплаченные в бюджет деньги можно вернуть на банковский счет организации.

Для этого нужно подать в налоговую инспекцию заявление по форме, которая утверждена приказом ФНС России от 14.02.2017 № ММВ-7-8/182@ (Приложение 8). К нему нужно приложить платежное поручение на уплату налога и выписку из регистра по НДФЛ. Эти документы подтвердят, что лишние суммы были уплачены в бюджет.

Такой вывод следует из статьи 78 НК РФ и письма Минфина России от 23.11.2017 № 03-04-05/77502.

Получив комплект документов, ИФНС будет возвращать переплату по общей процедуре, которая прописана в статье 78 НК РФ.

Правда, здесь может возникнуть одна сложность.

Она связана с тем, что НДФЛ работодатель платит не за себя, а за своих сотрудников. Именно они являются налогоплательщиками, а организация выступает как налоговый агент.

Обязанность перечислить НДФЛ в бюджет появляется у налогового агента только после того, как налог был удержан из доходов налогоплательщика. И только в пределах той суммы, которая была фактически удержана. А удержать сумму налога можно лишь при фактической выдаче зарплаты из кассы или при переводе на банковский счет сотрудника (письма Минфина от 13.02.2019 № 03-04-06/8932, от 01.02.2016 № 03-04-06/4321, от 10.07.2014 № 03-04-06/33737, ФНС от 25.07.2014 № БС-4-11/14507).

Перечислять налог в бюджет за счет собственных средств налоговые агенты не вправе. Делать это прямо запрещает пункт 9 статьи 226 НК РФ.

Вот и получается, что раньше, чем организация выплатила доход, перечислить НДФЛ в бюджет невозможно. Поэтому, если налоговый агент заплатил налог в бюджет больше, чем удержал, или перечислил НДФЛ раньше срока, налоговые инспекторы не считают такие суммы ни авансовым платежом, ни излишне уплаченным налогом. Они рассматривают их как ошибочный платеж.

Такой вывод следует, в частности, из Письма ФНС России от 06.02.2017 № ГД-4-8/2085@.

По этим причинам, как показывает практика, некоторые инспекции не принимают утвержденную форму заявления на возврат налога. В этом случае, чтобы вернуть переплату по НДФЛ, можно заполнить заявление в произвольной форме. Например, так:

Когда можно зачесть переплату по НДФЛ

НДФЛ является федеральным налогом.

По общему правилу, переплату по федеральному налогу можно зачесть:

- в счет погашения недоимки (задолженности по пеням, штрафам) по другим федеральным налогам;

- в счет предстоящих платежей по тому же или другим федеральным налогам.

Основание – статья 78 НК РФ.

Однако и здесь есть нюансы.

Если переплата по НДФЛ образовалась из-за того, что налог был излишне удержан из доходов налогоплательщиков, то зачесть такую переплату в счет других федеральных налогов (например, НДС или налога на прибыль) не получится. Чиновники считают, что нельзя зачесть переплату, которую организация излишне удержала у налогоплательщика в качестве налогового агента, в счет обязательств по тем налогам, которые она платит как налогоплательщик. Об этом сказано, в частности, в Письме Минфина от 22.01.2018 № 03-02-07/1/3224.

Таким образом, в данной ситуации возможен единственный выход – возвращать излишне удержанный НДФЛ по процедуре, которая установлена статьей 231 НК РФ (она была рассмотрена выше).

Если организация без ошибок исчислила и удержала НДФЛ, но в бюджет перечислила больше, чем положено (или заплатила налог за счет собственных средств досрочно), то правила такие.

Зачесть переплату в счет будущих платежей по НДФЛ в данном случае не удастся. Ведь, как уже было сказано, такая переплата будет считаться ошибочным платежом (а не суммой НДФЛ, уплаченной налоговым агентом). Стало быть, зачесть такой платеж в счет НДФЛ – нельзя. Об этом сказано в Письме ФНС России от 06.02.2017 № ГД-4-8/2085@.

А вот зачесть этот ошибочный платеж в счет других федеральных налогов, которые организация платит как налогоплательщик, – вполне возможно. Например, его можно зачесть в счет недоимок или будущих платежей по НДС или налогу на прибыль (Письмо ФНС России от 06.02.2017 № ГД-4-8/2085@). Чтобы зачесть переплату по НДФЛ в другие налоги, в налоговую инспекцию нужно подать заявление по форме, которая утверждена приказом ФНС от 14.02.2017 № ММВ-7-8/182@. К заявлению нужно приложить платежное поручение и выписку из регистра по НДФЛ.

13 августа бухгалтер удержал и заплатил НДФЛ с зарплаты работников за июль. Сумма удержанного налога составила 20 000 руб. По ошибке, в бюджет было перечислено больше, чем удержано. Сумма платежа по НДФЛ составила 32 000 руб. Организация решила зачесть переплату в сумме 12 000 руб. в счет предстоящих платежей по НДС за III квартал 2019 года. Для этого бухгалтер подал в налоговую инспекцию заявление на зачет.

Подведем итог. Ошибки при исчислении НДФЛ, подлежащего уплате в бюджет, возможны на любой стадии этого процесса. Так, бухгалтер может неверно удержать налог – неправильно рассчитав налоговую базу или некорректно применив вычеты по НДФЛ. Но даже если налог удержан правильно – никто не застрахован от ошибок при его перечислении. Процесс возврата НДФЛ из бюджета достаточно трудоемкий и длительный.

Тогда риск возникновения переплат по НДФЛ вследствие ошибки в расчете или платежном поручении будет практически исключен. Уникальная система многоуровневого контроля, которую мы внедрили, позволяет исключить ошибки на любой стадии процесса. Все рутинные операции автоматизированы. Помимо этого, ежедневный аудит качества учета осуществляет программа «Электронный аудитор», созданная нашими IT-специалистами на базе программного продукта 1С.

Но даже если случится маловероятное – по вине наших специалистов у клиента возникнет переплата НДФЛ – ответственность за финансовые риски несет наша компания, и все потери клиента будут компенсированы 1C-WiseAdvice. Это является страховым случаем в рамках эксклюзивного полиса страхования профессиональной ответственности.

Рассмотрим решение задачи возврата НДФЛ на основании заявления сотрудника.

Изучив материал Вы узнаете:

- как зарегистрировать возврат НДФЛ сотруднику по его заявлению в программе 1С:ЗУП 3;

- какую сумму НДФЛ перечислить в бюджет после возврата налога сотруднику и как отразить это в программе 1С:ЗУП 3;

- как отражается сумма возврата НДФЛ в отчетах: 2-НДФЛ, 6-НДФЛ, Регистре налогового учета по НДФЛ.

Сотруднику Возвращаемому И.П. в январе, феврале начислена заработная плата по 10 000 руб. и исчислен НДФЛ – по 1 300 руб. Заработная плата за январь, февраль полностью выплачена, НДФЛ удержан и перечислен в бюджет. В марте сотрудник принес из налоговой уведомление об имущественном вычете и попросил вернуть НДФЛ за два предыдущих месяца.

Необходимо зарегистрировать возврат НДФЛ в программе 1С:ЗУП 8.

Нормативное регулирование и этапы возврата НДФЛ

Для решения задачи сначала требуется рассмотреть нормативное регулирование возврата НДФЛ. Порядок возврата НДФЛ налогоплательщику описан в ст. 231 НК РФ.

Этапы возврата НДФЛ:

- обнаружен излишне удержанный НДФЛ;

- сообщить в течение 10 рабочих дней об этом сотруднику;

- сотрудник должен написать заявление;

- в течение 3-х месяцев организация должна вернуть НДФЛ;

- возврат НДФЛ производится строго на счет сотрудника в банке, т.е. нельзя вернуть НДФЛ через кассу.

Имущественный вычет сотруднику регистрируется в программе документом Уведомление НО о праве на вычет ( Налоги и взносы – Заявление на вычеты – Уведомление НО о праве на вычеты ).

В нем указывается:

- номер и дата уведомления из налогового органа;

- применение имущественного вычета с Января 2017 г.;

- сумма имущественного вычета.

![]()

При расчете заработной платы за март 2017 г. в документе Начисление зарплаты и взносов происходит перерасчет НДФЛ с начала года.

На вкладке НДФЛ отражаются суммы фактически предоставленного имущественного вычета по 10 000 руб. за 3 месяца и перерасчитывается НДФЛ за январь и февраль 2017 г. по -1 300 руб.:

На вкладке Корректировка выплаты отражаются суммы НДФЛ к возврату:

По суммам на этой закладке можно отследить возникновение излишне удержанного НДФЛ, о котором нужно сообщить работнику.

Возврат НДФЛ

Проверить сумму к возврату можно с помощью сервиса Анализ НДФЛ к возврату ( Зарплата – Сервис – Анализ НДФЛ к возврату ):

Для регистрации возвращаемой суммы НДФЛ сотруднику необходимо создать документ Возврат НДФЛ ( Налоги и взносы – Возврат НДФЛ ).

В поле Месяц выбрать месяц, в котором будет отражен возврат НДФЛ. По кнопке Обновить суммы к возврату автоматически загружается сумма – 2 600 руб. с датой получения дохода – 28.02.2017:

Выплата возврата может быть произведена вместе с выплатой заработной платы.

Сумма к выплате составит: 10 000 (зарплата) + 2 600 (возврат НДФЛ) = 12 600 руб.:

Обратите внимание, что выплата возврата НДФЛ должна производиться только через банк (согласно ст. 231 НК РФ). Если выплата зарплаты сотруднику производится через кассу, то для возврата НДФЛ в программе следует ввести отдельную ведомость – документ Ведомость на счета ( Выплаты – Ведомости на счета ). В поле Выплачивать в этом случае необходимо указать значение Возврат НДФЛ и выбрать введеный ранее документ Возврат НДФЛ .

Перечисление НДФЛ в бюджет в месяце возврата налога

В месяце, когда произошел возврат налога, сумма перечисляемого организацией в бюжет НДФЛ уменьшается на сумму возвращенного НДФЛ.

Для этого в документе Ведомость в банк необходимо снять флажок Налог перечислен вместе с зарплатой :

В результате при проведении Ведомости будет зафиксирована информация по выплаченным суммам сотруднику и удержанному НДФЛ.

Для того чтобы в программе отразить факт перечисления налога, необходимо создать документ Перечисление НДФЛ в бюджет ( Налоги и взносы – Перечисления НДФЛ в бюджет ).

Сумма к перечислению: 7 800 (всего удержанный НДФЛ) – 2 600 (возврат НДФЛ) = 5 200 руб.:

При проведении документа Перечисление НДФЛ в бюджет в регистре накопления Расчеты налоговых агентов с бюджетом по НДФЛ спишется отрицательное перечисление по сотруднику, по которому был возврат, а для остальных сотрудников – зарегистрируются как перечисленные ровно удержанные с них суммы:

Обратите внимание, что начиная с ЗУП 3.1.10.135, ЗУП 3.1.11 изменились движения при перечислении НДФЛ в случае его возврата — ИЗМЕНЕНИЯ В УЧЕТЕ ПЕРЕЧИСЛЕННОГО НДФЛ В СЛУЧАЕ ВОЗВРАТА НАЛОГА (ЗУП 3.1.10.135, ЗУП 3.1.11)

Уточнение даты получения дохода в документе «Возврат НДФЛ»

Начиная с релизов ЗУП 3.1.8 описанные в данном разделе действия производить НЕ СЛЕДУЕТ, иначе это будет приводить к ошибкам при следующих удержаниях НДФЛ.

Для проверки корректности отражения информации по возврату НДФЛ и его перечислению можно сформировать отчет Анализ НДФЛ по месяцам ( Налоги и взносы – Отчеты по налогам и взносам — Анализ НДФЛ по месяцам ) с группировкой по Сотруднику и Месяцу налогового периода.

В целом сумма уплаченного НДФЛ по сотруднику Возвращаемый И.П. – нулевая, но есть положительная и отрицательная сумма за январь и февраль соответственно:

Получается, что в программе:

- за январь 2017 г.: зафиксирован удержанный, но не возвращенный НДФЛ. Осталась сумма уплаченного налога;

- за февраль 2017 г.: зафиксирован удержанный и излишне возвращенный НДФЛ. Появилась отрицательная сумма уплаченного налога.

Если необходимо, чтобы:

- сумма возвращенного НДФЛ соответствовала сумме удержанного налога не только в целом за период, но и за каждый месяц;

- сумма уплаченного НДФЛ стала нулевой не только в целом за период, но и за каждый месяц,

После этого необходимо обновить информацию по налогу в документе Ведомость в банк , нажав соответствующую кнопку Обновить налог .

Далее перепровести документ Перечисление НДФЛ в бюджет .

В результате в регистре накопления Расчеты налоговых агентов с бюджетом по НДФЛ отрицательное перечисление по сотруднику будет разбито на 2 строки — за январь и февраль:

В отчете Анализ НДФЛ по месяцам перечисленный НДФЛ в целом за период и за каждый месяц станет нулевым. Суммы возвращенного и перечисленного НДФЛ будут совпадать не только в целом за период, но и за каждый месяц:

Отражение возврата НДФЛ в отчетах: 2-НДФЛ, 6-НДФЛ, Регистрах налогового учета по НДФЛ

В справке 2-НДФЛ для передачи в ИФНС ( Налоги и взносы – 2-НДФЛ для передачи в ИФНС ) возврат НДФЛ отдельно не отражается, сумма возврата уменьшает сумму удержанного налога. Из-за уменьшения перечисленной суммы налога в бюджет на сумму возвращенного НДФЛ сотруднику, перечисленный до этой операции налог также уменьшается.

В результате в рассматриваемом примере после регистрации возврата налога в справке 2-НДФЛ налог исчисленный, удержанный и перечисленный будут равны нулю:

В расчете 6-НДФЛ за 1 квартал 2017 г. сумма возвращенного НДФЛ отразится в строке 090 Раздела 1. В Разделе 2 суммы возврата НДФЛ не отражаются.

В Регистре налогового учета по НДФЛ ( Налоги и взносы – Отчеты по налогам и взносам — Регистр налогового учета по НДФЛ ) операция возврата НДФЛ отражается следующим образом:

- в Разделе 4 – в таблице «Возвращено излишне удержанного налога» показаны суммы возвращенного НДФЛ:

![]()

- в Разделе 4 – в таблице «Перечислено налога» отражаются изначально перечисленные суммы НДФЛ в бюджет и такие же отрицательные цифры из-за уменьшения суммы перечисляемого в бюджет налога за счет средств налогоплательщика, которому был произведен возврат НДФЛ :

![]()

В релизе 3.1.2.213 в Регистре налогового учета по НДФЛ ошибочно заполняется колонка Сумма налога, не удержанная налоговым агентом , в которой отражается сумма возвращенного НДФЛ.

Это зарегистрированная ошибка программы 1С:ЗУП 3 была исправлена в версиях ЗУП 3.1.2.316 и 3.1.3.136.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Возврат НДФЛ в связи с предоставлением имущественного вычета.Коллеги, добрый день! ЗУП 3.1.10.111 В каком порядке наиболее корректно.

- Перечисление нДФЛ при возврате имущественного вычетаДобрый день. У нас ЗУП 3.1.10.443. Скажите, пожалуйста, как реализован.

- Перечисление НДФЛ при наличии у сотрудника имущественного вычетаДобрый день, подскажите алгоритм действий в следующей ситуации: в начале.

- Излишне возвращен НДФЛ в связи пременненого имущественного вычетаУ сотрудника в декабре 2019 применили имущественный вычет. Создали документ.

Карточка публикации

(4 оценок, среднее: 5,00 из 5)

Все комментарии (2)

Здравствуйте! Сталкивался ли кто с такой проблемой, что если выплачивать возврат НДФЛ в межрасчет, то при выплате основной з/п, эту выплату программа не видит и еще раз выплачивает сумму возврата?

Здравствуйте!

Ваш вопрос требует более детального рассмотрения. Задайте свой вопрос на сайте в ЛИЧНОМ КАБИНЕТЕ в разделе МОИ ВОПРОСЫ — https://buhexpert8.ru/profile

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8.

Оформить заявку от имени Юр. или Физ. лица вы можете здесь >>

Нажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>

Выпущена внешняя обработка для заполнения трудовых функций в позициях штатного расписания (для СЗВ-ТД с 01.07.2021 г.)

Как в ЗУП 3 учесть, что часть сотрудников организации в нерабочие дни мая 2021 года работает, а часть – нет

Настройки в 1С ЗУП 3 для нерабочих дней в мае 2021 года

[13.05.2021 запись] Как рассчитать зарплату за май 2021 с учетом нерабочих дней в 1С:8

Спасибо, огромное за семинары Марине Аркадьевне! Как всегда интересно и познавательно.

Оформление платежных поручений на перечисление налога с 01.01.2021

По-новому следует заполнять два реквизита получателя средств (органа Федерального казначейства) в платежных поручениях по перечислению в бюджет:

- В поле 15 — номер счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета — ЕКС). До 01.01.2021 это поле оставляли пустым.

- в поле 17 — новый номер счета территориального органа Федерального казначейства (ТОФК), с 01.01.2021 рекомендовано, с 01.05.2021 — обязательно.

Введен новый КБК для перечисления налога с доходов работника или учредителя, если они в течение года превысили 5 млн рублей.

Приказом Минфина от 14.09.2020 № 199н с 01.01.2021 изменен порядок внесения сведений о физлице-налогоплательщике. При отсутствии ИНН и УИН достаточно внести серию и номер паспорта или СНИЛС. Это относится к физлицам без статуса ИП. Порядок, как заполнить платежное требование по НДФЛ ИП, не изменился — предприниматель указывает присвоенный ему ИНН.

Кроме того, с 01.10.2021 применяется обновленный перечень оснований платежа при погашении задолженности за прошедшие периоды.

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы правильно рассчитать и оплатить НДФЛ.

Уплата НДФЛ с дивидендов в бюджет

После получения выписки банка нужно сформировать документ Списание с расчетного счета вид операции Уплата налога.

Документ Списание с расчетного счета можно:

- создать на основании Платежного поручения по ссылке Ввести документ списания с расчетного счета. PDF Основные данные перенесутся из документа Платежное поручение;

- загрузить из программы Клиент-банк;

- загрузить напрямую из банка, если подключен сервис 1С:ДиректБанк.

Необходимо обратить внимание на заполнение полей в документе:

- Дата – дата уплаты налога, согласно выписке банка;

- По документу № – номер платежного поручения и от – дата платежного поручения;

- Налог – НДФЛ при исполнении обязанностей налогового агента, выбирается из справочника Налоги и взносы и влияет на автоматическое заполнение поля Счет дебета;

- Вид обязательства – Налог;

- Отражение в бухгалтерском учете – заполняется автоматически: Счет дебета — 68.01 «НДФЛ при исполнении обязанностей налогового агента»;

- Виды платежей в бюджет — Налог (взносы): начислено / уплачено.

-

Разбивка по сотрудникам: Сумма– 91 000 руб.;

Проводки по документу

Документ формирует проводку:

- Дт 68.01 Кт – задолженность перед бюджетом по НДФЛ с дивидендов погашена.

Правила заполнения

Платежное поручение разбито на поля, каждое из которых имеет номер. Уникальные номера закреплены в положении 383-П. Рассмотрим образец заполнения платежки и правила заполнения значений основных полей этого документа, которые чаще всего вызывают вопросы.

- поле № 16. Ставится наименование получателя. Когда платеж предназначен для ФНС, то, помимо названия филиала или отделения контролирующего органа, следует указать сокращенное название органа Федерального казначейства;

- поле № 18. Указывается вид операции — в случае с платежками под операцией понимается перечисление денег на основании поручения и всегда ставится код «01»;

- поля № 19, № 20 и № 23. Значение реквизита не указывается, если у банка нет особых требований к заполнению;

- поле № 21. Здесь следует указать очередность платежа в соответствии с нормами ст. 855 ГК РФ. При уплате НДФЛ проставляется код 5 «Иные платежи, не указанные в пунктах выше»;

- поле № 22. Предназначено для указания кода УИП. Практически всегда ставится «0». Заполнить конкретным цифровым значением придется только в случае, если ФНС укажет УИП в своем требовании о перечислении налогов;

- поле № 24 — назначение платежа, при задолженности по НДФЛ в нем пишут период, за который возникла задолженность;

- поле № 101. Характеризует статус плательщика. Их более 20, но при уплате НДФЛ используются: «01» — если налог уплачивает юрлицо; «09» — если налог уплачивает ИП; «02» — если налог уплачивает организация или ИП в качестве налогового агента;

- поле № 102. КПП плательщика. Организации, у которых есть обособленные подразделения, перечисляют исчисленные и удержанные суммы налога на доходы физических лиц как по месту своего нахождения, так и по месту нахождения каждого своего обособленного подразделения (п. 7 226). Специалисты ФНС (письмо от 14.10.2016 № БС-4-11/[email protected]) отмечают, что если каждому обособленному подразделению организации присвоен отдельный КПП, платежное поручение на уплату НДФЛ с указанием данного кода оформляют на каждое такое обособленное подразделение. Причем этот порядок действует и в том случае, когда постановка на учет нескольких обособленных подразделений осуществляется в соответствии с п. 4 ст. 83 НК РФ по месту нахождения одного из них;

- поле № 104. Указывается КБК. К этому полю подходите с особым вниманием, т. к. если допустить ошибку в коде, налоги (пени и штрафы) зачислят совершенно на другой вид платежа. В 2021 году вам понадобится код КБК по НДФЛ 18210102010 011000110. Он единый и для уплаты налога с зарплаты и пособий, и для уплаты его с дивидендов. При расчете налога с дивидендов резидента необходимо применять ставку в размере 13%. Если прибыль выплачиваете нерезиденту, то налог считайте по повышенной ставке — 15%;

- поле № 105. Указывается значение кода, присвоенного территории муниципального образования (межселенной территории) в соответствии с Общероссийским классификатором территорий муниципальных образований (ОКТМО). Если платеж производится на основании декларации, взять код можно непосредственно из нее;

- поле № 106. Основание платежа. Полный перечень возможных обозначений прописан в п. 7 приложения № 2 к приказу Минфина РФ от 12.11.2013 № 107Н;

- поле № 107. Как требуют правила заполнения платежек по НДФЛ, сформулированные Минфином в письме от 11.06.2019, в этом поле компания указывает период, за который платятся налоги, проставляется текущий месяц. Полный перечень возможных обозначений прописан в п. 8 приложения № 2 к приказу Минфина РФ от 12.11.2013 № 107Н. При невозможности определить период ставится «0». Налогоплательщику придется формировать несколько отдельных расчетных документов с разными показателями налогового периода, в ситуации когда законодательством о налогах и сборах предусматривается более одного срока уплаты налогового платежа и установлены конкретные даты уплаты налога для каждого срока. Например, в соответствии с п. 6 ст. 226 НК РФ, для НДФЛ установлены следующие сроки уплаты: не позднее последнего числа месяца, в котором производились выплаты, при выплате налогоплательщику доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде выплаты отпускных сотруднику;

- не позднее дня, следующего за днем выплаты налогоплательщику дохода, — при выплате всех остальных доходов, в том числе заработной платы работникам, доходов в натуральной форме. ООО перечисляет платеж не позднее дня, следующего за днем перечисления дивидендов;

Заполнение платежки при оплате пеней

Рассмотрим образец платежки, как оплатить пени по НДФЛ в 2021 году при получении требования налогового органа. Порядок оформления документа отличается. Указываем другой КБК 182 1 0100 110. В поле 107 прописываем период, за который образовалась задолженность.

В поле № 22 проставьте значение УИН, которое указано в требовании. Если кода УИН нет, в поле поставьте 0. В поле № 106 поставьте «ТР» (что означает «требование»). В поле 24 используйте такую формулировку, чтобы пояснить, что назначение платежа при уплате НДФЛ (пеня) — не добровольное погашение обязательств, а исполнение требования ФНС:

Пени по НДФЛ на основании требования налогового органа от ______ № ___.

Особенности поручения

Оплата пени в налоговую по отдельному платежному поручению в 2019 году проводится, если имеется просрочка в уплате и нет норм, позволяющих освобождать субъекта от налога. При этом документ имеет свои особенности оформления, которые связаны с тем, что неустойка обеспечивает своевременность перечисления обязательных бюджетных поступлений, к которым относится и транспортный сбор. При этом они являются не санкцией, а мерой обеспечения должного выполнения обязательств, это же встречается и при ЕНВД, НДС или работе по УСНА, даже ИП должны их направлять государству. Даже взносы на ОМС и ОПС могут облагаться пеней при несвоевременном перечислении, стоимость которой вычисляется по примерно такому же алгоритму.

Сравнивая платежное поручение, выписываемое на пени, можно отметить его сходство с квитанцией, позволяющей оплачивать основную сумму. Это достигается тем, что так же необходимо оговаривать статус плательщика, будут указываться реквизиты стороны, принимающей деньги и администратора доходов. Но существуют и различия, они заметны в том числе и в КБК, куда необходимо добавлять сведения.

К примеру, есть несхожести в поле 104, ведь пени по налогам имеют отдельный КБК, в разрядах 14-17 указывается подвид прибыли под обозначением 2100. Также код поспособствовал изменению в процессе заполнения платежки, поэтому поле 110, отвечающее за тип платежа, не заполняется. Небольшие отличия есть и в поле 106, ведь при текущих платежах тут ставится показатель ТП.

При пенях могут быть разные вариации, к примеру, добровольное перечисление суммы сопровождается кодом ЗД, но он применяется в ситуации, при которой субъекту не поступило требование от ИФНС. Когда подобный запрос получен, там, где должны указывать основание платежа при уплате начисленной ранее пени в 2021 году, ставится обозначение ТР, а деньги, взимаемые в итоге санкций, прописанных в результате проверки обозначаются как АП. В поле 107, отвечающем за налоговый период, суммы также указываются по-разному.

Коды бюджетной классификации (КБК)

| Наименование платежа | КБК |

| НДФЛ с доходов, источником которых является налоговый агент | 182 1 0100 110 |

| Налог на доходы ИП «за себя» | 182 1 0100 110 |

| Платеж физлица (не ИП) | 182 1 0100 110 |

| Пени по НДФЛ с доходов, источником которых является налоговый агент | 182 1 0100 110 |

| Пени, которые платит ИП «за себя» | 182 1 0100 110 |

| Пени, которые платит физлицо (не ИП) | 182 1 0100 110 |

| Штрафы за неуплату НДФЛ налоговым агентом | 182 1 0100 110 |

| Штраф по НДФЛ (ИП «за себя») | 182 1 0100 110 |

| Штраф по НДФЛ физлица (не ИП) | 182 1 0100 110 |

Приказом Минфина от 12.10.2020 № 236н с 01.01.2021 введены новые коды бюджетной классификации. Они применяются для НДФЛ, рассчитанного по повышенной ставке 15%, с доходов, превышающих 5 млн рублей в год. Такой налог следует перечислять отдельно.

Читайте также: