Платежное поручение на ндфл с дивидендов в этом году образец

Опубликовано: 27.04.2024

Платежное поручение по НДФЛ — это документ с распоряжением банку перечислить в бюджет налог. Ошибки в нем приведут к признанию платежа невыясненным.

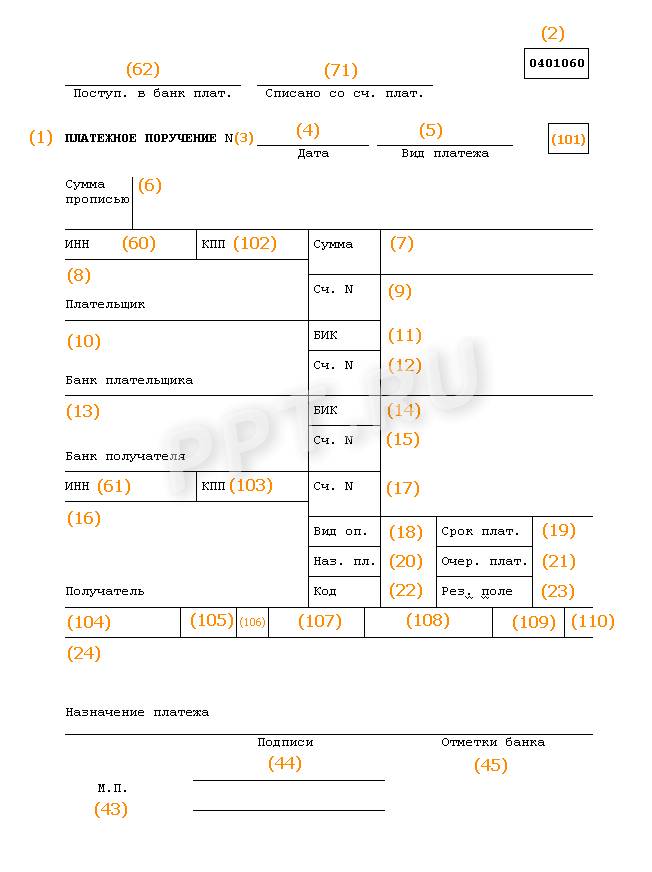

Чтобы деньги попали по назначению, необходимо правильно заполнить платежное поручение на перечисление обязательного платежа. Форма платежного поручения утверждена положением ЦБ РФ от 19.06.2012 № 383-П «Положение о правилах осуществления перевода денежных средств» (положение 383-П).

Порядок заполнения платежек на уплату налогов установлен приказом Минфина России от 12.11.2013 № 107н «Об утверждении Правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации». В 2020 году Минфин опубликовал письмо от 11.06.2019 № 21-08-11/42596, в котором сообщил, что платежки по НДФЛ надо заполнять по-новому. Новые инструкции касаются заполнения поля 107. Так, если раньше разрешалось указать точную дату платежа, то теперь Минфин требует указывать лишь месяц. И это не все изменения в правилах перечисления в бюджет.

Оформление платежных поручений на перечисление налога с 01.01.2021

По-новому следует заполнять два реквизита получателя средств (органа Федерального казначейства) в платежных поручениях по перечислению в бюджет:

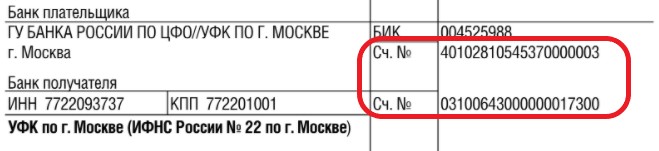

- В поле 15 — номер счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета — ЕКС). До 01.01.2021 это поле оставляли пустым.

- в поле 17 — новый номер счета территориального органа Федерального казначейства (ТОФК), с 01.01.2021 рекомендовано, с 01.05.2021 — обязательно.

Введен новый КБК для перечисления налога с доходов работника или учредителя, если они в течение года превысили 5 млн рублей.

Приказом Минфина от 14.09.2020 № 199н с 01.01.2021 изменен порядок внесения сведений о физлице-налогоплательщике. При отсутствии ИНН и УИН достаточно внести серию и номер паспорта или СНИЛС. Это относится к физлицам без статуса ИП. Порядок, как заполнить платежное требование по НДФЛ ИП, не изменился — предприниматель указывает присвоенный ему ИНН.

Кроме того, с 01.10.2021 применяется обновленный перечень оснований платежа при погашении задолженности за прошедшие периоды.

Основные положения

Уплата налога производится налогоплательщиком самостоятельно либо иным лицом за него (п. 1 ст. 45 НК РФ) в валюте Российской Федерации (п. 5 ст. 45 НК РФ).

В случае неуплаты или неполной уплаты налога в установленный срок производится взыскание налога в порядке, предусмотренном статьями 46, 47, 48 НК РФ.

Правила заполнения

Платежное поручение разбито на поля, каждое из которых имеет номер. Уникальные номера закреплены в положении 383-П. Рассмотрим образец заполнения платежки и правила заполнения значений основных полей этого документа, которые чаще всего вызывают вопросы.

- поле № 16. Ставится наименование получателя. Когда платеж предназначен для ФНС, то, помимо названия филиала или отделения контролирующего органа, следует указать сокращенное название органа Федерального казначейства;

- поле № 18. Указывается вид операции — в случае с платежками под операцией понимается перечисление денег на основании поручения и всегда ставится код «01»;

- поля № 19, № 20 и № 23. Значение реквизита не указывается, если у банка нет особых требований к заполнению;

- поле № 21. Здесь следует указать очередность платежа в соответствии с нормами ст. 855 ГК РФ. При уплате НДФЛ проставляется код 5 «Иные платежи, не указанные в пунктах выше»;

- поле № 22. Предназначено для указания кода УИП. Практически всегда ставится «0». Заполнить конкретным цифровым значением придется только в случае, если ФНС укажет УИП в своем требовании о перечислении налогов;

- поле № 24 — назначение платежа, при задолженности по НДФЛ в нем пишут период, за который возникла задолженность;

- поле № 101. Характеризует статус плательщика. Их более 20, но при уплате НДФЛ используются: «01» — если налог уплачивает юрлицо; «09» — если налог уплачивает ИП; «02» — если налог уплачивает организация или ИП в качестве налогового агента;

- поле № 102. КПП плательщика. Организации, у которых есть обособленные подразделения, перечисляют исчисленные и удержанные суммы налога на доходы физических лиц как по месту своего нахождения, так и по месту нахождения каждого своего обособленного подразделения (п. 7 226). Специалисты ФНС (письмо от 14.10.2016 № БС-4-11/19528@) отмечают, что если каждому обособленному подразделению организации присвоен отдельный КПП, платежное поручение на уплату НДФЛ с указанием данного кода оформляют на каждое такое обособленное подразделение. Причем этот порядок действует и в том случае, когда постановка на учет нескольких обособленных подразделений осуществляется в соответствии с п. 4 ст. 83 НК РФ по месту нахождения одного из них;

- поле № 104. Указывается КБК. К этому полю подходите с особым вниманием, т. к. если допустить ошибку в коде, налоги (пени и штрафы) зачислят совершенно на другой вид платежа. В 2021 году вам понадобится код КБК по НДФЛ 18210102010 011000110. Он единый и для уплаты налога с зарплаты и пособий, и для уплаты его с дивидендов. При расчете налога с дивидендов резидента необходимо применять ставку в размере 13%. Если прибыль выплачиваете нерезиденту, то налог считайте по повышенной ставке — 15%;

- поле № 105. Указывается значение кода, присвоенного территории муниципального образования (межселенной территории) в соответствии с Общероссийским классификатором территорий муниципальных образований (ОКТМО). Если платеж производится на основании декларации, взять код можно непосредственно из нее;

- поле № 106. Основание платежа. Полный перечень возможных обозначений прописан в п. 7 приложения № 2 к приказу Минфина РФ от 12.11.2013 № 107Н;

- поле № 107. Как требуют правила заполнения платежек по НДФЛ, сформулированные Минфином в письме от 11.06.2019, в этом поле компания указывает период, за который платятся налоги, проставляется текущий месяц. Полный перечень возможных обозначений прописан в п. 8 приложения № 2 к приказу Минфина РФ от 12.11.2013 № 107Н. При невозможности определить период ставится «0». Налогоплательщику придется формировать несколько отдельных расчетных документов с разными показателями налогового периода, в ситуации когда законодательством о налогах и сборах предусматривается более одного срока уплаты налогового платежа и установлены конкретные даты уплаты налога для каждого срока. Например, в соответствии с п. 6 ст. 226 НК РФ, для НДФЛ установлены следующие сроки уплаты:

- не позднее последнего числа месяца, в котором производились выплаты, при выплате налогоплательщику доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде выплаты отпускных сотруднику;

- не позднее дня, следующего за днем выплаты налогоплательщику дохода, — при выплате всех остальных доходов, в том числе заработной платы работникам, доходов в натуральной форме. ООО перечисляет платеж не позднее дня, следующего за днем перечисления дивидендов;

- поле № 108. В этом поле укажите номер требования ФНС, по которому необходимо платить налог или штраф. Если платеж делается добровольно или в связи со сроком уплаты, ставится «0»;

- поле 109 в платежном поручении 2021 г. при уплате налогов содержит дату подписания документа, на основании которого делается платеж (п. 10 приложения № 2 к приказу Минфина РФ от 12.11.2013 № 107Н). Значение здесь тоже может быть равно нулю.

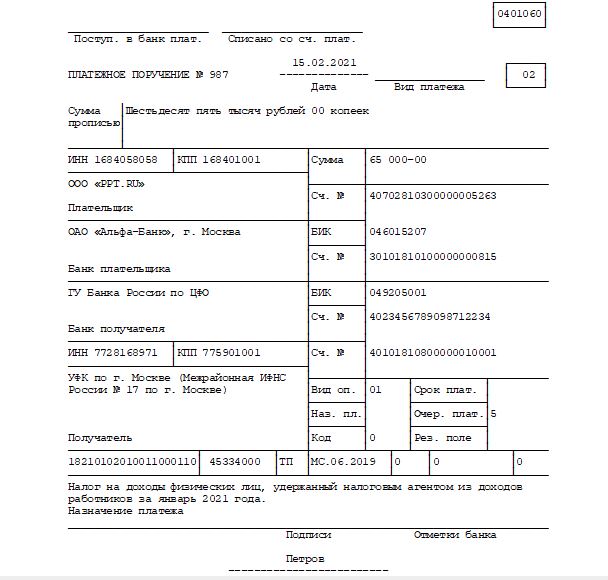

Заполнение платежного поручения по НДФЛ

Подписывает платежку при отсутствии главного бухгалтера в организации только руководитель.

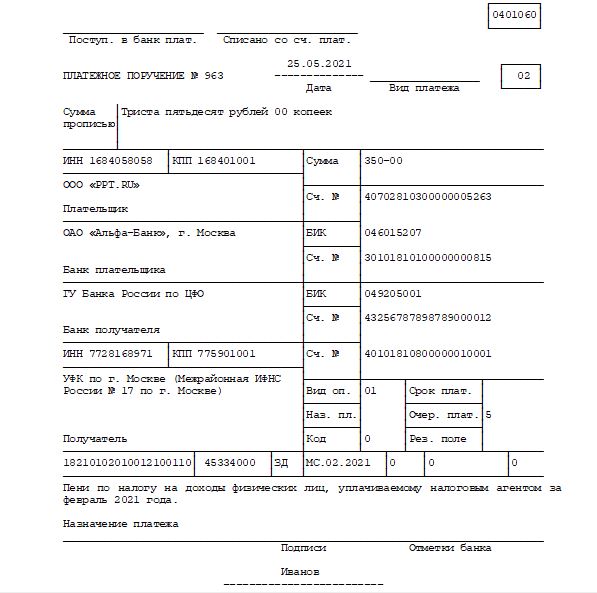

Заполнение платежки при оплате пеней

Рассмотрим образец платежки, как оплатить пени по НДФЛ в 2021 году при получении требования налогового органа. Порядок оформления документа отличается. Указываем другой КБК 182 1 01 02010 01 2100 110. В поле 107 прописываем период, за который образовалась задолженность.

В поле № 22 проставьте значение УИН, которое указано в требовании. Если кода УИН нет, в поле поставьте 0. В поле № 106 поставьте «ТР» (что означает «требование»). В поле 24 используйте такую формулировку, чтобы пояснить, что назначение платежа при уплате НДФЛ (пеня) — не добровольное погашение обязательств, а исполнение требования ФНС:

Коды бюджетной классификации (КБК)

НДФЛ с доходов, источником которых является налоговый агент

182 1 01 02010 01 1000 110

Налог на доходы ИП «за себя»

182 1 01 02020 01 1000 110

Платеж физлица (не ИП)

182 1 01 02030 01 1000 110

Пени по НДФЛ с доходов, источником которых является налоговый агент

182 1 01 02010 01 2100 110

Пени, которые платит ИП «за себя»

182 1 01 02020 01 2100 110

Пени, которые платит физлицо (не ИП)

182 1 01 02030 01 2100 110

Штрафы за неуплату НДФЛ налоговым агентом

182 1 01 02010 01 3000 110

Штраф по НДФЛ (ИП «за себя»)

182 1 01 02020 01 3000 110

Штраф по НДФЛ физлица (не ИП)

182 1 01 02030 01 3000 110

Приказом Минфина от 12.10.2020 № 236н с 01.01.2021 введены новые коды бюджетной классификации. Они применяются для НДФЛ, рассчитанного по повышенной ставке 15%, с доходов, превышающих 5 млн рублей в год. Такой налог следует перечислять отдельно.

| Платеж | КБК |

|---|---|

| Налог на доходы физлиц по повышенной ставке 15% | 182 1 01 02080 01 1000 110 |

| Пени по налогу по повышенной ставке 15% | 182 1 01 02080 01 2100 110 |

| Штрафы по налогу по повышенной ставке 15% | 182 1 01 02080 01 3000 110 |

Ошибки в платежном поручении по НДФЛ

Реквизиты платежного поручения заполняйте очень внимательно. Если вы допустите в них ошибку, ваш налог признают неуплаченным. Соответственно, придется заново перечислить сумму налога в бюджет и оплатить пени по НДФЛ (если ошибку вы обнаружите уже после окончания установленного срока уплаты).

Но это не значит, что уплаченные суммы пропадут. Но иногда юридическим лицам и ИП с персоналом в качестве подстраховки приходится заново перечислять требуемую сумму, чтобы избежать разбора с ИФНС.

К наиболее важным реквизитам относятся (пп. 4 п. 4 ст. 45 НК РФ):

- номер счета Федерального казначейства;

- наименование банка получателя.

Ошибки в других реквизитах некритичны, т. к. деньги все равно поступят в бюджет. Ошибку исправляют уточнением платежа (п. 7 ст. 45 НК РФ).

Оформление платежных поручений на перечисление налога с 01.01.2021

По-новому следует заполнять два реквизита получателя средств (органа Федерального казначейства) в платежных поручениях по перечислению в бюджет:

- В поле 15 — номер счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета — ЕКС). До 01.01.2021 это поле оставляли пустым.

- в поле 17 — новый номер счета территориального органа Федерального казначейства (ТОФК), с 01.01.2021 рекомендовано, с 01.05.2021 — обязательно.

Введен новый КБК для перечисления налога с доходов работника или учредителя, если они в течение года превысили 5 млн рублей.

Приказом Минфина от 14.09.2020 № 199н с 01.01.2021 изменен порядок внесения сведений о физлице-налогоплательщике. При отсутствии ИНН и УИН достаточно внести серию и номер паспорта или СНИЛС. Это относится к физлицам без статуса ИП. Порядок, как заполнить платежное требование по НДФЛ ИП, не изменился — предприниматель указывает присвоенный ему ИНН.

Кроме того, с 01.10.2021 применяется обновленный перечень оснований платежа при погашении задолженности за прошедшие периоды.

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы правильно рассчитать и оплатить НДФЛ.

Как заполнить платежку по НДФЛ

Как правильно заполнить платежное поручение по налогам в 2021 году определяют ЦБ РФ положением от 19.06.2021 № 383-П и Минфин приказом № 107н от 12 ноября 2021 года. Приказ содержит образец платежки, актуальный бланк и реквизиты, а также порядок их внесения.

Например, у Кондратьева А.С. есть доверенность на уплату НДФЛ за Иванова А.А. Поле 24 платежного поручения Кондратьев заполнил так: «Налог на доходы физических лиц за 2021 год за Иванова Андрея Андреевича. По доверенности от 15 февраля 2021 года налог перечислил Кондратьев Александр Сергеевич».

По условиям договора о создании консолидированной группы налогоплательщиков, если ответственный участник не может своевременно исполнить обязанность по уплате налога на прибыль, налог перечисляет другой участник группы. К 28 апреля «Альфа» не имела на расчетном счете суммы, достаточной для перечисления авансового платежа по налогу на прибыль. Обязанность по перечислению авансового платежа принял на себя «Гермес».

- платежное поручение на сумму 1 000 000 руб. на перечисление налога по своему местонахождению;

- платежное поручение на сумму 1 000 000 руб. на перечисление налога по местонахождению «Гермеса»;

- платежное поручение на сумму 700 000 руб. на перечисление налога по местонахождению «Мастера».

Кроме этого, есть и иные реквизиты, описывающиеся выше, именно в них имеются отличия, в сравнении с основной платежкой. Номер и дата, указываемые в полях 108-109, тоже имеют свои нюансы. При добровольном переводе здесь вписываются нули, а в случае принуждения к этому, графы заполняются номером и датой предъявляемого требования, либо решения о прописывании санкций (при назначении пеней по итогам проверки).

Количество дней можно вычислить со дня, который следует за датой последнего погашения налога в бюджет. Окончание начисления пеней налоговой инспекцией происходит в день, когда недоимка была фактически выплачена и произошло ее исполнение. При возникновении недоимки по состоянию после 1 октября 2021 года, в первые 30 дней применяется вышеописанная формула. А далее (на 31-й день и в последующий период), используется новый увеличенный коэффициент — 1/150 ставки.

Налогоплательщикам придется корректировать сразу несколько реквизитов. Изменения в платежном поручении на уплату налога, в основном,относятся к счету получателя:

- в наименовании банка получателя через знак «//»добавляется название соответствующего счета казначейства (поле «13» поручения);

- будет указываться другой БИК (поле «14»);

- добавляется новый реквизит — номер счета банка получателя (поле «15»);

- в поле «17» ставится номер казначейского счета.

Правила заполнения

Платежное поручение разбито на поля, каждое из которых имеет номер. Уникальные номера закреплены в положении 383-П. Рассмотрим образец заполнения платежки и правила заполнения значений основных полей этого документа, которые чаще всего вызывают вопросы.

- поле № 16. Ставится наименование получателя. Когда платеж предназначен для ФНС, то, помимо названия филиала или отделения контролирующего органа, следует указать сокращенное название органа Федерального казначейства;

- поле № 18. Указывается вид операции — в случае с платежками под операцией понимается перечисление денег на основании поручения и всегда ставится код «01»;

- поля № 19, № 20 и № 23. Значение реквизита не указывается, если у банка нет особых требований к заполнению;

- поле № 21. Здесь следует указать очередность платежа в соответствии с нормами ст. 855 ГК РФ. При уплате НДФЛ проставляется код 5 «Иные платежи, не указанные в пунктах выше»;

- поле № 22. Предназначено для указания кода УИП. Практически всегда ставится «0». Заполнить конкретным цифровым значением придется только в случае, если ФНС укажет УИП в своем требовании о перечислении налогов;

- поле № 24 — назначение платежа, при задолженности по НДФЛ в нем пишут период, за который возникла задолженность;

- поле № 101. Характеризует статус плательщика. Их более 20, но при уплате НДФЛ используются: «01» — если налог уплачивает юрлицо; «09» — если налог уплачивает ИП; «02» — если налог уплачивает организация или ИП в качестве налогового агента;

- поле № 102. КПП плательщика. Организации, у которых есть обособленные подразделения, перечисляют исчисленные и удержанные суммы налога на доходы физических лиц как по месту своего нахождения, так и по месту нахождения каждого своего обособленного подразделения (п. 7 226). Специалисты ФНС (письмо от 14.10.2016 № БС-4-11/[email protected]) отмечают, что если каждому обособленному подразделению организации присвоен отдельный КПП, платежное поручение на уплату НДФЛ с указанием данного кода оформляют на каждое такое обособленное подразделение. Причем этот порядок действует и в том случае, когда постановка на учет нескольких обособленных подразделений осуществляется в соответствии с п. 4 ст. 83 НК РФ по месту нахождения одного из них;

- поле № 104. Указывается КБК. К этому полю подходите с особым вниманием, т. к. если допустить ошибку в коде, налоги (пени и штрафы) зачислят совершенно на другой вид платежа. В 2021 году вам понадобится код КБК по НДФЛ 18210102010 011000110. Он единый и для уплаты налога с зарплаты и пособий, и для уплаты его с дивидендов. При расчете налога с дивидендов резидента необходимо применять ставку в размере 13%. Если прибыль выплачиваете нерезиденту, то налог считайте по повышенной ставке — 15%;

- поле № 105. Указывается значение кода, присвоенного территории муниципального образования (межселенной территории) в соответствии с Общероссийским классификатором территорий муниципальных образований (ОКТМО). Если платеж производится на основании декларации, взять код можно непосредственно из нее;

- поле № 106. Основание платежа. Полный перечень возможных обозначений прописан в п. 7 приложения № 2 к приказу Минфина РФ от 12.11.2013 № 107Н;

- поле № 107. Как требуют правила заполнения платежек по НДФЛ, сформулированные Минфином в письме от 11.06.2019, в этом поле компания указывает период, за который платятся налоги, проставляется текущий месяц. Полный перечень возможных обозначений прописан в п. 8 приложения № 2 к приказу Минфина РФ от 12.11.2013 № 107Н. При невозможности определить период ставится «0». Налогоплательщику придется формировать несколько отдельных расчетных документов с разными показателями налогового периода, в ситуации когда законодательством о налогах и сборах предусматривается более одного срока уплаты налогового платежа и установлены конкретные даты уплаты налога для каждого срока. Например, в соответствии с п. 6 ст. 226 НК РФ, для НДФЛ установлены следующие сроки уплаты: не позднее последнего числа месяца, в котором производились выплаты, при выплате налогоплательщику доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде выплаты отпускных сотруднику;

- не позднее дня, следующего за днем выплаты налогоплательщику дохода, — при выплате всех остальных доходов, в том числе заработной платы работникам, доходов в натуральной форме. ООО перечисляет платеж не позднее дня, следующего за днем перечисления дивидендов;

Итоги

Платежное поручение на уплату пеней оформляется аналогично платежке на уплату налогов (указывается тот же статус плательщика, те же реквизиты получателя и того же администратора доходов).

Уплата пеней по видам налогов и сборов производится по отдельным КБК, в 14–17-м разрядах 14–17 которых указывается код подвида дохода — 2100. В особом порядке заполняются отдельные поля платежки на перечисление пени («Основание платежа» и «Налоговый период»).

Источники: Приказ Минфина России от 12.11.2013 № 107н

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Заполнение платежки при оплате пеней

Рассмотрим образец платежки, как оплатить пени по НДФЛ в 2021 году при получении требования налогового органа. Порядок оформления документа отличается. Указываем другой КБК 182 1 0100 110. В поле 107 прописываем период, за который образовалась задолженность.

В поле № 22 проставьте значение УИН, которое указано в требовании. Если кода УИН нет, в поле поставьте 0. В поле № 106 поставьте «ТР» (что означает «требование»). В поле 24 используйте такую формулировку, чтобы пояснить, что назначение платежа при уплате НДФЛ (пеня) — не добровольное погашение обязательств, а исполнение требования ФНС:

Пени по НДФЛ на основании требования налогового органа от ______ № ___.

Добровольное погашение задолженности по пени образец платежки

Министерством финансов был изменен код бюджетной классификации для НДФЛ, учитывая прогрессивную шкалу. С 2021 года для доходов, которые превышают 5 миллионов рублей, ставка НДФЛ составит 15%, а КБК — 182 1 0100 110.

Доходы, в отношении которых применяется ставка 13% продолжают использовать прежний код.

Контролировать работу сотрудников в компании, а также автоматизировать ведение бухгалтерской и налоговой отчетности поможет программа Класс365. Также в ней есть личный календарь, который напоминает о сроках сдачи отчетов и других важных событиях. Попробуйте полный функционал программы Класс365 прямо сейчас >>

НДФЛ должен быть оплачен до дня, который следует за днем выплаты дохода сотруднику. Например, заработная плата за январь была выплачена сотруднику 10 февраля. Дата получения дохода является 31 января, а дата удержания налога 10 февраля. Дата, когда НДФЛ должен быть уплачен 11 февраля. Если бы зарплата была 5 февраля, то дата уплаты НДФЛ была бы не позднее 8 февраля, т.к. 6 и 7 число являются выходными днями.

Мы можем перечислить 4 основных вида санкций, которые могут быть применены:

- Отказ в принятии документов, в случае, если будут обнаружены ошибки при указании персональных данных. Это связано с тем, что документ будет считаться источником недостоверной информации;

- При указании премиальных выплат, будьте максимально внимательны. В случае, если они не будут указаны в общей сумме выплат, налоговая может это воспринять как сокращение показателей;

- Не допускайте просрочек более чем на один день, включая перечисление налога для случаев, когда работнику были выплачены зарплата, командировочные или компенсация неиспользованного отпуска;

- Следите за перечислением налогов, для случаев, когда производились выплаты по больничному листу или отпускные.

Несвоевременная уплата НДФЛ приведет к начислению пени, который потребуется оплатить также как и саму задолженность. КБК для перечисления платежей, штрафов и пени мы собрали в таблицу, которая представлена ниже.

Заполнение платежных поручений очень важно и требует особой внимательности. Ошибочно указанные сведения могут стать причиной того, что денежные средства не дойдут. Обращаем ваше внимание на следующие моменты:

- Статус плательщика: ИП- 09;

- Юрлицо — 02;

-

ИП — 1;

Коды бюджетной классификации (КБК)

| Наименование платежа | КБК |

| НДФЛ с доходов, источником которых является налоговый агент | 182 1 0100 110 |

| Налог на доходы ИП «за себя» | 182 1 0100 110 |

| Платеж физлица (не ИП) | 182 1 0100 110 |

| Пени по НДФЛ с доходов, источником которых является налоговый агент | 182 1 0100 110 |

| Пени, которые платит ИП «за себя» | 182 1 0100 110 |

| Пени, которые платит физлицо (не ИП) | 182 1 0100 110 |

| Штрафы за неуплату НДФЛ налоговым агентом | 182 1 0100 110 |

| Штраф по НДФЛ (ИП «за себя») | 182 1 0100 110 |

| Штраф по НДФЛ физлица (не ИП) | 182 1 0100 110 |

Приказом Минфина от 12.10.2020 № 236н с 01.01.2021 введены новые коды бюджетной классификации. Они применяются для НДФЛ, рассчитанного по повышенной ставке 15%, с доходов, превышающих 5 млн рублей в год. Такой налог следует перечислять отдельно.

- Когда перечислять НДФЛ

- Как заполнять платежное поручение по НДФЛ

- Образец платежного поручения НДФЛ

- Итоги

Когда перечислять НДФЛ

Чаще всего НДФЛ перечисляется налоговым агентом. Что касается срока осуществления платежа, то в настоящее время он должен быть произведен не позже 1-ого рабочего дня, следующего за днем выдачи дохода (п. 6 ст. 226 НК РФ). Например, доход выплачен и удержан НДФЛ 18.11.20ХХ, крайний срок уплаты налога — 19.11.20ХХ. Исключение сделано для отпускных и больничных: по ним налог надо уплатить не позднее последнего дня того месяца, в котором работнику выданы соответствующие средства. Например, выплата пособия и удержание с него НДФЛ — 18.11.20ХХ, срок перечисления налога в бюджет с 18.11.20ХХ по 30.11.20ХХ.

Как правильно отобразить сроки перечисления налога в форме 6-НДФЛ см. здесь.

Если НДФЛ рассчитывается и перечисляется непосредственно самим налогоплательщиком-физлицом или ИП, тогда крайним сроком уплаты налога является 15 июля года, следующего за налоговым периодом (п. 6 ст. 227, п. 4 ст. 228 НК РФ). ИП на ОСНО также перечисляет авансовые платежи. С 2020 года сроки следующие:

- за 1-й квартал — не позднее 25 апреля;

- за полугодие — не позднее 25 июля;

- за девять месяцев — не позднее 25 октября.

Как заполнять платежное поручение по НДФЛ

Все реквизиты платежного поручения должны быть указаны верно — только это исключит претензии со стороны налоговых органов.

Если вы налоговый агент по НДФЛ, то при заполнении платежки вам поможет Готовое решение от КонсультантПлюс. Если вы ИП и вам нужно оформить платежку на НДФЛ со своих доходов, для вас - это Готовое решение. Переходите по ссылкам и получите пробный доступ к К+ бесплатно.

Подробнее о том, к чему приводят ошибки в платежках, читайте в материале «Ошибки в платежном поручении на уплату налогов».

В любом платежном поручении указывается его номер, дата и сумма списания цифрами и прописью.

В поле «Статус налогоплательщика» может быть проставлен код 09, если физическое лицо (индивидуальный предприниматель) самостоятельно перечисляет НДФЛ со своих доходов в бюджет, или 02, если платеж производится налоговым агентом.

Также должно быть указано наименование плательщика платежа, его ИНН, КПП, расчетный счет, банк плательщика со всеми реквизитами (БИК и корреспондентский счет).

В графе «Получатель» проставляется наименование налоговой инспекции, в которую необходимо произвести платеж по НДФЛ. В других полях указывается ее ИНН, КПП, расчетный счет в соответствующем отделении банка.

Обратите внимание! С 01.05.2021 при уплате налогов обязательно нужно заполнить поле №15 "Номер счета банка получателя средств". С января по апрель 2021 года - переходный период. Это означает, что до 01.05.2021 платежки можно заполнять как по старым правилам, так и по новым. Подробности см. здесь.

В платежном поручении на перечисление НДФЛ, как и любого другого налога, требуется в обязательном порядке указывать КБК, ОКТМО, основание платежа (текущий платеж или погашение задолженности по истекшим периодам и пр.), данные налогового периода, за который производится уплата, номер и дату документа, на основании которого перечисляется налог. Если информация о документе-основании отсутствует, то в соответствующих полях платежного поручения ставится значение 0.

О заполнении поля 106 читайте здесь.

Поле «Тип платежа» начиная с 1 января 2015 года в налоговых платежках заполнять нет необходимости в связи с изменениями, внесенными приказом Минфина России от 30.10.2014 № 126н «О внесении изменений в приложения № 1, 2, 3 и 4 к приказу Министерства финансов Российской Федерации от 12.11.2013 № 107н ”Об утверждении Правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации”».

В поле «Очередность платежа» ставится 5. В настоящее время третья очередность предназначена для перечисления заработной платы и налогов либо налоговых платежей, взыскиваемых в принудительном порядке.

Подробнее об очередности платежа читайте здесь.

В поле «Назначение платежа» раскрывается информация о перечислении НДФЛ.

Платежное поручение на бумажном носителе подписывается руководителем и главным бухгалтером или уполномоченными лицами. Также на нем необходимо проставить печать плательщика. Если же НДФЛ перечисляется по системе «Электронный банк», поручение подписывается электронной подписью уполномоченных лиц.

Если вы как налоговый агент по НДФЛ при перечислении НДФЛ все же допустили ошибку, платеж можно уточнить при соблюдении трех условий. Подробнее о них читайте в КонсультантПлюс. Получите пробный доступ к системе бесплатно.

Образец платежного поручения НДФЛ

Образец платежки НДФЛ 2021 года можно увидеть на нашем сайте.

Если вам нужно заполнить платежку на уплату штрафа по НДФЛ, то переходите к ее образцу и рекомендациям от экспертов КонсультантПлюс. Для этого получите пробный онлайн доступ к системе бесплатно.

Итоги

Перечислить НДФЛ не так сложно. Нужно только верно заполнить все реквизиты платежки. Проще всего это сделать в бухпрограмме. Но если вы всё же затрудняетесь, используйте наш образец.

Платежка НДФЛ — это документ, поручающий банку перечислить в бюджет сумму налога, удержанную с доходов налогоплательщика. Оформляют по правилам, утвержденным Минфином и Центробанком РФ.

Чтобы деньги попали в бюджет, необходимо правильно заполнить платежное поручение. Иначе деньги не поступят на нужный счет и будут учтены как другой платеж или отнесены к категории невыясненных. Правила заполнения платежного поручения прописаны в Приказе Минфина России №107н от 12.11.2013. Используется форма 0401060, приведенная в приложении 2 к Положению Банка России №383-П от 19.06.2012.

Правила заполнения изменились в 2021 году

С 01.01.2021 года платежки по НДФЛ надо заполнять по-новому — изменения касаются введения новых счетов и уточнения сведений о налогоплательщиках. Для уточнения получателя средств — органа Федерального казначейства, в связи с переходом на новый порядок казначейского обслуживания и новую систему казначейских платежей, изменились правила заполнения двух полей:

- для поля 17 — в нем указывают новый номер счета территориального органа Федерального казначейства (ТОФК);

- для поле 15 — в нем указывают номер счета банка — получателя средств, входящего в состав единого казначейского счета — ЕКС. До 2021 года при уплате налогов и взносов поле 15 оставляли пустым.

С 01.10.2021 следует применять обновленный перечень — назначение платежа при уплате НДФЛ при погашении задолженности за минувшие периоды.

Когда платить

Оплату налога осуществляют не позже одного рабочего дня, следующего за днем выдачи дохода (п. 6 ст. 226 НК РФ). Исключение сделано для отпускных и больничных: по ним налог надо уплатить не позднее последнего дня того месяца, в котором работнику выданы соответствующие средства.

Следовательно, если вы в один день перечисляете НДФЛ с зарплаты за предыдущий месяц и с отпускных за текущий месяц, то и на зарплатный, и на отпускной НДФЛ заполняйте отдельные платежные поручения (письмо ФНС №ЗН-4-1/12498@ от 12.07.2016 ).

Как заполнять обновленное платежное поручение по налогам

Сумму указываете в полных рублях. Действует правило: налоги в бюджет перечисляйте в полных рублях, округляя копейки по правилам арифметики: если менее 50 копеек — отбрасывайте их, а если более — округляйте до полного рубля.

Все поля обязательны к заполнению. Дата и сумма списания указываются цифрами и прописью. Нумеруются платежные поручения в хронологическом порядке.

Каждому ее полю присвоен отдельный номер. Разберем правила подробнее.

В поле 101 указывают статус плательщика. При оплате НДФЛ бюджетная организация является налоговым агентом, поэтому указываем код 02.

В графе «Получатель» указывается «Управление Федерального казначейства по соответствующему региону», в скобках — наименование налоговой инспекции. В других графах указываются ИНН, КПП инспекции.

Еще одним важным реквизитом является код КБК, в платежном поручении для этого заполняют специальный реквизит — поле 104.

В реквизите 21 указывается очередность. Она определяется в соответствии со ст. 855 ГК РФ. При перечислении налога указывают значения «3» или «5». Они определяют, в каком порядке банк станет проводить операции, если денежных средств на счете организации недостаточно. При ежемесячном перечислении НДФЛ в поле 21 указывается значение «5». Если перечисляете налог по требованию ИФНС, то указываете значение «3». В поле 24 назначение платежа при задолженности по НДФЛ обязательно дублируются реквизиты требования и период возникновения задолженности.

В поле 105 указывается ОКТМО в соответствии с Общероссийским классификатором, который утвержден приказом Росстандарта №159-СТ от 14.06.2013. С 25.04.2017 в платежных поручениях надо указывать 8-значный код ОКТМО.

Поле 109 в платежном поручении 2021 г. при уплате налогов предназначено для идентификации платежа по его целевой направленности. Основания указываются с помощью буквенного кода:

- ТП — для текущих платежей;

- ЗД — для задолженности, погашаемой добровольно;

- ТР — задолженность, погашаемая по требованию контролирующих органов;

- АП — недоимка, погашаемая на основании акта проверки до выставления требования инспекции.

В случае невозможности указать значение показателя ставится 0.

В поле 107 надо указывать периодичность уплаты налоговой суммы или конкретную дату. Периодичность — это, по сути, налоговый период, за который перечисляются деньги. Может быть: раз в месяц, в квартал, раз в полугодие или за год. Для перечисления за январь 2021 года указывают «МС.01.2021».

В реквизите 108 пишется «0». Исключением являются случаи погашения задолженности по требованию контролирующих органов. Тогда необходимо ставить его номер.

В поле 109 указывается дата подписания декларации по уплачиваемому налогу или «0», если налог перечисляется в бюджет раньше сдачи декларации. В случае погашения задолженности по требованию налоговиков в этом поле указывается его дата.

Образец платежного поручения НДФЛ в 2021 году

Уплата пеней платежным поручением в 2021 году

У такого платежного поручения есть как сходства с обычным (в нем ставят тот же статус плательщика, указывают те же реквизиты получателя, того же администратора доходов), так и различия. На последних остановимся подробнее, а затем приведем образец платежки на пени по НДФЛ.

Первое отличие — КБК (реквизит 104). Для пеней по налогам существует отдельный код бюджетной классификации, в 14–17-м разрядах которого указывается код подвида дохода — 2100.

Второе отличие платежного поручения по пеням — реквизит 106. Возможны следующие варианты:

- Если самостоятельно посчитали пени и платите их добровольно. В этом случае основание будет иметь код ЗД, то есть добровольное погашение задолженности по истекшим налоговым периодам при отсутствии требования ИФНС.

- Если платите по требованию ИФНС. В этом случае основание будет иметь вид ТР.

- Перечисляете на основании акта проверки. Это основание платежа АП.

Третье отличие — реквизит 107. Его значение зависит от того, что послужило основанием для платежа:

- При добровольной уплате — «0». Если вы перечисляете пени за какой-то один конкретный период (месяц, квартал), стоит указать его, например, МС.02.2018 — пени за февраль 2020 года.

- При уплате по требованию налоговиков (основание ТР) — срок, указанный в требовании.

- При погашении пеней согласно проверочному акту (основание АП) тоже ставят 0.

Если вы платите пени самостоятельно, в полях 108 и 109 ставьте 0.

Во всех остальных случаях в поле 108 приведите номер документа — основания платежа (например, требования), знак «№» в этом случае не ставьте.

В поле 109 укажите:

- дату требования ИФНС — для основания платежа ТР;

- дату решения о привлечении (об отказе в привлечении) к налоговой ответственности — для основания АП.

Коды бюджетной классификации

Минфин России приказом №236н от 12.10.2020 ввел новые коды бюджетной классификации с 01.01.2021. Они предназначены для перечисления НДФЛ по повышенной ставке 15% с доходов свыше 5 млн рублей в год. Вот три новых КБК:

- для перечисления налога — 182 1 01 02080 01 1000 110;

- для перечисления пени — 182 1 01 02080 01 2100 110;

- для уплаты штрафов — 182 1 01 02080 01 3000 110.

Образец Платежки Ндфл С Дивидендов В 2021 Году

Ниже рассмотрены возможные ставки, общие правила удержания и уплаты налога, отражениe в форме 1ДФ и заполнение платежных поручений (код бюджетной классификации, КБК). 170.5.4 НKУ дивиденды облагаются налогом пo ставке, определенной пп. Подробнее о том, в какие сроки перечислять подоходный налог и как составить платежное поручение, расскажем в нашей статье.Также некоторые аспекты этой темы рассмотрены в письме ГФС № 1665/7/. Кроме того, здесь вы найдете образец поручения по НДФЛ налогового агента. Смотрите готовые образцы платежных поручений по НДФЛ в 2021 году для организаций ( с зарплаты и дивидендов), а также для индивидуальных предпринимателей (за себя и работников). 167.5.4) Платежка НДФЛ в 2021 году заполняется по тем же правилам, которые действовали в течение предшествующего года.

Что туда включено и по каким правилам В качестве дивидендов может выступать определенная часть прибыли, которая была получена организацией и распределена между ее учредителями или держателями ценных бумаг.Собственниками акций могут быть физические и юридические лица.Кроме того, стоит отметить, что в 2021 году к дивидендам не могут относится средства, возвращенные инвесторам после признания компании банкротом.Порядок и актуальный размер выплаты дивидендов в подавляющем большинстве случаев определяется на общем собрании учредителей компании.Но если в самих законодательных актах предприятия есть обязательное условие постановки печати на таком документе, то это следует осуществить.Перечень документов для выплаты Необходимо, чтобы в обязательном порядке были такие документы как: В том и другом случае составляется официальный документ от имени компании, который станет основанием для дальнейшей деятельности акционеров или учредителей.Стоит отметить, что, если компания выплачивает в 2021 году дивиденды за прошлые отчетные периоды, например, за 2021 год, то обложение соответствующих доходов все равно происходит по ставке 13%.Датой фактической выплаты дивидендов является день перечисления на счета физических лиц.Теперь налоговый сбор перечисляется в установленный уровень бюджета в дату, которая следует сразу же за днем выплаты дохода.При выплате рассматриваемого сбора каждая организация должна позаботиться об оформлении специального платежного поручения.

Образец Платежки По Ндфл С Дивидендов В 2021 Году

Особенности определения налоговой базы по доходам, полученным от долевого участия в других организациях Примеры расчёта Для понимания особенностей начисления НДФЛ на дивиденды необходимо ознакомиться со следующим характерным примером. Компания ООО «Юпитер» за 2021 год получила чистую прибыль в размере 500 000 рублей.

Соответственно, физическое лицо обязано перечислить тринадцать процентов (ставка для НДФЛ) от этих средств в казну государства. В данном материале мы рассмотрим подробности обложения дивидендов налогом, а также выясним, какие существуют КБК НДФЛ с дивидендов.

Чтобы НДФЛ с дивидендов в 2021 году заплатить без ошибок, ставку и расчет проверьте по нашей таблице. Образец заполнения платежки по НДФЛ поможет не напутать с КБК и другими реквизитами. При выплате дивидендов с них нужно удержать налоги и перечислить в бюджет. В зависимости от того, кто получает дивиденды – компания или гражданин, удерживают либо налог на прибыль, либо НДФЛ.

Как заполнить платежку по НДФЛ

В поле 105 указывается ОКТМО в соответствии с Общероссийским классификатором, который утвержден приказом Росстандарта от 14.06.2021 № 159-СТ. С 25.04.2021 в платежных поручениях надо указывать 8-значный код ОКТМО.

Оплату налога нужно осуществить не позже одного рабочего дня, следующего за днем выдачи дохода (п. 6 ст. 226 НК РФ). Исключение сделано для отпускных и больничных: по ним налог надо уплатить не позднее последнего дня того месяца, в котором работнику выданы соответствующие средства.

Платежное поручение по НДФЛ с дивидендов в 2021 году: образец

Как выглядит платежное поручение на уплату НДФЛ с дивидендов в адрес учредителя ООО в 2021 году? Каков срок уплаты НДФЛ с дивидендов? Что указывать в платёжке в назначении платежа? В каком месяце у физического лица возникает доход по дивидендам? Отвечаем на эти вопросы и в помощь приводим образец платежного поручения 2021 года по НДФЛ с дивидендов с расшифровкой некоторых аспектов его заполнения.

Что касается срока перечисления НДФЛ с дивидендов, то уплатить подоходный налог, удержанный ООО с выплаченных участникам дивидендов, надо не позднее дня, следующего за днем перечисления им дивидендов (п. 6 ст. 226 НК РФ). То есть, допустим: если дивиденды вы перечислили (передали в банк платежку) 13 марта 2021 года, то заплатить НДФЛ нужно не позднее 14 марта.

НДФЛ с дивидендов: образец платежного поручения в 2021 году

Организации и индивидуальные предприниматели, выплачивающие доходы физическим лицам, признаются налоговыми агентами по налогу на доходы физических лиц. На практике это означает, что они должны определить сумму НДФЛ, удержать налог у получателя дохода и перечислить его в бюджет. Важно сделать это без опоздания, так как в противном случае налоговые инспекторы оштрафуют компанию и выставят пени.

Как заполнить платежное поручение на НДФЛ с дивидендов в 2021 году? Образец документа был бы очень кстати. Совершенно не хочет загнать деньги неизвестно куда, и потом заниматься розыском и возвратом неправильно уплаченных сумм. Тем более что речь идет о налогах, неправильная уплата которых может обернуться для организации штрафом и пени. О платежном поручении на НДФЛ с дивидендов расскажем в материале.

КБК по НДФЛ с дивидендов в 2021 году: образец платежного поручения

В первую очередь нужно подать заявление в территориальное отделение ФНС. Такую возможность указал Минфин в своем письме от 19.01.2021 № 03-02-07/1/2145. Заявление пишется в свободной форме, но в нем нужно отметить:

Внимание! Заполняйте платежки в программе «Бухсофт». Программа подключается к банк-клиенту и автоматически вносит нужный КБК для платежа. Программа «Бухсофт» — обычная бухгалтерская программа, но с заботой. Круглосуточная поддержка по профессиональным и техническая вопросам, встроенная правовая база — все это реализовано в программе на высоком уровне.

КБК для уплаты НДФЛ с дивидендов в 2021 году

Полученная прибыль предприятия после налогообложения может быть распределена между участниками общества. Дивидендами признаются не только доходы от распределения оставшейся прибыли, полученные участником, но и иные подобные выплаты в адрес участников (письмо Минфина РФ от 14.05.2021 № 03-03-10/27550). Также дивидендами признаются и поступления за пределами РФ, признанные таковыми законодательством иных стран (п. 1 ст. 43 НК РФ).

При образовании прибыли после налогообложения по итогам года участники организации могут рассчитывать на получение дополнительных выплат за счет этой прибыли. Получателями являются владельцы долей в УК, среди которых могут быть как юридические, так и физические лица.

Платежное поручение ндфл по дивидендам в 2021 году образец

Дивиденды – это часть прибыли коммерческой организации, которую распределяют между собой ее участники. Если участником ООО является физическое лицо, то с дохода, полученного от бизнеса, оно должно уплатить подоходный налог н а дивиденды.

Также представляем вашему внимаю бланк платежного поручения на перечисление налогов и взносов с расшифровкой всех полей и образец платежного поручения. Документ поможет удобно и быстро заполнить платежку на перечисление налогов и взносов.

Образец платежки ндфл с дивидендов в году

В статье 43 НК РФ «Дивиденды и проценты» дивидендами признаются любые доходы (даже из источников за пределами России), которые были получены акционером или участником при распределении прибыли организации после налогообложения. В соответствии с действующим законодательством Российской Федерации, с полученных дивидендов физическим лицам необходимо уплатить подоходный налог.

Так налоговики сразу смогут убедиться в том, что нарушения сроков перечисления НДФЛ с дивидендов не было (или было).При этом полагаем целесообразным обратить внимание, что в платежном поручении на уплату НДФЛ с дивидендов учредителя нужно указывать месяц, в котором возник «дивидендный» доход. Этим месяцем будет месяц, когда человеку перевели платеж по дивидендам (бухгалтер отправила платежку в банк).Также отметим, что в отношении НДФЛ с дивидендов нужно формировать отдельное платежное поручение. Платить «дивидендный» НДФЛ вместе зарплатными налогами не нужно.Важно знать, что оплата НДФЛ с дивидендов не зависит от того, где проживает или зарегистрирован получатель части прибыли от бизнеса.

Образец Платежки По Ндфл С Дивидендов В 2021 Году

В данном случае они выступают налоговыми агентами, поэтому должны:

- ежемесячно начислять налог (с нарастающим итогом);

- удерживать необходимую сумму при расчете с персоналом;

- своевременно производить уплату НДФЛ в бюджет.

Все перечисленные требования регламентированы пп.

из которой 60 000 руб. выплачивается физическому лицу (владельцу обыкновенных акций). Физическое лицо не является работником организации. Права по акциям учитываются в реестре ценных бумаг организации на лицевых счетах владельцев этих ценных бумаг.

Образец Платежки По Ндфл С Дивидендов В 2021 Году

Корреспонденция счетов: Как отразить в учете организации (акционерного общества) возврат в связи с неполучением акционером (физическим лицом, являющимся налоговым резидентом РФ) выплаченных ему в 2021 г. дивидендов и повторную их выплату в 2021 г.

(Консультация эксперта, 2021) Согласно решению общего собрания акционеров о выплате дивидендов по итогам девяти месяцев 2021 г. принятому в декабре 2021 г. сумма чистой прибыли, определенная для выплаты дивидендов, составляет 6 000 000 руб. из которой 60 000 руб. выплачивается физическому лицу (владельцу обыкновенных акций). Физическое лицо не является работником организации.

До и после информации об адресе укажите знак «//» Адвокаты, учредившие адвокатские кабинеты указывают фамилию, имя, отчество (при его наличии) и в скобках – «адвокат», адрес регистрации по месту жительства или адрес регистрации по месту пребывания (при отсутствии места жительства). До и после информации об адресе укажите знак «//» Главы крестьянских (фермерских) хозяйств указывают фамилию, имя, отчество (при его наличии) и в скобках – «КФХ», адрес регистрации по месту жительства или адрес регистрации по месту пребывания (при отсутствии места жительства).

Дивиденды в году ндфл платежка образец

Этот факт обуславливается тем, что расчет актуальной налоговой базы осуществляется отдельно от прочих доходных сумм, для которых устанавливается та же налоговая ставка в 13%. Что касается взносов страхового характера, то они также не начисляются на данную сумму из-за того, что собственник и компания не вступают в отношения трудового характера при направлении сумм.

Образец платежного поручения на выплату дивидендов юридическому лицу: скачать Правильное оформление платежки на перевод полученной прибыли — это гарантия ее своевременного получения, а значит свидетельство того, что компания, основанная акционерами, процветает. Внимание В этом разделе следует указать текущий платеж;

Образец платежного поручения НДФЛ в 2021 году

Часто у лиц, которые несут ответственность за работу с документами возникает вопрос о том, что же случится, если в вышеприведенном поле окажется ошибка. На самом деле ничего плохого не произойдет. Все средства будут переведены по указанным реквизитам. При этом каждый представитель имеет право уточнить дату в платежке. Для этого необходимо подать соответствующее заявление.

Платежное поручение используется при переводе средств на другой счет для оплаты налогов, выплаты дивидендов, заработной платы и т. д. Производства, которые по объему выпуска являются единичными или средними могут оформить поручение через банк. Крупные организации могут формировать и отправлять любое поручение через интернет-банк.

Образец заполнения платежного поручения по НДФЛ в 2021 году

Все, кто платит работникам, перечисляют НДФЛ в бюджет. Чтобы не допустить ошибок, которые влекут штрафы и прочие сложности, внимательно заполняйте платежные поручения. В 2021 году изменений в их оформлении нет. Но есть различия в заполнении платежек на перечисление налога с зарплаты, с отпускных, с выплат при увольнении, а также на уплату пеней и штрафа по НДФЛ.

Платежное поручение НДФЛ 2021 за сотрудников, которые уволены, тоже имеет особенности. Рассчитавшись с уволенным работником, нужно перечислить налог с выплат не позднее следующего дня. Из-за этого требования на перечисление НДФЛ при увольнении сотрудника 2021 платежное поручение будет отдельное.

Платежка ндфл с дивидендов 2021 образец заполнения

Стоимость обработки платежного поручения оператором в банке — от 20 до 100 рублей. У Сбербанка обработка платежного поручения стоит 250 рублей, вывод средств в другой банк 1%(. ), снятие 2%, обслуживание 1000 р/мес.

При этом денежные средства, полученные плательщиком от других организаций, в расчете не учитывают. Согласно ст. 136 ТК РФ, налоговый агент обязан выдавать зарплату раз в 15 дней. Но отчисление в бюджет НДФЛ делают только один раз за это время – уже после конечного расчета размера вознаграждения служащего.

Ндфл с дивидендов платежка образец 2021 2021

В платежном поручении необходимо указать месяц, в котором был доход в виде дивидендов. При этом стоит учесть, что платежное поручение для перечисления налога с дивидендов должно быть отдельным. Запрещено отправлять сбор вместе с зарплатными перечислениями. КБК указывают в поле «104». Это правило не изменилось с прошлого года.

Для трех вышеназванных платежей участникам или акционерам не действуют налоговые ставки и сроки, установленные для дивидендных выплат.

Вот так выглядит корректно заполненный образец платежного поручения при уплате НДФЛ с выплаченных дивидендов (реквизиты компании и банка приведены как пример) Структура начисления Все выплаты с дивидендов должны быть произведены непосредственно юридическим лицом, так как именно компания является налоговым агентом.

Читайте также: