Офз доходность 2020 таблица возврат ндфл

Опубликовано: 09.05.2024

Эксперт центра правового содействия законотворчеству "Общественная Дума"

специально для ГАРАНТ.РУ

С весны этого года Московская биржа фиксирует приток клиентов – физических лиц: только за август количество уникальных клиентов возросло на 515,5 тыс. с 5,6 млн до 6,2 млн. Для сравнения: в декабре 2019 года их было 3,8 млн. Почти двухкратный рост за 8 месяцев! Не все, конечно, из них активно торгуют: хотя бы одну сделку за месяц совершили в июле этого года только 821,5 тыс. клиентов из 5,6 млн, в августе – 950,4 тыс. Но для относительно небольшого российского рынка цифры впечатляют.

При этом, как показывает даже беглое чтение социальных сетей, форумов, "беседок", особенно специализированных, открытых некоторыми брокерами, мало кто из новичков знает или задумывается о налоговых последствиях сделок с ценными бумагами. И тем более об изменениях в налоговом законодательстве в этом плане. Между тем с 2021 года инвесторов ожидают изменения в налогообложении депозитов и ценных бумаг, что может повлиять даже на выбор инвестиционных стратегий и доходность. Потому кратко затронем эту тему, стараясь не погружаться в "налоговый омут" слишком глубоко.

Облигации и акции относятся к ценным бумагам, и воспринимаются нередко в бытовом представлении просто как некая "фишка" из казино, или лотерейный билет, ставка-стоимость которых постоянно меняется и может "выстрелить". Но постоянное колебание рыночной цены "побочный эффект", суть этих бумаг ведь не только и не сколько в заработке на ценовых колебаниях, хотя они, действительно, в состоянии принести доход выше банковского депозита.

Так, акция – эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации (п. 10 ст. 2 Федерального закона от 22 апреля 1996 г. № 39-ФЗ "О рынке ценных бумаг", далее – Закон № 39-ФЗ).

Облигация – эмиссионная ценная бумага, закрепляющая право ее владельца на получение (если иное не предусмотрено законом) в предусмотренный в ней срок от эмитента облигации ее номинальной стоимости или иного имущественного эквивалента (п. 11 ст. 2 Закона № 39-ФЗ).

А если говорить упрощенно:

- акция – это доля в компании, так как уставный капитал акционерных обществ "долевой", разделен на определенное число акций (п. 1 ст. 96 Гражданского кодекса);

- облигация – некий аналог "обычного" договора займа, документ-расписка, подтверждающий, что определенное лицо-эмитент должен указанную в номинале облигации сумму, а также выплатить, как правило, соответствующие проценты (выплата купона);

- ETF/БПИФ – это акции фондов "коллективных инвестиций". По сути это "общий портфель", собранный по какому-то принципу, например, в соответствии с индексом Мосбиржи или S&P500, а инвестор через "акцию" фонда приобретает долю в этом портфеле. Отличие ETF и БПИФ в функционировании и построении инфраструктуры фонда.

Для российского рынка обычный номинал – 1 тыс. руб., а наиболее распространены облигации с процентными (купонными) выплатами. Значит, наличие 1 облигации означает, что компания-эмитент должна держателю облигации 1000 руб. + проценты, которые выплачиваются периодически (как правило, ежеквартально, хотя есть и другая периодичность выплат: раз в месяц или полгода). Причем "срок действия" облигации может быть как относительно коротким, вплоть до однодневного, так и очень длинным – 10 и более лет, а есть даже и "вечные" облигации. По окончании срока обращения облигация погашается по номиналу и инвестор получает обратно вложенные деньги.

Из-за таких особенностей владение акциями и облигациями обычно приносят определенную выгоду держателю:

- для акционеров в виде дивидендов – части прибыли компании, которая распределяется между акционерами. В этом случае НДФЛ удерживается с суммы выплаченных акционеру дивидендов (п. 1 ст. 43, подп. 1 п. 1 ст. 208 Налогового кодекса).

Пример

На 1 акцию выплачено по 1 руб. дивидендов, у акционера 100 акций, 100 руб. дивидендов перечислено, подоходный налог составит 13 руб., и чистыми "на руках" у акционера останется 87 руб.

- для держателей облигаций – в форме процентных выплат и (или) дисконта (когда доход с облигации идет не за счет процента, а за счет продажи ниже номинала, и погашения по номиналу. НДФЛ по доходу с облигаций удерживается с некоторыми особенностями (см. Таблицу 2);

- и от обеих бумаг можно получить прибыль в виде положительной курсовой разницы между ценой приобретения и ценой продажи (подп. 5 п. 1, подп. 5 п. 1 ст. 208 НК РФ).

Пример

Купили акцию по 100 руб., а продали по 110 руб. Разница составит: 110 – 100 = 10 руб. С этой суммы, налогооблагаемой базы, и будет исчисляться налог: 10 х 0,13 = 1,3 руб.

Для облигаций возможна еще прибыль при положительной разнице между ценой покупки и суммой погашения (купили за 900 руб., а погасили номинал в размере 1 тыс. руб., положительная разница 100 руб.).

Пример

В результате "волнений" на рынке рыночная стоимость облигации АО "Василек" просела до 90% (цены облигаций на рынке обычно определяются в процентах от номинала), то есть ее инвестор смог купить за 900 руб. Но погашение происходит по номиналу в 1000 руб., разница между ценой покупки и погашением составила 1000 – 900 = 100 руб., это дополнительная прибыль, которая также облагается НДФЛ.

К слову, в настоящее время набирают популярность ETF и БПИФы, во многом они торгуются как обычные акции, и "налоговый режим" к ним применяется схожий с акциями. (см. Таблицу 1).

При этом, при продаже ценных бумаг инвестор вправе рассчитывать на получение налоговых вычетов на сумму расходов на приобретение, хранение, реализацию, погашение ценных бумаг (скажем, комиссии брокера и биржи). На эту сумму уменьшается налогооблагаемая база (п. 10 ст. 214.1 НК РФ). Обычно многие брокеры автоматически подсчитывают суммы налога с соответствующими вычетами, но иногда для получения вычета может потребоваться обращение к брокеру с заявлением, потому всегда лучше уточнять у конкретного брокера особенности работы с клиентом на определенном тарифном плане (п. 4 ст. 226.1 НК РФ).

Посмотрим чуть подробнее на основные случаи уплаты НДФЛ при получении прибыли в этих случаях (налоговые ставки указаны для резидентов):

Таблица 1. НДФЛ владельцев акций и ETF

Налог на дивиденды

Налог на разницу между покупкой и продажей

Акции иностранных эмитентов (покупка через Санкт-Петербургскую биржу)

Как правило, с дивидендов иностранных эмитентов налог удерживается в соответствующей стране при выплате. При этом если между РФ и этой страной есть соглашение об избежании двойного налогообложения, то возможен зачет налога полный или частичный (зависит от условий соглашения)

Так, по акциям США возможен полный зачет.

Ставка на дивиденды "по умолчанию" в США обычно 30%: 13% – 30% = – 17%, следовательно, дополнительно платить ничего не надо

Если ставка меньше, например, при подписанной форме W-8ben, когда в США удерживают 10%: 13% – 10% = 3%. В этом случае 3% надо будет доплатить в бюджет РФ (п. 1 ст. 232 НК РФ).

Важно! Форму W-8ben необходимо оформить до уплаты налога

Важно! Многие брокеры не являются налоговыми агентами, уточняйте условия обслуживания у вашего брокера

Важно! Если соглашения о двойном налогообложении нет, то придется уплатить налог и в РФ

Если производится покупка на брокерский счет или ИИС через брокера, то налоговым агентом является брокер, который удержит налог, п. 1, п. 2, п. 4 ст. 226.1 НК РФ

Как правило, это делается со свободного остатка на счете клиента, при их нехватке налоговый агент не сможет удержать налог, и тогда может понадобится самостоятельно выплачивать НДФЛ, потому внимательно следите за расчетом и уплатой налога брокером. Информация о налогах содержится или в брокерском отчете, или специальном "налоговом" отчете (в зависимости от конкретного брокера)

Есть льгота длительного владения с освобождением от налога, см. примечание

Важно! Перечень налоговых агентов по доходам от ценных бумаг в зависимости от "ситуации" приведен в п. 2 ст. 226.1 НК РФ.

Важно! На ИИС можно получить вычет по типу Б, без налогов с продажи

Акции российских эмитентов

Удерживается, как правило, налоговым агентом (в том числе депозитарием / брокером) (п. 1, п. 2, п. 4 ст. 226.1 НК РФ)

Важно! Некоторые компании, хотя и считаются российскими, но зарегистрированы в других странах, и налог в таком случае, бывает, требуется уплачивать самостоятельно или с учетом положений об иностранных акциях

На ИИС также удерживается налог на дивиденды

Если производится покупка на брокерский счет или ИИС через брокера, то налоговым агентом является брокер, который удержит налог, п. п. 1, п. 2, п. 4 ст. 226.1 НК РФ

Как правило, это делается со свободного остатка на счете клиента, при их нехватке налоговый агент не сможет удержать налог, и тогда может понадобится самостоятельно выплачивать НДФЛ, потому внимательно следите за расчетом и уплатой налога брокером. Информация о налогах содержится или в брокерском отчете, или специальном "налоговом" отчете (в зависимости от конкретного брокера)

Есть льгота длительного владения с освобождением от налога, см. примечание

Важно! Перечень налоговых агентов по доходам от ценных бумаг в зависимости от "ситуации" приведен в п. 2 ст. 226.1 НК РФ

Важно! На ИИС можно получить вычет по типу Б, без налогов с продажи

Примечания

Важно – льгота долгосрочного владения (далее – ЛДВ)! С положительной курсовой разницы не уплачивается НДФЛ, если:

- ценная бумага приобретена не ранее 1 января 2014 года;

- обращается на организованных торгах, (а также для паев открытых ПИФ, БПИФ, ETF);

- находится в непрерывном владении не менее 3 полных лет (подп. 1 п. 1 ст. 219.1 НК РФ).

Ограничение – сумма вычета не более 3 млн руб. в налоговом периоде. (количество лет владения х 3 млн).

ЛДВ распространяется и на иностранные ценные бумаги, приобретенные на российских биржах – Московской и Санкт-Петербургской (письмо Минфина России от 30 мая 2017 г. № 03-04-06/33381).

Для акций, не обращающихся на бирже, также есть ЛДВ, но срок владения должен составлять более пяти лет (на праве собственности или ином вещном праве, п. 1 ст. 284.2 НК РФ).

Важно! Есть особая ЛДВ на акции высокотехнологичных компаний, приобретенные не ранее 1 января 2015 года, если они находятся в непрерывном владении не менее 1 полного года и включены в специальный перечень согласно Правилам, утвержденным Постановлением Правительства РФ от 22 февраля 2012 г. № 156. С перечнем, как правило, можно ознакомится на сайте Московской биржи.

ЛДВ не распространяется на дивидендные выплаты

Для ETF и БПИФ оплачиваются налоги с дивидендов только при прямом их получении инвестором. Как правило, за некоторым исключением, обращающиеся на Мосбирже ETF и БПИФ дивиденды инвесторам не выплачивают, а реинвестируют, потому дополнительно НДФЛ с инвестора не удерживается.

Таблица 2. НДФЛ для владельцев облигаций

Купонный доход

Положительная (с прибылью)

До 31 декабря 2020 года

С 1 января 2021 года

Разница между покупкой и погашением

Курсовая разница между покупкой и продажей

Облигации федерального займа (ОФЗ)

Облигации муниципальные / субфедеральные (региональные)

13% (п. 25 ст. 217 НК РФ в новой редакции)

Корпоративные облигации

Эмитированы до 1 января 2017 года

Эмитированы после 1 января 2017 года

Если ставка по купонному доходу выше на 5 процентных пунктов ставки рефинансирования Банка России, то по ставке 35% с суммы превышения (п. 1 ст. 214.2, п. 2 ст. 224 НК РФ).

Примечания

Внимание! ЛДВ распространяется также (см. Таблицу 1).

Важно! При продаже облигаций до погашения с накопленным купонным доходом (НКД), с НКД также будет удержан налог.

ЛДВ не распространяется на купонные выплаты.

Для налоговой оптимизации можно использовать ИИС по типу Б или по типу А (с получением вычета-возврата с ранее уплаченного НДФЛ, например, с заработной платы). Но из-за ЛДВ даже обычный брокерский счет может стать аналогом ИИС (с вычетом по типу Б), правда, вычет-возврат НДФЛ тогда инвестору не полагается. Подробнее об ИИС, вычетах, а также видах акций и облигаций и их особенностей рассмотрим в иных материалах. Пока же, в заключение отметим, что, приобретая акции и облигации, надо помнить – они могут приносить доход владельцу, как в виде дивидендов/процентных выплат, так и положительной курсовой разницы при продаже-покупке, покупке-погашении, потому не стоит упускать из виду обязанность уплаты НДФЛ при получении прибыли. Уклонение от уплаты налогов (неподача декларации в срок, неуплата налога и тп., в случае, если налог не перечисляется налоговым агентом) влечет за собой начисление пени, штрафа (ст. 75, п. 1 ст. 119, п. п. 2 - 4, 5 ст. 75, ст. 122 НК РФ).

2 сентября 2019 г. Минфин разместил 4 выпуск «народных» ОФЗ по новым правилам объемом 15 млрд. руб. Сроки размещения ценных бумаг – со 2 сентября 2019 г. по 25 февраля 2020 г., срок погашения – 31 августа 2022 г.

Давайте разберемся, выгодно ли инвестировать в ОФЗ или это очередная завлекаловка? В чем плюсы и минусы инвестиций в ОФЗ-н, где подводные камни? Правда ли, что ОФЗ-н выгоднее депозита? Обо всем этом вы узнаете на Brobank.

Для начала немного теории

Облигация — долговая ценная бумага: покупка облигации означает предоставление займа предприятию или государству, который оно обязано вернуть (выкупить облигацию).

Облигации выпускают предприятия, муниципальные органы, государство. Облигации федерального займа выпускает Министерство финансов РФ.

Купить их можно на фондовой бирже, для этого нужно выбрать брокера и открыть у него счет.

Комиссии у брокера при покупке обычных облигаций в среднем от 0,0177% до 0,3%. Для начинающих инвесторов при открытии брокерского счета могут быть спецпредложения – минимальные комиссии или отсутствие комиссий на определённый период времени.

ОФЗ-н — это ценные бумаги, которые выпускает Министерство финансов РФ специально для распространения среди обычных граждан: их проще купить, чем рыночные облигации, а риски ограничены.

Приобретая ОФЗ-н, вы даёте деньги в долг государству и получаете доход по фиксированной ставке. Государство выступает гарантом возврата ваших инвестиций.

Сейчас Минфин размещает 4-й выпуск ОФЗ-н. И если размещение 2 первых выпусков прошло в условиях ажиотажного спроса, то третий выпуск был раскуплен на 60%. Поэтому Минфин решил завлечь россиян на 4-й выпуск ОФЗ-н более привлекательными условиями:

-

Отсутствие комиссии банкам-агентам (расходы будет нести сам Минфин). При покупке ОФЗ-н банки не будут удерживать с вас комиссию, как это было при покупке ОФЗ-н предыдущих выпусков. Для покупки ОФЗ-н не нужно открывать брокерский или инвестиционный счет – их можно купить в 4-х банках: Сбербанке, ВТБ, Промсвязьбанке и Почта Банке.

Снижение минимального размера покупки с 30 000 руб. до 10 000 руб. и возможность купить ОФЗ-н без комиссий, делает этот инструмент доступным широкому кругу начинающих инвесторов.

А что с доходностью?

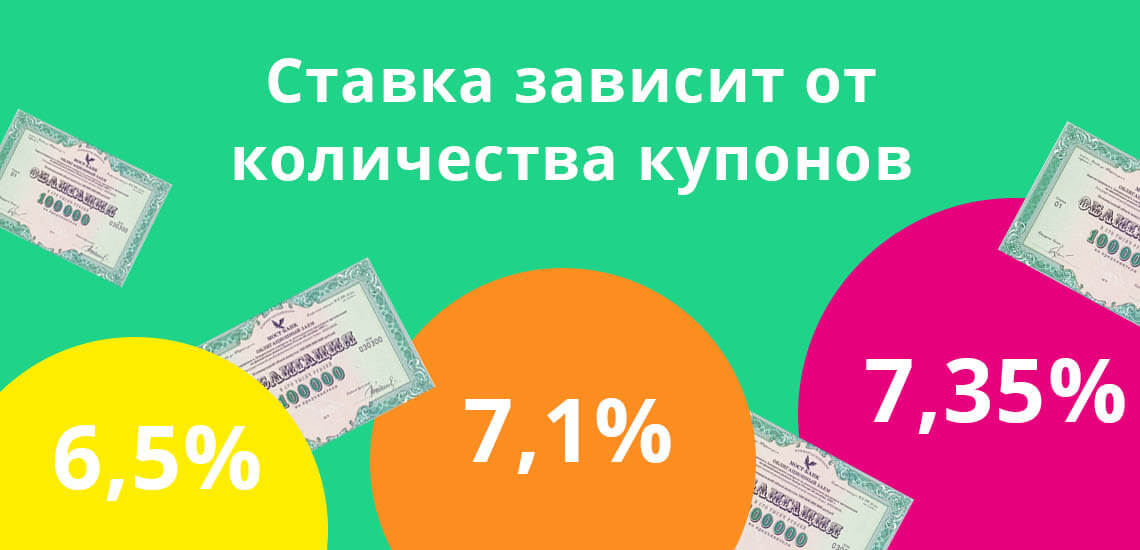

Купонная ставка по облигациям установлена на уровнях: 6,5% годовых – по первому купону, 7% годовых – по второму, 7,05% годовых – по третьему, 7,1% годовых – по четвертому, 7,25% годовых – по пятому, 7,35% годовых – по шестому.

Посчитаем доходность?

Воспользуемся калькулятором для расчета доходности по ОФЗ-н, который есть на сайте Минфина РФ.

Например, вы купили 30 штук ОФЗ-н 4 выпуска 6 сентября 2019 г. Доходность к погашению (при владении в течение 3-х лет до даты погашения) составит 7,15% годовых.

Сравним полученную доходность по ОФЗ-н с доходностью депозитов в крупных банках

Доходность ОФЗ-н повыше, чем доходность депозитов в крупных банках.

Если же сравнивать с доходностью ОФЗ, то обычные ОФЗ будут доходнее народных, и порог входа ниже – от 1 000 руб. При покупке ОФЗ с индивидуального инвестиционного счета (ИИС), можно получить налоговый вычет в размере 13% от внесенной суммы, но не более 52 000 руб. А это дополнительная доходность ваших инвестиций.

Преимущества и недостатки инвестирования в ОФЗ-н

На наш взгляд, ОФЗ-н интересны начинающим инвесторам, с небольшим капиталом, которые хотят разбавить свои депозиты. Для них важна простота приобретения таких бумаг, понятная доходность и минимальные риски. Более квалифицированным инвесторам такой вид вложений не очень интересен.

А инвестировать в ОФЗ-н или нет – решать вам. Надеемся, что статья поможет вам сделать правильный выбор.

Наталья Колбасина - высшее образование по специальности "Экономист по бухгалтерскому учету и аудиту" в Крымском государственном агротехнологическом университете. Повышала свою квалификацию в Московском государственном университете им. М.В. Ломоносова, АНО «Институт финансового планирования» и финансовом университете при Правительстве Российской Федерации. Является консультантом по финансовой грамотности проекта Минфина России Вашифинансы.рф. Опыт успешной работы в финансовой сфере – более 20 лет. kolbasina@brobank.ru

Комментарии: 2

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Доходность ОФЗ-н повыше, чем доходность депозитов в крупных банках.

Если же сравнивать с доходностью ОФЗ, то обычные ОФЗ будут доходнее народных, и порог входа ниже – от 1 000 руб. При покупке ОФЗ с индивидуального инвестиционного счета (ИИС), можно получить налоговый вычет в размере 13% от внесенной суммы, но не более 52 000 руб……….ниже по статье ( недостатки)…….Нет возможности использовать ежегодный налоговый вычет в сумме до 52 000 руб. при покупке ОФЗ через ИИС. Это снижает итоговую доходность инвестиций.

Уважаемый Владимир,спасибо, что делитесь своим мнением!

В статье рассмотрим финансовый инструмент, который при правильном использовании способен предоставить каждому стабильный заработок. Что такое облигации ОФЗ, доходность, особенности работы с активом, о различных нюансах данного типа пассивного заработка далее.

Остановимся сразу на общем понятии облигации. Термин происходит от латинского слова obligatio – обязательство. Это долговые расписки, некая условная компания берет деньги в долг, возвращая с процентами. Чтобы подтвердить обязательство, фирма дает расписку – облигацию. В РФ торговля ценными бумагами доступна на Московской биржевой площадке.

Классификация

Существует три основных типа:

- государственные, в России они представлены ОФЗ;

- муниципальные;

- корпоративные.

ОФЗ облигации описание

Это альтернатива банковскому депозиту с порогом входа от 1 000 тыс. руб., выпускаемые Министерством финансов РФ. В теории − это самый надежный инструмент, в случае дефолта, предполагается, что государство дополнительно напечатает деньги. Несмотря на это 1998 год пример того, что это случается не всегда. Инструмент торгуется на фондовом рынке Московской биржи и доступен для физических лиц. Надежность обеспечена государством. Приобрести такой актив можно на персональный инвестиционный счет, пассивный доход поступает два раза в год. Фондовая биржа, как и фондовый рынок доступны всем гражданам, посредством открытия счета у любого брокера, получившего лицензию Центрального банка РФ.

Практический пример

Минфин просит в долг 1 млн руб. на 5 лет. 1000 человек скидываются по 1 тыс. рублей, и Минфин набирает нужную сумму. Участникам выдаются долговые расписки, облигации. Минфин при этом в качестве благодарности обещает раз в 6 месяцев платить установленный процент. На протяжении 5 лет держатели получают установленный процент. Ценные бумаги в этот период торгуются на бирже, а цена актива может расти/падать. Инструмент при желании можно продать, но стоимость изменяется. Через 5 лет, когда приходит срок погашения, Минфин отдает инвестируемую сумму. Схема работы простая, теперь относительно ключевых терминов:

- эмитент – это компания, которая занимается выпуском бумаг;

- номинал − сумма, по которой Минфин размещает инструмент и выкупает обратно;

- дата погашения – срок на протяжении которого, деньгами будут пользоваться;

- купон (купонный доход) – это процент, начисляемый за предоставление денег в долг;

- накопленный купонный доход – если на дату погашения облигации пользователь ее держит, предоставляется купон. Накопленный доход не сгорает в случае продажи актива.

Стоимость

Если посмотреть на торговый терминал QUIK, где можно купить облигации ОФЗ, можно заметить непонятный процент в графе «цена». Стоимость указывается в процентах к номиналу. Когда написано 98%, то в реальности рыночная цена на этот момент составляет 980 рублей. Почему цена облигации падает?

Например, актив разместили несколько месяцев назад, Минфин установил доход, 7% и размещался по номиналу 1 тыс. рублей. Рыночная ситуация изменилась ЦБ РФ повышает ставку, подрастает доходность по депозитам. Как раз прибыльность 7% по ОФЗ не самая привлекательная, поэтому инструмент выставляют на продажу. Для поиска покупателя, облигация продается с дисконтом. Например:

- если 98% от номинала 980 рублей насчитывается 20 руб. на одну позицию.

Как купить ценную бумагу?

- первичный – где Минфин эмитирует ценные бумаги по номиналу. Допуск получают только крупные инвесторы;

- вторичный – перепродажа активов, через Московскую биржу, доступ открыт для всех.

Для доступа к бирже потребуется открыть счет у брокера, с лицензией от ЦБ РФ на предоставление данного вида услуг. У компаний присутствует порог для входа, чаще это 30 тыс. рублей. Торговать можно через терминал или мобильное приложение, в зависимости от личных предпочтений.

Обзор ОФЗ на сайте Тинькофф.инвестиции

Рассмотрим в качестве примера список облигаций федерального займа на сайте Тинькофф.инвестиции. Достаточно действовать согласно алгоритму:

- Перейти на раздел «Каталог».

- Затем открыть «Облигации».

- В фильтре выбрать федеральные, список облигаций ОФЗ 2020 весьма обширный, поэтому любой инвестор сможет отыскать выгодный вариант для себя.

- Кликаем на « в российских рублях».

- Отсортируем для практичности по дате погашения.

- Изучаем годовую прибыльность, стоимость.

Как выбрать облигации ОФЗ? Достаточно кликнуть на выбранный актив, перед вами откроется окно с графиком и более развернутой информацией. Можно ознакомиться с динамиком цены, отображается накопленный купон к настоящему моменту с последнего погашения. Внизу представлена другая детальная информация, в особенности: номинал, величина купона в рублях, периодичность выкладки купона. Для покупки достаточно кликнуть на «Купить», и облигация поступает на счет.

Обратите внимание, что ранее шла речь об активах с установленным доходом. Помимо этого есть ценные бумаги с переменным доходом. Когда купон привязан к межбанковским ставкам или к инфляции. Известен только размер ближайшего купона, после зависит от динамики рынка.

Существуют амортизированные облигации, когда сумма основного долга выплачивается не в конце срока, а постепенно на всей длительности существования, параллельно с другими выплатами. Для новых инвесторов лучше остановиться на ОФЗ с фиксированной прибылью.

Кривая доходности

В традиционной экономике, когда ситуация стабильная, чем выше срок жизни облигации, тем выше прибыль. Это происходит исключительно в том случае, если инвесторы верят в перспективы экономики, и готовы приобрести актив на длительный срок. Тогда кривая восходящая. Если экономика не стабильная, профит по краткосрочным инструментам будет выше, нежели по долгосрочным. Это инверсная или обратная кривая профита.

Кривая доходности – это ключевой график, инструмент для анализа привлекательности экономики для новых зарубежных инвесторов. Именно на этот график вкладчики обращают внимание в первую очередь.

Заключение

ОФЗ – это инструмент с более высокой прибыльностью, нежели у банковского депозита. Возможность на длительный срок зафиксировать текущую доходность. Инструмент не облагается НДФЛ. Оптимальное решение для новых инвесторов – открыть ИИС и купить ОФЗ.

Облигации, выпускаемые Министерством финансов РФ (эмитент Эмитент — лицо, которое выпускает ценные бумаги и несет обязательства перед владельцами этих ценных бумаг. Эмитентом может быть как компания, так и государство или орган местного самоуправления. ), специально для физических лиц. Покупая ОФЗ-н, вы даете деньги в долг государству и зарабатываете на купонах Купон — процент, который эмитент платит владельцу облигации за пользование деньгами. , которые выплачиваются 2 раза в год. Приобрести ОФЗ-н можно только с брокерского счета.

- Доходность до 5,41% при владении ОФЗ-н в течение 3-х лет до даты погашения

- Государство гарантирует возврат денежных средств

- Можно вернуть деньги до погашения, продав облигации

- Полное погашение (возврат инвестиций) по окончании периода обращения облигации

- Инвестиции от 10 000 ₽

- Можно передавать по наследству

Облигации федерального займа для населения

Облигации, выпускаемые Министерством финансов РФ (эмитент Эмитент — лицо, которое выпускает ценные бумаги и несет обязательства перед владельцами этих ценных бумаг. Эмитентом может быть как компания, так и государство или орган местного самоуправления. ), специально для физических лиц. Покупая ОФЗ-н, вы даете деньги в долг государству и зарабатываете на купонах Купон — процент, который эмитент платит владельцу облигации за пользование деньгами. , которые выплачиваются 2 раза в год. Приобрести ОФЗ-н можно только с брокерского счета.

- Доходность до 5,41% при владении ОФЗ-н в течение 3-х лет до даты погашения

- Государство гарантирует возврат денежных средств

- Можно вернуть деньги до погашения, продав облигации

- Полное погашение (возврат инвестиций) по окончании периода обращения облигации

- Инвестиции от 10 000 ₽

- Можно передавать по наследству

Откройте брокерский счет

Пополните его онлайн без комиссий

Подайте заявку на покупку ОФЗ-н

в приложении ВТБ Мои Инвестиции

- Параметры ОФЗ-н первого выпуска № 53006

- Ограничения и тарифы

Параметры ОФЗ-н выпуска № 53006RMFS

Эмитент: Министерство финансов Российской Федерации.

Государственный регистрационный номер: 53006RMFS.

Объем выпуска: 15 000 000 000 (пятнадцать миллиардов) рублей.

Количество облигаций: 15 000 000 (пятнадцать миллионов) штук.

Номинальная стоимость одной облигации: 1000 рублей.

Дата начала размещения облигаций: 16 июля 2020 г.

Дата окончания размещения облигаций: 22 января 2021 г.

Процентные ставки купонного дохода (годовые проценты):

• первый купон — 4,1% годовых;

• второй купон — 4,4% годовых;

• третий купон — 4,7% годовых;

• четвертый купон — 5,0% годовых;

• пятый купон — 5,3% годовых;

• шестой купон — 5,73% годовых;

Дата погашения облигаций: 2 августа 2023 г.

Круг потенциальных владельцев: совершеннолетние граждане Российской Федерации и агенты по размещению и выкупу облигаций в случаях, установленных условиями эмиссии.

Минимальное количество облигаций, доступных для приобретения одним физическим лицом по каждому поручению, поданному Агенту —10 (десять) штук.

Максимальное количество облигаций, которым может владеть одно физическое лицо — 15 000 (пятнадцать тысяч) штук.

Ограничения и тарифы

- Приобрести ОФЗ-н могут только совершеннолетние граждане Российской Федерации (физические лица);

- Нельзя перевести для депозитарного учета ценные бумаги в иной уполномоченный Банк, иной депозитарий;

- Нельзя продавать ОФЗ-н другому физическому лицу или юридическому лицу, кроме банка-агента, через который ОФЗ-н покупались;

- ОФЗ-н не должны использоваться в качестве обеспечения маржинального кредитования или быть предметом залога.

Преимущества инвестирования с ВТБ

Лучший инвестиционный банк

по версии Global Finance

Минимальные расходы

при совершении сделок

Профессиональная

аналитическая поддержка

Удобный доступ к торговле

через ВТБ Мои Инвестиции

Аналитическая поддержка от ВТБ Капитал

Владельцам брокерских счетов и ИИС доступны эксклюзивные ежедневно обновляемые инвестиционные идеи и профессиональная инвестиционная аналитика по финансовым рынкам, экономическим секторам и отдельным компаниям от ВТБ Капитал — лучшей аналитической команды России по итогам международного опроса инвесторов Institutional Investor 2017.

По вопросам инвестиций:

Тех. поддержка: пн.–пт.: 09.00–00.00

Клиентская поддержка: пн.–пт.: 09.00–19.00

Тех. поддержка: пн.–пт.: 09.00–00.00

Клиентская поддержка: пн.–пт.: 09.00–19.00

Брокерское обслуживание и ИИС

Паевые инвестиционные фонды

Банк ВТБ (ПАО) (Банк ВТБ). Генеральная лицензия Банка России № 1000. Лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 040—06492—100000, выдана: 25.03.2003 г. Сведения о Банке ВТБ внесены в единый реестр инвестиционных советников решением Банка России от 24.12.2018. Подробнее >>

- Ежедневная аналитика

- Еженедельная аналитика

- Стратегия и тематические идеи

- Календарь дивидендов акций российских компаний

- Модельный портфель в рублях

- Модельный портфель в валюте

- Ежедневная аналитика

- Еженедельная аналитика

- Стратегия и тематические идеи

- Календарь дивидендов акций российских компаний

- Модельный портфель в рублях

- Модельный портфель в валюте

Основные выводы: за два месяца, прошедшие со старта распродаж, ОФЗ стали первым российским активом, вернувшимся к докризисным уровням во-многом благодаря новой мягкой ДКП ЦБ, которая спровоцировала как интерес со стороны локальных игроков, так и новый приток нерезидентов вопреки падающим нефтяным котировкам. Мы считаем, что потенциал дальнейшего снижения 10-летнего выпуска до конца года может составить 130-140 б.п., до YTM 4,7-4,8% годовых. В этом случае потенциал ценового роста на дальнем отрезке кривой составит не менее 15-17%. Рубль может также получить серьёзную поддержку от долгового рынка. Интерес нерезидентов во-многом определяется уровнем реальной ставки, которая сейчас остается одной из самых высоких в мире (порядка 3%), что дает ЦБ дополнительный запас прочности.

Динамика ОФЗ до коронавируса

С начала 2020 г. на локальном долговом рынке наблюдалась стабильная восходящая динамика — следствие благоприятного внешнего фона, сохраняющихся ожиданий смягчения монетарной политики ЦБ и постоянного притока денежных средств нерезидентов. Все это позволило доходности ОФЗ опуститься до исторического минимума. Так, 10-летний бенчмарк, выпуск ОФЗ-ПД 26228, снизился до YTM 5,93%. ОФЗ оказались в мировых лидерах роста среди облигаций в локальной валюте.

На подобных ценовых уровнях российский госсектор был лишь однажды — весной 2013 г. Объем вложений иностранных игроков в российские гособлигации в январе-феврале увеличился на 315 млрд руб., таким образом доля нерезидентов на рынке возросла с 31,2% на начало года до 34,9%, нового исторического максимума (прежний рекорд был зафиксирован в апреле 2018 г. и составлял 34,5%, или 3 185 млрд руб).

Динамика ОФЗ с начала пандемии

Впрочем, после 20 февраля 2020 г. ситуация стала кардинально меняться. Стремительно разрастающаяся по всему миру пандемия и введение повсеместных сдерживающих мер крайне негативно отразились на «аппетите к риску». Активные распродажи затронули широкий спектр глобальных активов, и ОФЗ не стали исключением.

Вследствие повышения рыночной волатильности и оттока средств нерезидентов рост доходности рублевых суверенных бумаг менее чем за месяц составил примерно 250 б.п., что обеспечило снижение цены в среднем на 25%, до минимальных значений с начала 2019 г.

Первые продажи ОФЗ иностранными игроками начали фиксироваться в конце февраля (-7,1 млрд руб.). Согласно данным НРД, в марте нетто-отток усилился, достигнув 161 млрд руб. В результате рыночная доля нерезидентов, которая находилась на минимуме в конце марта, снизилась до 30,8% (иными словами практически вернулась к показателю на начало года).

Значительные изменения претерпело не только положение, но и форма суверенной кривой в связи с возросшей неуверенностью инвесторов относительно дальнейших действий ЦБ. Так, общий наклон на максимуме к 18 марта 2020 г. увеличился на 58 б.п., а разница ставок вдоль кривой составила 150 б.п. При этом доходность долгосрочных бумаг достигла YTM 8,71%. Мы также отмечаем, что на ближнем участке кривая стала гораздо «круче» — спред 2-5Y расширился с 20 б.п. в конце февраля до 51 б.п. в середине марта. В свою очередь разница ставок на среднем и дальнем отрезках практически не поменялась.

Быстрое восстановление и поддержка ЦБ

В то же время распродажа не приняла «затяжной» характер. Скоординированные действия крупнейших мировых ЦБ, выражающиеся в масштабных стимулирующих мерах, поспособствовали остановке оттока капитала из рисковых активов. На стороне ОФЗ также выступила ограниченная волатильность обменного курса рубля из-за бюджетного правила, так как при резком падении нефти Brent с $50/барр. до $19,33/барр. объем покупок вырос на 50%, c 14 млрд руб. до 21 млрд руб. в день. Таким образом к концу марта было отыграно почти две трети потерь, а рынок вернулся к досанкционному уровню двухлетней давности. Важным дальнейшим положительным моментом стала приостановка продаж рублевых облигаций нерезидентами — за первую декаду апреля, впервые с начала периода волатильности, был зафиксирован нетто-приток на иностранных счетах в НРД в размере 12 млрд руб. В сочетании с усилившейся «голубиной» риторикой ЦБ, в итоге 24 апреля увенчавшейся снижением ключевой ставки сразу на 50 б.п. (до 5,5%), и официальным переходом к мягкой ДКП, это позволило ОФЗ практически полностью вернуться к максимальным значениям, наблюдавшимся до 20 февраля 2020 г.

Эволюция кривой ОФЗ в феврале-апреле 2020 г.

Источник: Bloomberg, ITI Capital

С большой вероятностью Минфину удастся выполнить свой план заимствования на 2020 г.

Улучшение рыночной конъюнктуры позволило Минфину вернуться на первичный рынок — с конца февраля на протяжении пяти недель подряд аукционы не проводились. Общий план заимствований ведомства на 2020 г. оценивается в 2,3 трлн руб. С учетом погашений чистый объем привлечения должен составить 1,7 трлн руб. По итогам 1К20 из анонсированных 600 млрд руб. было размещено ОФЗ на 501 млрд руб., то есть план был реализован на 83%. Статистика размещения показывает, что, как изначально и предполагалось, наибольший объем продаж пришелся на бумаги среднесрочного сегмента. Они же пользовались максимальным спросом (соотношение bid/cover) в ходе аукционов. Возобновление практики еженедельного первичного предложения гособлигаций совпало со 2К20. В апреле-июне ведомство за счет продажи ОФЗ снова рассчитывает привлечь 600 млрд руб. За три прошедших аукционных дня план уже реализован на 34,3%. По данным НРД, иностранные инвесторы в данный момент по-прежнему с наибольшим интересом смотрят на среднесрочный сегмент. Если оценивать итоги аукционов этого месяца, то объем участия нерезидентов в размещении серии ОФЗ-ПД 26229 две недели подряд составляет не менее 40%. В то же время 10-летний бенчмарк 26228 удалось реализовать лишь за счет российских участников.

Потенциал укрепления длинных ОФЗ до конца года превышает 15%

Мы ожидаем, что рост рынка ОФЗ в ближайшее время продолжится. Положительные перспективы прежде всего обусловлены недавним переходом ЦБ к стимулирующей монетарной политике. «Мягкая» риторика регулятора в ходе пресс-конференции по итогам апрельского заседания дает основания ожидать дальнейшего снижения ключевой ставки вплоть до 4,5% до конца 2020 г.

В сочетании со стабильностью рубля, поддержку которому оказывает исполнение бюджетного правила, это спровоцирует повышение спроса со стороны нерезидентов. В частности, с начала апреля, уже третью неделю подряд, фиксируется нетто-приток средств иностранцев на счетах НРД, который на текущий момент составляет примерно 81 млрд руб.

В свою очередь и российские участники также, вероятнее всего, продолжат активно скупать ОФЗ на фоне сохраняющейся высокой ликвидности банковского сектора, постепенного перетекания денежных средств из КОБР, после того как инструмент перестали продавать ниже номинальной стоимости (текущий объем вложений в КОБР составляет порядка 1,5 трлн руб.), а также сокращения возможностей для качественного корпоративного кредитования по мере проявления кризисных влияний на реальный сектор экономики. Мы проанализировали разницу между доходностью 10-летних ОФЗ и ключевой ставкой за последнее время. Средняя премия с начала 2019 г. составляла примерно 20 б.п. (на текущий момент — 50 б.п.). Таким образом, при условии сохранения стабильного информационного фона, до конца года доходность 10-летнего выпуска может опуститься еще на 130-140 б.п., до YTM 4,7-4,8% годовых. В этом случае потенциал ценового роста на дальнем отрезке кривой составит не менее 15-17%.

Если учесть отставание рубля от динамики ОФЗ из-за стоимости нефти, то потенциал укрепления национальной валюты с текущих уровней составляет как минимум 10%, до 64 руб. за доллар. Вместе с тем, как только потенциал в реальной ставке будет исчерпан (по нашим оценкам, сейчас составляет 3%) рубль вновь может перейти к снижению. Это случится, если ключевая ставка ЦБ опустится ниже 3% при условии сохранения текущего уровня инфляции.

Читайте также: