Налоговый орган код в декларации 3 ндфл

Опубликовано: 01.05.2024

Предусмотрено несколько способов подачи налоговой отчетности для физических лиц — лично или через представителя в бумажном виде, почтой или в электронном виде.

Последний способ отправки формы 3-НДФЛ предусматривает подготовку налоговой декларации с помощью личного кабинета налогоплательщика на сайте ФНС — ниже дана пошаговая инструкция, как заполнить и подать отчет электронно, также приведен пример оформления при продаже машины физическим лицом.

- Как подать форму 3-НДФЛ через личный кабинет налогоплательщика в 2021 году?

- Как заполнить налоговую декларацию в электронном виде — пошаговая инструкция

- Пример заполнения при продаже автомобиля в 2020 году

Как подать форму 3-НДФЛ через личный кабинет налогоплательщика в 2021 году?

В последнее время популярность набирает именно электронный способ подачи декларации через личный кабинет на сайте ФНС. Это удобно, быстро, просто и не требует обязательного посещения отделения ФНС.

Подавая 3-НДФЛ электронно, налогоплательщик минимизирует возможные ошибки при заполнения налоговой декларации — процесс заполнения очень простой, а также избавляет себя от необходимости поиска актуальной формы отчетности.

У налогоплательщика, желающего подать отчетность через личный кабинет на сайте ФНС, есть возможность пойти двумя путями:

Сроки подачи в 2020 году зависят от причины отправки отчетности физическим лицом:

- при продаже автомобиля, квартиры, иной недвижимости — до 30 апреля 2021 включительно;

- для получения любого вида вычета и возврата налога — в любой время в течение года, следующего за годом, когда произведены расходы;

- для самостоятельной уплаты НДФЛ с полученного дохода — до 30 апреля 2021 включительно;

- для уплаты налога от деятельности ИП, КФХ — аналогично до 30.04.2021.

Как заполнить налоговую декларацию в электронном виде — пошаговая инструкция

- Шаг 1. Перейти на страницу сайта ФНС для входа в личный кабинет налогоплательщика — прямая ссылка.

В личный кабинет можно войти несколькими способами:

- Прийти в любое отделение ФНС с паспортом и оформить регистрационную карту с логином и паролем, которые можно указывать при входе на сайте.

- Примененить квалифицированную электронную подпись, выданную Удостоверяющим центром.

- С помощью подтвержденной учетной записи на госуслугах.

В данном примере воспользуемся способом входа в личный кабинет через госуслуги.

- Шаг 2. Сделать электронную подпись, которая необходима для подписания заполненного бланка декларации.

Нужно нажать на свои ФИО вверху страницы, чтобы перейти в Профиль для изменения настроек.

В открывшемся профиле нужно найти вкладку «Получить ЭП» путем нажатия на стрелку вправо.

Далее выбрать первый пункт «Ключи ЭП хранится в защищенной системе ФНС», это самый простой способ, который и рекомендован ФНС. После выбора данного пункта нужно опуститься чуть ниже и указать пароль, который и будет электронной подписью. Пароль нужно запомнить.

Создание сертификата займет некоторое время, о чем придет сообщение в личный кабинет налогоплательщика. Факт создания электронной подписи можно посмотреть в разделе «Получить ЭП». Чтобы увидеть реквизиты электронной подписи, нужно нажать на ссылку «Просмотреть сертификат» и ввести придуманный пароль. Если пароль будет забыт, можно нажать на ссылку «отозвать сертификат» и сформировать его заново, задав новый пароль.

- Шаг 3. Перейти в раздел «Подать декларацию 3-НДФЛ».

Для этого нужно выбрать на главной странице личного кабинета раздел «Жизненные ситуации» и выбрать пункт «Подать 3-НДФЛ».

|  |

- Шаг 4. Выбрать способ подачи 3-НДФЛ.

Можно подготовить декларацию непосредственно в личном кабинете, можно загрузить уже готовый заполненный бланк в программе «Декларация 2020», сохраненный в формате xml.

Для заполнения 3-НДФЛ в личном кабинете, нужно нажать «Заполнить онлайн».

Если выбрано онлайн заполнение в личном кабинете, то нажимаем «Заполнить онлайн» и выполняем шесть шагов в зависимости от причины заполнения 3-НДФЛ.

Ниже рассмотрим, как заполнить декларацию в личном кабинете онлайн при продаже автомобиля в 2020 году.

Пример заполнения при продаже автомобиля в 2020 году

Если в 2020 году продан автомобиль, и он был в собственности менее 3 лет, то продавец должен заполнить и подать декларацию 3-НДФЛ независимо от того, нужно платить налог с полученного дохода или нет.

Налог платить не нужно, если доходы от продажи машины равны или меньше налогового имущественного вычета (расходы по приобретению данного авто или фиксированная сумма 250 000).

3-НДФЛ нужно сдать в ФНС по месту жительства до 30 апреля 2021, нарушение этого срока приведет к необходимости платить штраф 1000 руб. При этом отчетность все равно подать придется.

Если налог платить нужно, то сделать это можно в срок до 15 июля 2021.

Если автомобиль был в собственности 3 и более лет, то сдавать декларацию не нужно, платить НДФЛ также не требуется.

Исходные данные для примера:

Рассмотрим пример заполнения 3-НДФЛ, если автомобиль был куплен в октябре 2018 за 350 000, а продан в ноябре 2020 года за 360 000.

В этом случае заполнить налоговую декларацию нужно, так как автомобиль был в собственности менее трех лет.

Для подачи 3-НДФЛ находим в «Жизненных ситуациях» раздел «Подать 3-НДФЛ» и выбираем «Заполнить онлайн».

Далее пошагово выполняем следующие действия:

- Шаг 1. Заполнить «Данные».

Если автомобиль продан в 2020 году, а декларация подается в 2021, то указывается год «2020».

Если 3-НДФЛ заполняется впервые в отношении данной машины, то отмечается пункт «ДА». Если налоговая вернула ранее поданную декларацию и налогоплательщик ее изменяет и уточняет, то выбирается «НЕТ» и указывается порядковый номер корректировки.

В последнем пункте налоговые резиденты выбирают «ДА».

После заполнения указанных данных нужно нажать кнопку «Далее».

- Шаг 2. Заполнить «Доходы».

В этом разделе нужно показать доход от продажи автомобиля, для этого нажать на кнопку по центру «Добавить источник дохода».

В качестве источника дохода выступает покупатель автомобиля. После добавления дохода нужно заполнить данные о том лице, которому продана машина. Обычно это физическое лицо, но может быть и организация или ИП. В зависимости от выбранного типа покупателя заполняются соответствующие реквизиты.

В нашем примере авто продан гражданину Лосеву Дмитрию Александровичу за 360 000 руб., поэтому выбирается «физическое лицо», вписывается его ФИО, согласно договору купли-продажи.

Ставку нужно оставить 13%, которая стоит по умолчанию.

Вид дохода — в строке набираем «транспортное средство» или код дохода «1521» и выбираем «Доходы от продажи ТС».

Сумма дохода — указывается цена, по которой продан автомобиль. В нашем примере это 360000.

Предоставить налоговый вычет — выбираем либо вычет в размере расходов на покупку авто (код 903), либо в размере 250 000 (код 906). Второй вариант проще выбрать, если стоимость машины 250 000 или менее рублей, в этом случае сумма вычета подставляется автоматически. Если цена продажи выше, а также сохранился договор о покупке данного транспортного средства, то выбирается код 903 и вносится сумма данных расходов, документально подтвержденных.

В нашем примере выбираем код 903 и вписываем сумму вычета — 350000.

В подразделе «сумма дохода и налога» автоматически проводится расчет налогооблагаемой суммы (цена продажи минус вычет) и НДФЛ, который нужно заплатить. Если доходы равны или ниже вычета, то налог равен нулю.

В нашем примере автомобиль был куплен за 350 000, а продан за 360 000, значит налогооблагаемый доход = 10 000, а сумма налога к уплате 1 300.

После заполнения данного раздела нажимаем кнопку «Далее».

- Шаг 3. Проверить декларацию 3-НДФЛ.

После нажатия на кнопку «далее» в разделе доходов, в разделах «Выбор вычетов», «Вычеты» и «Распорядиться переплатой» нужно нажать «Далее». Данные разделы заполняются в том случае, если налогоплательщик хочет вернуть НДФЛ в связи с правом на различные льготы (например, для получения стандартного вычета, имущественного при покупке квартиры или по ипотеке, социального за лечение и обучение).

Если нужно показать в 3-НДФЛ только продажу автомобиля, то все указанные вкладки можно пропустить.

Во вкладке «Просмотр» необходимо проверить, что правильно указан налог к уплате или его отсутствие. Далее можно посмотреть заполненный бланк декларации 3-НДФЛ, нажав на ссылку «pdf». Открытый файл лучше сохранить на свой компьютер, возможно, в будущем она пригодится.

- Шаг 4. Прикрепить документы, подтверждающие доходы и расходы.

Доход подтверждает договор купли-продажи, где налогоплательщик выступает в роли продавца.

Расходы нужно подтверждать, если выбран вычет 903 — необходимо приложить договор купли-продажи, где налогоплательщик выступает в роли покупателя.

- Шаг 5. Ввести пароль сертификата электронной подписи.

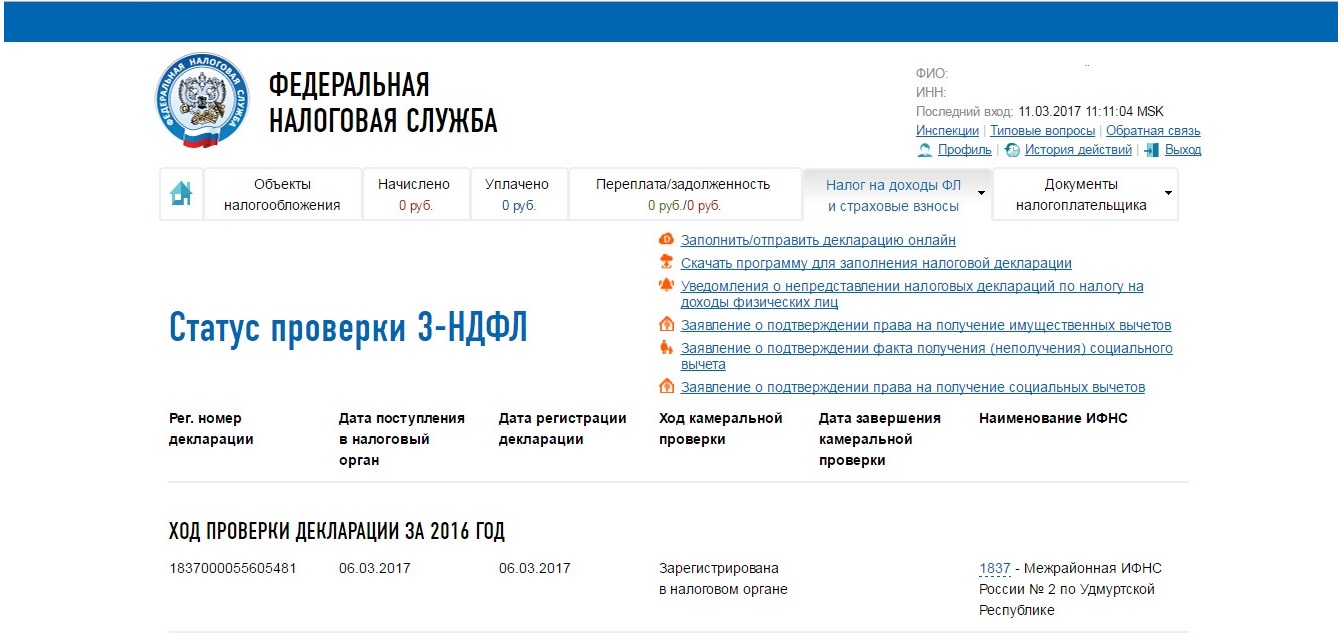

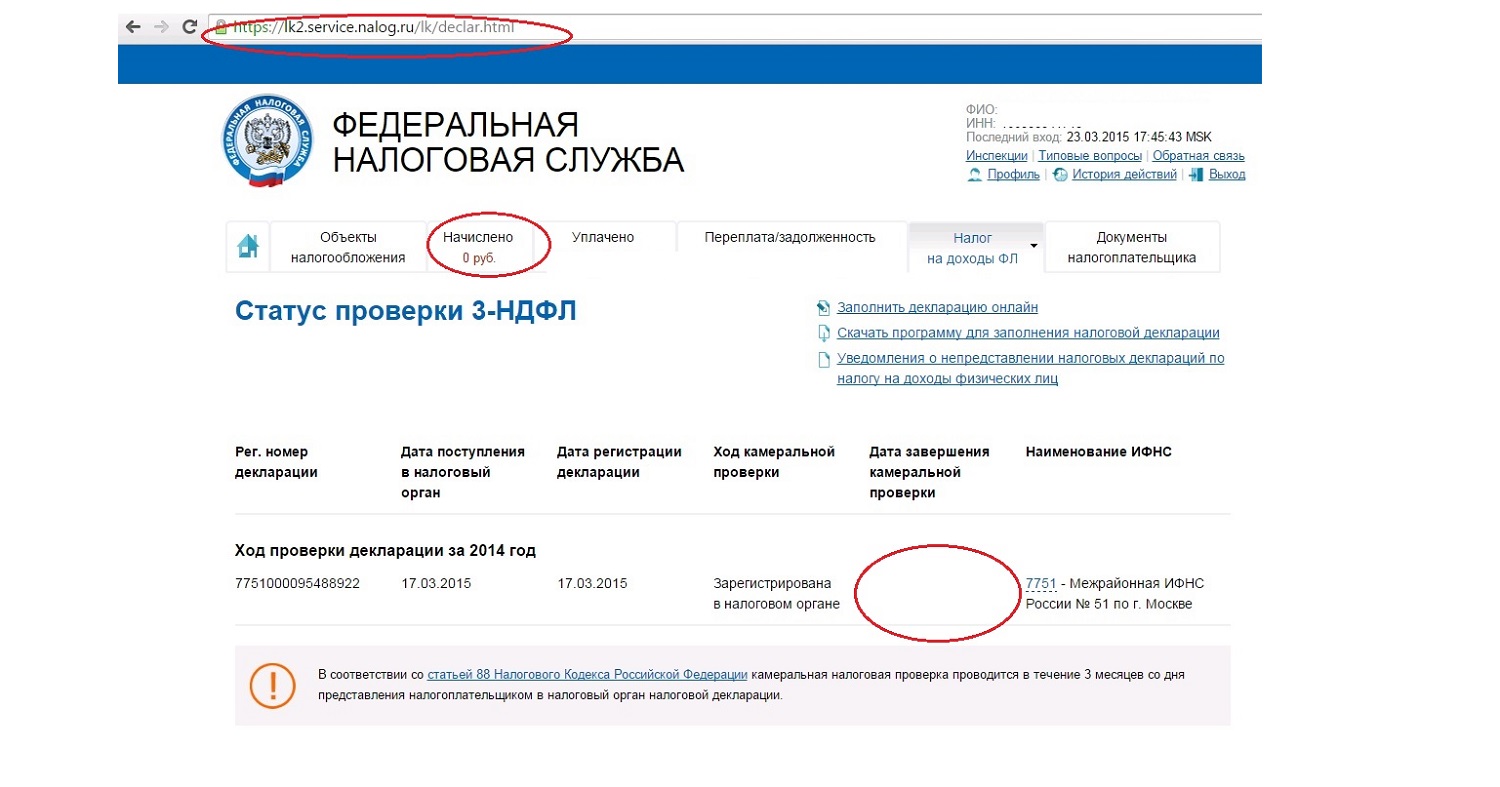

Далее в разделе «Сообщения» в личном кабинете налогоплательщика можно отслеживать процесс взаимодействия налоговиков с декларацией 3-НДФЛ. В течение нескольких дней произойдет регистрация поданной формы, после чего придет сообщение на почту о том, что отчет принят.

Для уплаты налога (если есть такая обязанность) можно зайти на главную страницу личного кабинете, где можно увидеть ссылку на оплату.

На начальном этапе после отправки декларации 3-НДФЛ в личном кабинете налогоплательщика будет статуст «Принято».

Предприниматели на ОСНО, адвокаты, нотариусы и иные лица, занимающиеся частной практикой, должны подать декларацию 3-НДФЛ. Эта обязанности есть и у граждан, не осуществляющих предпринимательскую деятельность, если они продали имущество, получили дорогостоящие подарки и в некоторых других случаях. О правилах заполнения и подачи формы 3-НДФЛ наш сегодняшний материал.

3-НДФЛ: Кто должен подавать

Все доходы физических лиц облагаются в России налогом. Граждане, работающие по найму, получают заработную плату, уменьшенную на его сумму. В этом случае исчислением, удержанием и перечислением в бюджет занимается работодатель, который является налоговым агентом по НДФЛ своих работников.

Но бывает, что доходы физлицом получены самостоятельно. В отношении таких доходов налогового агента нет, поэтому обязанность исчисления и уплаты НДФЛ ложится на самого гражданина. Например, это случаи, когда физическое лицо, не осуществляющее предпринимательскую деятельность:

- реализовало принадлежащее ему имущество;

- получило доход от его сдачи в аренду;

- получило доход по иным договорам гражданско-правового характера (если лицо, которое этот доход выплатило, не является налоговым агентом по НДФЛ);

- получило в подарок дорогостоящее имущество не от близкого родственника;

- иным способом самостоятельно получило доход, облагаемый НДФЛ.

Отдельная категория граждан — налоговые резиденты РФ, которые в отчетном году получили доходы за пределами страны. Отметим, что налоговыми резидентами признаются лица, которые прожили в России не менее 183 дней в году, при этом источники их доходов находились за границей.

Во всех этих случаях гражданин (налоговый резидент) должен самостоятельно уплатить налог со своих доходов и отчитаться в ИФНС по форме 3-НДФЛ.

Итак, первая группа лиц, которые подают рассматриваемую форму — это физические лица (не ИП), получившие доход без налогового агента.

Вторая группа — это лица, которые занимаются предпринимательской деятельностью, а именно:

- индивидуальные предприниматели, которые применяют общую систему налогообложения;

- адвокаты, нотариусы и некоторые другие лица, занимающиеся частной практикой;

- главы крестьянских фермерских хозяйств.

Назначение декларации 3-НДФЛ заключается в информировании ИФНС о доходах физического лица. Это необходимо, чтобы:

- налоговые органы проконтролировали правильность уплаты им НДФЛ;

- гражданин мог получить налоговый вычет.

Правила подачи

Форма декларации

Действующая форма 3-НДФЛ утверждена Приказом ФНС России от 24.12.2014 № ММВ-7-11/671@. Это многостраничный бланк, который состоит из титульного листа, двух разделов и листов приложений. Причем приложения составляют большую часть декларации. Заполнять их нужно в зависимости от наличия сведений. А вот Титульный лист, Раздел 1 и Раздел 2 заполнять должны все налогоплательщики.

Сроки отчетности

В общем случае 3-НДФЛ подается до 30 апреля следующего года. То есть за доходы, полученные физлицом в 2020 году, следует отчитаться до 30 апреля 2021 года. Этот срок относится к случаям, когда отчет подается с целью декларирования доходов. Если же физлицо сдает форму для получения вычетов, то никаких сроков нет — это можно сделать в любое время.

Куда и как подать 3-НДФЛ

Форма подается в налоговый орган по месту регистрации налогоплательщика, то есть по месту жительства физического лица. Способы подачи стандартные:

- в территориальный орган ФНС лично;

- через представителя по нотариальной доверенности;

- по почте;

- в электронной форме через сайт ФНС либо при помощи онлайн-сервисов.

Ответственность

Неуплата НДФЛ карается штрафом в размере 5% от неуплаченной суммы за каждый месяц просрочки. Просрочка считается со дня после истечения срока уплаты налога. При этом считаются как полные, так и неполные месяцы.

Если 3-НДФЛ не подана, то штраф зависит от того, присутствует ли в ней налог к уплате или нет:

- если налога нет, последует штраф 1 тыс. рублей;

- если НДФЛ к уплате есть, то штраф составить до 30% от его суммы.

Порядок заполнения 3-НДФЛ

Общие правила

Бланк декларации можно заполнить:

- Вручную. Необходимо использовать синие или черные чернила. Поля заполняются слева направо с крайней ячейки. Информацию необходимо указывать печатными символами по образцу с сайта Налоговой службы. В пустых ячейках ставятся прочерки. В полностью пустых полях также должны стоять прочерки в каждой ячейке.

- На компьютере. Текст в полях формы должен быть выровнен по правому краю. Рекомендуемый шрифт — Courier New размером 16-18.

Вне зависимости от способа заполнения, необходимо придерживаться следующих правил:

- если страниц раздела не хватает, нужно использовать дополнительные;

- все суммы, кроме налога, указываются с копейками;

- сумма налога округляется по стандартным правилам (до 50 к. — отбрасывается, 50 к. и более — округляется до рубля);

- если в декларации отражаются доходы, полученные в иностранной валюте, их следует перевести в рубли по курсу ЦБ РФ на дату получения;

- страницы формы следует пронумеровать в специальном поле «Стр.», при этом номер «001» присваивается титульному листу;

- необходимо приложить документы (копии), подтверждающие отраженные в декларации сведения (их также можно перечислить отдельным списком в произвольной форме);

- на титульном листе указывается количество листов декларации и количество дополнительных (подтверждающих) документов.

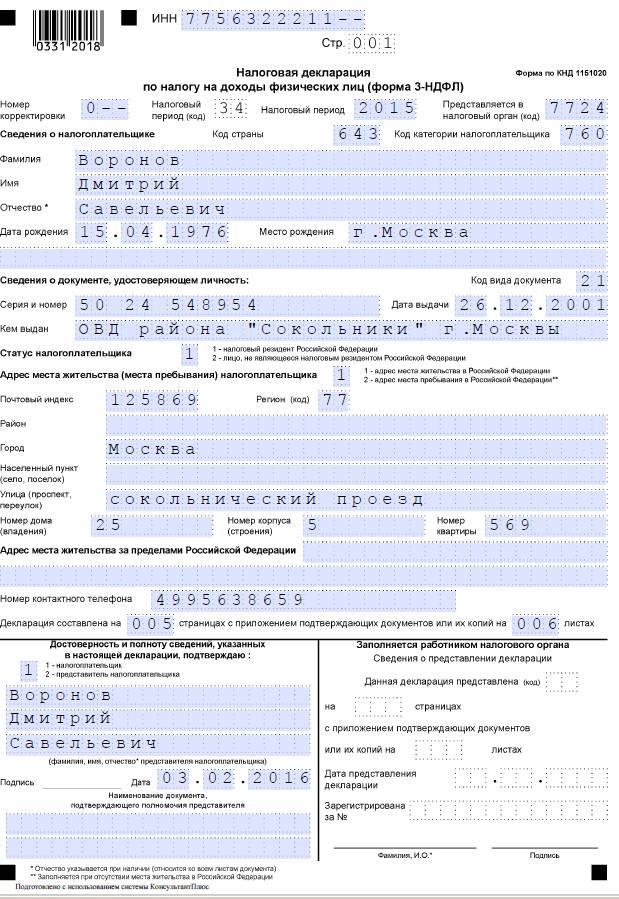

Заполнение титульного листа

Самая верхняя строка титульного листа, а также всех прочих листов в декларации, предназначается для ИНН. Далее указывается номер страницы. В следующей строке заполняются:

- Номер корректировки. При сдаче первичной декларации ставится «0», при повторной — порядковый номер корректировки.

- Налоговый период. Указывается код налогового периода «34», соответствующий году. Коды других периодов: 21 — I квартал, 31 — полугодие, 33 — 9 месяцев.

- Отчетный период. Указывается соответствующий год — 2017.

- Код налогового органа, в который подается декларация. Это четырехзначный код, первые две цифры которого соответствуют коду региона, а последние — коду налоговой инспекции.

Титульный лист декларации 3-НДФЛ

Далее заполняются сведения о налогоплательщике. В поле «Код страны» для России ставится код «643». Следующее поле «Код категории налогоплательщика» является очень важным. Данные для него берутся из приложения 1 к порядку заполнения отчета из упомянутого Приказа ФНС. Мы перечислили эти коды в таблице:

«Клерк» Рубрика 3-НДФЛ

Рассмотрим порядок заполнения бланка, способы его предоставления в ФНС РФ и другие актуальные для годовой отчетности по налогу вопросы.

Кто представляет форму 3-НДФЛ

- индивидуальные предприниматели;

- нотариусы, адвокаты и другие лица, ведущие частную практику;

- иностранцы, работающие по найму граждан для личных, домашних и иных подобных нужд, а также в организациях, ИП или ведущие частную практику;

- граждане, получившие вознаграждения от физлиц и организаций, не являющихся налоговыми агентами, по трудовым договорам и ГПД, включая доходы от сдачи имущества в аренду;

- физлица, получившие доход от продажи недвижимости, находящейся в их собственности менее трех лет, или иных имущественных прав, за исключением случаев, предусмотренных п. 17.1 ст. 217 кодекса;

- граждане — налоговые резиденты РФ, за исключением лиц, указанных в п. 3 ст. 207 кодекса, получившие доходы от источников за границей;

- физлица, получившие доходы, с которых налоговыми агентами не был удержан НДФЛ, за исключением доходов, сведения о которых представлены налоговыми агентами в связи с невозможностью удержать с них налог;

- граждане, выигравшие в лотерею, азартные игры или на тотализаторе;

- физлица, зарабатывающие как наследники или правопреемники авторов изобретений, полезных моделей и промышленных образцов, а также произведений науки, литературы и искусства;

- граждане, получившие подарки не от членов семьи и за исключением других случаев, когда такие доходы не подлежат налогообложению;

- физлица, получившие денежный эквивалент недвижимости или ценных бумаг, переданных в целевой капитал некоммерческих организаций, за исключением случаев, предусмотренных п. 52 ст. 217 кодекса.

Новый бланк формы 3-НДФЛ

- скорректированы штрихкоды;

- приведены в соответствие с НК РФ поля 071–073 приложения 2 к декларации, в которых следует отражать доходы по КИК, освобождаемые от НДФЛ;

- при расчете стандартного вычета в отдельной строке будет указываться сумма, уплаченная за лекарства;

- при отражении имущественного вычета по расходам на недвижимость нужно будет указать код 1, если речь идет о затратах на новое строительство, или 2, если объект был куплен.

Начиная с 2019 года упрощен порядок получения социального налогового вычета по расходам на покупку лекарств. Раньше при приобретении лекарств для возврата 13 процентов от их стоимости нужно было, чтобы данные лекарственные препараты выписал врач и они были включены в утвержденный законом перечень. Теперь достаточно только назначения врача. Это значит, что вычет по налогу на доходы физических лиц можно получить при покупке любых лекарств, выписанных по рецепту лечащего врача. Кроме того, если налогоплательщик желает получить вычет за приобретенные в 2019 году лекарства в налоговом органе, то сделать это нужно, представив уже обновленную форму налоговой декларации 3-НДФЛ, которая действует с 01.01.2020.

Таким образом, для получения вычета на лекарства, необходимо учесть следующее:

- по расходам на любые лекарства, приобретенные в 2019 году, подавать 3-НДФЛ нужно по обновленной форме (Приказ ФНС РФ от 03.10.2018 № ММВ-7/11/569@ в редакции Приказа ФНС РФ от 07.10.2019 № ММВ-7-11/506@, действующей с 01.01.2020);

- по расходам на лекарства, входящим в перечень, утвержденный Постановлением Правительства РФ от 19.03.2001 № 201, и приобретенные в 2017–2018 годах, надо по ранее действовавшей форме 3-НДФЛ (Приказ ФНС РФ от 03.10.2018 № ММВ-7-11/569@ в редакции, действовавшей до 01.01.2020), заполняя отдельную декларацию на каждый календарный год — 2017 год и 2018 год.

Как следует заполнить декларацию

- закреплено, что номер корректировки по уточненной декларации нельзя заполнять, если не была принята первичная отчетность;

- изменены правила указания номера контактного телефона. «Указывается номер телефона налогоплательщика или его представителя с телефонным кодом страны (для физлиц, проживающих за пределами Российской Федерации) и иными телефонными кодами, требующимися для обеспечения телефонной связи. Номер телефона указывается в следующем формате: телефонный код страны, иной телефонный код, требующийся для обеспечения телефонной связи, номер».

Количество листов в новой форме осталось прежним — 13.

Так, например, физлица в статусе ИП включат в состав декларации титульный лист, разделы 1, 2 и приложение 3 декларации с указанием доходов, полученных от предпринимательской деятельности, а для получения социального вычета на лечение гражданам необходимо будет заполнить:

- титульный лист, разделы 1 и 2;

- приложение 1 — для отражения доходов, подлежащих налогообложению, а также сумм исчисленного и удержанного работодателем НДФЛ;

- приложение 5 — для расчета социального вычета на лечение.

Форма заявления о возврате, утвержденная Приказом ФНС РФ от 14.02.2017 № ММВ-7-8/182@, действует в редакции Приказа ФНС РФ от 30.11.2018 № ММВ-7-8/670@. Поэтому начиная с 09.01.2019 заявление о возврате нужно подавать в налоговую именно по указанной форме.

В какой форме можно отчитаться

Сроки сдачи

При этом, если декларация подается исключительно с целью получения социальных или имущественных вычетов, представить ее можно в любое время в течение всего года, без каких-либо налоговых санкций.При этом налогоплательщик, заявивший в налоговой декларации за 2020 год как доходы, подлежащие декларированию, так и право на налоговые вычеты, обязан представить такую декларацию в установленный срок — не позднее 30 апреля 2020 года — Информация ФНС «О декларационной кампании — 2020».

Когда нужно уплатить налог по декларации

Ответственность

- привлечение к ответственности в виде штрафа;

- начисление пеней;

- взыскание задолженности по налогу (недоимки), пеней и штрафа через суд.

За нарушение срока подачи декларации установлен штраф в размере процентов от не уплаченной в установленный срок суммы налога, подлежащей уплате на основании этой декларации, за каждый месяц просрочки уплаты. При этом штраф не может быть больше 30 процентов от суммы налога и меньше 1 тыс. рублей. Даже если сумма налога, которую вы рассчитали, равна нулю, при несвоевременной сдаче декларации будет начислен штраф в размере 1 тыс. рублей (п. 1 ст. 119 НК РФ).

По общему правилу за неуплату налога в срок предусмотрен штраф. Однако если вы не уплатили НДФЛ в срок, но правильно его исчислили и представили декларацию, штраф не налагается, взыскиваются только пени (пп. 2–4, 5 ст. 75, ст. 122 НК РФ, письмо Минфина РФ от 18.10.2017 № 03-11-09/68364).

2. Пени за несвоевременную уплату НДФЛ

Пени — это денежная сумма, которая начисляется на сумму задолженности по налогу, если вы не уплатите его в срок. Пени начисляются на сумму задолженности за каждый календарный день просрочки уплаты налога и рассчитываются по формуле (пп. 1, 3, 4 ст. 75 НК РФ):

(не уплаченная в срок сумма налога) x (количество календарных дней просрочки) x (1/300 действующей в это время ставки рефинансирования Банка России).

С 17.12.2018 ключевая ставка (ставка рефинансирования) Банка России составляет 7,75 процента (Указание Банка России от 11.12.2015 № 3894-У, Информация Банка России от 14.12.2018).

При этом сумма пеней на недоимку, образовавшуюся после 27.12.2018, рассчитывается по день исполнения обязанности по уплате налога включительно и не может превышать размер этой недоимки (п. 3 ст. 75 НК РФ, п. 5 ст. 1, ч. 2, 5 ст. 9 Закона от 27.11.2018 № 424-ФЗ).

3. Взыскание задолженности через суд

В случае нарушения сроков подачи декларации и уплаты налога налоговый орган направит вам требование об уплате налога (недоимки), пеней и штрафа. При неисполнении требования налоговый орган в течение 6 месяцев со дня истечения срока исполнения требования может обратиться в суд с заявлением о взыскании задолженности за счет вашего имущества, если ваша задолженность превышает 3 тыс. рублей. Если же задолженность меньше этой суммы, то взыскать ее через суд инспекция может только по истечении трех лет после окончания срока исполнения требования. В таком случае налоговый орган должен подать заявление в суд в течение 6 месяцев со дня истечения трехлетнего срока (пп. 1–3 ст. 48 НК РФ).

Налоговая декларация 3-НДФЛ – обязательный документ, который сдается физическими и юридическими лицами в налоговую инспекцию по месту жительства или по адресу регистрации. Справки 3 НДФЛ для налоговой заполняют на соответствующих бланках с соблюдением требований госорганов. Порядок заполнения документа подробно расписан в инструкциях, разработанных ФНС. Несмотря на это, физическим лицам необходимо тщательно следить за изменениями, которые периодически вносятся в Налоговый кодекс. Это поможет избежать ошибок при заполнении Декларации. Следует помнить, что заполненный с неточностями отчет не будет считаться действительным.

Основные поправки, внесенные в декларацию 3-НДФЛ в 2018 году

Прежде чем заполнять налоговую декларацию, необходимо ознакомиться с нововведениями в форму отчетности в 2018 году.

Основные изменения, на которые необходимо обращать внимание при заполнении 3-НДФЛ:

- Появился новый социальный вычет по расходам, связанным с независимой оценкой квалификации;

- Установлен инвестиционный вычет в полном объеме суммы прибыли от продажи ценных бумаг;

- Документально обоснованы особенности обложения налогом доходов от продажи недвижимости (ФЗ № 382 от 29.11.2014г.).

В связи с нововведениями внеслись корректировки в бланк отчетности:

- Титульный лист – поле с адресом физического лица заменено на контактный номер телефона;

- Лист Д1 – адрес объекта заменен на кадастровый номер и сведения о местонахождении. Исключены строки, в которых приводился остаток имущественного вычета перешедшего из предыдущего периода;

- Лист Е1 – исключена строка с указанием количества месяцев в которых сумма дохода не превышала 350 тысяч рублей. Добавлена строка, в которой необходимо указать сумму вычета за прохождение независимой оценки квалификации;

- Изменены штрих коды всех страниц декларации;

- Появилось новое приложение для расчета дохода, следующее за листом И. Теперь физлица обязаны привести расчет дохода от каждой сделки купли-продажи недвижимого имущества. Это касается только объектов, оформленных в собственность с 1.01.2016 года. (Рис.1)

На основании вышеуказанного приказа, отчитаться за полученные доходы и заявить о налоговом вычете на новом бланке необходимо за полный налоговый период 2017 года. Из этого следует, что в 2018 году 3-НДФЛ сдают с учетом всех изменений и поправок.

Плательщики налога на прибыль и объекты налогообложения

ФНС разделяет плательщиков НДФЛ на две группы:

- Лица, налоговые резиденты РФ, фактически понимать – находящиеся на территории Российской Федерации не менее 183 дней в течение 1 года.

- Лица, не резиденты РФ, но получающие доход на территории всех регионов России.

Самостоятельно подавать декларацию о полученных доходах, а также возврата части налогового вычета, обязаны следующие граждане:

- Физические лица, осуществляющие предпринимательскую деятельность - ИП;

- Лица, чья деятельность связана с осуществлением частной практики – нотариусы, адвокаты и т.д.

- Граждане, получающие доход от сдачи в аренду имущества;

- Физические лица, получившие доход от продажи недвижимости, которая была в собственности меньше предельного срока владения;

- Лица, резиденты РФ, получившие доход за пределами Российской Федерации (проценты по банковским вкладам, дивиденды, доход от продажи зарубежной собственности);

- Граждане, получившие выигрыш в лотерею и другие игры, связанные с заведомым риском;

- Наследники авторов научных трудов, произведений искусства, литературных произведений, изобретений, получающие прибыль в виде вознаграждения;

- Физические лица, получившие доход в виде дарения от сторонних людей (физических лиц), которые не являются близкими родственниками, согласно Семейному кодексу РФ;

- Доходы, полученные от наследства согласно завещанию не членов семьи по определению Семейного кодекса РФ;

- Физические лица, которые получают доход от целевого капитала некоммерческой организации (эндаумента).

Налоговый вычет

Сумма на которую уменьшается основновной доход (налоговая база), облагаемй доходом называется налоговым вычетом. Претендовать на него могут все граждане РФ, которые платят налог на прибыль по ставке 13%. Например, лечение, покупка недвижимости, некоторые виды обучения и т.д дают возможность получения компенсации раннее уплаченого НДФЛ.

Налоговым кодексом (НК) определены следующие группы налогового вычета:

- Стандартные - физические лица определенной категории:чернобыльцы, военнослужащие, родители 2 и более детей, инвалиды детства и т.д. (статья 218 НК РФ);

- Социальные - лечение, благотворительность, образование, пенсионное страхование (статья 219 НК РФ);

- Инвестиционные - доходы от операций с ценными бумагами на организованном инвестиционном рынке (статья 219.1 НК РФ);

- Имущественные - продажа, покупка жилья, строительство, приобретение земельного участка (статья 220 НК РФ);

- Профессиональные - договора ГПХ, частная практика, ИП, авторские вознаграждения (статья 221 НК РФ);

- Налоговые вычеты при переносе на будущие периоды убытков от операций с ценными бумагами на организованном рынке - получившийся отрицательный результат может быть учтен в следующем периоде.

Налоговые вычеты не применяются к гражданам у которых в принципе отсутствует облагаемый доход - безработным и индивидуальным предпринимателям, со специальными режимами налогооблажения.

Способы подачи отчетности

Оплатить налоги и подать Декларацию 3-НДФЛ можно следующими способами:

- Воспользоваться сервисом «Уплата налогов физических лиц» на официальном сайте ФНС.

- В бумажном виде. Узнать адрес и платежные реквизиты можно через сервис «Адрес и платежные реквизиты Вашей инспекции» или в любой местной ФНС.

- В электронной форме.

Подробная инструкция по заполнению Декларации

Форма 3-НДФЛ состоит из титульного листа, разделов 1, 2, листов А, Б, В, Г, Д1, Д2, Е1, Е2, Ж, З, И, а также Приложения к форме Декларации.

Разделы налоговой Декларации:

- Титульный лист – общие сведения о физическом лице, плательщике налогов.

- Раздел 1 – суммы налога, которые должны быть перечислены в бюджет или подлежат возврату.

- Раздел 2 – расчет платежей по объекту налогообложения по различным ставкам.

- Лист А - доходы полученные от источников в РФ, за исключением прибыли от частной практики и предпринимательской деятельности.

- Лист Б – доходы полученные за пределами РФ, исключая адвокатскую, предпринимательскую деятельность и частную практику.

- Лист В - доходы, полученным от осуществления частной практики, адвокатской и предпринимательской деятельности.

- Лист Г – расчет сумм дохода не подлежащих налогообложению, соответствующих пунктам 28,33,39,43 статьи 217 Налогового кодекса РФ (НК).

- Лист Д1 – расчет налоговых вычетов, исходя из сумм расходов произведенных физическим лицом, которые соответствуют статье 220 НК, а именно: строительство дома, приобретение жилого участка, квартиры, погашение ипотечных займов.

- Лист Д2 – расчет налоговых вычетов по доходам от продажи недвижимости, предусмотренных ст. 220 НК РФ.

- Лист Е1 – социальные и стандартные вычеты, прописанные в статьях 218 и 219 НК.

- Лист Е2 - социальные вычеты, установленных подпунктами 4, 5 пункта 1 статьи 219 НК.

- Лист Ж – профессиональные налоговые вычеты по договорам ГПХ, авторским вознаграждениям, от продажи доли уставного капитала и т.д.

- Лист З - налоговая база по операциям с ценными бумагами и других операций срочных сделок.

- Лист И - налоговая базы по прибыли от инвестиционных проектов.

- Приложение к Декларации - расчет доходов от продажи объектов недвижимого имущества.

Справка о доходах 3 НДФЛ заполняется в следующем порядке: титульный лист, разделы А-И, а также приложение, разделы 2,1 на основании указанных данных.

Общие правила заполнения 3-НДФЛ

Бланк заполняется как от руки, так и на компьютере, с последующим выводом на печать. Если данные вносятся вручную, то следует использовать синюю или черную пасту, буквы писать печатным способом. Каждая клетка предназначена для написания одного символа, в противном случае декларация будет считаться недействительной. Все цифры необходимо выравнивать по правому полю. Суммы пишутся без копеек и округляются в большую сторону до целого рубля. В клетках, в которых отсутствуют данные, ставятся аккуратные прочерки. Зачеркивания, исправления и помарки не допустимы – следует переписать Декларацию.

Титульный лист

Первая страница отчета предназначена для указания общей информации о налогоплательщике и местного органа ФНС:

- В верхней строке декларации проставляется нумерация страницы (001) и указывается ИНН физлица.

- Номер корректировки – по умолчанию первичная сдача это цифра 0, при повторно и последующем уточнении, по возрастающей – 1, 2, 3 и т.д.

- Код налогового органа – указывается четырехзначное число местного органа, которое присваивается каждой налоговой инспекции по месту нахождения. Узнать код можно на официальном сайте.

- Код страны – указывается числовое значение страны, гражданином которой является физическое лицо. Коды указаны в Общероссийском классификаторе стран мира (ОКСМ). Для граждан России – 643, для лиц без гражданства, указывается код страны, выдавшей удостоверение личности.

- Налоговый период – год, за который уплачивается или возвращается налог.

- Код налогоплательщика – категория, в которой лицо осуществляет уплату налогов. Физические лица – 760, частная практика – 730, адвокатская деятельность – 740, сельское хозяйство (фермеры) - 770.

- Фамилия, имя, отчество – в том случае, если у налогоплательщика в удостоверяющем документе указано отчество (например, иностранные граждане, у которых отчество в ФИО не предусмотрено).

- Дата рождения – число, месяц, год цифрами, одна клетка – одна цифра.

- Удостоверяющий документ – серия и номер паспорта, кем выдан, дата выдачи. Персональные данные могут не указываться в титульном листе, если физлицо не является индивидуальным предпринимателем и сдает отчет по ИНН, указанном в Декларации.

- Указать код вида документа:

- - паспорт гражданина РФ – 21;

- - свидетельство о рождении – 03;

- - военный билет – 07;

- - паспорт иностранного гражданина – 10;

- - свидетельство о статусе беженца – 11;

- - вид на жительство в РФ – 12;

- - временное удостоверение личности РФ – 14;

- - другие документы – 91.

- Статус налогоплательщика. При наличии ставится 1, отсутствие – 2.

- Контактный телефон – номер телефона физлица или его представителя (при наличии). Указывается вместе с кодом страны. В каждой клетке ставится только одна цифра.

- Общее количество страниц Декларации, приложений, оригиналов и копий документов. Заполняется в конце, для точного отображения информации.

Раздел титульного листа в правом нижнем углу налогоплательщик оставляет не тронутым – он заполняется налоговым инспектором, после проверки правильности указанных данных. В левом углу Декларации лицо подтверждает достоверность информации.

На рис.2 показан пример заполнения титульного листа.

Разделы А-И

Заполняются только те страницы, которые необходимы для отражения полученной прибыли, осуществленных расходах и налоговых вычетах.

Если гражданин декларирует доходы и уплату налога, то заполняется только лист В. Для получения налогового вычета, листы Д-И.

Например, для получения налоговой компенсации за обучение или лечение, заполняются листы А и Е1, за покупку жилой недвижимости – лист Д1. Если в отчетном периоде была произведена продажа имущества (земельный участок, дом, автомобиль и другой транспорт), заполняются листы А, Д3

Раздел 1

Заполняется после всех расчетов в разделе 2. Если по результатам, имеются суммы, которые должны быть возвращены из разных местных бюджетов, тогда раздел 1 Декларации заполняется по каждому коду ОКТМО и коду бюджетной классификации.

Строка 010 – ставится 1, если определились суммы подлежащие доплате в бюджет, 2 – возврат из бюджета, 3 – в случае отсутствия обоюдной задолженности.

Если суммы доплаты имеются, тогда проставляются следующие значения:

- 020 – код бюджета, в который производится уплата;

- 030 – код ОКТМО по месту учета;

- 040 – итоговая сумма;

- 050 – ставится 0.

Если расчет показал, что существует переплата налога, тогда в строке 050 прописывается итоговая сумма, в строке 040 – ноль. В случае отсутствия переплаты и доплаты налогов, в строках 040 и 050 проставляются нули.

Раздел 2

Именно в этом разделе вносятся самые важные данные при заполнении Декларации (Рис.3). Здесь рассчитывается налоговая база и окончательная сумма подоходного налога. Второй раздел обязателен для заполнения любой категории физических и юридических лиц. Прежде всего, определяется основная ставка налога. Для резидентов России – это 13%, для граждан других стран, получающих дивиденды в РФ – 15%, прочие доходы лиц, которые не являются налоговыми резидентами РФ – 30%, доходы от призовых лотерей, процентов по вкладам и т.д. – 35%.

Построчное заполнение расчета налоговой базы:

- 010 – общий доход, который рассчитывается по формуле: строка 070 (лист А) + 070 (лист Б) + 3.1. (лист В) + 3.2. (лист Е2);

- 020 – сумма дохода, который не облагается доходом;

- 030 – разница строк 020-010;

- 040 – сумма налогового вычета, определяется путем сложения следующих показателей: 3.2 лист В + 2.5, 2.6, 2.8 и 2.9 Лист Д1 + 4 Лист Д2 + 4 Лист Е1 +3 Лист Е2 + 6.1 Лист Ж. В случае, если вычет оформляется не по ставке 13%, в строке ставится ноль.

- 050-051 – заполняется в случае проведения операций с ценными бумагами;

- 060 – расчет налоговой базы по формуле 030-040-050. Если результат отрицательный, ставится ноль. Подробная инструкция приведена в бланке Декларации.

Расчет подоходного налога:

- 070 – итоговая сумма, равна строке 060 второго раздела умноженного на 13% (ставка налога для граждан РФ);

- 080 – показатель из пункта 100 листа А, если он есть;

- 090 – расчет по налоговой ставке 35 %;

- 091 – заполняется лицом, которое платит торговый сбор;

- 100 – уплаченный аванс по НДФЛ из 3.4. лист Б;

- 110 – фиксированные авансовые платежи;

- 120 – общая сумма налогов, перечисленных за рубежом;

- 122 – сумма налога по патентной системе;

- 130 – налог для уплаты в бюджет: 130 – п.14 – п. 14.1

- 140 – суммы переплаты за предыдущие периоды.

На каждой странице должен стоять порядковый номер листа, дата заполнения, ИНН налогоплательщика, личная подпись и ФИО.

Где заполняют декларацию 3 НДФЛ

Вы можете заполнить декларацию самостоятельно или заказать 3 НДФЛ в компании «Бизнес Гарант» на соответствующей странице услуг. Наши специалисты обладают высокими компетенциями в данной области и смогут выдать справку в соответствии со всеми требованиями ФНС.

Ответственность

Несвоевременная подача Декларации и уплата налогов влекут за собой привлечение к ответственности в виде штрафных санкций. Ситуации могут быть следующие:

- 3НДФЛ не подавалась, налог не уплачивался.

В Налоговом кодексе РФ прописаны порядки, нарушение которых приводит к наложению штрафов. Так, в статье № 119 НК указано, что непредставление Декларации облагается штрафом 5% от суммы незадекларированного дохода. В случае неуплаты штраф будет расти до максимального предела – 30%. Если налоговой инспекцией доказано, что уклонение от уплаты умышленное, то грозит штраф в размере 40 %.

В случае неуплаты подоходного налога на сумму дохода от 600 000 рублей, недобросовестному налогоплательщику грозит уголовная ответственность по статье 198 УК РФ – уклонение физического лица от уплаты налогов.

- Декларация не подавалась, потому что налог перекрывается вычетом.

В таком случае отчетность называется «нулевой» и обязательна к представлению в строго определенные сроки в налоговую инспекцию, по месту жительства или регистрации. В случае несвоевременной подачи нулевого отчета, грозит штраф в размере 1 000 рублей, согласно статье 119 НК РФ.

- Отчетность сдана вовремя, но налог был уплачен несвоевременно или совсем не уплачен.

Статьей 75 п.3 НК РФ в этом случае предусмотрено начисление пени в размере 1/300 ставки рефинансирования ЦБ РФ за каждый день просрочки. Например, на 23 марта 2018 года ключевая ставка составляет 7,25% годовых. Размер пени рассчитывается по следующей формуле - 7,25/300. Следовательно, пеня будет составлять 0,0242% от суммы неуплаченного налога за каждый день просрочки.

Для налогоплательщиков крайним сроком для подачи декларации установлено 30 апреля. Это значит, что за 2017 год 3-НДФЛ подается до 30.04.2018 года, за 2018 год – до 30.04.2019 года и т. д.

Декларация 3-НДФЛ всегда подлежит тщательной и детальной проверке, проводимой сотрудниками контролирующего ведомства. Проверка документов и сведений налогоплательщика, которую осуществляют инспекторы налогового органа, получила название камеральная. Многих жителей России интересует вопрос: сколько дней, месяцев она длится? Согласно действующему законодательству, сроки камеральной проверки 3-НДФЛ, предусмотренные для сотрудника налоговой инспекции, не должны превышать 3 месяцев с момента подачи налогоплательщиком декларации. Это правило, обязательное для исполнения контролирующим ведомством, прописано в п. 1, 2 ст. 88 НК РФ.

Если сотрудники налоговой инспекции установили необходимость проведения камеральной проверки декларации, предоставленной российским гражданином, они не обязаны сообщать о будущем детальном изучении декларации. Проверка начнется только после подачи документа без уведомления налогоплательщика. Действия инспекторов налоговой службы будут зависеть от опечаток, ошибок, несовпадений данных, обнаруженных в предоставленной декларации 3-НДФЛ.

При отсутствии опечаток, ошибок, несовпадений сведений камеральная проверка 3-НДФЛ завершается. Сотрудники контролирующего ведомства не уведомляют физическое лицо, предоставившее декларацию, об окончании проверки.

Если физическое лицо не согласно с ошибками, обнаруженными и указанными по декларации 3-НДФЛ налоговыми инспекторами, оно имеет законное право указать пояснения, подтверждающие определенные пояснения. Эта информация поможет сотрудникам контролирующего ведомства после изучения пояснения прийти к выводу:

- Пояснения налогоплательщика оказались законными и правильными, обнаруженные недочеты в декларации нельзя назвать ошибками. В этом случае декларация считается безошибочной. Камеральная проверка 3-НДФЛ заявления налогоплательщика о полученных доходах заканчивается.

- Пояснения гражданина, подавшего декларацию, нарушают действующие законы налоговой сферы, противоречат им. Тогда сотрудники налоговой службы подготавливают акт камеральной проверки, указывают в нем нарушения, выявленные при изучении заявления налогоплательщика о полученных доходах. Действия инспекторов соответствуют п. 5 ст. 88 Налогового Кодекса.

Что проверяют инспекторы в декларации 3-НДФЛ?

Сотрудники контролирующего ведомства выполняют камеральную проверку на рабочем месте. Это главное ее отличие от выездной проверки. Согласно законодательству установлено, что подачу декларации требуется сделать до 30 апреля года, следующего за отчетным годом. Предоставить декларацию для возврата налога, уже уплаченного в прошедшим году, можно в любой день текущего года.

В период камеральной проверки сотрудники налоговой службы уделяют пристальное внимание следующим факторам:

- Правильность заполнения налогоплательщиком поданного в контролирующее ведомство заявления о полученных доходах.

- Правильное использование в расчетах, предоставленных в декларации, налоговых ставок, льгот, наличие верного вычисления размера налога.

- Соответствие сведений, предоставленных в декларации 3-НДФЛ, показателям других отчетов, предоставленных налогоплательщиком в контролирующее ведомство.

- Законная обоснованность использования налогового вычета, указанного в декларации.

- Предоставление для проверки полного пакета документов.

Какие нужно предпринять действия после составления акта камеральной проверки?

Если сотрудники налоговой инспекции обнаружили в декларации 3-НДФЛ ошибки, искажения информации, нарушающие действующее налоговое законодательство, составили акт об результатах проведения камеральной проверки, российский гражданин может выбрать 2 варианта дальнейшего развития событий:

1. Согласиться с указанным мнением работников контролирующего ведомства, их доводами, указанными в акте совершения камеральной проверки.

Налогоплательщику требуется дождаться окончательного решения налоговой службы, принятого по итогам проведенной проверки, осуществить доплату в государственный бюджет выписанного штрафа, рассчитанной пени, нового налога.

2. Не согласиться с указанным мнением работников контролирующего ведомства, их доводами, указанными в акте совершения камеральной проверки.

При выборе указанного пути дальнейшего развития событий налогоплательщику требуется подготовить возражения на полученный акт, составленный по итогам камеральной проверки 3-НДФЛ. Согласно п.6 ст.100 Налогового кодекса для предоставления ответа у российского гражданина есть месяц. Отсчет времени начинается с момента получения акта камеральной проверки декларации 3-НДФЛ.

Руководство контролирующего ведомства внимательно изучит полученный от налогоплательщика материал, подготовит свой ответ на его возражения, комментарии по поводу итогов камеральной проверки, сформирует собственное послепроверочное решение, ссылаясь на ст.101 Налогового Кодекса. Если налогоплательщик не окажется согласным с новыми решением, он сможет его обжаловать в налоговой службе, закрепленной по его региону.

Причина отказа налоговой инспекции в приеме декларации

Многие российские граждане часто при подаче заявлений об полученных доходах сталкиваются с отказом сотрудника контролирующего ведомства принимать декларацию 3-НДФЛ. Решение инспектора может быть обусловлено различными причинами. Поэтому налогоплательщик должен быть осведомлен о негативных ситуациях, способных возникнуть при декларировании доходов, предоставлении документов в налоговую инспекцию.

Все существующие ситуации отказа можно классифицировать на несколько вариантов:

- Принятие документов налогоплательщика осуществляют сотрудники отдела по работе с физическими лицами. Непосредственную камеральную проверка документов, подготовленных для контролирующего ведомства, выполняют специалисты другого отдела. И у них квалификация гораздо выше, чем у работников отдела налогов и вычетов, занимающихся принятием документов у российских граждан, уплативших налог по полученным доходам. Соответственно, нельзя воспринимать слова таких работников налоговой службы окончательными в деле. Часто возникают ситуации, когда сотрудник, принимающий декларацию 3-НДФЛ, утверждает, что у физического лица по закону нет права претендовать на вычет, отсутствуют необходимые документы. Однако проведенная камеральная проверка 3-НДФЛ позволяет сделать вывод, что предоставленная декларация соответствует всем требованиям.

- Основания для непринятия документов у жителя России прописаны в п.28 приказа МинФина. К ним можно отнести:

- Отсутствие документов, позволяющих подтвердить личность гражданина.

- Налогоплательщик предоставил документы другого лица, не имеет документов, позволяющих осуществлять указанное действие. Для предоставления декларации за другого человека на руках должна быть доверенность, заверенная нотариусом. Если предоставляются документы за ребенка, требуется предоставить свидетельство о его рождении.

- Была подана декларация, заполненная не по принятой законодательством форме.

- Заявление о полученных документах было передано в другой налоговый орган. При выборе контролирующего ведомства нужно учитывать его привязку к месту регистрации.

Если сотрудник налоговой службы, не желающий принимать документы, не может аргументировать свои действия указанными пунктами, он должен принять декларацию 3-НДФЛ. Затем отдел камеральных проверок выполнить проверку предоставленных документов, определить наличие в них ошибок, подготовит официальный отказ, указав изменения, которые нужно внести в документы, причину для отказа. Прочие доводы, указанные работником налогового органа нельзя назвать обоснованными и подлежащими к исполнению. Это личное его мнение, основанное на эмоциях, загруженности по работе. Инспектор, который получил документы, не обладает законным правом осуществлять проверку правильности составления декларации.

Для налогоплательщика советы сотрудника, принимающего документа, могут оказаться полезными. Он может указать на совершенные ошибки, неточности, отсутствие требуемых бумаг. Полученная информация поможет избежать отказа специалиста, занимающегося камеральной проверкой, новой подачи бумаг.

При наличии уверенности в правоте рекомендуется добиваться приема принесенных документов. Если сотрудник контролирующего ведомства придерживается другого мнения, не хочет принимать бумаги, можно сделать следующие действия:

- Доказывать законность своих прав, заставить принимающего декларацию инспектора подготовить обоснование отказа в письменной форме. Такое действие не позволит получить письменный отказ, но поможет добиться принятия декларации.

- Выслать документы почтой.

- Создать личный кабинет на сайте налогового учреждения, подать через него декларацию.

Читайте также: