Можно ли не удерживать ндфл с сотрудника по заявлению

Опубликовано: 24.07.2024

При исчислении налога на доходы нередко возникают ошибки, вследствие которых НДФЛ оказывается излишне удержанным. Причин может быть несколько: арифметическая ошибка бухгалтерской службы, игнорирование при расчетах подтверждающих документов на вычет, смена статуса работника с нерезидента на резидента.

Как поступить бухгалтеру, если он обнаружил излишнее удержание с доходов сотрудника? О порядке действий, законодательных нормах, регламентирующих возврат налога сотруднику, расскажет наша статья.

Что говорит законодатель?

Порядок возврата НДФЛ, удержанного излишне из доходов, содержится в НК РФ ст. 231-1. Возврат сумм работодателю, которые он излишне перечислил за сотрудника в ФНС, регулируется НК РФ, ст. 78. Статья 231 не исключает возможность выплаты гражданину сумм НДФЛ из средств работодателя до момента, когда ИФНС произведет возврат этих денег на счет фирмы-работодателя.

В этой же статье говорится о необходимости возврата налога в случае, если его плательщик писал заявление на имя работодателя с просьбой предоставить ему имущественный вычет, но при расчете право на вычет не было учтено.

Имущественный вычет в связи с покупкой (строительством) жилья имеет свои нюансы, когда дело касается возврата налога на доходы.

Согласно законодательству получить вычет физическое лицо имеет возможность (по НК РФ ст. 220 п. 7-8):

- в налоговой по окончании года;

- в месте, где он работает, в середине года.

Обращаясь по месту работы за вычетом, налогоплательщик должен иметь в виду, что уменьшать НДФЛ при расчетах бухгалтерия начнет с того месяца, в котором он написал заявление с просьбой предоставить вычет. При этом возникает вопрос, должен ли работодатель пересчитать налог в сторону уменьшения с начала года, а затем его вернуть.

О том, что возвращать НДФЛ, удержанный до получения заявления налогоплательщика (с подтверждением из налоговой, что он такое имеет право), работодатель не должен, говорит Минфин (документ №03-04-06/6-46 от 21/03/11 г. и ряд других).

Алгоритм возврата

Обнаружив факт излишнего удержания, руководство фирмы обязано следовать порядку возврата, прописанному в НК РФ:

- Сообщить работнику об излишнем удержании НДФЛ. Форма такого сообщения может быть произвольной, а порядок уведомления согласовывается с работником заранее (Минфин, документ №03/04/06/6-112 от 16/05/11 г.). Установлен десятидневный срок с момента обнаружения нарушения для отправки такого сообщения сотруднику фирмы. В уведомлении обязательно должна быть указана сумма к возврату (НК РФ, ст. 231-1, ст. 6.1-1).

- Дождаться, когда сотрудник напишет заявление с просьбой о возврате НДФЛ (ст. 231-1 НК и письма Минфина). Заявление может быть подано в период до 3-х лет с момента, когда налог был уплачен (ст. 78-7 НК). Деньги возвращаются работнику только на его счет, в безналичном виде. В заявлении номер счета обязательно указывается.

- Вернуть сотруднику переплату в 3-месячный срок после получения заявления от сотрудника. Если этот срок проигнорировать, то за каждый последующий календарный день работодатель обязан начислить проценты и уплатить их вместе с возвращенной суммой. Ставка по процентам равна актуальной на момент нарушения ставке рефинансирования ЦБ.

Возникшую переплату по налогу можно погасить за счет текущих платежей НДФЛ, т.е. уменьшить сумму НДФЛ за счет сумм, начисленных с доходов данного сотрудника либо других сотрудников, независимо от ставки налога, которая применялась при расчетах, и видов дохода.

Если фирма по какой-то причине не имеет возможности вернуть сотруднику излишне удержанный у него налог, необходимо обратиться в ФНС, предоставив заявление о необходимости возврата НДФЛ физическому лицу в установленные законом сроки. К заявлению прилагаются документы, в которых отражен факт переплаты, и налоговые документы-расчеты на удержание НДФЛ (выписки из реестров НУ за соответствующий период).

На заметку! Если налоговый агент уплачивал НДФЛ «впрок», т.е. в счет будущих платежей, и допустил переплату, ФНС не признает ее переплатой по налогу на доходы, поскольку уплата данного налога за счет налогового агента недопустима. В этом случае фирме следует обратиться с заявлением в ФНС о возврате «налога, не являющегося НДФЛ», который был ошибочно уплачен. Возможен и зачет этой суммы в счет других налогов (письмо №ГД-4-8/2085@ от 06.02.17 г.).

Работник может вернуть НДФЛ, обратившись в ФНС:

- если фирма, где он работал, ликвидирована;

- если работник приобрел в текущем календарном году статус резидента РФ.

В последнем случае переплата возникает из-за разницы ставок НДФЛ для резидентов и нерезидентов (соответственно 13 и 30% от доходов). При обращении налогоплательщик предоставляет декларацию на доходы и заявление с указанием счета, на который будет перечисляться излишне удержанный налог. Необходимо подтвердить и статус резидента РФ документами, имеющимися в наличии у работника (копии регистрационных документов по месту жительства, миграционной карты и пр.).

Может случиться так, что сотрудник уже уволен, а бухгалтерия обнаружила переплату по налогу с его доходов. В этом случае излишне удержанный НДФЛ фирма обязана сотруднику вернуть.

Возврат оформляется тем же порядком и по тому же алгоритму, который приведен выше: уведомление, заявление сотрудника, перечисление ему средств.

Если сведения в налоговую уже отправлены, а сотрудник заявил свое право на возврат, сумма должна быть возвращена.

После этого в ИФНС подается корректирующая справка 2-НДФЛ, в которой излишне удержанный налог отражаться не будет. Кроме того, в форме 6-НДФЛ обязательно указывается сумма перечисленного сотруднику на счет излишне удержанного НДФЛ в том отчетном периоде, в котором прошло перечисление.

Бухгалтерские записи по операциям возврата НДФЛ представляют собой корректировочные проводки – сторно Дт 70 Кт 68/НДФЛ.

Вкратце

Возврат НДФЛ сотруднику производится после того, как он будет уведомлен об излишне удержанной с доходов суммы. Возврат производится на основании заявления сотрудника, только безналичным порядком на банковский счет физлица.

При невозможности перечислить налог руководство фирмы обязано обратиться в ИФНС с заявлением об этом, с приложением соответствующих сведений по НДФЛ из регистров НУ. Игнорирование налоговым агентом обязанностей по возврату НДФЛ ведет к необходимости им уплаты дополнительных процентов за каждый день просрочки.

Постановление Арбитражного суда Центрального округа №А54-8727/2018 от 29.10.2019

Перечисление налоговым агентом НДФЛ в бюджет ранее установленного срока не приводит к возникновению недоимки, а действия самого агента не образуют событие и состав налогового правонарушения, установленного статьей 123 НК РФ, если суммы налога удержаны из доходов физлиц-налогоплательщиков.

Обязанности налогового агента по НДФЛ

Налоговый агент по НДФЛ обязан:

удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате (п. 4 ст. 226 НК РФ);

перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода (п. 6 ст. 226 НК РФ);

не допускать уплату налога за счет своих средств (п. 9 ст. 226 НК РФ).

Обязанность по уплате налога должна быть выполнена в срок, установленный законодательством о налогах и сборах (п. 1 ст. 45 НК РФ). Налогоплательщик вправе исполнить обязанность по уплате налога досрочно. Правило о досрочной уплате налога распространяется и на налоговых агентов (п. 8 ст. 45, п. 2 ст. 24 НК РФ).

Платить НДФЛ за счет собственных средств налоговому агенту запрещено.

Дата получения дохода для удержания НДФЛ

Исчислить НДФЛ нужно на дату получения дохода (ст. 223 НК РФ).

Дата получения дохода – это дата, на которую доход признается фактически полученным, а это значит, что с него нужно сначала посчитать, а затем удержать НДФЛ. Это, как правило, происходит не одновременно.

Заметим, получение дохода и фактическая выплата дохода - это не одно и то же. Получение дохода означает, что у физлица (налогоплательщика) возникла налоговая база по налогу, и налог нужно посчитать. Налоговая база определяется с учетом НДФЛ. Фактическая выплата дохода означает, что человек получил на руки то, что он заработал. Выдают деньги за минусом НДФЛ. Удержанный налог перечисляют в бюджет.

Исчисленную на дату получения дохода сумму налога нужно удержать непосредственно из доходов налогоплательщика при их фактической выплате (п. 4 ст. 226 НК РФ).

Сроки уплаты НДФЛ

Для разных видов доходов установлены разные сроки перечисления НДФЛ в бюджет.

Удержанный НДФЛ надо перечислить в бюджет в следующие сроки (п. 1, 2 ст. 223, п. 6 ст. 226 НК РФ):

с зарплаты, включая выплаченный за первую половину месяца аванс, – не позднее дня, следующего за днем выплаты зарплаты за месяц (окончательный расчет);

с зарплаты при увольнении - не позднее дня, следующего за днем выплаты зарплаты при увольнении;

с отпускных и больничных (включая пособие по уходу за больным ребенком) - не позднее последнего дня месяца, в котором выплачивались отпускные или больничные (п. 6 ст. 226 НК РФ);

любые другие доходы, включая доходы в натуральной форме, - не позднее дня, следующего за днем выплаты любых других доходов.

Ответственность налогового агента

Если агент должен был удержать и перечислить в бюджет НДФЛ, но не удержал и (или) не перечислил его, то налоговый орган его оштрафует. Штраф установлен частью 1 статьи 123 НК РФ, устанавливающей ответственность налогового агента:

за неудержание налога или неполное удержание налога;

неперечисление налога (удержали, но не перечислили налог);

несвоевременное перечисление налога (удержали, но не перечислили налог в срок);

неполное перечисление налога (удержали, но перечислили не всю сумму налога).

Размер штрафа - 20% от суммы налога, которую агент не удержал и (или) не перечислил в бюджет.

Налоговый агент освобождается от ответственности по части 1 статьи 123 НК РФ при одновременном выполнении следующих условий:

налоговый расчет (расчет по налогу) представлен в налоговый орган в установленный срок;

в налоговом расчете (расчете по налогу) отсутствуют факты неотражения или неполноты отражения сведений и (или) ошибки, приводящие к занижению суммы налога, подлежащей перечислению в бюджетную систему РФ;

налоговым агентом самостоятельно перечислены в бюджет сумма налога, не перечисленная в установленный срок, и соответствующие пени до момента, когда ему стало известно об обнаружении налоговым органом факта несвоевременного перечисления суммы налога или о назначении выездной налоговой проверки по такому налогу за соответствующий налоговый период.

Когда досрочная уплата НДФЛ – нарушение

Бывает довольно часто, что налоговый агент пытается рассчитаться с бюджетом по НДФЛ досрочно, до выплаты доходов. Причины могут быть разные. Например, пока есть деньги на счете.

Если работодатель перечислит НДФЛ до выплаты зарплаты, налог не будет считаться уплаченным. Об этом заявлено в решении ФНС России от 05.05.2016 № СА-4-9/8116@. Специалисты ФНС отметили, что обязанность по перечислению в бюджет НДФЛ возникает у налогового агента только после фактического удержания налога из средств, выплачиваемых налогоплательщику. Досрочное перечисление средств не может рассматриваться в качестве уплаты НДФЛ. Налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате, а уплата налога за счет средств налоговых агентов запрещена. Поэтому, когда после фактической выплаты зарплаты удержанный налог не перечислен, контролеры вправе доначислить и НДФЛ, и пени.

В то же время возврату подлежит излишне удержанная налоговым агентом из дохода налогоплательщика сумма налога (ст. 231 НК РФ). Но поскольку досрочно уплаченная в бюджет сумма не удержана из доходов налогоплательщиков, зачесть ее в счет предстоящих платежей нельзя, а можно только вернуть.

А налог, фактически удержанный из доходов физлиц, агент обязан в установленные сроки перечислить в бюджет.

Также и в письме Минфина РФ от 15.12.2017 № 03-04-06/84250 даются подобные разъяснения. В нем сказано, что если фирма перечислила в бюджет НДФЛ досрочно, то есть до момента удержания его из выплачиваемого дохода, она нарушила установленный порядок. Более того, в этом случае перечисляется не налог, а некая ошибочная сумма. Можно обратиться в ИФНС с заявлением о ее возврате. Но при этом нужно обязательно заплатить НДФЛ еще раз, но уже по всем правилам и независимо от того, вернули из бюджета первоначальный платеж или нет.

Суть спора

В ходе проверки ИП установлено, что он перечислял в бюджет НДФЛ до фактической выплаты зарплаты работникам. Инспекция наложила штраф, но агент, хотя и перечислял суммы налога досрочно, делал это в конечном итоге не за свой счет, что запрещено. Позднее он удерживал НДФЛ из доходов работников.

В постановлении Арбитражного суда Центрального округа от 29.10.2019 по делу № А54-8727/2018 говорится, что объективную сторону правонарушения, указанного в статье 123 НК РФ, образуют действия, которые в результате влекут недоимку.

Эти действия - неправомерное неудержание и (или) неперечисление (неполное удержание и (или) перечисление) в установленный НК РФ срок сумм налога, подлежащего удержанию и перечислению налоговым агентом. Ведь в результате или сумма налога не поступила в бюджет, или в бюджет поступила сумма, которая налогом не является.

Но судьи указали, что уплата НДФЛ за счет налогового агента будет иметь место тогда, когда при выплате дохода НДФЛ исчисляется и перечислялся в бюджет, а из дохода налогоплательщика не удерживается.

В данном же споре инспекция не смогла доказать, что агент перечислял налог за счет собственных средств. Перечисляя НДФЛ заблаговременно, ИП всегда удерживал исчисленный налог из доходов работников. То есть, фактически расходы на уплату НДФЛ всегда несли, как и подобает, налогоплательщики. По итогам налогового периода ни у налогоплательщиков, ни у налогового агента задолженности нет.

Поэтому перечисленный ранее установленной даты НДФЛ, который затем удержан из доходов, можно зачесть в счет налога, подлежащего уплате впоследствии. Этот налог можно признать излишне уплаченным.

А право на зачет излишне уплаченного налога в счет предстоящих платежей дает статья 78 НК РФ, распространяя это право и на налоговых агентов (п. 14 ст. 78 НК РФ).

Распечатать

НОРМАТИВНЫЕ АКТЫ ДЛЯ БУХГАЛТЕРА

Электронная версия популярного журнала

Новые документы с комментариями экспертов. Журнал помогает бухгалтерам разбираться в значениях и смыслах новых документов по учету и налогам.

Н ачисляя работнику заработную плату, всегда следует помнить не только о ее размере, но и о грамотно произведенных удержаниях. Перечислим основные правила, которые должен знать любой работодатель, удерживая зарплату сотрудников по своей инициативе.

Все удержания можно классифицировать следующим образом:

- основные (НДФЛ, по исполнительным листам);

- по инициативе работодателя (за неотработанный аванс, материальный ущерб и т.д.);

- по инициативе работника (по заявлению работника).

Данная классификация представлена в такой последовательности, в каком порядке следует производить удержания. В статье остановимся на удержаниях, производимых по инициативе работодателя. Чтобы не допустить ошибок и не нарушить трудовое законодательство, разберем основные правила, которые в обязательном порядке должен знать и соблюдать работодатель.

Правило 1. Удержания из зарплаты производятся только в случаях, предусмотренных ТК РФ и иными федеральными законами

Согласно ст. 137 ТК РФ, удержания из заработной платы работника для погашения его задолженности работодателю могут производиться:

- для возмещения неотработанного аванса, выданного работнику в счет заработной платы;

- для погашения неизрасходованного и своевременно не возвращенного аванса, выданного в связи со служебной командировкой или переводом на работу в иную местность, а также в других случаях;

- для возврата сумм, излишне выплаченных работнику вследствие счетных ошибок, а также сумм, излишне выплаченных работнику, в случае признания органом по рассмотрению индивидуальных трудовых споров вины работника в невыполнении норм труда или простое;

- при увольнении работника до окончания того рабочего года, в счет которого он уже получил ежегодный оплачиваемый отпуск, - за неотработанные дни отпуска.

В указанном случае имеются ограничения - удержания в возмещение неотработанных дней отпуска не производятся, если работник увольняется по следующим основаниям:

- отказ работника от перевода на другую работу, необходимого ему в соответствии с медицинским заключением, выданным в порядке, установленном федеральными законами и иными нормативными правовыми актами РФ, либо отсутствие у работодателя соответствующей работы (п. 8 ч. 1 ст. 77 ТК РФ);

- ликвидация или сокращение численности или штата (п. 1, 2 ч. 1 ст. 81 ТК РФ);

- смена собственника имущества организации (в отношении руководителя организации, его заместителей и главного бухгалтера) (п. 4 ч. 1 ст. 81 ТК РФ);

- призыв работника на военную службу или направление его на заменяющую ее альтернативную гражданскую службу (п. 1 ч. 1 ст. 83 ТК РФ);

- восстановление на работе сотрудника, ранее выполнявшего эту работу, по решению государственной инспекции труда или суда (п. 2 ч. 1 ст. 83 ТК РФ);

- признание работника нетрудоспособным (п. 5 ч. 1 ст. 83 ТК РФ);

- смерть работника (п. 6 ч. 1 ст. 83 ТК РФ);

- наступление чрезвычайных обстоятельств, препятствующих осуществлению трудовой деятельности (п. 7 ч. 1 ст. 83 ТК РФ).

Перечень оснований, позволяющих работодателю произвести удержания по своей инициативе, закрытый и расширительному толкованию не подлежит. Например, нельзя удержать из заработной платы работника излишне выплаченные ему суммы в связи с неверным толкованием нормативных правовых актов.

Несмотря на то что основания для удержания имеются, работодателю следует получить с работника согласие на него. Если последний против, даже при условии, что основание указано в ст. 137 ТК РФ, то производить удержание неправомерно. Данный вопрос работодателю придется решать в суде. Исключением, когда согласие работника не требуется, является удержание сумм за неотработанные дни отпуска.

См. статью «10 ошибок, из-за которых судьи отказывают во взыскании материального ущерба»

Также трудовое законодательство разрешает работодателю в определенных случаях удержать из заработной платы работника причиненный организации материальный ущерб (ст. 238 ТК РФ).

Правило 2. Работодатель может произвести удержания только в определенные трудовым законодательством сроки

Выше рассматривались случаи, когда работодатель может производить удержания из заработной платы работника. Обратите внимание, что для каждого из них есть ограничения.

В Таблице 1 перечислим сроки, которые работодатель должен соблюдать.

Обратите внимание: если работодатель в течение месяца не оформит и не произведет удержания по основаниям ст. 137 ТК РФ (возврат аванса, погашение задолженности, неправильно рассчитанные выплаты), то ему придется решать вопрос об удержании через суд.

См. статью «Типичные ошибки работодателей при выплатах и удержаниях из заработной платы»

В случае с материальным ущербом также есть ограничения: если сумма ущерба превышает месячный средний заработок работника и при этом истек месячный срок, то удержание возможно произвести только на основании судебного решения.

Правило 3. Следует соблюдать размеры удержаний, установленные законодательством

Согласно ст. 138 ТК РФ общий размер всех удержаний при каждой выплате заработной платы не может превышать 20%. Также не следует забывать о нормах ч. 1 ст. 99 ТК РФ: размер удержания из заработной платы исчисляется из суммы, оставшейся после удержания налогов. Рассмотрим данный вопрос на примере, рассчитав предельную сумму, которую можно удержать из заработной платы за месяц.

Менеджеру Климову А.Н. 10 августа был выдан аванс на командировочные расходы в размере 9000 рублей. Согласно авансовому отчету, который был сдан в бухгалтерию 14 августа, указанный работник 5000 рублей не израсходовал. Данная сумма Климовым возвращена не была. 25 августа работодатель издал приказ об удержании из его заработной платы суммы невозвращенного аванса.

Бухгалтер начислила указанному работнику заработную плату за август в размере 12 900 рублей. Работник согласен на удержание.

Определим предельный размер, который возможно удержать из заработной платы сотрудника за август по причине невозвращенного аванса:

- Рассчитаем сумму НДФЛ: 12 900 × 13% = 1677 руб.

- Установим предельный размер удержания: (12 900 - 1677) × 20% = 2244 руб. 60 коп.

То есть за август из заработной платы Климова А.Н. максимально можно удержать невозвращенный аванс в сумме не более 2244 руб. 60 копеек.

Оставшаяся сумма 2755 руб. 40 коп. (5000 - 2224,6) будет удержана в следующих месяцах.

А если работник увольняется и последней заработной платы не хватает, чтобы полностью удержать невозвращенный аванс? Как быть в данной ситуации?

В указанном случае возможны два варианта:

- Договориться с работником о добровольном возврате оставшейся суммы неизрасходованного аванса.

- Обратиться в суд, если сотрудник отказывается в добровольном порядке возместить невозвращенные суммы.

Имейте в виду: предельный размер удержаний может быть увеличен.

Согласно ч. 1 ст. 138 ТК РФ общий размер всех удержаний при каждой выплате заработной платы в случаях, предусмотренных федеральными законами, не может превышать 50% заработной платы, причитающейся работнику.

Так, максимальный размер удержания, равный 50%, будет в случае, если с работника следует удержать одновременно сумму по исполнительному листу, скажем, на взыскание с работника в возмещение непогашенного кредита, а также невозвращенный аванс, выданный на командировочные расходы.

Рассмотрим на примере порядок определения предельного размера при удержании по нескольким основаниям: не возвращенный в срок аванс, выданный на командировочные расходы, и взыскание по исполнительному листу.

Аудитору Кочкину А.П. 5 августа был выдан аванс на командировочные расходы в размере 8000 рублей. Согласно авансовому отчету, который был сдан в бухгалтерию 10 августа, указанный работник 4000 рублей не израсходовал. Данная сумма Кочкиным А.П. возвращена не была.

Также 10 августа в организацию поступил исполнительный лист на взыскание с Кочкина в возмещение непогашенного в срок кредита (сумма возмещения 5000 рублей).

Бухгалтер начислил указанному работнику заработную плату за август в размере 15 500 рублей. Работник на удержание согласен.

Определим предельный размер, который возможно удержать из заработной платы за август:

1. Рассчитаем сумму НДФЛ: 15 500 × 13% = 2015 рублей.

2. Установим предельный размер удержаний за август. Согласно ч. 1 ст. 138 ТК РФ предельный размер удержаний в данном случае не может превышать 50%: (15 500 - - 2015) × 50% = 6742 руб. 50 коп.

Из указанной суммы по инициативе работодателя (за не возвращенный в срок аванс) можно удержать: 15 500 × 20% = 3100 руб.

3. Определяем сумму, которую правомерно удержать из заработной платы работника за август:

6742,5 - 5000 = 1742,5 руб. (меньше 3100 руб.);

4000 - 1742,5 = 2257 руб. 50 коп. - указанную сумму не возвращенного в срок аванса можно удержать только в следующем месяце.

То есть из заработной платы за август правомерно удержать следующие суммы:

- размер взыскания по исполнительному листу - 5000 руб.;

- не возвращенный в срок аванс, выданный на командировочные расходы, - 1742 руб. 50 коп.

До 70% предельный размер увеличивается (ч. 3 ст. 138 ТК РФ):

- при отбывании исправительных работ;

- при взыскании алиментов на несовершеннолетних детей;

- при возмещении вреда, причиненного работником здоровью другого лица;

- при возмещении вреда лицам, понесшим ущерб в связи со смертью кормильца;

- при возмещении ущерба, причиненного преступлением.

Правило 4. Удержания должны быть правильно оформлены

Чтобы удержать из заработной платы работника суммы по основаниям, указанным в ст. 137 ТК РФ, работодателю следует издать приказ об этом. Установленной законодательством формы приказа нет, поэтому работодатель форму приказа разрабатывает самостоятельно. Приказы следует издать в течение месяца со дня окончания срока, установленного для возврата неотработанного аванса, сумм, рассчитанных с ошибкой, погашения задолженности.

При удержании в возмещение сумм за неотработанные дни отпуска приказ выпускать не обязательно.

Если речь идет об удержании сумм в погашение материального ущерба, то также следует придерживаться месячного срока. То есть приказ выпускается не позднее одного месяца со дня окончания установления работодателем размера причиненного работником ущерба (см. Пример 3).

Перед этим, как мы уже говорили, работодателю следует получить отработника согласие на удержание (исключение - возмещение сумм за неотработанные дни отпуска). Для фиксации получения согласия можно предложить несколько вариантов:

- составить уведомление об удержании, в котором предусмотреть графу о согласии работника;

- попросить работника составить заявление о том, что он не возражает против удержания (Пример 4);

- предусмотреть в приказе отметку о согласии на удержание.

В заключение напомним, что за необоснованные удержания организация может быть оштрафована по статье 5.27 КоАП РФ.

Расчет заработной платы — процедура трудоемкая и кропотливая. Несмотря на повсеместную автоматизацию этого процесса, бухгалтер не застрахован от ошибок. Случаются и сбои в работе компьютерной техники, следствием чего могут стать неверные расчеты, выдача работникам завышенных сумм заработной платы.

Обнаружив ошибку, бухгалтер зачастую производит автоматический вычет из начислений следующего месяца по расчетам с работником, делая соответствующие проводки в бухгалтерском учете. Правомерен ли такой «простой» выход из положения? В каких случаях удержать излишек выплаченной заработной платы организация не имеет права? Несет ли бухгалтер ответственность за ошибки при расчетах заработной платы? Разбираемся в статье.

Можно ли выплачивать заработную плату нерезиденту через кассу?

Возврат возможен не всегда

Сразу следует сказать, что «автоматические» вычеты излишне выплаченных работнику сумм из заработной платы следующего месяца либо невыдача ему части заработной платы наличными из кассы на тех же условиях незаконны.

Разрешение неприятной для бухгалтера ситуации следует начинать с получения заявления работника, в котором он просить удержать излишне полученную сумму денег либо обязуется внести ее наличными добровольно.

Обойтись без письменного согласия возможно только в некоторых случаях, описанных в ТК РФ (ст. 137):

- наличие счетной ошибки, т.е. такой ошибки, которую можно отнести к арифметической;

- расчет произведен на основе ложных сведений, полученных от работника (например, фальшивые документы на вычет по НДФЛ);

- расчет произведен на основе ложных сведений из первичных документов по расчету зарплаты (например, по документам норматив выпуска продукции был выполнен, а фактически — нет).

Как правило, такие ситуации, в частности, подача работником ложных сведений, влияющих на расчет «зарплатных» сумм, решаются в судебном порядке (см. ТК РФ, та же статья).

Если работник письменно выразил свое согласие погасить переплату, работодатель может удержать ее только в течение месяца после завершения срока, определенного для возврата авансов, задолженностей, неверно начисленных сумм выплат.

Как оформить выдачу из кассы депонированной заработной платы по доверенности?

Удержание за неотработанные дни отпуска при увольнении

Нередко возникают ситуации, когда увольняемый работник уже использовал отпуск за текущий рабочий год, который не был отработан им полностью. Согласно ст. 137 ТК РФ работодатель вправе удерживать из заработной платы работника, начисленной при увольнении, его задолженность за неотработанные дни отпуска, который был предоставлен авансом.

Рабочий год может не совпадать с календарным, так как для каждого работника он начинается со дня, в который работник приступил к исполнению трудовых обязанностей. Например, рабочий год работника, принятого на работу 01.09.2009, истекает 31.08.2010.

Пример 2Может ли работодатель при увольнении работника удержать из его заработной платы 100 процентов стоимости форменной одежды?

Такой случай удержания не соответствует действующему законодательству, поэтому работодатель не может вычесть полную стоимость форменной одежды из заработной платы работника при его увольнении. Статья 137 ТК РФ содержит исчерпывающий перечень случаев удержания из заработной платы работника. Оснований для принудительного удержания стоимости форменной одежды из заработной платы работника данная статья не предусматривает. Однако, по соглашению с работником возможно произвести удержание каких-либо сумм, например, расходов на обучение работника. В рассматриваемой ситуации следует учитывать, что удержание возможно только на основании заявления работника при условии, что не истекли сроки носки форменной одежды. Если данные условия не соблюдены, работник может в судебном порядке потребовать возврата незаконно удержанных сумм.

В течение рабочего года работнику должен быть предоставлен ежегодный оплачиваемый отпуск, причем трудовое законодательство не содержит норм, которые позволяли бы предоставлять такой отпуск пропорционально отработанному работником времени и иным периодам, включаемым в стаж работы, дающий право на отпуск в соответствии с ч. 1 ст. 121 ТК РФ.

При увольнении работника до окончания рабочего года, за который он уже использовал ежегодный оплачиваемый и (или) дополнительный отпуск, работодатель вправе удержать часть оплаты предоставленного авансом отпуска.

Трудовой кодекс РФ содержит ограничения для удержания за отпуск, предоставленный авансом. Так, удержание не производится при увольнении работника по следующим основаниям:

- отказ работника от перевода на другую работу, необходимого ему в соответствии с медицинским заключением, либо отсутствие у работодателя соответствующей работы;

- ликвидация организации либо прекращение деятельности индивидуальным предпринимателем;

- сокращение численности или штата работников организации, индивидуального предпринимателя;

- смена собственника имущества организации — в отношении руководителя организации, его заместителей и главного бухгалтера;

- призыв работника на военную службу или направление его на альтернативную гражданскую службу;

- восстановление на работе работника, ранее выполнявшего эту работу, по решению государственной инспекции труда или суда;

- признание работника полностью неспособным к трудовой деятельности в соответствии с медицинским заключением;

- смерть работника либо работодателя — физического лица, а также признание судом работника либо работодателя — физического лица умершим или безвестно отсутствующим;

- наступление чрезвычайных обстоятельств, препятствующих продолжению трудовых отношений (военные действия, катастрофа, стихийное бедствие, крупная авария, эпидемия и другие чрезвычайные обстоятельства), если данное обстоятельство признано решением Правительства РФ или органа государственной власти субъекта РФ.

Из выплат, причитающихся работнику при увольнении, работодатель вправе удержать не более 20 процентов суммы после вычета НДФЛ. Если размер задолженности превышает 20 процентов заработной платы, то сумма превышения погашается работником добровольно либо работодатель взыскивает ее в порядке гражданского судопроизводства как неосновательное обогащение. Однако последнее представляется затруднительным, так как в силу п. 3 ст. 1109 ГК РФ заработная плата и другие платежи, предоставленные гражданину в качестве средства к существованию, при отсутствии недобросовестности с его стороны и счетной ошибки не подлежат возврату как неосновательное обогащение. Следовательно, указанные денежные средства не могут быть взысканы с работника, на лицевой счет которого они перечислены.

Таким образом, если на момент увольнения у работника остались суммы неотработанных отпускных, работодатель может удержать их без его согласия в размере 20 процентов причитающихся работнику выплат. Для погашения оставшейся суммы работодатель может взять у работника заявление о согласии на удержание из расчета при увольнении суммы, превышающей 20 процентов, либо договориться с работником о добровольном возврате им в кассу организации переплаченной суммы отпускных. Кроме того, работодатель вправе «простить» работнику задолженность за неотработанные дни отпуска.

Счетная ошибка и судебная практика

Наличие счетной (арифметической) ошибки – наиболее частый аргумент работодателя при удержании излишне выплаченных сумм оплаты за труд. Однако судебная практика в этой сфере чаще всего складывается не в пользу организаций.

Пример: Мособлсуд в своем определении №33-19764 от 12-10-10 г. высказал мнение, что переплата не может являться счетной ошибкой, а является следствием неправильного применения работодателем законодательства по труду. По мнению судей, переплату нельзя отнести и к суммам необоснованного обогащения (ГК РФ, ст. 1109). Работник возвращать излишне выплаченные ему средства не обязан. Кроме того, не все суды признают сбой в работе бухгалтерской программы счетной ошибкой.

Пример: Свердловский облсуд определением по делу №33-7642/2016 от 21-04-16 г. не признал техническую ошибку счетной, а Самарский облсуд в определении №33-302/2012 от 18-01-12 г. – признал.

Судебная практика по вопросам применения ст. 137 ТК однозначно свидетельствует о том, что счетной ошибкой нельзя признать:

- оплату более длительного отпуска, по сравнению с положенным работнику по закону;

- выплату более крупного размера премиальных;

- ошибочную выплату двойной заработной платы за период.

Об этом свидетельствуют многочисленные решения судов всех инстанций, до Верховного включительно (определение №59-В11-17 от 20-01-12 г.).

На заметку! Роструд в своем письме №3044-6-0 от 09- 08-07 г. высказывает точку зрения, согласно которой даже при наличии бесспорной счетной ошибки необходимо письменное согласие сотрудника на погашение возникшей разницы за его счет.

Ошибки бухгалтера

Рассмотрим какие ошибки могут считаться счетными, а какие нет:

При расчете зарплаты к учету были принятые большие показатели по объему выполненной работы

Работнику предоставили вычет по НДФЛ необоснованно;

При расчете средней зарплаты были учтены исключаемые выплаты;

Для расчета пособий или больничных в программу был введен неверный алгоритм;

При расчете пособия был неверно рассчитан страховой стаж работника;

Зарплату перечислили работнику, который в прошлом месяце уволился;

По указанию трудинспекции работнику доначислили зарплату, а после суд признал указание незаконным

Документальное оформление возврата излишних выплат

Обнаружив факт ошибки, бухгалтер обязан сообщить о нем руководству фирмы. Далее составляется акт, в котором фиксируются факт переплаты, сумма, период начисления и другие существенные сведения. Членами комиссии, подписывающими акт, могут быть: бухгалтер-расчетчик, главный бухгалтер, кассир и пр.

Второй экземпляр документа либо его копия направляется сотруднику, в отношении которого произошла ошибка. К акту прилагается официальное письмо уведомительного характера о необходимости погашения излишне выплаченной суммы в определенный срок.

Если работник не возражает, то на основании его заявления сумма гасится наличными деньгами либо безналичным удержанием из заработной платы на иных, согласованных с администрацией, условиях. Часто такое погашение происходит в рассрочку. Согласно ст. 138 ТК РФ удержание по общему правилу возможно в размере не более 20% с каждой зарплаты. При этом следует учитывать, что у работника, кроме указанной суммы к погашению, могут быть и другие удержания.

Если работник соглашается в письменной форме погасить долг наличными в кассу либо внести добровольно на счет фирмы, но срок этот истек, а долг не погашен, то в течение последующего месяца руководитель издает приказ на вычет суммы долга из заработной платы работника. Если работник уведомление проигнорировал или погасить переплату отказывается, работодатель может обратиться в суд.

Вопрос с работником, который при увольнении получил «на руки» больше положенного по закону, решается таким же порядком, как указано выше. В уведомлении целесообразно сразу указать на возможность обращения в суд при непогашении задолженности. Уволенные сотрудники в большинстве случаев добровольно гасить переплату отказываются.

Как оформить и отразить в бухучете возврат в кассу заработной платы, излишне выплаченной работнику?

Может ли работодатель взыскать переплату с виновного бухгалтера?

Даже в той ситуации, когда начальник предприятия или другой организации имеет право взыскать излишне выплаченную ЗП с работника, есть ряд серьезных ограничений. К примеру, сделать это можно только с согласия работника.

Так как списать задолженность по зарплате уволенному сотруднику? Бывают ситуации, когда подчиненные отказываются давать свое согласие.

При этом в статье под номером 137 Трудового кодекса не указано, как именно должно быть оформлено согласие работника — письменно или устно. Для того чтобы не возникало никаких проблем и недоразумений, следует зафиксировать согласие в письменной форме.

Предлагаем ознакомиться: Срок официальной работы для получения гражданства

Нужно заметить, что общий размер удержаний по закону ни в коем случае не должен превышать двадцать процентов. Следовательно, временной промежуток удержания растягивается на несколько месяцев. Только по соглашению сторон возможно осуществление возмещения ущерба с рассрочкой платежа.

К примеру, человек обязуется отдавать не по двадцать, а по десять процентов каждый месяц. Работник непременно должен подписать соответствующее обязательство о возмещении ущерба с указанием конкретных сроков возврата всех средств.

Если работник не собирается возвращать излишне выплаченную сумму организации, в которой работает, то руководство имеет право обратиться в суд с соответствующим заявлением.

Рекомендуется обращаться в районный суд. В ходе разбирательства руководителю придется доказывать факт совершения счетной ошибки или вины работника.

К исковому заявлению требуется приложить копии и оригиналы таких документов:

- трудовой договор с бывшим сотрудником;

- документы по расчету и выплате зарплаты;

- акт об обнаруженной ошибке;

- всевозможные уведомления, направленные бывшему подчиненному, с предложением вернуть обратно излишне начисленные денежные средства.

Налоговая база по НДФЛ включает в себя все доходы налогоплательщика право на распоряжение которыми у него возникло (пункт 1 статьи 210 НК РФ). При выплате заработной платы, в том числе и излишне перечисленной в результате счетной ошибки, организация должна удержать НДФЛ. Если НДФЛ не был удержан, то необходимо произвести удержание налога и перечислить его в бюджет, а также уплатить пени за дни просрочки.

Если сотрудник добровольно возвращает излишне перечисленную заработную плату, то у организации образуется переплата по НДФЛ. Вернуть сумму переплаты можно из бюджета, составив заявление о возврате.

В объект обложения страховыми взносами, согласно статье 420 НК РФ, входит сумма выплат и иных вознаграждений в пользу физических лиц, подлежащих обязательному социальному страхованию. База для исчисления страховыми взносами определяется по истечении каждого календарного месяца.

Предлагаем ознакомиться: Страховка для беременных при выезде за границу, международный страховой полис для выезжающих за рубеж

Таким образом, по итогам месяца, в котором была ошибочно выплачена заработная плата, необходимо начислить страховые взносы. Страховые взносы необходимо оплатить в бюджет до 15 числа месяца, следующего за месяцем ошибочной выплаты.

При возврате излишне перечисленной заработной платы сотрудником, сумму страховых взносов можно вернуть или зачесть в счет будущих периодов.

Бухгалтерские услуги для ООО и ИП в Москве — оставьте заявку на сайте, или узнайте стоимость по тел.

Ответственность бухгалтера

Бухгалтер может нести материальную ответственность по закону, если погасить переплату за счет средств сотрудника не удалось. Основанием для привлечения счетного работника к ответственности может служить акт, фиксирующий (ТК РФ, ст. 247):

- величину материального урона;

- причину возникновения убытка.

Размер убытка бухгалтером может быть погашен двояко:

- если существует договор материальной ответственности с ним – погашение происходит полностью;

- если договор материальной ответственности отсутствует – погашение происходит в размере среднемесячных трудовых выплат (ТК РФ, ст. 244, 248).

Если бухгалтер не согласен погасить сумму ошибки добровольно либо истек месячный срок, о котором шла речь выше, вопрос о взыскании решается исключительно судом.

На заметку! Полная материальная ответственность бухгалтера может быть зафиксирована в трудовом договоре с ним.

Проводки

При обнаружении излишне начисленной и выплаченной суммы следует помнить, что часть этой суммы составляет налог на доходы. Таким образом, излишняя выплата «разбивается» на две самостоятельные суммы и отражается разными проводками.

Сначала переплату в целом сторнируют, применяя те же проводки, по которым она начислялась: Дт20, 23, 26 Кт70 – сторно на сумму переплаты (аналогично сторнируют выплаты в Фонды по переплате).

Затем сторнируют НДФЛ: Дт70 Кт68/НДФЛ – сторно из суммы переплаты (13%).

Оставшуюся сумму, излишне выплаченную работнику, отражают на счете 73 с открытием соответствующего субсчета: Дт 73 Кт 70.

Работник добровольно гасит задолженность внесением средств в кассу либо удержанием из зарплаты. Возможно и внесение средств на расчетный счет фирмы: Дт50,51,70 Кт73.

Если долг по какой-то причине взыскать невозможно, то делаются такие проводки:

- Дт76 Кт 73;

- Дт 91/2 Кт 76.

Когда работники могут оспорить удержание из зарплаты

Еще раз обратим внимание на то, что удерживать деньги с зарплаты работника нужно строго в соответствии с трудовым законодательством.

Это касается не только оформления согласия работника и приказа работодателя об удержании, — нужно правильно оформить документы-основания этих удержаний.

Если работодатель неправильно оформит документы-основания, высока вероятность, что работник оспорит все «вычеты».

Например, нужно доказать, что именно этот работник виноват в поломке именно этой вещи, или, что была недостача, и она произошла именно из-за этого работника. По каждому случаю работодателю следует провести ряд мероприятий и оформить нужные документы. Иначе удержания незаконны.

Итоги

- Излишние начисления и выплаты по заработной плате без проблем можно вернуть организации, только имея письменное согласие работника, в отношении которого допущена переплата, и только при соблюдении месячного срока после того, что установлен работнику на добровольное погашение.

- В иных случаях возврат может оспариваться, в том числе и в судебном порядке, несмотря на законодательно прописанную возможность возврата долга. Обнаруженная ошибка в выплатах должна быть зафиксирована актом, который подписывается внутренней комиссией организации. С актом необходимо ознакомить работника.

- Бухгалтер, допустивший ошибку, несет материальную ответственность за нее в соответствии с законом.

- Корреспонденции счетов, применяемые для учета переплат по зарплате, представляют собой сторнировочные записи ранее сделанных проводок. Излишне выплаченная на руки сумма отражается на Дт 73 счета. Ее погашение работником отражается на Дт соответствующих счетов, в зависимости от способа погашения. Если убыток вернуть невозможно, он переносится на Дт 76, а затем фиксируется по Дт 91/2.

Как вернуть переплату по зарплате по вине бухгалтера

После того как будет обнаружена ошибка, о ней необходимо уведомить руководителя. Для этого пишется докладная записка, в которой указывается, что при расчете зарплаты (пособия или отпускных) была допущена счетная ошибка. После этого работнику можно предложить внести деньги добровольно, либо удержать их из зарплаты. На удержание средств необходимо издать приказ. Подтверждая свое согласие на удержание денег из зарплаты, работник ставит свою подпись в приказе. Это и будет являться письменным согласием работника на удержание переплаты (

Автор: Юлия Попик старший бухгалтер по расчету заработной платы

Автор: Юлия Попик

старший бухгалтер по расчету заработной платы

Переплата налога на доходы физлиц в бюджет может возникнуть по разным причинам. Но независимо от того, из-за чего она образовалась, основная сложность при ее возврате заключается в том, что организация не считается плательщиком этого налога. Она выступает в качестве налогового агента. А плательщиками являются сотрудники организации, получающие от нее доход.

Поэтому процедура возврата НДФЛ из бюджета строго регламентирована и отличается от общего порядка возврата налогов. Зачет переплаты по НДФЛ тоже сопряжен с трудностями – сделать это удастся не всегда. Обо всем по порядку – в нашей статье.

Когда возникает переплата

Переплата по НДФЛ в бюджет может образоваться в двух случаях.

Первый случай. Организация удержала из дохода сотрудника больше положенного. Например – из-за того, что бухгалтер неправильно рассчитал облагаемую базу или неверно применил вычеты по НДФЛ, либо работник не вовремя представил в бухгалтерию подтверждающие документы на вычет, и т.п. Эту же (излишне удержанную) сумму и заплатили в бюджет. В данном случае речь идет об излишне удержанном НДФЛ из доходов налогоплательщика.

Второй случай. Организация рассчитала и удержала НДФЛ правильно. Но в бюджет перечислила больше, чем нужно. Это может произойти, например:

- из-за ошибки бухгалтера при оформлении платежного поручения на уплату налога;

- из-за того, что налог заплатили раньше срока (до того, как выплатили работникам доход и удержали из него НДФЛ). В этом случае получается, что возникает переплата за счет собственных средств организации, а не налогоплательщика.

Как вернуть переплаченный налог

Порядок возврата налога зависит от того, по какой причине возникла переплата.

Ситуация 1. Переплата НДФЛ образовалась из-за того, что налог был излишне удержан из доходов сотрудника.

Правила возврата НДФЛ в этой ситуации установлены статьей 231 НК РФ. Алгоритм действий – следующий.

Выявить излишне удержанный налог работник может и самостоятельно.

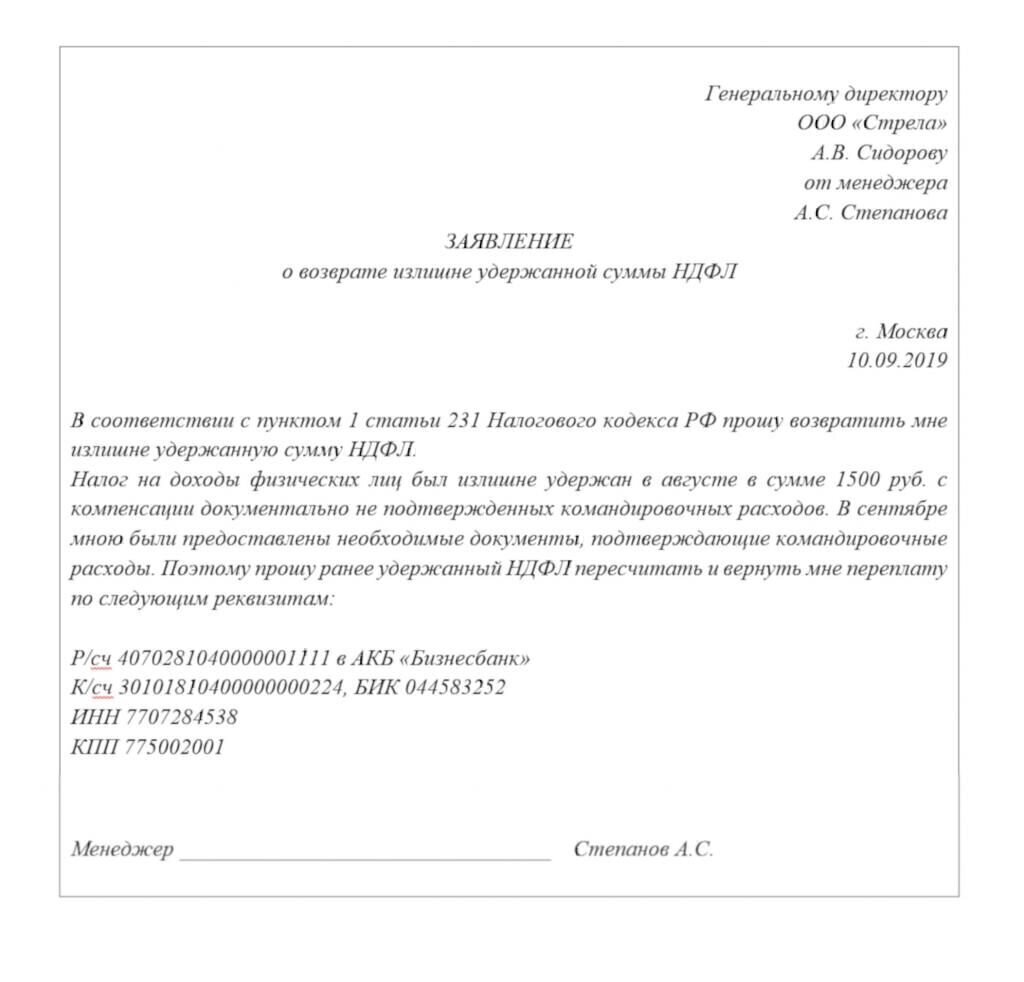

Независимо от того, кто обнаружил переплату (бухгалтер или сотрудник), работник пишет на имя руководителя организации заявление на возврат НДФЛ. Именно этот документ и будет являться основанием для возврата налога. Составить его можно в произвольной форме. Например, так:

Переплату по НДФЛ организация должна перечислить сотруднику в течение трех месяцев со дня получения от него заявления. Основание – пункт 1 статьи 231 НК РФ. Здесь нужно обратить внимание на два важных момента.

Во-первых, излишне удержанную сумму НДФЛ можно только перечислить на банковский счет работника – возвращать налог наличными нельзя (п. 1 ст. 231 НК РФ). Причем это правило действует независимо от того, какой порядок выплаты зарплаты установлен в организации – наличными из кассы или «безналом» на карты сотрудников.

Во-вторых, нужно строго соблюдать сроки возврата излишне удержанного налога работнику. Если в течение положенного срока (трех месяцев) организация не вернет сотруднику переплату, то на сумму невозвращенного налога она должна будет начислить проценты за каждый день просрочки. Проценты начисляются по ставкам рефинансирования, действовавшим в дни нарушения срока возврата. Такой порядок предусмотрен абзацами 3–5 пункта 1 статьи 231 НК РФ.

Статья 231 НК РФ четко устанавливает источники, за счет которых можно вернуть НДФЛ сотруднику. А именно – это предстоящие платежи по НДФЛ, удержанному и подлежащему перечислению в бюджет:

- из доходов того же работника, у которого излишне удержали налог;

- из доходов других налогоплательщиков, по отношению к которым организация выступает налоговым агентом.

Бухгалтер по ошибке излишне удержал НДФЛ с выплат менеджеру Степанову за август 2019 года. Сумма излишне удержанного налога составила 1300 руб. Ошибка была обнаружена в сентябре 2019 года. Общая сумма НДФЛ, удержанная из зарплаты всех сотрудников организации за сентябрь, составила 130 000 руб. Из этой суммы бухгалтер перечислил в бюджет только 128 700 руб. Разница в размере 1300 руб. была перечислена на банковский счет, указанный Степановым в заявлении на возврат излишне удержанного НДФЛ.

И только если указанных платежей недостаточно для того, чтобы вернуть НДФЛ налогоплательщику в положенный срок, организация обращается в налоговую инспекцию за возвратом налога из бюджета (п.1 ст. 231 НК РФ). Для этого в ИФНС нужно подать заявление о возврате налога, форма которого утверждена Приказом ФНС России от 14.02.2017 № ММВ-7-8/182@ (Приложение № 8). Представить документ в инспекцию необходимо в течение 10 дней со дня получения заявления от сотрудника.

К заявлению нужно приложить:

- выписку из налогового регистра по НДФЛ о доходах сотрудника;

- копию заявления сотрудника (с указанием причины образования переплаты, даты ее возникновения и суммы);

- копию справки по форме 2-НДФЛ по состоянию на дату обращения за возвратом;

- данные о расчетах с бюджетом по НДФЛ начиная с того года, за который был произведен перерасчет налога.

В качестве документа, подтверждающего данные о расчетах с бюджетом по НДФЛ, можно представить выписку по счету 68 субсчет «Расчеты с бюджетом по НДФЛ». Сумма начислений по кредиту этого счета должна быть сторнирована на сумму переплаты налога (чтобы была видна сумма переплаты).

Такой вывод следует из положений пункта 1 статьи 231 НК РФ.

Возвращать переплату по НДФЛ организации – налоговому агенту налоговая инспекция будет в общем порядке, который установлен статьей 78 НК РФ.

Так, решение о возврате переплаты (или отказе в этом) инспекция должна принять в течение 10 дней:

- со дня получения заявления от организации, если сверка расчетов с бюджетом не проводилась;

- со дня подписания акта сверки, если сверка была.

Такой порядок предусмотрен пунктом 8 статьи 78 НК РФ.

Известить организацию о своем решении (согласии на возврат или отказе) инспекция обязана в течение 5 дней со дня принятия решения (п. 9 ст. 78 НК РФ). Форма решения о возврате и форма решения об отказе в возврате излишне уплаченного налога утверждены приказом ФНС России от 14.02.2017 № ММВ-7-8/182@.

Вернуть переплату налоговая инспекция обязана в течение одного месяца с того дня, как получила заявление от организации (п. 6 ст. 78 НК РФ).

Ожидая поступления средств из бюджета на свой расчетный счет, организация – налоговый агент вправе вернуть сотруднику излишне удержанную сумму НДФЛ за счет собственных средств (абз. 9 п.1 ст. 231 НК РФ).

Ситуация 2. Переплата по НДФЛ образовалась из-за того, что организация перечислила в бюджет налог в большей сумме, чем положено. При этом налог с доходов сотрудников был рассчитан и удержан верно.

В данном случае переплаченные в бюджет деньги можно вернуть на банковский счет организации.

Для этого нужно подать в налоговую инспекцию заявление по форме, которая утверждена приказом ФНС России от 14.02.2017 № ММВ-7-8/182@ (Приложение 8). К нему нужно приложить платежное поручение на уплату налога и выписку из регистра по НДФЛ. Эти документы подтвердят, что лишние суммы были уплачены в бюджет.

Такой вывод следует из статьи 78 НК РФ и письма Минфина России от 23.11.2017 № 03-04-05/77502.

Получив комплект документов, ИФНС будет возвращать переплату по общей процедуре, которая прописана в статье 78 НК РФ.

Правда, здесь может возникнуть одна сложность.

Она связана с тем, что НДФЛ работодатель платит не за себя, а за своих сотрудников. Именно они являются налогоплательщиками, а организация выступает как налоговый агент.

Обязанность перечислить НДФЛ в бюджет появляется у налогового агента только после того, как налог был удержан из доходов налогоплательщика. И только в пределах той суммы, которая была фактически удержана. А удержать сумму налога можно лишь при фактической выдаче зарплаты из кассы или при переводе на банковский счет сотрудника (письма Минфина от 13.02.2019 № 03-04-06/8932, от 01.02.2016 № 03-04-06/4321, от 10.07.2014 № 03-04-06/33737, ФНС от 25.07.2014 № БС-4-11/14507).

Перечислять налог в бюджет за счет собственных средств налоговые агенты не вправе. Делать это прямо запрещает пункт 9 статьи 226 НК РФ.

Вот и получается, что раньше, чем организация выплатила доход, перечислить НДФЛ в бюджет невозможно. Поэтому, если налоговый агент заплатил налог в бюджет больше, чем удержал, или перечислил НДФЛ раньше срока, налоговые инспекторы не считают такие суммы ни авансовым платежом, ни излишне уплаченным налогом. Они рассматривают их как ошибочный платеж.

Такой вывод следует, в частности, из Письма ФНС России от 06.02.2017 № ГД-4-8/2085@.

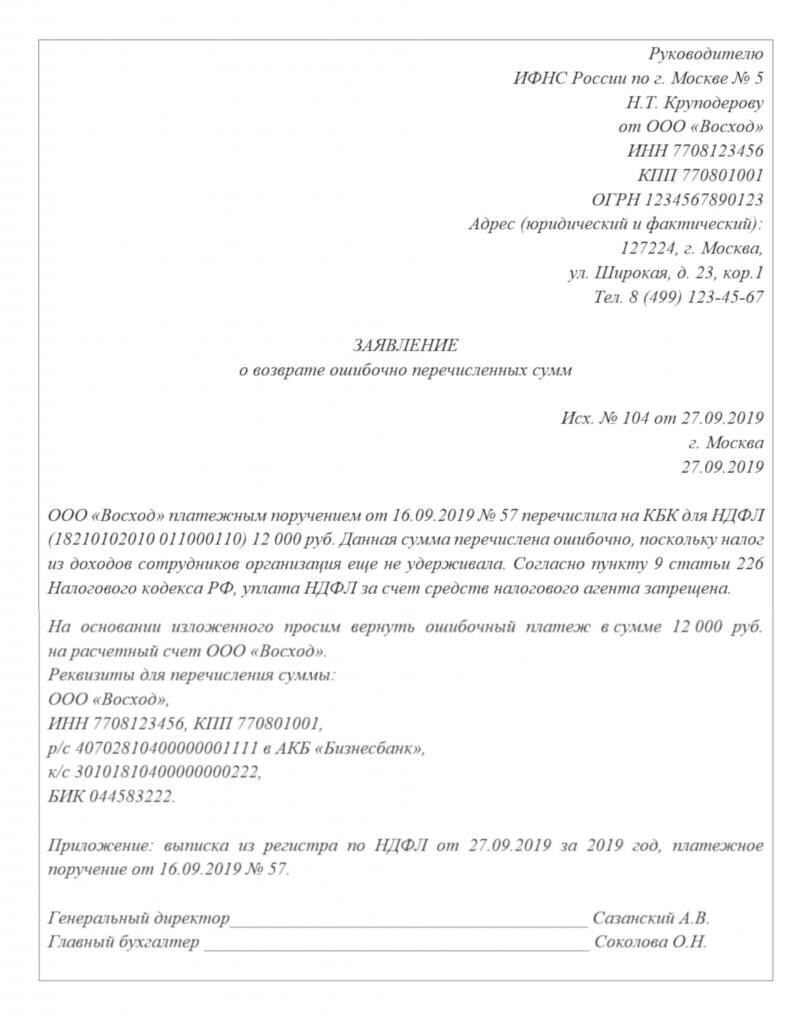

По этим причинам, как показывает практика, некоторые инспекции не принимают утвержденную форму заявления на возврат налога. В этом случае, чтобы вернуть переплату по НДФЛ, можно заполнить заявление в произвольной форме. Например, так:

Когда можно зачесть переплату по НДФЛ

НДФЛ является федеральным налогом.

По общему правилу, переплату по федеральному налогу можно зачесть:

- в счет погашения недоимки (задолженности по пеням, штрафам) по другим федеральным налогам;

- в счет предстоящих платежей по тому же или другим федеральным налогам.

Основание – статья 78 НК РФ.

Однако и здесь есть нюансы.

Если переплата по НДФЛ образовалась из-за того, что налог был излишне удержан из доходов налогоплательщиков, то зачесть такую переплату в счет других федеральных налогов (например, НДС или налога на прибыль) не получится. Чиновники считают, что нельзя зачесть переплату, которую организация излишне удержала у налогоплательщика в качестве налогового агента, в счет обязательств по тем налогам, которые она платит как налогоплательщик. Об этом сказано, в частности, в Письме Минфина от 22.01.2018 № 03-02-07/1/3224.

Таким образом, в данной ситуации возможен единственный выход – возвращать излишне удержанный НДФЛ по процедуре, которая установлена статьей 231 НК РФ (она была рассмотрена выше).

Если организация без ошибок исчислила и удержала НДФЛ, но в бюджет перечислила больше, чем положено (или заплатила налог за счет собственных средств досрочно), то правила такие.

Зачесть переплату в счет будущих платежей по НДФЛ в данном случае не удастся. Ведь, как уже было сказано, такая переплата будет считаться ошибочным платежом (а не суммой НДФЛ, уплаченной налоговым агентом). Стало быть, зачесть такой платеж в счет НДФЛ – нельзя. Об этом сказано в Письме ФНС России от 06.02.2017 № ГД-4-8/2085@.

А вот зачесть этот ошибочный платеж в счет других федеральных налогов, которые организация платит как налогоплательщик, – вполне возможно. Например, его можно зачесть в счет недоимок или будущих платежей по НДС или налогу на прибыль (Письмо ФНС России от 06.02.2017 № ГД-4-8/2085@). Чтобы зачесть переплату по НДФЛ в другие налоги, в налоговую инспекцию нужно подать заявление по форме, которая утверждена приказом ФНС от 14.02.2017 № ММВ-7-8/182@. К заявлению нужно приложить платежное поручение и выписку из регистра по НДФЛ.

13 августа бухгалтер удержал и заплатил НДФЛ с зарплаты работников за июль. Сумма удержанного налога составила 20 000 руб. По ошибке, в бюджет было перечислено больше, чем удержано. Сумма платежа по НДФЛ составила 32 000 руб. Организация решила зачесть переплату в сумме 12 000 руб. в счет предстоящих платежей по НДС за III квартал 2019 года. Для этого бухгалтер подал в налоговую инспекцию заявление на зачет.

Подведем итог. Ошибки при исчислении НДФЛ, подлежащего уплате в бюджет, возможны на любой стадии этого процесса. Так, бухгалтер может неверно удержать налог – неправильно рассчитав налоговую базу или некорректно применив вычеты по НДФЛ. Но даже если налог удержан правильно – никто не застрахован от ошибок при его перечислении. Процесс возврата НДФЛ из бюджета достаточно трудоемкий и длительный.

Тогда риск возникновения переплат по НДФЛ вследствие ошибки в расчете или платежном поручении будет практически исключен. Уникальная система многоуровневого контроля, которую мы внедрили, позволяет исключить ошибки на любой стадии процесса. Все рутинные операции автоматизированы. Помимо этого, ежедневный аудит качества учета осуществляет программа «Электронный аудитор», созданная нашими IT-специалистами на базе программного продукта 1С.

Но даже если случится маловероятное – по вине наших специалистов у клиента возникнет переплата НДФЛ – ответственность за финансовые риски несет наша компания, и все потери клиента будут компенсированы 1C-WiseAdvice. Это является страховым случаем в рамках эксклюзивного полиса страхования профессиональной ответственности.

Читайте также: