Код дохода ндфл договор подряда с физическим лицом

Опубликовано: 24.07.2024

Вознаграждение физлица по гражданско-правовому договору является облагаемым НДФЛ доходом и составляет объект обложения страховыми взносами. Но даты начисления зарплатных налогов на такое вознаграждения не совпадают.

НДФЛ с выплат по ГПД

Налог на доходы физических лиц удерживается с суммы вознаграждения работника – налогового резидента РФ по ставке 13%, нерезидента – по ставке 30%.

Авансы по ГПД

Условия гражданско-правового-договора может предусматривать авансовые выплаты физлицу. Окончательный расчет происходит после подписания акта выполненных работ. В этой ситуации НДФЛ нужно исчислить, удержать и перечислить в бюджет с каждой из выплат. В целях НДФЛ дата подписания акта сдачи-приемки работ в значения не имеет, поскольку датой фактического получения дохода в виде вознаграждения по гражданско-правовому договору признается день его выплаты (Письмо Минфина России от 21 июля 2017 года № 03-04-06/46733).

ГПД на работы за рубежом

Бывает, что физическое лицо заключает с российской организацией гражданско-правовой договор на выполнение работ за рубежом. Вопрос об обложении НДФЛ выплаченных по данного договору доходов зависит от его налогового статуса. Разъяснения даны в письме Минфина России от 6 сентября 2016 г. № 03-04-06/52159.

Для налоговых резидентов РФ объектом обложения НДФЛ признается доход, полученный ими как от источников в России, так и от источников за ее пределами. Для физлиц, не являющихся налоговыми резидентами РФ, объектом обложения НДФЛ является только доход, полученный от источников в России (п. 2 ст. 269 НК РФ). К доходам, полученным от источников за пределами России относятся суммы, выплаченные за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу, совершение действия за пределами РФ (подп. 6 п. 3 ст. 208 НК РФ).

Поскольку физлицо выполняет работы на территории иностранного государства, выплачиваемое ему вознаграждение относится к доходам от источников за пределами РФ. Поэтому суммы вознаграждения будут облагаться НДФЛ, если работник является налоговым резидентом РФ, и не будут облагаться НДФЛ, если физлицо налоговым резидентом РФ не является.

Проезд и проживание

В рамках заключенного гражданско-правового договора с физлицом организация может оплачивать ему проезд и проживание. В письме от 23 мая 2016 г. № 03-04-06/29397 Минфин России высказал мнение, что налогообложение НДФЛ такого рода выплаты зависит от заинтересованной в ней стороны. Если выплата осуществлена в интересах исполнителя, НДФЛ нужно удержать. Если в интересах заказчика – не нужно. То есть заинтересованной стороной можно считать сторону, которая в соответствии с условиями договора несет расходы на проезд и проживание исполнителя.

Хотя традиционно Минфин (без уточнения заинтересованности сторон) считает, что если исполнителю по ГПД стоимость проезда компенсируется, физлицо получает доход в натуральной форме. Поэтому НДФЛ начислять необходимо.

Договор аренды

Есть нюансы налогообложения доходов, выплачиваемых по договорам аренды.

Российская компания, выплачивающая арендную плату гражданину, не являющемуся индивидуальным предпринимателем, является налоговым агентом по НДФЛ (письмо Минфина России от 2 июня 2015 г. № 03-04-06/31829). То есть она обязана рассчитать НДФЛ с арендной платы, удержать налог при ее выплате и перечислить в бюджет (п. 1, 4, 6 ст. 226 НК РФ).

Однако довольно часто организации-арендаторы в договорах аренды прописывают, что гражданин самостоятельно уплачивает налог. Так делать нельзя. Налоговый агент не вправе перекладывать свои обязанности на получателя дохода (п. 5 ст. 3 НК РФ). Включение подобного условия в договор аренды противоречит нормам Налогового кодекса и будет признано ничтожным (п. 2 ст. 168 ГК РФ).

Кроме того, если инспекторы обнаружат это нарушение, они оштрафуют организацию за неисполнение обязанностей налогового агента. Штраф – 20% от суммы налога, подлежащей удержанию и перечислению в бюджет (ст. 123 НК РФ).

Авторские гонорары

Особый порядок предоставления вычета установлен для вознаграждений, выплачиваемых по авторскому договору за создание, исполнение или использование произведений науки, литературы и искусства.

Так, если расходы, связанные с получением авторского вознаграждения, не могут быть подтверждены документально, профессиональный вычет предоставляется в следующих размерах:

| Вид вознаграждения | Сумма вычета (в процентах от суммы начисленного дохода) |

| За создание литературных произведений | 20 |

| За создание художественно-графических произведений, фоторабот для печати, произведений архитектуры и дизайн | 30 |

| За создание произведений скульптуры, монументально-декоративной живописи, декоративно-прикладного и оформительского искусства, станковой живописи, театрально- и кинодекорационного искусства и графики, выполненных в различной технике | 40 |

| За создание аудиовизуальных произведений (видео-, теле- и кинофильмов) | 30 |

| За создание музыкальных произведений: | |

| – музыкально-сценических произведений (опер, балетов, музыкальных комедий); | 40 |

| – симфонических, хоровых, камерных произведений, произведений для духового оркестра, оригинальной музыки для кино-, теле- и видеофильмов и театральных постановок; | 40 |

| – других музыкальных произведений, в том числе подготовленных к опубликованию | 25 |

| За исполнение произведений литературы и искусства | 20 |

| За создание научных трудов и разработок | 20 |

| За открытия, изобретения, полезные модели и создание промышленных образцов (к сумме дохода, полученного за первые два года использования) | 30 |

Учет доходов по ГПД

Организация обязана вести учет доходов, которые она выплачивает лицам, работающим по гражданско-правовому договору.

Учет доходов необходимо вести в налоговых регистрах, которые компания должна разработать самостоятельно. Эти регистры должны содержать обязательные реквизиты, которые установлены пунктом 1 статьи 230 Налогового кодекса.

Читайте в бераторе

При начислении налога сумма дохода по договору может быть уменьшена на стандартный налоговый вычет по заявлению работника. Этот вычет можно получить у работодателя или в налоговой инспекции по месту своего учета. При получении вычета в налоговой инспекции работник по окончании года подает декларацию о доходах, приложив к ней заявление и документы, подтверждающие такие вычеты.

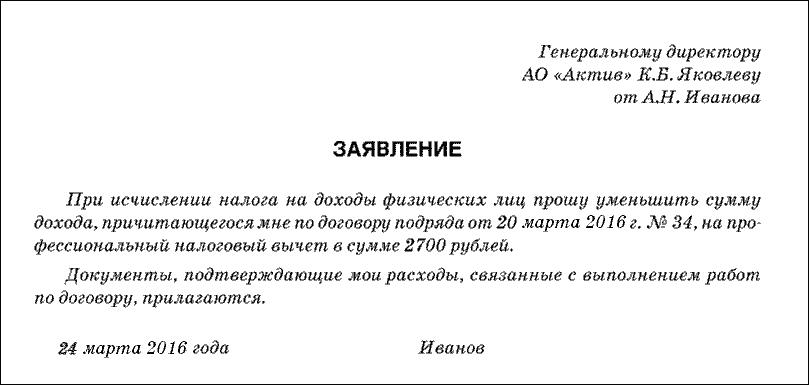

Сумма вознаграждения может быть уменьшена на профессиональный налоговый вычет.

Профессиональный налоговый вычет – это сумма всех документально подтвержденных затрат, связанных с выполнением работ по гражданско-правовому договору (например, стоимость израсходованных материалов).

Такой вычет предоставляется на основании заявления лица, получающего вознаграждение. Это заявление может быть составлено так.

На каждого человека, которому организация в течение года выплачивала вознаграждение по гражданско-правовому договору, составляют справку о доходах физического лица по форме № 2-НДФЛ.

В справке указывают все доходы, которые человек получил в организации.

Эту справку представляют в налоговую инспекцию не позднее 1 апреля того года, который следует за годом выплаты вознаграждения.

Читайте в бераторе

Страховые взносы на выплаты по ГПД

Вознаграждения по гражданско-правовым договорам (кроме договора аренды) и за услуги управления автомобилем по договору аренды транспортного средства с экипажем облагают взносами на обязательное пенсионное страхование и взносами на обязательное медицинское страхование.

В целях уплаты страховых взносов датой выплаты вознаграждения считается день его начисления. Значит, страховые взносы с вознаграждения по гражданско-правовому договору нужно начислить на момент подписания с физлицом акта приемки выполненных работ (оказанных услуг). Это может быть как после сдачи результатов работы и окончательных расчетов, так и после сдачи отдельных этапов работы и выплаты авансовых сумм (Письмо Минфина от 21 июля 2017 года № 03-04-06/46733).

При начислении страховых взносов сумма вознаграждения, выплачиваемого по авторскому или лицензионному договору, может быть уменьшена на все документально подтвержденные расходы, связанные с созданием (исполнением) произведений литературы, искусства или науки.

Выплаты по другим договорам (например, договору подряда или поручения ) при начислении взносов на сумму расходов не уменьшают.

Если расходы, связанные с получением авторского (лицензионного) вознаграждения, не могут быть подтверждены документально, они принимаются к вычету в размерах, установленных пунктом 9 статьи 421 НК РФ (они идентичны размерам профессиональных налоговых вычетов по НДФЛ, см. таблицу выше).

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Справка 2-НДФЛ раскрывает информацию о зарплате и других доходах сотрудника организации. В ней же указана сумма удержанного и не удержанного НДФЛ. Оформляется такая справка на каждого работника и сдается в ФНС. Иногда ее просят сами сотрудники, например, чтобы получить кредит в банке.

Каждому виду дохода присваивается свой код. Их перечень утвержден в Приказе ФНС №ММВ-7-11/387@ от 10.09.2015 г. Последний раз справочник номеров был обновлен Приказом ФНС №ММВ-7-11/633@ от 22.11.2016 г. Далее расскажем, какие коды указываются в 2-НДФЛ.

Доходы, облагаемые НДФЛ в полном размере

Самый популярный код — 2000. Это зарплата сотрудника. Сюда также включают надбавки за вредные условия и работу в ночь.

В специальный код выделено вознаграждение членов Совета директоров. Роль совета может выполнять другой управленческий орган. Вознаграждение его участников укажите по коду 2001 в справке 2-НДФЛ.

Отдельный код выделили для премий за достигнутые в работе результаты. Обозначается он номером 2002.

Работники могут получать деньги из чистой прибыли компании. Обычно это собственники и топ-менеджеры. Такие доходы помечаются кодом 2003. Сюда же включаются целевые поступления и средства спецназначения.

В компании могут работать лица, привлеченные по договору ГПХ. Их доход сопровождается кодом 2010. К данной категории не относятся авторские договоры.

Доход в виде отпускных указывайте с кодом 2012. А вот компенсации за неотгуленный отпуск проходят по коду 2013. Выходное пособие — 2014.

Больничные также облагаются подоходным налогом. Поэтому в справке для них есть код 2300. А вот декретные и детские пособия НДФЛ не облагаются, и значит в справку их не вписывают.

Сотрудник может дать процентный займ. Сумма заработка от получения процента — это его доход. Сопровождается номером 2610 в 2-НДФЛ.

Физлицо, распологающее имуществом, может сдавать его в аренду. Например, сдавать гараж или квартиру. Для таких доходов код 1400. Сюда не попадает выручка от сдачи в аренду транспорта, средств связи и компьютерных сетей. Для них выделен отдельный код 2400 в 2-НДФЛ.

Сотруднику можно простить долг. Тогда с него удерживают НДФЛ, так как по сути это уже его доход. Код в справке — 2611.

Для доходов по процентам с облигаций отечественных фирм есть код 3021.

Дивидендные доходы указывайте с номером 1010.

Редко, но бывают ситуации, когда у дохода нет установленного номера. Это начисленные доплаты сверх облагаемых налогом суточных или доплаты к больничным. Эти доходы облагаются НДФЛ, а в справке есть универсальный код — 4800.

Есть и другие коды, но встречаются они реже. Например, призы в денежной форме — номер 2750. При наличии заработка с операций с инвалютой, указывайте его совместно с кодом 2900. Код дохода есть даже для выигрышей в тотализаторе — 3010. Ознакомьтесь с полным перечнем доходов и вычетов по справке 2-НДФЛ.

Доходы, подпадающие под подоходный налог частично

Зарплата и полученные дивиденды полностью облагаются НДФЛ. Но есть доходы, на которые установлены лимиты. И под налог попадают только суммы, превышающие базу.

Например, подарки до 4000 рублей не облагаются налогом. Но если стоимость подарка равна 5000, то удержите НДФЛ с 1000 рублей. Для подарков код 2720 и одновременно с ним идет код вычета 503.

Второй пример — материальная помощь работнику, вышедшему на пенсию. Лимит также как и у подарков — 4000 рублей. Код помощи — 2760, код вычета аналогичен подаркам — 503.

Работодатель может дать выплату при рождении ребенка. Лимит значительно больше — 50 000 рублей на двух родителей. Подоходный налог взимается только с превышения. Код дохода 2762 в 2-НДФЛ, а вычета — 504.

Доходы, не облагаемые налогом

Далеко не все доходы облагаются налогом. К таким относятся:

- государственные пособия — по безработице, по беременности и родам;

- пенсия;

- выплаты по рождению или усыновлению ребенка;

- возмещение вреда здоровью;

- оплаты довольствия и т.д.

Полный перечень смотрите в статье 217 НК РФ.

Нет времени читать?

У нас часто спрашивают, как внести в бухгалтерскую программу договор ГПХ на выполнение работ или оказание услуг. Многие не знают о том, что в «1С» есть специальный перечень операций, благодаря которому можно упростить процесс внесения и расчет данных по подрядчику-физлицу (исполнителю).

Первоначальные настройки

Рассмотрим процесс на примере операций в «1С:Бухгалтерия 8».

Чтобы в программе была возможность зарегистрировать договор гражданско-правового характера, настроите функциональность («Главное» / «Администрирование» — блок «Настройки» — «Функциональность» — «Сотрудники» — галка «Договоры подряда»).

Галочка «Договоры подряда» откроет вам доступ к следующим опциям:

- Возможность осуществить прием на работу в карточке сотрудника в разделе «Договоры» и по ссылке «Договоры подряда».

- Просмотр всех договоров ГПХ, оформленных на сотрудника (по ссылке «Договоры подряда» в карточке сотрудника);

- Раздел «Договоры подряда» в «Зарплата и кадры».

Прием на работу сотрудника по договору ГПХ

Если исполнитель не работает в организации и ранее с ним не заключали договоры подряда, внесите его сведения в личную карточку сотрудника. После этого уже можно зафиксировать в программе условия ГПД.

В ситуации, когда сотрудник уже работает в организации по основному месту работы или по договору ГПХ, создавать новую личную карточку не требуется. Все данные вносите в созданную ранее карточку.

Начисление зарплаты по ГПД в «1С»

Начисляют оплату труда по договору ГПХ стандартным документом «Начисление зарплаты» (раздел «Зарплата и кадры» — «Все начисления»).

Нажимаем кнопку «Заполнить» и программа автоматически начислит вознаграждения по договору.

Из документа «Начисление зарплаты», по кнопке «Выплатить», можно сформировать комплект документов на выплату всей зарплаты, которую не выплатили за указанный месяц. Также — документы на уплату НДФЛ.

ГПД в СЗВ-ТД

Отчет СЗВ-ТД подают только по тем, с кем заключили трудовой договор. Отношения с сотрудниками, которых приняли по договору гражданско-правового характера, регулирует Гражданский кодекс РФ:

- договоры на оказание услуг (ст. 779 ГК РФ),

- выполнение работ, подряд (ст. 702 ГК РФ),

- авторский заказ (ст. 1288 ГК РФ) и др.

Таким образом, на граждан, принятых по ГПД, СЗВ-ТД не сдают.

ГПД в СЗВ-М

В отчет по форме СЗВ-М заносится информация только о тех сотрудниках, с доходов которых работодатель отчисляет страховые взносы (подп. 2.2 ст. 11 закона «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования» от 01.04.1996 № 27-ФЗ).

Следовательно, в отчетность не включаются сведения о:

- ИП, т.к они самостоятельно уплачивают страховые взносы (подп. 2 п. 1 ст. 419 НК РФ),

- иностранные граждане и лица без гражданства, работающие в рамках договора подряда за пределами РФ (пп. 5 и 7 ст. 420 НК РФ),

- студенты на очной форме обучения, получающие выплаты за работу в студенческом отряде (подп. 1 п. 3 ст. 422 НК РФ).

ГПД в СЗВ-СТАЖ

СЗВ-СТАЖ, в отличие от СЗВ-ТД, заполняют на всех застрахованных лиц, которые находятся со страхователем в трудовых отношениях или с которыми заключили гражданско-правовые договоры на выполнение работ, оказание услуг (п. 1.5 Порядка, утв. Постановлением ПФР от 11.01.2017 № 3п). То есть данные по ГПД отражаем в СЗВ-СТАЖ.

Чтобы программа автоматически заполняла в СЗВ-СТАЖ данные о подрядчиках и исполнителях, надо провести договор гражданско-правового характера через личную карточку сотрудника.

Сведения по договору, которые отразились в СЗВ-СТАЖ, можно просмотреть, провалившись в сотрудника в самом отчете.

Проверяем такой показатель, как период работы:

- Начало работ — это дата, которую указали непосредственно в самом договоре.

- Окончание работ – дата подписания акта выполненных работ или оказанных услуг, даже если по договору дата окончания работ более поздняя.

В столбце «Исчисляемый стаж» в графе Параметры нужно указать по каждому конкретному договору:

«ДОГОВОР», если оплатили услуги (работы) в отчетном периоде;

«НЕОПЛДОГ» или «НЕОПЛАВТ», если на отчетную дату оплату по договору не проводили.

При этом код «НЕОПЛДОГ» указываем в отношении неоплаченных договоров на выполнение работ или оказание услуг, а «НЕОПЛАВТ» — по иным договорам. К примеру, по договорам авторского заказа, об отчуждении исключительных прав на произведения науки, литературы, искусства.

ГПД в 2-НДФЛ и 6-НДФЛ

Информация по выплатам ГПДшникам отражается в отчетности по НДФЛ.

Для корректного отражения данных работодатель должен помнить, что:

- все выплаты, включая авансы, по договору ГПХ подлежат отражению в отчетах (п. 1 ст. 223 НК РФ, письмо Минфина РФ от 26.05.2014 № 03-04-06/24982),

- дата получения физическим лицом «подрядного» дохода — день его перечисления на карточку или выдачи денег из кассы, в том числе дата выдачи подрядчику аванса. А вот дата подписания акта сдачи-приемки работ значения не имеет, что подтверждают налоговики (см., например, письмо УФНС по г. Москве от 16.01.2019 № 20-15/003917@),

- срок перечисления НДФЛ — не позднее дня, следующего за днем выплаты вознаграждения сотруднику.

Зарплатные налоги по ГПД

НДФЛ. Если организация (ИП) заключили договор на выполнение работ, оказание услуг с обычным физлицом (не предпринимателем), то с вознаграждения по этому договору нужно исчислить, удержать и уплатить НДФЛ (п. 1, 2, 4, 6 ст. 226 НК РФ, письмо Минфина от 21.07.2017 № 03-04-06/46733). Это нужно сделать, даже если в договоре предусмотреть пункт о том, что обязанности по исчислению и уплате НДФЛ лежат на сотруднике. То есть налоговым агентом по НДФЛ все равно будет выступать организация или ИП, заключившая договор с сотрудником (письмо Минфина от 09.03.2016 № 03-04-05/12891).

Страховые взносы. По ГПД на выполнение работ, оказание услуг платим страховые взносы на два вида страхования: ОПС и ОМС (п. 1 ст. 420 НК РФ). Соответственно, такие договоры попадают в Расчет по страховым взносам, который сдаем в ФНС.

В форму 4-ФСС вознаграждение попадет, если стороны прописали возможность страховать ГПХ-работника на случай травматизма. По умолчанию взносы по травме в соцстрах по ГПДшникам не платят.

Особняком стоят гражданско-правовые договоры, предмет которых — переход права собственности или иных вещных прав на имущество, передача имущества в пользование. По таким «вещным» договорам взносы не начисляют (п. 4 ст. 420 НК РФ). Пример: договоры купли-продажи, аренды, займа и т.д.

Допустим, работник предоставил организации заем. Значит, с суммы процентов, выплаченных работнику, никакие страховые взносы начислять не придется.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Автор: Анастасия Ляшенко,

бухгалтер-консультант Линии консультаций «ГЭНДАЛЬФ»

И так сэкономила на аренде офиса

Этот материал обновлен 16.04.2021

Я нашла способ, как получить в году 1,5 месяца бесплатной аренды офиса.

Я работаю страховым агентом. Все договоры заключаю, не имея статуса индивидуального предпринимателя.

В 2019 году я получила профессиональный вычет за 2018 год в размере 60 076 Р и вернула 7810 Р НДФЛ. При этом в среднем за аренду офиса я плачу около 5000 Р в месяц. Чтобы получить вычет, я убедила налоговую, что агентские договоры — это гражданско-правовые договоры, а аренда связана с моей профессиональной деятельностью.

В статье расскажу, как мне это удалось и кто еще может вернуть часть налога с доходов от профессиональной деятельности.

Почему я могла претендовать на профессиональный вычет

Профессиональный вычет — это профессиональные расходы, на которые можно уменьшить сумму налогооблагаемого дохода. Соответственно, чем меньше доход, тем меньше сумма налога. Если налог уже уплачен, с помощью профессионального вычета можно вернуть часть денег.

Суть профессионального вычета такая же, как у стандартных, социальных и имущественных, но правила предоставления отличаются.

Т—Ж уже подробно писал, кому положен профессиональный вычет, поэтому кратко напомню суть.

Получить такой вычет могут те, кто платит НДФЛ 13%. Доходы, которые облагаются налогом по другим ставкам, например доходы нерезидентов или доходы от выигрышей и призов в конкурсах для рекламы товаров и услуг, уменьшить на профессиональный вычет нельзя.

Вот кто может претендовать на профессиональный вычет:

- Индивидуальные предприниматели, которые работают на общей системе налогообложения — то есть платят НДФЛ 13%.

- Обычные физлица, которые работают по гражданско-правовым договорам без статуса ИП.

- Люди, которые занимаются частной практикой: охранники, детективы и др.

- Авторы, художники и другие люди науки и искусства, которые получают авторское вознаграждение.

- Патентообладатели различных изобретений.

- Нотариусы и адвокаты.

Моя работа связана со страхованием. Я работаю по агентским договорам с несколькими крупными страховыми компаниями: от их имени подбираю и продаю клиентам подходящие по стоимости и страховому покрытию страховые полисы. За это страховые компании платят мне комиссионное вознаграждение. Они же являются моими налоговыми агентами — сами удерживают и уплачивают НДФЛ с моего дохода. То есть я получаю вознаграждение уже за минусом 13%.

Мне очень хотелось заявить профессиональный вычет, но я не могла придумать, как. Примеряла на себя положения налогового кодекса: не предприниматель, не нотариус, не адвокат, не художник, и, как я думала, не налогоплательщик, чья деятельность оформляется гражданско-правовым договором.

В итоге я задумалась, какую все-таки природу имеет агентский договор. Ответа в своих договорах не нашла, тем более даже названия у них были разные: договор поручения, договор возмездного оказания услуг, агентский договор.

Наконец, я обратила внимание на графу «Код дохода» в справках 2-НДФЛ — их я запрашивала в страховых компаниях, чтобы оформить вычет на обучение. Там стояли цифры «2010» — я стала искать их расшифровку. Ответ нашла в приказе ФНС России от 10.09.2015 № ММВ-7-11/387.

Оказалось, что 2010 — код дохода налогоплательщика по гражданско-правовым договорам. Значит, мои агентские договоры — это договоры гражданско-правового характера, и я все-таки могла заявить профессиональный вычет.

Какие расходы я могла вычесть

По общему правилу профессиональный вычет можно получить в размере фактических расходов. Например, человек подрабатывает водителем и каждый раз заключает договор оказания услуг как физлицо. Он сам оплачивает бензин — это его расходы, которые связаны с получением дохода от подработки. Можно собрать чеки и уменьшить свой доход на эти расходы, а налог заплатить только с разницы — чистой прибыли.

Расходы обязательно должны быть связаны с получением дохода — налоговая будет это проверять. Кроме того, расходы обязательно нужно подтвердить документально: чеками, платежными поручениями и т. д.

Есть и исключения. Например, ИП могут получить профессиональный вычет в размере 20% от заявленного дохода без всяких расходных документов. То есть предполагается, что расходы предпринимателей составляют 20% от доходов, а остальные 80% — чистая прибыль. Этот вид профессионального вычета положен только индивидуальным предпринимателям — физлицам, которые заключают договоры услуг и подряда, его использовать нельзя.

Свой вычет есть и у тех, кто получает авторские вознаграждения или доход от исполнения произведений. Его тоже считают в процентах от дохода, но этот процент зависит от вида дохода. Например, из дохода от написания книги можно вычесть 20%, а музыки — 40%.

Так как по договорам гражданско-правового характера профессиональный вычет в фиксированном размере не дают, мне нужно было придумать, какие именно расходы я могла вычесть и подтвердить документально. По закону налогоплательщик сам определяет состав расходов для профессионального вычета.

Теоретически это могли быть расходы на что угодно: рекламу, канцтовары, интернет, оргтехнику — все, что я использую, работая страховым агентом. Но сложность в том, что мне также нужно было доказать, что эти расходы связаны с моей профессиональной деятельностью. Например, я не покупаю бумагу в огромном количестве, а товарного чека, где написано «бумага 1 пачка × 300 Р », явно недостаточно: мало ли для каких целей я ее приобрела. А вот если бы объем закупок бумаги был большой, или, например, в чеке было бы указано «бумага для оформления страховых полисов 1 пачка × 300 Р », то связь с моей деятельностью была бы налицо. Но таких чеков у меня, конечно, не было.

В итоге из всех существенных расходов, которые я могла связать со своей работой, оставалась аренда.

Я посчитала арендную плату за год: 11 месяцев стоили по 5033 Р и 1 месяц — 4713 Р . Всего получилось 60 076 Р — это, как я полагала, и были мои профессиональные расходы и, соответственно, сумма профессионального вычета.

Заявив его, я могла бы сэкономить на подоходном налоге:

60 076 Р × 13% = 7810 Р

Именно эту сумму — 7810 Р — я планировала вернуть за счет профессионального вычета.

Связать расходы на аренду офиса c моей профессиональной деятельностью не составило труда: нужно было включить в договор аренды пункт о назначении помещения — для оформления страховок.

Договоры аренды в деловом центре, где я снимаю офис, типовые и отличаются друг от друга только арендуемыми квадратными метрами. Поэтому пункт о назначении помещения мне пришлось вписывать в уже отпечатанные экземпляры от руки. Предварительно я согласовала изменения с арендодателем.

В результате получилась такая редакция: «Назначение использования помещения — оказание услуг по страхованию: продажа полисов ВСК, полисов „Ресо-гарантия“».

Как получить профессиональный вычет

Когда я решила вопрос с составом и суммой расходов, которые можно было зачесть как профессиональный вычет, я должна была определиться, кому и как их заявить.

Вариантов было три:

- с текущими расходами идти к налоговым агентам — страховым компаниям. Тогда они бы удерживали 13% c доходов с учетом вычета, и я получала бы вознаграждение в большем размере;

- вернуть уже уплаченный за прошлый год налог с помощью налоговой декларации;

- проделать и то и другое.

Первый вариант мне был в принципе невыгоден: арендную плату я вношу каждый месяц. Соответственно, 12 заявлений за год о предоставлении вычета и без того загруженные работой страховые, конечно, приняли бы, но меня бы не поняли: слишком нерациональный подход.

К тому же я собиралась возвращать налог за предыдущий год и подавать декларацию 3-НДФЛ в любом случае: кроме профессиональных, мне нужно было заявить еще социальный вычет на обучение в размере 10 200 Р .

В итоге я решила остановиться на налоговой декларации. Чтобы заявить вычет, ее можно подать в любой день в течение года, следующего за годом уплаты НДФЛ. Налоговая проверит декларацию в течение трех месяцев и вернет налог на счет. Вычет можно получить только за три прошедших года. Например, в 2021 году не получится подать декларацию с профессиональным вычетом за 2017 год.

Пошаговый алгоритм выглядел так:

Расскажу подробно обо всех шагах.

В моем случае для профессионального вычета к декларации 3-НДФЛ надо было приложить:

- Справки 2-НДФЛ .

- Копии агентских договоров.

- Копии договоров аренды.

- Копии кассовых чеков и приходно-кассовых ордеров об уплате арендной платы.

Основным и единственным документом, который подтверждает доходы и удержанный налог по договорам гражданско-правового характера, является справка 2-НДФЛ . В графе «Код дохода» этой справки должно быть указано «2010».

Если получаете доход из разных источников, то справок 2-НДФЛ с нужным кодом может быть несколько. Так было у меня. С 2021 года справки 2-НДФЛ подгружаются в личный кабинет автоматически: в апреле уже видны все сведения за предыдущий год. Если вы подаете на вычет раньше, придется запросить справки в бухгалтерии.

Прежде чем запрашивать справки, я посчитала сумму налога, которую хотела вернуть, — удержанный налог по справкам должен быть больше или равен желаемой сумме возврата.

Я хотела вернуть 7810 Р с профессиональных вычетов и еще 1326 Р c социального вычета на обучение: 10 220 Р × 13%. Всего получилось:

7810 Р + 1326 Р = 9136 Р

На момент подготовки декларации на руках у меня было две справки 2-НДФЛ от двух страховых компаний. Общая сумма удержанного по ним подоходного налога была 26 766 Р . Это больше того, что я хотела вернуть, поэтому остальные справки 2-НДФЛ можно было не запрашивать.

Копии агентских договоров понадобились только с теми страховыми компаниями, от которых были справки 2-НДФЛ .

Чтобы подтвердить свои профессиональные расходы, я сделала копии договоров аренды: за год у меня их было четыре — по одному в квартал. А также копии кассовых чеков с приходно-кассовыми ордерами, которые подтверждали оплату арендной платы за год.

Платежные документы могут быть и другие, например товарные и кассовые чеки, БСО вместе с чеками, платежные поручения и т. д.

Так как я заявляла еще вычет на обучение, чтобы подтвердить расходы, сделала копии договора об оказании образовательных услуг и банковской выписки и распечатала лицензию с сайта образовательного учреждения.

Теоретически есть четыре способа заполнить декларацию самостоятельно:

Проще всего заполнить и подать декларацию 3-НДФЛ через личный кабинет на сайте налоговой — Т—Ж уже не раз писал, как это сделать. В 2021 году в личном кабинете появилась возможность заявить профессиональные вычеты.

Когда я заполняла декларацию, в личном кабинете налогоплательщика еще не было возможности заявить профессиональный вычет. Поэтому пришлось заполнять бумажный бланк вручную. Я решила обратиться к специалистам, чтобы они помогли мне заполнить бумажный вариант декларации за деньги. Сама я не представляла, как заполнять документ от руки.

Специалистов я особо не искала — просто постучала в первую попавшуюся дверь с вывеской «Заполнение налоговых деклараций». Однако и тут возникли сложности: глядя на мои договоры аренды, люди пожимали плечами — никто из них до этого не сталкивался с профессиональными вычетами.

В результате мне всё сделали криво: не совпадала даже контрольная сумма налога к возврату. Пришлось разбираться и заполнять заново некоторые листы от руки.

Структура декларации всегда одинаковая: титульный лист, два раздела, восемь приложений и расчеты к ним. Формы меняются каждый год, но общий принцип заполнения одинаковый. Если вы тоже заполняете декларацию вручную, посмотрите, как я это делала.

Приложение 1 касается доходов от источников в РФ. В него я перенесла сведения из справок 2-НДФЛ : суммы дохода и удержанного налога. У меня доходы получились 127 883,25 Р от одной страховой компании и 78 010,72 Р — от другой. Удержанный налог — 16 625 Р и 10 141 Р .

Приложение 5 касается стандартных, социальных и инвестиционных вычетов. У меня был только социальный вычет — расходы на обучение в размере 10 200 Р . Эту сумму я и указала.

Приложение 3 касается как раз профессиональных вычетов. Все, что от меня требовалось, — заполнить пункт 6 этого приложения: вписать в строки 120 и 150 расходы на аренду в размере 60 076 Р .

Раздел 2. С ним было сложнее всего: нужно было сделать расчет налогооблагаемой базы. Но если читать его внимательно, то все понятно.

В строке 1.1 «Общая сумма доходов» я указала общую сумму доходов из справок 2-НДФЛ :

127 883,25 Р + 78 010,72 Р = 205 893,97 Р

Эту цифру я внесла в нужные клетки.

В строке 1.4 «Сумма налоговых вычетов» указала общую сумму вычетов:

10 200 Р + 60 076 Р = 70 276 Р

В строке 1.6 «Налоговая база для исчисления налога» вписала общую сумму дохода за минусом суммы вычетов:

205 893,97 Р − 70 276 Р = 135 617,97 Р

В строке 2.1 «Общая сумма налога, исчисленная к уплате» указала сумму подоходного налога, которую должна была заплатить с учетом вычетов:

135 617,97 Р × 13% = 17 630 Р

Чтобы заполнить строку 2.2 «Общая сумма налога, удержанная у источника выплаты» я посмотрела суммы в справках 2-НДФЛ и сложила их:

16 625 Р + 10 141 Р = 26 766 Р

В строке 2.10 «Сумма налога, подлежащая возврату из бюджета» указала сумму возврата налога — то есть из того, что заплатила, вычла то, что должна была заплатить с учетом вычетов:

26 766 Р − 17 630 Р = 9136 Р

Раздел 1. Это была финишная прямая. Я перенесла итоговую сумму из строки 2.10 раздела 2 в строку 050 раздела 1.

В этом же разделе нужно было написать код бюджетной классификации и код ОКТМО. Код бюджетной классификации я посмотрела на сайте ФНС, а код ОКТМО узнала при помощи специального сервиса налоговой.

С 2021 года заявление на возврат налога входит в состав декларации и находится в приложении к разделу 1. Здесь необходимо указать, на какой банковский счет перечислить сумму вычета.

Титульный лист содержит общие сведения о налогоплательщике, но с ним тоже пришлось разбираться.

Строка «Номер корректировки» — это то, какая по счету уточненная декларация подается. Я подавала декларацию за 2018 год впервые, поэтому поставила «0».

Код налогового органа я определила через сервис налоговой. В строке «Код страны» поставила «643» — это значение для России по общероссийскому классификатору стран мира.

Код категории налогоплательщика в моей декларации вообще оказался незаполненным — я обратила на это внимание, уже когда писала эту статью. Он заполняется в зависимости от категории налогоплательщика, там должно стоять значение «760».

Также нужно было посчитать количество страниц в декларации и приложениях к ней и вписать значения в соответствующие клетки титульного листа, поэтому его я заполняла последним.

Каждый лист декларации необходимо подписать и поставить дату заполнения.

Я отправила декларацию со всеми документами, которые подтверждали право на вычеты, в ИФНС по своему месту жительства заказным письмом 16 июля 2019 года. Перед этим оставила себе копию документа на случай, если придется подавать уточненную декларацию или исправлять недочеты.

У меня ошибок не было, но результаты проверки я узнала сама: позвонила в ИФНС 17 октября — в последний день отведенного на проверку срока.

После того как декларацию проверили и подтвердили сумму возврата налога, я подала заявление о возврате излишне уплаченного налога. Заявление написала в налоговой инспекции 18 октября 2019 года.

В заявлении необходимо указать банковские реквизиты: БИК, наименование банка и номер счета. Налоговая вернет деньги на карту в течение месяца.

Деньги пришли 28 октября 2019 года — через 10 дней после моего заявления о возврате.

Налог к возврату после профессионального вычета составил 7810 Р . Общая сумма возврата с учетом вычета на обучение составила 9136 Р .

Р налога" loading="lazy" data-bordered="true">

Что в итоге

После того как я вернула налог за 2018 год при помощи профессионального вычета, я подала уточненные декларации за 2016 и 2017 годы. Это было несложно: я распечатала формы заново, добавила приложения, которые подтверждали сумму профессиональных вычетов, пересчитала значения нужных клеток деклараций. На титульных листах поставила номер корректировки «1» — и отправила в налоговую.

налог, который мне вернула налоговая

Декларацию за 2020 год мне не придется заполнять от руки. Теперь можно заявить профессиональный вычет через личный кабинет налогоплательщика — даже не придется тратить время на визиты в налоговую.

Код дохода в 2 ндфл договор подряда в 2021 году

Это регламентировано статьей 199 Уголовного кодекса Российской Федерации.Увольнение — сложная процедура, которая таит в себе немало нюансов, особенно при окончательном расчете. Их необходимо соблюдать, особенно если дело касается уплаты налогообложения и других платежей в государственный бюджет.

Такая позиция отражается в Справке о доходах физических лиц. Расчет компенсации В НК РФ нет конкретики в отношении того, какими должны быть основания для увольнения с целью освобождения компенсационных выплат от налога.

Ндфл по договорам гпх в 2021 году назначение платежа

Приобретение работ или услуг у сторонних организаций (ИП) – обычное явление, без которого сложно представить деятельность любого хозяйствующего субъекта. Если договором не предусмотрена выплата аванса (поэтапная оплата), то оплата производится по завершении работ, после их приемки заказчиком. Заработная плата работнику устанавливается в трудовом договоре в твердой сумме.

При этом не стоит забывать о сверке показателей в РСВ и 6-НДФЛ (Письмо ФНС России от 30 июня 2021 года № БС-4-11/12678). В данной ситуации будет расхождение в показателях этих отчетов, необходимо будет предоставить комментарии.

Коды доходов в справке 2-НДФЛ в 2021 году

2301 — Суммы штрафов и неустойки, выплачиваемые организацией на основании решения суда за несоблюдение в добровольном порядке удовлетворения требований потребителей, в соответствии с Законом Российской Федерации от 07.02.1992 г. No 2300-1 «О защите прав потребителей.

1535 — Доходы по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых не являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы.

Отражение дохода по договорам ГПХ в 2 НДФЛ

Внимание! Договор ГПХ заключается на определенный срок и на выполнение конкретной работы или оказания определенной услуги. Вознаграждение выплачивается разовой суммой после выполнения работы и подписания акта (допускается получение аванса). Подмена трудовых отношений ГПД может привести к штрафу.

Например, Иванов С.И. был оформлен по ГПД для оказания юридической консультации, работу он закончил 26 апреля, в этот же день был подписан акт оказания услуг. Оплата стоимости работ была произведена 3 мая. В справке 2 НДФЛ сумма вознаграждения отобразится в мае по коду 2021.

Как правильно отразить договор подряда в 6-НДФЛ

Выплата дохода нерезиденту никак не повлияет на заполнение дат во 2-м разделе 6-НДФЛ, а стр. 130 и 140 этого раздела и строки раздела 1, отражающие исчисленный с «подрядных» доходов НДФЛ, изменятся и будут отражены следующим образом:

- стоимость «подрядной» работы — она попадает в стр. 020 раздела 1 отчета;

- исчисленный и удержанный НДФЛ — его отражают по стр. 040 и 070;

- в разделе 2 отчета заполняются блоки стр. 100–140 по каждой дате «подрядных» выплат (детальнее они будут рассмотрены далее).

Таблица кодов доходов по НДФЛ в 2021 году и их расшифровка

Обратите внимание! В 2021 году форму 2-НДФЛ обновили, теперь действуют 2 бланка: один для налоговой, другой для сотрудников. Зачем столько справок и как их заполнять, смотрите в инструкции с образцами.

- Юридические лица или индивидуальных предпринимателей, которые имеют наемных работников или заключали договора ГПХ.

- ИП или физические лица, которые выплачивали гражданам вознаграждения, подлежащие налогообложению.

Коды доходов и вычетов по НДФЛ в 2021 году: таблица

- доходы, которые вы выплатили физлицу в денежной и натуральной форме, а также в виде материальной выгоды;

- налоговые вычеты из этих доходов, предоставленные физлицу (кроме стандартных, социальных и имущественных).

- Срок сдачи 2-НДФЛ с признаком 1 или 3 – не позднее 1 апреля года, следующего за истекшим календарным годом (ст. 216, п. 2 ст. 230 НК РФ, п. 2.7 Порядка заполнения справки 2-НДФЛ).

- Срок сдачи 2-НДФЛ с признаком 2 или 4 – в общем случае не позднее 1 марта года, следующего за истекшим календарным годом. В этот срок нужно не только сдать справку в налоговый орган, но и вручить физлицу (ст. 216, п. 5 ст. 226 НК РФ, п. 2.7 Порядка заполнения справки 2-НДФЛ).

Какой код ндфл при компенсации отпуска 2021 год

так вот. всё это запрограмиировать и настроить пока ещё мало кому удалось если только у кого с идеальными тепличными условиями ищу приличную работу, но чтоб не связана с трудом на примере разъяснений всё той же 6-НДФЛ мы все за этот год увидели РЕАЛЬНУЮ ЦЕНУ всем ихним =разъяснениям= ищу приличную работу, но чтоб не связана с трудом на примере разъяснений всё той же 6-НДФЛ мы все за этот год увидели РЕАЛЬНУЮ ЦЕНУ всем ихним =разъяснениям= Copyright © 2021 vBulletin Solutions, Inc.

По ст. 127 ТК РФ работодатель должен компенсировать (в денежном измерении) работнику все неиспользованные отпуска. Помимо неиспользованных отпусков, существует еще ряд компенсационных выплат, в связи с которыми нередко возникают вопросы: следует ли по ним начислять НДФЛ?

Коды доходов в — 2‑НДФЛ в — 2021 году

Код дохода 2300 — больничное пособие. Оно облагается НДФЛ, поэтому сумму вносят в справку. При этом декретные и детские пособия подоходным налогом не облагаются, и в справке их указывать не нужно.

Справка 2-НДФЛ рассказывает об источниках дохода работника, зарплате и удержанных налогах. Каждый источник дохода или налоговый вычет имеет собственный код. Эти коды утверждены Приказом ФНС РФ от 10.09.2021 №ММВ-7-11/387@. В конце 2021 года налоговая служба изменила список кодов (Приказ от 22.11.2021 № ММВ-7-11/633@). С 2021 года налоговая вносит еще несколько изменений в коды НДФЛ: четыре кода доходов и один код вычета. Мы расскажем в статье, какие коды нужно применять в справке 2-НДФЛ в 2021 году.

Договоры ГПХ: налоги и страховые взносы в 2021 году

Договорные отношения по ГПХ по сравнению с оформлением по трудовой книжке имеют ряд послаблений для работодателя. Поэтому трудоустройство постоянных сотрудников по такому договору запрещено и карается уплатой серьезного штрафа. Кроме штрафных санкций ЮЛ могут обязать доплатить неучтенные страховые взносы, налоги и пени по ним.

После исполнения договора ГПХ, некоторые налоги и взносы 2021 работодатель платит налоговикам сам, если это прописано в тексте соглашения. К ним относят страховку от возникновения профессиональных заболеваний и несчастных случаев при нахождении работника на территории предприятия.

Договоры ГПХ: налоги и взносы в 2021 году

Исходя из того, что выплаты по договорам ГПХ признаются объектом обложения взносами, организация обязана подать в налоговую инспекцию Расчет по страховым взносам не позднее 30 числа месяца, следующего за расчетным (отчетным) периодом (приказ ФНС РФ от 10.10.2021 №ММВ-7-11/551@).

Что касается самого вида дохода, то датой его фактического получения является день выплаты этого дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц согласно пп. 1 п. 1 ст. 223 НК РФ и письму Минфина РФ от 22.02.2021 № 03-04-06/11533. Например, если вознаграждение по ГПХ начислено 25 марта 2021 г., а выплачено 5 апреля 2021 г., то доход отразится в разделе 1 и 2 формы 6-НДФЛ за полугодие 2021 г.

Договор ГПХ в 6-НДФЛ

Обычный трудовой договор (для сравнения): датой фактического получения дохода признается последний день месяца, за который выплачена зарплата (п. 2 ст. 223 НК РФ). И с аванса НДФЛ не удерживается.

По договору гражданско-правового характера (ГПХ) датой фактического получения дохода признаётся день выплаты физическому лицу денег. Причём неважно – аванс это или окончательный расчёт – каждая такая выплата фиксируется в 6-НДФЛ отдельным блоком и датой (пп.1 п.1 ст. 223 НК РФ и письмо Минфина России от 26.05.2021 № 03-04-06/24982).

Коды доходов в справке 2-НДФЛ в 2021 году

Материальная выгода, полученная от приобретения товаров (работ, услуг) в соответствии с гражданско-правовым договором у физических лиц, организаций и индивидуальных предпринимателей, являющихся взаимозависимыми по отношению к налогоплательщику

Доходы по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы

Коды доходов для справки 2-ндфл в 2021 году

- 2021 — этот код нужен для доходов от заработной платы и всего, что к ней причисляется.

- 2021 — прибыль от перевода согласно имущественным договорам, подрядным или принятым для оказания услуг, к примеру, перевозки на автомобиле или другом транспорте.

- 2021 — материальная выплата отпускных.

- 2300 значит выплаты компенсаций согласно больничным листам.

- 2780 — компенсация за покупку лекарств.

- 2530 значит прибыль в натуральной форме.

- 4800 — код, который обозначает самую обширную группу — «Иные доходы». Им отмечается любая прибыль, которая не попадает под определения других шифров из списка. К примеру, это компенсация при увольнении за дни отпуска, которые не были использованы или за командировочные сверх лимита. Здесь же компенсации за внесение своих денег до среднего заработка по больничным листам и многое другое.

Для облагаемых выплат физлицам ФНС установила более 50-ти кодов. Однако и их не хватило, чтобы зашифровать все возможные облагаемые поступления физлицам. Поэтому доходы, для которых не установлен отдельный код, указываются справках с кодировкой 4800.

Коды доходов и вычетов для справки 2-НДФЛ в 2021 году: таблица с расшифровкой

На первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет родителю, супруге (супругу) родителя, усыновителю, на обеспечении которых находится ребенок

Вознаграждение, получаемое налогоплательщиком за выполнение трудовых или иных обязанностей; денежное содержание, денежное довольствие, не подпадающее под действие пункта 29 статьи 217 Налогового кодекса Российской Федерации и иные налогооблагаемые выплаты военнослужащим и приравненным к ним категориям физических лиц (кроме выплат по договорам гражданско-правового характера)

Коды доходов по ндфл в 2021 году компенсация отпуска при увольнении

Код дохода компенсация при увольнении Код дохода компенсация при увольнении Подборка наиболее важных документов по запросу Код дохода компенсация при увольнении (нормативно-правовые акты, формы, статьи, консультации экспертов и многое другое)

При этом работодатель обязан выплатить сотруднику (помимо причитающейся ему зарплаты) компенсацию за неиспользованный отпуск, см. ч. 1 ст. 127 ТК РФ. Указанная выплата облагается НДФЛ в общеустановленном порядке (абз. 7 п. 3 ст. 217 НК РФ ), то есть с дохода работника в виде компенсации за неиспользованный отпуск организация должна удержать налог по ставке 13 процентов (п.

Читайте также: